Frankfurt am Main

Jahresbericht 01.10.2020 bis 30.09.2021

DWS ESG Top Asien

ISIN Nr.: DE0009769760

Anlageziel und Anlageergebnis im Berichtszeitraum

Der Fonds investiert überwiegend in hochwertige Aktien von Unternehmen mit Sitz oder Geschäftsschwerpunkt in Asien, die ihre Umsätze hauptsächlich in dieser Region erzielen. Bei der Auswahl der Aktienwerte werden folgende Aspekte berücksichtigt: starke Marktstellung, solide Finanzkennzahlen, überdurchschnittliche Qualität des Unternehmensmanagements, strategische Ausrichtung des Unternehmens und aktionärsorientierte Informationspolitik. Bei der Auswahl der Anlagen werden neben dem finanziellen Erfolg ökologische und soziale Gesichtspunkte und die Grundsätze einer guten Corporate Governance (sog. ESG-Faktoren) berücksichtigt. Im Geschäftsjahr bis Ende September 2021 erzielte der Fonds einen Wertzuwachs von 19,6% je Anteil (Anteilklasse LC, nach BVI-Methode).

Anlagepolitik im Berichtszeitraum

Trotz der kontinuierlichen Ausbreitung des Coronavirus* auf der ganzen Welt (eingestuft als das wesentlichste Risiko im Berichtszeitraum) beendeten Aktien aus dem asiatisch-pazifischen Raum das Geschäftsjahr zum 30. September 2021 mit einem positiven Anlageergebnis, und der Fonds verzeichnete ein Plus von 19,6%.

Die Märkte entwickelten sich Ende 2020 und in den ersten zwei Monaten des Jahres 2021 aufgrund der Lockerungen der Lockdown-Beschränkungen und der Einführung von Impfprogrammen zunächst gut, was zu Erwartungen einer konjunkturellen Erholung führte und durch massive Konjunkturpakete weltweit unterstützt wurde. Durch Joe Bidens Sieg bei der US-Präsidentschaftswahl sowie weitere Hilfsmaßnahmen wurden zudem geopolitische Risiken verringert und die Stimmung der Anleger verbessert.

Die Aktienmärkte im asiatischpazifischen Raum erreichten Mitte Februar Höchststände und gaben dann deutlich nach. Hauptgründe hierfür waren die Verschärfung der Vorschriften in China, regulatorische Änderungen in China sowie ein anhaltender Lockdown in ganz Asien. Parallel zur Marktkorrektur gaben Aktien mit hohen Bewertungen stärker nach, da Anleger in Aktien mit kurzer Duration umschichteten. New-Economy-Aktien wurden abverkauft und die meisten asiatischen Währungen werteten gegenüber dem US-Dollar ab. Zusätzlich hatten das Auftreten der Delta-Variante des Coronavirus und ein Mangel an Impfstoffen in einigen südostasiatischen Ländern Anlass zu einer Verschärfung der Beschränkungen und Lockdowns in der Region gegeben.

Der Großteil der Märkte des asiatisch-pazifischen Raums schloss im positiven Bereich. China lag angesichts des ungewissen aufsichtsrechtlichen Drucks in mehreren Sektoren hinter seinen Mitbewerbern zurück. Die politisch Verantwortlichen leiteten kartellrechtliche Untersuchungen und die Datensicherheit betreffende Ermittlungen gegen die Internet-Giganten ein. Die Regierung konzentrierte sich darauf, die Warenkosten zu senken, indem sie sich bemühte, den Markt für Nachhilfeunterricht zu reformieren und die Verschuldung im Immobiliensektor weiter abzubauen. Außerdem verknappte sie die Finanzierungsmöglichkeiten für Immobilienentwickler, um die Immobilienpreise in Schach zu halten.

Südkorea und Taiwan hingegen erzielten angesichts der Nachfrage im Zusammenhang mit dem Wiederauffüllen der Lagerbestände und der Stärke des breiteren globalen Technologiesektors eine Outperformance. Auch Indien verbuchte dank des erheblichen Zuflusses von Anlagegeldern und des bedeutenden Fortschritts der Covid-19-Impfkampagne im Land einen eindrucksvollen Zuwachs. Indien profitierte von den Reformen von Premierminister Modi, dem Nachholbedarf bei Konsumgütern und einer Belebung des Immobiliensektors.

Innerhalb des Fonds leisteten die Aktienauswahl in Japan, Singapur und Taiwan, eine Übergewichtung im IT-Bereich sowie die Titelauswahl im Gesundheitswesen einen positiven Beitrag. Auf Einzeltitelebene leistete Samsung Electronics den größten Beitrag im IT-Sektor. Der Aktie kam die Aufwärtsentwicklung seines Speichergeschäfts zugute.

Schlecht schnitt dagegen der Elektrofahrzeugbauer NiO ab. Der Hersteller von Elektrofahrzeugen wurde durch den Chipmangel, der die Verkäufe bremste, in Mitleidenschaft gezogen.

JD.com und Netease wurden wegen des ungewissen aufsichtsrechtlichen Drucks, der auf dem chinesischen Internetsektor lastete, veräußert.

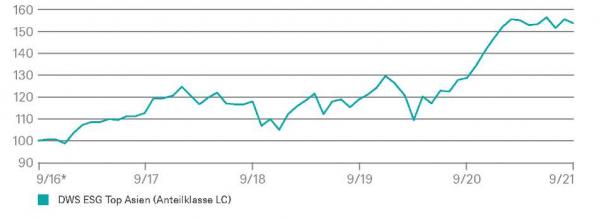

DWS ESG TOP ASIEN

Wertentwicklung auf 5-Jahres-Sicht

* 9/2016 = 100

Angaben auf Euro-Basis

Wertentwicklung nach BVI-Methode, d. h. ohne Berücksichtigung des Ausgabeaufschlages. Wertentwicklungen der Vergangenheit ermöglichen keine Prognose für die Zukunft.

Stand: 30.9.2021

DWS ESG TOP ASIEN

Wertentwicklung der Anteilklassen (in Euro)

| Anteilklasse | ISIN | 1 Jahr | 3 Jahre | 5 Jahre |

| Klasse LC | DE0009769760 | 19,6% | 30,5% | 53,8% |

| Klasse TFC | DE000DWS2UF0 | 20,3% | 32,7% | 34,9%1) |

1) Klasse TFC aufgelegt am 3.4.2018

Wertentwicklung nach BVI-Methode, d.h. ohne Berücksichtigung des Ausgabeaufschlages. Wertentwicklungen der Vergangenheit ermöglichen keine Prognose für die Zukunft.

Stand: 30.9.2021

DWS ESG TOP ASIEN

Überblick über die Anteilklassen

| ISIN-Code | LC | DE0009769760 |

| TFC | DE000DWS2UF0 | |

| Wertpapierkennnummer (WKN) | LC | 976976 |

| TFC | DWS2UF | |

| Fondswährung | EUR | |

| Anteilklassenwährung | LC | EUR |

| TFC | EUR | |

| Erstzeichnungsund Auflegungsdatum | LC | 29.4.1996 (ab 1.1.2018 als Anteilklasse LC) |

| TFC | 3.4.2018 | |

| Ausgabeaufschlag | LC | 5% p.a. |

| TFC | Keiner | |

| Verwendung der Erträge | LC | Thesaurierung |

| TFC | Thesaurierung | |

| Kostenpauschale | LC | 1,45% p.a. |

| TFC | 0,9% p.a. | |

| Mindestanlagesumme | LC | Keine |

| TFC | Keine | |

| Erstausgabepreis | LC | DM 80 (inklusive Ausgabeaufschlag) |

| TFC | EUR 100 |

Wesentliche Quellen des Veräußerungsergebnisses

Die wesentlichen Quellen des Veräußerungsergebnisses waren realisierte Gewinne aus dem Verkauf von Aktien und -in geringerem Umfang – realisierte Verluste aus dem Verkauf von Währungen.

* Die Coronakrise (Covid-19-Pandemie) stellte die Weltwirtschaft vor enorme Herausforderungen und war daher ein wesentliches Ereignis im Berichtszeitraum. Die Unsicherheiten über die Auswirkungen der Pandemie sind für das Verständnis des Jahresabschlusses von Bedeutung. Weitere diesbezügliche Einzelheiten sind den Erläuterungen im Abschnitt „Allgemeine Informationen“ zu entnehmen.

Jahresbericht

Vermögensübersicht zum 30.09.2021

| Bestand in EUR | %-Anteil am Fondsvermögen | |

| I. Vermögensgegenstände | ||

| 1. Aktien (Branchen): | ||

| Finanzsektor | 591 418 228,82 | 27,87 |

| Informationstechnologie | 532 726 376,69 | 25,10 |

| Dauerhafte Konsumgüter | 280 781 826,76 | 13,23 |

| Gesundheitswesen | 78 162 370,30 | 3,68 |

| Industrien | 77 025 054,27 | 3,63 |

| Hauptverbrauchsgüter | 17 720 149,98 | 0,83 |

| Grundstoffe | 3 897 920,09 | 0,18 |

| Sonstige | 192 198 721,78 | 9,06 |

| Summe Aktien: | 1 773 930 648,69 | 83,58 |

| 2. Bankguthaben | 347 430 860,09 | 16,37 |

| 3. Sonstige Vermögensgegenstände | 3 443 371,21 | 0,16 |

| 4. Forderungen aus Anteilscheingeschäften | 591 029,21 | 0,03 |

| II. Verbindlichkeiten | ||

| 1. Sonstige Verbindlichkeiten | -2 551 245,68 | -0,12 |

| 2. Verbindlichkeiten aus Anteilscheingeschäften | -400 607,46 | -0,02 |

| III. Fondsvermögen | 2 122 444 056,06 | 100,00 |

Durch Rundung der Prozentanteile bei der Berechnung können geringfügige Rundungsdifferenzen entstanden sein.

Vermögensaufstellung zum 30.09.2021

| Wertpapier- bezeichnung |

Stück bzw. Whg. in 1000 |

Bestand | Käufe/ Zugänge |

Verkäufe/ Abgänge |

Kurs | Kurswert in EUR |

%-Anteil am Fonds- vermögen |

|

| im Berichtszeitraum | ||||||||

| Börsengehandelte Wertpapiere |

1 773 930 648,69 | 83,58 | ||||||

| Aktien | ||||||||

| CSL (AU000000CSL8) |

Stück | 148 653 | 148 653 | AUD | 293,4000 | 27 073 116,20 | 1,28 | |

| AIA Group (HK0000069689) |

Stück | 7 928 825 | 3 211 400 | HKD | 89,9500 | 78 918 879,81 | 3,72 | |

| BYD Co. Cl. H (CNE100000296) |

Stück | 530 000 | 1 122 000 | 592 000 | HKD | 243,0000 | 14 251 253,17 | 0,67 |

| Hongkong Exchanges and Clearing (HK0388045442) |

Stück | 927 900 | 731 300 | HKD | 479,8000 | 49 264 301,60 | 2,32 | |

| HSBC Holdings (GB0005405286) |

Stück | 6 487 200 | 6 487 200 | HKD | 40,9500 | 29 395 584,87 | 1,38 | |

| JD Health International (KYG5074A1004) |

Stück | 1 397 950 | 1 397 950 | HKD | 75,1000 | 11 617 227,32 | 0,55 | |

| Meituan (KYG596691041) |

Stück | 701 200 | 1 810 500 | 1 109 300 | HKD | 246,6000 | 19 134 005,38 | 0,90 |

| Tencent Holdings (KYG875721634) |

Stück | 708 784 | 1 647 300 | HKD | 461,4000 | 36 187 818,84 | 1,71 | |

| Xinyi Solar Holdings (KYG9829N1025) |

Stück | 9 954 000 | 9 954 000 | HKD | 15,9600 | 17 579 294,24 | 0,83 | |

| Bank Central Asia (ID1000109507) |

Stück | 4 822 900 | IDR | 35 000,0000 | 10 163 729,12 | 0,48 | ||

| Bank Rakyat Indonesia (Persero) (ID1000118201) |

Stück | 97 122 462 | 97 122 462 | IDR | 3 850,0000 | 22 514 234,89 | 1,06 | |

| Axis Bank (INE238A01034) |

Stück | 1 322 911 | 1 322 911 | INR | 766,5500 | 11 771 135,38 | 0,55 | |

| Housing Development Finance Corp. (INE001A01036) |

Stück | 755 151 | 755 151 | INR | 2 745,0000 | 24 061 538,31 | 1,13 | |

| Tata Consultancy Services (INE467B01029) |

Stück | 887 996 | 387 996 | INR | 3 775,5500 | 38 916 921,14 | 1,83 | |

| Bridgestone Corp. (JP3830800003) |

Stück | 801 900 | JPY | 5 306,0000 | 32 752 531,75 | 1,54 | ||

| Dai-Ichi Life Holdings (JP3476480003) |

Stück | 2 044 300 | JPY | 2 473,0000 | 38 915 817,87 | 1,83 | ||

| Fast Retailing (JP3802300008) |

Stück | 57 100 | 57 100 | JPY | 82 480,0000 | 36 252 851,97 | 1,71 | |

| Hoya (JP3837800006) |

Stück | 379 800 | 188 300 | 551 700 | JPY | 17 475,0000 | 51 089 254,10 | 2,41 |

| Mitsubishi Corp. (JP3898400001) |

Stück | 923 800 | 923 800 | JPY | 3 536,0000 | 25 144 767,92 | 1,18 | |

| Mitsubishi Estate Co. (JP3899600005) |

Stück | 1 962 400 | 741 400 | JPY | 1 780,5000 | 26 895 952,58 | 1,27 | |

| Mitsubishi UFJ Financial Group (JP3902900004) |

Stück | 7 710 500 | 4 596 400 | JPY | 657,9000 | 39 048 094,45 | 1,84 | |

| Nintendo Co. (JP3756600007) |

Stück | 59 400 | 172 300 | 112 900 | JPY | 54 310,0000 | 24 832 684,17 | 1,17 |

| Recruit Holdings Co. (JP3970300004) |

Stück | 986 500 | 986 500 | JPY | 6 832,0000 | 51 880 286,35 | 2,44 | |

| Sony Group Corp. (JP3435000009) |

Stück | 762 800 | 762 800 | JPY | 12 455,0000 | 73 132 738,05 | 3,45 | |

| Tokyo Electron (JP3571400005) |

Stück | 59 800 | 59 800 | JPY | 49 670,0000 | 22 864 028,94 | 1,08 | |

| Toyota Motor (JP3633400001) |

Stück | 3 499 500 | 3 499 500 | JPY | 2 000,0000 | 53 875 760,14 | 2,54 | |

| Kakao (KR7035720002) |

Stück | 489 641 | 489 641 | KRW | 118 000,0000 | 42 024 226,38 | 1,98 | |

| KB Financial Group (KR7105560007) |

Stück | 1 209 378 | 1 209 378 | KRW | 55 300,0000 | 48 643 760,22 | 2,29 | |

| LG Household & Healthcare (KR7051900009) |

Stück | 18 222 | 18 222 | KRW1 | 337 000,0000 | 17 720 149,98 | 0,83 | |

| Naver (KR7035420009) |

Stück | 71 160 | 89 890 | KRW | 388 000,0000 | 20 082 029,87 | 0,95 | |

| Samsung Electronics Co. (KR7005930003) |

Stück | 762 465 | 987 246 | 2 435 219 | KRW | 74 100,0000 | 41 093 966,68 | 1,94 |

| Samsung SDI Co. (KR7006400006) |

Stück | 38 567 | 38 567 | KRW | 718 000,0000 | 20 140 963,66 | 0,95 | |

| Shinhan Financial Group Co. (KR7055550008) |

Stück | 842 094 | 842 094 | 813 430 | KRW | 40 400,0000 | 24 744 682,28 | 1,17 |

| SK Hynix (KR7000660001) |

Stück | 661 925 | 247 059 | KRW | 103 000,0000 | 49 589 068,74 | 2,34 | |

| DBS Group Holdings (SG1L01001701) |

Stück | 4 897 300 | 2 570 100 | SGD | 30,3200 | 94 035 107,18 | 4,43 | |

| United Overseas Bank (SG1M31001969) |

Stück | 1 278 100 | 1 278 100 | 2 229 000 | SGD | 25,8500 | 20 923 267,15 | 0,99 |

| Siam Cement (Foreign) (TH0003010Z12) |

Stück | 380 900 | THB | 402,0000 | 3 897 920,09 | 0,18 | ||

| ASE Technology Holding Co. (TW0003711008) |

Stück | 5 599 082 | TWD | 109,0000 | 18 907 115,28 | 0,89 | ||

| Fubon Financial Holding Co. (TW0002881000) |

Stück | 13 802 800 | 1 254 800 | TWD | 76,7000 | 32 797 784,31 | 1,55 | |

| MediaTek (TW0002454006) |

Stück | 945 000 | 703 000 | 720 000 | TWD | 905,0000 | 26 494 903,01 | 1,25 |

| Taiwan Semiconductor Manufacturing Co. (TW0002330008) |

Stück | 10 495 551 | 2 664 000 | 937 000 | TWD | 580,0000 | 188 588 489,99 | 8,89 |

| United Microelectronics Corp. (TW0002303005) |

Stück | 11 769 000 | 11 769 000 | TWD | 64,0000 | 23 334 660,31 | 1,10 | |

| Alibaba Group Holding ADR (US01609W1027) |

Stück | 312 670 | 83 480 | 439 567 | USD | 147,5800 | 39 765 458,98 | 1,87 |

| HDFC Bank ADR (US40415F1012) |

Stück | 1 038 068 | 582 774 | USD | 73,2400 | 65 518 873,08 | 3,09 | |

| Infosys ADR (US4567881085) |

Stück | 4 398 833 | 4 398 833 | USD | 22,4800 | 85 216 964,70 | 4,02 | |

| Jackson Financial Cl. A (US46817M1071) |

Stück | 30 428 | 30 428 | USD | 26,7500 | 701 438,30 | 0,03 | |

| SOCO Sea Class A (US81141R1005) |

Stück | 156 973 | 306 808 | 149 835 | USD | 311,7800 | 42 176 009,94 | 1,99 |

| Summe Wertpapier- vermögen |

1 773 930 648,69 | 83,58 | ||||||

| Bankguthaben und nicht verbriefte Geldmarkt- instrumente |

347 430 860,09 | 16,37 | ||||||

| Bankguthaben | 347 430 860,09 | 16,37 | ||||||

| Verwahrstelle (täglich fällig) |

||||||||

| EUR – Guthaben |

EUR | 28 216 161,63 | % | 100 | 28 216 161,63 | 1,33 | ||

| Guthaben in Nicht-EU/EWR- Währungen |

||||||||

| Australische Dollar |

AUD | 52 239 327,92 | % | 100 | 32 426 646,75 | 1,53 | ||

| Britische Pfund | GBP | 17 802 857,30 | % | 100 | 20 617 090,10 | 0,97 | ||

| Hongkong Dollar | HKD | 529 693 304,98 | % | 100 | 58 613 195,05 | 2,76 | ||

| Indonesische Rupiah |

IDR | 1 767 052 442,56 | % | 100 | 106 396,22 | 0,01 | ||

| Indische Rupie | INR | 3 158 457 184,64 | % | 100 | 36 662 513,24 | 1,73 | ||

| Japanische Yen |

JPY | 835 589 650,00 | % | 100 | 6 432 065,66 | 0,30 | ||

| Südkoreanische Won |

KRW | 33 888 861 011,00 | % | 100 | 24 648 864,44 | 1,16 | ||

| Philippinische Peso |

PHP | 12 610 223,10 | % | 100 | 212 354,09 | 0,01 | ||

| Singapur Dollar | SGD | 2 250 381,72 | % | 100 | 1 425 149,12 | 0,07 | ||

| Thailändische Baht |

THB | 22 727 968,01 | % | 100 | 578 570,81 | 0,03 | ||

| Taiwanesische Dollar |

TWD | 127 340 973,94 | % | 100 | 3 945 028,21 | 0,19 | ||

| US Dollar | USD | 111 288 603,76 | % | 100 | 95 905 380,70 | 4,52 | ||

| Termingeld | ||||||||

| JPY – Guthaben | ||||||||

| (Norddeutsche Landesbank -Girozentrale-, Hannover) |

JPY | 4 000 000 000,00 | % | 100 | 30 790 547,30 | 1,45 | ||

| JPY – Guthaben (Coöperatieve Rabobank U.A., Utrecht) |

JPY | 890 000 000,00 | % | 100 | 6 850 896,77 | 0,32 | ||

| Sonstige Vermögens- gegenstände |

3 443 371,21 | 0,16 | ||||||

| Dividenden-/ Ausschüttungs- ansprüche |

EUR | 3 443 371,21 | % | 100 | 3 443 371,21 | 0,16 | ||

| Forderungen aus Anteilschein- geschäften |

EUR | 591 029,21 | % | 100 | 591 029,21 | 0,03 | ||

| Sonstige Verbindlichkeiten |

-2 551 245,68 | -0,12 | ||||||

| Verbindlichkeiten aus Kostenpositionen |

EUR | -2 546 622,35 | % | 100 | -2 546 622,35 | -0,12 | ||

| Andere sonstige Verbindlichkeiten |

EUR | -4 623,33 | % | 100 | -4 623,33 | 0,00 | ||

| Verbindlichkeiten aus Anteilschein- geschäften |

EUR | -400 607,46 | % | 100 | -400 607,46 | -0,02 | ||

| Fondsvermögen | 2 122 444 056,06 | 100,00 | ||||||

| Anteilwert bzw. umlaufende Anteile | Stück bzw. Whg. | Anteilwert in der jeweiligen Whg. |

| Anteilwert | ||

| Klasse LC | EUR | 220,76 |

| Klasse TFC | EUR | 134,94 |

| Umlaufende Anteile | ||

| Klasse LC | Stück | 9 491 142,469 |

| Klasse TFC | Stück | 201 123,258 |

Durch Rundung der Prozentanteile bei der Berechnung können geringfügige Rundungsdifferenzen entstanden sein.

Devisenkurse (in Mengennotiz)

| per 30.09.2021 | |||

| Australische Dollar | AUD | 1,611000 | = EUR 1 |

| Britische Pfund | GBP | 0,863500 | = EUR 1 |

| Hongkong Dollar | HKD | 9,037100 | = EUR 1 |

| Indonesische Rupiah | IDR | 16 608,225000 | = EUR 1 |

| Indische Rupie | INR | 86,149500 | = EUR 1 |

| Japanische Yen | JPY | 129,910000 | = EUR 1 |

| Südkoreanische Won | KRW | 1 374,865000 | = EUR 1 |

| Philippinische Peso | PHP | 59,383000 | = EUR 1 |

| Singapur Dollar | SGD | 1,579050 | = EUR 1 |

| Thailändische Baht | THB | 39,282950 | = EUR 1 |

| Taiwanesische Dollar | TWD | 32,278850 | = EUR 1 |

| US Dollar | USD | 1,160400 | = EUR 1 |

Während des Berichtszeitraums abgeschlossene Geschäfte, soweit sie nicht mehr in der Vermögensaufstellung erscheinen

Käufe und Verkäufe in Wertpapieren, Investmentanteilen und Schuldscheindarlehen (Marktzuordnung zum Berichtsstichtag)

| Wertpapierbezeichnung | Stück bzw. Whg. in 1000 |

Käufe bzw. Zugänge |

Verkäufe bzw. Abgänge |

| Börsengehandelte Wertpapiere | |||

| Aktien | |||

| Fortescue Metals Group (AU000000FMG4) | Stück | 4 326 405 | 4 326 405 |

| Antofagasta (GB0000456144) | Stück | 1 000 000 | 1 000 000 |

| BHP Group (GB00BH0P3Z91) | Stück | 1 156 135 | |

| Prudential (GB0007099541) | Stück | 2 434 282 | 2 434 282 |

| Bank of China (Hongkong) (HK2388011192) | Stück | 4 217 908 | |

| China Construction Bank Cl.H (new) (CNE1000002H1) | Stück | 34 989 000 | |

| China Mobile LTD (HK0941009539) | Stück | 6 438 500 | |

| China Overseas Land & Investment (HK0688002218) | Stück | 10 174 597 | |

| CK Hutchison Holdings (KYG217651051) | Stück | 1 322 419 | |

| Geely Automobile Holdings (KYG3777B1032) | Stück | 3 640 000 | 3 640 000 |

| Hang Seng Bank (HK0011000095) | Stück | 754 000 | |

| Industrial & Commercial Bank of China Cl.H (CNE1000003G1) | Stück | 26 865 000 | |

| Kuaishou Technology Cl.B (KYG532631028) | Stück | 125 112 | 125 112 |

| PetroChina Co. Cl.H (new) (CNE1000003W8) | Stück | 32 365 586 | |

| Ping An Insurance (Group) Co. of China Cl.H (new) (CNE1000003X6) | Stück | 7 012 000 | 12 158 000 |

| Techtronic Industries Co. Subdiv. (HK0669013440) | Stück | 3 768 501 | |

| Zhuzhou CRRC Times Electric Co. Cl.H (CNE1000004X4) | Stück | 2 657 500 | 5 305 000 |

| PT Bank Rakyat Indonesia Right (ID3000056407) | Stück | 18 | 18 169 362 |

| Telkom Indonesia (Pers.)Tbk,PT B (ID1000129000) | Stück | 169 362 | 41 588 200 |

| Asahi Kasei Corp. (JP3111200006) | Stück | 2 202 000 | |

| Fanuc (JP3802400006) | Stück | 277 000 | |

| Keyence Corp. (JP3236200006) | Stück | 141 400 | |

| Komatsu (JP3304200003) | Stück | 1 371 400 | 2 571 400 |

| ORIX (JP3200450009) | Stück | 1 643 600 | |

| Seven & I Holdings Co. (JP3422950000) | Stück | 1 030 200 | |

| Hyundai Motor Co. (KR7005380001) | Stück | 141 386 | |

| LG Chem (KR7051910008) | Stück | 67 447 | |

| POSCO (KR7005490008) | Stück | 145 028 | |

| Samsung Electro-Mechan.Co. (KR7009150004) | Stück | 69 844 | 170 994 |

| Samsung Life Insurance Co. (KR7032830002) | Stück | 129 930 | |

| Shinsegae Co. (KR7004170007) | Stück | 15 000 | |

| Bangkok Bank (Foreign) (TH0001010014) | Stück | 1 597 500 | |

| Formosa Plastics Corp. (TW0001301000) | Stück | 10 979 000 | |

| Largan Precision Co. (TW0003008009) | Stück | 64 000 | |

| Vanguard International Semiconductor (TW0005347009) | Stück | 5 227 000 | |

| Baidu.com ADR (US0567521085) | Stück | 204 780 | 204 780 |

| Daqo New Energy ADR (US23703Q2030) | Stück | 145 365 | 145 365 |

| DiDi Global ADR (US23292E1082) | Stück | 55 070 | 55 070 |

| JD.com Cl.A Sp. ADR (US47215P1066) | Stück | 133 873 | 1 040 879 |

| NetEase ADR (US64110W1027) | Stück | 521 824 | 652 280 |

| New Oriental Education & Technology Group ADR (US6475811070) | Stück | 488 652 | |

| Nio (ADRs) (US62914V1061) | Stück | 1 854 989 | 1 854 989 |

| Taiwan Semiconductor ADR (US8740391003) | Stück | 136 532 | |

| Yum China Holdings (US98850P1093) | Stück | 621 996 | 621 996 |

Anteilklasse LC

Ertrags- und Aufwandsrechnung (inkl. Ertragsausgleich)

für den Zeitraum vom 01.10.2020 bis 30.09.2021

| I. Erträge | ||||

| 1. Dividenden ausländischer Aussteller (vor Quellensteuer) | EUR | 42 877 316,08 | ||

| 2. Zinsen aus Liquiditätsanlagen im Inland | EUR | 14 206,80 | ||

| 3. Abzug ausländischer Quellensteuer | EUR | -2 734 870,62 | ||

| 4. Sonstige Erträge | EUR | 12 972,46 | ||

| Summe der Erträge | EUR | 40 169 624,72 | ||

| II. Aufwendungen | ||||

| 1. Zinsen aus Kreditaufnahmen 1) | EUR | -330 026,73 | ||

| davon: | ||||

| Bereitstellungszinsen | EUR | -14 569,72 | ||

| 2. Verwaltungsvergütung | EUR | -29 793 198,51 | ||

| davon: | ||||

| Kostenpauschale | EUR | -29 793 198,51 | ||

| 3. Sonstige Aufwendungen | EUR | -86 434,05 | ||

| davon: | ||||

| Aufwendungen für Rechts- und Beratungskosten | EUR | -86 434,05 | ||

| Summe der Aufwendungen | EUR | -30 209 659,29 | ||

| III. Ordentlicher Nettoertrag | EUR | 9 959 965,43 | ||

| IV. Veräußerungsgeschäfte | ||||

| 1. Realisierte Gewinne | EUR | 541 606 445,93 | ||

| 2. Realisierte Verluste | EUR | -147 401 433,35 | ||

| Ergebnis aus Veräußerungsgeschäften | EUR | 394 205 012,58 | ||

| V. Realisiertes Ergebnis des Geschäftsjahr | EUR | 404 164 978,01 | ||

| 1. Nettoveränderung der nichtrealisierten Gewinne | EUR | -134 932 545,05 | ||

| 2. Nettoveränderung der nichtrealisierten Verluste | EUR | 73 572 064,30 | ||

| VI. Nichtrealisiertes Ergebnis des Geschäftsjahres | EUR | -61 360 480,75 | ||

| VII. Ergebnis des Geschäftsjahres | EUR | 342 804 497,26 |

Hinweis: Die Nettoveränderung der nichtrealisierten Gewinne (Verluste) errechnet sich aus Gegenüberstellung der Summe aller nichtrealisierten Gewinne (Verluste) zum Ende des Geschäftsjahres und der Summe aller nichtrealisierten Gewinne (Verluste) zu Beginn des Geschäftsjahres. In die Summe der nichtrealisierten Gewinne (Verluste) fließen die positiven (negativen) Differenzen ein, die aus dem Vergleich der Wertansätze der einzelnen Vermögensgegenstände zum Berichtsstichtag mit den Anschaffungskosten resultieren.

Die nichtrealisierten Ergebnisse werden ohne Ertragsausgleich ausgewiesen.

1) Enthalten sind negative Zinsen auf Bankguthaben.

Entwicklungsrechnung für das Sondervermögen

| I. Wert des Sondervermögens am Beginn des Geschäftsjahres | EUR | 1 704 358 203,46 |

| 1. Mittelzufluss (netto) | EUR | 53 641 961,60 |

| a) Mittelzuflüsse aus Anteilscheinverkäufen | EUR | 305 831 742,31 |

| b) Mittelabflüsse aus Anteilscheinrücknahmen | EUR | -252 189 780,71 |

| 2. Ertrags- und Aufwandsausgleich | EUR | -5 499 429,01 |

| 3. Ergebnis des Geschäftsjahres | EUR | 342 804 497,26 |

| davon: | ||

| Nettoveränderung der nichtrealisierten Gewinne | EUR | -134 932 545,05 |

| Nettoveränderung der nichtrealisierten Verluste | EUR | 73 572 064,30 |

| II. Wert des Sondervermögens am Ende des Geschäftsjahres | EUR | 2 095 305 233,31 |

Verwendungsrechnung für das Sondervermögen

| Berechnung der Wiederanlage | Insgesamt | Je Anteil | |

| I. Für die Wiederanlage verfügbar | |||

| 1. Realisiertes Ergebnis des Geschäftsjahres | EUR | 404 164 978,01 | 42,58 |

| 2. Zuführung aus dem Sondervermögen | EUR | 0,00 | 0,00 |

| 3. Zur Verfügung gestellter Steuerabzugsbetrag | EUR | 0,00 | 0,00 |

| II. Wiederanlage | EUR | 404 164 978,01 | 42,58 |

Vergleichende Übersicht über die letzten drei Geschäftsjahre

| Fondsvermögen am Ende des Geschäftsjahres | Anteilwert | |

| EUR | EUR | |

| 2021 | 2 095 305 233,31 | 220,76 |

| 2020 | 1 704 358 203,46 | 184,51 |

| 2019 | 1 675 239 669,69 | 170,30 |

| 2018 | 1 695 057 111,75 | 169,10 |

Anteilklasse TFC

Ertrags- und Aufwandsrechnung (inkl. Ertragsausgleich)

für den Zeitraum vom 01.10.2020 bis 30.09.2021

| I. Erträge | ||||

| 1. Dividenden ausländischer Aussteller (vor Quellensteuer) | EUR | 554 323,79 | ||

| 2. Zinsen aus Liquiditätsanlagen im Inland | EUR | 183,52 | ||

| 3. Abzug ausländischer Quellensteuer | EUR | -39 479,64 | ||

| 4. Sonstige Erträge | EUR | 167,93 | ||

| Summe der Erträge | EUR | 515 195,60 | ||

| II. Aufwendungen | ||||

| 1. Zinsen aus Kreditaufnahmen 1) | EUR | -4 263,62 | ||

| davon: | ||||

| Bereitstellungszinsen | EUR | -188,22 | ||

| 2. Verwaltungsvergütung | EUR | -238 703,60 | ||

| davon: | ||||

| Kostenpauschale | EUR | -238 703,60 | ||

| 3. Sonstige Aufwendungen | EUR | -1 116,21 | ||

| davon: | ||||

| Aufwendungen für Rechts- und Beratungskosten | EUR | -1 116,21 | ||

| Summe der Aufwendungen | EUR | -244 083,43 | ||

| III. Ordentlicher Nettoertrag | EUR | 271 112,17 | ||

| IV. Veräußerungsgeschäfte | ||||

| 1. Realisierte Gewinne | EUR | 6 989 519,34 | ||

| 2. Realisierte Verluste | EUR | -1 902 821,14 | ||

| Ergebnis aus Veräußerungsgeschäften | EUR | 5 086 698,20 | ||

| V. Realisiertes Ergebnis des Geschäftsjahres | EUR | 5 357 810,37 | ||

| 1. Nettoveränderung der nichtrealisierten Gewinne | EUR | -1 799 248,69 | ||

| 2. Nettoveränderung der nichtrealisierten Verluste | EUR | 671 902,95 | ||

| VI. Nichtrealisiertes Ergebnis des Geschäftsjahres | EUR | -1 127 345,74 | ||

| VII. Ergebnis des Geschäftsjahres | EUR | 4 230 464,63 |

Hinweis: Die Nettoveränderung der nichtrealisierten Gewinne (Verluste) errechnet sich aus Gegenüberstellung der Summe aller nichtrealisierten Gewinne (Verluste) zum Ende des Geschäftsjahres und der Summe aller nichtrealisierten Gewinne (Verluste) zu Beginn des Geschäftsjahres. In die Summe der nichtrealisierten Gewinne (Verluste) fließen die positiven (negativen) Differenzen ein, die aus dem Vergleich der Wertansätze der einzelnen Vermögensgegenstände zum Berichtsstichtag mit den Anschaffungskosten resultieren.

Die nichtrealisierten Ergebnisse werden ohne Ertragsausgleich ausgewiesen.

1) Enthalten sind negative Zinsen auf Bankguthaben.

Entwicklungsrechnung für das Sondervermögen

| I. Wert des Sondervermögens am Beginn des Geschäftsjahres | EUR | 16 238 960,24 |

| 1. Mittelzufluss (netto) | EUR | 6 989 672,49 |

| a) Mittelzuflüsse aus Anteilscheinverkäufen | EUR | 11 598 828,03 |

| b) Mittelabflüsse aus Anteilscheinrücknahmen | EUR | -4 609 155,54 |

| 2. Ertrags- und Aufwandsausgleich | EUR | -320 274,61 |

| 3. Ergebnis des Geschäftsjahres | EUR | 4 230 464,63 |

| davon: | ||

| Nettoveränderung der nichtrealisierten Gewinne | EUR | -1 799 248,69 |

| Nettoveränderung der nichtrealisierten Verluste | EUR | 671 902,95 |

| II. Wert des Sondervermögens am Ende des Geschäftsjahres | EUR | 27 138 822,75 |

Verwendungsrechnung für das Sondervermögen

| Berechnung der Wiederanlage | Insgesamt | Je Anteil | |

| I. Für die Wiederanlage verfügbar | |||

| 1. Realisiertes Ergebnis des Geschäftsjahres | EUR | 5 357 810,37 | 26,64 |

| 2. Zuführung aus dem Sondervermögen | EUR | 0,00 | 0,00 |

| 3. Zur Verfügung gestellter Steuerabzugsbetrag | EUR | 0,00 | 0,00 |

| II. Wiederanlage | EUR | 5357 810,37 | 26,64 |

Vergleichende Übersicht über die letzten drei Geschäftsjahre

| Fondsvermögen am Ende des Geschäftsjahres | Anteilwert | |

| EUR | EUR | |

| 2021 | 27 138 822,75 | 134,94 |

| 2020 | 16 238 960,24 | 112,17 |

| 2019 | 5 900 179,59 | 102,97 |

| 2018 | 2 033,60 | 101,68 |

Anhang gemäß § 7 Nr. 9 KARBV

Angaben nach der Derivateverordnung

Das durch Derivate erzielte zu Grunde liegende Exposure:

EUR 0,00

Angaben nach dem qualifizierten Ansatz:

Zusammensetzung des Vergleichsvermögens

MSCI AC Asia Pacific Net Index in EUR vom 01.03.2021 bis 30.09.2021

Potenzieller Risikobetrag für das Marktrisiko

| kleinster potenzieller Risikobetrag | % | 93,795 |

| größter potenzieller Risikobetrag | % | 104,663 |

| durchschnittlicher potenzieller Risikobetrag | % | 98,666 |

Die Risikokennzahlen wurden für den Zeitraum vom 01.03.2021 bis 30.09.2021 auf Basis der VaR-Methode der historischen Simulation mit den Parametern 99% Konfidenzniveau, 10 Tage Haltedauer unter Verwendung eines effektiven, historischen Beobachtungszeitraumes von einem Jahr berechnet. Als Bewertungsmaßstab wird das Risiko eines derivatefreien Vergleichsvermögens herangezogen. Unter dem Marktrisiko versteht man das Risiko, das sich aus der ungünstigsten Entwicklung von Marktpreisen für das Sondervermögen ergibt. Bei der Ermittlung des Marktrisikopotenzials wendet die Gesellschaft den qualifizierten Ansatz im Sinne der Derivate-Verordnung an.

Zusammensetzung des Vergleichsvermögens

MSCI AC FAR EAST ex JAPAN (50%) and MSCI AC FAR EAST in EUR (50%) vom 01.10.2020 bis 28.02.2021

Potenzieller Risikobetrag für das Marktrisiko

| kleinster potenzieller Risikobetrag | % | 94,744 |

| größter potenzieller Risikobetrag | % | 117,271 |

| durchschnittlicher potenzieller Risikobetrag | % | 100,479 |

Die Risikokennzahlen wurden für den Zeitraum vom 01.10.2020 bis 28.02.2021 auf Basis der VaR-Methode der historischen Simulation mit den Parametern 99% Konfidenzniveau, 10 Tage Haltedauer unter Verwendung eines effektiven, historischen Beobachtungszeitraumes von einem Jahr berechnet. Als Bewertungsmaßstab wird das Risiko eines derivatefreien Vergleichsvermögens herangezogen. Unter dem Marktrisiko versteht man das Risiko, das sich aus der ungünstigsten Entwicklung von Marktpreisen für das Sondervermögen ergibt. Bei der Ermittlung des Marktrisikopotenzials wendet die Gesellschaft den qualifizierten Ansatz im Sinne der Derivate-Verordnung an.

Die durchschnittliche Hebelwirkung aus der Nutzung von Derivaten betrug im Berichtszeitraum 1,0, wobei zur Berechnung der Hebelwirkung die Bruttomethode verwendet wurde.

Sonstige Angaben

Anteilwert Klasse LC: EUR 220,76

Anteilwert Klasse TFC: EUR 134,94

Umlaufende Anteile Klasse LC: 9 491 142,469

Umlaufende Anteile Klasse TFC: 201 123,258

Angabe zu den Verfahren zur Bewertung der Vermögensgegenstände:

Die Bewertung erfolgt durch die Verwahrstelle unter Mitwirkung der Kapitalverwaltungsgesellschaft. Die Verwahrstelle stützt sich hierbei grundsätzlich auf externe Quellen.

Sofern keine handelbaren Kurse vorliegen, werden Bewertungsmodelle zur Preisermittlung (abgeleitete Verkehrswerte) genutzt, die zwischen Verwahrstelle und Kapitalverwaltungsgesellschaft abgestimmt sind und sich so weit als möglich auf Marktparameter stützen. Diese Vorgehensweise unterliegt einem permanenten Kontrollprozess. Preisauskünfte Dritter werden durch andere Preisquellen, modellhafte Rechnungen oder durch andere geeignete Verfahren auf Plausibilität geprüft.

Die in diesem Bericht ausgewiesenen Anlagen werden nicht zu abgeleiteten Verkehrswerten bewertet.

Angaben zur Transparenz sowie zur Gesamtkostenquote:

Die Gesamtkostenquote belief sich auf:

| Klasse LC 1,45% p.a. | Klasse TFC 0,91% p.a. |

Die Gesamtkostenquote drückt die Summe der Kosten und Gebühren (ohne Transaktionskosten) einschließlich eventueller Bereitstellungszinsen als Prozentsatz des durchschnittlichen Fondsvolumens innerhalb eines Geschäftsjahres aus.

Für das Sondervermögen ist gemäß den Anlagebedingungen eine an die Kapitalverwaltungsgesellschaft abzuführende Pauschalgebühr von

| Klasse LC 1,45% p.a. | Klasse TFC 0,90% p.a. |

vereinbart. Davon entfallen auf die Verwahrstelle bis zu

| Klasse LC 0,15% p.a. | Klasse TFC 0,15% p.a. |

und auf Dritte (Druck- und Veröffentlichungskosten, Abschlussprüfung sowie Sonstige) bis zu

| Klasse LC 0,05% p.a. | Klasse TFC 0,05% p.a. |

Im Geschäftsjahr vom 1. Oktober 2020 bis 30. September 2021 erhielt die Kapitalverwaltungsgesellschaft DWS Investment GmbH für das Investmentvermögen DWS ESG Top Asien keine Rückvergütung der aus dem Sondervermögen an die Verwahrstelle oder an Dritte geleisteten Vergütungen und Aufwendungserstattungen, bis auf von Brokern zur Verfügung gestellte Finanzinformationen für Research-Zwecke.

Die Gesellschaft zahlt von dem auf sie entfallenden Teil der Kostenpauschale

| Klasse LC mehr als 10% | Klasse TFC weniger als 10% |

an Vermittler von Anteilen des Sondervermögens auf den Bestand von vermittelten Anteilen.

Die wesentlichen sonstigen Erträge und sonstigen Aufwendungen sind in der Ertrags- und Aufwandsrechnung pro Anteilklasse dargestellt.

Die im Berichtszeitraum gezahlten Transaktionskosten beliefen sich auf EUR 1 612 658,51. Die Transaktionskosten berücksichtigen sämtliche Kosten, die im Berichtszeitraum für Rechnung des Fonds separat ausgewiesen bzw. abgerechnet wurden und in direktem Zusammenhang mit einem Kauf oder Verkauf von Vermögensgegenständen stehen. Eventuell gezahlte Finanztransaktionssteuern werden in die Berechnung einbezogen.

Der Anteil der Transaktionen, die im Berichtszeitraum für Rechnung des Fondsvermögens über Broker ausgeführt wurden, die eng verbundene Unternehmen und Personen (Anteil von fünf Prozent und mehr) sind, betrug 0,00 Prozent der Gesamttransaktionen. Ihr Umfang belief sich hierbei auf insgesamt 0,00 EUR.

Angaben zur Mitarbeitervergütung

Die DWS Investment GmbH („die Gesellschaft“) ist eine Tochtergesellschaft der DWS Group GmbH & Co. KGaA („DWS KGaA“), Frankfurt am Main, einem der weltweit führenden Vermögensverwalter mit einer breiten Palette an Investmentprodukten und -dienstleistungen über alle wichtigen Anlageklassen sowie auf Wachstumstrends zugeschnittenen Lösungen.

Die DWS KGaA, an der die Deutsche Bank AG eine Mehrheitsbeteiligung hält, ist an der Frankfurter Wertpapierbörse notiert.

Infolge einer branchenspezifischen Regulierung gemäß OGAW V (fünfte Richtlinie betreffend bestimmte Organismen für gemeinsame Anlagen in Wertpapieren) sowie gemäß § 1 und § 27 der deutschen Institutsvergütungsverordnung („InstVV“) findet die Vergütungspolitik und -strategie des Deutsche Bank Konzerns („DB Konzern“) keine Anwendung auf die Gesellschaft. Die DWS KGaA und ihre Tochterunternehmen („DWS Konzern“ oder nur „Konzern“) verfügen über eigene vergütungsbezogene Governance-Regeln, Richtlinien und Strukturen, unter anderem einen konzerninternen DWS-Leitfaden zur Ermittlung von Mitarbeitern mit wesentlichem Einfluss auf Ebene der Gesellschaft sowie auf Ebene des DWS Konzerns im Einklang mit den in der OGAW V und den Leitlinien der Europäischen Wertpapier- und Marktaufsichtsbehörde für solide Vergütungspolitiken („ESMA-Leitlinien“) aufgeführten Kriterien.

Governance-Struktur

Das Management des DWS Konzerns erfolgt durch ihre Komplementärin, DWS Management GmbH. Die Komplementärin hat im Juni 2020 ihre Zuständigkeitsbereiche überarbeitet und nunmehr sechs Managing Directors, die die Geschäftsführung („GF“) des Konzerns bilden. Die durch das DWS Compensation Committee („DCC“) unterstützte Geschäftsführung ist für die Einführung und Umsetzung des Vergütungssystems für Mitarbeiter verantwortlich. Dabei wird sie vom Aufsichtsrat der DWS KGaA kontrolliert, der ein Remuneration Committee („RC“) eingerichtet hat. Das RC unterstützt den Aufsichtsrat bei der Überwachung der angemessenen Ausgestaltung der Vergütungssysteme für die Konzernmitarbeiter. Dies erfolgt unter Berücksichtigung der Auswirkung des Vergütungssystems auf das konzernweite Risiko-, Kapital- und Liquiditätsmanagement sowie die Übereinstimmung der Vergütungsstrategie mit der Geschäfts- und Risikostrategie des DWS Konzerns.

Aufgabe des DCC ist die Entwicklung und Gestaltung von nachhaltigen Vergütungsrahmenwerken und Grundsätzen der Unternehmenstätigkeit, die Aufstellung von Empfehlungen zur Gesamtvergütung sowie die Sicherstellung einer angemessenen Governance und Kontrolle im Hinblick auf Vergütung und Zusatzleistungen für den Konzern. Das DCC legt quantitative und qualitative Faktoren zur Leistungsbeurteilung als Basis für vergütungsbezogene Entscheidungen fest und gibt Empfehlungen für die Geschäftsführung bezüglich des jährlichen Pools der variablen Vergütung und dessen Zuteilung zu verschiedenen Geschäftsbereichen und Infrastrukturfunktionen ab. Stimmberechtigte Mitglieder des DCC sind der Chief Executive Officer („CEO“), Chief Financial Officer („CFO“), Chief Operating Officer („COO“) und Global Head of HR. Der Head of Reward & Analytics ist nicht stimmberechtigtes Mitglied. Kontrollfunktionen wie Compliance, Anti-Financial Crime und Risk Management werden durch den CFO und den COO im DCC vertreten und sind im Hinblick auf ihre jeweiligen Aufgaben und Funktionen bei der Ausgestaltung und Umsetzung der Vergütungssysteme des Konzerns angemessen einbezogen. Damit soll einerseits sichergestellt werden, dass es durch die Vergütungssysteme nicht zu Interessenkonflikten kommt und andererseits die Auswirkungen auf das Risikoprofil des Konzerns überprüft werden. Das DCC überprüft das Vergütungsrahmenwerk des Konzerns mindestens einmal jährlich. Dazu gehört die Überprüfung der für die Gesellschaft geltenden Grundsätze sowie eine Beurteilung, ob aufgrund von Unregelmäßigkeiten wesentliche Änderungen oder Ergänzungen vorzunehmen sind.

Das DCC wird von zwei Unter-Ausschüssen unterstützt: Dem DWS Compensation Operating Committee („COC“), das implementiert wurde, um das DCC bei der Überprüfung der technischen Gültigkeit, der Operationalisierung und der Genehmigung von neuen oder bestehenden Vergütungsplänen zu unterstützen. Dem Integrity Review Committee („IRC“), das eingerichtet wurde, um Angelegenheiten im Zusammenhang mit der Aussetzung und dem Verfall von aufgeschobenen DWS-Vergütungselementen zu prüfen und darüber zu entscheiden.

Im Rahmen der jährlichen internen Überprüfung auf Ebene des DWS Konzerns wurde festgestellt, dass die Ausgestaltung des Vergütungssystems angemessen ist und keine wesentlichen Unregelmäßigkeiten vorliegen.

Vergütungsstruktur

Für die Mitarbeiter der Gesellschaft gelten die Vergütungsstandards und -grundsätze der DWS-Vergütungspolitik, die jährlich überprüft wird. Im Rahmen der Vergütungspolitik verwendet der Konzern, einschließlich der Gesellschaft, einen Gesamtvergütungsansatz („GV“), der Komponenten für eine fixe („FV“) und variable Vergütung („VV“) umfasst.

Der Konzern stellt sicher, dass FV und VV für alle Kategorien und Gruppen von Mitarbeitern angemessen aufeinander abgestimmt werden. Die Strukturen und Ebenen des GV entsprechenden subdivisionalen und regionalen Vergütungsstrukturen, internen Zusammenhängen sowie Marktdaten und tragen zu einer einheitlichen Gestaltung innerhalb des Konzerns bei. Eines der Hauptziele der Konzernstrategie besteht darin, nachhaltige Leistung über alle Ebenen einheitlich anzuwenden und die Transparenz bei Vergütungsentscheidungen und deren Auswirkung auf Aktionäre und Mitarbeiter im Hinblick auf die Geschäftsentwicklung des DWS Konzerns sowie – soweit zutreffend – des DB Konzerns zu erhöhen. Ein wesentlicher Aspekt der Konzern-Vergütungsstrategie ist die Schaffung eines langfristigen Gleichgewichts zwischen den Interessen von Mitarbeitern, Aktionären und Kunden.

Die fixe Vergütung entlohnt die Mitarbeiter entsprechend ihren Qualifikationen, Erfahrungen und Kompetenzen sowie den Anforderungen, der Bedeutung und dem Umfang ihrer Funktionen. Bei der Festlegung eines angemessenen Betrags für die fixe Vergütung werden das marktübliche Vergütungsniveau für jede Rolle sowie interne Vergleiche und geltende regulatorische Vorgaben herangezogen.

Mit der variablen Vergütung hat der Konzern ein diskretionäres Instrument an der Hand, mit dem er Mitarbeiter für ihre Leistungen und Verhaltensweisen zusätzlich entlohnen kann, ohne eine zu hohe Risikotoleranz zu fördern. Bei der Festlegung der VV werden solide Risikomaßstäbe durch Einbeziehung der Risikotoleranz des Konzerns, dessen Tragfähigkeit und Finanzlage sowie durch eine völlig flexible Politik im Hinblick auf die Gewährung bzw. „Nicht-Gewährung“ der VV angesetzt. Die VV besteht generell aus zwei Bestandteilen: Der „Gruppenkomponente“ und der „individuellen Komponente“ Es gibt weiterhin keine Garantien für eine VV im laufenden Beschäftigungsverhältnis.

Für das Geschäftsjahr 2020 wird die Gruppenkomponente überwiegend anhand von drei Erfolgskennzahlen („Key Performance Indicators“ – „KPIs“) auf Ebene des DWS Konzerns bestimmt: Bereinigte Aufwands-Ertrags-Relation („Adjusted Cost Income Ratio“ – „CIR“), Nettomittelzuflüsse und Dividendenausschüttung. Diese drei KPI’s stellen wichtige Gradmesser für die Finanzziele des DWS Konzerns dar und bilden dessen nachhaltige Leistung ab.

Für Mitarbeiter auf Managementebene berücksichtigt die Gruppenkomponente zusätzlich vier gleich gewichtete KPIs auf Ebene des DB Konzerns.1)

Je nach Anspruch wird die „individuelle Komponente“ entweder als individuelle VV („IVV“) oder als Anerkennungsprämie („Recognition Award“) gewährt. Die IVV berücksichtigt zahlreiche finanzielle und nichtfinanzielle Faktoren. Dazu gehören der Vergleich mit der Referenzgruppe des Mitarbeiters und Überlegungen zur Mitarbeiterbindung. Der Recognition Award bietet die Möglichkeit, außergewöhnliche Beiträge von Mitarbeitern, die keinen Anspruch auf eine IVV haben (das sind generell Mitarbeiter der unteren Hierarchieebenen), anzuerkennen und zu belohnen. Pro Jahr gibt es zwei Nominierungsprozesse.

Sowohl die Gruppen- als auch die individuelle Komponente der VV kann in bar oder in Form von aktienbasierten oder fondsbasierten Instrumenten im Rahmen der Konzern-Vereinbarungen in Bezug auf die aufgeschobene Vergütung ausgezahlt bzw. gewährt werden. Der Konzern behält sich das Recht vor, den Gesamtbetrag der VV, einschließlich der Gruppenkomponente, auf null zu reduzieren, wenn gemäß geltendem lokalen Recht ein erhebliches Fehlverhalten, leistungsbezogene Maßnahmen, Disziplinarmaßnahmen oder ein nicht zufriedenstellendes Verhalten seitens eines Mitarbeiters vorliegen.

1) DB Konzern KPIs: Harte Kernkapitalquote („CET1-Quote“), Verschuldungsquote, bereinigte zinsunabhängige Aufwendungen sowie Eigenkapitalrendite nach Steuern, basierend auf dem materiellen Eigenkapital („RoTE“)

Festlegung der VV und angemessene Risikoadjustierung

Die VV-Pools des Konzerns werden einer angemessenen Anpassung der Risiken unterzogen, die die Adjustierung ex ante als auch ex post umfasst. Die angewandte robuste Methode soll sicherstellen, dass bei der Festlegung der VV sowohl der risikoadjustierten Leistung als auch der Kapital- und Liquiditätsausstattung des Konzerns Rechnung getragen wird. Die Ermittlung des Gesamtbetrags der VV orientiert sich primär an (i) der Tragfähigkeit des Konzerns (das heißt, was „kann“ der DWS Konzern langfristig an VV im Einklang mit regulatorischen Anforderungen gewähren) und (ii) der Leistung (das heißt, was „sollte“ der Konzern an VV gewähren, um für eine angemessene leistungsbezogene Vergütung zu sorgen und gleichzeitig den langfristigen Erfolg des Unternehmens zu sichern).

Der Konzern hat für die Festlegung der VV auf Ebene der individuellen Mitarbeiter die „Grundsätze für die Festlegung der variablen Vergütung“ eingeführt. Diese enthalten Informationen über die Faktoren und Messgrößen, die bei Entscheidungen zur IVV berücksichtigt werden müssen. Dazu zählen beispielsweise Investmentperformance, Kundenbindung, Erwägungen zur Unternehmenskultur sowie Zielvereinbarungen und Leistungsbeurteilungen im Rahmen des „Ganzheitliche Leistung“-Ansatzes. Zudem werden Hinweise der Kontrollfunktionen und Disziplinarmaßnahmen sowie deren Einfluss auf die VV einbezogen.

Das DWS DCC verwendet im Rahmen eines diskretionären Entscheidungsprozesses finanzielle und nichtfinanzielle Kennzahlen zur Ermittlung differenzierter und leistungsbezogener VV-Pools für die Geschäfts- und Infrastrukturbereiche.

Vergütung für das Jahr 2020

Trotz der anhaltenden Pandemie trugen das vielfältige Angebot an Anlageprodukten und -lösungen sowie die sich wieder stabilisierenden Märkte zu erheblichen Nettomittelzuflüssen im Jahr 2020 bei und ermöglichten es dem DWS Konzern, seine strategischen Ziele erfolgreich umzusetzen. Der verstärkte Fokus auf die Anlageperformance und die erhöhte Nachfrage der Anleger nach anvisierten Anlageklassen waren wesentliche Treiber für diesen Erfolg.

Vor diesem Hintergrund hat das DCC die Tragfähigkeit der VV für das Jahr 2020 kontrolliert und festgestellt, dass die Kapital- und Liquiditätsausstattung des Konzerns über den regulatorisch vorgeschriebenen Mindestanforderungen und dem internen Schwellenwert für die Risikotoleranz liegt.

Als Teil der im März 2021 für das Performance-Jahr 2020 gewährten VV wurde die Gruppenkomponente allen berechtigten Mitarbeitern auf Basis der Bewertung der festgelegten Leistungskennzahlen gewährt. Die Geschäftsführung des DWS Konzerns hat für 2020 unter Berücksichtigung der beträchtlichen Leistung der Mitarbeiter und in ihrem Ermessen einen Zielerreichungsgrad von 98,50% festgelegt.

Unter Berücksichtigung der vom Vorstand der Deutsche Bank AG festgelegten Zielerreichung des DB Konzerns wurde der hybride Zielerreichungsgrad für Mitarbeiter der Managementebene mit 85,50 % für das Jahr 2020 festgelegt.

Identifizierung von Risikoträgern

Gemäß Gesetz vom 17. Dezember 2010 über die Organismen für gemeinsame Anlagen (in seiner jeweils gültigen Fassung) sowie den ESMA-Leitlinien unter Berücksichtigung der OGAW-Richtlinie hat die Gesellschaft Mitarbeiter mit wesentlichem Einfluss auf das Risikoprofil der Gesellschaft ermittelt („Risikoträger“). Das Identifizierungsverfahren basiert auf der Bewertung des Einflusses folgender Kategorien von Mitarbeitern auf das Risikoprofil der Gesellschaft oder einen von ihr verwalteten Fonds: (a) Geschäftsführung/Senior Management, (b) Portfolio-/Investmentmanager, (c) Kontrollfunktionen, (d) Mitarbeiter mit Leitungsfunktionen in Verwaltung, Marketing und Human Resources, (e) sonstige Mitarbeiter (Risikoträger) mit wesentlichem Einfluss, (f) sonstige Mitarbeiter in der gleichen Vergütungsstufe wie sonstige Risikoträger, deren Tätigkeit einen Einfluss auf das Risikoprofil der Gesellschaft oder des Konzerns hat. Mindestens 40% der VV für Risikoträger werden aufgeschoben vergeben. Des Weiteren werden für wichtige Anlageexperten mindestens 50% sowohl des direkt ausgezahlten als auch des aufgeschobenen Teils in Form von aktienbasierten oder fondsbasierten Instrumenten des DWS Konzerns gewährt. Alle aufgeschobenen Komponenten sind bestimmten Leistungs- und Verfallbedingungen unterworfen, um eine angemessene nachträgliche Risikoadjustierung zu gewährleisten. Bei einem VV-Betrag von weniger als EUR 50.000 erhalten Risikoträger ihre gesamte VV in bar und ohne Aufschub.

Zusammenfassung der Informationen zur Vergütung für die Gesellschaft für 2020 2)

| Jahresdurchschnitt der Mitarbeiterzahl | 495 |

| Gesamtvergütung | EUR 72 263 920 |

| Fixe Vergütung | EUR 49 892 007 |

| Variable Vergütung | EUR 22 371 913 |

| davon: Carried Interest | EUR 0 |

| Gesamtvergütung für Senior Management 3) | EUR 6 927 072 |

| Gesamtvergütung für sonstige Risikoträger 4) | EUR 15 008 666 |

| Gesamtvergütung für Mitarbeiter mit Kontrollfunktionen | EUR 2 473 707 |

2) Vergütungsdaten für Delegierte, an die die Gesellschaft Portfolio- oder Risikomanagementaufgaben übertragen hat, sind nicht in der Tabelle erfasst.

3) „Senior Management“ umfasst nur den Vorstand der Gesellschaft. Der Vorstand erfüllt die Definition als Führungskräfte der Gesellschaft. Über den Vorstand hinaus wurden keine weiteren Führungskräfte identifiziert.

4) Identifizierte sonstige Risikoträger mit Kontrollfunktion werden in der Zeile „Mitarbeiter mit Kontrollfunktionen“ ausgewiesen.

Angaben gemäß Verordnung (EU) 2015/2365 über die Transparenz von Wertpapierfinanzierungsgeschäften (WpFinGesch.) und der Weiterverwendung sowie zur Änderung der Verordnung (EU) Nr. 648/2012 – Ausweis nach Abschnitt A

Im Berichtszeitraum lagen keine Wertpapierfinanzierungsgeschäfte gemäß der o.g. rechtlichen Bestimmung vor.

Hinweise

Wertentwicklung

Der Erfolg einer Investmentfondsanlage wird an der Wertentwicklung der Anteile gemessen. Als Basis für die Wertberechnung werden die Anteilwerte (=Rücknahmepreise) herangezogen, unter Hinzurechnung zwischenzeitlicher Ausschüttungen, die z.B. im Rahmen der Investmentkonten bei der DWS Investment GmbH kostenfrei reinvestiert werden; bei inländischen thesaurierenden Fonds wird die – nach etwaiger Anrechnung ausländischer Quellensteuer – vom Fonds erhobene inländische Kapitalertragsteuer zuzüglich Solidaritätszuschlag hinzugerechnet. Die Berechnung der Wertentwicklung erfolgt nach der BVI-Methode. Angaben zur bisherigen Wertentwicklung erlauben keine Prognosen für die Zukunft.

Darüber hinaus sind in den Berichten auch die entsprechenden Vergleichsindizes -soweit vorhanden – dargestellt. Alle Grafik- und Zahlenangaben geben den Stand vom 30. September 2021 wieder (sofern nichts anderes angegeben ist).

Verkaufsprospekte

Alleinverbindliche Grundlage des Kaufs ist der aktuelle Verkaufsprospekt einschließlich Anlagebedingungen sowie das Dokument „Wesentliche Anlegerinformationen“, die Sie bei der DWS Investment GmbH oder den Geschäftsstellen der Deutsche Bank AG und weiteren Zahlstellen erhalten.

Angaben zur Kostenpauschale

In der Kostenpauschale sind folgende Aufwendungen nicht enthalten:

a) im Zusammenhang mit dem Erwerb und der Veräußerung von Vermögensgegenständen entstehende Kosten;

b) im Zusammenhang mit den Kosten der Verwaltung und Verwahrung evtl. entstehende Steuern;

c) Kosten für die Geltendmachung und Durchsetzung von Rechtsansprüchen des Sondervermögens.

Details zur Vergütungsstruktur sind im aktuellen Verkaufsprospekt geregelt.

Ausgabe- und Rücknahmepreise

Börsentäglich im Internet

www.dws.de

Gesonderter Hinweis für betriebliche Anleger:

Anpassung des Aktiengewinns wegen des EuGH-Urteils in der Rs. STEKO Industriemontage GmbH und der Rechtsprechung des BFH zu § 40a KAGG

Der Europäische Gerichtshof (EuGH) hat in der Rs. STEKO Industriemontage GmbH (C-377/07) entschieden, dass die Regelung im KStG für den Übergang vom körperschaftsteuerlichen Anrechnungsverfahren zum Halbeinkünfteverfahren in 2001 europarechtswidrig ist. Das Verbot für Körperschaften, Gewinnminderungen im Zusammenhang mit Beteiligungen an ausländischen Gesellschaften nach § 8b Absatz 3 KStG steuerwirksam geltend zu machen, galt nach § 34 KStG bereits in 2001, während dies für Gewinnminderungen im Zusammenhang mit Beteiligungen an inländischen Gesellschaften erst in 2002 galt. Dies widerspricht nach Auffassung des EuGH der Kapitalverkehrsfreiheit.

Der Bundesfinanzhof (BFH) hat mit Urteil vom 28. Oktober 2009 (Az. I R 27/08) entschieden, dass die Rs. STEKO grundsätzlich Wirkungen auf die Fondsanlage entfaltet. Mit BMF- Schreiben vom 01.02.2011 „Anwendung des BFH-Urteils vom 28. Oktober 2009 – I R 27/08 beim Aktiengewinn („STEKO-Rechtsprechung“)“ hat die Finanzverwaltung insbesondere dargelegt, unter welchen Voraussetzungen nach ihrer Auffassung eine Anpassung eines Aktiengewinns aufgrund der Rs. STEKO möglich ist.

Der BFH hat zudem mit den Urteilen vom 25.6.2014 (I R 33/09) und 30.7.2014 (I R 74/12) im Nachgang zum Beschluss des Bundesverfassungsgerichts vom 17. Dezember 2013 (1 BvL 5/08, BGBl I 2014, 255) entschieden, dass Hinzurechnungen von negativen Aktiengewinnen aufgrund des § 40a KAGG i. d. F. des StSenkG vom 23. Oktober 2000 in den Jahren 2001 und 2002 nicht zu erfolgen hatten und dass steuerfreie positive Aktiengewinne nicht mit negativen Aktiengewinnen zu saldieren waren. Soweit also nicht bereits durch die STEKO-Rechtsprechung eine Anpassung des Anleger-Aktiengewinns erfolgt ist, kann ggf. nach der BFH-Rechtsprechung eine entsprechende Anpassung erfolgen. Die Finanzverwaltung hat sich hierzu bislang nicht geäußert.

Im Hinblick auf mögliche Maßnahmen aufgrund der BFH-Rechtsprechung empfehlen wir Anlegern mit Anteilen im Betriebsvermögen, einen Steuerberater zu konsultieren.

Zweite Aktionärsrechterichtlinie (ARUG II)

Bezüglich der gemäß § 101 Abs. 2 Satz 5 des Kapitalanlagegesetzbuches erforderlichen Angaben nach § 134c Abs. 4 des Aktiengesetzes verweisen wir auf die Informationen, die auf der DWS-Homepage unter „Rechtliche Hinweise“ (www.dws.de/footer/rechtliche-hinweise) gegeben werden.

Die Angaben zur Umschlagsrate des betreffenden Fondsportfolios werden auf der Website „dws.de“ bzw. „dws.com“ unter „Fonds-Fakten“ veröffentlicht. Sie finden diese auch unter folgender Adresse:

DWS ESG Top Asien (https://www.dws.de/aktienfonds/de0009769760-dws-esg-top-asien-lc)

Coronakrise

Seit Januar 2020 hat sich das Coronavirus ausgebreitet und in der Folgezeit zu einer ernsten, wirtschaftlichen Krise geführt. Die dynamische Ausbreitung des Virus schlug sich mitunter in erheblichen Marktverwerfungen bei zugleich deutlich gestiegenen Volatilitäten nieder. Beschränkungen der Bewegungsfreiheit, wiederholte Lockdown-Maßnahmen, Produktionsstopps sowie unterbrochene Lieferketten übten großen Druck auf nachgelagerte wirtschaftliche Prozesse aus, so dass sich die weltweiten Konjunkturperspektiven erheblich eintrübten. An den Märkten waren zwischenzeitlich – u.a. durch Hilfsprogramme im Rahmen der Geld- und Fiskalpolitik sowie umfassende Impf- und Testkampagnen – zwar spürbare Erholungen und teils neue Höchststände zu beobachten. Dennoch sind die konkreten bzw. möglichen mittel- bis langfristigen Auswirkungen der Krise auf die Konjunktur, einzelne Märkte und Branchen sowie die sozialen Implikationen angesichts der Dynamik der globalen Ausbreitung des Virus bzw. des Auftretens diverser Mutationen und des damit einhergehenden hohen Grads an Unsicherheit zum Zeitpunkt der Aufstellung des vorliegenden Berichts nicht verlässlich beurteilbar. Somit kann es weiterhin zu einer wesentlichen Beeinflussung des jeweiligen Sondervermögens kommen. Ein bedeutendes Maß an Unsicherheit besteht hinsichtlich der finanziellen Auswirkungen der Pandemie, da diese von externen Faktoren wie etwa der Verbreitung des Virus sowie dessen Varianten und den von den einzelnen Regierungen und Zentralbanken ergriffenen Maßnahmen, der erfolgreichen Eindämmung der Entwicklung der Infektionsraten in Verbindung mit den Impfquoten und dem zügigen und nachhaltigen Wiederanlaufen der Konjunktur abhängig sind.

Die Kapitalverwaltungsgesellschaft des Sondervermögens setzt deshalb ihre Bemühungen im Rahmen ihres Risikomanagements fort, um diese Unsicherheiten bewerten und ihren möglichen Auswirkungen auf die Aktivitäten, die Liquidität und die Wertentwicklung des Sondervermögens begegnen zu können. Die Kapitalverwaltungsgesellschaft ergreift alle als angemessen erachteten Maßnahmen, um die Anlegerinteressen bestmöglich zu schützen. In Abstimmung mit den Dienstleistern hat die Kapitalverwaltungsgesellschaft die Folgen der Coronakrise beobachtet und deren Auswirkungen auf das Sondervermögen und die Märkte, in denen dieses investiert, angemessen in ihre Entscheidungsfindung einbezogen. Zum Datum des vorliegenden Berichts wurden dem Sondervermögen gegenüber keine bedeutenden Rücknahmeanträge gestellt; Auswirkungen auf dessen Anteilscheingeschäft werden von der Kapitalverwaltungsgesellschaft kontinuierlich überwacht; die Leistungsfähigkeit der wichtigsten Dienstleister hat keine wesentlichen Beeinträchtigungen erfahren. In diesem Zusammenhang hat sich die Kapitalverwaltungsgesellschaft des Sondervermögens im Einklang mit zahlreichen nationalen Leitlinien nach Gesprächen mit den wichtigsten Dienstleistern (insbesondere hinsichtlich Verwahrstelle, Portfoliomanagement und Fondsadministration) davon überzeugt, dass die getroffenen Maßnahmen und Pläne zur Sicherstellung der Fortführung des Geschäftsbetriebs (u.a. umfangreiche Hygienemaßnahmen in den Räumlichkeiten, Einschränkungen bei Geschäftsreisen und Veranstaltungen, Vorkehrungen zur Gewährleistung eines verlässlichen und reibungslosen Ablaufs der Geschäftsprozesse bei Verdachtsfall auf eine Coronavirus-Infektion, Ausweitung der technischen Möglichkeiten zum mobilen Arbeiten) die derzeit absehbaren bzw. laufenden operativen Risiken eindämmen und gewährleisten, dass die Tätigkeiten des Sondervermögens nicht unterbrochen werden.

Zum Zeitpunkt der Aufstellung des vorliegenden Berichts liegen nach Auffassung der Kapitalverwaltungsgesellschaft weder Anzeichen vor, die gegen die Fortführung des Sondervermögens sprechen, noch ergaben sich für das Sondervermögen Liquiditätsprobleme.

Umbenennung des OGAW-Sondervermögens

Das OGAW-Sondervermögen DWS Top Asien wurde mit Wirkung zum 1. Dezember 2020 in DWS ESG Top Asien umbenannt.

Frankfurt am Main, den 15. Dezember 2021

DWS Investment GmbH, Frankfurt am Main

Die Geschäftsführung

Vermerk des unabhängigen Abschlussprüfers

An die DWS Investment GmbH, Frankfurt am Main

Prüfungsurteil

Wir haben den Jahresbericht des Sondervermögens DWS ESG Top Asien – bestehend aus dem Tätigkeitsbericht für das Geschäftsjahr vom 1. Oktober 2020 bis zum 30. September 2021, der Vermögensübersicht und der Vermögensaufstellung zum 30. September 2021, der Ertrags- und Aufwandsrechnung, der Verwendungsrechnung, der Entwicklungsrechnung für das Geschäftsjahr vom 1. Oktober 2020 bis zum 30. September 2021 sowie der vergleichenden Übersicht über die letzten drei Geschäftsjahre, der Aufstellung der während des Berichtszeitraums abgeschlossenen Geschäfte, soweit diese nicht mehr Gegenstand der Vermögensaufstellung sind, und dem Anhang – geprüft.

Nach unserer Beurteilung aufgrund der bei der Prüfung gewonnenen Erkenntnisse entspricht der beigefügte Jahresbericht in allen wesentlichen Belangen den Vorschriften des deutschen Kapitalanlagegesetzbuchs (KAGB) und den einschlägigen europäischen Verordnungen und ermöglicht es unter Beachtung dieser Vorschriften, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen.

Grundlage für das Prüfungsurteil

Wir haben unsere Prüfung des Jahresberichts in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführt. Unsere Verantwortung nach diesen Vorschriften und Grundsätzen ist im Abschnitt „Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts“ unseres Vermerks weitergehend beschrieben. Wir sind von der DWS Investment GmbH unabhängig in Übereinstimmung mit den deutschen handelsrechtlichen und berufsrechtlichen Vorschriften und haben unsere sonstigen deutschen Berufspflichten in Übereinstimmung mit diesen Anforderungen erfüllt. Wir sind der Auffassung, dass die von uns erlangten Prüfungsnachweise ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zum Jahresbericht zu dienen.

Verantwortung der gesetzlichen Vertreter für den Jahresbericht

Die gesetzlichen Vertreter der DWS Investment GmbH sind verantwortlich für die Aufstellung des Jahresberichts, der den Vorschriften des deutschen KAGB und den einschlägigen europäischen Verordnungen in allen wesentlichen Belangen entspricht und dafür, dass der Jahresbericht es unter Beachtung dieser Vorschriften ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. Ferner sind die gesetzlichen Vertreter verantwortlich für die internen Kontrollen, die sie in Übereinstimmung mit diesen Vorschriften als notwendig bestimmt haben, um die Aufstellung des Jahresberichts zu ermöglichen, der frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist.

Bei der Aufstellung des Jahresberichts sind die gesetzlichen Vertreter dafür verantwortlich, Ereignisse, Entscheidungen und Faktoren, welche die weitere Entwicklung des Investmentvermögens wesentlich beeinflussen können, in die Berichterstattung einzubeziehen. Das bedeutet u.a., dass die gesetzlichen Vertreter bei der Aufstellung des Jahresberichts die Fortführung des Sondervermögens durch die DWS Investment GmbH zu beurteilen haben und die Verantwortung haben, Sachverhalte im Zusammenhang mit der Fortführung des Sondervermögens, sofern einschlägig, anzugeben.

Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts

Unsere Zielsetzung ist, hinreichende Sicherheit darüber zu erlangen, ob der Jahresbericht als Ganzes frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist, sowie einen Vermerk zu erteilen, der unser Prüfungsurteil zum Jahresbericht beinhaltet.

Hinreichende Sicherheit ist ein hohes Maß an Sicherheit, aber keine Garantie dafür, dass eine in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführte Prüfung eine wesentliche falsche Darstellung stets aufdeckt. Falsche Darstellungen können aus Verstößen oder Unrichtigkeiten resultieren und werden als wesentlich angesehen, wenn vernünftigerweise erwartet werden könnte, dass sie einzeln oder insgesamt die auf der Grundlage dieses Jahresberichts getroffenen wirtschaftlichen Entscheidungen von Adressaten beeinflussen.

Während der Prüfung üben wir pflichtgemäßes Ermessen aus und bewahren eine kritische Grundhaltung. Darüber hinaus

| ― |

identifizieren und beurteilen wir die Risiken wesentlicher – beabsichtigter oder unbeabsichtigter – falscher Darstellungen im Jahresbericht, planen und führen Prüfungshandlungen als Reaktion auf diese Risiken durch sowie erlangen Prüfungsnachweise, die ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zu dienen. Das Risiko, dass wesentliche falsche Darstellungen nicht aufgedeckt werden, ist bei Verstößen höher als bei Unrichtigkeiten, da Verstöße betrügerisches Zusammenwirken, Fälschungen, beabsichtigte Unvollständigkeiten, irreführende Darstellungen bzw. das Außerkraftsetzen interner Kontrollen beinhalten können. |

| ― |

gewinnen wir ein Verständnis von dem für die Prüfung des Jahresberichts relevanten internen Kontrollsystem, um Prüfungshandlungen zu planen, die unter den gegebenen Umständen angemessen sind, jedoch nicht mit dem Ziel, ein Prüfungsurteil zur Wirksamkeit dieses Systems der DWS Investment GmbH abzugeben. |

| ― |

beurteilen wir die Angemessenheit der von den gesetzlichen Vertretern der DWS Investment GmbH bei der Aufstellung des Jahresberichts angewandten Rechnungslegungsmethoden sowie die Vertretbarkeit der von den gesetzlichen Vertretern dargestellten geschätzten Werte und damit zusammenhängenden Angaben. |

| ― |

ziehen wir Schlussfolgerungen auf der Grundlage erlangter Prüfungsnachweise, ob eine wesentliche Unsicherheit im Zusammenhang mit Ereignissen oder Gegebenheiten besteht, die bedeutsame Zweifel an der Fortführung des Sondervermögens durch die DWS Investment GmbH aufwerfen können. Falls wir zu dem Schluss kommen, dass eine wesentliche Unsicherheit besteht, sind wir verpflichtet, im Vermerk auf die dazugehörigen Angaben im Jahresbericht aufmerksam zu machen oder, falls diese Angaben unangemessen sind, unser Prüfungsurteil zu modifizieren. Wir ziehen unsere Schlussfolgerungen auf der Grundlage der bis zum Datum unseres Vermerks erlangten Prüfungsnachweise. Zukünftige Ereignisse oder Gegebenheiten können jedoch dazu führen, dass das Sondervermögen durch die DWS Investment GmbH nicht fortgeführt wird. |

| ― |

beurteilen wir die Gesamtdarstellung, den Aufbau und den Inhalt des Jahresberichts, einschließlich der Angaben sowie ob der Jahresbericht die zugrunde liegenden Geschäftsvorfälle und Ereignisse so darstellt, dass der Jahresbericht es unter Beachtung der Vorschriften des deutschen KAGB und der einschlägigen europäischen Verordnungen ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. |

Wir erörtern mit den für die Überwachung Verantwortlichen u.a. den geplanten Umfang und die Zeitplanung der Prüfung sowie bedeutsame Prüfungsfeststellungen, einschließlich etwaiger Mängel im internen Kontrollsystem, die wir während unserer Prüfung feststellen.

Frankfurt am Main, den 15. Dezember 2021

KPMG AG

Wirtschaftsprüfungsgesellschaft

| Kuppler | Neuf |

| Wirtschaftsprüfer | Wirtschaftsprüfer |

Kommentar hinterlassen