Jahresbericht AVBV 2020

HANSAINVEST Hanseatische Investment-GmbH

Hamburg

Jahresbericht für das Sondervermögen gemäß der OGAW-Richtlinie AVBV 2020 (vormals: AVBV-Fonds)

AVBV 2020

Tätigkeitsbericht für das Geschäftsjahr 01.12.2020 bis 30.11.2021

1) Anlageziel

Anlageziel des AVBV 2020 ist die Erwirtschaftung einer langfristig positiven Rendite. Für das Sondervermögen können Aktien und Aktien gleichwertige Papiere, andere Wertpapiere (z.B. verzinsliche Wertpapiere, Schuldverschreibungen, Zertifikate), Bankguthaben, Geldmarktinstrumente, Anteile an anderen Investmentvermögen, Derivate zu Investitions- und Absicherungszwecken sowie sonstige Anlageinstrumente erworben werden. Die verschiedenen Assetklassen sollen flexibel eingesetzt werden. Die Gesellschaft wird dem Sondervermögen Vermögensgegenstände zuführen ohne eine Begrenzung auf regionale Kapitalmärkte. Ferner kann die Gesellschaft Vermögensgegenstände von Aktiengesellschaften, Emittenten oder Investmentgesellschaften selektieren, die einen bestmöglichen Anlageerfolg erwarten lassen und spezielle Anlageideen umsetzen. Das Fondsmanagement darf für den Fonds Derivatgeschäfte zum Zwecke der Absicherung, der effizienten Portfoliosteuerung und der Erzielung von Zusatzerträgen, d.h. auch zu spekulativen Zwecken, einsetzen. Die Anlagestrategie des Fonds beinhaltet einen aktiven Managementprozess.

Die diesem Finanzprodukt zugrunde liegenden Investitionen berücksichtigen nicht die EU Kriterien für ökologisch nachhaltige Wirtschaftsaktivitäten. Der Fonds ist damit gemäß Artikel 6 der Verordnung (EU) 2019/2088 zu qualifizieren.

2) Portfoliostruktur

Das Geschäftsjahr vom 01.12.2020 bis zum 30.11.2021 war von der Corona-Pandemie geprägt. Im Fonds wurde während der Berichtsperiode eine dynamische Allokation umgesetzt. Im Hinblick auf die Segmentstruktur bildete das Segment „Aktien“ (inkl. „sonstige Beteiligungswertpapiere“) mit einem Gewicht von 40,35% (zuvor 32,99%) das Schwergewicht des Fonds AVBV 2020. Der Anteil dieses Segments wurde in der Berichtsperiode zu Lasten des Segments „Renten“ aktiv aufgebaut. Einen weiteren Investitionsschwerpunkt des AVBV 2020 stellten „Renten“ mit einem Gewicht von 39,25% (zuvor 45,63%) des Fondsvermögens dar, gefolgt von Investmentanteilen mit einem Anteil von 19,03% (vorher 19,57%), Engagements in liquiden Mitteln/Sonstiges/Derivaten rundeten die Positionierung des AVBV 2020 ab.

Anbei die Aufstellung mit den Veränderungen der einzelnen Assetklassen innerhalb des vergangenen Berichtszeitraums.

Asset Allokation – AVBV 2020*)

Quelle: HansaInvest

*) Durch Rundung bei der Berechnung können geringfügige Rundungsdifferenzen im Vergleich mit der Vermögensaufstellung gemäß Jahresbericht entstanden sein.

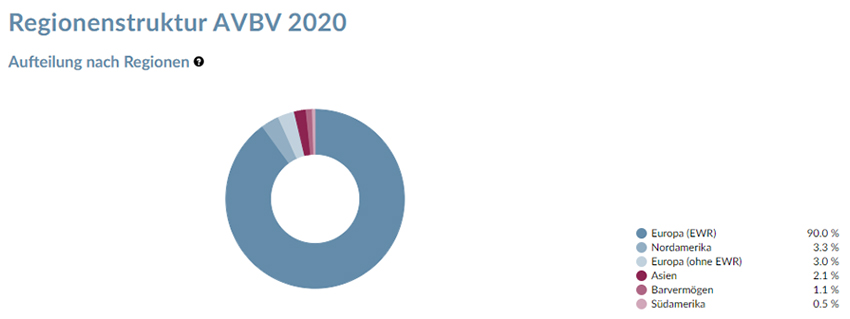

Hinsichtlich seiner regionalen Allokation war der AVBV 2020 Fonds in Regionen bzw. Länder weltweit investiert.

Aufteilung nach Regionen im Portfolio in % – AVBV 2020

Quelle: HansaInvest

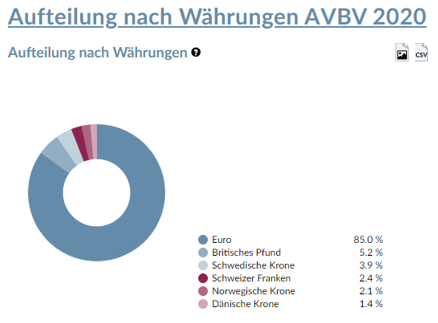

Auf der Währungsseite stellten Euro-Anleihen nach wie vor das Basisinvestment dar mit einem Gewicht von 85% des Fondsvermögens (89,6% zuvor). Gleichwohl setzte sich das Portfolio zuletzt zu rund 15% aus Fremdwährungen. Das Exposure in dem Britischen Pfund und der Schwedischen Krone wurde im Berichtszeitraum aktiv erhöht. Das Fremdwährungs-Risiko ist insgesamt als übersichtlich einzustufen.

Währungsstruktur im Portfolio in % – AVBV 2020

Quelle: HansaInvest

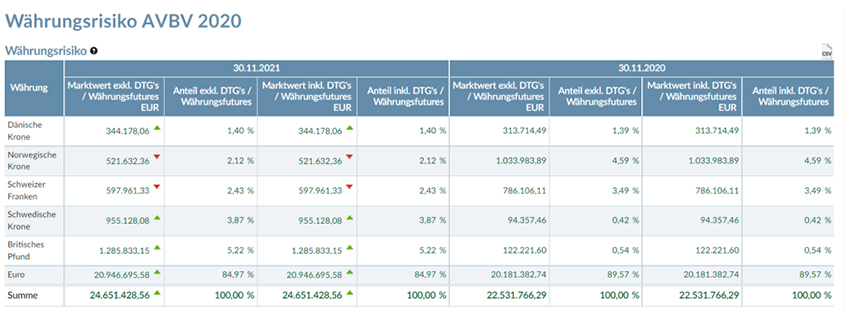

Anbei eine Aufstellung der jeweiligen Währungen innerhalb des vergangenen Berichtszeitraums.

Quelle: HansaInvest

3) Risikoberichterstattung

Wesentliche Risiken des Investmentvermögens

Marktpreisrisiko

Der überwiegende Teil der Positionen unterliegt dem allgemeinen Marktpreisrisiko. Dies bedeutet, die Kursentwicklung der im Investmentvermögen befindlichen Finanzprodukte hängt entscheidend von der Entwicklung der Kapitalmärkte ab, die wiederkehrend von der allgemeinen Lage der Weltwirtschaft sowie den politischen und wirtschaftlichen Rahmenbedingungen in den jeweiligen Ländern beeinflusst wird.

Im vergangenen Berichtszeitraum bestimmte weiterhin die globale Pandemie das Geschehen. Neben der erfolgreichen Entwicklung, Testung und Markteinführung gleich mehrerer geeigneter Impfstoffe führte das massive konjunkturunterstützende Eingreifen vieler Staaten weltweit zu einem sehr freundlichen Ton an den Kapitalmärkten. Darüber hinaus waren die wesentlichen Risiken im Geschäftsjahr das immer noch von Niedrigzinsen geprägte Anlageumfeld, die Unsicherheit über die weitere Entwicklung der Geldpolitik der Zentralbanken, der Handelsstreit zwischen den USA einerseits und China beziehungsweise Europa andererseits sowie die Unsicherheit hinsichtlich der Folgen der Coronavirus-Pandemie auf die Weltwirtschaft und die Finanzmärkte.

Innerhalb des Investmentvermögens wurde im gesamten Berichtszeitraum bei den Engagements neben einer breiten Länder-, Segment-, Branchen- auch eine hinreichende Titeldiversifikation verfolgt.

Der VaR Gesamt des Investmentvermögens zum Berichtszeitpunkt betrug 0,69%. Das Marktpreisrisiko ist somit als niedrig einzustufen.

Quelle: HansaInvest

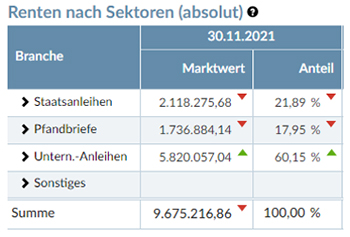

Bei seinen Renteninvestments bevorzugte das Portfoliomanagement unter Renditeaspekten unverändert Unternehmensanleihen (Corporate Bonds) aus dem Industrie- sowie dem Finanzsektor (Banken- und Versicherungen).

Rentenallokation nach Segmenten im Portfolio in % – AVBV 2020

Quelle: HansaInvest

Hinsichtlich seiner regionalen Allokation griff das Fondsmanagement des Fonds auf die gesamte Bandbreite der Emittenten zurück. Neben Zinspapieren aus den Kernmärkten wurde unter anderem auch in höher verzinsliche Emissionen aus der Euro-Peripherie investiert. Das anhaltende Niedrigzinsumfeld verstärkte die Suche nach Rendite zusätzlich. Vor diesem Hintergrund wurden auch Wertpapiere mit attraktiveren Renditeperspektiven außerhalb Eurozone im Fonds beigemischt.

Im Fonds AVBV 2020 wurde das breite Ratingspektrum genutzt. Hier befanden sich Emissionen mit Investment-Grade-Status mit Rating von BBB- und besser. Durch eine breite Diversifikation der Emittentenrisiken wurde angestrebt, Bonitätsrisiken zu reduzieren.

Mit Blick auf das aktive Laufzeitenmanagement war der Rentenanteil in Anbetracht der uneinheitlichen und volatilen Entwicklung der internationalen Anleihemärkte schwerpunktmäßig in Titeln mit mittlerer Restlaufzeit investiert, um den negativen Effekten wie Zins-/Renditeänderungen weniger stark ausgesetzt zu sein. Die durchschnittliche Restlaufzeit betrug 6 Jahre, bei einer Durchschnittsrendite von 0,6% (Stichtagsbezogene Durchschnittsrendite Ende November 2021; Quelle: HansaInvest).

Liquiditätsrisiko

Grundsätzlich können für Anleihen in bestimmten Marktphasen Liquiditätsrisiken auftreten. Diesen Risiken wird durch einen hohen Diversifikationsgrad der Einzeltitel Rechnung getragen. Im Berichtsjahr traten keine Probleme mit der Liquidierbarkeit der gehaltenen Titel auf. Aufgrund der Anlagestruktur des Investmentvermögens wird das Liquiditätsrisiko als übersichtlich eingestuft. Die Veräußerbarkeit der im Fonds investierten Vermögenswerte ist zu jeder Zeit gegeben. Im Portfolio befand sich im Berichtjahr kein Bestand an „nicht notierten“ Papieren.

Die Finanzinstrumente können in einer anderen Währung als der Währung des Sondervermögens angelegt sein. Der Fonds erhält die Erträge, Rückzahlungen und Erlöse aus solchen Anlagen in der anderen Währung. Fällt der Wert dieser Währung gegenüber der Fondswährung, so reduziert sich der Wert solcher Anlagen und somit auch der Wert des Fondsvermögens.

Auf der Aktienseite liegt weiterhin der Schwerpunkt auf höherkapitalisierte europäische Unternehmen. Mit der Verkündung der Wirksamkeit des Impfstoffes wurde die Aktienquote sukzessive erhöht und die sektorale defensivere Grundausrichtung des Aktienportfolios etwas verringert. Zugekauft wurden Sektoren mit zyklischerem Exposure wie zum Beispiel Industriegüter, Grundstoffe und Technologie Auch wurden Finanztitel (Banken) wieder höher gewichtet.

Im Aktienportfoliomanagement wurde die starke Fokussierung auf die Qualität der Unternehmensbilanzen beibehalten. Des Weiteren wurden Geschäftsmodelle mit guten Wachstumsaussichten und einer höheren Profitabilität zugekauft. Unternehmen mit hohem Verschuldungsgrad wurden dagegen weiterhin eher gemieden.

Operationelle Risiken

Die Verwaltung eines Fonds unterliegt grundsätzlich operationellen (betrieblichen) Risiken. Unter operationellen Risiken wird die Gefahr von Verlusten verstanden, die durch die Unangemessenheit oder das Versagen von internen Verfahren, Menschen und Systemen oder durch externe Ereignisse verursacht werden. Beim operationellen Risiko differenziert die Gesellschaft zwischen technischen Risiken, Personalrisiken, Produktrisiken und Rechtsrisiken sowie Risiken aus Kunden- und Geschäftsbeziehungen und hat hierzu u.a. die folgenden Vorkehrungen getroffen:

Ex ante und ex post Kontrollen sind Bestandteil des Orderprozesses.

Rechts- und Personalrisiken werden durch Rechtsberatung und Schulungen der Mitarbeiter minimiert.

Darüber hinaus werden Geschäfte in Finanzinstrumenten ausschließlich über kompetente und erfahrene Kontrahenten abgeschlossen. Die Verwahrung der Finanzinstrumente erfolgt durch eine etablierte Verwahrstelle mit guter Bonität.

Die Ordnungsmäßigkeit der für das Sondervermögen relevanten Aktivitäten und Prozesse wird regelmäßig durch die Interne Revision überwacht. Die Geschäftsprozesse der der Aramea Asset Management AG sind darauf ausgelegt, dass operationelle Risiken soweit wie möglich vermieden werden.

Zinsänderungsrisiko

Sofern in festverzinsliche Wertpapiere investiert wird, könnte die Möglichkeit bestehen, dass sich das Marktzinsniveau, das im Zeitpunkt der Emission einer Anleihe gegeben ist, ändert. Steigen die Marktzinsen gegenüber den Zinsen zum Zeitpunkt der Emission, so fallen in der Regel die Kurse der festverzinslichen Wertpapiere. Fällt dagegen der Marktzins, so steigt der Kurs festverzinslicher Wertpapiere. Diese Kursentwicklung führt dazu, dass die aktuelle Rendite des festverzinslichen Wertpapiers in etwa dem aktuellen Marktzins entspricht. Diese Kursentwicklungen fallen jedoch je nach (Rest-)Laufzeit der festverzinslichen Wertpapiere unterschiedlich aus. Festverzinsliche Wertpapiere mit kürzeren Laufzeiten haben geringere Zinsänderungsrisiken als festverzinsliche Wertpapiere mit längeren Laufzeiten.

Sonstige Risiken

Die Ausbreitung der Atemwegserkrankung COVID-19 hat weltweit zu massiven Einschnitten in das öffentliche Leben mit erheblichen Folgen u.a. für die Wirtschaft und deren Unternehmen geführt. In diesem Zusammenhang kam es zu hohen Kursschwankungen an den Kapitalmärkten. Die weiteren Auswirkungen von COVID-19 auf die Realwirtschaft bzw. die Finanzmärkte sind auch weiterhin mit Unsicherheiten behaftet.

Seit dem 24.2.2022 führt Russland Krieg gegen die Ukraine („Russland-Ukraine-Krieg“). Aufgrund des für die Fondsrechnungslegung maßgeblichen Stichtagsprinzips hat dieser Konflikt keine Auswirkungen auf Ansatz und Bewertung der Vermögensgegenstände zum Abschlussstichtag des Sondervermögens.

Die Folgen des Russland-Ukraine-Krieges auf Volkswirtschaften und Kapitalmärkte lassen sich derzeit noch nicht abschätzen. Die Börsen sind infolge des Konfliktes von einer deutlich höheren Volatilität geprägt. Es kann nicht ausgeschlossen werden, dass die mit den Investitionen dieses Fonds verbundenen Risiken sich verstärken und negativ auf die weitere Entwicklung des Fonds auswirken.

4) Wesentliche Quellen des Veräußerungsergebnisses Fondsergebnis

Im vergangenen Berichtszeitraum bewegte sich der Fonds in einem herausfordernden Kapitalmarktumfeld, das immer noch von sehr niedrigen Zinsen in den Industriestaaten sowie ausgeprägten Schwankungen an den Kapitalmärkten geprägt war.

Das Investmentvermögen erzielte im abgelaufenen Geschäftsjahr bis Ende November 2021 eine Wertsteigerung von +4,81%.

Das Fondsvolumen per 30.11.2021 betrug EUR 24.651.428,56

Für den AVBV 2020 beläuft sich das Ergebnis aus Veräußerungsgeschäften

auf 1.295.820,22 EUR. Der realisierte Veräußerungsgewinn beträgt 2.060.843,12 EUR und der realisierte Veräußerungsverlust beträgt -765.022,90 EUR. Die realisierten Gewinne wurden primär durch den Verlauf von Aktien generiert. Die realisierten Verluste sind primär durch den Verkauf von Indexfutures entstanden.

5) Wesentliche Ereignisse

Die mit der Verwaltung des Investmentvermögens betraute Kapitalverwaltungsgesellschaft ist die HANSAINVEST Hanseatische Investment-GmbH. Das Portfoliomanagement des Investmentvermögens ist ausgelagert an die Aramea Asset Management AG. Portfoliomanager des Fonds: Aramea Asset Management AG, Kleine Johannisstr. 4 in 20457 Hamburg.

Der Fonds wurde per 01.12.2020 von einem Spezial-AIF in ein OGAW-Sondervermögen umgewandelt.

Der Fonds wurde zum 01.12.2020 umbenannt in „AVBV 2020″ (vormals: AVBV-Fonds).

Es sind keine weiteren sonstigen wesentlichen Ereignisse im vergangenen Berichtszeitraum eingetreten.

Vermögensübersicht zum 30.11.2021

| Fondsvermögen: | EUR | 24.651.428,56 | (22.531.766,29) |

| Umlaufende Anteile: | 353.618 | (338.781) |

Vermögensaufteilung in TEUR/%

| Kurswert in Fondswährung |

% des Fonds- vermögens |

% des Fondsvermögens per 30.11.2020 |

|

| I. Vermögensgegenstände | |||

| 1. Aktien | 9.784 | 39,70 | (32,02 ) |

| 2. Anleihen | 9.643 | 39,10 | (45,44 ) |

| 3. Andere Wertpapiere | 0 | 0,00 | (0,04 ) |

| 4. Sonstige Beteiligungswertpapiere | 164 | 0,67 | (0,97 ) |

| 5. Sonstige Wertpapiere | 4.691 | 19,03 | (19,57 ) |

| 6. Derivate | 61 | 0,25 | (0,04 ) |

| 7. Bankguthaben | 301 | 1,22 | (1,86 ) |

| 8. Sonstige Vermögensgegenstände | 36 | 0,15 | (0,20 ) |

| II. Verbindlichkeiten | -29 | -0,12 | ( -0,14 ) |

| III. Fondsvermögen | 24.651 | 100,00 |

Vermögensaufstellung zum 30.11.2021

| Gattungsbezeichnung ISIN Markt |

Stücke bzw. Anteile bzw. Whg. in 1.000 |

Bestand 30.11.2021 |

Käufe/ Zugänge |

Verkäufe/ Abgänge |

Kurs | Kurswert in EUR |

% des Fonds- vermögens |

|

| im Berichtszeitraum | ||||||||

| Börsengehandelte Wertpapiere | ||||||||

| Aktien | ||||||||

| Adyen N.V. NL0012969182 |

STK | 60 | 60 | 120 | EUR | 2.460,500000 | 147.630,00 | 0,60 |

| Airbus Group SE NL0000235190 |

STK | 1.800 | 0 | 0 | EUR | 99,690000 | 179.442,00 | 0,73 |

| Allfunds Group Limited GB00BNTJ3546 |

STK | 12.000 | 12.000 | 0 | EUR | 15,208000 | 182.496,00 | 0,74 |

| Allianz DE0008404005 |

STK | 900 | 0 | 0 | EUR | 192,080000 | 172.872,00 | 0,70 |

| Alstom FR0010220475 |

STK | 5.500 | 5.500 | 0 | EUR | 32,370000 | 178.035,00 | 0,72 |

| ArcelorMittal S.A. Actions Nouvelles Nominat. oN LU1598757687 |

STK | 8.000 | 4.000 | 4.000 | EUR | 24,440000 | 195.520,00 | 0,79 |

| ASML Holding N.V. NL0010273215 |

STK | 900 | 200 | 0 | EUR | 704,800000 | 634.320,00 | 2,57 |

| BAWAG Group AG Inhaber-Aktien o.N. AT0000BAWAG2 |

STK | 2.500 | 2.500 | 0 | EUR | 50,700000 | 126.750,00 | 0,51 |

| Bayer DE000BAY0017 |

STK | 5.000 | 1.750 | 0 | EUR | 45,320000 | 226.600,00 | 0,92 |

| Cellnex Telecom S.A. ES0105066007 |

STK | 3.103 | 893 | 0 | EUR | 53,240000 | 165.203,72 | 0,67 |

| Deutsche Post DE0005552004 |

STK | 3.000 | 0 | 0 | EUR | 53,580000 | 160.740,00 | 0,65 |

| Deutsche Telekom DE0005557508 |

STK | 7.000 | 0 | 0 | EUR | 16,040000 | 112.280,00 | 0,46 |

| EDP Renováveis ES0127797019 |

STK | 6.000 | 6.000 | 0 | EUR | 22,460000 | 134.760,00 | 0,55 |

| Erste Group Bank AT0000652011 |

STK | 3.500 | 3.500 | 0 | EUR | 38,760000 | 135.660,00 | 0,55 |

| Evotec DE0005664809 |

STK | 4.500 | 1.000 | 1.000 | EUR | 40,960000 | 184.320,00 | 0,75 |

| Ferrari N.V. Aandelen op naam EO -,01 NL0011585146 |

STK | 500 | 500 | 0 | EUR | 235,800000 | 117.900,00 | 0,48 |

| Infineon Technologies AG DE0006231004 |

STK | 4.000 | 0 | 0 | EUR | 40,220000 | 160.880,00 | 0,65 |

| ING Groep NL0011821202 |

STK | 20.000 | 8.000 | 0 | EUR | 12,158000 | 243.160,00 | 0,99 |

| Intesa Sanpaolo IT0000072618 |

STK | 80.000 | 80.000 | 0 | EUR | 2,143000 | 171.440,00 | 0,70 |

| Kon. Philips NL0000009538 |

STK | 4.040 | 2.000 | 0 | EUR | 31,745000 | 128.249,80 | 0,52 |

| L‘ Oréal FR0000120321 |

STK | 600 | 0 | 0 | EUR | 401,800000 | 241.080,00 | 0,98 |

| Linde PLC IE00BZ12WP82 |

STK | 1.200 | 400 | 0 | EUR | 283,500000 | 340.200,00 | 1,38 |

| LVMH FR0000121014 |

STK | 600 | 300 | 0 | EUR | 697,200000 | 418.320,00 | 1,70 |

| Münchener Rückversicherung DE0008430026 |

STK | 400 | 0 | 0 | EUR | 239,100000 | 95.640,00 | 0,39 |

| Outotec Oyi Registered Shares o.N. FI0009014575 |

STK | 25.000 | 25.000 | 0 | EUR | 9,064000 | 226.600,00 | 0,92 |

| Raiffeisen International AT0000606306 |

STK | 7.500 | 7.500 | 0 | EUR | 25,540000 | 191.550,00 | 0,78 |

| Schneider Electric FR0000121972 |

STK | 1.000 | 0 | 0 | EUR | 151,240000 | 151.240,00 | 0,61 |

| Siemens DE0007236101 |

STK | 1.000 | 0 | 0 | EUR | 144,560000 | 144.560,00 | 0,59 |

| Stellantis N.V. Aandelen op naam EO -,01 NL00150001Q9 |

STK | 12.500 | 12.500 | 0 | EUR | 15,568000 | 194.600,00 | 0,79 |

| Telenet Group Holding BE0003826436 |

STK | 5.000 | 5.000 | 0 | EUR | 31,200000 | 156.000,00 | 0,63 |

| Téléperformance S.A. FR0000051807 |

STK | 550 | 200 | 0 | EUR | 357,400000 | 196.570,00 | 0,80 |

| UPM Kymmene Corp. FI0009005987 |

STK | 7.000 | 1.500 | 0 | EUR | 32,700000 | 228.900,00 | 0,93 |

| Vivendi FR0000127771 |

STK | 9.000 | 9.000 | 0 | EUR | 11,200000 | 100.800,00 | 0,41 |

| Lonza Group AG CH0013841017 |

STK | 200 | 200 | 0 | CHF | 730,400000 | 140.144,86 | 0,57 |

| Nestlé S.A. CH0038863350 |

STK | 1.500 | 0 | 0 | CHF | 120,100000 | 172.830,62 | 0,70 |

| Zur Rose Group AG CH0042615283 |

STK | 350 | 0 | 350 | CHF | 356,000000 | 119.537,58 | 0,48 |

| Carlsberg DK0010181759 |

STK | 800 | 0 | 0 | DKK | 1.063,000000 | 114.347,95 | 0,46 |

| DSV A/S DK0060079531 |

STK | 750 | 750 | 0 | DKK | 1.427,500000 | 143.960,23 | 0,58 |

| Orsted A/S DK0060094928 |

STK | 750 | 0 | 0 | DKK | 846,200000 | 85.337,40 | 0,35 |

| Anglo American GB00B1XZS820 |

STK | 4.500 | 4.500 | 0 | GBP | 26,835000 | 142.503,54 | 0,58 |

| Coca-Cola HBC AG Nam.-Aktien SF 6,70 CH0198251305 |

STK | 5.000 | 5.000 | 0 | GBP | 23,530000 | 138.836,44 | 0,56 |

| Inchcape GB00B61TVQ02 |

STK | 32.500 | 32.500 | 0 | GBP | 8,400000 | 322.161,91 | 1,31 |

| Informa PLC Registered Shares LS -,001 GB00BMJ6DW54 |

STK | 30.000 | 30.000 | 0 | GBP | 4,740000 | 167.807,41 | 0,68 |

| S4 Capital PLC GB00BFZZM640 |

STK | 22.500 | 22.500 | 0 | GBP | 5,980000 | 158.779,80 | 0,64 |

| The Hut Group Ltd. Registered Shares LS -,005 GB00BMTV7393 |

STK | 40.000 | 40.000 | 0 | GBP | 1,840000 | 86.853,91 | 0,35 |

| Vodafone Group GB00BH4HKS39 |

STK | 75.000 | 75.000 | 0 | GBP | 1,101200 | 97.462,83 | 0,40 |

| WH Smith PLC GB00B2PDGW16 |

STK | 10.500 | 3.000 | 0 | GBP | 13,835000 | 171.427,31 | 0,70 |

| Scatec Solar ASA Navne-Aksjer NK -,02 NO0010715139 |

STK | 5.000 | 0 | 2.000 | NOK | 164,700000 | 80.793,91 | 0,33 |

| Schibsted ASA NO0003028904 |

STK | 6.000 | 1.500 | 0 | NOK | 410,400000 | 241.587,03 | 0,98 |

| Astrazeneca GB0009895292 |

STK | 3.250 | 3.250 | 0 | SEK | 1.018,000000 | 323.228,28 | 1,31 |

| International Petroleum CA46016U1084 |

STK | 115.000 | 115.000 | 0 | SEK | 45,500000 | 511.196,00 | 2,07 |

| Sinch AB SE0016101844 |

STK | 10.000 | 10.000 | 0 | SEK | 123,550000 | 120.703,80 | 0,49 |

| Verzinsliche Wertpapiere | ||||||||

| 0,500000000% AAREAL BANK 20/27 DE000AAR0264 |

EUR | 100 | 0 | 0 | % | 99,848500 | 99.848,50 | 0,41 |

| 1,625000000% Abertis Infraestructuras S.A. EO-Medium-Term Nts 2019(19/29) XS2025480596 |

EUR | 100 | 0 | 0 | % | 102,522000 | 102.522,00 | 0,42 |

| 0,375000000% Acciona Energia 21/27 XS2388941077 |

EUR | 100 | 100 | 0 | % | 99,581648 | 99.581,65 | 0,40 |

| 0,250000000% Agence Française Développement EO-MTN 19/29 FR0013431137 |

EUR | 300 | 0 | 0 | % | 101,925662 | 305.776,99 | 1,24 |

| 1,125000000% Amcor UK Finance PLC . 20/27 XS2193669657 |

EUR | 100 | 0 | 0 | % | 103,678000 | 103.678,00 | 0,42 |

| 0,875000000% Banco de Sabadell S.A. EO-Preferred MTN 19/25 XS2028816028 |

EUR | 100 | 0 | 100 | % | 101,170500 | 101.170,50 | 0,41 |

| 0,200000000% Banco Santander S.A. EO-Pref. MTN 18/21 XS2298304499 |

EUR | 100 | 100 | 0 | % | 98,429000 | 98.429,00 | 0,40 |

| 0,750000000% Bayer AG MTN-Anleihe v.20(20/27) XS2199266003 |

EUR | 100 | 0 | 0 | % | 101,594000 | 101.594,00 | 0,41 |

| 0,000000010% Bundesrep.Deutschland Anl.v.2021 (2031) DE0001102531 |

EUR | 500 | 500 | 0 | % | 103,453250 | 517.266,25 | 2,10 |

| 0,375000000% Caixa Geral de Depósitos S.A. EO-FLR Preferred MTN 21(26/27) PTCGDCOM0037 |

EUR | 100 | 100 | 0 | % | 98,776500 | 98.776,50 | 0,40 |

| 0,875000000% Caja Rural de Navarra S.C.d.C. EO-Cédulas Hipotec. 2018(25) ES0415306069 |

EUR | 200 | 0 | 0 | % | 103,303133 | 206.606,27 | 0,84 |

| 0,500000000% CESKA SPORITEL. 21-28 AT0000A2STV4 |

EUR | 100 | 100 | 0 | % | 98,460333 | 98.460,33 | 0,40 |

| 0,125000000% Coca-Cola Co., The DL-Notes 2021(21/29) XS2307863642 |

EUR | 100 | 100 | 0 | % | 98,073000 | 98.073,00 | 0,40 |

| 0,375000000% Commerzbank AG MTN-IHS S.961 v.20(27) DE000CZ45V82 |

EUR | 100 | 100 | 0 | % | 99,821500 | 99.821,50 | 0,40 |

| 0,625000000% Credit Agricole Italia S.p.A. EO-M.-T.Mortg.Cov.Bds 2017(26) IT0005316788 |

EUR | 200 | 0 | 0 | % | 103,219500 | 206.439,00 | 0,84 |

| 1,250000000% CRH SMW Finance DAC EO-Medium-Term Nts 2020(20/26) XS2168478068 |

EUR | 100 | 0 | 0 | % | 104,868000 | 104.868,00 | 0,43 |

| 0,250000000% Deutsche Pfandbriefbank AG 21/25 DE000A3T0X22 |

EUR | 100 | 100 | 0 | % | 100,011718 | 100.011,72 | 0,41 |

| 0,500000000% DSV Panalpina Finance B.V. EO-MTN 21/31 XS2308616841 |

EUR | 100 | 100 | 0 | % | 99,269418 | 99.269,42 | 0,40 |

| 1,375000000% Edenred S.A. EO-Notes 2020(20/29) FR0013518537 |

EUR | 100 | 0 | 0 | % | 106,126500 | 106.126,50 | 0,43 |

| 0,500000000% Eika BoligKreditt A.S. EO-Med.-Term Cov. Nts 2018(25) XS1869468808 |

EUR | 200 | 0 | 0 | % | 102,641500 | 205.283,00 | 0,83 |

| 0,500000000% Frankreich EO-OAT 2016(26) FR0013131877 |

EUR | 100 | 0 | 100 | % | 104,548072 | 104.548,07 | 0,42 |

| 0,500629415% Fresenius Finance 21/28 XS2325565104 |

EUR | 100 | 100 | 0 | % | 98,674000 | 98.674,00 | 0,40 |

| 0,600000000% General Motors Fin. Intl. B.V. EO-Medium-Term Notes 2021/27 XS2307768734 |

EUR | 100 | 100 | 0 | % | 99,127500 | 99.127,50 | 0,40 |

| 1,000000000% Givaudan SA SF-Anl. 2020(27) XS2126169742 |

EUR | 200 | 0 | 0 | % | 104,080500 | 208.161,00 | 0,84 |

| 0,625000000% Holcim Finance (Luxembg) S.A. EO-MTN 21/30 XS2328418186 |

EUR | 100 | 100 | 0 | % | 98,221966 | 98.221,97 | 0,40 |

| 0,200000000% Irland EO-Treasury Bonds 2020(30) IE00BKFVC899 |

EUR | 200 | 0 | 0 | % | 101,386000 | 202.772,00 | 0,82 |

| 1,250000000% Italien, Republik EO-B.T.P. 2016(26) IT0005210650 |

EUR | 100 | 0 | 100 | % | 105,195122 | 105.195,12 | 0,43 |

| 0,500000000% Leeds Building Society EO-M.-T. Mortg.Cov.Bds 17(24) XS1640668353 |

EUR | 200 | 0 | 0 | % | 101,939915 | 203.879,83 | 0,83 |

| 1,073000000% mBank Hipoteczny S.A. EO-Med.-T.Hyp.-Pf.-Br.2018(25) XS1812878889 |

EUR | 200 | 0 | 0 | % | 103,906500 | 207.813,00 | 0,84 |

| 1,500000000% Mondi Finance PLC EMTN 16/24 XS1395010397 |

EUR | 100 | 0 | 0 | % | 103,136050 | 103.136,05 | 0,42 |

| 2,000000000% Norsk Hydro ASA EO-Bonds 2019(19/29) XS1974922525 |

EUR | 100 | 100 | 0 | % | 107,563000 | 107.563,00 | 0,44 |

| 0,342000000% NTT Finance Corp. YN-Bonds 2021(30) XS2305026929 |

EUR | 125 | 125 | 0 | % | 98,838786 | 123.548,48 | 0,50 |

| 1,125000000% PKN Orlen 21/28 XS2346125573 |

EUR | 100 | 100 | 0 | % | 101,052701 | 101.052,70 | 0,41 |

| 0,500000000% POSTE ITALIANE 20/28 MTN XS2270397016 |

EUR | 100 | 100 | 0 | % | 99,371000 | 99.371,00 | 0,40 |

| 0,500000000% RWE 21/28 XS2412044567 |

EUR | 100 | 100 | 0 | % | 99,909000 | 99.909,00 | 0,41 |

| 0,375000000% Sandvik AB EO-Med.-Term Nts 2021(21/28) XS2411720233 |

EUR | 100 | 100 | 0 | % | 99,532500 | 99.532,50 | 0,40 |

| 0,250000000% Securitas AB EO-MTN 21(27/28) XS2303927227 |

EUR | 125 | 125 | 0 | % | 97,935500 | 122.419,38 | 0,50 |

| 0,250000000% SKF AB 21/31 XS2297204815 |

EUR | 100 | 100 | 0 | % | 96,054000 | 96.054,00 | 0,39 |

| 0,125000000% Société Générale S.A. EO-Preferred MTN 2021(28) FR00140022B3 |

EUR | 100 | 100 | 0 | % | 98,193500 | 98.193,50 | 0,40 |

| 0,500000000% Spanien EO-Obligaciones 2020(30) ES0000012F76 |

EUR | 300 | 300 | 200 | % | 102,292500 | 306.877,50 | 1,24 |

| 0,750000000% Stellantis N.V. 21/29 XS2356040357 |

EUR | 100 | 100 | 0 | % | 98,302000 | 98.302,00 | 0,40 |

| 1,491000000% TOTAL CAP.INTL 20/27 MTN XS2153406868 |

EUR | 100 | 0 | 0 | % | 106,325000 | 106.325,00 | 0,43 |

| 0,100000000% United Overseas Bank 21/29 XS2345845882 |

EUR | 200 | 200 | 0 | % | 100,020812 | 200.041,62 | 0,81 |

| 0,500000000% UPM Kymmene Corp. EO-MTN 21/31 XS2320453884 |

EUR | 100 | 100 | 0 | % | 98,209500 | 98.209,50 | 0,40 |

| 0,375000000% Volksbank Wien AG EO-Schuldverschr. 2019(26) AT000B122031 |

EUR | 200 | 0 | 0 | % | 102,292932 | 204.585,86 | 0,83 |

| 1,375000000% Volkswagen Leasing GmbH Med.Term Nts.v.17(25) XS1642590480 |

EUR | 100 | 0 | 0 | % | 103,344000 | 103.344,00 | 0,42 |

| 0,250000000% Vseobecná úverová Banka AS EO-Med.-T.Mortg.Cov.Bds 19(24) SK4120015108 |

EUR | 200 | 0 | 0 | % | 101,246210 | 202.492,42 | 0,82 |

| 0,250000000% Wolters Kluwer NV (21/28) XS2324836878 |

EUR | 100 | 100 | 0 | % | 98,756476 | 98.756,48 | 0,40 |

| 0,750000000% Österreich, Republik EO-Medium-Term Notes 2018(28) AT0000A1ZGE4 |

EUR | 250 | 0 | 0 | % | 106,943166 | 267.357,92 | 1,08 |

| 0,500000000% Österreich, Republik EO-Medium-Term Notes 2019(29) AT0000A269M8 |

EUR | 200 | 0 | 0 | % | 105,423000 | 210.846,00 | 0,86 |

| 1,500000000% Norwegen, Königreich NK-Anl. 16/26 NO0010757925 |

NOK | 2.000 | 0 | 2.000 | % | 100,203500 | 196.620,10 | 0,80 |

| 0,850000000% UniCredit S.p.A. EO-Preferred MTN 21/31 XS2289133758 |

EUR | 150 | 150 | 0 | % | 97,091500 | 145.637,25 | 0,59 |

| 0,7500000000% Intesa Sanpaolo S.p.A. EO-Preferred MTN 2021(28) XS2317069685 |

EUR | 100 | 100 | 0 | % | 99,819162 | 99.819,16 | 0,40 |

| 0,125000000% Commonwealth Bank of Australia EO-Med.-Term Cov. Bds 2021(29) XS2397077426 |

EUR | 200 | 200 | 0 | % | 99,941500 | 199.883,00 | 0,81 |

| 0,250000000% NIBC BANK 21/26 MTN XS2384734542 |

EUR | 100 | 100 | 0 | % | 99,094000 | 99.094,00 | 0,40 |

| 1,125000000% Technip Energies N.V. XS2347284742 |

EUR | 100 | 100 | 0 | % | 101,049000 | 101.049,00 | 0,41 |

| 1,500000000% Téléperformance SE EO-Obl. 2017(17/24) FR0013248465 |

EUR | 200 | 0 | 0 | % | 102,886000 | 205.772,00 | 0,83 |

| 0,010000000% Yorkshire Building Society EO-Med.-Term Cov. Bds 2021(28) XS2406578059 |

EUR | 100 | 100 | 0 | % | 99,606500 | 99.606,50 | 0,40 |

| 0,250000000% Mondelez International Inc. EO-Notes 21/28 XS2312722916 |

EUR | 100 | 100 | 0 | % | 98,738000 | 98.738,00 | 0,40 |

| 0,250000000% NATIONWIDE BLDG 21/28 XS2385790667 |

EUR | 100 | 100 | 0 | % | 98,320000 | 98.320,00 | 0,40 |

| 0,375000000% SpareBank 1 Boligkreditt AS EO-M.-T. Mortg.Cov.Bds 21(27) XS2363982344 |

EUR | 150 | 150 | 0 | % | 99,303000 | 148.954,50 | 0,60 |

| Sonstige Beteiligungswertpapiere | ||||||||

| Chocoladef. Lindt & Sprüngli Inhaber-Part.sch. SF 10 CH0010570767 |

STK | 15 | 0 | 0 | CHF | 11.395,000000 | 163.980,43 | 0,67 |

| Summe der börsengehandelten Wertpapiere | EUR | 18.671.205,80 | 75,74 | |||||

| An organisierten Märkten zugelassene oder in diese einbezogene Wertpapiere | ||||||||

| Verzinsliche Wertpapiere | ||||||||

| 0,375000000% Danfoss Finance B.V. 21/28 XS2332689681 |

EUR | 100 | 100 | 0 | % | 98,787000 | 98.787,00 | 0,40 |

| 0,500000000% Fomento Econom.Mexica.SAB D.CV EO-Notes 2021(21/28) XS2337285519 |

EUR | 125 | 125 | 0 | % | 99,354450 | 124.193,06 | 0,50 |

| 1,250000000% Informa PLC EO-Medium-Term Nts 2019(19/28) XS2068065163 |

EUR | 100 | 100 | 0 | % | 100,385000 | 100.385,00 | 0,41 |

| 0,500000000% Bausparkasse Wüstenrot AG EO-Preferred MTN 21/26 AT0000A2RK00 |

EUR | 100 | 100 | 0 | % | 99,957000 | 99.957,00 | 0,41 |

| 0,500000000% Brenntag Finance B.V. EO-Medium-Term Nts 2021(21/29) XS2394063437 |

EUR | 100 | 100 | 0 | % | 99,479520 | 99.479,52 | 0,40 |

| 0,900000000% Italien, Republik EO-B.T.P. 2020(31) IT0005422891 |

EUR | 200 | 100 | 0 | % | 100,065723 | 200.131,45 | 0,81 |

| 0,500000000% JDE Peets N.V. 21/29 XS2354569407 |

EUR | 100 | 100 | 0 | % | 97,740668 | 97.740,67 | 0,40 |

| 0,375000000% Vantage Towers 21/27 DE000A3H3J22 |

EUR | 100 | 100 | 0 | % | 98,732209 | 98.732,21 | 0,40 |

| Summe der an organisierten Märkten zugelassenen oder in diese einbezogenen Wertpapiere | EUR | 919.405,91 | 3,73 | |||||

| Investmentanteile | ||||||||

| KVG-eigene Investmentanteile | ||||||||

| Aramea Aktien Select I DE000A2PRZY3 |

ANT | 25.000 | 0 | 0 | EUR | 65,060000 | 1.626.500,00 | 6,60 |

| Aramea Balanced Convertible Inhaber-Anteile I DE000A2AQ929 |

ANT | 25.000 | 25.000 | 0 | EUR | 55,210000 | 1.380.250,00 | 5,60 |

| Aramea Rendite Plus Nachhaltig Inhaber-Anteile I DE000A2DTL86 |

ANT | 11.000 | 0 | 0 | EUR | 97,920000 | 1.077.120,00 | 4,37 |

| Gruppenfremde Investmentanteile | ||||||||

| Lyxor NYSE Arca Gold BUGS ETF Inhaber-Anteile I o.N. LU0488317701 |

ANT | 27.000 | 0 | 0 | EUR | 22,505000 | 607.635,00 | 2,46 |

| Summe der Investmentanteile | EUR | 4.691.505,00 | 19,03 | |||||

| Summe Wertpapiervermögen | EUR | 24.282.116,71 | 98,50 | |||||

| Derivate (Bei den mit Minus gekennzeichneten Beständen handelt es sich um verkaufte Positionen) |

||||||||

| Aktienindex-Derivate | ||||||||

| Forderungen/Verbindlichkeiten | ||||||||

| Aktienindex-Terminkontrakte | ||||||||

| ESTX 50 Index Futures 17.12.2021 XEUR |

EUR | Anzahl -10 | 27.000,00 | 0,11 | ||||

| ESTX 50 Index Futures 17.12.2021 XEUR |

EUR | Anzahl -15 | 33.675,00 | 0,14 | ||||

| Summe der Aktienindex-Derivate | EUR | 60.675,00 | 0,25 | |||||

| Bankguthaben | ||||||||

| EUR – Guthaben bei: | ||||||||

| Verwahrstelle: Donner & Reuschel AG | EUR | 300.923,15 | 300.923,15 | 1,22 | ||||

| Summe der Bankguthaben | EUR | 300.923,15 | 1,22 | |||||

| Sonstige Vermögensgegenstände | ||||||||

| Zinsansprüche | EUR | 32.404,91 | 32.404,91 | 0,13 | ||||

| Quellensteueransprüche | EUR | 4.129,38 | 4.129,38 | 0,02 | ||||

| Summe sonstige Vermögensgegenstände | EUR | 36.534,29 | 0,15 | |||||

| Sonstige Verbindlichkeiten 1) | EUR | -28.820,59 | EUR | -28.820,59 | -0,12 | |||

| Fondsvermögen | EUR | 24.651.428,56 | 100 2) | |||||

| Anteilwert | EUR | 69,71 | ||||||

| Umlaufende Anteile | STK | 353.618 | ||||||

1) noch nicht abgeführte Portfoliomanagementvergütung, Prüfungskosten, Veröffentlichungskosten, Verwahrstellenvergütung, Verwaltungsvergütung, Zinsen laufendes Konto

2) Durch Rundung der Prozent-Anteile bei der Berechnung können geringfügige Rundungsdifferenzen entstanden sein.

Abwicklung von Transaktionen durch verbundene Unternehmen. Der Anteil der Transaktionen, die im Berichtszeitraum für Rechnung des Sondervermögens über Broker ausgeführt wurden, die verbundene Unternehmen und Personen sind, betrug 100,00%. Ihr Umfang belief sich hierbei auf insgesamt 55.538.573,21 EUR.

Wertpapierkurse bzw. Marktsätze

Die Vermögensgegenstände des Sondervermögens sind auf Grundlage der zuletzt festgestellten Kurse/Marktsätze bewertet.

Devisenkurse (in Mengennotiz)

| per 30.11.2021 | |||

| Schweizer Franken | CHF | 1,042350 | = 1 Euro (EUR) |

| Dänische Krone | DKK | 7,436950 | = 1 Euro (EUR) |

| Britisches Pfund | GBP | 0,847400 | = 1 Euro (EUR) |

| Norwegische Krone | NOK | 10,192600 | = 1 Euro (EUR) |

| Schwedische Krone | SEK | 10,235800 | = 1 Euro (EUR) |

Marktschlüssel

| b) Terminbörsen | |

| XEUR | EUREX DEUTSCHLAND |

Während des Berichtszeitraumes abgeschlossene Geschäfte, soweit sie nicht mehr in der Vermögensaufstellung erscheinen

Käufe und Verkäufe in Wertpapieren, Investmentanteilen und Schuldscheindarlehen (Marktzuordnung zum Berichtsstichtag)

| Gattungsbezeichnung | ISIN | Stücke bzw. Anteile bzw. Whg. in 1.000 |

Käufe/ Zugänge |

Verkäufe/ Abgänge |

Volumen in 1.000 |

| Börsengehandelte Wertpapiere | |||||

| Aktien | |||||

| Logitech International | CH0025751329 | STK | 1.250 | 1.250 | |

| Sika AG | CH0418792922 | STK | – | 350 | |

| Rockwool International | DK0010219153 | STK | – | 300 | |

| Aareal Bank | DE0005408116 | STK | 5.000 | 5.000 | |

| ADVA Optical Networking | DE0005103006 | STK | 17.000 | 17.000 | |

| Akzo Nobel N.V. Aandelen aan toonder EO 2 | NL0013267909 | STK | – | 1.250 | |

| Amadeus IT Group S.A. | ES0109067019 | STK | – | 1.800 | |

| Anheuser-Busch InBev | BE0974293251 | STK | 3.000 | 3.000 | |

| Atlantia | IT0003506190 | STK | 9.000 | 9.000 | |

| Bco Santander Cen. Hisp. | ES0113900J37 | STK | 3.478 | 83.478 | |

| Deutsche Börse | DE0005810055 | STK | – | 600 | |

| Deutsche Pfandbriefbank AG Inhaber-Aktien o.N. | DE0008019001 | STK | 12.500 | 12.500 | |

| Elior SCA Actions au Port. EO -,01 | FR0011950732 | STK | 15.000 | 15.000 | |

| Enel | IT0003128367 | STK | 15.000 | 15.000 | |

| fashionette AG Inhaber-Aktien o.N. | DE000A2QEFA1 | STK | – | 3.000 | |

| Hella | DE000A13SX22 | STK | 2.000 | 2.000 | |

| Iberdrola | ES0144580Y14 | STK | 153 | 10.849 | |

| Takeaway.com N.V. Registered Shares EO -,04 | NL0012015705 | STK | 1.000 | 1.000 | |

| Knorr-Bremse AG Inhaber-Aktien o.N. | DE000KBX1006 | STK | – | 1.250 | |

| MTU Aero Engines | DE000A0D9PT0 | STK | – | 700 | |

| Neste Oyj | FI0009013296 | STK | – | 3.000 | |

| Nokia | FI0009000681 | STK | – | 30.000 | |

| OMV AG | AT0000743059 | STK | – | 4.500 | |

| Rheinmetall | DE0007030009 | STK | – | 1.250 | |

| RWE | DE0007037129 | STK | – | 3.000 | |

| Sanofi-Aventis | FR0000120578 | STK | – | 1.700 | |

| SAP | DE0007164600 | STK | – | 1.500 | |

| Siemens Healthineers AG | DE000SHL1006 | STK | – | 2.500 | |

| TeamViewer AG Inhaber-Aktien o.N. | DE000A2YN900 | STK | 2.500 | 2.500 | |

| TotalEnergiesl S.E. | FR0000120271 | STK | 2.000 | 6.500 | |

| Universal Music Group N.V. | NL0015000IY2 | STK | 3.000 | 3.000 | |

| VINCI | FR0000125486 | STK | 1.000 | 2.000 | |

| Volkswagen Vorzugsaktien | DE0007664039 | STK | 1.000 | 1.750 | |

| Vonovia SE Namens-Aktien o.N. | DE000A1ML7J1 | STK | – | 2.000 | |

| Wacker Chemie | DE000WCH8881 | STK | 1.500 | 1.500 | |

| zooplus AG Inhaber-Aktien o.N. | DE0005111702 | STK | 500 | 500 | |

| Cairn Energy PLC Registered Shs LS-,01757396 | GB00BN0SMB92 | STK | 60.000 | 60.000 | |

| Internat. Cons. Airl. Group | ES0177542018 | STK | 90.000 | 90.000 | |

| THUNGELA RESOURCES Registered Shares o.N. | ZAE000296554 | STK | 300 | 300 | |

| Elkem ASA Navne-Aksjer NK 5 | NO0010816093 | STK | 30.000 | 30.000 | |

| Nordic Semiconductor | NO0003055501 | STK | – | 15.000 | |

| Salmar | NO0010310956 | STK | – | 2.250 | |

| Telefonaktiebolaget L.M. Ericsson | SE0000108656 | STK | 15.000 | 15.000 | |

| Essity AB Namn-Aktier B | SE0009922164 | STK | – | 3.500 | |

| Verzinsliche Wertpapiere | |||||

| 0,579000000% 2i Rete Gas S.p.A. EO-Med.-Term Notes 2021/31 | XS2292547317 | EUR | 100 | 100 | |

| 1,000000000% B.A.T. Intl Finance PLC EO-Medium-Term Nts 2015(22/22) | XS1324928750 | EUR | – | 200 | |

| 1,600000000% Italien, Republik EO-B.T.P. 2016(26) | IT0005170839 | EUR | – | 200 | |

| 0,250000000% Banco BPI S.A. EO-Covered MTN 2019(24) | PTBPIAOM0026 | EUR | – | 200 | |

| 0,625000000% BAWAG P.S.K. EO-Medium-Term Bonds 19/34 | XS2013520023 | EUR | – | 200 | |

| 0,400000000% Belgien, Königreich EO-Obl. Lin. 2020(40) | BE0000350596 | EUR | – | 150 | |

| 0,625000000% BERLIN, LAND LSA19/39 | DE000A2NB9T6 | EUR | – | 200 | |

| 0,050000000% Berlin, Land Landessch.v.2020(2040)Ausg.521 | DE000A289K71 | EUR | 200 | 200 | |

| 0,250000000% Bundesrep.Deutschland Anl.v.2019 (2029) | DE0001102465 | EUR | – | 500 | |

| 0,625000000% Capgemini SE EO-Notes 2020(20/25) | FR0013519048 | EUR | – | 100 | |

| 0,500000000% China Development Bank EO-Medium-Term Notes 2016(21) | XS1422314689 | EUR | – | 200 | |

| 0,875000000% Covestro AG Medium Term Notes v.20(20/25) | XS2188805688 | EUR | – | 100 | |

| 0,577000000% EATON CAP UNL. 21/30 REGS | XS2310748483 | EUR | 100 | 100 | |

| 0,100000000% Europäische Union EO-MTN 20/40 | EU000A283867 | EUR | – | 200 | |

| 0,500000000% Europäische Union EO-MTN 19/35 | EU000A2R4FY3 | EUR | – | 200 | |

| 0,875000000% Eurofins Scienftic EO-MTN 21/31 | XS2343114687 | EUR | 100 | 100 | |

| 0,500000000% FCA Bank S.p.A. (Irish Branch) EO-Med.-Term Nts 2019(24/24) | XS2051914963 | EUR | 200 | 200 | |

| 1,375000000% Ferrovial Emisiones EO-Nts 17/25 | ES0205032024 | EUR | – | 200 | |

| 0,500000000% Frankreich EO-OAT 2020(40) | FR0013515806 | EUR | – | 150 | |

| 1,375000000% Galp Gás Natural Distrib. S.A. EO-MTN 16/23 | PTGGDAOE0001 | EUR | – | 100 | |

| 0,625000000% Hochtief AG 21/29 | DE000A3E5S00 | EUR | 100 | 100 | |

| 0,625000000% Island, Republik EO-Medium-Term Nts 2020(26) | XS2182399274 | EUR | – | 100 | |

| 0,375000000% Jyske Realkredit A/S EO-Mortg. Covered MTN 2017(24) | XS1669866300 | EUR | – | 200 | |

| 1,250000000% Litauen, Republik EO-Medium-Term Notes 2015(25) | XS1310032187 | EUR | – | 100 | |

| 0,700000000% Portugal, Republik EO-Obr. 2020(27) | PTOTEMOE0035 | EUR | – | 200 | |

| 0,300000000% Obrigacoes de tesouro 21/31 | PTOTEOOE0033 | EUR | 300 | 300 | |

| 1,000000000% RCI Banque EO-Med.-Term Notes 2016(16/23) | FR0013169778 | EUR | – | 100 | |

| 0,875000000% Ryanair DAC EO-Medium-Term Notes 2021(26) | XS2344385815 | EUR | 100 | 100 | |

| 1,250000000% Sampo OYJ EO-MTN 17/25 | XS1622193750 | EUR | – | 100 | |

| 1,125000000% Securitas AB EO-Med.-Term Notes 2017(23/24) | XS1567901761 | EUR | – | 100 | |

| 0,275000000% Slowenien, Republik EO-Bonds 2020(30) | SI0002103966 | EUR | – | 200 | |

| 1,600000000% Spanien EO-Bonos 15/25 | ES00000126Z1 | EUR | – | 300 | |

| 1,000000000% Swedbank AB EO-FLR Med.-T. Nts 2017(22/27) | XS1617859464 | EUR | – | 200 | |

| 1,125000000% United States of America DL-Notes 2021(31) Ser.B-2031 | US91282CBL46 | USD | 370 | 370 | |

| Sonstige Beteiligungswertpapiere | |||||

| Roche Holding AG Inhaber-Genußscheine o.N. | CH0012032048 | STK | – | 400 | |

| Andere Wertpapiere | |||||

| Cellnex Telecom S.A. Anrechte | ES0605066937 | STK | 2.256 | 2.256 | |

| IBERDROLA INH. -ANR- | ES06445809L2 | STK | 10.696 | 10.696 | |

| An organisierten Märkten zugelassene oder in diese einbezogene Wertpapiere | |||||

| Aktien | |||||

| ams | AT0000A18XM4 | STK | – | 8.000 | |

| Prosus N.V. Registered Shares EO -,05 | NL0013654783 | STK | – | 1.000 | |

| Diversified Energy Company PLC Registered Shares LS -,01 | GB00BYX7JT74 | STK | 100.000 | 100.000 | |

| Verzinsliche Wertpapiere | |||||

| 2,500000000% Orlen Capital AB EO-Notes 2014(21) | XS1082660744 | EUR | – | 100 | |

| 0,125000000% PKO Bank Hipoteczny S.A. EO-Mortg. Covered MTN 2016(22) | XS1508351357 | EUR | – | 200 | |

| Andere Wertpapiere | |||||

| Banco Santander S.A. Anrechte | ES06139009S5 | STK | – | 80.000 | |

| Nicht notierte Wertpapiere | |||||

| Aktien | |||||

| Banco Santander S.A. Acciones Nom. Em.11/20 EO 0,50 | ES0113902342 | STK | 3.478 | 3.478 | |

| Cellnex Telecom S.A. Acciones Port. EO ,25 Em.04/21 | ES0105066049 | STK | 893 | 893 | |

| Iberdrola S.A. Acciones Port.Em.01/21 EO -,75 | ES0144583236 | STK | 153 | 153 | |

| Investmentanteile | |||||

| KVG-eigene Investmentanteile | |||||

| Aramea Balanced Convertible | DE000A0M2JF6 | ANT | – | 20.000 | |

| Derivate (in Opening-Transaktionen umgesetzte Optionsprämien bzw. Volumen der Optionsgeschäfte, bei Optionsscheinen Angabe der Käufe und Verkäufe) |

|||||

| Terminkontrakte | |||||

| Aktienindex-Terminkontrakte | |||||

| Verkaufte Kontrakte: | |||||

| Basiswert: ESTX 50 Index (Price) (EUR) | EUR | 10.620,38 | |||

| Optionsrechte | |||||

| Optionsrechte auf Aktienindex-Derivate | |||||

| Optionsrechte auf Aktienindices: | |||||

| Gekaufte Verkaufoptionen (Put): | |||||

| Basiswert: DAX Index | EUR | 162,01 | |||

Ertrags- und Aufwandsrechnung (inkl. Ertrags- und Aufwandsausgleich)

für den Zeitraum vom 01. Dezember 2020 bis 30. November 2021

| I. Erträge | |||

| 1. Dividenden inländischer Aussteller | EUR | 37.044,51 | |

| 2. Dividenden ausländischer Aussteller (vor Quellensteuer) | EUR | 148.982,63 | |

| 3. Zinsen aus inländischen Wertpapieren | EUR | 4.174,80 | |

| 4. Zinsen aus ausländischen Wertpapieren (vor Quellensteuer) | EUR | 65.226,08 | |

| 5. Zinsen aus Liquiditätsanlagen im Inland | EUR | -3.751,43 | |

| davon negative Habenzinsen | EUR | -3.751,43 | |

| 6. Erträge aus Investmentanteilen | EUR | 52.321,67 | |

| 7. Abzug ausländischer Quellensteuer | EUR | -12.106,29 | |

| 8. Sonstige Erträge | EUR | 335,34 | |

| Summe der Erträge | EUR | 292.227,31 | |

| II. Aufwendungen | |||

| 1. Zinsen aus Kreditaufnahmen | EUR | -237,76 | |

| 2. Verwaltungsvergütung | EUR | -108.010,16 | |

| 3. Verwahrstellenvergütung | EUR | -12.001,52 | |

| 4. Prüfungs- und Veröffentlichungskosten | EUR | -9.511,50 | |

| 5. Portfoliomanagementvergütung | EUR | -23,73 | |

| 6. Sonstige Aufwendungen | EUR | -3.027,00 | |

| 7. Aufwandsausgleich | EUR | -2.804,92 | |

| Summe der Aufwendungen | EUR | -135.616,59 | |

| III. Ordentlicher Nettoertrag | EUR | 156.610,72 | |

| IV. Veräußerungsgeschäfte | |||

| 1. Realisierte Gewinne | EUR | 2.060.843,12 | |

| 2. Realisierte Verluste | EUR | -765.022,90 | |

| Ergebnis aus Veräußerungsgeschäften | EUR | 1.295.820,22 | |

| V. Realisiertes Ergebnis des Geschäftsjahres | EUR | 1.452.430,94 | |

| 1. Nettoveränderung der nicht realisierten Gewinne | EUR | 66.989,67 | |

| 2. Nettoveränderung der nicht realisierten Verluste | EUR | -394.630,40 | |

| VI. Nicht realisiertes Ergebnis des Geschäftsjahres | EUR | -327.640,73 | |

| VII. Ergebnis des Geschäftsjahres | EUR | 1.124.790,21 |

Entwicklung des Sondervermögens

| 2021 | ||||

| I. Wert des Sondervermögens am Beginn des Geschäftsjahres | EUR | 22.531.766,29 | ||

| 1. Ausschüttung für das Vorjahr/Steuerabschlag für das Vorjahr | EUR | -1.024,40 | ||

| 2. Mittelzufluss / -abfluss (netto) | EUR | 1.025.031,55 | ||

| a) Mittelzuflüsse aus Anteilschein-Verkäufen: | EUR | 1.025.792,35 | ||

| b) Mittelabflüsse aus Anteilschein-Rücknahmen: | EUR | -760,80 | ||

| 3. Ertragsausgleich/Aufwandsausgleich | EUR | -29.135,09 | ||

| 4. Ergebnis des Geschäftsjahres | EUR | 1.124.790,21 | ||

| davon nicht realisierte Gewinne: | EUR | 66.989,67 | ||

| davon nicht realisierte Verluste: | EUR | -394.630,40 | ||

| II. Wert des Sondervermögens am Ende des Geschäftsjahres | EUR | 24.651.428,56 |

Verwendung der Erträge des Sondervermögens

Berechnung der Ausschüttung

| insgesamt | je Anteil | ||

| I. Für die Ausschüttung verfügbar | |||

| 1. Vortrag aus dem Vorjahr | EUR | 1.622.692,28 | 4,59 |

| 2. Realisiertes Ergebnis des Geschäftsjahres | EUR | 1.452.430,94 | 4,11 |

| 3. Zuführung aus dem Sondervermögen 3) | EUR | 765.022,90 | 2,16 |

| II. Nicht für die Ausschüttung verwendet | |||

| 1. Der Wiederanlage zugeführt | EUR | 0,00 | 0,00 |

| 2. Vortrag auf neue Rechnung | EUR | -3.663.337,12 | -10,36 |

| III. Gesamtausschüttung | EUR | 176.809,00 | 0,50 |

| 1. Endausschüttung | |||

| a) Barausschüttung | EUR | 176.809,00 | 0,50 |

3) Die Zuführung aus dem Sondervermögen resultiert aus der Berücksichtigung von realisierten Verlusten (für die Ausschüttung notwendig wäre eine Zuführung i.H.v. EUR 0,00)

Vergleichende Übersicht über die letzten drei Geschäftsjahre

| Geschäftsjahr | Fondsvermögen am Ende des Geschäftsjahres |

Anteilwert | ||

| 2018 | EUR | 20.150.113,96 | EUR | 61,63 |

| 2019 | EUR | 21.494.169,63 | EUR | 64,73 |

| 2020 | EUR | 22.531.766,29 | EUR | 66,51 |

| 2021 | EUR | 24.651.428,56 | EUR | 69,71 |

Anhang gem. § 7 Nr. 9 KARBV

Angaben nach der Derivateverordnung

| Das durch Derivate erzielte zugrundeliegende Exposure | EUR | 1.026.500,00 |

Der Wert ergibt sich unter Berücksichtigung von Netting- und Hedgingeffekten, der zugrundeliegenden Derivate im Sondervermögen

Die Vertragspartner der Derivate-Geschäfte

Donner & Reuschel AG

| Bestand der Wertpapiere am Fondsvermögen (in %) | 98,50 |

| Bestand der Derivate am Fondsvermögen (in %) | 0,25 |

Die Auslastung der Obergrenze für das Marktrisikopotential wurde für dieses Sondervermögen gemäß der Derivateverordnung nach dem einfachen Ansatz ermittelt.

Sonstige Angaben

| Anteilwert | EUR | 69,71 |

| Umlaufende Anteile | STK | 353.618 |

Angabe zu den Verfahren zur Bewertung der Vermögensgegenstände

Der Anteilwert wird durch die HANSAINVEST Hanseatische Investment-GmbH ermittelt. Die Bewertung von Vermögenswerten, die an einer Börse zum Handel zugelassen bzw. in einen anderen organisierten Markt einbezogen sind, erfolgt zu den handelbaren Schlusskursen des vorhergehenden Börsentages gem. § 27 KARBV. Investmentanteile werden zu den letzten veröffentlichten Rücknahmepreisen angesetzt.

Vermögenswerte, die weder an einer Börse zugelassen noch in einen organisierten Markt einbezogen sind oder für die ein handelbarer Kurs nicht verfügbar ist, werden mit von anerkannten Kursversorgern zur Verfügung gestellten Kursen bewertet. Sollten die ermittelten Kurse nicht belastbar sein, wird auf den mit geeigneten Bewertungsmodellen ermittelten Verkehrswert abgestellt (§ 28 KARBV).

Die bezogenen Kurse werden täglich durch die Kapitalverwaltungsgesellschaft auf Vollständigkeit und Plausibilität geprüft.

Bankguthaben und Festgelder werden mit dem Nominalbetrag und Verbindlichkeiten zum Rückzahlungsbetrag bewertet. Die Bewertung der sonstigen Vermögensgegenstände erfolgt zu ihrem Markt- bzw. Nominalbetrag.

Angaben zur Transparenz sowie zur Gesamtkostenquote

| Gesamtkostenquote | 0,55 % |

Die Gesamtkostenquote drückt sämtliche vom Sondervermögen im Jahresverlauf getragenen Kosten und Zahlungen (ohne Transaktionskosten) im Verhältnis zum durchschnittlichen Nettoinventarwert des Sondervermögens aus

| Transaktionskosten | EUR | 47.826,25 |

Summe der Nebenkosten des Erwerbs (Anschaffungsnebenkosten) und der Kosten der Veräußerung der Vermögensgegenstände.

An die Verwaltungsgesellschaft oder Dritte gezahlte Pauschalvergütungen

Im abgelaufenen Geschäftsjahr wurden keine Pauschalvergütungen gezahlt.

Die KVG erhält keine Rückvergütungen der aus dem Sondervermögen an die Verwahrstelle und an Dritte geleisteten Vergütung und Aufwandserstattungen.

Die KVG gewährt keine sogenannte Vermittlungsfolgeprovision an Vermittler in wesentlichem Umfang aus der von dem Sondervermögen an sie geleisteten Vergütung.

Verwaltungsvergütungssatz für im Sondervermögen gehaltene Investmentanteile

Die Verwaltungsvergütung für KVG- und Gruppeneigene Investmentanteile beträgt:

| Aramea Aktien Select I | 0,7500 % |

| Aramea Balanced Convertible Inhaber-Anteile I | 0,7000 % |

| Aramea Rendite Plus Nachhaltig Inhaber-Anteile I | 0,9500 % |

| Aramea Balanced Convertible | 1,0000 % |

Die Verwaltungsvergütung für Gruppenfremde Investmentanteile beträgt:

| Lyxor NYSE Arca Gold BUGS ETF Inhaber-Anteile I o.N. | 0,6500 % |

Ausgabeaufschläge oder Rücknahmeabschläge wurden nicht berechnet.

Wesentliche sonstige Erträge und sonstige Aufwendungen:

Wesentliche sonstige Erträge: EUR 183,18 Erträge aus der Auflösung von Rückstellungen

Wesentliche sonstige Aufwendungen: EUR 1.274,79 Kosten für die Marktrisikomessung

Sonstige Informationen

Die Ermittlung der Nettoveränderung der nicht realisierten Gewinne und Verluste erfolgt dadurch, dass in jedem Geschäftsjahr die in den Anteilspreis einfließenden Wertansätze der Vermögensgegenstände mit den jeweiligen historischen Anschaffungskosten verglichen werden, die Höhe der positiven Differenzen in die Summe der nicht realisierten Gewinne einfließen, die Höhe der negativen Differenzen in die Summe der nicht realisierten Verluste einfließen und aus dem Vergleich der Summenpositionen zum Ende des Geschäftsjahres mit den Summenpositionen zum Anfang des Geschäftsjahres die Nettoveränderungen ermittelt werden.

Angaben zur Mitarbeitervergütung der HANSAINVEST Hanseatische Investment-GmbH (KVG) für das Geschäftsjahr 2020

| Gesamtsumme der im abgelaufenen Wirtschaftsjahr der KVG gezahlten Mitarbeitervergütung (inklusive Geschäftsführer) | EUR | 16.990.377,86 |

| davon feste Vergütung | EUR | 13.478.569,31 |

| davon variable Vergütung | EUR | 3.511.808,55 |

| Direkt aus dem Fonds gezahlte Vergütungen | EUR | 0,00 |

| Zahl der Mitarbeiter der KVG (inkl. Geschäftsführung) | 225 | |

| Höhe des gezahlten Carried Interest | EUR | 0,00 |

| Gesamtsumme der im abgelaufenen Wirtschaftsjahr 2020 der KVG gezahlten Vergütung an Geschäftsleiter (Risikoträger) | 1.231.250,20 |

Die Angaben zur Mitarbeitervergütung beziehen sich auf den Zeitraum vom 1. Januar bis 31. Dezember 2020 und betreffen ausschließlich die in diesem Zeitraum bei der Gesellschaft beschäftigen Mitarbeiter.

Beschreibung, wie die Vergütungen und ggf. sonstige Zuwendungen berechnet wurden

Die HANSAINVEST Hanseatische Investment-GmbH unterliegt den für Kapitalverwaltungsgesellschaften geltenden aufsichtsrechtlichen Vorgaben im Hinblick auf die Gestaltung ihres Vergütungssystems. Die Ausgestaltung des Vergütungssystems hat die Gesellschaft in einer internen Richtlinie über die Vergütungspolitik und Vergütungspraxis geregelt. Ziel ist es, ein Vergütungssystem sicherzustellen, das Fehlanreize zur Eingehung übermäßiger Risiken verhindert. Das Vergütungssystem der HANSAINVEST wird unter Einbeziehung des Risikomanagements und der Compliance Beauftragten mindestens jährlich auf seine Angemessenheit und die Einhaltung der rechtlichen Vorgaben überprüft. Eine Erörterung des Vergütungssystems mit dem Aufsichtsrat findet ebenfalls jährlich statt.

Die Vergütung der Mitarbeiter richtet sich grundsätzlich nach dem Manteltarifvertrag für das Versicherungswesen. Je nach Tätigkeit und Verantwortung erfolgt die Vergütung gemäß der entsprechenden Tarifgruppe. Die Ausgestaltung und Vergütungshöhen der Tarifgruppen werden zwischen Arbeitgeber- und Arbeitnehmerverbänden bzw. der Konzernmutter und den Betriebsräten verhandelt, die HANSAINVEST hat hierauf keinen Einfluss. Nur mit wenigen Mitarbeitern inkl. der leitenden Angestellten sind finanzielle Anreizsysteme für variable Vergütungen und Tantiemen vereinbart. Der Anteil der variablen Vergütung darf dabei maximal 30% der Gesamtvergütung ausmachen. Ein Anreiz, ein unverhältnismäßig großes Risiko für die Gesellschaft einzugehen, resultiert aus der variablen Vergütung nicht.

Die Vergütung für die Geschäftsführer der HANSAINVEST erfolgt auf einzelvertraglicher Basis. Sie setzt sich zusammen aus einer monatlichen festen Vergütung und einer jährlichen Tantieme. Die Höhe der Tantieme wird im gesamten Aufsichtsrat erörtert und festgelegt und orientiert sich nicht am Erfolg der einzelnen Fonds.

Derzeit sind nur die Geschäftsführung als Risikoträger der Gesellschaft eingestuft. Die Gesellschaft überprüft die Vergütungssysteme jährlich. Die Vergütungspolitik der HANSAINVEST erfüllt die Anforderungen des § 37 KAGB, als auch die Leitlinien für solide Vergütungspolitiken unter Berücksichtigung der AIFMD (ESMA/2013/232).

Ergebnisse der jährlichen Überprüfung der Vergütungspolitik

Im Rahmen der internen jährlichen Überprüfung der Einhaltung der Vergütungspolitik ergaben sich keine Anhaltspunkte dafür, dass die Ausgestaltung von fixen und / oder variablen Vergütungen sich nicht an den Regelungen der Richtlinie über die Vergütungspolitik und Vergütungspraxis orientieren.

Angaben zu wesentlichen Änderungen der festgelegten Vergütungspolitik

Keine Änderung im Berichtszeitraum

Angaben zur Mitarbeitervergütung im Auslagerungsfall für das Geschäftsjahr 2020 (Portfoliomanagement Aramea Asset Management AG)

Die KVG zahlt keine direkten Vergütungen an Mitarbeiter des Auslagerungsunternehmens.

Das Auslagerungsunternehmen hat folgende Informationen selbst veröffentlicht:

| Gesamtsumme der im abgelaufenen Wirtschaftsjahr des Auslagerungsunternehmens gezahlten Mitarbeitervergütung: | EUR | 4.975.322 |

| davon feste Vergütung: | EUR | 3.007.846 |

| davon variable Vergütung: | EUR | 1.967.476 |

| Direkt aus dem Fonds gezahlte Vergütungen: | EUR | 0 |

| Zahl der Mitarbeiter des Auslagerungsunternehmens: | 26 |

Angaben für institutionelle Anleger gemäß § 101 Abs. 2 Nr. 5 KAGB i.V.m. § 134c Abs. 4 AktG

| Anforderung | Verweis |

| Angaben zu den mittel- bis langfristigen Risiken: | Informationen zu den mittel- bis langfristigen Risiken des Sondervermögens werden im Tätigkeitsbericht aufgeführt. |

| Zusammensetzung des Portfolios, Portfolioumsätze und Portfolioumsatzkosten: | Informationen über die Zusammensetzung des Portfolios, die Portfolioumsätze und die Portfolioumsatzkosten sind im Jahresbericht in den Abschnitten „Vermögensaufstellung“, „Während des Berichtszeitraumes abgeschlossene Geschäfte, soweit sie nicht mehr in der Vermögensaufstellung erscheinen“ und “ Angaben zur Transparenz und zur Gesamtkostenquote“ verfügbar. |

| Berücksichtigung der mittel- bis langfristigen Entwicklung der Gesellschaft bei der Anlageentscheidung: | Aktien, die auf einem geregelten Markt gehandelt werden, unterliegen verschiedenen mittel- und langfristigen Risiken. Die Einschätzung dieser Risiken ist ein grundlegender Bestandteil der Anlagestrategie und -politik. |

| Einsatz von Stimmrechtsberatern: | Informationen zur Stimmrechtsausübung sind auf der Internetseite der HANSAINVEST erhältlich. |

| Handhabung der Wertpapierleihe und zum Umgang mit Interessenkonflikten im Rahmen der Mitwirkung in den Gesellschaften, insbesondere durch Ausnutzung von Aktionärsrechten: | Für das Sondervermögen sind im Berichtszeitraum keine Wertpapierleihegeschäfte abgeschlossen worden. Auf der Internetseite der HANSAINVEST sind Informationen zum Umgang mit Interessenkonflikten verfügbar. |

Hamburg, 07. März 2022

HANSAINVEST

Hanseatische Investment-GmbH

Geschäftsführung

Dr. Jörg W. Stotz

Ludger Wibbeke

Vermerk des unabhängigen Abschlussprüfers

An die HANSAINVEST Hanseatische Investment-GmbH, Hamburg

Prüfungsurteil

Wir haben den Jahresbericht des Sondervermögens AVBV 2020 (vormals: AVBV-Fonds) – bestehend aus dem Tätigkeitsbericht für das Geschäftsjahr vom 1. Dezember 2020 bis zum 30. November 2021, der Vermögensübersicht und der Vermögensaufstellung zum 30. November 2021, der Ertrags- und Aufwandsrechnung, der Verwendungsrechnung, der Entwicklungsrechnung für das Geschäftsjahr vom 1. Dezember 2020 bis zum 30. November 2021, sowie der vergleichenden Übersicht über die letzten drei Geschäftsjahre, der Aufstellung der während des Berichtszeitraums abgeschlossenen Geschäfte, soweit diese nicht mehr Gegenstand der Vermögensaufstellung sind, und dem Anhang – geprüft.

Nach unserer Beurteilung aufgrund der bei der Prüfung gewonnenen Erkenntnisse entspricht der beigefügte Jahresbericht in allen wesentlichen Belangen den Vorschriften des deutschen Kapitalanlagegesetzbuchs (KAGB) und den einschlägigen europäischen Verordnungen und ermöglicht es unter Beachtung dieser Vorschriften, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen.

Grundlage für das Prüfungsurteil

Wir haben unsere Prüfung des Jahresberichts in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführt. Unsere Verantwortung nach diesen Vorschriften und Grundsätzen ist im Abschnitt „Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts“ unseres Vermerks weitergehend beschrieben. Wir sind von der HANSAINVEST Hanseatische Investment-GmbH unabhängig in Übereinstimmung mit den deutschen handelsrechtlichen und berufsrechtlichen Vorschriften und haben unsere sonstigen deutschen Berufspflichten in Übereinstimmung mit diesen Anforderungen erfüllt. Wir sind der Auffassung, dass die von uns erlangten Prüfungsnachweise ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zum Jahresbericht zu dienen.

Verantwortung der gesetzlichen Vertreter für den Jahresbericht

Die gesetzlichen Vertreter der HANSAINVEST Hanseatische Investment-GmbH sind verantwortlich für die Aufstellung des Jahresberichts, der den Vorschriften des deutschen KAGB und den einschlägigen europäischen Verordnungen in allen wesentlichen Belangen entspricht und dafür, dass der Jahresbericht es unter Beachtung dieser Vorschriften ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. Ferner sind die gesetzlichen Vertreter verantwortlich für die internen Kontrollen, die sie in Übereinstimmung mit diesen Vorschriften als notwendig bestimmt haben, um die Aufstellung des Jahresberichts zu ermöglichen, der frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist.

Bei der Aufstellung des Jahresberichts sind die gesetzlichen Vertreter dafür verantwortlich, Ereignisse, Entscheidungen und Faktoren, welche die weitere Entwicklung des Investmentvermögens wesentlich beeinflussen können, in die Berichterstattung einzubeziehen. Das bedeutet u.a., dass die gesetzlichen Vertreter bei der Aufstellung des Jahresberichts die Fortführung des Sondervermögens durch die HANSAINVEST Hanseatische Investment-GmbH zu beurteilen haben und die Verantwortung haben, Sachverhalte im Zusammenhang mit der Fortführung des Sondervermögens, sofern einschlägig, anzugeben.

Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts

Unsere Zielsetzung ist, hinreichende Sicherheit darüber zu erlangen, ob der Jahresbericht als Ganzes frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist, sowie einen Vermerk zu erteilen, der unser Prüfungsurteil zum Jahresbericht beinhaltet.

Hinreichende Sicherheit ist ein hohes Maß an Sicherheit, aber keine Garantie dafür, dass eine in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführte Prüfung eine wesentliche falsche Darstellung stets aufdeckt. Falsche Darstellungen können aus Verstößen oder Unrichtigkeiten resultieren und werden als wesentlich angesehen, wenn vernünftigerweise erwartet werden könnte, dass sie einzeln oder insgesamt die auf der Grundlage dieses Jahresberichts getroffenen wirtschaftlichen Entscheidungen von Adressaten beeinflussen.

Während der Prüfung üben wir pflichtgemäßes Ermessen aus und bewahren eine kritische Grundhaltung. Darüber hinaus

| ― |

identifizieren und beurteilen wir die Risiken wesentlicher – beabsichtigter oder unbeabsichtigter – falscher Darstellungen im Jahresbericht, planen und führen Prüfungshandlungen als Reaktion auf diese Risiken durch sowie erlangen Prüfungsnachweise, die ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zu dienen. Das Risiko, dass wesentliche falsche Darstellungen nicht aufgedeckt werden, ist bei Verstößen höher als bei Unrichtigkeiten, da Verstöße betrügerisches Zusammenwirken, Fälschungen, beabsichtigte Unvollständigkeiten, irreführende Darstellungen bzw. das Außerkraftsetzen interner Kontrollen beinhalten können. |

| ― |

gewinnen wir ein Verständnis von dem für die Prüfung des Jahresberichts relevanten internen Kontrollsystem, um Prüfungshandlungen zu planen, die unter den gegebenen Umständen angemessen sind, jedoch nicht mit dem Ziel, ein Prüfungsurteil zur Wirksamkeit dieses Systems der HANSAINVEST Hanseatische Investment-GmbH abzugeben. |

| ― |

beurteilen wir die Angemessenheit der von den gesetzlichen Vertretern der HANSAINVEST Hanseatische Investment-GmbH bei der Aufstellung des Jahresberichts angewandten Rechnungslegungsmethoden sowie die Vertretbarkeit der von den gesetzlichen Vertretern dargestellten geschätzten Werte und damit zusammenhängenden Angaben. |

| ― |

ziehen wir Schlussfolgerungen auf der Grundlage erlangter Prüfungsnachweise, ob eine wesentliche Unsicherheit im Zusammenhang mit Ereignissen oder Gegebenheiten besteht, die bedeutsame Zweifel an der Fortführung des Sondervermögens durch die HANSAINVEST Hanseatische Investment-GmbH aufwerfen können. Falls wir zu dem Schluss kommen, dass eine wesentliche Unsicherheit besteht, sind wir verpflichtet, im Vermerk auf die dazugehörigen Angaben im Jahresbericht aufmerksam zu machen oder, falls diese Angaben unangemessen sind, unser Prüfungsurteil zu modifizieren. Wir ziehen unsere Schlussfolgerungen auf der Grundlage der bis zum Datum unseres Vermerks erlangten Prüfungsnachweise. Zukünftige Ereignisse oder Gegebenheiten können jedoch dazu führen, dass das Sondervermögen durch die HANSAINVEST Hanseatische Investment-GmbH nicht fortgeführt wird. |

| ― |

beurteilen wir die Gesamtdarstellung, den Aufbau und den Inhalt des Jahresberichts, einschließlich der Angaben sowie ob der Jahresbericht die zugrunde liegenden Geschäftsvorfälle und Ereignisse so darstellt, dass der Jahresbericht es unter Beachtung der Vorschriften des deutschen KAGB und der einschlägigen europäischen Verordnungen ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. |

Wir erörtern mit den für die Überwachung Verantwortlichen u.a. den geplanten Umfang und die Zeitplanung der Prüfung sowie bedeutsame Prüfungsfeststellungen, einschließlich etwaiger Mängel im internen Kontrollsystem, die wir während unserer Prüfung feststellen.

Hamburg, den 8. März 2022

KPMG AG Wirtschaftsprüfungsgesellschaft

Werner, Wirtschaftsprüfer

Lüning, Wirtschaftsprüfer

Neueste Kommentare