Bundesministerium der Finanzen

Bundesministerium

für Bildung und Forschung

Bekanntmachung

der Steuerfachangestellten-Ausbildungsverordnung

nebst Rahmenlehrplan

Nachstehend werden

- a)

-

die Steuerfachangestellten-Ausbildungsverordnung vom 3. August 2022 (BGBl. I S. 1390) nachrichtlich veröffentlicht,

- b)

-

der Rahmenlehrplan für den Ausbildungsberuf zur Steuerfachangestellten und zum Steuerfachangestellten – Beschluss der Ständigen Konferenz der Kultusminister der Länder in der Bundesrepublik Deutschland vom 10. April 2008 in der Fassung vom 10. Juni 2022 – bekannt gegeben.

Die Verordnung und der Rahmenlehrplan sind nach dem zwischen Bund und Ländern auf der Grundlage des Gemeinsamen Ergebnisprotokolls vom 30. Mai 1972 vereinbarten Verfahren miteinander abgestimmt worden.

Zusammen mit der Verordnung und dem Rahmenlehrplan wurden Zeugniserläuterungen in deutscher, englischer und französischer Sprache erarbeitet und mit den Spitzenorganisationen der an der betrieblichen Berufsausbildung Beteiligten abgestimmt. Diese werden zu einem späteren Zeitpunkt auf der Internetseite des Bundesinstituts für Berufsbildung (http://www2.bibb.de/tools/aab/aabzeliste_de.php) zugänglich gemacht werden. Den zuständigen Stellen wird empfohlen, die Zeugniserläuterungen als Anlage zum Abschlusszeugnis den Absolventen auszuhändigen.

Die Liste der Entsprechungen zwischen Ausbildungsordnung und Rahmenlehrplan ist im Informationssystem Aus- und Weiterbildung (A.WE.B) des Bundesinstituts für Berufsbildung (BIBB) veröffentlicht unter http://www.bibb.de/berufssuche.

IV A 4 – S 0809/19/10001: 006

Bundesministerium der Finanzen

Im Auftrag

Danewitz

Bundesministerium

für Bildung und Forschung

Im Auftrag

A. Block-Meyer

Verordnung

über die Berufsausbildung zum Steuerfachangestellten und zur Steuerfachangestellten

(Steuerfachangestellten-Ausbildungsverordnung – StFachAngAusbV)*

Auf Grund des § 4 Absatz 1 des Berufsbildungsgesetzes in der Fassung der Bekanntmachung vom 4. Mai 2020 (BGBl. I S. 920) verordnet das Bundesministerium der Finanzen im Einvernehmen mit dem Bundesministerium für Bildung und Forschung:

Abschnitt 1

Gegenstand, Dauer und Gliederung der Berufsausbildung

| § 1 | Staatliche Anerkennung des Ausbildungsberufes |

| § 2 | Dauer der Berufsausbildung |

| § 3 | Gegenstand der Berufsausbildung und Ausbildungsrahmenplan |

| § 4 | Struktur der Berufsausbildung und Ausbildungsberufsbild |

| § 5 | Ausbildungsplan |

Zwischenprüfung

| § 6 | Zeitpunkt |

| § 7 | Inhalt |

| § 8 | Prüfungsbereiche |

| § 9 | Prüfungsbereich „Arbeitsabläufe organisieren“ |

| § 10 | Prüfungsbereich „Steuererklärungen vorbereiten und Buchhaltungen bearbeiten“ |

Abschlussprüfung

| § 11 | Zeitpunkt |

| § 12 | Inhalt |

| § 13 | Prüfungsbereich |

| § 14 | Prüfungsbereich „Sachverhalte steuerrechtlich beurteilen und in Steuererklärungen bearbeiten“ |

| § 15 | Prüfungsbereich „Sachverhalte im Zusammenhang mit Finanzbuchhaltungen, Entgeltabrechnungen und Jahresabschlüssen bearbeiten“ |

| § 16 | Prüfungsbereich „Mandantinnen- und Mandantenberatung mitgestalten“ |

| § 17 | Prüfungsbereich „Wirtschafts- und Sozialkunde“ |

| § 18 | Gewichtung der Prüfungsbereiche und Anforderungen für das Bestehen der Abschlussprüfung |

| § 19 | Mündliche Ergänzungsprüfung |

Schlussvorschrift

| § 20 | Inkrafttreten, Außerkrafttreten |

| Anlage 1 | Ausbildungsrahmenplan für die Berufsausbildung zum Steuerfachangestellten und zur Steuerfachangestellten |

Gegenstand, Dauer und Gliederung der Berufsausbildung

Staatliche Anerkennung des Ausbildungsberufes

Der Ausbildungsberuf mit der Berufsbezeichnung des Steuerfachangestellten und der Steuerfachangestellten wird nach § 4 Absatz 1 des Berufsbildungsgesetzes staatlich anerkannt.

Dauer der Berufsausbildung

Die Berufsausbildung dauert drei Jahre.

Gegenstand der Berufsausbildung und Ausbildungsrahmenplan

(1) Gegenstand der Berufsausbildung sind mindestens die im Ausbildungsrahmenplan (Anlage) genannten Fertigkeiten, Kenntnisse und Fähigkeiten.

(2) Von der Organisation der Berufsausbildung, wie sie im Ausbildungsrahmenplan vorgegeben ist, darf von den Ausbildenden abgewichen werden, wenn und soweit betriebspraktische Besonderheiten oder Gründe, die in der Person des oder der Auszubildenden liegen, die Abweichung erfordern.

(3) Die im Ausbildungsrahmenplan genannten Fertigkeiten, Kenntnisse und Fähigkeiten sollen von den Ausbildenden so vermittelt werden, dass die Auszubildenden die berufliche Handlungsfähigkeit nach § 1 Absatz 3 des Berufsbildungsgesetzes erlangen. Die berufliche Handlungsfähigkeit schließt insbesondere selbstständiges Planen, Durchführen und Kontrollieren bei der Ausübung der beruflichen Aufgaben ein.

Struktur der Berufsausbildung und Ausbildungsberufsbild

(1) Die Berufsausbildung gliedert sich in:

- 1.

-

berufsprofilgebende Fertigkeiten, Kenntnisse und Fähigkeiten sowie

- 2.

-

integrativ zu vermittelnde Fertigkeiten, Kenntnisse und Fähigkeiten.

Die Fertigkeiten, Kenntnisse und Fähigkeiten sind in Berufsbildpositionen gebündelt.

(2) Die Berufsbildpositionen der berufsprofilgebenden Fertigkeiten, Kenntnisse und Fähigkeiten sind:

- 1.

-

Arbeitsprozesse organisieren,

- 2.

-

Buchführungen und Aufzeichnungen erstellen und auswerten,

- 3.

-

Entgeltabrechnungen durchführen,

- 4.

-

Jahresabschlüsse vorbereiten und erstellen sowie Einnahmenüberschussrechnungen erstellen,

- 5.

-

die Beratung von Mandantinnen und Mandaten in betriebswirtschaftlichen Angelegenheiten vorbereiten und unterstützen,

- 6.

-

Verwaltungsakte prüfen und Rechtsbehelfe vorbereiten,

- 7.

-

Steuererklärungen erstellen sowie steuerliche Anträge vorbereiten und übermitteln und

- 8.

-

mit internen und externen Ansprechpartnerinnen und Ansprechpartnern kommunizieren und kooperieren.

(3) Die Berufsbildpositionen der integrativ zu vermittelnden Fertigkeiten, Kenntnisse und Fähigkeiten sind:

- 1.

-

Organisation des Ausbildungsbetriebes, Berufsbildung sowie Arbeits- und Tarifrecht,

- 2.

-

Sicherheit und Gesundheit bei der Arbeit,

- 3.

-

Umweltschutz und Nachhaltigkeit,

- 4.

-

digitalisierte Arbeitswelt,

- 5.

-

digitale Geschäftsprozesse umsetzen und

- 6.

-

Verschwiegenheitspflichten und berufsrechtliche Vorgaben erkennen und einhalten.

Ausbildungsplan

Die Ausbildenden haben spätestens zu Beginn der Ausbildung auf der Grundlage des Ausbildungsrahmenplans für jeden Auszubildenden und für jede Auszubildende einen Ausbildungsplan zu erstellen.

Zwischenprüfung

Zeitpunkt

(1) Die Zwischenprüfung soll im vierten Ausbildungshalbjahr stattfinden.

(2) Den jeweiligen Zeitpunkt legt die zuständige Stelle fest.

Inhalt

Die Zwischenprüfung erstreckt sich auf

- 1.

-

die im Ausbildungsrahmenplan für die ersten 15 Monate genannten Fertigkeiten, Kenntnisse und Fähigkeiten sowie

- 2.

-

den im Berufsschulunterricht zu vermittelnden Lehrstoff, soweit er den im Ausbildungsrahmenplan genannten Fertigkeiten, Kenntnissen und Fähigkeiten entspricht.

Prüfungsbereiche

Die Zwischenprüfung findet in den folgenden Prüfungsbereichen statt:

- 1.

-

„Arbeitsabläufe organisieren“ und

- 2.

-

„Steuererklärungen vorbereiten und Buchhaltungen bearbeiten“.

Prüfungsbereich

„Arbeitsabläufe organisieren“

(1) Im Prüfungsbereich „Arbeitsabläufe organisieren“ hat der Prüfling nachzuweisen, dass er in der Lage ist,

- 1.

-

Arbeitsaufgaben zu planen, durchzuführen und zu kontrollieren,

- 2.

-

rechtliche Regelungen zur Verschwiegenheit, zum Datenschutz und zur Datensicherheit einzuhalten,

- 3.

-

Wege der Informationsbeschaffung und den Umgang mit Informationen darzustellen,

- 4.

-

Vorgänge unter Berücksichtigung von Zeichnungs- und Weisungsbefugnissen zu bearbeiten,

- 5.

-

Fristen zu überwachen und

- 6.

-

Arbeitsprozesse zu reflektieren und Maßnahmen zu deren Verbesserung unter Berücksichtigung digitaler Möglichkeiten vorzuschlagen.

(2) Die Prüfungsaufgaben müssen praxisbezogen sein. Der Prüfling hat die Aufgaben schriftlich zu bearbeiten.

(3) Die Prüfungszeit beträgt 45 Minuten.

Prüfungsbereich

„Steuererklärungen vorbereiten und Buchhaltungen bearbeiten“

(1) Im Prüfungsbereich „Steuererklärungen vorbereiten und Buchhaltungen bearbeiten“ hat der Prüfling nachzuweisen, dass er in der Lage ist,

- 1.

-

Belege, auch digital, zu beschaffen, zu sichten und zu beurteilen,

- 2.

-

Einkünfte aus nichtselbstständiger Tätigkeit zur Abgabe von Steuererklärungen an das Finanzamt zu ermitteln,

- 3.

-

laufende monatliche Buchhaltungen zu bearbeiten und

- 4.

-

betriebliche Kennzahlen für die betriebswirtschaftliche Beratung von Mandantinnen und Mandanten zu ermitteln und auszuwerten.

(2) Die Prüfungsaufgaben müssen praxisbezogen sein. Der Prüfling hat die Aufgaben schriftlich zu bearbeiten.

(3) Die Prüfungszeit beträgt 75 Minuten.

Abschlussprüfung

Zeitpunkt

(1) Die Abschlussprüfung findet am Ende der Berufsausbildung statt.

(2) Den Zeitpunkt legt die zuständige Stelle fest.

Inhalt

Die Abschlussprüfung erstreckt sich auf

- 1.

-

die im Ausbildungsrahmenplan genannten Fertigkeiten, Kenntnisse und Fähigkeiten sowie

- 2.

-

den im Berufsschulunterricht zu vermittelnden Lehrstoff, soweit er den im Ausbildungsrahmenplan genannten Fertigkeiten, Kenntnissen und Fähigkeiten entspricht.

Prüfungsbereich

Die Abschlussprüfung findet in den folgenden Prüfungsbereichen statt:

- 1.

-

„Sachverhalte steuerrechtlich beurteilen und in Steuererklärungen bearbeiten“,

- 2.

-

„Sachverhalte im Zusammenhang mit Finanzbuchhaltungen, Entgeltabrechnungen und Jahresabschlüssen bearbeiten“,

- 3.

-

„Mandantinnen- und Mandantenberatung mitgestalten“ sowie

- 4.

-

„Wirtschafts- und Sozialkunde“.

Prüfungsbereich

„Sachverhalte steuerrechtlich beurteilen und in Steuererklärungen bearbeiten“

(1) Im Prüfungsbereich „Sachverhalte steuerrechtlich beurteilen und in Steuererklärungen bearbeiten“ hat der Prüfling nachzuweisen, dass er in der Lage ist,

- 1.

-

Anliegen von Mandantinnen und Mandanten aufzunehmen,

- 2.

-

Sachverhalte unter Berücksichtigung steuerrechtlicher und handelsrechtlicher Regelungen einzuordnen,

- 3.

-

steuerliche Grunddaten von Mandantinnen und Mandanten zu erfassen und zu verarbeiten,

- 4.

-

die eingereichten Unterlagen den Steuerarten zuzuordnen,

- 5.

-

den Gewinn einer Einkunftsart durch eine Einnahmenüberschussrechnung zu ermitteln,

- 6.

-

Bemessungsgrundlagen zu ermitteln und Steuern einschließlich der steuerlichen Nebenleistungen zu berechnen,

- 7.

-

Steuererklärungen vorzubereiten und

- 8.

-

steuer- und verfahrensrechtliche Regelungen unter Berücksichtigung von Fristen einzuhalten.

(2) Die Prüfungsaufgaben müssen praxisbezogen sein. Der Prüfling hat die Aufgaben schriftlich zu bearbeiten.

(3) Die Prüfungszeit beträgt 130 Minuten.

Prüfungsbereich

„Sachverhalte im Zusammenhang mit Finanzbuchhaltungen,

Entgeltabrechnungen und Jahresabschlüssen bearbeiten“

(1) Im Prüfungsbereich „Sachverhalte im Zusammenhang mit Finanzbuchhaltungen, Entgeltabrechnungen und Jahresabschlüssen bearbeiten“ hat der Prüfling nachzuweisen, dass er in der Lage ist,

- 1.

-

die für die Finanzbuchhaltung und Jahresabschlusserstellung erforderlichen Stammdaten von Mandantinnen und Mandanten zu erheben, einzuordnen und zu erfassen,

- 2.

-

Entgeltabrechnungen durchzuführen und die Ergebnisse in die Finanzbuchhaltung zu integrieren,

- 3.

-

laufende Geschäftsvorfälle handels- und steuerrechtlich zu beurteilen und zu buchen,

- 4.

-

das Anlage- und Umlaufvermögen abzugrenzen und zu bewerten,

- 5.

-

Berechnungen und Jahresabschlussbuchungen durchzuführen und handels- und steuerrechtliche Jahresabschlüsse zu erstellen und

- 6.

-

Auswertungen zu erstellen und mandats- und anlassbezogen betriebswirtschaftlich zu analysieren.

(2) Die Prüfungsaufgaben müssen praxisbezogen sein. Der Prüfling hat die Aufgaben schriftlich zu bearbeiten.

(3) Die Prüfungszeit beträgt 110 Minuten.

Prüfungsbereich

„Mandantinnen- und Mandantenberatung mitgestalten“

(1) Im Prüfungsbereich „Mandantinnen- und Mandantenberatung mitgestalten“ hat der Prüfling nachzuweisen, dass er in der Lage ist,

- 1.

-

Beratungsgespräche systematisch, situationsgerecht und zielorientiert zu unterstützen,

- 2.

-

sich mandantinnen- und mandantenorientiert zu verhalten,

- 3.

-

fachliche Hintergründe sowie Zusammenhänge zu berücksichtigen,

- 4.

-

Probleme und Vorgehensweisen zu erörtern,

- 5.

-

Mandantinnen und Mandanten über steuerrechtliche Regelungen zu informieren sowie rechtliche Regelungen einzuhalten,

- 6.

-

einen Lösungsweg auch unter Berücksichtigung von digitalen Geschäftsprozessen zu entwickeln,

- 7.

-

auf Mandantinnen- und Mandantenfragen und -einwände fachgerecht einzugehen,

- 8.

-

analoge oder digitale beratungsunterstützende Hilfsmittel einzusetzen und

- 9.

-

über den Gesprächsanlass hinausgehende Mandantinnen- und Mandantenbedarfe zu erkennen und anzusprechen.

(2) Für den Nachweis nach Absatz 1 sind folgende Tätigkeiten zugrunde zu legen:

- 1.

-

Buchführungen anfertigen,

- 2.

-

Entgeltabrechnungen durchführen,

- 3.

-

Jahresabschlusserstellung vorbereiten,

- 4.

-

betriebswirtschaftliche und wirtschaftsrechtliche Angelegenheiten unterstützen und

- 5.

-

Steuererklärungen erstellen.

(3) Mit dem Prüfling wird eine Gesprächssimulation durchgeführt.

(4) Für die Gesprächssimulation stellt der Prüfungsausschuss dem Prüfling zwei praxisbezogene Aufgaben aus unterschiedlichen Tätigkeiten nach Absatz 2 zur Auswahl. Der Prüfling hat eine der Aufgaben auszuwählen. Für die Auswahl der Aufgabe und die Vorbereitung auf die Gesprächssimulation stehen ihm insgesamt 15 Minuten zur Verfügung.

(5) Die Gesprächssimulation dauert höchstens 30 Minuten.

Prüfungsbereich

„Wirtschafts- und Sozialkunde“

(1) Im Prüfungsbereich „Wirtschafts- und Sozialkunde“ hat der Prüfling nachzuweisen, dass er in der Lage ist, allgemeine wirtschaftliche und gesellschaftliche Zusammenhänge der Berufs- und Arbeitswelt darzustellen und zu beurteilen.

(2) Die Aufgaben müssen praxisbezogen sein. Der Prüfling hat die Aufgaben schriftlich zu bearbeiten.

(3) Die Prüfungszeit beträgt 60 Minuten.

Gewichtung der Prüfungsbereiche und Anforderungen für das Bestehen der Abschlussprüfung

(1) Die Bewertungen der einzelnen Prüfungsbereiche sind wie folgt zu gewichten:

- 1.

-

„Sachverhalte steuerrechtlich beurteilen und in Steuererklärungen bearbeiten“ mit 35 Prozent,

- 2.

-

„Sachverhalte im Zusammenhang mit Finanzbuchhaltungen, Entgeltabrechnungen und Jahresabschlüssen“ bearbeiten mit 30 Prozent,

- 3.

-

„Mandantinnen- und Mandantenberatung mitgestalten“ mit 25 Prozent sowie

- 4.

-

„Wirtschafts- und Sozialkunde“ mit 10 Prozent.

(2) Die Abschlussprüfung ist bestanden, wenn die Prüfungsleistungen – auch unter Berücksichtigung einer mündlichen Ergänzungsprüfung nach § 19 – wie folgt bewertet worden sind:

- 1.

-

im Gesamtergebnis mit mindestens „ausreichend“,

- 2.

-

im Prüfungsbereich „Sachverhalte steuerrechtlich beurteilen und in Steuererklärungen bearbeiten“ mit mindestens „ausreichend“,

- 3.

-

in mindestens zwei weiteren Prüfungsbereichen mit mindestens „ausreichend“ und

- 4.

-

in keinem Prüfungsbereich mit „ungenügend“.

Über das Bestehen ist ein Beschluss nach § 42 Absatz 1 Nummer 3 des Berufsbildungsgesetzes zu fassen.

Mündliche Ergänzungsprüfung

(1) Der Prüfling kann in einem Prüfungsbereich eine mündliche Ergänzungsprüfung beantragen.

(2) Dem Antrag ist stattzugeben,

- 1.

-

wenn er für einen der folgenden Prüfungsbereiche gestellt worden ist:

- a)

-

„Sachverhalte steuerrechtlich beurteilen und in Steuererklärungen bearbeiten“,

- b)

-

„Sachverhalte im Zusammenhang mit Finanzbuchhaltungen, Entgeltabrechnungen und Jahresabschlüssen bearbeiten“ oder

- c)

-

„Wirtschafts- und Sozialkunde“,

- 2.

-

wenn der benannte Prüfungsbereich schlechter als mit „ausreichend“ bewertet worden ist und

- 3.

-

wenn die mündliche Ergänzungsprüfung für das Bestehen der Abschlussprüfung den Ausschlag geben kann.

Die mündliche Ergänzungsprüfung darf nur in einem einzigen Prüfungsbereich durchgeführt werden.

(3) Die mündliche Ergänzungsprüfung soll 15 Minuten dauern.

(4) Bei der Ermittlung des Ergebnisses für den Prüfungsbereich sind das bisherige Ergebnis und das Ergebnis der mündlichen Ergänzungsprüfung im Verhältnis 2 : 1 zu gewichten.

Schlussvorschrift

Inkrafttreten, Außerkrafttreten

Diese Verordnung tritt am 1. August 2023 in Kraft. Gleichzeitig tritt die Verordnung über die Berufsausbildung zum Steuerfachangestellten/zur Steuerfachangestellten vom 9. Mai 1996 (BGBl. I S. 672) außer Kraft.

Der Bundesminister der Finanzen

Christian Lindner

(zu § 3 Absatz 1)

Ausbildungsrahmenplan

für die Berufsausbildung zum Steuerfachangestellten und zur Steuerfachangestellten

Abschnitt A: berufsprofilgebende Fertigkeiten, Kenntnisse und Fähigkeiten

| Lfd. Nr. |

Berufsbildpositionen | Fertigkeiten, Kenntnisse und Fähigkeiten | Zeitliche Richtwerte in Wochen im |

|

|---|---|---|---|---|

| 1. bis 15. Monat |

16. bis 36. Monat |

|||

| 1 | 2 | 3 | 4 | |

| 1 | Arbeitsprozesse organisieren (§ 4 Absatz 2 Nummer 1) |

|

9 | |

|

2 | |||

| 2 | Buchführungen und Aufzeichnungen erstellen und auswerten (§ 4 Absatz 2 Nummer 2) |

|

10 | |

|

15 | |||

| 3 | Entgeltabrechnungen durchführen (§ 4 Absatz 2 Nummer 3) |

|

8 | |

|

11 | |||

| 4 | Jahresabschlüsse vorbereiten und erstellen sowie Einnahmenüberschussrechnungen erstellen (§ 4 Absatz 2 Nummer 4) |

|

25 | |

| 5 | Die Beratung von Mandantinnen und Mandanten in betriebswirtschaftlichen Angelegenheiten vorbereiten und unterstützen (§ 4 Absatz 2 Nummer 5) |

|

5 | |

|

10 | |||

| 6 | Verwaltungsakte prüfen und Rechtsbehelfe vorbereiten (§ 4 Absatz 2 Nummer 6) |

|

13 | |

| 7 | Steuererklärungen erstellen sowie steuerliche Anträge vorbereiten und übermitteln (§ 4 Absatz 2 Nummer 7) |

|

10 | |

|

15 |

|||

|

||||

| 8 | Mit internen und externen Ansprechpartnerinnen und Ansprechpartnern kommunizieren und kooperieren (§ 4 Absatz 2 Nummer 8) |

|

8 | |

Abschnitt B: integrativ zu vermittelnde Fertigkeiten, Kenntnisse und Fähigkeiten

| Lfd. Nr. |

Berufsbildpositionen | Fertigkeiten, Kenntnisse und Fähigkeiten | Zeitliche Richtwerte in Wochen im |

|

|---|---|---|---|---|

| 1. bis 15. Monat |

16. bis 36. Monat |

|||

| 1 | 2 | 3 | 4 | |

| 1 | Organisation des Ausbildungsbetriebes, Berufsbildung sowie Arbeits- und Tarifrecht (§ 4 Absatz 3 Nummer 1) |

|

||

| 2 | Sicherheit und Gesundheit bei der Arbeit (§ 4 Absatz 3 Nummer 2) |

|

während der gesamten Ausbildung |

|

| 3 | Umweltschutz und Nachhaltigkeit (§ 4 Absatz 3 Nummer 3) |

|

||

| 4 | Digitalisierte Arbeitswelt (§ 4 Absatz 3 Nummer 4) |

|

||

|

||||

| 5 | Digitale Geschäftsprozesse umsetzen (§ 4 Absatz 3 Nummer 5) |

|

8 | |

| 6 | Verschwiegenheitspflichten und berufsrechtliche Vorgaben erkennen und einhalten (§ 4 Absatz 3 Nummer 6) |

|

7 | |

Rahmenlehrplan

für den Ausbildungsberuf

Steuerfachangestellter und Steuerfachangestellte

(Beschluss der Kultusministerkonferenz vom 10. Juni 2022)

Vorbemerkungen

Dieser Rahmenlehrplan für den berufsbezogenen Unterricht der Berufsschule ist durch die Ständige Konferenz der Kultusminister der Länder beschlossen worden und mit der entsprechenden Ausbildungsordnung des Bundes (erlassen vom Bundesministerium für Wirtschaft und Klimaschutz oder dem sonst zuständigen Fachministerium im Einvernehmen mit dem Bundesministerium für Bildung und Forschung) abgestimmt.

Der Rahmenlehrplan baut grundsätzlich auf dem Niveau des Hauptschulabschlusses beziehungsweise vergleichbarer Abschlüsse auf. Er enthält keine methodischen Festlegungen für den Unterricht. Der Rahmenlehrplan beschreibt berufsbezogene Mindestanforderungen im Hinblick auf die zu erwerbenden Abschlüsse.

Die Ausbildungsordnung des Bundes und der Rahmenlehrplan der Kultusministerkonferenz sowie die Lehrpläne der Länder für den berufsübergreifenden Lernbereich regeln die Ziele und Inhalte der Berufsausbildung. Auf diesen Grundlagen erwerben die Schülerinnen und Schüler den Abschluss in einem anerkannten Ausbildungsberuf sowie den Abschluss der Berufsschule.

Die Länder übernehmen den Rahmenlehrplan unmittelbar oder setzen ihn in eigene Lehrpläne um. Im zweiten Fall achten sie darauf, dass die Vorgaben des Rahmenlehrplans zur fachlichen und zeitlichen Abstimmung mit der jeweiligen Ausbildungsordnung erhalten bleiben.

Bildungsauftrag der Berufsschule

Die Berufsschule und die Ausbildungsbetriebe erfüllen in der dualen Berufsausbildung einen gemeinsamen Bildungsauftrag.

Die Berufsschule ist dabei ein eigenständiger Lernort, der auf der Grundlage der Rahmenvereinbarung über die Berufsschule (Beschluss der Kultusministerkonferenz vom 12. März 2015 in der jeweils geltenden Fassung) agiert. Sie arbeitet als gleichberechtigter Partner mit den anderen an der Berufsausbildung Beteiligten zusammen und hat die Aufgabe, den Schülerinnen und Schülern die Stärkung berufsbezogener und berufsübergreifender Handlungskompetenz zu ermöglichen. Damit werden die Schülerinnen und Schüler zur Erfüllung der Aufgaben im Beruf sowie zur nachhaltigen Mitgestaltung der Arbeitswelt und der Gesellschaft in sozialer, ökonomischer, ökologischer und individueller Verantwortung, insbesondere vor dem Hintergrund sich wandelnder Anforderungen, befähigt. Das schließt die Förderung der Kompetenzen der jungen Menschen

- –

-

zur persönlichen und strukturellen Reflexion,

- –

-

zum verantwortungsbewussten und eigenverantwortlichen Umgang mit zukunftsorientierten Technologien, digital vernetzten Medien sowie Daten- und Informationssystemen,

- –

-

in berufs- und fachsprachlichen Situationen adäquat zu handeln,

- –

-

zum lebensbegleitenden Lernen sowie zur beruflichen und individuellen Flexibilität zur Bewältigung der sich wandelnden Anforderungen in der Arbeitswelt und Gesellschaft,

- –

-

zur beruflichen Mobilität in Europa und einer globalisierten Welt

ein.

Der Unterricht der Berufsschule basiert auf den für jeden staatlich anerkannten Ausbildungsberuf bundeseinheitlich erlassenen Ordnungsmitteln. Darüber hinaus gelten die für die Berufsschule erlassenen Regelungen und Schulgesetze der Länder.

Um ihren Bildungsauftrag zu erfüllen, muss die Berufsschule ein differenziertes Bildungsangebot gewährleisten, das

- –

-

in didaktischen Planungen für das Schuljahr mit der betrieblichen Ausbildung abgestimmte handlungsorientierte Lernarrangements entwickelt,

- –

-

einen Unterricht mit entsprechender individueller Förderung vor dem Hintergrund unterschiedlicher Erfahrungen, Fähigkeiten und Begabungen aller Schülerinnen und Schüler ermöglicht,

- –

-

ein individuelles und selbstorganisiertes Lernen in der digitalen Welt fördert,

- –

-

eine Förderung der bildungs-, berufs- und fachsprachlichen Kompetenz berücksichtigt,

- –

-

eine nachhaltige Entwicklung der Arbeits- und Lebenswelt und eine selbstbestimmte Teilhabe an der Gesellschaft unterstützt,

- –

-

für Gesunderhaltung und Unfallgefahren sensibilisiert,

- –

-

einen Überblick über die Bildungs- und beruflichen Entwicklungsperspektiven einschließlich unternehmerischer Selbstständigkeit aufzeigt, um eine selbstverantwortliche Berufs- und Lebensplanung zu unterstützen,

- –

-

an den relevanten wissenschaftlichen Erkenntnissen und Ergebnissen im Hinblick auf Kompetenzentwicklung und Kompetenzfeststellung ausgerichtet ist.

Zentrales Ziel von Berufsschule ist es, die Entwicklung umfassender Handlungskompetenz zu fördern. Handlungskompetenz wird verstanden als die Bereitschaft und Befähigung des Einzelnen, sich in beruflichen, gesellschaftlichen und privaten Situationen sachgerecht durchdacht sowie individuell und sozial verantwortlich zu verhalten.

Handlungskompetenz entfaltet sich in den Dimensionen von Fachkompetenz, Selbstkompetenz und Sozialkompetenz.

Fachkompetenz

Bereitschaft und Fähigkeit, auf der Grundlage fachlichen Wissens und Könnens Aufgaben und Probleme zielorientiert, sachgerecht, methodengeleitet und selbstständig zu lösen und das Ergebnis zu beurteilen.

Selbstkompetenz1

Bereitschaft und Fähigkeit, als individuelle Persönlichkeit die Entwicklungschancen, Anforderungen und Einschränkungen in Familie, Beruf und öffentlichem Leben zu klären, zu durchdenken und zu beurteilen, eigene Begabungen zu entfalten sowie Lebenspläne zu fassen und fortzuentwickeln. Sie umfasst Eigenschaften wie Selbstständigkeit, Kritikfähigkeit, Selbstvertrauen, Zuverlässigkeit, Verantwortungs- und Pflichtbewusstsein. Zu ihr gehören insbesondere auch die Entwicklung durchdachter Wertvorstellungen und die selbstbestimmte Bindung an Werte.

Sozialkompetenz

Bereitschaft und Fähigkeit, soziale Beziehungen zu leben und zu gestalten, Zuwendungen und Spannungen zu erfassen und zu verstehen sowie sich mit anderen rational und verantwortungsbewusst auseinanderzusetzen und zu verständigen. Hierzu gehört insbesondere auch die Entwicklung sozialer Verantwortung und Solidarität.

Methodenkompetenz, kommunikative Kompetenz und Lernkompetenz sind immanenter Bestandteil von Fachkompetenz, Selbstkompetenz und Sozialkompetenz.

Methodenkompetenz

Bereitschaft und Fähigkeit zu zielgerichtetem, planmäßigem Vorgehen bei der Bearbeitung von Aufgaben und Problemen (zum Beispiel bei der Planung der Arbeitsschritte).

Kommunikative Kompetenz

Bereitschaft und Fähigkeit, kommunikative Situationen zu verstehen und zu gestalten. Hierzu gehört es, eigene Absichten und Bedürfnisse sowie die der Partner wahrzunehmen, zu verstehen und darzustellen.

Lernkompetenz

Bereitschaft und Fähigkeit, Informationen über Sachverhalte und Zusammenhänge selbstständig und gemeinsam mit anderen zu verstehen, auszuwerten und in gedankliche Strukturen einzuordnen. Zur Lernkompetenz gehört insbesondere auch die Fähigkeit und Bereitschaft, im Beruf und über den Berufsbereich hinaus Lerntechniken und Lernstrategien zu entwickeln und diese für lebenslanges Lernen zu nutzen.

Didaktische Grundsätze

Um dem Bildungsauftrag der Berufsschule zu entsprechen, werden die jungen Menschen zu selbstständigem Planen, Durchführen und Beurteilen von Arbeitsaufgaben im Rahmen ihrer Berufstätigkeit befähigt.

Lernen in der Berufsschule zielt auf die Entwicklung einer umfassenden Handlungskompetenz. Mit der didaktisch begründeten praktischen Umsetzung – zumindest aber der gedanklichen Durchdringung – aller Phasen einer beruflichen Handlung in Lernsituationen wird dabei Lernen in und aus der Arbeit vollzogen.

Handlungsorientierter Unterricht im Rahmen der Lernfeldkonzeption orientiert sich prioritär an handlungssystematischen Strukturen und stellt gegenüber vorrangig fachsystematischem Unterricht eine veränderte Perspektive dar. Nach lerntheoretischen und didaktischen Erkenntnissen sind bei der Planung und Umsetzung handlungsorientierten Unterrichts in Lernsituationen folgende Orientierungspunkte zu berücksichtigen:

- –

-

Didaktische Bezugspunkte sind Situationen, die für die Berufsausübung bedeutsam sind.

- –

-

Lernen vollzieht sich in vollständigen Handlungen, möglichst selbst ausgeführt oder zumindest gedanklich nachvollzogen.

- –

-

Handlungen fördern das ganzheitliche Erfassen der beruflichen Wirklichkeit in einer zunehmend globalisierten und digitalisierten Lebens- und Arbeitswelt (zum Beispiel ökonomische, ökologische, rechtliche, technische, sicherheitstechnische, berufs-, fach- und fremdsprachliche, soziale und ethische Aspekte).

- –

-

Handlungen greifen die Erfahrungen der Lernenden auf und reflektieren sie in Bezug auf ihre gesellschaftlichen Auswirkungen.

- –

-

Handlungen berücksichtigen auch soziale Prozesse, zum Beispiel die Interessenerklärung oder die Konfliktbewältigung, sowie unterschiedliche Perspektiven der Berufs- und Lebensplanung.

Berufsbezogene Vorbemerkungen

Der vorliegende Rahmenlehrplan für die Berufsausbildung zum Steuerfachangestellten und zur Steuerfachangestellten ist mit der Steuerfachangestellten-Ausbildungsverordnung vom 3. August 2022 (BGBl. I S. 1390) abgestimmt.

Der Rahmenlehrplan für den Ausbildungsberuf Steuerfachgestellter/Steuerfachangestellte (Beschluss der Kultusministerkonferenz vom 8. Dezember 1995) wird durch den vorliegenden Rahmenlehrplan aufgehoben.

In Ergänzung des Berufsbildes (Bundesinstitut für Berufsbildung unter http://www.bibb.de) sind folgende Aspekte im Rahmen des Berufsschulunterrichtes bedeutsam:

Steuerfachangestellte unterstützen vor allem in Steuerberatungskanzleien die Steuerberaterinnen und Steuerberater bei ihrer steuerlichen und betriebswirtschaftlichen Beratungstätigkeit für Mandantinnen und Mandanten. Sie bereiten insbesondere steuerrechtliche Inhalte auf. Ziel ist es, langfristig vertrauensvolle Mandantinnen- und Mandantenbeziehungen aufzubauen und zu intensivieren. Dabei kommunizieren sie mit den Mandantinnen und Mandanten, dem Finanzamt oder den Sozialversicherungsträgern, planen und überwachen Termine und stellen die Einhaltung von Fristen sicher.

Typische berufliche Handlungsfelder der Steuerfachangestellten sind im Wesentlichen:

- –

-

Buchführungsarbeiten für Mandantinnen und Mandanten erledigen

- –

-

Jahresabschlüsse vorbereiten und auswerten

- –

-

Steuererklärungen für Unternehmen und Privatpersonen vorbereiten

- –

-

Entgeltabrechnungen erstellen

- –

-

Gesellschaftsrechtliche Fragestellungen bearbeiten

- –

-

Allgemeine Kanzleiarbeiten durchführen

Die Lernfelder orientieren sich an den beruflichen Handlungsfeldern. Sie sind methodisch-didaktisch so umzusetzen, dass sie zu einer umfassenden beruflichen Handlungskompetenz führen. Diese umfasst fundiertes Fachwissen, kommunikative Fähigkeiten, vernetztes und analytisches Denken sowie Eigeninitiative, Empathie und Teamfähigkeit. Angesichts der hohen Änderungsgeschwindigkeit des Steuerrechts benötigen Steuerfachangestellte ein hohes Maß an Selbstorganisation, Lernkompetenz und die Fähigkeit, Gesetzestexte zu verstehen und anzuwenden.

Eine zentrale Tätigkeit von Steuerfachangestellten ist das Mandantinnen- und Mandantengespräch. Daher ist der Erwerb kommunikativer und fremdsprachlicher Kompetenzen von besonderer Bedeutung. Sie werden, ausgerichtet an den beruflichen Handlungsfeldern, integrativ in den Lernfeldern erarbeitet und im Lernfeld 12 vertieft.

Die Geschäftsprozesse steuerberatender Berufe sind im zunehmenden Maße von Digitalisierung und Einsatz künstlicher Intelligenz geprägt. Die Handlungsfähigkeit im digitalen beruflichen Kontext ist integrativer Bestandteil einer umfassenden Handlungskompetenz und somit Bestandteil aller Lernfelder. Bei entsprechender Relevanz werden digitale Medien in den einzelnen Lernfeldern gesondert ausgewiesen.

In allen Lernfeldern werden die Dimensionen der ökonomischen, ökologischen und sozialen Nachhaltigkeit, des wirtschaftlichen Denkens, der soziokulturellen Unterschiede und der selbstbestimmten Teilhabe an der Gesellschaft berücksichtigt.

Die in den Lernfeldern formulierten Kompetenzen beschreiben den Qualifikationsstand am Ende des Lernprozesses und stellen den Mindestumfang dar. Inhalte sind in Kursivschrift nur dann aufgeführt, wenn die in den Zielformulierungen beschriebenen Kompetenzen konkretisiert oder eingeschränkt werden sollen. Die Lernfelder bauen spiralcurricular aufeinander auf.

Dabei ist zu beachten, dass die in Lernfeld 6 zu erwerbenden Kompetenzen auf in Lernfeld 3 erworbenen Kompetenzen und die in Lernfeld 8 zu erwerbenden Kompetenzen auf in Lernfeld 4 erworbenen Kompetenzen aufbauen. Lernfeld 2 und Lernfeld 3 sind bezüglich der Umsatzsteuerbuchungen zeitlich abzustimmen.

Im Lernfeld 12 sind zur Vorbereitung auf die Abschlussprüfung Inhalte der anderen Lernfelder als Beratungsgegenstand im Mandantinnen- und Mandantengespräch zu wählen.

Aufgrund ihrer Prüfungsrelevanz sind die Lernfelder 1 bis 4 des Rahmenlehrplans vor der Zwischenprüfung zu unterrichten.

Lernfelder

Übersicht über die Lernfelder für den Ausbildungsberuf

Steuerfachangestellter und Steuerfachangestellte

| Lernfelder | Zeitrichtwerte in Unterrichtsstunden |

|||

|---|---|---|---|---|

| Nr. | 1. Jahr | 2. Jahr | 3. Jahr | |

| 1 | Die eigene Rolle im Betrieb mitgestalten und am Wirtschaftsleben teilnehmen | 80 | ||

| 2 | Buchführungsarbeiten durchführen | 80 | ||

| 3 | Umsatzsteuerrechtliche Sachverhalte bearbeiten | 80 | ||

| 4 | Einkommensteuererklärungen von Beschäftigten erstellen | 80 | ||

| 5 | Arbeitsentgelte berechnen und buchen | 60 | ||

| 6 | Grenzüberschreitende Sachverhalte und Sonderfälle umsatzsteuerrechtlich bearbeiten und erfassen | 40 | ||

| 7 | Beschaffung und Verkauf von Anlagevermögen erfassen | 60 | ||

| 8 | Gewinneinkünfte und weitere Überschusseinkünfte ermitteln | 120 | ||

| 9 | Körperschaftsteuer und Gewerbesteuer ermitteln | 60 | ||

| 10 | Jahresabschlüsse erstellen und auswerten | 120 | ||

| 11 | Verwaltungsakte prüfen, Rechtsbehelfe und Anträge vorbereiten | 60 | ||

| 12 | Beratung von Mandantinnen und Mandanten im Team mitgestalten | 40 | ||

| Summen: insgesamt 880 Stunden | 320 | 280 | 280 | |

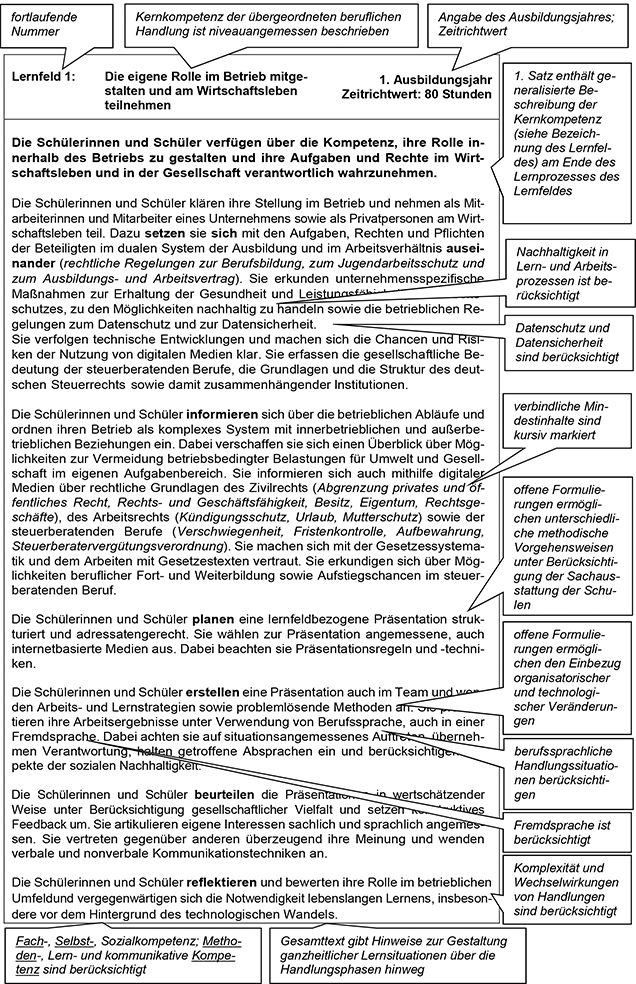

| Lernfeld 1: | Die eigene Rolle im Betrieb mitgestalten und am Wirtschaftsleben teilnehmen | 1. Ausbildungsjahr Zeitrichtwert: 80 Stunden |

| Die Schülerinnen und Schüler verfügen über die Kompetenz, ihre Rolle innerhalb des Betriebs zu gestalten und ihre Aufgaben und Rechte im Wirtschaftsleben und in der Gesellschaft verantwortlich wahrzunehmen.

Die Schülerinnen und Schüler klären ihre Stellung im Betrieb und nehmen als Mitarbeiterinnen und Mitarbeiter eines Unternehmens sowie als Privatpersonen am Wirtschaftsleben teil. Dazu setzen sie sich mit den Aufgaben, Rechten und Pflichten der Beteiligten im dualen System der Ausbildung und im Arbeitsverhältnis auseinander (rechtliche Regelungen zur Berufsbildung, zum Jugendarbeitsschutz und zum Ausbildungs- und Arbeitsvertrag). Sie erkunden unternehmensspezifische Maßnahmen zur Erhaltung der Gesundheit und Leistungsfähigkeit, des Arbeitsschutzes, zu den Möglichkeiten, nachhaltig zu handeln sowie die betrieblichen Regelungen zum Datenschutz und zur Datensicherheit. Sie verfolgen technische Entwicklungen und machen sich die Chancen und Risiken der Nutzung von digitalen Medien klar. Sie erfassen die gesellschaftliche Bedeutung der steuerberatenden Berufe, die Grundlagen und die Struktur des deutschen Steuerrechts sowie damit zusammenhängender Institutionen. Die Schülerinnen und Schüler informieren sich über die betrieblichen Abläufe und ordnen ihren Betrieb als komplexes System mit innerbetrieblichen und außerbetrieblichen Beziehungen ein. Dabei verschaffen sie sich einen Überblick über Möglichkeiten zur Vermeidung betriebsbedingter Belastungen für Umwelt und Gesellschaft im eigenen Aufgabenbereich. Sie informieren sich auch mithilfe digitaler Medien über rechtliche Grundlagen des Zivilrechts (Abgrenzung privates und öffentliches Recht, Rechts- und Geschäftsfähigkeit, Besitz, Eigentum, Rechtsgeschäfte), des Arbeitsrechts (Kündigungsschutz, Urlaub, Mutterschutz) sowie der steuerberatenden Berufe (Verschwiegenheit, Fristenkontrolle, Aufbewahrung, Steuerberatervergütungsverordnung). Sie machen sich mit der Gesetzessystematik und dem Arbeiten mit Gesetzestexten vertraut. Sie erkundigen sich über Möglichkeiten beruflicher Fort- und Weiterbildung sowie Aufstiegschancen im steuerberatenden Beruf. Die Schülerinnen und Schüler planen eine lernfeldbezogene Präsentation strukturiert und adressatengerecht. Sie wählen zur Präsentation angemessene, auch internetbasierte Medien aus. Dabei beachten sie Präsentationsregeln und -techniken. Die Schülerinnen und Schüler erstellen eine Präsentation auch im Team und wenden Arbeits- und Lernstrategien sowie problemlösende Methoden an. Sie präsentieren ihre Arbeitsergebnisse unter Verwendung von Berufssprache, auch in einer Fremdsprache. Dabei achten sie auf situationsangemessenes Auftreten, übernehmen Verantwortung, halten getroffene Absprachen ein und berücksichtigen Aspekte der sozialen Nachhaltigkeit. Die Schülerinnen und Schüler beurteilen die Präsentationen in wertschätzender Weise unter Berücksichtigung gesellschaftlicher Vielfalt und setzen konstruktives Feedback um. Sie artikulieren eigene Interessen sachlich und sprachlich angemessen. Sie vertreten gegenüber anderen überzeugend ihre Meinung und wenden verbale und nonverbale Kommunikationstechniken an. Die Schülerinnen und Schüler reflektieren und bewerten ihre Rolle im betrieblichen Umfeld und vergegenwärtigen sich die Notwendigkeit lebenslangen Lernens, insbesondere vor dem Hintergrund des technologischen Wandels. |

||

| Lernfeld 2: | Buchführungsarbeiten durchführen | 1. Ausbildungsjahr Zeitrichtwert: 80 Stunden |

| Die Schülerinnen und Schüler verfügen über die Kompetenz, Buchführungsarbeiten der Mandantinnen und Mandanten durchzuführen.

Die Schülerinnen und Schüler machen sich mit der Buchführung der Mandantinnen und Mandanten vertraut. Dazu erfragen sie betriebliche Abläufe und Prozesse im Unternehmen, auch in einer Fremdsprache, unter Anwendung betrieblicher Kommunikationsregeln. Die Schülerinnen und Schüler setzen sich mit der Verpflichtung zur Buchführung und Aufzeichnung auseinander (steuerrechtliche Buchführungspflicht). Sie informieren sich über die Grundsätze ordnungsgemäßer Buchführung. Hierbei erschließen sie sich den grundsätzlichen Ablauf eines Jahresabschlusses (Inventur, Inventar, Bilanz, Gewinn- und Verlustrechnung). Die Schülerinnen und Schüler planen die Durchführung der Buchführung, indem sie analoge und digitale Belege der Mandantinnen und Mandanten sichten und sortieren. Sie entscheiden unter Verwendung der Kontenrahmen, welche Belege auf Bestandskonten und welche Belege auf Erfolgskonten gebucht werden (aktive und passive Bestandskonten, Debitoren und Kreditoren, Aufwands- und Ertragskonten). Sie interpretieren die Auswirkungen der Buchungen auf den Erfolg des Unternehmens. Die Schülerinnen und Schüler führen die laufende Buchführung der Mandantinnen und Mandanten auch unter Verwendung digitaler Medien durch und nehmen eine Plausibilitätsprüfung vor (private Geldentnahmen, -einlagen und private Steuern, Warenbuchungen). Sie schließen die Konten ab. Sie ermitteln den Wareneinsatz, den Rohgewinn und Rohverlust sowie den Reingewinn und Reinverlust. Dabei nutzen sie Materialien und Energie unter wirtschaftlichen und umweltverträglichen Gesichtspunkten der Nachhaltigkeit. Die Schülerinnen und Schüler werten das Ergebnis aus und bereiten es mandatsgerecht mit geeigneten Medien auf (Betriebswirtschaftlicher Kurzbericht). Sie erläutern dieses in einem Mandantinnen- und Mandantengespräch. Die Schülerinnen und Schüler bewerten in ihrem Team die Durchführung der Buchführungsarbeiten und leiten Maßnahmen zur Verbesserung ab. Sie beurteilen das Ergebnis hinsichtlich der Wünsche der Mandantinnen und Mandanten, um stabile und langfristige Beziehungen zu erzielen. |

||

| Lernfeld 3: | Umsatzsteuerrechtliche Sachverhalte bearbeiten | 1. Ausbildungsjahr Zeitrichtwert: 80 Stunden |

| Die Schülerinnen und Schüler verfügen über die Kompetenz, unter Berücksichtigung des Umsatzsteuergesetzes umsatzsteuerrelevante Sachverhalte der Mandantinnen und Mandanten zu erfassen und Umsatzsteuererklärungen zu erstellen.

Die Schülerinnen und Schüler verschaffen sich einen Überblick über das Mandat und das System der Umsatzsteuer mit Vorsteuerabzug. Die Schülerinnen und Schüler erschließen sich umsatzsteuerrechtliche inländische Sachverhalte mit Hilfe des Umsatzsteuergesetzes, informieren sich über die Steuerbarkeit und die Abgrenzung von steuerbaren und nicht steuerbaren Umsätzen. Die Schülerinnen und Schüler planen ihr Vorgehen zur Ermittlung der Umsatzsteuerzahllast anhand der Struktur des Umsatzsteuergesetzes und unterscheiden Eingangs- und Ausgangsleistungen eines Unternehmens. Sie bestimmen die Umsatzart und entscheiden über die Anwendbarkeit des Umsatzsteuergesetzes, indem sie die Steuerbarkeit von Lieferungen und sonstigen Leistungen anhand der Tatbestandsmerkmale überprüfen. Sie untersuchen im Falle der Steuerbarkeit die Steuerpflicht und üben Wahlrechte im Sinne der Mandantinnen und Mandanten aus (Steuerbefreiung, Option). Die Schülerinnen und Schüler erstellen Umsatzsteuervoranmeldungen und Umsatzsteuererklärungen. Dazu berechnen sie die Umsatzsteuertraglast, indem sie die Bemessungsgrundlage ermitteln und den Steuersatz auswählen. Sie prüfen die Ordnungsmäßigkeit von Rechnungen, erklären den Mandantinnen und Mandanten die Folgen von fehlerhaften Rechnungen und berechnen die Umsatzsteuerzahllast unter Berücksichtigung des Vorsteuerabzuges. Sie bestimmen den Steuerschuldner, das Besteuerungsverfahren sowie die Entstehung der Umsatzsteuer und üben Wahlrechte zu Gunsten der Mandantinnen und Mandanten aus (Voranmeldungszeitraum, Dauerfristverlängerung). Sie buchen die umsatzsteuerrechtlichen Sachverhalte. Die Schülerinnen und Schüler stellen ihre Lösungen und Entscheidungen auch unter Verwendung von digitalen Medien systematisch dar. Die Schülerinnen und Schüler reflektieren ihre Entscheidungen hinsichtlich der Steueroptimierung und überprüfen ihre Ergebnisse. |

||

| Lernfeld 4: | Einkommensteuererklärungen von Beschäftigten erstellen |

1. Ausbildungsjahr Zeitrichtwert: 80 Stunden |

| Die Schülerinnen und Schüler besitzen die Kompetenz, die Einkommensteuer von Beschäftigten zu ermitteln und die Einkommensteuererklärungen zu erstellen.

Die Schülerinnen und Schüler machen sich mit dem Mandat und den Steuerpflichten der Mandantinnen und Mandanten vertraut. Die Schülerinnen und Schüler informieren sich über die Stellung der Einkommensteuer im Steuersystem und beurteilen die Steuerpflicht (persönliche und sachliche Steuerpflicht) der Mandantinnen und Mandanten. Sie sondieren die Antrags- und Pflichtveranlagung und deren Gründe mit entsprechenden Abgabefristen. Die Schülerinnen und Schüler bereiten die Erstellung der Steuererklärung anhand vorliegender steuerrelevanter Unterlagen der Mandantinnen und Mandanten, auch unter Berücksichtigung der Möglichkeit eines elektronischen Abrufs, vor. Sie versetzen sich in die Lage der Steuerpflichtigen und ermitteln durch gezielte Fragestellungen deren persönliche und berufliche Verhältnisse. Im Mandantinnen- und Mandantengespräch erfragen die Schülerinnen und Schüler entsprechende abziehbare Aufwendungen. Sie verwenden in der Kommunikation mit den Mandantinnen und Mandanten Berufssprache, auch in einer Fremdsprache. Die Schülerinnen und Schüler unterscheiden die Einnahmen (Lohnsteuerbescheinigungen) nach Steuerbarkeit und Steuerpflicht und ermitteln die Höhe der Einnahmen aus nichtselbstständiger Arbeit (Geld und geldwerte Vorteile, Steuerbefreiungen, Versorgungsbezüge). Sie sortieren die Belege und berechnen die Höhe der abzugsfähigen Werbungskosten, vergleichen diese mit den Pauschbeträgen, ermitteln die Höhe der Einkünfte aus nichtselbstständiger Arbeit und den Gesamtbetrag der Einkünfte (Altersentlastungsbetrag, Entlastungsbetrag für Alleinerziehende). Sie ordnen die weiteren belegmäßig vorliegenden Aufwendungen unter Zugrundelegung des Schemas zur Ermittlung des zu versteuernden Einkommens nach ihrer Abziehbarkeit (Sonderausgaben, außergewöhnliche Belastungen, Steuerermäßigungen). Sie wählen unter Zuhilfenahme von Gesetzestexten und steuerlichen Informationssystemen die relevanten steuerlichen Vorschriften aus, berechnen die Höhe der jeweils abziehbaren Aufwendungen und bestimmen das Einkommen. Sie beurteilen fallbezogen die Berücksichtigungsfähigkeit von Kindern im Einkommensteuerrecht und ermitteln das zu versteuernde Einkommen (Veranlagungsarten und Steuertarif). Sie berechnen die festzusetzende Einkommensteuer sowie die Einkommensteuernachzahlung oder -erstattung (Progressionsvorbehalt, Steuerermäßigungen) und präsentieren ihre Ergebnisse in einem abschließenden Mandantinnen- und Mandantengespräch. Die Schülerinnen und Schüler prüfen die Steuererklärung auf Vollständigkeit, Plausibilität und mögliche Abweichungen zu Vorjahreswerten. Die Schülerinnen und Schüler reflektieren das Mandantinnen- und Mandantengespräch, ihre Handlungsergebnisse und Alternativen der Steueroptimierung unter Berücksichtigung aktueller Rechtsänderungen und digitaler Möglichkeiten. Sie leiten Maßnahmen zur Optimierung in der Kommunikation mit Mandantinnen und Mandanten ab. |

||

| Lernfeld 5: | Arbeitsentgelte berechnen und buchen | 2. Ausbildungsjahr Zeitrichtwert: 60 Stunden |

| Die Schülerinnen und Schüler verfügen über die Kompetenz, Entgelte von Beschäftigten unter Berücksichtigung von steuer- und sozialversicherungsrechtlichen Besonderheiten zu berechnen und diese buchhalterisch zu erfassen.

Die Schülerinnen und Schüler analysieren die mit dem Mandat verbundenen Aufgaben zur Erstellung einer Entgeltabrechnung. Die Schülerinnen und Schülern erschließen sich auch mit Hilfe digitaler Medien sozialversicherungsrechtliche und lohnsteuerrechtliche Grundlagen und Regelungen im Bereich der Entgeltabrechnung. Sie informieren sich über das Sozialversicherungssystem in Deutschland und dessen Leistungen. Die Schülerinnen und Schüler bereiten die Entgeltabrechnung durch Anlegen der Stammdaten und Abfragen der Lohnsteuerabzugsmerkmale unter Berücksichtigung des Datenschutzes vor. Die Schülerinnen und Schüler erstellen eine Entgeltabrechnung, indem sie die verschiedenen Beschäftigungsgruppen (allgemeine Arbeitnehmer, geringfügige Beschäftigung) anhand aktueller sozialversicherungs- und lohnsteuerrechtlicher Vorschriften unterscheiden. Sie berechnen, ausgehend vom Bruttoentgelt, das Nettoentgelt sowie den Auszahlungsbetrag unter Beachtung von Sachbezügen (Kraftfahrzeug-Gestellung, Belegschaftsrabatte) und steuerfreien Arbeitgeberleistungen einschließlich Reisekosten, auch unter Anwendung von digitalen Medien. Dabei grenzen sie die Reisekosten von denen des Unternehmers ab. Abschließend buchen sie die Daten der Entgeltabrechnung, nehmen erforderliche Anmeldungen und Anträge vor und übermitteln diese. Die Schülerinnen und Schüler kontrollieren ihre Arbeitsergebnisse und erklären den Mandantinnen und Mandanten wesentliche Inhalte der Entgeltabrechnungen. Die Schülerinnen und Schüler reflektieren anhand ihrer eigenen Entgeltabrechnung steuerrechtliche und sozialversicherungsrechtliche Optimierungspotentiale. |

||

| Lernfeld 6: | Grenzüberschreitende Sachverhalte und Sonderfälle umsatzsteuerrechtlich bearbeiten und erfassen | 2. Ausbildungsjahr Zeitrichtwert: 40 Stunden |

| Die Schülerinnen und Schüler verfügen über die Kompetenz, mit Hilfe des Umsatzsteuergesetzes umsatzsteuerrelevante grenzüberschreitende Sachverhalte sowie umsatzsteuerliche Sonderfälle der Mandantinnen und Mandanten zu bearbeiten und zu erfassen.

Die Schülerinnen und Schüler analysieren das Mandat hinsichtlich umsatzsteuerrelevanter grenzüberschreitender Sachverhalte sowie umsatzsteuerlicher Sonderfälle. Dabei verschaffen sie sich einen Überblick über das Bestimmungsland- und Ursprungslandprinzip in der internationalen Umsatzbesteuerung. Die Schülerinnen und Schüler erschließen sich umsatzsteuerrechtliche grenzüberschreitende Sachverhalte mit Hilfe des Umsatzsteuergesetzes. Außerdem informieren sie sich über die Steuerbarkeit und die Abgrenzung von steuerbaren und nicht steuerbaren Umsätzen. Die Schülerinnen und Schüler planen ihr Vorgehen zur Analyse der umsatzsteuerlichen Sachverhalte zu ihrer Beurteilung anhand der Struktur des Umsatzsteuergesetzes und unterscheiden grenzüberschreitende Sachverhalte eines Unternehmens. Sie bereiten die buchhalterische Erfassung vor. Die Schülerinnen und Schüler erstellen eine Umsatzsteuererklärung, indem sie die Umsatzart bestimmen und über die Anwendbarkeit des Umsatzsteuergesetzes entscheiden. Dabei überprüfen sie die Steuerbarkeit von grenzüberschreitendem Warenverkehr innerhalb und außerhalb der Europäischen Union anhand der Tatbestandsmerkmale (innergemeinschaftlicher Erwerb, Einfuhr, Fernverkauf). Sie untersuchen im Falle der Steuerbarkeit die Steuerpflicht und Steuerfreiheit (Ausfuhrlieferung, innergemeinschaftliche Lieferung, Einfuhr). Sie bestimmen den Steuerschuldner, das Besteuerungsverfahren sowie die Entstehung der Umsatzsteuer und üben Wahlrechte zu Gunsten der Mandantinnen und Mandanten aus (Steuerschuldnerschaft des Leistenden und des Leistungsempfängers, Internetdienstleistungen, Kleinunternehmer). Sie erstellen die Buchungssätze für diese Sachverhalte und die dazugehörigen Erklärungen. Die Schülerinnen und Schüler bereiten das Mandantinnen- und Mandantengespräch vor, indem sie die umsatzsteuerlichen Konsequenzen von grenzüberschreitenden Sachverhalten und der umsatzsteuerrechtlichen Sonderfälle überprüfen. Im Gespräch zeigen sie den Mandantinnen und Mandanten ihre Ergebnisse sachgerecht auf auch unter Verwendung von digitalen Medien. Sie verwenden in der Kommunikation mit den Mandantinnen und Mandanten Berufssprache auch in einer Fremdsprache. Die Schülerinnen und Schüler reflektieren ihre Entscheidungen hinsichtlich der Steueroptimierung sowie der Nachhaltigkeit von Beschaffungswegen. |

||

| Lernfeld 7: | Beschaffung und Verkauf von Anlagevermögen erfassen | 2. Ausbildungsjahr Zeitrichtwert: 60 Stunden |

| Die Schülerinnen und Schüler verfügen über die Kompetenz, die Beschaffung, Abschreibung und den Verkauf von Anlagevermögen unter Beachtung der handels- und steuerrechtlichen Vorschriften zu buchen.

Die Schülerinnen und Schüler machen sich mit den im Zusammenhang mit der Beschaffung und dem Verkauf von Anlagevermögen stehenden Tätigkeiten vertraut. Sie ermitteln im Gespräch mit den Mandantinnen und Mandanten die geplanten Veränderungen des Anlagevermögens und die Finanzierungsart. Die Schülerinnen und Schüler verschaffen sich auch mit Hilfe digitaler Medien einen Überblick über die Finanzierungsarten und die Kreditsicherheiten (Bürgschaft, Grundschuld) zur Beschaffung von Anlagevermögen. Sie informieren sich über die Anlagenbuchhaltung der Mandantinnen und Mandanten. Dazu erschließen sie sich die Begriffe Anschaffungs- und Herstellungskosten des unbeweglichen und beweglichen Anlagevermögens nach handels- und steuerrechtlichen Vorschriften (Sachanlagen) sowie die Gründe für Abschreibungen. Sie machen sich mit den handels- und steuerrechtlichen Vorschriften im Zusammenhang mit Abschreibungsmöglichkeiten vertraut (lineare Abschreibung, Geringwertige Wirtschaftsgüter). Die Schülerinnen und Schüler richten ein Anlagenverzeichnis ein, indem sie die Werte der Anschaffung oder Herstellung, die Abschreibungsart und -höhe, die Buchwerte und die Werte der Abgänge von Anlagegegenständen vorbereiten. Die Schülerinnen und Schüler buchen die finanzwirtschaftlichen Geschäftsprozesse (Fälligkeitsdarlehen, Zuordnung zum Leasinggeber). Die sich daraus ergebenden Werte dokumentieren sie, auch mit Hilfe von digitalen Medien, im Anlagenverzeichnis. Sie erfassen die Anlagenabgänge mit dem maßgeblichen Wert. Sie nehmen die erforderlichen Buchungen vor (Anschaffung, Verkauf, Inzahlunggabe, Abschreibung, aktivierungspflichtige Steuern). Dabei berücksichtigen sie auch geleistete Anzahlungen. Die Schülerinnen und Schüler analysieren die betriebswirtschaftlichen Auswirkungen der gewählten Vorgehensweise auf die Vermögens-, Erfolgs- und Liquiditätslage (Anlagendeckung I und II, Gewinnauswirkung, Liquiditätskennziffern) und präsentieren die Ergebnisse den Mandantinnen und Mandanten mediengestützt. Die Schülerinnen und Schüler reflektieren die im Mandantinnen- und Mandantengespräch getroffenen Entscheidungen und ihr eigenes Handeln sowie ihr Kommunikationsverhalten unter Einhaltung betrieblicher Regelungen im Sinne einer ökonomischen, ökologischen und sozial nachhaltigen Entwicklung. |

||

| Lernfeld 8: | Gewinneinkünfte und weitere Überschusseinkünfte ermitteln | 2. Ausbildungsjahr Zeitrichtwert: 120 Stunden |

| Die Schülerinnen und Schüler besitzen die Kompetenz, die Gewinneinkünfte und die weiteren Überschusseinkünfte zu ermitteln und die Einkommensteuer unter Berücksichtigung der Besonderheiten dieser Einkünfte zu berechnen.

Die Schülerinnen und Schüler sichten die vorliegenden steuerrelevanten Unterlagen der Mandantinnen und Mandanten und informieren sich in Gesprächen über die betrieblichen und persönlichen Verhältnisse. Dabei verschaffen sie sich einen Überblick über verschiedene Unternehmensformen. Die Schülerinnen und Schüler sondieren die gesetzlichen Grundlagen bezüglich der Gewinneinkünfte (Land- und Forstwirtschaft in Grundzügen, laufender Gewerbebetrieb, selbstständige Arbeit) und der Überschusseinkünfte (Kapitalvermögen, Vermietung und Verpachtung, sonstige Einkünfte) bezogen auf das aktuelle Mandat. Dazu erschließen sie sich die gesellschaftsrechtlichen Vorschriften und Fragestellungen (Vertretung, Geschäftsführung, Haftung und Gewinnverteilung) bezüglich der Personengesellschaften (Gesellschaft bürgerlichen Rechts, Offenen Handelsgesellschaft und Kommanditgesellschaft). Die Schülerinnen und Schüler planen anhand des Einkommensteuerermittlungsschemas die Vorgehensweise zur Berechnung der Einkommensteuer unter Berücksichtigung der weiteren Einkünfte. Dabei ordnen sie die erlangten Informationen und Belege entsprechend zu und bereiten sie strukturiert auf. Die Schülerinnen und Schüler bestimmen die Einkunftsarten gemäß den gesetzlichen Voraussetzungen, grenzen sie voneinander ab und berechnen die Einkünfte unter Verwendung der steuerlichen Fachbegriffe (Übersicht Gewinnermittlungsarten, Einnahmenüberschussrechnung, Zuordnung zum Gewinnermittlungszeitraum). Dabei korrigieren sie den Gewinn unter Beachtung von nicht abzugsfähigen Betriebsausgaben. Sie ermitteln die Summe der Einkünfte und den Gesamtbetrag der Einkünfte (Freibetrag für Land- und Forstwirte). Danach berechnen sie das Einkommen (Verlustabzug, Vorsorgeaufwendungen). Sie ermitteln das zu versteuernde Einkommen, die festzusetzende Einkommensteuer unter Benutzung digitaler Berechnungshilfen und die sich nach Berücksichtigung von Abzugsbeträgen ergebende Einkommensteuernachzahlung oder -erstattung. Im Hinblick auf das Mandantinnen- und Mandantengespräch bereiten sie die Steuerberechnungen übersichtlich unter Berücksichtigung der steuerlichen Fachbegriffe auch unter Nutzung digitaler Medien auf. Die Schülerinnen und Schüler überprüfen die Steuerberechnungen auf ihre Richtigkeit unter Plausibilitäts- und Vollständigkeitsgesichtspunkten. Sie wägen zusätzlich verschiedene steuerliche Gestaltungsmöglichkeiten im Hinblick auf die Gegebenheiten und Wünsche der Mandantinnen und Mandanten ab. Die Schülerinnen und Schüler reflektieren das Mandantinnen- und Mandantengespräch, ihre Handlungsergebnisse und Möglichkeiten der Steuergestaltung unter Berücksichtigung aktueller Rechtsänderungen. Sie leiten Maßnahmen zur Optimierung einer ressourcenschonenden, adressatengerechten und effizienten Kommunikation mit Mandantinnen und Mandanten ab. |

||

| Lernfeld 9: | Körperschaftsteuer und Gewerbesteuer ermitteln | 3. Ausbildungsjahr Zeitrichtwert: 60 Stunden |

| Die Schülerinnen und Schüler verfügen über die Kompetenz, die zu zahlende Körperschaftsteuer und Gewerbesteuer zu ermitteln und die entsprechenden Steuererklärungen zu erstellen.

Die Schülerinnen und Schüler erschließen sich das Mandat, auch im Gespräch. Dabei kommunizieren sie unter Verwendung von Berufssprache mit den Mandantinnen und Mandanten situations- und adressatengerecht sowie zielorientiert. Sie zeigen Wertschätzung, Respekt und Vertrauen, auch im Hinblick auf soziokulturelle Unterschiede, und berücksichtigen dies als Grundlage erfolgreichen Handelns. Sie machen sich mit den körperschaftsteuerlich und gewerbesteuerlich relevanten Unterlagen und Sachverhalten vertraut. Die Schülerinnen und Schüler informieren sich über die körperschaftsteuerliche Situation (Steuerpflicht von Körperschaften) sowie gewerbesteuerliche Situation der Mandantinnen und Mandanten (Steuerpflicht). Dazu erschließen sie sich die gesellschaftsrechtlichen Vorschriften und Fragestellungen (Gründung, Haftung, Organe, Geschäftsführung, Vertretung, Gewinnverwendung) bezüglich der Kapitalgesellschaften (Gesellschaft mit beschränkter Haftung). Die Schülerinnen und Schüler planen unter Beachtung körperschaftsteuer- und gewerbesteuerrechtlicher Normen ihr Vorgehen zur Berechnung der Körperschaftsteuer und Gewerbesteuer. Dazu ordnen sie die Informationen und -unterlagen der Mandantinnen und Mandanten entsprechend zu und bereiten sie strukturiert auf. Die Schülerinnen und Schüler errechnen das zu versteuernde Einkommen und die Körperschaftsteuerbelastung (Körperschaftsteuerrückstellung). Aufbauend auf den steuerrechtlichen Gewinn bestimmen sie den Gewerbesteuer-Messbetrag (Gewerbeertrag, Maßgebender Gewerbeertrag, Steuerermäßigung bei der Einkommensteuer), ermitteln die Gewerbesteuerschuld und führen gegebenenfalls die Zerlegung des Messbetrages durch (Zerlegungsmaßstäbe). Sie berechnen die Gewerbesteuerrückstellung und nehmen die erforderlichen Buchungen vor. Sie erstellen die Körperschaft- und Gewerbesteuererklärung, stellen ihre Ergebnisse mit geeigneten Medien, auch in digitaler Form, systematisch dar und erklären im Mandantinnen- und Mandantengespräch wesentliche Inhalte, auch unter Verwendung einer Fremdsprache und geeigneter Kommunikationskanäle. Die Schülerinnen und Schüler analysieren ihre Handlungsergebnisse und würdigen sie im Hinblick auf zukünftige Steueroptimierungen. Die Schülerinnen und Schüler reflektieren das Mandantengespräch unter Beachtung betrieblicher Kommunikationsregeln und leiten Maßnahmen zur Verbesserung in der Kommunikation ab. |

||

| Lernfeld 10: | Jahresabschlüsse erstellen und auswerten | 3. Ausbildungsjahr Zeitrichtwert: 60 Stunden |

| Die Schülerinnen und Schüler besitzen die Kompetenz, Jahresabschlüsse aufgrund von bestehenden Buchführungen vorzubereiten, Abschlussbuchungen vorzunehmen und Jahresabschlüsse zu erstellen und auszuwerten.

Die Schülerinnen und Schüler verschaffen sich einen Überblick über die Situation der Mandantinnen und Mandanten aufgrund der bestehenden Buchführung. Mit Hilfe der Mandantinnen- und Mandantenakte erfassen sie deren steuerliche Situation im Hinblick auf die Jahresabschlusserstellung. Die Schülerinnen und Schüler informieren sich über die handels- und steuerrechtlichen Regelungen bezüglich der Bilanzierung und Bewertung im Jahresabschluss (Ansatz- und Bewertungsvorschriften) von Einzelunternehmen. Die Schülerinnen und Schüler planen den Ablauf zur Erstellung des Jahresabschlusses. Sie erarbeiten ein Konzept, welche Konten der Buchführung einer Prüfung bei der Jahresabschlusserstellung bedürfen. Die Schülerinnen und Schüler prüfen die Bilanzierung und die Bewertung von Positionen des Anlagevermögens (Bewertungsmaßstäbe, Sachanlagen), Positionen des Umlaufvermögens (Vorräte, Forderungen) und Positionen des Fremdkapitals (Rückstellungen) nach handels- und steuerrechtlichen Regelungen. Sie führen die Bilanzierung und Bewertung durch und nehmen die Buchungen vor. Sie erläutern die Notwendigkeit zeitlicher Abgrenzungen in der Buchführung und erstellen in diesem Zusammenhang die erforderlichen Buchungen. Sie fertigen auch unter Verwendung digitaler Medien den Jahresabschluss an. Sie beachten die handels- und steuerrechtlichen Ausweis- und Gliederungsvorschriften und leiten die Überleitungsrechnung ab. Dabei berücksichtigen sie die steuerlichen Vorschriften bezüglich der nicht abzugsfähigen Betriebsausgaben zur Berechnung des steuerlichen Gewinns und buchen diese. Die Schülerinnen und Schüler überprüfen den Jahresabschluss auf Vollständigkeit und Plausibilität und wägen verschiedene handels- und steuerrechtliche Gestaltungsmöglichkeiten im Hinblick auf die Gegebenheiten der Mandantinnen und Mandanten ab. Sie bereiten die Jahresabschlussbesprechung vor. Dazu berechnen und interpretieren sie Kennzahlen zum Jahresabschluss (Eigenkapital- und Umsatzrentabilität, Working Capital), bereiten diese unter Anwendung von Präsentationsmedien grafisch auf und leiten daraus Beratungsaspekte bezüglich betriebswirtschaftlicher Entscheidungen der Mandantinnen und Mandanten ab. Die Schülerinnen und Schüler reflektieren die Vorgehensweise zur Jahresabschlusserstellung und optimieren sie im Hinblick auf die des Folgejahres. Die Ergebnisse ihrer Überlegungen dokumentieren sie sachgerecht in der Mandantinnen- und Mandantenakte. Sie stellen Unterschiede und Auswirkungen einzelner Gesellschaftsformen bei der Erstellung von Jahresabschlüssen dar. |

||

| Lernfeld 11: | Verwaltungsakte prüfen, Rechtsbehelfe und Anträge vorbereiten | 3. Ausbildungsjahr Zeitrichtwert: 60 Stunden |

| Die Schülerinnen und Schüler besitzen die Kompetenz, Verwaltungsakte zu prüfen und Maßnahmen zur Sicherung der Ansprüche ihrer Mandantinnen und Mandanten einzuleiten.

Die Schülerinnen und Schüler machen sich mit dem Mandat zur Prüfung eines Verwaltungsaktes vertraut. Sie verschaffen sich in der Kommunikation mit den Mandantinnen und Mandanten einen Überblick über deren private, berufliche und betriebliche Situation auch in einer Fremdsprache. Die Schülerinnen und Schüler erschließen sich die Phasen des Besteuerungsverfahrens und die sich in diesem Zusammenhang ergebenden Rechte und Pflichten von Steuerpflichtigen. Sie informieren sich über die Art und Weise, wie Steuern erklärt, festgesetzt und beschieden werden. Sie ermitteln durch gezielte Fragestellungen die mandatsbezogenen Rechte sowie die zu erfüllenden Verpflichtungen im Besteuerungsverfahren. Sie erkundigen sich über die Rechtsfolgen möglicher Gesetzesverstöße. Die Schülerinnen und Schüler wählen unter Zuhilfenahme von Gesetzestexten und steuerlichen Informationssystemen die relevanten steuerlichen Vorschriften aus. Sie bereiten unter Berücksichtigung elektronischer Kommunikationswege die für die Mandantinnen und Mandanten relevanten Schritte im Besteuerungs- und Rechtsbehelfsverfahren vor. Die Schülerinnen und Schüler führen zielorientiert für die Mandantinnen und Mandanten die erforderlichen Schritte des Ermittlungsverfahrens durch (Zuständigkeit der Finanzämter, gesonderte Feststellung, Erklärungsfristen). Sie kontrollieren nach Ablauf des Festsetzungsverfahrens erlassene Verwaltungsakte (Steuerbescheide, Grundlagenbescheide, Festsetzungsverjährung, Verzinsung) im Hinblick auf ihre Richtigkeit und die zu veranlassenden Maßnahmen (Einspruchsfrist, Wiedereinsetzung in den vorigen Stand, Einspruch, schlichte Änderung, Berichtigungsvorschriften, Aussetzung der Vollziehung). Im Erhebungsverfahren leiten sie die notwendigen Schritte zur Abrechnung der Steuerschulden und Erstattungsansprüche ihrer Mandantinnen und Mandanten ein (Zahlung, Reihenfolge der Tilgung, Aufrechnung, Stundung, Erlass, Zahlungsverjährung). Sie stellen entsprechende Anträge und erläutern den Mandantinnen und Mandanten situations- und adressatengerecht die verfahrensrechtlichen Sanktionen bei möglichem Fehlverhalten gegenüber den Finanzbehörden (Verspätungszuschlag, Säumniszuschlag). Sie beachten dabei betriebliche Kommunikationsregeln, insbesondere im Umgang mit Mandantinnen und Mandanten und Finanzbehörden, und verwenden adressatengerechte Kommunikationskanäle. Die Schülerinnen und Schüler überprüfen ihre Ergebnisse auf Plausibilität. Die Schülerinnen und Schüler reflektieren ihre Handlungsergebnisse in Bezug auf die Optimierung des Verfahrensablaufs in ihrer Steuerkanzlei und der Weiterentwicklung automationsgestützter Fallbearbeitungen durch die Finanzbehörden. |

||

| Lernfeld 12: | Beratung von Mandantinnen und Mandanten im Team mitgestalten | 3. Ausbildungsjahr Zeitrichtwert: 40 Stunden |

| Die Schülerinnen und Schüler verfügen über die Kompetenz, die betriebswirtschaftliche und steuerrechtliche Beratung von Mandantinnen und Mandanten im Team vorzubereiten und zu unterstützen.

Die Schülerinnen und Schüler analysieren den Beratungsbedarf des zugrunde liegenden Mandats. Sie machen sich kundig über die inhaltlichen, organisatorischen und technischen Voraussetzungen, die für die Beratung benötigt werden. Die Schülerinnen und Schüler informieren sich über die betriebsinternen Kommunikations- und Verhaltensregeln, den Ablauf eines Beratungsgespräches und adressatengerechte Kommunikationskanäle auch mithilfe digitaler Medien. Die Schülerinnen und Schüler entwickeln Kriterien für eine konstruktive und lösungsorientierte Kommunikation und wählen ein Medium für eine situations- und adressatengerechte Präsentation aus. Sie planen im Team die zu erledigenden Aufgaben, klären gemeinsam die inhaltlichen Ziele und leiten Empfehlungen ab. Die Schülerinnen und Schüler beteiligen sich gemäß der Teamabsprachen am Gespräch, gehen auf Einwände ein, erkennen mögliche Konflikte und tragen zu deren Lösung bei. Sie präsentieren die vorbereiteten Dokumente mandatsgerecht und zielorientiert. Sie nutzen Berufssprache und argumentieren überzeugend auch in einer Fremdsprache. Dabei weisen sie die Mandantinnen und Mandanten auch auf erforderliche betriebliche Maßnahmen hin. Die Schülerinnen und Schüler reflektieren systematisch ihr eigenes Handeln im Team sowie in der Organisation und Durchführung der Beratung. Sie gehen lösungsorientiert mit Kritik um. Die Schülerinnen und Schüler bewerten und optimieren den Begleitungsprozess, auch unter dem Aspekt der Zufriedenheit und Bindung von Mandantinnen und Mandanten. |

||

Lesehinweise

- *

- Verkündet am 22. August 2022 (BGBl. I S. 1390)

- 1

- Der Begriff „Selbstkompetenz“ ersetzt den bisher verwendeten Begriff „Humankompetenz“. Er berücksichtigt stärker den spezifischen Bildungsauftrag der Berufsschule und greift die Systematisierung des DQR auf.

Kommentar hinterlassen