ADLER Real Estate Aktiengesellschaft

Berlin

Halbjahresfinanzbericht zum 30.06.2021

/// FINANZKENNZAHLEN

| In Mio. EUR | ||

| Gewinn- und Verlustrechnung | 6M 2021 | 6M 2020 |

| Nettomieteinnahmen | 112,7 | 119,6 |

| Ergebnis aus der Immobilienbewirtschaftung | 99,3 | 105,3 |

| Ergebnis aus der Veräußerung von Immobilien | 0,7 | 9,6 |

| EBIT | 262,2 | 170,6 |

| Konzernergebnis aus fortgeführtem Geschäftsbereich | 149,6 | 89,4 |

| Konzernergebnis | 149,6 | -410,1 |

| FFO I | 38,1 | 41,5 |

| FFO I/Aktie in EUR (verwässert)1) | 0,33 | 0,52 |

| Bilanz | 30.06.2021 | 31.12.2020 |

| Investment Properties (einschließlich Vorräte) | 5.279,8 | 5.020,1 |

| EPRA NRV (um Firmenwert bereinigt und verwässert) | 2.506,1 | 2.324,2 |

| EPRA NRV/Aktie in EUR (um Firmenwert bereinigt und verwässert)1) | 21,50 | 19,93 |

| LTV in %2) | 50,7 | 51,2 |

| WACD | 1,89 | 1,94 |

| Cashflow | 6M 2021 | 6M 2020 |

| Cashflow aus der laufenden Geschäftstätigkeit | 52,3 | 55,4 |

| – davon aus fortgeführtem Geschäftsbereich | 52,3 | 50,3 |

| Cashflow aus der Investitionstätigkeit | 63,9 | -252,5 |

| – davon aus fortgeführtem Geschäftsbereich | 63,9 | -126,4 |

| Cashflow aus der Finanzierungstätigkeit | -76,1 | 166,2 |

| – davon aus fortgeführtem Geschäftsbereich | -76,1 | 19,0 |

| Mitarbeiter | 30.06.2021 | 31.12.2020 |

| Mitarbeiteranzahl | 797 | 843 |

| Vollzeitäquivalente | 748 | 778 |

| Mieteinheiten | 6M 2021 | 6M 2020 |

| Zahl der Mieteinheiten | 52.199 | 57.171 |

| – davon Mieteinheiten | 51.404 | 56.236 |

| – davon Gewerbeeinheiten | 795 | 935 |

| Durchschnittsmiete (EUR/Monat/qm) | 6,08 | 5,66 |

| Leerstandsquote (%) | 5,9 | 6,6 |

| Marktwert Investment Properties einschließlich Vorräte | 5.280 | 5.265 |

| Jahresnettokaltmiete | 218,0 | 220,5 |

1) Basierend auf der Anzahl der Aktien zum Bilanzstichtag

2) Exklusive Wandelanleihen

/// INHALT

PORTFOLIO

DIE ADLER-AKTIE

KONZERNZWISCHENLAGEBERICHT

Grundlagen des Konzerns

Geschäftsmodell

Steuerungssystem

Mitarbeiter

Forschung und Entwicklung

Wirtschaftsbericht

Gesamtwirtschaftliche und branchenbezogene Entwicklung

Wirtschaftliche Entwicklung des Konzerns

Chancen- und Risikobericht

Prognosebericht

Nachtragsbericht

Ertrags-, Vermögens- und Finanzlage

Ertragslage

Vermögenslage

Finanzlage

KONZERNZWISCHENABSCHLUSS ZUM 30. JUNI 2021

Konzernbilanz (IFRS) zum 30. Juni 2021

Konzerngesamtergebnisrechnung (IFRS) für den Zeitraum vom 1. Januar bis zum 30. Juni 2021

Konzernkapitalflussrechnung (IFRS) für den Zeitraum vom 1. Januar bis zum 30. Juni 2021

Konzerneigenkapitalveränderungsrechnung (IFRS) für den Zeitraum vom 1. Januar bis zum 30. Juni 2021

AUSGEWÄHLTE ERLÄUTERNDE KONZERNANHANGANGABEN GEMÄSS IFRS ZUM 30. JUNI 2021

VERSICHERUNG DER GESETZLICHEN VERTRETER

RECHTLICHER HINWEIS

AUF EINEN BLICK

/// PORTFOLIO

/// DIE ADLER-AKTIE

/// PORTFOLIO

DAS BESTANDSPORTFOLIO

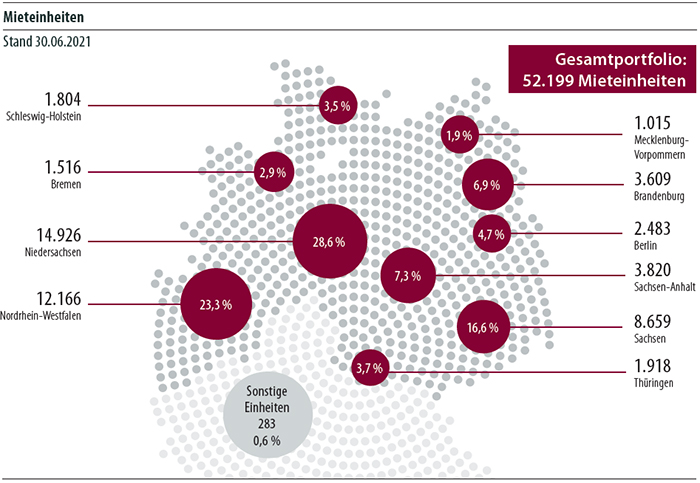

Am Ende des ersten Halbjahres 2021 hielt die ADLER Real Estate AG insgesamt 52.199 Mieteinheiten. Sie umfassen eine Gesamtfläche von 3,2 Millionen Quadratmetern und erbringen eine Jahresnettokaltmiete (einschließlich Parkplätze und sonstige Bereiche) in Höhe von EUR 218,0 Millionen. Die regionalen Schwerpunkte sind Niedersachen, Nordrhein-Westfalen und Sachsen. Durch mehrere Verkaufstransaktionen ist das Portfolio im Laufe des letzten zwölf Monate um knapp neun Prozent kleiner geworden.

In den für Wohnzwecke gehaltenen Immobilien sind in geringem Umfang Gewerbeeinheiten enthalten. Dabei handelt es sich ausschließlich um Ladenlokale oder Büroeinheiten, wie sie häufig bei innerstädtischen Wohnimmobilien zu finden sind.

Operative Leistungsdaten – Durchschnittsmiete verbessert, Leerstand verringert

Im ersten Halbjahr 2021 konnten die wohnungswirtschaftlichen Leistungsdaten weiter verbessert werden. So lag die kontrahierte Miete/Quadratmeter/Monat am Ende des Berichtszeitraums durchschnittlich bei EUR 6,08 und damit um EUR 0,42 über dem Wert des vergleichbaren Vorjahreszeitpunktes (EUR 5,66). Der Leerstand (ohne in Renovierung befindliche Einheiten) erreichte am 30. Juni 2021 5,9 Prozent und verbesserte sich damit im Vorjahresvergleich um 0,7 Prozentpunkte.

Marktwert gesteigert

Der nach IFRS berechnete Marktwert des gesamten Portfolios (Investment Properties und Vorräte) machte am Ende des ersten Halbjahres 2021 EUR 5.279,8 Millionen aus. Am Ende des Vorjahres hatte er EUR 5.020,1 Millionen betragen. Die positive Entwicklung des Marktwertes geht auf aktivierte Sanierungs- und Modernisierungsmaßnahmen, Baukosten bei den Entwicklungsprojekten und positive Marktwertveränderungen bei den Wohnimmobilien zurück. Für Instandhaltung und Modernisierung hat ADLER im ersten Halbjahr 2021 EUR 53,5 Millionen ausgegeben (Hl 2020: EUR 48,6 Millionen). EUR 9,6 Millionen davon entfielen auf die laufende Instandhaltung, EUR 43,9 Millionen auf aktivierbare Renovierungs- und Modernisierungsmaßnahmen.

Schwerpunkte in Niedersachsen und Nordrhein-Westfalen

ADLER hält Immobilien überwiegend in Niedersachsen, Nordrhein-Westfalen und in den östlichen Bundesländern. Dabei bevorzugt Adler Randlagen von Ballungsräumen, da sich diese typischerweise durch eine höhere Mietrendite auszeichnen als Immobilien in zentralen Lagen. Im Durchschnitt sind die Wohnungen etwas mehr als 60 Quadratmeter groß und damit gut an die Wünsche der Zielgruppe – Mieter mit mittlerem bis niedrigem Einkommen – angepasst.

Projekte

Neben der Vermietung der Bestandsimmobilien investiert ADLER in vergleichsweise geringem Umfang auch in Modernisierungsprojekte, etwa in die Aufstockung bestehender Wohnanlagen oder in die Errichtung neuer Anlagen. Mit diesen Projekten wird neuer, meist dringend benötigter Wohnraum geschaffen. Im Neubau werden zudem unmittelbar alle aktuellen Ansprüche an Energieeffizienz und CO2 -Reduktion erfüllt, die im Altbestand häufig kaum oder nur mit hohem Aufwand zu erreichen sind.

/// DIE ADLER-AKTIE

Aktie spielt an der Börse keine große Rolle mehr

Die ADLER-Aktie spielt nach der Übernahme durch die Adler Group 2020 auf den Kurszetteln der Börsen keine große Rolle mehr. Nach dem Debt-to-Equity Swap, der im vierten Quartal 2020 beschlossen und im ersten Quartal 2021 vollzogen wurde, ging der Free Float weiter zurück. Die Adler Group hielt zum Stichtag 30. Juni 2021 97,0 Prozent der Anteile an ADLER. Kein Brokerhaus berichtet mehr über ADLER.

In dem enger gewordenen Markt zeigte die ADLER Aktie im ersten Halbjahr eine weitgehend stabile Entwicklung, verlor allerdings zur Jahresmitte etwas an Wert. Es erscheint wenig sinnvoll, die Aktienkursentwicklung mit Indices von Unternehmen ähnlicher Größenordnung oder aus dem direkten Wettbewerbsumfeld zu vergleichen.

Da die für alle Konzerngesellschaften des Adler Group notwendigen Finanzierungen über die Konzernzentrale abgewickelt werden, war ADLER seit der Übernahme durch die Adler Group nicht mehr aktiv an den Kapitalmärkten tätig.

Nach dem erfolgreichen Übernahmeangebot betreibt ADLER nur noch eingeschränkt eigene Investor Relations. Vielmehr sind alle Anstrengungen darauf ausgerichtet, die neue Muttergesellschaft zu präsentieren. Gleichwohl wird ADLER, solange das Unternehmen als eigenständige Aktiengesellschaft börsennotiert bleibt, auch weiterhin seinen damit verbundenen Verpflichtungen nachkommen, wozu unter anderem die quartalsweise Berichterstattung gehört.

/// KONZENRZWISCHENLAGEBERICHT

/// GRUNDLAGEN DES KONZERNS

/// WIRTSCHAFTSBERICHT

///CHANCEN- UND RISIKOBERICHT

/// PROGNOSEBERICHT

/// NACHTRAGSBERICHT

/// ERTRAGS-, VERMÖGENS- UND FINANZLAGE

/// GRUNDLAGEN DES KONZERNS

GESCHÄFTSMODELL

ADLER ist ein führendes Wohnungsunternehmen in Deutschland mit Fokus auf bezahlbarem Wohnraum. Das Portfolio besteht hauptsächlich aus Objekten in großen und wachsenden Ballungsräumen Nord-, Ost- und Westdeutschlands sowie deren Außenbezirken und bietet im Hinblick auf Bewertungsgewinne, Leerstandsabbau und Mieterhöhung erhebliches Wertsteigerungspotenzial. Geschäftsbetrieb und Immobilienbestände der Gruppe sind sämtlich in Deutschland verortet. Der Wohnimmobilienbestand der Gruppe ist in den vergangenen sieben Jahren durch Akquisitionen von Einzelportfolios oder Anteilen an Immobiliengesellschaften aufgebaut worden.

Das Geschäftsmodell von ADLER besteht in der langfristigen Vermietung von Wohnungen und der Erzielung nachhaltiger Zahlungsströme. Es wird ergänzt durch ausgewählte Entwicklungsprojekte vorzugsweise in A-Städten. Um die Profitabilität auf Dauer zu sichern, ergänzt oder verändert ADLER sein Wohnimmobilienportfolio durch An- und Verkäufe, wenn sich die Gelegenheit dazu ergibt. Die zentralen Funktionen im Property-Management obliegen Mitarbeitern aus der Konzernzentrale, der Adler Group, zu der die ADLER Real Estate seit Mitte 2020 gehört. Die tägliche Verwaltung der Immobilienbestände liegt unverändert in Händen unterschiedlicher Konzerngesellschaften wie etwa der ADLER Wohnen Service GmbH, der ADLER Gebäude Service GmbH und der ADLER Energie Service GmbH. Das Portfolio des Teilkonzerns BCP wird von der Konzerngesellschaft RT Facility Management GmbH verwaltet.

Wohnimmobilienportfolio

Zur Jahresmitte 2021 hielt ADLER 52.199 Mieteinheiten mit einer Gesamtfläche von 3,2 Millionen Quadratmetern. Regionale Schwerpunkte liegen in den Bundesländern Niedersachsen, Nordrhein-Westfalen und Sachsen.

Das Portfolio von ADLER besteht hauptsächlich aus kleinen bis mittelgroßen Wohneinheiten. Im Durchschnitt sind die Wohnungen etwas mehr als 60 Quadratmeter groß und damit gut an die Wünsche der Zielgruppe – Mieter mit mittlerem bis niedrigem Einkommen – angepasst. Gerade bei dieser Zielgruppe ist das Risiko von Mietausfällen begrenzt, da sie auf Unterstützung der Sozialkassen vertrauen dürfen, wenn sie ihre Mietschulden nicht aus eigenem Einkommen begleichen können. Nicht zuletzt fällt auf diese Kategorie von bezahlbarem Wohnraum auch das Augenmerk von Städten und Gemeinden, wenn sie Menschen mit besonderem Wohnbedarf eine feste Bleibe verschaffen wollen.

Im Zuge des aktiven Portfoliomanagements, das mittlerweile auf zentraler Ebene der Adler Group stattfindet, werden die jeweiligen Besonderheiten der Immobilien genauso bewertet wie die jeweiligen Marktdaten, um die für Investitionen, Wartung und Renovierung benötigten Mittel zu bestimmen und zuzuordnen. Auf diesem Wege soll sichergestellt werden, dass die Qualität der Wohnungen dem Marktstandard entspricht und so Vermietungsstand und Mietwachstum verbessert werden. Die wesentlichen externen Faktoren für die Asset- und Kapitalallokation sind soziodemografische Trends, erwartbare Veränderungen der Nachfrage, Infrastrukturmaßnahmen der unterschiedlichsten Art und politische Entscheidungen. Je nach Ergebnis der Portfolioanalysen erfolgen regelmäßige Abstimmungen mit den regional verantwortlichen Führungskräften, um die operative Umsetzung der Handlungsstrategien sicherzustellen (zum Beispiel verstärktes Marketing, wenn die Qualität des Objekts in Ordnung ist, es sich aber an einem ungünstigen Standort befindet, oder Ähnliches). Objekte, die eine niedrige Qualität aufweisen oder sich in einer nicht attraktiven Makroumgebung befinden, werden entsprechend für den Verkauf vorgesehen.

Akquisitionsstrategie

Nach der Integration in die Adler Group verfolgt ADLER keine eigene Akquisitionsstrategie mehr, sondern ist in die Entscheidungen der neuen Unternehmensgruppe eingebunden. Bislang galt, dass ADLER den Bestand an Wohnimmobilien durch Zukäufe von Unternehmensanteilen sowie Einzelportfolios oder -assets ausgeweitet hat. Dabei hat ADLER bevorzugt in Wohnimmobilienportfolios mit Marktqualität „Core“ investiert, bei entsprechender Marktgelegenheit auch in Core-Plus-Lagen mittelgroßer Städte oder in Städten wie etwa Berlin oder Leipzig, um an den Wertsteigerungen in solchen Märkten teilzuhaben.

Andererseits hat ADLER sein Portfolio im Rahmen der Portfoliooptimierung regelmäßig bereinigt und solche Immobilien veräußert, die eine unterdurchschnittliche operative Leistungsfähigkeit aufwiesen oder als Streubestand hohen Aufwand in der Betreuung erforderten.

Akquisitionen erschienen ADLER nur dann sinnvoll, wenn die Immobilien bereits unmittelbar ab dem Zeitpunkt des Erwerbs einen positiven Cashflow abzuwerfen versprachen. In den letzten Jahren ist es zunehmend schwieriger geworden, Portfolios am Markt zu attraktiven Preisen zu erwerben. Zudem haben sich die Kaufpreise den Neubaupreisen angenähert. Deshalb hat ADLER – in Ergänzung ihrer Grundausrichtung – den Bestand auch durch Projektentwicklungen, Bestandsverdichtungen oder Dachausbau bestehender Bestände erweitert. Die Zahl der Entwicklungsprojekte hat insbesondere mit der Übernahme der BCP zugenommen. Diese Mehrwert schaffenden Tätigkeiten haben dennoch stets nur einen relativ geringen, einstelligen Prozentsatz der Bilanzsumme ausgemacht.

Finanzierungsstrategie

Nach der Integration in die neue Adler Group verfolgt ADLER keine eigene Finanzierungsstrategie mehr, sondern ist eingebunden in die Entscheidungen der neuen Unternehmensgruppe.

Bei der Finanzierung der Konzernaktivitäten hielt ADLER bisher aus Überlegungen der Wirtschaftlichkeit und der Risikoabwägung ein Verhältnis von Eigen- und Fremdkapital für angemessen, das zu einem für das angestrebte Investment-Grade-Rating ausreichenden Loan to Value (LTV) führt. Diese Zielsetzung gilt auch weiterhin auf der Ebene der Adler Group. Als Teil der Adler Group verfolgt ADLER aber im Hinblick auf die Bilanzstruktur keine eigenen Zielsetzungen mehr. Dennoch strebt ADLER auch weiter eine Fälligkeitsstruktur in der Finanzierung an, die dem langfristigen Charakter der finanzierten Vermögenswerte entspricht. Durch Rückzahlung vorhandener Verbindlichkeiten oder durch Refinanzierung bestehender Finanzierungen zu günstigeren Konditionen hat ADLER in den letzten Jahren zudem die durchschnittlichen Fremdkapitalzinsen deutlich abgesenkt.

ADLER hat als Teil der neuen Adler Group guten Zugang sowohl zum Markt für besicherte Bankdarlehen als auch für unbesicherte Finanzierungen. Dieser doppelte Zugang senkt das Risiko der Beschaffung von Fremdmitteln erheblich – ein Risiko, das zu den größten der Branche gehört.

STEUERUNGSSYSTEM

Finanzielle Steuerungskennzahlen

ADLER verwendet als finanzielle Hauptsteuerungsgrößen den EPRA Net Reinstatement Value (EPRA NRV, um Firmenwert bereinigt und verwässert), die Funds from Operations I (FFO I) als Indikator für das am Cashflow orientierte operative Ergebnis und den Loan to Value (LTV) als Indikator für die finanzielle Stabilität. Der EPRA NRV hat den EPRA NAV abgelöst und wird erst seit 2020 verwendet. ADLER trägt damit den Empfehlungen der EPRA Rechnung.

Ein wesentlicher Unterschied des NRV zum früheren NAV liegt in der Berücksichtigung der Grunderwerbsteuer der gehaltenen Immobilien. Sie wurde für Zwecke der Immobilienbewertung in Abzug gebracht, ist aber wieder hinzuzurechnen, da eine Veräußerung gerade nicht erwartet wird.

Nichtfinanzielle Steuerungskennzahlen

Im Rahmen des Property-Managements werden zahlreiche nichtfinanzielle Steuerungskennzahlen regelmäßig überwacht. Das gilt für das konzerneigene Property-Management ebenso wie für die wenigen externen Dienstleister, mit denen ADLER noch zusammenarbeitet. Zu diesen Kennzahlen gehören zum Beispiel die Vermietungsquote, die Zahl der Kündigungen sowie die Zahl der neuen Mietverträge, die Einhaltung zeitlicher Vorgaben bei Instandhaltungsmaßnahmen, die Erreichbarkeit der Property-Manager und Ähnliches. Weichen die Ist-Werte von den Soll-Werten nachhaltig ab, werden Maßnahmen zur Korrektur ergriffen. Auch nichtfinanzielle Kennzahlen spielen bei den Entscheidungen über Immobilienbestände eine große Rolle. Schließlich ist die potenzielle Wertentwicklung einer Immobilie unter anderem von Veränderungen in der Infrastruktur, der zu erwartenden Bevölkerungsentwicklung oder den möglichen Veränderungen am regionalen Arbeitsmarkt abhängig. Die Kenntnis oder die Einschätzung solcher Kennzahlen fließt in alle Entscheidungen zum Kauf oder Verkauf einer Immobilie oder eines Immobilienportfolios ein.

Weitere nichtfinanzielle Kennzahlen, die bei ADLER erhoben werden, sind in die nichtfinanzielle Berichterstattung eingegangen. Diese werden allerdings nicht zum aktiven Management des Unternehmens verwendet. Ab 2020 ist ADLER Teil der nichtfinanziellen Berichterstattung der Adler Group, die auf der Website der Adler Group zur Verfügung gestellt wird.

MITARBEITER

ADLER hat als Konzernholding Vorstandsmitglieder, aber keine Mitarbeiter. Die Aufgaben der zentralen Administration sowie das Bestandsmanagement erfolgen im Konzern über Mitarbeiter der Adler Group, die in anderen Konzerngesellschaften beschäftigt sind und mit denen entsprechende Dienstleistungsverträge bestehen. Dabei handelt es sich überwiegend, aber nicht nur, um Mitarbeiter der ADLER Real Estate Service GmbH, der ADLER Wohnen Service GmbH, der ADLER Gebäude Service GmbH oder der ADLER Energie Service GmbH. Die Verwaltung der Bestände der BCP liegt in den Händen der Konzerngesellschaft RT Facility Management GmbH. Zur Jahresmitte 2021 beschäftigte ADLER in ihren Konzerngesellschaften (inkl. BCP) 797 Voll- und Teilzeitkräfte, deutlich weniger als zum selben Zeitpunkt des Vorjahres. Der überwiegende Teil der Mitarbeiter ist mit operativen Tätigkeiten betraut.

FORSCHUNG UND ENTWICKLUNG

Als Immobilienkonzern betreibt ADLER keine Forschung und Entwicklung im herkömmlichen Sinne. Allerdings sind laufende Marktanalysen erforderlich, um die künftige Entwicklung auf dem Wohnungsmarkt abschätzen zu können. ADLER bedient sich dazu der Einschätzungen von Maklerorganisationen, Bundesbehörden, spezialisierten Forschungsinstituten, renommierten Bewertungsunternehmen oder Research- Abteilungen von Banken. Sie werden durch eigene Erfahrungen aus der Vermietung vor Ort ergänzt. Außerdem müssen die vielfältigen Entwicklungen des Bauwesens und der Gebäudetechnik wie auch die sich wandelnden regulatorischen Anforderungen beobachtet und analysiert werden. Die aus diesen Analysen gewonnenen Erkenntnisse stellen eine wichtige Grundlage für die gesamte operative Geschäftstätigkeit der Gesellschaft bzw. des Konzerns dar.

/// WIRTSCHAFTSBERICHT

GESAMTWIRTSCHAFTLICHE UND BRANCHENBEZOGENE ENTWICKLUNG

Im ersten Halbjahr 2021 ist die Leistung der Deutschen Wirtschaft im Vergleich zum Vorjahr wieder gestiegen. Nach dem Corona-bedingten Einbruch im letzten Jahr kam die Erholung allerdings erst im zweiten Quartal in Gang, weil auch 2021 lange Zeit wieder vergleichbare Einschränkungen galten. Nach einem Rückgang um 3,1 Prozent im ersten Quartal war zwar im zweiten Quartal ein Wachstum von 9,2 Prozent zu verzeichnen, doch blieb das Bruttoinlandsprodukt damit immer noch deutlich unter dem Niveau von 2019.

Für das Gesamtjahr rechnen die unterschiedlichen Forschungsinstitutionen mit einem Wachstum des Bruttoinlandsprodukts von drei bis vier Prozent.

In diesem Umfeld hat sich die Immobilienbranche als robust und wenig schwankungsanfällig gezeigt. Die Mieten lagen im Juni 2021 bei einer wieder anziehenden Inflationsrate von 2,3 Prozent gemäß Ausweis im Index der Lebenshaltungskosten deutschlandweit um 1,4 Prozent höher als im Vorjahr. Das entspricht exakt der Rate von 2020.

Rechtliche Rahmenbedingungen

Ende Juni 2021 hat die Bundesregierung das Mietspiegelreformgesetz verabschiedet. Demnach sind Städte mit mehr als 50.000 Einwohnern künftig verpflichtet, einen Mietspiegel zu erstellen. Außerdem verpflichtet das neue Gesetz Mieter und Vermieter dazu, über die Höhe der Miete Auskunft zu geben. Mietspiegel dienen als Referenz, um ortsübliche Vergleichsmieten zu ermitteln.

Zudem wurde Ende Juni 2021 auch die nach dem Spruch des Bundesverfassungsgerichts notwendig gewordene Novelle des Klimaschutzgesetz verabschiedet. Sie gibt vor, dass das Ziel der Treibhausgasneutralität bereits 2045 erreicht wird, fünf Jahre früher als ursprünglich geplant. Entsprechend sollen die Emissionen von Treibhausgasen bis 2030 nicht nur um 50 Prozent, sondern um 65 Prozent gesenkt werden. Das Klimaschutzgesetz wird von einem Sofortprogramm im Umfang von EUR acht Milliarden flankiert. Mit diesem Geld sollen etwa die Dekarbonisierung der Industrie, eine klimafreundliche Mobilität, eine nachhaltige Wald- und Landwirtschaft sowie die energetische Gebäudesanierung zusätzlich gefördert werden.

Im Zusammenhang mit der Novelle des Klimaschutzgesetzes wurde im politischen Raum auch die Frage diskutiert, wer die CO2 -Abgaben auf die in Mietwohnungen verbrauchte Heizenergie tragen soll. Im Gespräch waren mehrere Modelle, von denen einige auch eine anteilige Finanzierung durch den Vermieter vorsahen. Eine endgültige Entscheidung wurde in die nächste Legislaturperiode vertagt. Bis dahin tragen Mieter die CO2 -Abgaben allein.

WIRTSCHAFTLICHE ENTWICKLUNG DES KONZERNS

Am 8. Januar 2021 hat die Adler Group S.A. eine festverzinsliche, vorrangige und unbesicherte Anleihe über EUR 1,5 Milliarden bei institutionellen Anlegern in ganz Europa platziert. Die Erlöse sind unter anderem dazu verwendet worden, Anleihen der ADLER in Höhe von EUR 330 Millionen zurückzukaufen, die im Dezember 2021 fällig geworden wären.

Am 23. Februar 2021 wurde der im vierten Quartal 2020 beschlossene Debt-to-Equity Swap vollzogen. Die dadurch ausgelöste Kapitalerhöhung wurde im Handelsregister eingetragen.

/// CHANCEN- UND RISIKOBERICHT

Über die Chancen und Risiken ihrer Geschäftstätigkeit hat ADLER ausführlich im Geschäftsbericht 2020 berichtet. Seitdem hat sich die Risikoeinschätzung insofern zum Positiven verändert, als der Berliner Mietendeckel für verfassungswidrig erklärt worden ist und die in Folge des Mietendeckels zunächst vorgenommenen Mietreduktionen rückgängig gemacht werden können. Dieser Effekt ist für ADLER allerdings gering, da nur 4,7 Prozent des gesamten Immobilienbestands in Berlin liegen und von Mietkürzungen davon wiederum nur ein kleiner Teil betroffen war.

/// PROGNOSEBERICHT

Über die Erwartungen für das laufende Geschäftsjahr 2021 hat ADLER im Geschäftsbericht 2020 ausführlich berichtet. Seitdem haben sich die Erwartungen für das laufende Geschäftsjahr nicht wesentlich geändert.

Unverändert rechnet ADLER wegen der Portfolioanpassungen im Vorjahr für 2021 mit leicht rückläufigen Nettomieteinnahmen und FFO I, wobei Nettomieteinnahmen in einer Größenordnung von EUR 225 bis 230 Millionen und FFO I in einer Größenordnung von EUR 70 bis 75 Millionen erwartet werden.

/// NACHTRAGSBERICHT

Am 19. Juli 2021 wurde die Wandelschuldverschreibung 2016/2021 fällig. Zwar wurden im Vorfeld des Fälligkeitstermins noch zahlreiche Anleihen in Aktien umgetauscht, aber an den Mehrheitsverhältnissen an ADLER hat sich dadurch nichts Wesentliches geändert. Zum Zeitpunkt der Veröffentlichung dieses Berichts hält die Adler Group 96,7 Prozent der Aktien der ADLER.

ADLER hat erfahren, dass es im Zusammenhang mit dem bereits verkauften Projekt Gerresheim in Düsseldorf (Glasmacherviertel GmbH & Co. KG) aufgrund von Einsprüchen der Deutschen Bahn AG zu Verzögerungen bei den Planfeststellungsbeschlüssen kommt. Nach Ansicht des Konzerns sind derartige Einwände bei einem Projekt in der Größe und dem Umfang von Gerresheim relativ häufig. Die Gruppe hat fortlaufend Gespräche mit der Stadtverwaltung Düsseldorf geführt, die das Projekt weiterhin unterstützt und ihr Interesse bekundet hat, den Erhalt der erforderlichen Planfeststellungsbeschlüsse voranzutreiben. Ende August erfuhr ADLER jedoch, dass trotz der Fortschritte in den Kontakten zwischen ADLER und der Stadt Düsseldorf aufgrund der Verlängerung der Verhandlungen zwischen der Stadt Düsseldorf und der Deutschen Bahn AG eine weitere Verzögerung im Zusammenhang mit dem Bebauungsplan eintreten würde. Nach Einschätzung von ADLER und auf der Grundlage der von den deutschen Behörden zur Verfügung gestellten Informationen wird die Genehmigung voraussichtlich in der ersten Jahreshälfte 2022 erteilt werden. Um weitere Verzögerungen durch die Einwendungen der Deutschen Bahn AG zu vermeiden, führt der Konzern Gespräche mit der Stadt Düsseldorf über eine mögliche Teilung des Flächennutzungsplans.

ADLER hat daraufhin beschlossen, die Rückabwicklung der Transaktion vorzubereiten. ADLER hat den Käufer darüber informiert, dass sie die Transaktion rückgängig machen möchte, und der Käufer hat klargestellt, dass er angesichts der Verzögerungen bei der Genehmigung des Flächennutzungsplans durch die Behörden nicht beabsichtigt, Einspruch zu erheben. Die rechtliche Durchführung und der Abschluss der Annullierung der Transaktion hängen unter anderem vom Erhalt verschiedener Genehmigungen ab, darunter behördliche Genehmigungen, Genehmigungen der Finanzierungsgesellschaften, Steuerbehörden usw., und werden voraussichtlich im dritten oder vierten Quartal 2021 erfolgen.

Weitere Ereignisse, die maßgebliche Auswirkungen auf die Ertrags-, Vermögens- und Finanzlage von ADLER haben könnten, haben zwischen Ende des Berichtszeitraums und Redaktionsschluss dieses Berichts nicht stattgefunden. Der Geschäftsverlauf bis zum Zeitpunkt der Berichterstattung stützt die im Prognosebericht getroffenen Aussagen.

/// ERTRAGS-, VERMÖGENS- UND FINANZLAGE

ERTRAGSLAGE

ADLER erzielt seine Erträge fast ausschließlich aus der Bewirtschaftung seiner Bestandsimmobilien. Darauf ist das Geschäftsmodell ausgelegt und fokussiert.

| In Mio. EUR | 6M 2021 | 6M 2020 |

| Erträge aus der Immobilienbewirtschaftung | 167,9 | 179,7 |

| – davon Nettomieteinnahmen | 112,7 | 119,6 |

| Aufwendungen aus der Immobilienbewirtschaftung | -68,6 | -74,4 |

| Ergebnis aus der Immobilienbewirtschaftung | 99,3 | 105,3 |

| Erträge aus der Veräußerung von Immobilien | 121,7 | 457,4 |

| Aufwendungen aus der Veräußerung von Immobilien | -121,0 | -447,8 |

| Ergebnis aus der Veräußerung von Immobilien | 0,7 | 9,6 |

| Personalkosten | -21,1 | -22,6 |

| Sonstige betriebliche Erträge | 2,6 | 5,5 |

| Sonstige betriebliche Aufwendungen | -21,3 | -44,9 |

| Ergebnis aus der Bewertung von Investment Properties | 204,3 | 120,5 |

| Abschreibungen und Wertminderungen | -2,4 | -2,8 |

| Ergebnis vor Steuern und Zinsen (EBIT) | 262,2 | 170,6 |

| Finanzergebnis | -55,4 | -24,5 |

| Ergebnis aus at-equity bewerteten assoziierten Unternehmen | -0,3 | 0,6 |

| Ergebnis vor Steuern (EBT) | 206,5 | 146,7 |

| Ertragsteuern | -56,9 | -57,3 |

| Konzernergebnis aus fortgeführtem Geschäftsbereich | 149,6 | 89,4 |

| Ergebnis nach Steuern aus aufgegebenem Geschäftsbereich1) | 0,0 | -499,5 |

| Konzernergebnis | 149,6 | -410,1 |

1) Konzernergebnis des aufgegebenen Geschäftsbereichs, siehe Konzernanhang Kapitel „Ergebnis nach Steuern und Gesamtergebnis aus aufgegebenen Geschäftsbereich“

Ergebnis aus Immobilienbewirtschaftung wegen geringerem Immobilienbestand rückläufig

Im ersten Halbjahr 2021 erreichten die Erträge aus der Immobilienbewirtschaftung EUR 167,9 Millionen. Das waren 6,6 Prozent weniger als im Vorjahr (H1 2020: EUR 179,7 Millionen). Die Nettomieteinnahmen machten EUR 112,7 Millionen aus und lagen damit um 5,8 Prozent unter dem vergleichbaren Vorjahreswert (H1 2020: EUR 119,6 Millionen). Der Rückgang der Erträge aus der Immobilienbewirtschaftung und der Nettomieteinnahmen ist im Wesentlichen darauf zurückzuführen, dass die Veräußerungen von Non-Core-Teilportfolien in der zweiten Hälfte des vergangenen Jahres zu einer Verkleinerung des Gesamtportfolios von knapp 9 Prozent geführt haben.

Ein positiver Effekt auf die Erträge und Nettomieteinnahmen ergab sich dadurch, dass die wohnungswirtschaftlichen Leistungsdaten im Vergleich zum entsprechenden Vorjahresquartal weiter verbessert werden konnten. So lag die kontrahierte Miete/Quadratmeter/Monat am Ende des Berichtszeitraums durchschnittlich bei EUR 6,08 und damit um EUR 0,42 über dem vergleichbaren Vorjahreswert (30. Juni 2020: EUR 5,66). Der Leerstand erreichte am Ende des ersten Halbjahress 2021 5,9 Prozent und nahm damit im Vorjahresvergleich um 0,7 Prozentpunkte ab.

Die Aufwendungen aus der Immobilienbewirtschaftung gingen ebenfalls zurück und lagen im Berichtszeitraum bei EUR 68,6 Millionen und damit um 7,8 Prozent unter den vergleichbaren Aufwendungen des Vorjahres (H1 2020: EUR 74,4 Millionen). In Summe nahm das Ergebnis aus der Immobilienbewirtschaftung im ersten Halbjahr 2021 gegenüber dem vergleichbaren Vorjahreszeitraum leicht ab und erreichte EUR 99,3 Millionen (H1 2020: EUR 105,3 Millionen).

Geringes Ergebnis aus der Veräußerung von Immobilien

Im ersten Halbjahr 2021 sind 1.605 Wohnimmobilien abgegangen, deren Veräußerung bereits im Vorjahr vertraglich vereinbart worden war. Zusätzlich sind einige Gewerbeimmobilien der BCP veräußert worden. Daraus ist in Summe ein Ertrag in Höhe von EUR 0,7 Millionen entstanden.

Gutes Ergebnis aus Bewertung der Investment Properties

Aus der Marktbewertung der Investment Properties ergab sich im ersten Halbjahr 2021 ein Ergebnis von EUR 204,3 Millionen. Dabei hatte die Corona-Pandemie erneut keine Auswirkungen auf das Wohnungsportfolio. Im vergleichbaren Vorjahreszeitraum war ein Ergebnis von EUR 120,5 Millionen ausgewiesen worden, das noch Corona-bedingte Bewertungsverluste der Gewerbeimmobilien der BCP enthalten hatte. Die Entwicklung im ersten Halbjahr reflektiert die verbesserte operative Leistung ebenso wie die anhaltend positiven Marktentwicklungen. In der Marktbewertung sind auch die Auswirkungen enthalten, die mit der Rücknahme des Berliner Mietendeckels verbunden waren.

Aufwand insgesamt rückläufig

In Summe waren die Aufwandpositionen im ersten Halbjahr 2021 rückläufig. Der Personalaufwand nahm nur leicht auf EUR 21,1 Millionen ab (H1 2020: EUR 22,6 Millionen), weil im ersten Quartal einmalige Aufwendungen angefallen waren, die mit dem Personalabbau nach der Veräußerung der Teilportfolien verbunden waren. Die sonstigen betrieblichen Aufwendungen aber halbierten sich auf EUR 21,3 Millionen (H1 2020: EUR 44,9 Millionen). Die Rückgang hängt im Wesentlichen damit zusammen, dass im Vorjahr im Zuge des Erwerbs der ADO Group und des darauffolgenden Übernahmeangebots der Adler Group umfangreiche, einmalige Aufwendungen für Rechts- und Beratungsleistungen angefallen waren.

EBIT deutlich über Vorjahr

Nach Berücksichtigung aller nichtfinanziellen Aufwendungen ergab sich für das erste Halbjahr 2021 ein Ergebnis vor Steuern und Zinsen (EBIT) in Höhe von EUR 262,2 Millionen. Der Zuwachs gegenüber dem vergleichbaren Vorjahreszeitraum (H1 2020: EUR 170,6 Millionen) erklärt sich im Wesentlichen durch das deutlich höhere Ergebnis aus der Bewertung der Investment Properties und den Rückgang der sonstigen betrieblichen Aufwendungen.

Finanzergebnis unter Vorjahr

Das Finanzergebnis erreichte im ersten Halbjahr 2021 ein Minus von EUR 55,4 Millionen und fiel damit deutlich schlechter aus als im vergleichbaren Vorjahreszeitraum (H1 2020: minus EUR 24,5 Millionen). Hier schlägt sich unter anderem nieder, dass 2021 Vorfälligkeitsentschädigungen im Zusammenhang mit Refinanzierungen angefallen waren, während im Vorjahr vergleichsweise hohe einmalige Finanzerträge aus der Folgebewertung der verbleibenden Anteile an der Adler Group entstanden waren. Die laufenden Finanzaufwendungen aus der Bedienung von Bankdarlehen und Anleihen hingegen gingen weiter zurück.

EBT verbessert

Das Ergebnis vor Steuern (EBT) betrug im ersten Halbjahr 2021 EUR 206,5 Millionen, in den ersten sechs Monaten des Vorjahres hatte es EUR 146,7 Millionen ausgemacht. Der Ertragsteueraufwand betrug im ersten Halbjahr 2021 EUR 56,9 Millionen (H1 2020: EUR 57,3 Millionen). Der überwiegende Teil des Ertragsteueraufwands geht auf latente Steuern zurück und ist nicht zahlungswirksam.

Das Konzernergebnis aus fortgeführten Geschäftsbereich belief sich im ersten Sechsmonatszeitraum 2021 auf EUR 149,6 Millionen (H1 2020: EUR 89,4 Millionen), wovon EUR 120,6 Millionen auf die Aktionäre des Mutterunternehmens entfielen (H1 2020: EUR 68,4 Millionen).

Segmentberichterstattung

In der Segmentberichterstattung unterscheidet ADLER nach den Segmenten Bestand und Sonstiges. Im Segment Bestand sind insbesondere alle Portfolios von ADLER enthalten, aus deren Vermietung ADLER dauerhafte Mieteinnahmen erzielen will. In den Mieteinnahmen und in den mit dem Vermietungsgeschäft verbundenen Aufwendungen spiegeln sich die Aktivitäten des konzerneigenen Asset- und Property-Managements wider, welches die im Bestand gehaltenen Wohneinheiten technisch und kaufmännisch verwaltet. In diesem Segment enthalten sind zudem die Aufwendungen für Handwerks- und Hausmeistertätigkeiten, die durch das konzerninterne Facility-Management erbracht werden. In geringem Umfang sind auch die zur Veräußerung vorgesehenen Gewerbeimmobilien der BCP sowie Projektentwicklungen enthalten, welche an konzernfremde Dritte verkauft werden und die nach Fertigstellung dementsprechend nicht in den Bestand übernommen werden sollen.

In der Spalte Sonstiges werden übrige Konzernaktivitäten erfasst, die kein eigenständiges Segment darstellen. Hier ist im Wesentlichen der Altbestand an Entwicklungsprojekten enthalten, der sich seit Neuausrichtung des Konzerns noch in der Restabwicklung befindet.

Der folgenden Tabelle kann die Zuordnung der Erträge, des operativen und finanziellen Aufwands und der Ergebnisse auf die Segmente entnommen werden.

| ADLER-Konzern | Bestand | Sonstiges | ||

| In Mio. EUR | 6M 2021 | 6M 2020 | 6M 2021 | 6M 2020 |

| Erträge aus der Immobilienbewirtschaftung und aus der Veräußerung von Immobilien | 289,6 | 637,0 | 0,1 | 0,1 |

| – davon Vermietung | 167,8 | 179,6 | 0,1 | 0,1 |

| – davon Verkäufe | 121,7 | 457,4 | 0,0 | 0,0 |

| Wertänderung der als Finanzinvestition gehaltenen Immobilien | 204,3 | 120,5 | 0,0 | 0,0 |

| Ergebnis vor Steuern und Zinsen (EBIT) | 262,2 | 170,6 | 0,0 | 0,0 |

| Ergebnis aus at-equity bewerteten assoziierten Unternehmen | -0,3 | 0,6 | 0,0 | 0,0 |

| Finanzergebnis | -55,5 | -24,6 | 0,1 | 0,1 |

| Ergebnis vor Ertragsteuern (EBT) | 206,5 | 146,6 | 0,0 | 0,1 |

| ADLER-Konzern | Konzern | |

| In Mio. EUR | 6M 2021 | 6M 2020 |

| Erträge aus der Immobilienbewirtschaftung und aus der Veräußerung von Immobilien | 289,7 | 637,1 |

| – davon Vermietung | 167,9 | 179,7 |

| – davon Verkäufe | 121,7 | 457,4 |

| Wertänderung der als Finanzinvestition gehaltenen Immobilien | 204,3 | 120,5 |

| Ergebnis vor Steuern und Zinsen (EBIT) | 262,2 | 170,6 |

| Ergebnis aus at-equity bewerteten assoziierten Unternehmen | -0,3 | 0,6 |

| Finanzergebnis | -55,4 | -24,5 |

| Ergebnis vor Ertragsteuern (EBT) | 206,5 | 146,7 |

Funds from Operations (FFO I) stabil

Wie in der Immobilienbranche üblich, verwendet ADLER die Funds from Operations (FFO) als wesentliche, am Cashflow orientierte Kennzahl zur Einschätzung der Profitabilität des operativen Geschäfts. Die FFO I stehen dabei für die Leistungsfähigkeit des Geschäftsfelds der Vermietung von Immobilien.

Zur Ermittlung der FFO I wird zunächst, wie in der folgenden Übersicht dokumentiert, das Ergebnis vor Steuern, Zinsen, Abschreibungen und Wertberichtigungen sowie dem Ergebnis aus der Bewertung von Investment Properties (EBITDA IFRS) berechnet und um Einmal- und Sondereffekte bereinigt (bereinigtes EBITDA). Die vorgenommenen Bereinigungen beinhalten periodenfremde, unregelmäßig wiederkehrende und betriebsatypische sowie nicht zahlungswirksame Sachverhalte. Dies umfasst insbesondere die Optimierung bestehender bzw. die Entwicklung neuer Geschäftsfelder und Geschäftsprozesse, Akquisitionskosten bzw. Integrationskosten im Rahmen von Erwerben, Aufwendungen für Refinanzierungen und Kapitalmaßnahmen sowie weitere Einmaleffekte wie Abfindungen und Wertminderungen auf Forderungen. Von diesem bereinigten EBITDA wird dann der Zinsaufwand, der mit dem operativen Geschäft in direktem Zusammenhang steht (Zinsaufwand FFO I), ebenso abgezogen wie das Ergebnis aus dem Verkauf von Immobilien und die laufenden Ertragsteuerzahlungen. Hinzugefügt werden diejenigen Investitionen, die substanzwahrenden Charakter haben, aber nicht aktiviert worden sind.

| In Mio. EUR | 6M 2021 | 6M 2020 |

| Konzernergebnis | 149,6 | -410,1 |

| davon aus fortgeführtem Geschäftsbereich | 149,6 | 89,5 |

| + Finanzergebnis | 55,4 | 46,0 |

| davon aus fortgeführtem Geschäftsbereich | 55,4 | 24,5 |

| + Ertragsteuern | 56,9 | 55,6 |

| davon aus fortgeführtem Geschäftsbereich | 56,9 | 57,3 |

| + Abschreibungen | 2,4 | 3,2 |

| davon aus fortgeführtem Geschäftsbereich | 2,4 | 2,8 |

| – Ergebnis aus der Bewertung von Investment Properties | 204,3 | 120,5 |

| davon aus fortgeführtem Geschäftsbereich | 204,3 | 120,5 |

| – Ergebnis aus at-equity bewerteten assoziierten Unternehmen | -0,3 | 0,6 |

| davon aus fortgeführtem Geschäftsbereich | -0,3 | 0,6 |

| EBITDA IFRS (fortgeführter und aufgegebener Geschäftsbereich) | 60,3 | -426,5 |

| +/- Einmal- und Sondereffekte | 11,5 | 530,2 |

| Bereinigtes EBITDA | 71,8 | 103,7 |

| – Zinsaufwand FFO | 28,1 | 30,2 |

| – Laufende Ertragsteuern | 1,8 | 2,8 |

| + Substanzwahrende Investitionen | 0,7 | 1,9 |

| – Ergebnis vor Steuern und Zinsen aus Immobilienverkäufen, aufgegebenen Geschäftsbereichen und Anteilen von Minderheiten | 4,5 | 31,1 |

| FFO I | 38,1 | 41,5 |

| Zahl der Aktien, unverwässert1) | 109.067.258 | 70.771.206 |

| FFO I je Aktie (unverwässert) | 0,35 | 0,59 |

| Zahl der Aktien, verwässert2) | 116.589.914 | 78.879.195 |

| FFO I je Aktie (verwässert) | 0,33 | 0,52 |

1) Anzahl der Aktien zum Stichtag von 109.067.258 (Vorjahr: 70.771.206)

2) Zuzüglich der angenommenen Wandlung der Wandelanleihen, sofern sie bereits wandelbar sind, von 7.522.656 (Vorjahr: 9.107.989)

Die Sonder- und Einmaleffekte setzen sich wie folgt zusammen:

| Einmal- und Sondereffekte | ||

| In Mio. EUR | 6M 2021 | 6M 2020 |

| Nicht zahlungswirksame Aufwendungen/Erträge und Sonderzahlungen | 11,2 | 30,1 |

| Akquisitions-, Integrations- bzw. Veräußerungskosten | 0,1 | 499,6 |

| Optimierung Geschäftsmodell, Reorganisationskosten | 0,2 | 0,5 |

| Summe Einmal- und Sondereffekte | 11,5 | 530,2 |

Der Zinsaufwand FFO I ergibt sich wie folgt:

| Zinsaufwand FFO I | ||

| In Mio. EUR | 6M 2021 | 6M 2020 |

| Finanzerträge | 10,2 | 76,3 |

| Finanzaufwendungen | -65,6 | -122,3 |

| Finanzergebnis (fortgeführter und aufgegebener Geschäftsbereich) | -55,4 | -46,0 |

| Anpassungen | ||

| Vorfälligkeitsentschädigungen und Bereitstellungskosten | 6,6 | 7,7 |

| Effekte aus der Bewertung originärer Finanzinstrumente | 6,1 | 21,8 |

| Sonstige Effekte | 14,6 | -13,7 |

| Zinsaufwand FFO I | ||

| In Mio. EUR | -28,1 | -30,2 |

Gemäß dieser Rechnung ergaben sich im ersten Halbjahr 2021 FFO I in Höhe von EUR 38,1 Millionen. Je Aktie errechneten sich auf unverwässerter Basis zum 30 Juni 2021 FFO I in Höhe von EUR 0,35. Auf verwässerter Basis (ausgegebene Aktien zuzüglich der Aktien, die aus der angenommenen Wandlung der ausstehenden Wandelanleihen entstehen können) ergaben sich FFO I in Höhe von EUR 0,33. Wegen der zwischenzeitlichen, umfangreichen Erhöhung des Grundkapitals liegen diese Werte deutlich niedriger als ein Jahr zuvor.

VERMÖGENSLAGE

| In Mio. EUR | 30.06.2021 | In % der Bilanzsumme | 31.12.2020 | In % der Bilanzsumme |

| Langfristige Vermögenswerte | 5.844,8 | 91,4 | 5.578,4 | 88,7 |

| – davon Investment Properties | 5.218,8 | 81,6 | 4.951,8 | 78,7 |

| Kurzfristige Vermögenswerte | 540,5 | 8,4 | 601,1 | 9,6 |

| – davon Vorräte | 61,0 | 1,0 | 68,3 | 1,1 |

| – davon Zahlungsmittel | 189,2 | 3,0 | 149,9 | 2,4 |

| Zur Veräußerung bestimmte langfristige Vermögenswerte | 11,4 | 0,2 | 112,8 | 1,7 |

| Aktiva | 6.396,7 | 100,0 | 6.292,3 | 100,0 |

| Eigenkapital | 2.207,6 | 34,5 | 1.580,8 | 25,1 |

| – davon Grundkapital | 109,1 | 1,7 | 73,7 | 1,2 |

| -davon Rücklagen | 728,5 | 11,4 | 280,2 | 4,5 |

| – davon Bilanzgewinn | 881,7 | 13,8 | 761,1 | 12,1 |

| – davon nicht beherrschende Gesellschafter | 488,3 | 7,6 | 465,8 | 7,4 |

| Zur Durchführung der beschlossenen Kapitalerhöhung geleistete Einlagen | 0,0 | 0,0 | 478,2 | 7,6 |

| Langfristige Verbindlichkeiten | 3.340,6 | 52,2 | 3.073,3 | 48,8 |

| – davon Verbindlichkeiten aus Anleihen | 1.154,3 | 18,0 | 1.549,0 | 24,6 |

| – davon Verbindlichkeiten gegenüber Kreditinstituten | 1.488,6 | 23,3 | 1.039,2 | 16,5 |

| Kurzfristige Verbindlichkeiten | 848,5 | 13,3 | 1.132,8 | 18,0 |

| – davon Verbindlichkeiten aus Wandelanleihen | 95,4 | 1,5 | 97,4 | 1,5 |

| – davon Verbindlichkeiten aus Anleihen | 587,2 | 9,2 | 530,3 | 8,4 |

| – davon Verbindlichkeiten gegenüber Kreditinstituten | 81,8 | 1,3 | 367,3 | 5,8 |

| Zur Veräußerung gehaltene Schulden | 0,0 | 0,0 | 27,2 | 0,5 |

| Passiva | 6.396,7 | 100,0 | 6.292,3 | 100,0 |

Zum Berichtszeitpunkt 30. Juni 2021 wies ADLER Vermögenswerte in Höhe von insgesamt EUR 6.396,7 Millionen aus, 1,7 Prozent mehr als zum Ende des Vorjahres (EUR 6.292,3 Millionen).

Investment Properties leicht gestiegen

Die Investment Properties, die größte Einzelposition auf der Aktivseite, wurden am Ende des ersten Halbjahres 2021 mit EUR 5.218,8 Millionen ausgewiesen, zu Jahresbeginn waren es EUR 4.951,8 Millionen. Der Zuwachs ist im Wesentlichen auf aktivierte Sanierungs- und Modernisierungsmaßnahmen sowie auf positive Marktbewertungen zurückzuführen.

Die kurzfristigen Vermögenswerte machten zum Bilanzstichtag EUR 540,5 Millionen aus. Der Rückgang gegenüber Jahresbeginn erklärt sich im Wesentlichen aus Zahlungseingängen für übrige kurzfristige Vermögenswerte.

Eigenkapital nimmt kräftig zu, Eigenkapitalquote steigt

Das Eigenkapital betrug Ende Juni 2021 EUR 2.207,6 Millionen. Der Zuwachs gegenüber dem Stand vom Ende des Vorjahres (EUR 1.580,8 Millionen) geht im Wesentlichen auf den zwischenzeitlich abgeschlossenen Debt-to-Equity Swap zurück. Die Eigenkapitalquote nahm dadurch um 9,4 Prozentpunkte zu und erreichte 34,5 Prozent.

Verbindlichkeiten nehmen leicht ab

Die Verbindlichkeiten nahmen im ersten Halbjahr in Summe leicht ab, wobei sich die Fristigkeitsstruktur zugunsten der langfristigen Verbindlichkeiten verschob. Für die energetische Sanierung der Wohnanlagen in Göttingen und Wolfsburg wurde eine langfristige Finanzierung in Höhe von rund EUR 200 Millionen aufgenommen. Rund EUR 330 Millionen der ausstehenden und bis dahin unter den kurzfristigen Verbindlichkeiten ausgewiesenen Anleihe 2011/2021 wurden anteilig durch ein langfristiges Darlehen der Muttergesellschaft refinanziert. Zudem wurden rund EUR 300 Millionen an kurzfristigen Bankverbindlichkeiten langfristig refinanziert.

Die bereinigten Nettofinanzverbindlichkeiten machten am Ende der ersten sechs Monate 2021 EUR 2.827,1 Millionen aus, am Jahresende 2020 waren es EUR 2.727,6 Millionen.

Loan to Value (LTV) verbessert

ADLER errechnet den LTV – wie in der Branche üblich – als das Verhältnis der bereinigten Nettofinanzverbindlichkeiten (Finanzverbindlichkeiten bereinigt um die Zahlungsmittel, die zur Veräußerung bestimmten langfristigen Vermögenswerte, ausgewählte Finanzinstrumente, Kaufpreisforderungen und Anzahlungen abzüglich zur Veräußerung gehaltener Schulden) zum gesamten Immobilienvermögen der ADLER. Unter der Annahme, dass die zum Berichtszeitpunkt ausstehenden Wandelschuldverschreibungen in Aktien gewandelt werden, machte der LTV Ende des ersten Halbjahres 2021 50,7 Prozent aus, 0,5 Prozentpunkte weniger als am Jahresende 2020.

| In Mio. EUR | 30.06.2021 | 31.12.2020 |

| Wandelanleihen | 95,4 | 97,4 |

| + Anleihen | 1.741,5 | 2.079,3 |

| + Bankverbindlichkeiten | 1.570,4 | 1.406,5 |

| + Finanzschulden gegenüber verbundenen Unternehmen | 174,9 | 22,6 |

| – Zahlungsmittel | 189,2 | 149,9 |

| = Nettofinanzverbindlichkeiten | 3.393,0 | 3.455,9 |

| – Zur Veräußerung bestimmte langfristige Vermögenswerte, Finanzinstrumente, Kaufpreisforderungen und Anzahlungen abzgl. zur Veräußerung gehaltener Schulden1) | 565,9 | 728,3 |

| = Bereinigte Nettofinanzverbindlichkeiten | 2.827,1 | 2.727,6 |

| Investment Properties | 5.218,8 | 4.951,8 |

| + Vorräte | 61,0 | 68,3 |

| + Sachanlagen Immobilienbewirtschaftung und Anzahlungen auf Immobilien | 16,5 | 16,4 |

| + Beteiligungen an Immobiliengesellschaften | 94,7 | 99,7 |

| = Immobilienvermögen | 5.391,0 | 5.136,2 |

| LTV inklusive Wandelschuldverschreibungen in % | 52,4 | 53,1 |

| LTV exklusive Wandelschuldverschreibungen in % | 50,7 | 51,2 |

1) Kaufpreisforderungen inkl. Verzinsung aus der Veräußerung der ACCENTRO in Höhe von EUR 60,4 Mio. (Vorjahr: EUR 59,1 Mio.); zur Veräußerung bestimmte langfristige Vermögenswerte in Höhe von EUR 11,4 Mio. (Vorjahr: EUR 112,8 Mio.); zum beizulegenden Zeitwert bewertete Eigenkapitalinstrumente in Höhe von EUR 21,7 Mio. (Vorjahr: EUR 21,7 Mio.) und Schuldinstrumente in Höhe von EUR 87,9 Mio. (Vorjahr: EUR 102,1 Mio.); Forderungen/Ausleihungen/Darlehen an Immobiliengesellschaften in Höhe von EUR 384,5 Mio. (Vorjahr: EUR 459,8 Mio.) sowie zur Veräußerung gehaltene Schulden in Höhe von EUR 0 Mio. (Vorjahr: 27,3 Mio.)

Die durchschnittlichen Kapitalkosten auf alle Verbindlichkeiten des ADLER-Konzerns (WACD = Weighted Average Cost of Debt) haben sich im ersten Halbjahr weiter verbessert und lagen am 30. Juni 2021 bei 1,89 Prozent (31. Dezember 2020: 1,94 Prozent).

Net Reinstatement Value (EPRA NRV) gestiegen

Der um den Goodwill bereinigte, voll verwässerte Net Reinstatement Value (bereinigter EPRA NRV) hat gemäß den Berechnungsvorgaben der European Public Real Estate Association (EPRA) zum 30. Juni 2021 EUR 2.506,1 Millionen erreicht. Er hat damit gegenüber dem Wert vom Jahresende 2020 (EUR 2.324,2 Millionen) um 7,8 Prozent zugenommen.

Bezogen auf die zum Stichtag ausgegebenen bestehenden Aktien abzüglich eigener Aktien betrug der verwässerte und bereinigte EPRA NRV pro Aktie am 30. Juni 2021 EUR 21,50 (31. Dezember 2020: EUR 19,93).

| In Mio. EUR | 30.06.2021 | 31.12.2020 |

| Eigenkapital | 2.207,6 | 1.580,8 |

| Anteile nicht beherrschender Gesellschafter | -488,3 | -465,8 |

| Eigenkapital der ADLER-Aktionäre | 1.719,3 | 1.115,0 |

| Effekt aus der Ausübung von Wandelanleihen | 94,4 | 96,2 |

| Verwässertes Eigenkapital der ADLER-Aktionäre | 1.813,7 | 1.211,2 |

| Verbindlichkeiten für latente Steuern auf Investment Properties | 562,3 | 519,2 |

| Wertdifferenzen zwischen Markt- und Buchwerten von Vorratsimmobilien | 0,0 | 0,2 |

| Grunderwerbsteuer auf Investment Properties | 297,9 | 282,7 |

| Zeitwert der derivativen Finanzinstrumente | 2,3 | 3,1 |

| Latente Steuern auf derivative Finanzinstrumente | -0,7 | -0,9 |

| EPRA NRV (verwässert) | 2.675,5 | 2.015,5 |

| Firmenwert-Synergien | -169,4 | -169,4 |

| Beschlossene Sachkapitalerhöhung | 0,0 | 478,21) |

| Bereinigter EPRA NRV (verwässert) | 2.506,1 | 2.324,2 |

| Anzahl der Aktien, verwässert2) | 116.589.914 | 116.589.916 |

| EPRA NRV je Aktie (verwässert) | 22,95 | 24,73 |

| Bereinigter EPRA NRV je Aktie (verwässert) | 21,50 | 19,93 |

1) Mit Zustimmung des Aufsichtsrats hatte der Vorstand der ADLER am 2. Oktober 2020 beschlossen, das genehmigte Kapital im Rahmen eines Debt-Equity-Swaps, den die Gesellschaft am 30. August 2020 bekannt gegeben hat, in Höhe von TEUR 35.107 auszuüben und das im Handelsregister eingetragene Grundkapital der Gesellschaft entsprechend zu erhöhen. Die notwendige Sachkapitalerhöhung im Umfang von TEUR 478.163 wurde am 23. Februar 2021 in das Handelsregister eingetragen.

2) Anzahl der Aktien zum Stichtag von 109.067.258 (Vorjahr: 73.658.680) zuzüglich der angenommenen Wandlung der übrigen Wandelanleihen, sofern sie bereits wandelbar sind, von 7.522.656 (Vorjahr: 7.823.747) und zuzüglich der durch die Sachkapitalerhöhung neu geschaffenen 0 Aktien (Vorjahr: 35.107.489)

FINANZLAGE

| In Mio. EUR | 6M 2021 | 6M 2020 |

| Cashflow aus der laufenden Geschäftstätigkeit | 52,3 | 55,4 |

| – davon aus fortgeführtem Geschäftsbereich | 52,3 | 50,3 |

| Cashflow aus der Investitionstätigkeit | 63,9 | -252,5 |

| – davon aus fortgeführtem Geschäftsbereich | 63,9 | -126,4 |

| Cashflow aus der Finanzierungstätigkeit | -76,1 | 166,2 |

| – davon aus fortgeführtem Geschäftsbereich | -76,1 | 19,0 |

| Konsolidierungskreisbedingte Veränderungen des Finanzmittelfonds | 0,0 | -413,7 |

| Nicht zahlungswirksame Veränderungen des Finanzmittelfonds aus Wertminderungen | -0,7 | -0,7 |

| Nicht zahlungswirksame Veränderungen des Finanzmittelfonds aus der Währungsumrechnung | 0,0 | -7,9 |

| Finanzmittelfonds am Anfang der Periode | 149,9 | 625,0 |

| Finanzmittelfonds am Ende der Periode | 189,2 | 171,7 |

Im ersten Halbjahr 2021 erreichte der Cashflow aus der laufenden Geschäftstätigkeit EUR 52,3 Millionen. Im vergleichbaren Zeitraum des Vorjahres wurden aus fortgeführtem Geschäftsbereich EUR 50,3 Millionen erreicht. Im Berichtszeitraum wurde der Cashflow aus der laufenden Geschäftstätigkeit im Wesentlichen durch Baukosten in Zusammenhang mit zur Veräußerung vorgesehen Projektentwicklungen belastet. Im ersten Halbjahr des Vorjahres waren umfangreiche, einmalige Aufwendungen für Rechts- und Beratungsleistungen im Zusammenhang mit dem Übernahmeangebot der Adler Group an die ADLER und der Zusammenführung beider Unternehmen angefallen.

Aus der Investitionstätigkeit ergab sich im ersten Halbjahr 2021 ein Mittelzufluss in Höhe von EUR 63,9 Millionen, der im Wesentlichen auf Kaufpreiszahlungen für die Veräußerungen von Bestandsimmobilien sowie von Immobilienobjektgesellschaften und auf Rückzahlungen von kurzfristigen Geldanlagen zurückzuführen ist. Gegenläufig haben sich insbesondere Investitionen in den Immobilienbestand ausgewirkt.

Aus der Finanzierungstätigkeit resultierte im ersten Halbjahr 2021 ein Mittelabfluss in Höhe von EUR 76,1 Millionen, der durch die Teilrückzahlung der Unternehmensanleihe (2017/2021), im Rahmen der Refinanzierung abgelöste Kredite, planmäßige Zins- und Tilgungszahlungen sowie die Rückzahlung von kurzfristigen Darlehen an die Adler Group geprägt war. Gegenläufig haben sich insbesondere die Auszahlung von Bankdarlehen für Refinanzierungszwecke sowie die Aufnahme eines Darlehens bei der Adler Group ausgewirkt.

Am 30. Juni 2021 verfügte der ADLER-Konzern über einen Finanzmittelfonds in Höhe von EUR 189,2 Millionen (31. Dezember 2020: EUR 149,9 Millionen).

Der Konzern war jederzeit in der Lage, seinen Zahlungsverpflichtungen nachzukommen.

GESAMTAUSSAGE ZUM GESCHÄFTSVERLAUF UND ZUR LAGE DES KONZERNS

Der Geschäftsverlauf und die Lage des Konzerns werden aufgrund der Weiterentwicklung der bestehenden Immobilienportfolios, der nach dem Zusammenschluss mit der Adler Group erfolgreich in die Wege geleiteten Neuausrichtung des Konzerns, der sich stetig verbessernden Finanzierungsstruktur und der langfristig gesicherten Finanzierung als positiv eingeschätzt. Die Voraussetzungen für eine zukünftig stabile Entwicklung sind dadurch vorhanden.

/// KONZERNZWISCHENABSCHLUSS ZUM 30. JUNI 2021

/// KONZERNBILANZ (IFRS) zum 30. Juni 2021

Aktiva

| In TEUR | 30.06.2021 | 31.12.2020 |

| Aktiva | 6.396.656 | 6.292.313 |

| Langfristige Vermögenswerte | 5.844.783 | 5.578.424 |

| Firmenwerte | 169.439 | 169.439 |

| Immaterielle Vermögenswerte | 375 | 485 |

| Sachanlagen | 20.771 | 22.276 |

| Investment Properties | 5.218.775 | 4.951.790 |

| Forderungen gegen und Ausleihungen an assoziierte Unternehmen | 108.767 | 103.270 |

| Anteile an assoziierten Unternehmen | 63.322 | 63.585 |

| Sonstige Finanzanlagen | 125.902 | 131.832 |

| Sonstige langfristige Vermögenswerte | 136.598 | 135.185 |

| Latente Steueransprüche | 833 | 563 |

| Kurzfristige Vermögenswerte | 540.514 | 601.097 |

| Vorräte | 60.951 | 68.257 |

| Forderungen aus Lieferungen und Leistungen | 28.845 | 23.669 |

| Forderungen gegen verbundene Unternehmen | 1.452 | 548 |

| Ertragsteueransprüche | 4.546 | 4.165 |

| Sonstige kurzfristige Vermögenswerte | 255.553 | 354.602 |

| Zahlungsmittel | 189.167 | 149.857 |

| Zur Veräußerung bestimmte langfristige Vermögenswerte | 11.359 | 112.791 |

Passiva

| 30.06.2021 | 31.12.2020 | |

| Passiva | 6.396.656 | 6.292.313 |

| Eigenkapital | 2.207.552 | 1.580.770 |

| Grundkapital | 109.067 | 73.659 |

| Kapitalrücklage | 776.916 | 331.696 |

| Gewinnrücklagen | -48.744 | -48.383 |

| Währungsumrechnungsrücklage | 308 | -3.077 |

| Bilanzgewinn | 881.744 | 761.112 |

| Den Aktionären des Mutterunternehmens zurechenbares Eigenkapital | 1.719.291 | 1.115.007 |

| Anteile nicht beherrschender Gesellschafter | 488.261 | 465.763 |

| Zur Durchführung der beschlossenen Kapitalerhöhung geleistete Einlagen | 0 | 478.164 |

| Langfristige Schulden | 3.340.601 | 3.073.299 |

| Pensionsrückstellungen | 1.131 | 1.131 |

| Verbindlichkeiten für latente Steuern | 502.443 | 459.478 |

| Sonstige Rückstellungen | 3.026 | 3.026 |

| Verbindlichkeiten aus Anleihen | 1.154.333 | 1.548.970 |

| Finanzschulden gegenüber Kreditinstituten | 1.488.556 | 1.039.179 |

| Finanzschulden gegenüber verbundenen Unternehmen | 173.715 | 0 |

| Sonstige langfristige Verbindlichkeiten | 17.397 | 21.514 |

| Kurzfristige Schulden | 848.491 | 1.132.809 |

| Sonstige Rückstellungen | 468 | 282 |

| Ertragsteuerschulden | 27.980 | 35.013 |

| Verbindlichkeiten aus Wandelanleihen | 95.417 | 97.384 |

| Verbindlichkeiten aus Anleihen | 587.168 | 530.340 |

| Finanzschulden gegenüber Kreditinstituten | 81.823 | 367.339 |

| Finanzschulden gegenüber verbundenen Unternehmen | 1.134 | 22.551 |

| Verbindlichkeiten aus Lieferungen und Leistungen | 25.669 | 32.246 |

| Sonstige kurzfristige Verbindlichkeiten | 28.833 | 47.654 |

| Zur Veräußerung gehaltene Schulden | 12 | 27.271 |

/// KONZERNGESAMTERGEBNISRECHNUNG (IFRS) für die Zeit vom 1. Januar bis zum 30. Juni 2021

| in TEUR | 6M 2021 | 6M 2020 | Q2 2021 | Q2 2020 |

| Erträge aus der Immobilienbewirtschaftung | 167.924 | 179.685 | 84.354 | 89.257 |

| Aufwendungen aus der Immobilienbewirtschaftung | -68.556 | -74.398 | -35.025 | -33.907 |

| Ergebnis aus der Immobilienbewirtschaftung | 99.368 | 105.287 | 49.329 | 55.350 |

| Erträge aus der Veräußerung von Immobilien | 121.769 | 457.436 | 93.274 | 65.681 |

| Aufwendungen der veräußerten Immobilien | -121.037 | -447.794 | -92.526 | -58.283 |

| Ergebnis aus der Veräußerung von Immobilien | 733 | 9.642 | 748 | 7.398 |

| Personalkosten | -21.113 | -22.626 | -9.625 | -11.599 |

| Sonstige betriebliche Erträge | 2.630 | 5.504 | 1.527 | 3.943 |

| Sonstige betriebliche Aufwendungen | -21.343 | -44.856 | -10.548 | -22.880 |

| Ergebnis aus der Bewertung von Investment Properties | 204.287 | 120.498 | 115.930 | 130.832 |

| Abschreibungen und Wertminderungen | -2.356 | -2.839 | -1.128 | -1.204 |

| Ergebnis vor Steuern und Zinsen (EBIT) | 262.206 | 170.610 | 146.234 | 161.838 |

| Finanzerträge | 10.238 | 74.242 | 3.588 | 40.664 |

| Finanzaufwendungen | -65.647 | -98.821 | -32.115 | -40.677 |

| Ergebnis aus at-equity bewerteten assoziierten Unternehmen | -262 | 635 | -262 | 364 |

| Ergebnis vor Steuern (EBT) | 206.536 | 146.666 | 117.446 | 162.189 |

| Ertragsteuern | -56.942 | -57.250 | -31.674 | -48.244 |

| Konzernergebnis aus fortgeführtem Geschäftsbereich | 149.594 | 89.417 | 85.772 | 113.946 |

| Ergebnis nach Steuern aus aufgegebenem Geschäftsbereich | 0 | -499.527 | 0 | -497.527 |

| Konzernergebnis | 149.594 | -410.110 | 85.772 | -383.581 |

| Versicherungsmathematische Gewinne/Verluste vor Steuern | 0 | 0 | 0 | 0 |

| Latente Steuern OCI | 0 | 0 | 0 | 0 |

| Nicht reklassifizierbare Gewinne/Verluste | 0 | 0 | 0 | 0 |

| Ergebnis aus Währungsumrechnung | 3.384 | 1.566 | 2.230 | 350 |

| Wertänderungen von zum beizulegenden Zeitwert bewerteten finanziellen Vermögenswerten | -367 | 1.304 | -245 | 4.852 |

| Reklassifizierbare Gewinne/Verluste | 3.017 | 2.870 | 1.984 | 5.202 |

| Gesamtergebnis aus fortgeführtem Geschäftsbereich | 152.611 | 92.287 | 87.756 | 119.148 |

| Gesamtergebnis aus aufgegebenem Geschäftsbereich | 0 | -572.347 | 0 | -497.672 |

| Gesamtergebnis | 152.611 | -480.060 | 87.756 | -378.524 |

| Vom Konzernergebnis aus fortgeführtem Geschäftsbereich entfallen auf: | ||||

| Aktionäre des Mutterunternehmens | 120.633 | 68.364 | 71.786 | 89.838 |

| Ergebnisanteile nicht beherrschender Gesellschafter | 28.962 | 21.052 | 13.985 | 24.107 |

| Vom Konzernergebnis entfallen auf: | ||||

| Aktionäre des Mutterunternehmens | 120.633 | -429.403 | 71.786 | -407.688 |

| Ergebnisanteile nicht beherrschender Gesellschafter | 28.962 | 19.293 | 13.985 | 24.107 |

| Vom Gesamtergebnis aus fortgeführtem Geschäftsbereich entfallen auf: | ||||

| Aktionäre des Mutterunternehmens | 123.649 | 71.236 | 73.771 | 95.041 |

| Ergebnisanteile nicht beherrschender Gesellschafter | 28.962 | 21.052 | 13.985 | 24.107 |

| Vom Gesamtergebnis entfallen auf: | ||||

| Aktionäre des Mutterunternehmens | 123.649 | -450.746 | 73.771 | -402.536 |

| Ergebnisanteile nicht beherrschender Gesellschafter | 28.962 | -29.314 | 13.985 | 24.012 |

| Ergebnis je Aktie unverwässert in EUR (fortgeführter Geschäftsbereich) | 1,22 | 0,99 | 0,73 | 1,30 |

| Ergebnis je Aktie verwässert in EUR (fortgeführter Geschäftsbereich) | 1,16 | 0,91 | 0,69 | 1,17 |

| Ergebnis je Aktie unverwässert in EUR (Konzernergebnis) | 1,22 | -6,23 | 0,73 | -5,92 |

| Ergebnis je Aktie verwässert in EUR (Konzernergebnis) | 1,16 | -5,47 | 0,69 | -5,21 |

KONZERNKAPITALFLUSSRECHNUNG (IFRS) für die Zeit vom 1. Januar bis zum 30. Juni 2021

| In TEUR | 6M 2021 | 6M 2020 |

| Ergebnis vor Steuern und Zinsen (EBIT) – fortgeführter und aufgegebener Geschäftsbereich | 262.206 | -309.217 |

| + Abschreibungen und Wertminderungen | 2.356 | 3.215 |

| -/+ Nicht zahlungswirksames Ergebnis aus der Bewertung von Investment Properties | -204.287 | -120.498 |

| -/+ Nichtzahlungswirksame Erträge/Aufwendungen | 759 | 505.959 |

| -/+ Veränderungen von Rückstellungen | 186 | 339 |

| -/+ Zunahme/Abnahme der Vorräte, Forderungen aus Lieferungen und Leistungen sowie anderer Aktiva, die nicht der Investitions- oder Finanzierungstätigkeit zuzuordnen sind | -27.351 | -46.890 |

| -/+ Abnahme/Zunahme der Verbindlichkeiten aus Lieferungen und Leistungen sowie anderer Passiva, die nicht der Investitions- oder Finanzierungstätigkeit zuzuordnen sind | 17.253 | 17.392 |

| + Zinseinzahlungen | 1.324 | 624 |

| +/- Steuerzahlungen | -7.492 | -761 |

| = Operativer Cashflow vor De-/Reinvestitionen in den Handelsbestand | 44.954 | 50.163 |

| -/+ Zunahme/Abnahme der Vorräte (Handelsimmobilien) | 7.307 | 5.232 |

| = Mittelzufluss aus laufender Geschäftstätigkeit | 52.261 | 55.395 |

| davon aus fortgeführtem Geschäftsbereich | 52.261 | 50.295 |

| davon aus aufgegebenem Geschäftsbereich | 0 | 5.100 |

| – Erwerb von Tochtergesellschaften abzüglich erworbener Nettozahlungsmittel | 0 | -14.235 |

| – Auszahlungen für Investitionen in Investment Properties | -96.497 | -135.736 |

| + Veräußerung von Investment Properties | 158.792 | 84.741 |

| – Auszahlungen für Investitionen in das Sachanlagevermögen und immaterielle Vermögenswerte | -667 | -1.658 |

| + Einzahlungen aus der Veräußerung von Sachanlagevermögen und immateriellen Vermögenswerten | 319 | 0 |

| – Auszahlungen für kurzfristige Geldanlagen | 0 | -13.265 |

| + Einzahlungen aus kurzfristigen Geldanlagen | 23.571 | 12.115 |

| + Einzahlungen aus Desinvestitionen im Finanzanlagevermögen | 0 | 1.574 |

| – Auszahlungen für Investitionen in das Finanzanlagevermögen | -6.305 | -186.059 |

| – Steuerzahlungen | -15.360 | 0 |

| = Mittelzufluss (Vorjahr: Mittelabfluss) aus Investitionstätigkeit | 63.853 | -252.523 |

| davon aus fortgeführtem Geschäftsbereich | 63.853 | -126.417 |

| davon aus aufgegebenem Geschäftsbereich | 0 | -126.106 |

| – Auszahlungen für Aufwendungen im Zusammenhang mit Eigenkapitalzuführungen | 0 | -4.065 |

| +/- Transaktionen mit Minderheitsgesellschaftern | 0 | 42.926 |

| – Auszahlung aus der Rückzahlung von Anleihen | -329.580 | -316.099 |

| – Zinsauszahlungen | -51.128 | -54.562 |

| + Einzahlungen aus der Aufnahme von Finanzkrediten | 421.345 | 446.907 |

| – Auszahlungen aus der Tilgung von Finanzkrediten | -262.183 | -1.062.898 |

| -m Auszahlungen aus der Tilgung von Leasingverbindlichkeiten | -1.255 | -1.562 |

| – Auszahlungen für Zinsanteile von Leasingverbindlichkeiten | -410 | -664 |

| + Einzahlungen aus der Aufnahme von Darlehen und Ausleihungen von verbundenen Unternehmen | 366.816 | 1.116.205 |

| – Auszahlungen aus der Tilgung von Darlehen und Ausleihungen an verbundene Unternehmen | -219.689 | 0 |

| = Mittelabfluss (Vorjahr: Mittelzufluss) aus Finanzierungstätigkeit | -76.084 | 166.188 |

| davon aus fortgeführtem Geschäftsbereich | -76.084 | 19.018 |

| davon aus aufgegebenem Geschäftsbereich | 0 | 147.170 |

| Überleitung zur Bilanz | ||

| Finanzmittelfonds am Anfang der Periode | 149.857 | 624.973 |

| Nicht zahlungswirksame Veränderungen des Finanzmittelfonds aus Wertminderungen | -720 | -722 |

| Nicht zahlungswirksame Veränderungen des Finanzmittelfonds aus der Währungsumrechnung | 0 | -7.886 |

| Konsolidierungskreisbedingte Veränderung des Finanzmittelfonds | 0 | -413.722 |

| Mittelzufluss aus laufender Geschäftstätigkeit | 52.261 | 55.395 |

| Mittelzufluss (Vorjahr: Mittelabfluss) aus Investitionstätigkeit | 63.853 | -252.523 |

| Mittelabfluss (Vorjahr: Mittelzufluss) aus Finanzierungstätigkeit | -76.084 | 166.188 |

| = Finanzmittelfonds am Ende der Periode | 189.167 | 171.703 |

| davon aus fortgeführtem Geschäftsbereich | 189.167 | 171.703 |

| davon aus aufgegebenem Geschäftsbereich | 0 | 0 |

III KONZERNEIGENKAPITALVERÄNDERUNGSRECHNUNG (IFRS) für die Zeit vom 1. Januar bis zum 30. Juni 2021

| In TEUR | Gezeichnetes Kapital | Eigene Anteile | Kapitalrücklage |

| Stand zum 01.01.2020 | 71.064 | -1.603 | 309.337 |

| Konzernergebnis | 0 | 0 | 0 |

| Sonstiges Ergebnis reklassifizierbar | 0 | 0 | 0 |

| Sonstiges Ergebnis nicht reklassifizierbar | 0 | 0 | 0 |

| Anteilsauf- und -abstockung ohne Statuswechsel | 0 | 0 | -6.419 |

| Änderung Konsolidierungskreis | 0 | 0 | 0 |

| Wandlung Wandelanleihen | 1.310 | 0 | 13.748 |

| Stand zum 30.06.2020 | 72.374 | -1.603 | 316.666 |

| Stand zum 01.01.2021 | 73.659 | 0 | 331.696 |

| Konzernergebnis | 0 | 0 | 0 |

| Sonstiges Ergebnis reklassifizierbar | 0 | 0 | 0 |

| Sonstiges Ergebnis nicht reklassifizierbar | 0 | 0 | 0 |

| Sachkapitalerhöhung | 35.107 | 0 | 443.056 |

| Anteilsauf- und -abstockung ohne Statuswechsel | 0 | 0 | -1.271 |

| Änderung Konsolidierungskreis | 0 | 0 | 0 |

| Einstellung in Rücklagen | 0 | 0 | 0 |

| Wandlung Wandelanleihen | 301 | 0 | 3.435 |

| Stand zum 30.06.2021 | 109.067 | 0 | 776.916 |

| In TEUR | Gewinnrücklagen | Währungsumrechnungsrücklage | Bilanzgewinn/-verlust |

| Stand zum 01.01.2020 | -26.438 | 0 | 1.093.506 |

| Konzernergebnis | 0 | 0 | -429.403 |

| Sonstiges Ergebnis reklassifizierbar | 1.305 | 1.566 | 0 |

| Sonstiges Ergebnis nicht reklassifizierbar | -24.213 | 0 | 0 |

| Anteilsauf- und -abstockung ohne Statuswechsel | 0 | 0 | 0 |

| Änderung Konsolidierungskreis | 0 | 0 | 0 |

| Wandlung Wandelanleihen | 0 | 0 | 0 |

| Stand zum 30.06.2020 | -49.346 | 1.566 | 664.102 |

| Stand zum 01.01.2021 | -48.383 | -3.077 | 761.112 |

| Konzernergebnis | 0 | 0 | 120.633 |

| Sonstiges Ergebnis reklassifizierbar | -367 | 3.385 | 0 |

| Sonstiges Ergebnis nicht reklassifizierbar | 0 | 0 | 0 |

| Sachkapitalerhöhung | 0 | 0 | 0 |

| Anteilsauf- und -abstockung ohne Statuswechsel | 0 | 0 | 0 |

| Änderung Konsolidierungskreis | 6 | 0 | 0 |

| Einstellung in Rücklagen | 0 | 0 | 0 |

| Wandlung Wandelanleihen | 0 | 0 | 0 |

| Stand zum 30.06.2021 | -48.744 | 308 | 881.744 |

| In TEUR | Den Aktionären des Mutterunternehmens zurechenbares Eigenkaptial | Anteile nicht beherrschender Gesellschafter | Summe Eigenkapital |

| Stand zum 01.01.2020 | 1.445.865 | 2.101.992 | 3.547.857 |

| Konzernergebnis | -429.403 | 19.293 | -410.110 |

| Sonstiges Ergebnis reklassifizierbar | 2.871 | 0 | 2.871 |

| Sonstiges Ergebnis nicht reklassifizierbar | -24.213 | -48.510 | -72.723 |

| Anteilsauf- und -abstockung ohne Statuswechsel | -6.419 | -1.707.841 | -1.714.260 |

| Änderung Konsolidierungskreis | 0 | 0 | 0 |

| Wandlung Wandelanleihen | 15.058 | 0 | 15.058 |

| Stand zum 30.06.2020 | 1.003.759 | 364.934 | 1.368.693 |

| Stand zum 01.01.2021 | 1.115.007 | 465.763 | 1.580.770 |

| Konzernergebnis | 120.633 | 28.962 | 149.594 |

| Sonstiges Ergebnis reklassifizierbar | 3.017 | 0 | 3.017 |

| Sonstiges Ergebnis nicht reklassifizierbar | 0 | 0 | 0 |

| Sachkapitalerhöhung | 478.163 | 0 | 478.163 |

| Anteilsauf- und -abstockung ohne Statuswechsel | -1.271 | -5.543 | -6.814 |

| Änderung Konsolidierungskreis | 6 | -920 | -914 |

| Einstellung in Rücklagen | 0 | 0 | 0 |

| Wandlung Wandelanleihen | 3.736 | 0 | 3.736 |

| Stand zum 30.06.2021 | 1.719.291 | 488.261 | 2.207.552 |

///AUSGEWÄHLTE ERLÄUTERNDE KONZERNANHANGANGABEN GEMÄSS IFRS ZUM 30. JUNI 2021

ALLGEMEINE ANGABEN

Die ADLER Real Estate Aktiengesellschaft (nachfolgend: ADLER) als Mutterunternehmen des Konzerns hat ihren Sitz in Deutschland, Berlin, Am Karlsbad 11. Die Gesellschaft ist unter der Nummer HRB 180360 im Handelsregister des Amtsgerichts Charlottenburg eingetragen. Geschäftsjahr ist das Kalenderjahr.

ADLER ist ein an der Börse notiertes Immobilienunternehmen, das sich auf den Aufbau und die Entwicklung eines substanz- und renditestarken Immobilienbestands konzentriert. Im Mittelpunkt der Aktivitäten stehen der Ankauf, die Entwicklung und die Bewirtschaftung von Wohnimmobilien in ganz Deutschland. In Ergänzung dazu weitet ADLER seinen Bestand punktuell auch durch Projektentwicklungen von Neubauten aus.

Die Aktivitäten der ADLER verfolgen das Ziel, in Wohnimmobilien zu investieren, die über ein nachhaltiges Wertsteigerungspotenzial verfügen und die mit ihren laufenden Einnahmen zum gesamten Unternehmenserfolg beitragen können. Zur operativen Strategie zählt auch die aktive Wertschöpfung, d. h. die Entwicklung von Wohnimmobilien im Bestand durch Aus- bzw. Umbau oder Modernisierung.

GRUNDLAGEN DER RECHNUNGSLEGUNG

Grundlagen des Konzernabschlusses

Der Konzernzwischenabschluss zum 30. Juni 2021 wurde in Übereinstimmung mit den International Financial Reporting Standards (IFRS) erstellt, wie sie in der Europäischen Union verpflichtend anzuwenden sind. Der Konzernabschluss, bestehend aus Konzernbilanz, Konzerngesamtergebnisrechnung, Konzernkapitalflussrechnung, Konzerneigenkapitalveränderungsrechnung und ausgewählten erläuternden Anhangangaben, berücksichtigt insbesondere auch die Anforderungen des IAS 34 „Zwischenberichterstattung“.

In Übereinstimmung mit IAS 34.41 greifen wir bei der Aufstellung des Konzernzwischenabschlusses in größerem Umfang auf Schätzverfahren und Annahmen zurück als bei der jährlichen Berichterstattung. ADLER hat die Bewertung der Investment Properties an die veränderten Marktverhältnisse angepasst. Sonstige Änderungen von Schätzungen und Annahmen während der laufenden Zwischenberichtsperiode mit wesentlicher Auswirkung auf die Vermögens-, Finanz- und Ertragslage des Konzerns ergaben sich nicht. ADLER erwartet zurzeit vor dem Hintergrund der durch die Covid-19-Pandemie ausgelösten Krise aufgrund seines Geschäftsmodells keine wesentlichen Auswirkungen auf die Geschäftstätigkeit bzw. den Geschäftsverlauf.

Mit wirtschaftlicher Wirkung zum 10. Dezember 2019 hat ADLER beherrschenden Einfluss über die ADO Group Ltd., Tel Aviv/Israel, (ADO Group) und damit auch über die Adler Group S.A. (vormals ADO Properties S.A.), Senningerberg/Luxemburg, (Adler Group) erlangt. Die Erstkonsolidierung erfolgte aus Vereinfachungs- und Wesentlichkeitsüberlegungen auf den 31. Dezember 2019. Da ADLER am 9. April 2020 seinen beherrschenden Einfluss über die Adler Group infolge des Vollzugs des erfolgreichen Übernahmeangebots der Adler Group wieder verloren hat, sind die Vermögenswerte und Schulden der Adler Group, welche bis zum Bilanzstichtag am 31. März 2020 im Rahmen von IFRS 5 (aufgegebener Geschäftsbereich) unter den zur Veräußerung bestimmten langfristigen Vermögenswerten bzw. Schulden ausgewiesen wurden, zu Beginn des zweiten Quartals 2020 wieder abgegangen.

Die Konzerngesamtergebnisrechnung weist in den jeweiligen Positionen nur den fortgeführten Geschäftsbereich aus, während der aufgegebene Geschäftsbereich aggregiert in jeweils einer Summe (Ergebnis nach Steuern aus aufgegebenem Geschäftsbereich und Gesamtergebnis aus aufgegebenem Geschäftsbereich) dargestellt wird. Hinsichtlich der Konzernkapitalflussrechnung wird für die Cashflows aus der laufenden Geschäftstätigkeit, Investitionstätigkeit und Finanzierungstätigkeit jeweils ausgewiesen, in welcher Höhe sie auf den fortgeführten und auf den aufgegebenen Geschäftsbereich entfallen.

Der Konzernzwischenabschluss wird in Euro (EUR), der funktionalen Währung des Konzerns, aufgestellt. Alle in EUR dargestellten Finanzinformationen werden, soweit nicht anders angegeben, auf den nächsten Tausender (TEUR) gerundet. Durch die Angabe in TEUR können sich Rundungsdifferenzen ergeben. Betragsangaben in Klammern beziehen sich auf das Vorjahr.

Für weitergehende Angaben zu den angewandten Bilanzierungs- und Bewertungsmethoden wird auf den Konzernabschluss zum 31. Dezember 2020 verwiesen, der die Grundlage für den vorliegenden Konzernzwischenabschluss darstellt.

Im Geschäftsjahr 2021 erstmals anzuwendende Rechnungslegungsvorschriften

Der Konzern hat im Geschäftsjahr 2021 die nachfolgend aufgelisteten neuen und überarbeiteten IFRS und ihre Interpretationen angewandt:

| Standard/Interpretation | Titel | IASB Effective Date1) | Erstanwendungszeitpunkt in der EU1) |

| Interest Rate Benchmark Reform (Phase 2) | Änderungen an IFRS 9, IAS 39, IFRS 7, IFRS 4 und IFRS 16 | 01.01.2021 | 01.01.2021 |

| Amend. IFRS 4 | Verlängerung der vorübergehenden Befreiung von der Anwendung von IFRS 9 | 01.01.2021 | 01.01.2023 |

1) Für Geschäftsjahre, die an oder nach diesem Datum beginnen

Es werden sich voraussichtlich keine wesentlichen Auswirkungen aus den oben genannten Standards und Änderungen ergeben.

KONSOLIDIERUNGSGRUNDSÄTZE

Die Tochterunternehmen werden nach den Vorschriften des IFRS 10 in den Konzernabschluss einbezogen. Tochterunternehmen sind alle Unternehmen, bei denen eine Beherrschung durch den Konzern vorliegt. Eine Beherrschung über ein Beteiligungsunternehmen liegt vor, wenn der Konzern direkt oder indirekt die Entscheidungsmacht aufgrund von Stimmrechten oder anderen Rechten über ein Konzernunternehmen hat, an positiven und negativen variablen Rückflüssen aus dem Konzernunternehmen partizipiert und diese Rückflüsse durch seine Entscheidungsmacht beeinflussen kann. Diese Merkmale müssen kumulativ erfüllt sein.

Tochterunternehmen werden von dem Zeitpunkt an in den Konzernabschluss einbezogen (Vollkonsolidierung), zu dem der Konzern die Beherrschung über sie erlangt. Sie werden entkonsolidiert zu dem Zeitpunkt, zu dem die Beherrschung endet.

Gesellschaften, auf die der Konzern einen maßgeblichen Einfluss ausüben kann, werden als assoziierte Unternehmen unter Anwendung der at-equity-Methode nach IAS 28 bilanziert. Ein maßgeblicher Einfluss wird vermutet, wenn eine Gesellschaft des Konzerns direkt oder indirekt mindestens 20 Prozent, aber nicht mehr als 50 Prozent der Stimmrechte hält.

Darüber hinaus verweisen wir bezüglich der Konsolidierungsgrundsätze auf unsere Ausführungen im Geschäftsbericht 2020, Kapitel „Konsolidierungsgrundsätze“.

KONSOLIDIERUNGSKREIS UND UNTERNEHMENSZUSAMMENSCHLÜSSE

Der Konsolidierungskreis umfasst einschließlich der Muttergesellschaft insgesamt 223 Gesellschaften (zum 31. Dezember 2020: 226), die vollkonsolidiert werden, und fünf Gesellschaften, die nach der at-equity-Methode bilanziert werden (zum 31. Dezember 2020: fünf).

Im Rahmen eines Share-Deals sind Vermögenswerte in Höhe von TEUR 12.784 und Schulden in Höhe von TEUR 11.748 der TPL Erlangen S.ä r.l. aufgrund des Verlustes des beherrschenden Einflusses mit Wirkung zum 28. Februar 2021 abgegangen.

Die Magnus Achte Immobilienbesitz und Verwaltungs GmbH ist am 1. April 2021 im Rahmen einen Share-Deals nach dem Verlust des beherrschenden Einflusses abgegangen. Auf Basis des vorläufigen Kaufpreis hat sich aus dem Abgang der Gesellschaft ein Entkonsolidierungsverlust in Höhe von TEUR 334 ergeben, welcher unter den sonstigen betrieblichen Aufwendungen ausgewiesen wird. Zum Abgang der Vermögenswerte und Schulden verweisen wir auf das Kapitel „Zur Veräußerung bestimmte langfristige Vermögenswerte“.

Nach Austritt eines Gesellschafters erfolgte im zweiten Quartal 2021 die Anwachsung der MBG Dallgow GmbH & Co. KG auf den verbleibenden Gesellschafter im Konsolidierungskreis. Auswirkungen auf die Vermögens-, Finanz- und Ertragslage des Konzerns ergaben sich dadurch nicht.

SEGMENTBERICHTERSTATTUNG

Die im Dezember 2019 erworbene Adler Group wurde bis zu ihrer Entkonsolidierung zu Beginn des zweiten Quartals 2020 nach IFRS 5 als aufgegebener Geschäftsbereich dargestellt und daher in der Segmentberichterstattung nicht berücksichtigt.

Im Segment Bestand sind insbesondere alle Portfolios von ADLER enthalten, aus deren Vermietung ADLER dauerhafte Mieteinnahmen erzielen will. In den Mieteinnahmen und in den mit dem Vermietungsgeschäft verbundenen Aufwendungen spiegeln sich die Aktivitäten des konzerneigenen Asset- und Property-Managements wider, welches die im Bestand gehaltenen Wohneinheiten technisch und kaufmännisch verwaltet. In diesem Segment enthalten sind zudem die Aufwendungen für Handwerks- und Hausmeistertätigkeiten, die durch das konzerninterne Facility-Management erbracht werden. In unbedeutendem Umfang sind auch die zur Veräußerung vorgesehenen Gewerbeimmobilien der BCP sowie Projektentwicklungen enthalten, welche an konzernfremde Dritte nach Fertigstellung verkauft werden und dementsprechend nicht in den Bestand übernommen werden sollen.

In der Spalte „Sonstiges“ werden übrige Konzernaktivitäten erfasst, die kein eigenständiges Segment darstellen. Hier ist im Wesentlichen der Altbestand an Entwicklungsprojekten enthalten, der sich seit Neuausrichtung des Konzerns noch in der Restabwicklung befindet.

Die Segmentberichterstattung folgt dem an den Geschäftsbereich Bestand ausgerichteten internen Berichtswesen an den Vorstand der ADLER, der das oberste Führungsgremium im Sinne der IFRS ist (Management Approach). Der Konzern agiert nur mit in Deutschland gelegenen Immobilien. Eine geografische Segmentierung wird daher nicht vorgenommen.

Die Erträge und das EBIT für den Zeitraum vom 1. Januar 2021 bis zum 30. Juni 2021 sowie für den Vergleichszeitraum im Vorjahr gliedern sich wie folgt:

| ADLER-Konzern | Bestand | Sonstiges | ||

| In TEUR – 6 Monate | 2021 | 2020 | 2021 | 2020 |

| Erträge aus der Immobilienbewirtschaftung und aus der Veräußerung von Immobilien | 289.600 | 637.024 | 93 | 97 |

| – davon Vermietung | 167.831 | 179.588 | 93 | 97 |

| – davon Verkäufe | 121.769 | 457.436 | 0 | 0 |

| Wertänderung der als Finanzinvestition gehaltenen Immobilien | 204.287 | 120.498 | 0 | 0 |

| Ergebnis vor Steuern und Zinsen (EBIT) | 262.240 | 170.610 | -34 | 0 |

| Ergebnis aus at-equity bewerteten assoziierten Unternehmen | -262 | 635 | 0 | 0 |

| Finanzergebnis | -55.468 | -24.629 | 59 | 51 |

| Ergebnis vor Ertragsteuern (EBT) | 206.509 | 146.615 | 27 | 51 |

| ADLER-Konzern | Konzern | |

| In TEUR – 6 Monate | 2021 | 2020 |

| Erträge aus der Immobilienbewirtschaftung und aus der Veräußerung von Immobilien | 289.693 | 637.121 |

| – davon Vermietung | 167.924 | 179.685 |

| – davon Verkäufe | 121.769 | 457.436 |

| Wertänderung der als Finanzinvestition gehaltenen Immobilien | 204.287 | 120.498 |

| Ergebnis vor Steuern und Zinsen (EBIT) | 262.206 | 170.610 |

| Ergebnis aus at-equity bewerteten assoziierten Unternehmen | -262 | 635 |

| Finanzergebnis | -55.409 | -24.578 |

| Ergebnis vor Ertragsteuern (EBT) | 206.536 | 146.666 |

Die Erträge und das EBIT für den Zeitraum vom 1. April 2021 bis zum 30. Juni 2021 sowie für den Vergleichszeitraum im Vorjahr gliedern sich wie folgt:

| ADLER-Konzern | Bestand | Sonstiges | ||

| In TEUR – 3 Monate/Q2 | 2021 | 2020 | 2021 | 2020 |

| Erträge aus der Immobilienbewirtschaftung und aus der Veräußerung von Immobilien | 177.582 | 154.892 | 46 | 46 |

| – davon Vermietung | 84.308 | 89.211 | 46 | 46 |

| – davon Verkäufe | 93.274 | 65.681 | 0 | 0 |

| Wertänderung der als Finanzinvestition gehaltenen Immobilien | 115.930 | 130.832 | 0 | 0 |

| Ergebnis vor Steuern und Zinsen (EBIT) | 146.264 | 161.836 | -30 | 2 |

| Ergebnis aus at-equity bewerteten assoziierten Unternehmen | -262 | 364 | 0 | 0 |

| Finanzergebnis | -28.556 | -37 | 29 | 24 |

| Ergebnis vor Ertragsteuern (EBT) | 117.444 | 162.163 | 2 | 26 |

| ADLER-Konzern | Konzern | |

| In TEUR – 3 Monate/Q2 | 2021 | 2020 |

| Erträge aus der Immobilienbewirtschaftung und aus der Veräußerung von Immobilien | 177.628 | 154.938 |

| – davon Vermietung | 84.354 | 89.257 |

| – davon Verkäufe | 93.274 | 65.681 |