GLS Alternative Investments

Luxemburg-Strassen

Teilfonds: GLS Alternative Investments – Mikrofinanzfonds

R.C.S. Luxembourg B 202338

Jahresbericht für das am 31. Dezember 2021 endende Geschäftsjahr

Investmentfonds gemäß Teil II des Gesetzes vom 17. Dezember 2010 über Organismen für gemeinsame Anlagen in seiner derzeit gültigen Fassung in der Rechtsform einer Société d‘Investissement à Capital Variable (SICAV)

Verwaltungsgesellschaft: IPConcept (Luxemburg) S.A.

R.C.S. Luxembourg B 82183

GLS Alternative Investments

Inhalt

Bericht zum Geschäftsverlauf der GLS Alternative Investments

Teilfonds GLS Alternative Investments – Mikrofinanzfonds

|

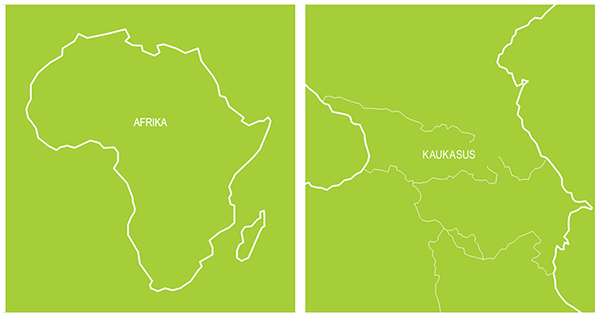

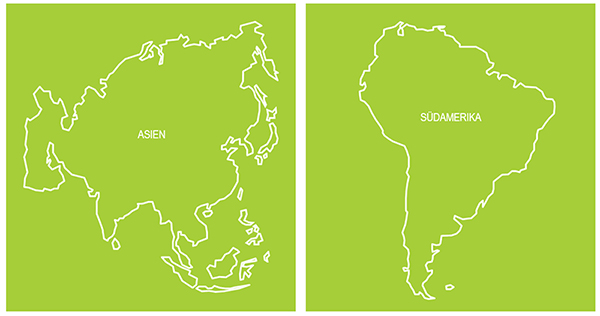

Geografische Länderaufteilung |

|

|

Wirtschaftliche Aufteilung |

|

|

Zusammensetzung des Netto-Teilfondsvermögens |

|

|

Veränderung des Netto-Teilfondsvermögens |

|

|

Aufwands- und Ertragsrechnung |

|

|

Vermögensaufstellung zum 31. Dezember 2021 |

|

|

Zu- und Abgänge vom 1. Januar 2021 bis 31. Dezember 2021 |

Anhang zum Jahresbericht zum 31. Dezember 2021

Prüfungsvermerk

Angaben gemäß delegierter AIFM-Verordnung (ungeprüft)

Zusätzliche Erläuterungen (ungeprüft)

Verwaltung, Vertrieb und Beratung

Der Verkaufsprospekt mit integrierter Satzung, die wesentlichen Anlegerinformationen sowie der Jahres- und Halbjahresbericht des Fonds sind am Sitz der Investmentgesellschaft, der Verwahrstelle, bei den Zahlstellen und der Vertriebsstelle der jeweiligen Vertriebsländer kostenlos per Post, per Telefax oder per E-Mail erhältlich. Weitere Informationen sind jederzeit während der üblichen Geschäftszeiten bei der Investmentgesellschaft erhältlich.

Aktienzeichnungen sind nur gültig, wenn sie auf der Basis der neuesten Ausgabe des Verkaufsprospektes (einschließlich seiner Anhänge) in Verbindung mit dem letzten erhältlichen Jahresbericht und dem eventuell danach veröffentlichten Halbjahresbericht vorgenommen werden.

Bericht zum Geschäftsverlauf der GLS Alternative Investments

Das Fondsmanagement berichtet im Auftrag des Vorstands der Verwaltungsgesellschaft:

I. TÄTIGKEITSBERICHT

1) Fondsentwicklung

Dieser Bericht umfasst den Zeitraum vom 1. Januar 2021 bis zum 31. Dezember 2021.

Der GLS Alternative Investments – Mikrofinanzfonds („Teilfonds“) wurde am 15. Dezember 2015 mit einem Gesamtvolumen von 21,2 Millionen EUR aufgelegt. Per Jahresende 2021 belief sich das gesamte Fondsvermögen auf 225,8 Millionen EUR. Zu diesem Stichtag waren Anleger (Aktienklasse A) mit 143,5 Millionen EUR sowie (Aktienklasse B) mit 56,1 Millionen EUR investiert. Das Volumen der Aktienklasse C beläuft sich zum Stichtag auf 26,2 Millionen EUR.

Zum 31. Dezember 2021 waren 184,9 Millionen EUR in verzinsliche Mikrofinanzanlagen investiert (81,9% des Nettofondsvermögens)1. Insgesamt bleibt die Investmentallokation gut diversifiziert. Der Teilfonds war zum Ende des Geschäftsjahres 2021 in 71 Mikrofinanzinstitutionen (MFIs) in 37 Ländern investiert – verglichen mit 71 MFIs aus 36 Ländern zum Ende 2020. Die durchschnittlich ausstehende Kreditgröße betrug 1,5 Millionen EUR bei einer durchschnittlichen Restlaufzeit von rund 1,5 Jahren. Die durchschnittliche Kreditgröße ist somit leicht angestiegen von ihrem Vorjahreswert von 1,3 Millionen EUR, die Kennzahl Kreditgröße in Relation zum Nettofondsvermögen bleibt aber weiterhin klar unter 1% und ist sogar marginal gesunken. Perspektivisch ist zu erwarten, dass die absolute Kreditgröße weiter leicht steigen dürfte im Einklang mit einem wachsenden Fondsvermögen.

46% der Mikrofinanzanlagen waren in der Fondswährung EUR denominiert. Darüber hinaus bestanden Fremdwährungskredite in USD (45,7%), kasachischer Tenge (2,17%), honduranischer Lempira (1,35%), indonesischer Rupie (1,25%) und mexikanischem Peso (1,08%). In den Währungen südafrikanischer Rand, peruanischer Sol und CFA-Franc (BCEAO)2 bestanden jeweils Lokalwährungskredite unter 1% des gesamten Kreditvolumens. Die große Mehrheit der Lokalwährungskredite ist weiterhin mittels Devisentermingeschäften gesichert, so dass keine substanziellen Währungsrisiken aus Lokalwährungen im Teilfonds verbleiben. Die im Rahmen von Kreditverlängerung potenziell entstehenden zusätzlichen Absicherungskosten können auf Grund der Vertragsbedingungen stets an das jeweilige Mikrofinanzinstitut durchgereicht werden. Bislang wurde von diesem Recht aber kein Gebrauch gemacht, um die Kostenbasis der Mikrofinanzinstitute nicht noch weiter zu belasten. Die vom Anlagebeirat vorgegebenen Richtschnur von 3% des Fondsvermögens als offene Währungsposition pro Lokalwährung wurde dabei überwacht und eingehalten. Das US-Dollar Währungsrisiko wird weiterhin zwischen 50% bis 100% abgesichert gemäß der entsprechenden Markteinschätzung des Fondsmanagements. Zum Jahresende betrug die Absicherungsquote beim US-Dollar rund 99%.

Zusätzlich zum Kreditportfolio war der Teilfonds in 400.000 Aktien der ProCredit Holding AG & Co. KGaA investiert, welche zum Jahresende einen Marktwert von 3,02 Millionen EUR aufwiesen. Neu wurde eine kleine Position von Aktien der ASA International Group plc in den Bestand aufgenommen. Die 135.662 Stücke Aktien wurden zum Jahresende mit 228.276 EUR bewertet. Der Fonds ist bereits seit längerer Zeit in Tochtergesellschaften der ASA International über Kredite investiert, namentlich in Indien, Myanmar und Pakistan. Eine weitere Eigenkapitalbeteiligung in Höhe von 0,6 Millionen EUR bestand bei der französischen SIDI Gruppe.

Neu aufgenommen wurde im September 2021 eine weitere Anleihe der Mikro Kapital Gruppe in Höhe von 1,5 Millionen USD. Somit entspricht gesamtes Anleihevolumen dieses Emittenten 3,81 Millionen EUR nominal bzw. 1,7% des Fondsvermögens, davon werden im März 2022 1,5 Mio. EUR fällig.

Insgesamt beläuft sich die Investitionsquote des Teilfonds somit auf 92,1% des Nettofondsvermögens, davon 81,9% Mikrofinanzkredite zu Marktwerten.

Um Negativzinsen auf den Kontokorrentkonten zu vermeiden und somit die Wirtschaftlichkeit des Fonds zu erhöhen, wurden im Jahresverlauf sukzessive hochliquide und bonitätsmäßig einwandfreie Anleihen mit AAA/Aaa Rating erworben. Per Jahresende wurden drei verschiedene Anleihen vom im Volumen von umgerechnet 15,15 Millionen EUR aus Liquiditätsgründen gehalten. Diese Anleihen sind täglich veräußerbar und werden voll auf die geforderte Mindestliquidität angerechnet.3

Die Wertentwicklung der Aktienklasse A belief sich im Geschäftsjahr 2021 auf -0,15% (6,71% seit Fondsauflage), die der Aktienklasse B auf 0,1% (8,27% seit Auflage). Die Aktienklasse C verzeichnete in 2021 einen Wertanstieg von 0,65% bzw. seit Auflegung ein Plus von 10,23%. Die Wertentwicklung und die vergleichsweisen hohen Schwankungen der Aktienpreise im Monatsablauf waren auch ein Abbild der Entwicklung an den globalen Finanzmärkten. So wurden einige Kredite aus Indien im Jahresablauf im Nachgang an die heftige Corona-Welle im April und Mai 2021 in der zweiten Jahreshälfte unter 100% bewertet, konnten aber zum Jahresende hin wieder Zuschreibungen verzeichnen4.

Die im Vergleich zum Vorjahr schwächere finanzielle Performance ist in weiten Teilen der Situation in Mexiko geschuldet. Hier gab es im Jahresverlauf Abwertungen von insgesamt rund 4,5 Millionen EUR. Von den zu Beginn der Berichtsperiode 6 Kreditnehmern in Mexiko haben über das Jahr verteilt 3 Institute ordnungsgemäß ihre Kredite zurückgezahlt. Die verbleibenden 3 Mikrofinanzinstitute durchlaufen alle eine Restrukturierung, 2 von ihnen befinden sich in einem sog. „Concurso Mercantil“, einem freiwilligen und vom Schuldner selbst beantragten Insolvenzähnlichem Verfahren, welches die Eingriffsmöglichkeiten der kreditgebenden Investoren deutlich beschränkt. Die Funding-Situation speziell für diese von uns ursprünglich präferierten mittelgroßen Mikrofinanzinstitute hat sich in 2020 und 2021 sehr deutlich verschärft. Bereits relativ früh nach Ausbruch der Pandemie hatte der mexikanische Staat über seine Förderprogramme den mittelgroßen Instituten aktiv Funding entzogen, während sehr große Mikrofinanzinstitute bzw. sehr kleine MFIs (örtliche Kreditgenossenschaften und vergleichbare Tier 3-Institute) zum Teil sogar noch stärker gefördert wurden. Das Management bzw. die IT-Infrastruktur der Mikrofinanzinstitute waren partiell überlastet angesichts der Vielzahl der Kreditrestrukturierungen mit Endkund*innen. Die jüngsten Zahlen des nationalen Mikrofinanzverbands legen auch nahe, dass internationale Investoren ihr Engagement in Mexico ein Stück weit reduziert haben und dort zurückhaltender im Neugeschäft sind. Dieses Marktumfeld gestaltet die laufenden Restrukturierungsverhandlungen zwischen internationalen Kreditgebern und Instituten entsprechend schwierig und stellenweise auch zäh. Der GLS Alternative Investments – Mikrofinanzfonds begleitet diese Verhandlungen jedoch weiterhin konstruktiv und im Sinne einer Weiterführung der jeweiligen Geschäftstätigkeit des Mikrofinanzinstituts und hat dabei auch das Wohl der mexikanischen Endkund*innen sowie deren kommerzieller Aktivität im Blick.

2.) Marktentwicklung

Bei aller Schwierigkeit, für eine heterogene Gesamtheit von 37 investierten Ländern verallgemeinernde Aussagen zu treffen, ist es dennoch angemessen, für das Gesamtjahr 2021 als einem Erholungsjahr zu sprechen. Die v-förmige Erholung an den Aktienmärkten war in diesem Fall eine Indikation für die starke wirtschaftliche Erholung ab Herbst 2020, die rund 4 Quartale andauerte. Mit der Ankündigung im 4. Quartal 2021 eines Ausstiegs aus den Anleihekäufen seitens der US-Notenbank und somit einer sich verschlechternden Liquiditätssituation an den Finanzmärkten hat sich der Erholungstrend jedoch weiter abgeschwächt. Die niedrigen Zinsen waren ein unterstützender Faktor für die Schuldner und haben dazu beigetragen, das Funding für MFIs in 2021 wieder in Gang zu bringen. Die Kreditneuvergabe der MFIs war wieder deutlich stärker als in 2020, lag aber im Normalfall immer noch unter den mittelfristigen Projektionen aus den Planungszeiträumen vor der Pandemie. Im Jahresverlauf 2021 hatten sich die wirtschaftlichen Auswirkungen der Pandemie absolut betrachtet abgeschwächt, blieben aber insgesamt natürlich von hoher Relevanz. Länderspezifische Ereignisse traten wieder stärker in den Vordergrund, so z.B. der Putsch in Myanmar oder der kurze militärisch ausgetragene Konflikt zwischen Armenien und Aserbaidschan, um lediglich auf Länder zu verweisen, in denen der Fonds investiert ist. Während sich der Konflikt in Armenien deutlich entspannt hat, bleibt die Lage in Myanmar kritisch und unter entsprechender Beobachtung.

Angesichts der Inflationsentwicklung weltweit, insbesondere auch bei Nahrungsmitteln und Energie ist es realistisch zu erwarten, dass in einzelnen Staaten künftig immer wieder politische Proteste und Verteilungskämpfe aufflammen werden. Generell hat die Krisenerfahrung dazu beigetragen, dass die MFIs sich deutlich offener zeigen, neue Fundingwege und Partnerschaften aufzubauen, um die Refinanzierung der Institute auf eine stabilere Basis zu stellen. Von dieser Bereitschaft hat der Fonds in 2021 partiell schon profitiert und sollte dadurch auch im laufenden Geschäftsjahr eine leichte Unterstützung erfahren.

Europa

In Südosteuropa bieten sich weiterhin Investitionschancen in vergleichsweise stabile MFIs mit erfahrenem Management bei hohem sozialem Mehrwert. Das Zinsniveau ist allerdings auch im Jahresverlauf 2021 weiter tendenziell gesunken, weil u.a. die Konkurrenz unter den potenziellen Kreditgebern angesichts der niedrigen antizipierten Ausfallrate weiter angestiegen ist und die MFIs sich somit in einer entsprechend komfortablen Situation befinden bei der Neuaufnahme von neuen Refinanzierungsmitteln. Von daher spricht es für die anhaltenden Diversifizierungsanstrengungen des Fondsmanagements, nach entsprechend langer Vorarbeit insgesamt drei neue Partnerinstitute in der Region Südosteuropa vorweisen zu können. Auch hier gilt es, die individuelle Entwicklung in den einzelnen Ländern weiter intensiv zu verfolgen, da im Berichtszeitraum auch in Südosteuropa vereinzelt immer wieder die politische Tonlage gegenüber Nachbarstaaten verschärft wurde. Die vergleichsweise hohe politische Stabilität dieser Region sollte aber unabhängig davon weiterhin hoch bleiben, es ist daher eher ein gewisses Schlagzeilenrisiko in Kauf zu nehmen. Als technischer Hinweis zu den Ausleihungen in Europa sei angemerkt, dass es sich bei den über 4% Krediten nach Luxemburg nicht um Kreditgeschäft in Europa handelt, sondern um vertraglich zugesicherte Ausleihungen in Afrika. Als technischer Hinweis zu den Ausleihungen in Europa sei angemerkt, dass es sich bei den über 4% Krediten nach Luxemburg nicht um Kreditgeschäft in Europa handelt, sondern um vertraglich zugesicherte Ausleihungen in Afrika. Der Vertragspartner ist eine Holding mit Sitz in Luxemburg, welche über mehrere Unternehmenstöchter in Afrika verfügt.

Asien

Asien bleibt auch in 2021 die stärkste Region beim Neugeschäft, rund 31,6 Mio. EUR an neuen Krediten bzw. 41,2% des in 2021 ausgereichten Kreditvolumens gingen nach Asien, was angesichts der globalen Bevölkerungsrelationen auch nachvollziehbar sein sollte. In Indien wurde kein neuer Kredit vergeben, obwohl es Fälligkeiten gab. Neben einer grundsätzlichen Vorsicht in Anbetracht der nationalen Pandemie-Situation hat aber auch eine finanztechnische Hürde zu der entsprechenden Zurückhaltung u.a. in Indien geführt: Bedingt durch die temporär sehr stark schwankenden Geschäftszahlen der MFIs in Indien war es im Zeitablauf vereinzelt der Fall, dass ein potenziell auszuzahlender Kredit nicht zu 100% in die Bewertung des Fonds aufgenommen worden wäre, sondern entsprechend niedriger. Den Investoren wäre somit ein sofortiger Verlust im Aktienpreis bei Auszahlung des Kredits entstanden, der bei ordnungsgemäßer Bedienung des Kredits erst im Zeitablauf aufgeholt worden wäre. Mit der zuletzt beobachteten Verbesserung der Geschäftszahlen unserer Bestandskunden erscheint ein entsprechendes Neugeschäft in 2022 mit indischen MFIs jedoch plausibel, zumal die Ländergewichtung entsprechend abgesunken ist auf unter 6% des Nettofondsvermögens.

Lateinamerika

Die Kreditvergabe in Lateinamerika wurde im Vergleich zu 2020 wieder intensiviert, im Einklang mit der zu beobachtenden wirtschaftlichen Erholung. Im Berichtszeitraum wurden umgerechnet über 15,1 Mio. EUR nach Lateinamerika vergeben, was annähernd einer Verdopplung des Volumens im Vergleich zum Geschäftsjahr 2020 entspricht (7,8 Mio. EUR). Generell lässt sich in Lateinamerika der Effekt einer positiv verlaufenden Impfkampagne auf die wirtschaftliche Erholung in etlichen Ländern gut beobachten. Weiterhin ist erkennbar, dass die Differenzierung seitens der Investoren zwischen den Ländern steigt, was wir auch als Zeichen der Normalisierung der Märkte interpretieren. Die Region bleibt für uns insbesondere mit Blick auf die Diversifizierung und den Anspruch, neue Länder und neue Partnerinstitute zu gewinnen, relevant. Bedauerlich ist es daher, dass wir im Jahresverlauf 2021 alle 3 Kunden in El Salvador verloren haben, teilweise auf Grund von vorzeitigen Kreditrückzahlungen, teilweise basierend auf nicht verlängerten Fälligkeiten. Hintergrund ist hier der steuerliche Status des Fonds, der die kreditnehmenden MFIs zu zusätzlichen Steuerzahlungen (Quellensteuer) auf geleistete Zinszahlungen zwingt.

Afrika

Der afrikanische Markt ist weiterhin der wohl komplexeste Markt für Mikrofinanzierung. Naturgemäß ist es schwierig, einheitliche Aussagen über die insgesamt 54 Länder in Afrika zu treffen, aber was dort regelmäßig im Mikrofinanzbereich zu beobachten ist, sind z.B. hohe Präsenz von Förderbanken, Schwierigkeiten beim Reporting an Investoren, strukturell niedrige Eigenkapitalquoten und Restriktionen auf der Währungsseite wie Kapitalverkehrskontrollen oder nur spärlich vorhandene Absicherungsinstrumente. Zudem gilt es die Faktoren wie politische Stabilität, Wachstum bzw. Wachstumsrisiken und lokale Inflation zu beachten. Der bisher präferierte Weg der Kreditvergabe über Holdinggesellschaften bleibt weiter bestehen und wird sicherlich auch angesichts der bisher gezeigten Kreditqualität eben jener Unternehmen mit Tochtergesellschaften in mehreren afrikanischen Ländern weiter genutzt werden. Zusätzlich wurden im abgelaufenen Geschäftsjahr aber auch sukzessive direkte Kredite an afrikanische MFIs vergeben nach entsprechend langer Vorlaufzeit. Zu erwähnen sind in dieser Hinsicht die ersten direkten Kreditvergaben des Fonds nach Senegal und Benin (beide in Lokalwährung) und die erste direkte Kreditausreichung nach Nigeria, wo der Fonds bisher lediglich über eine Holdingstruktur vertreten war. Dieser Trend sollte weiter an Dynamik gewinnen. Die Impfkampagne liegt in Afrika im Vergleich zu anderen Kontinenten eher zurück, sollte aber weiter an Fahrt gewinnen, so dass die Zuversicht der Investoren am Markt weiter steigen sollte. Zudem ist zu konstatieren, dass die Mehrzahl der afrikanischen Länder trotz geringer Impfquote und auch mutmaßlich auf Grund ihrer sehr jungen Bevölkerungsstruktur bislang relativ gut durch die globale Pandemie gekommen ist5.

3) Anlagepolitik

Ziel des Fonds ist ein regional diversifiziertes Portfolio mit weitreichender sozialer Wirkung, wobei das Fondsmanagement die Risiko- Rendite-Profile in den einzelnen Regionen eng verfolgt. Die angestrebte hohe soziale Wirkung kommt u.a. in dem jährlich neu zu beantragendem Label von LuxFlag zum Ausdruck und steht auch entsprechend bei den Vorbereitungen für die Veröffentlichungspflichten zu Nachhaltigkeit im Rahmen der neuen EU-Veröffentlichungspflichten (Sustainability Financial Disclosure Regulation, kurz SFDR) im Vordergrund. Auf Grund der weiterhin unklaren Ausgestaltung der technischen Standards der SFDR haben sich Anlageberater und Fondsmanagement bewusst gegen eine initiale Einstufung des Fonds unter dem sog. Artikel 9 entschieden und zunächst die Klassifizierung des Fonds unter Artikel 8 der SFDR beantragt. Ein späterer Wechsel ist hier nicht ausgeschlossen und hängt u.a. ab vom Fortgang der aufsichtsrechtlichen Anforderungen. Die neue EU-Verordnung hat zu keinerlei Veränderungen im Portfolio oder der Investment-Strategie des Fonds insgesamt geführt und betrifft wie bereits am Namen ersichtlich lediglich das Veröffentlichungs- und Transparenzpflichten. Genau aus diesem Grund vertreten wir auch klar die Auffassung, dass die Einstufung eines Finanzproduktes unter dieser EU-Verordnung definitiv keine Qualitätsaussage über den Impact des jeweiligen Produktes darstellt.

Im Jahr 2020 bei Ausbruch der Pandemie wurde aus Sicherheitsgründen die Liquiditätsquote bewusst erhöht. Erfreulicherweise resultierten per Saldo im Jahr 2020, als auch im Berichtsjahr 2021 weiter Nettozuflüsse in den Fonds, so dass die o.g. Investitionsquote gemessen am Kreditportfolio per Dezember 2021 von 81,9% die höchste Quote im Gesamtjahr darstellt. Auch hier ist das Fondsmanagement weiter bestrebt, die Investitionsquote zu halten und sukzessive weiter auszubauen, ohne die bisherige sozialökologische Ausrichtung des Fonds zu vernachlässigen.

Der bisher erreichte hohe Grad an Diversifikation soll gepflegt und weiter ausgebaut werden. Diversifikation lässt sich dabei vorrangig über drei Wege verbessern: Neue Länder, neue Kunden in bestehenden Ländern und neue Währungen. Die Anlagepolitik sieht vor, den Fonds mit Augenmaß in diesen drei Richtungen auszubauen. So konnten in 2021 beispielsweise sieben neue Kunden6 gewonnen werden, in drei Ländern (Senegal, Palästina und Benin) konnte der Fonds erstmalig einen Kredit ausreichen. Ein ehemaliger Kunde in Usbekistan konnte nach einer vorzeitigen Kreditrückzahlung in 2020 im abgelaufenen Geschäftsjahr wieder zurückgewonnen werden.

Auf Grund der Erfahrungen mit Restrukturierungsfällen im Zuge der Pandemie wurde der Selektionsprozess bei neuen Kundenbeziehungen moderat erweitert. So wurden 2 potenzielle Neukundenkontakte in 2021 in einer jeweils frühen Phase bewusst nicht weitergeführt, weil sich dort vergleichbare Eigentümer- und Finanzierungsstrukturen zeigten wie bei jenen Krediten, die sich in der intensiven Überwachung befunden haben und dort in den laufen Restrukturierungsgesprächen immer wieder als hinderlich erwiesen haben. Von daher bleibt der grundlegende Selektionsmechanismus im Neugeschäft intakt und somit auch die künftige Ausrichtung des Fonds, Neukunden werden jedoch künftig etwas höhere Anforderungen erfüllen müssen.

1 Mikrofinanzanlagen zu Marktwerten.

2 Kürzel für die Gemeinschaftswährung von insgesamt 8 Staaten in der Westafrikanischen Wirtschafts- und Währungsunion.

3 Die Position „Unrealisierte Gewinne auf Anleihen“ war im Dezember der Berichtsperiode marginal im Plus mit 35.387 EUR.

4 Die monatlich berichteten Geschäftszahlen der Mikrofinanzinstitute spiegeln die Entwicklung immer mit einer gewissen Zeitverzögerung wider. Von den indischen Instituten verzeichnete der Betrugsfall Sambandh weitere Abwertungen auf nunmehr unter 9%, ASA India ist mit 85% zum Jahresende bewertet und die restlichen indischen Institute mit einheitlich 100%, siehe entsprechende Tabelle.

5 Je nach Quelle liegt das Durchschnittsalter der Gesamtbevölkerung z.B. in Uganda zwischen 15-16 Jahren.

II. AUSBLICK

Das Andauern der Covid-19 Pandemie war auch im Gesamtjahr 2021 das dominierende Thema an den Mikrofinanzmärkten. Mit Fortschreiten der weltweiten Impfkampagne sollten hier jedoch perspektivisch Anzahl und Ausmaß von möglichen künftigen Lockdowns immer geringer ausfallen. Der rein wirtschaftliche Schaden auf Grund der Pandemie sollte somit entsprechend beherrschbarer werden und die Kreditqualität von Mikrofinanzinstituten nicht mehr so stark belastet werden wie im Falle einer weitestgehend ungeimpften Bevölkerung. So betrug die Impfquote beispielsweise in Indien im April 2021 lediglich 2% der Bevölkerung, die schon zumindest eine Impfdosis erhalten hatten, als die schwerwiegende zweite Pandemie-Welle ausbrach. Die Impfquote in Indien betrug jedoch per Jahresende 2021 bereits 61,3%7, so dass man hier unabhängig von Debatten über die Zeitdauer der Wirksamkeit des Impfschutzes davon ausgehen darf, dass Covid-19 Ausbrüche künftig eher regional begrenzt bleiben sollten und zunehmend weniger das Potenzial haben, komplette Volkswirtschaften zu lähmen, den Reiseverkehr zum Erliegen zu bringen o.ä.

Auch wenn die Konsequenzen der im Laufe des vierten Quartals 2021 aufgetretenen Omikron-Variante des Covid-19 Virus noch nicht vollständig abgeschätzt werden können, lassen die ersten Studien und Indikationen dennoch den Schluss zu, dass zumindest die Schwere eines möglichen Krankheitsverlaufs, als auch die Wahrscheinlichkeit einer Krankenhauseinweisung grundsätzlich niedriger ausfallen dürften als mit den älteren Virus-Varianten. Für eine Entwarnung ist es angesichts der sehr hohen Verbreitungsgeschwindigkeit von Omikron sicherlich noch zu früh. Dennoch lässt sich konstatieren, dass in jenen Ländern, in denen die Omikron-Variante bisher zu beobachten ist, das nationale Gesundheitssystem mit einer jeweils spürbar höheren absoluten Zahl an Infektionen in der Bevölkerung weiterhin zumindest zurechtkommt.

Die Verteilung der Impfstoffe zwischen Schwellen- und Entwicklungsländer sorgt zwar weiterhin für Reibungspunkte, aber angesichts einer mittlerweile erreichten Quote per Jahresende von rund 50% der Weltbevölkerung, die bereits doppelt geimpft ist, zeichnet sich auch hier eine gewisse Entspannung der Lage ab, zumal die Produktionskapazitäten für Impfstoffe weiter ausgebaut wurden und zusätzliche, neu entwickelte Impfstoffe kurz vor der Marktreife stehen.

Wirtschaftlich betrachtet stand das Jahr 2021 im Zeichen von Aufholeffekten nach den teilweise dramatischen Einbrüchen im Vorjahr. In Verbindung mit lockerer Geldpolitik und expansiver Fiskalpolitik wurde in einzelnen Ländern zum Teil bereits wieder das Vorkrisenniveau des Bruttoinlandsprodukts (absolut gemessen) erreicht, in der Mehrzahl der Länder dürfte man per Ende 2021 dem Vorkrisenniveau zumindest sehr nahe gekommen sein. Diese Aufholungseffekte laufen aber bereits aus bzw. sind schon ausgelaufen, so dass global betrachtet mit einem nominal niedrigeren Wachstum zu rechnen ist. Gleichzeitig lässt der bisherige Rückenwind durch die Geldpolitik nach, da insbesondere die US-amerikanische Notenbank im 4. Quartal 2021 ihre Wende angekündigt hat und nun schrittweise restriktiver in ihrer Geldpolitik werden dürfte. Andere Notenbanken wie z.B. Großbritannien, Mexiko oder Norwegen haben bereits Leitzinserhöhungen vollzogen. Die EZB hat bisher kommuniziert, dass sie sich selbst nicht an der Spitze jener Notenbanken sieht, die ihre geldpolitischen Maßnahmen verschärfen. Lediglich die chinesische Notenbank als eine der ganz wenigen Zentralbanken weltweit befindet sich auf dem Pfad der geldpolitischen Lockerungen, die Mehrzahl der weltweiten Zentralbanken sind insgesamt noch unterstützend in ihrer Geldpolitik, schwenken aber um in Richtung weniger Unterstützung um bzw. verfolgen schon leicht restriktivere Ansätze. Insofern wird der wirtschaftliche Ausblick für 2022 in den einzelnen Regionen heterogener.

Die Pandemie hat neben anderen Dingen auch zu einer Verschiebung des Konsumverhaltens insbesondere in den Industrieländern geführt. Diese Änderung der Nachfrage in Verbindung mit einer Vielzahl an Verwerfungen in den globalen Lieferketten sowie steigende Energiepreise haben zu einem global zu beobachtendem Anstieg der Inflationsraten geführt – ein weiterer Grund für die Notenbanken, vom Krisenmodus inklusive lockerer Geldpolitik zu verschärfter Geldpolitik samt steigendem Zinsniveau überzugehen. Das Zinsniveau hat sich im zurückliegenden vierten Quartal bereits spürbar erhöht, der damit einhergehende Trend könnte durchaus über das Jahr 2022 hinaus gehen. Somit dürfte es an den Finanzmärkten insgesamt auch zu deutlichen Bewegungen bzw. Verschiebungen kommen. Die damit einhergehende Volatilität sollte auch in den Währungskursen und Absicherungskosten Eingang finden.

Generell waren in der Vergangenheit Marktphasen im Anschluss an eine angekündigte Wende der Geldpolitik hin zu steigenden Zinsen durch die US-Notenbank eher schwierig und volatil für die Schwellen- und Entwicklungsländer. Allerdings ist die Ausgangslage aktuell mit weltweiten Leitzinsen nahe oder zum Teil unter Nulllinie historisch betrachtet ein Präzedenzfall und einzelne Währungen in Entwicklungsländern bieten mittlerweile durchaus wieder interessante Chance/Risiko Potenziale in Bezug auf Investitionen in Lokalwährung. Die Realzinsen in den entwickelten Ländern sind zumindest temporär bedingt durch das aktuelle Inflationsumfeld für die kommenden Monate stark negativ.8 Insofern bleibt das Problem der mangelnden Attraktivität von festverzinsten Anlagen in den entwickelten Ländern grundsätzlich bestehen, auch angesichts der bereits erfolgten nominalen Zinsanstiege. Insofern ist die Sichtweise nicht unplausibel, dass der Umfang möglicher Kapitalabflüsse aus den Schwellen- und Entwicklungsländern auf Grund der eingeläuteten Zinswende insgesamt moderat bleiben könnte. Allerdings bleiben die Staatshaushalte der Schwellen- und Entwicklungsländer anfällig, sollte die weltweite Inflation noch stärker als bisher erwartet ausfallen, weil dann auch die Zinsen für Staatsanleihen tendenziell steigen sollten. Im Falle von unerwartet hartnäckiger Inflation könnten sich somit die Finanzierungskosten der Staaten insgesamt sowohl real als auch nominal deutlich verschlechtern.

Ein nominal ansteigendes Zinsniveau wäre für den GLS Alternative Investments – Mikrofinanzfonds im Gegensatz zu festverzinslichen Finanzprodukten nicht zwingend negativ und könnte perspektivisch zu leicht höheren Kreditinsen führen. Zumindest der längerfristige Trend zu stetig niedrigeren Kreditzinsen im Neugeschäft bei Mikrofinanzkrediten sollte zum Erliegen kommen. Die anhaltend gute Liquiditätslage bei den internationalen Fremdkapitalgebern im Mikrofinanzmarkt spricht nach unserem Ermessen jedoch gegen eine echte bzw. nachhaltige Niveauverschiebung der Kreditkonditionen im Neugeschäft nach oben.

6 Definiert als Kunden, zu denen noch nie eine Kreditbeziehung bestanden hat.

7 Quelle zu den Impfangaben jeweils Johns Hopkins Universität, https://coronavirus.jhu.edu/vaccines/international

8 Ohne eine Debatte über das „richtige“ Inflationsmaß eröffnen zu wollen: Die 10-Jahres Anleihen der Bundesrepublik Deutschland notierten per Jahresende 2021 bei rund -0,17%, der im Dezember veröffentlichte harmonisierte Verbraucherpreisindex (HVPI) für November 2021 lag bei vorläufigen 6%. Analog dazu: Die europäischen Produzentenpreise zeigten über praktische alle Länder hinweg den höchsten Anstieg seit rund 30 Jahren. Auch das anfänglich genutzte Narrativ von der lediglich kurzfristigen und vorübergehenden Inflation hat sich bei US-Notenbank und auch der EZB nicht wirklich halten können.

Luxemburg, im April 2022

Der Fondsmanager im Auftrag des Vorstands

Die in diesem Bericht enthaltenen Angaben und Zahlen sind vergangenheitsbezogen und geben keinen Hinweis auf die zukünftige Entwicklung.

GLS Alternative Investments – Mikrofinanzfonds

Jahresbericht

Januar 2021 – 31. Dezember 2021

Die Verwaltungsgesellschaft ist berechtigt, Aktienklassen mit unterschiedlichen Rechten hinsichtlich der Aktien zu bilden.

Derzeit bestehen die folgenden Aktienklassen mit den Ausgestaltungsmerkmalen:

| Aktienklasse A | Aktienklasse B | Aktienklasse C | |

| WP-Kenn-Nr.: | A142F2 | A142F3 | A1432N |

| ISIN-Code: | LU1309710678 | LU1309711056 | LU1323423696 |

| Ausgabeaufschlag: | bis zu 2,50 % | bis zu 1,00 % | keiner |

| Rücknahmeabschlag: | keiner | keiner | keiner |

| Verwaltungsvergütung: | 6.250,00 Euro p.M. Fixum für den Teilfonds |

6.250,00 Euro p.M. Fixum für den Teilfonds |

6.250,00 Euro p.M. Fixum für den Teilfonds |

| Mindestfolgeanlage: | keine | keine | keine |

| Ertragsverwendung: | ausschüttend | ausschüttend | ausschüttend |

| Währung: | EUR | EUR | EUR |

Der Anhang ist integraler Bestandteil dieses Jahresberichtes.

Geografische Länderaufteilung 1)

| Serbien | 9,11 % |

| Luxemburg | 8,27 % |

| Bosnien-Herzegowina | 6,87 % |

| Deutschland | 5,89 % |

| Indien | 5,75 % |

| China | 5,31 % |

| Mongolei | 4,79 % |

| Ecuador | 3,75 % |

| Botsuana | 3,51 % |

| Albanien | 3,44 % |

| Usbekistan | 3,12 % |

| Kambodscha | 2,73 % |

| Peru | 2,66 % |

| Bolivien | 2,34 % |

| Norwegen | 2,24 % |

| Moldavien | 2,13 % |

| Rumänien | 2,09 % |

| Pakistan | 1,99 % |

| Montenegro | 1,78 % |

| Kasachstan | 1,77 % |

| Kirgisien | 1,51 % |

| Republik Tadschikistan | 1,36 % |

| Myanmar | 1,16 % |

| Honduras | 1,10 % |

| Indonesien | 1,02 % |

| Mexiko | 0,88 % |

| Guatemala | 0,78 % |

| Kenia | 0,78 % |

| Nigeria | 0,78 % |

| Palestina | 0,78 % |

| Südafrika | 0,61 % |

| Senegal | 0,44 % |

| Uganda | 0,33 % |

| Frankreich | 0,27 % |

| Benin | 0,24 % |

| Georgien | 0,22 % |

| Vereinigtes Königreich | 0,10 % |

| Polen | 0,06 % |

| Wertpapiervermögen | 91,96 % |

| Bankguthaben 2) | 8,12 % |

| Saldo aus sonstigen Forderungen und Verbindlichkeiten | -0,08 % |

| 100,00 % |

1) Aufgrund von Rundungsdifferenzen in den Einzelpositionen können die Summen vom tatsächlichen Wert abweichen.

2) Siehe Anhang zum Bericht.

Wirtschaftliche Aufteilung 1)

| Diversifizierte Finanzdienste | 83,17 % |

| Banken | 6,28 % |

| Staatsanleihen | 2,24 % |

| Sonstiges | 0,27 % |

| Wertpapiervermögen | 91,96 % |

| Bankguthaben 2) | 8,12 % |

| Saldo aus sonstigen Forderungen und Verbindlichkeiten | -0,08 % |

| 100,00 % |

Entwicklung der letzten 3 Geschäftsjahre

Aktienklasse A

| Datum | Netto- Teilfondsvermögen Mio. EUR |

Umlaufende Aktien |

Netto- Mittelaufkommen Tsd. EUR |

Aktienwert EUR |

| 31.12.2019 | 99,33 | 1.001.339 | 30.912,85 | 99,19 |

| 31.12.2020 | 118,50 | 1.201.145 | 19.891,52 | 98,66 |

| 31.12.2021 | 143,48 | 1.465.291 | 25.949,06 | 97,92 |

Aktienklasse B

| Datum | Netto- Teilfondsvermögen Mio. EUR |

Umlaufende Aktien |

Netto- Mittelaufkommen Tsd. EUR |

Aktienwert EUR |

| 31.12.2019 | 44,16 | 44.217 | 9.310,51 | 998,61 |

| 31.12.2020 | 49,69 | 49.898 | 5.714,85 | 995,77 |

| 31.12.2021 | 56,12 | 56.638 | 6.692,40 | 990,88 |

Aktienklasse C

| Datum | Netto- Teilfondsvermögen Mio. EUR |

Umlaufende Aktien |

Netto- Mittelaufkommen Tsd. EUR |

Aktienwert EUR |

| 31.12.2019 | 21,76 | 23.595 | 11.800,00 | 922,42 |

| 31.12.2020 | 26,04 | 27.878 | 4.000,00 | 934,24 |

| 31.12.2021 | 26,19 | 27.878 | 0,00 | 939,54 |

Entwicklungen der Vergangenheit sind keine Gewähr für zukünftige Ergebnisse.

1) Aufgrund von Rundungsdifferenzen in den Einzelpositionen können die Summen vom tatsächlichen Wert abweichen.

2) Siehe Anhang zum Bericht.

Zusammensetzung des Netto-Teilfondsvermögens

zum 31. Dezember 2021

| EUR 31. Dezember 2020 |

EUR 31. Dezember 2021 |

|

| Wertpapiervermögen | 159.908.198,66 | 207.850.806,12 |

| (Wertpapiereinstandskosten zum 31. Dezember 2020: EUR 170.214.946,82) | ||

| (Wertpapiereinstandskosten zum 31. Dezember 2021: EUR 215.568.264,86) | ||

| Festgelder | 14.250.000,00 | 0,00 |

| Bankguthaben 1)2) | 15.781.732,83 | 18.351.269,45 |

| Nicht realisierte Gewinne aus Terminkontrakten | 394.434,23 | 0,00 |

| Nicht realisierte Gewinne aus Devisentermingeschäften | 2.054.236,08 | 0,00 |

| Zinsforderungen | 2.206.929,74 | 2.625.192,27 |

| Sonstige Forderungen 3) | 182.268,56 | 164.962,06 |

| 194.777.800,10 | 228.992.229,90 | |

| Nicht realisierte Verluste aus Devisentermingeschäften | 0,00 | -2.569.128,55 |

| Verwaltungsvergütung / Fondsmanagementvergütung 4) | -436.899,08 | -508.621,24 |

| Verwahrstellenvergütung 4) | -13.605,02 | -15.690,34 |

| Vertriebsstellenvergütung | -57.586,42 | -69.513,51 |

| Veröffentlichungs- und Prüfungskosten | -34.892,21 | -36.408,48 |

| -542.982,73 | -3.199.362,12 | |

| Netto-Teilfondsvermögen | 194.234.817,37 | 225.792.867,78 |

| Umlaufende Aktien | 1.278.920,953 | 1.549.806,569 |

1) Die gehaltenen Bankguthaben sind nicht durch eine Einrichtung zur Sicherung der Einlagen geschützt.

2) Siehe Anhang zum Bericht.

3) Diese Position setzt sich im Wesentlichen zusammen aus Forderungen in Zusammenhang mit Wertpapiergeschäften (Gebühren MFX Solutions Inc.).

4) Rückstellungen für den Zeitraum 1. Dezember 2021 – 31. Dezember 2021.

Zurechnung auf die Aktienklassen

| 31. Dezember 2020 | 31. Dezember 2021 | |

| Aktienklasse A | ||

| Anteiliges Netto-Teilfondsvermögen | 118.503.195,94 EUR | 143.479.708,46 EUR |

| Umlaufende Aktien | 1.201.145,236 | 1.465.291,237 |

| Aktienwert | 98,66 EUR | 97,92 EUR |

| Aktienklasse B | ||

| Anteiliges Netto-Teilfondsvermögen | 49.687.156,01 EUR | 56.120.797,59 EUR |

| Umlaufende Aktien | 49.898,000 | 56.637,615 |

| Aktienwert | 995,77 EUR | 990,88 EUR |

| Aktienklasse C | ||

| Anteiliges Netto-Teilfondsvermögen | 26.044.465,42 EUR | 26.192.361,73 EUR |

| Umlaufende Aktien | 27.877,717 | 27.877,717 |

| Aktienwert | 934,24 EUR | 939,54 EUR |

Veränderung des Netto-Teilfondsvermögens

im Berichtszeitraum vom 1. Januar 2021 bis zum 31. Dezember 2021

| Total EUR |

Aktienklasse A EUR |

Aktienklasse B EUR |

Aktienklasse C EUR |

|

| Netto-Teilfondsvermögen zu Beginn des Berichtszeitraumes | 194.234.817,37 | 118.503.195,94 | 49.687.156,01 | 26.044.465,42 |

| Ordentlicher Nettoertrag | 6.865.728,97 | 4.148.136,32 | 1.759.804,35 | 957.788,30 |

| Ertrags- und Aufwandsausgleich | -447.025,00 | -358.886,17 | -88.138,83 | 0,00 |

| Mittelzuflüsse aus Aktienverkäufen | 37.123.867,85 | 29.428.831,35 | 7.695.036,50 | 0,00 |

| Mittelabflüsse aus Aktienrücknahmen | -4.482.409,60 | -3.479.771,91 | -1.002.637,69 | 0,00 |

| Realisierte Gewinne | 4.601.845,43 | 2.851.097,62 | 1.151.114,56 | 599.633,25 |

| Realisierte Verluste | -8.688.452,15 | -5.437.598,14 | -2.170.535,58 | -1.080.318,43 |

| Nettoveränderung nicht realisierter Gewinne | -101.711,40 | -43.998,62 | -32.818,16 | -24.894,62 |

| Nettoveränderung nicht realisierter Verluste | -2.326.798,04 | -1.427.191,12 | -595.294,73 | -304.312,19 |

| Ausschüttung | -986.995,65 | -704.106,81 | -282.888,84 | 0,00 |

| Netto-Teilfondsvermögen zum Ende des Berichtszeitraumes | 225.792.867,78 | 143.479.708,46 | 56.120.797,59 | 26.192.361,73 |

Entwicklung der Anzahl der Aktien im Umlauf Aktienklasse A

| 31. Dezember 2020 Stück |

31. Dezember 2021 Stück |

|

| Umlaufende Aktien zu Beginn des Berichtszeitraumes | 1.001.339,040 | 1.201.145,236 |

| Ausgegebene Aktien | 222.569,480 | 299.477,268 |

| Zurückgenommene Aktien | -22.763,284 | -35.331,267 |

| Umlaufende Aktien zum Ende des Berichtszeitraumes | 1.201.145,236 | 1.465.291,237 |

Entwicklung der Anzahl der Aktien im Umlauf Aktienklasse B

| 31. Dezember 2020 Stück |

31. Dezember 2021 Stück |

|

| Umlaufende Aktien zu Beginn des Berichtszeitraumes | 44.217,000 | 49.898,000 |

| Ausgegebene Aktien | 5.681,000 | 7.747,615 |

| Zurückgenommene Aktien | 0,000 | -1.008,000 |

| Umlaufende Aktien zum Ende des Berichtszeitraumes | 49.898,000 | 56.637,615 |

Entwicklung der Anzahl der Aktien im Umlauf Aktienklasse C

| 31. Dezember 2020 Stück |

31. Dezember 2021 Stück |

|

| Umlaufende Aktien zu Beginn des Berichtszeitraumes | 23.595,429 | 27.877,717 |

| Ausgegebene Aktien | 4.282,288 | 0,000 |

| Zurückgenommene Aktien | 0,000 | 0,000 |

| Umlaufende Aktien zum Ende des Berichtszeitraumes | 27.877,717 | 27.877,717 |

Aufwands- und Ertragsrechnung

im Berichtszeitraum vom 1. Januar 2021 bis zum 31. Dezember 2021

| Total EUR |

Aktienklasse A EUR |

Aktienklasse B EUR |

Aktienklasse C EUR |

|

| Erträge | ||||

| Dividenden | 176.375,00 | 111.278,91 | 44.138,44 | 20.957,65 |

| Zinsen auf Anleihen | 412.322,58 | 258.273,03 | 103.943,89 | 50.105,66 |

| Zinserträge aus Krediten | 9.636.783,72 | 6.006.290,40 | 2.440.512,26 | 1.189.981,06 |

| Bankzinsen | -117.586,61 | -73.172,78 | -29.821,36 | -14.592,47 |

| Ertragsausgleich | 714.465,18 | 583.581,33 | 130.883,85 | 0,00 |

| Erträge insgesamt | 10.822.359,87 | 6.886.250,89 | 2.689.657,08 | 1.246.451,90 |

| Aufwendungen | ||||

| Zinsaufwendungen | -11.644,80 | -7.306,19 | -2.935,83 | -1.402,78 |

| Verwaltungsvergütung / Fondsmanagementvergütung | -2.531.192,99 | -1.684.407,14 | -602.814,92 | -243.970,93 |

| Verwahrstellenvergütung | -179.761,37 | -112.061,77 | -45.514,64 | -22.184,96 |

| Vertriebsstellenprovision | -768.509,18 | -584.018,24 | -184.490,94 | 0,00 |

| Veröffentlichungs- und Prüfungskosten | -93.865,66 | -58.564,30 | -23.721,80 | -11.579,56 |

| Satz-, Druck- und Versandkosten der Jahres- und Halbjahresberichte | -7.039,86 | -4.413,13 | -1.763,19 | -863,54 |

| Staatliche Gebühren | -10.770,05 | -6.598,81 | -2.769,53 | -1.401,71 |

| Lagerstellengebühren | -1.864,04 | -1.155,81 | -474,01 | -234,22 |

| Sonstige Aufwendungen 1) | -84.542,77 | -54.894,02 | -22.622,85 | -7.025,90 |

| Aufwandsausgleich | -267.440,18 | -224.695,16 | -42.745,02 | 0,00 |

| Aufwendungen insgesamt | -3.956.630,90 | -2.738.114,57 | -929.852,73 | -288.663,60 |

| Ordentlicher Nettoertrag | 6.865.728,97 | 4.148.136,32 | 1.759.804,35 | 957.788,30 |

| Transaktionskosten im Geschäftsjahr gesamt 2) | 6.777,37 | |||

| Total Expense Ratio in Prozent 2) | 1,91 | 1,65 | 1,10 | |

| Laufende Kosten in Prozent 2) | 1,91 | 1,65 | 1,10 |

1) Die Position setzt sich im Wesentlichen zusammen aus Rechtskosten und Gebühren Mikrofinanzkredite.

2) Siehe Anhang zum Bericht.

Vermögensaufstellung zum 31. Dezember 2021

| ISIN Wertpapiere |

Zugänge im Berichtszeitraum |

Abgänge im Berichtszeitraum |

Bestand | Kurs | Kurswert EUR |

%-Anteil vom NTFV 1) |

|

| Aktien, Anrechte und Genussscheine | |||||||

| Börsengehandelte Wertpapiere | |||||||

| Deutschland | |||||||

| DE0006223407 ProCredit Holding AG & Co.KGaA |

EUR | 25.000 | 0 | 400.000 | 7,9000 | 3.160.000,00 | 1,40 |

| 3.160.000,00 | 1,40 | ||||||

| Vereinigtes Königreich | |||||||

| GB00BDFXHW57 ASA International Group Plc. | GBP | 135.662 | 0 | 135.662 | 1,3875 | 223.711,71 | 0,10 |

| 223.711,71 | 0,10 | ||||||

| Börsengehandelte Wertpapiere | 3.383.711,71 | 1,50 | |||||

| Nicht notierte Wertpapiere | |||||||

| Frankreich | |||||||

| N/A SIDI – Solidarite Internationale pour le Developpement et l’Investissement KGaA |

EUR | 0 | 0 | 3.947 | 152,0000 | 599.944,00 | 0,27 |

| 599.944,00 | 0,27 | ||||||

| Nicht notierte Wertpapiere | 599.944,00 | 0,27 | |||||

| Aktien, Anrechte und Genussscheine | 3.983.655,71 | 1,77 | |||||

| Anleihen | |||||||

| Börsengehandelte Wertpapiere | |||||||

| MXN | |||||||

| XS2291329030 4,400% Kreditanstalt für Wiederaufbau EMTN Green Bond v.21(2025) |

128.000.000 | 0 | 128.000.000 | 90,7390 | 4.979.674,16 | 2,21 | |

| 4.979.674,16 | 2,21 | ||||||

| NOK | |||||||

| NO0010732555 1,750% Norwegen Reg.S. v.15(2025) |

50.000.000 | 0 | 50.000.000 | 100,7170 | 5.054.907,00 | 2,24 | |

| 5.054.907,00 | 2,24 | ||||||

| USD | |||||||

| US500769JJ42 0,625% Kreditanstalt für Wiederaufbau v.21(2026) |

6.000.000 | 0 | 6.000.000 | 97,4370 | 5.151.308,49 | 2,28 | |

| 5.151.308,49 | 2,28 | ||||||

| Börsengehandelte Wertpapiere | 15.185.889,65 | 6,73 | |||||

| Nicht notierte Wertpapiere | |||||||

| EUR | |||||||

| XS2097328319 7,000% Mikro Fund F.T. EMTN v.19(2022) |

0 | 0 | 1.500.000 | 100,0000 | 1.500.000,00 | 0,66 | |

| XS2272236428 6,500% Mikro Fund F.T. EMTN v.20(2022) |

0 | 0 | 1.000.000 | 100,0000 | 1.000.000,00 | 0,44 | |

| 2.500.000,00 | 1,10 | ||||||

| USD | |||||||

| XS2368588559 7,500% Mikro Fund F.T. v.21(2023) |

1.490.000 | 0 | 1.490.000 | 100,0000 | 1.312.891,00 | 0,58 | |

| 1.312.891,00 | 0,58 | ||||||

| Nicht notierte Wertpapiere | 3.812.891,00 | 1,68 | |||||

| Anleihen | 18.998.780,65 | 8,41 | |||||

| Kredite | |||||||

| Nicht notierte Wertpapiere | |||||||

| EUR | |||||||

| – 3,800% Advans S.A. SICAR Kredit v.18(2022)2) |

0 | 0 | 406.000 | 100,0000 | 406.000,00 | 0,18 | |

| – 3,800% Advans S.A. SICAR Kredit v.18(2022)2) |

0 | 0 | 1.500.000 | 100,0000 | 1.500.000,00 | 0,66 | |

| – 4,000% Advans S.A. SICAR Kredit v.18(2022)2) |

0 | 0 | 2.000.000 | 100,0000 | 2.000.000,00 | 0,89 | |

| – 4,250% Advans S.A. SICAR Kredit v.20(2024)2) |

0 | 0 | 5.000.000 | 100,0000 | 5.000.000,00 | 2,21 | |

| – 4,250% Advans S.A. SICAR Kredit v.20(2024)2) |

0 | 0 | 4.750.000 | 100,0000 | 4.750.000,00 | 2,10 | |

|

2) Über Advans wurde im Jahr 2021 in folgenden Ländern investiert: Elfenbeinküste, Nigeria, Demokratische Republik Kongo, Myanmar, Kenia und Tansania. |

|||||||

| – 4,000% Agjencioni për Financim në Kosovë (Kosovo) Kredit v.19(2022) |

0 | 0 | 1.000.000 | 100,0000 | 1.000.000,00 | 0,44 | |

| – 3,500% Agjencioni për Financim në Kosovë (Kosovo) Kredit v.21(2024) |

2.000.000 | 0 | 2.000.000 | 100,0000 | 2.000.000,00 | 0,89 | |

| – 4,500% Agro & Social Fund Limited Liability Company Kredit v.21(2024) |

750.000 | 0 | 750.000 | 100,0000 | 750.000,00 | 0,33 | |

| – 3,300% CD Finance Management Co. Ltd. Kredit v. 21(2024) |

5.000.000 | 0 | 5.000.000 | 100,0000 | 5.000.000,00 | 2,21 | |

| – 3,700% CD Finance Management Co. Ltd. Kredit v.20(2023) |

0 | 0 | 7.000.000 | 100,0000 | 7.000.000,00 | 3,10 | |

| – 4,300% Finca Kosovo Kredit v.19(2022) |

0 | 0 | 600.000 | 100,0000 | 600.000,00 | 0,27 | |

| – 4,300% Finca Kosovo Kredit v.19(2022) |

0 | 0 | 1.000.000 | 100,0000 | 1.000.000,00 | 0,44 | |

| – 3,600% Finca Kosovo Kredit v.21(2024) |

1.000.000 | 0 | 1.000.000 | 100,0000 | 1.000.000,00 | 0,44 | |

| – 4,200% Fondi Besa Sh.a. Kredit v.20(2023) |

0 | 150.000 | 600.000 | 100,0000 | 600.000,00 | 0,27 | |

| – 4,200% Fondi Besa SH.A Kredit v.20(2023) |

0 | 300.000 | 450.000 | 100,0000 | 450.000,00 | 0,20 | |

| – 4,200% Fondi Besa Sh.a. Kredit v.21(2024) |

1.000.000 | 0 | 1.000.000 | 100,0000 | 1.000.000,00 | 0,44 | |

| – 4,200% Fondi Besa Sh.a. Kredit v.21(2024) |

1.500.000 | 0 | 1.500.000 | 100,0000 | 1.500.000,00 | 0,66 | |

| – 0,000% Inicjatywa Mikro Sp. Z. o.o (Poland) Kredit v.16(2020)2) |

0 | 83.908 | 586.612 | 12,9200 | 75.790,23 | 0,03 | |

| – 0,000% Inicjatywa Mikro Sp. Z. o.o (Poland) Kredit v.16(2031)2) |

0 | 83.908 | 586.612 | 12,9200 | 75.790,23 | 0,03 | |

| – 4,150% KEP Trust Kredit v.19(2022) |

0 | 0 | 1.000.000 | 100,0000 | 1.000.000,00 | 0,44 | |

| – 3,400% KEP Trust Kredit v.21(2024) |

1.000.000 | 0 | 1.000.000 | 100,0000 | 1.000.000,00 | 0,44 | |

| – 3,400% KEP Trust Kredit v.21(2024) |

1.000.000 | 0 | 1.000.000 | 100,0000 | 1.000.000,00 | 0,44 | |

| – 3,400% KEP Trust Kredit v.21(2024) |

1.000.000 | 0 | 1.000.000 | 100,0000 | 1.000.000,00 | 0,44 | |

| – 3,600% Kreditimi Rural I Kosoves LLC Kredit v. 21(2024) |

1.000.000 | 0 | 1.000.000 | 100,0000 | 1.000.000,00 | 0,44 | |

| – 4,350% Kreditimi Rural I Kosoves LLC Kredit v.19(2022) |

0 | 0 | 2.000.000 | 100,0000 | 2.000.000,00 | 0,89 | |

| – 3,600% Kreditimi Rural I Kosoves LLC Kredit v.21(2024) |

1.000.000 | 0 | 1.000.000 | 100,0000 | 1.000.000,00 | 0,44 | |

| – 5,750% LOLC Myanmar Micro-Finance Company Limited Kredit v. 19(2022)2) |

0 | 333.334 | 1.000.000 | 95,0000 | 950.000,32 | 0,42 | |

| – 3,400% MCC MIKROFIN LLC, Banja Luka Kredit v.21(2024) |

2.000.000 | 0 | 2.000.000 | 100,0000 | 2.000.000,00 | 0,89 | |

| – 3,400% MCC MIKROFIN LLC, Banja Luka Kredit v.21(2024) |

2.000.000 | 0 | 2.000.000 | 100,0000 | 2.000.000,00 | 0,89 | |

| – 3,200% MCC MIKROFIN LLC Kredit v.19(2022) |

0 | 0 | 3.000.000 | 100,0000 | 3.000.000,00 | 1,33 | |

| – 3,400% MCC MIKROFIN LLC Kredit v.20(2023) |

0 | 0 | 2.000.000 | 100,0000 | 2.000.000,00 | 0,89 | |

| – 3,450% MFI Alter Modus DOO Podgorica LLC Kredit v.19(2022) |

0 | 0 | 2.000.000 | 100,0000 | 2.000.000,00 | 0,89 | |

| – 3,500% MFI Alter Modus DOO Podgorica LLC Kredit v.20(2023) |

0 | 0 | 2.000.000 | 100,0000 | 2.000.000,00 | 0,89 | |

| – 4,500% Microfinance Institution FinCredit d.o.o (Ltd.) Banja Luka Kredit v.20(2023) |

0 | 0 | 1.000.000 | 100,0000 | 1.000.000,00 | 0,44 | |

| – 4,500% Microfinance Institution FinCredit d.o.o (Ltd.) Banja Luka Kredit v.21(2024) |

500.000 | 0 | 500.000 | 100,0000 | 500.000,00 | 0,22 | |

| – 7,000% MIKRO KAPITAL IFN SA Kredit v.21(2023) |

1.000.000 | 0 | 1.000.000 | 100,0000 | 1.000.000,00 | 0,44 | |

| – 3,100% MKD EKI d.o.o. Sarajevo Kredit v.21(2024) |

5.000.000 | 0 | 5.000.000 | 100,0000 | 5.000.000,00 | 2,21 | |

| – 4,300% NOA Sh.A. Kredit v.19(2023) |

0 | 0 | 1.500.000 | 100,0000 | 1.500.000,00 | 0,66 | |

| – 4,300% NOA Sh.A. Kredit v.19(2023) |

0 | 0 | 1.000.000 | 100,0000 | 1.000.000,00 | 0,44 | |

| – 4,300% NOA Sh.a. Kredit v.21(2024) |

1.000.000 | 0 | 1.000.000 | 100,0000 | 1.000.000,00 | 0,44 | |

| – 4,700% O.C.N. “Microinvest” S.R.L. Kredit v. 20(2023) |

0 | 666.667 | 1.333.333 | 100,0000 | 1.333.333,34 | 0,59 | |

| – 4,800% O.C.N. “Microinvest” S.R.L. Kredit v.19(2022) |

0 | 0 | 500.000 | 100,0000 | 500.000,00 | 0,22 | |

| – 4,800% O.C.N. “Microinvest” S.R.L. Kredit v.19(2022) |

0 | 0 | 1.000.000 | 100,0000 | 1.000.000,00 | 0,44 | |

| – 4,300% O.C.N. Microinvest S.R.L. Kredit v.21(2024) |

1.700.000 | 0 | 1.700.000 | 100,0000 | 1.700.000,00 | 0,75 | |

| – 6,000% O.C.N. Smart Credit LLC (Moldavien) Kredit v.20(2023) |

0 | 100.000 | 300.000 | 100,0000 | 300.000,00 | 0,13 | |

| – 6,500% Opportunity banka a.d. Novi Sad FRN Kredit v.16(2023) |

0 | 0 | 2.000.000 | 100,0000 | 2.000.000,00 | 0,89 | |

| – 3,600% Opportunity banka a.d. Novi Sad Kredit v.20(2023) |

0 | 0 | 5.000.000 | 100,0000 | 5.000.000,00 | 2,21 | |

| – 4,800% Rocredit IFN S.A. Kredit v.20(2022) |

0 | 0 | 1.500.000 | 100,0000 | 1.500.000,00 | 0,66 | |

| – 4,800% ROCREDIT IFN S.A. Kredit v.21(2023) |

750.000 | 0 | 750.000 | 100,0000 | 750.000,00 | 0,33 | |

| – 4,800% ROCREDIT IFN S.A. Kredit v.21(2023) |

1.500.000 | 0 | 1.500.000 | 100,0000 | 1.500.000,00 | 0,66 | |

| – 7,500% Tugende Ltd. Kredit v.19(2023)2)3) |

0 | 560.000 | 840.000 | 90,0000 | 756.000,00 | 0,33 | |

| 84.996.914,12 | 37,58 | ||||||

| HNL | |||||||

| – 11,000% Instituto para el Desarrollo Hondureno (I.D.H) Kredit v.21(2025) |

60.216.750 | 0 | 60.216.750 | 100,0000 | 2.189.811,48 | 0,97 | |

| – 13,600% Instituto para el Desarrollo Hondureno Kredit v.19(2022) |

0 | 16.340.667 | 8.170.333 | 100,0000 | 297.118,16 | 0,13 | |

| 2.486.929,64 | 1,10 | ||||||

| IDR | |||||||

| – 14,500% Koperasi Mitra Dhuafa (KOMIDA) Kredit v.20(2023) |

0 | 12.500.000.000 | 12.500.000.000 | 100,0000 | 772.925,35 | 0,34 | |

| – 14,500% Koperasi Mitra Dhuafa (KOMIDA) Kredit v.21(2023) |

25.000.000.000 | 0 | 25.000.000.000 | 100,0000 | 1.545.850,70 | 0,68 | |

| 2.318.776,05 | 1,02 | ||||||

| KZT | |||||||

| – 17,000% MFO Asian Credit Fund LLC Kredit v.21(2023) |

429.130.000 | 0 | 429.130.000 | 100,0000 | 869.264,54 | 0,38 | |

| – 18,000% MFO Asian Credit Fund LLC Kredit v.21(2024) |

424.460.000 | 0 | 424.460.000 | 100,0000 | 859.804,78 | 0,38 | |

| – 14,800% Microfinance Organization KMF Kredit v.19(2022) |

0 | 0 | 1.130.100.000 | 100,0000 | 2.289.180,10 | 1,01 | |

| 4.018.249,42 | 1,77 | ||||||

| MXN | |||||||

| – 0,000% Financiamiento Progresemos S.A. de C.V., SOFOM, E.N.R. Kredit v. 18(2027)2)3) |

0 | 0 | 48.000.000 | 20,0000 | 411.593,21 | 0,18 | |

| – 0,000% Financiamiento Progresemos S.A. de C.V., SOFOM, E.N.R. Kredit v.19(2027)2)3) |

0 | 0 | 40.000.000 | 20,0000 | 342.994,34 | 0,15 | |

| – 0,000% Siempre Creciendo S.A. de CV Kredit v.18(2020)2) |

0 | 0 | 10.000.000 | 20,0000 | 85.748,59 | 0,04 | |

| – 0,000% Siempre Creciendo S.A. de CV Kredit v.18(2021)2) |

0 | 0 | 10.000.000 | 20,0000 | 85.748,59 | 0,04 | |

| – 0,000% Sociedad Financiera Equipate S.A. DE C.V. SOFOM Kredit v.19(2021)2)3) |

0 | 0 | 10.000.000 | 50,0000 | 214.371,46 | 0,09 | |

| – 0,000% Sociedad Financiera Equipate S.A. DE C.V. SOFOM Kredit v.19(2021)2)3) |

0 | 0 | 40.000.000 | 50,0000 | 857.485,85 | 0,38 | |

| 1.997.942,04 | 0,88 | ||||||

| PEN | |||||||

| – 9,300% EDPYME Alternativa S.A. Kredit v. 20(2022) |

0 | 0 | 7.180.000 | 100,0000 | 1.599.037,90 | 0,71 | |

| 1.599.037,90 | 0,71 | ||||||

| USD | |||||||

| – 5,600% Advans S.A. SICAR Kredit v.18(2022) |

0 | 0 | 1.400.000 | 100,0000 | 1.233.588,86 | 0,55 | |

| – 4,009% Annapura Finance Private Ltd. Kredit FRN v.19(2022) |

0 | 0 | 3.000.000 | 100,0000 | 2.643.404,71 | 1,17 | |

| – 4,457% ASA International India Microfinance Ltd. Kredit v.19(2022)2) |

0 | 0 | 3.000.000 | 85,0000 | 2.246.894,00 | 1,00 | |

| – 7,000% ASA Microfinance (Myanmar) Ltd. Kredit v.20(2022) |

0 | 0 | 1.000.000 | 100,0000 | 881.134,90 | 0,39 | |

| – 5,952% ASA Pakistan Ltd. Kredit v 20(2023) |

0 | 400.000 | 1.600.000 | 100,0000 | 1.409.815,84 | 0,62 | |

| – 5,301% ASA Pakistan Ltd. Kredit v.21(2024) |

2.000.000 | 0 | 2.000.000 | 100,0000 | 1.762.269,80 | 0,78 | |

| – 9,000% Banco D-Miro S.A. Kredit v.15(2021) Ecuador |

0 | 0 | 634.874 | 100,0000 | 559.409,64 | 0,25 | |

| – 6,500% Banco Solidario S.A. Kredit v.19(2022) |

0 | 0 | 1.000.000 | 100,0000 | 881.134,90 | 0,39 | |

| – 6,500% Banco Solidario S.A. Kredit v.19(2022) |

0 | 0 | 1.000.000 | 100,0000 | 881.134,90 | 0,39 | |

| – 8,000% Business Investment Development NBFC LLC Kredit v. 20(2023) |

0 | 166.667 | 333.333 | 100,0000 | 293.711,64 | 0,13 | |

| – 8,000% Business Investment Development NBFC LLC (Mongolei) Kredit v.19(2022) |

0 | 375.000 | 187.500 | 100,0000 | 165.212,79 | 0,07 | |

| – 5,800% CJSC MDI “HUMO” Kredit v.21(2023) |

1.000.000 | 0 | 1.000.000 | 100,0000 | 881.134,90 | 0,39 | |

| – 6,000% CJSC MDI “HUMO” Kredit v.21(2024) |

1.000.000 | 0 | 1.000.000 | 100,0000 | 881.134,90 | 0,39 | |

| – 6,500% CJSC MDO “Imon International” Kredit v.20(2023) |

0 | 250.000 | 750.000 | 100,0000 | 660.851,18 | 0,29 | |

| – 6,500% CJSC MDO “Imon International” Kredit v.20(2023) |

0 | 250.000 | 750.000 | 100,0000 | 660.851,18 | 0,29 | |

| – 6,300% COOPERATIVA DE AHORRO Y CREDITO PACIFICO Kredit v.21(2024) |

5.000.000 | 0 | 5.000.000 | 100,0000 | 4.405.674,51 | 1,95 | |

| – 5,500% CRECER IFD Kredit v.20(2022) |

0 | 0 | 2.000.000 | 100,0000 | 1.762.269,80 | 0,78 | |

| – 5,500% CRECER IFD Kredit v.20(2023) |

0 | 0 | 2.000.000 | 100,0000 | 1.762.269,80 | 0,78 | |

| – 5,500% CRECER IFD Kredit v.21(2023) |

2.000.000 | 0 | 2.000.000 | 100,0000 | 1.762.269,80 | 0,78 | |

| – 8,500% Crediguate, R.L. Kredit v.21(2023) |

1.000.000 | 0 | 1.000.000 | 100,0000 | 881.134,90 | 0,39 | |

| – 5,250% Faten Kredit v.21(2023) |

2.000.000 | 0 | 2.000.000 | 100,0000 | 1.762.269,80 | 0,78 | |

| – 6,750% FINCA Guatemala Kredit v.20(2023) |

0 | 1.000.000 | 1.000.000 | 100,0000 | 881.134,90 | 0,39 | |

| – 8,250% Fundacion de Apoyo Comunitario y Social del Ecuador (FACES) Kredit v.21(2022) |

1.000.000 | 0 | 1.000.000 | 100,0000 | 881.134,90 | 0,39 | |

| – 8,250% Fundacion de Apoyo Comunitario y Social del Ecuador (FACES) Kredit v.21(2023) |

2.200.000 | 0 | 2.200.000 | 100,0000 | 1.938.496,78 | 0,86 | |

| – 8,350% Fundación para el Desarrollo Integral ESPOIR Kredit v.20(2022) |

0 | 275.000 | 137.500 | 100,0000 | 121.156,05 | 0,05 | |

| – 8,350% Fundación para el Desarrollo Integral ESPOIR Kredit v.20(2022) |

0 | 125.000 | 125.000 | 100,0000 | 110.141,86 | 0,05 | |

| – 8,350% Fundación para el Desarrollo Integral ESPOIR Kredit v.21(2023) |

1.000.000 | 0 | 1.000.000 | 100,0000 | 881.134,90 | 0,39 | |

| – 5,100% Georgian Credit Joint Stock Company Kredit v.18(2022)2)3) |

0 | 140.000 | 360.000 | 80,0000 | 253.766,85 | 0,11 | |

| – 5,100% Georgian Credit Joint Stock Company Kredit v.18(2024)2)3) |

0 | 140.000 | 360.000 | 75,0000 | 237.906,42 | 0,11 | |

| – 7,000% Grooming People for Better Livelihood Centre Kredit v.21(2023) |

2.000.000 | 0 | 2.000.000 | 100,0000 | 1.762.269,80 | 0,78 | |

| – 4,000% Hamkorbank JSCB Kredit v.21(2023) |

8.000.000 | 0 | 8.000.000 | 100,0000 | 7.049.079,21 | 3,12 | |

| – 8,150% Instituto de Investigaciones Socio Económicas y Tecnológicas (Insotec) Kredit v.21(2023) |

1.500.000 | 0 | 1.500.000 | 100,0000 | 1.321.702,35 | 0,59 | |

| – 8,150% Instituto de Investigaciones Socio Económicas y Tecnológicas (Insotec) Kredit v.21(2023) |

1.000.000 | 0 | 1.000.000 | 100,0000 | 881.134,90 | 0,39 | |

| – 6,900% KASHF Foundation Kredit v.19(2022) |

0 | 1.500.000 | 1.500.000 | 100,0000 | 1.321.702,35 | 0,59 | |

| – 4,246% KASHF Foundation Kredit v.20(2023) |

0 | 0 | 2.000.000 | 100,0000 | 1.762.269,80 | 0,78 | |

| – 3,500% Khan Bank LLC Kredit v.20(2023) |

0 | 0 | 4.800.000 | 100,0000 | 4.229.447,53 | 1,87 | |

| – 4,100% Khan Bank LLC Kredit v.21(2025) |

4.970.000 | 0 | 4.970.000 | 100,0000 | 4.379.240,46 | 1,94 | |

| – 4,157% Letshego Holdings Ltd. Kredit FRN v.18(2022) |

0 | 0 | 9.000.000 | 100,0000 | 7.930.214,12 | 3,51 | |

| – 6,000% LOLC (Cambodia) Plc. Kredit v.21(2024) |

5.000.000 | 0 | 5.000.000 | 100,0000 | 4.405.674,51 | 1,95 | |

| – 7,000% MC Easy Microfinance Company Ltd. Kredit v.19(2022)2) |

0 | 0 | 1.000.000 | 90,0000 | 793.021,41 | 0,35 | |

| – 8,000% MFC Elet-Capital CJSC Kredit v.20(2021) |

0 | 250.000 | 750.000 | 100,0000 | 660.851,18 | 0,29 | |

| – 8,000% MFC Elet-Capital CJSC Kredit v.21(2024) |

1.000.000 | 0 | 1.000.000 | 100,0000 | 881.134,90 | 0,39 | |

| – 8,500% Micro-credit company “Bailyk Finance” LLC Kredit v.17(2022) |

0 | 250.000 | 125.000 | 100,0000 | 110.141,86 | 0,05 | |

| – 8,500% Microcredit Company Bailyk Finance LLC Kredit v.21(2023) |

1.000.000 | 250.000 | 750.000 | 100,0000 | 660.851,18 | 0,29 | |

| – 8,000% OJSC MFC Salym Finance (Kyrgyzstan) Kredit v.21(2023) |

1.000.000 | 250.000 | 750.000 | 100,0000 | 660.851,18 | 0,29 | |

| – 7,700% OXUS MCC CJSC Kredit v.19(2022) |

0 | 125.000 | 125.000 | 100,0000 | 110.141,86 | 0,05 | |

| – 7,700% OXUS MCC CJSC Kredit v.20(2023) |

0 | 125.000 | 375.000 | 100,0000 | 330.425,59 | 0,15 | |

| – 8,100% Premier Credit Ltd. Kredit v.20(2022) |

0 | 0 | 2.000.000 | 100,0000 | 1.762.269,80 | 0,78 | |

| – 4,744% Sambandh Finserve Pvt. Ltd. Kredit FRN v. 19(2022)2) |

0 | 0 | 2.000.000 | 8,7600 | 154.374,83 | 0,07 | |

| – 5,850% Sonata Finance Private Ltd. Kredit v.19(2023) |

0 | 0 | 4.000.000 | 100,0000 | 3.524.539,61 | 1,56 | |

| – 4,201% Svatantra microfin Pvt. Ltd. Kredit v.19(2022) |

0 | 0 | 5.000.000 | 100,0000 | 4.405.674,51 | 1,95 | |

| – 6,500% Transcapital Non-Bank Financiak Institition LLC. Kredit v.19(2022) |

0 | 0 | 2.000.000 | 100,0000 | 1.762.269,80 | 0,78 | |

| 84.541.728,15 | 37,43 | ||||||

| XOF | |||||||

| – 7,250% UM PAMECAS Kredit v. 21(2024) |

650.000.000 | 0 | 650.000.000 | 100,0000 | 991.180,63 | 0,44 | |

| – 8,250% UNACREP Kredit v.21(2023) |

350.000.000 | 0 | 350.000.000 | 100,0000 | 533.712,65 | 0,24 | |

| 1.524.893,28 | 0,68 | ||||||

| ZAR | |||||||

| – 12,800% THE SMALL ENTERPRISE FOUNDATION NPC Kredit v.19(2022) |

0 | 25.000.000 | 25.000.000 | 100,0000 | 1.383.899,16 | 0,61 | |

| 1.383.899,16 | 0,61 | ||||||

| Nicht notierte Wertpapiere | 184.868.369,76 | 81,78 | |||||

| Kredite | 184.868.369,76 | 81,78 | |||||

| Wertpapiervermögen | 207.850.806,12 | 91,96 | |||||

| Bankguthaben – Kontokorrent | Währung | Zinssatz in % |

Fälligkeit | Bestand in Fremdwährung |

Kurswert EUR |

%-Anteil vom NTFV 1) |

| DZ PRIVATBANK S.A. 3) | EUR | -0,6700 | täglich | 9.528.043,84 | 9.528.043,84 | 4,22 |

| DZ PRIVATBANK S.A. 3) | GBP | -0,2000 | täglich | 19.973,49 | 23.738,40 | 0,01 |

| DZ PRIVATBANK S.A. 3) | MXN | 3,2750 | täglich | 169.222,86 | 7.255,31 | 0,00 |

| DZ PRIVATBANK S.A. 3) | USD | -0,2000 | täglich | 6.899.944,83 | 6.079.782,21 | 2,69 |

| DZ PRIVATBANK S.A. 3) | ZAR | 2,8750 | täglich | 44.253,41 | 2.449,69 | 0,00 |

| DZ PRIVATBANK S.A. (Variation Margin) | EUR | 0,0000 | täglich | 2.710.000,00 | 2.710.000,00 | 1,20 |

| Summe Bankguthaben – Kontokorrent 2) | 18.351.269,45 | 8,12 | ||||

| Saldo aus sonstigen Forderungen und Verbindlichkeiten | -409.207,79 | -0,08 | ||||

| Netto-Teilfondsvermögen in EUR | 225.792.867,78 | 100,00 |

1) NTFV = Netto-Teilfondsvermögen. Aufgrund von Rundungsdifferenzen in den Einzelpositionen können die Summen vom tatsächlichen Wert abweichen.

2) Siehe Anhangangaben zu den bestehenden Einzelwertberichtigungen.

3) Siehe Anhangangaben zu Kreditverlängerungen.

Devisentermingeschäfte

Zum 31. Dezember 2021 standen folgende offene Devisentermingeschäfte aus:

| Währung | Währungsbetrag | Kurswert EUR |

%-Anteil vom NTFV 1) |

|

| EUR/MXN | Währungsverkäufe | 193.000.000,00 | 8.233.745,26 | 3,65 |

| EUR/NOK | Währungsverkäufe | 50.000.000,00 | 5.015.533,61 | 2,22 |

| EUR/USD | Währungsverkäufe | 112.000.000,00 | 98.347.118,33 | 43,56 |

| EUR/ZAR | Währungsverkäufe | 25.000.000,00 | 1.312.761,55 | 0,58 |

Devisentermingeschäfte mit Barausgleich

Zum 31. Dezember 2021 standen folgende offene Devisentermingeschäfte mit Barausgleich aus:

| Währung | Währungsbetrag | Kurswert EUR |

%-Anteil vom NTFV 1) |

|

| EUR/IDR | Währungsverkäufe | 12.334.825.000,00 | 725.608,12 | 0,32 |

| EUR/PEN | Währungsverkäufe | 7.180.000,00 | 1.555.827,11 | 0,69 |

Bilaterale Devisentermingeschäfte mit Barausgleich

Zum 31. Dezember 2021 standen folgende offene bilaterale Devisentermingeschäfte mit Barausgleich aus:

| Währung | Währungsbetrag in Kaufwährung |

Währungsbetrag in Verkaufswährung | Kurswert EUR |

%-Anteil vom NTFV 1) |

|

| USD/HNL | Bilaterale Währungsgeschäfte | 272.944,39 | 8.000.000,00 | 240.987,69 | 0,11 |

| USD/KZT | Bilaterale Währungsgeschäfte | 2.356.318,47 | 1.130.100.000,00 | 2.115.412,52 | 0,94 |

1) NTFV = Netto-Teilfondsvermögen. Aufgrund von Rundungsdifferenzen in den Einzelpositionen können die Summen vom tatsächlichen Wert abweichen.

2) Siehe Anhang zum Bericht.

3) Die gehaltenen Bankguthaben sind nicht durch eine Einrichtung zur Sicherung der Einlagen geschützt. Die angegebenen Zinssätze sind per 31. Dezember 2021. Die aufgeführten Salden der Bankguthaben sind auf Sicht fällig.

Zu- und Abgänge vom 1. Januar 2021 bis 31. Dezember 2021

Während des Berichtszeitraumes getätigte Käufe und Verkäufe in Wertpapieren, Schuldscheindarlehen und Derivaten, einschließlich Änderungen ohne Geldbewegungen, soweit sie nicht in der Vermögensaufstellung genannt sind.

| ISIN | Wertpapiere | Zugänge im Berichtszeitraum |

Abgänge im Berichtszeitraum |

| Anleihen | |||

| Börsengehandelte Wertpapiere | |||

| NOK | |||

| NO0010844079 | 1,750% Norwegen Reg.S. v.19(2029) | 50.000.000 | 50.000.000 |

| USD | |||

| US298785JH03 | 0,750% European Investment Bank (EIB) Green Bond v.20(2030) | 6.000.000 | 6.000.000 |

| Kredite | |||

| EUR | |||

| – | 3,800% Advans S.A. SICAR Kredit v.17(2021) | 0 | 290.000 |

| – | 3,800% Advans S.A. SICAR Kredit v.17(2021) | 0 | 960.000 |

| – | 3,800% Advans S.A. SICAR Kredit v.17(2021) | 0 | 400.000 |

| – | 4,300% CJSC MDI “HUMO” Kredit v.19(2021) | 0 | 220.000 |

| – | 4,650% Finca Kosovo Kredit v.18(2021) | 0 | 500.000 |

| – | 4,650% Finca Kosovo Kredit v.18(2021) | 0 | 500.000 |

| – | 4,000% Fondi BESA Sh.a. (Albanien) Kredit v.18(2021) | 0 | 1.000.000 |

| – | 4,000% Fondi BESA Sh.a. (Albanien) Kredit v.18(2021) | 0 | 500.000 |

| – | 4,000% Fondi Besa SH.A Kredit v.18(2021) | 0 | 500.000 |

| – | 3,300% Khan Bank LLC Kredit v.17(2021) | 0 | 4.100.000 |

| – | 5,000% Kreditimi Rural I Kosoves LLC Kredit v.18(2021) | 0 | 500.000 |

| – | 5,000% Kreditimi Rural I Kosoves LLC Kredit v.18(2021) | 0 | 375.000 |

| – | 5,000% Kreditimi Rural I Kosoves LLC Kredit v.18(2021) | 0 | 125.000 |

| – | 4,000% MCC MIKROFIN LLC Kredit v.18(2021) | 0 | 2.000.000 |

| – | 4,500% Microfinance Institution FinCredit d.o.o (Ltd.) Banja Luka Kredit v.19(2021) | 0 | 500.000 |

| – | 4,800% O.C.N. “Microinvest” S.R.L. Kredit v. 18(2021) | 0 | 1.000.000 |

| – | 7,000% O.C.N. Smart Credit LLC (Moldavien) Kredit v.19(2021) | 0 | 120.000 |

| – | 3,750% Opportunity banka a.d. Novi SadKredit v.18(2021) | 0 | 2.000.000 |

| – | 4,800% RoCredit IFN S.A. Kredit v.19(2021) | 0 | 750.000 |

| – | 4,800% RoCredit IFN S.A. Kredit v.19(2021) | 0 | 750.000 |

| INR | |||

| – | 11,500% Annapura Finance Private Ltd. Kredit v.18(2021) | 0 | 145.000.000 |

| KZT | |||

| – | 20,300% MFO Asian Credit Fund LLC Kredit v.18(2021) | 0 | 419.006.250 |

| – | 17,900% Microfinance Organization KMF Kredit v.18(2021) | 0 | 1.129.800.000 |

Zu- und Abgänge vom 1. Januar 2021 bis 31. Dezember 2021

Während des Berichtszeitraumes getätigte Käufe und Verkäufe in Wertpapieren, Schuldscheindarlehen und Derivaten, einschließlich Änderungen ohne Geldbewegungen, soweit sie nicht in der Vermögensaufstellung genannt sind.

| ISIN | Wertpapiere | Zugänge im Berichtszeitraum |

Abgänge im Berichtszeitraum |

| MXN | |||

| – | 14,950% Avanza Solido S.A. de C.V., SOFOM, E.N.R. Kredit v.19(2021) | 0 | 9.533.333 |

| – | 14,800% Consultores de Servicios Varios, S.A. de C.V., SOFOM, E.N.R. Kredit v.19(2021) | 0 | 9.500.000 |

| – | 14,700% SOFIPA Corporacion S.A.P.I de C.V., (SOFOM) Kredit v. 19(2021) | 0 | 16.000.000 |

| TJS | |||

| – | 18,730% CJSC MDI “HUMO” Kredit v.19(2021) | 0 | 9.438.700 |

| USD | |||

| – | 5,600% Advans S.A. SICAR Kredit v.17(2021) | 0 | 2.500.000 |

| – | 6,500% Banco Solidario S.A. Kredit v.18(2021) | 0 | 2.000.000 |

| – | 7,500% Chamroeun Microfinance Plc. Kredit v.19(2021) | 0 | 500.000 |

| – | 6,500% Cooperativa de Ahorro y Crédito Pacifico Kredit v.18(2021) | 0 | 800.000 |

| – | 7,000% CREDICAMPO, S.C. de R.L. de C.V. Kredit v. 20(2023) | 0 | 1.000.000 |

| – | 8,500% Crediguate R.L. Kredit v.19(2021) | 0 | 266.667 |

| – | 8,250% Fundacion de Apoyo Comunitario y Social del Ecuador (FACES) Kredit v.18(2021) | 0 | 1.000.000 |

| – | 8,250% Fundacion Para El Desarollo Integral (ESPOIR) Kredit v.18(2021) | 0 | 550.000 |

| – | 5,800% JSC Microfinance Organization CRYSTAL Georgien Kredit v.18(2021) | 0 | 2.000.000 |

| – | 8,500% OJSC MFC Salym Finance (Kyrgyzstan) Kredit v.19(2021) | 0 | 500.000 |

| – | 7,500% Optima Servicios Financieros S.A. de C.V. Kredit v.18(2021) | 0 | 2.000.000 |

| – | 8,000% S.C. PADECOMSM CRÉDITO DE R.L. DE C.V. Kredit v.18(2021) | 0 | 200.000 |

| Terminkontrakte | |||

| USD | |||

| CME 3MO Euro-Dollar Future Dezember 2021 | 0 | 24 | |

| CME 3MO Euro-Dollar Future Juni 2021 | 0 | 55 | |

| CME 3MO Euro-Dollar Future Juni 2022 | 0 | 20 | |

| CME 3MO Euro-Dollar Future März 2022 | 0 | 46 | |

| CME 3MO Euro-Dollar Future September 2021 | 0 | 37 |

Devisenkurse

Für die Bewertung von Vermögenswerten in fremder Währung wurde zum nachstehenden Devisenkurs zum 31. Dezember 2021 in Euro umgerechnet.

| Britisches Pfund | GBP | 1 | 0,8414 |

| CFA-Franc (BCEAO) | XOF | 1 | 655,7836 |

| Honduras-Lempira | HNL | 1 | 27,4986 |

| Indonesische Rupiah | IDR | 1 | 16.172,3250 |

| Kasachstan-Tenge | KZT | 1 | 493,6702 |

| Mexikanischer Peso | MXN | 1 | 23,3240 |

| Norwegische Krone | NOK | 1 | 9,9623 |

| Peruanischer Nuevo Sol | PEN | 1 | 4,4902 |

| Polnischer Zloty | PLN | 1 | 4,5957 |

| Südafrikanischer Rand | ZAR | 1 | 18,0649 |

| US-Dollar | USD | 1 | 1,1349 |

GLS Alternative Investments

Anhang zum Jahresbericht zum 31. Dezember 2021

1.) ALLGEMEINES

Der Alternative Investmentfonds GLS Alternative Investments („Fonds“ oder „Investmentgesellschaft“) wurde auf Initiative der GLS Gemeinschaftsbank eG aufgelegt und wird von der IPConcept (Luxemburg) S.A. verwaltet. Die Investmentgesellschaft ist eine Aktiengesellschaft mit variablem Kapital (société d’investissement à capital variable), nach dem Recht des Großherzogtums Luxemburg mit Sitz in 4, rue Thomas Edison, L-1445 Strassen, Großherzogtum Luxemburg. Sie wurde am 10. Dezember 2015 für eine unbestimmte Zeit und in der Form eines Umbrella-Fonds mit einem oder mehreren Teilfonds gegründet. Ihre Satzung wurde am 29. Dezember 2015 im Mémorial, Recueil des Sociétés et Associations, dem Amtsblatt des Großherzogtums Luxemburg („Mémorial“) veröffentlicht. Die Satzung wurde letztmalig am 1. Juli 2017 geändert und im RESA veröffentlicht. Das Mémorial wurde zum 1. Juni 2016 durch die neue Informationsplattform „Recueil Électronique des Sociétés et Associations“ („RESA“) des Handels- und Gesellschaftsregister in Luxemburg ersetzt. Die Investmentgesellschaft ist beim Handels- und Gesellschaftsregister in Luxemburg unter der Registernummer R.C.S. Luxemburg B-202338 eingetragen.

Die Investmentgesellschaft wurde gemäß Teil II des Luxemburger Gesetzes vom 17. Dezember 2010 über Organismen für gemeinsame Anlagen („Gesetz vom 17. Dezember 2010“) in der Form eines Umbrella-Fonds („Investmentgesellschaft“) mit einem oder mehreren Teilfonds („Teilfonds“) auf unbestimmte Dauer errichtet.

Verwaltungsgesellschaft des Fonds ist die IPConcept (Luxemburg) S.A. („Verwaltungsgesellschaft“), eine Aktiengesellschaft nach dem Recht des Großherzogtums Luxemburg mit eingetragenem Sitz in 4, rue Thomas Edison, L-1445 Strassen, Luxembourg. Sie wurde am 23. Mai 2001 auf unbestimmte Zeit gegründet. Ihre Satzung wurde am 19. Juni 2001 im Mémorial veröffentlicht. Die letzte Änderung der Satzung trat am 27. November 2019 in Kraft und wurde am 12. Dezember 2019 im RESA veröffentlicht. Die Verwaltungsgesellschaft ist beim Handels- und Gesellschaftsregister in Luxemburg unter der Registernummer R.C.S. Luxembourg B 82183 eingetragen.

2.) WESENTLICHE BUCHFÜHRUNGS- UND BEWERTUNGSGRUNDSÄTZE

Dieser Abschluss wird in der Verantwortung des Verwaltungsrates der Investmentgesellschaft in Übereinstimmung mit den in Luxemburg geltenden gesetzlichen Bestimmungen und Verordnungen zur Aufstellung und Darstellung von Berichten erstellt.

| 1. |

Das Netto-Gesellschaftsvermögen der Investmentgesellschaft lautet auf Euro (EUR) („Referenzwährung“). |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 2. |

Der Wert einer Aktie („Nettoinventarwert pro Aktie“) lautet auf die im jeweiligen Anhang zum Verkaufsprospekt angegebene Währung („Teilfondswährung“), sofern nicht für etwaige weitere Aktienklassen im jeweiligen Anhang zum Verkaufsprospekt eine von der Teilfondswährung abweichende Währung angegeben ist („Aktienklassenwährung“). |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 3. |

Der Nettoinventarwert pro Aktie wird von der Verwaltungsgesellschaft oder einem von ihr Beauftragten unter Aufsicht der Verwahrstelle an jedem im Anhang angegebenen Tag, mit Ausnahme des 24. und 31. Dezember eines jeden Jahres („Bewertungstag“) berechnet und bis auf zwei Dezimalstellen kaufmännisch gerundet. Der Verwaltungsrat kann für einzelne Teilfonds eine abweichende Regelung treffen, wobei zu berücksichtigen ist, dass der Nettoinventarwert pro Aktie mindestens einmal im Monat zu berechnen ist. Die Verwaltungsgesellschaft kann jedoch beschließen, den Nettoinventarwert pro Aktie am 24. und 31. Dezember eines Jahres zu ermitteln, ohne dass es sich bei diesen Wertermittlungen um Berechnungen des Nettoinventarwertes pro Aktie an einem Bewertungstag im Sinne des vorstehenden Satz 1 dieser Ziffer 3 handelt. Folglich können die Aktionäre keine Ausgabe, Rücknahme und/oder Umtausch von Aktien auf Grundlage eines am 24. Dezember und/oder 31. Dezember eines Jahres ermittelten Nettoinventarwertes pro Aktie verlangen. |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 4. |

Zur Berechnung des Nettoinventarwertes pro Aktie wird der Wert der zu dem jeweiligen Teilfonds gehörenden Vermögenswerte abzüglich der Verbindlichkeiten des jeweiligen Teilfonds („Netto-Teilfondsvermögen“) an jedem im jeweiligen Anhang angegebenen Tag („Bewertungstag“) ermittelt und durch die Anzahl der am Bewertungstag im Umlauf befindlichen Aktien des jeweiligen Teilfonds geteilt. |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 5. |

Soweit in Jahres- und Halbjahresberichten sowie sonstigen Finanzstatistiken aufgrund gesetzlicher Vorschriften oder gemäß den Regelungen dieser Satzung Auskunft über die Situation des Netto-Gesellschaftsvermögens gegeben werden muss, werden die Vermögenswerte des jeweiligen Teilfonds in die Referenzwährung umgerechnet. Das jeweilige Netto-Teilfondsvermögen wird nach folgenden Grundsätzen berechnet:

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 6. |

Die Berechnung des Nettoinventarwertes pro Aktie erfolgt nach den vorstehend aufgeführten Kriterien für jeden Teilfonds separat. Soweit jedoch innerhalb eines Teilfonds Aktienklassen gebildet wurden, erfolgt die daraus resultierende Berechnung des Nettoinventarwertes pro Aktie innerhalb des betreffenden Teilfonds nach den vorstehend aufgeführten Kriterien für jede Aktienklasse getrennt. Die Zusammenstellung und Zuordnung der Aktiva erfolgt immer pro Teilfonds. Die Bewertung der Vermögensgegenstände des jeweiligen Teilfonds wird grundsätzlich von der Verwaltungsgesellschaft vorgenommen. Die Verwaltungsgesellschaft kann die Bewertung von Vermögensgegenständen delegieren und einen externen Bewerter, welcher die gesetzlichen Vorschriften erfüllt, heranziehen. Dieser darf die Bewertungsfunktion nicht an einen Dritten delegieren. Die Verwaltungsgesellschaft informiert die zuständige Aufsichtsbehörde über die Bestellung eines externen Bewerters. Die Verwaltungsgesellschaft bleibt auch dann für die ordnungsgemäße Bewertung der Vermögensgegenstände des jeweiligen Teilfonds sowie für die Berechnung und Bekanntgabe des Nettoinventarwertes verantwortlich, wenn sie einen externen Bewerter bestellt hat. Die in diesem Bericht veröffentlichten Tabellen können aus rechnerischen Gründen Rundungsdifferenzen in Höhe von +/ – einer Einheit (Währung, % etc.) enthalten. |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 7. |

Im Berichtszeitraum bestehen folgende Einzelwertberichtigungen (EWB) für Kreditforderungen:

*) NTFV = Netto-Teilfondsvermögen. Situation des Mikrofinanzinstituts Sambandh Bei Sambandh Finserve Private Ltd. (im Folgenden „Sambandh“) handelt es sich um ein Mikrofinanzinstitut mit Sitz in Indien. Der Fokus der Geschäftstätigkeit liegt in der Chhotanagpur-Region in Zentralindien. Im Oktober 2020 geriet das MFI Sambandh mit der Zahlung einer Tilgungsrate an einen seiner lokalen Kreditgeber in Verzug. Es stellte sich heraus, dass dies auf einen Mangel an Liquidität zurückzuführen war, der aus einem Betrug resultierte, in den das Senior Management von Sambandh verwickelt war. Es wurden Ermittlungen von lokalen Strafbehörden aufgenommen. Eine forensische Prüfung, durchgeführt von Ernst & Young LLP (im Folgenden „E&Y“), ergab, dass ein wesentlicher Teil des Kreditportfolios der Gesellschaft von dem Vorstandsvorsitzenden durch Anlage von fiktiven Kreditnehmern erzeugt wurde. Dies war insofern überraschend, weil noch im März 2020 Sambandhs Kreditportfolio ohne schwerwiegende Beanstandungen testiert wurde. Basierend auf den verfügbaren Informationen aus dem forensischen Auditreport von E&Y und dem aktuellen Verhandlungsstand zum Intercreditor Agreement ist wahrscheinlich mit einer Rückzahlungsquote für den Fonds i.H.v. ca. 8,76% zu rechnen. Ein lokales Institut ist mit dem Management der Kredite von Sambandh beauftragt. Die eingesammelten Gelder werden auf einem gesonderten Konto der indischen Zentralbank gelagert. Situation mexikanischer Mikrofinanzinstitute Das Mikrofinanzinstitut Sociedad Financiera Equipate, S.A. de C.V. (“Equipate”) konnte fällige Zins- und Tilgungszahlungen aufgrund von Liquiditätsengpässen nicht leisten. In der Folge wurde ein externer Berater hinzugezogen, welcher die aktuelle Situation vor Ort analysierte. Die Untersuchung bestätigt die sehr angespannte Liquiditätssituation und stellt heraus, dass sich die Portfolioqualität des Instituts signifikant verschlechtert hat. Um den Going Concern des Mikrofinanzinstituts zu sichern werden aktuell Verhandlungen mit den Gläubigern geführt, ein teilweiser Schuldenverzicht von ca. 17% ist Gegenstand der Gespräche. Auf Basis der Analyse des Beraters und Informationen aus den Verhandlungen wurde eine Einzelwertberichtigung i.H.v. 50% abgeleitet. Das Mikrofinanzinstitut Financiamiento Progresemos S.A. (“Progresmos”) konnte fällige Zins- und Tilgungszahlungen nicht leisten. Es wurde ein externer Berater hinzugezogen, welcher die Situation beleuchten und bei der Restrukturierung unterstützen soll. Derzeit werden Restrukturierungsverhandlungen geführt, welche eine Verlängerung der Kredite bis 2029/2030 und ein Schuldenverzicht i.H.v. ca. 53% beinhalten. Auf Basis des Verhandlungsstands und der Situation der MFIs wurde eine Einzelwertberichtigung i.H.v. 80% abgeleitet. Beim Mikrofinanzinstitut Siempre Creciendo S.A. handelt es sich um einen strategischen Partner des vorgenannten Progresemos. Die Situation ist bei diesem Institut ähnlich gelagert und es konnten fällige Zins- und Tilgungszahlungen nicht geleistet werden. In den Verhandlungen mit dem Management des Instituts wird ein Schuldenverzicht i.H.v. ca. 45% und eine Laufzeitverlängerung bis 2030 als realistische Option betrachtet. In der Folge wurde eine Einzelwertberichtigung i.H.v. 80% vorgenommen. |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 8. |

Kredite mit Laufzeitverlängerung

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 9. |

Zum Geschäftsjahresende 31. Dezember 2021 bestand das folgende Nachrangdarlehen

|

3.) BESTEUERUNG

Besteuerung der Investmentgesellschaft und ihrer Teilfonds

Das Fondsvermögen unterliegt im Großherzogtum Luxemburg keiner Besteuerung auf seine Einkünfte und Gewinne.