Ampega Investment GmbH

Köln

Jahresbericht Ampega Reserve Rentenfonds

für den Berichtszeitraum vom 01.01.2021 bis 31.12.2021

ISIN DE0008481144 – Anteilklasse P (a)

ISIN DE000A2H9A43 – Anteilklasse I (a)

Tätigkeitsbericht

Anlageziel

Der Ampega Reserve Rentenfonds ist ein Rentenfonds mit einem Anlageschwerpunkt auf Anleihen mit kurzen Restlaufzeiten, der basierend auf der Ampega-Fixed-Income-Strategie für den Euro-Bereich eine diversifizierte Assetallokation bei gleichzeitig niedriger Zinssensitivität umsetzt.

Anlageziel des Ampega Reserve Rentenfonds ist ein konstanter positiver Ertrag deutlich über dem Geldmarktniveau auf Sicht von einem Jahr. Durch die kurze Zins- und Spreadduration sollen auf Jahresperspektiveauch in volatilen Phasen Kursverluste vermieden werden. Der Fonds soll durch seine breite Diversifikation auf Assetklassenebene und auf Emittentenebene einen Risikoausgleich herbeiführen und in unterschiedlichen Marktphasen stabile Erträge generieren.

Anlagestrategie und Anlageergebnis

Der Fonds wird aktiv gemanagt und orientiert sich nicht an einer Benchmark.

In seiner Anlagestrategie setzt der Ampega Reserve Rentenfonds auf eine breite Palette von Anleihearten. Hierzu zählen Staatsanleihen, staatsnahe Institutionen, Covered Bonds sowie Bank- und Unternehmensanleihen. Auch nachrangige Anleihen und CDS (Credit Default Swaps) finden im Fondskonzept Beachtung. Seit 2016 wird auch in CLO (Collateralized Loan Obligations) investiert. Festgelegt wird die Assetallokation über den Top-Down-Analyseansatz der Ampega Investment GmbH.

Die Emittentenauswahl erfolgt aus dem von der Ampega Investment GmbH definierten Anlageuniversum für die jeweilige Assetklasse. Hierbei wird über den jeweiligen Bottom-Up-Investmentprozess mit quantitativer und qualitativer Analyse eine Einzeltitelselektion erreicht, die die jeweilige Rendite der Position ins Verhältnis zum Ausfallrisiko setzt. Dieser Prozess führt zu einer konservativen Titelselektion, da die Erwartung eines risikoadäquaten Ertrages keiner linearen sondern einer exponentiellen Funktion folgt und damit höhere Risiken einen überproportional höheren Risikoaufschlag einfordern.

Auch in 2021 bestimmte die Corona-Krise neben dem sozialen Leben auch maßgeblich die Entwicklung an den Finanzmärkte. Durch die im Jahresverlauf ansteigende Impfung der Bevölkerung konnten regional unterschiedlich Lockdowns und Einschränkungen zurückgenommen werden und das Leben „normalisierte“ sich – bis zur nächsten Welle. Die Aktienmärkte setzten ihre Erholung kontinuierlich fort und erreichten vor allem in den USA neue Rekordstände. Dagegen wurde China stark von Problemen verschiedener Unternehmen im Immobiliensektor (Evergrande) getroffen und die lokalen Aktienmärkte verloren deutlich. An den Rentenmärkten lag das Augenmerk dagegen auf der Entwicklung der Inflation, die im zweiten Halbjahr 2021 weltweit unerwartet deutlich zunahm. Hier zeigten sich vor allem die Auswirkungen des Mangels an Halbleitern und der Probleme bei Lieferketten, die u.a. durch Schließungen von Häfen in China wegen Coronarestriktionen bedingt waren. Aber auch steigende Energiepreise trugen mit dazu bei. Die amerikanische Fed schwenkte daraufhin relativ zügig auf einen engeren geldpolitischen Pfad und reduzierte ihr Ankaufprogramm und kündigte für 2022 Zinserhöhungen an. Die EZB dagegen beharrte lange Zeit auf einer „vorübergehenden“ Inflation und versuchte rhetorisch, die Zinsen niedrig zu halten. Das Ankaufprogramm wurde nur geringfügig reduziert. Die Credit-Märkte zeigten dagegen eine sehr stabile Entwicklung; Credit-Spreads handelten sehr stabil und engten sich in vielen Segmenten während des Jahres weiter ein. Dies wurde auch durch die Rekordergebnisse unterstützt, die viele Unternehmen für daszweite bzw. dritte Quartal 2021 vermeldeten.

Die Renditen für 2-jährige Bundesanleihen schwankte im Jahresverlauf kaum, bewegte sich zwischen -0,78% und-0,58% und beendete das Jahr bei -0,62 %.

Das Thema ESG wurde für viele Investoren immer wichtiger. Auch Emittenten begeben zunehmend mehr „grüne“ oder „nachhaltige“ Emissionen. Auf politischer Ebene hatten weder die Bundestagswahl noch Wahlen in anderen europäischen Ländern einen Einfluß auf die Kapitalmärkte. Auch der Rücktritt von Bundesbank-Präsident Weidmann bewegte die Märkte nicht.

Performanceseitig war das Jahr 2021 für Zinsanlagen auf breiter Ebene eines der schwächsten Jahr der letzten 20 Jahre. Wie im Vorjahr konnten Bank und Unternehmensanleihen gegenüber AAA/AA gerateten Staatsanleihen und Pfandbriefen eine Outperformance generieren. Aufgrund der negativen Renditen bei Staatsanleihen im kurzen Bereich investierte der Ampega Reserve Rentenfonds auch weiterhin verstärkt in Nachranganleihen mit kurzem Call-Datum. Auch Basis-Trades mit CDS wurden abgeschlossen, zudem wurde ein kleiner Anteil CLO beigemischt.

Der Ampega Reserve Rentenfonds schloss das Jahr mit einer Wertentwicklung von -0,46% in der Anteilklasse P (a) ab. Die Anteilklasse I (a) erreichte eine Wertentwicklung von -0,26%. Die Jahresvolatilität lag bei 0,35 % in der Anteilklasse P (a) und 0,32 % in der Anteilklasse I (a).

Wesentliche Risiken des Sondervermögens im Berichtszeitraum

Marktpreisrisiken

Zinsänderungsrisiken

Über die Anlage in Anleihen und Credit-Default-Swaps ist das Sondervermögen Zinsänderungs- und Spreadrisiken ausgesetzt. Das Sondervermögen war im Berichtszeitraum entsprechend seiner Anlagepolitik breit diversifiziert in Anleihen von Emittenten aus unterschiedlichen Ländern investiert. Diese Vorgehensweise dient der Steuerung und Reduzierung der Spreadrisiken. Das Zinsänderungsrisiko wird durch eine aktive Durationspositionierung anhand des Ampega-Durationsprozesses gesteuert.

Adressenausfallrisiken

Adressenausfallrisiken resultieren aus dem möglichen Ausfall von Zins- und Tilgungszahlungen der Einzelinvestments in Renten. Um Konzentrationsrisiken zu verringern, werden diese so weit wie möglich diversifiziert; nicht nur im Hinblick auf die Auswahl der Schuldner, sondern auch auf die Auswahl der Sektoren und Länder. Credit Default Swaps werden nur mit ausgewählten Kontrahenten auf Basis einer Besicherungsvereinbarung abgeschlossen, die das Kontrahentenrisiko reduziert. Weitere Risiken ergeben sich durch die Anlage liquider Mittel bei Banken, die jedoch einem staatlich oder privatwirtschaftlich organisierten Einlagensicherungsmechanismus unterliegen.

Liquiditätsrisiken

Aufgrund der Anlagepolitik ist das Sondervermögen den Rentenmärkten inhärenten Liquiditätsrisiken ausgesetzt. Um diese Liquiditätsrisiken zu begrenzen, achtet das Management auf ein ausreichendes Emissionsvolumen der einzelnen Anleihen sowie auf Ebene des Sondervermögens auf eine ausreichende Diversifikation. Zum Berichtszeitpunkt liegen keine Indikationen über eine begrenzte Liquidität vor. Dennoch kann aufgrund des Anlagefokus in Unternehmensanleihen eine Verschlechterung der Liquiditätssituation des Sondervermögens in Marktkrisen nicht vollständig ausgeschlossen werden.

Operationelle Risiken

Für die Überwachung und Steuerung der operationellen Risiken des Sondervermögens sind entsprechende Maßnahmen getroffen worden.

Risiken infolge der Pandemie

Durch das Sars-CoV-2-Virus, das sich weltweit ausgebreitet hat, sind stärkere negative Auswirkungen auf bestimmte Branchen nicht auszuschließen, die teilweise zu Ausfällen führen könnten (Kreditrisiko) und somit sowohl direkt als auch indirekt die Investments im Fonds betreffen könnten.

Risiken infolge des Ukraine-Krieges

Die Auswirkungen der im Februar 2022 begonnenen kriegerischen Auseinandersetzungen auf dem Gebiet der Ukraine lassen sich zum gegenwärtigen Zeitpunkt noch nicht abschätzen. Infolge der Sanktionen gegenüber Russland ergeben sich gesamtwirtschaftliche Auswirkungen (z. B. steigende Inflation und Zinsen, Energieverteuerung und -verknappung, Lieferkettenprobleme), die sich auf den Kapitalmärkten widerspiegeln und in Markt- und Börsenpreisen niederschlagen. Somit können diese Auswirkungen auch die Investments im Fonds in unterschiedlicher Intensität betreffen.

Ergänzende Angaben nach ARUGII

Anlageziel des Fonds ist ein konstanter positiver Ertrag. Durch eine kurze Risikobindungsdauer von maximal drei Jahren, soll auf 1-Jahresperspektive auch in volatilen Phasen ein negativer Ertrag vermieden werden. Der Fonds soll durch seine breite Diversifikation auf Assetklassen- und Emittentenebene einen Risikoausgleich herbeiführen und in unterschiedlichen Marktphasen stabile Erträge generieren. Der Fonds ist ein kurzlaufender Rentenfonds, der basierend auf der Ampega Fixed Income Strategie für den EURO-Bereich eine diversifizierte Assetallokation bei gleichzeitig niedriger Zinssensivität umsetzt. Der Fonds legt sein Vermögen überwiegend in auf Euro lautende Anleihen von Unternehmen, Banken und Staaten an, sowohl festverzinslich als auch variabel. Neben erstrangigen Papieren können auch nachrangige Anleihen erworben werden. Zudem investiert der Fonds auch über CDS und CLO. Das Rating der Anleihen liegt hauptsächlich im Investmentgrade, Non-Investmentgrade-Anleihen werden beigemischt. Die durchschnittliche Zinsbindungsdauer des Portfolios beträgt maximal 24 Monate.

Die Emittentenauswahl erfolgt aus den von Ampega definierten Anlageuniversen der jeweiligen Assetklasse. Hierbei wird über den jeweiligen Bottom-Up-Investmentprozess mit quantitativer und qualitativer Analyse eine Einzeltitelsektion erreicht, und um unsere Top-Down-Sicht ergänzt.

Aus den für das Sondervermögen erworbenen Aktien erwachsen Abstimmungsrechte in den Hauptversammlungen der Portfoliogesellschaften (Emittenten) und teilweise andere Mitwirkungsrechte. Die Engagement Policy der Ampega Investment GmbH enthält allgemeine Informationen über die verantwortungsvolle Ausübung dieser Rechte, auch zum Umgang mit Interessenkonflikten im Rahmen der Mitwirkung in den Portfoliogesellschaften.

Liegen der Talanx Investment Group keine unternehmensspezifischen Informationen vor, die eine Teilnahme an der Hauptversammlung notwendig machen, so nimmt die Talanx Investment Group in aller Regel Abstand von der persönlichen Teilnahme durch Vertretungsberechtigte. Die Talanx Investment Group unterhält ein hausinternes Komitee zur Prüfung und Entscheidungsfindung zur Stimmrechtsausübung in allen signifikanten Portfolio-Gesellschaften. Das sogenannte Proxy-Voting-Komitee folgt bei der Stimmrechtsausübung maßgeblich den in der Anlagestrategie festgelegten Zielen und berücksichtigt bei der Analyse von Beschlussvorschlägen für Hauptversammlungen diverse Faktoren.

Die Talanx Investment Group hat den externen Dienstleister ISS-ESG mit der Analyse der Hauptversammlungs-Unterlagen sowie der Umsetzung des Abstimmungsverhaltens gemäß den „Continental Europe Proxy Voting Guidelines” beauftragt. Vorschläge für das Abstimmungsverhalten auf Basis der Analysen werden in angemessenem Umfang überprüft, insbesondere ob im konkreten Fall für die Hauptversammlung ergänzende oder von der Stimmrechtspolitik der Talanx Investment Group abweichende Vorgaben erteilt werden sollten. Soweit dies in Ergänzung oder Abweichung von der Stimmrechtspolitik notwendig ist, erteilt die Talanx Investment Group konkrete Weisungen zu einzelnen Tagesordnungspunkten.

Um das Risiko des Entstehens von Interessenkonflikten zu reduzieren und gleichzeitig ihrer treuhänderischen Vermögensverwaltung neutral nachkommen zu können, unterhält die Talanx Investment Group in aller Regel keine Dienstleistungsbeziehungen mit Portfolio-Gesellschaften. Unabhängig davon hat die Talanx Investment Group etablierte Prozesse zur Identifizierung, Meldung sowie zum Umgang mit Interessenskonflikten eingerichtet. Alle potenziellen und tatsächlichen Interessenskonflikte sind in einem Register erfasst und werden kontinuierlich überprüft. Teil der Überprüfung ist dabei auch die Einschätzung hinsichtlich der Angemessenheit der eingeführten Maßnahmen zur Vermeidung von negativen Auswirkungen aus den identifizierten Interessenkonflikten.

Insbesondere die Struktur des Vergütungssystems und die damit verbundenen variablen Bestandteile sind langfristig orientiert und stärken so eine nachhaltige und langfristig erfolgreiche Anlagestrategie im Sinne der Investoren.

Für Fonds- und Vermögensverwaltung in Aktien erfolgt die Vergütung der Talanx Investment Group nicht performanceabhängig, sondern aufwandsbezogen und marktgerecht in Basispunkten vom jeweils verwalteten Vermögen.

Wesentliche Grundlagen des realisierten Ergebnisses

Die realisierten Gewinne und Verluste resultieren im Wesentlichen aus der Veräußerung von Renten.

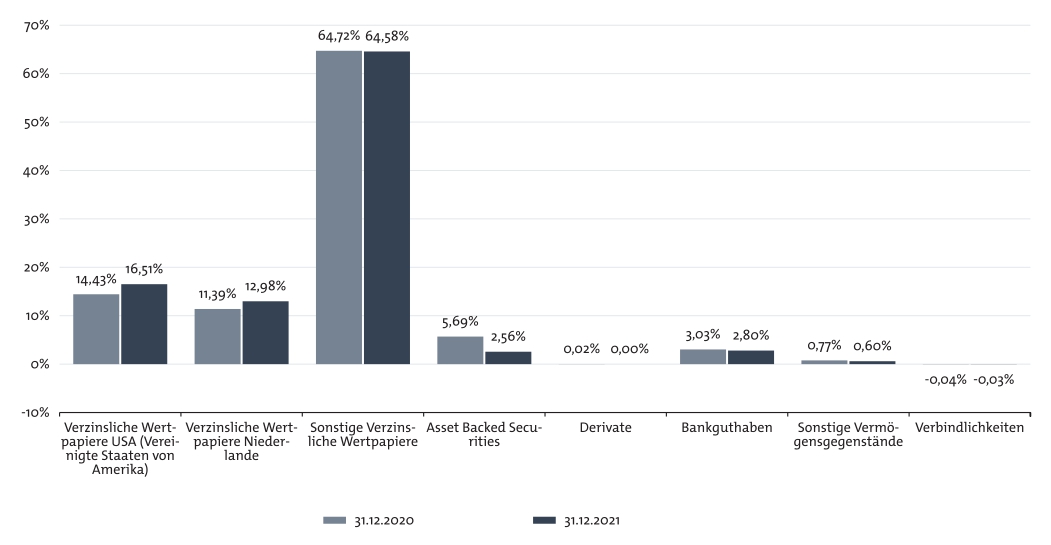

Struktur des Sondervermögens

Durch Rundung der Prozentanteile bei der Berechnung können geringfügige Rundungsdifferenzen entstanden sein.

Vermögensübersicht zum 31.12.2021

| Kurswert in EUR |

% des Fonds- vermögens |

|||

|---|---|---|---|---|

| 1) Durch Rundung der Prozentanteile bei der Berechnung können geringfügige Rundungsdifferenzen entstanden sein. | ||||

| Vermögensgegenstände | ||||

| Verzinsliche Wertpapiere | 205.135.477,65 | 94,07 | ||

| Australien | 6.041.670,00 | 2,77 | ||

| Belgien | 1.406.146,00 | 0,64 | ||

| Deutschland | 13.462.507,00 | 6,17 | ||

| Dänemark | 3.304.895,00 | 1,52 | ||

| Finnland | 4.609.935,00 | 2,11 | ||

| Frankreich | 28.094.686,50 | 12,88 | ||

| Großbritannien | 20.036.437,00 | 9,19 | ||

| Irland | 6.666.245,00 | 3,06 | ||

| Italien | 10.509.338,60 | 4,82 | ||

| Japan | 8.193.084,00 | 3,76 | ||

| Jersey | 1.011.500,00 | 0,46 | ||

| Kanada | 4.008.890,00 | 1,84 | ||

| Luxemburg | 10.457.403,00 | 4,80 | ||

| Mexiko | 550.205,00 | 0,25 | ||

| Niederlande | 28.307.845,00 | 12,98 | ||

| Norwegen | 2.507.120,00 | 1,15 | ||

| Portugal | 1.069.710,00 | 0,49 | ||

| Schweden | 10.695.257,55 | 4,90 | ||

| Schweiz | 3.039.220,00 | 1,39 | ||

| Spanien | 2.527.270,00 | 1,16 | ||

| USA (Vereinigte Staaten von Amerika) | 36.011.457,00 | 16,51 | ||

| Österreich | 2.624.656,00 | 1,20 | ||

| Asset Backed Securities | 5.575.906,09 | 2,56 | ||

| Irland | 2.477.267,08 | 1,14 | ||

| Niederlande | 3.098.639,01 | 1,42 | ||

| Derivate | 6.968,41 | 0,00 | ||

| Swaps | 6.968,41 | 0,00 | ||

| Bankguthaben | 6.099.329,64 | 2,80 | ||

| Sonstige Vermögensgegenstände | 1.311.852,51 | 0,60 | ||

| Verbindlichkeiten | -72.332,20 | -0,03 | ||

| Fondsvermögen | 218.057.202,10 | 100,00 1) | ||

Vermögensaufstellung zum 31.12.2021

| Gattungsbezeichnung | ISIN | Markt | Stück bzw. Anteile bzw. Whg. in 1.000 |

Bestand 31.12.2021 | Käufe / Zugänge |

Verkäufe / Abgänge |

Kurs | Kurswert in EUR |

% des Fonds- vermögens |

|||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| im Berichtszeitraum | ||||||||||||||||||

| 1) Noch nicht abgeführte Verwaltungsvergütung, Prüfungsgebühren, Verwahrstellenvergütung und Veröffentlichungskosten 2) Durch Rundung der Prozentanteile bei der Berechnung können geringfügige Rundungsdifferenzen entstanden sein. |

||||||||||||||||||

| Börsengehandelte Wertpapiere | EUR | 201.529.923,74 | 92,42 | |||||||||||||||

| Verzinsliche Wertpapiere | EUR | 201.529.923,74 | 92,42 | |||||||||||||||

| 0,0000 % BPCE MTN FRN 2018/2023 | FR0013323672 | EUR | 500 | 0 | 0 | % | 100,5350 | 502.675,00 | 0,23 | |||||||||

| 0,0000 % Bank of Montreal MTN FRN 2018/2022 | XS1791326728 | EUR | 2.000 | 0 | 0 | % | 100,1110 | 2.002.220,00 | 0,92 | |||||||||

| 0,0000 % Citigroup MTN FRN MC 2018/2023 | XS1795253134 | EUR | 1.000 | 0 | 0 | % | 100,5170 | 1.005.170,00 | 0,46 | |||||||||

| 0,0000 % Dassault Systemes MC 2019/2022 | FR0013444502 | EUR | 1.600 | 0 | 0 | % | 100,2740 | 1.604.384,00 | 0,74 | |||||||||

| 0,0000 % Enel Finance Int. MTN MC 2019/2024 | XS2066706818 | EUR | 2.000 | 0 | 0 | % | 99,9870 | 1.999.740,00 | 0,92 | |||||||||

| 0,0000 % Essilor International MTN MC 2019/2023 | FR0013463643 | EUR | 1.500 | 0 | 0 | % | 100,4040 | 1.506.060,00 | 0,69 | |||||||||

| 0,0000 % FCA Bank MTN MC 2021/2024 | XS2332254015 | EUR | 1.000 | 1.000 | 0 | % | 99,7630 | 997.630,00 | 0,46 | |||||||||

| 0,0000 % Ford Motor Credit MTN FRN 2018/2022 | XS1767930826 | EUR | 750 | 0 | 0 | % | 99,7480 | 748.110,00 | 0,34 | |||||||||

| 0,0000 % Highland Holdings S.. MC 2021/2023 | XS2406913884 | EUR | 1.250 | 1.250 | 0 | % | 100,1480 | 1.251.850,00 | 0,57 | |||||||||

| 0,0000 % John Deere Bank MTN FRN 2017/2022 | XS1692846790 | EUR | 1.000 | 0 | 0 | % | 100,3430 | 1.003.430,00 | 0,46 | |||||||||

| 0,0000 % KBC Bank MTN FRN 2017/2022 | BE0002281500 | EUR | 1.400 | 0 | 0 | % | 100,4390 | 1.406.146,00 | 0,64 | |||||||||

| 0,0000 % LVMH Moet-Hennessy MTN FRN 2020/2022 | FR0013482809 | EUR | 800 | 0 | 0 | % | 100,0620 | 800.496,00 | 0,37 | |||||||||

| 0,0000 % LVMH Moet-Hennessy MTN MC 2020/2024 | FR0013482817 | EUR | 1.500 | 1.500 | 0 | % | 100,3790 | 1.505.685,00 | 0,69 | |||||||||

| 0,0000 % Medtronic Global Holdings 2020/2023 | XS2240133459 | EUR | 1.500 | 0 | 0 | % | 100,3640 | 1.505.460,00 | 0,69 | |||||||||

| 0,0000 % Mitsubishi UFJ Financial Group MTN FRN 2018/2023 | XS1828132735 | EUR | 500 | 0 | 0 | % | 100,6320 | 503.160,00 | 0,23 | |||||||||

| 0,0000 % Mizuho Financial Group MTN FRN 2018/2023 | XS1801906279 | EUR | 500 | 0 | 0 | % | 100,5640 | 502.820,00 | 0,23 | |||||||||

| 0,0000 % OMV MTN 2020/2023 | XS2189614014 | EUR | 1.600 | 0 | 0 | % | 100,3860 | 1.606.176,00 | 0,74 | |||||||||

| 0,0000 % Pernod Ricard 2019/2023 | FR0013456423 | EUR | 1.000 | 0 | 0 | % | 100,3780 | 1.003.780,00 | 0,46 | |||||||||

| 0,0000 % RCI Banque MTN FRN 2018/2023 | FR0013309606 | EUR | 500 | 500 | 0 | % | 100,2010 | 501.005,00 | 0,23 | |||||||||

| 0,0000 % SAP MC 2020/2023 | XS2176715311 | EUR | 1.000 | 1.000 | 0 | % | 100,4140 | 1.004.140,00 | 0,46 | |||||||||

| 0,0000 % Sumitomo Mitsui Financial Group MTN FRN 2017/2022 | XS1621087359 | EUR | 3.000 | 0 | 0 | % | 100,2090 | 3.006.270,00 | 1,38 | |||||||||

| 0,0000 % Telenor MTN MC 2019/2023 | XS2056395606 | EUR | 500 | 0 | 0 | % | 100,3720 | 501.860,00 | 0,23 | |||||||||

| 0,0000 % Traton Finance Luxembourg MTN MC 2021/2024 | DE000A3KSGM5 | EUR | 900 | 900 | 0 | % | 99,7750 | 897.975,00 | 0,41 | |||||||||

| 0,0000 % Volkswagen Leasing MTN 2021/2023 | XS2282093769 | EUR | 600 | 600 | 0 | % | 100,1650 | 600.990,00 | 0,28 | |||||||||

| 0,0000 % Volvo Treasury MTN 2021/2024 | XS2402009539 | EUR | 2.000 | 2.000 | 0 | % | 100,1520 | 2.003.040,00 | 0,92 | |||||||||

| 0,0000 % Vonovia MTN MC 2021/2024 | DE000A3E5MF0 | EUR | 500 | 500 | 0 | % | 99,6770 | 498.385,00 | 0,23 | |||||||||

| 0,0000 % Vonovia MTN MC 2021/2025 | DE000A3MP4T1 | EUR | 200 | 200 | 0 | % | 98,9930 | 197.986,00 | 0,09 | |||||||||

| 0,0000 % WPP Finance 2013 MTN FRN 2018/2022 | XS1794195724 | EUR | 600 | 0 | 0 | % | 100,0520 | 600.312,00 | 0,28 | |||||||||

| 0,0000 % Berkshire Hathaway MC 2020/2025 | XS2133056114 | EUR | 2.000 | 2.000 | 0 | % | 99,9430 | 1.998.860,00 | 0,92 | |||||||||

| 0,0100 % Banque Fed. Credit Mutuel MTN 2021/2025 | FR0014006XE5 | EUR | 2.000 | 2.000 | 0 | % | 99,8270 | 1.996.540,00 | 0,92 | |||||||||

| 0,0100 % NTT Finance MC 2021/2025 | XS2305026762 | EUR | 2.300 | 2.300 | 0 | % | 99,8650 | 2.296.895,00 | 1,05 | |||||||||

| 0,0170 % Carrefour Banque FRN MC 2018/2022 | FR0013342664 | EUR | 1.000 | 0 | 0 | % | 100,1060 | 1.001.060,00 | 0,46 | |||||||||

| 0,0530 % Bank of Nova Scotia MTN FRN 2017/2022 | XS1694774420 | EUR | 1.000 | 0 | 0 | % | 100,4290 | 1.004.290,00 | 0,46 | |||||||||

| 0,0820 % NTT Finance MTN MC 2021/2025 | XS2411311579 | EUR | 400 | 400 | 0 | % | 99,8360 | 399.344,00 | 0,18 | |||||||||

| 0,1000 % ING Groep MTN fix-to-float 2019/2025 | XS2049154078 | EUR | 1.000 | 1.000 | 0 | % | 99,9860 | 999.860,00 | 0,46 | |||||||||

| 0,1010 % BASF MTN MC 2020/2023 | DE000A289DB1 | EUR | 1.000 | 0 | 0 | % | 100,4950 | 1.004.950,00 | 0,46 | |||||||||

| 0,1070 % Carrefour Banque MTN MC 2021/2025 | FR0014003Z81 | EUR | 600 | 600 | 0 | % | 99,4000 | 596.400,00 | 0,27 | |||||||||

| 0,1240 % Banco Santander MTN FRN 2021/2026 | XS2293577354 | EUR | 1.500 | 1.500 | 0 | % | 100,9940 | 1.514.910,00 | 0,69 | |||||||||

| 0,1250 % GlaxoSmithKline Cap. MTN MC 2020/2023 | XS2170609403 | EUR | 1.400 | 0 | 0 | % | 100,6530 | 1.409.142,00 | 0,65 | |||||||||

| 0,1250 % ING Groep fix-to-float 2021/2025 | XS2413696761 | EUR | 700 | 700 | 0 | % | 99,9880 | 699.916,00 | 0,32 | |||||||||

| 0,1250 % NatWest Markets MTN 2021/2025 | XS2407357768 | EUR | 1.100 | 1.100 | 0 | % | 99,4630 | 1.094.093,00 | 0,50 | |||||||||

| 0,1250 % OP Corporate Bank MTN 2020/2024 | XS2197342129 | EUR | 2.000 | 0 | 0 | % | 100,6370 | 2.012.740,00 | 0,92 | |||||||||

| 0,1250 % Siemens Financieringsmat. 2020/2022 | XS2182049291 | EUR | 700 | 0 | 0 | % | 100,2650 | 701.855,00 | 0,32 | |||||||||

| 0,1250 % TRATON Finance Luxembourg MTN MC 2021/2025 | DE000A3KNP88 | EUR | 900 | 900 | 0 | % | 99,5350 | 895.815,00 | 0,41 | |||||||||

| 0,1250 % Terna MTN 2019/2025 | XS2033351995 | EUR | 1.000 | 1.000 | 0 | % | 100,1120 | 1.001.120,00 | 0,46 | |||||||||

| 0,1250 % Traton Finance Luxembourg MTN MC 2021/2024 | DE000A3KYMA6 | EUR | 1.400 | 1.400 | 0 | % | 99,8960 | 1.398.544,00 | 0,64 | |||||||||

| 0,1250 % Volvo Treasury MTN MC 2020/2024 | XS2230884657 | EUR | 1.000 | 500 | 0 | % | 100,4360 | 1.004.360,00 | 0,46 | |||||||||

| 0,1670 % NatWest Markets MTN FRN 2021/2023 | XS2346730174 | EUR | 2.000 | 2.000 | 0 | % | 100,6290 | 2.012.580,00 | 0,92 | |||||||||

| 0,1860 % Banco Santander MTN FRN 2017/2024 | XS1717591884 | EUR | 1.000 | 0 | 0 | % | 101,2360 | 1.012.360,00 | 0,46 | |||||||||

| 0,1880 % Commerzbank MTN FRN 2017/2022 | DE000CZ40L22 | EUR | 1.000 | 0 | 0 | % | 100,1070 | 1.001.070,00 | 0,46 | |||||||||

| 0,2380 % Deutsche Bank MTN FRN 2017/2022 | DE000DL19TQ2 | EUR | 1.500 | 0 | 0 | % | 100,2390 | 1.503.585,00 | 0,69 | |||||||||

| 0,2500 % Essilor International MTN MC 2020/2024 | FR0013516051 | EUR | 400 | 0 | 0 | % | 100,9860 | 403.944,00 | 0,19 | |||||||||

| 0,2500 % Fresenius Medical Care MTN MC 2019/2023 | XS2084510069 | EUR | 500 | 0 | 0 | % | 100,6020 | 503.010,00 | 0,23 | |||||||||

| 0,2500 % Heimstaden Bostad MTN MC 2021/2024 | XS2397239000 | EUR | 650 | 650 | 0 | % | 100,2000 | 651.300,00 | 0,30 | |||||||||

| 0,2500 % Illinois Tool Works MC 2019/2024 | XS1843435253 | EUR | 1.000 | 1.000 | 0 | % | 100,7280 | 1.007.280,00 | 0,46 | |||||||||

| 0,2500 % Lloyds Bank Corporate Markets MTN 2019/2022 | XS2059885058 | EUR | 1.000 | 0 | 0 | % | 100,5460 | 1.005.460,00 | 0,46 | |||||||||

| 0,2500 % SAP MC 2018/2022 | DE000A2TSTD0 | EUR | 1.000 | 0 | 0 | % | 100,0780 | 1.000.780,00 | 0,46 | |||||||||

| 0,2500 % Siemens Financieringsmat. MTN 2020/2024 | XS2182055181 | EUR | 600 | 0 | 0 | % | 101,0970 | 606.582,00 | 0,28 | |||||||||

| 0,2500 % Skand. Enskilda MTN S.GMTN 2020/2023 | XS2176534282 | EUR | 2.100 | 0 | 0 | % | 100,7530 | 2.115.813,00 | 0,97 | |||||||||

| 0,2520 % Credit Agricole London MTN FRN 2017/2022 | XS1598861588 | EUR | 1.000 | 0 | 0 | % | 100,2320 | 1.002.320,00 | 0,46 | |||||||||

| 0,2850 % AT&T FRN 2018/2023 | XS1907118464 | EUR | 500 | 0 | 0 | % | 101,0370 | 505.185,00 | 0,23 | |||||||||

| 0,3000 % Chubb INA Holdings MC 2019/2024 | XS2091604715 | EUR | 3.000 | 3.000 | 0 | % | 100,7100 | 3.021.300,00 | 1,39 | |||||||||

| 0,3750 % Bank of Nova Scotia MTN 2017/2022 | XS1592881020 | EUR | 1.000 | 0 | 0 | % | 100,2380 | 1.002.380,00 | 0,46 | |||||||||

| 0,3750 % Essilor International MTN MC 2020/2026 | FR0013516069 | EUR | 1.000 | 0 | 0 | % | 101,3380 | 1.013.380,00 | 0,46 | |||||||||

| 0,3750 % United Parcel Service MC 2017/2023 | XS1718480327 | EUR | 1.000 | 1.000 | 0 | % | 101,1210 | 1.011.210,00 | 0,46 | |||||||||

| 0,4020 % Intesa SanPaolo MTN FRN 2017/2022 | XS1599167589 | EUR | 600 | 0 | 0 | % | 100,2600 | 601.560,00 | 0,28 | |||||||||

| 0,4090 % HSBC Holdings FRN -single callable- 2021/2026 | XS2388490802 | EUR | 1.500 | 1.500 | 0 | % | 102,2940 | 1.534.410,00 | 0,70 | |||||||||

| 0,4360 % Bank of America MTN FRN -single callable- 2021/2025 | XS2345784057 | EUR | 2.000 | 2.000 | 0 | % | 101,5950 | 2.031.900,00 | 0,93 | |||||||||

| 0,4490 % Credit Suisse Group MTN FRN MC 2021/2026 | CH0591979635 | EUR | 2.000 | 2.000 | 0 | % | 101,3510 | 2.027.020,00 | 0,93 | |||||||||

| 0,5000 % BNP Paribas MTN fix-to-float 2019/2025 | FR0013434776 | EUR | 1.000 | 1.000 | 0 | % | 101,0860 | 1.010.860,00 | 0,46 | |||||||||

| 0,5000 % FCA Bank MTN MC 2019/2024 | XS2051914963 | EUR | 500 | 0 | 0 | % | 100,9320 | 504.660,00 | 0,23 | |||||||||

| 0,5000 % FCA Bank MTN MC 2020/2023 | XS2231792586 | EUR | 500 | 0 | 0 | % | 100,7750 | 503.875,00 | 0,23 | |||||||||

| 0,5000 % PSA Banque France MTN MC 2019/2022 | XS1980189028 | EUR | 200 | 0 | 0 | % | 100,1900 | 200.380,00 | 0,09 | |||||||||

| 0,5000 % Unilever MTN 2018/2025 | XS1873208950 | EUR | 1.500 | 1.500 | 0 | % | 101,7810 | 1.526.715,00 | 0,70 | |||||||||

| 0,6250 % Dt. Telekom Int. Fin. MTN 2016/2023 | XS1382792197 | EUR | 1.500 | 0 | 0 | % | 101,1890 | 1.517.835,00 | 0,70 | |||||||||

| 0,6250 % Glencore Finance Europe MTN S.MTN MC 2019/2024 | XS2051397961 | EUR | 1.000 | 1.000 | 0 | % | 101,1500 | 1.011.500,00 | 0,46 | |||||||||

| 0,6250 % Koninklijke KPN MC 2016/2025 | XS1485532896 | EUR | 1.500 | 1.500 | 0 | % | 101,7530 | 1.526.295,00 | 0,70 | |||||||||

| 0,6250 % PSA Banque France MTN 2017/2022 | XS1694212181 | EUR | 1.350 | 0 | 0 | % | 100,7610 | 1.360.273,50 | 0,62 | |||||||||

| 0,6250 % Philip Morris Int. MC 2017/2024 | XS1716243719 | EUR | 500 | 500 | 0 | % | 101,3560 | 506.780,00 | 0,23 | |||||||||

| 0,6250 % Rabobank Nederland MTN 2019/2024 | XS1956955980 | EUR | 3.000 | 3.000 | 0 | % | 101,6550 | 3.049.650,00 | 1,40 | |||||||||

| 0,6500 % Johnson & Johnson MC 2016/2024 | XS1411535799 | EUR | 1.000 | 1.000 | 0 | % | 102,0060 | 1.020.060,00 | 0,47 | |||||||||

| 0,7500 % BHP Billiton Finance MTN MC 2015/2022 | XS1225004461 | EUR | 3.000 | 3.000 | 0 | % | 100,6480 | 3.019.440,00 | 1,38 | |||||||||

| 0,7500 % Bank of Ireland Group MTN -single callable- 2019/2024 | XS2023633931 | EUR | 2.000 | 0 | 0 | % | 101,1160 | 2.022.320,00 | 0,93 | |||||||||

| 0,7500 % LVMH Moet-Hennessy MTN MC 2017/2024 | FR0013257623 | EUR | 500 | 500 | 0 | % | 101,9890 | 509.945,00 | 0,23 | |||||||||

| 0,7500 % OMV MTN 2018/2023 | XS1917590876 | EUR | 1.000 | 1.000 | 0 | % | 101,8480 | 1.018.480,00 | 0,47 | |||||||||

| 0,7500 % Royal Bank of Scotland Group fix to float 2019/2025 | XS2080205367 | EUR | 1.500 | 1.500 | 0 | % | 101,4700 | 1.522.050,00 | 0,70 | |||||||||

| 0,8000 % Booking Holdings -single callable- 2017/2022 | XS1577747782 | EUR | 500 | 0 | 0 | % | 100,1390 | 500.695,00 | 0,23 | |||||||||

| 0,8000 % Capital One Financial 2019/2024 | XS2009011771 | EUR | 2.000 | 2.000 | 0 | % | 101,8390 | 2.036.780,00 | 0,93 | |||||||||

| 0,8750 % Roche Fin. Europe MTN -single callable- 2015/2025 | XS1195056079 | EUR | 1.000 | 1.000 | 0 | % | 103,0010 | 1.030.010,00 | 0,47 | |||||||||

| 1,0000 % Altria Group MC 2019/2023 | XS1843444081 | EUR | 2.500 | 1.000 | 0 | % | 101,0540 | 2.526.350,00 | 1,16 | |||||||||

| 1,0000 % BNP Paribas 2017/2024 | XS1637277572 | EUR | 1.500 | 1.500 | 0 | % | 102,4920 | 1.537.380,00 | 0,71 | |||||||||

| 1,0000 % BPCE 2019/2024 | FR0013396447 | EUR | 1.500 | 1.500 | 0 | % | 102,6540 | 1.539.810,00 | 0,71 | |||||||||

| 1,0000 % Banque Postale MTN 2017/2024 | FR0013286838 | EUR | 2.500 | 2.500 | 0 | % | 102,6220 | 2.565.550,00 | 1,18 | |||||||||

| 1,0000 % Goldman Sachs MTN FRN -single callable- 2021/2026 | XS2322254165 | EUR | 2.000 | 2.000 | 0 | % | 101,6690 | 2.033.380,00 | 0,93 | |||||||||

| 1,0000 % Intesa Sanpaolo MTN 2019/2024 | XS2022425297 | EUR | 1.500 | 1.500 | 0 | % | 102,1360 | 1.532.040,00 | 0,70 | |||||||||

| 1,0500 % AT&T MC 2018/2023 | XS1907118894 | EUR | 600 | 0 | 0 | % | 101,9750 | 611.850,00 | 0,28 | |||||||||

| 1,1250 % ING Groep MTN 2018/2025 | XS1771838494 | EUR | 1.000 | 1.000 | 0 | % | 103,2000 | 1.032.000,00 | 0,47 | |||||||||

| 1,1250 % Schaeffler AG MTN MC 2019/2022 | DE000A2YB699 | EUR | 1.000 | 0 | 0 | % | 100,2240 | 1.002.240,00 | 0,46 | |||||||||

| 1,2500 % AIB Group MTN 2019/2024 | XS2003442436 | EUR | 2.000 | 2.000 | 0 | % | 102,7750 | 2.055.500,00 | 0,94 | |||||||||

| 1,2500 % Celanese US Holdings -single callable- 2017/2025 | XS1713474671 | EUR | 1.000 | 1.000 | 0 | % | 102,6170 | 1.026.170,00 | 0,47 | |||||||||

| 1,2500 % DnB Bank MTN fix-to-float (subord.) 2017/2027 | XS1571331955 | EUR | 2.000 | 2.000 | 0 | % | 100,2630 | 2.005.260,00 | 0,92 | |||||||||

| 1,2500 % FCA Bank MTN MC 2019/2022 | XS1954697923 | EUR | 1.000 | 0 | 0 | % | 100,6120 | 1.006.120,00 | 0,46 | |||||||||

| 1,2500 % LEG Immobilien MTN -s. callable- 2017/2024 | XS1554456613 | EUR | 1.500 | 0 | 0 | % | 102,1230 | 1.531.845,00 | 0,70 | |||||||||

| 1,3790 % Bank of America fix-to-float 2017/2025 | XS1560863802 | EUR | 2.000 | 2.000 | 0 | % | 102,8610 | 2.057.220,00 | 0,94 | |||||||||

| 1,4500 % AT&T MC 2014/2022 | XS1144086110 | EUR | 800 | 0 | 0 | % | 100,3040 | 802.432,00 | 0,37 | |||||||||

| 1,5000 % ADO Properties MC 2017/2024 | XS1652965085 | EUR | 2.000 | 2.000 | 0 | % | 87,9070 | 1.758.140,00 | 0,81 | |||||||||

| 1,5140 % Ford Motor Credit 2019/2023 | XS2013574202 | EUR | 1.500 | 0 | 0 | % | 101,2620 | 1.518.930,00 | 0,70 | |||||||||

| 1,6000 % PALMP 1X A2A 2017/2030 | XS1566961618 | EUR | 1.500 | 0 | 0 | % | 100,1498 | 1.502.246,34 | 0,69 | |||||||||

| 1,6250 % Dell Bank MC 2020/2024 | XS2193734733 | EUR | 2.500 | 2.500 | 0 | % | 103,5370 | 2.588.425,00 | 1,19 | |||||||||

| 1,6250 % RCI Banque MTN MC 2017/2025 | FR0013250693 | EUR | 500 | 500 | 0 | % | 103,4740 | 517.370,00 | 0,24 | |||||||||

| 1,6250 % UniCredit MTN MC 2019/2025 | XS2021993212 | EUR | 1.500 | 1.500 | 0 | % | 102,8040 | 1.542.060,00 | 0,71 | |||||||||

| 1,6500 % CRNCL 2016-6X BR 2018/2029 | XS1850309896 | EUR | 600 | 0 | 0 | % | 100,1744 | 601.046,47 | 0,28 | |||||||||

| 1,7000 % Danaher MC 2020/2024 | XS2147994995 | EUR | 1.000 | 1.000 | 0 | % | 103,9530 | 1.039.530,00 | 0,48 | |||||||||

| 1,7500 % Lloyds Banking Group MTN fix-to-float (sub.) 2018/2028 | XS1788982996 | EUR | 1.500 | 1.500 | 0 | % | 102,7480 | 1.541.220,00 | 0,71 | |||||||||

| 1,8750 % Iberdrola Int. PERP Multi Reset Notes (sub.) 2017/2099 | XS1721244371 | EUR | 3.000 | 0 | 0 | % | 102,1650 | 3.064.950,00 | 1,41 | |||||||||

| 2,0000 % ARESE 7X BR 2017/2030 | XS1650058560 | EUR | 1.000 | 0 | 0 | % | 99,7009 | 997.009,18 | 0,46 | |||||||||

| 2,0000 % CRNCL 2016-6X CR 2018/2029 | XS1850310126 | EUR | 1.000 | 0 | 0 | % | 99,9366 | 999.365,60 | 0,46 | |||||||||

| 2,0000 % Commonwealth Bank Austr. fix-to-float (sub.) 2015/2027 | XS1219642441 | EUR | 3.000 | 0 | 0 | % | 100,7410 | 3.022.230,00 | 1,39 | |||||||||

| 2,0000 % ITV MC 2016/2023 | XS1525536840 | EUR | 3.000 | 3.000 | 0 | % | 103,2630 | 3.097.890,00 | 1,42 | |||||||||

| 2,1250 % ISS Global MTN MC 2014/2024 | XS1145526825 | EUR | 2.000 | 2.000 | 0 | % | 105,4680 | 2.109.360,00 | 0,97 | |||||||||

| 2,1250 % SoftBank Group 2021/2024 | XS2361253862 | EUR | 1.500 | 1.500 | 0 | % | 98,9730 | 1.484.595,00 | 0,68 | |||||||||

| 2,1250 % Trinity Acquisitions MC 2016/2022 | XS1418774706 | EUR | 2.100 | 0 | 0 | % | 100,3600 | 2.107.560,00 | 0,97 | |||||||||

| 2,2000 % ARBR 3X CRR 2021/2034 | XS2366712912 | EUR | 500 | 500 | 0 | % | 100,7271 | 503.635,63 | 0,23 | |||||||||

| 2,2500 % DS Smith MTN MC 2015/2022 | XS1291448824 | EUR | 500 | 500 | 0 | % | 101,1490 | 505.745,00 | 0,23 | |||||||||

| 2,2500 % IQVIA MC 2019/2028 | XS2036798150 | EUR | 1.000 | 0 | 0 | % | 100,7690 | 1.007.690,00 | 0,46 | |||||||||

| 2,3500 % ARESE 8X CR 2019/2032 | XS2060909798 | EUR | 500 | 0 | 0 | % | 100,2436 | 501.217,76 | 0,23 | |||||||||

| 2,3750 % Bayer Multi Reset Notes (subord.) 2015/2075 | DE000A14J611 | EUR | 1.500 | 1.500 | 0 | % | 101,0110 | 1.515.165,00 | 0,69 | |||||||||

| 2,3750 % Booking Holdings -single callable- 2014/2024 | XS1112850125 | EUR | 500 | 500 | 0 | % | 105,8930 | 529.465,00 | 0,24 | |||||||||

| 2,3750 % Nokia MTN MC 2020/2025 | XS2171759256 | EUR | 1.500 | 1.500 | 0 | % | 105,1910 | 1.577.865,00 | 0,72 | |||||||||

| 2,5000 % CADOG 8X CR 2019/2032 | XS2079889445 | EUR | 470 | 0 | 0 | % | 100,2947 | 471.385,11 | 0,22 | |||||||||

| 2,6250 % Gas Natural Fenosa MTN S.1424 2014/2023 | XS1062909624 | EUR | 800 | 0 | 0 | % | 103,3840 | 827.072,00 | 0,38 | |||||||||

| 2,6250 % Telefonica Europe PERP Multi Reset Notes (sub.) 2017/2099 | XS1731823255 | EUR | 600 | 0 | 1.400 | % | 102,1400 | 612.840,00 | 0,28 | |||||||||

| 2,7500 % JP Morgan Chase & Co. MTN 2012/2022 | XS0820547825 | EUR | 1.000 | 0 | 0 | % | 102,1160 | 1.021.160,00 | 0,47 | |||||||||

| 2,7500 % ZF North America Capital 2015/2023 | DE000A14J7G6 | EUR | 2.000 | 1.500 | 0 | % | 103,0450 | 2.060.900,00 | 0,95 | |||||||||

| 2,8750 % Philip Morris Int. 2012/2024 | XS0787527349 | EUR | 2.500 | 2.500 | 0 | % | 107,0500 | 2.676.250,00 | 1,23 | |||||||||

| 2,8750 % Rio Tinto Finance MTN 2012/2024 | XS0863127279 | EUR | 1.000 | 1.000 | 0 | % | 108,9570 | 1.089.570,00 | 0,50 | |||||||||

| 2,8750 % Wolters Kluwer 2013/2023 | XS0907301260 | EUR | 1.000 | 1.000 | 0 | % | 103,8900 | 1.038.900,00 | 0,48 | |||||||||

| 2,9950 % TenneT Holding PERP Multi Reset Notes (subord.) 2017/2099 | XS1591694481 | EUR | 1.500 | 1.500 | 0 | % | 104,6970 | 1.570.455,00 | 0,72 | |||||||||

| 3,0000 % Bertelsmann Multi Reset Notes (sub.) 2015/2075 | XS1222591023 | EUR | 500 | 1.000 | 500 | % | 102,6290 | 513.145,00 | 0,24 | |||||||||

| 3,1250 % La Poste PERP Multi Reset Notes (subord.) 2018/2099 | FR0013331949 | EUR | 1.000 | 1.000 | 0 | % | 104,1720 | 1.041.720,00 | 0,48 | |||||||||

| 3,2480 % Heimstaden Bostad PERP fix-to-float (sub.) 2019/2099 | XS2010037765 | EUR | 1.000 | 1.000 | 0 | % | 100,3960 | 1.003.960,00 | 0,46 | |||||||||

| 3,2500 % Nordea Bank MTN 2012/2022 | XS0801636902 | EUR | 1.000 | 0 | 0 | % | 101,9330 | 1.019.330,00 | 0,47 | |||||||||

| 3,2500 % Telecom Italia MTN 2015/2023 | XS1169832810 | EUR | 1.000 | 1.000 | 0 | % | 102,9550 | 1.029.550,00 | 0,47 | |||||||||

| 3,5000 % Anglo American Capital MTN 2012/2022 | XS0764637194 | EUR | 1.500 | 0 | 0 | % | 100,9390 | 1.514.085,00 | 0,69 | |||||||||

| 3,5000 % Enel Multi Reset Notes (subordinated) 2019/2080 | XS2000719992 | EUR | 640 | 0 | 0 | % | 107,5990 | 688.633,60 | 0,32 | |||||||||

| 3,6250 % Darling Global Finance MC 2018/2026 | XS1813579593 | EUR | 3.000 | 3.000 | 0 | % | 101,9060 | 3.057.180,00 | 1,40 | |||||||||

| 3,8750 % Total MTN PERP Multi Reset Notes (subord.) 2016/2099 | XS1413581205 | EUR | 2.000 | 0 | 0 | % | 101,4050 | 2.028.100,00 | 0,93 | |||||||||

| 4,0000 % Telia Company MTN 2011/2022 | XS0680904827 | EUR | 1.385 | 0 | 0 | % | 100,9830 | 1.398.614,55 | 0,64 | |||||||||

| 4,1250 % Gas Natural Fenosa Fin PERP Multi Reset Nts.(sub.) 2014/2099 | XS1139494493 | EUR | 700 | 2.000 | 1.300 | % | 103,5300 | 724.710,00 | 0,33 | |||||||||

| 4,4960 % Energias de Portugal Multi Reset Notes (sub.) 2019/2079 | PTEDPKOM0034 | EUR | 1.000 | 1.000 | 0 | % | 106,9710 | 1.069.710,00 | 0,49 | |||||||||

| 4,5000 % Investor MTN 2011/2023 | XS0625859516 | EUR | 1.000 | 1.000 | 0 | % | 106,6430 | 1.066.430,00 | 0,49 | |||||||||

| 4,7500 % Fiat Finance & Trade MTN 2014/2022 | XS1088515207 | EUR | 1.700 | 1.700 | 0 | % | 102,7170 | 1.746.189,00 | 0,80 | |||||||||

| 4,8500 % Volvo Treasury Multi Reset Notes (sub.) 2014/2078 | XS1150695192 | EUR | 2.000 | 2.000 | 0 | % | 105,1520 | 2.103.040,00 | 0,96 | |||||||||

| 5,4250 % Solvay Fin. PERP Multi Reset Notes (sub.) 2013/2099 | XS0992293901 | EUR | 500 | 500 | 0 | % | 108,1250 | 540.625,00 | 0,25 | |||||||||

| 6,2500 % ORSTED Multi Reset Notes (subord.) 2013/2099 | XS0943370543 | EUR | 1.100 | 1.100 | 0 | % | 108,6850 | 1.195.535,00 | 0,55 | |||||||||

| 6,3750 % America Movil Multi Reset Notes (subord.) 2013/2073 | XS0969341147 | EUR | 500 | 500 | 0 | % | 110,0410 | 550.205,00 | 0,25 | |||||||||

| 6,6250 % Intesa Sanpaolo (subordinated) 2013/2023 | XS0971213201 | EUR | 1.000 | 1.000 | 0 | % | 110,2090 | 1.102.090,00 | 0,51 | |||||||||

| An organisierten Märkten zugelassene oder in diese einbezogene Wertpapiere | EUR | 9.181.460,00 | 4,21 | |||||||||||||||

| Verzinsliche Wertpapiere | EUR | 9.181.460,00 | 4,21 | |||||||||||||||

| 0,0000 % Danone MTN MC 2021/2025 | FR0014003Q41 | EUR | 800 | 800 | 0 | % | 99,9830 | 799.864,00 | 0,37 | |||||||||

| 0,0000 % Vantage Towers MTN MC 2021/2025 | DE000A3H3J14 | EUR | 1.600 | 1.600 | 0 | % | 99,0760 | 1.585.216,00 | 0,73 | |||||||||

| 0,7500 % Crown European Holdings 2019/2023 | XS2071622216 | EUR | 2.000 | 700 | 0 | % | 100,3700 | 2.007.400,00 | 0,92 | |||||||||

| 0,7500 % UBS London MTN -single callable- 2020/2023 | XS2149270477 | EUR | 1.000 | 0 | 0 | % | 101,2200 | 1.012.200,00 | 0,46 | |||||||||

| 1,2500 % ABN AMRO Bank MTN 2020/2025 | XS2180510732 | EUR | 1.000 | 1.000 | 0 | % | 103,7030 | 1.037.030,00 | 0,48 | |||||||||

| 1,5000 % Kinder Morgan 2015/2022 | XS1196817156 | EUR | 1.700 | 0 | 0 | % | 100,4000 | 1.706.800,00 | 0,78 | |||||||||

| 1,6250 % Vonovia Finance MTN MC 2020/2024 | DE000A28VQC4 | EUR | 1.000 | 0 | 0 | % | 103,2950 | 1.032.950,00 | 0,47 | |||||||||

| Summe Wertpapiervermögen | 210.711.383,74 | 96,63 | ||||||||||||||||

| Derivate (Bei den mit Minus gekennzeichneten Beständen handelt es sich um verkaufte Positionen) | EUR | 6.968,41 | 0,00 | |||||||||||||||

| Swaps | EUR | 6.968,41 | 0,00 | |||||||||||||||

| Forderungen/Verbindlichkeiten | ||||||||||||||||||

| Credit Default Swaps | EUR | 6.968,41 | 0,00 | |||||||||||||||

| Protection Seller | ||||||||||||||||||

| AT&T Inc. / 100 BP (GS) 17.10.19-20.6.22 | OTC | EUR | -2.000 | 6.968,41 | 0,00 | |||||||||||||

| Bankguthaben, nicht verbriefte Geldmarktinstrumente und Geldmarktfonds | EUR | 6.099.329,64 | 2,80 | |||||||||||||||

| Bankguthaben | EUR | 6.099.329,64 | 2,80 | |||||||||||||||

| EUR – Guthaben bei | EUR | 6.099.329,64 | 2,80 | |||||||||||||||

| Verwahrstelle | EUR | 6.099.329,64 | 6.099.329,64 | 2,80 | ||||||||||||||

| Sonstige Vermögensgegenstände | EUR | 1.311.852,51 | 0,60 | |||||||||||||||

| Ansprüche aus Credit Default Swaps | EUR | 611,11 | 0,00 | |||||||||||||||

| Zinsansprüche | EUR | 1.311.241,40 | 0,60 | |||||||||||||||

| Sonstige Verbindlichkeiten 1) | EUR | -72.332,20 | -0,03 | |||||||||||||||

| Fondsvermögen | EUR | 218.057.202,10 | 100,00 | 2) | ||||||||||||||

| Anteilwert Klasse P (a) | EUR | 49,98 | ||||||||||||||||

| Anteilwert Klasse I (a) | EUR | 499,19 | ||||||||||||||||

| Umlaufende Anteile Klasse P (a) | STK | 2.875.515,343 | ||||||||||||||||

| Umlaufende Anteile Klasse I (a) | STK | 148.919 | ||||||||||||||||

| Fondsvermögen Anteilklasse P (a) | EUR | 143.717.791,78 | ||||||||||||||||

| Fondsvermögen Anteilklasse I (a) | EUR | 74.339.410,32 | ||||||||||||||||

| Bestand der Wertpapiere am Fondsvermögen (in %) | 96,63 | |||||||||||||||||

| Bestand der Derivate am Fondsvermögen (in %) | 0,00 | |||||||||||||||||

Marktschlüssel

| OTC | Over-the-Counter |

Wertpapierkurse bzw. Marktsätze

Die Vermögensgegenstände sind auf der Grundlage nachstehender Kurse/Marktsätze bewertet:

| Alle Vermögenswerte | per 29.12.2021 oder letztbekannte |

Während des Berichtszeitraums abgeschlossene Geschäfte, soweit sie nicht mehr in der Vermögensaufstellung erscheinen

| Käufe und Verkäufe in Wertpapieren, Investmentanteilen und Schuldscheindarlehen (Marktzuordnung zum Berichtsstichtag) | ||||

|---|---|---|---|---|

| Gattungsbezeichnung | ISIN | Stück bzw. Anteile bzw. Whg. in 1.000 |

Käufe / Zugänge |

Verkäufe / Abgänge |

| Börsengehandelte Wertpapiere | ||||

| Verzinsliche Wertpapiere | ||||

| 0,0000 % BAT Capital Corp MTN FRN 2017/2021 | XS1664643746 | EUR | 0 | 2.500 |

| 0,0000 % FCA Bank MTN FRN 2018/2021 | XS1753030490 | EUR | 0 | 1.000 |

| 0,0000 % Fidelity National Info. Services FRN 2019/2021 | XS1843436491 | EUR | 0 | 1.600 |

| 0,0000 % Henkel MTN -single callable- 2016/2021 | XS1488418960 | EUR | 0 | 2.000 |

| 0,0000 % Volkswagen Leasing MTN FRN 2017/2021 | XS1642546078 | EUR | 0 | 1.000 |

| 0,0000 % Volkswagen Leasing MTN FRN 2019/2021 | XS2035557334 | EUR | 0 | 2.000 |

| 0,0000 % Volvo Treasury MTN MC 2020/2023 | XS2115085230 | EUR | 0 | 1.500 |

| 0,0000 % Becton Dickinson 2021/2023 | XS2375836470 | EUR | 500 | 500 |

| 0,0570 % Santander Consumer Fin. MTN FRN 2019/2021 | XS2093769383 | EUR | 0 | 1.500 |

| 0,0840 % Goldman Sachs Group MTN FRN MC 2017/2021 | XS1577427526 | EUR | 0 | 1.500 |

| 0,1000 % Booking Holdings MC 2021/2025 | XS2308321962 | EUR | 550 | 550 |

| 0,1420 % Exxon Mobil MC 2020/2024 | XS2196322155 | EUR | 1.500 | 2.150 |

| 0,1570 % UBS Group Funding Switz. FRN -single callable- 2017/2021 | CH0359915425 | EUR | 0 | 2.500 |

| 0,1600 % Morgan Stanley MTN FRN MC 2017/2021 | XS1603892065 | EUR | 0 | 500 |

| 0,1620 % HSBC Holdings MTN FRN -single callable- 2017/2021 | XS1586214956 | EUR | 0 | 1.500 |

| 0,1740 % Becton Dickinson Euro Finance MC 2019/2021 | XS2002532484 | EUR | 0 | 1.000 |

| 0,2000 % LB Baden-Württ. MTN 2017/2021 | DE000LB1M214 | EUR | 0 | 1.000 |

| 0,2500 % Berkshire Hathaway MC 2017/2021 | XS1548792420 | EUR | 0 | 800 |

| 0,2500 % Bertelsmann MTN -single callable- 2017/2021 | XS1619283218 | EUR | 0 | 500 |

| 0,2500 % PKO Bank Hipoteczny (covered) 2019/2021 | XS1935261013 | EUR | 0 | 1.000 |

| 0,2500 % RCI Banque MTN MC 2018/2021 | FR0013322120 | EUR | 0 | 2.500 |

| 0,2500 % Volkswagen Leasing MTN 2018/2021 | XS1865186594 | EUR | 0 | 500 |

| 0,3750 % IBM 2019/2023 | XS1944456018 | EUR | 0 | 1.000 |

| 0,4430 % Goldman Sachs MTN FRN MC 2021/2024 | XS2338355360 | EUR | 2.500 | 2.500 |

| 0,5000 % Imperial Brands Finance -single callable- 2017/2021 | XS1558013014 | EUR | 0 | 2.000 |

| 0,5000 % Santander Consumer Fin. MTN 2017/2021 | XS1690133811 | EUR | 0 | 1.000 |

| 0,6250 % American Express Credit MC 2016/2021 | XS1521058518 | EUR | 0 | 1.000 |

| 0,6250 % British Telecom MTN 2016/2021 | XS1377680381 | EUR | 0 | 2.000 |

| 0,6250 % Daimler International Finance MTN 2019/2023 | DE000A2RYD83 | EUR | 0 | 1.000 |

| 0,6250 % McKesson MC 2017/2021 | XS1567173809 | EUR | 0 | 1.500 |

| 0,7500 % PKO Bank Polski MTN 2017/2021 | XS1650147660 | EUR | 0 | 474 |

| 1,0000 % ArcelorMittal MTN MC 2019/2023 | XS2082323630 | EUR | 0 | 900 |

| 1,0000 % LVMH Moet-Hennessy MTN -single callable- 2014/2021 | FR0012173706 | EUR | 0 | 1.000 |

| 1,0000 % Nokia MTN MC 2017/2021 | XS1577727164 | EUR | 0 | 1.475 |

| 1,0000 % Nord LB MTN 2016/2021 | DE000NLB8KA9 | EUR | 0 | 2.000 |

| 1,1090 % BP Capital Markets MTN 2015/2023 | XS1190973559 | EUR | 0 | 1.000 |

| 1,1250 % BMW US Capital MTN 2015/2021 | DE000A1Z6M12 | EUR | 0 | 1.000 |

| 1,1250 % Celanese US Holdings MC 2016/2023 | XS1492691008 | EUR | 300 | 300 |

| 1,1250 % Santander UK MTN 2015/2022 | XS1166160173 | EUR | 0 | 800 |

| 1,1250 % Shell Int. Finance MTN 2020/2024 | XS2154418144 | EUR | 0 | 1.000 |

| 1,2500 % Vodafone Group MTN 2016/2021 | XS1372838240 | EUR | 0 | 500 |

| 1,3000 % AT&T 2015/2023 | XS1196373507 | EUR | 0 | 300 |

| 1,3750 % Kering MTN 2014/2021 | FR0012199008 | EUR | 0 | 500 |

| 1,4000 % ARBR 3X CR 2018/2021 | XS1781683393 | EUR | 0 | 500 |

| 1,4500 % CORDA 8X B1R 2017/2021 | XS2055752195 | EUR | 0 | 1.000 |

| 1,4770 % Telefonica Emisiones MTN 2015/2021 | XS1290729208 | EUR | 0 | 1.000 |

| 1,5000 % ADLER Real Estate MC 2017/2021 | XS1731858392 | EUR | 0 | 2.000 |

| 1,5000 % PENTA 2015-2X BR 2017/2021 | XS1645089787 | EUR | 0 | 1.000 |

| 1,5000 % Sky MTN 2014/2021 | XS1109741246 | EUR | 0 | 1.000 |

| 1,5840 % Toyota Finance Australia 2020/2022 | XS2157121414 | EUR | 0 | 1.200 |

| 1,6000 % NEWH 1X BR 2017/2021 | XS1560856343 | EUR | 0 | 1.000 |

| 1,6250 % Daimler MTN 2020/2023 | DE000A289XH6 | EUR | 0 | 1.000 |

| 1,6250 % Standard Chartered MTN 2014/2021 | XS1077631635 | EUR | 0 | 2.000 |

| 1,8000 % BorgWarner MC 2015/2022 | XS1317708805 | EUR | 1.000 | 1.000 |

| 1,8750 % Glencore Finance Europe MTN -single callable- 2016/2023 | XS1489184900 | EUR | 1.000 | 1.000 |

| 2,0000 % Portugal FRN 2016/2021 | PTOTVIOE0006 | EUR | 0 | 1.000 |

| 2,0000 % Procter & Gamble 2013/2021 | XS0989148209 | EUR | 0 | 800 |

| 2,1250 % Evonik Industries Multi Reset Notes (subord.) 2017/2021 | DE000A2GSFF1 | EUR | 1.500 | 1.500 |

| 2,1250 % Exor MC 2015/2022 | XS1329671132 | EUR | 0 | 2.000 |

| 2,1250 % Microsoft MC 2013/2021 | XS1001749107 | EUR | 0 | 1.500 |

| 2,1250 % Total Capital International MTN 2013/2021 | XS0994990280 | EUR | 0 | 1.000 |

| 2,1500 % ARBR 2014-2X CR 2017/2021 | XS1599434450 | EUR | 0 | 1.000 |

| 2,1500 % Booking Holdings MC 2015/2022 | XS1325825211 | EUR | 0 | 1.000 |

| 2,2000 % CORDA 8X CR 2019/2021 | XS2055753169 | EUR | 0 | 500 |

| 2,2500 % SPAUL 2X CRRR 2019/2021 | XS2052177115 | EUR | 0 | 1.000 |

| 2,3500 % OHECP 2016-5X C 2017/2021 | XS1531385083 | EUR | 0 | 1.000 |

| 2,3750 % SSE PLC PERP Multi Reset Notes (sub.) 2015/2021 | XS1196713298 | EUR | 3.000 | 3.000 |

| 2,4000 % AT&T MC 2014/2024 | XS1076018131 | EUR | 0 | 200 |

| 2,5000 % Anglo American Capital MTN 2013/2021 | XS0923361827 | EUR | 0 | 800 |

| 2,5000 % Goldman Sachs Group MTN 2014/2021 | XS1032978345 | EUR | 0 | 1.500 |

| 2,5000 % Orlen Capital 2014/2021 | XS1082660744 | EUR | 0 | 500 |

| 2,7500 % BPCE fix-to-float (sub.) 2014/2021 | FR0012018851 | EUR | 0 | 1.500 |

| 2,8750 % LB Baden-Württ. fix-to-float (sub.) 2014/2021 | XS1072249045 | EUR | 0 | 2.800 |

| 2,8820 % Vonovia Finance PERP Multi Reset Notes (sub.) 2014/2021 | XS1117300837 | EUR | 0 | 2.500 |

| 3,0000 % America Movil 2012/2021 | XS0802174044 | EUR | 0 | 1.500 |

| 3,0000 % Centrica Multi Reset Notes (sub.) 2015/2021 | XS1216020161 | EUR | 2.000 | 4.000 |

| 3,1250 % ArcelorMittal MTN 2015/2022 | XS1167308128 | EUR | 0 | 1.000 |

| 3,2500 % HeidelbergCement Fin. MTN 2013/2021 | XS1002933072 | EUR | 0 | 1.500 |

| 3,2500 % IQVIA MC 2017/2025 | XS1533922776 | EUR | 0 | 1.000 |

| 3,6250 % EnBW MTN Multi Reset Notes (subord.) 2014/2021 | XS1044811591 | EUR | 0 | 2.500 |

| 3,6250 % ING Bank fix-to-float (subord.) 2014/2021 | XS1037382535 | EUR | 0 | 3.500 |

| 3,8750 % Repsol Int. Finance PERP Multi Reset Notes (sub.) 2015/2021 | XS1207054666 | EUR | 0 | 2.000 |

| 4,0000 % Orange PERP Multi Reset Notes (subord.) 2014/2021 | XS1115490523 | EUR | 800 | 3.500 |

| 4,0000 % Sappi Papier Holding MC 2016/2021 | XS1383922876 | EUR | 0 | 1.600 |

| 4,7500 % BHP Billiton Finance Multi Reset Notes (sub.) 2015/2021 | XS1309436753 | EUR | 0 | 3.200 |

| 4,7500 % SES GP MTN 2011/2021 | XS0600056641 | EUR | 0 | 1.500 |

| 4,8750 % BAT Int. Finance 2009/2021 | XS0468425615 | EUR | 0 | 2.500 |

| 4,8750 % Investor MTN 2009/2021 | XS0466670345 | EUR | 0 | 2.000 |

| 5,2500 % FMC Finance VII 2011/2021 | XS0576395478 | EUR | 0 | 2.000 |

| 6,0000 % Münchener Rückvers. fix-to-float (Nachrang) 2011/2021 | XS0608392550 | EUR | 0 | 1.000 |

| 7,7500 % Commerzbank MTN S.774 (subordinated) 2011/2021 | DE000CB83CF0 | EUR | 0 | 1.000 |

| An organisierten Märkten zugelassene oder in diese einbezogene Wertpapiere | ||||

| Verzinsliche Wertpapiere | ||||

| 0,6250 % Dell Bank MC 2019/2022 | XS2066058988 | EUR | 0 | 1.500 |

| 2,8750 % Equinix MC 2017/2021 | XS1734328799 | EUR | 4.000 | 5.000 |

Überblick über die Anteilklassen

| Stand 31.12.2021 | ||

|---|---|---|

| Anteilklasse P (a) | Anteilklasse I (a) | |

| Ertragsverwendung | ausschüttend | ausschüttend |

| Ausgabeaufschlag (v.H.) | 1 | – |

| Verwaltungsvergütung (v.H. p.a.) | 0,4 | 0,2 |

| Mindestanlage EUR | – | 1.000.000 |

Ertrags- und Aufwandsrechnung (inkl. Ertragsausgleich)

| für den Zeitraum vom 01.01.2021 bis 31.12.2021 | ||

|---|---|---|

| Anteilklasse P (a) | EUR | EUR |

| I. Erträge | ||

| 1. Zinsen aus inländischen Wertpapieren | 127.102,15 | |

| 2. Zinsen aus ausländischen Wertpapieren (vor Quellensteuer) | 1.660.271,05 | |

| 3. Zinsen aus Liquiditätsanlagen im Inland | -28.416,31 | |

| Summe der Erträge | 1.758.956,89 | |

| II. Aufwendungen | ||

| 1. Zinsen aus Kreditaufnahmen | -1,03 | |

| 2. Verwaltungsvergütung | -577.590,43 | |

| 3. Verwahrstellenvergütung | -43.311,98 | |

| 4. Prüfungs- und Veröffentlichungskosten | -24.076,21 | |

| 5. Sonstige Aufwendungen | -38.395,87 | |

| davon Depotgebühren | -26.839,86 | |

| davon Negativzinsen Liquiditätsanlagen | -8.776,91 | |

| davon Kontoführungsgebühren | -56,43 | |

| davon Rechtsverfolgungskosten | -147,63 | |

| davon Kosten der Aufsicht | -2.575,04 | |

| Summe der Aufwendungen | -683.375,52 | |

| III. Ordentlicher Nettoertrag | 1.075.581,37 | |

| IV. Veräußerungsgeschäfte | ||

| 1. Realisierte Gewinne | 215.037,73 | |

| 2. Realisierte Verluste | -1.865.897,75 | |

| Ergebnis aus Veräußerungsgeschäften | -1.650.860,02 | |

| V. Realisiertes Ergebnis des Geschäftsjahres | -575.278,65 | |

| VI. Nicht realisiertes Ergebnis des Geschäftsjahres | -57.893,98 | |

| 1. Nettoveränderung der nicht realisierten Gewinne | -228.635,91 | |

| 2. Nettoveränderung der nicht realisierten Verluste | 170.741,93 | |

| VII. Ergebnis des Geschäftsjahres | -633.172,63 | |

| für den Zeitraum vom 01.01.2021 bis 31.12.2021 | ||||

|---|---|---|---|---|

| Anteilklasse I (a) | EUR | EUR | ||

| I. Erträge | ||||

| 1. Zinsen aus inländischen Wertpapieren | 65.655,92 | |||

| 2. Zinsen aus ausländischen Wertpapieren (vor Quellensteuer) | 857.880,06 | |||

| 3. Zinsen aus Liquiditätsanlagen im Inland | -14.678,26 | |||

| Summe der Erträge | 908.857,72 | |||

| II. Aufwendungen | ||||

| 1. Zinsen aus Kreditaufnahmen | -0,53 | |||

| 2. Verwaltungsvergütung | -148.923,86 | |||

| 3. Verwahrstellenvergütung | -22.380,20 | |||

| 4. Prüfungs- und Veröffentlichungskosten | -7.242,72 | |||

| 5. Sonstige Aufwendungen | -19.837,19 | |||

| davon Depotgebühren | -13.863,50 | |||

| davon Negativzinsen Liquiditätsanlagen | -4.538,51 | |||

| davon Kontoführungsgebühren | -29,14 | |||

| davon Rechtsverfolgungskosten | -76,31 | |||

| davon Kosten der Aufsicht | -1.329,73 | |||

| Summe der Aufwendungen | -198.384,50 | |||

| III. Ordentlicher Nettoertrag | 710.473,22 | |||

| IV. Veräußerungsgeschäfte | ||||

| 1. Realisierte Gewinne | 111.134,60 | |||

| 2. Realisierte Verluste | -964.001,18 | |||

| Ergebnis aus Veräußerungsgeschäften | -852.866,58 | |||

| V. Realisiertes Ergebnis des Geschäftsjahres | -142.393,36 | |||

| VI. Nicht realisiertes Ergebnis des Geschäftsjahres | -86.509,37 | |||

| 1. Nettoveränderung der nicht realisierten Gewinne | -341.644,31 | |||

| 2. Nettoveränderung der nicht realisierten Verluste | 255.134,94 | |||

| VII. Ergebnis des Geschäftsjahres | -228.902,73 | |||

Entwicklung des Sondervermögens

| für den Zeitraum vom 01.01.2021 bis 31.12.2021 | ||

|---|---|---|

| Anteilklasse P (a) | EUR | EUR |

| I. Wert des Sondervermögens am Beginn des Geschäftsjahres | 164.014.997,46 | |

| 1. Ausschüttung für das Vorjahr | -317.924,02 | |

| 2. Zwischenausschüttungen | 0,00 | |

| 3. Mittelzufluss/-abfluss (netto) | -19.288.352,07 | |

| a) Mittelzuflüsse aus Anteilscheinverkäufen | 11.518.457,03 | |

| b) Mittelabflüsse aus Anteilscheinrücknahmen | -30.806.809,10 | |

| 4. Ertragsausgleich / Aufwandsausgleich | -57.756,96 | |

| 5. Ergebnis des Geschäftsjahres | -633.172,63 | |

| davon nicht realisierte Gewinne | -228.635,91 | |

| davon nicht realisierte Verluste | 170.741,93 | |

| II. Wert des Sondervermögens am Ende des Geschäftsjahres | 143.717.791,78 | |

| für den Zeitraum vom 01.01.2021 bis 31.12.2021 | ||

|---|---|---|

| Anteilklasse I (a) | EUR | EUR |

| I. Wert des Sondervermögens am Beginn des Geschäftsjahres | 47.961.014,89 | |

| 1. Ausschüttung für das Vorjahr | -113.796,00 | |

| 2. Zwischenausschüttungen | 0,00 | |

| 3. Mittelzufluss/-abfluss (netto) | 26.682.403,93 | |

| a) Mittelzuflüsse aus Anteilscheinverkäufen | 58.290.918,78 | |

| b) Mittelabflüsse aus Anteilscheinrücknahmen | -31.608.514,85 | |

| 4. Ertragsausgleich / Aufwandsausgleich | 38.690,23 | |

| 5. Ergebnis des Geschäftsjahres | -228.902,73 | |

| davon nicht realisierte Gewinne | -341.644,31 | |

| davon nicht realisierte Verluste | 255.134,94 | |

| II. Wert des Sondervermögens am Ende des Geschäftsjahres | 74.339.410,32 | |

Verwendung der Erträge

| Berechnung der Ausschüttung | ||

|---|---|---|

| Anteilklasse P (a) | insgesamt | je Anteil |

| EUR | EUR | |

| 1) Es werden grundsätzlich die während des Geschäftsjahres für Rechnung des Sondervermögens angefallenen und nicht zur Kostendeckung verwendeten Zinsen, Dividenden und sonstige Erträge unter Berücksichtigung des zugehörigen Ertragsausgleich ausgeschüttet. Realisierte Veräußerungsgewinne können – unter Berücksichtigung des zugehörigen Ertragsausgleichs – ebenfalls zur Ausschüttung herangezogen werden. | ||

| I. Für Ausschüttung verfügbar | ||

| 1. Vortrag aus dem Vorjahr | 815.617,30 | 0,2836421 |

| 2. Realisiertes Ergebnis des Geschäftsjahres | -575.278,65 | -0,2000611 |

| 3. Zuführung aus dem Sondervermögen 1) | 47.212,88 | 0,0164189 |

| II. Nicht für Ausschüttung verwendet | ||

| 1. Der Wiederanlage zugeführt | 0,00 | 0,0000000 |

| 2. Vortrag auf neue Rechnung | 0,00 | 0,0000000 |

| III. Gesamtausschüttung | 287.551,53 | 0,1000000 |

| (auf einen Anteilumlauf von 2.875.515,343 Stück) | ||

| Berechnung der Ausschüttung | ||

|---|---|---|

| Anteilklasse I (a) | insgesamt | je Anteil |

| EUR | EUR | |

| I. Für Ausschüttung verfügbar | ||

| 1. Vortrag aus dem Vorjahr | 508.778,05 | 3,4164751 |

| 2. Realisiertes Ergebnis des Geschäftsjahres | -142.393,36 | -0,9561799 |

| 3. Zuführung aus dem Sondervermögen | 0,00 | 0,0000000 |

| II. Nicht für Ausschüttung verwendet | ||

| 1. Der Wiederanlage zugeführt | 0,00 | 0,0000000 |

| 2. Vortrag auf neue Rechnung | 217.465,69 | 1,4602951 |

| III. Gesamtausschüttung | 148.919,00 | 1,0000000 |

| (auf einen Anteilumlauf von 148.919 Stück) | ||

Vergleichende Übersicht über die letzten drei Geschäftsjahre

| Anteilklasse P (a) | Fondsvermögen | Anteilwert |

|---|---|---|

| Geschäftsjahr | EUR | EUR |

| 31.12.2021 | 143.717.791,78 | 49,98 |

| 31.12.2020 | 164.014.997,46 | 50,31 |

| 31.12.2019 | 164.862.480,33 | 50,53 |

| 31.12.2018 | 174.885.699,71 | 49,94 |

| Anteilklasse I (a) | Fondsvermögen | Anteilwert |

|---|---|---|

| Geschäftsjahr | EUR | EUR |

| 31.12.2021 | 74.339.410,32 | 499,19 |

| 31.12.2020 | 47.961.014,89 | 501,48 |

| 31.12.2019 | 42.665.496,57 | 502,64 |

| 31.12.2018 | 17.762.493,99 | 495,09 |

Anhang gemäß § 7 Nr. 9 KARBV

Angaben nach der Derivatenverordnung

| Das durch Derivate erzielte zugrundeliegende Exposure | EUR | 6.968,41 |

| Vertragspartner der Derivate-Geschäfte | Goldman Sachs Bank Europa SE, Frankfurt am Main | |

Gesamtbetrag der im Zusammenhang mit Derivaten von Dritten gewährten Sicherheiten

| davon: | ||

| Bankguthaben | EUR | 0,00 |

| Schuldverschreibungen | EUR | 0,00 |

| Aktien | EUR | 0,00 |

| Bestand der Wertpapiere am Fondsvermögen (in %) | 96,63 | |

| Bestand der Derivate am Fondsvermögen (in %) | 0,00 | |

Die Auslastung der Obergrenze für das Marktrisikopotenzial wurde für dieses Sondervermögen gemäß der Derivateverordnung nach dem qualifizierten Ansatz anhand eines Vergleichsvermögens ermittelt.

Potenzieller Risikobetrag für das Marktrisiko gemäß § 37 Absatz 4 DerivateVO

| Kleinster potenzieller Risikobetrag | 0,57 % |

| Größter potenzieller Risikobetrag | 1,16 % |

| Durchschnittlicher potenzieller Risikobetrag | 0,79 % |

Risikomodell, das gemäß § 10 DerivateVO verwendet wurde

Multi-Faktor-Modell mit Monte Carlo Simulation

Parameter, die gemäß § 11 DerivateVO verwendet wurden

| Konfidenzniveau | 99,00 % |

| Unterstellte Haltedauer | 10 Tage |

| Länge der historischen Zeitreihe | 504 Tagesrenditen |

| Exponentielle Gewichtung, Gewichtungsfaktor (entsprechend einer effektiven Historie von einem Jahr) |

0,993 |

Zusammensetzung des Vergleichvermögens gemäß § 37 Absatz 5 DerivateVO

| iBoxx Euro Coll Cov 1-3 Y | 30 % |

| iBoxx Euro Coll Cov 3-5 Y | 20 % |

| iBoxx Euro Corp 1-3 Y | 30 % |

| iBoxx Euro Corp Fin Sub | 20 % |

Im Geschäftsjahr erreichter durchschnittlicher Umfang des Leverage

| Leverage nach der Brutto-Methode gemäß Artikel 7 der Level II VO Nr. 231/2013. | 98,95 % |

Sonstige Angaben

| Anteilwert Klasse P (a) | EUR | 49,98 |

| Anteilwert Klasse I (a) | EUR | 499,19 |

| Umlaufende Anteile Klasse P (a) | STK | 2.875.515,343 |

| Umlaufende Anteile Klasse I (a) | STK | 148.919 |

Zusätzliche Angaben nach § 16 Absatz 1 Nummer 2 KARBV – Angaben zum Bewertungsverfahren

Alle Wertpapiere, die zum Handel an einer Börse oder einem anderem organisierten Markt zugelassen oder in diesen einbezogen sind, werden mit dem zuletzt verfügbaren Preis bewertet, der aufgrund von fest definierten Kriterien als handelbar eingestuft werden kann und der eine verlässliche Bewertung sicherstellt.

Die verwendeten Preise sind Börsenpreise, Notierungen auf anerkannten Informationssystemen oder Kurse aus emittentenunabhängigen Bewertungssystemen. Anteile an Investmentvermögen werden zum letzt verfügbaren veröffentlichten Rücknahmekurs der jeweiligen Kapitalverwaltungsgesellschaft bewertet.

Bankguthaben und sonstige Vermögensgegenstände werden zum Nennwert, Festgelder zum Verkehrswert und Verbindlichkeiten zum Rückzahlungsbetrag bewertet.

Die Bewertung erfolgt grundsätzlich zum letzten gehandelten Preis des Vortages.

Vermögensgegenstände, die nicht zum Handel an einem organisierten Markt zugelassen sind oder für die keine handelbaren Kurse festgestellt werden können, werden mit Hilfe von anerkannten Bewertungsmodellen auf Basis beobachtbarer Marktdaten bewertet. Ist keine Bewertung auf Basis von Modellen möglich, erfolgt eine Bewertung durch andere geeignete Verfahren zur Preisfeststellung.

Das bisherige Vorgehen bei der Bewertung der Assets des Sondervermögens findet auch vor dem Hintergrund der Auswirkungen durch Covid-19 Anwendung. Darüber hinausgehende Bewertungsanpassungen in diesem Zusammenhang waren bisher nicht notwendig.

Zum Stichtag 31. Dezember 2021 erfolgte die Bewertung für das Sondervermögen zu 97,44 % auf Basis von handelbaren Kursen, zu 2,56 % auf Basis von geeigneten Bewertungsmodellen und zu 0 % auf Basis von sonstigen Bewertungsverfahren.

Angaben zur Transparenz sowie zur Gesamtkostenquote

| Die Gesamtkostenquote (Total Expense Ratio [TER]) beträgt: | ||

| Anteilklasse P (a) | 0,47 % | |

| Anteilklasse I (a) | 0,27 % | |

| Die Gesamtkostenquote drückt sämtliche vom Sondervermögen im Geschäftsjahr getragenen Kosten (ohne Transaktionskosten und ohne Performance Fee) im Verhältnis zum durchschnittlichen Nettoinventarwert des Sondervermögens aus, sowie die laufenden Kosten (in Form der veröffentlichten TER bzw. Verwaltungskosten) der zum Geschäftsjahresende des Sondervermögens im Bestand befindlichen Zielfonds im Verhältnis zum Nettoinventarwert des Sondervermögens am Geschäftsjahresende. | ||

| Der Anteil der erfolgsabhängigen Vergütung am durchschnittlichen Fondsvermögen beträgt: | ||

| Anteilklasse P (a) | 0,00 % | |

| Anteilklasse I (a) | 0,00 % | |

| Dieser Anteil berücksichtigt die vom Sondervermögen im Geschäftsjahr angefallene Performance-Fee im Verhältnis zum durchschnittlichen Nettoinventarwert des Sondervermögens sowie die Performance-Fee der zum Geschäftsjahresende des Sondervermögens im Bestand befindlichen Zielfonds im Verhältnis zum Nettoinventarwert des Sondervermögens am Geschäftsjahresende. Die Ampega Investment GmbH gewährt sogenannte Vermittlungsprovision an Vermittler aus der von dem Sondervermögen an sie geleisteten Vergütung. Im Geschäftsjahr vom 1. Januar 2021 bis 31. Dezember 2021 erhielt die Kapitalverwaltungsgesellschaft Ampega Investment GmbH für das Sondervermögen Ampega Reserve Rentenfonds keine Rückvergütung der aus dem Sondervermögen an die Verwahrstelle oder an Dritte geleisteten Vergütungen und Aufwandserstattungen. Die wesentlichen sonstigen Erträge und sonstigen Aufwendungen sind in der Ertrags- und Aufwandsrechnung dargestellt. Transaktionskosten (Summe der Nebenkosten des Erwerbs und der Kosten der Veräußerung der Vermögensgegenstände) im Geschäftsjahr gesamt: 6.185,00 EUR. Bei einigen Geschäftsarten (u.a. Renten- und Devisengeschäfte) sind die Transaktionskosten als Kursbestandteil nicht individuell ermittelbar und daher in obiger Angabe nicht enthalten. Abwicklung von Transaktionen durch verbundene Unternehmen: Der Anteil der Transaktionen, die im Berichtszeitraum für Rechnung des Sondervermögens über Broker ausgeführt wurden, die eng verbundene Unternehmen und Personen sind, betrug 0 %. Ihr Umfang belief sich hierbei auf insgesamt 0,00 EUR Transaktionen. | ||

Angaben zur Mitarbeitervergütung

| Gesamtsumme der im abgelaufenen Wirtschaftsjahr der KVG gezahlten Mitarbeitervergütung (inkl. Risikoträger anderer Gesellschaften des Talanx-Konzerns) | TEUR | 8.014 |

| davon feste Vergütung | TEUR | 6.126 |

| davon variable Vergütung | TEUR | 1.888 |

| Direkt aus dem Fonds gezahlte Vergütungen | TEUR | n.a. |

| Zahl der Mitarbeiter der KVG (ohne Risikoträger anderer Gesellschaften des Talanx-Konzerns) | 71 | |

| Höhe des gezahlten Carried Interest | TEUR | n.a. |

| Gesamtsumme der im abgelaufenen Wirtschaftsjahr der KVG gezahlten Vergütungen an Risikoträger | TEUR | 3.085 |

| davon Geschäftsleiter | TEUR | 1.555 |

| davon andere Führungskräfte | TEUR | 1.125 |

| davon andere Risikoträger | TEUR | n.a. |

| davon Mitarbeiter mit Kontrollfunktionen | TEUR | 405 |

| davon Mitarbeiter mit gleicher Einkommensstufe | TEUR | n.a. |

Die Angaben zu den Vergütungen sind dem Jahresabschluss zum 31.12.2020 der KVG entnommen und werden aus den Entgeltabrechnungsdaten des Jahres 2020 ermittelt. Die Vergütung, die Risikoträger im Jahr von den anderen Gesellschaften des Talanx Konzerns erhielten, wurde bei der Ermittlung der Vergütungen einbezogen.

Gem. § 37 KAGB ist die Ampega Investment GmbH (nachfolgend Ampega) verpflichtet, ein den gesetzlichen Anforderungen entsprechendes Vergütungssystem einzurichten. Aufgrund dessen hat die Gesellschaft eine Vergütungsrichtlinie implementiert, die den verbindlichen Rahmen für die Vergütungspolitik und -praxis bildet, die mit einem soliden und wirksamen Risikomanagement vereinbar und diesem förderlich ist.

Die Vergütungspolitik orientiert sich an der Größe der KVG und der von ihr verwalteten Sondervermögen, der internen Organisation und der Art, dem Umfang und der Komplexität der von der Gesellschaft getätigten Geschäfte. Sie steht im Einklang mit der Geschäftsstrategie, den Zielen, Werten und Interessen der Ampega, der von ihr verwalteten Sondervermögen sowie der Anleger solcher Sondervermögen und umfasst auch Maßnahmen zur Vermeidung von Interessenkonflikten.

Die Vergütungsrichtlinie enthält im Einklang mit den gesetzlichen Regelungen insbesondere detaillierte Vorgaben im Hinblick auf die allgemeine Vergütungspolitik sowie Regelungen für fixe und variable Gehälter und Informationen darüber, welche Mitarbeiter, deren Tätigkeit einen wesentlichen Einfluss auf das Gesamtrisikoprofil der KVG und der von ihr verwalteten Investmentvermögen haben (Risk Taker) in diese Vergütungsrichtlinie einbezogen sind.

Zur Grundvergütung können Mitarbeiter und Geschäftsleiter eine leistungsorientierte Vergütung zzgl. weiterer Zuwendungen (insbes. Dienstwagen) erhalten. Das Hauptaugenmerk des variablen Vergütungsbestandteils liegt bei der Ampega auf der Erreichung individuell festgelegter, qualitativer und/oder quantitativer Ziele. Zur langfristigen Bindung und Schaffung von Leistungsanreizen wird ein wesentlicher Anteil des variablen Vergütungsbestandteils mit einer Verzögerung von vier Jahren ausgezahlt.

Mit Hilfe der Regelungen wird eine solide und umsichtige Vergütungspolitik betrieben, die zu einer angemessenen Ausrichtung der Risiken führt und einen angemessenen und effektiven Anreiz für die Mitarbeiter schafft.

Die Vergütungsrichtlinie wurde von dem Aufsichtsrat und der Geschäftsführung der Ampega Investment GmbH beschlossen und unterliegt der jährlichen Überprüfung. Zudem hat die Ampega einen Vergütungsausschuss im Aufsichtsrat der Gesellschaft eingerichtet, der sich mit den besonderen Anforderungen an das Vergütungssystem auseinandersetzt und sich mit den entsprechenden Fragen befasst.

Die jährliche Überprüfung der Vergütungspolitik durch die Gesellschaft hat ergeben, dass Änderungen der Vergütungspolitik nicht erforderlich sind.

Wesentliche Änderungen der festgelegten Vergütungspolitik gem. § 101 KAGB fanden daher im Berichtszeitraum nicht statt.

Zusätzliche Angaben

Angaben zu Transparenz gemäß Verordnung (EU) 2020/852

Die diesem Finanzprodukt zugrunde liegenden Investitionen berücksichtigen nicht die EU-Kriterien für ökologisch nachhaltige Wirtschaftsaktivitäten.

Köln, den 8. April 2022

Ampega Investment GmbH

Die Geschäftsführung

Dr. Thomas Mann

Jürgen Meyer

Vermerk des unabhängigen Abschlussprüfers

An die Ampega Investment GmbH, Köln

Prüfungsurteil

Wir haben den Jahresbericht nach § 7 KARBV des Sondervermögens Ampega Reserve Rentenfonds – bestehend aus dem Tätigkeitsbericht für das Geschäftsjahr vom 1.Januar 2021 bis zum 31. Dezember 2021, der Vermögensübersicht und der Vermögensaufstellung zum 31. Dezember 2021, der Ertrags- und Aufwandsrechnung, der Verwendungsrechnung, der Entwicklungsrechnung für das Geschäftsjahr vom 1.Januar 2021 bis zum 31. Dezember 2021 sowie der vergleichenden Übersicht über die letzten drei Geschäftsjahre, der Aufstellung der während des Berichtszeitraums abgeschlossenen Geschäfte, soweit diese nicht mehr Gegenstand der Vermögensaufstellung sind, und dem Anhang – geprüft.

Nach unserer Beurteilung aufgrund der bei der Prüfung gewonnenen Erkenntnisse entspricht der beigefügte Jahresbericht nach § 7 KARBV in allen wesentlichen Belangen den Vorschriften des deutschen Kapitalanlagegesetzbuchs (KAGB) und den einschlägigen europäischen Verordnungen und ermöglicht es unter Beachtung dieser Vorschriften, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen.

Grundlage für das Prüfungsurteil

Wir haben unsere Prüfung des Jahresberichts nach § 7 KARBV in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführt. Unsere Verantwortung nach diesen Vorschriften und Grundsätzen ist im Abschnitt „Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts nach § 7 KARBV“ unseres Vermerks weitergehend beschrieben. Wir sind von der Ampega Investment GmbH (im Folgenden die „Kapitalverwaltungsgesellschaft“) unabhängig in Übereinstimmung mit den deutschen handelsrechtlichen und berufsrechtlichen Vorschriften und haben unsere sonstigen deutschen Berufspflichten in Übereinstimmung mit diesen Anforderungen erfüllt. Wir sind der Auffassung, dass die von uns erlangten Prüfungsnachweise ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zum Jahresbericht nach § 7 KARBV zu dienen.

Verantwortung der gesetzlichen Vertreter für den Jahresbericht nach § 7 KARBV

Die gesetzlichen Vertreter der Kapitalverwaltungsgesellschaft sind verantwortlich für die Aufstellung des Jahresberichts nach § 7 KARBV, der den Vorschriften des deutschen KAGB und den einschlägigen europäischen Verordnungen in allen wesentlichen Belangen entspricht und dafür, dass der Jahresbericht nach § 7 KARBV es unter Beachtung dieser Vorschriften ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. Ferner sind die gesetzlichen Vertreter verantwortlich für die internen Kontrollen, die sie in Übereinstimmung mit diesen Vorschriften als notwendig bestimmt haben, um die Aufstellung eines Jahresberichts nach § 7 KARBV zu ermöglichen, der frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist.

Bei der Aufstellung des Jahresberichts nach § 7 KARBV sind die gesetzlichen Vertreter dafür verantwortlich, Ereignisse, Entscheidungen und Faktoren, welche die weitere Entwicklung des Investmentvermögens wesentlich beeinflussen können, in die Berichterstattung einzubeziehen. Das bedeutet unter anderem, dass die gesetzlichen Vertreter bei der Aufstellung des Jahresberichts nach § 7 KARBV die Fortführung des Sondervermögens durch die Kapitalverwaltungsgesellschaft zu beurteilen haben und die Verantwortung haben, Sachverhalte im Zusammenhang mit der Fortführung des Sondervermögens, sofern einschlägig, anzugeben.

Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts nach § 7 KARBV

Unsere Zielsetzung ist, hinreichende Sicherheit darüber zu erlangen, ob der Jahresbericht nach § 7 KARBV als Ganzes frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist, sowie einen Vermerk zu erteilen, der unser Prüfungsurteil zum Jahresbericht nach § 7 KARBV beinhaltet.

Hinreichende Sicherheit ist ein hohes Maß an Sicherheit, aber keine Garantie dafür, dass eine in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführte Prüfung eine wesentliche falsche Darstellung stets aufdeckt. Falsche Darstellungen können aus Verstößen oder Unrichtigkeiten resultieren und werden als wesentlich angesehen, wenn vernünftigerweise erwartet werden könnte, dass sie einzeln oder insgesamt die auf der Grundlage dieses Jahresberichts nach § 7 KARBV getroffenen wirtschaftlichen Entscheidungen von Adressaten beeinflussen.

Während der Prüfung üben wir pflichtgemäßes Ermessen aus und bewahren eine kritische Grundhaltung. Darüber hinaus

| ― |

identifizieren und beurteilen wir die Risiken wesentlicher – beabsichtigter oder unbeabsichtigter – falscher Darstellungen im Jahresbericht nach § 7 KARBV, planen und führen Prüfungshandlungen als Reaktion auf diese Risiken durch sowie erlangen Prüfungsnachweise, die ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zu dienen. Das Risiko, dass wesentliche falsche Darstellungen nicht aufgedeckt werden, ist bei Verstößen höher als bei Unrichtigkeiten, da Verstöße betrügerisches Zusammenwirken, Fälschungen, beabsichtigte Unvollständigkeiten, irreführende Darstellungen bzw. das Außerkraftsetzen interner Kontrollen beinhalten können. |

| ― |

gewinnen wir ein Verständnis von dem für die Prüfung des Jahresberichts nach § 7 KARBV relevanten internen Kontrollsystem, um Prüfungshandlungen zu planen, die unter den gegebenen Umständen angemessen sind, jedoch nicht mit dem Ziel, ein Prüfungsurteil zur Wirksamkeit dieses Systems der Kapitalverwaltungsgesellschaft abzugeben. |

| ― |

beurteilen wir die Angemessenheit der von den gesetzlichen Vertretern der Kapitalverwaltungsgesellschaft bei der Aufstellung des Jahresberichts nach § 7 KARBV angewandten Rechnungslegungsmethoden sowie die Vertretbarkeit der von den gesetzlichen Vertretern dargestellten geschätzten Werte und damit zusammenhängenden Angaben. |

| ― |

ziehen wir Schlussfolgerungen auf der Grundlage erlangter Prüfungsnachweise, ob eine wesentliche Unsicherheit im Zusammenhang mit Ereignissen oder Gegebenheiten besteht, die bedeutsame Zweifel an der Fortführung des Sondervermögens durch die Kapitalverwaltungsgesellschaft aufwerfen können. Falls wir zu dem Schluss kommen, dass eine wesentliche Unsicherheit besteht, sind wir verpflichtet, im Vermerk auf die dazugehörigen Angaben im Jahresbericht nach § 7 KARBV aufmerksam zu machen oder, falls diese Angaben unangemessen sind, unser Prüfungsurteil zu modifizieren. Wir ziehen unsere Schlussfolgerungen auf der Grundlage der bis zum Datum unseres Vermerks erlangten Prüfungsnachweise. Zukünftige Ereignisse oder Gegebenheiten können jedoch dazu führen, dass das Sondervermögen durch die Kapitalverwaltungsgesellschaft nicht fortgeführt wird. |

| ― |

beurteilen wir die Gesamtdarstellung, den Aufbau und den Inhalt des Jahresberichts nach § 7 KARBV einschließlich der Angaben sowie ob der Jahresbericht nach § 7 KARBV die zugrunde liegenden Geschäftsvorfälle und Ereignisse so darstellt, dass der Jahresbericht nach § 7 KARBV es unter Beachtung der Vorschriften des deutschen KAGB und der einschlägigen europäischen Verordnungen ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. |

Wir erörtern mit den für die Überwachung Verantwortlichen unter anderem den geplanten Umfang und die Zeitplanung der Prüfung sowie bedeutsame Prüfungsfeststellungen, einschließlich etwaiger Mängel im internen Kontrollsystem, die wir während unserer Prüfung feststellen.

Frankfurt am Main, den 8. April 2022

PricewaterhouseCoopers GmbH

Wirtschaftsprüfungsgesellschaft

Eva Handrick

Wirtschaftsprüfer

ppa. Ruth Koddebusch

Wirtschaftsprüferin

Kommentar hinterlassen