Ampega Investment GmbH

Köln

Jahresbericht DVAM Mehr Werte AMI

für den Berichtszeitraum vom 01.11.2020 bis 31.10.2021

(ISIN DE000A1J3WK1)

Tätigkeitsbericht

Anlageziel

Im Vordergrund der Anlagestrategie des DVAM Mehr Werte AMI steht der langfristige Erhalt des verwalteten Kapitals, sowie eine Ausschüttung, die der positiven Rendite einer kurzfristigen Anlage in festverzinslichen Wertpapieren entspricht.

Besonderes Augenmerk wird auf eine schwankungsarme Anlagestruktur, gute Fungibilität der investierten Werte und eine damit gegebene hohe Marktliquidität des Fondsvermögens gelegt.

Um dieses Anlageziel zu erreichen, wird das Fondsvermögen risikogestreut vor allem in Anleihen angelegt mit einer kurz- bis mittelfristigen Laufzeit. Zusätzlich dürfen maximal 20 % des Fondsvermögens in Aktien investiert werden. Den Währungsschwerpunkt bilden Anlagen, die inEuro notieren. Selektiv werden Anlagen in Fremdwährungen von fundamental starken Volkswirtschaften beigemischt.

Anlagestrategie und Anlageergebnis

Der Fonds wird aktiv gemanagt und orientiert sich nicht an einer Benchmark.

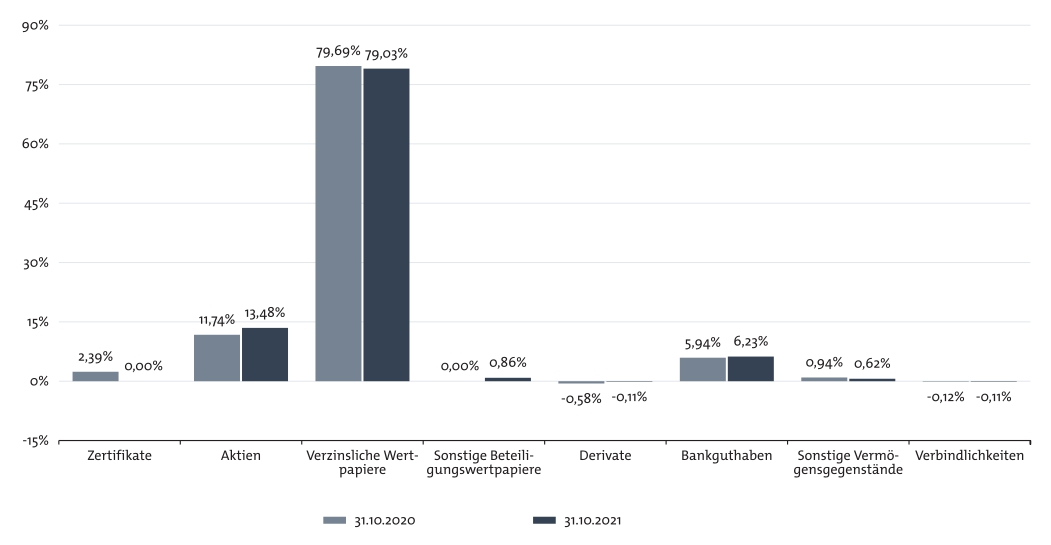

Die Basis des DVAM Mehr Werte AMI bildeten zum Stichtag 31. Oktober 2021 mit rund 80 % des Fondsvermögens verzinsliche Wertpapiere. Generell wurden Anleihen mit einem Rating im Investmentgrade-Bereich bevorzugt und übergewichtet. Durch die Investition in eine Vielzahl von Einzelwertpapieren wurde weiterhin eine möglichst hohe Risikostreuung beibehalten.Im Anleiheportfolio bildeten Anleihen von bonitätsstarken Unternehmen weiterhin die Basis. Als stabilisierende Depot-Ergänzung dienten Anleihen von staatsnahen Emittenten aus dem Raum der OECD. Es wurden Emittenten ausgewählt, die über eine gute Bonität und über eine starke Fähigkeitzur Erfüllung ihrer finanziellen Verpflichtungen verfügen.

Um vom höheren Zinsniveau im Ausland zu profitieren, investierte der Fonds defensiv in Fremdwährungsanleihen von wirtschaftlich starken Volkswirtschaften. Zum Stichtag lag die Gewichtung von Fremdwährungsanleihen bei rund 12,7 % des Gesamtportfolios. Vor dem Hintergrund des anhaltend niedrigen Zinsniveaus in der Eurozone eignete sich die Beimischung von Fremdwährungen, um das Ertragsprofil des Fondsvermögens zu stärken. Es wurden weiterhin Teile der Aktienquote durch Optionsgeschäfte abgebildet. Zum einen, um auch durch Liquidität einen hohen Performancebeitrag zu leisten, und um andererseits flexibel auf Marktchancen reagieren zu können.

Zum Stichtag lag die Aktienquote bei 14,33 % von maximal zulässigen 20 % des Fondsvermögens. Die Position physische Edelmetalle, repräsentiert durch ETC’s, wurde komplett aufgelöst. Der Anteil der Rentenpapiere betrug 79,03 %.

Die benchmarkunabhängige Anlagestrategie wurde im Berichtszeitraum über einen aktiven und risikoadjustierten Managementansatz umgesetzt. Als Grundlage für die Anlageentscheidungen dienten weiterhin die Analyseergebnisse des unabhängigen DVAM-Research-Teams. Unter der Berücksichtigung von makro- und mikroökonomischen Entwicklungen wurden hier die Risiko- undRenditechancen der Investments auf Basis finanzieller Rahmendaten bewertet.

Die Wertentwicklung des DVAM Mehr Werte AMI lag im Berichtszeitraum bei 5,04 % während die Jahresvolatilität 2,47 % betrug.

Wesentliche Risiken des Sondervermögens im Berichtszeitraum

Marktpreisrisiken

Aktienrisiken

Durch die Investition in Aktien und Aktienoptionen ist das Sondervermögen den allgemeinen Risiken der internationalen Aktienmärkte und spezifischen Einzelwertrisiken ausgesetzt. Die spezifischen Aktienrisiken werden durch eine breite Diversifikation in eine Vielzahl von Einzelwerten gesteuert und begrenzt. Die Steuerung der allgemeinen Marktrisiken erfolgt durch Investitionen in unterschiedliche Regionen und Sektoren. Darüber hinaus können zur Steuerung der Aktienrisiken auch Aktienindex-Futures eingesetzt werden.

Währungsrisiken

Der Schwerpunkt der Fondsinvestitionen lag mit rund 80 % des Fondsvermögens im Euroraum und war dementsprechend keinen wesentlichen Währungsrisiken ausgesetzt. Teil des Anlageuniversums sind jedoch auch Wertpapiere in Fremdwährung (z. B. US-Dollar, australischer Dollar, neuseeländischer Dollar). Der Investor trägt hier die Chancen und Risiken von Währungsentwicklungen der verschiedenen Währungsräume gegenüber dem Euro. Mit einem Fremdwährungsanteil von rund 20 % ist das Währungsrisiko als überschaubar einzustufen und wird nicht zusätzlich abgesichert.

Zinsänderungsrisiken

Durch die Investition in Rentenanlagen ist der Fonds Kursschwankungen durch Veränderungen der Kapitalmarktzinsen sowie Schwankungen der Risikoaufschläge einzelner Anleihen ausgesetzt. Veränderungen der Risikoaufschläge (Spreads) können bei Anleihen schwächerer Bonität ein deutlich höheres Kursrisiko für den Fonds darstellen als die Veränderung des Kapitalmarktzinsniveaus. Das Sondervermögen war im Berichtszeitraum entsprechend seiner Anlagepolitik breit diversifiziert in Anleihen verschiedener Emittenten aus unterschiedlichen Ländern investiert. Diese Vorgehensweise dient der Steuerung und Reduzierung der Spreadrisiken. Zusätzlich wird das Ausfallrisiko der Anleihen durch ein aktives Risikomanagement und laufende Bonitätsanalysen der Emittenten reduziert. Bei der Auswahl der Investments wurde zur Steuerung der allgemeinen Marktzinsrisiken die Duration in die Anlageentscheidung einbezogen. Zusätzlich werden zur Steuerung der Zinsänderungsrisiken standardisierte derivative Absicherungsinstrumente eingesetzt.

Spezielle Risiken bei Optionsgeschäften

Die Anlagestrategie des Fonds beinhaltet auch das Investment in Aktien-, Aktienindex- und Bund-Future-Optionen, die üblicherweise den Gesetzmäßigkeiten des Terminmarktes unterliegen. Primär wurden Kauf- und Verkaufsoptionen auf Aktien und auf Bund-Future als Short-Positionen zur Erzielung von Zusatzerträgen eingesetzt. Es werden keine ungedeckten Geschäfte getätigt. Durch Optionsgeschäfte ist das Sondervermögen auch den damit einhergehenden Risiken (insbes. Basis-, Gamma- und Vegarisiken) ausgesetzt, die durch ein stringentes Limitsystem für den Optionseinsatz klar begrenzt werden.

Adressenausfallrisiken

Adressenausfallrisiken resultieren aus dem möglichen Ausfall von Zins- und Tilgungszahlungen der Einzelinvestments in Renten. Um Konzentrationsrisiken zu verringern, werden diese so weit wie möglich diversifiziert. Dies betrifft nicht nur die Auswahl der Schuldner, sondern auch die Auswahl der Sektoren und Länder. Weitere Risiken ergeben sich durch die Anlage liquider Mittel bei Banken, die jedoch einem staatlich oder privatwirtschaftlich organisierten Einlagensicherungsmechanismus unterliegen.

Liquiditätsrisiken

Die Liquiditätssituation des Sondervermögens wird durch die Liquidität in den investierten Assetklassen bestimmt. Um diese Liquiditätsrisiken im Rentenbereich zu begrenzen, achtet das Fondsmanagement auf ein ausreichendes Emissionsvolumen der einzelnen Anleihen sowie eine ausreichende Diversifikation im Sondervermögen. Zum Berichtszeitpunkt liegen keine Indikationen vor, die auf eine begrenzte Liquidität hindeuten. Dennoch kann aufgrund des Anlagefokus in Unternehmensanleihen eine Verschlechterung der Liquiditätssituation des Sondervermögens in Marktkrisen nicht vollständig ausgeschlossen werden. Der Fonds war auf der Aktienseite überwiegend in hochliquiden europäischen Standardwerten investiert. Investitionen erfolgten ausschließlich in börsennotierte Gesellschaften. Die eingesetzten Aktienoptionen werden an internationalen Terminbörsen gehandelt und sind liquide. Liquiditätsrisiken könnten sich jedoch im Falle der Ausübung von Put-Optionen ergeben, die als Stillhalterpositionen gehalten werden. Um diese Risiken zu begrenzen, ist der Optionseinsatz limitiert und wird laufend überwacht.

Operationelle Risiken

Zur Vermeidung operationeller Risiken wurden ex ante und ex post Prüfabläufe entsprechend dem Vieraugenprinzip in den Orderprozess integriert. Darüber hinaus wurden Wertpapierhandelsgeschäfte ausschließlich über kompetente und erfahrene Kontrahenten abgeschlossen. Die Dienstleistung der Wertpapierverwahrung erfolgte durch eine etablierte Verwahrstelle mit guter Bonität.

Risiken infolge der Pandemie

Durch das Sars-CoV-2-Virus, das sich weltweit ausgebreitet hat, sind stärkere negative Auswirkungen auf bestimmte Branchen nicht auszuschließen, die teilweise zu Ausfällen führen könnten (Kreditrisiko) und somit sowohl direkt als auch indirekt die Investments im Fonds betreffen könnten.

Ergänzende Angaben nach ARUGII

Für einen mittel- bis Iangfristigen Anlagezeitraum wird ein Kapitalzuwachs mit möglichst attraktiven jährlichen Ausschüttungen angestrebt. Besonders wichtig ist eine möglichst schwankungsarme Entwicklung der Fondsanteile. Um dieses Anlageziel zu erreichen, wird das Fondsvermögen risikodiversifiziert vor allem in Anleihen unter der selektiven Beimischung erstklassiger Aktien angelegt. Besonderes Augenmerk wird auf eine schwankungsarme Anlagestruktur, die Fungibilität der investierten Werte und eine damit gegebene Liquidität des Fondsvermögens gelegt.

Aus den für das Sondervermögen erworbenen Aktien erwachsen Abstimmungsrechte in den Hauptversammlungen der Portfoliogesellschaften (Emittenten) und teilweise andere Mitwirkungsrechte. Die Engagement Policy der Ampega Investment GmbH enthält allgemeine Informationen über die verantwortungsvolle Ausübung dieser Rechte, auch zum Umgang mit Interessenkonflikten im Rahmen der Mitwirkung in den Portfoliogesellschaften.

Liegen der Talanx Investment Group keine unternehmensspezifischen Informationen vor, die eine Teilnahme an der Hauptversammlung notwendig machen, so nimmt die Talanx Investment Group in aller Regel Abstand von der persönlichen Teilnahme durch Vertretungsberechtigte. Die Talanx Investment Group unterhält ein hausinternes Komitee zur Prüfung und Entscheidungsfindung zur Stimmrechtsausübung in allen signifikanten Portfolio-Gesellschaften. Das sogenannte Proxy-Voting-Komitee folgt bei der Stimmrechtsausübung maßgeblich den in der Anlagestrategie festgelegten Zielen und berücksichtigt bei der Analyse von Beschlussvorschlägen für Hauptversammlungen diverse Faktoren.

Die Talanx Investment Group hat den externen Dienstleister ISS-ESG mit der Analyse der Hauptversammlungs-Unterlagen sowie der Umsetzung des Abstimmungsverhaltens gemäß den „Continental Europe Proxy Voting Guidelines” beauftragt. Vorschläge für das Abstimmungsverhalten auf Basis der Analysen werden in angemessenem Umfang überprüft, insbesondere ob im konkreten Fall für die Hauptversammlung ergänzende oder von der Stimmrechtspolitik der Talanx Investment Group abweichende Vorgaben erteilt werden sollten. Soweit dies in Ergänzung oder Abweichung von der Stimmrechtspolitik notwendig ist, erteilt die Talanx Investment Group konkrete Weisungen zu einzelnen Tagesordnungspunkten.

Um das Risiko des Entstehens von Interessenkonflikten zu reduzieren und gleichzeitig ihrer treuhänderischen Vermögensverwaltung neutral nachkommen zu können, unterhält die Talanx Investment Group in aller Regel keine Dienstleistungsbeziehungen mit Portfolio-Gesellschaften. Unabhängig davon hat die Talanx Investment Group etablierte Prozesse zur Identifizierung, Meldung sowie zum Umgang mit Interessenskonflikten eingerichtet. Alle potenziellen und tatsächlichen Interessenskonflikte sind in einem Register erfasst und werden kontinuierlich überprüft. Teil der Überprüfung ist dabei auch die Einschätzung hinsichtlich der Angemessenheit der eingeführten Maßnahmen zur Vermeidung von negativen Auswirkungen aus den identifizierten Interessenkonflikten.

Insbesondere die Struktur des Vergütungssystems und die damit verbundenen variablen Bestandteile sind langfristig orientiert und stärken so eine nachhaltige und langfristig erfolgreiche Anlagestrategie im Sinne der Investoren.

Für Fonds- und Vermögensverwaltung in Aktien erfolgt die Vergütung der Talanx Investment Group nicht performanceabhängig, sondern aufwandsbezogen und marktgerecht in Basispunkten vom jeweils verwalteten Vermögen.

Wesentliche Grundlagen des realisierten Ergebnisses

Gewinne wurden im Wesentlichen durch die Veräußerung von Optionen realisiert. Verluste wurden im Wesentlichen bei Geschäften mit Finanzterminkontrakten realisiert.

Struktur des Sondervermögens

Durch Rundung der Prozentanteile bei der Berechnung können geringfügige Rundungsdifferenzen entstanden sein.

Wesentliche Ereignisse im Berichtszeitraum

Das Portfoliomanagement war im Geschäftsjahr an die DVAM Vermögensverwaltung GmbH, Detmold ausgelagert.

Vermögensübersicht zum 31.10.2021

| Kurswert in EUR |

% des Fonds- vermögens |

|||

|---|---|---|---|---|

| 1) Durch Rundung der Prozentanteile bei der Berechnung können geringfügige Rundungsdifferenzen entstanden sein. | ||||

| Vermögensgegenstände | ||||

| Aktien | 4.215.689,68 | 13,48 | ||

| Deutschland | 1.495.073,16 | 4,78 | ||

| Dänemark | 150.404,87 | 0,48 | ||

| Frankreich | 286.025,00 | 0,91 | ||

| Niederlande | 93.529,50 | 0,30 | ||

| Schweiz | 156.160,66 | 0,50 | ||

| USA (Vereinigte Staaten von Amerika) | 2.034.496,49 | 6,50 | ||

| Verzinsliche Wertpapiere | 24.720.238,19 | 79,03 | ||

| Australien | 1.294.852,36 | 4,14 | ||

| Belgien | 220.372,00 | 0,70 | ||

| Chile | 213.334,00 | 0,68 | ||

| Deutschland | 10.193.428,18 | 32,59 | ||

| Dänemark | 1.125.847,00 | 3,60 | ||

| Frankreich | 2.421.474,00 | 7,74 | ||

| Großbritannien | 744.649,00 | 2,38 | ||

| Irland | 581.977,50 | 1,86 | ||

| Italien | 311.968,00 | 1,00 | ||

| Luxemburg | 210.414,00 | 0,67 | ||

| Mexiko | 312.672,00 | 1,00 | ||

| Niederlande | 2.095.523,21 | 6,70 | ||

| Portugal | 502.710,00 | 1,61 | ||

| Schweden | 612.112,00 | 1,96 | ||

| Spanien | 682.458,00 | 2,18 | ||

| USA (Vereinigte Staaten von Amerika) | 2.834.067,94 | 9,06 | ||

| Österreich | 362.379,00 | 1,16 | ||

| Sonstige Beteiligungswertpapiere | 267.562,04 | 0,86 | ||

| Schweiz | 267.562,04 | 0,86 | ||

| Derivate | -33.938,02 | -0,11 | ||

| Derivate auf einzelne Wertpapiere | -46.438,02 | -0,15 | ||

| Zins-Derivate | 12.500,00 | 0,04 | ||

| Bankguthaben | 1.950.240,20 | 6,23 | ||

| Sonstige Vermögensgegenstände | 194.272,89 | 0,62 | ||

| Verbindlichkeiten | -34.831,12 | -0,11 | ||

| Fondsvermögen | 31.279.233,86 | 100,00 1) | ||

Vermögensaufstellung zum 31.10.2021

| Gattungsbezeichnung | ISIN | Markt | Stück bzw. Anteile bzw. Whg. in 1.000 |

Bestand 31.10.2021 | Käufe / Zugänge |

Verkäufe / Abgänge |

Kurs | Kurswert in EUR |

% des Fonds- vermögens |

|||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| im Berichtszeitraum | ||||||||||||||||||

| 1) Diese Wertpapiere sind ganz oder teilweise Gegenstand eines Stillhaltergeschäftes in Wertpapieren. 2) Noch nicht abgeführte Verwaltungsvergütung, Prüfungsgebühren, Verwahrstellenvergütung und Managementgebühr 3) Durch Rundung der Prozentanteile bei der Berechnung können geringfügige Rundungsdifferenzen entstanden sein. |

||||||||||||||||||

| Börsengehandelte Wertpapiere | EUR | 26.236.077,92 | 83,88 | |||||||||||||||

| Aktien | EUR | 4.215.689,68 | 13,48 | |||||||||||||||

| Deutschland | EUR | 1.495.073,16 | 4,78 | |||||||||||||||

| Allianz SE | DE0008404005 | STK | 1.000 | 1.000 | 0 | EUR | 200,9500 | 200.950,00 | 0,64 | |||||||||

| BASF SE | DE000BASF111 | STK | 1.000 | 0 | 1.000 | EUR | 62,5500 | 62.550,00 | 0,20 | |||||||||

| Bayer AG | DE000BAY0017 | STK | 3.000 | 1.000 | 0 | EUR | 48,7350 | 146.205,00 | 0,47 | 1) | ||||||||

| Bayerische Motoren Werke Aktiengesellschaft St. | DE0005190003 | STK | 3.000 | 1.500 | 0 | EUR | 87,3400 | 262.020,00 | 0,84 | |||||||||

| BioNTech SE ADR | US09075V1026 | STK | 800 | 800 | 0 | USD | 283,9800 | 194.540,16 | 0,62 | |||||||||

| Deutsche Lufthansa AG | DE0008232125 | STK | 12.000 | 6.000 | 0 | EUR | 5,6870 | 68.244,00 | 0,22 | |||||||||

| Deutsche Telekom AG | DE0005557508 | STK | 5.000 | 5.000 | 0 | EUR | 16,0320 | 80.160,00 | 0,26 | |||||||||

| Fresenius SE & Co KGaA St. | DE0005785604 | STK | 5.800 | 0 | 0 | EUR | 40,1100 | 232.638,00 | 0,74 | |||||||||

| Gerresheimer AG | DE000A0LD6E6 | STK | 1.100 | 0 | 0 | EUR | 80,3000 | 88.330,00 | 0,28 | |||||||||

| HeidelbergCement AG | DE0006047004 | STK | 2.000 | 0 | 0 | EUR | 64,8600 | 129.720,00 | 0,41 | |||||||||

| TeamViewer AG | DE000A2YN900 | STK | 2.300 | 0 | 0 | EUR | 12,9200 | 29.716,00 | 0,10 | |||||||||

| Dänemark | EUR | 150.404,87 | 0,48 | |||||||||||||||

| Vestas Wind Systems | DK0061539921 | STK | 4.000 | 4.000 | 0 | DKK | 279,7000 | 150.404,87 | 0,48 | 1) | ||||||||

| Frankreich | EUR | 286.025,00 | 0,91 | |||||||||||||||

| Suez SA | FR0010613471 | STK | 2.100 | 0 | 5.000 | EUR | 19,7400 | 41.454,00 | 0,13 | |||||||||

| Vinci SA | FR0000125486 | STK | 1.300 | 0 | 0 | EUR | 91,6700 | 119.171,00 | 0,38 | |||||||||

| Worldline SA | FR0011981968 | STK | 2.400 | 1.200 | 0 | EUR | 52,2500 | 125.400,00 | 0,40 | |||||||||

| Niederlande | EUR | 93.529,50 | 0,30 | |||||||||||||||

| Philips NV (Konin.) | NL0000009538 | STK | 2.300 | 0 | 0 | EUR | 40,6650 | 93.529,50 | 0,30 | |||||||||

| Schweiz | EUR | 156.160,66 | 0,50 | |||||||||||||||

| ABB Ltd. | CH0012221716 | STK | 5.500 | 5.500 | 4.500 | CHF | 30,2900 | 156.160,66 | 0,50 | |||||||||

| USA (Vereinigte Staaten von Amerika) | EUR | 2.034.496,49 | 6,50 | |||||||||||||||

| Apple Inc. | US0378331005 | STK | 1.200 | 1.200 | 0 | USD | 152,5700 | 156.776,85 | 0,50 | |||||||||

| Deere & Co. | US2441991054 | STK | 1.000 | 1.000 | 700 | USD | 349,7000 | 299.451,96 | 0,96 | |||||||||

| Hewlett Packard Enterprise Co. | US42824C1099 | STK | 15.000 | 15.000 | 0 | USD | 14,7600 | 189.587,26 | 0,61 | |||||||||

| Intel Corp. | US4581401001 | STK | 1.500 | 1.500 | 0 | USD | 48,0800 | 61.757,15 | 0,20 | |||||||||

| International Business Machines Corporation | US4592001014 | STK | 1.600 | 800 | 0 | USD | 125,8400 | 172.413,08 | 0,55 | |||||||||

| Microsoft Corp. | US5949181045 | STK | 1.100 | 1.600 | 1.100 | USD | 324,3500 | 305.518,92 | 0,98 | |||||||||

| Moderna Inc | US60770K1079 | STK | 300 | 1.000 | 700 | USD | 347,9200 | 89.378,32 | 0,29 | |||||||||

| NVIDIA Corp. | US67066G1040 | STK | 600 | 2.100 | 1.800 | USD | 249,4100 | 128.143,52 | 0,41 | 1) | ||||||||

| PayPal Holdings Inc. | US70450Y1038 | STK | 1.000 | 1.000 | 500 | USD | 236,8300 | 202.800,14 | 0,65 | |||||||||

| Union Pacific Corp. | US9078181081 | STK | 1.200 | 1.200 | 0 | USD | 242,3000 | 248.980,99 | 0,80 | |||||||||

| Visa Inc. -Class A- | US92826C8394 | STK | 1.000 | 500 | 0 | USD | 209,8400 | 179.688,30 | 0,57 | |||||||||

| Verzinsliche Wertpapiere | EUR | 21.752.826,20 | 69,54 | |||||||||||||||

| 3,5000 % Holcim Finance Australia MTN MC 2017/2022 | AU3CB0244960 | AUD | 500 | 0 | 0 | % | 101,1280 | 326.854,08 | 1,04 | |||||||||

| 4,0000 % KfW MTN 2014/2025 | AU000KFWHAA3 | AUD | 400 | 0 | 0 | % | 108,1260 | 279.577,76 | 0,89 | |||||||||

| 0,0000 % Bundesobligation S.G 2020/2030 | DE0001030708 | EUR | 1.000 | 1.000 | 0 | % | 102,5700 | 1.025.700,00 | 3,28 | |||||||||

| 0,2500 % Bundesanleihe 2019/2029 | DE0001102465 | EUR | 750 | 1.000 | 250 | % | 104,2310 | 781.732,50 | 2,50 | |||||||||

| 0,6000 % Spain MTN 2019/2029 | ES0000012F43 | EUR | 150 | 0 | 0 | % | 102,7220 | 154.083,00 | 0,49 | |||||||||

| 0,6250 % Fresenius Medical Care MTN MC 2019/2026 | XS2084497705 | EUR | 190 | 0 | 0 | % | 101,3970 | 192.654,30 | 0,62 | |||||||||

| 0,6250 % Kerry Group Financial Services MC 2019/2029 | XS2042667944 | EUR | 200 | 200 | 0 | % | 100,3070 | 200.614,00 | 0,64 | |||||||||

| 0,6500 % Italy BTP 2016/2023 | IT0005215246 | EUR | 100 | 0 | 0 | % | 101,7980 | 101.798,00 | 0,33 | |||||||||

| 0,7500 % Deutsche Kreditbank 2017/2024 | DE000GRN0016 | EUR | 200 | 0 | 0 | % | 102,2330 | 204.466,00 | 0,65 | |||||||||

| 0,8750 % Worldline MTN MC 2020/2027 | FR0013521564 | EUR | 200 | 200 | 0 | % | 102,7230 | 205.446,00 | 0,66 | |||||||||

| 1,0000 % Danone PERP fix-to-float (sub.) 2021/2199 | FR0014005EJ6 | EUR | 400 | 400 | 0 | % | 99,8820 | 399.528,00 | 1,28 | |||||||||

| 1,1250 % Sixt 2016/2022 | DE000A2BPDU2 | EUR | 100 | 0 | 0 | % | 100,8640 | 100.864,00 | 0,32 | |||||||||

| 1,2500 % Deutsche Börse fix-to-float (sub.) 2020/2047 | DE000A289N78 | EUR | 500 | 500 | 0 | % | 102,0240 | 510.120,00 | 1,63 | |||||||||

| 1,2500 % Münchener Rückvers. fix-to-float (sub.) 2020/2041 | XS2221845683 | EUR | 300 | 300 | 0 | % | 99,9540 | 299.862,00 | 0,96 | |||||||||

| 1,3010 % Allianz fix-to-float (sub.) 2019/2049 | DE000A2YPFA1 | EUR | 500 | 500 | 0 | % | 100,1600 | 500.800,00 | 1,60 | |||||||||

| 1,3750 % Evonik Industries fix-to-float (sub.) 2021/2081 | DE000A3E5WW4 | EUR | 500 | 500 | 0 | % | 100,1310 | 500.655,00 | 1,60 | |||||||||

| 1,3750 % Orange MTN PERP fix-to-float (sub.) 2021/2199 | FR0014003B55 | EUR | 500 | 500 | 0 | % | 98,6730 | 493.365,00 | 1,58 | |||||||||

| 1,4470 % Telefonica Emisiones MTN MC 2018/2027 | XS1756296965 | EUR | 500 | 500 | 0 | % | 105,6750 | 528.375,00 | 1,69 | |||||||||

| 1,5000 % METRO MTN 2015/2025 | XS1203941775 | EUR | 300 | 0 | 0 | % | 103,7180 | 311.154,00 | 0,99 | |||||||||

| 1,5000 % Orsted fix-to-float (sub.) 2021/2199 | XS2293075680 | EUR | 500 | 500 | 0 | % | 98,8190 | 494.095,00 | 1,58 | |||||||||

| 1,5000 % Sixt MC 2018/2024 | DE000A2G9HU0 | EUR | 300 | 0 | 0 | % | 102,0290 | 306.087,00 | 0,98 | |||||||||

| 1,6250 % Anglo American Capital MTN 2017/2025 | XS1686846061 | EUR | 400 | 0 | 0 | % | 104,8270 | 419.308,00 | 1,34 | |||||||||

| 1,6250 % Ingenico -single callable- 2017/2024 | FR0013281946 | EUR | 200 | 0 | 0 | % | 103,8970 | 207.794,00 | 0,66 | |||||||||

| 1,6250 % Merck fix-to-float (sub.) 2020/2080 | XS2218405772 | EUR | 500 | 500 | 0 | % | 102,6580 | 513.290,00 | 1,64 | |||||||||

| 1,7500 % A.P. Moller-Maersk MTN MC 2018/2026 | XS1789699607 | EUR | 200 | 0 | 0 | % | 106,4640 | 212.928,00 | 0,68 | |||||||||

| 1,7500 % Chile (Republic of) 2016/2026 | XS1346652891 | EUR | 200 | 0 | 0 | % | 106,6670 | 213.334,00 | 0,68 | |||||||||

| 1,7500 % Danone MTN PERP Multi Reset Notes (subord.) 2017/2099 | FR0013292828 | EUR | 200 | 0 | 0 | % | 102,2080 | 204.416,00 | 0,65 | |||||||||

| 1,7500 % Hochtief MTN MC 2018/2025 | DE000A2LQ5M4 | EUR | 200 | 200 | 0 | % | 105,0230 | 210.046,00 | 0,67 | |||||||||

| 1,7500 % IBM 2016/2028 | XS1375955678 | EUR | 200 | 0 | 0 | % | 108,8420 | 217.684,00 | 0,70 | |||||||||

| 1,7500 % London Stock Exchange Group MTN MC 2018/2027 | XS1918000107 | EUR | 300 | 0 | 0 | % | 108,4470 | 325.341,00 | 1,04 | |||||||||

| 1,7500 % Mexico MTN 2018/2028 | XS1751001139 | EUR | 300 | 0 | 0 | % | 104,2240 | 312.672,00 | 1,00 | |||||||||

| 1,7500 % NASDAQ MC 2019/2029 | XS1843442622 | EUR | 100 | 0 | 0 | % | 107,6930 | 107.693,00 | 0,34 | |||||||||

| 1,7500 % Orange MTN PERP fix-to-float (sub.) 2019/2099 | FR0013447877 | EUR | 200 | 0 | 0 | % | 102,8010 | 205.602,00 | 0,66 | |||||||||

| 1,8750 % Coca-Cola Europacific Partners MC 2015/2030 | XS1206411230 | EUR | 300 | 0 | 0 | % | 109,8750 | 329.625,00 | 1,05 | |||||||||

| 1,8750 % EnBW Multi Reset Notes fix-to-float (sub.) 2020/2080 | XS2196328608 | EUR | 300 | 100 | 0 | % | 102,9470 | 308.841,00 | 0,99 | |||||||||

| 1,8750 % Energias de Portugal fix-to-float (sub.) 2021/2081 | PTEDPROM0029 | EUR | 500 | 500 | 0 | % | 100,5420 | 502.710,00 | 1,61 | |||||||||

| 1,8750 % Iberdrola Int. PERP Multi Reset Notes (sub.) 2017/2099 | XS1721244371 | EUR | 300 | 200 | 0 | % | 102,1670 | 306.501,00 | 0,98 | |||||||||

| 1,8750 % PerkinElmer -single callable- 2016/2026 | XS1405780617 | EUR | 200 | 0 | 0 | % | 106,6940 | 213.388,00 | 0,68 | |||||||||

| 1,8750 % Telefonaktiebolaget LM Ericsson MTN 2017/2024 | XS1571293684 | EUR | 100 | 0 | 0 | % | 104,1320 | 104.132,00 | 0,33 | |||||||||

| 2,0000 % Anheuser-Busch InBev MTN 2016/2028 | BE6285455497 | EUR | 200 | 0 | 0 | % | 110,1860 | 220.372,00 | 0,70 | |||||||||

| 2,0000 % Deutsche Lufthansa MTN MC 2021/2024 | XS2363244513 | EUR | 500 | 500 | 0 | % | 100,5090 | 502.545,00 | 1,61 | |||||||||

| 2,0000 % Transurban Finance Company MTN MC 2015/2025 | XS1239502328 | EUR | 400 | 0 | 0 | % | 106,7060 | 426.824,00 | 1,36 | |||||||||

| 2,1240 % Assicurazioni Generali MTN (sub.) 2019/2030 | XS2056491587 | EUR | 200 | 0 | 0 | % | 105,0850 | 210.170,00 | 0,67 | |||||||||

| 2,1250 % Eurofins Scientific MC 2017/2024 | XS1651444140 | EUR | 200 | 0 | 0 | % | 105,2070 | 210.414,00 | 0,67 | |||||||||

| 2,1250 % Fresenius Finance Ireland Public MC 2017/2027 | XS1554373677 | EUR | 350 | 0 | 0 | % | 108,9610 | 381.363,50 | 1,22 | |||||||||

| 2,2500 % ORSTED Multi Reset Notes (subord.) 2017/2099 | XS1720192696 | EUR | 400 | 200 | 0 | % | 104,7060 | 418.824,00 | 1,34 | |||||||||

| 2,5020 % Telefonica Europe PERP fix-to-float (sub.) 2020/2099 | XS2109819859 | EUR | 500 | 500 | 0 | % | 102,2630 | 511.315,00 | 1,63 | |||||||||

| 2,6000 % Allianz PERP fix-to-float (sub.) 2021/2199 | DE000A3E5TR0 | EUR | 600 | 600 | 0 | % | 98,4230 | 590.538,00 | 1,89 | |||||||||

| 2,7500 % ZF North America Capital 2015/2023 | DE000A14J7G6 | EUR | 200 | 0 | 0 | % | 103,2030 | 206.406,00 | 0,66 | |||||||||

| 2,8750 % Suez PERP Multi Reset Notes (subord.) 2017/2099 | FR0013252061 | EUR | 200 | 0 | 0 | % | 104,9090 | 209.818,00 | 0,67 | |||||||||

| 3,2500 % Dt. Telekom Int. Fin. MTN 2013/2028 | XS0875797515 | EUR | 300 | 0 | 0 | % | 119,4270 | 358.281,00 | 1,15 | |||||||||

| 3,3750 % Levi Strauss & Co. MC 2017/2027 | XS1602130947 | EUR | 300 | 0 | 0 | % | 102,4030 | 307.209,00 | 0,98 | |||||||||

| 3,7500 % Bayer Multi Reset Notes (subord.) 2014/2074 | DE000A11QR73 | EUR | 400 | 0 | 0 | % | 104,5170 | 418.068,00 | 1,34 | |||||||||

| 3,8750 % Volkswagen Int. Fin. PERP Multi Reset Notes (sub.) 2017/2099 | XS1629774230 | EUR | 400 | 0 | 0 | % | 109,3750 | 437.500,00 | 1,40 | |||||||||

| 4,1250 % K+S Anl. 2013/2021 | XS0997941355 | EUR | 200 | 200 | 0 | % | 100,3270 | 200.654,00 | 0,64 | |||||||||

| 4,6250 % Volkswagen Int. Fin. PERP Multi Reset Notes (sub.) 2014/2099 | XS1048428442 | EUR | 200 | 0 | 0 | % | 112,2480 | 224.496,00 | 0,72 | |||||||||

| 6,2500 % OMV PERP Multi Reset Notes (subord.) 2015/2099 | XS1294343337 | EUR | 300 | 0 | 0 | % | 120,7930 | 362.379,00 | 1,16 | |||||||||

| 1,1250 % KfW MTN 2021/2025 | XS2315837778 | NOK | 5.000 | 5.000 | 0 | % | 98,3720 | 506.103,63 | 1,62 | |||||||||

| 3,3750 % IBRD (World Bank) MTN 2017/2022 | NZIBDDT011C8 | NZD | 300 | 0 | 0 | % | 100,5950 | 186.396,57 | 0,60 | |||||||||

| 0,7500 % KfW 2020/2030 | US500769JG03 | USD | 500 | 500 | 0 | % | 93,2960 | 399.451,96 | 1,28 | |||||||||

| 1,5000 % US Treasury Bonds 2019/2024 | US912828YV68 | USD | 300 | 0 | 0 | % | 102,1641 | 262.452,64 | 0,84 | |||||||||

| 1,6250 % PepsiCo MC 2020/2030 | US713448EZ78 | USD | 500 | 500 | 0 | % | 97,5860 | 417.819,83 | 1,34 | |||||||||

| 2,0000 % KfW 2016/2021 | US500769HD99 | USD | 100 | 0 | 0 | % | 100,1500 | 85.759,55 | 0,27 | |||||||||

| 2,5000 % BMW Finance MTN 2017/2021 | XS1730911689 | USD | 300 | 0 | 0 | % | 100,2090 | 257.430,21 | 0,82 | |||||||||

| 2,6250 % McDonald‘s MTN 2011/2022 | US58013MEM29 | USD | 200 | 0 | 0 | % | 100,4830 | 172.089,40 | 0,55 | |||||||||

| 3,2500 % Xylem MC 2016/2026 | US98419MAJ99 | USD | 100 | 0 | 0 | % | 107,5810 | 92.122,79 | 0,29 | |||||||||

| 3,8750 % Allianz MTN PERP (subord.) 2016/2099 | XS1485742438 | USD | 400 | 0 | 0 | % | 100,1060 | 342.887,48 | 1,10 | |||||||||

| Sonstige Beteiligungswertpapiere | EUR | 267.562,04 | 0,86 | |||||||||||||||

| Roche Holding AG GS | CH0012032048 | STK | 800 | 800 | 0 | CHF | 356,8000 | 267.562,04 | 0,86 | |||||||||

| An organisierten Märkten zugelassene oder in diese einbezogene Wertpapiere | EUR | 2.967.411,99 | 9,49 | |||||||||||||||

| Verzinsliche Wertpapiere | EUR | 2.967.411,99 | 9,49 | |||||||||||||||

| 3,1000 % Toyota Finance Australia MTN 2017/2022 | AU3CB0244440 | AUD | 500 | 0 | 0 | % | 101,5080 | 328.082,28 | 1,05 | |||||||||

| 0,9500 % Deutsche Bahn Finance PERP fix-to-float (sub.) 2019/2099 | XS2010039035 | EUR | 300 | 100 | 0 | % | 100,1980 | 300.594,00 | 0,96 | |||||||||

| 1,3750 % AXA MTN fix-to-float (sub.) 2021/2041 | XS2314312179 | EUR | 500 | 500 | 0 | % | 99,1010 | 495.505,00 | 1,58 | |||||||||

| 1,3750 % Hannover Rück fix-to-float (sub.) 2021/2042 | XS2320745156 | EUR | 500 | 500 | 0 | % | 99,5000 | 497.500,00 | 1,59 | |||||||||

| 1,3750 % Telia Company MTN Multi Reset Notes (subord.) 2020/2081 | XS2082429890 | EUR | 500 | 0 | 0 | % | 101,5960 | 507.980,00 | 1,62 | |||||||||

| 1,3750 % Telstra MTN MC 2019/2029 | XS1966038249 | EUR | 200 | 0 | 0 | % | 106,5460 | 213.092,00 | 0,68 | |||||||||

| 1,6000 % Deutsche Bahn Finance PERP fix-to-float (sub.) 2019/2099 | XS2010039548 | EUR | 300 | 200 | 0 | % | 101,1590 | 303.477,00 | 0,97 | |||||||||

| 1,5000 % Verizon Communications MC 2020/2030 | US92343VFL36 | USD | 400 | 400 | 0 | % | 93,7690 | 321.181,71 | 1,03 | |||||||||

| Summe Wertpapiervermögen | 29.203.489,91 | 93,36 | ||||||||||||||||

| Derivate (Bei den mit Minus gekennzeichneten Beständen handelt es sich um verkaufte Positionen) | EUR | -33.938,02 | -0,11 | |||||||||||||||

| Derivate auf einzelne Wertpapiere | EUR | -46.438,02 | -0,15 | |||||||||||||||

| Wertpapier-Optionsrechte | EUR | -46.438,02 | -0,15 | |||||||||||||||

| Forderungen/Verbindlichkeiten | ||||||||||||||||||

| Optionsrechte auf Aktien | ||||||||||||||||||

| Option Bayer AG Call 60 März 2022 | EUREX | STK | -1.000 | EUR | 0,6100 | -610,00 | -0,00 | |||||||||||

| Option Moderna Put 400 Dezember 2021 | CBOE | STK | -300 | USD | 64,9000 | -16.672,38 | -0,05 | |||||||||||

| Option NVIDIA Corp Call 250 November 2021 | CBOE | STK | -600 | USD | 9,9000 | -5.086,49 | -0,02 | |||||||||||

| Option NVIDIA Corp Put 250 November 2021 | CBOE | STK | -600 | USD | 10,5500 | -5.420,45 | -0,02 | |||||||||||

| Option SAP SE Put 124 November 2021 | EUREX | STK | -1.000 | EUR | 1,7100 | -1.710,00 | -0,01 | |||||||||||

| Option Vestas Wind Systems Call 250 November 2021 | COPN | STK | -4.000 | DKK | 31,5000 | -16.938,70 | -0,05 | |||||||||||

| Zins-Derivate | EUR | 12.500,00 | 0,04 | |||||||||||||||

| Forderungen/Verbindlichkeiten | ||||||||||||||||||

| Optionsrechte | EUR | 8.200,00 | 0,03 | |||||||||||||||

| Optionsrechte auf Zinsterminkontrakte | ||||||||||||||||||

| Option Bund Future Call 169 Dezember 2021 | EUREX | EUR | Anzahl -20 | EUR | 1,0200 | -2.600,00 | -0,01 | |||||||||||

| Option Bund Future Call 170 Dezember 2021 | EUREX | EUR | Anzahl -10 | EUR | 0,5700 | -1.100,00 | -0,00 | |||||||||||

| Option Bund Future Call 171.5 Dezember 2021 | EUREX | EUR | Anzahl -20 | EUR | 0,2100 | 8.600,00 | 0,03 | |||||||||||

| Option Bund Future Put 169 Dezember 2021 | EUREX | EUR | Anzahl -10 | EUR | 0,9600 | 2.900,00 | 0,01 | |||||||||||

| Option Bund Future Put 169.5 Dezember 2021 | EUREX | EUR | Anzahl -10 | EUR | 1,2100 | 400,00 | 0,00 | |||||||||||

| Zinsterminkontrakte | EUR | 4.300,00 | 0,01 | |||||||||||||||

| Euro-Bund Future Dezember 2021 | EUREX | STK | -30 | 4.300,00 | 0,01 | |||||||||||||

| Bankguthaben, nicht verbriefte Geldmarktinstrumente und Geldmarktfonds | EUR | 1.950.240,20 | 6,23 | |||||||||||||||

| Bankguthaben | EUR | 1.950.240,20 | 6,23 | |||||||||||||||

| EUR – Guthaben bei | EUR | 1.947.571,13 | 6,23 | |||||||||||||||

| Verwahrstelle | EUR | 1.552.524,39 | 1.552.524,39 | 4,96 | ||||||||||||||

| Landesbank Baden-Württemberg | EUR | 395.046,74 | 395.046,74 | 1,26 | ||||||||||||||

| Guthaben in Nicht-EU/EWR-Währungen | EUR | 2.669,07 | 0,01 | |||||||||||||||

| Verwahrstelle | USD | 3.116,94 | 2.669,07 | 0,01 | ||||||||||||||

| Sonstige Vermögensgegenstände | EUR | 194.272,89 | 0,62 | |||||||||||||||

| Dividendenansprüche | EUR | 629,39 | 0,00 | |||||||||||||||

| Quellensteuerrückerstattungsansprüche | EUR | 1.663,15 | 0,01 | |||||||||||||||

| Zinsansprüche | EUR | 191.980,35 | 0,61 | |||||||||||||||

| Sonstige Verbindlichkeiten 2) | EUR | -34.831,12 | -0,11 | |||||||||||||||

| Fondsvermögen | EUR | 31.279.233,86 | 100,00 | 3) | ||||||||||||||

| Anteilwert | EUR | 101,85 | ||||||||||||||||

| Umlaufende Anteile | STK | 307.096 | ||||||||||||||||

| Bestand der Wertpapiere am Fondsvermögen (in %) | 93,36 | |||||||||||||||||

| Bestand der Derivate am Fondsvermögen (in %) | -0,11 | |||||||||||||||||

Devisenkurse (in Mengennotiz) per 28.10.2021

| Australien, Dollar | (AUD) | 1,54699 | = 1 (EUR) |

| Schweiz, Franken | (CHF) | 1,06682 | = 1 (EUR) |

| Dänemark, Kronen | (DKK) | 7,43859 | = 1 (EUR) |

| Norwegen, Kronen | (NOK) | 9,71856 | = 1 (EUR) |

| Neuseeland, Dollar | (NZD) | 1,61905 | = 1 (EUR) |

| Vereinigte Staaten, Dollar | (USD) | 1,16780 | = 1 (EUR) |

Marktschlüssel

| Terminbörsen | |

| CBOE | Chicago Board Options Exchange |

| COPN | NASDAQ Copenhagen A/S |

| EUREX | European Exchange Deutschland |

Wertpapierkurse bzw. Marktsätze

Die Vermögensgegenstände sind auf der Grundlage nachstehender Kurse/Marktsätze bewertet:

| Alle Vermögenswerte | per 28.10.2021 oder letztbekannte |

Während des Berichtszeitraums abgeschlossene Geschäfte, soweit sie nicht mehr in der Vermögensaufstellung erscheinen

| Käufe und Verkäufe in Wertpapieren, Investmentanteilen und Schuldscheindarlehen (Marktzuordnung zum Berichtsstichtag) | ||||

|---|---|---|---|---|

| Gattungsbezeichnung | ISIN | Stück bzw. Anteile bzw. Whg. in 1.000 |

Käufe / Zugänge |

Verkäufe / Abgänge |

| Börsengehandelte Wertpapiere | ||||

| Aktien | ||||

| Deutschland | ||||

| Covestro AG | DE0006062144 | STK | 0 | 4.000 |

| Deutsche Post AG | DE0005552004 | STK | 0 | 2.600 |

| Infineon Technologies AG | DE0006231004 | STK | 0 | 2.000 |

| Lufthansa AG BZR | DE000A3E5B58 | STK | 6.000 | 6.000 |

| SAP SE | DE0007164600 | STK | 500 | 500 |

| Dänemark | ||||

| Vestas Wind Systems A/S | DK0010268606 | STK | 800 | 800 |

| Frankreich | ||||

| Schneider Electric SE | FR0000121972 | STK | 0 | 1.500 |

| Veolia Environne. -Anr- | FR0014005GA0 | STK | 300 | 300 |

| Veolia Environnement SA | FR0000124141 | STK | 9 | 5.009 |

| Niederlande | ||||

| Royal Dutch Shell PLC -Class A- | GB00B03MLX29 | STK | 0 | 4.000 |

| Schweden | ||||

| Telefonaktiebolaget LM Ericsson -Class B- | SE0000108656 | STK | 0 | 11.000 |

| Verzinsliche Wertpapiere | ||||

| 0,7500 % Canada 2015/2021 | CA135087F254 | CAD | 0 | 300 |

| 1,0000 % Renault MTN MC 2017/2025 | FR0013299435 | EUR | 0 | 200 |

| 1,0000 % Suedzucker Int. Finance MC 2017/2025 | XS1724873275 | EUR | 0 | 250 |

| 1,1640 % Zimmer Biomet Holdings MC 2019/2027 | XS2079105891 | EUR | 0 | 300 |

| 1,5000 % HeidelbergCement Fin. MTN MC 2017/2027 | XS1629387462 | EUR | 0 | 150 |

| 1,7500 % HeidelbergCement Fin. MTN MC 2018/2028 | XS1810653540 | EUR | 0 | 400 |

| 1,7500 % Holcim Finance (Luxembourg) MTN MC 2017/2029 | XS1672151492 | EUR | 0 | 400 |

| 1,8750 % Otto MTN MC 2017/2024 | XS1625975153 | EUR | 0 | 100 |

| 1,8750 % Petroleos Mexicanos MTN 2015/2022 | XS1172947902 | EUR | 0 | 300 |

| 2,5000 % Otto MTN MC 2016/2023 | XS1433512891 | EUR | 0 | 300 |

| 2,6250 % K+S -single callable- 2017/2023 | XS1591416679 | EUR | 0 | 100 |

| 2,6250 % Otto MTN MC 2019/2026 | XS1979274708 | EUR | 0 | 400 |

| 2,8750 % ThyssenKrupp MTN MC 2019/2024 | DE000A2TEDB8 | EUR | 0 | 200 |

| 3,2500 % K+S MC 2018/2024 | XS1854830889 | EUR | 0 | 300 |

| 3,3750 % Eurofins Scientific MC 2015/2023 | XS1268496640 | EUR | 0 | 200 |

| 5,5000 % Petroleos Mexicanos 2005/2025 | XS0213101073 | EUR | 0 | 395 |

| 4,7500 % European Investment Bank MTN 2016/2021 | XS1342860167 | MXN | 0 | 7.000 |

| 3,3750 % American Express 2018/2021 | US025816BU20 | USD | 0 | 500 |

| Zertifikate | ||||

| Deutsche Börse XETRA Gold IHS | DE000A0S9GB0 | STK | 3.000 | 5.000 |

| ETFS Physical Silver ETC | DE000A0N62F2 | STK | 5.000 | 27.000 |

| Gattungsbezeichnung | Stück bzw. Anteile bzw. Whg. in 1.000 |

Käufe / Zugänge |

Verkäufe / Abgänge |

Volumen in 1.000 |

|---|---|---|---|---|

| Derivate (In Opening-Transaktionen umgesetzte Optionsprämien bzw. Volumen der Optionsgeschäfte, bei Optionsscheinen Angabe der Käufe und Verkäufe) |

||||

| Optionsrechte | ||||

| Wertpapier-Optionsrechte | ||||

| Optionsrechte auf Aktien | ||||

| Gekaufte Kaufoptionen (Call) | EUR | 115 | ||

| (Basiswert(e): Hewlett Packard Enterprise Co., Union Pacific Corp.) | ||||

| Verkaufte Kaufoptionen (Call) | EUR | 5.852 | ||

| (Basiswert(e): ABB Ltd., BASF SE, Bayer AG, Bayerische Motoren Werke Aktiengesellschaft St., BioNTech SE ADR, Covestro AG, Deere & Co., Deutsche Lufthansa AG, Deutsche Post AG, Gerresheimer AG, HeidelbergCement AG, Hewlett Packard Enterprise Co., Infineon Technologies AG, International Business Machines Corporation, Microsoft Corp., Moderna Inc, NVIDIA Corp., PayPal Holdings Inc., Philips NV (Konin.), Royal Dutch Shell PLC -Class A-, SAP SE, Schneider Electric SE, Suez SA, Telefonaktiebolaget LM Ericsson -Class B-, Union Pacific Corp., Veolia Environnement SA, Vestas Wind Systems, Vinci SA, Worldline SA) | ||||

| Verkaufte Verkaufoptionen (Put) | EUR | 8.334 | ||

| (Basiswert(e): ABB Ltd., Allianz SE, Apple Inc., Assa Abloy AB, Bayer AG, Bayerische Motoren Werke Aktiengesellschaft St., Beiersdorf AG, BioNTech SE ADR, Covestro AG, Daimler AG, Deere & Co., Deutsche Lufthansa AG, Deutsche Post AG, Deutsche Telekom AG, Encavis AG, Fraport AG, Fresenius SE & Co KGaA St., Hewlett Packard Enterprise Co., Infineon Technologies AG, Intel Corp., International Business Machines Corporation, Jungheinrich AG VZ, KION Group AG, Microsoft Corp., Moderna Inc, NVIDIA Corp., PayPal Holdings Inc., Philips NV (Konin.), Roche Holding AG GS, Royal Dutch Shell PLC -Class A-, SAP SE, Schneider Electric SE, Symrise AG, Telefonaktiebolaget LM Ericsson -Class B-, Union Pacific Corp., Veolia Environnement SA, Vestas Wind Systems, Vestas Wind Systems A/S, Vinci SA, Visa Inc. -Class A-, Worldline SA) | ||||

| Optionsrechte auf Zins-Derivate | ||||

| Optionsrechte auf Zinsterminkontrakte | ||||

| Verkaufte Kaufoptionen (Call) | EUR | 90.437 | ||

| (Basiswert(e): Euro-Bund Future Dezember 2021, Euro-Bund Future Juni 2021, Euro-Bund Future März 2021, Euro-Bund Future September 2021) | ||||

| Verkaufte Verkaufoptionen (Put) | EUR | 52.788 | ||

| (Basiswert(e): Euro-Bund Future Dezember 2020, Euro-Bund Future Dezember 2021, Euro-Bund Future Juni 2021, Euro-Bund Future März 2021, Euro-Bund Future September 2021) | ||||

| Terminkontrakte | ||||

| Zinsterminkontrakte | ||||

| Gekaufte Kontrakte | EUR | 1.710 | ||

| (Basiswert(e): BUND) | ||||

| Verkaufte Kontrakte | EUR | 85.782 | ||

| (Basiswert(e): BUND) | ||||

Ertrags- und Aufwandsrechnung (inkl. Ertragsausgleich)

| für den Zeitraum vom 01.11.2020 bis 31.10.2021 | ||

|---|---|---|

| EUR | EUR | |

| I. Erträge | ||

| 1. Dividenden inländischer Aussteller (netto) | 31.274,53 | |

| 2. Dividenden ausländischer Aussteller (vor Quellensteuer) | 27.350,13 | |

| 3. Zinsen aus inländischen Wertpapieren | 122.946,28 | |

| 4. Zinsen aus ausländischen Wertpapieren (vor Quellensteuer) | 329.967,32 | |

| 5. Zinsen aus Liquiditätsanlagen im Inland | -22.054,80 | |

| 6. Abzug ausländischer Quellensteuer | -4.971,17 | |

| Summe der Erträge | 484.512,29 | |

| II. Aufwendungen | ||

| 1. Verwaltungsvergütung | -77.884,45 | |

| 2. Managementgebühr | -252.345,95 | |

| 3. Verwahrstellenvergütung | -25.783,03 | |

| 4. Prüfungs- und Veröffentlichungskosten | -12.456,32 | |

| 5. Sonstige Aufwendungen | -1.144,74 | |

| davon Negativzinsen Liquiditätsanlagen | -590,36 | |

| davon Rechtsverfolgungskosten | -413,01 | |

| davon Kosten der Aufsicht | -141,37 | |

| Summe der Aufwendungen | -369.614,49 | |

| III. Ordentlicher Nettoertrag | 114.897,80 | |

| IV. Veräußerungsgeschäfte | ||

| 1. Realisierte Gewinne | 1.777.134,22 | |

| 2. Realisierte Verluste | -871.279,63 | |

| Ergebnis aus Veräußerungsgeschäften | 905.854,59 | |

| V. Realisiertes Ergebnis des Geschäftsjahres | 1.020.752,39 | |

| VI. Nicht realisiertes Ergebnis des Geschäftsjahres | 145.202,62 | |

| 1. Nettoveränderung der nicht realisierten Gewinne | -32.432,20 | |

| 2. Nettoveränderung der nicht realisierten Verluste | 177.634,82 | |

| VII. Ergebnis des Geschäftsjahres | 1.165.955,01 | |

Entwicklung des Sondervermögens

| für den Zeitraum vom 01.11.2020 bis 31.10.2021 | ||

|---|---|---|

| EUR | EUR | |

| I. Wert des Sondervermögens am Beginn des Geschäftsjahres | 21.578.538,81 | |

| 1. Ausschüttung für das Vorjahr | -528.872,49 | |

| 2. Zwischenausschüttungen | 0,00 | |

| 3. Mittelzufluss/-abfluss (netto) | 9.155.770,76 | |

| a) Mittelzuflüsse aus Anteilscheinverkäufen | 11.970.097,49 | |

| b) Mittelabflüsse aus Anteilscheinrücknahmen | -2.814.326,73 | |

| 4. Ertragsausgleich / Aufwandsausgleich | -92.158,23 | |

| 5. Ergebnis des Geschäftsjahres | 1.165.955,01 | |

| davon nicht realisierte Gewinne | -32.432,20 | |

| davon nicht realisierte Verluste | 177.634,82 | |

| II. Wert des Sondervermögens am Ende des Geschäftsjahres | 31.279.233,86 | |

Verwendung der Erträge

| Berechnung der Ausschüttung | ||

|---|---|---|

| insgesamt | je Anteil | |

| EUR | EUR | |

| I. Für Ausschüttung verfügbar | ||

| 1. Vortrag aus dem Vorjahr | 156.934,55 | 0,5110277 |

| 2. Realisiertes Ergebnis des Geschäftsjahres | 1.020.752,39 | 3,3238870 |

| 3. Zuführung aus dem Sondervermögen | 0,00 | 0,0000000 |

| II. Nicht für Ausschüttung verwendet | ||

| 1. Der Wiederanlage zugeführt | 0,00 | 0,0000000 |

| 2. Vortrag auf neue Rechnung | 409.946,94 | 1,3349146 |

| III. Gesamtausschüttung | 767.740,00 | 2,5000000 |

| (auf einen Anteilumlauf von 307.096 Stück) | ||

Vergleichende Übersicht über die letzten drei Geschäftsjahre

| Fondsvermögen | Anteilwert | |

|---|---|---|

| Geschäftsjahr | EUR | EUR |

| 31.10.2021 | 31.279.233,86 | 101,85 |

| 31.10.2020 | 21.578.538,81 | 99,38 |

| 31.10.2019 | 21.653.283,39 | 103,31 |

| 31.10.2018 | 29.355.071,19 | 99,60 |

Anhang gemäß § 7 Nr. 9 KARBV

Angaben nach der Derivatenverordnung

| Das durch Derivate erzielte zugrundeliegende Exposure | EUR | -33.938,02 |

| Vertragspartner der Derivate-Geschäfte | Donner & Reuschel AG, Hamburg | |

Gesamtbetrag der im Zusammenhang mit Derivaten von Dritten gewährten Sicherheiten

| davon: | ||

| Bankguthaben | EUR | 16.200,00 |

| Schuldverschreibungen | EUR | 0,00 |

| Aktien | EUR | 0,00 |

| Bestand der Wertpapiere am Fondsvermögen (in %) | 93,36 | |

| Bestand der Derivate am Fondsvermögen (in %) | -0,11 | |

Die Auslastung der Obergrenze für das Marktrisikopotenzial wurde für dieses Sondervermögen gemäß der Derivateverordnung nach dem qualifizierten Ansatz anhand eines Vergleichsvermögens ermittelt.

Potenzieller Risikobetrag für das Marktrisiko gemäß § 37 Absatz 4 DerivateVO

| Kleinster potenzieller Risikobetrag | 1,55 % |

| Größter potenzieller Risikobetrag | 3,03 % |

| Durchschnittlicher potenzieller Risikobetrag | 2,11 % |

Risikomodell, das gemäß § 10 DerivateVO verwendet wurde

Multi-Faktor-Modell mit Monte Carlo Simulation

Parameter, die gemäß § 11 DerivateVO verwendet wurden

| Konfidenzniveau | 99,00 % |

| Unterstellte Haltedauer | 10 Tage |

| Länge der historischen Zeitreihe | 504 Tagesrenditen |

| Exponentielle Gewichtung, Gewichtungsfaktor (entsprechend einer effektiven Historie von einem Jahr) |

0,993 |

Zusammensetzung des Vergleichvermögens gemäß § 37 Absatz 5 DerivateVO

| MSCI World | 20 % |

| iBoxx € Corporates 7-10 | 80 % |

Im Geschäftsjahr erreichter durchschnittlicher Umfang des Leverage

| Leverage nach der Brutto-Methode gemäß Artikel 7 der Level II VO Nr. 231/2013. | 107,97 % |

Sonstige Angaben

| Anteilwert | EUR | 101,85 |

| Umlaufende Anteile | STK | 307.096 |

Zusätzliche Angaben nach § 16 Absatz 1 Nummer 2 KARBV – Angaben zum Bewertungsverfahren

Alle Wertpapiere, die zum Handel an einer Börse oder einem anderem organisierten Markt zugelassen oder in diesen einbezogen sind, werden mit dem zuletzt verfügbaren Preis bewertet, der aufgrund von fest definierten Kriterien als handelbar eingestuft werden kann und der eine verlässliche Bewertung sicherstellt.

Die verwendeten Preise sind Börsenpreise, Notierungen auf anerkannten Informationssystemen oder Kurse aus emittentenunabhängigen Bewertungssystemen. Anteile an Investmentvermögen werden zum letzt verfügbaren veröffentlichten Rücknahmekurs der jeweiligen Kapitalverwaltungsgesellschaft bewertet.

Bankguthaben und sonstige Vermögensgegenstände werden zum Nennwert, Festgelder zum Verkehrswert und Verbindlichkeiten zum Rückzahlungsbetrag bewertet.

Die Bewertung erfolgt grundsätzlich zum letzten gehandelten Preis des Vortages.

Vermögensgegenstände, die nicht zum Handel an einem organisierten Markt zugelassen sind oder für die keine handelbaren Kurse festgestellt werden können, werden mit Hilfe von anerkannten Bewertungsmodellen auf Basis beobachtbarer Marktdaten bewertet. Ist keine Bewertung auf Basis von Modellen möglich, erfolgt eine Bewertung durch andere geeignete Verfahren zur Preisfeststellung.

Das bisherige Vorgehen bei der Bewertung der Assets des Sondervermögens findet auch vor dem Hintergrund der Auswirkungen durch Covid-19 Anwendung. Darüber hinausgehende Bewertungsanpassungen in diesem Zusammenhang waren bisher nicht notwendig.

Zum Stichtag 31. Oktober 2021 erfolgte die Bewertung für das Sondervermögen zu 100 % auf Basis von handelbaren Kursen, zu 0 % auf Basis von geeigneten Bewertungsmodellen und zu 0 % auf Basis von sonstigen Bewertungsverfahren.

Angaben zur Transparenz sowie zur Gesamtkostenquote

| Die Gesamtkostenquote (Total Expense Ratio [TER]) beträgt: | ||

| DVAM Mehr Werte AMI | 1,18 % | |

| Die Gesamtkostenquote drückt sämtliche vom Sondervermögen im Geschäftsjahr getragenen Kosten (ohne Transaktionskosten und ohne Performance Fee) im Verhältnis zum durchschnittlichen Nettoinventarwert des Sondervermögens aus, sowie die laufenden Kosten (in Form der veröffentlichten TER bzw. Verwaltungskosten) der zum Geschäftsjahresende des Sondervermögens im Bestand befindlichen Zielfonds im Verhältnis zum Nettoinventarwert des Sondervermögens am Geschäftsjahresende. | ||

| Der Anteil der erfolgsabhängigen Vergütung am durchschnittlichen Fondsvermögen beträgt: | ||

| DVAM Mehr Werte AMI | 0,00 % | |

| Dieser Anteil berücksichtigt die vom Sondervermögen im Geschäftsjahr angefallene Performance-Fee im Verhältnis zum durchschnittlichen Nettoinventarwert des Sondervermögens sowie die Performance-Fee der zum Geschäftsjahresende des Sondervermögens im Bestand befindlichen Zielfonds im Verhältnis zum Nettoinventarwert des Sondervermögens am Geschäftsjahresende. Die Ampega Investment GmbH gewährt sogenannte Vermittlungsprovision an Vermittler aus der von dem Sondervermögen an sie geleisteten Vergütung. Im Geschäftsjahr vom 1. November 2020 bis 31. Oktober 2021 erhielt die Kapitalverwaltungsgesellschaft Ampega Investment GmbH für das Sondervermögen DVAM Mehr Werte AMI keine Rückvergütung der aus dem Sondervermögen an die Verwahrstelle oder an Dritte geleisteten Vergütungen und Aufwandserstattungen. Die wesentlichen sonstigen Erträge und sonstigen Aufwendungen sind in der Ertrags- und Aufwandsrechnung dargestellt. Transaktionskosten (Summe der Nebenkosten des Erwerbs und der Kosten der Veräußerung der Vermögensgegenstände) im Geschäftsjahr gesamt: 21.637,42 EUR. Bei einigen Geschäftsarten (u.a. Renten- und Devisengeschäfte) sind die Transaktionskosten als Kursbestandteil nicht individuell ermittelbar und daher in obiger Angabe nicht enthalten. Abwicklung von Transaktionen durch verbundene Unternehmen: Der Anteil der Transaktionen, die im Berichtszeitraum für Rechnung des Sondervermögens über Broker ausgeführt wurden, die eng verbundene Unternehmen und Personen sind, betrug 0 %. Ihr Umfang belief sich hierbei auf insgesamt 0,00 EUR Transaktionen. | ||

Angaben zur Mitarbeitervergütung

| Gesamtsumme der im abgelaufenen Wirtschaftsjahr der KVG gezahlten Mitarbeitervergütung (inkl. Risikoträger anderer Gesellschaften des Talanx-Konzerns) | TEUR | 8.014 |

| davon feste Vergütung | TEUR | 6.126 |

| davon variable Vergütung | TEUR | 1.888 |

| Direkt aus dem Fonds gezahlte Vergütungen | TEUR | n.a. |

| Zahl der Mitarbeiter der KVG (ohne Risikoträger anderer Gesellschaften des Talanx-Konzerns) | 71 | |

| Höhe des gezahlten Carried Interest | TEUR | n.a. |

| Gesamtsumme der im abgelaufenen Wirtschaftsjahr der KVG gezahlten Vergütungen an Risikoträger | TEUR | 3.085 |

| davon Geschäftsleiter | TEUR | 1.555 |

| davon andere Führungskräfte | TEUR | 1.125 |

| davon andere Risikoträger | TEUR | n.a. |

| davon Mitarbeiter mit Kontrollfunktionen | TEUR | 405 |

| davon Mitarbeiter mit gleicher Einkommensstufe | TEUR | n.a. |

Die Angaben zu den Vergütungen sind dem Jahresabschluss zum 31.12.2020 der KVG entnommen und werden aus den Entgeltabrechnungsdaten des Jahres 2020 ermittelt. Die Vergütung, die Risikoträger im Jahr von den anderen Gesellschaften des Talanx Konzerns erhielten, wurde bei der Ermittlung der Vergütungen einbezogen.

Gem. § 37 KAGB ist die Ampega Investment GmbH (nachfolgend Ampega) verpflichtet, ein den gesetzlichen Anforderungen entsprechendes Vergütungssystem einzurichten. Aufgrund dessen hat die Gesellschaft eine Vergütungsrichtlinie implementiert, die den verbindlichen Rahmen für die Vergütungspolitik und -praxis bildet, die mit einem soliden und wirksamen Risikomanagement vereinbar und diesem förderlich ist.

Die Vergütungspolitik orientiert sich an der Größe der KVG und der von ihr verwalteten Sondervermögen, der internen Organisation und der Art, dem Umfang und der Komplexität der von der Gesellschaft getätigten Geschäfte. Sie steht im Einklang mit der Geschäftsstrategie, den Zielen, Werten und Interessen der Ampega, der von ihr verwalteten Sondervermögen sowie der Anleger solcher Sondervermögen und umfasst auch Maßnahmen zur Vermeidung von Interessenkonflikten.

Die Vergütungsrichtlinie enthält im Einklang mit den gesetzlichen Regelungen insbesondere detaillierte Vorgaben im Hinblick auf die allgemeine Vergütungspolitik sowie Regelungen für fixe und variable Gehälter und Informationen darüber, welche Mitarbeiter, deren Tätigkeit einen wesentlichen Einfluss auf das Gesamtrisikoprofil der KVG und der von ihr verwalteten Investmentvermögen haben (Risk Taker) in diese Vergütungsrichtlinie einbezogen sind.

Zur Grundvergütung können Mitarbeiter und Geschäftsleiter eine leistungsorientierte Vergütung zzgl. weiterer Zuwendungen (insbes. Dienstwagen) erhalten. Das Hauptaugenmerk des variablen Vergütungsbestandteils liegt bei der Ampega auf der Erreichung individuell festgelegter, qualitativer und/oder quantitativer Ziele. Zur langfristigen Bindung und Schaffung von Leistungsanreizen wird ein wesentlicher Anteil des variablen Vergütungsbestandteils mit einer Verzögerung von vier Jahren ausgezahlt.

Mit Hilfe der Regelungen wird eine solide und umsichtige Vergütungspolitik betrieben, die zu einer angemessenen Ausrichtung der Risiken führt und einen angemessenen und effektiven Anreiz für die Mitarbeiter schafft.

Die Vergütungsrichtlinie wurde von dem Aufsichtsrat und der Geschäftsführung der Ampega Investment GmbH beschlossen und unterliegt der jährlichen Überprüfung. Zudem hat die Ampega einen Vergütungsausschuss im Aufsichtsrat der Gesellschaft eingerichtet, der sich mit den besonderen Anforderungen an das Vergütungssystem auseinandersetzt und sich mit den entsprechenden Fragen befasst.

Die jährliche Überprüfung der Vergütungspolitik durch die Gesellschaft hat ergeben, dass Änderungen der Vergütungspolitik nicht erforderlich sind.

Wesentliche Änderungen der festgelegten Vergütungspolitik gem. § 101 KAGB fanden daher im Berichtszeitraum nicht statt.

Die KVG zahlt keine direkten Vergütungen aus dem Fonds an Mitarbeiter des Auslagerungsunternehmens (Portfolio-Management).

Von den externen Portfoliomanagern wurden uns folgende Informationen zur Mitarbeitervergütung übermittelt:

DVAM Vermögensverwaltung GmbH

| Gesamtsumme der im abgelaufenen Wirtschaftsjahr der Auslagerungsunternehmen gezahlten Mitarbeitervergütung | TEUR | 564 |

| davon feste Vergütung | TEUR | 559 |

| davon variable Vergütung | TEUR | 5 |

| Direkt aus dem Fonds gezahlte Vergütungen | n.a. | |

| Zahl der Mitarbeiter des Auslagerungsunternehmens | 8 | |

| Stand: 31.12.2020 | ||

Zusätzliche Angaben

Angaben nach Art. 11 Offenlegungsverordnung

Die diesem Finanzprodukt zugrunde liegenden Investitionen berücksichtigen nicht die EU-Kriterien für ökologisch nachhaltige Wirtschaftsaktivitäten.

Köln, den 09. Februar 2022

Ampega Investment GmbH

Die Geschäftsführung

Dr. Thomas Mann

Jürgen Meyer

Vermerk des unabhängigen Abschlussprüfers

An die Ampega Investment GmbH, Köln

Prüfungsurteil

Wir haben den Jahresbericht nach § 7 KARBV des Sondervermögens DVAM Mehr Werte AMI – bestehend aus dem Tätigkeitsbericht für das Geschäftsjahr vom 1.November 2020 bis zum 31. Oktober 2021, der Vermögensübersicht und der Vermögensaufstellung zum 31. Oktober 2021, der Ertrags- und Aufwandsrechnung, der Verwendungsrechnung, der Entwicklungsrechnung für das Geschäftsjahr vom 1.November 2020 bis zum 31. Oktober 2021 sowie der vergleichenden Übersicht über die letzten drei Geschäftsjahre, der Aufstellung der während des Berichtszeitraums abgeschlossenen Geschäfte, soweit diese nicht mehr Gegenstand der Vermögensaufstellung sind, und dem Anhang – geprüft.

Nach unserer Beurteilung aufgrund der bei der Prüfung gewonnenen Erkenntnisse entspricht der beigefügte Jahresbericht nach § 7 KARBV in allen wesentlichen Belangen den Vorschriften des deutschen Kapitalanlagegesetzbuchs (KAGB) und den einschlägigen europäischen Verordnungen und ermöglicht es unter Beachtung dieser Vorschriften, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen.

Grundlage für das Prüfungsurteil

Wir haben unsere Prüfung des Jahresberichts nach § 7 KARBV in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführt. Unsere Verantwortung nach diesen Vorschriften und Grundsätzen ist im Abschnitt „Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts nach § 7 KARBV“ unseres Vermerks weitergehend beschrieben. Wir sind von der Ampega Investment GmbH (im Folgenden die „Kapitalverwaltungsgesellschaft“) unabhängig in Übereinstimmung mit den deutschen handelsrechtlichen und berufsrechtlichen Vorschriften und haben unsere sonstigen deutschen Berufspflichten in Übereinstimmung mit diesen Anforderungen erfüllt. Wir sind der Auffassung, dass die von uns erlangten Prüfungsnachweise ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zum Jahresbericht nach § 7 KARBV zu dienen.

Verantwortung der gesetzlichen Vertreter für den Jahresbericht nach § 7 KARBV

Die gesetzlichen Vertreter der Kapitalverwaltungsgesellschaft sind verantwortlich für die Aufstellung des Jahresberichts nach § 7 KARBV, der den Vorschriften des deutschen KAGB und den einschlägigen europäischen Verordnungen in allen wesentlichen Belangen entspricht und dafür, dass der Jahresbericht nach § 7 KARBV es unter Beachtung dieser Vorschriften ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. Ferner sind die gesetzlichen Vertreter verantwortlich für die internen Kontrollen, die sie in Übereinstimmung mit diesen Vorschriften als notwendig bestimmt haben, um die Aufstellung eines Jahresberichts nach § 7 KARBV zu ermöglichen, der frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist.

Bei der Aufstellung des Jahresberichts nach § 7 KARBV sind die gesetzlichen Vertreter dafür verantwortlich, Ereignisse, Entscheidungen und Faktoren, welche die weitere Entwicklung des Investmentvermögens wesentlich beeinflussen können, in die Berichterstattung einzubeziehen. Das bedeutet unter anderem, dass die gesetzlichen Vertreter bei der Aufstellung des Jahresberichts nach § 7 KARBV die Fortführung des Sondervermögens durch die Kapitalverwaltungsgesellschaft zu beurteilen haben und die Verantwortung haben, Sachverhalte im Zusammenhang mit der Fortführung des Sondervermögens, sofern einschlägig, anzugeben.

Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts nach § 7 KARBV

Unsere Zielsetzung ist, hinreichende Sicherheit darüber zu erlangen, ob der Jahresbericht nach § 7 KARBV als Ganzes frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist, sowie einen Vermerk zu erteilen, der unser Prüfungsurteil zum Jahresbericht nach § 7 KARBV beinhaltet.

Hinreichende Sicherheit ist ein hohes Maß an Sicherheit, aber keine Garantie dafür, dass eine in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführte Prüfung eine wesentliche falsche Darstellung stets aufdeckt. Falsche Darstellungen können aus Verstößen oder Unrichtigkeiten resultieren und werden als wesentlich angesehen, wenn vernünftigerweise erwartet werden könnte, dass sie einzeln oder insgesamt die auf der Grundlage dieses Jahresberichts nach § 7 KARBV getroffenen wirtschaftlichen Entscheidungen von Adressaten beeinflussen.

Während der Prüfung üben wir pflichtgemäßes Ermessen aus und bewahren eine kritische Grundhaltung. Darüber hinaus

| ― |

identifizieren und beurteilen wir die Risiken wesentlicher – beabsichtigter oder unbeabsichtigter – falscher Darstellungen im Jahresbericht nach § 7 KARBV, planen und führen Prüfungshandlungen als Reaktion auf diese Risiken durch sowie erlangen Prüfungsnachweise, die ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zu dienen. Das Risiko, dass wesentliche falsche Darstellungen nicht aufgedeckt werden, ist bei Verstößen höher als bei Unrichtigkeiten, da Verstöße betrügerisches Zusammenwirken, Fälschungen, beabsichtigte Unvollständigkeiten, irreführende Darstellungen bzw. das Außerkraftsetzen interner Kontrollen beinhalten können. |

| ― |

gewinnen wir ein Verständnis von dem für die Prüfung des Jahresberichts nach § 7 KARBV relevanten internen Kontrollsystem, um Prüfungshandlungen zu planen, die unter den gegebenen Umständen angemessen sind, jedoch nicht mit dem Ziel, ein Prüfungsurteil zur Wirksamkeit dieses Systems der Kapitalverwaltungsgesellschaft abzugeben. |

| ― |

beurteilen wir die Angemessenheit der von den gesetzlichen Vertretern der Kapitalverwaltungsgesellschaft bei der Aufstellung des Jahresberichts nach § 7 KARBV angewandten Rechnungslegungsmethoden sowie die Vertretbarkeit der von den gesetzlichen Vertretern dargestellten geschätzten Werte und damit zusammenhängenden Angaben. |

| ― |

ziehen wir Schlussfolgerungen auf der Grundlage erlangter Prüfungsnachweise, ob eine wesentliche Unsicherheit im Zusammenhang mit Ereignissen oder Gegebenheiten besteht, die bedeutsame Zweifel an der Fortführung des Sondervermögens durch die Kapitalverwaltungsgesellschaft aufwerfen können. Falls wir zu dem Schluss kommen, dass eine wesentliche Unsicherheit besteht, sind wir verpflichtet, im Vermerk auf die dazugehörigen Angaben im Jahresbericht nach § 7 KARBV aufmerksam zu machen oder, falls diese Angaben unangemessen sind, unser Prüfungsurteil zu modifizieren. Wir ziehen unsere Schlussfolgerungen auf der Grundlage der bis zum Datum unseres Vermerks erlangten Prüfungsnachweise. Zukünftige Ereignisse oder Gegebenheiten können jedoch dazu führen, dass das Sondervermögen durch die Kapitalverwaltungsgesellschaft nicht fortgeführt wird. |

| ― |

beurteilen wir die Gesamtdarstellung, den Aufbau und den Inhalt des Jahresberichts nach § 7 KARBV einschließlich der Angaben sowie ob der Jahresbericht nach § 7 KARBV die zugrunde liegenden Geschäftsvorfälle und Ereignisse so darstellt, dass der Jahresbericht nach § 7 KARBV es unter Beachtung der Vorschriften des deutschen KAGB und der einschlägigen europäischen Verordnungen ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. |

Wir erörtern mit den für die Überwachung Verantwortlichen unter anderem den geplanten Umfang und die Zeitplanung der Prüfung sowie bedeutsame Prüfungsfeststellungen, einschließlich etwaiger Mängel im internen Kontrollsystem, die wir während unserer Prüfung feststellen.

Frankfurt am Main, den 9. Februar 2022

PricewaterhouseCoopers GmbH

Wirtschaftsprüfungsgesellschaft

Eva Handrick

Wirtschaftsprüfer

Michael Kilbinger

Wirtschaftsprüfer

Kommentar hinterlassen