Ampega Investment GmbH

Köln

Jahresbericht GFS Strategic IV AMI

für den Berichtszeitraum vom 01.07.2021 bis 31.10.2021

(ISIN DE000A0NGJ10)

Tätigkeitsbericht

Anlageziel

Der Fonds GFS Strategic IV AMI verfolgt mittel- bis langfristig das Ziel einer nachhaltigen Rendite bei geringer Volatilität im Vergleich zu den Aktienmärkten. Auch wenn es sich um einen Mischfonds handelt, liegt der Schwerpunkt auf Anlagen in Aktien weltweit.

Anlagestrategie und Anlageergebnis

Der Fonds wird aktiv gemanagt und orientiert sich nicht an einer Benchmark.

Der GFS Strategic IV AMI ist ein global anlegender und mittels einer Multi-All-Assets-Strategie aktiv risikogemanagter Mischfonds, der schwerpunktmäßig in Aktien und ETFsinvestiert. Hierbei kommen werthaltige Aktien und Indizes zum Einsatz. Dabei werden vier verschiedene weltweite Strategien verfolgt:

a) Aktien nach dem Value-Ansatz

b) Aktien nach einer „Growth-Strategie“

c) Dividendenstrategie

d) Themen-Aktien.

Neben der im Vordergrund stehenden Risikoorientierung zeichnet sich der Fonds durch das breite Anlagespektrum aus. Grundsätzlich sind Verlustphasen nicht auszuschließen. Zu den so genannten „long“-Investments werden je nach Marktlage in Einzelfällen auch Kurssicherungsgeschäfte abgeschlossen. Das Ziel dabei ist die Volatilität des Fonds zu senken. Darüber hinaus können Stillhalter-Positionen aus Optionsgeschäften zur Ertragssteigerung eingegangen werden. Im Bereich des Cash-Managements des Fonds werden vereinzelt auch festverzinsliche Wertpapiere in unterschiedlichen Währungen erworben. Für den sicherheitsorientierten Anleger ist der Fonds trotz seiner breiten Streuung als einziges Investment nicht geeignet.

Das Kapitalmarktjahr 2021 war unter den Eindrücken und Einflüssen der Bundestagswahl, der Maßnahmen gegen die Pandemieausbreitung und des schwelenden Wirtschaftskonflikt zwischen den USA und China für viele Investoren herausfordernd. Die Themen Inflation und Geldpolitik stehen zunehmend im Blickpunkt, aber auch die Schuldenpolitik in Europa, die Finanzierungsaussichten der Altersvorsorge und des Pensionssystems in Deutschland. Das Fondsmanagement hielt die Aktienquote gemäß den eigenen Risikoparametern im moderaten Bereich um die 60 %. Neben den sich abschwächenden Wirtschaftstrends aufgrund der COVID-19-Pandemie, einer weiter bestehenden Abkühlung zwischen den großen Machtblöcken USA, China und Rußlandrückte zuletzt das Thema “Lieferkettenproblematik“ negativ in die Schlagzeilen. Neben den Chips, die in der Automobilbranche dringend benötigt werden, sind viele weitere Vorprodukte zur Zeit nicht zu erhalten.

Der Fonds erzielte im Berichtszeitraum eine Wertentwicklung von 1,24 %. Die Jahresvolatilität des GFS Strategic IV AMI lag bei 7,09 %.

Die Grundausrichtung mit vier verschiedenen Aktienstrategien wurde konsequent beibehalten. Lediglich im Bereich der Themeninvestments wurden einige in Aktien investierende Investmentfonds beigefügt bzw. einige getauscht, um eine noch breitere Diversifikation zu erzielen. Wichtige Themen aus Sicht des Fondsmanagements sind die Entwicklung rund um die E-Mobilität in Verbindung mit Wasserstoff, der auch ohne Pandemie stärker werdende Druck zur Digitalisierung, die Alterung der meisten Volkswirtschaften sowie der Trend zu einem nachhaltigen Wirtschaften, damit einhergehend die Transformation der Energiewirtschaft.

Die Aktien des Fonds waren teilweise veroptioniert, um Mehreinnahmen zu generieren (Stillhaltergeschäft).

Wesentliche Risiken des Sondervermögens im Berichtszeitraum

Marktpreisrisiken

Durch die Investition hauptsächlich in Aktien und Aktienfonds – teilweise in Fremdwährung – war der Fonds einem der Allokation entsprechenden Markt- und Kursrisiko in den verschiedenen Marktsegmenten ausgesetzt, welches jedoch durch die breite Diversifikation begrenzt wurde.

Aktienrisiken

Durch die Investition in Aktien, Aktienfonds und ETFs ist das Sondervermögen sowohl allgemeinen als auch spezifischen Aktienrisiken ausgesetzt. Dabei kommen auch Aktienoptionen zum Zwecke der Ertragsvermehrung und Risikosteuerung zum Einsatz. Die spezifischen Aktienrisiken werden durch Diversifikation in eine Vielzahl von Einzelwerten sowie den Einsatz von Aktienfonds gesteuert und begrenzt. Die Steuerung der allgemeinen Marktrisiken erfolgt durch Investitionen in unterschiedliche Regionen und Segmente.

Währungsrisiken

Da der Fonds weltweit investiert, wird die Entwicklung des Fondsvermögens in wesentlichen Teilen durch die Entwicklungen der unterschiedlichen Währungen beeinflusst. Die Anleger tragen damit die Chancen und Risiken der Wertentwicklungen der unterschiedlichen Währungen relativ zum Euro. Zur Nutzung der Chancen aus Verschiebungen der Währungsparitäten wird aktiv zwischen den verschiedenen Währungen umgeschichtet.

Zinsänderungsrisiken

Durch den zum Berichtsstichtag geringen Anteil an Rententiteln in der Portfoliostruktur sind das Marktzinsänderungsrisiko und das Spreadrisiko, insbesondere verglichen mit den Aktienrisiken, gering.

Spezielle Risiken bei Optionsgeschäften

Die Anlagestrategie des Fonds beinhaltet auch das Investment in Aktien- und Aktienindexoptionen, die üblicherweise den Gesetzmäßigkeiten des Terminmarktes unterliegen. Im Berichtszeitraum wurden in geringem Umfang Verkaufsoptionen als Short Positionen auf Einzelwerte zur Erzielung von Zusatzerträgen eingesetzt. Durch Optionsgeschäfte ist das Sondervermögen auch den damit einhergehenden Risiken (insbes. Basis-, Gamma- und Vegarisiken) ausgesetzt, die durch ein stringentes Limitsystem für den Optionseinsatz klar begrenzt werden.

Sonstige Risiken

Aufgrund der Investments in Gold- und Silber-ETCs ist das Sondervermögen auch den speziellen Risiken dieser Anlage in geringem Umfang ausgesetzt. Die Rendite solcher Investments resultiert alleine aus der zugrundeliegenden Preisentwicklung des Edelmetalls und ist vom Angebot und von der Nachfrage an den jeweiligen Edelmetallmärkten abhängig. Darüber hinaus kann diese Assetklasse einer erhöhten Volatilität unterliegen.

Adressenausfallrisiken

Adressenausfallrisiken entstehen aus dem möglichen Ausfall von Zins- und Tilgungsleistungen von Renteninvestments; diese machen allerdings nur einen relativ geringen Anteil des Fondsvermögens aus. Weitere Ausfallrisiken entstehen durch die Anlage liquider Mittel bei Banken, die jedoch einem staatlich oder privatwirtschaftlich organisierten Einlagensicherungsmechanismus unterliegen.

Liquiditätsrisiken

Als Mischfonds wird die Liquiditätssituation des Sondervermögens durch die Liquidität in den investierten Assetklassen bestimmt. Das Sondervermögen ist unter anderem in Aktien mit hoher Marktkapitalisierung investiert, die im Regelfall in großen Volumina an den internationalen Börsen gehandelt werden. Für die allokierten Zielfonds der verschiedenen Kapitalverwaltungsgesellschaften bestehen gesetzliche Rücknahmeverpflichtungen. Aufgrund der breiten Streuung über eine Vielzahl von ETFs und Fonds verschiedener Anbieter sowie durch den Börsenhandel im Falle von ETFs ist davon auszugehen, dass jederzeit ausreichend Vermögenswerte des Sondervermögens zu einem angemessenen Verkaufserlös veräußert werden können. Die vergleichsweise hohe durchschnittliche Cash-Quote reduziert ebenfalls das Liquiditätsrisiko.

Operationelle Risiken

Für die Überwachung und Steuerung der operationellen Risiken des Sondervermögens sind entsprechende Maßnahmen getroffen worden.

Risiken infolge der Pandemie

Durch das Sars-CoV-2-Virus, das sich weltweit ausgebreitet hat, sind stärkere negative Auswirkungen auf bestimmte Branchen nicht auszuschließen, die teilweise zu Ausfällen führen könnten (Kreditrisiko) und somit sowohl direkt als auch indirekt die Investments im Fonds betreffen könnten.

Risiken infolge des Ukraine-Krieges

Die Auswirkungen der im Februar 2022 begonnenen kriegerischen Auseinandersetzungen auf dem Gebiet der Ukraine lassen sich zum gegenwärtigen Zeitpunkt noch nicht abschätzen. Infolge der Sanktionen gegenüber Russland ergeben sich gesamtwirtschaftliche Auswirkungen (z. B. steigende Inflation und Zinsen, Energieverteuerung und -verknappung, Lieferkettenprobleme), die sich auf den Kapitalmärkten widerspiegeln und in Markt- und Börsenpreisen niederschlagen. Somit können diese Auswirkungen auch die Investments im Fonds in unterschiedlicher Intensität betreffen.

Zum Geschäftsjahresende war das Sondervermögen geringfügig in Russland-/Ukraine Exposures investiert.

Ergänzende Angaben nach ARUGII

Der Fonds hat das Ziel, mit einer internationalen Aktienauswahl einen langfristigen Kapitalzuwachs zu erreichen. Der Fonds legt weltweit in Aktien, Aktienfonds und Exchange Traded Funds (ETFs) an. Ein ETF ist ein Investmentfonds, der an der Börse gehandelt, passiv gemanagt wird und einen zugrundeliegenden Index abbildet. Der Aktienanteil des Fonds wird von vier verschiedenen Strategien bestimmt: weltweite Aktienauswahl nach dem Value-Prinzip, Wachstumswerte global und die Auswahl von Aktien mit hoher Dividendenausschüttung. Zusätzlich werden interessante Regionen und Branchen durch die Verwendung von ETFs abgebildet. Für die Gewichtung des gesamten Aktienanteils und der einzelnen Strategien gibt es keine Vorgaben.

Aus den für das Sondervermögen erworbenen Aktien erwachsen Abstimmungsrechte in den Hauptversammlungen der Portfoliogesellschaften (Emittenten) und teilweise andere Mitwirkungsrechte. Die Engagement Policy der Ampega Investment GmbH enthält allgemeine Informationen über die verantwortungsvolle Ausübung dieser Rechte, auch zum Umgang mit Interessenkonflikten im Rahmen der Mitwirkung in den Portfoliogesellschaften.

Liegen der Talanx Investment Group keine unternehmensspezifischen Informationen vor, die eine Teilnahme an der Hauptversammlung notwendig machen, so nimmt die Talanx Investment Group in aller Regel Abstand von der persönlichen Teilnahme durch Vertretungsberechtigte. Die Talanx Investment Group unterhält ein hausinternes Komitee zur Prüfung und Entscheidungsfindung zur Stimmrechtsausübung in allen signifikanten Portfolio-Gesellschaften. Das sogenannte Proxy-Voting-Komitee folgt bei der Stimmrechtsausübung maßgeblich den in der Anlagestrategie festgelegten Zielen und berücksichtigt bei der Analyse von Beschlussvorschlägen für Hauptversammlungen diverse Faktoren.

Die Talanx Investment Group hat den externen Dienstleister ISS-ESG mit der Analyse der Hauptversammlungs-Unterlagen sowie der Umsetzung des Abstimmungsverhaltens gemäß den „Continental Europe Proxy Voting Guidelines” beauftragt. Vorschläge für das Abstimmungsverhalten auf Basis der Analysen werden in angemessenem Umfang überprüft, insbesondere ob im konkreten Fall für die Hauptversammlung ergänzende oder von der Stimmrechtspolitik der Talanx Investment Group abweichende Vorgaben erteilt werden sollten. Soweit dies in Ergänzung oder Abweichung von der Stimmrechtspolitik notwendig ist, erteilt die Talanx Investment Group konkrete Weisungen zu einzelnen Tagesordnungspunkten.

Um das Risiko des Entstehens von Interessenkonflikten zu reduzieren und gleichzeitig ihrer treuhänderischen Vermögensverwaltung neutral nachkommen zu können, unterhält die Talanx Investment Group in aller Regel keine Dienstleistungsbeziehungen mit Portfolio-Gesellschaften. Unabhängig davon hat die Talanx Investment Group etablierte Prozesse zur Identifizierung, Meldung sowie zum Umgang mit Interessenskonflikten eingerichtet. Alle potenziellen und tatsächlichen Interessenskonflikte sind in einem Register erfasst und werden kontinuierlich überprüft. Teil der Überprüfung ist dabei auch die Einschätzung hinsichtlich der Angemessenheit der eingeführten Maßnahmen zur Vermeidung von negativen Auswirkungen aus den identifizierten Interessenkonflikten.

Insbesondere die Struktur des Vergütungssystems und die damit verbundenen variablen Bestandteile sind langfristig orientiert und stärken so eine nachhaltige und langfristig erfolgreiche Anlagestrategie im Sinne der Investoren.

Für Fonds- und Vermögensverwaltung in Aktien erfolgt die Vergütung der Talanx Investment Group nicht performanceabhängig, sondern aufwandsbezogen und marktgerecht in Basispunkten vom jeweils verwalteten Vermögen.

Wesentliche Grundlagen des realisierten Ergebnisses

Die realisierten Gewinne resultieren im Wesentlichen aus der Veräußerung von Aktien. Verluste wurden im Wesentlichen bei Geschäften mit Rentenpapieren realisiert.

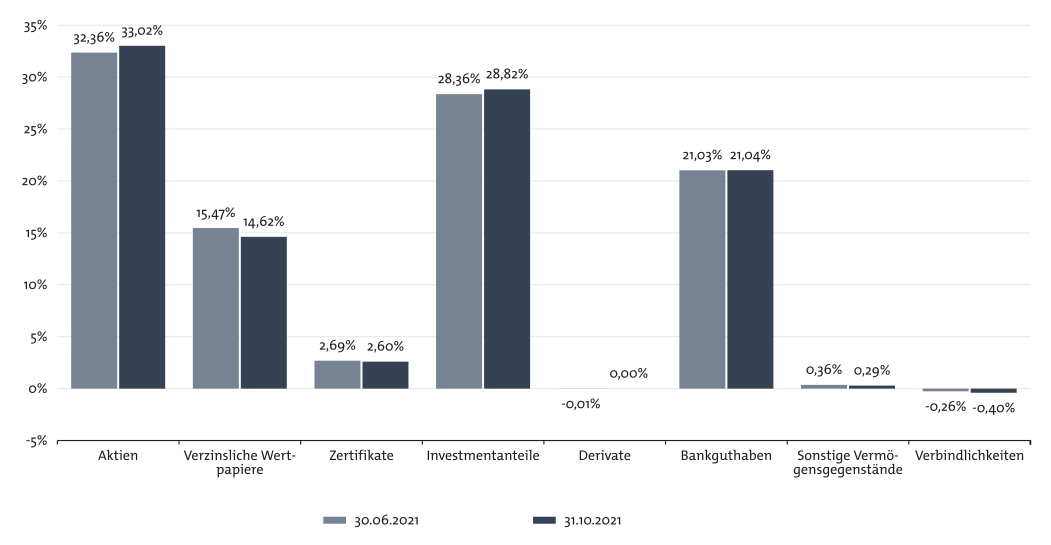

Struktur des Sondervermögens

Durch Rundung der Prozentanteile bei der Berechnung können geringfügige Rundungsdifferenzen entstanden sein.

Übersicht über die Wertentwicklung im Berichtszeitraum

| Anteilspreis 30.06.2021: | 135,25 EUR |

| Anteilspreis 31.10.2021: | 136,93 EUR |

| Wertentwicklung* in %: | +1,24 % |

| Tiefstkurs 05.10.2021: | 131,27 EUR |

| Höchstkurs 26.10.2021: | 137,41 EUR |

* Die Wertentwicklung im Berichtszeitraum ist nach der BVI-Methode berechnet worden. Diese beruht auf der international anerkannten „time weighted rate of return (TWR)“- Standard-Methode. Die Berechnungs-Methode misst die prozentuale Veränderung des angelegten Vermögens zu Beginn und zum Ende eines Betrachtungszeitraumes. Ausschüttungen werden dabei rechnerisch in neue Fondsanteile investiert und somit wie Thesaurierungen behandelt. Die Berechnung der Wertentwicklung erfolgt dabei auf Basis der börsentäglich ermittelten Anteilwerte. Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für die zukünftige Wertentwicklung.

Vermögensübersicht zum 31.10.2021

| Kurswert in EUR |

% des Fonds- vermögens |

|||

|---|---|---|---|---|

| 1) Durch Rundung der Prozentanteile bei der Berechnung können geringfügige Rundungsdifferenzen entstanden sein. | ||||

| Vermögensgegenstände | ||||

| Aktien | 3.206.992,60 | 33,02 | ||

| Brasilien | 95.300,12 | 0,98 | ||

| China | 4.211,34 | 0,04 | ||

| Deutschland | 606.836,30 | 6,25 | ||

| Finnland | 91.320,00 | 0,94 | ||

| Großbritannien | 39.733,00 | 0,41 | ||

| Irland | 92.412,00 | 0,95 | ||

| Kanada | 914.679,33 | 9,42 | ||

| Mexiko | 10.313,44 | 0,11 | ||

| Niederlande | 22.991,95 | 0,24 | ||

| Norwegen | 98.700,41 | 1,02 | ||

| Russland | 29.080,32 | 0,30 | ||

| Schweden | 9.453,67 | 0,10 | ||

| Schweiz | 131.595,44 | 1,36 | ||

| USA (Vereinigte Staaten von Amerika) | 1.004.240,28 | 10,34 | ||

| Österreich | 56.125,00 | 0,58 | ||

| Verzinsliche Wertpapiere | 1.420.199,09 | 14,62 | ||

| Kanada | 88.808,87 | 0,91 | ||

| Niederlande | 89.895,53 | 0,93 | ||

| Norwegen | 176.991,78 | 1,82 | ||

| USA (Vereinigte Staaten von Amerika) | 1.064.502,91 | 10,96 | ||

| Zertifikate | 252.784,29 | 2,60 | ||

| Irland | 54.205,77 | 0,56 | ||

| USA (Vereinigte Staaten von Amerika) | 198.578,52 | 2,04 | ||

| Investmentanteile | 2.798.705,64 | 28,82 | ||

| Aktienfonds | 2.798.705,64 | 28,82 | ||

| Derivate | -171,26 | -0,00 | ||

| Derivate auf einzelne Wertpapiere | -171,26 | -0,00 | ||

| Bankguthaben | 2.042.958,35 | 21,04 | ||

| Sonstige Vermögensgegenstände | 28.095,73 | 0,29 | ||

| Verbindlichkeiten | -38.664,33 | -0,40 | ||

| Fondsvermögen | 9.710.900,11 | 100,00 1) | ||

Vermögensaufstellung zum 31.10.2021

| Gattungsbezeichnung | ISIN | Markt | Stück bzw. Anteile bzw. Whg. in 1.000 |

Bestand 31.10.2021 | Käufe / Zugänge |

Verkäufe / Abgänge |

Kurs | Kurswert in EUR |

% des Fonds- vermögens |

|||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| im Berichtszeitraum | ||||||||||||||||||

| 1) Noch nicht abgeführte Verwaltungsvergütung, Prüfungsgebühren, Verwahrstellenvergütung, Beratervergütung, Performance Fee und Vertriebsvergütung 2) Durch Rundung der Prozentanteile bei der Berechnung können geringfügige Rundungsdifferenzen entstanden sein. |

||||||||||||||||||

| Börsengehandelte Wertpapiere | EUR | 4.789.735,98 | 49,32 | |||||||||||||||

| Aktien | EUR | 3.116.752,60 | 32,10 | |||||||||||||||

| Brasilien | EUR | 95.300,12 | 0,98 | |||||||||||||||

| Cia Paranaense de Energia ADR | US20441B6056 | STK | 2.000 | 0 | 0 | USD | 5,2500 | 8.991,27 | 0,09 | |||||||||

| Companhia Energetica de Minas Gerais SA ADR | US2044096012 | STK | 44.598 | 0 | 0 | USD | 2,2600 | 86.308,85 | 0,89 | |||||||||

| China | EUR | 4.211,34 | 0,04 | |||||||||||||||

| EHang Holdings Ltd. ADR | US26853E1029 | STK | 200 | 0 | 0 | USD | 24,5900 | 4.211,34 | 0,04 | |||||||||

| Deutschland | EUR | 516.596,30 | 5,32 | |||||||||||||||

| Bayer AG | DE000BAY0017 | STK | 1.500 | 0 | 0 | EUR | 48,7350 | 73.102,50 | 0,75 | |||||||||

| Bechtle AG | DE0005158703 | STK | 270 | 180 | 0 | EUR | 65,2400 | 17.614,80 | 0,18 | |||||||||

| Beiersdorf AG | DE0005200000 | STK | 200 | 0 | 0 | EUR | 91,9000 | 18.380,00 | 0,19 | |||||||||

| Deutsche Lufthansa AG | DE0008232125 | STK | 2.000 | 0 | 0 | EUR | 5,6870 | 11.374,00 | 0,12 | |||||||||

| ElringKlinger AG | DE0007856023 | STK | 5.000 | 0 | 0 | EUR | 12,1000 | 60.500,00 | 0,62 | |||||||||

| Grenke AG | DE000A161N30 | STK | 300 | 0 | 0 | EUR | 32,9600 | 9.888,00 | 0,10 | |||||||||

| METRO AG St. | DE000BFB0019 | STK | 5.000 | 0 | 0 | EUR | 11,1350 | 55.675,00 | 0,57 | |||||||||

| Porsche Automobil Holding SE Vz. | DE000PAH0038 | STK | 1.200 | 0 | 0 | EUR | 90,8800 | 109.056,00 | 1,12 | |||||||||

| RWE AG St. | DE0007037129 | STK | 800 | 0 | 0 | EUR | 33,8200 | 27.056,00 | 0,28 | |||||||||

| SAP SE | DE0007164600 | STK | 500 | 0 | 0 | EUR | 126,3000 | 63.150,00 | 0,65 | |||||||||

| SLM Solutions Group AG | DE000A111338 | STK | 1.000 | 0 | 0 | EUR | 16,9800 | 16.980,00 | 0,17 | |||||||||

| Varta AG | DE000A0TGJ55 | STK | 400 | 0 | 0 | EUR | 134,5500 | 53.820,00 | 0,55 | |||||||||

| Finnland | EUR | 91.320,00 | 0,94 | |||||||||||||||

| Fortum Oyj | FI0009007132 | STK | 600 | 0 | 0 | EUR | 26,6000 | 15.960,00 | 0,16 | |||||||||

| Nokia Corp. | FI0009000681 | STK | 15.000 | 0 | 0 | EUR | 5,0240 | 75.360,00 | 0,78 | |||||||||

| Großbritannien | EUR | 39.733,00 | 0,41 | |||||||||||||||

| Aston Martin Lagenda Holdings | GB00BN7CG237 | STK | 500 | 0 | 0 | GBP | 16,7900 | 9.919,96 | 0,10 | |||||||||

| SSE PLC | GB0007908733 | STK | 1.500 | 0 | 0 | GBP | 16,8200 | 29.813,04 | 0,31 | |||||||||

| Irland | EUR | 92.412,00 | 0,95 | |||||||||||||||

| Linde PLC | IE00BZ12WP82 | STK | 340 | 0 | 0 | EUR | 271,8000 | 92.412,00 | 0,95 | |||||||||

| Kanada | EUR | 914.679,33 | 9,42 | |||||||||||||||

| Ballard Power Systems Inc. | CA0585861085 | STK | 2.000 | 0 | 0 | CAD | 21,8400 | 30.320,66 | 0,31 | |||||||||

| Barrick Gold Corp. | CA0679011084 | STK | 10.000 | 0 | 0 | CAD | 23,3700 | 162.223,85 | 1,67 | |||||||||

| Barrick Gold Corp. | CA0679011084 | STK | 4.000 | 0 | 0 | USD | 18,9400 | 64.874,12 | 0,67 | |||||||||

| Brookfield Infrastructure Partners LP | BMG162521014 | STK | 1.000 | 0 | 0 | USD | 59,9500 | 51.335,85 | 0,53 | |||||||||

| Brookfield Renewable Corp. | CA11284V1058 | STK | 2.812 | 0 | 0 | CAD | 52,1000 | 101.697,21 | 1,05 | |||||||||

| Brookfield Renewable Corp. | CA11284V1058 | STK | 1.188 | 0 | 0 | USD | 42,2000 | 42.929,95 | 0,44 | |||||||||

| Brookfield Renewable Energy Partners LP | BMG162581083 | STK | 11.250 | 0 | 0 | USD | 40,3900 | 389.097,02 | 4,01 | |||||||||

| Canadian Pacific Railway Ltd. | CA13645T1003 | STK | 250 | 0 | 0 | USD | 77,3500 | 16.558,91 | 0,17 | |||||||||

| Pan American Silver Corp. | CA6979001089 | STK | 600 | 0 | 0 | USD | 26,2400 | 13.481,76 | 0,14 | |||||||||

| Standard Lithium Ltd | CA8536061010 | STK | 4.000 | 0 | 0 | EUR | 10,5400 | 42.160,00 | 0,43 | |||||||||

| Mexiko | EUR | 10.313,44 | 0,11 | |||||||||||||||

| Fresnillo PLC | GB00B2QPKJ12 | STK | 1.000 | 0 | 0 | GBP | 8,7280 | 10.313,44 | 0,11 | |||||||||

| Niederlande | EUR | 22.991,95 | 0,24 | |||||||||||||||

| Lilium N.V. | NL0015000F41 | STK | 3.000 | 3.000 | 0 | USD | 8,9500 | 22.991,95 | 0,24 | |||||||||

| Norwegen | EUR | 98.700,41 | 1,02 | |||||||||||||||

| Arendals Fossekompani ASA | NO0003572802 | STK | 1.250 | 0 | 0 | NOK | 366,0000 | 47.074,86 | 0,48 | |||||||||

| Fjordkraft Holding ASA | NO0010815673 | STK | 1.300 | 0 | 0 | NOK | 51,2000 | 6.848,75 | 0,07 | |||||||||

| Hexagon Composites ASA | NO0003067902 | STK | 10.000 | 0 | 0 | NOK | 34,1600 | 35.149,23 | 0,36 | |||||||||

| Hexagon Purus AS | NO0010904923 | STK | 3.000 | 0 | 0 | NOK | 29,4000 | 9.075,42 | 0,09 | |||||||||

| Volue ASA | NO0010894603 | STK | 93 | 94 | 1 | NOK | 57,7000 | 552,15 | 0,01 | |||||||||

| Russland | EUR | 29.080,32 | 0,30 | |||||||||||||||

| RusHydro PJSC ADR | US7821834048 | STK | 30.000 | 0 | 0 | USD | 1,1320 | 29.080,32 | 0,30 | |||||||||

| Schweden | EUR | 9.453,67 | 0,10 | |||||||||||||||

| Telefonaktiebolaget LM Ericsson ADR | US2948216088 | STK | 1.000 | 0 | 0 | USD | 11,0400 | 9.453,67 | 0,10 | |||||||||

| Schweiz | EUR | 131.595,44 | 1,36 | |||||||||||||||

| BB Biotech AG | CH0038389992 | STK | 200 | 0 | 0 | CHF | 80,9000 | 15.166,60 | 0,16 | |||||||||

| BKW AG | CH0130293662 | STK | 120 | 0 | 0 | CHF | 118,8000 | 13.363,10 | 0,14 | |||||||||

| Energiedienst Holding AG | CH0039651184 | STK | 404 | 0 | 0 | CHF | 47,1000 | 17.836,59 | 0,18 | |||||||||

| Flughafen Zürich AG | CH0319416936 | STK | 320 | 0 | 0 | CHF | 163,2000 | 48.953,05 | 0,50 | |||||||||

| Romande Energie Holding SA | CH0025607331 | STK | 10 | 0 | 0 | CHF | 1.350,0000 | 12.654,45 | 0,13 | |||||||||

| Schweizerische Nationalbank | CH0001319265 | STK | 5 | 0 | 0 | CHF | 5.040,0000 | 23.621,65 | 0,24 | |||||||||

| USA (Vereinigte Staaten von Amerika) | EUR | 1.004.240,28 | 10,34 | |||||||||||||||

| Abbott Laboratories Inc. | US0028241000 | STK | 1.000 | 0 | 0 | USD | 127,7100 | 109.359,48 | 1,13 | |||||||||

| Albemarle Corp. | US0126531013 | STK | 200 | 0 | 0 | USD | 246,2100 | 42.166,47 | 0,43 | |||||||||

| American Tower Corp. | US03027X1000 | STK | 100 | 0 | 0 | USD | 286,0100 | 24.491,35 | 0,25 | |||||||||

| Atlantic Sapphire ASA | NO0010768500 | STK | 1.000 | 0 | 0 | NOK | 39,6000 | 4.074,68 | 0,04 | |||||||||

| Coeur Mining Inc | US1921085049 | STK | 1.200 | 0 | 0 | USD | 6,2000 | 6.370,95 | 0,07 | |||||||||

| Freeport-McMoRan Copper & Gold Inc. | US35671D8570 | STK | 3.200 | 0 | 0 | USD | 38,1000 | 104.401,44 | 1,08 | |||||||||

| General Electric | US3696043013 | STK | 250 | 250 | 0 | USD | 105,2600 | 22.533,82 | 0,23 | |||||||||

| Hecla Mining Co | US4227041062 | STK | 3.000 | 0 | 0 | USD | 6,1000 | 15.670,49 | 0,16 | |||||||||

| IDACORP Inc. | US4511071064 | STK | 120 | 0 | 0 | USD | 104,2200 | 10.709,37 | 0,11 | |||||||||

| Intel Corp. | US4581401001 | STK | 2.000 | 0 | 0 | USD | 48,0800 | 82.342,87 | 0,85 | |||||||||

| Johnson & Johnson Ltd. | US4781601046 | STK | 700 | 0 | 0 | USD | 162,8500 | 97.615,17 | 1,01 | |||||||||

| Newmont Goldcorp Corp. | US6516391066 | STK | 1.500 | 0 | 0 | USD | 54,9200 | 70.542,90 | 0,73 | |||||||||

| Pershing Square Tontine Holdings Ltd | US71531R1095 | STK | 1.000 | 0 | 0 | USD | 19,9300 | 17.066,28 | 0,18 | |||||||||

| Pfizer Inc. | US7170811035 | STK | 3.500 | 0 | 0 | USD | 43,1800 | 129.414,28 | 1,33 | |||||||||

| Procter & Gamble Co. | US7427181091 | STK | 800 | 0 | 0 | USD | 142,6800 | 97.742,76 | 1,01 | |||||||||

| Verizon Communications Inc. | US92343V1044 | STK | 1.000 | 0 | 0 | USD | 52,8000 | 45.213,22 | 0,47 | |||||||||

| Viatris Inc. O.N. | US92556V1061 | STK | 2.000 | 0 | 0 | USD | 13,3300 | 22.829,25 | 0,24 | |||||||||

| Wal-Mart Stores Inc. | US9311421039 | STK | 800 | 0 | 0 | USD | 148,4500 | 101.695,50 | 1,05 | |||||||||

| Österreich | EUR | 56.125,00 | 0,58 | |||||||||||||||

| FACC AG | AT00000FACC2 | STK | 1.000 | 0 | 0 | EUR | 8,8000 | 8.800,00 | 0,09 | |||||||||

| Verbund AG | AT0000746409 | STK | 500 | 0 | 0 | EUR | 94,6500 | 47.325,00 | 0,49 | |||||||||

| Verzinsliche Wertpapiere | EUR | 1.420.199,09 | 14,62 | |||||||||||||||

| 1,7500 % Disney (Walt) Co. MC 2019/2024 | US254687FK79 | USD | 100 | 0 | 0 | % | 102,2600 | 87.566,36 | 0,90 | |||||||||

| 2,3750 % UnitedHealth Group 2019/2024 | US91324PDR01 | USD | 100 | 0 | 0 | % | 104,0130 | 89.067,48 | 0,92 | |||||||||

| 2,6000 % Toyota Motor Credit MTN 2017/2022 | US89236TDP75 | USD | 100 | 0 | 0 | % | 100,4710 | 86.034,42 | 0,89 | |||||||||

| 2,6250 % McDonald‘s MTN 2011/2022 | US58013MEM29 | USD | 50 | 0 | 0 | % | 100,4830 | 43.022,35 | 0,44 | |||||||||

| 2,7500 % Equinor 2014/2021 | US85771PAV40 | USD | 100 | 0 | 0 | % | 100,0620 | 85.684,19 | 0,88 | |||||||||

| 2,7500 % Total Capital Canada 2013/2023 | US89153UAF84 | USD | 100 | 0 | 0 | % | 103,7110 | 88.808,87 | 0,91 | |||||||||

| 2,8750 % Intel MC 2017/2024 | US458140BD13 | USD | 100 | 0 | 0 | % | 104,8900 | 89.818,46 | 0,92 | |||||||||

| 2,9000 % Philip Morris Int. 2011/2021 | US718172AL38 | USD | 100 | 0 | 0 | % | 100,1060 | 85.721,87 | 0,88 | |||||||||

| 3,0000 % Pfizer 2013/2023 | US717081DH33 | USD | 100 | 0 | 0 | % | 103,9620 | 89.023,81 | 0,92 | |||||||||

| 3,1250 % Unilever Capital MC 2018/2023 | US904764BA48 | USD | 100 | 0 | 0 | % | 103,4270 | 88.565,68 | 0,91 | |||||||||

| 3,4000 % Novartis Capital 2014/2024 | US66989HAG39 | USD | 100 | 0 | 0 | % | 106,2660 | 90.996,75 | 0,94 | |||||||||

| 3,4000 % Shell Int. Finance 2013/2023 | US822582AX04 | USD | 100 | 0 | 0 | % | 104,9800 | 89.895,53 | 0,93 | |||||||||

| 3,4500 % Toyota Motor Credit 2018/2023 | US89236TFN00 | USD | 100 | 0 | 0 | % | 105,3420 | 90.205,51 | 0,93 | |||||||||

| 3,5500 % American Honda Finance 2019/2024 | US02665WCT62 | USD | 100 | 0 | 0 | % | 105,8340 | 90.626,82 | 0,93 | |||||||||

| 3,6000 % PepsiCo MC 2014/2024 | US713448CM83 | USD | 100 | 0 | 0 | % | 105,8450 | 90.636,24 | 0,93 | |||||||||

| 3,6250 % Amgen MC 2012/2022 | US031162BN92 | USD | 50 | 0 | 0 | % | 100,9380 | 43.217,16 | 0,45 | |||||||||

| 3,7000 % Equinor 2013/2024 | US85771PAN24 | USD | 100 | 0 | 0 | % | 106,6290 | 91.307,59 | 0,94 | |||||||||

| Zertifikate | EUR | 252.784,29 | 2,60 | |||||||||||||||

| iShares Physical Gold ETC | IE00B4ND3602 | STK | 1.800 | 0 | 0 | USD | 35,1675 | 54.205,77 | 0,56 | |||||||||

| iShares Physical Silver ETC | IE00B4NCWG09 | STK | 10.000 | 0 | 0 | USD | 23,1900 | 198.578,52 | 2,04 | |||||||||

| An organisierten Märkten zugelassene oder in diese einbezogene Wertpapiere | EUR | 90.240,00 | 0,93 | |||||||||||||||

| Aktien | EUR | 90.240,00 | 0,93 | |||||||||||||||

| Deutschland | EUR | 90.240,00 | 0,93 | |||||||||||||||

| Bitcoin Group SE | DE000A1TNV91 | STK | 1.000 | 0 | 0 | EUR | 48,3500 | 48.350,00 | 0,50 | |||||||||

| Frosta AG | DE0006069008 | STK | 400 | 0 | 0 | EUR | 88,6000 | 35.440,00 | 0,36 | |||||||||

| Lechwerke AG | DE0006458003 | STK | 50 | 0 | 0 | EUR | 129,0000 | 6.450,00 | 0,07 | |||||||||

| Investmentanteile | EUR | 2.798.705,64 | 28,82 | |||||||||||||||

| Gruppenfremde Investmentanteile | EUR | 2.798.705,64 | 28,82 | |||||||||||||||

| BIF-Brandes Global Equities Fund I | IE0031574209 | ANT | 2.000 | 0 | 0 | EUR | 30,4300 | 60.860,00 | 0,63 | |||||||||

| Vaneck Vectors Hydrogen Economy UCITS ETF | IE00BMDH1538 | ANT | 5.000 | 0 | 0 | EUR | 16,9060 | 84.530,00 | 0,87 | |||||||||

| Vaneck Vectors Video Gaming and eSports UCITS ETF | IE00BYWQWR46 | ANT | 3.000 | 0 | 0 | EUR | 36,0200 | 108.060,00 | 1,11 | |||||||||

| Xtrackers MSCI China UCITS ETF | LU0514695690 | ANT | 10.400 | 0 | 0 | EUR | 17,9460 | 186.638,40 | 1,92 | |||||||||

| iShares Automation & Robotics UCITS ETF | IE00BYZK4552 | ANT | 11.400 | 0 | 0 | EUR | 11,7980 | 134.497,20 | 1,39 | |||||||||

| iShares Core FTSE 100 UCITS ETF | IE0005042456 | ANT | 1.500 | 0 | 0 | EUR | 8,3910 | 12.586,50 | 0,13 | |||||||||

| iShares Core FTSE 100 UCITS ETF | IE0005042456 | ANT | 1.500 | 0 | 0 | GBP | 7,0940 | 12.573,94 | 0,13 | |||||||||

| iShares DJ Asia Pacific Select Divd. 30 (DE) ETF | DE000A0H0744 | ANT | 500 | 0 | 0 | EUR | 23,4200 | 11.710,00 | 0,12 | |||||||||

| iShares Digitalisation UCITS ETF | IE00BYZK4883 | ANT | 17.000 | 0 | 0 | EUR | 9,3170 | 158.389,00 | 1,63 | |||||||||

| iShares Global Clean Energy UCITS ETF | IE00B1XNHC34 | ANT | 45.500 | 0 | 0 | EUR | 12,2780 | 558.649,00 | 5,75 | |||||||||

| iShares Gold Producers UCITS ETF | IE00B6R52036 | ANT | 60.000 | 0 | 0 | EUR | 12,4220 | 745.320,00 | 7,68 | |||||||||

| iShares MSCI China UCITS ETF | IE00BJ5JPG56 | ANT | 3.100 | 0 | 0 | EUR | 5,4160 | 16.789,60 | 0,17 | |||||||||

| iShares MSCI World SRI UCITS ETF | IE00BDZZTM54 | ANT | 18.500 | 0 | 0 | EUR | 7,4580 | 137.973,00 | 1,42 | |||||||||

| iShares Nikkei 225 UCITS ETF (DE) | DE000A0H08D2 | ANT | 200 | 0 | 0 | EUR | 21,7850 | 4.357,00 | 0,04 | |||||||||

| iShares S&P 500 Health Care Sector UCITS ETF | IE00B43HR379 | ANT | 36.300 | 0 | 0 | EUR | 8,5750 | 311.272,50 | 3,21 | |||||||||

| iShares S&P 500 UCITS ETF (Dist) | IE0031442068 | ANT | 4.600 | 0 | 0 | EUR | 39,1260 | 179.979,60 | 1,85 | |||||||||

| iShares STOXX Europe 600 Food & Beverage (DE) ETF | DE000A0H08H3 | ANT | 730 | 0 | 0 | EUR | 82,3800 | 60.137,40 | 0,62 | |||||||||

| iShares STOXX Global Select Dvd.100 UCITS ETF (DE) | DE000A0F5UH1 | ANT | 500 | 0 | 0 | EUR | 28,7650 | 14.382,50 | 0,15 | |||||||||

| Summe Wertpapiervermögen | 7.678.681,62 | 79,07 | ||||||||||||||||

| Derivate (Bei den mit Minus gekennzeichneten Beständen handelt es sich um verkaufte Positionen) | EUR | -171,26 | -0,00 | |||||||||||||||

| Derivate auf einzelne Wertpapiere | EUR | -171,26 | -0,00 | |||||||||||||||

| Wertpapier-Optionsrechte | EUR | -171,26 | -0,00 | |||||||||||||||

| Forderungen/Verbindlichkeiten | ||||||||||||||||||

| Optionsrechte auf Aktien | ||||||||||||||||||

| Option Exxon Mobil Corp Put 30 Januar 2022 | CBOE | STK | -5.000 | USD | 0,0400 | -171,26 | -0,00 | |||||||||||

| Bankguthaben, nicht verbriefte Geldmarktinstrumente und Geldmarktfonds | EUR | 2.042.958,35 | 21,04 | |||||||||||||||

| Bankguthaben | EUR | 2.042.958,35 | 21,04 | |||||||||||||||

| EUR – Guthaben bei | EUR | 404.043,71 | 4,16 | |||||||||||||||

| Verwahrstelle | EUR | 404.043,71 | 404.043,71 | 4,16 | ||||||||||||||

| Guthaben in Nicht-EU/EWR-Währungen | EUR | 1.638.914,64 | 16,88 | |||||||||||||||

| Verwahrstelle | USD | 1.913.924,52 | 1.638.914,64 | 16,88 | ||||||||||||||

| Sonstige Vermögensgegenstände | EUR | 28.095,73 | 0,29 | |||||||||||||||

| Dividendenansprüche | EUR | 1.186,31 | 0,01 | |||||||||||||||

| Einschüsse (Initial Margins) | EUR | 13.028,34 | 0,13 | |||||||||||||||

| Quellensteuerrückerstattungsansprüche | EUR | 1.844,77 | 0,02 | |||||||||||||||

| Zinsansprüche | EUR | 12.036,31 | 0,12 | |||||||||||||||

| Sonstige Verbindlichkeiten 1) | EUR | -38.664,33 | -0,40 | |||||||||||||||

| Fondsvermögen | EUR | 9.710.900,11 | 100,00 | 2) | ||||||||||||||

| Anteilwert | EUR | 136,93 | ||||||||||||||||

| Umlaufende Anteile | STK | 70.921 | ||||||||||||||||

| Bestand der Wertpapiere am Fondsvermögen (in %) | 79,07 | |||||||||||||||||

| Bestand der Derivate am Fondsvermögen (in %) | -0,00 | |||||||||||||||||

Devisenkurse (in Mengennotiz) per 28.10.2021

| Kanada, Dollar | (CAD) | 1,44060 | = 1 (EUR) |

| Schweiz, Franken | (CHF) | 1,06682 | = 1 (EUR) |

| Vereinigtes Königreich, Pfund | (GBP) | 0,84627 | = 1 (EUR) |

| Norwegen, Kronen | (NOK) | 9,71856 | = 1 (EUR) |

| Vereinigte Staaten, Dollar | (USD) | 1,16780 | = 1 (EUR) |

Marktschlüssel

| Terminbörsen | |

| CBOE | Chicago Board Options Exchange |

Wertpapierkurse bzw. Marktsätze

Die Vermögensgegenstände sind auf der Grundlage nachstehender Kurse/Marktsätze bewertet:

| Alle Vermögenswerte | per 28.10.2021 oder letztbekannte |

Während des Berichtszeitraums abgeschlossene Geschäfte, soweit sie nicht mehr in der Vermögensaufstellung erscheinen

| Käufe und Verkäufe in Wertpapieren, Investmentanteilen und Schuldscheindarlehen (Marktzuordnung zum Berichtsstichtag) | ||||

|---|---|---|---|---|

| Gattungsbezeichnung | ISIN | Stück bzw. Anteile bzw. Whg. in 1.000 |

Käufe / Zugänge |

Verkäufe / Abgänge |

| Börsengehandelte Wertpapiere | ||||

| Aktien | ||||

| Deutschland | ||||

| Lufthansa AG BZR | DE000A3E5B58 | STK | 2.000 | 2.000 |

| USA (Vereinigte Staaten von Amerika) | ||||

| General Electric Co. | US3696041033 | STK | 0 | 2.000 |

| Qell Acquisition Corp | KYG7307X1051 | STK | 0 | 3.000 |

| Verzinsliche Wertpapiere | ||||

| 3,1250 % John Deere Capital MTN 2018/2021 | US24422EUK36 | USD | 0 | 100 |

Ertrags- und Aufwandsrechnung (inkl. Ertragsausgleich)

| für den Zeitraum vom 01.07.2021 bis 31.10.2021 | ||

|---|---|---|

| EUR | EUR | |

| I. Erträge | ||

| 1. Dividenden inländischer Aussteller (netto) | 2.304,11 | |

| 2. Dividenden ausländischer Aussteller (vor Quellensteuer) | 18.956,16 | |

| 3. Zinsen aus ausländischen Wertpapieren (vor Quellensteuer) | 14.223,12 | |

| 4. Zinsen aus Liquiditätsanlagen im Inland | -958,54 | |

| 5. Erträge aus Investmentanteilen (vor Quellensteuer) | 2.370,50 | |

| 6. Abzug ausländischer Quellensteuer | -3.368,83 | |

| Summe der Erträge | 33.526,52 | |

| II. Aufwendungen | ||

| 1. Verwaltungsvergütung | -23.783,80 | |

| 2. Beratervergütung | -23.783,80 | |

| 3. Performance Fee | -7.608,39 | |

| 4. Verwahrstellenvergütung | -3.755,94 | |

| 5. Prüfungs- und Veröffentlichungskosten | -9.792,07 | |

| 6. Vertriebsvergütung | -23.783,80 | |

| 7. Sonstige Aufwendungen | -2.108,47 | |

| davon Depotgebühren | -888,37 | |

| davon Negativzinsen Liquiditätsanlagen | -231,65 | |

| davon Kontoführungsgebühren | -7,50 | |

| davon Rechtsverfolgungskosten | -980,95 | |

| Summe der Aufwendungen | -94.616,27 | |

| III. Ordentlicher Nettoertrag | -61.089,75 | |

| IV. Veräußerungsgeschäfte | ||

| 1. Realisierte Gewinne | 5.323,67 | |

| 2. Realisierte Verluste | -10.477,53 | |

| Ergebnis aus Veräußerungsgeschäften | -5.153,86 | |

| V. Realisiertes Ergebnis des Geschäftsjahres | -66.243,61 | |

| VI. Nicht realisiertes Ergebnis des Geschäftsjahres | 185.500,96 | |

| 1. Nettoveränderung der nicht realisierten Gewinne | 193.847,37 | |

| 2. Nettoveränderung der nicht realisierten Verluste | -8.346,41 | |

| VII. Ergebnis des Geschäftsjahres | 119.257,35 | |

Entwicklung des Sondervermögens

| für den Zeitraum vom 01.07.2021 bis 31.10.2021 | ||

|---|---|---|

| EUR | EUR | |

| I. Wert des Sondervermögens am Beginn des Geschäftsjahres | 9.658.902,21 | |

| 1. Ausschüttung für das Vorjahr | 0,00 | |

| 2. Zwischenausschüttungen | 0,00 | |

| 3. Mittelzufluss/-abfluss (netto) | -66.946,94 | |

| a) Mittelzuflüsse aus Anteilscheinverkäufen | 23.288,17 | |

| b) Mittelabflüsse aus Anteilscheinrücknahmen | -90.235,11 | |

| 4. Ertragsausgleich / Aufwandsausgleich | -312,51 | |

| 5. Ergebnis des Geschäftsjahres | 119.257,35 | |

| davon nicht realisierte Gewinne | 193.847,37 | |

| davon nicht realisierte Verluste | -8.346,41 | |

| II. Wert des Sondervermögens am Ende des Geschäftsjahres | 9.710.900,11 | |

Verwendung der Erträge

| Berechnung der Ausschüttung | ||

|---|---|---|

| insgesamt | je Anteil | |

| EUR | EUR | |

| I. Für Ausschüttung verfügbar | ||

| 1. Vortrag aus dem Vorjahr | 1.202.877,29 | 16,9608055 |

| 2. Realisiertes Ergebnis des Geschäftsjahres | -66.243,61 | -0,9340479 |

| 3. Zuführung aus dem Sondervermögen | 0,00 | 0,0000000 |

| II. Nicht für Ausschüttung verwendet | ||

| 1. Der Wiederanlage zugeführt | 0,00 | 0,0000000 |

| 2. Vortrag auf neue Rechnung | 1.136.633,68 | 16,0267577 |

| III. Gesamtausschüttung | 0,00 | 0,0000000 |

| (auf einen Anteilumlauf von 70.921 Stück) | ||

Vergleichende Übersicht über die letzten drei Geschäftsjahre

| Fondsvermögen | Anteilwert | |

|---|---|---|

| Geschäftsjahr | EUR | EUR |

| 31.10.2021 | 9.710.900,11 | 136,93 |

| 30.06.2021 | 9.658.902,21 | 135,25 |

| 30.06.2020 | 9.753.823,50 | 134,69 |

| 30.06.2019 | 8.338.913,33 | 133,86 |

Anhang gemäß § 7 Nr. 9 KARBV

Angaben nach der Derivatenverordnung

| Das durch Derivate erzielte zugrundeliegende Exposure | EUR | -171,26 |

| Vertragspartner der Derivate-Geschäfte | BNP Paribas S.A. Ndl. Frankfurt am Main, Frankfurt am Main | |

Gesamtbetrag der im Zusammenhang mit Derivaten von Dritten gewährten Sicherheiten

| davon: | ||

| Bankguthaben | EUR | 0,00 |

| Schuldverschreibungen | EUR | 0,00 |

| Aktien | EUR | 0,00 |

| Bestand der Wertpapiere am Fondsvermögen (in %) | 79,07 | |

| Bestand der Derivate am Fondsvermögen (in %) | -0,00 | |

Die Auslastung der Obergrenze für das Marktrisikopotenzial wurde für dieses Sondervermögen gemäß der Derivateverordnung nach dem qualifizierten Ansatz anhand eines Vergleichsvermögens ermittelt.

Potenzieller Risikobetrag für das Marktrisiko gemäß § 37 Absatz 4 DerivateVO

| Kleinster potenzieller Risikobetrag | 4,56 % |

| Größter potenzieller Risikobetrag | 5,62 % |

| Durchschnittlicher potenzieller Risikobetrag | 5,12 % |

Risikomodell, das gemäß § 10 DerivateVO verwendet wurde

Multi-Faktor-Modell mit Monte Carlo Simulation

Parameter, die gemäß § 11 DerivateVO verwendet wurden

| Konfidenzniveau | 99,00 % |

| Unterstellte Haltedauer | 10 Tage |

| Länge der historischen Zeitreihe | 504 Tagesrenditen |

| Exponentielle Gewichtung, Gewichtungsfaktor (entsprechend einer effektiven Historie von einem Jahr) |

0,993 |

Zusammensetzung des Vergleichvermögens gemäß § 37 Absatz 5 DerivateVO

| MSCI World | 100 % |

Angaben zum im Geschäftsjahr erreichten Umfang des Leverage

| Leverage nach der Commitment-Methode gemäß Artikel 8 der Level II VO Nr. 231/2013. | |

| Durchschnittlicher Umfang des Leverage | 100,01 % |

| Maximaler Umfang des Leverage | 100,02 % |

| Leverage nach der Brutto-Methode gemäß Artikel 7 der Level II VO Nr. 231/2013. | |

| Durchschnittlicher Umfang des Leverage | 95,99 % |

| Maximaler Umfang des Leverage | 96,93 % |

Sonstige Angaben

| Anteilwert | EUR | 136,93 |

| Umlaufende Anteile | STK | 70.921 |

Zusätzliche Angaben nach § 16 Absatz 1 Nummer 2 KARBV – Angaben zum Bewertungsverfahren

Alle Wertpapiere, die zum Handel an einer Börse oder einem anderem organisierten Markt zugelassen oder in diesen einbezogen sind, werden mit dem zuletzt verfügbaren Preis bewertet, der aufgrund von fest definierten Kriterien als handelbar eingestuft werden kann und der eine verlässliche Bewertung sicherstellt.

Die verwendeten Preise sind Börsenpreise, Notierungen auf anerkannten Informationssystemen oder Kurse aus emittentenunabhängigen Bewertungssystemen. Anteile an Investmentvermögen werden zum letzt verfügbaren veröffentlichten Rücknahmekurs der jeweiligen Kapitalverwaltungsgesellschaft bewertet.

Bankguthaben und sonstige Vermögensgegenstände werden zum Nennwert, Festgelder zum Verkehrswert und Verbindlichkeiten zum Rückzahlungsbetrag bewertet.

Die Bewertung erfolgt grundsätzlich zum letzten gehandelten Preis des Vortages.

Vermögensgegenstände, die nicht zum Handel an einem organisierten Markt zugelassen sind oder für die keine handelbaren Kurse festgestellt werden können, werden mit Hilfe von anerkannten Bewertungsmodellen auf Basis beobachtbarer Marktdaten bewertet. Ist keine Bewertung auf Basis von Modellen möglich, erfolgt eine Bewertung durch andere geeignete Verfahren zur Preisfeststellung.

Das bisherige Vorgehen bei der Bewertung der Assets des Sondervermögens findet auch vor dem Hintergrund der Auswirkungen durch Covid-19 Anwendung. Darüber hinausgehende Bewertungsanpassungen in diesem Zusammenhang waren bisher nicht notwendig.

Zum Stichtag 31. Oktober 2021 erfolgte die Bewertung für das Sondervermögen zu 100 % auf Basis von handelbaren Kursen, zu 0 % auf Basis von geeigneten Bewertungsmodellen und zu 0 % auf Basis von sonstigen Bewertungsverfahren.

Angaben zur Transparenz sowie zur Gesamtkostenquote

| Die Gesamtkostenquote (Total Expense Ratio [TER]) beträgt: | ||

| GFS Strategic IV AMI | 2,75 % | |

| Die Gesamtkostenquote drückt sämtliche vom Sondervermögen im Geschäftsjahr getragenen Kosten (ohne Transaktionskosten und ohne Performance Fee) im Verhältnis zum durchschnittlichen Nettoinventarwert des Sondervermögens aus, sowie die laufenden Kosten (in Form der veröffentlichten TER bzw. Verwaltungskosten) der zum Geschäftsjahresende des Sondervermögens im Bestand befindlichen Zielfonds im Verhältnis zum Nettoinventarwert des Sondervermögens am Geschäftsjahresende. | ||

| Der Anteil der erfolgsabhängigen Vergütung am durchschnittlichen Fondsvermögen beträgt: | ||

| GFS Strategic IV AMI | 0,08 % | |

| Dieser Anteil berücksichtigt die vom Sondervermögen im Geschäftsjahr angefallene Performance-Fee im Verhältnis zum durchschnittlichen Nettoinventarwert des Sondervermögens sowie die Performance-Fee der zum Geschäftsjahresende des Sondervermögens im Bestand befindlichen Zielfonds im Verhältnis zum Nettoinventarwert des Sondervermögens am Geschäftsjahresende. Die Ampega Investment GmbH gewährt sogenannte Vermittlungsprovision an Vermittler aus der von dem Sondervermögen an sie geleisteten Vergütung. Im Geschäftsjahr vom 1. Juli 2021 bis 31. Oktober 2021 erhielt die Kapitalverwaltungsgesellschaft Ampega Investment GmbH für das Sondervermögen GFS Strategic IV AMI keine Rückvergütung der aus dem Sondervermögen an die Verwahrstelle oder an Dritte geleisteten Vergütungen und Aufwandserstattungen. Die wesentlichen sonstigen Erträge und sonstigen Aufwendungen sind in der Ertrags- und Aufwandsrechnung dargestellt. Transaktionskosten (Summe der Nebenkosten des Erwerbs und der Kosten der Veräußerung der Vermögensgegenstände) im Geschäftsjahr gesamt: 2,27 EUR. Bei einigen Geschäftsarten (u.a. Renten- und Devisengeschäfte) sind die Transaktionskosten als Kursbestandteil nicht individuell ermittelbar und daher in obiger Angabe nicht enthalten. Abwicklung von Transaktionen durch verbundene Unternehmen: Der Anteil der Transaktionen, die im Berichtszeitraum für Rechnung des Sondervermögens über Broker ausgeführt wurden, die eng verbundene Unternehmen und Personen sind, betrug 0 %. Ihr Umfang belief sich hierbei auf insgesamt 0,00 EUR Transaktionen. | ||

Angaben zu den Kosten gemäß § 16 Absatz 1 Nummer 3 d KARBV

| Verwaltungsvergütung der im GFS Strategic IV AMI enthaltenen Investmentanteile: | |

|---|---|

| % p.a. | |

| BIF-Brandes Global Equities Fund I | 0,90000 |

| Vaneck Vectors Hydrogen Economy UCITS ETF | k.A. |

| Vaneck Vectors Video Gaming and eSports UCITS ETF | k.A. |

| Xtrackers MSCI China UCITS ETF | k.A. |

| iShares Automation & Robotics UCITS ETF | k.A. |

| iShares Core FTSE 100 UCITS ETF (IE0005042456/EUR) | k.A. |

| iShares Core FTSE 100 UCITS ETF (IE0005042456/GBP) | k.A. |

| iShares DJ Asia Pacific Select Divd. 30 (DE) ETF | 0,30000 |

| iShares Digitalisation UCITS ETF | k.A. |

| iShares Global Clean Energy UCITS ETF | k.A. |

| iShares Gold Producers UCITS ETF | 0,55000 |

| iShares MSCI China UCITS ETF | k.A. |

| iShares MSCI World SRI UCITS ETF | k.A. |

| iShares Nikkei 225 UCITS ETF (DE) | 0,50000 |

| iShares S&P 500 Health Care Sector UCITS ETF | k.A. |

| iShares S&P 500 UCITS ETF (Dist) | 0,40000 |

| iShares STOXX Europe 600 Food & Beverage (DE) ETF | 0,45000 |

| iShares STOXX Global Select Dvd.100 UCITS ETF (DE) | 0,45000 |

| Im Berichtszeitraum wurden keine Ausgabeaufschläge und keine Rücknahmeabschläge gezahlt. | |

| Quelle: WM Datenservice | |

Angaben zur Mitarbeitervergütung

| Gesamtsumme der im abgelaufenen Wirtschaftsjahr der KVG gezahlten Mitarbeitervergütung (inkl. Risikoträger anderer Gesellschaften des Talanx-Konzerns) | TEUR | 8.014 |

| davon feste Vergütung | TEUR | 6.126 |

| davon variable Vergütung | TEUR | 1.888 |

| Direkt aus dem Fonds gezahlte Vergütungen | TEUR | n.a. |

| Zahl der Mitarbeiter der KVG (ohne Risikoträger anderer Gesellschaften des Talanx-Konzerns) | 71 | |

| Höhe des gezahlten Carried Interest | TEUR | n.a. |

| Gesamtsumme der im abgelaufenen Wirtschaftsjahr der KVG gezahlten Vergütungen an Risikoträger | TEUR | 3.085 |

| davon Geschäftsleiter | TEUR | 1.555 |

| davon andere Führungskräfte | TEUR | 1.125 |

| davon andere Risikoträger | TEUR | n.a. |

| davon Mitarbeiter mit Kontrollfunktionen | TEUR | 405 |

| davon Mitarbeiter mit gleicher Einkommensstufe | TEUR | n.a. |

Die Angaben zu den Vergütungen sind dem Jahresabschluss zum 31.12.2020 der KVG entnommen und werden aus den Entgeltabrechnungsdaten des Jahres 2020 ermittelt. Die Vergütung, die Risikoträger im Jahr von den anderen Gesellschaften des Talanx Konzerns erhielten, wurde bei der Ermittlung der Vergütungen einbezogen.

Gem. § 37 KAGB ist die Ampega Investment GmbH (nachfolgend Ampega) verpflichtet, ein den gesetzlichen Anforderungen entsprechendes Vergütungssystem einzurichten. Aufgrund dessen hat die Gesellschaft eine Vergütungsrichtlinie implementiert, die den verbindlichen Rahmen für die Vergütungspolitik und -praxis bildet, die mit einem soliden und wirksamen Risikomanagement vereinbar und diesem förderlich ist.

Die Vergütungspolitik orientiert sich an der Größe der KVG und der von ihr verwalteten Sondervermögen, der internen Organisation und der Art, dem Umfang und der Komplexität der von der Gesellschaft getätigten Geschäfte. Sie steht im Einklang mit der Geschäftsstrategie, den Zielen, Werten und Interessen der Ampega, der von ihr verwalteten Sondervermögen sowie der Anleger solcher Sondervermögen und umfasst auch Maßnahmen zur Vermeidung von Interessenkonflikten.

Die Vergütungsrichtlinie enthält im Einklang mit den gesetzlichen Regelungen insbesondere detaillierte Vorgaben im Hinblick auf die allgemeine Vergütungspolitik sowie Regelungen für fixe und variable Gehälter und Informationen darüber, welche Mitarbeiter, deren Tätigkeit einen wesentlichen Einfluss auf das Gesamtrisikoprofil der KVG und der von ihr verwalteten Investmentvermögen haben (Risk Taker) in diese Vergütungsrichtlinie einbezogen sind.

Zur Grundvergütung können Mitarbeiter und Geschäftsleiter eine leistungsorientierte Vergütung zzgl. weiterer Zuwendungen (insbes. Dienstwagen) erhalten. Das Hauptaugenmerk des variablen Vergütungsbestandteils liegt bei der Ampega auf der Erreichung individuell festgelegter, qualitativer und/oder quantitativer Ziele. Zur langfristigen Bindung und Schaffung von Leistungsanreizen wird ein wesentlicher Anteil des variablen Vergütungsbestandteils mit einer Verzögerung von vier Jahren ausgezahlt.

Mit Hilfe der Regelungen wird eine solide und umsichtige Vergütungspolitik betrieben, die zu einer angemessenen Ausrichtung der Risiken führt und einen angemessenen und effektiven Anreiz für die Mitarbeiter schafft.

Die Vergütungsrichtlinie wurde von dem Aufsichtsrat und der Geschäftsführung der Ampega Investment GmbH beschlossen und unterliegt der jährlichen Überprüfung. Zudem hat die Ampega einen Vergütungsausschuss im Aufsichtsrat der Gesellschaft eingerichtet, der sich mit den besonderen Anforderungen an das Vergütungssystem auseinandersetzt und sich mit den entsprechenden Fragen befasst.

Die jährliche Überprüfung der Vergütungspolitik durch die Gesellschaft hat ergeben, dass Änderungen der Vergütungspolitik nicht erforderlich sind.

Wesentliche Änderungen der festgelegten Vergütungspolitik gem. § 101 KAGB fanden daher im Berichtszeitraum nicht statt.

Zusätzliche Angaben

| Prozentualer Anteil der schwer liquidierbaren Vermögensgegenstände für die besondere Regelungen gelten | 0,00 |

| Angaben zu Transparenz gemäß Verordnung (EU) 2020/852 Die diesem Finanzprodukt zugrunde liegenden Investitionen berücksichtigen nicht die EU-Kriterien für ökologisch nachhaltige Wirtschaftsaktivitäten. | |

Angaben zu neuen Regelungen zum Liquiditätsmanagement

gem. § 300 Abs. 1 Nr. 2 KAGB

Die Gesellschaft überwacht Liquiditätsrisiken, die sich auf Ebene des Investmentvermögens oder durch Anteilscheinrückgaben ergeben können. Für die Überwachung der Liquiditätsrisiken sind mehrstufige Limite und Schwellenwerte festgelegt und für den Fall von Limit-Überschreitungen entsprechende Maßnahmen vorgesehen. Die eingerichteten Verfahren sollen eine Konsistenz zwischen Liquiditätsquote, den Liquiditätsrisikolimiten und den zu erwartenden Nettomittelveränderungen gewährleisten.

Im Geschäftsjahr wurden keine wesentlichen Änderungen im Liquiditätsrisikomanagement vorgenommen.

Angaben zum Risikoprofil nach § 300 Abs. 1 Nr. 3 KAGB

Das aktuelle Risikoprofil des Sondervermögens kann den Wesentlichen Anlegerinformationen (KIID) entnommen werden. Das Risikoprofil wird durch die Gesellschaft mit einer 7-stufigen Skala dargestellt, wobei Fonds der Risikoklasse 1 ein niedriges und Fonds der Risikoklasse 7 ein hohes Risiko aufweisen. Ein niedriges Risiko bedeutet nicht, dass das Sondervermögen als „risikolos“ eingestuft werden kann.

Die aktuelle Risikoprofileinstufung des GFS Strategic IV AMI kann jederzeit auf der Internet-Seite https://ampega.de im Fondsprofil unter Chance-Risiko-Profil eingesehen werden.

Alle wesentlichen Risiken des Investmentvermögens werden mit Hilfe von geeigneten Modellen und Verfahren überwacht, hierzu zählen insbesondere die Value-at-Risk Methode, die Ermittlung des Leverage und der Bedeckungsquote für Liquiditätsrisiken. Des weiteren werden regelmäßig Stresstests durchgeführt, um mögliche Wertverluste zu ermitteln, die aufgrund ungewöhnlicher Änderungen der wertbestimmenden Parameter und bei außergewöhnlichen Ereignissen auftreten können. Zur Überwachung und Steuerung der Risiken setzt die Gesellschaft für alle wesentlichen Risiken ein mehrstufiges Schwellenwert- und Limitsystem ein.

Im Berichtszeitraum hat der GFS Strategic IV AMI keine Risikolimite überschritten.

Eine detaillierte Darstellung und Würdigung der wesentlichen Risiken des Investmentvermögens im Berichtszeitraum erfolgt im Tätigkeitsbericht.

Wichtige Information für die Anteilinhaber

Übertrag an eine andere Kapitalverwaltungsgesellschaft

Für das Sondervermögen GFS Strategic IV AMI, Anteilklasse P (a) wird mit Wirkung zum 31.10.2021, 24:00 Uhr die Ampega Investment GmbH mit Sitz in Köln, die Funktion der Kapitalverwaltungsgesellschaft aufgeben. Neue Kapitalverwaltungsgesellschaft für das genannte Sondervermögen ist ab dem 01.11.2021, 0:00 Uhr die Axxion S.A. mit Sitz in Grevenmacher, Luxemburg. Die Bundesanstalt für Finanzdienstleistungsaufsicht hat dem Wechsel der Kapitalverwaltungsgesellschaft mit Bescheid im März 2021 zugestimmt.

Wechsel der Verwahrstelle

Für das Sondervermögen GFS Strategic IV AMI, Anteilklasse P (a) wird die BNP PARIBAS Securities Services S.C.A. mit Sitz in Frankfurt am Main mit Wirkung zum 31.10.2021, 24:00 Uhr, die Funktion der Verwahrstelle aufgeben. Neue Verwahrstelle für das genannte Sondervermögen ist ab dem 01.11.2021, 0:00 Uhr die Donner & Reuschel AG aus Hamburg. Die Bundesanstalt für Finanzdienstleistungsaufsicht hat dem Wechsel der Verwahrstelle mit Bescheid im März 2021 zugestimmt.

Aus dem Wechsel der Verwahrstelle entstehen den Anteilinhabern keine Kosten.

Diese Änderungen des Sondervermögens GFS Strategic IV AMI, Anteilklasse P (a) treten mit Wirkung zum 01.11.2021 in Kraft:

1. Hinsichtlich der Allgemeinen Anlagebedingungen (AAB) für OGAW Sondervermögen verweisen wir auf die bereits im Januar 2020 von der BaFin genehmigten AAB für OGAW-Sondervermögen der aufnehmenden Kapitalverwaltungsgesellschaft Axxion S.A., welche im Nachgang veröffentlicht wurden.

2. Die Besonderen Anlagebedingungen (BAB) des Sondervermögens werden wie nachfolgend erläutert geändert.

a. Das Gemischte Sondervermögen wurde in ein OGAW-Sondervermögen umgewandelt. Im Zuge dessen mussten die gesamten Anlagebedingungen an die für OGAW Sondervermögen geltenden Vorschriften angepasst werden.

b. Die Investitionsmöglichkeit in Gemischte und Sonstige Sondervermögen wurde gestrichen, da dies für OGAW Sondervermögen nicht erlaubt ist.

c. Die Informationspflicht nach § 8 BAB wurde gestrichen.

Mit Wirkung zum 01.11.2021 werden die Anlagebedingungen des Sondervermögens neu gefasst. Die BaFin hat den Änderungen der Anlagebedingungen mit Bescheid im Mai zugestimmt.

Köln, den 8. April 2022

Ampega Investment GmbH

Die Geschäftsführung

Dr. Thomas Mann

Jürgen Meyer

Vermerk des unabhängigen Abschlussprüfers

An die Ampega Investment GmbH, Köln

Prüfungsurteil

Wir haben den Jahresbericht nach § 7 KARBV des Sondervermögens GFS Strategic IV AMI – bestehend aus dem Tätigkeitsbericht für das Geschäftsjahr vom 1.Juli 2021 bis zum 31. Oktober 2021, der Vermögensübersicht und der Vermögensaufstellung zum 31. Oktober 2021, der Ertrags- und Aufwandsrechnung, der Verwendungsrechnung, der Entwicklungsrechnung für das Geschäftsjahr vom 1.Juli 2021 bis zum 31. Oktober 2021 sowie der vergleichenden Übersicht über die letzten drei Geschäftsjahre, der Aufstellung der während des Berichtszeitraums abgeschlossenen Geschäfte, soweit diese nicht mehr Gegenstand der Vermögensaufstellung sind, und dem Anhang – geprüft.

Nach unserer Beurteilung aufgrund der bei der Prüfung gewonnenen Erkenntnisse entspricht der beigefügte Jahresbericht nach § 7 KARBV in allen wesentlichen Belangen den Vorschriften des deutschen Kapitalanlagegesetzbuchs (KAGB) und den einschlägigen europäischen Verordnungen und ermöglicht es unter Beachtung dieser Vorschriften, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen.

Grundlage für das Prüfungsurteil

Wir haben unsere Prüfung des Jahresberichts nach § 7 KARBV in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführt. Unsere Verantwortung nach diesen Vorschriften und Grundsätzen ist im Abschnitt „Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts nach § 7 KARBV“ unseres Vermerks weitergehend beschrieben. Wir sind von der Ampega Investment GmbH (im Folgenden die „Kapitalverwaltungsgesellschaft“) unabhängig in Übereinstimmung mit den deutschen handelsrechtlichen und berufsrechtlichen Vorschriften und haben unsere sonstigen deutschen Berufspflichten in Übereinstimmung mit diesen Anforderungen erfüllt. Wir sind der Auffassung, dass die von uns erlangten Prüfungsnachweise ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zum Jahresbericht nach § 7 KARBV zu dienen.

Verantwortung der gesetzlichen Vertreter für den Jahresbericht nach § 7 KARBV

Die gesetzlichen Vertreter der Kapitalverwaltungsgesellschaft sind verantwortlich für die Aufstellung des Jahresberichts nach § 7 KARBV, der den Vorschriften des deutschen KAGB und den einschlägigen europäischen Verordnungen in allen wesentlichen Belangen entspricht und dafür, dass der Jahresbericht nach § 7 KARBV es unter Beachtung dieser Vorschriften ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. Ferner sind die gesetzlichen Vertreter verantwortlich für die internen Kontrollen, die sie in Übereinstimmung mit diesen Vorschriften als notwendig bestimmt haben, um die Aufstellung eines Jahresberichts nach § 7 KARBV zu ermöglichen, der frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist.

Bei der Aufstellung des Jahresberichts nach § 7 KARBV sind die gesetzlichen Vertreter dafür verantwortlich, Ereignisse, Entscheidungen und Faktoren, welche die weitere Entwicklung des Investmentvermögens wesentlich beeinflussen können, in die Berichterstattung einzubeziehen. Das bedeutet unter anderem, dass die gesetzlichen Vertreter bei der Aufstellung des Jahresberichts nach § 7 KARBV die Fortführung des Sondervermögens durch die Kapitalverwaltungsgesellschaft zu beurteilen haben und die Verantwortung haben, Sachverhalte im Zusammenhang mit der Fortführung des Sondervermögens, sofern einschlägig, anzugeben.

Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts nach § 7 KARBV

Unsere Zielsetzung ist, hinreichende Sicherheit darüber zu erlangen, ob der Jahresbericht nach § 7 KARBV als Ganzes frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist, sowie einen Vermerk zu erteilen, der unser Prüfungsurteil zum Jahresbericht nach § 7 KARBV beinhaltet.

Hinreichende Sicherheit ist ein hohes Maß an Sicherheit, aber keine Garantie dafür, dass eine in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführte Prüfung eine wesentliche falsche Darstellung stets aufdeckt. Falsche Darstellungen können aus Verstößen oder Unrichtigkeiten resultieren und werden als wesentlich angesehen, wenn vernünftigerweise erwartet werden könnte, dass sie einzeln oder insgesamt die auf der Grundlage dieses Jahresberichts nach § 7 KARBV getroffenen wirtschaftlichen Entscheidungen von Adressaten beeinflussen.

Während der Prüfung üben wir pflichtgemäßes Ermessen aus und bewahren eine kritische Grundhaltung. Darüber hinaus

| ― |

identifizieren und beurteilen wir die Risiken wesentlicher – beabsichtigter oder unbeabsichtigter – falscher Darstellungen im Jahresbericht nach § 7 KARBV, planen und führen Prüfungshandlungen als Reaktion auf diese Risiken durch sowie erlangen Prüfungsnachweise, die ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zu dienen. Das Risiko, dass wesentliche falsche Darstellungen nicht aufgedeckt werden, ist bei Verstößen höher als bei Unrichtigkeiten, da Verstöße betrügerisches Zusammenwirken, Fälschungen, beabsichtigte Unvollständigkeiten, irreführende Darstellungen bzw. das Außerkraftsetzen interner Kontrollen beinhalten können. |

| ― |

gewinnen wir ein Verständnis von dem für die Prüfung des Jahresberichts nach § 7 KARBV relevanten internen Kontrollsystem, um Prüfungshandlungen zu planen, die unter den gegebenen Umständen angemessen sind, jedoch nicht mit dem Ziel, ein Prüfungsurteil zur Wirksamkeit dieses Systems der Kapitalverwaltungsgesellschaft abzugeben. |

| ― |

beurteilen wir die Angemessenheit der von den gesetzlichen Vertretern der Kapitalverwaltungsgesellschaft bei der Aufstellung des Jahresberichts nach § 7 KARBV angewandten Rechnungslegungsmethoden sowie die Vertretbarkeit der von den gesetzlichen Vertretern dargestellten geschätzten Werte und damit zusammenhängenden Angaben. |

| ― |

ziehen wir Schlussfolgerungen auf der Grundlage erlangter Prüfungsnachweise, ob eine wesentliche Unsicherheit im Zusammenhang mit Ereignissen oder Gegebenheiten besteht, die bedeutsame Zweifel an der Fortführung des Sondervermögens durch die Kapitalverwaltungsgesellschaft aufwerfen können. Falls wir zu dem Schluss kommen, dass eine wesentliche Unsicherheit besteht, sind wir verpflichtet, im Vermerk auf die dazugehörigen Angaben im Jahresbericht nach § 7 KARBV aufmerksam zu machen oder, falls diese Angaben unangemessen sind, unser Prüfungsurteil zu modifizieren. Wir ziehen unsere Schlussfolgerungen auf der Grundlage der bis zum Datum unseres Vermerks erlangten Prüfungsnachweise. Zukünftige Ereignisse oder Gegebenheiten können jedoch dazu führen, dass das Sondervermögen durch die Kapitalverwaltungsgesellschaft nicht fortgeführt wird. |

| ― |

beurteilen wir die Gesamtdarstellung, den Aufbau und den Inhalt des Jahresberichts nach § 7 KARBV einschließlich der Angaben sowie ob der Jahresbericht nach § 7 KARBV die zugrunde liegenden Geschäftsvorfälle und Ereignisse so darstellt, dass der Jahresbericht nach § 7 KARBV es unter Beachtung der Vorschriften des deutschen KAGB und der einschlägigen europäischen Verordnungen ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. |

Wir erörtern mit den für die Überwachung Verantwortlichen unter anderem den geplanten Umfang und die Zeitplanung der Prüfung sowie bedeutsame Prüfungsfeststellungen, einschließlich etwaiger Mängel im internen Kontrollsystem, die wir während unserer Prüfung feststellen.

Frankfurt am Main, den 8. April 2022

PricewaterhouseCoopers GmbH

Wirtschaftsprüfungsgesellschaft

Eva Handrick

Wirtschaftsprüfer

ppa. Ruth Koddebusch

Wirtschaftsprüferin

Kommentar hinterlassen