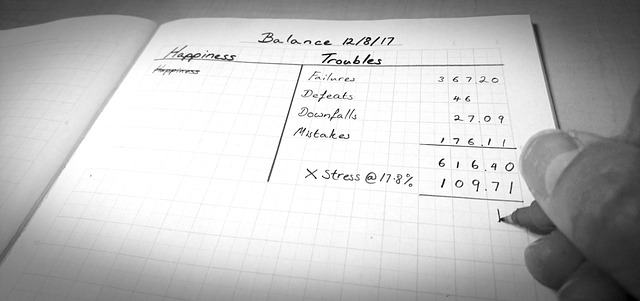

Die OPALENBURG Vermögensverwaltung GmbH & Co. Opportunity KG (nachfolgend „Fonds“) ist eine Immobiliengesellschaft, die sich auf Investitionen in Wohn- und Gewerbeimmobilien spezialisiert hat. Der Jahresbericht zum Geschäftsjahr 2021 gibt Aufschluss über die Vermögens-, Finanz- und Ertragslage des Fonds. Im Folgenden wird die Bilanz aus Anlegersicht analysiert, um Chancen und Risiken zu beleuchten.

1. Vermögenslage

Die Vermögensaufstellung des Fonds zeigt zum 31.12.2021 eine deutliche Reduktion des Fondsvermögens:

Fondsvermögen: 61.018 EUR (Vorjahr: 251.295 EUR)

Beteiligungen an Immobiliengesellschaften: Rückgang von 826.500 EUR auf 330.000 EUR

Liquide Mittel: Rückgang von 25.432 EUR auf 16.234 EUR

Bewertung:

Die drastische Reduktion der Beteiligungen und liquiden Mittel deutet auf Schwierigkeiten bei der Bewirtschaftung und Vermögensverwaltung hin. Für Anleger bedeutet dies eine erhebliche Einschränkung des Substanzwertes.

2. Ertragslage

Der Fonds verzeichnete im Geschäftsjahr 2021 einen Verlust:

Erträge: 29.843 EUR (Vorjahr: 33.745 EUR)

Aufwendungen: 204.308 EUR (Vorjahr: 183.812 EUR)

Jahresfehlbetrag: -174.465 EUR (Vorjahr: -150.067 EUR)

Bewertung:

Die Ertragslage hat sich im Vergleich zum Vorjahr verschlechtert. Besonders auffällig ist der Anstieg der sonstigen Aufwendungen (z.B. Rechts- und Beratungskosten), die erheblich zur negativen Ertragsentwicklung beitragen. Für Anleger ist dies ein Warnsignal, da diese Kosten die Renditen schmälern.

3. Finanzlage

Die Finanzlage zeigt eine kritische Entwicklung:

Bilanzsumme: 495.864 EUR (Vorjahr: 987.531 EUR)

Schulden: 427.071 EUR (Vorjahr: 728.461 EUR)

Eigenkapital: 61.018 EUR (Vorjahr: 251.295 EUR)

Bewertung:

Der Rückgang des Eigenkapitals und die hohen Verbindlichkeiten belasten die finanzielle Stabilität. Ein geringes Eigenkapital kann die Handlungsfähigkeit des Fonds einschränken und birgt für Anleger das Risiko eines Kapitalverlustes.

4. Liquiditätslage

Die Liquidität des Fonds ist begrenzt:

Liquidität am Jahresende: 16.234 EUR

Cashflow aus laufender Geschäftstätigkeit: -254.100 EUR

Bewertung:

Die geringe Liquidität und der negative Cashflow sind kritisch zu betrachten. Für Anleger besteht das Risiko, dass zukünftige Ausschüttungen gefährdet sind.

5. Risikobericht

Der Risikobericht identifiziert folgende wesentliche Risiken:

Marktrisiken: Rückläufige Immobilienpreise oder Mietausfälle.

Fremdfinanzierungsrisiken: Zinsänderungen oder Schwierigkeiten bei der Kreditaufnahme.

Liquiditätsrisiken: Engpässe bei der Erfüllung von Zahlungsverpflichtungen.

Operationelle Risiken: Ineffizienzen in internen Prozessen.

Bewertung:

Die Risikostruktur zeigt, dass der Fonds stark von externen Marktbedingungen und internen Effizienzen abhängig ist. Anleger sollten sich der Unsicherheiten bewusst sein und mögliche Auswirkungen auf die Rendite berücksichtigen.

6. Abschlussprüfervermerk

Der Abschlussprüfer hat den Bestätigungsvermerk verweigert und erhebliche Mängel in der Rechnungslegung festgestellt. Dies wirft Zweifel an der Verlässlichkeit der finanziellen Berichterstattung auf.

Bewertung:

Ein verweigerter Bestätigungsvermerk ist ein schwerwiegendes Signal. Anleger sollten dies als Hinweis auf potenzielle Probleme in der Unternehmensführung und -kontrolle interpretieren.

Fazit und Empfehlungen

Die Analyse der Bilanz zeigt eine besorgniserregende Entwicklung:

Hohe Verluste und sinkendes Eigenkapital: Dies bedroht die langfristige Substanz des Fonds.

Geringe Liquidität: Eine nachhaltige Rückzahlung an Anleger erscheint unsicher.

Erhöhte Kosten: Rechts- und Beratungskosten belasten die Rendite.

Empfehlungen an Anleger:

Kritische Überprüfung der Anlageentscheidung: Aufgrund der aktuellen Entwicklung ist eine Neubewertung des Engagements sinnvoll.

Einholen von Expertenrat: Anleger sollten einen unabhängigen Finanz- oder Rechtsberater konsultieren.

Regelmäßige Informationsbeschaffung: Nutzung von Gesellschafterrechten, um über die wirtschaftliche Lage informiert zu bleiben.

Langfristig bleibt die Entwicklung des Fonds unsicher. Anleger sollten die weitere wirtschaftliche Lage und mögliche Ausschüttungen genau beobachten.

Kommentar hinterlassen