Der Jahresbericht der SUWAR RT Immobilien KG für das Geschäftsjahr 2021 bietet eine detaillierte Einblick in die Vermögens-, Finanz- und Ertragslage des Unternehmens. Aus Anlegersicht lassen sich mehrere kritische Aspekte sowie einige Chancen feststellen.

1. Vermögenslage

Die Bilanzsumme beträgt 11,63 Mio. EUR, wobei der größte Teil der Vermögenswerte im Anlagevermögen liegt (10,06 Mio. EUR), das ausschließlich aus Sachanlagen (Immobilien) besteht. Der Grundwert der Immobilien wird auf 3,05 Mio. EUR beziffert, was auf wertvolle Vermögenswerte hinweist, insbesondere wenn diese gut verwaltet oder aufgewertet werden.

Das Umlaufvermögen ist mit 1,57 Mio. EUR relativ klein, besteht aber größtenteils aus Forderungen und sonstigen Vermögensgegenständen (1,52 Mio. EUR). Das geringe Guthaben bei Kreditinstituten (11.852 EUR) ist jedoch ein Warnzeichen hinsichtlich der Liquiditätslage des Unternehmens.

2. Kapitalstruktur und Schulden

Ein wesentlicher Punkt, der aus Anlegersicht negativ zu bewerten ist, ist das negative Eigenkapital in Höhe von -818.200 EUR. Dies bedeutet, dass die Verbindlichkeiten die Vermögenswerte übersteigen, was auf eine potenzielle Überschuldung hinweist. Die Geschäftsführung gibt an, dass Restrukturierungsverhandlungen mit Banken eingeleitet wurden, um diese Situation zu bewältigen.

Die Verbindlichkeiten betragen insgesamt 12,45 Mio. EUR, wobei der größte Teil langfristige Schulden bei Kreditinstituten (10,59 Mio. EUR) sind. Dies deutet darauf hin, dass das Unternehmen stark fremdfinanziert ist, was die Abhängigkeit von Kapitalgebern und Zinszahlungen erhöht. Diese hohe Verschuldung könnte sich in einem steigenden Zinsumfeld negativ auf die finanzielle Stabilität auswirken.

3. Ertragslage

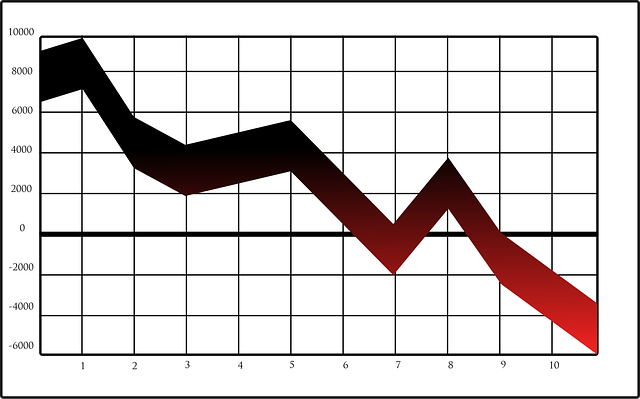

Das Betriebsergebnis (EBIT) für das Geschäftsjahr 2021 ist stark negativ mit -595.186 EUR. Der Hauptgrund für dieses schlechte Ergebnis sind die sonstigen betrieblichen Aufwendungen von 565.169 EUR, die das Unternehmen stark belasten. Materialaufwendungen und Abschreibungen spielen eine vergleichsweise geringere Rolle.

Auch das Finanzergebnis ist negativ und verschlechtert sich um -233.013 EUR, was vor allem auf die hohen Zinsaufwendungen von 245.710 EUR zurückzuführen ist. Dies zeigt, wie stark das Unternehmen unter der hohen Fremdfinanzierung leidet.

Insgesamt ergibt sich ein Jahresfehlbetrag von -828.200 EUR, was die ohnehin negative Eigenkapitalposition weiter verschlechtert. Der Bilanzverlust entspricht ebenfalls dieser Summe und gibt Anlass zu Sorge, dass das Unternehmen ohne eine erfolgreiche Restrukturierung Schwierigkeiten haben könnte, seine Verbindlichkeiten zu bedienen.

4. Liquidität und kurzfristige Risiken

Die Liquiditätssituation des Unternehmens ist prekär, da der Kassenbestand und die Bankguthaben mit nur 11.853 EUR sehr gering sind. Das Unternehmen könnte Schwierigkeiten haben, kurzfristige Verpflichtungen zu erfüllen, obwohl die kurzfristigen Verbindlichkeiten mit 70.707 EUR relativ gering sind. Dies könnte ein Hinweis darauf sein, dass das Unternehmen auf kurzfristige Kredite oder Forderungseingänge angewiesen ist, um seine laufenden Kosten zu decken.

5. Chancen und Risiken

- Chancen:

- Das Unternehmen verfügt über wertvolle Immobilien, die möglicherweise eine solide Grundlage für eine langfristige Wertschöpfung bieten. Sollten die Restrukturierungsmaßnahmen erfolgreich sein und die Zinsbelastung reduziert werden, könnte sich das Betriebsergebnis verbessern.

- Die Restrukturierungsverhandlungen mit den Banken könnten zu einer Entlastung in Form von Schuldensenkungen oder Umschuldungen führen.

- Risiken:

- Das negative Eigenkapital und die hohe Verschuldung erhöhen das Insolvenzrisiko. Sollte die Restrukturierung scheitern, könnte das Unternehmen zahlungsunfähig werden.

- Die geringe Liquidität und das stark negative Betriebsergebnis gefährden die kurzfristige Stabilität des Unternehmens.

- Steigende Zinsen auf die hohen Kredite könnten die finanzielle Belastung weiter erhöhen und den Handlungsspielraum des Unternehmens zusätzlich einschränken.

Fazit

Aus Anlegersicht ist die SUWAR RT Immobilien KG derzeit eine riskante Investition. Das Unternehmen weist ein negatives Eigenkapital, eine hohe Verschuldung und negative Betriebsergebnisse auf. Die Erfolgsaussichten hängen stark von den laufenden Restrukturierungsverhandlungen ab. Investoren sollten vorsichtig sein und die Entwicklung der Restrukturierungsmaßnahmen genau beobachten, bevor sie weitere Engagements in Betracht ziehen. Eine erfolgreiche Sanierung könnte das Unternehmen stabilisieren, jedoch bleibt das Risiko erheblich.

Kommentar hinterlassen