Ein Finanzinstrument der Deutschen Finance in das wir da einmal Einblick genommen haben, und auch hier haben die Anleger weidereinmal „Miese“ gemacht. Wir sagen dazu „Anlegergelder verbrannt“.

IPP Institutional Property Partners Fund II GmbH & Co. geschlossene InvKGMünchenJahresabschluss zum Geschäftsjahr vom 01.01.2021 bis zum 31.12.2021IPP INSTITUTIONAL PROPERTY PARTNERS FUND II GMBH & CO. GESCHLOSSENE INVKG I. L.JAHRESBERICHT IPP FUND II ZUM 31.12.2021LAGEBERICHTSTAMMDATEN

KOMPLEMENTÄRIN/LIQUIDATORIN 2

KAPITALVERWALTUNGSGESELLSCHAFT (KVG)

VERWAHRSTELLE

WEITERE VERTRAGSPARTNER

1 Anzahl an Beteiligungen von Anlegern. IPP FUND II IM ÜBERBLICK Die IPP Institutional Property Partners Fund II GmbH & Co. geschlossene InvKG i. L. (kurz: IPP Fund II oder Investmentfonds) ist eine geschlossene extern verwaltete Investmentkommanditgesellschaft nach KAGB mit Sitz in München. Der Investmentfonds wurde am 19.04.2012 gegründet und firmierte bis 07.09.2014 als IPP Institutional Property Partners Fund II GmbH & Co. KG, danach wurde die Firmenbezeichnung in IPP Institutional Property Partners Fund II GmbH & Co. geschlossene InvKG geändert. Am 30.06.2014 wurde die Beitrittsphase mit einem gezeichneten Kapital von über 23 Mio. EUR und 1.140 Anlegern (aktuell: 1.144 Anleger aufgrund der Aufteilung von vier Anteilen) abgeschlossen. Die Strategie des Investmentfonds war der Aufbau und die Verwaltung eines diversifizierten Portfolios von institutionellen Investmentstrategien der Assetklassen Immobilien und Private Equity Real Estate. Seit dem 01.01.2021 befindet sich der Investmentfonds in der Liquidationsphase. Der Investmentfonds verfügt zum 31.12.2021 in seinen 4 Investmentstrategien über ein Portfolio von 470 Direktinvestments in 4 Ländern. Der Nettoinventarwert (NIW) pro Anteil beträgt im Geschäftsjahr 0,80 EUR bei 23.085.306 Anteilen. Unter Berücksichtigung der bereits erfolgten Ausschüttungen in Höhe von 8 % an die Anleger beträgt die Leistungsentwicklung am Geschäftsjahresende 0,93 EUR und hat sich gegenüber dem Vorjahr von 0,69 EUR um rd. 34,8 % erhöht. KENNZAHLEN IPP FUND II

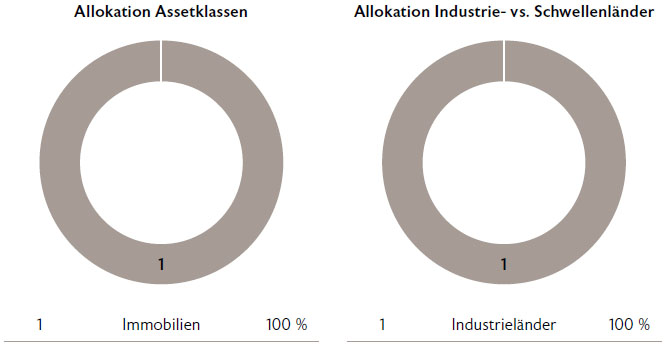

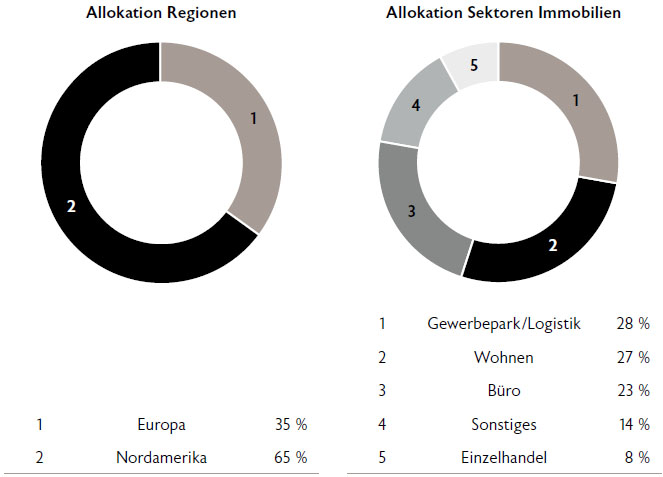

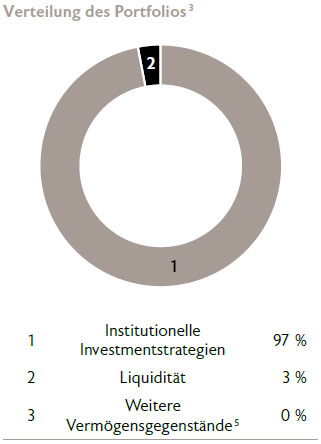

3 Umgerechnet mit den jeweiligen Jahresendkursen. TÄTIGKEITSBERICHT Anlageziele sowie Anlagepolitik/Anlagebedingungen Der Investmentfonds investierte global und parallel zu finanzstarken institutionellen Investoren. Der Portfolioaufbau erfolgte nach den Maßgaben der Anlagebedingungen, die am 10.07.2014 durch die BaFin genehmigt wurden. Die Zielinvestitionen waren unmittelbar oder mittelbar eingegangene Beteiligungen an börsenunabhängigen institutionellen Investmentstrategien der Anlageklasse Immobilien – dazu zählen auch immobilienähnliche Anlagen und Private Equity Real Estate. Die Anlagepolitik sah vor, ein globales, breit diversifiziertes Portfolio von mindestens fünf Zielinvestitionen aufzubauen. Die Diversifikation erfolgte nach Regionen, Sektoren, Laufzeiten, Vintages (Jahrgänge, in denen die Investitionen vorgenommen werden), nach Bestandsinvestments und Projektentwicklung, nach verschiedenen Investmentstilen sowie nach Renditeparametern. Das Anlageziel war, die gezeichneten institutionellen Investmentstrategien über den Investmentzyklus bis zur Abwicklung zu halten und dabei eine Rendite durch Ausschüttungen aus den Wertzuwächsen und Verkaufserlöse der Investmentstrategien zu vereinnahmen. Über die Laufzeit des Investmentfonds war damit das Portfolio an einer Vielzahl einzelner Immobilieninvestments auf der ganzen Welt mittelbar beteiligt. Portfoliobericht 4 Wesentliche Veränderungen Im Rahmen der Portfolioliquidation konnte der Investmentfonds zwei institutionelle Investmentstrategien zum Marktwert veräußern, eine weitere institutionelle Investmentstrategie wurde im Berichtsjahr vollständig zurückgeführt. 4 Alle Angaben in diesem Abschnitt berücksichtigen auch die institutionellen Investmentstrategien und die Liquidität der IPP 2 Investitions GmbH. LAGEBERICHTStruktur des Portfolios Zum Berichtsstichtag hat der Investmentfonds Kapitalzusagen gegenüber 4 institutionellen Investmentstrategien in Höhe von insgesamt 21,2 Mio. EUR abgegeben, von denen 17,7 Mio. EUR bereits abgerufen wurden. Offene Kapitalzusagen bestanden zum Berichtsstichtag in Höhe von rund 3,5 Mio. EUR. Die regionale Allokation verteilt sich zum Berichtsstichtag auf die Regionen Europa und Nordamerika. Die Anzahl der Direktinvestments der gezeichneten institutionellen Investmentstrategien liegt zum 31.12.2021 bei insgesamt 470. Eine weitere Diversifikation wird durch die Streuung auf unterschiedliche Sektoren / Nutzungsarten, Nutzer und Währungen sichergestellt. Der Investmentfonds hat zum Berichtsstichtag keine Fremdfinanzierung aufgenommen. Am 31.12.2021 haben die institutionellen Investmentstrategien eine durchschnittliche Netto IRR1 zum Stichtag von rund 5,34 % p. a. erwirtschaftet. Der TVPI2 der institutionellen Investmentstrategien lag zum Stichtag bei 1,24. Es wird darauf hingewiesen, dass die bisherige Wertentwicklung kein Indikator für die zukünftige Wertentwicklung ist. 1 Internal Rate of Return (IRR, engl.: interner Zinsfuß) drückt die rechnerische Verzinsung des jeweils in der Beteiligung kalkulatorisch gebundenen Kapitals unter Berücksichtigung der zeitlichen Komponente aus. Das kalkulatorisch gebundene Kapital ändert sich im Verlauf der Beteiligung (durch Ausschüttungen/Entnahmen). Die IRR-Rendite beziffert daher nicht die Verzinsung der tatsächlich gezeichneten Kapitaleinlage, sondern des jeweils kalkulatorisch gebundenen Kapitals. Eine Vergleichbarkeit der IRR-Renditen verschiedener Vermögensanlagen ist nur bei gleicher Laufzeit und vergleichbarem Kapitalbindungsverlauf möglich. ÜBERSICHT ALLOKATION Die hier dargestellte Allokation errechnet sich auf Basis des zugesagten Eigenkapitals gegenüber den institutionellen Investmentstrategien in Verbindung mit der jeweils festgelegten Investitionsstrategie. Keine institutionelle Investmentstrategie hat einen übermäßig hohen Anteil am Gesamtportfolio.   Verteilung des Portfolios3  3 Nach Verkehrswerten. Direktinvestments der institutionellen Investmentstrategien 4

Geographische Verteilung der aktuellen Direktinvestments der Investmentstrategien 4 1 USA 2 GROSSBRITANNIEN 3 FRANKREICH 4 DÄNEMARK  4 Die Angaben basieren auf den von den Managern der institutionellen Investmentstrategien gelieferten Informationen zum 30.09.2021. ÜBERSICHT DER GEZEICHNETEN INSTITUTIONELLEN INVESTMENTSTRATEGIEN

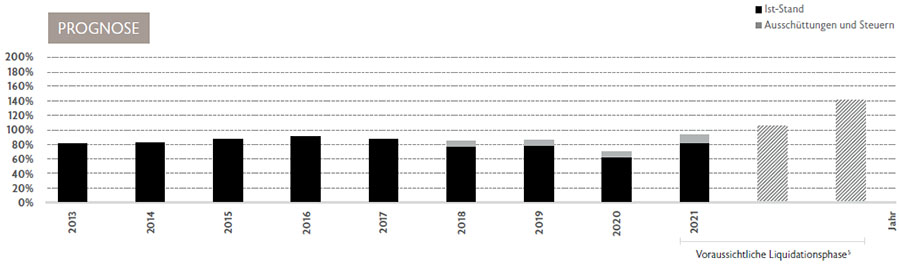

1 Die Angaben basieren auf den von den Managern der institutionellen Investmentstrategien gelieferten Informationen zum 30.09.2021. RISIKOPROFIL Mit dem Beitritt zum Investmentfonds geht der Anleger eine unternehmerische Beteiligung ein, die für ihn mit wirtschaftlichen, rechtlichen und steuerlichen Risiken verbunden ist. Das generelle Risikoprofil des Investmentfonds umfasst die unter Kapitel C des Verkaufsprospekts beschriebenen prognosegefährdenden, anlagegefährdenden und anlegergefährdenden Risiken, zu denen insbesondere das Blindpool-Konzept sowie nicht vorhersagbare Marktentwicklungen und Änderungen von Rechtsvorschriften zählen. Darüber hinaus können weitere, heute nicht vorhersehbare Ereignisse und Entwicklungen zu einer negativen Beeinflussung des Investmentvermögens führen. Der Anleger hat keinen Anspruch auf Rückzahlung seines eingesetzten Kapitals. Die getätigten Zeichnungen der institutionellen Investmentstrategien erfolgten im Rahmen der Investitionsstrategie. Die wirtschaftliche Entwicklung des Bestandsportfolios hängt von wirtschaftlichen, rechtlichen und steuerlichen Entwicklungen ab. Wesentliche Risiken im Berichtszeitraum Beteiligungsrisiko Das Beteiligungsrisiko beinhaltet, dass Rückflüsse aus einer Beteiligung an einer institutionellen Investmentstrategie geringer als erwartet oder gänzlich ausfallen. Derartige Rückflüsse an den Investmentfonds richten sich maßgeblich nach den Wertentwicklungen der getätigten Investments der Investmentstrategien, die ihrerseits wiederum Immobilienmarkt-und Standortrisiken, immobilienspezifischen sowie Immobilienentwicklungsrisiken und ggf. auch Auslands- und Währungsrisiken unterliegen können. Durch regelmäßiges Monitoring und aktives Management des Portfolios des Investmentfonds sowie durch Diversifikation des Portfolios wird das Beteiligungsrisiko eingegrenzt. Das Beteiligungsrisiko bleibt jedoch das wesentlichste Risiko des Investmentfonds. Währungsrisiken Die Beteiligungen des Investmentfonds an Investmentstrategien werden zum Teil in Fremdwährung getätigt und der Wert dieser Beteiligungen unterliegt deshalb Währungsschwankungen. Die Kapitalverwaltungsgesellschaft hatte bis zum Ende der Fondslaufzeit sicherzustellen, dass die gesetzlichen Vorgaben des KAGB und der Anlagebedingungen bezüglich einer maximalen Fremdwährungsquote in Höhe von maximal 30 % eingehalten werden. Das Währungsrisiko wird deshalb als moderat eingeschätzt. Kreditrisiko Das Kreditrisiko entspricht der Gefahr des Verlusts, dass ein Kreditinstitut seinen vertraglichen Pflichten nicht nachkommt. Anlagen bei Kreditinstituten erfolgen nach dem Grundsatz der Risikomischung und Geschäftsbeziehungen wurden ausschließlich mit genehmigten und beaufsichtigten Banken eingegangen. Das Kreditrisiko war im Berichtszeitraum gering. Zinsänderungsrisiken Das Zinsänderungsrisiko entsteht durch Zinsbindung der Vermögensgegenstände oder Verbindlichkeiten und es entspricht der Gefahr eines Verlusts infolge von Marktzinsänderungen. Es ist gering, da die Anlage liquider Mittel wie auch die Aufnahme von Fremdkapital nur mit kurzen Laufzeiten von unter 12 Monaten vorgesehen ist. Sonstige Marktpreisrisiken Die Vermögenspositionen des Investmentfonds wurden nicht gehandelt und sind nicht für den Handel vorgesehen. Somit besteht grundsätzlich kein direktes Marktpreisrisiko. Operationelle Risiken Operationelle Risiken bestehen insbesondere in Form eines potenziellen Versagens von Prozessen, Personal und Systemen. Der Investmentfonds hat die Kapitalverwaltungsgesellschaft (KVG) mit der Verwaltung des AlF beauftragt, d. h. alle operativen Prozesse werden von der KVG erbracht. Daher werden operationelle Risiken vorrangig bei der KVG gesehen. Es kann jedoch nicht ausgeschlossen werden, dass sich Folgen aus operationellen Risiken auf den Investmentfonds auswirken. Die KVG hat in ihrem Risikomanagementsystem Maßnahmen implementiert, durch die operationelle Risiken frühzeitig erkannt, angemessen gesteuert und überwacht werden, um die Risiken sowie mögliche Auswirkungen auf die AIFs zu reduzieren. Liquiditätsrisiken Die Liquiditätssituation des Investmentfonds wird hauptsächlich durch die eingegangenen Overcommitments, Kapitalabrufe und Ausschüttungen der Investmentstrategien sowie laufende Kosten des Investmentfonds bestimmt. Sowohl Kapitalabrufe als auch Ausschüttungen sind zeitlich nicht genau fixiert und somit unterliegt die Liquiditätsplanung des Investmentfonds Prognoseunsicherheiten. Das hieraus resultierende Risiko eines Liquiditätsengpasses ist durch den Einsatz der Commitment-Strategie erhöht, was vom Investmentfonds im Rahmen seiner Investitionsstrategie eingegangen und akzeptiert wird. In den Anlagebedingungen ist die Möglichkeit eingeräumt, zur Zwischenfinanzierung von Kapitalzusagen ein Bankdarlehen in Höhe von 30 % des Verkehrswertes der in dem Investmentfonds befindlichen Vermögensgegenstände zur kurzfristigen Zwischenfinanzierung aufzunehmen. Das Liquiditätsrisiko wird durch Limits, die bei der kurzfristigen wie auch bei der mittel- und langfristigen Liquiditätsplanung einzuhalten sind, gesteuert und überwacht und wird deshalb als gering angesehen. Risiken im Zusammenhang mit der Pandemie sowie dem Krieg in der Ukraine Es ist derzeit nicht abschließend vorhersehbar, welche Auswirkungen die weltweit noch nicht überwundene COVID-19 Pandemie auf den Investmentfonds haben könnte. Eventuell zunehmende Turbulenzen auf den internationalen Immobilien- und Währungsmärkten können prinzipiell temporär zu erhöhten Beteiligungs- und Kreditrisiken führen. Aufgrund des Krieges in der Ukraine besteht darüber hinaus die Gefahr, dass sich Marktpreisrisiken erhöhen. Die Prozesse und Wirkungsmechanismen des Risikomanagementsystems der KVG sowie der Investmentfonds sind wirksam ausgerichtet, um auf veränderte Gegebenheiten der Risikolage zielgerichtet reagieren zu können. Ein konkret erhöhtes Risiko für den Investmentfonds besteht aktuell nicht. Risikomanagementsystem Ziel des Risikomanagementsystems der KVG ist es, sicherzustellen, dass die von ihr verwalteten Fonds nur Risiken eingehen, die im Rahmen ihrer jeweiligen, durch die Anlagebedingungen näher bestimmten, Risikobereitschaft liegen und dass Risiken, die die Ertrags-, Vermögens- oder Liquiditätslage der Fonds gefährden, frühzeitig erkannt und Gegensteuerungsmaßnahmen aufgezeigt und umgesetzt werden. Richtlinien, ein Organisations- und Risikomanagementhandbuch sowie Entscheidungsgremien regeln risikobewusste Abläufe im Fondsmanagement und bilden zusammen mit dem Risikomanagementprozess die Grundpfeiler des Risikomanagementsystems. Der Risikomanagementprozess ist ein fortlaufender Prozess, bei dem Einzelrisiken identifiziert, erfasst, analysiert und geeignete Steuerungs- und Überwachungsmaßnahmen festgelegt werden. Zur Risikoüberwachung werden Limitsysteme, Stresstests sowie die Messung von Risikokonzentrationen und eine regelmäßige Bewertung der Risiken eingesetzt. Ein Liquiditätsmanagementsystem, das mittels festgelegter Liquiditätsmanagementprozesse die Erfassung, Messung, Steuerung und Überwachung von Liquiditätsrisiken des Investmentfonds sicherstellt, ist implementiert. Die Einhaltung der Prozesse gewährleistet auch, dass sich das Liquiditätsprofil der Anlagen des Investmentfonds mit den zugrunde liegenden Verbindlichkeiten deckt. Alle Liquiditätsmanagementprozesse sind in einer Liquiditätsrichtlinie festgehalten. Sie ermöglichen der KVG, sowohl die kurz- als auch die mittel- und langfristige Liquiditätsentwicklung zu überwachen und zu steuern sowie Veränderungen der Liquiditätssituation frühzeitig zu erkennen. Entwicklung der Vermögens-, Finanz- und Ertragslage Die Entwicklung der Vermögenslage in 2021 ist geprägt von der Erhöhung der Beteiligungen um 1,3 Mio. EUR und einem Anstieg der Liquidität um 0,5 Mio. EUR. Die Veränderung bei den Beteiligungen resultiert im Wesentlichen aus der Neubewertung sowie Kapitalabrufen bestehender Beteiligungen (rd. 6,0 Mio. EUR) und einem gegenläufigen Effekt durch den Verkauf von Beteiligungen (rd. 4,7 Mio. EUR). Darüber hinaus erhöhten sich die Forderungen ggü. der Tochtergesellschaft IPP 2 Investitions GmbH um 2,6 Mio. EUR. Die Bilanzsumme erhöhte sich gegenüber dem Vorjahr um 4,3 Mio. EUR. Das nach KARBV ausgewiesene Eigenkapital in Höhe von rund 18,5 Mio. EUR beinhaltet das kumulierte unrealisierte Ergebnis in Höhe von 3,1 Mio. EUR. Rückstellungen wurden in ausreichender Höhe insbesondere für Aufwendungen im Zusammenhang mit der laufenden Buchführung und Jahresabschlusserstellung, für Prüfungsleistungen und für die Erstellung von Steuererklärungen gebildet. Die Zahlungsfähigkeit des Investmentfonds war im Geschäftsjahr zu jeder Zeit gegeben. Die Ertragslage in 2021 ist mit einem Ergebnis des Geschäftsjahres in Höhe von 4,3 Mio. EUR positiv. Hierin enthalten ist ein unrealisiertes Ergebnis in Höhe von 4,9 Mio. EUR. Aus dem Verkauf einer Beteiligung ergab sich im Geschäftsjahr ein positiver Nettoeffekt von 0,1 Mio. EUR, der sich aus einem Aufwand in Höhe von 0,7 Mio. EUR im realisierten Ergebnis und als Ertrag in Höhe von 0,8 Mio. EUR im unrealisierten Ergebnis zusammensetzt. Im Geschäftsjahr entstanden insbesondere Aufwendungen für externe Dienstleister im Bereich Beratung, Abschluss und Prüfung in Höhe von 0,1 Mio. EUR. Die wirtschaftliche Lage des Investmentfonds wird als stabil beurteilt. Leistungsindikatoren Ein wesentlicher Leistungsindikator des Investmentfonds war der Aufbau eines globalen, diversifizierten Gesamtportfolios aus Immobilieninvestments. Das Ziel, sich während der Laufzeit an mindestens fünf institutionellen Investmentstrateigen zu beteiligen, hat der Investmentfonds erreicht. Zum Berichtsstichtag sind noch 4 institutionelle Investmentstrategien im Bestand. Als weiterer Leistungsindikator der Diversifikation gilt die Anzahl der Direktinvestments. Diese umfasst alle Vermögensgegenstände, in die die jeweilige Investmentstrategie investiert. Der Investmentfonds hatte zum Stichtag 470 Direktinvestments in 4 Ländern im Bestand. Für ihre verwalteten AlF, die sich in der Platzierungsphase befinden, lässt die KVG jeweils Ratings von der Scope Group, der größten Ratingagentur Europas1, durchführen. Diese Ratings beinhalten unter anderem auch die Überprüfung der Leistungsfähigkeit des Asset- und Portfoliomanagements der DEUTSCHE FINANCE GROUP. Bei den aktuell durchgeführten Ratings wurden die AlF sowie das Asset- und Portfoliomanagement durchwegs positiv bewertet. Diese Ratings werten wir als nicht finanzielle Leistungsindikatoren. Der Nettoinventarwert (NIW) pro Anteil2 beträgt 0,80 EUR bei 23.085.306 Anteilen. Die Entwicklung des NIWs ist ein Bestandteil der Leistungsentwicklung und führt zusammen mit Entnahmen, gezahlten und zurückgestellten Steuern und Steuergutschriften zur prognostizierten Gesamtauszahlung am Laufzeitende. Unter Berücksichtigung der bereits erfolgten Ausschüttungen in Höhe von 8,0 % sowie gezahlten und zurückgestellten Steuern in Höhe von rund 5 %, beträgt die Leistungsentwicklung am Geschäftsjahresende 0,93 EUR pro Anteil und hat sich gegenüber dem Vorjahreswert von 0,69 EUR um rund 34,8 % erhöht. Der Anteilwert des Investmentfonds vor Abzug von Steuern ist seit dem Ende der Beitrittsphase um 13,4 % gestiegen. Der NIW wird am Anfang durch Initialkosten und Investitionskosten geprägt und entwickelt sich über die Laufzeit des Investmentfonds durch Wertsteigerungsstrategien auf Basis der Direktinvestments zur prospektierten Gesamtauszahlung – diese Entwicklung wird von institutionellen Investoren als J-Curve-Effekt3 bezeichnet.  1 Nach Angaben auf https://www.scopeexplorer.com. Leistungsentwicklung bis zur Gesamtauszahlung4 Die Gesamtauszahlung wird als arithmetischer Mittelwert aus der prognostizierten Gesamtauszahlung aller Anleger vor Steuern berechnet. Die folgende Grafik zeichnet eine Prognose der zukünftigen Entwicklung bis zur Gesamtauszahlung auf. Die tatsächliche Entwicklung kann jedoch erheblichen Schwankungen unterliegen, auf die der Investmentfonds keinen Einfluss hat. Mit Abweichungen von der Prognose ist zu rechnen. Auch Vergangenheitswerte sind kein Indikator für die zukünftige Entwicklung des Investmentfonds.  4 Die prognostizierte Leistungsentwicklung umfasst den NIW, Entnahmen, gezahlte Steuern und Steuergutschriften in Bezug auf das eingezahlte Kapital ohne Agio. Entwicklung Branche und Gesamtwirtschaft Rahmenbedingungen internationale Immobilienmärkte 2021 Für das Jahr 2021 erfasste der International Monetary Fund (IMF) einen Anstieg der globalen Wirtschaftsleistung von 6,1 % nach ihrer beispiellosen, pandemiebedingten Kontraktion im Vorjahr (-3,1 %). Die Eurozone, die 2020 mit –6,4 % noch den zweitstärksten Rückgang der Industrieländer verzeichnete, konnte diesen Trend 2021 in ein Wachstum von 5,3 % drehen. Deutschland verzeichnete ebenfalls eine Trendwende von –4,6 % in 2020 auf 2,8 % Wirtschaftswachstum in 2021. In den kommenden Jahren geht der IMF von deutlich positiven, aber geringeren Wachstumsraten aus. Neben der anhaltenden Pandemie und der Eskalation des Konfliktes in der Ukraine, üben insbesondere steigende Energiekosten und die hohe Inflation in vielen Ländern, vor allem in den USA und Deutschland, Druck auf das globale und nationale Wirtschaftswachstum aus.6 Die Nachfrage nach Immobilieninvestitionen bleibt verglichen mit den Rekordjahren vor der Pandemie stabil im Wachstum, wenn auch geringer in ihrer Intensität. Der Branchenmarktforscher INREV erwartet für 2022 Immobilieninvestitionen im Wert von ca. 67,5 Mrd. EUR (ca. +4,5 %). 61 % der Investitionen sollen dabei von europäischen institutionellen Investoren getragen werden, die ihre Investitionsentscheidung verstärkt mit Inflationsabsicherung und höheren erwarteten Renditen begründen. Weltweit wollen alle befragten Investoren ihre Immobilienallokation von durchschnittlich 8,9 % auf 10,1 % erhöhen. Präferierte europäische Anlageregion ist nun erstmals Frankreich vor Deutschland und dem Vereinigten Königreich. Ebenso erhalten Tier-2-Regionen wie Südeuropa und Skandinavien mehr Aufmerksamkeit. Bezogen auf das Transaktionsvolumen in 2021 dominierten laut JLL die Anlagesektoren Wohnen (31 %), Büro (25 %) und Logistik (22 %). Für das Jahr 2022 erwartet INREV erstmalig die höchste Nachfrage im Logistiksektor für Europa, vor Wohnen und Büro. Neues Kapital soll dabei hauptsächlich über Joint Ventures und Club Deals investiert werden. Diese erlauben Umfragen zufolge mehr Flexibilität und Effizienz in der Umsetzung der Investmentstrategie.1, 2 Die weiterhin erwartete wirtschaftliche Erholung trotz steigender Inflation, ein nach wie vor relativ niedriges Zinsniveau und eine anhaltend hohe Nachfrage nach Immobilieninvestitionen stützen die Attraktivität dieser Anlageklasse und sorgen für weiterhin lohnende Investmentopportunitäten. 6 IMF (April 2022): World Economic Outlook – War Sets Back the Global Recovery. Branchenbezogenes Umfeld Sachwertbeteiligungen Das prospektierte Angebotsvolumen geschlossener Publikums-AIFs belief sich 2021 auf 764 Mio. EUR, was einem Rückgang von ca. 75 Mio. EUR gegenüber dem Vorjahreswert entspricht. Die Top 5 Kapitalverwaltungsgesellschaften in Deutschland stellten mit ca. 386 Mio. EUR die Hälfte der Neuemissionen. Die DF Deutsche Finance Investment GmbH (DFI) erlangte mit ihren neuen AIFs Platz 2. Insgesamt wurden 24 Fonds für den Vertrieb zugelassen, ein Rückgang von acht Fonds im Vergleich zum Vorjahr. Grund für den Rückgang des Angebotsvolumens waren überwiegend kleinvolumige Fondsemissionen von durchschnittlich 32 Mio. EUR prospektiertem Eigenkapitalvolumen, welches 2019 und somit vor der Pandemie noch ca. 51 Mio. EUR betrug. Das weiterhin niedrige Zinsumfeld sowie anhaltend steigende Assetpreise erschweren zudem die Strukturierung von neuen geschlossenen Publikums-AIFs mit attraktivem Rendite-Risiko-Profil.3 Das platzierte Eigenkapitalvolumen stieg im Jahr 2021 um ca. 7 % auf ca. 1,2 Mrd. EUR, welches von 64 geschlossenen Publikums-AIFs eingesammelt wurde. Die Unsicherheiten bezüglich der Pandemie-Auswirkung gingen 2021 zurück, was die Nachfrage nach Sachwerten wieder erhöhte und deren Vertrieb erleichterte. Zudem erhöhten mind. zehn AIFs ihr geplantes Eigenkapital und ermöglichten den Investoren dadurch höhere Zeichnungssummen. Ähnlich der Neuemissionen platzierten auch hier die Top 5 Anbieter ca. 55 % des Gesamtvolumens (ca. 711 Mio. EUR). Die DFI erreichte hierbei den 3. Platz mit 142 Mio. EUR eingesammeltem Kapital verteilt über sechs Fonds.3 Die nach wie vor dominierende Assetklasse bei geschlossenen Publikums-AlFs bleibt Immobilien mit einem Anteil von 68 % des platzierten Eigenkapitals, gefolgt von Private Equity mit 21 %, Erneuerbare Energien mit 6 %, Multi-Asset mit 4 % und Infrastruktur mit 1 %. Immobilien und Private Equity blieben im Vergleich zum Vorjahr annähernd gleich, die größte Veränderung erfuhren Multi-Asset (-2 %) und Erneuerbare Energien (+2 %).3 Die DFI sieht die Investmentausrichtung der von ihr verwalteten Investmentvermögen in die Assetklassen Immobilien und Infrastruktur bestätigt und geht davon aus, dass sich insbesondere im Value-Add oder Opportunistischen Bereich weiterhin lohnende Investitionsgelegenheiten ergeben und nach Regionen und Anlagestil diversifizierte Portfolien aufgebaut werden können. 3 Scope Analysis GmbH, Angebotsvolumen und Platzierungszahlen 2021 Geschlossene Publikums-AIF“ vom 28.01.2022. Sonstige Angaben Verfahren, nach denen die Anlagestrategie geändert werden kann Eine Änderung oder Ergänzung des Gesellschaftsvertrages bedarf der Zustimmung der Mehrheit von 75 % der abgegebenen Stimmen der Gesellschafter des Investmentfonds (vgl. § 10 Abs. 6 Satz 1 lit. (a) des Gesellschaftsvertrages). Eine Änderung der Anlagebedingungen des Investmentfonds, die mit den bisherigen Anlagegrundsätzen des Investmentfonds nicht vereinbar ist oder zu einer Änderung der Kosten oder der wesentlichen Anlegerrechte führt, bedarf (i) gemäß § 267 Abs. 3 KAGB der Zustimmung einer qualifizierten Mehrheit von Anlegern, die mindestens zwei Drittel des Zeichnungskapitals auf sich vereinigen, sowie (ii) gemäß § 267 Abs. 1 KAGB einer Genehmigung der BaFin. Bei der Fassung eines entsprechenden Gesellschafterbeschlusses darf die Treuhandkommanditistin ihr Stimmrecht für einen Anleger nur nach vorheriger Weisung durch den Anleger ausüben. Die Genehmigung der BaFin ist von der Kapitalverwaltungsgesellschaft des Investmentfonds zu beantragen. Wesentliche Merkmale des Verwaltungsvertrages Über die Bestellung der DFI als externe Kapitalverwaltungsgesellschaft wurde ein Verwaltungsvertrag zwischen der DFI und dem Investmentfonds auf unbestimmte Zeit abgeschlossen. Eine Kündigung dieses Vertrages ist während der Laufzeit nur aus wichtigem Grund möglich. Der Gegenstand des Vertrages umfasst die Übernahme der Anlage und Verwaltung von inländischen Investmentvermögen (kollektive Vermögensverwaltung) i. S. d. §§ 17 ff. KAGB, unter Beachtung der geltenden Anlagebedingungen und des Verkaufsprospekts. Die Verwaltungstätigkeit des Investmentfonds umfasst insbesondere das Portfoliomanagement, die administrative Verwaltung sowie das Risikomanagement gemäß AIFM-Richtlinie. Die DFI ist berechtigt, alle Leistungspflichten ganz oder teilweise an Dritte zu übertragen, sofern diese mit dem KAGB vereinbar sind und wenn der beauftragte Dritte den zwischen dem Investmentfonds und der DFI vereinbarten Verpflichtungen vollumfänglich nachkommt. Die Bestimmungen des § 36 KAGB bleiben unberührt. Die DFI ist für die Einhaltung der Anforderungen des KAGB im Rahmen der Fondsverwaltung und des Vertriebs verantwortlich. Darüber hinaus übernimmt die DFI die Prospekthaftung und die Haftung für die wesentlichen Anlegerinformationen. Die DFI übernimmt keine Gewährleistung dafür, dass die verfolgten Performanceziele auch tatsächlich erreicht werden. In ihrer Eigenschaft als externe Kapitalverwaltungsgesellschaft ist die DFI vertraglich u. a. dazu verpflichtet, eine Verwahrstelle zu beauftragen und die durch die BaFin erteilte Erlaubnis zum Geschäftsbetrieb einer externen Kapitalverwaltungsgesellschaft nach dem KAGB aufrechtzuerhalten. Ferner hat die DFI ihre Aufgaben unter Einhaltung der gesetzlichen Bestimmungen und die Einhaltung von Verhaltens- und Organisationspflichten (Compliance) zu erfüllen. Bei Geschäften mit Dritten handelt die DFI im eigenen Namen und für Rechnung des Investmentfonds. Für ihre Tätigkeit erhielt die DFI eine Vergütung für Initialkosten, laufende Kosten und Transaktionskosten sowie unter bestimmten festgelegten Voraussetzungen eine Performance Fee. Tätigkeiten der KVG Der Investmentfonds hat die DFI mit der kollektiven Vermögensverwaltung des Investmentfonds beauftragt. Die DFI ist auch für weitere Investmentvermögen der DEUTSCHE FINANCE GROUP mit der kollektiven Vermögensverwaltung beauftragt. In 2021 wurden von der DFI zwei neue Investmentvermögen aufgelegt. Insgesamt befanden sich fünf Investmentfonds für Privatanleger in der Platzierung. Von den verwalteten Publikums-AIF wurden Kapitalzusagen gegenüber institutionellen Investmentstrategien von insgesamt rund 185,1 Mio. EUR abgegeben. Rücknahmerechte Es handelt sich um eine geschlossene Investmentkommanditgesellschaft (InvKG) in Liquidation. Ein Rückgaberecht der Beteiligung durch die Anleger ist ausgeschlossen. Die Anleger haben dennoch die Möglichkeit, die Beteiligung am Investmentfonds aus wichtigem Grund zu kündigen und aus dem Vertrag auszuscheiden. In diesen Fällen erfolgt die Auszahlung des Auseinandersetzungsguthabens grundsätzlich über einen Zeitraum von fünf Jahren. Bestehende Rücknahmevereinbarungen Während des Berichtszeitraums gab es beim Investmentfonds keine Auseinandersetzungen in Folge wirksamer Kündigungen. Bewertungsverfahren Angaben zu den Bewertungsverfahren sind dem Anhang Kapitel II. Angaben zu Bilanzierungsund Bewertungsmethoden zu entnehmen. Angaben zum Leverage Per 31.12.2021 ergab sich ein Gesamtwert der Hebelfinanzierung von 0,98 nach der Brutto-Methode und 1,01 nach der Commitment-Methode. Eine Fremdfinanzierung für Investments in Vermögensgegenständen erfolgte im Berichtsjahr nicht, der errechnete Hebel resultiert daher nur aus der Rechnungslegung (laufende Verbindlichkeiten und Rückstellungen). Faire Behandlung der Anleger Die DFI als Kapitalverwaltungsgesellschaft verpflichtet sich, alle Anleger des Investmentfonds fair zu behandeln. Die DFI verwaltet das von ihr aufgelegte Investmentvermögen nach dem Prinzip der Gleichbehandlung, indem sie bestimmte Anleger bzw. Anlegergruppen nicht zulasten anderer bevorzugt behandelt. Die Entscheidungsprozesse und organisatorischen Strukturen der DFI sind entsprechend ausgerichtet. Soweit Mitarbeiter der DFI im Geschäftsjahr unentgeltliche Zuwendungen (bspw. Newsletter oder Zugang zu Informationsveranstaltungen) erhalten haben, wurden diese Zuwendungen als geringfügig und zur Verbesserung für die Erbringung der Dienstleistung gegenüber dem gesamten Kundenkreis von der DFI eingestuft. Haftung Im Verhältnis untereinander sowie im Verhältnis zum Investmentfonds haben die Gesellschafter nur Vorsatz und Fahrlässigkeit zu vertreten. Ausgabe und Verkauf von Anteilen Die Beitrittsphase wurde am 30.06.2014 abgeschlossen und deshalb ist die weitere Zeichnung von Anteilen des Investmentfonds ausgeschlossen. Die Anzahl der im Umlauf befindlichen Anteile folgt dem Einzahlungsstand der Kapitalkonten. Da derzeit kein etablierter Zweitmarkt für unternehmerische Beteiligungen am Investmentfonds besteht, der Personenkreis, an den die Beteiligung übertragen werden kann, begrenzt ist, die Übertragung nur einmal jährlich erfolgen kann und der Zustimmung der Komplementärin und gegebenenfalls der Treuhandkommanditistin bedarf, war eine Veräußerung während der Laufzeit der Beteiligung nicht oder nicht zu einem angemessenen Preis möglich.

Die Geschäftsführung der DF Deutsche Finance Managing GmbH

30.06.2022 Stefanie Watzl Christoph Falk BILANZ ZUM 31.12.2021IPP INSTITUTIONAL PROPERTY PARTNERS FUND II GMBH & CO. GESCHLOSSENE INVKG I. L., MÜNCHENA. AKTIVA

GEWINN- UND VERLUSTRECHNUNG VOM 01.01.2021 BIS 31.12.2021IPP INSTITUTIONAL PROPERTY PARTNERS FUND II GMBH & CO. GESCHLOSSENE INVKG I. L., MÜNCHEN

ANHANG 2021IPP INSTITUTIONAL PROPERTY PARTNERS FUND II GMBH & CO. GESCHLOSSENE INVKG I. L., MÜNCHENI. Allgemeine Angaben zum Jahresabschluss Der Jahresabschluss wurde gemäß den Vorschriften der Verordnung über Inhalt, Umfang und Darstellung der Rechnungslegung von Sondervermögen, Investmentaktiengesellschaften und Investmentkommanditgesellschaften sowie über die Bewertung der zu dem Investmentvermögen gehörenden Vermögensgegenstände (Kapitalanlage-Rechnungslegungs- und Bewertungsverordnung KARBV) und den ergänzenden Bestimmungen des Gesellschaftsvertrages aufgestellt. Die Gliederung der Posten der Bilanz sowie der Gewinn- und Verlustrechnung erfolgt nach KARBV. Der Investmentfonds ist eine kleine Personengesellschaft gemäß § 267 Abs. 1 HGB und wird unter der Nummer HRA 98891 beim Amtsgericht München geführt. Zum 31.12.2020 endete die Dauer des Investmentfonds, so dass am 01.01.2021 die Liquidationsphase begann. Die Darstellung des Eigenkapitals erfolgte unter Beachtung der Vorschriften des § 264 c Abs. 2 HGB. Die Bilanz wurde gem. § 268 Abs. 1 HGB unter vollständiger Verwendung des Ergebnisses aufgestellt. II. Angaben zu Bilanzierungs- und Bewertungsmethoden Für die Aufstellung des Jahresabschlusses waren die folgenden Bilanzierungs- und Bewertungsmethoden maßgebend. Es wurden die Vorschriften der §§ 261 bis 272 KAGB und der §§ 20 bis 25 KARBV sowie die Bewertungsvorschriften gemäß § 26 ff. KARBV beachtet. Da die Dauer des Investmentfonds am 31.12.2020 endete, erfolgt die Bilanzierung der gehaltenen Vermögenswerte mit den voraussichtlichen Netto-Veräußerungswerten unter Abkehr von der Prämisse der Unternehmensfortführung. Bilanzposten, die auf fremde Währung lauten, wurden unterjährig zu den jeweiligen Kursen im Entstehungszeitpunkt in Euro umgerechnet. Am Bilanzstichtag wurden diese zum Stichtagskurs der Europäischen Zentralbank (EZB-Kurs) bewertet. Die Beteiligungen und Forderungen an Beteiligungsgesellschaften werden zu Liquidationswerten bilanziert. Nach dem Bewertungszeitpunkt werden nur wesentliche werterhellende Tatsachen, die bis zur Aufstellung bekannt geworden sind, berücksichtigt. Sämtliche Forderungen und sonstige Vermögensgegenstände wurden zum Nennwert angesetzt, der dem Liquidationswert zum Bilanzstichtag entspricht. Guthaben bei Kreditinstituten wurden zum Nominalwert angesetzt. Die sonstigen Rückstellungen berücksichtigen alle am Bilanzstichtag erkennbaren Risiken und ungewissen Verpflichtungen. Sie werden mit dem nach vernünftiger kaufmännischer Beurteilung notwendigen Erfüllungsbetrag angesetzt. Verbindlichkeiten sind zum Rückzahlungsbetrag angesetzt. Währungskurse

III. Angaben zur Bilanz Investmentanlagevermögen Die Anteile an verbundenen Unternehmen (ausgewiesen unter den Beteiligungen) stellen sich wie folgt dar:

Angaben zu Beteiligungen nach § 261 Abs. 1 Nr. 2 bis 6 KAGB

1 Datum der Kapitalzusage bzw. Unterzeichnung des Vertrages. Forderungen und sonstige Vermögensgegenstände Die Forderungen an Beteiligungsgesellschaften haben eine Restlaufzeit von bis zu einem Jahr. Andere Forderungen und sonstige Vermögensgegenstände haben ebenfalls eine Restlaufzeit von bis zu einem Jahr. Eigenkapital Die Komplementärin ist am Kapital des Investmentfonds nicht beteiligt und leistet keine Einlage. Die Pflichteinlagen der Kommanditisten (Zeichnungssumme) i. H. v. 23.085 TEUR (Vorjahr 23.085 TEUR) sind zum Bilanzstichtag voll erbracht. Die Gewinnverteilung bemisst sich nach den tatsächlich geleisteten Einlagen zum Bilanzstichtag. Entwicklungsrechnung für das Vermögen der Kommanditisten (§ 24 Abs. 2 KARBV)

Darstellung der Kapitalkonten (gemäß § 6 Gesellschaftsvertrag) Entsprechend der Regelung in § 6 des Gesellschaftsvertrages lassen sich die Kapitalkonten der Kommanditisten sowie der Komplementärin wie folgt darstellen (in Klammern Angabe der Vorjahreswerte):

4 Diese Konten werden je nach Saldo aktivisch ausgewiesen. Verbindlichkeiten Sämtliche Verbindlichkeiten haben eine Restlaufzeit von bis zu einem Jahr. Haftungsverhältnisse Der Investmentfonds hat der IPP 2 Investitions GmbH als verbundenem Unternehmen eine Liquiditätsgarantie erteilt, indem sie die IPP 2 Investitions GmbH von den Kapitalabrufen der Investmentstrategien freigestellt hat. Die Inanspruchnahme des Investmentfonds aus dieser Zusage durch die IPP 2 Investitions GmbH erfolgt gemäß den Kapitalabrufen der Investmentstrategien, an denen die IPP 2 Investitions GmbH beteiligt ist. Die hieraus entstehenden latenten Einzahlungsverpflichtungen belaufen sich ohne Berücksichtigung der zum Stichtag auf den Bankkonten der IPP 2 Investitions GmbH aus Zahlungen des Investmentfonds vorhandenen liquiden Mitteln – zum Stichtag auf 3.544 TEUR (Vorjahr 7.545 TEUR). Soweit diese auf fremde Währung lauten, wurde der jeweilige Betrag mit dem EZB-Kurs zum Stichtag in EUR umgerechnet. IV. Erläuterungen zur GuV Zinsen und ähnliche Erträge setzen sich aus 150 TEUR (Vorjahr 430 TEUR) Erträgen aus Beteiligungen sowie 60 TEUR (Vorjahr 14 TEUR) Zinsen aus verbundenen Unternehmen zusammen. In den sonstigen betrieblichen Erträgen i. H. v. 6 TEUR (Vorjahr 10 TEUR) sind im Wesentlichen Erträge aus der Währungsumrechnung i. H. v. 3 TEUR (Vorjahr 5 TEUR) und Erträge aus der Auflösung von Rückstellungen i. H. v. 3 TEUR (Vorjahr 3 TEUR) enthalten. Die sonstigen Aufwendungen enthalten im Wesentlichen Verwaltungskosten i. H. v. 19 TEUR (Vorjahr 11 TEUR) unter anderem für Druck- und Portokosten und Aufwendungen für die Erstellung des Geschäftsberichts. Die sogenannte Zeitwertänderung bzw. das unrealisierte Ergebnis kann wie folgt untergliedert werden: Die Erträge aus der Neubewertung betreffen i. H. v. 5.097 TEUR (Vorjahr 0 TEUR) unrealisierte Gewinne aus der Zuschreibung von Finanzanlagevermögen. Die Aufwendungen aus der Neubewertung i. H. v. 198 TEUR (Vorjahr 3.976 TEUR) betreffen unrealisierte Verluste im Zusammenhang mit den direkten Investmentstrategiebeteiligungen. Gesamtkostenquote Die Berechnung der Gesamtkostenquote erfolgt nach regulatorischen Vorgaben und bezieht sich dabei auf den zum Stichtag ermittelten durchschnittlichen NAV. Demnach beträgt die Gesamtkostenquote ohne Initialkosten und Transaktionskosten bei einem durchschnittlichen NAV von 16.306 TEUR (Vorjahr 15.992 TEUR) rund 0,7 % (Vorjahr 1,6 %). Zum Vergleich beträgt die auf Basis der gezeichneten Pflichteinlagen i. H. v. 23.085 TEUR berechnete Gesamtkostenquote 0,5 % (Vorjahr 1,1 %). Pauschalgebühren Im Geschäftsjahr wurden keine Pauschalgebühren gezahlt. Transaktionskosten Die Transaktionskosten beliefen sich auf 0 TEUR (Vorjahr 0 TEUR) an die KVG sowie 8 TEUR (Vorjahr 3 TEUR) an Dritte. Die Kosten beinhalten auch die Transaktionskosten auf Ebene der IPP 2 Investitions GmbH und entstanden im Zusammenhang mit einer bereits im Geschäftsjahr 2020 gezeichneten institutionellen Investmentstrategie. Verwahrstelle Die laufende Vergütung im Geschäftsjahr für die Verwahrstellenfunktion betrug 11 TEUR (Vorjahr 11 TEUR). Vergütung an die KVG Die laufende Vergütung an die KVG betrug im Geschäftsjahr 0 TEUR (Vorjahr 111 TEUR). Eine zusätzliche Vergütung oder performanceabhängige Vergütung wurde nicht bezahlt. Die KVG erhält keine Rückvergütungen der aus dem Investmentvermögen an Dritte geleisteten Vergütungen und Aufwandserstattungen. Ausgabeaufschlag Im Geschäftsjahr wurden von Kommanditisten keine Ausgabeaufschläge (Agio) eingezahlt. V. Sonstige Angaben Vermögensaufstellung zum 31. Dezember 2021

Mehrjahresübersicht – Entwicklung des Wertes des Eigenkapitals Die Mehrjahresübersicht beinhaltet statt dem Beteiligungsbuchwert der 100%igen Tochtergesellschaft IPP 2 Investitions GmbH deren Vermögensgegenstände und Schulden.

Anteilwertermittlung

1 Dieser NIW pro Anteil ist ein Durchschnittswert aller Kapitalkonten und gibt keinen Rückschluss auf einen individuellen Anleger-Anteilwert. Gesamtvergütung der Mitarbeiter und der Risk-Taker Die Vergütungspolitik der KVG ist darauf ausgerichtet, Interessenkonflikte sowie falsche Anreize, insbesondere für Mitarbeiter, die über das Eingehen von Risiken entscheiden, zu vermeiden. Der Schwerpunkt der Vergütungspolitik liegt daher auf Zahlung von marktgerechten Fixgehältern. Gegebenenfalls werden zusätzlich feste Sonderzahlungen in Form von Weihnachts- oder Urlaubsgeld gezahlt. Die KVG hat eine Vergütungsrichtlinie implementiert, in der Regelungen getroffen sind, unter denen variable Vergütungen vereinbart werden können und dennoch keine zusätzlichen Anreize für das Eingehen unerwünschter Risiken geschaffen oder Interessenkonflikte gefördert werden. Im Geschäftsjahr betrug die Gesamtvergütung an die Mitarbeiter der externen KVG 2.218 TEUR (Vorjahr 2.279 TEUR) bei einem durchschnittlichen Mitarbeiterstand von 25 Personen (Vorjahr 22 Personen). In 2021 wurden keine variablen Vergütungen (Vorjahr 280 TEUR) und keine steuerfreien Corona-Prämien (Vorjahr 33 TEUR) ausbezahlt. Die Vergütung an leitende Mitarbeiter, deren berufliche Tätigkeit sich wesentlich auf das Risikoprofil des Investmentfonds ausgewirkt hat, betrug 353 TEUR (Vorjahr 495 TEUR). Die Angaben zur Vergütung beziehen sich ausschließlich auf die Kapitalverwaltungsgesellschaft und nicht auf Unternehmen, mit denen ein Auslagerungsverhältnis besteht. Wesentliche im Geschäftsjahr erfolgte Veränderungen des Verkaufsprospekts Im Geschäftsjahr erfolgte keine Änderung des Verkaufsprospekts. Angaben zu besonderen Regelungen nach § 300 Abs. 1 Nr.1 KAGB Der Anteil der Vermögensgegenstände des Investmentfonds, der schwer liquidierbar ist und für den deshalb besondere Regelungen nach § 300 Abs. 1 Nr. 1 KAGB gelten, beträgt null Prozent. Komplementärin Persönlich haftende Gesellschafterin ist die DF Deutsche Finance Managing GmbH, München (eingetragen beim Amtsgericht München, HRB 180869, mit einem voll erbrachten Kapital i. H. v. 25 TEUR). Liquidatorin Während des Geschäftsjahres erfolgte die Geschäftsführung durch die Liquidatorin DF Deutsche Finance Managing GmbH, vertreten durch Herrn Christoph Falk als Leiter Risikomanagement und Frau Stefanie Watzl als Leiterin Portfoliomanagement. Zusammenfassung nach § 25 Abs. 5 KARBV Zusammenfassende Angaben1 zu den bereits getätigten Direktinvestments der institutionellen Investmentstrategien:

1 Die Angaben basieren auf den von den Managern der institutionellen Investmentstrategien gelieferten Informationen zum 30.09.2021. Angaben zur Offenlegungs- und Taxonomieverordnung Die diesem Finanzprodukt zugrunde liegenden Investitionen berücksichtigen nicht die EU-Kriterien für ökologisch nachhaltige Wirtschaftsaktivitäten. Weitere Angaben Angaben zum Risikoprofil, zum Risikomanagement, zu Rücknahmerechten, zu Rücknahmevereinbarungen sowie zur Hebelwirkung / Leverage können dem Lagebericht entnommen werden. Nachtragsbericht Seit dem 24. Februar 2022 führt Russland Krieg gegen die Ukraine. Der Investmentfonds hält direkt oder indirekt keine Vermögensgegenstände in der Ukraine oder in Russland. Die Auswirkungen des Kriegs in der Ukraine stellen ein wertbegründendes Ereignis dar und haben daher keine Auswirkungen auf Ansatz und Bewertung der Vermögensgegenstände und Schulden zum 31.12.2021. Etwaige Auswirkungen auf die Vermögens-, Finanz- und Ertragslage im Jahr 2022 sind abhängig von der gesamtwirtschaftlichen Entwicklung und können zum jetzigen Zeitpunkt nicht quantifiziert werden. Dr. Florian Delitz wurde mit Wirkung zum 01.05.2022 in die Geschäftsleitung der DF Deutsche Finance Investment GmbH bestellt. Die Geschäftsleitung der KVG besteht somit aus den jeweils zur Einzelvertretung berechtigten Geschäftsführern Stefanie Watzl, Christoph Falk und Dr. Florian Delitz.

München, den 30.06.2022 DF Deutsche Finance Managing GmbH vertreten durch Stefanie Watzl, Geschäftsführerin

DF Deutsche Finance Managing GmbH vertreten durch Christoph Falk, Geschäftsführer VERMERK DES UNABHÄNGIGEN ABSCHLUSSPRÜFERSAn die IPP Institutional Property Partners Fund II GmbH & Co. geschlossene InvKG i. L., München VERMERK ÜBER DIE PRÜFUNG DES JAHRESABSCHLUSSES UND DES LAGEBERICHTS Prüfungsurteile Wir haben den Jahresabschluss der IPP Institutional Property Partners Fund II GmbH & Co. geschlossene InvKG i. L., München bestehend aus der Bilanz zum 31. Dezember 2021 und der Gewinn- und Verlustrechnung für das Geschäftsjahr vom 1. Januar bis zum 31. Dezember 2021 sowie dem Anhang, einschließlich der Darstellung der Bilanzierungs- und Bewertungsmethoden – geprüft. Darüber hinaus haben wir den Lagebericht der IPP Institutional Property Partners Fund II GmbH & Co. geschlossene InvKG i. L. für das Geschäftsjahr vom 1. Januar bis zum 31. Dezember 2021 geprüft. Nach unserer Beurteilung aufgrund der bei der Prüfung gewonnenen Erkenntnisse

Gemäß § 159 Satz 1 i. V. m. § 136 KAGB i. V. m. § 322 Abs. 3 Satz 1 HGB erklären wir, dass unsere Prüfung zu keinen Einwendungen gegen die Ordnungsmäßigkeit des Jahresabschlusses und des Lageberichts geführt hat. Grundlage für die Prüfungsurteile Wir haben unsere Prüfung des Jahresabschlusses und des Lageberichts in Übereinstimmung mit § 159 Satz 1 i. V. m. § 136 KAGB i. V. m. § 317 HGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführt. Unsere Verantwortung nach diesen Vorschriften und Grundsätzen ist im Abschnitt „Verantwortung des Abschlussprüfers für die Prüfung des Jahresabschlusses und des Lageberichts“ unseres Vermerks weitergehend beschrieben. Wir sind von der Gesellschaft unabhängig in Übereinstimmung mit den deutschen handelsrechtlichen und berufsrechtlichen Vorschriften und haben unsere sonstigen deutschen Berufspflichten in Übereinstimmung mit diesen Anforderungen erfüllt. Wir sind der Auffassung, dass die von uns erlangten Prüfungsnachweise ausreichend und geeignet sind, um als Grundlage für unsere Prüfungsurteile zum Jahresabschluss und zum Lagebericht zu dienen. Hervorhebung eines Sachverhalts Wir verweisen auf die Ausführungen der Liquidatorin in den „ANGABEN ZU BILANZIERUNGS- UND BEWERTUNGSMETHODEN“ des Anhangs und den „IPP FUND II IM ÜBERBLICK“ des Lageberichts, welche den Beginn der Liquidation der Gesellschaft und die darauf basierende Bilanzierung unter der Abkehr vom Rechnungslegungsgrundsatz der Fortführung der Unternehmenstätigkeit beschreiben. Unsere Prüfungsurteile zum Jahresabschluss und zum Lagebericht sind diesbezüglich nicht modifiziert. Sonstige Informationen Die Liquidatorin ist für die sonstigen Informationen verantwortlich. Die sonstigen Informationen umfassen den Geschäftsbericht. Die sonstigen Informationen umfassen nicht den Jahresabschluss, die inhaltlich geprüften Lageberichtsangaben sowie unseren dazugehörigen Vermerk. Unsere Prüfungsurteile zum Jahresabschluss und zum Lagebericht erstrecken sich nicht auf die sonstigen Informationen, und dementsprechend geben wir weder ein Prüfungsurteil noch irgendeine andere Form von Prüfungsschlussfolgerung hierzu ab. Im Zusammenhang mit unserer Prüfung haben wir die Verantwortung, die sonstigen Informationen zu lesen und dabei zu würdigen, ob die sonstigen Informationen

Verantwortung der Liquidatorin für den Jahresabschluss und den Lagebericht Die Liquidatorin ist verantwortlich für die Aufstellung des Jahresabschlusses, der den deutschen, für bestimmte Personengesellschaften geltenden handelsrechtlichen Vorschriften unter Berücksichtigung der Vorschriften des deutschen KAGB und den einschlägigen europäischen Verordnungen in allen wesentlichen Belangen entspricht, und dafür, dass der Jahresabschluss unter Beachtung dieser Vorschriften ein den tatsächlichen Verhältnissen entsprechendes Bild der Vermögens-, Finanz- und Ertragslage der Gesellschaft vermittelt. Ferner ist die Liquidatorin verantwortlich für die internen Kontrollen, die sie in Übereinstimmung mit diesen Vorschriften als notwendig bestimmt hat, um die Aufstellung eines Jahresabschlusses zu ermöglichen, der frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist. Bei der Aufstellung des Jahresabschlusses ist die Liquidatorin dafür verantwortlich, die Fähigkeit der Gesellschaft zur geordneten Liquidation zu beurteilen. Des Weiteren hat sie die Verantwortung, Sachverhalte in Zusammenhang mit der geordneten Liquidation, sofern einschlägig, anzugeben. Darüber hinaus ist sie dafür verantwortlich, auf der Grundlage der Abkehr vom Rechnungslegungsgrundsatz der Fortführung der Unternehmenstätigkeit zu bilanzieren, sofern der Fortführung der Unternehmenstätigkeit tatsächliche oder rechtliche Gegebenheiten entgegenstehen. Außerdem ist die Liquidatorin verantwortlich für die Aufstellung des Lageberichts, der insgesamt ein zutreffendes Bild von der Lage der Gesellschaft vermittelt sowie in allen wesentlichen Belangen mit dem Jahresabschluss in Einklang steht, den deutschen gesetzlichen Vorschriften und den einschlägigen europäischen Verordnungen entspricht. Ferner ist die Liquidatorin verantwortlich für die Vorkehrungen und Maßnahmen (Systeme), die sie als notwendig erachtet hat, um die Aufstellung eines Lageberichts in Übereinstimmung mit den anzuwendenden deutschen gesetzlichen Vorschriften und einschlägigen europäischen Verordnungen zu ermöglichen, und um ausreichende geeignete Nachweise für die Aussagen im Lagebericht erbringen zu können. Verantwortung des Abschlussprüfers für die Prüfung des Jahresabschlusses und des Lageberichts Unsere Zielsetzung ist, hinreichende Sicherheit darüber zu erlangen, ob der Jahresabschluss als Ganzes frei von wesentlichen beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist, und ob der Lagebericht insgesamt ein zutreffendes Bild von der Lage der Gesellschaft vermittelt sowie in allen wesentlichen Belangen mit dem Jahresabschluss sowie mit den bei der Prüfung gewonnenen Erkenntnissen in Einklang steht, den deutschen gesetzlichen Vorschriften und den einschlägigen europäischen Verordnungen entspricht, sowie einen Vermerk zu erteilen, der unsere Prüfungsurteile zum Jahresabschluss und zum Lagebericht beinhaltet. Hinreichende Sicherheit ist ein hohes Maß an Sicherheit, aber keine Garantie dafür, dass eine in Übereinstimmung mit § 159 Satz 1 i. V. m. § 136 KAGB i. V. m. § 317 HGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführte Prüfung eine wesentliche falsche Darstellung stets aufdeckt. Falsche Darstellungen können aus Verstößen oder Unrichtigkeiten resultieren und werden als wesentlich angesehen, wenn vernünftigerweise erwartet werden könnte, dass sie einzeln oder insgesamt die auf der Grundlage dieses Jahresabschlusses und Lageberichts getroffenen wirtschaftlichen Entscheidungen von Adressaten beeinflussen. Während der Prüfung üben wir pflichtgemäßes Ermessen aus und bewahren eine kritische Grundhaltung. Darüber hinaus

Wir erörtern mit den für die Überwachung Verantwortlichen unter anderem den geplanten Umfang und die Zeitplanung der Prüfung sowie bedeutsame Prüfungsfeststellungen, einschließlich etwaiger Mängel im internen Kontrollsystem, die wir während unserer Prüfung feststellen. Sonstige gesetzliche und andere rechtliche Anforderungen VERMERK ÜBER DIE PRÜFUNG DER ORDNUNGSGEMÄSSEN ZUWEISUNG VON GEWINNEN, VERLUSTEN, EINLAGEN UND ENTNAHMEN ZU DEN EINZELNEN KAPITALKONTEN Prüfungsurteil Wir haben die ordnungsgemäße Zuweisung von Gewinnen, Verlusten, Einlagen und Entnahmen zu den einzelnen Kapitalkonten der IPP Institutional Property Partners Fund II GmbH & Co. geschlossene InvKG i. L., München, zum 31. Dezember 2021 geprüft. Nach unserer Beurteilung aufgrund der bei der Prüfung gewonnenen Erkenntnisse erfolgte die Zuweisung von Gewinnen, Verlusten, Einlagen und Entnahmen zu den einzelnen Kapitalkonten in allen wesentlichen Belangen ordnungsgemäß. Grundlage für das Prüfungsurteil Wir haben unsere Prüfung der ordnungsgemäßen Zuweisung von Gewinnen, Verlusten, Einlagen und Entnahmen zu den einzelnen Kapitalkonten in Übereinstimmung mit § 159 Satz 1 i. V. m. § 136 Abs. 2 KAGB unter Beachtung des International Standard an Assurance Engagements (ISAE) 3000 (Revised) „Assurance Engagements Other than Audits or Reviews of Historical Financial Information“ (Stand: Dezember 2013) durchgeführt. Unsere Verantwortung nach diesen Vorschriften und Grundsätzen ist im Abschnitt „Verantwortung des Abschlussprüfers für die Prüfung der ordnungsgemäßen Zuweisung von Gewinnen, Verlusten, Einlagen und Entnahmen zu den einzelnen Kapitalkonten“ unseres Vermerks weitergehend beschrieben. Wir sind von der Gesellschaft unabhängig in Übereinstimmung mit den deutschen handelsrechtlichen und berufsrechtlichen Vorschriften und haben unsere sonstigen deutschen Berufspflichten in Übereinstimmung mit diesen Anforderungen erfüllt. Wir sind der Auffassung, dass die von uns erlangten Prüfungsnachweise ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zu der ordnungsgemäßen Zuweisung von Gewinnen, Verlusten, Einlagen und Entnahmen zu den einzelnen Kapitalkonten zu dienen. Verantwortung der Liquidatorin für die ordnungsgemäße Zuweisung von Gewinnen, Verlusten, Einlagen und Entnahmen zu den einzelnen Kapitalkonten Die Liquidatorin der Gesellschaft ist verantwortlich für die in allen wesentlichen Belangen ordnungsgemäße Zuweisung von Gewinnen, Verlusten, Einlagen und Entnahmen zu den einzelnen Kapitalkonten. Ferner ist die Liquidatorin verantwortlich für die internen Kontrollen, die sie in Übereinstimmung mit diesen Vorschriften als notwendig bestimmt hat, um die ordnungsgemäße Zuweisung von Gewinnen, Verlusten, Einlagen und Entnahmen zu den einzelnen Kapitalkonten zu ermöglichen. Verantwortung des Abschlussprüfers für die Prüfung der ordnungsgemäßen Zuweisung von Gewinnen, Verlusten, Einlagen und Entnahmen zu den einzelnen Kapitalkonten Unsere Zielsetzung ist, hinreichende Sicherheit darüber zu erlangen, ob die Zuweisung von Gewinnen, Verlusten, Einlagen und Entnahmen zu den einzelnen Kapitalkonten ordnungsmäßig ist, sowie einen Vermerk zu erteilen, der unser Prüfungsurteil zu der ordnungsgemäßen Zuweisung von Gewinnen, Verlusten, Einlagen und Entnahmen zu den einzelnen Kapitalkonten beinhaltet. Hinreichende Sicherheit ist ein hohes Maß an Sicherheit, aber keine Garantie dafür, dass eine Übereinstimmung mit § 159 Satz 1 i. V. m. § 136 Abs. 2 KAGB unter Beachtung des International Standard an Assurance Engagements (ISAE) 3000 (Revised) „Assurance Engagements Other than Audits or Reviews of Historical Financial Information“ (Stand: Dezember 2013) durchgeführte Prüfung eine wesentliche falsche Zuweisung stets aufdeckt. Falsche Zuweisungen können aus Verstößen oder Unrichtigkeiten resultieren und werden als wesentlich angesehen, wenn vernünftigerweise erwartet werden könnte, dass sie einzeln oder insgesamt die auf der Grundlage der ordnungsgemäßen Zuweisung von Gewinnen, Verlusten, Einlagen und Entnahmen zu den einzelnen Kapitalkonten getroffenen wirtschaftlichen Entscheidungen von Adressaten beeinflussen. Während der Prüfung üben wir pflichtgemäßes Ermessen aus und bewahren eine kritische Grundhaltung. Darüber hinaus

München, den 30. Juni 2022 KPMG AG gez. Griesbeck, Wirtschaftsprüfer gez. Nebelung, Wirtschaftsprüferin BILANZEIDVersicherung der gesetzlichen Vertreter Nach bestem Wissen versichern wir, dass gemäß den anzuwendenden Rechnungslegungsgrundsätzen der Jahresabschluss ein den tatsächlichen Verhältnissen entsprechendes Bild der Vermögens-, Finanz- und Ertragslage der Investmentkommanditgesellschaft vermittelt und im Lagebericht der Geschäftsverlauf einschließlich des Geschäftsergebnisses und die Lage der Investmentkommanditgesellschaft so dargestellt sind, dass ein den tatsächlichen Verhältnissen entsprechendes Bild vermittelt wird.

München, den 30.06.2022 Stefanie Watzl, Geschäftsführerin DF Deutsche Finance Managing GmbH Christoph Falk, Geschäftsführer DF Deutsche Finance Managing GmbH WICHTIGE HINWEISE Soweit zu dem Investmentfonds Wertangaben oder Kennzahlen zu der Entwicklung in der Vergangenheit gemacht werden, kann hieraus keinesfalls auf eine künftige Entwicklung des Investmentfonds/Fondsvermögens in der Zukunft geschlossen werden. Soweit zukunftsbezogene Aussagen gemacht werden, beruhen diese auf Einschätzungen zur zukünftigen Entwicklung des Investmentfonds durch die Geschäftsführung bzw. durch die verantwortliche Kapitalverwaltungsgesellschaft. Zukunftsgerichtete Aussagen beinhalten naturgemäß Risiken und Unsicherheitsfaktoren. Insbesondere können die tatsächlichen Ergebnisse von den zurzeit erwarteten Ergebnissen abweichen. Entsprechend sind Prognosen kein verlässlicher Indikator für die künftige Entwicklung. Dies gilt auch für die Entwicklung anderer Fonds, die plangemäß in vergleichbare Assetklassen investieren. Wir weisen darauf hin, dass Rundungsdifferenzen zu den sich mathematisch genau ergebenden Werten auftreten können. Trotz größter Sorgfalt kann keine Haftung oder Garantie für die Aktualität, Richtigkeit, Vollständigkeit oder Qualität der zur Verfügung gestellten Informationen und Inhalte übernommen werden. Für unvollständige oder falsche Angaben wird keine Gewähr übernommen. Die in diesem Bericht zusammengefassten Informationen wie auch die zugrunde liegenden Dokumente von Dritten können durch aktuelle Entwicklungen überholt sein, ohne dass die bereitgestellten Dokumente/Informationen geändert wurden, weil es sich um auf einen Stichtag bezogene Angaben handelt. Haftungsansprüche gegen die Komplementärin oder die verantwortliche Kapitalverwaltungsgesellschaft, welche sich auf Schäden materieller oder ideeller Art beziehen, die durch die Nutzung oder Nichtnutzung verfügbarer Informationen bzw. durch die Nutzung fehlerhafter und unvollständiger Informationen verursacht wurden, sind ausgeschlossen, sofern kein nachweislich vorsätzliches oder grob fahrlässiges Verschulden vorliegt. Die in diesem Bericht dargestellten Fotos sind exemplarisch zu sehen, sie zeigen nicht notwendigerweise reale Investitionen des Investmentfonds. Bildquellen Seite 1, 9: ©stock.adobe.com/MaciejBledowski Seite 4, 6/7, 13: ©pingebat/shutterstock.com DEUTSCHE FINANCE GROUP IPP INSTITUTIONAL PROPERTY PARTNERS Leopoldstraße 156 Telefon +49 (0)89 – 64 95 63-150 funds@deutsche-finance.de Der Jahresabschluss auf den 31.12.2021 wurde mit Beschluss vom 5. September 2022 festgestellt. |

Kommentar hinterlassen