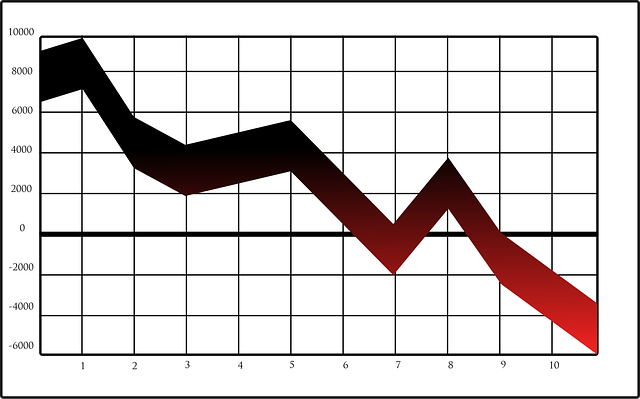

Auch hier müssen die Anleger einen Verlust verbuchen, wenn man sich das realisierte Ergebnis des Geschäftsjahres in dieser Bilanz anschaut.

BVT Zweitmarkt Handel II GmbH & Co. Geschlossene Investment KG

Neutraubling

Bilanz zum 31.12.2021

| 31.12.2021 | 31.12.2020 | ||

| Investmentanlagevermögen | EUR | EUR | |

| A. Aktiva | |||

| 1. Beteiligungen | |||

| a) Beteiligungen | 6.227.798,00 | 4.562.222,83 | |

| 2. Barmittel und Barmitteläquivalente | |||

| Täglich verfügbare Bankguthaben | 649.606,84 | 240.967,95 | |

| 3. Forderungen | |||

| a) Andere Forderungen | 11.503,16 | 16.905,40 | |

| Summe Aktiva | 6.888.908,00 | 4.820.096,18 | |

| B. Passiva | |||

| 1. Rückstellungen | 30.862,70 | 22.311,37 | |

| 2. Verbindlichkeiten aus Lieferungen und Leistungen | |||

| a) aus Erwerb von Investitionsgütern | 251.376,73 | 0,00 | |

| b) aus anderen Lieferungen und Leistungen | 6.514,16 | 44.012,13 | |

| 3. Eigenkapital | |||

| a) Kapitalanteile der Kommanditisten | 6.850.000,00 | 5.000.000,00 | |

| b) Kapitalrücklage | 15.000,00 | 9.000,00 | |

| c) Gewinnvortrag/Verlustvortrag | -169.678,25 | -79.974,57 | |

| d) Auszahlungen | -259.893,34 | 0,00 | |

| e) Kostenvorausbelastungskonto | -241.500,00 | -168.000,00 | |

| f) Nicht realisierte Gewinne/Verluste aus der Neubewertung | 406.226,00 | -7.252,75 | |

| Summe Passiva | 6.888.908,00 | 4.820.096,18 | |

Gewinn- und Verlustrechnung zum 31.12.2021

| Investmenttätigkeit | 2021 | 2020 | ||

| EUR | EUR | |||

| 1. Aufwendungen | ||||

| a) Verwaltungsvergütung | -45.434,93 | -38.398,26 | ||

| b) Verwahrstellenvergütung | -5.211,33 | -4.461,37 | ||

| c) Prüfungs- und Veröffentlichungskosten | -20.281,15 | -17.670,00 | ||

| d) Sonstige Aufwendungen | -92.276,27 | -35.319,32 | ||

| Summe der Aufwendungen | -163.203,68 | -95.848,95 | ||

| 2. Ordentlicher Nettoertrag | -163.203,68 | -95.848,95 | ||

| 3. Realisiertes Ergebnis des Geschäftsjahres | -163.203,68 | -95.848,95 | ||

| 4. Zeitwertänderung | ||||

| a) Erträge aus der Neubewertung | 427.187,70 | 153.590,75 | ||

| b) Aufwendungen aus der Neubewertung | -13.708,95 | -160.843,50 | ||

| Summe des nicht realisierten Ergebnisses des Geschäftsjahres | 413.478,75 | -7.252,75 | ||

| Ergebnis des Geschäftsjahres | 250.275,07 | -103.101,70 | ||

ANHANG FÜR DAS GESCHÄFTSJAHR 2021

1. Allgemeine Informationen zum Unternehmen

Die BVT Zweitmarkt Handel II GmbH & Co. Geschlossene Investment KG, Neutraubling, ist ein geschlossener inländischer Spezial-AIF im Sinne des § 1 Abs. 5 und 6 S. 1 KAGB. Die Gesellschaft (Investmentkommanditgesellschaft) ist seit dem 13.02.2019 im Handelsregister A des Amtsgerichts Regensburg unter der Nummer HRA 9895 eingetragen.

Persönlich haftende Gesellschafterin (Komplementärin) der Investmentkommanditgesellschaft ist die Real Select Beteiligungs GmbH, Neutraubling. Die Komplementärin hat ein gezeichnetes Kapital von 25.000,00 Euro. Gründungskommanditistin der Investmentkommanditgesellschaft ist die Real Select Management GmbH, Neutraubling, die mit einem gezeichneten Kapital von 25.000,00 Euro ausgestattet ist.

2. Rechnungslegungsvorschriften

Der Jahresabschluss wird nach den Vorschriften des § 158 Satz 1 i.V.m. § 135 des Kapitalanlagegesetzbuchs (KAGB) i.V.m. den handelsrechtlichen Vorschriften des Ersten Unterabschnitts des Zweiten Abschnitts des Dritten Buchs des Handelsgesetzbuches (HGB), d.h. nach den Vorschriften der §§ 264 ff. HGB und nach den Vorschriften der Verordnung über Inhalt, Umfang und Darstellung der Rechnungslegung von Sondervermögen, Investmentaktiengesellschaften und Investmentkommanditgesellschaften sowie über die Bewertung der zu dem Investmentvermögen gehörenden Vermögensgegenstände (KARBV) aufgestellt. § 264 Abs. 1 Satz 4, Abs. 3, 4 und § 264b HGB sind nicht anzuwenden. Die größenabhängigen Erleichterungen nach § 274a HGB wurden nicht in Anspruch genommen.

Die BVT Zweitmarkt Handel II GmbH & Co. Geschlossene Investment KG unterliegt als inländischer Spezial-AIF im Sinne des § 1 Abs. 5 und 6 S. 1 KAGB i.V.m. § 2 KAGB den Vorschriften des KAGB, der KARBV und der delegierten Verordnung (EU) Nr. 231/2013 (AIFM-VO). Folglich unterliegt die Die BVT Zweitmarkt Handel II GmbH & Co. Geschlossene Investment KG gemäß § 5 Abs. 1 KAGB der Aufsicht durch die BaFin.

Die Gliederung der Bilanz erfolgt entsprechend der Vorgaben des § 21 Abs. 4 KARBV, die Gliederung der Gewinn- und Verlustrechnung entsprechend des § 22 Abs. 3 KARBV. Da es sich bei der BVT Zweitmarkt Handel II GmbH & Co. Geschlossene Investment KG („BVT Zweitmarkt Handel II KG“) um eine extern verwaltete Investmentkommanditgesellschaft handelt, verfügt diese nur über Investmentvermögen und generiert nur Aufwendungen und Erträge aus dieser Investmenttätigkeit.

3. Bilanzierungs- und Bewertungsgrundsätze

Der Jahresabschluss der Gesellschaft wird in Euro aufgestellt. Für die Bewertung des Investmentanlagevermögens gelten die Vorschriften der §§ 286 i.V.m. 168, 169 KAGB sowie der §§ 26 bis 34 KARBV.

Die derigo GmbH & Co. KG (derigo KG) hat als externer Verwalter eine Bewertungsrichtlinie erstellt, die auf der AIFM-Richtlinie basiert und für die Gesellschaft Bewertungsverfahren und Grundsätze, die der Bewertung der Vermögensgegenstände und Schulden sowie der Berechnung des Nettoinventarwertes zugrunde liegen, festlegt.

Die Gesellschaft investiert auf dem Zweitmarkt in Anteile an geschlossenen Immobilienfonds. Die Gesellschaft investiert in Anteile an anderen geschlossenen Spezial-AIF oder geschlossenen Publikums-AIF, in Anteile oder Aktien an Gesellschaften sowie Beteiligungen an Unternehmen, die mittelbar oder unmittelbar jeweils nur Immobilien sowie die zu ihrer Bewirtschaftung erforderlichen Vermögensgegenstände erwerben dürfen. Diese Anteile und Beteiligungen werden weder zum Handel an der Börse noch an einem organisierten Markt einbezogen sein.

Für die Bewertung von Vermögensgegenständen, die zum Handel an einer Börse oder an einem anderen organisierten Markt zugelassen oder in den regulierten Markt oder Freiverkehr einer Börse einbezogen sind, wird der letzte verfügbare handelbare Kurs zugrunde gelegt, der eine verlässliche Bewertung gewährleistet.

Anteile an Investmentvermögen, für die kein aktueller handelbarer Kurs zur Verfügung steht, werden mit ihrem letzten festgestellten Rücknahmepreis bewertet.

Für Vermögensgegenstände, die weder zum Handel an einer Börse noch an einem anderen organisierten Markt zugelassen oder in den regulierten Markt oder Freiverkehr einer Börse einbezogen sind oder für die kein handelbarer Kurs verfügbar ist, werden die Verkehrswerte zugrunde gelegt, die sich bei sorgfältiger Einschätzung nach geeigneten Bewertungsmodellen unter Berücksichtigung der aktuellen Marktgegebenheiten ergeben.

Der Wert von Anteilen an Zielvermögen, die weder zum Handel an einer Börse noch an einem anderen organisierten Markt zugelassen oder in den regulierten Markt oder Freiverkehr einer Börse einbezogen sind oder für die kein handelbarer Kurs bzw. kein Rücknahmepreis verfügbar ist, wird demgemäß wie folgt ermittelt.

Es erfolgt zunächst eine Bewertung der Immobilien des Zielvermögens nach dem Discount-Cash-Flow-Verfahren (IDW Grundsätze zur Bewertung von Immobilien S-10 Tz. 3.2.3). Der Wert einer Immobilie entspricht bei Anwendung dieses Verfahrens – wie beim Discounted-Cash-Flow-Verfahren in der Unternehmensbewertung – der Summe der Barwerte der künftig erzielbaren periodenbezogenen Einzahlungsüberschüsse (Cashflows) oder vereinfacht und in der Immobilienbewertungspraxis üblich der Summe der Barwerte der künftig erzielbaren periodenbezogenen Einnahmenüberschüsse (z.B. beim Ansatz typisierter Wertparameter wie durchschnittliche Instanthaltungskosten). Für die Berücksichtigung des Risikos werden die künftigen Cashflows bzw. Einnahmeüberschüsse über einen risikoangepassten Zinssatz diskontiert (Risikozuschlagsmethode).

Wie in der nationalen und internationalen Immobilienbewertungspraxis häufig anzutreffen, wird die vereinfachte, nicht kapitalmarktorientierte Risikozuschlagsmethode für die Herleitung des Diskontierungszinssatzes verwendet werden. Er ergibt sich dabei aus einem landestypischen Zinssatz für eine (quasi) risikofreie Kapitalmarktanlage (Basiszinssatz) und einem Risikozuschlag.

Das weitere Vorgehen ähnelt dem statistischen Bewertungsverfahren für die Beteiligungen an Immobilien-Gesellschaften, bei welchem das Net-Asset-Value Verfahren zur Anwendung kommt. Dabei wird auf Basis eines Jahresabschlusses bzw. eines buchhalterischen Monatsabschlusses der Immobiliengesellschaft eine kapitalanlagerechtliche Vermögensaufstellung abgeleitet in der unter anderem der Buchwert der ausgewiesenen Immobilie durch den Wert nach der Discounted-Cash-Flow-Methode ersetzt wird.

Zum Zeitpunkt des Erwerbs solcher Anteile auf dem Zweitmarkt werden von der Kapitalverwaltungsgesellschaft die vom Management der Zielinvestition bereitgestellten Informationen und erteilten Auskünfte bewertet und unter Ausnutzung eigener Kenntnisse Erhebungen, Plausibilisierungen und Einschätzungen des Portfoliomanagements zu Marktgegebenheiten verprobt (Zinsentwicklung, Vermietungssituation, Verkaufssituation etc.). Der Bewertung wird insbesondere der aktuelle Jahresabschluss der zu erwerbenden Gesellschaft bzw., soweit vorhanden, eine Vermögensaufstellung zugrunde gelegt. Des Weiteren werden Prospekte, Geschäftsbericht und andere öffentlich bekanntgegebene Informationen zur Bewertung herangezogen.

Diese Anteile und Beteiligungen werden weder zum Handel an der Börse noch an einem organisierten Markt einbezogen sein, so dass gemäß § 168 Abs. 3 KAGB die Verkehrswerte zugrunde gelegt werden. Diese Verkehrswerte werden nach geeigneten Bewertungsmodellen unter Berücksichtigung der aktuellen Marktgegebenheiten ermittelt. Die Gesellschaft verwendet als Datenbasis unter anderem die testierten Vermögensaufstellungen sowie Jahresabschlüsse bzw. Jahresberichte der Investmentgesellschaften und Beteiligungen.

Der Wert der Anteile für die ersten zwölf Monate entspricht in der Regel dem Kaufpreis, sofern sich während dieser Zeit keine wesentlichen Änderungen der Bewertungsfaktoren ergeben. Nach den ersten zwölf Monaten erfolgt eine laufende Anpassung des Cash-Flow-Modells an geänderte Marktsituationen und weitere Informationen, die seitens des Managements der Zielvermögen zur Verfügung gestellt werden oder anderweitig verfügbar sind. Anpassungsbedarf kann sich gegenüber Bewertung zum Kaufpreiszeitpunkt aufgrund geänderter erwarteter Cashflow- bzw. Einnahmenüberschüsse oder aufgrund notwendiger Anpassungen bei der Bestimmung des Diskontierungszinssatzes ergeben.

Die Beteiligungen werden im Erwerbszeitpunkt mit dem Kaufpreis einschließlich der Anschaffungsnebenkosten (entspricht dem Verkehrswert zum Erwerbszeitpunkt) angesetzt. Die Folgebewertung erfolgt zum Verkehrswert auf der Grundlage von den Beteiligungsgesellschaften zur Verfügung gestellter Informationen. Dabei wird der Verkehrswert auf Basis des Ertragswertes nach der Discounted-Cash-Flow-Methode errechnet. Die Ermittlung des beizulegenden Zeitwerts erfolgt durch funktional vom Portfoliomanagement unabhängigen internen Bewerter der Kapitalverwaltungsgesellschaft. Die oben beschriebene Bewertungsrichtlinie regelt, dass der Verkehrswert für Vermögensgegenstände, welche nicht zum Handel an einer Börse oder einem anderen organisierten Markt zugelassen sind, zu dem Wert anzusetzen sind, welcher von sachverständigen, vertragswilligen und unabhängigen Geschäftspartnern im gewöhnlichen Geschäftsverkehr zu Grunde gelegt würde. Darüber hinaus wird zur Validierung des beizulegenden Zeitwerts auf letzte verfügbare handelbare Kurse auf den Zweitmarkt-Plattformen (-börsen) für geschlossene Fonds (Fondsbörse Deutschland Beteiligungsmakler AG und Deutsche Zweitmarkt AG) herangezogen.

Die Forderungen werden mit dem Nennwert angesetzt.

Die Barmittel in Form der täglich verfügbaren Barguthaben sind gemäß § 29 Abs. 2 S. 1 KARBV zum Nennwert zuzüglich zugeflossener Zinsen bewertet.

Die Rückstellungen berücksichtigen alle erkennbaren Risiken und ungewissen Verbindlichkeiten. Sie sind in Höhe des nach vernünftiger kaufmännischer Beurteilung notwendigen Erfüllungsbetrages angesetzt.

Die Verbindlichkeiten werden mit dem Rückzahlungsbetrag gem. § 29 Abs. 3 KARBV passiviert.

Die Kapitalanteile sind zum Nennwert angesetzt. Die Darstellung des Eigenkapitals erfolgt gemäß dem Gliederungsschema nach § 21 Abs. 4 KARBV und §264c HGB sowie den Regelungen des Gesellschaftsvertrags

.

4. Erläuterungen zu den Posten der Bilanz

Die Finanzanlagen entsprechen Beteiligungen in Höhe von TEUR 6.228 (Vorjahr TEUR 4.562).

Angaben zu den Beteiligungen gemäß § 158 S. 2, § 148 Abs. 2 KAGB

Die BVT Zweitmarkt Handel II KG hält zum Bilanzstichtag Beteiligungen nach § 261 Abs. 1 Nr. 3 KAGB an folgenden Gesellschaften:

| Fondsgesellschaft | Nominalkapital | Jahr des Erwerbs | Beteiligungs-höhe nominal in Prozent | Wert der Beteiligung |

| DG Anlage Einkaufs- Center-Fonds | EUR 46 Mio. | 2020 | 0,06% | 521.517,64 |

| DWS DB Einkaufs-Center Immo. | EUR 34 Mio. | 2019 | 0,21% | 675.942,40 |

| AXA Merkens XV | EUR 66 Mio. | 2020 | 0,05% | 22.500,00 |

| DWS Deutsche Grundbesitz-Anlagefonds 6 Olympia | EUR 22 Mio. | 2020 | 0,12% | 390.000,00 |

| WealthCap Immobilien Deutschland 30 | EUR 129 Mio. | 2020 | 0,00% | 783.000,00 |

| HGA Mitteleuropa III GmbH & Co. KG | EUR 67 Mio. | 2020 | 0,42% | 544.000,00 |

| HGA City-Fonds Hannover GmbH & Co. KG | EUR 93 Mio. | 2019 | 1,04% | 1.072.750,00 |

| WealthCap HFS Dtl. 15 | EUR 75 Mio. | 2020 | 0,00% | 25.769,11 |

| Fundus 35 Rathaus-Center Pankow-Berlin | EUR 65 Mio. | 2020 | 0,17% | 60.500,00 |

| DWS ACCESS DB IMMOBILIENFONDS 10 CITY CENTER | EUR 130 Mio. | 2019 | 0,70% | 1.174.680,00 |

| BBV GMBH BBV IMMOBILIEN-FONDS NR. 9 | EUR 68 Mio. | 2019 | 0,42% | 159.600,00 |

| DB Immobilienfonds 7 | EUR 181 Mio. | 2020 | 0,14% | 109.200,00 |

| DG Immobilien-Anlage Nr. 12 München | EUR 12 Mio. | 2020 | 0,42% | 425.000,00 |

| DCM Renditefonds 24 KG Zukunftswerte | EUR 170 Mio. | 2020 | 0,12% | 216.300,00 |

| DS-Rendite-Fonds GmbH & Co. Nr. 69 Alten- und Pflegeheim Chemnitz KG | EUR 15 Mio. | 2021 | 0,33% | 47.038,85 |

| Summe: | 6.227.798,00 |

DG Anlage Einkaufs-Center-Fonds

| Beteiligung in Höhe von 20% an den folgenden Gesellschaften: KG Grundstücksgesellschaft Alster m.b.H. & Co. |

| KG Grundstücksgesellschaft Klosterstern m.b.H. & Co. |

| KG Grundstücksgesellschaft Mundsburg m.b.H. & Co. |

| KG Grundstücksgesellschaft Farmsen m.b.H. & Co. |

| OGRU Gesellschaft für Grundvermögen m.b.H. (Mittelbare Beteiligung) |

DWS DB Einkaufs-Center-Immobilienfonds

| Beteiligung in Höhe von 30% an den folgenden Gesellschaften: Kommanditgesellschaft Grundstücksgesellschaft Alster m.b.H. & Co. |

| Kommanditgesellschaft Grundstücksgesellschaft Klosterstern m.b.H. & Co. |

| Kommanditgesellschaft Grundstücksgesellschaft Mundsburg m.b.H. & Co. |

| Kommanditgesellschaft Grundstücksgesellschaft Farmsen m.b.H. & Co. |

| OGRU Gesellschaft für Grundvermögen m.b.H. (Mittelbare Beteiligung) |

DB 10 City Center

| Ring-Center Berlin Wieland KG (Beteiligung 66,7%) |

| City-Galerie Siegen Wieland KG (Beteiligung 50%) |

| Schlosspark-Center Schwerin Wieland KG (Beteiligung 50%) |

| City-Point Nürnberg Wieland KGv (Beteiligung 71,5%) |

DB Immobilienfonds 7

| DB Immobilienfonds 7 Wieland KG (Beteiligung 61,5%) |

| DB Hansehaus Wieland KG (Beteiligung 13,5%) |

| DB Wilhelmgalerie Wieland KG (Beteiligung 25%) |

Der Ausweis der Zielfondsbeteiligungen pro Zugangsjahr erfolgt kumuliert und setzt sich aus den in dem jeweiligen Zugangsjahren erworbenen Anteilen an den Zielfonds zusammen.

Aufgrund der Verhältnismäßigkeit werden die nachrichtlichen Katalogangaben gem. § 25 KARBV bei Beteiligungen mit einem Anteil am Nominalkapital der Beteiligungsgesellschaft von weniger als 5 % auf die wesentlichen Angaben des Jahres des Erwerbs, der Beteiligungshöhe und des Wertes der Beteiligung beschränkt.

Die sonstigen Forderungen beinhalten einen Rücktritt aus Anteilskäufen.

Die Barmittel und Barmitteläquivalente beinhalten das Bankguthaben der beiden bei der Commerzbank AG geführten Kontokorrentkonten.

Die Rückstellungen enthalten Kosten für die Verwahrstelle, Jahresabschlussprüfung und die Erstellung der Steuererklärung für die Geschäftsjahre 2020 und 2021.

Die Verbindlichkeiten aus Lieferungen und Leistungen beinhalten mit EUR 251.376,73 Verbindlichkeiten aus dem Erwerb von Beteiligungen und mit EUR 6.514,16 die Koste für die Haftungsvergütung des Komplementärs.

Die Restlaufzeiten der Verbindlichkeiten betragen weniger als ein Jahr.

Das Eigenkapital beinhaltet mit EUR 6.850.000,00 (Vorjahr EUR 5.000.000,00) den eingezahlten Kapitalanteil der weiteren Kommanditisten, mit EUR 15.000,00 (Vorjahr EUR 9.000,00) die Kapitalrücklage (Agio), mit EUR -169.678,25 (Vorjahr EUR -79.974,57) das Gewinn- und Verlustvortragskonto, mit EUR -259.893,34 das Auszahlungskonto sowie mit EUR -241.500,00 (Vorjahr EUR -168.000,00) das Kostenvorausbelastungskonto und mit EUR 406.226,00 (Vorjahr EUR -7.252,75) die nicht realisierten Gewinne/Verluste aus der Neubewertung. Im Geschäftsjahr erfolgte erstmalig die Aufteilung der Kapitalkonten Gewinn- und Verlustkonto und Kostenvorausbelastungskonto.

Gemäß § 7 des Gesellschaftsvertrags der Investmentkommanditgesellschaft vom 2. September 2019 wird die Zusammensetzung des Eigenkapitals wie folgt dargestellt:

Für jeden Kommanditisten werden folgende Kapitalkonten geführt:

1. Einlagenkonto (Betrag der gezeichneten und geleisteten Einlage)

2. Rücklagenkonto (Ausgabeaufschlag)

3. Kostenvorausbelastungskonto (Verlustanteil)

4. Gewinn- und Verlustkonto (Anteile an den realisierten Ergebnissen)

5. Auszahlungskonto (Auszahlungen an Kommanditisten und für Rechnung des Kommanditisten abgeführte Steuern)

Sämtliche Konten sind unverzinslich.

Die im Handelsregister eingetragene Haftsumme des Gründungskommanditisten in Höhe von TEUR 5 wurde nicht einbezahlt. Aufgrund der Zuführung von Eigenkapital und den ausreichenden liquiden Mitteln der BVT Zweitmarkt Handel II GmbH & Co. Geschlossene Investment KG im Geschäftsjahr 2021 ist eine Einzahlung der Haftsumme trotz des im Geschäftsjahr realisierten Verlustes nicht erforderlich.

Zum Bilanzstichtag hatten weitere Kommanditisten Kapital in Höhe von EUR 6,85 Mio. gezeichnet und voll eingezahlt.

Die im Handelsregister eingetragene Haftsumme der weiteren Kommanditisten beträgt zum 31.12.2021 TEUR 68,5.

Die Bilanz wird durch die Vermögensaufstellung zum 31. Dezember 2021 ergänzt

Vermögensaufstellung zum 31. Dezember 2021 nach § 101 Abs. 1 S. 3 Nr. 1 KAGB

| Anfangsbestand in EUR |

Zugänge 2021 in EUR |

Abgänge 2021 in EUR |

Bestand 31.12.2021 in EUR |

31.12.2021 Wert in EUR |

31.12.2021 Anteil am Fonds-vermögen in % |

|

| A. Vermögensgegenstände | ||||||

| I. Beteiligungen | ||||||

| 1. Beteiligungen | 4.569.475,58 | 1.498.166,31 | -246.069,89 | 5.821.572,00 | 6.227.798,00 | 94,36% |

| II. Sonstige Vermögensgegenstände | ||||||

| 1. Andere | 11.503,16 | 0,17% | ||||

| III. Liquiditätsanlagen | ||||||

| 1.Bankguthaben | 649.606,84 | 9,84% | ||||

| davon in Fremdwährung: | ||||||

| Summe Vermögensgegenstände | 6.888.908,00 | 104,37% | ||||

| B. Schulden | ||||||

| I. Verbindlichkeiten aus | ||||||

| 1. anderen Gründen | -257.890,89 | -3,91% | ||||

| II. Rückstellungen | -30.862,70 | -0,47% | ||||

| Summe Schulden | -288.753,59 | -4,37% | ||||

| C. Fondsvermögen | 6.600.154,41 | 100,00% |

| umlaufende Anteile (Stück) | 6.623.500,00 | |

| Anteilwert (EUR)* | 0,996 |

*) Der Nettoinventarwert je Anteil wird jeweils für einen Kapitalanteil in Höhe von 1 EUR bestimmt. Der Kapitalanteil eines Anlegers berechnet sich aus seiner gezeichneten (und geleisteten) Einlage abzüglich des auf den Anleger entfallenen Anteils an den Initialkosten, die auf dem Kostenvorausbelastungskonto gebucht sind. Die Anzahl der Kapitalanteile im Nominalbetrag von 1 EUR wird berechnet, indem die Summe aller Kapitalanteile durch 1 EUR geteilt wird. Der Nettoinventarwert je Kapitalanteil im Nominalbetrag von 1 EUR wird ermittelt, indem der Wert des Investmentsvermögens durch die Zahl dieser Anteile geteilt wird.

5. Erläuterungen zur Gewinn- und Verlustrechnung

Die sonstigen Aufwendungen enthalten im Wesentlichen Initialkosten in Höhe von TEUR 74 (Vorjahr TEUR 27), Kosten für die Jahresabschlussprüfung und die Erstellung der Steuererklärung in Höhe von TEUR 20 (Vorjahr TEUR 18).

Das realisierte Ergebnis des Geschäftsjahres beläuft sich auf TEUR -163 (Vorjahr TEUR -96). Das nicht realisierte Ergebnis aus der Neubewertung in Höhe von TEUR 413 setzt sich aus den Erträgen aus der Neubewertung in Höhe von TEUR 427 und den Aufwendungen aus der Neubewertung in Höhe von TEUR -14 zusammen.

6. Weitere Erläuterungen

Verwendungsrechnung nach § 24 Abs. 1 KARBV zum 31.12.2021

Der persönlich haftende Gesellschafter der BVT Zweitmarkt Handel II KG, ist nicht am Kapital der Gesellschaft beteiligt und nimmt somit auch nicht an der Ergebnisverteilung der Gesellschaft teil. An der Ergebnisverteilung 2021 sind nur die Kommanditisten beteiligt.

| insgesamt | ||

| EUR | ||

| 1. | Realisiertes Ergebnis des Geschäftsjahres | -163.203,68 |

| 2. | Gutschrift/Belastung auf Rücklagenkonten | 0,00 |

| 3. | Gutschrift/Belastung auf Kapitalkonten | 163.203,68 |

| 4. | Gutschrift/Belastung auf Verbindlichkeitenkonten | 0,00 |

| 5. | Bilanzgewinn/Bilanzverlust | 0,00 |

Entwicklungsrechnung nach § 24 Abs. 2 KARBV für die Zeit vom 01.01.2021 bis 31.12.2021

| EUR | EUR | |

| I. Wert des Eigenkapitals am Beginn des Geschäftsjahres | 4.753.772,68 | |

| 1. Entnahmen für das Vorjahr | -259.893,34 | |

| 2. Zwischenentnahmen | 0,00 | |

| 3. Mittelzufluss (netto) | 0,00 | |

| a) Mittelzuflüsse aus Gesellschaftereintritten | 1.856.000,00 | |

| b) Mittelabflüsse wegen Gesellschafteraustritten | 0,00 | |

| 4. Realisiertes Ergebnis des Geschäftsjahres nach Verwendungsrechnung | -163.203,68 | |

| 5. Nicht realisiertes Ergebnis des Geschäftsjahres | 413.478,75 | |

| II. Wert des Eigenkapitals am Ende des Geschäftsjahres | 6.600.154,41 |

Darstellung der Kapitalkonten gemäß Regelung im Gesellschaftsvertrag nach § 25 Abs. 4 KARBV

| Komplementärin | Kommanditisten | |

| EUR | EUR | |

| Einlagenkonto | 0 | 6.850.000,00 |

| Rücklagenkonto | 0 | 15.000,00 |

| Kostenvorausbelastungskonto | 0 | -241.500,00 |

| Gewinn- und Verlustkonto | 0 | -169.678,25 |

| Auszahlungskonto | 0 | -259.893,34 |

| Stand zum 31. Dezember 2021 | 0 | 6.193.928,41 |

Die bedungene Einlage des Gründungskommanditisten i.H.v. TEUR 5 war zum Bilanzstichtag noch nicht eingefordert und eingezahlt.

Angaben zu Vermögensgegenstände nach § 25 S 2. KARBV i.v.m. § 261 Abs. 1 Nr. 3, 5 und 6 KAGB

Im Geschäftsjahr 2021 war bei den Beteiligungen ein Zugang in Höhe von EUR 1.498.166,31 zu verzeichnen. Es bestehen Kleinstbeteiligungen von jeweils weniger als 5% an Immobilien haltenden Gesellschaften. Auf zusätzliche Angaben von § 25 Abs. 5 Satz 2 KARBV wird daher verzichtet.

Vergleichende Übersicht der letzten drei Geschäftsjahre (§ 25 Abs. 3 S. 2 i.V.m. § 14 S. 1 KARBV)

| 31.12.2019 | 31.12.2020 | 31.12.2021 | |

| EUR | EUR | EUR | |

| Wert des Investmentvermögens | 4.547.874,38 | 4.753.447,98 | 6.600.154,41 |

| Wert eines Anteils bezogen auf 1 Euro 1) | 0,998 | 0,982 | 0,996 |

| Anzahl der umlaufenden Anteile | 4.559.000 | 4.841.000 | 6.623.500 |

Ermittlung zum 31.12.2019 erfolgte anhand der zur beschlossenen Kapitalerhöhung geleisteten Einlagen i.H.v. EUR 4,7 Mio.

Abgeschlossene Geschäfte über Finanzinstrumente nach § 101 Abs. 1 Nr. 2 KAGB

Im Geschäftsjahr wurden keine Geschäfte abgeschlossen, die Finanzinstrumente zum Gegenstand hatten.

Anzahl der umlaufenden Anteile und der Wert eines Anteils nach § 101 Abs. 1 Nr. 3 KAGB

Im Geschäftsjahr betrug die Anzahl der umlaufenden Anteile 6.623.500. Der Nettoinventarwert je Anteil berechnet sich aus der gezeichnete (und geleistete) Einlage abzüglich des auf den Anleger entfallenden Anteils an den Initialkosten, die auf dem Kostenvorausbelastungskonto gebucht sind. Der Nettoinventarwert je Anteil wird in Höhe von EUR 1 bestimmt und betrug EUR 0,996; ermittelt nach § 168 KAGB).

Angaben zur Mitarbeitervergütung der KVG (§ 101 Abs. 3 KAGB)

| EUR | |

| Gesamtsumme der im abgelaufenen Geschäftsjahr gezahlten Vergütungen an Mitarbeiter | 1.889.145,25 |

| davon feste Vergütung | 1.889.145,25 |

| davon variable Vergütung | 0,00 |

| Gesamtsumme der im abgelaufenen Geschäftsjahr gezahlten Vergütungen an Risktaker | 418.800,00 |

| davon feste Vergütung | 418.800,00 |

| davon variable Vergütung | 0,00 |

Die KVG mit 16 Mitarbeitern (Stand zum Jahresende 18) und 4 Geschäftsführern verwaltet im Geschäftsjahr insgesamt 33 AIF.

Die Investmentkommanditgesellschaft beschäftigt keine Arbeitnehmer.

Bewertung und Bewertungsverfahren nach § 16 Abs. 1 Nr. 2 i.V. m. §§ 2-31 KARBV

Die Gesellschaft investiert in Anteile an Immobilien-Gesellschaften gemäß § 1 Abs. 19 Nr. 22 KAGB. Diese Anteile und Beteiligungen werden weder zum Handel an der Börse noch an einem organisierten Markt einbezogen sein, sodass gemäß § 168 Abs. 3 KAGB die Verkehrswerte zugrunde gelegt werden. Die Verkehrswerte werden nach geeigneten Bewertungsmodellen unter Berücksichtigung der aktuellen Marktgegebenheiten ermittelt. Die Gesellschaft verwendet als Datenbasis unter anderem die testierten Vermögensaufstellungen sowie den Jahresabschluss bzw. Jahresberichte der Beteiligungen.

Prozentualer Anteil der schwer liquidierbaren Vermögensgegenstände nach § 300 Abs. 1 Nr. 1 KAGB

Gem. Art. 1 Abs. 5 der DELEGIERTEN VERORDNUNG (EU) Nr. 231/2013 DER KOMMISSION vom 19.12.2012 („AIFM-VO) bezieht sich die Ermittlung von schwer liquidierbaren Vermögensgegenstände auf für bestimmte illiquide Vermögensgegenstände des AIF bei denen besondere Regelungen bestehen (z.B. „side pockets“-Regelungen, die in Deutschland gesetzlich nicht zulässig sind). Die Qualifizierung als nicht kurzfristig liquidierbarer Vermögensgegenstand genügt für die Berücksichtigung als schwer liquidierbarer Vermögensgegenstand nicht. Der prozentuale Anteil der schwer liquidierbaren Vermögensgegenstände des AIF des Geschäftsjahres beträgt 0,00 %.

Angaben zu neuen Regelungen zum Liquiditätsmanagement nach § 300 Abs. 1 Nr. 2 KAGB

Im Geschäftsjahr wurden keine neuen Regelungen zum Liquiditätsmanagement für die Investmentkommanditgesellschaft getroffen.

Angaben zum Risikoprofil und Risikomanagementsystem nach § 300 Abs. 1 Nr. 3 KAGB

Das Risikomanagementsystem für die Investmentkommanditgesellschaft umfasst die fortlaufende Erfassung, Messung, Steuerung und Überwachung der wesentlichen Risiken. Wesentliche Risiken, denen die Investmentkommanditgesellschaft ausgesetzt ist, sind Liquiditätsrisiken, Marktrisiken, Gegenparteirisiken sowie operationelle Risiken. Zur Steuerung der Risiken wird ein dem Risikoprofil der Investmentkommanditgesellschaft adäquates Limitsystem eingerichtet und laufend überwacht. Ein Verfahren zur Früherkennung von Risiken wird vorgehalten.

Angaben zu Änderung des maximalen Umfangs des Leverages nach § 300 Abs. 2 Nr. 1 KAG

Die derigo GmbH & Co. KG als Kapitalverwaltungsgesellschaft der Investmentgesellschaft erwartet, dass der nach den gesetzlich vorgeschriebenen Methoden (Brutto-Methode und Commitment-Methode) berechnete Leverage des AIF ihren Nettoinventarwert um maximal das 1,11-fache übersteigt.

Im Geschäftsjahr 2021 wurde von der Investmentkommanditgesellschaft der Leverage nicht in Anspruch genommen.

Sonstige finanzielle Verpflichtungen

Am Bilanzstichtag hatte die Gesellschaft keine sonstigen finanziellen Verpflichtungen i. S. d. § 285 Nr. 3a HGB gegenüber Unternehmen, mit denen ein Beteiligungsverhältnis besteht

7. Sonstige Angaben

Der Tätigkeitsbericht gemäß § 101 Abs. 1 Satz 2 KAGB ist Bestandteil des Lageberichts.

Im Geschäftsjahr sind keine wesentlichen Änderungen in Sinne des § 101 Abs. 3 Nr. 3 KAGB hinsichtlich der in den gesetzlich vorgeschriebenen Emissionsdokumenten zur Verfügung gestellten Informationen eingetreten.

Die Verwahrstelle haftet nach dem mit ihr geschlossenen Vertrag nicht für das Abhandenkommen von Finanzinstrumenten bei einem Unterverwahrer, wenn die Voraussetzungen erfüllt sind, die das Gesetz für eine solche Haftungsfreistellung der Verwahrstelle vorsieht.

Angaben zur Nachhaltigkeit (EU Verordnung (EU) 2020/852 des Europäischen Parlaments und Rates von 18. Juni 2020).

Die diesem Finanzprodukt zugrunde liegenden Investitionen berücksichtigen nicht die EU-Kriterien für ökologisch nachhaltige Wirtschaftsaktivitäten.

Nach dem Bilanzstichtag gab es keine Vorgänge von besonderer Bedeutung.

Persönlich haftende Gesellschafterin

Die Gesellschaft wird durch die Komplementärin Real Select Beteiligungs GmbH, Neutraubling, vertreten.

Das Stammkapital der Komplementärin beträgt EUR 25.000,00.

Geschäftsführung

Mitglieder der Geschäftsführung im Geschäftsjahr waren:

für die Real Select Beteiligungs GmbH:

Herrn Dr. Werner Bauer, Kaufmann, Laaber

Herrn Tibor von Wiedebach und Nostitz-Jänkendorf, Kaufmann, München.

Herr Dr. Bauer und Herr von Wiedebach und Nostitz-Jänkendorf sind von den Beschränkungen des § 181 BGB befreit und vertreten seit 14.01.2020 die Gesellschaft gemeinsam.

Die Geschäftsführer der Real Select Beteiligungs GmbH beziehen von der Gesellschaft keine gesonderten Bezüge für die Geschäftsführung.

Mitarbeiter

Die Gesellschaft hat im Berichtsjahr und zum Stichtag keine eigenen Mitarbeiter beschäftigt.

Neutraubling, 24. Juni 2022

Real Select Beteiligungs GmbH

|

Dr. Werner Bauer |

Tibor von Wiedebach und Nostitz-Jänkendorf |

Lagebericht für das Geschäftsjahr 2021

1. Grundlagen der Gesellschaft

Die BVT Zweitmarkt Handel II GmbH & Co. Geschlossene Investment KG (im Folgenden: Investmentkommanditgesellschaft oder BVT Zweitmarkt Handel II) ist ein Alternativer Investmentfonds (AIF) im Sinne des Kapitalanlagegesetzbuches (KAGB). Gegenstand der Investmentkommanditgesellschaft ist ausschließlich die Anlage und Verwaltung ihrer Mittel nach der in den Anlagebedingungen festgelegten Anlagestrategie zur gemeinschaftlichen Kapitalanlage nach den §§ 273 bis 277 und 285 bis 292 KAGB zum Nutzen ihrer Anleger. Der BVT Zweitmarkt Handel II ist ein geschlossener inländischer Spezial-AIF nach dem KAGB. Es können sich nur professionelle und semiprofessionelle Anleger beteiligen. Der Vertrieb an Privatanleger ist nicht zulässig. Mit Bescheid vom 25. Oktober 2019 wurde von der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) der Vertrieb von Anteilen an der Investmentkommandit-gesellschaft gemäß § 321 Abs. 3 S. 1 KAGB gestattet. Die Zeichnungsfrist endet am 31. Dezember 2021. Mit Beschluss vom 06.12.2021 wurde die Zeichnungsfrist bis zum 31.12.2022 verlängert. Zum Bilanzstichtag 31. Dezember 2021 sind neben der Gründungskommanditistin Real Select Management GmbH, Neutraubling, mit einer Haft-/Pflichteinlage in Höhe von EUR 5.000,00 weitere Kommanditisten (Anleger) mit einer bedungenen Einlage in Höhe von insgesamt EUR 6.850.000,00 an der Gesellschaft beteiligt. Die Gesellschaft ist bis zum 31.12.2034 befristet. Sie wird nach Ablauf dieser Dauer aufgelöst und abgewickelt (liquidiert), es sei denn, die Gesellschafter beschließen mit der hierfür vorgesehenen Stimmenmehrheit etwas anderes. Die Gesellschafter können insbesondere die Fortsetzung der Gesellschaft um den Zeitraum beschließen, der erforderlich ist, um die Beendigung der Liquidation von Gesellschaften abzuwarten, an denen die Gesellschaft beteiligt ist, längstens jedoch bis zum 31.12.2038.

2. Tätigkeitsbericht

Die Darstellung der Hauptanlagerisiken erfolgt unter dem Bereich Risiko-Chancen Bericht.

Tätigkeit der Kapitalverwaltungsgesellschaft

Die am 11. Februar 2019 gegründete und am 13. Februar 2019 ins Handelsregister des Amtsgerichts Regensburg unter der HRA 9895 eingetragene Investmentkommanditgesellschaft hat mit dem Inkrafttreten des Bestellungsvertrages vom 19. September 2019 die derigo GmbH & Co. KG als externe Kapitalverwaltungsgesellschaft (KVG) mit dem Portfoliomanagement und dem Risikomanagement bis zum 31. Dezember 2034 bzw. für die Dauer des AIF (längstens bis zum 31. Dezember 2038) beauftragt.

Die externe Kapitalverwaltungsgesellschaft hat die Konzeption und Implementierung der Investmentkommanditgesellschaft als geschlossener Spezial-AIF sowie die erforderlichen Dokumente erstellt, auch jene die im Rahmen von Genehmigungs- und Anzeigeverfahren erforderlich waren. Die Kapitalverwaltungsgesellschaft hat ferner als Verwahrstelle die Hauck & Aufhäuser Privatbankiers AG, Frankfurt am Main, ausgewählt und einen Verwahrstellenvertrag abgeschlossen.

Die Tätigkeit der Kapitalverwaltungsgesellschaft umfasste außerdem die allgemeine Verwaltung der Investmentgesellschaft, wie die Buchführung, die Vorbereitung zur Aufstellung eines Jahresabschlusses, die Beauftragung der Abschlussprüfung und der Erstellung einer Steuererklärung. Zusätzlich übernahm die Kapitalverwaltungsgesellschaft die laufende Liquiditätssteuerung der Investmentkommanditgesellschaft. Die Risiken wurden durch die Kapitalverwaltungsgesellschaft fortlaufend beobachtet und bewertet.

Die laufende Betreuung der Anleger hat die Kapitalverwaltungsgesellschaft ebenfalls übernommen und durchgeführt.

Einige administrative Tätigkeiten wie z. B. Anlegerbetreuung, Geldwäscheprävention und Compliance hat die KVG ausgelagert. Die Haftung der KVG richtet sich nach den gesetzlichen Vorschriften. Sie ist berechtigt, die Verwaltung der Investmentkommanditgesellschaft aus wichtigem Grund unter Einhaltung einer Kündigungsfrist von mindestens sechs Monaten zu kündigen. Die Bekanntmachung der Kündigung muss im Bundesanzeiger und darüber hinaus im Jahresbericht erfolgen.

Die KVG erhält eine jährliche Verwaltungsvergütung bis zur Höhe von 0,74 % des durchschnittlichen Nettoinventarwertes der Investmentkommanditgesellschaft im jeweiligen Geschäftsjahr (Bemessungsgrundlage).

Übersicht über die Anlageziele und Anlagepolitik der Investmentkommanditgesellschaft

Die Investmentkommanditgesellschaft verfolgt mit der in den Anlagebedingungen festgelegten Anlagepolitik und Anlagestrategie das Ziel, während der gesamten Dauer der Investmentkommanditgesellschaft Liquiditätsüberschüsse zu erzielen, die bei prognosegemäßem Verlauf an die Anleger ausgezahlt (ausgeschüttet) werden.

Die Investmentkommanditgesellschaft erwirbt nachfolgende Vermögensgegenstände im Sinne des § 1 der Anlagebedingungen.

Die BVT Zweitmarkt Handel II wird durch Erwerb auf dem Zweitmarkt für Anteile an geschlossenen Immobilienfonds ein nach dem Grundsatz der Risikomischung zusammengestelltes Portfolio von Anteilen an geschlossenen AIF sowie Beteiligungen an Unternehmen und Objektgesellschaften aufbauen, die direkt oder indirekt in Immobilien investieren (nachfolgend: Anteile an Zielvermögen).

Zielvermögen sind nur solche, die (gemessen an der auf die Nutzungsart entfallenden vermietbaren Fläche) überwiegend, d. h. zu mehr als 50 %, in Einzelhandels-, Logistik-, Wohn- oder Serviceimmobilien investieren.

Der auf Serviceimmobilien entfallende Anteil darf, bezogen auf die Summe der vermietbaren Fläche aller Zielvermögen, maximal 15 % betragen.

Mindestens 60 % des investierten Kapitals werden in inländische Zielvermögen (mit Sitz in der Bundesrepublik Deutschland) investiert.

Mindestens 60 % des investierten Kapitals werden in Zielvermögen angelegt, die überwiegend in Immobilien in der Bundesrepublik Deutschland investieren.

Bis zu 40 % des investierten Kapitals dürfen somit in ausländischen Zielvermögen (innerhalb des EWR und der Schweiz) angelegt werden bzw. in solchen, die außerhalb der Bundesrepublik Deutschland investieren.

Übersicht über die Anlagegeschäfte und das Portfolio

Im Geschäftsjahr 2021 war bei den Finanzanlagen ein Zugang in Höhe von TEUR 1.498 zu verzeichnen. Es wurden Beteiligungen an fünfzehn Immobilienfonds erworben.

Der Wert des Beteiligungsportfolios unter Berücksichtigung der Anschaffungsnebenkosten zum 31.12.2021 beläuft sich auf TEUR 6.228.

3. Risiko- /Chancenbericht

Die meisten Beteiligungen der Fondsgesellschaften verlaufen bisher, trotz der krisenbedingten Beeinträchtigungen, insgesamt weitgehend positiv. Durch die umfassenden Geschäfts- und Betriebsschließungen im Jahr 2020 und die Beschränkungen in 2021 im Zusammenhang mit den regierungsseitig veranlassten Pandemie-Schutzmaßnahmen und der damit einhergegangenen Einschränkungen des gesamten öffentlichen Lebens waren im Jahr 2020 einzelne Beteiligungen im Portfolio zumindest temporär von reduzierten Einnahmen aus Vermietung und teilweise auch deren Aussetzung betroffen.

Die Entwicklung des Krieges in der Ukraine wird überwacht. Neben den humanitären Auswirkungen hat der Krieg in Europa auch die Weltmärkte erschüttert. Auf der Grundlage der derzeit verfügbaren Informationen erwarten wir keine signifikanten direkten oder indirekten Auswirkungen auf die von der derigo GmbH & Co. KG verwalteten Fondsgesellschaften. Keines der Beteiligungsunternehmen hat seinen Sitz in Russland, Belarus oder der Ukraine. Jedoch können indirekte Auswirkungen wie beispielsweise durch den Bezug von Rohstoffen aus Russland oder der Ukraine nicht ausgeschlossen werden. Die derigo GmbH & Co. KG hat bereits Maßnahmen ergriffen, um alle verfügbaren relevanten Informationen über die Entwicklungen in unseren Beteiligungen (Zielfonds) sowie ggf. zu deren Betroffenheit einzuholen.

Dennoch bleibt die aktuelle Situation volatil und unvorhersehbar. Es ist noch zu früh, um das Potenzial für breitere gravierendere und längerfristige Auswirkungen auf die verwalteten Fondsgesellschaften vollständig zu beurteilen.

Im Geschäftsjahr wurden alle in Platzierung befindlichen Fondsgesellschaften auf deren Beitrag zur Nachhaltigkeit gemäß den europäischen Anforderungen überprüft. Im Bereich Zweitmarkt genügen die Auswahlkriterien der Investitionen nicht den EU-Kriterien für ökologisch nachhaltig Wirtschaftsaktivitäten gemäß der Verordnung (EU) 2019/2088.

Assetklasse Immobilien

Bei Immobilien sind die Auswirkungen je nach Nutzungsart unterschiedlich. Während Wohn- und Büroimmobilien zunächst von der Entwicklung rund um COVID-19 Einnahmen nicht beeinflusst wurden, sind Freizeitimmobilien, wie Kino, Theater und Fitnessstudios sowie Hotelimmobilien, Parkhäuser und Einzelhandelsimmobilien, die nicht zur Lebensmittelbranche gehören, stark von den aktuell angeordneten Ladenschließungen und Einschränkungen des öffentlichen Lebens betroffen.

Bei dieser Entwicklung ist jedoch derzeit davon auszugehen, dass es sich lediglich um eine temporäre Wertminderung handelt. Die Entwicklung des Net Asset Value konnte im aktuellen Geschäftsjahr größtenteils aufgeholt werden.

Betroffene Zielfonds haben Ausschüttungen an die Anleger – und damit auch an den AIF – im Geschäftsjahr 2020 ausgesetzt oder reduziert, um ihre Liquiditätsausstattung aktuell zu stärken und ihre Verpflichtungen bspw. beim Kapitaldienst erfüllen zu können. Im aktuellen Geschäftsjahr konnten diese Ausschüttungen wieder aufgenommen werden und in einigen Fällen wurden die ausgesetzten oder reduzierten Ausschüttungen aus 2020 aufholend ausgeschüttet. Erfreulicherweise sind keine Ausfälle von Beteiligungen bisher eingetreten. Bezogen auf das Gesamtportfolio der Fondsgesellschaften ist kein nachhaltiger Substanzverlust erkennbar. Wesentliche Wertminderungen bei einzelnen Beteiligungen werden soweit diese bestanden in den nachfolgenden Risikoarten weiter ausgeführt.

Direkte Auswirkungen aus dem Krieg in der Ukraine wird im Bereich Immobilien Deutschland nicht erwartet, da keine direkten Verbindungen in die Ukraine oder nach Russland bestehen. Nicht auszuschließen ist derzeit, ob sich indirekte Auswirkungen durch den Bezug von Rohstoffen oder anderen Waren- und/oder Dienstleistungen bei Mietern der Immobilien ergeben. Zudem sind die Implikationen auf die Weltwirtschaft derzeit noch nicht abschätzbar.

Detaillierte Informationen über die Auswirkungen der Corona-Pandemie sowie des Krieges in der Ukraine und deren Auswirkungen auf die Zielfonds werden den Anlegern laufend durch die Berichterstattung des Portfoliomanagements zur Verfügung gestellt.

Die derigo GmbH & Co. KG verfügt als Kapitalverwaltungsgesellschaft und verantwortliche Gesellschaft für die kollektive Vermögensverwaltung gemäß den Vorgaben des KAGB und der KAMaRisk (Mindestanforderungen an das Risikomanagement für Kapitalverwaltungsgesellschaften) über einen permanenten, funktional und hierarchisch unabhängigen Bereich Risikomanagement. Die organisatorischen Abläufe dieses Bereiches sind im Risikomanagementhandbuch der derigo GmbH & Co. KG dokumentiert.

Im Rahmen des unternehmerischen Handelns bzw. dem Verfolgen von unternehmerischen Chancen werden fortwährend auch unternehmerische Risiken eingegangen. Das Risikomanagementsystem der Kapitalverwaltungsgesellschaft hat das Ziel, Risiken des AIF systematisch zu erfassen, bewerten, überwachen und zu steuern. Hierzu hat die Gesellschaft die für sich und jeden von ihren verwalteten AIF relevanten Risiken sowie die Art und Weise des Umgangs mit diesen Risiken in einem Risikokatalog erfasst.

Risikostrategie

Die Risikostrategie wird aus der Geschäftsstrategie abgeleitet. Die Verantwortung für die Festlegung der Geschäfts- und Risikostrategie wird von der Geschäftsleitung der derigo GmbH & Co. KG wahrgenommen; sie wird nicht delegiert.

Die Hauptaktivität der derigo GmbH & Co. KG liegt in der Konzeption von Beteiligungsangeboten, deren laufender Verwaltung sowie dem Portfolio-, Liquiditäts- und Risikomanagement. derigo GmbH & Co. KG verfügt über eine diversifizierte Produktpalette, die sich auf fünf Kompetenzbereiche erstreckt:

1. Immobilien als Kapitalanlage (insbesondere Deutschland und USA)

2. Regenerative Energieerzeugung / ÖPP-Projekte als Kapitalanlage

3. Unternehmensbeteiligungen als Kapitalanlage

4. Beteiligungen in Dach-/Portfoliofonds als Kapitalanlage

5. Unmittelbare und mittelbare (über Zielfonds in Sinne der vorstehenden Kompetenzbereiche) Investition in Anteile an börsennotierten Gesellschaften sowie anderen Wertpapieren im Sinne des § 193 KAGB zum Zweck der Liquiditätsanlage

Der Fokus der derigo GmbH & Co. KG ist hierbei auf die Konzeption strukturierter Produkte gerichtet, die lukrative Renditechancen bei vertretbaren Risiken mit optimalen steuerlichen Lösungen kombinieren.

Die Risikostrategie wird jährlich entsprechend § 29 Abs. 2 S. 2 KAGB überprüft. Im Geschäftsjahr 2021 wurde die Geschäfts- und Risikostrategie aktualisiert. Anpassungen betrafen insbesondere den Bereich IT-Strategie sowie die Spezifizierung im Bereich Nachhaltigkeit. Schadensfälle oder Risiken, die eine Anpassung der Risikostrategie erfordert hätten sind im abgelaufenen Geschäftsjahr nicht aufgetreten.

Im Geschäftsjahr 2019 wurde von der Bundesaufsicht für Finanzdienstleistungsaufsicht eine neue Richtlinie für die Anforderungen an die IT von Kapitalverwaltungsgesellschaften veröffentlicht. Die Geschäftsleitung der derigo hat im Juni 2021 alle noch ausstehenden offenen Punkte der GAP-Analyse des Unternehmens gemäß dem vorgesehenen Zeitplan umgesetzt.

Der Ausbruch des Corona-Virus SARS-CoV-2 (bzw. der Krankheit COVID-19) hat die KVG veranlasst den vorgesehenen Notfallplan des Organisationshandbuchs anzuwenden. Die Regelungen sind ausgeführt worden und aktiv. Der Geschäftsbetrieb kann uneingeschränkt weitergeführt werden, so dass sämtliche Leistungen in gewohnter Qualität zur Verfügung stehen.

Die Mitarbeiter wurden durch die Geschäftsleitung regelmäßig über Verschärfungen bzw. Lockerungen der Corona Maßnahmen der derigo GmbH & Co. KG informiert. Die Infektionsgefahr der Mitarbeiter konnte durch die eingeführten Maßnahmen wie beispielsweise Einführung eines Hygienekonzepts, wöchentlicher Wechsel zwischen Homeoffice und Büropräsenz in festgelegten Teams sowie Verzicht auf physische Meetings wirksam reduziert werden.

Die Wertentwicklung sowie die liquide Situation der verwalteten AIF und deren Investitionen werden laufend überprüft. Zum gegenwertigen Zeitpunkt liegen keine bestandsgefährdenden Risiken vor. Die Ergebnisse der Entwicklungen wurden den Anlegern im Rahmen der Reportings im Kalenderjahr 2021 mitgeteilt. Liquiditätssituation der durch die KVG verwalteten AIF war zu keinem Zeitpunkt gefährdet aufgrund der wirksamen Mechanismen im Portfolio- und Risikomanagement.

Risikoinventur

Die Risikoinventur ist der Ausgangspunkt für die Identifizierung und die Erfassung potenzieller Risiken, die die Existenz des Unternehmens gefährden können bzw. die das Unternehmen daran hindern können, seine Ziele zu erreichen. Auf Grundlage der Erkenntnisse aus der Risikoinventur wird ein Risikokatalog erstellt bzw. aktualisiert.

Die Risikoinventur wird turnusmäßig gemäß § 29 Abs. 2, Satz 2 KAGB mindestens einmal im Jahr im Rahmen der jährlichen Überprüfung des Risikokatalogs durchgeführt. Unterjährig kann es aufgrund von Risiko-/Schadensmeldungen der Fachabteilungen zu einer anlassbezogenen Risikoinventur kommen.

Die dezentralen Risikoverantwortlichen stellen sicher, dass sämtliche relevanten Risiken erfasst sind. Die Risiken wurden in vier Klassen eingeteilt: Liquiditätsrisiken, Wertänderungsrisiken, Gegenparteienrisiken und Operationelle Risiken.

Im Geschäftsjahr 2020 wurden Nachhaltigkeitsrisiken im Risikokatalog ergänzt. Diese Risiken wurden nicht als eigene Risikoart erfasst, sondern die Auswirkungen wurden bei jedem einzelnen Risiko als zusätzliche Ausprägung aufgenommen.

| Risikoarten | ||||||

| Liquiditätsrisiken | Marktrisiken | Gegenparteienrisiken | Operationelle Risiken | |||

| Zahlungseingangsrisiko | Anlagerisiko | Insolvenzrisiko | Risiko strafbarer Handlungen | |||

| Zahlungsausgangsrisiko | Planabweichungsrisiko | Risiko aus Managementwechsel | IT-Risiko | |||

| Martkpreisrisiko | Rückabwicklungsrisiko | Schlüsselpersonenrisiko | ||||

| Risiko aus Leverage | Majoritätsrisiko | Risiko aus Interessenskonflikten | ||||

| Währungsrisiko | Bewertungsrisiko | Prozessrisiko | ||||

| Gesetzliches Risiko | ||||||

| Konzeptions- / Produkthaftungsrisiko | ||||||

| Reputationsrisiko | ||||||

| Katastrophenrisiko/Pandemie | ||||||

Die Risikosituation der Gesellschaft blieb im Geschäftsjahr gegenüber den Angaben in den Informationen gemäß § 307 Abs. 1 und 2 KAGB weitgehend unverändert mit Ausnahme der Corona-Pandemie wie obenstehend beschrieben. Die Anlage des Kapitals erfolgte in den vorangegangenen Geschäftsjahren ausschließlich gemäß den Anlagebedingungen.

Im Einzelnen stellen sich die Hauptanlagerisiken und wirtschaftlichen Unsicherheiten wie nachfolgend beschrieben dar. Für den Kommanditisten kann aufgrund der Risiken ein teilweiser oder vollständiger Verlust der geleisteten Kapitaleinlage eintreten.

Liquiditätsrisiken

Liquiditätsrisiken des AIF bestehen, wenn Zahlungseingänge aus Rückzahlungen der getätigten Investitionen verspätet, reduziert oder gar nicht erfolgen. Dieses Risiko verstärkt das Risiko, dass vorhandene liquide Mittel nicht ausreichen, die Zahlungsverpflichtungen des AIF jederzeit einhalten zu können, oder dass die zusätzlich benötigte Liquidität nicht oder nur zu unangemessen hohen Kosten beschafft werden kann.

Zielfonds haben teilweise aufgrund der Corona-Pandemie und deren Auswirkung auf den Einzelhandel die Ausschüttung im abgelaufenen Geschäftsjahr reduziert. Trotz dieser Reduzierungen war die Zahlungsfähigkeit der Investmentkommanditgesellschaft zu jedem Zeitpunkt gesichert. Auch für das folgende Geschäftsjahr wird bei planmäßiger Entwicklung mit keinen Liquiditätsengpässen gerechnet. Die Entwicklung bei den Branchen, die besonders von den Kontaktbeschränkungen betroffen sind, bleibt zu beobachten.

Die Reduzierung der Ausschüttungen bei den Zielfonds hat die Zahlungsfähigkeit der Investmentkommanditgesellschaft im abgelaufenen Geschäftsjahr nicht beeinträchtigt. Diese war durch eine ausreichende Liquiditätsausstattung gesichert. Auch für das Geschäftsjahr 2022 wird bei planmäßiger Entwicklung mit keinen Liquiditätsengpässen gerechnet.

Wertänderungsrisiken

Der Wert der Anlageobjekte ist von verschiedenen marktbeeinflussenden Faktoren abhängig. Der Net Asset Value der Beteiligungen kann größeren Schwankungen unterworfen sein. Dies kann zur Folge haben, dass die in der Unternehmensplanrechnung getroffenen Annahmen nicht eintreten.

Die Auswahl der Anlageobjekte erfolgt nach gründlicher Prüfung gemäß der vorgeschriebenen Prozesse zur Qualitätssicherung von Ankaufsentscheidungen. Bei dieser Prüfung werden sowohl die Zielfonds als auch der dahinterstehende Emittent geprüft, um einen langfristigen und planmäßigen Verlauf des Anlageobjekts mit hinreichender Wahrscheinlichkeit sicherzustellen.

Die durchgeführte Bewertung zum 31. Dezember 2021 zeigt bei keiner Beteiligung einen wesentlichen Wertverlust. Einzelne Beteiligungen haben geringfügige negative Bewertungskorrekturen erhalten die jeweils deutlich unter 1 % des Net Asset Values des AIF liegen.

Die Zielfondsbeteiligungen werden laufend überwacht. Insgesamt konnte trotz der Corona-Pandemie eine Wertsteigerung über alle Zielfondsbeteiligungen erzielt werden, die die Wertminderung überstiegen hat.

Gegenparteienrisiken

Das Gegenparteienrisiko besteht in der fehlenden oder mangelhaften Leistung einer Vertragspartei und verursacht bei der Investmentkommanditgesellschaft einen finanziellen Schaden.

Die Vertragspartner der Investmentkommanditgesellschaft können aufgrund der vertraglichen Gestaltung bei Schlecht- oder Mangelleistung jederzeit kurzfristig ausgetauscht werden. Die Qualität der Dienstleister wird sowohl durch die Abteilung Portfoliomanagement als auch Risikomanagement laufend überprüft.

Im Geschäftsjahr wurden keine Schlecht- und/oder Mangelleistungen von Vertragspartnern geleistet.

Die liquiden Bankbestände lagen im abgelaufenen Geschäftsjahr bei TEUR 650. Während der Platzierungsphase (Platzierungsende mit Gesellschafterbeschluss vom 06.12.2021 bis zum 31.12.2022 verlängert) kommt es aufgrund des Zuflusses von neuem Eigenkapital immer wieder zu solchen Anstiegen im Bankbestand, da die Anbindung von Zielfonds zeitlich verzögert zum Mittelzufluss durch die neuen Anleger erfolgt. Nach Abschluss der Platzierungsphase wird der Bankbestand auf das notwendige Minimum reduziert werden.

Die negative Verzinsung der Guthabenbestände konnte im Geschäftsjahr nicht vermieden werden, da alle Banken diese erheben. Die Entwicklung wird beobachtet und sollten sich Möglichkeiten ergeben werden diese von der Geschäftsführung umgehend wahrgenommen.

Operationelle Risiken

Die Investmentkommanditgesellschaft hat die KVG mit der kollektiven Vermögensverwaltung beauftragt. Aufgrund der Einbindung der KVG und ihrer Investmentkommanditgesellschaften innerhalb derselben Unternehmensgruppe kann es zu Interessenkonflikten zwischen der KVG und dem AIF sowie zwischen verschiedenen AIF kommen.

Die Interessenkonflikte werden laufend überprüft und die Mitarbeiter der KVG sind gemäß Mitarbeitervereinbarung dazu verpflichtet, jede Art von Interessenkonflikt offen zu legen, unabhängig davon, ob dieser Interessenkonflikt den Mitarbeiter selbst, einen von ihm betreuten AIF oder eines sonstigen in der Unternehmensgruppe befindlichen AIF betrifft.

Im abgelaufenen Geschäftsjahr wurden keine Interessenkonflikte festgestellt, die nicht vermieden werden konnten und somit den Anlegern offengelegt werden müssten.

Dieses Risikomanagementsystem wird in einem Regelkreislauf permanent weiterentwickelt. In den aufgeführten Risikokategorien waren im Geschäftsjahr keine Risiken zu verzeichnen, die den Fortbestand der KVG oder der Investmentkommanditgesellschaft gefährdet hätten.

Finanzielle und nichtfinanzielle Leistungsindikatoren

Wesentliche Steuerungsgröße ist die Liquidität der Investmentkommanditgesellschaft. Die vorhandene Liquidität ist Basis der weiteren Mittelverwendung. Die Investitionen und die laufenden Kosten der Investmentkommanditgesellschaft unterliegen einer ständigen Kontrolle. Auf eventuelle Abweichungen zur Planrechnung der Investmentkommanditgesellschaft kann entsprechend mit einer Anpassung der Investitionstätigkeit oder zukünftigen Ausschüttungen reagiert werden.

Die Einzahlung von Kommanditkapital zum Bilanzstichtag erfolgte in Höhe von EUR 6.850.000,00 (Vorjahr EUR 5.000.000,00). Der Kapitalanteil der Kommanditisten in Höhe von EUR 6.623.500,00 (Vorjahr EUR 4.841.000,00) resultiert aus den Einzahlungen (gezeichnete Einlage in Höhe von EUR 6.850.000,00 (Vorjahr EUR 5.000.000,00) und Rücklagen in Höhe von EUR 15.000,00 (Vorjahr EUR 9.000,00) abzüglich Initialkosten in Höhe von EUR 241.500,00 (Vorjahr EUR 168.000,00). Der Nettoinventarwert zum 31. Dezember 2021 beträgt EUR 6.600.154,11 (Vorjahr EUR 4.753.772,68). Somit beträgt der Nettoinventarwert je Anteil, der jeweils für einen Kapitalanteil in Höhe von EUR 1 bestimmt wird, EUR 0,996 (Vorjahr EUR 0,982).

Zu weiteren finanziellen Leistungsindikatoren verweisen wir auf Abschnitt V dieses Berichts.

Die aus der Investitionstätigkeit der Investmentgesellschaft erzielte Liquidität (einschließlich der Liquidität aus der Veräußerung von Vermögensgegenständen) soll an die Anleger ausgezahlt werden, soweit sie nicht nach Auffassung der Geschäftsführung der Investmentgesellschaft als angemessene Liquiditätsreserve zur Sicherstellung einer ordnungsgemäßen Fortführung der Geschäfte der Gesellschaft bzw. zur Erfüllung von Zahlungsverpflichtungen benötigt wird. Die Höhe der Auszahlungen kann variieren. Es kann zur Aussetzung der Auszahlungen kommen. Die Beteiligung am Ergebnis der Investmentgesellschaft sowie an der zur Auszahlung an die Kommanditisten zur Verfügung stehenden Liquidität der Investmentgesellschaft richtet sich grundsätzlich nach dem Verhältnis der Kapitalanteile der Anleger.

4. Wirtschaftsbericht

Gesamtwirtschaftliche Entwicklung

Die globale Corona-Pandemie hat nach dem Jahr 2020 auch 2021 die Entwicklung der Weltwirtschaft bestimmt. Nachdem im Jahr 2020 das Bruttoinlandsprodukt (BIP) im Euroraum real mit -6,5 % stark zurückgegangen war, erreichte es im Jahr 2021 ein Wachstum von rd. 5 % und konnte in einigen europäischen Volkswirtschaften im dritten Quartal 2021 erstmals wieder an das Vorkrisenniveau anknüpfen. In Europa wuchs die Wirtschaft besonders im Sommer 2021 wieder rasch. Auf eine zügige Erholung der weltweiten Güternachfrage folgten Angebotsengpässe, die zu starken Preissteigerungen b ei Rohstoffen, Vorprodukten und Fertigwaren führten. Unabhängig davon bildeten sich im Schiffsverkehr räumliche Ungleichgewichte, welche weltweit die Lücke zwischen Warenangebot und -nachfrage verstärkten und die Industrieproduktion zeitweise stagnieren ließen.

Preissteigerungen, die u. a. bei fossilen Energieträgern sowie bei Vorprodukten industrieller Fertigungen, wie Halbleitern, zu beobachten waren, wirken sich aktuell auf die Verbraucherpreise aus. Im Euroraum stieg der allgemeine Verbraucherpreisindex um 4,9 % im November 2021 im Vergleich zum Vorjahresmonat an, in USA betrug der Anstieg des Index sogar 6,8 %. Nach dem Abbau von Materialmangel und Nachfrageüberhängen wird ein Abklingen dieser Inflationsdynamik erwartet. Der Verbraucherpreisindex dürfte im Euroraum in den Jahren 2022 und 2023 um rd. 3,2 % bzw. 1,6 % steigen. In Deutschland stieg der Verbraucherpreisindex im vergangenen Jahr im Mittel um 3,1 % und soll 2022 um rd. 3,3 % ansteigen, während für 2023 nur ein Anstieg von 1,8 % prognostiziert wird.

Das BIP, das real im Jahr 2021 im Euroraum um insgesamt rd. 5 % bzw. weltweit um rd. 6 % wuchs, wird weiter steigend erwartet. In den Jahren 2022 und 2023 soll das reale BIP nach Annahmen des ifo-Instituts im Euroraum um ca. 3,9 % bzw. 3,0 % anwachsen. Für Deutschland betrug das reale BIP-Wachstum 2021 rd. 2,5 % und wird für 2022 mit +3,7 % und für 2023 mit +2,9 % erwartet.

Die Erholung der Weltwirtschaft bleibt weiterhin abhängig vom Verlauf der Pandemie. Neue Virusvarianten bergen stets Risiken, indem sie die Pandemiebekämpfung vor neue Herausforderungen stellen. Darüber hinaus könnten Produktions- und Lieferengpässe länger als gedacht anhalten und einen weiteren Aufwärtsdruck auf Güterpreise ausüben.

Die Aktienmärkte blieben aufgrund der günstigen geldpolitischen Maßnahmen sowie aufgrund von manchen profitierenden Branchen – Beispiele sind Impfstoffhersteller, Laborausrüster oder Logistikkonzerne – auf Wachstumskurs. Nach dem Stand des Dax Ende Januar 2021 bei etwa 13.433 Punkten folgte ein neues Allzeithoch bei 16.290 Punkten im November 2021. Ende 2021 notierte dieser letztlich bei rd. 15.885 Punkten.

Eine Abwertung des Euros gegenüber dem US-Dollar ist seit etwa Mitte des Jahres 2021 zu beobachten. Insgesamt ging der Euro von 1,2296 USD im Januar auf den Kurs von 1,1326 USD zum Jahresende zurück und lag damit aber noch etwas über dem Niveau von Anfang 2020 bzw. Ende 2019.

Marktentwicklung Immobilienwirtschaft

Im Jahr 2021 wurden in Deutschland Immobilien für etwa 110,6 Mrd. Euro gehandelt. Davon entfielen rund 58,8 Mrd. Euro auf Gewerbe- und etwa 51,8 Mrd. Euro auf Wohnimmobilien. Verglichen mit anderen Nutzungsarten waren Wohnimmobilien erstmals die Nutzungsart mit dem höchsten Transaktionsvolumen, während sich der Investmentmarkt für Büro-, Einzelhandels- und Industrie-/Logistikimmobilien jeweils auf einem sehr hohen Niveau stabilisiert hat.

Die Anlageklasse Wohnen wurde bislang kaum durch die Auswirkungen der seit 2020 andauernden Corona-Pandemie beeinträchtigt und bietet in diesen Zeiten stabile Erträge mit niedrigem Konjunkturrisiko. Insofern überrascht es wenig, dass die Corona-Pandemie den Wohninvestmentmarkt nicht ausgebremst, sondern weiter angetrieben hat.

Letzteres gilt auch für den Logistikimmobilienmarkt. Die unvermindert zunehmende Bedeutung des Onlinehandels sowie die versorgungsstrukturelle Funktion von Logistikunternehmen stärkt das Vertrauen der Investoren in dieses Segment. Neben der Beobachtung weiter steigender Mieten wird mit einer anhaltend guten Nachfragesituation nach Logistikimmobilien gerechnet. Die Lage bei den Einzelhandelsimmobilien muss noch immer differenziert betrachtet werden. Während der Einzelhandel des täglichen Bedarfs Umsatzzuwächse verzeichnen kann, muss der sonstige Handel weiterhin mit pandemiebedingten erheblichen Einschränkungen und entsprechenden Auswirkungen auf den Umsatz leben. Insofern dominieren innerhalb dieser Nutzungsart auch weiterhin die sicherheitsorientierten Lebensmittelmärkte und lebensmittelgeankerten Fachmarkt- und Nahversorgungszentren.

Bei den Büroimmobilien zeichnet sich seit dem 3. Quartal 2021 in den sieben größten deutschen Büroimmobilienmärkten (Berlin, Hamburg, Köln, Frankfurt a. M., Düsseldorf, Stuttgart und München) eine wieder wachsende Nachfrage ab. Die zunächst große Unsicherheit hinsichtlich des zukünftigen Büroflächenbedarfs vor dem Hintergrund der wachsenden Bedeutung des Homeoffice, scheint sich abgemildert zu haben. Zwar scheint klar, dass das Homeoffice auch nach überstandener Pandemie fester Bestandteil der Arbeitsorganisation bleiben wird und sich hieraus auch leicht steigende Leerstände ergeben könnten. Auf der anderen Seite, zeigt sich aber auch, dass der Wunsch der Beschäftigten groß ist, sich wieder persönlich zu treffen und auszutauschen und das Büro damit auch weiterhin ein unverzichtbarer Bestandteil der Arbeitsorganisation bleiben wird.

Marktentwicklung Zweitmarkt für Immobilienfonds in Deutschland

Ein Großteil der in den vergangenen Jahren in Deutschland aufgelegten geschlossenen Immobilienfonds ist u. a. aufgrund einer (marktüblichen) Laufzeit von 10 bis 20 Jahren noch aktiv, d. h. nicht liquidiert. Die zugrundeliegenden Immobilien im Portfolio der Fonds sind entsprechend fertiggestellt, umgebaut bzw. saniert sowie vermietet, so dass die Aufwendungen und Einnahmen aus den Fondsimmobilien ermittelbar und weitgehend planbar sind. Darüber hinaus sollte i. d. R. eine eventuell bei Immobilienkauf aufgenommene Kreditfinanzierung bereits in einem fortgeschrittenen Tilgungsstadium sein und die Attraktivität des Immobilienstandortes sowie die Leistung des Immobilien- / Fondsmanagers überprüfbar sein. Diese Vorteile eines „reiferen“ Immobilienfonds beabsichtigen Investoren am sogenannten Zweitmarkt zu nutzen. In Deutschland gibt es seit 2015 eine große Zweitmarkt-Plattform (-Börse) für geschlossene Fondsbeteiligungen: die Fondsbörse Deutschland (Zweitmarkt.de), entstanden aus dem Zusammenschluss der Fondsbörse Deutschland Beteiligungsmakler AG und der Deutsche Zweitmarkt AG (DZAG).

Im Jahr 2021 erzielte diese Zweitmarktplattform ein nominales Handelsvolumen in Höhe von 336 Mio. EUR, ein im Vergleich zum Vorjahr um 56 Mio. EUR bzw. um 20 % höheres Handelsvolumen. Vom Handelsvolumen entfiel, wie in den Jahren zuvor, der Großteil – im vergangenen Jahr rund 70 % – auf den Handel mit Immobilienfonds.

5. Lage des Unternehmens

Am 25. Oktober 2019 wurde für die Investmentkommanditgesellschaft die Vertriebszulassung durch die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) erteilt. Der persönlich haftende Gesellschafter bestimmt auf Vorschlag der KVG den Zeitpunkt, bis zu dem Einlagen gezeichnet werden können.

Die Zeichnungsfrist endet spätestens am 31.12.2021. Mit Beschluss vom 06.12.2021 wurde die Zeichnungsfrist bis zum 31.12.2022 verlängert.

Die Vermögens –und Finanzlage der Gesellschaft beträgt auf Seiten der Aktiva EUR 6.888.908,00 und beinhaltet Beteiligungen in Höhe von EUR 6.227.798,00, ein Bankguthaben in Höhe von EUR 649.606,84 und anderen Forderungen in Höhe von EUR 11.503,16. Die Passiva enthalten im Wesentlichen Verbindlichkeiten aus dem Erwerb von Investitionsgütern in Höhe von EUR 251.376,73 und anderen Lieferungen und Leistungen in Höhe von EUR 6.514,16.

Ertragslage

Das negative realisierte Ergebnis des Geschäftsjahres 2021 in Höhe von EUR -163.203,68 setzt sich im Wesentlichen aus Initialkosten in Höhe von EUR 73.877,48, Verwaltungskosten in Höhe von EUR 45.434,93 sowie Kosten für die Jahresabschlussprüfung und Steuerberatung in Höhe von EUR 20.281,15 zusammen. Die Ertragslage wird künftig auch von der Entwicklung der Rückflüsse der geplanten Investitionen bestimmt. Das nicht realisierte Ergebnis des Geschäftsjahres 2021 beträgt EUR 413.478,75 und ist auf die Erträge aus Neubewertung in Höhe von EUR 427.187,70 zurückzuführen. Demgegenüber stehen Aufwendungen aus der Neubewertung von Beteiligungen in Höhe von EUR -13.708,95. Das Ergebnis des Geschäftsjahres 2021 beträgt somit EUR 250.275,07.

Der persönlich haftende Gesellschafter der Investmentgesellschaft erhält als Entgelt für seine Haftungsübernahme und für seine Geschäftsführungstätigkeit eine jährliche Vergütung bis zur Höhe von 0,119 %. Die Vergütung ist bezogen auf den durchschnittlichen Nettoinventarwert der Investmentkommanditgesellschaft im Geschäftsjahr einschließlich gesetzlicher Umsatzsteuer.

Die KVG erhält eine jährliche Verwaltungsvergütung bis zur Höhe von 0,74 % des durchschnittlichen Nettoinventarwertes der Investmentkommanditgesellschaft im jeweiligen Geschäftsjahr (Bemessungsgrundlage).

Die jährliche Vergütung für die Verwahrstelle beträgt 0,0714 % p. a. der Bemessungsgrundlage (durchschnittlichen Nettoinventarwert der Investmentkommanditgesellschaft) im jeweiligen Geschäftsjahr.

Neutraubling, 24. Juni 2022

Real Select Beteiligungs GmbH

|

Dr. Werner Bauer |

Tibor von Wiedebach und Nostitz-Jänkendorf |

VERMERK DES ABSCHLUSSPRÜFERS

An die BVT Zweitmarkt Handel II GmbH & Co. Geschlossene Investment KG, Neutraubling

VERMERK ÜBER DIE PRÜFUNG DES JAHRESABSCHLUSSES UND DES LAGEBERICHTS

Prüfungsurteile

Wir haben den Jahresabschluss der BVT Zweitmarkt Handel II GmbH & Co. Geschlossene Investment KG, Neutraubling, bestehend aus der Bilanz zum 31. Dezember 2021, der Gewinn und Verlustrechnung für das Geschäftsjahr vom 1. Januar bis zum 31. Dezember 2021 sowie dem Anhang, einschließlich der Darstellung der Bilanzierungs und Bewertungsmethoden geprüft. Darüber hinaus haben wir den Lagebericht der BVT Zweitmarkt Handel II GmbH & Co. Geschlossene Investment KG, Neutraubling für das Geschäftsjahr vom 1. Januar bis zum 31. Dezember 2021 geprüft.

Nach unserer Beurteilung aufgrund der bei der Prüfung gewonnenen Erkenntnisse

1. entspricht der beigefügte Jahresabschluss in allen wesentlichen Belangen den deutschen, für bestimmte Personengesellschaften geltenden handelsrechtlichen Vorschriften unter Berücksichtigung der Vorschriften des deutschen Kapitalanlagegesetzbuchs (KAGB) und den einschlägigen europäischen Verordnungen und vermittelt unter Beachtung dieser Vorschriften ein den tatsächlichen Verhältnissen entsprechendes Bild der Vermögens und Finanzlage der Gesellschaft zum 31. Dezember 2021 sowie ihrer Ertragslage für das Geschäftsjahr vom 1. Januar bis zum 31. Dezember 2021 und

2. vermittelt der beigefügte Lagebericht insgesamt ein zutreffendes Bild von der Lage der Gesellschaft. In allen wesentlichen Belangen steht dieser Lagebericht in Einklang mit dem Jahresabschluss, entspricht den deutschen gesetzlichen Vorschriften und den einschlägigen europäischen Vorordnungen.

Gemäß § 159 Satz 1 i.V.m. § 136 KAGB i.V.m. § 322 Abs. 3 Satz 1 HGB erklären wir, dass unsere Prüfung zu keinen Einwendungen gegen die Ordnungsmäßigkeit des Jahresabschlusses und des Lageberichts geführt hat.

Grundlage für die Prüfungsurteile

Wir haben unsere Prüfung des Jahresabschlusses und des Lageberichts in Übereinstimmung mit § 159 Satz 1 i.V.m. § 136 KAGB i.V.m. § 317 HGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführt. Unsere Verantwortung nach diesen Vorschriften und Grundsätzen ist im Abschnitt „Verantwortung des Abschlussprüfers für die Prüfung des Jahresabschlusses und des Lageberichts“ unseres Vermerks weitergehend beschrieben. Wir sind von der Gesellschaft unabhängig in Übereinstimmung mit den deutschen handelsrechtlichen und berufsrechtlichen Vorschriften und haben unsere sonstigen deutschen Berufspflichten in Übereinstimmung mit diesen Anforderungen erfüllt. Wir sind der Auffassung, dass die von uns erlangten Prüfungsnachweise ausreichend und geeignet sind, um als Grundlage für unsere Prüfungsurteile zum Jahresabschluss und zum Lagebericht zu dienen.

Sonstige Informationen

Die Geschäftsführung ist für die sonstigen Informationen verantwortlich. Die sonstigen Informationen umfassen

1. die Erklärung der gesetzlichen Vertreter nach § 264 Abs. 2 Satz 3, § 289 Abs. 1 Satz 5 HGB.

Unsere Prüfungsurteile zum Jahresabschluss und Lagebericht erstrecken sich nicht auf die sonstigen Informationen und dementsprechend geben wir weder ein Prüfungsurteil noch irgendeine andere Form von Prüfungsschlussfolgerung hierzu ab.

Im Zusammenhang mit unserer Prüfung haben wir die Verantwortung, die sonstigen Informationen zu lesen und dabei zu würdigen, ob die sonstigen Informationen

2. wesentliche Unstimmigkeiten zum Jahresabschluss, Lagebericht oder unseren bei der Prüfung erlangten Kenntnissen aufweisen oder

3. anderweitig wesentlich falsch dargestellt erscheinen.

Wir haben in diesem Zusammenhang nichts zu berichten.

Verantwortung der gesetzlichen Vertreter für den Jahresabschluss und den Lagebericht

Die gesetzlichen Vertreter sind verantwortlich für die Aufstellung des Jahresabschlusses, der den deutschen, für bestimmte Personengesellschaften geltenden handelsrechtlichen Vorschriften unter Berücksichtigung der Vorschriften des deutschen KAGB und der einschlägigen europäischen Verordnungen in allen wesentlichen Belangen entspricht, und dafür, dass der Jahresabschluss unter Beachtung dieser Vorschriften ein den tatsächlichen Verhältnissen entsprechendes Bild der Vermögens, Finanz und Ertragslage der Gesellschaft vermittelt.

Ferner sind die gesetzlichen Vertreter verantwortlich für die internen Kontrollen, die sie in Übereinstimmung mit diesen Vorschriften als notwendig bestimmt haben, um die Aufstellung eines Jahresabschlusses zu ermöglichen, der frei von wesentlichen beabsichtigten oder unbeabsichtigten falschen Darstellungen ist. Bei der Aufstellung des Jahresabschlusses sind die gesetzlichen Vertreter dafür verantwortlich, die Fähigkeit der Gesellschaft zur Fortführung der Unternehmenstätigkeit zu beurteilen. Des Weiteren haben sie die Verantwortung, Sachverhalte in Zusammenhang mit der Fortführung der Unternehmenstätigkeit, sofern einschlägig, anzugeben. Darüber hinaus sind sie dafür verantwortlich, auf der Grundlage des Rechnungslegungsgrundsatzes der Fortführung der Unternehmenstätigkeit zu bilanzieren, sofern dem nicht tatsächliche oder rechtliche Gegebenheiten entgegenstehen.

Außerdem sind die gesetzlichen Vertreter verantwortlich für die Aufstellung des Lageberichts, der insgesamt ein zutreffendes Bild von der Lage der Gesellschaft vermittelt sowie in allen wesentlichen Belangen mit dem Jahresabschluss in Einklang steht, den deutschen gesetzlichen Vorschriften und den einschlägigen europäischen Vorordnungen entspricht. Ferner sind die gesetzlichen Vertreter verantwortlich für die Vorkehrungen und Maßnahmen (Systeme), die sie als notwendig erachtet haben, um die Aufstellung eines Lageberichts in Übereinstimmung mit den anzuwendenden deutschen gesetzlichen Vorschriften und einschlägigen europäischen Verordnungen zu ermöglichen, und um ausreichende geeignete Nachweise für die Aussagen im Lagebericht erbringen zu können.

Verantwortung des Abschlussprüfers für die Prüfung des Jahresabschlusses und des Lageberichts

Unsere Zielsetzung ist, hinreichende Sicherheit darüber zu erlangen, ob der Jahresabschluss als Ganzes frei von wesentlichen beabsichtigten oder unbeabsichtigten falschen Darstellungen ist und ob der Lagebericht insgesamt ein zutreffendes Bild von der Lage der Gesellschaft vermittelt sowie in allen wesentlichen Belangen mit dem Jahresabschluss sowie mit den bei der Prüfung gewonnenen Erkenntnissen in Einklang steht, den deutschen gesetzlichen Vorschriften und den einschlägigen europäischen Verordnungen entspricht sowie einen Vermerk zu erteilen, der unsere Prüfungsurteile zum Jahresabschluss und zum Lagebericht beinhaltet.

Hinreichende Sicherheit ist ein hohes Maß an Sicherheit, aber keine Garantie dafür, dass eine in Übereinstimmung mit § 159 Satz 1 i.V.m. § 136 KAGB i.V.m. § 317 HGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführte Prüfung eine wesentliche falsche Darstellung stets aufdeckt. Falsche Darstellungen können aus Verstößen oder Unrichtigkeiten resultieren und werden als wesentlich angesehen, wenn vernünftigerweise erwartet werden könnte, dass sie einzeln oder insgesamt die auf der Grundlage dieses Jahresabschlusses und Lageberichts getroffenen wirtschaftlichen Entscheidungen von Adressaten beeinflussen.

Während der Prüfung üben wir pflichtgemäßes Ermessen aus und bewahren eine kritische Grundhaltung.

Darüber hinaus

1. identifizieren und beurteilen wir die Risiken wesentlicher beabsichtigter oder unbeabsichtigter falscher Darstellungen im Jahresabschluss und im Lagebericht, planen und führen Prüfungshandlungen als Reaktion auf diese Risiken durch sowie erlangen Prüfungsnachweise, die ausreichend und geeignet sind, um als Grundlage für unsere Prüfungsurteile zu dienen. Das Risiko, dass wesentliche falsche Darstellungen nicht aufgedeckt werden, ist bei Verstößen höher als bei Unrichtigkeiten, da Verstöße betrügerisches Zusammenwirken, Fälschungen, beabsichtigte Unvollständigkeiten, irreführende Darstellungen bzw. das Außerkraftsetzen interner Kontrollen beinhalten können.

2. gewinnen wir ein Verständnis von dem für die Prüfung des Jahresabschlusses relevanten internen Kontrollsystem und den für die Prüfung des Lageberichts relevanten Vorkehrungen und Maßnahmen, um Prüfungshandlungen zu planen, die unter den gegebenen Umständen angemessen sind, jedoch nicht mit dem Ziel, ein Prüfungsurteil zur Wirksamkeit dieses Systems der Gesellschaft abzugeben.

3.beurteilen wir die Angemessenheit der von den gesetzlichen Vertretern angewandten Rechnungslegungsmethoden sowie die Vertretbarkeit der von den gesetzlichen Vertretern dargestellten geschätzten Werte und damit zusammenhängenden Angaben.

4. ziehen wir Schlussfolgerungen über die Angemessenheit des von den gesetzlichen Vertretern angewandten Rechnungslegungsgrundsatzes der Fortführung der Unternehmenstätigkeit sowie, auf der Grundlage der erlangten Prüfungsnachweise, ob eine wesentliche Unsicherheit im Zusammenhang mit Ereignissen oder Gegebenheiten besteht, die bedeutsame Zweifel an der Fähigkeit der Gesellschaft zur Fortführung der Unternehmenstätigkeit aufwerfen können. Falls wir zu dem Schluss kommen, dass eine wesentliche Unsicherheit besteht, sind wir verpflichtet, im Vermerk auf die dazugehörigen Angaben im Jahresabschluss und im Lagebericht aufmerksam zu machen oder, falls diese Angaben unangemessen sind, unser jeweiliges Prüfungsurteil zu modifizieren. Wir ziehen unsere Schlussfolgerungen auf der Grundlage der bis zum Datum unseres Vermerks erlangten Prüfungsnachweise. Zukünftige Ereignisse oder Gegebenheiten können jedoch dazu führen, dass die Gesellschaft ihre Unternehmenstätigkeit nicht mehr fortführen kann.

5. beurteilen wir die Gesamtdarstellung, den Aufbau und den Inhalt des Jahresabschlusses einschließlich der Angaben sowie ob der Jahresabschluss die zugrunde liegenden Geschäftsvorfälle und Ereignisse so darstellt, dass der Jahresabschluss unter Beachtung der deutschen gesetzlichen Vorschriften und der einschlägigen europäischen Verordnungen ein den tatsächlichen Verhältnissen entsprechendes Bild der Vermögens, Finanz und Ertragslage der Gesellschaft vermittelt.

6. beurteilen wir den Einklang des Lageberichts mit dem Jahresabschluss, seine Gesetzesentsprechung und das von ihm vermittelte Bild von der Lage der Gesellschaft.

Wir erörtern mit den für die Überwachung Verantwortlichen u.a. den geplanten Umfang und die Zeitplanung der Prüfung sowie bedeutsame Prüfungsfeststellungen, einschließlich etwaiger Mängel im internen Kontrollsystem, die wir während unserer Prüfung feststellen.

SONSTIGE GESETZLICHE UND ANDERE RECHTLICHE ANFORDERUNGEN

VERMERK ÜBER DIE PRÜFUNG DER ORDNUNGSGEMÄSSEN ZUWEISUNG VON GEWINNEN, VERLUSTEN, EINLAGEN UND ENTNAHMEN ZU DEN EINZELNEN KAPITALKONTEN

Prüfungsurteil

Wir haben auch die ordnungsgemäße Zuweisung von Gewinnen, Verlusten, Einlagen und Entnahmen zu den einzelnen Kapitalkonten der BVT Zweitmarkt Handel II GmbH & Co. Geschlossene Investment KG, Neutraubling zum 31. Dezember 2021 geprüft.

Nach unserer Beurteilung aufgrund der bei der Prüfung gewonnenen Erkenntnisse erfolgte die Zuweisung von Gewinnen, Verlusten, Einlagen und Entnahmen zu den einzelnen Kapitalkonten in allen wesentlichen Belangen ordnungsgemäß.

Grundlage für das Prüfungsurteil

Wir haben unsere Prüfung der ordnungsgemäßen Zuweisung von Gewinnen, Verlusten, Einlagen und Entnahmen zu den einzelnen Kapitalkonten in Übereinstimmung mit § 159 i.V.m. § 136 Abs. 2 KAGB unter Beachtung des International Standard on Assurance Engagements (ISAE) 3000 (Revised) „Assurance Engagements Other than Audits or Reviews of Historical Financial Information“ (Stand Dezember 2013) durchgeführt. Unsere Verantwortung nach diesen Vorschriften und Grundsätzen ist im Abschnitt „Verantwortung des Abschlussprüfers für die Prüfung der ordnungsgemäßen Zuweisung von Gewinnen, Verlusten, Einlagen und Entnahmen zu den einzelnen Kapitalkonten“ unseres Vermerks weitergehend beschrieben. Wir sind von der Gesellschaft unabhängig in Übereinstimmung mit den deutschen handelsrechtlichen und berufsrechtlichen Vorschriften und haben unsere sonstigen deutschen Berufspflichten in Übereinstimmung mit diesen Anforderungen erfüllt. Wir sind der Auffassung, dass die von uns erlangten Prüfungsnachweise ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zu der ordnungsgemäßen Zuweisung von Gewinnen, Verlusten, Einlagen und Entnahmen zu den einzelnen Kapitalkonten zu dienen.

Verantwortung der gesetzlichen Vertreter für die ordnungsgemäße Zuweisung von Gewinnen, Verlusten, Einlagen und Entnahmen zu den einzelnen Kapitalkonten

Die gesetzlichen Vertreter der Gesellschaft sind verantwortlich für die in allen wesentlichen Belangen ordnungsgemäße Zuweisung von Gewinnen, Verlusten, Einlagen und Entnahmen zu den einzelnen Kapitalkonten. Ferner sind die gesetzlichen Vertreter verantwortlich für die internen Kontrollen, die sie in Übereinstimmung mit diesen Vorschriften als notwendig bestimmt haben, um die ordnungsgemäße Zuweisung von Gewinnen, Verlusten, Einlagen und Entnahmen zu den einzelnen Kapitalkonten zu ermöglichen.

Verantwortung des Abschlussprüfers für die Prüfung der ordnungsgemäßen Zuweisung von Gewinnen, Verlusten, Einlagen und Entnahmen zu den einzelnen Kapitalkonten

Unsere Zielsetzung ist, hinreichende Sicherheit darüber zu erlangen, ob die Zuweisung von Gewinnen, Verlusten, Einlagen und Entnahmen zu den einzelnen Kapitalkonten ordnungsmäßig ist, sowie einen Vermerk zu erteilen, der unser Prüfungsurteil zu der ordnungsgemäßen Zuweisung von Gewinnen, Verlusten, Einlagen und Entnahmen zu den einzelnen Kapitalkonten beinhaltet.