München

Jahresabschluss zum Geschäftsjahr vom 01.01.2021 bis zum 31.12.2021

LAGEBERICHT

STAMMDATEN

| Fondsname | AGP Advisor Global Partners Fund II GmbH & Co. KG |

| Investitions- und Anlagestrategie | Beteiligungen an institutionellen Investmentstrategien mit Anlageschwerpunkt Immobilien und Infrastruktur |

| Geschäftsführung | DF Deutsche Finance Management GmbH |

| Fonds- und Berichtswährung | Euro |

| Berichtsstichtag | 31.12.2021 |

| Geschäftsjahr | 01.01.-31.12. |

| Laufzeit | bis 31.12.20251 |

| Datum der Gründung | 19.11.2009 |

| Dauer der Beitrittsphase | bis 30.06.2011 |

| Anzahl der Investoren2 | 2.920 |

| Steuerliche Einkunftsart | Einkünfte aus Gewerbebetrieb |

| Sitz | Leopoldstraße 156, 80804 München |

| Handelsregister | Amtsgericht München, HRA 94735 |

KOMPLEMENTÄRIN

| Name | DF Deutsche Finance Management GmbH |

| Sitz | Leopoldstraße 156, 80804 München |

| Handelsregister | Amtsgericht München, HRB 162136 |

| Geschäftsführer | Stefanie Watzl, Christoph Falk (beide geschäftsansässig unter der Adresse der Gesellschaft) |

KAPITALVERWALTUNGSGESELLSCHAFT (KVG)

| Name | DF Deutsche Finance Investment GmbH |

| Sitz | Leopoldstraße 156, 80804 München |

| Handelsregister | Amtsgericht München, HRB 181590 |

| Geschäftsführer | Stefanie Watzl. Christoph Falk. Dr. Florian Delitz (ab 01.05.2022) (alle geschäftsansässig unter der Adresse der Gesellschaft) |

| Aufsichtsrat | Rüdiger Herzog (Vorsitzender), Dr. Tobias Wagner. Dr. Dirk Rupietta |

VERWAHRSTELLE

| Name | CACEIS Bank S.A., Germany Branch |

| Sitz | Lilienthalallee 36, 80939 München |

| Handelsregister | Zweigniederlassung der CACEIS Bank S.A., Handelsregister Paris, HR-Nummer: 692 024 722 |

| Vorstand | Jean-Francois Abadie (Generaldirektor) |

| Vorsitzender des Verwaltungsrats | Jacques Ripoll |

WEITERE VERTRAGSPARTNER

| Treuhänder | Concept Treuhand Steuerberatungsgesellschaft mbH, München |

| Steuerberater | Alpha Treuhand Steuerberatungsgesellschaft mbH, München |

| Rechtliche/Steuerliche Beratung Investitionen | Wirtschaftskanzleien Linklaters. München und Clifford Chance, Frankfurt am Main |

| Abschlussprüfer | KPMG AG Wirtschaftsprüfungsgesellschaft, München |

1 Zum 03. Juni 2022 hat die Komplementäre entsprechend § 18 Abs. 1 Satz 2 des Gesellschaftsvertrages die Dauer der Gesellschaft um 3 Jahre auf den 31.12.2025 verlängert.

2 Anzahl an Beteiligungen von Anlegern.

AGP FUND II IM ÜBERBLICK

Die AGP Advisor Global Partners Fund II GmbH & Co. KG (kurz: AGP Fund II oder Investmentfonds) ist eine geschlossene extern verwaltete Investmentgesellschaft in der Rechtsform einer Kommanditgesellschaft mit Sitz in München. Der Investmentfonds wurde am 19.11.2009 gegründet.

Im Geschäftsjahr 2011 wurde die Beitrittsphase mit einem gezeichneten Kapital von über 49 Mio. EUR (ohne Agio) und 2.934 Anlegern (aktueller Stand: 2.920 Anleger) abgeschlossen. Die Strategie des Investmentfonds ist der Aufbau und die Verwaltung eines diversifizierten Portfolios von institutionellen Investmentstrategien der Assetklassen Immobilien und Infrastruktur.

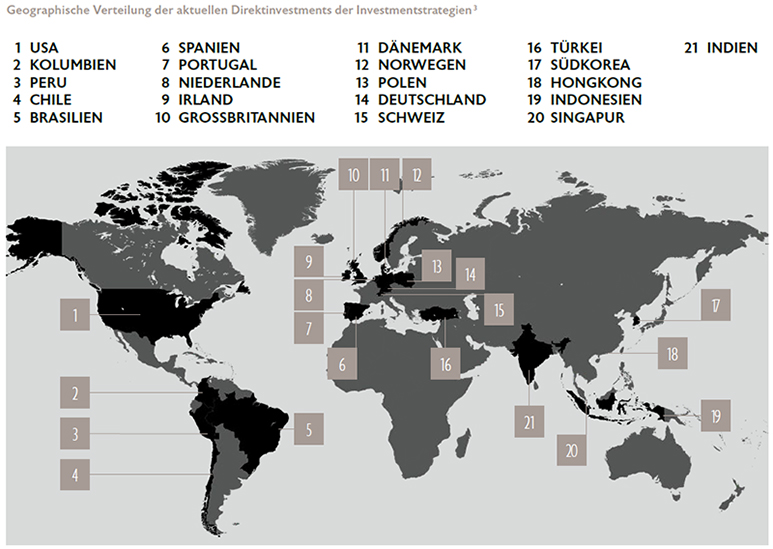

Der Investmentfonds verfügt zum 31.12.2021 in seinen 18 institutionellen Investmentstrategien über ein Portfolio von 736 Immobilien- und Infrastrukturinvestments in 21 Ländern.

Der Nettoinventarwert (NIW) pro Anteil beträgt 0,81 EUR bei 48.932.394 Anteilen. Unter Berücksichtigung der bisher gezahlten und zurückgestellten Steuern in Höhe von rund 4 % beträgt die Leistungsentwicklung am Geschäftsjahresende 0,85 EUR pro Anteil und hat sich gegenüber dem Vorjahreswert um 4,9 % erhöht. Die Leistungsentwicklung des Investmentfonds ist seit dem Ende der Beitrittsphase in 2011 um 11,8 % gestiegen.3

KENNZAHLEN AGP FUND II

| BASIS | STAND 31.12.2021 | STAND 31.12.2020 | |

| Gezeichnetes Kapital (Eigenkapital ohne Agio) | EUR | 48.936.235 | 48.944.235 |

| Eingezahltes Kapital (ohne Agio) | EUR | 48.932.394 | 48.659.177 |

| Auszahlungen an Anleger (kumuliert) | EUR | 0 | 0 |

| Gesellschaftskapital der Kommanditisten netto nach HGB | EUR | 30.618.095 | 31.176.978 |

| Gezeichnete Investmentstrategien | Anzahl | 18 | 18 |

| Gezeichnetes Kapital bei den Investmentstrategien4 | EUR | 64.694.173 | 66.611.447 |

| Offene Kapitalzusagen bei den Investmentstrategien4 | EUR | 11.472.152 | 9.555.626 |

3 Der Anteilwert 2011 wurde aus dem Geschäftsbericht für das entsprechende Geschäftsjahr hergeleitet. Die wiederkehrende Ermittlung des Anteilwerts und anschließende Prüfung durch den Abschlussprüfer wurde mit dem KAGB in 2013 eingeführt.

4 Umgerechnet mit den jeweiligen Jahresendkursen.

TÄTIGKEITSBERICHT

Anlageziele sowie Anlagepolitik/Anlagebedingungen

Der Investmentfonds investiert global und parallel zu finanzstarken institutionellen Investoren. Der Portfolioaufbau erfolgt nach den Maßgaben des Verkaufsprospektes des Investmentfonds. Die Zielinvestitionen sind unmittelbar oder mittelbar eingegangene Beteiligungen an börsenunabhängigen institutionellen Investmentstrategien der Anlageklassen Immobilien und Infrastruktur – dazu zählen auch immobilienähnliche/infrastrukturähnliche Anlagen und Private Equity Real Estate bzw. Private Equity Infrastruktur.

Die Anlagepolitik sieht vor. ein globales, breit diversifiziertes Portfolio von mindestens 10 Zielinvestitionen aufzubauen. Die Diversifikation erfolgt dabei neben den Anlageklassen nach Regionen, Sektoren, Laufzeiten, Vintages, nach Bestandsinvestments und Projektentwicklungen, nach verschiedenen Investmentstilen sowie nach Renditeparametern. Danach ist das Anlageziel, die gezeichneten institutionellen Investmentstrategien über den Investmentzyklus bis zur Abwicklung zu halten und dabei eine Rendite durch Ausschüttungen aus den Wertzuwächsen und Verkaufserlöse der Investmentstrategien zu vereinnahmen.

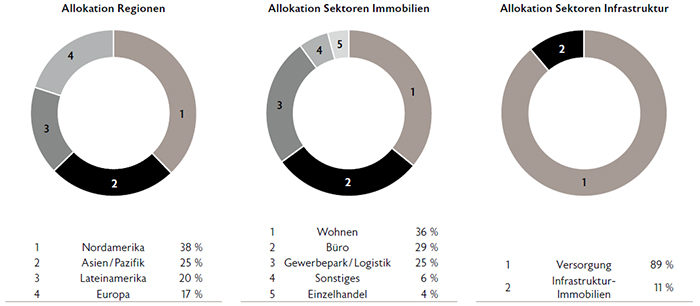

Über die Laufzeit des Investmentfonds soll das Portfolio an mindestens 50 einzelnen Immobilien und Infrastrukturinvestments auf der ganzen Welt mittelbar beteiligt sein. Der Investmentfonds investiert über bis zu drei Investitionsphasen. Bis zum Ablauf der letzten Investitionsphase soll ein Portfolio mit einer Gewichtung von rund 60 % Immobilien und rund 40 % Infrastruktur aufgebaut werden. Der regionale Schwerpunkt der von den Investmentstrategien gehaltenen Investments soll mit ca. 30 % in Europa, mit ca. 30 % in Asien/Pazifik, mit ca. 30 % in Amerika sowie mit ca. 10 % in anderen Regionen liegen. Dabei ist zu beachten, dass der Investmentfonds bei entsprechender Marktlage eine abweichende Allokation umsetzen kann. Rückflüsse aus den Investmentstrategien während der Fondslaufzeit werden ebenfalls nach aktuellen Marktgegebenheiten reinvestiert.

Portfoliobericht1

Wesentliche Veränderungen

Der Investmentfonds hat im Berichtszeitraum drei institutionelle Investmentstrategien mit einer Kapitalzusage von insgesamt rund 7,1 Mio. EUR. gezeichnet.

Die erste institutionelle Investmentstrategie betrifft eine Luxus-Wohnprojektentwicklung in direkter Strandlage an der sog. Golden Mile in Marbella, Spanien. Zum Investitionszeitpunkt war der Projektdesign- und Projektplanungsprozess inkl. Einholung notwendiger Genehmigungen abgeschlossen und die Vermarktung der Wohnungen hat begonnen.

Der Investmentfonds hat dieser institutionellen Investmentstrategie gegenüber eine Kapitalzusage in Höhe von 2.0 Mio. EUR. abgegeben.

Die zweite institutionelle Investmentstrategie beinhaltet eine Büroimmobilie angrenzend an ein Entwicklungsgroßprojekt für Labor-Büroflächen an der Ostküste der USA. Durch die Lage im Einzugsgebiet namhafter Universitäten und führender Zentren für Biotechnologie und den zusätzlichen Ausbau der ÖPNV-Infrastruktur profitiert das Objekt von der Neuausrichtung der Region.

Der Investmentfonds hat dieser institutionellen Investmentstrategie gegenüber eine Kapitalzusage in Höhe von rund 3,5 Mio. USD abgegeben.

Die dritte institutionelle Investmentstrategie beabsichtigt die Beteiligung an einem Campus für Biowissenschaften und Biotechnologie in Kalifornien zu erwerben. Die Neuentwicklung des Areals von sieben Häuserblöcken beinhaltet insbesondere Life Science-, Büro- und Einzelhandelsflächen sowie ein Parkhaus.

Der Investmentfonds hat dieser institutionellen Investmentstrategie gegenüber eine Kapitalzusage in Höhe von 2,0 Mio. EUR abgegeben.

Im Rahmen der Portfoliooptimierung konnte der Investmentfonds zwei institutionelle Investmentstrategien zum Marktwert veräußern. Eine institutionelle Investmentstrategie konnte im Rahmen ihrer Auflösungsphase alle Immobilienbeteiligungen im Portfolio erfolgreich veräußern und die Struktur liquidieren.

Struktur des Portfolios

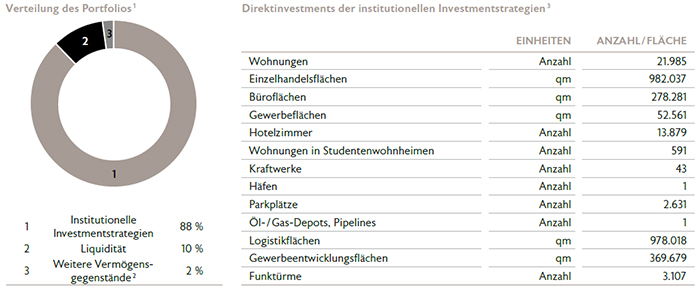

Zum Berichtsstichtag hat der Investmentfonds nun gegenüber 16 institutionellen Immobilien- und 2 Infrastrukturinvestmentstrategien Kapitalzusagen von insgesamt rund 64,7 Mio. EUR. abgegeben, von denen 53,2 Mio. EUR abgerufen wurden. Offene Kapitalzusagen bestanden zum Berichtsstichtag in Höhe von rund 11,5 Mio. EUR und berücksichtigen wiederabrufbare Rückzahlungen.

Die regionale Allokation verteilt sich auf mehrere Länder Europas, Nord- und Lateinamerika sowie die Asien-/Pazifikregion. Die Anzahl der Direktinvestments der gezeichneten institutionellen Investmentstrategien liegt zum 31.12.2021 bei insgesamt 736. Eine weitere Diversifikation wird durch die Streuung auf unterschiedliche Sektoren /Nutzungsarten, Nutzer und Währungen sichergestellt.

Der Investmentfonds hat zum Berichtsstichtag keine Fremdfinanzierung aufgenommen. Am 31.12.2021 haben die institutionellen Investmentstrategien eine durchschnittliche Netto IRR2 zum Stichtag von rund 5,67 % p. a. erwirtschaftet. Der TVPI3 der institutionellen Investmentstrategien lag zum Stichtag bei 1,32. Es wird darauf hingewiesen, dass die bisherige Wertentwicklung kein Indikator für die zukünftige Wertentwicklung ist.

1 Alle Angaben in diesem Abschnitt berücksichtigen auch die institutionellen Investmentstrategien und die Liquidität der AGP 2 Investitions GmbH.

2 Internal Rate of Return (IRR. engl.: interner Zinsfuß) drückt die rechnerische Verzinsung des jeweils in der Beteiligung kalkulatorisch gebundenen Kapitals unter Berücksichtigung der zeitlichen Komponente aus. Das kalkulatorisch gebundene Kapital ändert sich im Verlauf der Beteiligung (durch Ausschüttungen/Entnahmen). Die IRR-Rendite beziffert daher nicht die Verzinsung der tatsächlich gezeichneten Kapitaleinlage, sondern des jeweils kalkulatorisch gebundenen Kapitals. Eine Vergleichbarkeit der IRR-Renditen verschiedener Vermögensanlagen ist nur bei gleicher Laufzeit und vergleichbarem Kapitalbindungsverlauf möglich.

3 Der TVPI (Total Value to Paid-in Capital) spiegelt die Wertschöpfung eines Fonds auf Ebene der Investmentstrategie wider. Er setzt den Nettowert der sich noch im Portfolio befindlichen Investmentstrategie (NAV) und der Rückflüsse aus den Einzelinvestitionen der Investmentstrategien ins Verhältnis zu den abgerufenen Zahlungen, die der Fonds von seinen Investoren für Investitionen abgerufen hat. Werte über 1,0 stellen eine positive Wertschöpfung dar.

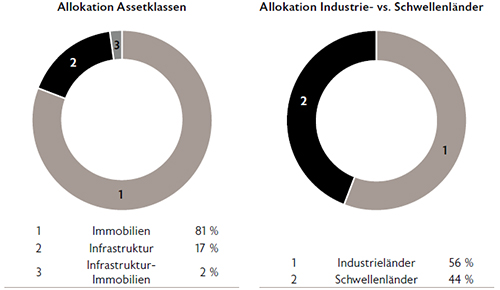

ÜBERSICHT ALLOKATION

Die hier dargestellte Allokation errechnet sich auf Basis des zugesagten Eigenkapitals gegenüber den institutionellen Investmentstrategien in Verbindung mit der jeweils festgelegten Investitionsstrategie zum Zeitpunkt der Kapitalzusage.

Keine institutionelle Investmentstrategie hat einen übermäßig hohen Anteil am Gesamtportfolio.

Direktinvestments der institutionellen Investmentstrategien3

| EINHEITEN | ANZAHL/FLÄCHE | |

| Wohnungen | Anzahl | 21.985 |

| Einzelhandelsflächen | qm | 982.037 |

| Büroflächen | qm | 278.281 |

| Gewerbeflächen | qm | 52.561 |

| Hotelzimmer | Anzahl | 13.879 |

| Wohnungen in Studentenwohnheimen | Anzahl | 591 |

| Kraftwerke | Anzahl | 43 |

| Häfen | Anzahl | 1 |

| Parkplätze | Anzahl | 2.631 |

| Öl-/Gas-Depots, Pipelines | Anzahl | 1 |

| Logistikflächen | qm | 978.018 |

| Gewerbeentwicklungsflächen | qm | 369.679 |

| Funktürme | Anzahl | 3.107 |

1 Nach Verkehrswerten unter Berücksichtigung einer konsolidierten Betrachtung inkl. der AGP 2 Investitions GmbH.

2 Nach Eliminierung des Saldos auf dem Verrechnungskonto mit der 100%igen Tochtergesellschaft AGP 2 Investitions GmbH.

3 Die Angaben basieren auf den von den Managern der institutionellen Investmentstrategien gelieferten Informationen zum 30.09.2021.

ÜBERSICHT DER GEZEICHNETEN INSTITUTIONELLEN INVESTMENTSTRATEGIEN

| NAME | BETEILIGUNGSJAHR |

| AGAR Fund II | 2010 |

| BREO Fund II | 2010 |

| IRE Fund II | 2010 |

| USP Fund IV | 2010 |

| ASG Fund II | 2011 |

| TREF II | 2013 |

| PPF I | 2014 |

| ACRE Fund II | 2015 |

| AGAR Fund III | 2015 |

| ILF | 2015 |

| SREP III | 2016 |

| TCTCI | 2017 |

| DEVA | 2017 |

| SPO III | 2018 |

| SFFI | 2020 |

| ACI | 2021 |

| WS561 | 2021 |

| SDFI | 2021 |

| NAME | INVESTMENTSTIL | STRATEGIE | KAPITALZUSAGE | ABRUFQUOTE BRUTTO | ABRUFQUOTE NETTO |

| AGAR Fund II | Value Added | Asien-Pazifik-Immobilienfonds | 5.000.000 USD | 78 % | 7 % |

| BREO Fund II | Opportunistisch | Brasilien-Immobilienfonds | 5.000.000 USD | 80 % | 61 % |

| IRE Fund II | Opportunistisch | Indien-Immobilienfonds | 5.000.000 USD | 100 % | 76 % |

| USP Fund IV | Core Plus/ Value Added | USA-Infrastrukturfonds | 5.000.000 USD | 100 % | 73 % |

| ASG Fund II | Value Added | Deutschland-Immobilienfonds | 3.000.000 EUR | 100 % | 14 % |

| TREF II | Opportunistisch | Türkei-Immobilienfonds | 500.000 EUR | 100 % | 100 % |

| PPF I | Opportunistisch | Polen-Immobilienfonds | 1.000.000 EUR | 94 % | 39 % |

| ACRE Fund II | Opportunistisch | Kolumbien-Immobilienfonds | 2.000.000 USD | 100 % | 87 % |

| AGAR Fund III | Value Added | Asien-Pazifik-Immobilienfonds | 5.000.000 USD | 82 % | 45 % |

| ILF | Opportunistisch | Indonesien-Immobilienfonds | 3.600.000 USD | 86 % | 74 % |

| SREP III | Value Added/ Opportunistisch | Europa-USA-Immobilienfonds | 5.000.000 USD | 100 % | 35% |

| TCTCI | Opportunistisch | Südamerika-Infrastrukturfonds | 7.300.000 USD | 85 % | 85% |

| DEVA | Value Added | Europa-Immobilienfonds | 2.000.000 EUR | 80 % | 65 % |

| SPO III | Value Added | Global-Immobilienfonds | 9.000.000 EUR | 93 % | 82 % |

| SFFI | Value Added | USA-Immobilienfonds | 4.200.000 EUR | 60 % | 60 % |

| ACI | Value Added/ Opportunistisch | Spanien-Immobilienfonds | 2.000.000 EUR | 96 % | 96 % |

| WS561 | Value Added | USA-Immobilienfonds | 3.530.000 USD | 76 % | 76 % |

| SDFI | Value Added/ Opportunistisch | USA-Infrastrukturimmobilien- und Immobilienfonds | 2.000.000 EUR | 0 % | 0% |

| NAME | BUCHWERT GEM. HGB IN EUR | ANZAHL DIREKTINVESTMENTS1 |

| AGAR Fund II | 30.942 | 1 |

| BREO Fund II | 529.419 | 31 |

| IRE Fund II | 712.788 | 7 |

| USP Fund IV | 2.265.940 | 48 |

| ASG Fund II | 92.694 | 1 |

| TREF II | 116.761 | 3 |

| PPF I | 175.581 | 1 |

| ACRE Fund II | 1.460.590 | 25 |

| AGAR Fund III | 1.800.383 | 11 |

| ILF | 1.926.344 | 20 |

| SREP III | 1.910.698 | 502 |

| TCTCI | 5.612.001 | 32 |

| DEVA | 1.355.279 | 15 |

| SPO III | 7.585.525 | 67 |

| SFFI | 2.571.171 | 4 |

| ACI | 1.973.315 | 1 |

| WS561 | 2.271.474 | 1 |

| SDFI | 37.257 | 0 |

1 Die Angaben basieren auf den von den Managern der institutionellen Investmentstrategien gelieferten Informationen zum 30.09.2021.

2 Die Anzahl nationaler Netze von Mobilfunkmasten.

RISIKOPROFIL

Mit dem Beitritt zum Investmentfonds geht der Anleger eine unternehmerische Beteiligung ein, die für ihn mit wirtschaftlichen, rechtlichen und steuerlichen Risiken verbunden ist. Das generelle Risikoprofil des Investmentfonds umfasst die unter Kapitel C des Verkaufsprospekts beschriebenen prognosegefährdenden, anlagegefährdenden und anlegergefährdenden Risiken, zu denen insbesondere das Blindpool-Konzept sowie nicht vorhersagbare Marktentwicklungen und Änderungen von Rechtsvorschriften zählen. Darüber hinaus können weitere, heute nicht vorhersehbare Ereignisse und Entwicklungen zu einer negativen Beeinflussung des Investmentvermögens führen. Der Anleger hat keinen Anspruch auf Rückzahlung seines eingesetzten Kapitals. Im Berichtszeitraum befindet sich der Investmentfonds plangemäß in der Investitionsphase und die bislang getätigten Zeichnungen der institutionellen Investmentstrategien erfolgten im Rahmen der Investitionsstrategie. Die wirtschaftliche Entwicklung des Bestandsportfolios wie auch zukünftige Investitionen hängen von wirtschaftlichen, rechtlichen und steuerlichen Entwicklungen ab.

Wesentliche Risiken im Berichtszeitraum

Beteiligungsrisiko

Das Beteiligungsrisiko beinhaltet, dass Rückflüsse aus einer Beteiligung an einer institutionellen Investmentstrategie geringer als erwartet oder gänzlich ausfallen. Derartige Rückflüsse an den Investmentfonds richten sich maßgeblich nach den Wertentwicklungen der getätigten Investments der Investmentstrategien, die ihrerseits wiederum Immobilienmarkt- und Standortrisiken, immobilien- bzw. infrastrukturspezifischen Risiken sowie Immobilienentwicklungsrisiken und ggf. auch Auslands- und Währungsrisiken unterliegen können. Durch regelmäßiges Monitoring und aktives Management des Portfolios des Investmentfonds sowie durch Diversifikation des Portfolios wird das Beteiligungsrisiko eingegrenzt. Das Beteiligungsrisiko bleibt jedoch das wesentlichste Risiko des Investmentfonds.

Währungsrisiken

Die Beteiligungen des Investmentfonds werden zum Teil in Fremdwährungen getätigt. Darüber hinaus können die institutionellen Investmentstrategien in weitere Währungen investieren. Das Währungsrisiko wird in Folge der regionalen Diversifikation als Teil der Anlagestrategie bewusst eingegangen. Durch die Diversifizierung in unterschiedliche Landeswährungen auf Ebene der institutionellen Investmentstrategien können Risikodiversifikationseffekte auf das Währungsrisiko in Folge der Korrelationen der Wechselkursentwicklungen der verschiedenen Währungen eintreten. Aufgrund des Risikodiversifikationseffektes wird das Währungsrisiko, trotz des hohen Anteils der in Fremdwährung gehaltenen Vermögensgegenstände auf Ebene des Investmentfonds, als moderat eingeschätzt.

Kreditrisiko

Das Kreditrisiko entspricht der Gefahr des Verlusts, dass ein Kreditinstitut seinen vertraglichen Pflichten nicht nachkommt. Anlagen bei Kreditinstituten erfolgen nach dem Grundsatz der Risikomischung und Geschäftsbeziehungen wurden ausschließlich mit genehmigten und beaufsichtigten Banken eingegangen. Das Kreditrisiko war im Berichtszeitraum gering.

Zinsänderungsrisiken

Das Zinsänderungsrisiko entsteht durch Zinsbindung der Vermögensgegenstände oder Verbindlichkeiten und es entspricht der Gefahr eines Verlusts infolge von Marktzinsänderungen. Es ist gering, da die Anlage liquider Mittel wie auch die Aufnahme von Fremdkapital nur mit kurzen Laufzeiten von unter 12 Monaten vorgesehen ist.

Sonstige Marktpreisrisiken

Die Vermögenspositionen des Investmentfonds werden nicht gehandelt und sind nicht für den Handel vorgesehen. Somit besteht grundsätzlich kein direktes Marktpreisrisiko.

Operationelle Risiken

Operationelle Risiken bestehen insbesondere in Form eines potenziellen Versagens von Prozessen, Personal und Systemen. Der Investmentfonds hat die Kapitalverwaltungsgesellschaft (KVG) mit der Verwaltung des AIF beauftragt, d. h. alle operativen Prozesse werden von der KVG erbracht. Daher werden operationelle Risiken vorrangig bei der KVG gesehen. Es kann jedoch nicht ausgeschlossen werden, dass sich Folgen aus operationellen Risiken auf den Investmentfonds auswirken. Die KVG hat in ihrem Risikomanagementsystem Maßnahmen implementiert, durch die operationelle Risiken frühzeitig erkannt, angemessen gesteuert und überwacht werden, um die Risiken sowie mögliche Auswirkungen auf die AIFs zu reduzieren.

Liquiditätsrisiken

Die Liquiditätssituation des Investmentfonds wird hauptsächlich durch die eingegangenen Overcommitments, Kapitalabrufe der institutionellen Investmentstrategien und laufende Kosten des Investmentfonds sowie durch Ausschüttungen der Investmentstrategien und Rateneinzahlungen der Anleger bestimmt. Sowohl Kapitalabrufe als auch Ausschüttungen sind zeitlich nicht genau fixiert und somit unterliegt die Liquiditätsplanung des Investmentfonds Prognoseunsicherheiten. Das hieraus resultierende Risiko eines Liquiditätsengpasses ist durch den Einsatz der Commitment-Strategie erhöht, was vom Investmentfonds im Rahmen seiner Investitionsstrategie eingegangen und akzeptiert wird. Dabei werden – um einen effizienten Kapitaleinsatz sicherzustellen – Kapitalzusagen abgegeben, die zum Zeitpunkt der Kapitalzusage über den Wert des Investmentfonds hinausgehen. Das Risiko wird eingegrenzt, indem Overcommitments nur insoweit abgegeben werden, als auf Basis der Planung der Liquiditätszu- und -abflüsse eine jederzeitige Bedienung der Verbindlichkeiten des Fonds sichergestellt ist. Die Einhaltung intern festgelegter Grenzwerte für Overcommitments wird vor jeder Zeichnung einer institutionellen Investmentstrategie überwacht. Des Weiteren wird das Liquiditätsrisiko durch Frühwarnindikatoren in Bezug auf eine Mindestliquidität gesteuert und überwacht und wird deshalb als gering angesehen.

Risiken im Zusammenhang mit der Pandemie sowie dem Krieg in der Ukraine

Es ist derzeit nicht abschließend vorhersehbar, welche Auswirkungen die weltweit noch nicht überwundene COVID-19 Pandemie auf den Investmentfonds haben könnte. Eventuell zunehmende Turbulenzen auf den internationalen Immobilien- und Währungsmärkten können prinzipiell temporär zu erhöhten Beteiligungs- und Kreditrisiken führen. Aufgrund des Krieges in der Ukraine besteht darüber hinaus die Gefahr, dass sich Marktpreisrisiken erhöhen.

Die Prozesse und Wirkungsmechanismen des Risikomanagementsystems der KVG sowie der Investmentfonds sind wirksam ausgerichtet, um auf veränderte Gegebenheiten der Risikolage zielgerichtet reagieren zu können. Ein konkret erhöhtes Risiko für den Investmentfonds besteht aktuell nicht.

Risikomanagementsystem

Ziel des Risikomanagementsystems der KVG ist es, sicherzustellen, dass die von ihr verwalteten Fonds nur Risiken eingehen, die im Rahmen ihrer jeweiligen, durch die Anlagebedingungen näher bestimmten, Risikobereitschaft liegen und dass Risiken, die die Ertrags-, Vermögens- oder Liquiditätslage der Fonds gefährden, frühzeitig erkannt und Gegensteuerungsmaßnahmen aufgezeigt und umgesetzt werden. Richtlinien, ein Organisations- und Risikomanagementhandbuch sowie Entscheidungsgremien regeln risikobewusste Abläufe im Fondsmanagement und bilden zusammen mit dem Risikomanagementprozess die Grundpfeiler des Risikomanagementsystems. Der Risikomanagementprozess ist ein fortlaufender Prozess, bei dem Einzelrisiken identifiziert, erfasst, analysiert und geeignete Steuerungs- und Überwachungsmaßnahmen festgelegt werden. Zur Risikoüberwachung werden Limitsysteme, Stresstests sowie die Messung von Risikokonzentrationen und eine regelmäßige Bewertung der Risiken eingesetzt.

1 Nach Angaben auf https://www.scopeexplorer.com.

Ein Liquiditätsmanagementsystem, das mittels festgelegter Liquiditätsmanagementprozesse die Erfassung, Messung, Steuerung und Überwachung von Liquiditätsrisiken des Investmentfonds sicherstellt, ist implementiert. Die Einhaltung der Prozesse gewährleistet auch, dass sich das Liquiditätsprofil der Anlagen des Investmentfonds mit den zugrunde liegenden Verbindlichkeiten deckt. Alle Liquiditätsmanagementprozesse sind in einer Liquiditätsrichtlinie festgehalten. Sie ermöglichen der KVG, sowohl die kurz- als auch die mittel- und langfristige Liquiditätsentwicklung zu überwachen und zu steuern sowie Veränderungen der Liquiditätssituation frühzeitig zu erkennen.

Entwicklung der Vermögens-, Finanz- und Ertragslage

Die Entwicklung der Vermögenslage in 2021 mit einer Erhöhung der Bilanzsumme um rund 2,5 Mio. EUR ist im Wesentlichen geprägt von der Erhöhung der Beteiligungen um 3,0 Mio. EUR. Gegenläufig entwickelten sich die liquiden Mittel (-0,4 Mio. EUR) sowie die Forderungen gegenüber Gesellschaftern (-0,2 Mio. EUR). Das gezeichnete Eigenkapital des Investmentfonds in Höhe von 48,9 Mio. EUR war zum Geschäftsjahresende nahezu vollständig von den Anlegern eingezahlt. Fremdmittel bestanden im Wesentlichen in Form von kurzfristigen Verbindlichkeiten gegenüber der 100%igen Tochtergesellschaft AGP 2 Investitions GmbH, welche stichtagsbedingt zum Jahresende rund 10,2 Mio. EUR betrugen. Rückstellungen wurden in ausreichender Höhe gebildet und bestanden zum Geschäftsjahresende in Höhe von insgesamt rund 0,1 Mio. EUR.

Die Zahlungsfähigkeit des Investmentfonds war im Geschäftsjahr zu jeder Zeit gegeben.

Die Ertragslage ist in 2021 mit einem Jahresergebnis in Höhe von -0,8 Mio. EUR. erwartungsgemäß negativ. Ein positives realisiertes Ergebnis wird planmäßig auf Ebene des Investmentfonds erst in der Liquidationsphase erwartet. In diesem Stadium erzielen die Investmentstrategien in der Regel im Zusammenhang mit Veräußerungen bzw. Liquidationen wesentliche Gewinne, die planmäßig nach Ausschüttung an den Investmentfonds zu einem positiven realisierten Ergebnis führen. Erträge aus Beteiligungen wurden in 2021 in Höhe von 0,5 Mio. EUR. realisiert. Daneben ergaben sich sonstige betriebliche Erträge in Höhe von 0,2 Mio. EUR. Aufwendungen ergaben sich im Geschäftsjahr insbesondere aus der Verwaltungsvergütung an die KVG in Höhe von 0,4 Mio. EUR, aus der Gesellschafterverwaltungsgebühr in Höhe von 0,2 Mio. EUR, der Anlegerbetreuungsgebühr in Höhe von 0,3 Mio. EUR sowie für externe Dienstleister im Bereich Beratung, Abschluss und Prüfung in Höhe von 0,1 Mio. EUR. Abschreibungen in Höhe von 0,1 Mio. EUR betreffen eine Beteiligung. Zinsaufwendungen in Höhe von 0,2 Mio. EUR resultierten aus kurzfristigen Verbindlichkeiten gegenüber der 100%igen Tochtergesellschaft AGP 2 Investitions GmbH an.

Die wirtschaftliche Lage des Investmentfonds wird als stabil beurteilt.

Leistungsindikatoren

Ein wesentlicher Leistungsindikator des Investmentfonds ist der Aufbau eines globalen diversifizierten Gesamtportfolios aus Immobilien- und Infrastrukturinvestments.

Der Verkaufsprospekt des Investmentfonds sieht vor. dass sich der Investmentfonds während der gesamten Laufzeit an mindestens 10 institutionellen Investmentstrategien beteiligt. Der Investmentfonds hat dieses Ziel bereits vorzeitig erreicht und verfügt aktuell in seinen 18 institutionellen Investmentstrategien über ein Gesamtportfolio bestehend aus 736 Direktinvestments in 21 Ländern.

Für ihre verwalteten AIF. die sich in der Platzierungsphase befinden, lässt die KVG jeweils Ratings von der Scope Group, der größten Ratingagentur Europas1 , durchführen. Diese Ratings beinhalten unter anderem auch die Überprüfung der Leistungsfähigkeit des Asset- und Portfoliomanagements der DEUTSCHE FINANCE GROUP. Bei den aktuell durchgeführten Ratings wurden die AIF sowie das Asset- und Portfoliomanagement durchwegs positiv bewertet. Diese Ratings werten wir als nicht finanzielle Leistungsindikatoren.

Der Nettoinventarwert (NIW) pro Anteil2 beträgt 0,81 EUR. bei 48.932.394 Anteilen. Unter Berücksichtigung der bisher gezahlten und zurückgestellten Steuern in Höhe von rund 4 % beträgt die Leistungsentwicklung am Geschäftsjahresende 0,85 EUR pro Anteil und hat sich gegenüber dem Vorjahreswert um 4,9 % erhöht. Die Leistungsentwicklung des Investmentfonds ist seit dem Ende der Beitrittsphase in 2011 um 11,8 % gestiegen.

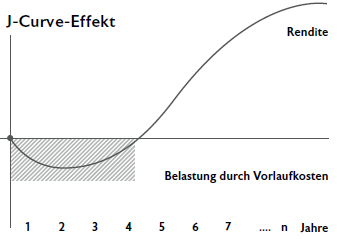

Der NIW wird am Anfang durch Initialkosten und Investitionskosten geprägt und entwickelt sich über die Laufzeit des Investmentfonds in Richtung des erwarteten Wertes – diese Entwicklung wird von institutionellen Investoren als J-Curve-Effekt3 bezeichnet.

Die Entwicklung des NIWs ist ein Bestandteil der Leistungsentwicklung und führt zusammen mit Entnahmen, gezahlten und zurückgestellten Steuern sowie Steuergutschriften zur prognostizierten Gesamtauszahlung am Laufzeitende. Die zukünftige Leistungsentwicklung ist von der Entwicklung der gezeichneten institutionellen Investmentstrategien abhängig.

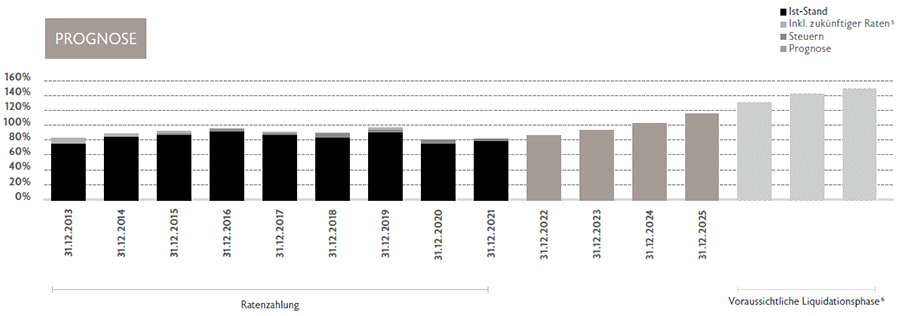

Leistungsentwicklung bis zur Gesamtauszahlung4

Die Gesamtauszahlung wird als arithmetischer Mittelwert aus der prognostizierten Gesamtauszahlung für Raten- und Einmalzahler vor Steuern berechnet. Dieser Wert gibt keinen Rückschluss auf die individuelle Gesamtauszahlung. Die folgende Grafik zeichnet eine Prognose der zukünftigen Entwicklung bis zur Gesamtauszahlung auf. Die tatsächliche Entwicklung kann jedoch erheblichen Schwankungen unterliegen, auf die der Investmentfonds keinen Einfluss hat. Mit Abweichungen von der Prognose ist zu rechnen. Auch Vergangenheitswerte sind kein Indikator für die zukünftige Entwicklung des Investmentfonds.

Entwicklung Branche und Gesamtwirtschaft

Rahmenbedingungen internationale Immobilien- und Infrastrukturmärkte 2021

Für das Jahr 2021 erfasste der International Monetary Fund (IMF) einen Anstieg der globalen Wirtschaftsleistung von 6,1 % nach ihrer beispiellosen, pandemiebedingten Kontraktion im Vorjahr (-3,1 %). Die Eurozone, die 2020 mit -6,4 % noch den zweitstärksten Rückgang der Industrieländer verzeichnete, konnte diesen Trend 2021 in ein Wachstum von 5,3 % drehen. Deutschland verzeichnete ebenfalls eine Trendwende von -4,6 % in 2020 auf 2,8 % Wirtschaftswachstum in 2021.7

Die Nachfrage nach Immobilieninvestitionen bleibt verglichen mit den Rekordjahren vor der Pandemie stabil im Wachstum, wenn auch geringer in ihrer Intensität. Der Branchenmarktforscher INREV erwartet für 2022 Immobilieninvestitionen im Wert von ca. 67,5 Mrd. EUR (ca. +4,5 %). 61 % der Investitionen sollen dabei von europäischen institutionellen Investoren getragen werden, die ihre Investitionsentscheidung verstärkt mit Inflationsabsicherung und höheren erwarteten Renditen begründen. Weltweit wollen alle befragten Investoren ihre Immobilienallokation von durchschnittlich 8,9 % auf 10,1 % erhöhen. Präferierte europäische Anlageregion ist nun erstmals Frankreich vor Deutschland und dem Vereinigten Königreich. Ebenso erhalten Tier-2-Regionen wie Südeuropa und Skandinavien mehr Aufmerksamkeit. Bezogen auf das Transaktionsvolumen in 2021 dominierten laut JLL die Anlagesektoren Wohnen (31 %), Büro (25 %) und Logistik (22 %). Für das Jahr 2022 erwartet INREV erstmalig die höchste Nachfrage im Logistiksektor für Europa, vor Wohnen und Büro. Neues Kapital soll dabei hauptsächlich über Joint Ventures und Club Deals investiert werden. Diese erlauben Umfragen zufolge mehr Flexibilität und Effizienz in der Umsetzung der Investmentstrategie.12

2 Dieser NIW pro Anteil ist ein Durchschnittswert aller Kapitalkonten und gibt keinen Rückschluss auf einen individuellen Anleger-Anteilwert.

3 Der „J-Curve-Effekt“ beschreibt die Tatsache, dass die Vorlaufkosten des Investmentfonds und seiner Investmentstrategien die Gesamtentwicklung zunächst negativ beeinflussen. Der Investmentfonds muss diese Kosten erst aufholen, bevor eine positive Gesamtrendite verzeichnet werden kann.

4 Die prognostizierte Leistungsentwicklung umfasst den NIW. Entnahmen, gezahlte Steuern und Steuergutschriften in Bezug auf das eingezahlte Kapital ohne Agio.

5 Zur Illustration wird der theoretische Effekt der sofortigen Einzahlung aller zukünftigen Raten dargestellt.

6 Die genaue Dauer der Liquidationsphase wird von der individuellen Abwicklung der Direktinvestments durch die Investmentstrategiemanager beeinflusst. Die Fondslaufzeit endet am 31.12.2025.

7 IMF (April 2022): World Economic Outlook – War Sets Back the Global Recovery.

Die weiterhin erwartete wirtschaftliche Erholung trotz steigender Inflation, ein nach wie vor relativ niedriges Zinsniveau und eine anhaltend hohe Nachfrage nach Immobilieninvestitionen stützen die Attraktivität dieser Anlageklasse und sorgen für weiterhin lohnende Investmentopportunitäten.

Investitionen in Infrastruktur bis November 2021 verzeichnen, mit über 111 Mrd. USD platziertem Kapital verteilt über 102 Fonds weltweit, einen Zuwachs von ca. 11 % bezogen auf das Gesamtjahr 2020. Risikoaverse Strategien wie Core und Core Plus beanspruchen mit ca. 61,4 Mrd. USD ca. 55 % des eingesammelten Kapitals und sind die favorisierten Rendite-Risiko-Profile. Fonds mit regionalem Fokus auf Europa zeigen mit ca. 63,4 Mrd. USD den Hauptanteil am platzierten Kapital (ca. 57 %) und belegen die starke Nachfrage für diese Region. 2021 entfallen ca. 36 % der globalen Assets under Management auf Europa, was seit 2017 einen Zuwachs von 20 % verzeichnet. Nicht zuletzt der politische Wandel zur Energiewende begründet vor allem in Europa den Anlagetrend Erneuerbare Energien. Ca. ein Viertel des bis Oktober 2021 platzierten Kapitals entfiel auf dieses Segment. Infrastrukturinvestments bewiesen seit Ausbruch der Corona-Pandemie ihre Krisenresistenz durch stabile und den Erwartungen entsprechende Renditen, bestätigen 91 % der Investoren gemäß einer Preqin Umfrage (November 2021). Die Möglichkeiten zu inflationsgesicherten und ESG-konformen Investmentopportunitäten lassen die Nachfrage nach Infrastrukturinvestitionen zusätzlich ansteigen. Preqin geht bis 2026 von einem geschätzten Volumen von ca. 1,87 Billionen USD Assets under Management aus.3,4

Branchenbezogenes Umfeld

Sachwertbeteiligungen

Das prospektierte Angebotsvolumen geschlossener Publikums-AIFs belief sich 2021 auf 764 Mio. EUR, was einem Rückgang von ca. 75 Mio. EUR gegenüber dem Vorjahreswert entspricht. Die Top 5 Kapitalverwaltungsgesellschaften in Deutschland stellten mit ca. 386 Mio. EUR die Hälfte der Neuemissionen. Die DF Deutsche Finance Investment GmbH (DFI) erlangte mit ihren neuen AIFs Platz 2. Insgesamt wurden 24 Fonds für den Vertrieb zugelassen, ein Rückgang von acht Fonds im Vergleich zum Vorjahr. Grund für den Rückgang des Angebotsvolumens waren überwiegend kleinvolumige Fondsemissionen von durchschnittlich 32 Mio. EUR prospektiertem Eigenkapitalvolumen, welches 2019 und somit vor der Pandemie noch ca. 51 Mio. EUR betrug. Das weiterhin niedrige Zinsumfeld sowie anhaltend steigende Assetpreise erschweren zudem die Strukturierung von neuen geschlossenen Publikums-AIFs mit attraktivem Rendite-Risiko-Profil.5

Das platzierte Eigenkapitalvolumen stieg im Jahr 2021 um ca. 7 % auf ca. 1,2 Mrd. EUR, welches von 64 geschlossenen Publikums-AIFs eingesammelt wurde. Die Unsicherheiten bezüglich der Pandemie-Auswirkung gingen 2021 zurück, was die Nachfrage nach Sachwerten wieder erhöhte und deren Vertrieb erleichterte. Zudem erhöhten mind. zehn AIFs ihr geplantes Eigenkapital und ermöglichten den Investoren dadurch höhere Zeichnungssummen. Ähnlich der Neuemissionen platzierten auch hier die Top 5 Anbieter ca. 55 % des Gesamtvolumens (ca. 711 Mio. EUR). Die DFI erreichte hierbei den 3. Platz mit 142 Mio. EUR eingesammeltem Kapital verteilt über sechs Fonds.1

Die nach wie vor dominierende Assetklasse bei geschlossenen Publikums-AIFs bleibt Immobilien mit einem Anteil von 68 % des platzierten Eigenkapitals, gefolgt von Private Equity mit 21 %, Erneuerbare Energien mit 6 %, Multi-Asset mit 4 % und Infrastruktur mit 1 %. Immobilien und Private Equity blieben im Vergleich zum Vorjahr annähernd gleich, die größte Veränderung erfuhren Multi-Asset (-2 %) und Erneuerbare Energien (+2 %).5

Die DFI sieht die Investmentausrichtung der von ihr verwalteten Investmentvermögen in die Assetklassen Immobilien und Infrastruktur bestätigt und geht davon aus, dass sich insbesondere im Value-Add oder Opportunistischen Bereich weiterhin lohnende Investitionsgelegenheiten ergeben und nach Regionen und Anlagestil diversifizierte Portfolien aufgebaut werden können.

Prognosebericht

Nach einer Erholung der Weltwirtschaft in 2021 gehen die Annahmen für das Folgejahr 2022 wieder deutlich zurück. Eine weltweit unerwartet hohe Inflation, ein schwaches Wachstum in China sowie geopolitische Brennpunkte, wie der Ukrainekrieg und drohende Auseinandersetzungen zwischen China und Taiwan, drücken das erwartete Weltwirtschaftswachstum auf 3,2 % bis zum Jahresende. Für das Jahr 2023 liegen die Prognosen bei 2,9 %. In Europa sind die Auswirkungen des Ukrainekonflikts aktuell erheblich spürbar. Der IMF erwartet einen Anstieg der europäischen Wirtschaftsleistung für 2022 nur noch um 2,6 % und für 2023 um 1,2 %. In der europäischen Gemeinschaft ist Deutschland wirtschaftlich am stärksten von der Krise betroffen.6

1 INREV (Januar 2022): Investment Intensions Survey 2022.

2 JLL (Februar 2022): Global Real Estate Perspective – Highlights.

3 DWS (Januar 2022): Infrastructure Strategic Outlook 2022.

4 Preqin (Januar 2022): 2022 Preqin Global Infrastructure Report.

5 Scope Analysis GmbH, „Angebotsvolumen und Platzierungszahlen 2021 Geschlossene Publikums-AIF“ vom 28.01.2022.

6 IMF (Juli 2022): World Economic Outlook Update – Gloomy and More Uncertain.

Ausgelöst durch die hohe Inflation haben viele Zentralbanken mit Zinserhöhungen reagiert. So wurde der Leitzins der US-Zentralbank Federal Reserve (Fed) in 2022 bereits dreimal angehoben auf zuletzt 1,5 – 1,75 %. Weitere Schritte halten Analysten für möglich. Die Europäische Zentralbank (EZB) reagierte im Juli gleichermaßen mit einer Zinserhöhung um 0,5 % auf nun 0 % Einlagenzinssatz. Zusätzliche +1,5 % Anpassung des Leitzinses wird bis Anfang 2023 erwartet.7

Die hohe Inflation im Euro-Raum sowie die Unsicherheiten bezüglich einer möglichen Energiekrise in Europa und vor allem Deutschland, haben den Euro im Vergleich zum US Dollar stark unter Druck gesetzt. Nach der stetigen Abwertung des Euro ist der Kurs nahe an der Parität. Mit den Maßnahmen zur Bekämpfung der Inflation, sowohl in den USA als auch in Europa, könnte der Euro bis zum Jahresende an Wert gewinnen und in den Bereich von EUR/USD 1,06 zurückkehren.7,8

Der Immobilienmarkt reagiert auf die wirtschaftliche und zinspolitische Lage verhalten. Nach einem starken ersten Halbjahr 2022 mit 566 Mrd. USD Immobilientransaktionsvolumen weltweit (+19 % im Vergleich zum Vorjahreszeitraum), lässt nun die Investitionsgeschwindigkeit in allen Immobiliensektoren nach. Es herrscht eine abwartende Haltung auf Investorenseite, da sich durch gestiegene Finanzierungskosten die Spanne zwischen Angebots- und Nachfragepreis weitet. Zudem sind Investoren selektiver als noch zu Jahresbeginn. Die generelle Nachfrage bleibt mit 384 Mrd. USD zum Ende des zweiten Quartals 2022 unvermindert hoch. In den aktuell unsicheren Zeiten bleibt die Portfoliodiversifikation über Anlageklassen und -sektoren entscheidend.9

Durch den Fokus des Investmentfonds auf opportunistische und Value Added-Strategien sowie eine konsequente Investitionsstrategie, die auf eine breite Diversifikation der Vermögensgegenstände setzt, ist der Investmentfonds weiterhin gut auf die Herausforderungen der Märkte eingestellt. Der Investmentfonds ist zum Berichtsstichtag über seine institutionellen Investmentstrategien in 736 Einzelinvestments und 21 Länder diversifiziert. Dieses vergleichbar hohe Maß an Diversifikation bleibt auch in 2022 bestehen. Darüber hinaus rechnet das Asset- und Portfoliomanagement der DEUTSCHE FINANCE GROUP für das Geschäftsjahr 2022 mit einer durchwegs positiven Bewertung im Rahmen eines Ratings der Scope Group.

7 BayernLB Research (Juli 2022): Perspektiven 5-Jahresprognosen.

8 UniCredit (August 2022): Macro & Strategy Research

9 JLL (August 2022): Global Real Estate Perspective – Highlights.

Die Gesellschaft geht davon aus. das realisierte Ergebnis aus dem Geschäftsjahr in Höhe von -0,8 Mio. EUR in 2022 plangemäß weiter zu verbessern. Da in das Ergebnis nach HGB jedoch keine unrealisierten Gewinne aus der Bewertung der Vermögensgegenstände einfließen, wird die positive Entwicklung der Verkehrswerte erst in späteren Jahren nach der jeweiligen Realisierung in das Ergebnis nach HGB einfließen. Unter der Berücksichtigung der operativen Ziele, der strategischen Ausrichtung und der soliden Vermögensgegenstände ist der Investmentfonds für das kommende Jahr gut aufgestellt.

Sonstige Angaben

Wesentliche Merkmale des Verwaltungsvertrages

Über die Bestellung der DF Deutsche Finance Investment GmbH (DFI) als externe Kapitalverwaltungsgesellschaft wurde ein Verwaltungsvertrag zwischen der DFI und dem Investmentfonds auf unbestimmte Zeit abgeschlossen. Eine Kündigung dieses Vertrages ist während der Laufzeit nur aus wichtigem Grund möglich. Der Gegenstand des Vertrages umfasst die Übernahme der Anlage und Verwaltung von inländischen Investmentvermögen (kollektive Vermögensverwaltung) i. S. d. §§ 17 Abs. 2 Nr. 1 KAGB für den Investmentfonds, unter Beachtung der Investitionsstrategie des Verkaufsprospekts und des Gesellschaftsvertrages. Die Verwaltungstätigkeit umfasst insbesondere die Portfolioverwaltung und das Risikomanagement gemäß AIFM-Richtlinie. Die DFI ist berechtigt, alle Leistungspflichten ganz oder teilweise an Dritte zu übertragen, sofern diese mit dem KAGB vereinbar sind und wenn der beauftragte Dritte den zwischen dem Investmentfonds und der DFI vereinbarten Verpflichtungen vollumfänglich nachkommt. Die Bestimmungen des § 36 KAGB bleiben unberührt.

Die DFI übernimmt keine Gewährleistung dafür, dass die mit der Investitionsstrategie verfolgten Performanceziele auch tatsächlich erreicht werden. In ihrer Eigenschaft als externe Kapitalverwaltungsgesellschaft ist die DFI vertraglich u. a. dazu verpflichtet, eine Verwahrstelle zu beauftragen und die durch die BaFin erteilte Erlaubnis zum Geschäftsbetrieb einer externen Kapitalverwaltungsgesellschaft nach dem KAGB aufrechtzuerhalten. Ferner hat die DFI ihre Aufgaben unter Einhaltung der gesetzlichen Bestimmungen und die Einhaltung von Verhaltens- und Organisationspflichten (Compliance) zu erfüllen. Bei Geschäften mit Dritten handelt die DFI im eigenen Namen und für Rechnung des Investmentfonds. Für ihre Tätigkeit erhält die DFI eine Vergütung für Initialkosten, laufende Kosten und Transaktionskosten, am Ende der Laufzeit eine Liquidationsvergütung sowie unter bestimmten festgelegten Voraussetzungen eine Performance Fee.

Tätigkeiten der KVG

Der Investmentfonds hat die DFI mit der kollektiven Vermögensverwaltung des Investmentfonds beauftragt. Die DFI ist auch für weitere Investmentvermögen der DEUTSCHE FINANCE GROUP mit der kollektiven Vermögensverwaltung beauftragt.

In 2021 wurden von der DFI zwei neue Investmentvermögen aufgelegt. Insgesamt befanden sich fünf Investmentfonds für Privatanleger in der Platzierung. Von den verwalteten Publikums-AIF wurden Kapitalzusagen gegenüber institutionellen Investmentstrategien von insgesamt rund 185,1 Mio. EUR abgegeben.

Rücknahmerechte

Ein Rückgaberecht der Beteiligung durch die Anleger ist ausgeschlossen. Die Anleger haben dennoch die Möglichkeit, die Beteiligung am Investmentfonds aus wichtigem Grund zu kündigen und aus dem Vertrag auszuscheiden. In diesen Fällen erfolgt die Auszahlung des Auseinandersetzungsguthabens grundsätzlich über einen Zeitraum von bis zu fünf Jahren.

Bestehende Rücknahmevereinbarungen

In Folge von Auseinandersetzungen wurden zwei Anleger ausgeschlossen bzw. deren Beteiligung herabgesetzt. In Folge von Aufteilungen erhöhte sich die Anzahl der Beteiligungen gegenüber dem Vorjahreswert.

Bewertungsverfahren

Angaben zu den Bewertungsverfahren sind dem Anhang Kapitel II. „Angaben zu Bilanzierungs- und Bewertungsmethoden“ und Kapitel IV. „Sonstige Angaben“ zu entnehmen.

Angaben zum Leverage

Per 31.12.2021 ergab sich ein Gesamtwert der Hebelfinanzierung von 1,25 nach der Brutto- Methode und 1,26 nach der Commitment-Methode. Eine Fremdfinanzierung der Investments in Vermögensgegenstände erfolgte im Berichtsjahr nicht. Der errechnete Hebel resultiert daher nur aus der Rechnungslegung (laufende Verbindlichkeiten und Rückstellungen) sowie aus den kurzfristigen Verbindlichkeiten gegenüber der 100%igen Tochtergesellschaft AGP 2 Investitions GmbH. Bei einer konsolidierten Betrachtung ergäbe sich ein Gesamtwert von 0,99 nach der Brutto-Methode und 1,00 nach der Commitment-Methode.

Faire Behandlung der Anleger

Die DFI als Kapitalverwaltungsgesellschaft verpflichtet sich, alle Anleger des Investmentfonds fair zu behandeln. Die DFI verwaltet das von ihr aufgelegte Investmentvermögen nach dem Prinzip der Gleichbehandlung, indem sie bestimmte Anleger bzw. Anlegergruppen nicht zulasten anderer bevorzugt behandelt. Die Entscheidungsprozesse und organisatorischen Strukturen der DFI sind entsprechend ausgerichtet. Soweit Mitarbeiter der DFI im Geschäftsjahr unentgeltliche Zuwendungen (bspw. Newsletter oder Zugang zu Informationsveranstaltungen) erhalten haben, wurden diese Zuwendungen als geringfügig und zur Verbesserung für die Erbringung der Dienstleistung gegenüber dem gesamten Kundenkreis von der DFI eingestuft.

Haftung

Im Verhältnis untereinander sowie im Verhältnis zum Investmentfonds haben die Gesellschafter nur Vorsatz und Fahrlässigkeit zu vertreten.

Ausgabe und Verkauf von Anteilen

Die Beitrittsphase wurde im Geschäftsjahr 2011 abgeschlossen und deshalb ist die weitere Zeichnung von Anteilen des Investmentfonds ausgeschlossen. Die Anzahl der im Umlauf befindlichen Anteile folgt dem Einzahlungsstand der Kapitalkonten. Da derzeit kein etablierter Zweitmarkt für unternehmerische Beteiligungen am Investmentfonds besteht, der Personenkreis, an den die Beteiligung übertragen werden kann, begrenzt ist, die Übertragung nur einmal jährlich erfolgen kann und der Zustimmung der Komplementärin und gegebenenfalls der Treuhandkommanditistin bedarf, ist voraussichtlich eine Veräußerung während der Laufzeit der Beteiligung nicht oder nicht zu einem angemessenen Preis möglich.

29.09.2022

Die Geschäftsführung der DF Deutsche Finance Management GmbH,

Stefanie Watzl,

Christoph Falk

BILANZ NACH HGB ZUM 31.12.2021

AGP ADVISOR GLOBAL PARTNERS FUND II GMBH & CO. KG, MÜNCHEN

AKTIVA

| EUR | 31.12.2021 | 31.12.2020 | |

| EUR | EUR | EUR | |

| A. Anlagevermögen | |||

| I. Finanzanlagen | |||

| 1. Anteile an verbundenen Unternehmen | 21.994.622 | 21.994.622 | |

| 2. Beteiligungen | 18.362.127 | 40.356.749 | 15.320.356 |

| B. Umlaufvermögen | |||

| I. Forderungen und sonstige Vermögensgegenstände | |||

| 1. Forderungen aus Lieferungen und Leistungen | 17.830 | 44.975 | |

| 2. Eingeforderte, noch ausstehende Einlagen Kommanditisten | 3.842 | 937 | |

| 3. Forderungen gegen Gesellschafter | 29.827 | 51.499 | 231.602 |

| II. Guthaben bei Kreditinstituten | 573.610 | 928.604 | |

| C. Rechnungsabgrenzungsposten | 618 | 7.525 | |

| Summe Aktiva | 40.982.476 | 38.528.621 |

PASSIVA

| 31.12.2021 | 31.12.2020 | ||

| EUR | EUR | EUR | |

| A. Eigenkapital | |||

| I. Kapitalanteile der Kommanditisten | |||

| 1. Pflichteinlagen | 48.936.235 | 48.944.235 | |

| 2. Nicht eingeforderte ausstehende Einlagen | 0 | – 284.121 | |

| 3. Eingeforderte Pflichteinlagen | 48.936.235 | 48.660.114 | |

| 4. Variables Kapital | – 18.318.140 | – 17.483.136 | |

| Summe Eigenkapital | 30.618.095 | 31.176.978 | |

| B. Rückstellungen | |||

| 1. Sonstige Rückstellungen | 121.315 | 94.091 | |

| C. Verbindlichkeiten | |||

| 1. Verbindlichkeiten aus Lieferungen und Leistungen | 14.343 | 3.491 | |

| (davon mit einer Restlaufzeit bis zu einem Jahr) | (14.343) | (3.491) | |

| 2. Verbindlichkeiten gegenüber verbundenen Unternehmen | 10.228.076 | 7.253.595 | |

| (davon mit einer Restlaufzeit bis zu einem Jahr) | (10.228.076) | (7.253.595) | |

| 3. Verbindlichkeiten gegenüber Gesellschaftern | 331 | 100 | |

| (davon mit einer Restlaufzeit bis zu einem Jahr) | (331) | (100) | |

| 4. Sonstige Verbindlichkeiten | 317 | 10.243.066 | 366 |

| (davon mit einer Restlaufzeit bis zu einem Jahr) | (317) | (366) | |

| Summe Passiva | 40.982.476 | 38.528.621 |

GEWINN- UND VERLUSTRECHNUNG NACH HGB VOM 01.01.2021 BIS ZUM 31.12.2021

AGP ADVISOR GLOBAL PARTNERS FUND II GMBH & CO. KG, MÜNCHEN

| GESCHÄFTSJAHR | VORJAHR | |

| EUR | EUR | |

| 1. Sonstige betriebliche Erträge | 212.368 | 64.143 |

| (davon Erträge aus der Währungsumrechnung) | (119.515) | (46.682) |

| 2. Sonstige betriebliche Aufwendungen | – 1.314.409 | – 1.317.975 |

| (davon Aufwendungen aus der Währungsumrechnung) | (- 105.147) | (- 148.077) |

| 3. Erträge aus Beteiligungen | 594.929 | 549.306 |

| 4. Sonstige Zinsen und ähnliche Erträge | 6 | 188 |

| 5. Abschreibungen auf Finanzanlagen | – 146.091 | – 381.331 |

| 6. Zinsen und ähnliche Aufwendungen | – 174.845 | -142.455 |

| (davon an verbundene Unternehmen) | (- 174.845) | (-142.455) |

| 7. Steuern vom Einkommen und vom Ertrag | – 6.245 | -15.001 |

| 8. Ergebnis nach Steuern/Jahresfehlbetrag | – 834.287 | -1.243.125 |

| 9. Belastung auf Kapitalkonten | 834.287 | 1.243.125 |

| 10. Ergebnis nach Verwendungsrechnung | 0 | 0 |

ANHANG 2021

AGP ADVISOR GLOBAL PARTNERS FUND II GMBH & CO. KG, MÜNCHEN

I. Allgemeine Angaben zum Jahresabschluss

Der Jahresabschluss wurde gemäß den Vorschriften des Handelsgesetzbuches unter Berücksichtigung der Vorschriften des Vermögensanlagegesetzes (VermAnIG), des § 353 Abs. 4 KAGB und den ergänzenden Bestimmungen des Gesellschaftsvertrages aufgestellt.

Die Gewinn- und Verlustrechnung ist nach dem Gesamtkostenverfahren aufgestellt.

Der Investmentfonds ist eine kleine Personengesellschaft gem. § 267 Abs. 1 HGB. Der Investmentfonds macht bei der Aufstellung des Anhangs von den Erleichterungen der §§ 274 a und 288 Abs. 1 HGB für kleine Gesellschaften teilweise Gebrauch. Die Darstellung des Eigenkapitals erfolgte unter Beachtung der Vorschriften des § 264 c Abs. 2 HGB. Die Bilanz wurde gem. § 268 Abs. 1 HGB unter vollständiger Verwendung des Ergebnisses aufgestellt. Der Investmentfonds ist im Handelsregister München unter der Nummer HRA 94735 eingetragen.

II. Angaben zu Bilanzierungs- und Bewertungsmethoden

Für die Aufstellung des Jahresabschlusses sind die folgenden Bilanzierungs- und Bewertungsmethoden maßgebend:

Geschäftsvorfälle, die auf fremde Währung lauten, werden unterjährig zu den jeweiligen Kursen im Entstehungszeitpunkt in Euro umgerechnet. Am Bilanzstichtag werden die Bilanzposten zum Stichtagskurs der Europäischen Zentralbank (EZB-Kurs) bewertet. Bei einer Restlaufzeit von bis zu einem Jahr werden ggf. auch unrealisierte Gewinne ausgewiesen.

Die Finanzanlagen werden mit den Anschaffungskosten zzgl. Nebenkosten aktiviert. Bei Abwertungsbedarf gem. § 253 Abs. 3 Satz 5 HGB werden Abschreibungen vorgenommen.

Sämtliche Forderungen und sonstige Vermögensgegenstände werden zum Nennwert angesetzt.

Guthaben bei Kreditinstituten werden zum Nominalwert bilanziert.

Der aktive Rechnungsabgrenzungsposten enthält Ausgaben, die Aufwendungen für einen bestimmten Zeitraum nach dem Bilanzstichtag darstellen.

Die sonstigen Rückstellungen berücksichtigen alle am Bilanzstichtag erkennbaren Risiken und ungewissen Verpflichtungen. Sie werden mit dem nach vernünftiger kaufmännischer Beurteilung notwendigen Erfüllungsbetrag angesetzt.

Verbindlichkeiten sind zum Erfüllungsbetrag angesetzt.

Währungskurse

| 31.12.2021 | 31.12.2020 |

| Kurs EUR/USD 1,1326 | 1,2271 |

III. Angaben zur Bilanz

Anlagevermögen

Die Anteile an verbundenen Unternehmen stellen sich wie folgt dar:

| NAME | RECHTSFORM/SITZ | HÖHE DER BETEILIGUNG | EIGENKAPITAL 31.12.2021 | JAHRESERGEBNIS 2021 |

| IN TEUR | IN TEUR | |||

| AGP 2 Investitions GmbH | GmbH, Deutschland | 100,00 % | 28.333 | 333 |

Angaben zu Beteiligungen nach § 261 Abs. 1 Nr. 2 bis 6 KAGB

| NAME | RECHTSFORM/ SITZ | GESELLSCHAFTSKAPITAL IN TEUR | HÖHE DER BETEILIGUNG | ZEITPUNKT DES ERWERBS2 |

| AGAR Fund II1,3 | L.P., Cayman Islands | 793 | 1,64 % | 26.04.2010 |

| BREO Fund II1 | L.P., Cayman Islands | 20.862 | 2,79 % | 14.07.2010 |

| IRE II | L.L.C., Mauritius | 60.813 | 1,20 % | 13.10.2010 |

| USP Fund IV1 | L.P., Delaware | 876.860 | 0,29 % | 14.10.2010 |

| ASG Fund II 1 | L.P., Jersey | 9.014 | 1,21 % | 15.09.2011 |

| TREF II | L.P., Jersey | 22.963 | 0,38 % | 13.09.2013 |

| PPF I1 | L.P., Cayman Islands | 19.439 | 1,18 % | 18.07.2014 |

| ACRE Fund II1 | L.P., Canada | 52.609 | 2.46 % | 21.05.2015 |

| AGAR Fund III | L.P., Cayman Islands | 120.522 | 1,54 % | 21.08.2015 |

| ILF1 | L.P., Cayman Islands | 65.830 | 2,38 % | 21.08.2015 |

| SREP III | SCS SICAV-FIS, Luxemburg | 29.643 | 7,23 % | 23.12.2016 |

| TC TCI | L.P., Cayman Islands | 67.255 | 12,90 % | 04.08.2017 |

| DEVA | SCSp, Luxemburg | 169.152 | 0,87 % | 30.11.2017 |

| SPO III1 | SCS, Luxemburg | 35.817 | 20,29 % | 31.10.2018 |

| SFFI | SCS, Luxemburg | 55.429 | 4,99 % | 14.10.2020 |

| ACI | L.P., Jersey | 35.802 | 5,97 % | 21.10.2021 |

| WS561 | L.L.C., USA | 9.461 | 22,36 % | 25.10.2021 |

| SDFI | SCS, Luxemburg | n./a.4 | 0,00 % | 23.12.2021 |

| NAME | BUCHWERT IN TEUR | VERKEHRSWERT IN TEUR |

| AGAR Fund II1,3 | 31 | 13 |

| BREO Fund II1 | 529 | 479 |

| IRE II | 713 | 671 |

| USP Fund IV1 | 2.266 | 2.581 |

| ASG Fund II 1 | 93 | 109 |

| TREF II | 117 | 117 |

| PPF I1 | 176 | 230 |

| ACRE Fund II1 | 1.461 | 1.283 |

| AGAR Fund III | 1.800 | 1.867 |

| ILF1 | 1.926 | 1.546 |

| SREP III | 1.911 | 2.182 |

| TC TCI | 5.612 | 8.376 |

| DEVA | 1.355 | 1.453 |

| SPO III1 | 7.586 | 7.267 |

| SFFI | 2.571 | 2.766 |

| ACI | 1.973 | 2.138 |

| WS561 | 2.272 | 2.115 |

| SDFI | 37 | 0 |

Forderungen und sonstige Vermögensgegenstände

Die Forderungen und der Rechnungsabgrenzungsposten haben eine Restlaufzeit von bis zu einem Jahr.

Kapitalanteile Komplementärin

Die Komplementärin ist am Kapital des Investmentfonds nicht beteiligt und leistet keine Einlage.

Kapitalanteile Kommanditisten

Die Anteile der Kommanditisten werden über eine Treuhandkommanditistin gebündelt, die nicht auf eigene Rechnung am Kapital des Investmentfonds beteiligt ist. Die in das Handelsregister eingetragene Hafteinlage beträgt 1 TEUR. Die Hafteinlage der Treuhandkommanditistin ist unveränderlich und wird durch die Erhöhung der Pflichteinlage nicht berührt. Die Pflichteinlagen der Kommanditisten (Zeichnungssumme) setzen sich aus einer Einmalzahlung von mindestens 25 % der Zeichnungssumme und bis zu 120 monatlichen Ratenzahlungen des verbleibenden Betrags zusammen. Insgesamt bestehen zum 31.12.2021 Einlagenverpflichtungen der Anleger i. H. v. 48.936 TEUR (Vorjahr 48.944 TEUR). Davon sind zum Stichtag noch 0 TEUR (Vorjahr 284 TEUR) ausstehend und nicht eingefordert. Die Netto-Einlage von 48.936 TEUR (Vorjahr 48.660 TEUR) entspricht der saldierten Darstellung aus den Einlagenverpflichtungen sowie den nicht eingeforderten ausstehenden Einlagen und spiegelt das insgesamt eingeforderte Eigenkapital wider.

Eingeforderte ausstehende Einlagen werden unter den Forderungen ausgewiesen. Die Forderungen auf die ausstehenden Einlagen konkretisieren sich erst mit den Fälligkeitsterminen der einzelnen Ratenzahlungen.

Sonstige Rückstellungen

Die sonstigen Rückstellungen wurden u. a. im Zusammenhang mit der Jahresabschlusserstellung und Jahresabschlussprüfung, der Mittelverwendungskontrolle, für Steuerberatung und für die Geschäftsberichterstellung gebildet.

Verbindlichkeiten

Sämtliche Verbindlichkeiten haben eine Restlaufzeit von bis zu einem Jahr.

Haftungsverhältnisse

Der Investmentfonds hat der AGP 2 Investitions GmbH als verbundenem Unternehmen eine Liquiditätsgarantie erteilt, indem er die AGP 2 Investitions GmbH von den Kapitalabrufen der institutionellen Investmentstrategien freigestellt hat. Die Inanspruchnahme des Investmentfonds aus dieser Zusage durch die AGP 2 Investitions GmbH erfolgt gemäß den Kapitalabrufen der institutionellen Investmentstrategien, an denen die AGP 2 Investitions GmbH beteiligt ist. Die hieraus entstehenden latenten Einzahlungsverpflichtungen belaufen sich – ohne Berücksichtigung der zum Stichtag auf den Bankkonten der AGP 2 Investitions GmbH aus Zahlungen des Investmentfonds vorhandenen liquiden Mitteln – zum Stichtag auf 2.084 TUSD und 2.045 TEUR (im Vorjahr auf 2.763 TUSD, 284 TCAD und 2.025 TEUR). Umgerechnet zum EZB-Kurs beträgt die Summe aller hieraus bestehenden Einzahlungsverpflichtungen am Bilanzstichtag 3.885 TEUR (Vorjahr 4.458 TEUR).

1 Beteiligungen mittelbar über AGP 2 Investitions GmbH gehalten.

2 Datum der Kapitalzusage bzw. Unterzeichnung des Vertrages.

3 Indirekte Beteiligung an der Investmentstrategie über einen Feeder Fonds.

4 Der Investmentfonds hat sich im Geschäftsjahr beteiligt. Eine Einzahlung in das Investment durch den Investmenfonds ist zum Bilanzstichtag noch nicht erfolgt.

Sonstige finanzielle Verpflichtungen

Gegenüber den gezeichneten institutionellen Investmentstrategien bestehen Einzahlungsverpflichtungen bezüglich der Direktbeteiligungen des Investmentfonds i. H. v. 3.859 TUSD (Vorjahr 3.375 TUSD) und 4.180 TEUR (Vorjahr 2.347 TEUR). Umgerechnet zum EZB-Kurs beträgt die Summe aller hieraus bestehenden Einzahlungsverpflichtungen am Bilanzstichtag 7.587 TEUR (Vorjahr 5.097 TEUR).

IV. Sonstige Angaben

Bewertungsverfahren

Für Zwecke der Ermittlung des Nettofondsvermögens, der Anteilwertermittlung sowie der Ermittlung des unrealisierten Ergebnisses (nicht für die bilanzielle Bewertung nach HGB) erfolgt zum Bilanzstichtag eine interne Bewertung zum Verkehrswert gem. § 168 i. V. m. § 271 KAGB. Der Verkehrswert ermittelt sich aus dem Net Asset Value (NAV) auf Grundlage des von der Investmentstrategie vorliegenden aktuellsten Berichtes am Bewertungszeitpunkt zzgl. ggf. der Fortschreibung aller getätigten Zahlungen bis zum Bilanzstichtag, werterhellender Tatsachen, die vom Investmentstrategiemanagement mitgeteilt worden sind, und ggf. eingeforderter Einlagen zum Bilanzstichtag. Nach dem Bewertungszeitpunkt werden nur wesentliche werterhellende Tatsachen, die anschließend bekannt geworden sind, berücksichtigt. Bei der Ermittlung des Nettofondsvermögens auf Basis von Verkehrswerten sind im Geschäftsjahr sowie im Vorjahr keine passiven latenten Steuern zu berücksichtigen.

Mehrjahresübersicht – Entwicklung des Wertes des Eigenkapitals gemäß Verkehrswerten

| EUR | 31.12.2021 |

| Zielinvestitionen1 | 35.191.422 |

| Liquidität | 4.165.579 |

| Weitere Vermögensgegenstände | 11.055.463 |

| Sonstige Verbindlichkeiten & Rückstellungen | – 10.694.178 |

| Wert des Eigenkapitals | 39.718.286 |

| EUR | DAVON INVESTITIONS GMBH | 31.12.2020 | DAVON INVESTITIONS GMBH | 31.12.2019 | DAVON INVESTITIONS GMBH |

| Zielinvestitionen1 | 13.507.907 | 34.212.442 | 18.109.757 | 39.355.636 | 23.334.665 |

| Liquidität | 3.591.969 | 2.724.788 | 1.796.184 | 2.392.891 | 936.198 |

| Weitere Vermögensgegenstände | 11.003.346 | 8.194.612 | 7.909.573 | 8.124.645 | 7.650.072 |

| Sonstige Verbindlichkeiten & Rückstellungen | – 329.797 | -7.686.267 | – 334.624 | – 7.576.093 | – 204.342 |

| Wert des Eigenkapitals | 27.773.425 | 37.445.575 | 27.480.889 | 42.297.079 | 31.716.593 |

| EUR | 31.12.2018 | DAVON INVESTITIONS GMBH |

| Zielinvestitionen1 | 37.667.900 | 21.638.083 |

| Liquidität | 1.750.300 | 1.640.905 |

| Weitere Vermögensgegenstände | 8.533.396 | 8.267.964 |

| Sonstige Verbindlichkeiten & Rückstellungen | – 10.673.674 | – 1.484.662 |

| Wert des Eigenkapitals | 37.277.922 | 30.062.290 |

Anteilwertermittlung

| EUR | 31.12.2021 | 31.12.2020 |

| Wert des Eigenkapitals gemäß Verkehrswerten | 39.718.286 | 37.445.575 |

| Abzgl. eingeforderter ausstehender Pflichteinlagen | – 3.842 | -937 |

| a) Wert des Eigenkapitals für die Anteilwertermittlung | 39.714.444 | 37.444.638 |

| b) Anzahl Anteile im Umlauf (Stand Kapitalkonto I) | 48.932.394 | 48.660.114 |

| Nettoinventarwert (NIW) in EUR. pro Anteil2 | 0,81 | 0,77 |

| Zzgl. Steuern3 | 0,04 | 0,04 |

| Summe | 0,85 | 0,81 |

1 Die Verkehrswerte der Zielinvestitionen sind nicht in der Bilanz nach HGB enthalten.

2 Dieser NIW pro Anteil ist ein Durchschnittswert aller Kapitalkonten und gibt keinen Rückschluss auf einen individuellen Anleger-Anteilwert. Der genaue Wert des Anteils eines Anlegers hängt vom Einzahlungsstand des Kapitalkontos des jeweiligen Anlegers ab.

3 Insgesamt rund 2.0 Mio. EUR gezahlte und zurückgestellte Steuern (keine passive latente Steuern).

Aufstellung von Erträgen und Aufwendungen gem. Art. 104 EU-VO 231/20134

inkl. realisiertes und unrealisiertes Ergebnis

| GESCHÄFTSJAHR | VORJAHR | |

| EUR | EUR | |

| 1. Erträge | ||

| a) Erträge aus Beteiligungen | 594.929 | 549.306 |

| b) Zinsen und ähnliche Erträge | 6 | 188 |

| c) Sonstige betriebliche Erträge | 108.638 | 34.262 |

| Summe der Erträge | 703.573 | 583.756 |

| 2. Aufwendungen | ||

| a) Zinsen aus Kreditaufnahmen | 174.845 | 142.455 |

| b) Verwaltungsvergütung | 982.320 | 961.557 |

| c) Verwahrstellenvergütung | 20.640 | 27.750 |

| d) Prüfungs- und Veröffentlichungskosten | 130.038 | 110.015 |

| e) Sonstige Aufwendungen | 134.911 | 103.731 |

| Summe der Aufwendungen | 1.442.754 | 1.345.508 |

| 3. Realisiertes Ergebnis des Geschäftsjahres | -739.181 | -761.752 |

| Zeitwertänderung | ||

| a) Erträge aus der Neubewertung | 3.171.189 | 65.513 |

| b) Aufwendungen aus der Neubewertung | 2.550.067 | 5.766.474 |

| 4. Nicht realisiertes Ergebnis des Geschäftsjahres | 621.122 | – 5.700.961 |

| 5. Ergebnis des Geschäftsjahres | -118.059 | – 6.462.713 |

Gesamtkostenquote

Die Berechnung der Gesamtkostenquote erfolgt nach regulatorischen Vorgaben und bezieht sich dabei auf den zum Stichtag ermittelten durchschnittlichen NAV. Demnach beträgt die Gesamtkostenquote ohne Initialkosten und Transaktionskosten, bei einem durchschnittlichen NAV von 38.582 TEUR, rund 3,13 %. Die Anwendung dieser Berechnungsmethode führt insbesondere bei Ansparfonds zu einer mit anderen Fonds schwer vergleichbaren Gesamtkostenquote. Zum Vergleich beträgt die auf Basis der gezeichneten Pflichteinlagen i. H. v. 48.936 TEUR berechnete Gesamtkostenquote 2,47 %.

Pauschalgebühren

Es wurden im Geschäftsjahr sowie im Vorjahr keine Pauschalgebühren gezahlt.

Transaktionskosten

Die Transaktionskosten inklusive der AGP 2 Investitions GmbH beliefen sich im Geschäftsjahr auf 132 TEUR (Vorjahr 71 TEUR) an die KVG sowie 3 TEUR (Vorjahr 0,3 TEUR) an Dritte.

Verwahrstelle

Die laufende Vergütung im Geschäftsjahr für die Verwahrstellenfunktion betrug 21 TEUR. (Vorjahr 28 TEUR).

Vergütung an die KVG

Die laufende Vergütung an die KVG betrug im Geschäftsjahr 355 TEUR (Vorjahr 382 TEUR). Eine zusätzliche Vergütung oder performance- abhängige Vergütung wurde nicht bezahlt. Die KVG erhält keine Rückvergütungen der aus dem Investmentvermögen an Dritte geleisteten Vergütungen und Aufwandserstattungen.

Ausgabeaufschlag

Im Geschäftsjahr sowie im Vorjahr wurden von Kommanditisten keine Ausgabeaufschläge (Agio) eingezahlt.

Gesamtvergütung der Mitarbeiter

Die Vergütungspolitik der KVG ist darauf ausgerichtet. Interessenkonflikte sowie falsche Anreize, insbesondere für Mitarbeiter, die über das Eingehen von Risiken entscheiden, zu vermeiden. Der Schwerpunkt der Vergütungspolitik liegt daher auf Zahlung von marktgerechten Fixgehältern. Gegebenenfalls werden zusätzlich feste Sonderzahlungen in Form von Weihnachts- oder Urlaubsgeld gezahlt. Die KVG hat eine Vergütungsrichtlinie implementiert, in der Regelungen getroffen sind, unter denen variable Vergütungen vereinbart werden können und dennoch keine zusätzlichen Anreize für das Eingehen unerwünschter Risiken geschaffen oder Interessenkonflikte gefördert werden.

4 Die Aufstellung ist abweichend von der GuV nach HGB unter Einbeziehung des unrealisierten Ergebnisses sowie nach anderen Gliederungspunkten vorzunehmen.

Im Geschäftsjahr 2021 betrug die Gesamtvergütung an die Mitarbeiter der externen KVG 2.218 TEUR (Vorjahr 2.279 TEUR) bei einem durchschnittlichen Mitarbeiterstand von 25 Personen (Vorjahr 22 Personen). In 2021 wurden keine variablen Vergütungen (Vorjahr 280 TEUR) und keine steuerfreien Corona-Prämien (Vorjahr 33 TEUR) ausbezahlt. Die Vergütung an leitende Mitarbeiter, deren berufliche Tätigkeit sich wesentlich auf das Risikoprofil des Investmentfonds ausgewirkt hat, betrug 353 TEUR (Vorjahr 495 TEUR). Die Angaben zur Vergütung beziehen sich ausschließlich auf die Kapitalverwaltungsgesellschaft und nicht auf Unternehmen, mit denen ein Auslagerungsverhältnis besteht.

Wesentliche im Geschäftsjahr erfolgte Veränderungen des Verkaufsprospekts

Im Geschäftsjahr erfolgte keine Änderung des Verkaufsprospekts.

Angaben zu besonderen Regelungen nach § 300 Abs. 1 Nr. 1 KAGB

Der Anteil der Vermögensgegenstände des Investmentfonds, der schwer liquidierbar ist und für den deshalb besondere Regelungen nach § 300 Abs. 1 Nr. 1 KAGB gelten, beträgt null Prozent.

Komplementärin

Persönlich haftende Gesellschafterin ist die DF Deutsche Finance Management GmbH mit Sitz in München (eingetragen beim Amtsgericht München, HRB 162136 – mit einem voll erbrachten Kapital i. H. v. 25 TEUR).

Geschäftsführung

Während des Geschäftsjahres erfolgte die Geschäftsführung durch die Geschäftsführung der persönlich haftenden Gesellschafterin. Herrn Christoph Falk als Leiter Risikomanagement und Frau Stefanie Watzl als Leiterin Portfoliomanagement.

Zusammenfassung nach § 25 Abs. 5 KARBV

Zusammenfassende Angaben1 zu den bereits getätigten Direktinvestments der institutionellen Investmentstrategien:

| EINHEITEN | ANZAHL/ FLÄCHE | |

| Wohnungen | Anzahl | 21.985 |

| Einzelhandelsflächen | qm | 982.037 |

| Büroflächen | qm | 278.281 |

| Gewerbeflächen | qm | 52.561 |

| Hotelzimmer | Anzahl | 13.879 |

| Wohnungen in Studentenwohnheimen | Anzahl | 591 |

| Kraftwerke | Anzahl | 43 |

| Häfen | Anzahl | 1 |

| Parkplätze | Anzahl | 2.631 |

| Öl-/Gas-Depots, Pipelines | Anzahl | 1 |

| Logistikflächen | qm | 978.018 |

| Gewerbeentwicklungsflächen | qm | 369.679 |

| Funktürme | Anzahl | 3.107 |

Angaben zur Offenlegungs- und Taxonomieverordnung

Die diesem Finanzprodukt zugrunde liegenden Investitionen berücksichtigen nicht die EU-Kriterien für ökologisch nachhaltige Wirtschaftsaktivitäten.

Weitere Angaben

Angaben zum Risikoprofil, zum Risikomanagement, zu Rücknahmerechten, zu Rücknahmevereinbarungen sowie zur Hebelwirkung/Leverage können dem Lagebericht entnommen werden.

Nachtragsbericht

Seit dem 24. Februar 2022 führt Russland Krieg gegen die Ukraine. Der Investmentfonds hält direkt oder indirekt keine Vermögensgegenstände in der Ukraine oder in Russland. Die Auswirkungen des Kriegs in der Ukraine stellen ein wertbegründendes Ereignis dar und haben daher keine Auswirkungen auf Ansatz und Bewertung der Vermögensgegenstände und Schulden zum 31.12.2021. Etwaige Auswirkungen auf die Vermögens-, Finanz- und Ertragslage im Jahr 2022 sind abhängig von der gesamtwirtschaftlichen Entwicklung und können zum jetzigen Zeitpunkt nicht quantifiziert werden.

Dr. Florian Delitz wurde mit Wirkung zum 01.05.2022 in die Geschäftsleitung der DF Deutsche Finance Investment GmbH bestellt. Die Geschäftsleitung der KVG besteht somit aus den jeweils zur Einzelvertretung berechtigten Geschäftsführern Stefanie Watzl, Christoph Falk und Dr. Florian Delitz.

München, den 29.09.2022

DF Deutsche Finance Management GmbH

vertreten durch

Stefanie Watzl, Geschäftsführerin

DF Deutsche Finance Management GmbH

vertreten durch

Christoph Falk, Geschäftsführer

1 Die Angaben basieren auf den von den Managern der institutionellen Investmentstrategien gelieferten Informationen zum 30.09.2021.

BESTÄTIGUNGSVERMERK DES UNABHÄNGIGEN ABSCHLUSSPRÜFERS

An die AGP Advisor Global Partners Fund II GmbH & Co. KG, München

VERMERK ÜBER DIE PRÜFUNG DES JAHRESABSCHLUSSES UND DES LAGEBERICHTS

Prüfungsurteile

Wir haben den Jahresabschluss der AGP Advisor Global Partners Fund II GmbH & Co. KG, München – bestehend aus der Bilanz zum 31. Dezember 2021 und der Gewinn- und Verlustrechnung für das Geschäftsjahr vom 1. Januar bis zum 31. Dezember 2021 sowie dem Anhang, einschließlich der Darstellung der Bilanzierungs- und Bewertungsmethoden – geprüft. Darüber hinaus haben wir den Lagebericht der AGP Advisor Global Partners Fund II GmbH & Co. KG für das Geschäftsjahr vom 1. Januar bis zum 31. Dezember 2021 geprüft.

Nach unserer Beurteilung aufgrund der bei der Prüfung gewonnenen Erkenntnisse

| ― |

entspricht der beigefügte Jahresabschluss in allen wesentlichen Belangen den deutschen, für Kapitalgesellschaften und Personenhandelsgesellschaften im Sinne des § 264 a HGB geltenden handelsrechtlichen Vorschriften unter Berücksichtigung des Vermögensanlagengesetzes (VermAnIG) und den einschlägigen europäischen Verordnungen und vermittelt unter Beachtung der deutschen Grundsätze ordnungsmäßiger Buchführung ein den tatsächlichen Verhältnissen entsprechendes Bild der Vermögens- und Finanzlage der Gesellschaft zum 31. Dezember 2021 sowie ihrer Ertragslage für das Geschäftsjahr vom 1. Januar bis zum 31. Dezember 2021 und |

| ― |

vermittelt der beigefügte Lagebericht insgesamt ein zutreffendes Bild von der Lage der Gesellschaft. In allen wesentlichen Belangen steht dieser Lagebericht in Einklang mit dem Jahresabschluss, entspricht den deutschen gesetzlichen Vorschriften unter Berücksichtigung des VermAnIG und den einschlägigen europäischen Verordnungen und stellt die Chancen und Risiken der zukünftigen Entwicklung zutreffend dar. |

Gemäß § 25 VermAnIG i. V. m. § 322 Abs. 3 Satz 1 HGB erklären wir, dass unsere Prüfung zu keinen Einwendungen gegen die Ordnungsmäßigkeit des Jahresabschlusses und des Lageberichts geführt hat.

Grundlage für die Prüfungsurteile

Wir haben unsere Prüfung des Jahresabschlusses und des Lageberichts in Übereinstimmung mit § 25 VermAnlG i. V. m. § 317 HGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführt. Unsere Verantwortung nach diesen Vorschriften und Grundsätzen ist im Abschnitt „Verantwortung des Abschlussprüfers für die Prüfung des Jahresabschlusses und des Lageberichts“ unseres Bestätigungsvermerks weitergehend beschrieben. Wir sind von der Gesellschaft unabhängig in Übereinstimmung mit den deutschen handelsrechtlichen und berufsrechtlichen Vorschriften und haben unsere sonstigen deutschen Berufspflichten in Übereinstimmung mit diesen Anforderungen erfüllt. Wir sind der Auffassung, dass die von uns erlangten Prüfungsnachweise ausreichend und geeignet sind, um als Grundlage für unsere Prüfungsurteile zum Jahresabschluss und zum Lagebericht zu dienen.

Sonstige Informationen

Die gesetzlichen Vertreter sind für die sonstigen Informationen verantwortlich.

Die sonstigen Informationen umfassen den Geschäftsbericht. Die sonstigen Informationen umfassen nicht den Jahresabschluss, die inhaltlich geprüften Lageberichtsangaben sowie unseren dazugehörigen Bestätigungsvermerk.

Unsere Prüfungsurteile zum Jahresabschluss und zum Lagebericht erstrecken sich nicht auf die sonstigen Informationen, und dementsprechend geben wir weder ein Prüfungsurteil noch irgendeine andere Form von Prüfungsschlussfolgerung hierzu ab. Im Zusammenhang mit unserer Prüfung haben wir die Verantwortung, die sonstigen Informationen zu lesen und dabei zu würdigen, ob die sonstigen Informationen

| ― |

wesentliche Unstimmigkeiten zum Jahresabschluss, zu den inhaltlich geprüften Lageberichtsangaben oder unseren bei der Prüfung erlangten Kenntnissen aufweisen oder |

| ― |

anderweitig wesentlich falsch dargestellt erscheinen. |

Verantwortung der gesetzlichen Vertreter für den Jahresabschluss und den Lagebericht

Die gesetzlichen Vertreter sind verantwortlich für die Aufstellung des Jahresabschlusses, der den deutschen, für Kapitalgesellschaften und Personenhandelsgesellschaften im Sinne des § 264 a HGB geltenden handelsrechtlichen Vorschriften unter Berücksichtigung des VermAnlG und den einschlägigen europäischen Verordnungen in allen wesentlichen Belangen entspricht, und dafür, dass der Jahresabschluss unter Beachtung der deutschen Grundsätze ordnungsmäßiger Buchführung ein den tatsächlichen Verhältnissen entsprechendes Bild der Vermögens-, Finanz- und Ertragslage der Gesellschaft vermittelt. Ferner sind die gesetzlichen Vertreter verantwortlich für die internen Kontrollen, die sie in Übereinstimmung mit den deutschen Grundsätzen ordnungsmäßiger Buchführung als notwendig bestimmt haben, um die Aufstellung eines Jahresabschlusses zu ermöglichen, der frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist.

Bei der Aufstellung des Jahresabschlusses sind die gesetzlichen Vertreter dafür verantwortlich, die Fähigkeit der Gesellschaft zur Fortführung der Unternehmenstätigkeit zu beurteilen. Des Weiteren haben sie die Verantwortung, Sachverhalte in Zusammenhang mit der Fortführung der Unternehmenstätigkeit, sofern einschlägig, anzugeben. Darüber hinaus sind sie dafür verantwortlich, auf der Grundlage des Rechnungslegungsgrundsatzes der Fortführung der Unternehmenstätigkeit zu bilanzieren, sofern dem nicht tatsächliche oder rechtliche Gegebenheiten entgegenstehen.

Außerdem sind die gesetzlichen Vertreter verantwortlich für die Aufstellung des Lageberichts, der insgesamt ein zutreffendes Bild von der Lage der Gesellschaft vermittelt sowie in allen wesentlichen Belangen mit dem Jahresabschluss in Einklang steht, den deutschen gesetzlichen Vorschriften und den einschlägigen europäischen Verordnungen entspricht und die Chancen und Risiken der zukünftigen Entwicklung zutreffend darstellt. Ferner sind die gesetzlichen Vertreter verantwortlich für die Vorkehrungen und Maßnahmen (Systeme), die sie als notwendig erachtet haben, um die Aufstellung eines Lageberichts in Übereinstimmung mit den anzuwendenden deutschen gesetzlichen Vorschriften und den einschlägigen europäischen Verordnungen zu ermöglichen, und um ausreichende geeignete Nachweise für die Aussagen im Lagebericht erbringen zu können.

Verantwortung des Abschlussprüfers für die Prüfung des Jahresabschlusses und des Lageberichts

Unsere Zielsetzung ist, hinreichende Sicherheit darüber zu erlangen, ob der Jahresabschluss als Ganzes frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist, und ob der Lagebericht insgesamt ein zutreffendes Bild von der Lage der Gesellschaft vermittelt sowie in allen wesentlichen Belangen mit dem Jahresabschluss sowie mit den bei der Prüfung gewonnenen Erkenntnissen in Einklang steht, den deutschen gesetzlichen Vorschriften und den einschlägigen europäischen Verordnungen entspricht und die Chancen und Risiken der zukünftigen Entwicklung zutreffend darstellt, sowie einen Bestätigungsvermerk zu erteilen, der unsere Prüfungsurteile zum Jahresabschluss und zum Lagebericht beinhaltet.

Hinreichende Sicherheit ist ein hohes Maß an Sicherheit, aber keine Garantie dafür, dass eine in Übereinstimmung mit § 25 VermAnlG i. V. m. § 317 HGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführte Prüfung eine wesentliche falsche Darstellung stets aufdeckt. Falsche Darstellungen können aus Verstößen oder Unrichtigkeiten resultieren und werden als wesentlich angesehen, wenn vernünftigerweise erwartet werden könnte, dass sie einzeln oder insgesamt die auf der Grundlage dieses Jahresabschlusses und Lageberichts getroffenen wirtschaftlichen Entscheidungen von Adressaten beeinflussen.

Während der Prüfung üben wir pflichtgemäßes Ermessen aus und bewahren eine kritische Grundhaltung. Darüber hinaus

| ― |

identifizieren und beurteilen wir die Risiken wesentlicher – beabsichtigter oder unbeabsichtigter – falscher Darstellungen im Jahresabschluss und im Lagebericht, planen und führen Prüfungshandlungen als Reaktion auf diese Risiken durch sowie erlangen Prüfungsnachweise, die ausreichend und geeignet sind, um als Grundlage für unsere Prüfungsurteile zu dienen. Das Risiko, dass wesentliche falsche Darstellungen nicht aufgedeckt werden, ist bei Verstößen höher als bei Unrichtigkeiten, da Verstöße betrügerisches Zusammenwirken, Fälschungen, beabsichtigte Unvollständigkeiten, irreführende Darstellungen bzw. das Außerkraftsetzen interner Kontrollen beinhalten können. |

| ― |

gewinnen wir ein Verständnis von dem für die Prüfung des Jahresabschlusses relevanten internen Kontrollsystem und den für die Prüfung des Lageberichts relevanten Vorkehrungen und Maßnahmen, um Prüfungshandlungen zu planen, die unter den gegebenen Umständen angemessen sind, jedoch nicht mit dem Ziel, ein Prüfungsurteil zur Wirksamkeit dieser Systeme der Gesellschaft abzugeben. |

| ― |

beurteilen wir die Angemessenheit der von den gesetzlichen Vertretern angewandten Rechnungslegungsmethoden sowie die Vertretbarkeit der von den gesetzlichen Vertretern dargestellten geschätzten Werte und damit zusammenhängenden Angaben. |

| ― |

ziehen wir Schlussfolgerungen über die Angemessenheit des von den gesetzlichen Vertretern angewandten Rechnungslegungsgrundsatzes der Fortführung der Unternehmenstätigkeit sowie, auf der Grundlage der erlangten Prüfungsnachweise, ob eine wesentliche Unsicherheit im Zusammenhang mit Ereignissen oder Gegebenheiten besteht, die bedeutsame Zweifel an der Fähigkeit der Gesellschaft zur Fortführung der Unternehmenstätigkeit aufwerfen können. Falls wir zu dem Schluss kommen, dass eine wesentliche Unsicherheit besteht, sind wir verpflichtet, im Bestätigungsvermerk auf die dazugehörigen Angaben im Jahresabschluss und im Lagebericht aufmerksam zu machen oder, falls diese Angaben unangemessen sind, unser jeweiliges Prüfungsurteil zu modifizieren. Wir ziehen unsere Schlussfolgerungen auf der Grundlage der bis zum Datum unseres Bestätigungsvermerks erlangten Prüfungsnachweise. Zukünftige Ereignisse oder Gegebenheiten können jedoch dazu führen, dass die Gesellschaft ihre Unternehmenstätigkeit nicht mehr fortführen kann. |

| ― |