ASG Nordlicht GmbH

Dresden

Konzernabschluss zum Geschäftsjahr vom 01.01.2020 bis zum 31.12.2020

Konzernlagebericht für das Geschäftsjahr vom 01. Januar 2020 bis zum 31. Dezember 2020

ASG Nordlicht GmbH, Dresden

A. Grundlagen des Konzerns – Geschäftsmodell

Die ASG Nordlicht GmbH verwaltet unverändert eigenes Vermögen. Dies beinhaltet insbesondere den Erwerb und das Halten von Beteiligungen an anderen Unternehmen. Wesentlicher Geschäftszweck des Konzerns ist die Emission und die Erbringung von Dienstleistungen für Immobilienfonds.

Mit Kaufvertrag vom 20. Dezember 2017 (Closing) erwarb die Gesellschaft sämtliche Anteile an der Verifort Capital Group GmbH (im Folgenden: Group), der Verifort Capital Holding GmbH (im Folgenden: Holding), sowie der german profit estate GmbH (im Folgenden: GPE). Die Group und die Holding halten Beteiligungen an weiteren Unternehmen (GPE, Group und Holding nebst Beteiligungsgesellschaften werden im Folgenden als „Verifort-Gruppe“ bezeichnet). Die Group veräußerte mit Wirkung zum 01. Januar 2020 jeweils 51 % der Gesellschaftsanteile an der Verifort Capital Komplementär GmbH, an der Verifort Capital IV Komplementär GmbH und an der Verifort Capital Management GmbH. An diesen Gesellschaften hält die Group zum Bilanzstichtag 31.12.2020 entsprechend 49 %. An der Verifort Capital Distribution GmbH ist die Group unverändert mit 100 % der Gesellschaftsanteile beteiligt und hält weiterhin 94,5 % der Anteile an der Verifort Capital Trust GmbH. Zudem hält sie 100 % der Anteile an der Ende 2019 neu gegründeten Verifort Capital I Trustee GmbH, die zum 01. Januar 2020 erstmals in den Konzern einbezogen wurde. Die Holding hält sämtliche Anteile an der Verifort Capital Asset Management GmbH. Wesentlicher Geschäftszweck der Gesellschaften der Verifort-Gruppe ist die Emission von und die Erbringung von Dienstleistungen für geschlossene Immobilienfonds.

Die im Jahr 2002 gegründete Gruppe erzielt im Wesentlichen Management- und Provisionserträge auf Basis von Geschäftsbesorgungsverträgen. Per 01.01.2020 (für alle Fonds außer den Verifort Capital XI GmbH & Co. geschlossene Investment KG) und per 31.03.2020 (auch für den Verifort Capital XI) wurden mit der ADREALIS Service Kapitalverwaltungs-GmbH neue Geschäftsbesorgungsverträge geschlossen. In der Folge wurden zu den genannten Zeitpunkten die im Vorjahr noch bestehenden Verträge mit der AVANA Invest GmbH gekündigt. Insgesamt werden die mittlerweile zwölf Immobilienfonds (inkl. Verifort Capital HC1 GmbH & Co. geschlossene Investment KG) gemäß § 17 Abs. 2 Satz 1 KAGB durch die ADREALIS Service Kapitalverwaltungs-GmbH, München als Kapitalverwaltungsgesellschaft (im Folgenden: KVG) verwaltet. Des Weiteren werden Erlöse aus dem Asset Management von einem weiteren, nicht AIF-kontrollierten Immobilienfonds generiert.

Die Grundlage des nachhaltigen wirtschaftlichen Erfolgs der verwalteten Fonds bildet die Transaktionsstrategie, bestehend aus An- und Verkauf von Immobilien. Weiterhin besteht die Strategie im Wesentlichen darin, problembehaftete Immobilien nach dem Erwerb und während der Haltedauer durch aktives Assetmanagement (z. B. Vermietungsanstrengungen, Entwicklungsmaßnahmen zur Repositionierung und/oder Revitalisierung und Bewirtschaftung) einen nachhaltig positiven Ertrag aus der späteren Vermarktung der Immobilien zu erzielen.

Die KVG ist für das Liquiditäts-, Risiko- und Portfoliomanagement sowie die Verwaltung des gesamten Investmentvermögens der zwölf geschlossenen Immobilienfonds zuständig. Zur Erfüllung dieser Zuständigkeiten hat die KVG Geschäftsbesorgungsverträge mit den Unternehmen der Verifort-Gruppe abgeschlossen. Diese Verträge umfassen vor allem das Asset- und Propertymanagement sowie die Anlegerverwaltung.

Die Dienstleistungsverträge bestehen insbesondere mit der Group, der Holding und der Veri-fort Capital Asset Management GmbH.

Drei von der Group bis Ende 2019 als Alleingesellschafterin gehaltene GmbHs (Beteiligungsquote per 31.12.2020: jeweils 49 %) fungieren als Komplementärin der Fonds und haben somit die Geschäftsführung der Fonds inne. Im Zuge des o. g. Verkaufs der Anteile veränderte sich ebenfalls jeweils die Zusammensetzung der Geschäftsführung. Da keine Möglichkeit zur Beherrschung mehr besteht, wurden diese im Konzernabschluss 2020 nicht mehr vollkonsolidiert, sondern at-equity bewertet. Die GPE erbringt hauptsächlich Maklerdienstleistungen bei Grundstückskaufverträgen (gemäß MaBV). Die Verifort Capital Trust GmbH hält Anteile der Anleger an den Fonds. Durch die Neuaufnahme des Emissionsgeschäftes, in dessen Zuge der Health Care 1 KG im November 2020 die Vertriebszulassung durch die BaFin erhalten hat, wurde die Verifort Capital Trustee I GmbH (siehe oben) als neue Treuhandgesellschaft für alle künftigen Emissionen gegründet.

B. Wirtschaftsbericht

1. Gesamtwirtschaftliche und branchenbezogene Rahmenbedingungen

Nach einer zehnjährigen Wachstumsphase wurde die deutsche Wirtschaft im vergangenen Jahr von einer starken Rezession getroffen. Der Ausbruch der Corona-Pandemie, der damit verbundene erste Lockdown im Frühling sowie die zweite Pandemiewelle im Herbst und der damit einhergehende erneute Lockdown führten dazu, dass das Bruttoinlandsprodukt 2020 um 5,0 % gesunken ist. Die Auswirkungen der Corona-Krise auf die deutsche Wirtschaft ist dennoch wesentlich milder ausgefallen, als von vielen Experten erwartet worden war. Dies kann auf der einen Seite auf die hohe Widerstandsfähigkeit der deutschen Wirtschaft und auf der anderen Seite auf die umfangreichen Maßnahmenpakete zur Stützung und Stabilisierung der Wirtschaft und der Einkommen durch die Regierung zurückgeführt werden. Zwar gab es im zweiten Quartal 2020 einen historischen Einbruch von 9,8 %, die schrittweise Lockerung der Einschränkungen führten aber relativ schnell zu einer Erholung auf dem Markt. So konnten im dritten Quartal mit einem Plus von 8,5 % bereits 96 % vom Schlussquartal 2019 – vor Ausbruch der Pandemie – erreicht werden. Auch wenn im Anschluss die Erholung der deutschen Wirtschaft etwas langsamer voranschritt, konnten bis in den November weitere Steigerungen der Wirtschaftsleistung verzeichnet werden. Aufgrund des erneuten Lockdowns im vierten Quartal wird es jedoch voraussichtlich wiederum zu einer Stagnation des BIP gekommen sein.

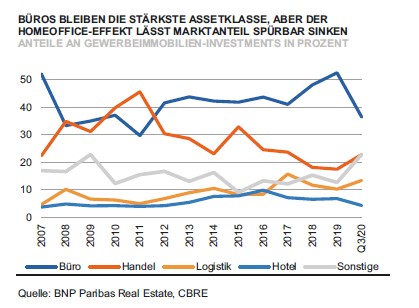

Der Immobilienmarkt hat sich im Corona-Jahr 2020 insgesamt als sehr robust erwiesen. Trotz der erschwerten konjunkturellen Rahmenbedingungen interessieren sich Anleger nach wie vor sehr für Immobilien in Deutschland, Während jedoch vor der Pandemie vor allem Büroimmobilien gefragt waren, liegen inzwischen vor allem Objekte zur Nahversorgung sowie Logistikimmobilien in der Gunst der Anleger weit oben. Am stabilsten hat sich zudem wiederum die Assetklasse Wohnen bewiesen, wo Preise als auch Nachfrage trotz Corona-Krise weiter nach oben stiegen. Dies ist unter anderem auf die anhaltend günstigen Möglichkeiten zur Finanzierung sowie die weiterhin zunehmende Bedeutung der eigenen vier Wände aufgrund von Lockdown, Kontaktbeschränkungen und Homeoffice zurückzuführen.

Der deutsche Immobilienmarkt zeigte sich 2020 stark fragmentiert. Durch die Corona-Pandemie mussten einzelne Assetklassen zum Teil Preisrückgänge hinnehmen. Wohnimmobilien und die Immobilien des systemrelevanten Einzelhandels erwiesen sich als weitestgehend stabil. Während andere Assetklassen wie Büroimmobilien, stationärer Non-food-Einzelhandel, Hotels und Gastronomie von den Auswirkungen der Corona-Krise erheblich betroffen waren. Nach einer deutlichen Zurückhaltung während des ersten und zweiten Quartals 2020 kamen in den letzten beiden Quartalen vermehrt Investoren in den Markt zurück. Gründe hierfür lagen wie in den Vorjahren in der hohen Liquidität im Markt sowie der seit vielen Jahren andauernden Niedrigzinsphase. Anleger haben nach wie vor großes Interesse am deutschen Immobilienmarkt, da er im Vergleich zu anderen Märkten als sicherer Hafen gilt. Für Investoren besonders interessant sind dabei Core-Immobilien und nur wenige Assetklassen, wie der systemrelevante Einzelhandel oder Logistikimmobilien.

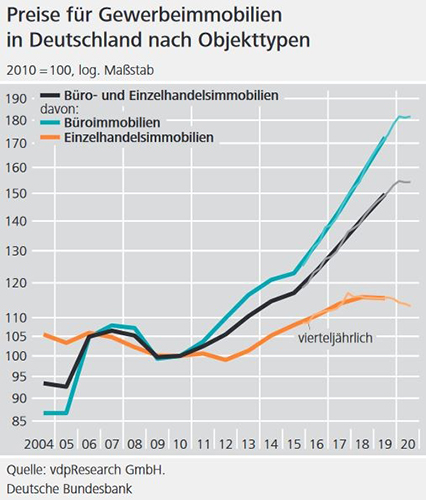

Gewerbeimmobilien

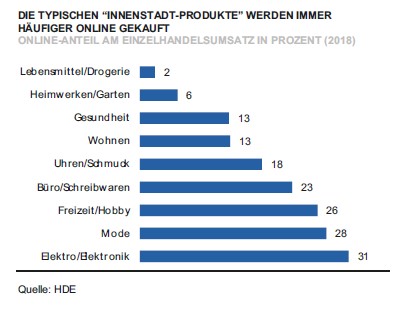

Insgesamt betrachtet sind die Auswirkungen der Corona-Pandemie auf den gewerblichen Immobilienmarkt deutlich sichtbar. Die Vermietung von Büros und Einzelhandelsflächen gestaltet sich in den Top 7 zunehmend schwieriger. Dass der Online-Handel dem stationären Handel schon länger zu schaffen macht, ist keine neue Entwicklung. Aufgrund der hohen Wirtschaftskraft, des beständigen Einwohnerwachstums und der regelmäßigen Tourismusströme war davon für viele Einzelhändler in den Top-Standorten bisher jedoch nur wenig zu spüren. Die Pandemie, der damit verbundene Lockdown und der komplette Stillstand des Tourismusgeschäfts hat viele Retailer jedoch zu umfassenden Filialschließungen gezwungen. Vermieter stehen vor der Herausforderung von sinkenden Mieten, neu verhandelten Mietverträgen und der Frage nach künftig sogar obsoleten Handelsflächen.

Während die Preise von Büroimmobilien trotz der Pandemie im letzten Jahr bisher noch stabil geblieben sind, verzeichnen Einzelhandelsimmobilien bereits einen Rückgang. Wie schon in den letzten Jahren werden weniger Nahversorger von dieser weiteren Entwicklung betroffen sein, sondern viel mehr stationäre Einzelhändler im Bereich Non-Food.

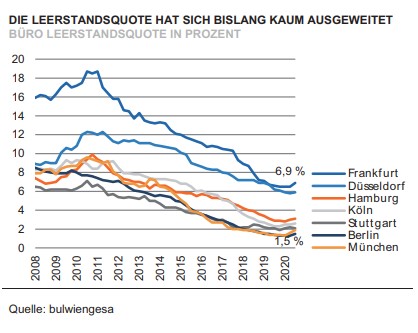

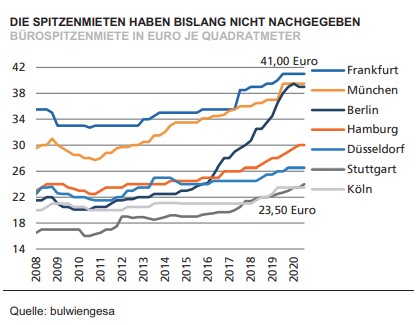

Büroimmobilien

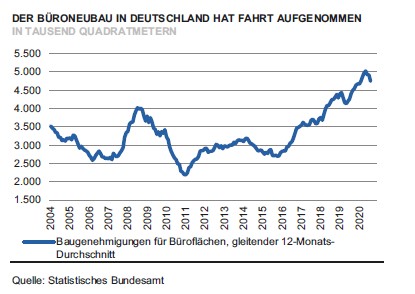

Der Büromarkt war in den letzten Jahren vor allem durch ein fehlendes Angebot geprägt. Der anhaltende Büroflächenbedarf bei einem eher geringen Neubauvolumen sorgten für ein nur sehr dünnes Flächenangebot. Der immer weiter voranschreitende Abbau von Leerstandsflächen ging dadurch mit stetig steigenden Büromieten einher. Die Corona-Pandemie traf somit auf einen boomenden Büroimmobilienmarkt. Anders als in früheren Rezessionen sind die Folgen der Corona-Krise auf den Büroimmobilienmarkt wohl nachhaltiger. Durch die starke Zunahme an Homeoffice hat sich der Arbeitsalltag in vielen Unternehmen enorm gewandelt. Arbeitgeber profitieren vor allem von sinkenden Raumkosten, wenn sie die Anzahl der Büroarbeitsplätze dauerhaft reduziert halten, wohingegen für Arbeitnehmer die Zeitersparnis beim Arbeitsweg ein großer Vorteil ist. Als Folge davon wird der künftige Büroflächenbedarf auch bei der einsetzenden konjunkturellen Erholung nach unserer Ansicht schwächer ausfallen, wodurch die Mietentwicklung belastet und Leerstände steigen werden. Einen marginalen Beitrag zu dieser Entwicklung trägt auch der beschleunigte Büroneubau bei.

Insgesamt gesehen sind auf dem Büroimmobilienmarkt unseres Ermessens jedoch keine großen Verwerfungen zu erwarten. Verantwortlich hierfür ist vor allem das niedrige Volumen an leerstehenden Büroflächen. Zeitgleich betrifft der stärkste Flächenneuzugang mit Berlin den Büromarkt mit dem am deutlichsten ausgeprägten Flächenmangel. Es ist also eher unwahrscheinlich, dass sich die Büromieten stark rückläufig entwickeln werden. Langfristig gesehen hat nicht nur der sogenannte Homeoffice-Effekt eine hemmende Wirkung auf die Nachfrage nach Büroimmobilien. Die geburtenstarken Jahrgänge der 50er und 60er Jahre erreichen das Rentenalter, wodurch das Arbeitskräftepotenzial in Deutschland deutlich reduziert wird.

Wohnimmobilien

Im Gegensatz zu Gewerbeimmobilien hat die Corona-Pandemie bisher keine großen Auswirkungen auf die Nachfrage auf dem Wohnimmobilienmarkt hinterlassen. Ganz im Gegenteil: Die sozialen Einschränkungen, Homeoffice und kaum Möglichkeiten zu verreisen, haben dazu geführt, dass das Wohnen inzwischen einen viel größeren Stellenwert in der Gesellschaft erhalten hat. Dadurch, dass man zwangsläufig so viel Zeit Zuhause verbringen muss, sind die eigenen vier Wände und ein schönes Heim wichtiger denn je. Als Folge davon stiegen die Mieten in den Top 7 in nahezu gleichem Tempo wie bereits im Vorjahr weiter an.

Bereits seit 2019 kann der Wohnungsmarkt allerdings nicht mehr mit den deutlich höheren Mietzuwächsen von rund 5 % pro Jahr mithalten. Gründe hierfür sind, dass zum einen das Wohnungsangebot in den Metropolen durch vermehrten Wohnungsbau zunimmt, das hohe Mietniveau bremst sowie das Einwohnerwachstum in den Städten nachlässt.

Als Folge der Corona-Krise dürfte das Tempo des Mietanstiegs weiter zurückgehen, was durch die aus der Pandemie resultierende Wirtschaftskrise verursacht werden könnte. Auch die bereits angesprochene Zunahme von Homeoffice könnte eine dämpfende Wirkung auf die Mietpreise in den Städten haben. Wer vermehrt von Zuhause aus arbeitet, ist eher dazu bereit längere Wege zur Arbeit auf sich zu nehmen und daher auch im günstigeren Umland zu wohnen.

Prognose

Insgesamt erwarten wir aufgrund der Unvorhersehbarkeit des Endes der Corona-Pandemie eine unsichere Entwicklung der Immobilienmärkte. Dies gilt insbesondere für die Bereiche stationärer Non-Food-Einzelhandel, Hotel, Gastronomie und Büro des Gewerbeimmobilienmarktes. Gemessen an anderen Branchen, gehen wir derzeit davon aus, dass die Auswirkungen der Corona-Pandemie die Immobilienbranche verhältnismäßig gering treffen werden, obgleich in den beschriebenen Teilmärkten mit Preisabschlägen zu rechnen ist. Im Detail verweisen wir auf unsere Ausführungen in Abschnitt C.

2. Geschäftsverlauf

Das Geschäftsjahr vom 01. Januar 2020 bis zum 31. Dezember 2020 war das dritte reguläre, volle Geschäftsjahr des Konzerns.

Für das Geschäftsjahr 2020 weist der Konzern einen Jahresfehlbetrag in Höhe von EUR 2,9 Mio. (Vorjahr: EUR 2,5 Mio.) aus, der im Wesentlichen auf die planmäßige Abschreibung des Geschäfts- oder Firmenwertes auf Konzernebene (EUR 9,3 Mio., Vorjahr: EUR 9,6 Mio.) zurückzuführen ist. Das Ergebnis vor allen Abschreibungen und nach Steuern betrug EUR 8,3 Mio. (Vorjahr: EUR 7,4 Mio.) und lag über unseren Erwartungen.

Im Geschäftsjahr 2020 betrug die durchschnittliche Arbeitnehmerzahl inklusive Geschäftsführung 76 (Vorjahr: 73).

3. Darstellung der Lage

a) Vermögenslage

Zum 31. Dezember 2020 beträgt die Bilanzsumme des Konzerns EUR 46,6 Mio. (Vorjahr: EUR 50,0 Mio.). Diese ist unverändert insbesondere geprägt durch den aus der Erstkonsolidierung zum 31. Dezember 2017 sowie aus nachträglichen Anschaffungskosten resultierenden Geschäfts- oder Firmenwert unter Berücksichtigung planmäßig erfolgter Abschreibungen (EUR 18,5 Mio.; Vorjahr: EUR 28,8 Mio.). Bezogen auf das Anlagevermögen, das Umlaufvermögen, das Eigenkapital sowie die Rückstellungen und Verbindlichkeiten ist dabei Folgendes zu bemerken:

Anlagevermögen

Das Anlagevermögen des Konzerns (EUR 22,4 Mio., Vorjahr: EUR 30,1 Mio.) beschränkt sich im Wesentlichen auf immaterielle Vermögensgegenstände und Finanzanlagen. Aus der Erstkonsolidierung resultierte ein Geschäfts- oder Firmenwert in Höhe von ursprünglich EUR 38,1 Mio., der sich durch nachträgliche Anschaffungskosten und Erweiterungen des Konsolidierungskreises erhöhte. Auf Basis der jährlichen planmäßigen Abschreibungen auf den Firmenwert – nach Berücksichtigung einer Kaufpreisrückzahlung von EUR 1,0 Mio. (vgl. unten) – in Höhe von EUR 9,3 Mio. (Vorjahr: EUR 9,6 Mio.) beläuft sich dieser nunmehr auf EUR 18,5 Mio.

Die Finanzanlagen (EUR 3,4 Mio., Vorjahr: EUR 0,6 Mio.) enthalten im Wesentlichen die Beteiligungen an assoziierten Unternehmen (die ehemals vollkonsolidierten drei Komplementärgesellschaften – vgl. obigen Ausführungen), eine Fondsbeteiligung der Group als Gründungsgesellschafterin sowie die Beteiligung an der Partipa Individualvertrieb GmbH. Diese Gesellschaft wird wegen ihrer untergeordneten Bedeutung nicht in den Konzernabschluss einbezogen. Mit Datum vom 21./24. Februar 2020 wurde die rückwirkende Verschmelzung mit Wirkung zum 30. Juni/1. Juli 2019 folgender Gesellschaften auf die Partipa Individualvertrieb GmbH zum Handelsregister angemeldet und am 27. Februar bzw. 2. März 2020 eingetragen:

| ― |

Partipa B2B Vertrieb GmbH |

| ― |

Partipa Direktvertrieb GmbH |

| ― |

Multivertrieb 4 GmbH |

| ― |

Markety GmbH |

Umlaufvermögen

Das Umlaufvermögen (EUR 22,1 Mio., Vorjahr: EUR 19,9 Mio.) besteht vor allem aus Forderungen aus Lieferungen und Leistungen (EUR 5,3 Mio.; Vorjahr: EUR 3,9 Mio.), Forderungen gegen Beteiligungsunternehmen (assoziierte Unternehmen; EUR 1,0 Mio., Vorjahr: 0,0 Mio.) und aus sonstigen Vermögensgegenständen (EUR 5,9 Mio., Vorjahr: EUR 2,9 Mio.). Die sonstigen Vermögensgegenstände betreffen hauptsächlich Umsatz- und Ertragsteuerforderungen sowie Forderungen auf Kaufpreisrückzahlung (vgl. Ausführungen unten). Daneben verfügt der Konzern über liquide Mittel in Höhe von EUR 9,5 Mio. (Vorjahr: EUR 12,6 Mio.).

b) Finanzlage

Die liquiden Mittel des Konzerns betragen stichtagsbezogen zum 31. Dezember 2020 EUR 9,5 Mio. (Vorjahr: EUR 12,6 Mio.). Die Verbindlichkeiten gegenüber Kreditinstituten betragen EUR 9,3 Mio. (Vorjahr: EUR 16,8 Mio.) und stehen hauptsächlich im Zusammenhang mit dem Erwerb der Unternehmen der Verifort-Gruppe. Die ebenfalls dem Erwerb der Gruppengesellschaften dienenden Gesellschafterdarlehen belaufen sich auf EUR 28,5 Mio. (Vorjahr: EUR 26,8 Mio.).

Die Liquiditätsplanung des Konzerns berücksichtigt vor allem die regelmäßig eingehenden Einzahlungen aus Geschäftsbesorgungsverträgen und die Auszahlungen für sämtliche bestehenden Finanzierungsverpflichtungen. Danach ist die Liquidität des Konzerns jederzeit gesichert.

Die Kapitalflussrechnung des Konzerns für das Geschäftsjahr 2020 ist geprägt durch einen nachhaltig positiven Cashflow aus laufender Geschäftstätigkeit in Höhe von EUR 8,9 Mio. Dieser lag somit über der Prognose des Vorjahres (EUR 8,2 Mio.).

c) Ertragslage

Die Erlöse aus Managementhonoraren und Treuhandgebühren (EUR 15,9 Mio.; Vorjahr: EUR 18,2 Mio.) entsprachen im Wesentlichen den Erwartungen, wobei der NAV (Planung Vorjahr: EUR 650,0 Mio.) im Laufe des Jahres 2020, im Wesentlichen durch Auszahlungen an Anleger der Fonds, unter die Erwartungen gesunken ist. Im Vorjahr in dieser Position ausgewiesene Geschäftsführungsgebühren (EUR 1,4 Mio.) gehen aufgrund der Änderung des Konsolidierungskreises (vgl. Abschnitt A.) nunmehr in den Erträgen aus assoziierten Unternehmen (EUR 1,3 Mio.) auf. Das Ergebnis aus Vermittlungsprovisionen mit EUR 6,4 Mio. (Vorjahr: EUR 3,6 Mio.) lag deutlich über den ursprünglichen Erwartungen (EUR 2,6 Mio.). Die Gesamtumsätze des Konzerns lagen mit EUR 22,6 Mio. ca. 10% über der Prognose (EUR 20,8 Mio.).

Der Konzern erzielte im Geschäftsjahr 2020 ein Ergebnis vor Abschreibungen und nach Steuern (Geschäftsergebnis) in Höhe von EUR 8,3 Mio. und lag damit über der Prognose (EUR 7,5 Mio.).

Das Konzernergebnis ist grundsätzlich unverändert im Wesentlichen durch die planmäßige Abschreibung des Geschäfts- oder Firmenwertes in Höhe von EUR 9,3 Mio., den Personalaufwand in Höhe von EUR 6,0 Mio. sowie durch die Ertragsteuern in Höhe von EUR 1,9 Mio. geprägt. Hinzu kamen einmalige und ungeplante, vergleichsbedingte Abschreibungen auf Forderungen in Höhe von EUR 1,7 Mio. (vgl. Ausführungen unten) sowie erstmals Erträge aus assoziierten Unternehmen (EUR 1,3 Mio.). Für das Geschäftsjahr 2020 ergab sich ein Konzernjahresfehlbetrag in Höhe von EUR 3,0 Mio.

Die sonstigen betrieblichen Aufwendungen lagen im Geschäftsjahr 2020 mit EUR 5,0 Mio. über Budget (EUR 3,0 Mio.) und insgesamt damit geringfügig unter Vorjahresniveau. Erhöhte Aufwendungen für die Neuauflage von Fonds (siehe nachfolgend) wurden durch pandemiebedingt rückläufige sonstige Kosten ausgeglichen.

Im Rahmen der Emission neuer Fonds, von denen der Verifort HC1 GmbH & Co. geschlossene Investment KG im dritten Quartal des vergangenen Geschäftsjahres bereits die Vertriebszulassung durch die BaFin erhielt, sind im Jahr 2020 Aufwendungen, in den Bereichen Rechtsberatung, Marketingaufwendungen etc. entstanden, denen aktuell noch keine Erlöse gegenüberstehen. Diese Erlöse werden erst im aktuellen und den Folgejahren durch die Abrechnung einmaliger (Strukturierungsfees, Eigenkapitalvermittlungsfees etc.) und laufender Gebühren verbucht werden. Im laufenden Jahr wird durch die geplante Ausweitung der Geschäftsaktivitäten (Emission neuer Fonds) und den damit verbundenen, vorlaufenden Kosten die Position der sonstigen betrieblichen Aufwendungen moderat steigen.

Das Zinsergebnis in Höhe von EUR -2,2 Mio. resultiert aus Zinserträgen in Höhe von TEUR 25,7 und Zinsaufwendungen in Höhe von EUR 2,3 Mio. Die Zinserträge spiegeln dabei im Wesentlichen die im Rahmen von Ausleihungen an Fondsgesellschaften abgerechneten Zinsen wider. Der Zinsaufwand resultiert hauptsächlich aus der Ankaufsfinanzierung der Verifort-Gruppe durch die Konzernmuttergesellschaft ASG Nordlicht GmbH.

C. Prognose-, Chancen- und Risikobericht

Die wesentlichen Ertragsquellen des ASG Nordlicht Konzerns sind laufende Asset-Managementvergütungen sowie Ankaufs- und Verkaufsprovisionen. Aufgrund der Anlagerichtlinien umfasst das Portfolio der verschiedenen Fonds überwiegend Büro- und Einzelhandelsimmobilien.

Die wesentlichen Erfolgsfaktoren für die Unternehmensgruppe und somit für die nachhaltige Sicherstellung der Erlöse sind

| ― |

die Bewirtschaftung (aktives Asset Management) der problembehafteten Immobilien |

| ― |

die Optimierung der NAVs der Fondsgesellschaften |

| ― |

die Identifizierung von attraktiven Immobilienkäufen |

| ― |

die profitable Veräußerung der optimierten Immobilien |

| ― |

die Neuemission von geschlossenen Immobilienfonds |

| ― |

die Entwicklung neuer Finanzanlageprodukte |

| ― |

die Erschließung neuer Kunden im Bereich des Asset Managements |

Der NAV, als wesentlicher nicht finanzieller Leistungsindikator, der die Grundlage für die Berechnung der Asset-Managementgebühr bildet, berechnet sich dabei aus der Summe aller Aktiva (gemäß KAGB) abzüglich der Rückstellungen und Verbindlichkeiten des betreffenden Fonds. Für 2021 gehen wir in der Planung von einem NAV in Höhe von EUR 595 Mio. aus.

Basis für die wesentlichen finanziellen Leistungsindikatoren – Konzernergebnis nach Steuern und vor Berücksichtigung der Abschreibungen des Firmenwerts, Umsatzerlöse und Cashflow aus laufender Geschäftstätigkeit – sind deshalb wegen des bestehenden Geschäftsmodells die stetige Überwachung der Entwicklung und Prognose des NAV sowie die Aufrechterhaltung eines Immobilien-Transaktionsvolumens, das zum einen für Transaktionshonorare (Maklerhonorare) sorgt und zum anderen den NAV erhält und zukünftige Steigerungspotentiale ermöglicht.

Wir gehen wegen der oben skizzierten Marktentwicklung sowie der bereits durchgeführten sowie in Anbahnung und Vorbereitung befindlichen Transaktionen von einer stabilen Entwicklung der betrieblichen Erlöse aus und rechnen insgesamt mit gegenüber dem Vorjahr leicht reduzierten Umsatzerlösen in Höhe von EUR 21,9 Mio. Die Umsatzerlöse berechnen sich hierbei aus der Summe der Erlöse aus Management-, Geschäftsführungs- und Treuhandgebühren zzgl. der Nettoerlöse aus Vermittlungsprovisionen. Flankiert wird dies durch ein zukünftig professionalisiertes Asset- und Property Management, welches auf eine weitere Steigerung der Verkehrswerte in den betreuten Fonds abzielt.

Die Optimierung der Kostenstrukturen wird dabei laufend durch die Geschäftsführung überwacht.

Durch nachhaltiges, professionalisiertes Management der Immobilien halten wir auskömmliche Renditen für möglich. Flankierend dazu arbeiten wir an einem konsequenten Ausbau des Asset Managements.

Auf der Grundlage unseres Geschäftsmodells und der für die durch die Verifort-Gruppe prognostizierten Immobilientransaktionen gehen wir insgesamt von einer stabilen Ertragslage der operativen Konzerngesellschaften aus.

Die Holding und Group erzielen regelmäßige Erlöse aus Geschäftsbesorgungsverträgen, die nachhaltig erwirtschaftet werden. Die Erlöse der Holding und der Group hängen von den NAV der einzelnen Fonds ab. Somit können sich Risiken im Bereich der Ergebnisse der externen Bewertung ergeben. Diese Risiken schätzen wir wegen des allgemein guten Branchenumfelds, vor allem hinsichtlich der Preisentwicklung, als eher gering ein. Die GPE erbringt für die Fonds hauptsächlich Maklerdienstleistungen bei Grundstückskaufverträgen. Die Erlöse betragen 3,0 % des Immobilientransaktionsvolumens.

Nach der vergleichsbedingten (vgl. Ausführungen unten) Kaufpreisrückzahlung in Höhe von EUR 1,0 Mio. und der daraus resultierenden Buchwertminderung des Geschäfts- oder Firmenwertes wird die planmäßige Abschreibung auf den Firmenwert – bei unveränderter (Rest-)nutzungsdauer – EUR 9,3 Mio. p. a. betragen.

Für die Folgejahre gehen wir bei den Vermittlungsprovisionen für Immobilientransaktionen von stabilen Erträgen nach Fremdprovisionen i.H.v. EUR 2,2 Mio. aus. Zudem rechnen wir im laufenden Geschäftsjahr mit Erlösen aus Vermittlungsprovisionen für Vermietungsleistungen im sechsstelligen Bereich.

Bei den Personalkosten sind folgende Entwicklungen zu berücksichtigen:

| ― |

Die Gesellschaft plant für das Jahr 2021 die im Vorjahr begonnenen Insourcing-Maßnahmen zu finalisieren. Dies wird im Wesentlichen in den Bereichen Finanzbuchhaltung und IT zu leicht höheren Personalaufwendungen führen. Im Gegenzug werden sich dafür die Aufwendungen für bezogene Leistungen überproportional verringern. |

| ― |

Des Weiteren plant die Gesellschaft für das laufende Jahr die Emission weiterer Fonds, wofür bereits zusätzliche personelle Ressourcen geschaffen wurden, die allerdings erst zeitversetzt zu erhöhten Erlösen führen. |

Insgesamt geht die Geschäftsführung für das Geschäftsjahr 2021 von einem Konzernergebnis nach Steuern und vor Berücksichtigung der Abschreibungen (davon Firmenwert rd. EUR 9,3 Mio.) in Höhe von EUR 7,1 Mio. aus.

Der für die Steuerung wichtige Cash Flow aus der laufenden Geschäftstätigkeit wird durch die Geschäftsführung regelmäßig überprüft und prognostiziert. Nach dem Erreichen von EUR 8,9 Mio. im Jahr 2020 und damit über den Erwartungen liegend, geht die Geschäftsführung auf Basis der Planung von einem operativen Cashflow in Höhe von EUR 8,8 Mio. für das Geschäftsjahr 2021 aus.

Im Bereich Human Resources sieht die Geschäftsführung Risiken in der Erhaltung eines qualifizierten Personalbestands an allen Standorten. Dem wirkt die Geschäftsführung durch aktive eigene Ausbildung von Fachkräften sowie eines teilweise erstellten Ausbildungsplanes sowie eines noch zu erstellenden Weiterbildungsplans für jede der Funktionseinheiten des Konzerns entgegen, überwiegend wurden für die qualifizierten Mitarbeiter jeweils einzelne Weiterentwicklungsmaßnahmen getroffen.

Die Finanzierungsverträge mit den Kreditinstituten enthalten sog. Covenant-Regelungen, deren Einhaltung von der Geschäftsführung regelmäßig überwacht wird. Die Nichteinhaltung dieser Vereinbarungen erachtet die Geschäftsführung als aktuell und mittelfristig eher unwahrscheinlich.

Zum Zeitpunkt der Berichterstellung sind keine Risiken erkennbar, die zu einer dauerhaften und wesentlich negativen Beeinträchtigung der künftigen Vermögens-, Finanz- und Ertragslage des Gesamtkonzerns führen können. Allerdings bleibt festzustellen, dass aufgrund des weltweiten Ausbruchs der Corona-Pandemie im Jahr 2020 in Deutschland einschränkende Maßnahmen beschlossen worden sind, die unter Umständen auch negative Auswirkungen auf die Geschäftstätigkeit der ASG Nordlicht haben. Aufgrund der bestehenden Managementverträge, die sich im Wesentlichen am NAV der verwalteten Fonds orientieren, sieht die Geschäftsführung zum aktuellen Zeitpunkt insbesondere vor dem Hintergrund der weiter stabilen Immobilienpreise keine wesentlichen Auswirkungen auf die Vermögens-, Finanz- und Ertragslage für das Geschäftsjahr 2021. Für das Geschäftsjahr 2020 lässt sich festhalten, dass die für die Entwicklung der NAV maßgebliche Bewertung der Immobilienwerte, anders als zwischenzeitlich erwartet, keine dramatische Abwertung erfuhr. Dies lag zum einen an den stark diversifizierten Assets in den einzelnen Fonds, zum anderen an dem hohen Anteil von systemrelevantem Einzelhandel als Mieter der Immobilien. Es kann aber weiter nicht ausgeschlossen werden, dass die Pandemie sich zumindest mittelfristig auf die Nachfrage nach Mietflächen insbesondere im Office-Bereich und dem stationären, nicht systemrelevanten Einzelhandel negativ auswirken und damit künftig auf die Immobilienwerte Einfluss haben könnte. Im Immobilientransaktionsgeschäft erwarten wir, auf Basis der Erfahrungen im Berichtsjahr, keine wesentlichen negativen Einflüsse aus der Corona-Pandemie. Im Bereich der Fondsemissionen konnten die Vertriebsaktivitäten zwar weitgehend digitalisiert werden, so dass wir für die aktuellen und geplanten Emissionen mit leichten zeitlichen Verzögerungen rechnen, nicht aber mit dem Ausfall oder der Absage von Aktivitäten in diesem Bereich. Die tatsächliche Entwicklung und die mittel- bis langfristigen Auswirkungen der Corona-Pandemie könnten zwar zukünftig zu einem negativen Einfluss auf die Vermögens-, Finanz- und Ertragslage des Konzerns führen, dieser ist derzeit jedoch nicht bezifferbar.

Aufgrund des Geschäftsmodells der Gruppe sowie der sehr guten Bonität der Vertragspartner bei den wesentlichen Leistungsbeziehungen und der auskömmlichen derzeitigen Liquidität sehen wir derzeit keine Liquiditäts- und Ausfallrisiken. Darüber hinaus besteht derzeit aufgrund der planmäßigen vollständigen Tilgung der Darlehensverbindlichkeiten bei Kreditinstituten kein Zinsänderungsrisiko.

Nach Ende des Geschäftsjahres konnte Anfang 2021 mit den seinerzeitigen Verkäufern ein abschließender Vergleich zu allen offenen Themen aus dem Anteilserwerb, Wettbewerbsverboten, gegenseitigen Klagen und Widerklagen, offenen Forderungen etc. abgeschlossen werden. Im Zuge dessen kam es zu einer Kaufpreisrückzahlung aus dem Notaranderkonto in Höhe von EUR 1,0 Mio., die den Geschäfts- oder Firmenwert entsprechend minderte. Die Forderung ist im Abschluss bilanziert. Zugleich kam es im Zuge dessen zur endgültigen Bereinigung aller offenen Forderungen gegen die Verkäufersphäre. Hieraus entstand ein einmaliger Abschreibungsaufwand in Höhe von EUR 1,7 Mio., der ebenfalls werterhellend im Konzernabschluss 2020 berücksichtigt wurde.

Der Lagebericht enthält nach bestem Wissen und Gewissen in die Zukunft gerichtete Annahmen und Einschätzungen. Die tatsächlichen Ergebnisse können jedoch von Ereignissen, die weder vorhersehbar noch von der Geschäftsführung beeinflussbar sind, beeinträchtigt werden.

Die Geschäftsleitung geht derzeit davon aus, dass keine wirtschaftlichen oder rechtlichen Bestandsgefährdungspotentiale zum Tragen kommen. Die jederzeitige Zahlungsfähigkeit des Konzerns ist aus unserer Sicht gesichert. Es zeichnen sich keine wesentlichen Vermögensverluste ab.

Dresden, 22. April 2021

Robert Reich

– Geschäftsleitung –

Konzernbilanz zum 31. Dezember 2020

ASG Nordlicht GmbH, Dresden

AKTIVA

| 31.12.2020 EUR |

31.12.2019 EUR |

|

| A. ANLAGEVERMÖGEN | 22.441.361,96 | 30.064.743,13 |

| I. Immaterielle Vermögensgegenstände | 18.636.599,99 | 28.996.877,49 |

| 1. Entgeltlich erworbene Konzessionen, gewerbliche Schutzrechte und ähnliche Rechte und Werte sowie Lizenzen an solchen Rechten und Werten | 118.012,00 | 218.996,00 |

| 2. Geschäfts- oder Firmenwert | 18.518.587,99 | 28.777.881,49 |

| II. Sachanlagen | 399.819,00 | 491.751,00 |

| Andere Anlagen, Betriebs- und Geschäftsausstattung | 399.819,00 | 491.751,00 |

| III. Finanzanlagen | 3.404.942,97 | 576.114,64 |

| 1. Anteile an verbundenen Unternehmen | 468.892,44 | 468.892,44 |

| 2. Beteiligungen an assoziierten Unternehmen | 1.320.050,53 | 0,00 |

| 3. Beteiligungen | 1.616.000,00 | 107.222,20 |

| B. UMLAUFVERMÖGEN | 22.121.187,80 | 19.862.326,85 |

| I. Vorräte | 97.800,00 | 0,00 |

| Unfertige Erzeugnisse, unfertige Leistungen | 97.800,00 | 0,00 |

| II. Forderungen und sonstige Vermögensgegenstände | 12.532.980,57 | 7.212.726,29 |

| 1. Forderungen aus Lieferungen und Leistungen | 5.269.165,11 | 3.898.796,56 |

| 2. Forderungen gegen verbundene Unternehmen | 379.759,62 | 418.880,43 |

| 3. Forderungen gegen Unternehmen, mit denen ein Beteiligungsverhältnis besteht | 1.018.163,96 | 0,00 |

| 4. Sonstige Vermögensgegenstände | 5.865.891,88 | 2.895.049,30 |

| III. Kassenbestand, Guthaben bei Kreditinstituten | 9.490.407,23 | 12.649.600,56 |

| C. RECHNUNGSABGRENZUNGSPOSTEN | 67.630,68 | 58.032,10 |

| D. NICHT DURCH EIGENKAPITAL GEDECKTER FEHLBETRAG | 2.013.010,21 | 0,00 |

| 46.643.190,65 | 49.985.102,08 | |

|

PASSIVA |

||

| 31.12.2020 EUR |

31.12.2019 EUR |

|

| A. EIGENKAPITAL | 0,00 | 932.807,75 |

| I. Gezeichnetes Kapital | 25.000,00 | 25.000,00 |

| II. Kapitalrücklage | 7.000.000,00 | 7.000.000,00 |

| III. Konzernverlustvortrag | -6.155.537,11 | -3.667.719,65 |

| IV. Konzernjahresfehlbetrag | -2.958.071,08 | -2.488.296,07 |

| V. Nicht beherrschende Anteile anderer Gesellschafter | 75.597,98 | 63.823,47 |

| VI. Nicht durch Eigenkapital gedeckter Fehlbetrag | 2.013.010,21 | 0,00 |

| B. RÜCKSTELLUNGEN | 5.488.650,52 | 5.005.230,83 |

| 1. Steuerrückstellungen | 1.274.250,52 | 3.464.642,23 |

| 2. Sonstige Rückstellungen | 4.214.400,00 | 1.540.588,60 |

| C. VERBINDLICHKEITEN | 41.154.540,13 | 44.047.063,50 |

| 1. Verbindlichkeiten gegenüber Kreditinstituten | 9.259.185,76 | 16.766.643,18 |

| – davon mit einer Restlaufzeit bis zu einem Jahr: EUR 7.126.076,02 (Vorjahr: EUR 7.516.652,68) | ||

| – davon mit einer Restlaufzeit von mehr als einem Jahr: EUR 1.750.000,00 (Vorjahr: EUR 9.250.000,00) | ||

| 2. Verbindlichkeiten aus Lieferungen und Leistungen | 1.004.011,29 | 311.959,21 |

| – davon mit einer Restlaufzeit bis zu einem Jahr: EUR 1.004.011,29 (Vorjahr: EUR 311.959,21) | ||

| 3. Verbindlichkeiten gegenüber verbundenen Unternehmen | 7.838,27 | 10.329,94 |

| – davon mit einer Restlaufzeit bis zu einem Jahr: EUR 7.838,27 (Vorjahr: EUR 10.329,94) | ||

| 4. Verbindlichkeiten gegenüber Gesellschaftern | 28.464.920,83 | 26.817.798,54 |

| – davon mit einer Restlaufzeit mehr als einem Jahr: EUR 28.464.920,83 (Vorjahr: EUR 26.817.798,54) | ||

| 5. Verbindlichkeiten gegenüber Unternehmen, mit denen ein Beteiligungsverhältnis besteht | 2.139.328,26 | 0,00 |

| – davon mit einer Restlaufzeit bis zu einem Jahr: EUR 2.139.328,26 (Vorjahr: EUR 0,00) | ||

| 6. Sonstige Verbindlichkeiten | 279.255,72 | 140.332,63 |

| – davon mit einer Restlaufzeit bis zu einem Jahr: EUR 279.255,72 (Vorjahr: EUR 140.332,63) | ||

| – davon aus Steuern: EUR 269.994,81 (Vorjahr: EUR 123.341,59) | ||

| – davon im Rahmen der sozialen Sicherheit: EUR 4.273,93 (Vorjahr: EUR 4.118,66) | ||

| 46.643.190,65 | 49.985.102,08 |

Konzern-Gewinn- und Verlustrechnung für das Geschäftsjahr vom 1. Januar bis 31. Dezember 2020

| 2020 EUR |

2019 EUR |

|

| 1. Umsatzerlöse | 22.605.471,61 | 22.310.529,97 |

| 2. Sonstige betriebliche Erträge | 281.213,73 | 1.302.267,42 |

| 3. Materialaufwand | -810.503,91 | -1.082.722,45 |

| Aufwendungen für bezogene Leistungen | -810.503,91 | -1.082.722,45 |

| 4. Personalaufwand | -5.985.949,91 | -5.899.033,87 |

| a) Löhne und Gehälter | -5.150.033,70 | -5.105.735,83 |

| b) Soziale Abgaben und Aufwendungen für Altersversorgung | -835.916,21 | -793.298,04 |

| 5. Abschreibungen | -11.226.584,87 | -9.893.372,95 |

| a) auf immaterielle Vermögensgegenstände des Anlagevermögens und Sachanlagen | -9.502.445,34 | -9.893.372,95 |

| – davon Abschreibung auf Geschäfts- und Firmenwert: EUR 9.259.293,50 (Vorjahr: EUR 9.592.626,84) | ||

| b) auf Vermögensgegenstände des Umlaufvermögens, soweit diese die in der Kapitalgesellschaft üblichen Abschreibungen überschreiten | -1.724.139,53 | 0,00 |

| 6. Sonstige betriebliche Aufwendungen | -4.975.057,69 | -5.077.051,47 |

| 7. Ergebnis aus Beteiligungen an assoziierten Unternehmen | 1.283.300,53 | 0,00 |

| 8. Erträge aus Beteiligungen | 0,00 | 680.817,76 |

| 9. Sonstige Zinsen und ähnliche Erträge | 25.712,22 | 256.873,66 |

| 10. Zinsen und ähnliche Aufwendungen | -2.260.246,96 | -2.682.716,17 |

| 11. Steuern vom Einkommen und vom Ertrag | -1.877.865,32 | -2.389.840,81 |

| 12. Sonstige Steuern | -5.786,00 | -2.287,49 |

| 13. Konzerngesamtergebnis | -2.946.296,57 | -2.476.536,40 |

| 14. Anteile anderer Gesellschafter | -11.774,51 | -11.759,67 |

| 15. Konzernjahresfehlbetrag | -2.958.071,08 | -2.488.296,07 |

Konzernanhang für das Geschäftsjahr 2020

ASG Nordlicht GmbH, Dresden

1. Allgemeine Angaben zum Konzernabschluss

Die ASG Nordlicht GmbH hat ihren Sitz in Dresden. Sie ist im Handelsregister des Amtsgerichts Dresden unter HRB 37496 eingetragen.

Der vorliegende Konzernabschluss wurde gemäß §§ 290 ff. HGB aufgestellt.

Die Aufstellung der Konzern Gewinn und Verlustrechnung erfolgte nach dem Gesamtkostenverfahren.

Die unter Punkt 2. „Konsolidierungskreis“ unter a) bis c) aufgeführten Tochtergesellschaften erfüllen die Voraussetzungen des § 264 Abs. 3 HGB und sind daher von den dort genannten Rechnungslegungs- , Prüfungs- und Offenlegungspflichten befreit. Von diesen Befreiungsmöglichkeiten haben die drei genannten Tochtergesellschaften teilweise Gebrauch gemacht.

Wir weisen darauf hin, dass die Angaben in der Konzernbilanz, der Konzern Gewinn und Verlustrechnung sowie der Konzern Kapitalflussrechnung aufgrund der in diesem Geschäftsjahr erfolgten Übergangskonsolidierung dreier bisheriger Tochtergesellschaften in die Equity Bilanzierung zum Teil nur eingeschränkt mit dem Vorjahr vergleichbar sind. Die dadurch nicht mehr konsolidierten Forderungen des Konzerns erhöhen sich um ca. EUR 1,0 Mio., die Verbindlichkeiten des Konzerns um ca. EUR 2,1 Mio. Die Auswirkungen des direkten Abgangs von Vermögensgegenständen und Schulden dieser drei Gesellschaften auf die Vermögens und Kapitalstruktur des Konzerns sind dagegen von untergeordneter Bedeutung. Umsatzerlöse entfallen durch die Entkonsolidierung in Höhe von ca. EUR 1,5 Mio.; dafür werden Erträge aus assoziierten Unternehmen in Höhe von EUR 1,3 Mio. erstmals ausgewiesen.

2. Konsolidierungskreis

Der Konzernabschluss umfasst die ASG Nordlicht GmbH, Dresden, sowie die folgenden sieben Tochterunternehmen:

german profit estate GmbH, Tübingen

Verifort Capital Holding GmbH, Tübingen

Verifort Capital Group GmbH, Tübingen

Verifort Capital Trust GmbH, Tübingen

Verifort Capital Asset Management GmbH, Tübingen

Verifort Capital Distribution GmbH, Tübingen

Verifort Capital I Trustee GmbH, Tübingen

Gesellschaften ohne Geschäftstätigkeit oder mit geringem Geschäftsumfang wurden gemäß § 296 Abs. 2 Satz 1 HGB nicht in den Konzernabschluss einbezogen; vgl. hierzu die Angaben unter 8. „Sonstige Angaben“.

Die Kapitalaufrechnung erfolgte grundsätzlich zum Zeitpunkt des Erwerbs der Anteile bzw. mit Erlangung der Beherrschung. Nachträgliche Anschaffungskosten auf bereits konsolidierte Anteile standen nicht mit einer Neubewertung eines Vermögensgegenstandes oder einer Schuld in Verbindung und wurden daher dem Geschäfts oder Firmenwert (Goodwill) zugeordnet. Für das im Vorjahr erstmals einbezogene Tochterunternehmen Verifort Capital Distribution GmbH wurden die Wertansätze zum Zeitpunkt der erstmaligen Einbeziehung in den Konzernabschluss zugrunde gelegt (§ 301 Abs. 2 Satz 3 f. HGB). Dabei wurde der Zeitpunkt der Einbeziehung und mithin der Zeitpunkt der Kapitalkonsolidierung auf den 1. Januar 2019 festgelegt. Der sich ergebende aktive Unterschiedsbetrag wurde ebenfalls vollständig dem Geschäfts oder Firmenwert zugeordnet.

Das erstmals in den Konzernabschluss einbezogene Tochterunternehmen Verifort Capital I Trustee GmbH wurde Ende 2019 neu gegründet. Der Zeitpunkt der erstmaligen Einbeziehung und mithin der Zeitpunkt der Kapitalkonsolidierung wurde auf den Beginn des Geschäftsjahres – zum 1. Januar 2020 – festgelegt. Der sich rechnerisch ergebende aktive Unterschiedsbetrag (TEUR 1) wurde aus Wesentlichkeitsgründen dem Konzernverlustvortrag zugeordnet. Er resultiert aus vor der erstmaligen Einbeziehung entstandenen Verlusten seit Konzernzugehörigkeit.

Ferner sind folgende drei assoziierte Unternehmen erstmals im Konzernabschluss berücksichtigt worden:

| Anteil am Kapital % |

|

| Verifort Capital Komplementär GmbH, Tübingen | 49 |

| Verifort Capital IV Komplementär GmbH, Tübingen | 49 |

| Verifort Capital Management GmbH, Tübingen | 49 |

Mit Wirkung zum 1. Januar 2020 hat die Verifort Capital Group GmbH jeweils 51 % ihrer Anteile an den bislang im Rahmen der Vollkonsolidierung in den Konzernabschluss einbezogenen vorgenannten drei Gesellschaften veräußert. Ab diesem Zeitpunkt werden die Gesellschaften erstmals at equity im Konzernabschluss berücksichtigt („Übergangskonsolidierung“). Eine Erfolgswirkung hat sich aus der Übergangskonsolidierung nicht ergeben, da lediglich die Anteile zum Nominal bzw. Buchwert veräußert wurden, der Zugang der verbleibenden Anteile zu den Beteiligungen an assoziierten Unternehmen erfolgsneutral erfolgt und die bis zum Übergang thesaurierten Ergebnisse vertragsgemäß vollständig der bisherigen Gesellschafterin zustanden und entsprechend im Jahr 2020 vereinnahmt wurden.

3. Bilanzierungs- und Bewertungsmethoden

Die Jahresabschlüsse der in den Konzernabschluss der ASG Nordlicht GmbH, Dresden, einbezogenen Unternehmen wurden nach einheitlichen Bilanzierungs und Bewertungsgrundsätzen erstellt. Für die at equity bilanzierten assoziierten Unternehmen war eine (erfolgswirksame) Anpassung an die konzerneinheitliche Bewertung nicht erforderlich.

Die Bewertung der immateriellen Vermögensgegenstände sowie Sachanlagen erfolgte grundsätzlich zu Anschaffungskosten unter Berücksichtigung von planmäßigen Abschreibungen. Planmäßige Abschreibungen werden linear vorgenommen. Die immateriellen Vermögensgegenstände (Software) – mit Ausnahme der Geschäfts- oder Firmenwerte – werden dabei über eine geschätzte Nutzungsdauer von drei bis fünf Jahren abgeschrieben.

Aktivische Unterschiedsbeträge aus der Erstkonsolidierung (31. Dezember 2017 bzw. 1. Januar 2019) werden als Geschäfts- oder Firmenwerte (Goodwill) ausgewiesen. Diese werden planmäßig seit dem 1. Januar 2018/1. Januar 2019 über eine geschätzte Nutzungsdauer von fünf/Restnutzungsdauer von vier Jahren abgeschrieben. Der aufgrund nachträglicher Kaufpreisminderung (Rückzahlung in Höhe von EUR 1,0 Mio.) für bereits konsolidierte Anteile verminderte Goodwill wird – prospektiv – über die verbleibende Restnutzungsdauer, beginnend ab 1. Januar 2020, abgeschrieben. Die Nutzungsdauer wurde auf Basis des Geschäftsmodells der ASG Gruppe ermittelt und berücksichtigt die geplanten Umstrukturierungsmaßnahmen im Unternehmensverbund.

Die Gegenstände des Sachanlagevermögens werden über geschätzte Nutzungsdauern von drei (EDV Ausstattung) bis maximal 13 Jahren (Büroeinrichtung) abgeschrieben.

Die unter den Finanzanlagen ausgewiesenen Anteile an verbundenen Unternehmen und Beteiligungen sind grundsätzlich zu Anschaffungskosten angesetzt. Außerplanmäßige Abschreibungen werden grundsätzlich auch bei voraussichtlich nicht dauernder Wertminderung vorgenommen.

Forderungen und sonstige Vermögensgegenstände wurden zum Nominalwert angesetzt. Im Geschäftsjahr erfolgten Abschreibungen auf Forderungen, um diese mit ihrem niedrigeren beizulegenden Wert anzusetzen (§ 253 Abs. 4 HGB).

Die ausgewiesenen Guthaben bei Kreditinstituten wurden zum Nominalwert angesetzt; die Kassenbestände mit dem Nennwert.

Als aktiver Rechnungsabgrenzungsposten sind Ausgaben vor dem Abschlussstichtag ausgewiesen, die Aufwand für eine bestimmte Zeit nach diesem Stichtag darstellen.

Das gezeichnete Kapital (Stammeinlage) ist zum Nennwert bilanziert.

Die Rückstellungen werden in Höhe des Erfüllungsbetrages angesetzt, der nach vernünftiger kaufmännischer Beurteilung notwendig ist, um zukünftige Zahlungsverpflichtungen abzudecken. Zukünftige Preis- und Kostensteigerungen werden berücksichtigt, sofern ausreichende objektive Hinweise für deren Eintritt vorliegen. Rückstellungen mit einer Restlaufzeit bis zu einem Jahr werden nicht abgezinst. Bei Rückstellungen mit einer Restlaufzeit von mehr als einem Jahr wurden künftige Preis- und Kostensteigerungen in Höhe der allgemeinen Inflationsrate berücksichtigt und eine Abzinsung auf den Bilanzstichtag vorgenommen. Als Abzinsungssätze wurden die den Restlaufzeiten von Rückstellungen entsprechenden durchschnittlichen Marktzinssätze der vergangenen sieben Geschäftsjahre verwendet, wie sie von der Deutschen Bundesbank gemäß Rückstellungsabzinsungsverordnung monatlich ermittelt und bekannt gegeben werden.

Die Verbindlichkeiten wurden mit ihren jeweiligen Erfüllungsbeträgen angesetzt.

Die Ermittlung der latenten Steuern wird anhand des bilanzorientierten Konzepts vorgenommen. Danach werden auf sämtliche Differenzen zwischen den handelsrechtlichen Wertansätzen der Vermögensgegenstände und Schulden und deren steuerlichen Wertansätzen latente Steuern abgegrenzt, sofern sich diese Differenzen in späteren Geschäftsjahren voraussichtlich wieder umkehren. Unterschiede zwischen handels- und steuerrechtlichen Wertansätzen bestehen derzeit nicht.

Ein Ansatz von aktiven latenten Steuern erfolgt nicht, da das bestehende Wahlrecht für die Aktivierung latenter Steuern auf Verlustvorträge entsprechend ausgeübt wird (§ 274 Abs. 1 Satz 2 i.V.m. §§ 298, 300 Abs. 2 HGB).

Latente Steuern auf Konsolidierungsmaßnahmen waren nicht zu bilden.

4. Konsolidierungsgrundsätze

Die Kapitalkonsolidierung ist nach der Erwerbsmethode (§ 301 Abs. 1 Satz 2 HGB) auf Grundlage der Wertansätze zum Zeitpunkt der erstmaligen Einbeziehung der Tochterunternehmen in den Konzernabschluss vorgenommen worden. Die Kapitalkonsolidierung der Tochter und Enkelunternehmen erfolgte zunächst auf der unteren Ebene zu Teilkonzernabschlüssen. Diese wurden sodann auf Ebene des Mutterunternehmens konsolidiert (sog. Kettenkonsolidierung).

Die Erstkonsolidierung erfolgte nach der Neubewertungsmethode.

Als Zeitpunkt der Erstkonsolidierung der damaligen Tochterunternehmen wurde der 31. Dezember 2017 festgesetzt.

Forderungen und Verbindlichkeiten, Erträge und Aufwendungen innerhalb des Konsolidierungskreises wurden eliminiert.

Die aus der Kapitalkonsolidierung der german profit estate GmbH, der Verifort Capital Holding GmbH und Verifort Capital Group GmbH auf den 31. Dezember 2017 verbliebenen positiven Unterschiedsbeträge wurden als Geschäfts- und Firmenwert klassifiziert und unter den immateriellen Vermögensgegenständen gesondert ausgewiesen.

Die Unterschiedsbeträge ermittelten sich zum 31. Dezember 2017 wie folgt:

| Name und Sitz der Gesellschaft | Anschaffungskosten TEUR |

anteiliges Eigenkapital TEUR |

Unterschiedsbetrag TEUR |

| german profit estate GmbH, Tübingen | 8.429 | 1.619 | 6.810 |

| Verifort Capital Holding GmbH, Tübingen | 25.712 | 8.150 | 17.562 |

| Verifort Capital Group GmbH, Tübingen | 54.727 | 40.951 | 13.776 |

| 88.868 | 50.720 | 38.148 |

Im Jahr 2018 wurden nachträgliche Anschaffungskosten von insgesamt TEUR 6.632 geleistet. Ferner kam es zu einer Korrektur des zu verrechnenden Eigenkapitals bei der Verifort Capital Group GmbH aufgrund eines Minderheitenanteils um TEUR 58. Die Unterschiedsbeträge (vor planmäßigen Abschreibungen) ermittelten sich demzufolge zum 31. Dezember 2018 wie folgt:

| Name und Sitz der Gesellschaft | Anschaffungskosten TEUR |

anteiliges Eigenkapital TEUR |

Unterschiedsbetrag TEUR |

| german profit estate GmbH, Tübingen | 8.443 | 1.619 | 6.824 |

| Verifort Capital Holding GmbH, Tübingen | 25.963 | 8.150 | 17.813 |

| Verifort Capital Group GmbH, Tübingen | 61.094 | 40.892 | 20.202 |

| 95.500 | 50.661 | 44.839 |

Aufgrund der erstmaligen Einbeziehung der Verifort Capital Distribution GmbH ermittelte sich der Unterschiedsbetrag (vor planmäßigen Abschreibungen) für den Teilkonzern der Verifort Capital Group GmbH zum 1. Januar 2019 wie folgt:

| Name und Sitz der Gesellschaft | Anschaffungskosten TEUR |

anteiliges Eigenkapital TEUR |

Unterschiedsbetrag TEUR |

| Verifort Capital Group GmbH, Tübingen | 61.094 | 39.544 | 21.550 |

Aufgrund einer Anfang 2021 abgeschlossenen Vergleichsvereinbarung zwischen der ASG Gruppe und den seinerzeitigen Verkäufern kam es zu einer Kaufpreisrückzahlung und – aufgrund der werterhellenden Wirkung des Vergleichs – damit zu einer Reduzierung der Anschaffungskosten um insgesamt TEUR 1.000. Die Unterschiedsbeträge (vor planmäßigen Abschreibungen) ermittelten sich demzufolge zum 1. Januar 2020 wie folgt:

| Name und Sitz der Gesellschaft | Anschaffungskosten TEUR |

anteiliges Eigenkapital TEUR |

Unterschiedsbetrag TEUR |

| german profit estate GmbH, Tübingen | 8.304 | 1.619 | 6.685 |

| Verifort Capital Holding GmbH, Tübingen | 25.899 | 8.150 | 17.749 |

| Verifort Capital Group GmbH, Tübingen | 60.297 | 39.544 | 20.753 |

| 94.500 | 49.313 | 45.187 |

Die Equity Bilanzierung der Beteiligungen an drei assoziierten Unternehmen erfolgte nach der Buchwertmethode (§ 312 Abs. 1 Satz 1 HGB). Als Zeitpunkt wurde das Datum der erstmaligen Einbeziehung als assoziierte Unternehmen (nach Statuswechsel) in den Konzernabschluss (1. Januar 2020) gewählt. Unterschiedsbeträge haben sich aufgrund des erfolgsneutralen Übergangs von der Vollkonsolidierung auf die Equity Bilanzierung nicht ergeben. Die Fortschreibung der Bilanzansätze der Beteiligungen an assoziierten Unternehmen erfolgte nach den Regelungen des § 312 Abs. 4 HGB unter Zugrundelegung jeweils der Jahresabschlüsse zum 31. Dezember 2020.

5. Erläuterungen zur Konzernbilanz

Die Entwicklung des Anlagevermögens im Konzernabschluss ist im Anlagenspiegel auf Seite 10 dargestellt.

Die im Anlagenspiegel dargestellte Zuschreibung bei den Beteiligungen an assoziierten Unternehmen beinhaltet die anteiligen Jahresergebnisse des Geschäftsjahres 2020 der drei assoziierten Unternehmen. Der Ausweis des Ergebnisses erfolgt in der Konzern Gewinn und Verlustrechnung unter dem Posten „Ergebnis aus Beteiligungen an assoziierten Unternehmen“.

Die Forderungen gegen verbundene Unternehmen (TEUR 380; Vorjahr: TEUR 419) betreffen im Wesentlichen ausgereichte kurzfristige Darlehen.

Die Forderungen gegen Unternehmen, mit denen ein Beteiligungsverhältnis besteht (TEUR 1.018; Vorjahr: TEUR 0), betreffen im Wesentlichen Verrechnungskonten mit assoziierten Unternehmen.

Die sonstigen Vermögensgegenstände enthalten insbesondere Forderungen gegen das Finanzamt (TEUR 4.435; Vorjahr: TEUR 1.131), Forderungen aus Kaufpreisrückzahlungen (TEUR 1.000; Vorjahr: TEUR 0), sowie Forderungen gegen Fondsgesellschaften des Konzerns aus kurzfristigen Darlehensgewährungen (TEUR 51; Vorjahr: TEUR 261).

Das gezeichnete Kapital (Stammkapital) entspricht der Höhe nach der Eintragung im Handelsregister der Muttergesellschaft und ist vollständig eingezahlt.

Die sonstigen Rückstellungen wurden im Wesentlichen für Urlaubsansprüche und Personalkosten, Kosten der Konzern und Jahresabschlusserstellung und prüfung, ausstehende Rechnungen sowie für Kosten für Aufbewahrungspflichten gebildet.

Die Verbindlichkeiten gegenüber Kreditinstituten betreffen allein die Muttergesellschaft. Es handelt sich um mittelfristige Darlehen zur Finanzierung des Erwerbs der Tochtergesellschaften.

Die Verbindlichkeiten gegenüber Gesellschaftern betreffen ebenfalls allein die Muttergesellschaft und dienen ebenso der Finanzierung des Erwerbs der Tochtergesellschaften.

Die Verbindlichkeiten gegenüber Unternehmen, mit denen ein Beteiligungsverhältnis besteht, betreffen im Wesentlichen erhaltene kurzfristige Darlehen.

Die sonstigen Verbindlichkeiten beinhalten hauptsächlich Verbindlichkeiten gegenüber dem Finanzamt.

Alle Verbindlichkeiten haben wie im Vorjahr eine Restlaufzeit von unter fünf Jahren und sind nicht besichert.

6. Erläuterungen zur Konzern-Gewinn- und Verlustrechnung

In den Umsatzerlösen sind insbesondere solche aus Managementgebühren und Geschäftsführungsvergütungen (TEUR 15.903; Vorjahr: TEUR 17.870) sowie Vermittlungsprovisionen (TEUR 6.376; Vorjahr: TEUR 3.615) enthalten.

In den Abschreibungen sind solche auf den Geschäfts oder Firmenwert in Höhe von TEUR 9.259 (Vorjahr: TEUR 9.593) enthalten. Daneben entstanden im Geschäftsjahr der Höhe nach außergewöhnlich hohe Abschreibungen auf Forderungen in Höhe von TEUR 1.724.

Das Ergebnis nach Ertragsteuern beinhaltet auch das Ergebnis der nach der Equity Methode bewerteten Finanzinvestitionen, da die Anteile an diesen Unternehmen von inländischen Unternehmen gehalten werden.

7. Erläuterungen zur Kapitalflussrechnung

Die Kapitalflussrechnung wird entsprechend dem Deutschen Rechnungslegungs Standard Nr. 21 (DRS 21) in die Bereiche laufende Geschäftstätigkeit, Investitionstätigkeit und Finanzierungstätigkeit gegliedert.

Der Finanzmittelfonds setzt wie folgt zusammen:

| 31.12.2020 TEUR |

31.12.2019 TEUR |

Veränderung TEUR |

|

| Kassenbestand | 2 | 2 | 0 |

| Guthaben bei Kreditinstituten | 9.488 | 12.647 | -3.159 |

| Liquide Mittel | 9.490 | 12.649 | -3.159 |

Der Mittelzufluss aus laufender Geschäftstätigkeit beträgt im Geschäftsjahr TEUR 8.872 (Vorjahr: TEUR 27.727), der im Wesentlichen aus dem Jahresergebnis unter Berücksichtigung der hierin enthaltenen nicht zahlungswirksamen Aufwendungen (insb. Abschreibungen) resultiert. Das Vorjahr war insbesondere durch die Rückzahlung kurzfristiger Darlehen an Fondsgesellschaften geprägt.

Der Mittelabfluss aus der Investitionstätigkeit betrug TEUR 1.613 (Vorjahr: Mittelzufluss TEUR 110). Dieser entfällt in Höhe von TEUR 38 auf Einzahlungen im Zusammenhang mit der Anteilsveräußerungen sowie auf Auszahlungen für Investitionen in das Anlagevermögen (TEUR 1.651; Vorjahr: TEUR 541), wobei die Kaufpreisrückzahlung in Höhe von TEUR 1.000 (siehe zuvor) als Mittelzufluss unberücksichtigt blieben, da diese noch nicht zahlungswirksam waren.

Der Mittelabfluss aus der Finanzierungstätigkeit lag im Geschäftsjahr bei TEUR 7.992 (Vorjahr: TEUR 25.381) und resultiert nahezu ausschließlich aus planmäßigen Darlehenstilgungen von Bankdarlehen (TEUR 7.500) sowie Zinszahlungen an Banken (TEUR 493).

8. Sonstige Angaben

Sonstige finanzielle Verpflichtungen

Es bestehen jährliche finanzielle Verpflichtungen aus einem langfristigen Mietvertrag in Höhe von TEUR 282. Der Mietvertrag hat eine verbleibende Laufzeit von sieben Jahren. Verpflichtungen aus Leasingverträgen bestehen für 2021 in Höhe von TEUR 108 und für 2022 bis 2023 in Höhe von insgesamt TEUR 75.

Honorar des Abschlussprüfers

Das Gesamthonorar des Abschlussprüfers beläuft sich für das Geschäftsjahr 2020 auf TEUR 100. Dieses entfällt vollständig auf Abschlussprüfungsleistungen.

Anteilsbesitz

1. Vollkonsolidierte Unternehmen

| Name und Sitz der Gesellschaft | Anteil am Kapital % |

| german profit estate GmbH, Tübingen | 100 |

| Verifort Capital Holding GmbH, Tübingen | 100 |

| Verifort Capital Group GmbH, Tübingen | 100 |

| Verifort Capital Trust GmbH, Tübingen | 94,5 |

| Verifort Capital Asset Managemant GmbH, Tübingen | 100 |

| Verifort Capital Distribution GmbH, Tübingen | 100 |

| Verifort Capital I Trustee GmbH, Tübingen | 100 |

| 2. Nach § 296 Abs. 2 HGB nicht einbezogene Unternehmen | |

| Verifort Capital Service AG, Zuchwil (CH) | 100 |

| Partipa Individualvertrieb GmbH, Frankfurt (Oder) | 100 |

| 3. Assoziierte Unternehmen | |

| Verifort Capital Komplementär GmbH, Tübingen | 49 |

| Verifort Capital IV Komplementär GmbH, Tübingen | 49 |

| Verifort Capital Managemant GmbH, Tübingen | 49 |

Die von den assoziierten Unternehmen angewandten Bilanzierungs- und Bewertungsmethoden entsprechen grundsätzlich den im Konzernabschluss angewandten Bilanzierungs- und Bewertungsmethoden. Wir verweisen auf unsere Ausführungen unter 3. „Bilanzierungs- und Bewertungsmethoden“.

Geschäftsführung

Die Geschäftsführung und Vertretung der Muttergesellschaft obliegt dem alleinvertretungsberechtigten Geschäftsführer Herr Robert Reich, Dresden.

Gesamtbezüge der Geschäftsführung

Hinsichtlich der Angaben der Geschäftsführergehälter (§ 314 Abs. 1 Nr. 6 HGB) macht die Mutterge-sellschaft von der Befreiungsvorschrift nach § 314 Abs. 3 Satz 2 i.V.m. § 286 Abs. 4 HGB Gebrauch.

Mitarbeiterzahl

Im Konzern wurden im Geschäftsjahr durchschnittlich 70 (Vorjahr: 65) Mitarbeiter beschäftigt.

Besondere Vorgänge nach dem Schluss des Geschäftsjahres

Die Geschäftsführung erwartet unverändert aus der aktuellen Covid 19 Pandemie aus heutiger Sicht keine gravierenden Auswirkungen auf die finanzielle Situation des Konzerns. Gleichwohl rechnet die Geschäftsführung in Teilbereichen mit einer gewissen Nachfrageverschiebung, die sich in den Umsatzerlösen niederschlagen könnte. Im Detail verweisen wir auf unsere Ausführungen im Lagebericht unter Abschnitt B.1. zu „Prognose“ sowie Abschnitt C. zu „Risikobericht“.

Ergebnisverwendung

Die Geschäftsführung der Muttergesellschaft schlägt vor, den Jahresfehlbetrag 2020 in voller Höhe auf neue Rechnung vorzutragen.

Dresden, 22. April 2021

ASG Nordlicht GmbH, Dresden

gez. Robert Reich

| ANSCHAFFUNGS- UND HERSTELLUNGSKOSTEN | |||||

| 1. Jan. 2020 EUR |

Zugänge EUR |

Abgänge EUR |

Änderung Konsolidierungskreis EUR |

31. Dez. 2020 EUR |

|

| I. IMMATERIELLE VERMÖGENSGEGENSTÄNDE | |||||

| 1. Entgeltlich erworbene Konzessionen, gewerbliche Schutzrechte und ähnliche Rechte und Werte sowie Lizenzen an solchen Rechten und Werten | 763.269,39 | 0,00 | 0,00 | 0,00 | 763.269,39 |

| 2. Geschäfts- oder Firmenwert | 46.199.488,82 | 0,00 | 1.000.000,00 | 0,00 | 45.199.488,82 |

| 46.962.758,21 | 0,00 | 1.000.000,00 | 0,00 | 45.962.758,21 | |

| II. SACHANLAGEN | |||||

| Andere Anlagen, Betriebs- und Geschäftsausstattung | 1.722.380,82 | 50.235,84 | 5.785,99 | 0,00 | 1.766.830,67 |

| III. FINANZANLAGEN | |||||

| 1. Anteile an verbundenen Unternehmen | 468.892,44 | 0,00 | 0,00 | 0,00 | 468.892,44 |

| 2. Beteiligungen an assoziierten Unternehmen | 0,00 | 36.750,00 | 0,00 | 0,00 | 36.750,00 |

| 3. Beteiligungen | 107.222,20 | 1.601.000,00 | 0,00 | 92.222,20 | 1.616.000,00 |

| 576.114,64 | 1.637.750,00 | 0,00 | 92.222,20 | 2.121.642,44 | |

| 49.261.253,67 | 1.687.985,84 | 1.005.785,99 | 92.222,20 | 49.851.231,32 | |

| AUFGELAUFENE ABSCHREIBUNGEN | |||||

| 1. Jan. 2020 EUR |

Zugänge EUR |

Zuschreibungen EUR |

Abgänge EUR |

31. Dez. 2020 EUR |

|

| I. IMMATERIELLE VERMÖGENSGEGENSTÄNDE | |||||

| 1. Entgeltlich erworbene Konzessionen, gewerbliche Schutzrechte und ähnliche Rechte und Werte sowie Lizenzen an solchen Rechten und Werten | 544.273,39 | 100.984,00 | 0,00 | 0,00 | 645.257,39 |

| 2. Geschäfts- oder Firmenwert | 17.421.607,33 | 9.259.293,50 | 0,00 | 0,00 | 26.680.900,83 |

| 17.965.880,72 | 9.360.277,50 | 0,00 | 0,00 | 27.326.158,22 | |

| II. SACHANLAGEN | |||||

| Andere Anlagen, Betriebs- und Geschäftsausstattung | 1.230.629,82 | 142.167,84 | 0,00 | 5.785,99 | 1.367.011,67 |

| III. FINANZANLAGEN | |||||

| 1. Anteile an verbundenen Unternehmen | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| 2. Beteiligungen an assoziierten Unternehmen | 0,00 | 0,00 | -1.283.300,53 | 0,00 | -1.283.300,53 |

| 3. Beteiligungen | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| 0,00 | 0,00 | -1.283.300,53 | 0,00 | -1.283.300,53 | |

| 19.196.510,54 | 9.502.445,34 | -1.283.300,53 | 5.785,99 | 27.409.869,36 | |

| RESTBUCHWERTE | ||

| 31. Dez. 2020 EUR |

31. Dez. 2019 EUR |

|

| I. IMMATERIELLE VERMÖGENSGEGENSTÄNDE | ||

| 1. Entgeltlich erworbene Konzessionen, gewerbliche Schutzrechte und ähnliche Rechte und Werte sowie Lizenzen an solchen Rechten und Werten | 118.012,00 | 218.996,00 |

| 2. Geschäfts- oder Firmenwert | 18.518.587,99 | 28.777.881,49 |

| 18.636.599,99 | 28.996.877,49 | |

| II. SACHANLAGEN | ||

| Andere Anlagen, Betriebs- und Geschäftsausstattung | 399.819,00 | 491.751,00 |

| III. FINANZANLAGEN | ||

| 1. Anteile an verbundenen Unternehmen | 468.892,44 | 468.892,44 |

| 2. Beteiligungen an assoziierten Unternehmen | 1.320.050,53 | 0,00 |

| 3. Beteiligungen | 1.616.000,00 | 107.222,20 |

| 3.404.942,97 | 576.114,64 | |

| 22.441.361,96 | 30.064.743,13 | |

Konzern-Kapitalflussrechnung für die Zeit 1. Januar bis 31. Dezember 2020

ASG Nordlicht GmbH, Dresden

| 2020 TEUR |

2019 TEUR |

|

| Konzernergebnis | -2.946 | -2.477 |

| Abschreibungen auf Gegenstände des Anlagevermögens | 9.502 | 9.893 |

| Zunahme/Abnahme (-) der sonstigen Rückstellungen | 2.687 | -488 |

| Sonstige zahlungsunwirksamen Erträge | 0 | -3 |

| Abnahme der Forderungen aus Lieferungen und Leistungen sowie anderer Aktiva, die nicht der Investitions- oder der Finanzierungstätigkeit zuzuordnen sind | 717 | 19.375 |

| Zunahme/Abnahme (-) der Verbindlichkeiten aus Lieferungen und Leistungen sowie anderer Passiva, die nicht der Investitions- oder der Finanzierungstätigkeit zuzuordnen sind | 2.714 | -1.303 |

| Ergebnis aus dem Abgang von Gegenständen des Anlagevermögens | 0 | 1 |

| Zinsaufwendungen/Zinserträge (-) | 2.230 | 2.311 |

| Ergebnis aus assoziierten Unternehmen | -1.283 | 0 |

| Sonstige Beteiligungserträge | 0 | -681 |

| Ertragsteueraufwand | 1.878 | 2.390 |

| Ertragsteuerzahlungen | -6.627 | -1.291 |

| Cashflow aus laufender Geschäftstätigkeit | 8.872 | 27.727 |

| Auszahlungen für Investitionen in das immaterielle Anlagevermögen | 0 | -60 |

| Auszahlungen für Investitionen in das Sachanlagevermögen | -50 | -298 |

| Einzahlungen aus Abgängen von Gegenständen des Finanzanlagevermögens | 38 | 0 |

| Auszahlungen für Investitionen in das Finanzanlagevermögen | -1.601 | -183 |

| Erhaltene Beteiligungserträge | 0 | 651 |

| Cashflow aus der Investitionstätigkeit | -1.613 | 110 |

| Sonstige Veränderungen | 1 | 0 |

| Gezahlte Dividenden an Minderheiten | 0 | -17 |

| Auszahlungen aus der Tilgung von (Finanz-)Krediten | -7.500 | -24.417 |

| Gezahlte Zinsen | -493 | -947 |

| Cashflow aus der Finanzierungstätigkeit | -7.992 | -25.381 |

| Zahlungswirksame Veränderungen des Finanzmittelfonds | -733 | 2.456 |

| Finanzmittelfonds am Anfang der Periode | 12.650 | 10.116 |

| Konsolidierungskreisbedingte Änderung des Finanzmittelfonds | -2.427 | 78 |

| Finanzmittelfonds am Ende der Periode | 9.490 | 12.650 |

| 31.12.2020 TEUR |

31.12.2019 TEUR |

|

| Zusammensetzung des Finanzmittelfonds | ||

| Kassenbestand und frei verfügbare Guthaben bei Kreditinstituten | 9.490 | 12.650 |

Konzern-Eigenkapitalspiegel für das Geschäftsjahr 2020

ASG Nordlicht GmbH, Dresden

| Gezeichnetes Kapital EUR |

Kapitalrücklage EUR |

Konzen-Bilanzergebnis EUR |

Eigenkapital des Mutterunternehmens EUR |

Nicht beherrschende Anteile anderer Gesellschafter EUR |

Konzern-Eigenkapital EUR |

|

| Stand am 1.1.2019 | 25.000,00 | 7.000.000,00 | -3.667.719,65 | 3.357.280,35 | 68.563,80 | 3.425.844,15 |

| Konzernjahresergebnis | 0,00 | 0,00 | -2.476.536,40 | -2.476.536,40 | 0,00 | -2.476.536,40 |

| Gutschrift nicht beherrschende Anteile anderer Gesellschafter | 0,00 | 0,00 | -11.759,67 | -11.759,67 | 11.759,67 | 0,00 |

| Ausschüttungen | 0,00 | 0,00 | 0,00 | 0,00 | -16.500,00 | -16.500,00 |

| Stand am 31.12.2019 | 25.000,00 | 7.000.000,00 | -6.156.015,72 | 868.984,28 | 63.823,47 | 932.807,75 |

| Sonstige Veränderungen (Anpassung Vorjahr) | 0,00 | 0,00 | 1.693,86 | 0,00 | 0,00 | 1.693,86 |

| Zugänge aus der Änderung des Konsolidierungskreises | 0,00 | 0,00 | -1.215,25 | 0,00 | -1.215,25 | -1.215,25 |

| Konzernjahresergebnis | 0,00 | 0,00 | -2.946.296,57 | -2.946.296,57 | 0,00 | -2.946.296,57 |

| Gutschrift nicht beherrschende Anteile anderer Gesellschafter | 0,00 | 0,00 | -11.774,51 | -11.774,51 | 11.774,51 | 0,00 |

| Stand am 31.12.2020 | 25.000,00 | 7.000.000,00 | -9.113.608,19 | -2.089.086,80 | 74.382,73 | -2.013.010,21 |

Die Billigung des Konzernabschlusses zum 31. Dezember 2020 erfolgte am 7. September 2021.

BESTÄTIGUNGSVERMERK DES UNABHÄNGIGEN ABSCHLUSSPRÜFERS

An die ASG Nordlicht GmbH, Dresden

Prüfungsurteile

Wir haben den Konzernabschluss der ASG Nordlicht GmbH, Dresden, und ihrer Tochtergesellschaften (der Konzern) – bestehend aus der Konzernbilanz zum 31. Dezember 2020, der Konzern-Gewinn- und Verlustrechnung, dem Konzern-Eigenkapitalspiegel und der Konzern-Kapitalflussrechnung für das Geschäftsjahr vom 1. Januar bis zum 31. Dezember 2020 sowie dem Konzernanhang, einschließlich der Darstellung der Bilanzierungs- und Bewertungsmethoden – geprüft. Darüber hinaus haben wir den Konzernlagebericht der ASG Nordlicht GmbH, Dresden, für das Geschäftsjahr vom 1. Januar bis zum 31. Dezember 2020 geprüft.

Nach unserer Beurteilung aufgrund der bei der Prüfung gewonnenen Erkenntnisse

| ― |

entspricht der beigefügte Konzernabschluss in allen wesentlichen Belangen den deutschen handelsrechtlichen Vorschriften und vermittelt unter Beachtung der deutschen Grundsätze ordnungsmäßiger Buchführung ein den tatsächlichen Verhältnissen entsprechendes Bild der Vermögens- und Finanzlage des Konzerns zum 31. Dezember 2020 sowie seiner Ertragslage für das Geschäftsjahr vom 1. Januar bis zum 31. Dezember 2020 und |

| ― |

vermittelt der beigefügte Konzernlagebericht insgesamt ein zutreffendes Bild von der Lage des Konzerns. In allen wesentlichen Belangen steht dieser Konzernlagebericht in Einklang mit dem Konzernabschluss, entspricht den deutschen gesetzlichen Vorschriften und stellt die Chancen und Risiken der zukünftigen Entwicklung zutreffend dar. |

Gemäß § 322 Abs. 3 Satz 1 HGB erklären wir, dass unsere Prüfung zu keinen Einwendungen gegen die Ordnungsmäßigkeit des Konzernabschlusses und des Konzernlageberichts geführt hat.

Grundlage für die Prüfungsurteile

Wir haben unsere Prüfung des Konzernabschlusses und des Konzernlageberichts in Übereinstimmung mit § 317 HGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführt. Unsere Verantwortung nach diesen Vorschriften und Grundsätzen ist im Abschnitt „Verantwortung des Abschlussprüfers für die Prüfung des Konzernabschlusses und des Konzernlageberichts“ unseres Bestätigungsvermerks weitergehend beschrieben. Wir sind von den Konzernunternehmen unabhängig in Übereinstimmung mit den deutschen handelsrechtlichen und berufsrechtlichen Vorschriften und haben unsere sonstigen deutschen Berufspflichten in Übereinstimmung mit diesen Anforderungen erfüllt. Wir sind der Auffassung, dass die von uns erlangten Prüfungsnachweise ausreichend und geeignet sind, um als Grundlage für unsere Prüfungsurteile zum Konzernabschluss und zum Konzernlagebericht zu dienen.

Verantwortung der gesetzlichen Vertreter für den Konzernabschluss und den Konzernlagebericht

Die gesetzlichen Vertreter sind verantwortlich für die Aufstellung des Konzernabschlusses, der den deutschen handelsrechtlichen Vorschriften in allen wesentlichen Belangen entspricht, und dafür, dass der Konzernabschluss unter Beachtung der deutschen Grundsätze ordnungsmäßiger Buchführung ein den tatsächlichen Verhältnissen entsprechendes Bild der Vermögens-, Finanz- und Ertragslage des Konzerns vermittelt. Ferner sind die gesetzlichen Vertreter verantwortlich für die internen Kontrollen, die sie in Übereinstimmung mit den deutschen Grundsätzen ordnungsmäßiger Buchführung als notwendig bestimmt haben, um die Aufstellung eines Konzernabschlusses zu ermöglichen, der frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist. Bei der Aufstellung des Konzernabschlusses sind die gesetzlichen Vertreter dafür verantwortlich, die Fähigkeit des Konzerns zur Fortführung der Unternehmenstätigkeit zu beurteilen. Des Weiteren haben sie die Verantwortung, Sachverhalte in Zusammenhang mit der Fortführung der Unternehmenstätigkeit, sofern einschlägig, anzugeben. Darüber hinaus sind sie dafür verantwortlich, auf der Grundlage des Rechnungslegungsgrundsatzes der Fortführung der Unternehmenstätigkeit zu bilanzieren, sofern dem nicht tatsächliche oder rechtliche Gegebenheiten entgegenstehen. Außerdem sind die gesetzlichen Vertreter verantwortlich für die Aufstellung des Konzernlageberichts, der insgesamt ein zutreffendes Bild von der Lage des Konzerns vermittelt sowie in allen wesentlichen Belangen mit dem Konzernabschluss in Einklang steht, den deutschen gesetzlichen Vorschriften entspricht und die Chancen und Risiken der zukünftigen Entwicklung zutreffend darstellt. Ferner sind die gesetzlichen Vertreter verantwortlich für die Vorkehrungen und Maßnahmen (Systeme), die sie als notwendig erachtet haben, um die Aufstellung eines Konzernlageberichts in Übereinstimmung mit den anzuwendenden deutschen gesetzlichen Vorschriften zu ermöglichen und um ausreichende geeignete Nachweise für die Aussagen im Konzernlagebericht erbringen zu können.

Verantwortung des Abschlussprüfers für die Prüfung des Konzernabschlusses und des Konzernlageberichts

Unsere Zielsetzung ist, hinreichende Sicherheit darüber zu erlangen, ob der Konzernabschluss als Ganzes frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist, und ob der Konzernlagebericht insgesamt ein zutreffendes Bild von der Lage des Konzerns vermittelt sowie in allen wesentlichen Belangen mit dem Konzernabschluss sowie mit den bei der Prüfung gewonnenen Erkenntnissen in Einklang steht, den deutschen gesetzlichen Vorschriften entspricht und die Chancen und Risiken der zukünftigen Entwicklung zutreffend darstellt, sowie einen Bestätigungsvermerk zu erteilen, der unsere Prüfungsurteile zum Konzernabschluss und zum Konzernlagebericht beinhaltet. Hinreichende Sicherheit ist ein hohes Maß an Sicherheit, aber keine Garantie dafür, dass eine in Übereinstimmung mit § 317 HGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführte Prüfung eine wesentliche falsche Darstellung stets aufdeckt. Falsche Darstellungen können aus Verstößen oder Unrichtigkeiten resultieren und werden als wesentlich angesehen, wenn vernünftigerweise erwartet werden könnte, dass sie einzeln oder insgesamt die auf der Grundlage dieses Konzernabschlusses und Konzernlageberichts getroffenen wirtschaftlichen Entscheidungen von Adressaten beeinflussen.

Während der Prüfung üben wir pflichtgemäßes Ermessen aus und bewahren eine kritische Grundhaltung. Darüber hinaus

| ― |

identifizieren und beurteilen wir die Risiken wesentlicher – beabsichtigter oder unbeabsichtigter – falscher Darstellungen im Konzernabschluss und im Konzernlagebericht, planen und führen Prüfungshandlungen als Reaktion auf diese Risiken durch sowie erlangen Prüfungsnachweise, die ausreichend und geeignet sind, um als Grundlage für unsere Prüfungsurteile zu dienen. Das Risiko, dass wesentliche falsche Darstellungen nicht aufgedeckt werden, ist bei Verstößen höher als bei Unrichtigkeiten, da Verstöße betrügerisches Zusammenwirken, Fälschungen, beabsichtigte Unvollständigkeiten, irreführende Darstellungen bzw. das Außerkraftsetzen interner Kontrollen beinhalten können. |

| ― |

gewinnen wir ein Verständnis von dem für die Prüfung des Konzernabschlusses relevanten internen Kontrollsystem und den für die Prüfung des Konzernlageberichts relevanten Vorkehrungen und Maßnahmen, um Prüfungshandlungen zu planen, die unter den gegebenen Umständen angemessen sind, jedoch nicht mit dem Ziel, ein Prüfungsurteil zur Wirksamkeit dieser Systeme abzugeben. |

| ― |

beurteilen wir die Angemessenheit der von den gesetzlichen Vertretern angewandten Rechnungslegungsmethoden sowie die Vertretbarkeit der von den gesetzlichen Vertretern dargestellten geschätzten Werte und damit zusammenhängenden Angaben. |

| ― |

ziehen wir Schlussfolgerungen über die Angemessenheit des von den gesetzlichen Vertretern angewandten Rechnungslegungsgrundsatzes der Fortführung der Unternehmenstätigkeit sowie, auf der Grundlage der erlangten Prüfungsnachweise, ob eine wesentliche Unsicherheit im Zusammenhang mit Ereignissen oder Gegebenheiten besteht, die bedeutsame Zweifel an der Fähigkeit des Konzerns zur Fortführung der Unternehmenstätigkeit aufwerfen können. Falls wir zu dem Schluss kommen, dass eine wesentliche Unsicherheit besteht, sind wir verpflichtet, im Bestätigungsvermerk auf die dazugehörigen Angaben im Konzernabschluss und im Konzernlagebericht aufmerksam zu machen oder, falls diese Angaben unangemessen sind, unser jeweiliges Prüfungsurteil zu modifizieren. Wir ziehen unsere Schlussfolgerungen auf der Grundlage der bis zum Datum unseres Bestätigungsvermerks erlangten Prüfungsnachweise. Zukünftige Ereignisse oder Gegebenheiten können jedoch dazu führen, dass der Konzern seine Unternehmenstätigkeit nicht mehr fortführen kann. |

| ― |

beurteilen wir die Gesamtdarstellung, den Aufbau und den Inhalt des Konzernabschlusses einschließlich der Angaben sowie ob der Konzernabschluss die zugrunde liegenden Geschäftsvorfälle und Ereignisse so darstellt, dass der Konzernabschluss unter Beachtung der deutschen Grundsätze ordnungsmäßiger Buchführung ein den tatsächlichen Verhältnissen entsprechendes Bild der Vermögens-, Finanz- und Ertragslage des Konzerns vermittelt. |

| ― |

holen wir ausreichende geeignete Prüfungsnachweise für die Rechnungslegungsinformationen der Unternehmen oder Geschäftstätigkeiten innerhalb des Konzerns ein, um Prüfungsurteile zum Konzernabschluss und zum Konzernlagebericht abzugeben. Wir sind verantwortlich für die Anleitung, Überwachung und Durchführung der Konzernabschlussprüfung. Wir tragen die alleinige Verantwortung für unsere Prüfungsurteile. |

| ― |

beurteilen wir den Einklang des Konzernlageberichts mit dem Konzernabschluss, seine Gesetzesentsprechung und das von ihm vermittelte Bild von der Lage des Konzerns. |

| ― |

führen wir Prüfungshandlungen zu den von den gesetzlichen Vertretern dargestellten zukunftsorientierten Angaben im Konzernlagebericht durch. Auf Basis ausreichender geeigneter Prüfungsnachweise vollziehen wir dabei insbesondere die den zukunftsorientierten Angaben von den gesetzlichen Vertretern zugrunde gelegten bedeutsamen Annahmen nach und beurteilen die sachgerechte Ableitung der zukunftsorientierten Angaben aus diesen Annahmen. Ein eigenständiges Prüfungsurteil zu den zukunftsorientierten Angaben sowie zu den zugrunde liegenden Annahmen geben wir nicht ab. Es besteht ein erhebliches unvermeidbares Risiko, dass künftige Ereignisse wesentlich von den zukunftsorientierten Angaben abweichen. |

Wir erörtern mit den für die Überwachung Verantwortlichen unter anderem den geplanten Umfang und die Zeitplanung der Prüfung sowie bedeutsame Prüfungsfeststellungen, einschließlich etwaiger Mängel im internen Kontrollsystem, die wir während unserer Prüfung feststellen.

Berlin, den 28. April 2021

Deloitte GmbH

Wirtschaftsprüfungsgesellschaft

Rolf Künemann, Wirtschaftsprüfer

Wibke Großmann, Wirtschaftsprüferin

Kommentar hinterlassen