Vier von zehn Anlegerinnen und Anlegern haben schon in Gold oder andere Edelmetalle investiert oder können es sich vorstellen. Dabei sind Edelmetallinvestitionen eine riskante und spekulative Geldanlage.

Gold glänzt, sein Image als Kapitalanlage ebenfalls. Und das in zweierlei Hinsicht: In einer Umfrage der BaFin (siehe Infokasten „Edelmetallumfrage“) wähnten sich 83 Prozent der Käufer oder Interessenten mit Edelmetallen auf der sicheren Seite. Im gegenwärtigen Zinstief erscheinen Investitionen in Gold, Silber oder Platin aber nicht nur als sichere, sondern sogar als lukrative Geldanlage. Risiken und Kosten werden offenbar unterschätzt.

Auf einen Blick: Edelmetallumfrage

Im August 2020 befragte die OmniQuest Gesellschaft für Beratungsprojekte mbH im Auftrag der BaFin 1.000 in Deutschland ansässige Verbraucherinnen und Verbraucher im Erwachsenenalter zu ihren Einstellungen zu physischen Edelmetallen als Kapitalanlage.

Die Antworten auf die 18 Fragen der repräsentativen Umfrage liefern der BaFin Erkenntnisse darüber, in welcher Form Anleger in erster Linie Edelmetalle erwerben, welche Informationsquellen sie vor allem nutzen, welche Motive eine Rolle spielen und ob bzw. wie sie die Kosten beim Edelmetallerwerb einschätzen können.

Die einzelnen Ergebnisse stellt die BaFin auf ihrer Internetseite bereit.

Mit den vermeintlich positiven Eigenschaften, die Kunden Gold zuschreiben, werben auch einzelne Kreditinstitute und andere Anbieter. Häufig hieß es auf den Internetseiten, die die BaFin parallel zur Edelmetallumfrage analysierte, Gold sei wertbeständig, zeitlos, krisensicher.

Wo Anleger Edelmetalle kaufen

Unter den 1.000 Befragten hatten 259 bereits Edelmetalle erworben, 124 konnten sich vorstellen, darin zu investieren. 47 Prozent der Erwerber haben ihre Edelmetalle bei Banken gekauft, wohingegen 53 Prozent ihren Kauf über andere Anbieter abwickelten.

63 Prozent der Befragten, die ihre Edelmetalle bei einer Bank erworben hatten, gaben an, ihr Bankberater habe ihnen den Kauf empfohlen. Informationen der Bank waren für 26 Prozent aller Edelmetallerwerber ausschlaggebend für den Kauf. Bei den Befragten, die noch nicht in Edelmetalle investiert hatten, aber daran interessiert waren, gingen 32 Prozent davon aus, dass Informationen der Bank voraussichtlich die entscheidende Rolle spielen werden, wenn sie über eine Investition entscheiden.

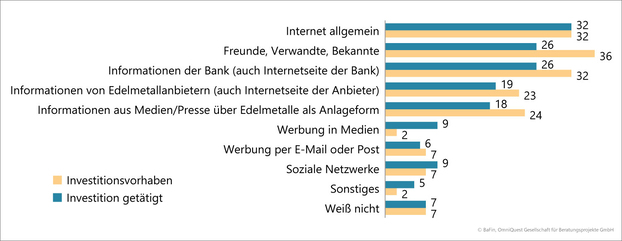

Für Erwerber sind bei der Entscheidungsfindung nur andere Seiten im Internet (32 Prozent) wichtiger als die Informationen der Bank. Bei den Interessenten übertreffen lediglich Freunde, Verwandte und Bekannte (36 Prozent) die Bedeutung der Bank (siehe Abbildung 1).

Abbildung 1: Durch welche Informationsquellen wurde bzw. wird Ihre Entscheidung voraussichtlich am stärksten beeinflusst?

© BaFin / OmniQuest Gesellschaft für Beratungsprojekte GmbH

© BaFin / OmniQuest Gesellschaft für Beratungsprojekte GmbH

Von den insgesamt 383 Edelmetallerwerbern und Interessenten halten 78 Prozent Edelmetalle für sicherer als Bankeinlagen. Das deckt sich mit der Grundannahme von 83 Prozent dieser Befragten, dass eine Investition in Edelmetalle sicher sei.

Dabei sind Einlagen auf einem Sparkonto in Deutschland durch die gesetzliche Einlagensicherung bis zu 100.000 Euro je Kunde und je Kreditinstitut abgesichert. Eine gesetzliche Einlagensicherung für Gold und Co. existiert hingegen nicht.

Physische Übergabe bevorzugt

Kreditinstitute und andere Anbieter bieten den Kunden unterschiedliche Erwerbsformen an. Eine Möglichkeit ist das Alleineigentum etwa an Barren oder Münzen. Die können sich Anleger in den Safe legen oder in einem Edelmetalldepot bei einem Dritten verwahren. Möglich ist aber zum Beispiel auch, Miteigentumsrechte an einem Edelmetallsammelbestand zu erwerben, der bei einem Zentralverwahrer lagert.

Banken haben mitunter in ihrer Angebotspalette auch Edelmetallkonten mit schuldrechtlichem Anspruch auf physische Lieferung. Die gesetzliche Einlagensicherung gilt auch hier nicht.

In der Umfrage gaben 61 Prozent der Erwerber und 57 Prozent der Interessenten an, die physische Übergabe zu bevorzugen. Das Edelmetalldepot mit Herausgabeanspruch (19 bzw. 25 Prozent) und das Edelmetallkonto mit Lieferanspruch (31 bzw. 25 Prozent) waren als Erwerbsformen weniger gefragt.

Vor Verlust und Inflation geschützt?

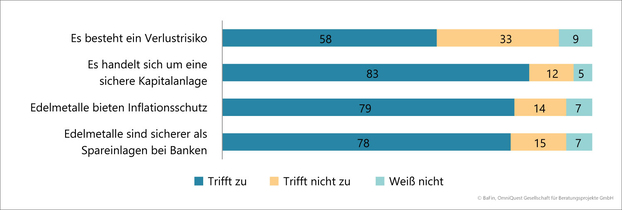

Der Goldkurs hängt vom Verhältnis zwischen Angebot und Nachfrage ab, kann sich in Krisenzeiten aber auch aufblasen und unversehens fallen. Da Gold auf dem Weltmarkt in US-Dollar gehandelt wird, bestimmt auch dessen Wechselkurs zum Euro den Preis mit. So banal es klingt: Wer zu einem bestimmten Preis kauft und niedriger verkauft, erleidet einen Verlust. Dieses Verlustrisikos waren sich in der Umfrage 58 Prozent der Erwerber und Interessenten vollauf bewusst. 33 Prozent waren allerdings fälschlicherweise der Auffassung, ein Verlustrisiko bestehe nicht (siehe Abbildung 2).

Abbildung 2: Welche der nachfolgenden Angaben sind Ihrer Meinung nach bei der Investition in Edelmetalle zutreffend?

© BaFin / OmniQuest Gesellschaft für Beratungsprojekte GmbH

© BaFin / OmniQuest Gesellschaft für Beratungsprojekte GmbH

Die Überzeugung von 79 Prozent der Erwerber und Interessenten, Edelmetalle böten einen Inflationsschutz, speist sich möglicherweise aus der Hoffnung, Gold als Zweitwährung einsetzen zu können, sollte sich die Geldentwertung stark beschleunigen. Das hat bislang nicht immer funktioniert: Als die Inflationsraten zwischen 1980 und 2000 relativ hoch waren, entfaltete Gold einer Analyse zufolge jedenfalls keine Schutzwirkung.

Mehrheit investiert höchstens 10 Prozent

Mit ihrer Umfrage fand die BaFin auch heraus, welchen Anteil ihres Vermögens Anlegerinnen und Anleger in Edelmetalle investierten: 60 Prozent der Erwerber legten bis zu 10 Prozent ihres Vermögens an. Immerhin 34 Prozent der befragten Erwerber bezifferten ihren Edelmetallanteil am Vermögen auf 11 bis 25 Prozent.

Nicht alle rechnen mit Nebenkosten

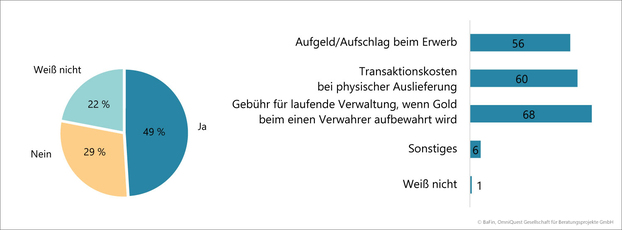

Der Erwerb von Gold ist oft mit Kosten verbunden, die neben dem Kaufpreis entstehen. 29 Prozent der Erwerber und Interessenten konnten sich das nicht vorstellen, weitere 22 Prozent wussten die Kostenfrage nicht einzuschätzen (siehe Abbildung 3). Jene 49 Prozent, die sich der Kosten bewusst waren, nannten ein Aufgeld beim Erwerb (56 Prozent), Transaktionskosten bei der physischen Auslieferung (60 Prozent) oder auch Kosten einer laufenden Aufbewahrung (68 Prozent) als Beispiele.1 Alle diese Kosten können tatsächlich anfallen.

Abbildung 3: Können im Zusammenhang mit dem Kauf von Edelmetallen neben dem Kaufpreis noch weitere Kosten entstehen und wenn ja, welche?

© BaFin / OmniQuest Gesellschaft für Beratungsprojekte GmbH

© BaFin / OmniQuest Gesellschaft für Beratungsprojekte GmbH

Fazit

Auf null dürfte der Kurs von Gold und anderen Edelmetallen wohl nie sinken. Davon sollten sich Verbraucherinnen und Verbraucher aber nicht blenden lassen. Ein Totalverlust mag so gut wie ausgeschlossen sein, ein großer Verlust dagegen nicht. Denn der Preis für Edelmetalle kann stark schwanken. Ein weiteres Risiko kommt hinzu: Nicht jeder Anbieter und jedes Konzept sind seriös. Anleger sollten daher gut abwägen, welchen Anteil Edelmetalle an ihrem Vermögen haben sollten.

Fußnote:

- 1 Summe über 100 Prozent, da Mehrfachantworten möglich waren.

Interview mit Christian Bock, Leiter der Abteilung Verbraucherschutz, zu den Risiken von Investments in Edelmetalle.

„Anleger in der Falle“

Herr Bock: Edelmetalle haben ein positives Image. Zu Recht?

Gold und anderen Edelmetallen wird nachgesagt, sie seien ein sicherer Hafen und in Zeiten niedriger Zinsen auch noch lukrativ. Als Verbraucherschützer kann ich da nur sagen: Vorsicht! Wer in Gold und andere Edelmetalle investiert, greift nämlich ausgerechnet zu einer Anlage, die überhaupt keine laufenden Erträge abwirft. Wenn der Kursverlauf stagniert oder der Preis plötzlich sinkt, sitzen Anleger in der Falle. Da muss man schon einen sehr langen Atem haben. Und man darf nicht darauf angewiesen sein, sein investiertes Geld zurückzubekommen – oder sogar Erträge zu erzielen. Und da habe ich noch nichts zu Kosten und dergleichen gesagt.

Ich will Edelmetalle als Anlageklasse nicht verteufeln. Aber wie bei allen anderen Anlageformen gilt: Wer sein gesamtes Vermögen oder große Teile davon auf Gold und Co. setzt, geht ein sehr großes Konzentrationsrisiko ein. Eine Investition in Edelmetalle muss ins Gesamtbild passen und natürlich auch den Anlagezielen eines Anlegers entsprechen, also auch seiner Risikobereitschaft.

Was hat die BaFin mit Edelmetallinvestments zu tun?

Den reinen Kauf oder Verkauf beaufsichtigen wir nicht. Allerdings kann für bestimmte Produkte eine Prospektpflicht nach dem Vermögensanlagengesetz bestehen. Zum Beispiel bei Modellen, bei denen Anbieter versprechen, das Geld des Anlegers werde in Gold gesteckt und verzinst, zurückgezahlt oder anderweitig in bar ausgeglichen. Es gehört zu den Aufgaben der BaFin, diese Prospekte zu billigen, sofern die gesetzlichen Vorgaben erfüllt sind, und einzuschreiten, wenn die Prospektpflicht verletzt wird. Es ist aber nicht unsere Aufgabe, die Seriosität eines Anbieters oder die Ertragschancen seines Angebots zu prüfen.

Wenn dem Anleger sogar die unbedingte Rückzahlung seines Kaufpreises versprochen wird, dann liegt ein erlaubnispflichtiges Einlagengeschäft nach dem Kreditwesengesetz vor und der Anbieter benötigt eine Bankerlaubnis. In diesen Fällen sollten sich Anleger vorab auf der Internetseite der BaFin informieren, ob der Anbieter unter Aufsicht steht.

Insgesamt rate ich allen, die über ein Edelmetallinvestment nachdenken, Anbieter und Angebote sehr kritisch unter die Lupe zu nehmen. Das gilt für den Kauf genauso wie für die Lagerung.

Gibt es aktuelle regulatorische Entwicklungen?

Es tut sich tatsächlich etwas. Der Referentenentwurf des Finanzmarktintegritätsstärkungsgesetzes will bestimmte Geschäftsmodelle von Edelmetallanbietern und -verwahrern als Vermögensanlagen einstufen und der Prospektpflicht unterwerfen. Konkret geht es um Konstellationen, bei denen nach Ende der Laufzeit Edelmetalle zusammen mit einer Zinszahlung in Geld oder weiteren Edelmetallen ausgekehrt werden. Dies würde zumindest gewissen Informationsasymmetrien zwischen Anbietern und Anlegern entgegenwirken, da die Anbieter den gebilligten Prospekt veröffentlichen müssen und dieser bei der BaFin hinterlegt wird. Der Prospekt ist insofern Transparenz- und Haftungsdokument für den Anleger.

Hinweis

Der Beitrag gibt den Sachstand zum Zeitpunkt der Veröffentlichung im BaFinJournal wieder und wird nicht nachträglich aktualisiert. Bitte beachten Sie die Allgemeinen Nutzungsbedingungen.

Quelle:Bafin

Kommentar hinterlassen