(BaFinJournal) Eine Machbarkeitsstudie der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) zeigt Perspektiven für die Neuausrichtung des bankaufsichtlichen Meldewesens auf. Gemeinsam mit der Deutschen Bundesbank und der Kreditwirtschaft hat die BaFin ein Zielbild entwickelt, das die Umsetzung der Meldeanforderungen für Institute vereinfacht. Die Aufsicht selbst könnte von deutlich verbesserten Analysemöglichkeiten profitieren und schneller auf Entwicklungen reagieren.

400.000 – so hoch ist die Zahl an Regeln und Datenelementen für das Meldewesen, die Institute individuell an-zuwenden haben und aus denen sie IT-Lösungen entwickeln müssen. Denn im Laufe der Zeit sind aus einer Vielzahl heterogener Anforderungen aus Bankstatistik, Aufsichts- und Abwicklungsrecht vielfältige Meldeverpflichtungen entstanden.

Für Institute hat sich der Meldeaufwand kontinuierlich erhöht. Das bisherige Vorgehen ist ineffizient, wenig digital und erfordert lange Umsetzungszyklen. Auch die Aufsicht leidet unter der Komplexität und ist bemüht, ihre Analyse- und Reaktionsfähigkeit zu steigern. „Wir brauchen ein zeitgemäßes, vollständig digitales Meldewesen, da wir als präventiv handelnde Aufsicht zunehmend auf aktuelle und granulare Informationen angewiesen sind“, erläutert Raimund Röseler, Exekutivdirektor der Bankenaufsicht der BaFin. Deshalb hat die BaFin gemeinsam mit der Deutschen Bundesbank, fünf Kreditinstituten sowie Rechenzentren und Verbänden eine Machbarkeitsstudie zum Meldewesen der Zukunft erstellt. Unterstützt wurde sie dabei von dem Beratungsunternehmen Accenture (siehe Infokasten).

Entlastung der Institute und bessere Analysemöglichkeiten für die Aufsicht

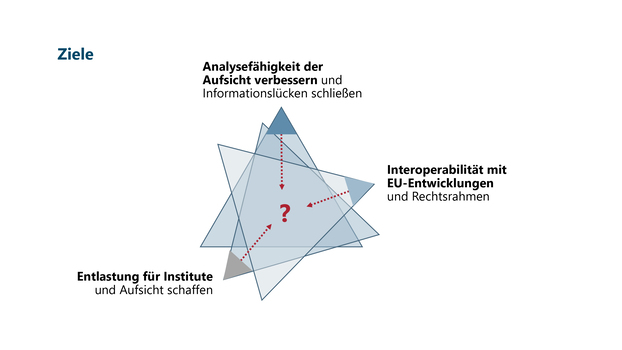

Ziel der BaFin-Studie war, Lösungsansätze für eine verbesserte Analysefähigkeit der Aufsicht bei gleichzeitiger Entlastung der Institute zu entwickeln und prototypisch mit Pilotbanken und -rechenzentren zu testen (siehe Abbildung 1). Dabei haben die Beteiligten aktuelle europäische Initiativen zur Datenberichterstattung wie das „Integrierte Berichterstattungssystem des Eurosystems“ (Integrated Reporting Framework – IReF), das „Integrierte Berichtswörterbuch der Banken“ (Banks Integrated Reporting Dictionary – BIRD) und die Machbarkeitsstudie zum integrierten Berichtswesen der Europäische Bankenaufsichtsbehörde (EBA) berücksichtigt. Das Ergebnis ist eindeutig: Das bankaufsichtliche Meldewesen muss zügig neu ausgerichtet werden. Ebenso eindeutig hat sich gezeigt, dass diese Veränderung perspektivisch machbar ist. Die Teilnehmer der Studie haben hierzu ein Zielbild entwickelt, das für alle Seiten größtmöglichen Nutzen erzielen könnte.

Abbildung 1: Ziele der BaFin-Studie

Win-win-Zielbild entwickelt

In der Studie wurden verschiedene Szenarien untersucht. Die Beteiligten haben ein „Win-win-Zielbild“ entwickelt und mithilfe eines Prototyps validiert. Röseler ist von der Qualität dieses Zielbilds überzeugt: „Wir kämen damit unserem Ziel näher, jederzeit auf die Daten zugreifen zu können, die wir als Aufsicht brauchen. Und zugleich reduzieren wir damit den Meldeaufwand für die Institute.“

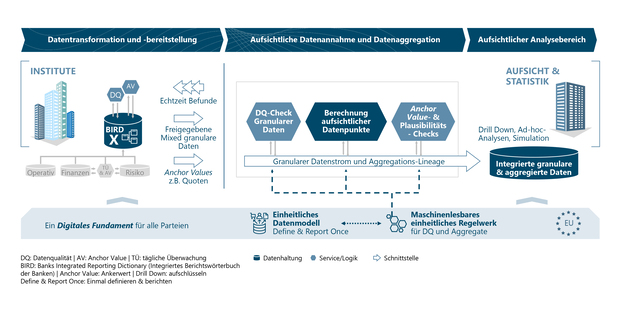

Das Zielbild basiert auf einem mixed-granularen Datenmodell, das künftig für alle Meldeanforderungen einheitlich gelten könnte (siehe Abbildung 2). Das bedeutet, dass das Modell neben granularen Daten auch aggregierte Datenpunkte umfasst, die granular nicht abgebildet werden. Die Folge wäre, dass granular abbildbare Daten im Datenmodell nur einmal enthalten wären und das Modell verschiedene Aggregatsformen abbilden könnte. Weiterer Baustein des Zielbilds ist ein auf dem Modell aufbauendes maschinenlesbares Regelwerk für Datenqualitätsprüfungen und Datenpunktaggregationen. Dieses „Digitale Fundament“ sollte auf EU-Ebene und idealerweise in Zusammenarbeit mit der Kreditwirtschaft geschaffen werden.

Abbildung 2: Zielbild

Mit dem Zielbild transformieren Institute ihre heterogenen, größtenteils granularen Daten nach einem einheitlichen Datenmodell. Dieses ist mixed-granular, da nicht alle melderelevanten Sachverhalte sinnvoll granular abbildbar sind und bestimmte Kennzahlen weiterhin aggregiert als „Anchor Values“ (Ankerwerte) geliefert würden. Die Bereitstellung granularer Daten und deren Qualitätssicherung wäre für Institute zwar aufwendig, nach dem entwickelten Lösungsansatz könnten aber weit über 75 Prozent der komplexen Datenpunktaggregate zentral entstehen und damit für Institute entfallen – eine wesentliche Entlastung.

Vorteile für Institute und Aufsicht

Ein einheitliches Datenmodell würde die Umsetzung der Meldeanforderungen und die Interaktion zwischen Aufsicht und Instituten deutlich verbessern. Darüber hinaus könnte es die Grundlage für eine granulare, verknüpfbare Datenbasis schaffen, die Daten ohne Redundanzen bereitstellt. Institute könnten vor Freigabe ihrer Daten entsprechende Qualitätsprüfungen aus dem zentralen, maschinenlesbaren Regelwerk zu Datenqualitätsprüfungen und zur Erstellung von Datenaggregaten auch lokal nutzen – ein wesentlicher Synergieeffekt, da sie Meldeanforderungen nicht mehr individuell interpretieren müssten.

Die Aufsicht könnte durch die höhere Datengranularität flexibler agieren, ihre Analysefähigkeiten ausbauen und Ad-hoc-Anfragen deutlich reduzieren, indem sie Datenpunkte flexibel kombiniert und auswertet. Denn durch die zentrale Datenaggregation entstünde erstmals eine Aggregations-Lineage, also ein direkter Bezug zwischen granularen Daten und Datenpunktenaggregaten. Sie ermöglicht es, nahtlos zwischen granularen und aggregierten Sichten per Drill Down und Drill Up zu wechseln. Drill Down heißt, von der aggregierten Ebene die zugrundeliegenden Bestandteile auf granularer Ebene zu explorieren. Drill Up bedeutet zu verstehen, welches granulare Datenelement auf welche Datenaggregate oder granulare Einzelsichten einzahlt. Die Anchor Values würden einerseits den Aggregationsprozess absichern und andererseits die Verantwortung der Institute für wesentliche auf-sichtliche Kenngrößen sicherstellen. Im einheitlichen Datenmodell könnten Behörden zudem per einmaliger Definition Synergien erzielen, indem sie bestehende Datendefinitionen wiederverwenden und zunehmend miteinander teilen.

Die Vorteile und die grundsätzliche technisch vereinfachte Vorgehensweise des beschriebenen Lösungsansatzes wurden in einem Prototyp erprobt, der auf dem logischen BIRD-Datenmodell basiert. In einer Kosten-Nutzen-Analyse zeigte sich, dass das entwickelte Zielbild das wirtschaftlich sinnvollste Szenario ist.

Europäische Integration als Voraussetzung für die Umsetzung des Zielbilds

Entscheidend für Röseler ist jetzt, die erarbeiteten Ergebnisse in den europäischen Prozess zu integrieren. „Wir werden für unser Projekt werben“, kündigt er an. Das Zielbild greift bereits Ansätze aus IReF und der EBA-Machbarkeitsstudie auf und entwickelt sie weiter – unter anderem indem es Regelwerke und Anchor Values hinzufügt und Templates technisch überflüssig macht, die durch zentrale Datenaggregation erzeugt werden.

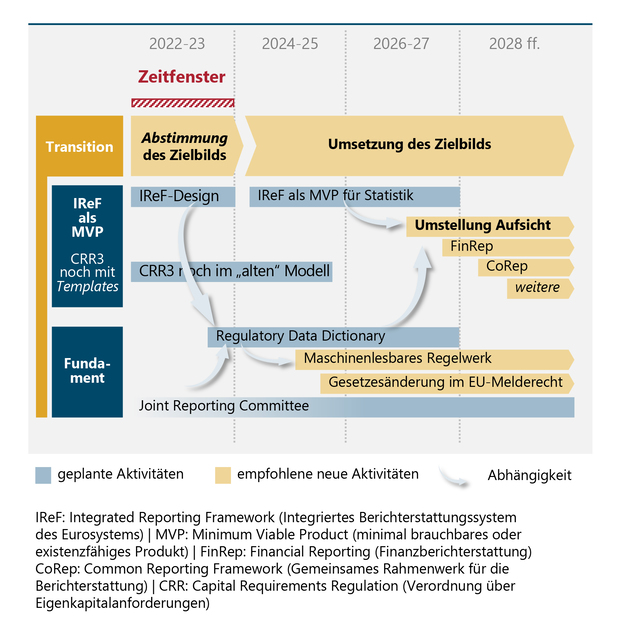

Abbildung 3: Szenario für die weitere Diskussion des Zielbilds

So könnte die für 2024 bis 2027 avisierte Umsetzung des IReF als erste Ausbaustufe (Minimum Viable Product) für das in der Machbarkeitsstudie entwickelte Zielbild genutzt werden. Um sein volles Potenzial abzurufen, müsste der derzeitige gesetzliche Rahmen angepasst werden und die europäischen Initiativen müssten sich auf ein gemeinsames Zielbild und Datenmodell verständigen. Der von der EBA avisierte gemeinsame Meldewesenausschuss (Joint Reporting Committee – JRC) könnte den Grundstein dafür legen. BIRD bringt zudem sehr viele Voraussetzungen für das zu entwickelnde Datenmodell mit. Bis Ende 2023 ergibt sich somit das ideale Zeitfenster, das Meldewesen auf einem zukunftsfähigen digitalen Fundament neu auszurichten (siehe Abbildung 3). „Wir müssen diese Zeitspanne nutzen – in unserem Interesse und im Interesse der Institute“, betont Röseler.

Auf einen Blick:Das könnte Sie auch interessieren

Die Machbarkeitsstudie zur Neuausrichtung des bankaufsichtlichen Meldewesens hat die BaFin gemeinsam mit der Deutschen Bundesbank, Kreditinstituten, Rechenzentren und Verbänden erstellt. Unterstützt wurde sie vom Beratungsunternehmen Accenture.

In die Studie eingebunden waren konkret folgende Unternehmen und Verbände: Commerzbank AG, N26, NATIONAL-BANK AG, Stadt- und Kreissparkasse Leipzig, Volksbank Mittelhessen eG, Atruvia, Finanz Informatik GmbH & Co. KG, S Rating und Risikosysteme GmbH, Bundesverband deutscher Banken, Bundesverband der Deutschen Volksbanken und Raiffeisenbanken sowie Deutscher Sparkassen- und Giroverband.

Zur Machbarkeitsstudie gibt es auf der Website der BaFin auch einen ausführlicheren Beitrag.

Einen Überblick über die Studie und die Entwicklung des Prototyps bietet zudem ein rund fünfminütiges Video.

Verfasst von

Eric Freund

Referat R 4 – Horizontale Risikoanalyse, Datenanalyse, Quervergleiche

Lars Gutsche

Referat R 1 – Grundsatz Restrukturierung

Kommentar hinterlassen