Basel III ist immer mehr in aller Munde. Noch kennt keiner die genauen Auswirkungen der neuen Finanzmarktrichtlinie Basel III. Es ist verständlich, dass es nach den Entwicklungen auf den Finanzmärkten zu Verschärfungen des aufsichtsrechtlichen Rahmens auf der Basis der tatsächlichen Ursachen kommt. Allerdings ist nach wie vor ungeklärt, wieweit diese Verschärfungen gehen sollen und ob diverse Vorschläge überhaupt reif für eine Umsetzung sind.

Mit der Einführung von Basel III sind massiven Anhebung der Kapitalstandards geplant. Hier müssen noch wichtige Verbesserungen und die richtige Balance gefunden und kumulative Belastungen, wie Bankensteuern, die den Kapitalaufbau behindern, so weit wie möglich vermieden werden. Retailbanken die der Finanzierung der Wirtschaft und der Privatkunden verpflichtet sind, so wie europäische Strukturen dürfen im Interesse der Gesamtwirtschaft nicht benachteiligt werden.In einer derart komplexen Thematik darf Tempo nicht zu Lasten der Qualität gehen.

Wenn nun aufgrund von Schwächen in anderen Ländern gleichzeitig eine Systemreform der Einlagensicherung mit jährlichen Kosten von 300 Millionen, die Schaffung von Restrukturierungsfonds für Großbanken mit Beiträgen aller Banken außerhalb des Budgets, wie dies die deutsche Bankenabgabe vorsieht verkraftet werden sollen, muss das zu Auswirkungen führen, die weit über den Bankenbereich hinausreichen. Daher muss man vor einer Überforderung der Kreditwirtschaft mit allen ihren Auswirkungen warnen.

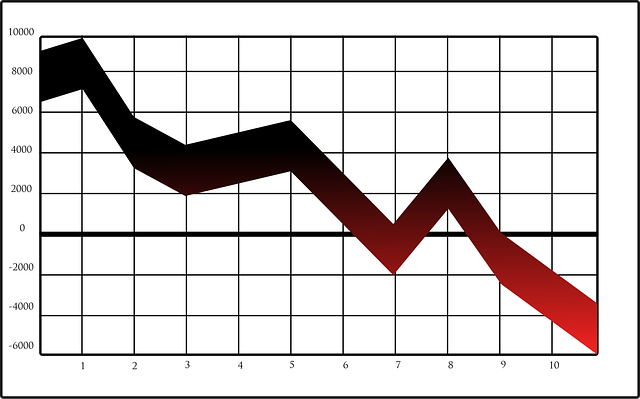

Die Ergebnissen der Auswirkungsstudie des Baseler Ausschusses für Bankenaufsicht zeigt, dass die tatsächlichen Ergebnisse viel nachteiliger sind, als dies offiziell zugegeben wird. Damit bestätigen sich letztlich die bisherigen Aussagen der Kreditwirtschaft sowie Erkenntnisse unabhängiger Studien.

Kommentar hinterlassen