1. Überblick über die finanzielle Lage

Die Bilanz der Beerjet GmbH zum Geschäftsjahr 2023 zeigt signifikante finanzielle Herausforderungen, insbesondere im Hinblick auf das negative Eigenkapital und den fortlaufenden Bilanzverlust. Hier eine detaillierte Analyse aus Anlegersicht.

2. Aktiva – Vermögensstruktur

- Anlagevermögen: Das Anlagevermögen macht 11,7 % der Bilanzsumme aus und besteht hauptsächlich aus Sachanlagen (35.503,49 €). Dies zeigt einen Anstieg im Vergleich zu 2022, was auf Investitionen in Maschinen und andere betriebliche Ausstattung hindeutet. Die immateriellen Vermögenswerte haben dagegen nahezu keinen Wert (0,01 €), was bedeutet, dass keine großen Investitionen in Patente oder Software gemacht wurden.

- Umlaufvermögen: Mit 86,8 % der Bilanzsumme dominiert das Umlaufvermögen, insbesondere die Vorräte (65,3 % der Gesamtbilanzsumme), was bei einem produktionsorientierten Unternehmen typisch ist. Ein Rückgang des Umlaufvermögens von 561.352,52 € (2022) auf 337.214,51 € (2023) ist jedoch besorgniserregend. Der drastische Rückgang der Forderungen und Bankguthaben deutet auf eine schwache Liquidität und möglicherweise sinkende Einnahmen hin.

3. Passiva – Finanzierungsstruktur

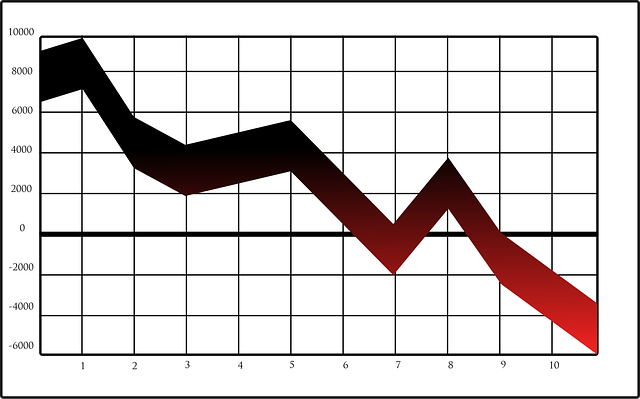

- Negatives Eigenkapital: Das Unternehmen weist ein sehr hohes negatives Eigenkapital von -2.007.539,82 € aus, das sich im Vergleich zum Vorjahr verschlechtert hat (-1.908.192,41 €). Dies resultiert größtenteils aus den anhaltenden Verlusten (Bilanzverlust von -3.868.947,82 €). Eine so starke negative Eigenkapitalposition ist ein massiver Risikofaktor für Investoren, da dies auf eine mögliche Insolvenz oder Restrukturierungsmaßnahmen hindeuten könnte.

- Rückstellungen: Die Rückstellungen sind mit 269.682,84 € nahezu stabil geblieben und machen 69,4 % der Bilanzsumme aus. Sie decken zukünftige Verpflichtungen ab, könnten jedoch bei unerwarteten Ereignissen weiter anwachsen, was die Liquiditätslage verschlechtern würde.

- Verbindlichkeiten: Die Verbindlichkeiten sind mit 2.126.303,10 € hoch und übersteigen das Anlagevermögen bei weitem. Langfristige Verbindlichkeiten machen mit 1.604.291,42 € den Großteil aus, was auf eine hohe Verschuldung hinweist. Ein weiterer Hinweis auf potenzielle Probleme ist die Zunahme der kurzfristigen Verbindlichkeiten (522.011,68 €), was auf eine angespannte Liquidität hinweisen könnte.

4. Gewinn- und Verlustrechnung (GUV)

- Umsatzerlöse: Das Unternehmen verzeichnete 2023 Umsatzerlöse von 848.511,83 €, was eine Verbesserung im Vergleich zu 2022 (547.287,73 €) darstellt. Dies deutet auf eine gewisse Umsatzsteigerung hin, möglicherweise durch neue Aufträge oder Marktausweitungen. Der größte Teil des Umsatzes stammt aus innergemeinschaftlichen Lieferungen in die EU (67,5 %).

- Materialaufwendungen: Die Materialaufwendungen sind deutlich gestiegen und machen 46,6 % der Umsatzerlöse aus (2022: 19,6 %). Dies deutet auf höhere Produktionskosten hin, was das Betriebsergebnis belastet.

- Betriebsergebnis: Trotz der Umsatzsteigerung weist das Unternehmen ein negatives Betriebsergebnis von -23.300,75 € aus. Dies bedeutet, dass die operativen Kosten (wie Materialaufwendungen und Personalaufwand) die Umsatzerlöse übersteigen, was auf Effizienzprobleme oder Kostendruck hinweisen könnte.

- Jahresfehlbetrag: Das Jahr 2023 schloss mit einem Jahresfehlbetrag von -99.347,41 €, eine deutliche Verschlechterung im Vergleich zum Überschuss von 58.509,46 € im Vorjahr. Dies zeigt, dass die Kosten weiterhin hoch sind und die Umsätze diese nicht decken können.

5. Liquiditätslage und Risikobewertung

- Liquiditätsprobleme: Die drastische Reduzierung des Kassenbestands von 135.628,27 € (2022) auf 39.607,74 € (2023) signalisiert eine Verschlechterung der Liquiditätssituation. Gleichzeitig ist die Verschuldung hoch, und die kurzfristigen Verbindlichkeiten steigen weiter an.

- Negatives Eigenkapital: Das Unternehmen arbeitet weiterhin mit einem deutlich negativen Eigenkapital, was auf eine Überschuldung hindeutet. Zwar wurde angegeben, dass keine statische Überschuldung im insolvenzrechtlichen Sinne vorliegt, dennoch besteht ein hohes Risiko, dass das Unternehmen finanzielle Schwierigkeiten bekommt, sollte sich die Lage nicht verbessern.

- Zinsbelastung: Die Zinsaufwendungen von 75.615,97 € belasten das Finanzergebnis zusätzlich. Das Unternehmen weist im Finanzergebnis einen Nettoverlust aus, was bedeutet, dass die aufgenommenen Kredite nicht ausreichend durch die Erträge aus dem operativen Geschäft bedient werden können.

6. Zukunftsaussichten und Chancen

- Erhöhte Umsätze: Die Steigerung der Umsatzerlöse bietet einen Lichtblick, jedoch müssen die operativen Kosten dringend kontrolliert und gesenkt werden, um das Unternehmen in die Profitabilität zu führen.

- Investitionen in Maschinen: Die gesteigerten Investitionen in Sachanlagen, vor allem in Maschinen, könnten auf eine Modernisierung der Produktionskapazitäten hinweisen, was langfristig zu einer Steigerung der Effizienz und einer besseren Kostenkontrolle führen könnte.

- Produktionsausweitung: Die höheren Bestände an Vorräten deuten möglicherweise auf zukünftige Absatzpläne hin. Allerdings muss das Unternehmen sicherstellen, dass diese Vorräte zeitnah in Umsätze umgewandelt werden, um Liquiditätsengpässe zu vermeiden.

7. Risiken für Investoren

- Fortlaufende Verluste und negatives Eigenkapital: Die kontinuierlichen Verluste und das negative Eigenkapital stellen ein erhebliches Risiko dar. Sollte sich die finanzielle Situation nicht bald verbessern, könnte es zu Liquiditätsproblemen oder sogar Insolvenz kommen.

- Hohe Verschuldung: Die hohen Verbindlichkeiten, insbesondere die langfristigen, stellen ebenfalls ein Risiko dar, vor allem wenn das Unternehmen nicht in der Lage ist, ausreichende Gewinne zu erzielen, um diese zu bedienen.

- Wettbewerbsdruck und steigende Kosten: Der deutliche Anstieg der Materialkosten weist möglicherweise auf Preiserhöhungen bei Zulieferern oder eine ineffiziente Materialnutzung hin. Dies in Verbindung mit dem erhöhten Wettbewerb könnte die Margen weiter unter Druck setzen.

Fazit und Empfehlung

Aus Anlegersicht ist die finanzielle Lage der Beerjet GmbH im Geschäftsjahr 2023 kritisch. Das Unternehmen hat mit anhaltenden Verlusten, einem stark negativen Eigenkapital und einer erhöhten Verschuldung zu kämpfen. Zwar sind einige positive Entwicklungen, wie die Umsatzsteigerung und die Investitionen in Maschinen, erkennbar, doch die strukturellen Probleme, insbesondere die hohe Kostenbelastung und die schwache Liquidität, überwiegen.

Empfehlung: Investoren sollten sehr vorsichtig sein und die finanzielle Lage des Unternehmens weiterhin genau beobachten. Ohne signifikante Verbesserungen in der Kostenkontrolle, Liquidität und einer Rückkehr zur Profitabilität besteht ein hohes Risiko, dass das Unternehmen in ernsthafte finanzielle Schwierigkeiten gerät. Eine Investition wäre mit erheblichen Risiken verbunden, und es könnte notwendig sein, auf weitere Entwicklungen zu warten, bevor man eine Entscheidung trifft.

Kommentar hinterlassen