Die Bilanz der WP Vaale-Wacken Infrastrukturgesellschaft mbH & Co. KG zum Geschäftsjahr 2022 lässt sich aus der Sicht eines Anlegers wie folgt kritisch analysieren:

1. Eigenkapital und Bilanzstruktur

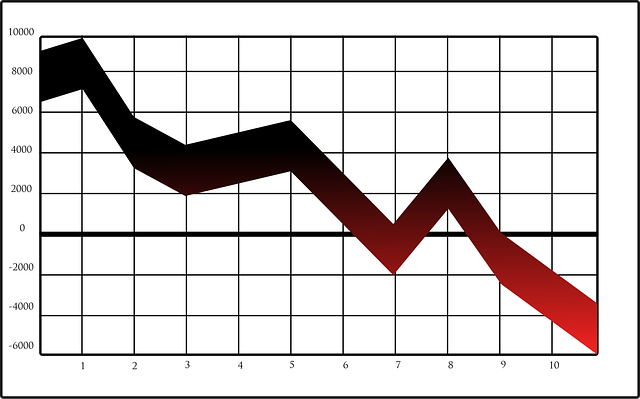

Eigenkapital: Die Bilanz weist ein negatives Eigenkapital in Höhe von -629.000 EUR auf, was einer Eigenkapitalquote von -6,2 % entspricht. Dies ist aus Anlegersicht bedenklich, da es auf eine Unterkapitalisierung hinweist. Negative Eigenkapitalwerte bedeuten, dass das Unternehmen durch Verluste geschwächt ist und kein ausreichendes Pufferkapital besitzt.

Verbindlichkeiten: Die Bilanz wird maßgeblich durch Verbindlichkeiten dominiert. Von den 10,3 Mio. EUR an Verbindlichkeiten haben 5,48 Mio. EUR eine Laufzeit von mehr als fünf Jahren, was auf langfristige Verschuldung hinweist. Obwohl die langfristige Finanzierung für Infrastrukturprojekte wie Windenergieanlagen normal ist, birgt dies ein Risiko, wenn die Erträge hinter den Erwartungen zurückbleiben.

2. Liquidität und Finanzierungsrisiken

Liquidität: Die kurzfristigen Verbindlichkeiten belaufen sich auf 3,56 Mio. EUR, während das Umlaufvermögen nur 732.000 EUR beträgt. Dies führt zu einem Missverhältnis zwischen den kurzfristigen Verbindlichkeiten und den verfügbaren Mitteln, was auf potenzielle Liquiditätsengpässe hinweist. Zwar sind langfristige Kredite gesichert, aber es besteht das Risiko, dass kurzfristige Verpflichtungen nicht rechtzeitig erfüllt werden können.

Finanzierungsbedarf: Es wird deutlich, dass das Unternehmen stark auf Fremdkapital angewiesen ist. Zudem wurden bis Ende 2022 noch keine Umsätze erzielt, da die Windenergieanlagen erst 2023 in Betrieb genommen wurden. Dies bedeutet, dass das Unternehmen bis dahin vollständig auf Fremdkapital angewiesen ist.

3. Ertragskraft und Risikofaktoren

Jahresfehlbetrag: Das Unternehmen verzeichnete 2022 einen Jahresfehlbetrag von 456.000 EUR (Vorjahr: 179.000 EUR). Dies erhöht das Risiko, dass das Unternehmen weitere Verluste in den Folgejahren anhäuft, insbesondere wenn unvorhergesehene Kostensteigerungen oder Verzögerungen auftreten.

Ertragsorientierte Risiken: Ein wesentlicher Faktor für die Ertragskraft des Unternehmens ist die Abhängigkeit von den Windverhältnissen. Sollten diese schlechter als erwartet sein, könnte dies die Erträge erheblich beeinträchtigen. Zwar wurden Wartungsverträge und Pachtverträge abgeschlossen, um die Risiken zu minimieren, doch bleiben Unwägbarkeiten bestehen.

4. Chancen und Zukunftsaussichten

Positiv ist, dass das Unternehmen in der stark wachsenden Branche der erneuerbaren Energien tätig ist. Der gesetzlich garantierte Einspeisetarif von 5,94 Cent pro kWh sorgt für stabile und vorhersehbare Einnahmen, sobald die Windenergieanlagen vollständig in Betrieb sind.

Kostensteigerungen durch Inflation und den Ukraine-Krieg könnten sich jedoch negativ auf die Rentabilität auswirken, wie im Prognosebericht angemerkt.

Fazit:

Aus Anlegersicht gibt es einige ernstzunehmende Risiken, insbesondere das negative Eigenkapital, die Abhängigkeit von Windverhältnissen und das Risiko von Liquiditätsengpässen. Zwar bieten die zukünftigen Einnahmen aus dem Betrieb der Windkraftanlagen eine solide Chance auf langfristige Rentabilität, aber bis dahin bleibt das Unternehmen stark auf Fremdfinanzierung angewiesen.

Eine bilanzielle Überschuldung ist nicht gleichzusetzen mit einer insolvenzrechtlichen Überschuldung!

Kommentar hinterlassen