Hinweis / Important NoticeInhaber der EUR 200.000.000 Wandelschuldverschreibungen 2017 / 2022 („Wandelschuldverschreibung“) der Corestate Capital Holding S.A. („Emittentin“) sollten die nachfolgenden Hinweise beachten. Holders of the EUR 200,000,000 convertible bonds 2017 / 2022 („Convertible Bond“) of Corestate Capital Holding S.A. („Issuer“) should take note of the instructions set out below. Diese Einladung zur Gläubigerversammlung („Einladung„, „Versammlung„, „Gläubigerversammlung„) stellt kein öffentliches Angebot dar. Insbesondere stellt diese Einladung weder ein öffentliches Angebot zum Verkauf noch ein Angebot oder eine Aufforderung zum Erwerb, Kauf oder zur Zeichnung von (Wandel-)Schuldverschreibungen oder sonstigen Wertpapieren der Emittentin dar. This invitation for a bondholders‘ meeting („ Invitation „, „ Meeting „, „ Bondholders‘ Meeting „) does not constitute a public offer. In particular, the Invitation constitutes neither a public offer to sell nor an offer or a notification to acquire, purchase or subscribe for (convertible) bonds or other securities of the Issuer. Die nachfolgenden Vorbemerkungen sowie sämtliche weiteren Ausführungen in dieser Einladung („Ausführungen„) sind von der Emittentin freiwillig erstellt worden, um den Inhabern der Wandelschuldverschreibungen („Anleihegläubiger„) die Hintergründe für die Beschlussgegenstände der Gläubigerversammlung und die konkreten Beschlussvorschläge zu erläutern. Die Emittentin übernimmt keine Gewähr gleich welcher Art dafür, dass die Ausführungen alle Informationen enthalten, die für eine Entscheidung über die Beschlussgegenstände erforderlich oder zweckmäßig sind. Diese Einladung enthält Aussagen, welche die zukünftige Entwicklung der Emittentin betreffen. Diese Aussagen beruhen auf gegenwärtigen Annahmen und Schätzungen, die nach bestem Wissen der Emittentin getroffen wurden. Solche in die Zukunft gerichteten Aussagen unterliegen jedoch Risiken und Ungewissheiten, da sie sich auf zukünftige Ereignisse beziehen und auf Annahmen basieren, die gegebenenfalls in der Zukunft nicht eintreten werden. Die tatsächlichen Ergebnisse können wesentlich von den erwarteten Ergebnissen abweichen. The following preliminary remarks and any other of the remarks in this Invitation („ Remarks „) have been drawn up voluntarily by the Issuer to outline the background of the resolutions to be passed at the Bondholders‘ Meeting and the concrete proposals for decision for the holders of the Convertible Bond („ Bondholders „). The Issuer shall not warrant in any way that the Remarks contain all information necessary or appropriate for deciding upon proposals for the resolutions. This Invitation contains statements concerning future developments of the Issuer. These statements are based on current assumptions and estimates made to the best knowledge of the Issuer. Such statements are subject to risks and uncertainties as they relate to future events and are based on assumptions that may not occur in the future. Actual results may differ significantly from those anticipated. Diese Einladung ersetzt nicht eine eigenständige Prüfung und Bewertung der Beschlussgegenstände sowie eine weitere Prüfung der rechtlichen, wirtschaftlichen, finanziellen und sonstigen Verhältnisse der Emittentin durch jeden einzelnen Anleihegläubiger. This Invitation does not replace an independent review and assessment of the resolutions as well as a further review of the Issuer’s situation regarding legal, economic, financial and other matters by each individual Bondholder. Diese Einladung wurde am 10. November 2022 im Bundesanzeiger und auf der Internetseite der Emittentin (https://corestate-capital.com/de/gv/ unter der Rubrik „Aktionäre„) veröffentlicht. Die hierin enthaltenen Informationen sind nach Auffassung der Emittentin, soweit nicht anders angegeben, aktuell. Es ist weder beabsichtigt, noch übernimmt die Emittentin eine gesonderte Verpflichtung, die Angaben zu aktualisieren, um sie an Ereignisse oder Entwicklungen nach dem Datum dieser Einladung anzupassen. This Invitation was published in the German Federal Gazette and on the Issuer’s website (https://corestate-capital.com/en/nhm/ under the section „Shareholders“) on 10 November 2022. Unless otherwise stated, the information contained herein is, in the Issuer’s judgement, up to date. It is neither intended nor does the Issuer assume any separate obligation to update the information to reflect events or developments after the date of this Invitation. Für Richtigkeit und Vollständigkeit der Ausführungen besteht keine Gewähr oder anderweitige Garantie. Jegliche Haftung im Zusammenhang mit den Ausführungen ist ausgeschlossen. Insbesondere wird keine Haftung übernommen für Schäden, die mittelbar oder unmittelbar im Zusammenhang mit der Verwendung dieser Ausführungen, insbesondere Schäden, die auf Investitionsentscheidungen beruhen, die auf der Grundlage dieser Ausführungen oder ihres Inhalts getroffen wurden. There is no guarantee or any other form of representation for the correctness and completeness of the Remarks. Any liability in connection with the Remarks is excluded. In particular, no liability is assumed for damages directly or indirectly related to the use of these Remarks especially damages resulting from investment decisions made based on the Remarks or their contents. Diese Einladung gilt nicht in Rechtsordnungen, in denen es rechtswidrig wäre, solche Einladungen zu veröffentlichen oder zu erhalten. Die Verbreitung dieser Einladung könnte rechtlichen Beschränkungen unterliegen. Personen, die in den Besitz dieser Einladung gelangen, sollten sich über derartige Beschränkungen informieren. Jede Nichteinhaltung solcher Beschränkungen kann zu einer Verletzung der entsprechenden Wertpapiergesetze führen. This invitation does not apply in jurisdictions wherein it is unlawful to publish or receive such invitations. The distribution of this invitation may be subject to legal restrictions. Persons into whose possession this invitation comes should inform themselves about any such restrictions. Any breach of such restrictions may result in a violation of the relevant securities laws. Vorstehendes gilt in gleicher Weise, falls es bis zum Ablauf einer gegebenenfalls erforderlichen zweiten Gläubigerversammlung in Bezug auf die Wandelschuldverschreibungen zu Änderungen der Beschlussvorschläge kommen sollte. The above shall apply in the same manner, if amendments to the proposed resolutions are made until the end of the second Bondholders‘ Meeting regarding the Convertible Bond, which may be required.

Corestate Capital Holding S.A.Großherzogtum LuxemburgWandelschuldverschreibung 2017 / 2022

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| A. |

Hintergrund für die Einberufung und Erläuterung der Beschlussgegenstände |

| I. |

Zur Corestate: Geschäftstätigkeit und allgemeine Informationen Bei der Emittentin handelt es sich um eine nach luxemburgischem Recht gegründete Aktiengesellschaft, mit registriertem Sitz in 4, rue Jean Monnet, 2180 Luxemburg, Großherzogtum Luxemburg und eingetragen im Handels- und Gesellschaftsregister Luxemburg (Registre de Commerce et des Sociétés, Luxemburg) unter der Nummer B 199780. Corestate ist ein Investmentmanager und Co-Investor mit einem verwalteten Vermögen (Assets under Management) von rund EUR 17,3 Mrd. (Stand: 31.08.2022 (vorläufige Zahlen – per 31.12.2021 lag dieser Wert noch bei EUR 22 Mrd., davon EUR 15,8 Mrd. im Kerngeschäft Real Estate Equity und Real Estate Debt)). Die Aktien der Corestate sind an der Frankfurter Börse im PRIME Standard notiert. Corestate agiert als Geschäftspartner für institutionelle und semi-institutionelle Investoren sowie vermögende Privatanleger in sechs Ländern Europas mit Büros in Luxemburg, Frankfurt, Leipzig, Pfäffikon, Paris, Madrid und Oxford. Corestate versteht sich als Manager für die gesamte Wertschöpfungskette der Immobilienwirtschaft. Dank der voll integrierten Immobilienplattform kann Corestate Investoren ein breites Spektrum an Dienstleistungen anbieten, insbesondere die Möglichkeit, in große gesellschaftliche Trends wie Urbanisierung, demografischen Wandel oder Nachhaltigkeit zu investieren – Trends, die auch langfristig die Lebens- und Arbeitswelt entscheidend prägen werden. Die konsequente Ausrichtung auf langfristig erfolgreiche Assetklassen ist ein zentraler Eckpfeiler der Unternehmensstrategie der Corestate. Bei Corestate werden alle Konzepte zudem mit einer in der Branche einzigartigen ESG-Expertise unterstützt. Corestate bietet Kunden und Investoren von der Projektfinanzierung über das Immobilienmanagement bis hin zum Vertrieb ein komplettes Leistungs- und Beratungsangebot aus einer Hand. Darüber hinaus erbringt Corestate Dienstleistungen im Bereich Immobilieninvestmentmanagement für Dritte sowie für Vermögenswerte, die zu Warehousing-Zwecken gehalten werden (d.h. Vermögenswerte, die Corestate auf eigene Bilanz erwirbt und nur für eine bestimmte Zeit hält). Warehousing erfolgt mit dem Ziel der Entwicklung und späteren Weiterveräußerung der Immobilienobjekte. Teilweise werden auch – in geringerem Umfang – Vermögenswerte von Dritten außerhalb des eigenen Geschäftskreises mit dem Ziel erworben, die Vermögenswerte aktiv zu steigern und zu optimieren. Außerdem strukturiert Corestate Exits aus solchen Immobilieninvestitionen. Die Geschäftstätigkeit der Corestate lässt sich so in die folgenden Segmente aufteilen:

Das vollständig integrierte Geschäftsmodell ermöglicht es, den gesamten Lebenszyklus von Investitionen in Immobilienkapital und -finanzierungen abzudecken. Corestate ist ein One-Stop-Shop, der die gesamte Palette von Vermögens-, Fonds- und Immobilienverwaltungsdienstleistungen und damit verbundenen Anlageprodukten (offene und geschlossene Fonds, Club-Deals, alternative Investmentfonds und Einzelmandate) anbietet. Darüber hinaus bietet Corestate eine Investmentstrukturierung und -beratung an, die alle wichtigen Immobilien-Anlageklassen und alle relevanten Anlageinstrumente abdeckt. Das diversifizierte Produktangebot umfasst dabei eine große Bandbreite von Anlageklassen mit unterschiedlichen Risiko-Rendite-Profilen (von Value-Add/Opportunistic bis Core) einschließlich Büro-, Wohn-, Mikro-Wohn-/zweckgebundene Studentenunterkünfte, Stadtquartiere, Einzelhandels- Hotel-, Logistik-, Kredit- und Mezzanine-Finanzierungsdienstleistungen. Dies ermöglicht es Corestate, ein breites Spektrum von Kunden anzusprechen, ein Cross-Selling der Produkte zu betreiben und auf die spezifischen Bedürfnisse verschiedener Kundentypen (institutionelle, semiprofessionelle und private) einzugehen. Der Hauptfokus der Geschäftsstrategie wird in Zukunft auf Core- und Core-Investitionen liegen. Die Diversifikation bietet zusätzliche Geschäftsmöglichkeiten und mindert gleichzeitig die Geschäftsrisiken. |

||||||

| II. |

Situation der Emittentin / Krisenstadium und -ursachen |

| 1. |

Bilanzieller Aufsatzpunkt der Corestate per 31. Dezember 2021 (konsolidiert) Der letzte veröffentlichte Jahresabschluss der Corestate Gruppe für das Geschäftsjahr 2021 weist neben einem positiven EBITDA in Höhe von EUR 26,4 Mio. (Vorjahr: EUR 16,2 Mio.) auch ein stark positives Eigenkapital von EUR 626,2 Mio. (Vorjahr: EUR 688,5 Mio.) aus. Der Abschlussprüfer der Gesellschaft, EY, hat der Emittentin auf Basis der folgenden Positionen am 21. April 2022 eine positive Fortführungsprognose (Going Concern) testiert:

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 2. |

Wirtschaftliche und finanzielle Situation und weitere Entwicklungen Während sich der Negativtrend bereits in den Monaten zuvor abgezeichnet hat, haben sich die wirtschaftlichen und finanziellen Rahmenbedingungen – sowohl auf Makroebene als auch konkret im Immobiliensektor, insbesondere aufgrund des stark steigenden Zins- und Inflationsumfelds – und damit auch die Situation der Emittentin und ihrer Tochtergesellschaften (zusammen die „Corestate Gruppe„) rapide weiter verschlechtert. Aufgrund dessen ist die Fortführung der Emittentin im sog. „Going Concern“ derzeit ernsthaft gefährdet und von einer Restrukturierung abhängig. Sinkende und anhaltend niedrige Zinsen waren seit Jahren ein wesentlicher Treiber, der den Immobilieninvestmentmarkt belebt und beschleunigt hat. Diese Dynamik hat sich in den letzten Monaten auf einem alarmierenden Niveau umgekehrt. Die Erholung von den Folgen der Pandemie, die seit Anfang letzten Jahres an Fahrt gewonnen hatte, wurde abrupt unterbrochen. Die Auswirkungen des Krieges in der Ukraine führten zu einem weiteren Anstieg der ohnehin schon hohen Inflation und sorgten zudem dafür, dass die Zinswende früher und deutlich drastischer ausfiel als zuvor erwartet. Eine lange Phase niedriger Fremdkapitalkosten ging damit zu Ende. Angesichts der Marktvolatilität und der hohen Inflation konzentrieren sich die Kreditgeber nun zunehmend auf die Risikominderung. Dies hat zu einer Verschiebung auf den Märkten geführt, die in Verbindung mit dem Anstieg der Leitzinsen die Fremdkapitalkosten für die Kreditnehmer erhöht hat und die Preisgestaltung wieder in den Mittelpunkt rückt. Die Fremdkapitalkosten haben sich nahezu verdreifacht (siehe auch die beschriebene Zinsentwicklung) und erreichten in vielen Segmenten ein Niveau, das in etwa den Spitzenrenditen von Immobilien entspricht, in einigen Fällen sogar darüber liegt. Die gestiegenen Finanzierungskosten führten auch dazu, dass viele Investoren in laufenden Bieterverfahren neu kalkulieren mussten und ihre Zahlungsbereitschaft in der Folge reduzierten. Dadurch verzögerten sich viele Prozesse. Viele Objekte wurden sogar gar nicht erst angeboten und in vielen Fällen mussten Verkäufer angebotene Objekte auch wieder vom Markt nehmen, weil die Kaufpreiserwartungen nicht realisiert werden konnten. Hinzu kommt, dass einige Investoren bis auf Weiteres ganz auf Erwerbe verzichten („sit and wait„). Dies alles reflektiert sich in zuletzt deutlich gesunkenen Transaktionsvolumina. Unter Berücksichtigung dieser Rahmenbedingungen verzeichnete Corestate im ersten Halbjahr 2022 erwartungsgemäß einen sehr verhaltenen Geschäftsverlauf. Umsatz und Ergebnis aus fortgeführten Geschäftsbereichen (Aggregated Revenue and Gains) lagen in den ersten sechs Monaten mit EUR 22,9 Mio. deutlich unter dem Niveau des Vorjahres.

Nachdem Corestate bereits im vergangenen Geschäftsjahr Bilanzpositionen wertberichtigt hatte, musste der Vorstand im zweiten Quartal 2022 beschließen, den Goodwill und kurzfristige Bilanzpositionen mit kritischen Fälligkeiten erneut anzupassen. Ausgangspunkt für diese Entscheidung waren zum einen die sich verschlechternden externen Rahmenbedingungen, vor allem aber die begonnenen Restrukturierungsgespräche bezüglich der von der HFS derzeit noch beratenen Stratos Fonds. Vor dem Hintergrund der deutlichen Verschlechterung des makroökonomischen Umfelds war auch eine Anpassung des Goodwill der Corestate Bank unausweichlich. Angesichts der großen wirtschaftlichen Bedeutung insbesondere des Stratos II-Fonds und der Finanzierungsaktivitäten der Corestate Bank für die Geschäftsaussichten der Gruppe führte dies zwangsläufig zu einer Anpassung der entsprechenden Bilanzpositionen. Die Auswirkungen auf das Ergebnis sind signifikanten. Das EBITDA aus fortgeführten Geschäftsbereichen liegt nun im ersten Halbjahr 2022 bei minus EUR 125,4 Mio. Nach Berücksichtigung der deutlich gestiegenen Abschreibungen beträgt das Konzernergebnis aus fortgeführten Aktivitäten im selben Zeitraum minus EUR 521,8 Mio. Nach Verrechnung von PPA-Effekten, Goodwill-Abschreibungen und anderen Einmalbelastungen ergibt sich ein bereinigtes Konzernergebnis aus fortgeführten Aktivitäten von minus EUR 150,5 Mio. (Adjusted Net Profit; Vorjahr: EUR 17,2 Mio.). Mit der erneuten Neubewertung unserer Bilanzwerte sowie der umfangreichen Risikovorsorge sollen daher die Voraussetzungen für einen Neustart des Konzerns geschaffen werden. Die hohe allgemeine Verunsicherung auf dem Immobilienmarkt in Verbindung mit der offenen Refinanzierung auf der Unternehmensseite führt zu einer erheblichen Belastung des operativen Geschäfts mit negativen Folgen, insbesondere bei Neuengagements, aber auch im Bestandsportfolio der Kunden. Vorstand und Aufsichtsrat der Corestate haben daher im Mai beschlossen, die Prognose für 2022 und die entsprechende Dividendenaussage für 2023 bis auf Weiteres zurückzunehmen. Nicht zuletzt kann man auch die Auswirkungen der verschiedenen Wechsel im Vorstand der Corestate auf das Vertrauen von Anlegern nicht außer Acht lassen. Insbesondere institutionelle Anleger sind deshalb und aufgrund der schlechteren Rating-Bewertungen der Corestate zurückhaltend geworden und haben teilweise Mandate gekündigt. |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 3. |

Liquiditätssituation der Corestate Gruppe Der Tag der Gläubigerversammlung entspricht dem vorgesehenen Endfälligkeitstag der Wandelschuldverschreibungen. Zugleich wird am 15. April 2023 die zweite von der Emittentin ausgegebene Schuldverschreibung, die EUR 300 Mio. Schuldverschreibungen (ISIN: DE000A19YDA9 / WKN: A19YDA) (die „2023 Schuldverschreibung„; zusammen mit der Wandelschuldverschreibung die „Schuldverschreibungen„) fällig. Damit steht die Emittentin kurzfristig vor Zahlungsverpflichtungen in Höhe von EUR 488,4 Mio.; einen Teilbetrag der Wandelschuldverschreibung von EUR 11,6 Mio. hält die Emittentin selbst (ursprünglicher Nominalbetrag lag bei EUR 200 Mio.). Die zuvor beschriebenen Entwicklungen sowie die anstehenden Fälligkeiten der Schuldverschreibungen haben zu einer Zuspitzung der Liquiditätslage geführt. Zusammen mit ihren professionellen Beratern erstellt die Emittentin daher eine wöchentlich rollierende Liquiditätsplanung für die jeweils kommenden 12 Monate. Dabei berücksichtigt sie eigene Liquidität wie auch freie Liquidität, die ihr von Tochtergesellschaften zur Verfügung gestellt werden kann und aller Voraussicht nach auch wird. Die Liquiditätsplanung basiert auf einer vollständigen Restrukturierung der Schuldverschreibungen mit dem Inhalt, dass die Emittentin jedenfalls zum Endfälligkeitstag keine (ganz oder teilweise) Rückzahlung der Schuldverschreibungen aus eigenen Mitteln leistet. Die Liquiditätslage würde eine Rückführung der unter diesen Schuldverschreibungen ausstehenden Nominalbeträge auch nicht erlauben. Unabhängig davon ist die Liquiditätssituation und -entwicklung der Corestate von verschiedenen Entwicklungen und Zahlungseingängen abhängig, deren Wahrscheinlichkeit der Vorstand derzeit zwar als überwiegend wahrscheinlich bewertet, die aber dennoch nicht sicher vorauszusagen sind. Unter dieser Annahme zeigt die Planung der Emittentin zum Stand 28. Oktober 2022 für die KW 44 ff. eine Liquiditätslücke auf Ebene der Emittentin in KW 46 ff. Zum Tag der Bekanntmachung dieser Einladung befindet sich die Corestate Gruppe in Verhandlungen mit bestehenden Gläubigern; die Emittentin selbst verhandelt zudem mit Investoren über eine Zwischenfinanzierung. Der Business Plan der Corestate Gruppe zeigt für das Jahr 2023 insgesamt einen Liquiditätsbedarf von rd. EUR 25 Mio. |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| III. |

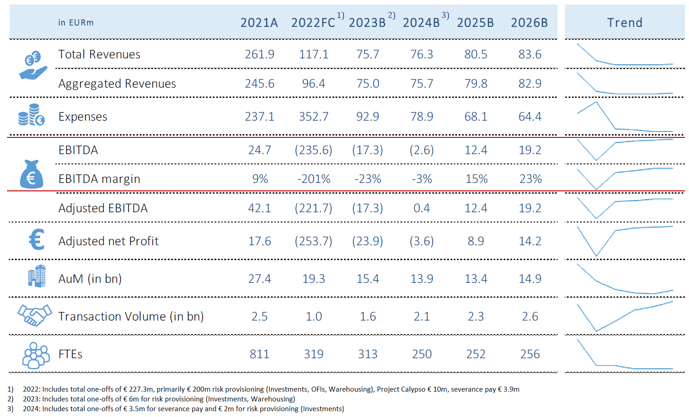

Ausblick und Business Plan der Corestate Gruppe Vor dem Hintergrund der geschilderten makroökonomischen Entwicklungen, geopolitischen Unsicherheiten und der Herausforderungen innerhalb der Corestate hat der Vorstand im September 2022 einen ambitionierten Business Plan verabschiedet. Dieser veranschaulicht unter anderem, dass Corestate trotz ambitionierter Restrukturierung und bei Eintritt der enthaltenen Prämissen erst im Jahr 2025 wieder positives EBITDA generieren wird.

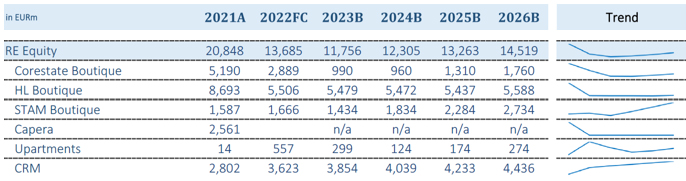

Der Business Plan der Corestate sieht eine Stabilisierung und leichte Erholung der sog. Assets under Management („AuM„) vor: |

| 1. |

Real Estate Equity (zwischen 2021A und 2026B)

Das Generieren von Neugeschäft im Real Estate Equity-Bereich hält die Emittentin unter den derzeitigen Bedingungen für äußerst herausfordernd. Gleichwohl beabsichtigt die Emittentin, neue Transaktionen zu verhandeln und auch sog. Co-Investments zu tätigen. Auch die Generierung von Verkaufserlösen aus Co-Investments gestaltet sich äußerst schwierig, da die ökonomischen Bedingungen derzeit attraktive Veräußerungen von Immobilienprojekten schlicht nicht erlauben und die übrigen Investoren deshalb in der Regel einen späteren Verkauf zu einem höheren Preis bevorzugen. |

| 2. |

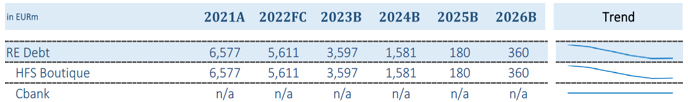

Real Estate Debt (zwischen 2021A und 2026B)

Der Stratos II-Fonds, der historisch immer stark zum Gewinn der Corestate beigetragen hatte und extrem profitabel war, fällt in Zukunft als Gewinntreiber aus. Auch wenn jüngst noch Auszahlungen von Coupon Participation Fees (CPFs) in Höhe von EUR 13 Mio. für das Geschäftsjahr 2021 erfolgt sind und ggf. weitere erfolgen werden, haben sich HFS und die Kapitalverwaltungsgesellschaft entschieden, das Beratungsmandat der HFS zum Jahresende 2022 zu beenden und es geordnet an einen Nachfolger zu übergeben. Nach Erstellung des Business Plans wurde mit der HansaInvest eine Einigung zur Aufgabe des Beratungsmandates für den Stratos II-Fonds per Ende 2022 erzielt, die eine Auszahlung der vollen Coupon Participation Fees aus dem Jahr 2020/21 vorsieht, die in Höhe von EUR 13 Mio. bereits erfolgt ist. Eine ähnliche Vereinbarung ist für den Stratos IV-Fond in Verhandlung. Insgesamt erwartet die Emittentin daraus Einnahmen von rund EUR 35 Mio. (inkl. der bereits erhaltenen EUR 13 Mio.). Corestate plant mittelfristig die Auflage eines neuen Senior-Debt-Fonds (außerhalb der HFS-Plattform). |

| IV. |

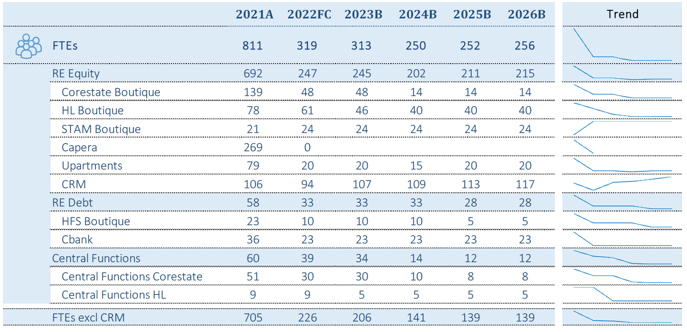

Bereits eingeleitete operative Restrukturierungsmaßnahmen Trotz dieser Herausforderungen setzt der Vorstand seine strategische Agenda konsequent fort. Dazu gehört, dass interne Strukturen und Prozesse konsequent überprüft werden mit dem Ziel, die Komplexität in den Geschäftsbereichen wie auch in der Gesamtorganisation deutlich zu reduzieren. Diese Maßnahmen sind Teil des Anfang des Jahres initiierten Effizienzprogramms (move to the future), das inzwischen deutlich ausgeweitet wurde. Corestate arbeitet derzeit auf allen Ebenen daran, das Unternehmen flexibel und effizient zu machen und es für einen erfolgreichen Neustart zu positionieren. Mit Hochdruck wird dabei die Umsetzung von Kostensenkungsmaßnahmen betrieben. Dazu sind bereits operative Bereiche gebündelt, Doppelfunktionen und Overheads konsequent abgebaut worden; ferner sollen Standorte geschlossen werden. Auch stehen alle Sachkosten und sonstigen Aufwendungen auf dem Prüfstand. Auf der Kostenseite werden die Einsparungen bereits im vierten Quartal 2022 spürbar sein und sich dann im kommenden Jahr deutlich auswirken. Der Business Plan vom September 2022 sieht vor, dass die Kosten weiter bis zum Jahr 2026 sinken. Dies bringt insbesondere massiven Personalabbau innerhalb der Corestate Boutique mit sich: Bis 2026 soll der Personalbestand auf etwa 10 % reduziert werden (14 FTE in 2026 gegenüber noch 139 FTE in 2021). Auch die substantielle Wertberichtigung der HFS wird sich in der Personalplanung wiederfinden (von 23 auf 5 FTE). Über die gesamte Corestate Gruppe sollen im Jahr 2026 nur noch 256 von 811 FTE (Stand: 2021) beschäftigt sein. Ziel ist es, bis Mitte 2023 eine Strukturanpassung der Gruppe zu erreichen, hin zu einem effizienten und effektiven Investmenthaus mit dem Fokus auf die bekannten Bereiche Real Estate Equity und Real Estate Debt. Dieser Umbau soll auch die verschiedenen Kapitalverwaltungsgesellschaften einbeziehen. Neben der Revitalisierung und Weiterentwicklung des Investmentgeschäfts ist es daher im aktuell schwierigen Marktumfeld eine große Herausforderung, die Finanzverbindlichkeiten der Gruppe, insbesondere die Schuldverschreibungen, zu restrukturieren und Liquidität freizusetzen. Dies ist jedoch eine essentielle Voraussetzung für die zukünftige Handlungs- und auch Überlebensfähigkeit der Corestate.

|

| V. |

Beschreibung der hier vorgeschlagenen Restrukturierungskonzepte für die Schuldverschreibungen sowie etwaiger anderer Lösungsvorschläge Die Gesellschaft hat seit Mai 2022 mit einer Gruppe von Anleihegläubigern (sog. „Ad Hoc Komitee„) die Möglichkeit einer Restrukturierung der Corestate, deren Struktur sowie Bedingungen erörtert und verhandelt; das Ad Hoc Komitee hielt dabei – per Juli 2022 – angabegemäß zunächst etwa 57 % der Wandelschuldverschreibungen und 82 % der 2023 Schuldverschreibungen; zusammen mit weiteren Anleihegläubigern koordinierte sich das Ad Hoc Komitee zu einem sogenannten Co-Com, das insgesamt etwa 73 % der Wandelschuldverschreibungen und sogar 85 % der 2023 Schuldverschreibungen auf sich vereinigte. Seit dem 1. November 2022 hält das Ad Hoc Komitee angabegemäß noch 49 % der Wandelschuldverschreibungen. Die Verhandlungen haben sich zu jeder Zeit auf beide von der Emittentin ausgegebenen Schuldverschreibungen erstreckt. Aus Sicht der Gesellschaft erschien eine Verhandlung mit dem Ad Hoc Komitee stets zweckmäßig und zielführend, da mit deren Zustimmung eine Restrukturierung der Schuldverschreibungen im Einklang mit den Vorschriften des Schuldverschreibungsgesetzes beschlossen werden kann. Auf dieser Grundlage hat das Ad Hoc Komitee ein Restrukturierungskonzept („Alternatives Restrukturierungskonzept„) vorgeschlagen, welches in dem auf der Website der Emittentin (https://corestate-capital.com/de/gv/ unter der Rubrik „Aktionäre„) zur Verfügung gestellten Term Sheet AHC-Proposal näher ausgeführt ist („Term Sheet AHC-Proposal„). Im Rahmen der Verhandlungen wurden deshalb auch etwaige unterschiedliche Risikopositionen der Schuldverschreibungen nicht berücksichtigt; diese beiden unterscheiden sich – neben der unterschiedlichen Fälligkeit – insbesondere im Zinssatz, im Wandlungsrecht und in den Verpflichtungserklärungen (Covenants). Die vorgeschlagene kommerzielle Lösung gilt daher für die Gläubiger beider Schuldverschreibungen jeweils pro rata im Verhältnis 188,4/488,4 (Wandelschuldverschreibungen) zu 300/488,4 (2023 Schuldverschreibungen). Neben den Verhandlungen mit dem Ad Hoc Komitee hat die Gesellschaft mehrere potentielle Investoren identifiziert, die an einer Kapitalbeteiligung an der Emittentin interessiert sind. Auf Ansprache durch die Emittentin hat diese mit verschiedenen Investoren individuell Möglichkeiten und Bedingungen einer Restrukturierung erörtert und verhandelt; nach Prüfung des Business Plans und entsprechender Due-Diligence haben einzelne Investoren ein Angebot unterbreitet, das eine Kapitalbeteiligung vorsieht („Restrukturierungskonzept„). Auf dieser Grundlage haben sich Investoren bereit erklärt, die von der Emittentin benötigte frische Liquidität zuzuführen und in diesem Zusammenhang Kapitalbeteiligungsvereinbarungen unterzeichnet, welche in dem auf der Website der Emittentin (https://corestate-capital.com/de/gv/ unter der Rubrik „Aktionäre„) zur Verfügung gestellten Term Sheet Kapitalerhöhungsvorschlag („Term Sheet Kapitalerhöhungsvorschlag„) näher ausgeführt sind. Im Folgenden werden die wesentlichen Eckpunkte und Bedingungen der beiden Restrukturierungskonzepte dargestellt: |

| 1. |

Beschreibung des Kapitalerhöhungsvorschlags ( Hauptantrag ) a. Zuführung frischer Liquidität Die Gesellschaft hat interessierte Investoren identifiziert, die sich kurzfristig dazu bereit erklärt haben, der Gesellschaft angesichts der derzeitigen Situation dringend benötigtes frisches Kapital zuzuführen. Infolge einer Ansprache durch die Gesellschaft haben sich diese mittels Kapitalbeteiligungsvereinbarungen jeweils einzeln gegenüber der Gesellschaft dazu verpflichtet, frisches Kapital in einem Volumen von insgesamt EUR 45 Mio. zuzuführen. Diese Kapitalzufuhr erfolgt (a) in einem Volumen von EUR 15 Mio. gegen die Ausgabe von insgesamt 45.979.831 neuen Aktien der Gesellschaft (zusammen mit der Ausgabe von 9.059.690 Gratisaktien an das Management, die „Kapitalerhöhung„) sowie (b) in einem Volumen von EUR 30 Mio. gegen die Ausgabe von 300 auf den Inhaber lautende Wandelanleihen mit Wandlungspflicht („Pflichtwandelanleihen„). Die Pflichtwandelanleihen werden in einer Stückelung von je TEUR 100 ausgegeben und haben eine Laufzeit von 5 Jahren bis voraussichtlich Januar 2028. Die Pflichtwandelanleihen haben einen Coupon von 4,50 % p.a., wobei Zinszahlungen bis zur Wandlung der Pflichtwandelanleihen gestundet werden. Die Pflichtwandelanleihen sind nachrangig gegenüber allen anderen Verbindlichkeiten der CCHSA, mit Ausnahme von Verbindlichkeiten aus den Aktien der Gesellschaft. Die Wandlungspflicht der Pflichtwandelanleihen besteht grundsätzlich zum Laufzeitende. Der Wandlungspreis beträgt EUR 0,40 je neuer Aktie der Gesellschaft. Insgesamt werden unter Kapitalisierung der bis zur Wandlung aufgelaufenen Zinsen 91.875.000 neue Aktien der Gesellschaft mit einer Gewinnbeteiligung ab dem 1. Januar 2028 ausgegeben. Weitere Details sind dem Term Sheet Project Calypso – Term Sheet Pflichtwandelanleihe zu entnehmen, welches in dem auf der Website der Emittentin (https://corestate-capital.com/de/gv/ unter der Rubrik „Aktionäre„) zur Verfügung gestellten Term Sheet Pflichtwandelanleihe näher ausgeführt ist. b. Weitere finanzielle Restrukturierung Darüber hinaus soll die bestehende Verschuldung in Form der Schuldverschreibungen auf einen Betrag von EUR 100 Mio. (pro-rataisch über die Schuldverschreibungen) reduziert werden. Vor dem Hintergrund der von der Emittentin selbst gehaltenen Wandelschuldverschreibungen im Nominalwert von EUR 11,6 Mio. wird – technisch – die Wandelschuldverschreibung „lediglich“ auf EUR 102.375.102,38 reduziert, sodass – nach Abzug der ebenfalls reduzierten von der Emittentin selbst gehaltenen Wandelschuldverschreibungen – den externen Anleihegläubigern Forderungen in Höhe von EUR 100 Mio. gegen die Emittentin zustehen. Die Anleihegläubiger verzichten auf sämtliche zum Tag dieser Gläubigerversammlung aufgelaufenen, nicht gezahlten Zinsen. Der Zinssatz der Wandelschuldverschreibungen wird auf 4,50 % erhöht, wobei der Zins jährlich nachträglich am 15. Dezember eines Jahres, erstmalig am 15. Dezember 2023 zahlbar ist. Für die erste Zinsperiode mit Ende am 15. Dezember 2023 besteht eine PIK-Toggle-Option, wonach fällige Zinszahlung gegen eine höhere Verzinsung kapitalisiert werden können. Die angepassten Wandelschuldverschreibungen sind fällig entweder bei einem Exit (wie untenstehend definiert) oder spätestens 60 Monate nach Vollzug der Restrukturierung („Closing„). Das Restrukturierungskonzept sieht vor, dass in bestimmten Fällen Erlöse oder Einnahmen der Corestate Gruppe, die nicht im Business Plan enthalten sind, teilweise an die Anleihegläubiger ausgekehrt werden („Upside-Sharing„). Die derzeit vollständig unbesicherten Wandelschuldverschreibungen werden zudem erstmalig durch ein Sicherheitenpaket bestehend aus (a) erstrangigen Verpfändungen der Anteile an der Corestate Capital Group GmbH, Corestate Capital AG sowie der Ginova AIF S.à r.l. sowie (b) Kontoverpfändung und Sicherheitsabtretung von Konzernverbindlichkeiten besichert. Die weiteren Bestimmungen und Einzelheiten sind in dem Term Sheet Kapitalerhöhungsvorschlag dargelegt. |

||||||||||||||||||||||||||||||||||||||||||||||

| 2. |

HILFSWEISE: Beschreibung des Alternativen Restrukturierungskonzepts ( Erster Hilfsantrag ) Für den Fall, dass über den Hauptantrag entweder nicht abgestimmt wird oder der Hauptantrag nicht die notwendige Stimmmehrheit der Anleihegläubiger erhält, stellt die Gesellschaft das nachfolgend dargestellte Alternative Restrukturierungskonzept zur Abstimmung:

|

||||||||||||||||||||||||||||||||||||||||||||||

| 3. |

Wesentliche Unterschiede zwischen Haupt- und Erstem Hilfsantrag aus Sicht der Emittentin Die wesentlichen Unterschiede zwischen beiden Restrukturierungskonzepten liegen aus Sicht der Gesellschaft

Davon abgesehen ist beiden Vorschlägen wirtschaftlich gemein eine anteilige Reduzierung des Nominalbetrags der Schuldverschreibungen von – derzeit ausstehend – EUR 488,4 Mio. auf EUR 100 Mio. |

||||||||||||||||||||||||||||||||||||||||||||||

| 4. |

HILFSWEISE: Verlängerung der Laufzeit der Wandelschuldverschreibung ( Zweiter Hilfsantrag ) Für den Fall, dass (i) die Voraussetzungen für eine Abstimmung über den Ersten Hilfsantrag vorliegen, aber (ii) über den Ersten Hilfsantrag entweder nicht abgestimmt wird oder der Erste Hilfsantrag nicht die notwendige Stimmmehrheit der Anleihegläubiger erhält, stellt die Gesellschaft den Zweiten Hilfsantrag zur Abstimmung: Kernelement des Zweiten Hilfsantrags ist eine Verlängerung des Endfälligkeitstags der Wandelschuldverschreibungen bis zum 15. April 2023. Dies stellt den Gleichlauf der Fälligkeit beider Schuldverschreibungen her und ermöglicht der Gesellschaft weitere Zeit für eine Einigung mit den Anleihegläubigern. |

||||||||||||||||||||||||||||||||||||||||||||||

| 5. |

Validierung der Restrukturierungskonzepte durch externen Gutachter / IDW S6 Diese hier in Grundzügen erläuterten Restrukturierungskonzepte, inklusive der Verhandlungen über eine mögliche Zwischenfinanzierung, hat die Emittentin unter Zugrundelegung des von ihr beschlossenen Business Plans vom September 2022 durch die Firma Andersch AG (FTI) prüfen und validieren lassen. Die Andersch AG befindet sich noch in der Phase der finalen Prüfung. |

||||||||||||||||||||||||||||||||||||||||||||||

| 6. |

Bestellung eines gemeinsamen Vertreters Schließlich soll ein gemeinsamer Vertreter der Anleihegläubiger („Gemeinsamer Vertreter„) bestellt werden, der mit sämtlichen zum Vollzug der Beschlüsse und zur Umsetzung des Restrukturierungskonzepts notwendigen und sachgerechten Befugnissen ausgestattet wird. Das Restrukturierungskonzept ist mit dem zu wählenden Gemeinsamen Vertreter, der One Square Advisory Services Sàrl unter der Leitung von Herrn Frank Günther, abgestimmt. Der Gemeinsame Vertreter soll die Umsetzung der im relevanten Term Sheet vorgesehenen und in dieser Gläubigerversammlung beschlossenen Restrukturierung ermöglichen, ohne dass es der Durchführung einer weiteren Gläubigerversammlung bedarf. Dazu darf der Gemeinsame Vertreter die unter Tagesordnungspunkt B.III. – V., je nach Abstimmungsergebnis, dargestellten Handlungen vornehmen. |

| B. |

Tagesordnung |

| I. |

Eröffnung der Gläubigerversammlung und Bericht des Vorstands der Emittentin über den Stand der Geschäftsentwicklung und Vorstellung der Restrukturierungskonzepte Zu diesem Punkt der Tagesordnung ist keine Beschlussfassung vorgesehen. Es kann eine Aussprache erfolgen. |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| II. |

Feststellung der Beschlussfähigkeit der Gläubigerversammlung und Mehrheitserfordernisse Die Gläubigerversammlung ist nur beschlussfähig, wenn die anwesenden Anleihegläubiger wertmäßig mindestens die Hälfte der ausstehenden Wandelschuldverschreibungen vertreten. Die als Teil der Tagesordnungspunkte B.III. – V. vorgeschlagenen Beschlüsse bedürfen zu ihrer Wirksamkeit einer Mehrheit von mindestens 75 % der an der Abstimmung teilnehmenden Stimmrechte. Mit der erforderlichen Mehrheit gefasste Beschlüsse sind für alle Anleihegläubiger bindend, auch wenn sie an der Beschlussfassung nicht mitgewirkt oder gegen den Beschlussvorschlag gestimmt haben. Sofern der Vorsitzende in der Gläubigerversammlung die mangelnde Beschlussfähigkeit feststellen sollte, weist die Emittentin darauf hin, dass sie beabsichtigt, gemäß § 15 Abs. 3 des Gesetzes über Schuldverschreibungen aus Gesamtemissionen („Schuldverschreibungsgesetz“ oder „SchVG„) zeitnah eine zweite Versammlung zum Zwecke der erneuten Beschlussfassung einzuberufen. Diese zweite Versammlung ist in Bezug auf die als Teil der Tagesordnungspunkte B.III. – V. vorgeschlagenen Beschlüsse beschlussfähig, sofern die anwesenden Anleihegläubiger wertmäßig mindestens 25 % der ausstehenden Wandelschuldverschreibungen vertreten. |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| III. |

HAUPTANTRAG : Beschlussvorschlag für die Restrukturierung der Wandelschuldverschreibung (Kapitalerhöhungsvorschlag) Vor dem Hintergrund der vorstehend erläuterten Situation hat die Emittentin ein ganzheitliches Restrukturierungskonzept erarbeitet („Kapitalerhöhungsvorschlag„), das sie finanziell nachhaltig saniert, und schlägt der Gläubigerversammlung vor, diesem Restrukturierungskonzept – wie im Term Sheet Kapitalerhöhungsvorschlag näher ausgeführt – wie folgt zuzustimmen:

Die Anleihegläubiger stimmen dem Vorschlag der Emittentin zur Umsetzung des Restrukturierungskonzepts nach Maßgabe der in dieser Einberufung erläuterten Inhalte des Kapitalerhöhungsvorschlags zu. Zu diesem Zweck fassen sie die folgenden Beschlüsse, durch welche unter anderem die Bedingungen der Wandelschuldverschreibung, wie nachfolgend erläutert und im auf der Website der Emittentin (https://corestate-capital.com/de/gv/ unter der Rubrik „Aktionäre“ zur Verfügung gestellten Term Sheet Kapitalerhöhungsvorschlag näher ausgeführt, geändert werden.

|

ANLAGE § 4(a)

Kapitalisierungsnotiz

Absender: Corestate Capital Holding S.A. als „Emittentin“

An: [•] als „Hauptzahlstelle“

Datum: _________

Corestate Schuldverschreibung – ISIN: DE000A19SPK4 / WKN: A19SPK („Schuldverschreibung“)

Hier: Kapitalisierungsnotiz

Sehr geehrte Damen und Herren,

1. Wir beziehen uns auf die „Schuldverschreibung“. In der „Schuldverschreibung“ definierte Begriffe haben die ihr dort zugewiesene Bedeutung auch in dieser Kapitalisierungsnotiz, es sei denn sie sind in dieser Kapitalisierungsnotiz abweichend definiert.

2. Wir verweisen auf § 4(a) der Anleihebedingungen der „Schuldverschreibung“ und möchten hiermit unsere Verpflichtung zur Zinszahlung in Höhe vom EUR [•] (in Worten: [•]) betreffend die „Zinsperiode“ vom [•] bis [•] kapitalisieren (PIK) und dem derzeit ausstehenden Betrag der Schuldverschreibung zuschlagen, so dass sich der derzeit ausstehende Betrag der Schuldverschreibung mit Wirkung zum [•] um den kapitalisierten Zins auf EUR [•] (in Worten: [•]) erhöht.

3. Wir verzichten hiermit auf Erklärung und Zugang/Empfang der Annahme gemäß § 151 Satz 1 BGB.

Mit freundlichen Grüßen

[•]

Unterschrift:

– Vorstand –

|

| IV. |

ERSTER HILFSANTRAG: Beschlussvorschlag für die Restrukturierung der Wandelschuldverschreibung 2022 (AHC-Proposal) Hilfsweise, für den Fall, dass über den Hauptantrag entweder nicht abgestimmt wird oder der Hauptantrag nicht die notwendige Stimmmehrheit der Anleihegläubiger erhält, schlägt die Emittentin vor, dem Restrukturierungskonzept nach Maßgabe des Term Sheets AHC-Proposal wie folgt zuzustimmen:

Die Anleihegläubiger stimmen dem Vorschlag der Emittentin zur Umsetzung ihres Alternativen Restrukturierungskonzepts nach Maßgabe der in dieser Einberufung erläuterten Inhalte des AHC-Proposal zu. Zu diesem Zweck fassen sie die folgenden Beschlüsse, durch die unter anderem die Bedingungen der Wandelschuldverschreibung wie nachfolgend dargestellt geändert werden.

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| V. |

ZWEITER HILFSANTRAG: Verlängerung der Fälligkeit zur Vermeidung einer unmittelbaren Insolvenz der Emittentin Weiter hilfsweise, für den Fall, dass die Voraussetzungen für die Abstimmung über den Ersten Hilfsantrag vorliegen und über den Ersten Hilfsantrag entweder nicht abgestimmt wird oder der Erste Hilfsantrag nicht die notwendige Stimmmehrheit der Anleihegläubiger erhält, schlägt die Emittentin vor, die Endfälligkeit der Wandelschuldverschreibung zu verlängern, um jedenfalls eine andernfalls unmittelbar drohende Insolvenz zu vermeiden und die Verhandlungen zwischen der Emittentin und den Anleihegläubigern fortsetzen zu können.

|

| C. |

Teilnahmeberechtigung, Stimmrecht, Ausübung und Nachweis |

| I. |

Teilnahmeberechtigung und Ausübung des Stimmrechts Die Teilnahme an der Gläubigerversammlung und die Ausübung der Stimmrechte sind von einer vorherigen Anmeldung der Anleihegläubiger abhängig. Die Anmeldung muss unter der nachfolgend mitgeteilten Adresse spätestens an dem dritten Tag vor der Gläubigerversammlung zugehen (bis zum Ablauf des 25. November 2022 (d.h. bis 24:00 Uhr (MEZ) eingehend):

Mit der Anmeldung müssen die Anleihegläubiger ihre Berechtigung zur Teilnahme an der Abstimmung nachweisen (i) durch einen in Textform erstellten besonderen Nachweis der Depotbank, der den vollen Namen und die volle Anschrift des Anleihegläubigers bezeichnet und den gesamten Festgelegten Nennbetrag von Wandelschuldverschreibungen angeben, der an dem Ausstellungstag dieser Bescheinigung auf dem bei dieser Depotbank bestehenden Wertpapierdepotkonto dieses Anleihegläubigers gutgeschrieben ist, und (ii) durch Vorlage eines Sperrvermerks der Depotbank, aus dem hervorgeht, dass die betreffenden Wandelschuldverschreibungen ab dem Tag der Absendung der Anmeldung (einschließlich) bis zum angegebenen Ende der Gläubigerversammlung (einschließlich) nicht übertragbar sind. Für die Zwecke der Anmeldung zur Gläubigerversammlung können die Anleihegläubiger die auf der Website der Emittentin (https://corestate-capital.com/de/gv/ unter der Rubrik „Aktionäre„) zur Verfügung gestellten Formulare verwenden („Anmeldung zur Gläubigerversammlung“ und „Besonderer Nachweis mit Sperrvermerk und Bestätigungsvermerken“). Die ordnungsgemäße Anmeldung ist nicht von der Verwendung des Formulars abhängig. Soweit der Nachweis der Inhaberschaft nicht erbracht wird, ist der jeweilige Anleihegläubiger nicht teilnahme- und nicht stimmberechtigt. Auch Vertreter des Anleihegläubigers können das Stimmrecht in diesen Fällen nicht ausüben. |

|

| II. |

Höhe des Stimmrechts An der Abstimmung im Rahmen der Gläubigerversammlung nimmt jeder Anleihegläubiger nach Maßgabe des Nennwerts oder des rechnerischen Anteils seiner Berechtigung an den ausstehenden Wandelschuldverschreibungen teil. Im Übrigen gilt § 6 SchVG. |

| D. |

Vertreter der Anleihegläubiger |

| I. |

Vertreter juristischer Personen und Personengesellschaften Sofern Anleihegläubiger keine natürlichen Personen sind, sondern als juristische Person oder Personengesellschaft nach deutschem Recht (z.B. als Aktiengesellschaft, GmbH, Kommanditgesellschaft, Offene Handelsgesellschaft, Unternehmergesellschaft, GbR) oder nach ausländischem Recht (z.B. als Limited nach englischem Recht) existieren, müssen deren Vertreter in der Gläubigerversammlung ihre Vertretungsbefugnis wie folgt nachweisen: (i) soweit möglich, durch Vorlage eines aktuellen Auszugs (nicht älter als 14 Tage) von einer registerführenden Stelle (z.B. Handelsregister, Vereinsregister) oder durch eine andere gleichwertige Bestätigung (z.B. Certificate of Incumbency, Secretary Certificate), worin der Vertreter als vertretungsbefugt ausgewiesen ist; oder (ii) durch Vorlage einer Vollmacht in Textform (§ 126b Bürgerliches Gesetzbuch, BGB); in diesem Fall ist die Vertretungsbefugnis des Ausstellers der Vollmacht wie unter (i) beschrieben durch Vorlage von Registerauszügen oder anderen gleichwertigen Bestätigungen nachzuweisen. Teilnehmer der Gläubigerversammlung müssen bei Einlass zur Gläubigerversammlung ferner ihre Identität in geeigneter Weise (z.B. durch Vorlage eines gültigen Personalausweises oder eines anderen amtlichen Lichtbildausweises) nachweisen. Dies gilt – zusätzlich zum Nachweis der Vertretungsbefugnis gemäß dieser Ziffer D. – auch für Vertreter des Anleihegläubigers. |

|

| II. |

Gesetzliche Vertreter oder Amtswalter Sofern der Anleihegläubiger durch einen gesetzlichen Vertreter (z.B. ein Kind durch seine Eltern, ein Mündel durch seinen Vormund) oder durch einen Amtswalter (z.B. ein Insolvenzvermögen durch den für dieses bestellten Insolvenzverwalter) vertreten wird, muss der gesetzliche Vertreter oder Amtswalter spätestens bei Einlass zur Gläubigerversammlung zusätzlich zur Vorlage des besonderen Nachweises über die Inhaberschaft des Vertretenen an den Wandelschuldverschreibungen durch das depotführende Institut nebst Sperrvermerk (gemäß Ziffer C.I.) seine gesetzliche Vertretungsbefugnis in geeigneter Weise nachweisen (z.B. durch Kopie der Personenstandsunterlagen oder der Bestallungsurkunde). |

|

| III. |

Bevollmächtigung Dritter Jeder Anleihegläubiger kann sich in der Gläubigerversammlung durch einen Bevollmächtigten vertreten lassen. Die Vollmacht und Weisungen des Vollmachtgebers an den Vertreter bedürfen der Textform (§ 126b Bürgerliches Gesetzbuch, BGB). Für die Zwecke der Bevollmächtigung Dritter können die Anleihegläubiger das auf der Website der Emittentin (https://corestate-capital.com/de/gv/ unter der Rubrik „Aktionäre„) zur Verfügung gestellte Formular verwenden („Bevollmächtigung Dritter“). Die Anleihegläubiger werden gebeten, dieses Formular zu verwenden. |

|

| IV. |

Stimmrechtsvertreter Anleihegläubiger, die nicht selbst an der Gläubigerversammlung teilnehmen und die auch keinen Dritten bevollmächtigen wollen, können – gleichzeitig mit der Anmeldung oder nach erfolgter Anmeldung – an den von der Emittentin benannten Stimmrechtsvertreter, Herrn Dr. Kai Gregor Klinger, Mitarbeiter der Corestate Capital Group GmbH, einer Tochtergesellschaft der Emittentin, geschäftsansässig: Friedrich-Ebert-Anlage 35 – 37, 60327 Frankfurt am Main, eine Vollmacht mit Weisungen erteilen. Für die Zwecke der Bevollmächtigung eines Stimmrechtsvertreters können die Anleihegläubiger das auf der Website der Emittentin (https://corestate-capital.com/de/gv/ unter der Rubrik „Aktionäre„) zur Verfügung gestellte Formular verwenden („Bevollmächtigung des Stimmrechtsvertreters“). Die Anleihegläubiger werden gebeten, dieses Formular zu verwenden. Bitte senden Sie zu diesem Zweck das ausgefüllte und unterzeichnete Formular dieser Vollmacht einschließlich der Vorlage des besonderen Nachweises über die Inhaberschaft des Anleihegläubigers an den Wandelschuldverschreibungen durch das depotführende Institut nebst Sperrvermerk gemäß Ziffer C.I. an folgende Adresse

Sie werden gebeten, die Vollmacht an den Stimmrechtsvertreter spätestens bis zum Ablauf des 25. November 2022 (eingehend) bei Computershare einzureichen, der dem letztmöglichen Tag der Anmeldung und Übermittlung von, unter anderem, dem Nachweis über die Inhaberschaft des Anleihegläubigers an der Wandelschuldverschreibung entspricht. |

| E. |

Ergänzungen der Tagesordnung und Gegenanträge, Änderungen der Beschlussvorschläge durch Emittentin |

| I. |

Ergänzungen der Tagesordnung Anleihegläubiger, deren Wandelschuldverschreibungen zusammen mindestens 5 % der ausstehenden Wandelschuldverschreibung erreichen, können verlangen, dass neue Gegenstände zur Beschlussfassung auf die Tagesordnung gesetzt werden. Dieses Verlangen muss der Emittentin zugehen unter der Adresse

Die neuen Gegenstände müssen spätestens am dritten Tag vor der Gläubigerversammlung im Bundesanzeiger und auf der Internetseite der Emittentin bekannt gemacht sein (https://corestate-capital.com/de/gv/ unter der Rubrik „Aktionäre„). Da eine Bekanntmachung spätestens zwei Publikationstage vor der Veröffentlichung an den Bundesanzeiger übermittelt werden muss, werden die Anleihegläubiger gebeten, der Emittentin etwaige neue Gegenstände spätestens am 22. November 2022 (24:00 Uhr MEZ) mitzuteilen. Die Emittentin hat dabei keinen Einfluss auf die Bearbeitungsfristen des Bundesanzeigers. Es wird daher empfohlen, insbesondere umfangreichere Ergänzungen bereits vor dem genannten Termin einzureichen. Die Emittentin wird die erweiterte Tagesordnung nicht später als drei Tage vor der Gläubigerversammlung im Bundesanzeiger bekannt machen und auf der Internetseite der Emittentin (https://corestate-capital.com/de/gv/ unter der Rubrik „Aktionäre„) zur Verfügung stellen. |

|

| II. |

Gegenanträge Jeder Anleihegläubiger kann zu Beschlussvorschlägen auf der Tagesordnung Gegenanträge ankündigen. Kündigt ein Anleihegläubiger einen Gegenantrag vor dem Tag der Gläubigerversammlung an, wird die Emittentin diesen Gegenantrag unverzüglich bis zum Tag der Gläubigerversammlung auf der Internetseite der Emittentin (https://corestate-capital.com/de/gv/ unter der Rubrik „Aktionäre„) zugänglich machen. Anträge sind ausschließlich an die Emittentin unter der Adresse

zu richten. |

|

| III. |

Änderungen der Beschlussvorschläge durch Emittentin Die Emittentin weist – der guten Ordnung halber – darauf hin, dass es sich bei den unter Ziffer B.III. bis V. aufgeführten Beschlussvorschläge um bloße Vorschläge handelt und ein Rückzug oder eine Änderung dieser Vorschläge vor der Abstimmung selbstverständlich möglich sind. |

|

| IV. |

Nachweis der Inhaberschaft Auch bei der Ankündigung eines Gegenantrags und / oder der Stellung eines Ergänzungsverlangens ist ein Nachweis über die Inhaberschaft an den Wandelschuldverschreibungen durch Vorlage eines besonderen Nachweises des depotführenden Instituts beizufügen (siehe oben Ziffer C.I.); ein Sperrvermerk ist hierfür nicht erforderlich. Bei einem Ergänzungsverlangen haben die Anleihegläubiger, die beantragen, einen neuen Gegenstand zur Beschlussfassung zu stellen, ferner nachzuweisen, dass sie gemeinsam 5 % der ausstehenden Wandelschuldverschreibungen vertreten. |

| F. |

Weitere Informationen und sonstige Hinweise |

| I. |

Die Gläubigerversammlung wird in deutscher Sprache abgehalten. |

|||||||||||||||||||||||||

| II. |

Vom Tag der Veröffentlichung dieser Einladung bis zum Ende der Gläubigerversammlung sind folgende Unterlagen auf der Internetseite der Emittentin (https://corestate-capital.com/de/gv/ unter der Rubrik „Aktionäre„) abrufbar:

Auf Verlangen eines Anleihegläubigers werden ihm Kopien der vorgenannten Unterlagen unverzüglich und kostenlos übersandt. Das Verlangen ist zu richten an die von der Emittentin beauftragte

|

|||||||||||||||||||||||||

| III. |

Sämtliche Unterlagen, die im Zusammenhang mit der Gläubigerversammlung einzureichen sind, müssen entweder auf Deutsch oder auf Englisch verfasst sein. |

Luxemburg, 10. November 2022

Corestate Capital Holding S.A.

Der Vorstand

Kommentar hinterlassen