Deka Investment GmbH

Frankfurt am Main

Jahresbericht zum 30. September 2021.

Deka Aktienfonds RheinEdition Global

ISIN

DE0009786129

Ein OGAW-Sondervermögen deutschen Rechts.

Tätigkeitsbericht.

Das Anlageziel des Deka Aktienfonds RheinEdition Global ist mittel- bis langfristiger Kapitalzuwachs durch eine positive Entwicklung der Kurse der im Sondervermögen enthaltenen Vermögenswerte. Dem Fonds liegt ein aktiver Investmentansatz zugrunde. Mit diesem verfolgt das Fondsmanagement die Strategie, weltweit in Aktien mit starker Ertragskraft und attraktiver Bewertung zu investieren. Gleichzeitig werden auch Branchen- und Ländertrends sowie Währungsentwicklungen bei der Anlageentscheidung berücksichtigt. Den Schwerpunkt bilden Großunternehmen (so genannte Blue Chips) und die etablierten Aktienmärkte. Weiterhin können Geschäfte in von einem Basiswert abgeleiteten Finanzinstrumenten (Derivate) getätigt werden.

Der Investmentprozess erfolgt im Rahmen einer Gesamtunternehmenseinschätzung, wobei in erster Linie Bilanzdaten und betriebswirtschaftliche Kennzahlen wie z.B. Eigenkapitalquote und Nettoverschuldung sowie qualitative Bewertungskriterien wie z.B. die Qualität der Produkte und des Geschäftsmodells des Unternehmens analysiert werden. Ergänzend wird die Markt- und Branchenattraktivität auf Basis volkswirtschaftlicher Daten bewertet. Um den Erfolg des Wertpapierauswahlprozesses zu bewerten wird der Index MSCI World Net Return in EUR1) verwendet. Die initiale und kontinuierliche Wertpapierauswahl erfolgt im Rahmen des beschriebenen Investmentansatzes unabhängig von diesem Referenzwert und damit verbundenen quantitativen oder qualitativen Einschränkungen.

Die diesem Finanzprodukt zugrunde liegenden Investitionen berücksichtigen nicht die EU-Kriterien für ökologisch nachhaltige Wirtschaftsaktivitäten (Angaben gemäß Artikel 7 der Verordnung (EU) 2020/852).

Kräftiges Plus

An den globalen Aktienmärkten überwogen in der Berichtsperiode die optimistischen Faktoren. In den USA wiesen die Börsen massive Mittelzuflüsse auf, gestützt sowohl durch die Liquiditätsschwemme der Zentralbanken als auch durch den Gesetzgeber, da fiskalpolitische Konjunkturmaßnahmen erste Auswirkungen auf die Wirtschaft erkennen lassen. Der Markt hat im laufenden Zyklus volatil auf politische Verlautbarungen reagiert. Bereits 2013 hatte der damalige Fed-Vorsitzende Ben Bernanke ankündigte, dass die US-Notenbank Fed ihre Anleihenkäufe zu einem späteren Zeitpunkt reduzieren würde. Seitdem hat sich die Zentralbank schwergetan, ihre Politik zu normalisieren. Angesichts des zunehmenden Inflationsdrucks einerseits und der rekordverdächtigen Staatsverschuldung andererseits erscheint es jedoch unwahrscheinlich, dass die politischen Entscheidungsträger in der Lage sein werden, diesen Zustand auf Dauer beizubehalten.

Es lässt sich nur schwer sagen, wann, wo und warum das Vertrauen erstmals bröckeln könnte, aber das wird letztlich darüber entscheiden, wie die derzeitigen (durch Optimismus und Liquidität überspielten) Spannungen schlussendlich gelöst werden. Das Fondsmanagement ist sich des erhöhten Risikos eines solchen Szenarios bewusst und präferiert daher qualitativ hochwertige, defensive Aktien mit attraktiven Bewertungsprofilen. Es ist jedoch auch möglich, dass das derzeitige überschwängliche Umfeld weiter Bestand hat und dass positive kurzfristige Katalysatoren, u.a. in Form von Ergebnisverbesserungen, bevorstehenden fiskalpolitischen Impulsen, fortgesetzten Aktienrückkäufen und erhöhten Kapitalzuflüssen in Aktien die Marktentwicklung bestimmen. Aus diesen Gründen wurde eine Diversifizierung beibehalten, die auch Engagements in zyklischen und konjunkturempfindlichen Titeln umfasst. Daraus ergab sich ein ausgewogenes Portfolio, das aus Aktien mit unterschiedlichen Werttreibern und positivem Bewertungspotenzial besteht.

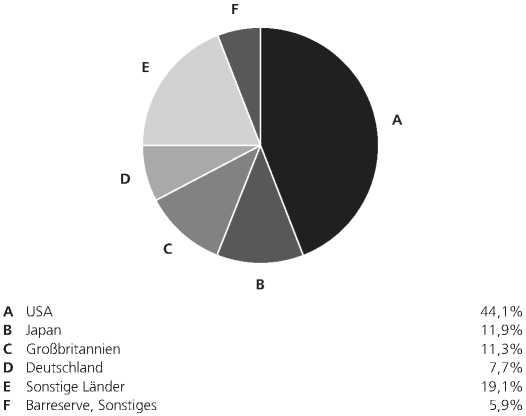

Der Investitionsgrad im Deka Aktienfonds RheinEdition Global wurde im Berichtszeitraum weitgehend auf hohem Niveau gehalten. Alle aktiven Entscheidungen erfolgen auf Einzeltitelebene, sodass damit auch implizit die Länder- und Sektorpositionierungen aus dem Titelauswahlprozess (Bottom-up) resultierten. In der Länderstruktur wurden im Stichtagsvergleich die Engagements in den USA und Großbritannien kräftig erhöht, während u.a. die Bestände in Japan und Kanada einer Reduktion unterlagen. Zum 30. September 2021 war der Fonds mit 94,1 Prozent in Aktien und einen aktienartigen Genussschein investiert. Auf Länderebene entfiel die größte Position nach wie vor auf US-amerikanische Aktien, gefolgt von Japan und Großbritannien. Auf Branchenebene fanden signifikante Bestandsverringerungen in den Bereichen Pharma, Lebensmittel und Banken statt. Aufgestockt wurden hingegen u.a. die Segmente Gesundheitswesen, Investitionsgüter und Dienstleistungen. Derivative Finanzinstrumente kamen weder zur Investitionssteuerung noch zum Währungsmanagement zum Einsatz.

Positive Beiträge zur Wertentwicklung lieferte u.a. die Titelauswahl im Materialsektor sowie im Bereich Informationstechnologie, im dem sowohl Software, wie auch Hardwareunternehmen und Halbleiterhersteller geschätzt wurden, die von den Themen Digitalisierung, Energieeffizienz und Elektrofahrzeuge profitieren. Darüber hinaus konnte die Einzeltitelauswahl in der Branche Energie überzeugen, wobei die Ölpreisentwicklung nach der massiven Volatilität in 2020 durch die anziehende Konjunkturentwicklung beflügelt wurde. Nachteile für die Fondsentwicklung resultierten hingegen aus der vergleichsweise defensiven Positionierung in Finanzwerten sowie der Selektion in diesem Segment. Aufgrund der strukturellen Herausforderungen (niedrige Zinsen in Kombination mit zunehmender und unterschiedlich starker staatlicher Regulierung in den verschiedenen Regionen) blieb der Fonds hier zurückhaltend aufgestellt. Der Fonds konzentrierte sich auf die führenden Finanzdienstleistungsunternehmen in den USA und Europa sowie wachstumsorientierte Unternehmen in attraktiven asiatischen Märkten.

Anteile an dem Sondervermögen sind Wertpapiere, deren Preise durch die börsentäglichen Kursschwankungen der im Fonds befindlichen Vermögensgegenstände bestimmt werden und deshalb steigen oder auch fallen können (Marktpreisrisiken). Aufgrund der Investitionen in fremde Währungen unterlag der Fonds Fremdwährungsrisiken. Die Einschätzung der im Berichtsjahr eingegangenen Liquiditätsrisiken orientiert sich an der Veräußerbarkeit von Vermögenswerten, die potenziell eingeschränkt sein kann. Der Fonds verzeichnete im Berichtszeitraum keine wesentlichen Liquiditätsrisiken. Zur Bewertung und Vermeidung operationeller Risiken führt die Gesellschaft detaillierte Risikoüberprüfungen durch. Das Sondervermögen wies im Berichtszeitraum keine besonderen operationellen Risiken auf.

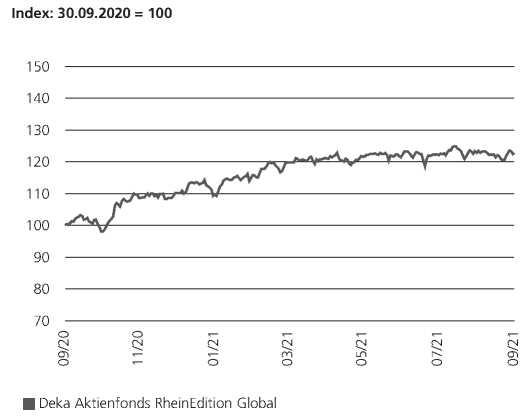

Deka Aktienfonds RheinEdition Global verzeichnete im Berichtszeitraum eine Wertentwicklung von plus 22,8 Prozent. Das Fondsvolumen lag zuletzt bei 25,8 Mio. Euro.

Wichtige Kennzahlen

Deka Aktienfonds RheinEdition Global

| Performance* | 1 Jahr | 3 Jahre p.a. | 5 Jahre p.a. |

| 22,8% | 2,3% | 4,8% | |

| Gesamtkostenquote | 1,90% | ||

| ISIN | DE0009786129 |

* Berechnung nach BVI-Methode, die bisherige Wertentwicklung ist kein verlässlicher Indikator für die künftige Wertentwicklung.

Veräußerungsergebnisse

im Berichtszeitraum Deka Aktienfonds RheinEdition Global

| Realisierte Gewinne aus | in Euro |

| Renten und Zertifikate | 0,00 |

| Aktien | 2.197.713,24 |

| Zielfonds und Investmentvermögen | 0,00 |

| Optionen | 0,00 |

| Futures | 0,00 |

| Swaps | 0,00 |

| Metallen und Rohstoffen | 0,00 |

| Devisentermingeschäften | 0,00 |

| Devisenkassageschäften | 3,45 |

| sonstigen Wertpapieren | 0,00 |

| Summe | 2.197.716,69 |

| Realisierte Verluste aus | in Euro |

| Renten und Zertifikate | 0,00 |

| Aktien | -1.499.190,93 |

| Zielfonds und Investmentvermögen | 0,00 |

| Optionen | 0,00 |

| Futures | 0,00 |

| Swaps | 0,00 |

| Metallen und Rohstoffen | 0,00 |

| Devisentermingeschäften | 0,00 |

| Devisenkassageschäften | -41.345,36 |

| sonstigen Wertpapieren | 0,00 |

| Summe | -1.540.536,29 |

Fondsstruktur

Deka Aktienfonds RheinEdition Global

Geringfügige Abweichungen zur Vermögensaufstellung des Berichts resultieren aus der Zuordnung von Zins- und Dividendenansprüchen zu den jeweiligen Wertpapieren sowie aus rundungsbedingten Differenzen.

1) Referenzindex: MSCI World Net Return in EUR. Der oben genannte Index ist eine eingetragene Marke. Der Fonds wird vom Lizenzgeber nicht gesponsert, gefördert, verkauft oder auf eine andere Art und Weise unterstützt. Die Berechnung und Lizenzierung des Index bzw. der Index-Marke stellt keine Empfehlung zur Kapitalanlage dar. Der Lizenzgeber haftet gegenüber Dritten nicht für etwaige Fehler im Index.

Wertentwicklung im Berichtszeitraum

Deka Aktienfonds RheinEdition Global

Berechnung nach BVI-Methode; die bisherige Wertentwicklung ist kein verlässlicher Indikator für die künftige Wertentwicklung.

Vermögensübersicht zum 30. September 2021.

Gliederung nach Anlageart – Land

| Kurswert in EUR | % des Fondsvermögens *) | |

| I. Vermögensgegenstände | ||

| 1. Aktien | 23.772.413,86 | 92,13 |

| Belgien | 771.118,31 | 2,99 |

| Deutschland | 1.987.616,36 | 7,70 |

| Frankreich | 602.645,02 | 2,34 |

| Großbritannien | 2.918.161,45 | 11,32 |

| Hongkong | 470.255,05 | 1,82 |

| Irland | 488.998,35 | 1,89 |

| Japan | 3.048.602,20 | 11,81 |

| Kanada | 217.353,56 | 0,84 |

| Korea, Republik | 646.714,64 | 2,51 |

| Luxemburg | 222.644,16 | 0,86 |

| Niederlande | 369.257,62 | 1,43 |

| Norwegen | 376.422,68 | 1,46 |

| Spanien | 280.702,87 | 1,09 |

| USA | 11.371.921,59 | 44,07 |

| 2. Sonstige Wertpapiere | 487.604,01 | 1,89 |

| Schweiz | 487.604,01 | 1,89 |

| 3. Bankguthaben, Geldmarktpapiere und Geldmarktfonds | 1.536.226,41 | 5,94 |

| 4. Sonstige Vermögensgegenstände | 55.191,43 | 0,21 |

| II. Verbindlichkeiten | -43.196,82 | -0,17 |

| III. Fondsvermögen | 25.808.238,89 | 100,00 |

Gliederung nach Anlageart – Währung

| Kurswert in EUR | % des Fondsvermögens *) | |

| I. Vermögensgegenstände | ||

| 1. Aktien | 23.772.413,86 | 92,13 |

| CAD | 217.353,56 | 0,84 |

| EUR | 4.088.400,80 | 15,85 |

| GBP | 2.694.487,37 | 10,45 |

| HKD | 470.255,05 | 1,82 |

| JPY | 3.048.602,20 | 11,81 |

| NOK | 376.422,68 | 1,46 |

| USD | 12.876.892,20 | 49,90 |

| 2. Sonstige Wertpapiere | 487.604,01 | 1,89 |

| CHF | 487.604,01 | 1,89 |

| 3. Bankguthaben, Geldmarktpapiere und Geldmarktfonds | 1.536.226,41 | 5,94 |

| 4. Sonstige Vermögensgegenstände | 55.191,43 | 0,21 |

| II. Verbindlichkeiten | -43.196,82 | -0,17 |

| III. Fondsvermögen | 25.808.238,89 | 100,00 |

*) Rundungsbedingte Differenzen bei den Prozent-Anteilen sind möglich.

Vermögensaufstellung zum 30. September 2021.

| ISIN | Gattungsbezeichnung | Markt | Stück bzw. Anteile bzw. Whg. |

Bestand 30.09.2021 |

Käufe/ Zugänge |

Verkäufe/ Abgänge |

Kurs | Kurswert in EUR |

% des Fonds-vermögens *) |

|

| Im Berichtszeitraum | ||||||||||

| Börsengehandelte Wertpapiere | 24.260.017,87 | 94,02 | ||||||||

| Aktien | 23.772.413,86 | 92,13 | ||||||||

| EUR | 4.088.400,80 | 15,85 | ||||||||

| DE000A1EWWW0 | adidas AG Namens-Aktien | STK | 809 | 199 | 0 | EUR | 274,650 | 222.191,85 | 0,86 | |

| BE0974293251 | Anheuser-Busch InBev S.A./N.V. Actions au Port. | STK | 9.591 | 2.336 | 2.792 | EUR | 49,570 | 475.425,87 | 1,84 | |

| LU1598757687 | ArcelorMittal S.A. Actions Nouvelles Nominat. | STK | 8.472 | 0 | 14.232 | EUR | 26,280 | 222.644,16 | 0,86 | |

| DE0005439004 | Continental AG Inhaber-Aktien | STK | 2.817 | 2.817 | 0 | EUR | 94,900 | 267.333,30 | 1,04 | |

| FR0000120644 | Danone S.A. Actions Port. | STK | 5.362 | 5.362 | 0 | EUR | 59,560 | 319.360,72 | 1,24 | |

| DE000ENAG999 | E.ON SE Namens-Aktien | STK | 53.187 | 12.140 | 5.115 | EUR | 10,546 | 560.910,10 | 2,17 | |

| DE0005785802 | Fresenius Medical Care KGaA Inhaber-Aktien | STK | 5.607 | 5.607 | 0 | EUR | 60,820 | 341.017,74 | 1,32 | |

| DE0006231004 | Infineon Technologies AG Namens-Aktien | STK | 8.209 | 8.209 | 0 | EUR | 35,325 | 289.982,93 | 1,12 | |

| ES0177542018 | Internat. Cons. Airl. Group SA Acciones Nom. | STK | 49.674 | 49.674 | 0 | EUR | 2,107 | 104.663,12 | 0,41 | |

| FR0000120693 | Pernod-Ricard S.A. Actions Port.(C.R.) | STK | 1.482 | 155 | 0 | EUR | 191,150 | 283.284,30 | 1,10 | |

| DE0007236101 | Siemens AG Namens-Aktien | STK | 2.150 | 0 | 1.808 | EUR | 142,400 | 306.160,00 | 1,19 | |

| BE0974320526 | Umicore S.A. Actions Nom. | STK | 5.807 | 5.807 | 0 | EUR | 50,920 | 295.692,44 | 1,15 | |

| GB00B10RZP78 | Unilever PLC Reg.Shares | STK | 8.491 | 8.491 | 0 | EUR | 47,075 | 399.713,83 | 1,55 | |

| DE000VTSC017 | Vitesco Technologies Group AG Namens-Aktien | STK | 0 | 563 | 563 | EUR | 51,100 | 20,44 | 0,00 | |

| CAD | 217.353,56 | 0,84 | ||||||||

| CA9628791027 | Wheaton Precious Metals Corp. Reg.Shares | STK | 6.692 | 0 | 7.672 | CAD | 47,930 | 217.353,56 | 0,84 | |

| GBP | 2.694.487,37 | 10,45 | ||||||||

| GB0009895292 | AstraZeneca PLC Reg.Shares | STK | 3.203 | 3.203 | 0 | GBP | 89,530 | 332.122,57 | 1,29 | |

| GB0002634946 | BAE Systems PLC Reg.Shares | STK | 44.620 | 9.582 | 4.488 | GBP | 5,694 | 294.252,32 | 1,14 | |

| GB0007980591 | BP PLC Reg.Shares | STK | 78.279 | 0 | 0 | GBP | 3,405 | 308.699,03 | 1,20 | |

| GB0031743007 | Burberry Group PLC Reg.Shares | STK | 11.208 | 0 | 3.764 | GBP | 18,210 | 236.380,11 | 0,92 | |

| GB00BD6K4575 | Compass Group PLC Reg.Shares | STK | 20.799 | 1.597 | 0 | GBP | 15,515 | 373.737,87 | 1,45 | |

| GB00BHJYC057 | InterContinental Hotels Group Reg.Shares | STK | 5.613 | 1.537 | 0 | GBP | 48,560 | 315.679,65 | 1,22 | |

| ES0177542018 | Internat. Cons. Airl. Group SA Acciones Nom. | STK | 83.727 | 50.611 | 0 | GBP | 1,815 | 176.039,75 | 0,68 | |

| GB00B63H8491 | Rolls Royce Holdings PLC Reg.Shares | STK | 239.483 | 239.483 | 0 | GBP | 1,405 | 389.749,61 | 1,51 | |

| GB00B1KJJ408 | Whitbread PLC Reg.Shares | STK | 6.862 | 3.143 | 0 | GBP | 33,700 | 267.826,46 | 1,04 | |

| HKD | 470.255,05 | 1,82 | ||||||||

| HK0000069689 | AIA Group Ltd Reg.Shares | STK | 47.249 | 0 | 0 | HKD | 89,950 | 470.255,05 | 1,82 | |

| JPY | 3.048.602,20 | 11,81 | ||||||||

| JP3818000006 | Fujitsu Ltd. Reg.Shares | STK | 2.375 | 2.849 | 474 | JPY | 20.310,000 | 371.491,01 | 1,44 | |

| JP3854600008 | Honda Motor Co. Ltd. Reg.Shares | STK | 11.596 | 0 | 1.475 | JPY | 3.455,000 | 308.553,89 | 1,20 | |

| JP3137200006 | Isuzu Motors Ltd. Reg.Shares | STK | 13.014 | 0 | 9.786 | JPY | 1.473,000 | 147.634,66 | 0,57 | |

| JP3304200003 | Komatsu Ltd. Reg.Shares | STK | 18.180 | 0 | 0 | JPY | 2.695,000 | 377.335,28 | 1,46 | |

| JP3862400003 | Makita Corp. Reg.Shares | STK | 5.046 | 0 | 754 | JPY | 6.150,000 | 238.999,58 | 0,93 | |

| JP3902400005 | Mitsubishi Electric Corp. Reg.Shares | STK | 25.798 | 2.898 | 0 | JPY | 1.557,000 | 309.349,50 | 1,20 | |

| JP3758190007 | Nexon Co. Ltd Reg.Shares | STK | 13.715 | 13.715 | 0 | JPY | 1.807,000 | 190.866,07 | 0,74 | |

| JP3756100008 | Nitori Holdings Co. Ltd. Reg.Shares | STK | 1.462 | 1.462 | 0 | JPY | 22.110,000 | 248.949,29 | 0,96 | |

| JP3866800000 | Panasonic Corp. Reg.Shares | STK | 36.020 | 6.766 | 23.326 | JPY | 1.390,000 | 385.596,67 | 1,49 | |

| JP3435000009 | Sony Group Corp. Reg.Shares | STK | 4.898 | 178 | 0 | JPY | 12.455,000 | 469.826,25 | 1,82 | |

| NOK | 376.422,68 | 1,46 | ||||||||

| NO0010096985 | Equinor ASA Navne-Aksjer | STK | 17.110 | 17.110 | 0 | NOK | 224,450 | 376.422,68 | 1,46 | |

| USD | 12.876.892,20 | 49,90 | ||||||||

| US0126531013 | Albemarle Corp. Reg.Shares | STK | 2.091 | 3.536 | 1.445 | USD | 218,970 | 394.559,24 | 1,53 | |

| US0258161092 | American Express Co. Reg.Shares | STK | 2.793 | 1.425 | 273 | USD | 171,540 | 412.866,75 | 1,60 | |

| US09857L1089 | Booking Holdings Inc. Reg.Shares | STK | 252 | 0 | 0 | USD | 2.377,820 | 516.360,58 | 2,00 | |

| US0997241064 | BorgWarner Inc. Reg.Shares | STK | 6.686 | 2.034 | 0 | USD | 44,240 | 254.891,33 | 0,99 | |

| US20030N1019 | Comcast Corp. Reg.Shares Cl.A | STK | 6.995 | 0 | 8.165 | USD | 55,930 | 337.136,76 | 1,31 | |

| US2567461080 | Dollar Tree Inc. Reg.Shares | STK | 5.400 | 497 | 786 | USD | 100,510 | 467.709,94 | 1,81 | |

| US26614N1028 | DuPont de Nemours Inc. Reg.Shares | STK | 8.342 | 4.201 | 0 | USD | 69,150 | 497.091,04 | 1,93 | |

| US23355L1061 | DXC Technology Co. Reg.Shares | STK | 14.399 | 14.399 | 0 | USD | 34,290 | 425.474,35 | 1,65 | |

| US35671D8570 | Freeport-McMoRan Inc. Reg.Shares | STK | 7.400 | 0 | 18.279 | USD | 33,110 | 211.137,06 | 0,82 | |

| US40412C1018 | HCA Healthcare Inc. Reg.Shares | STK | 1.010 | 1.010 | 0 | USD | 252,210 | 219.511,48 | 0,85 | |

| US4385161066 | Honeywell International Inc. Reg.Shares | STK | 1.270 | 86 | 67 | USD | 214,920 | 235.209,10 | 0,91 | |

| US4485791028 | Hyatt Hotels Corp. Reg.Shs Cl.A | STK | 2.959 | 2.959 | 0 | USD | 78,630 | 200.496,51 | 0,78 | |

| US4781601046 | Johnson & Johnson Reg.Shares | STK | 2.854 | 2.854 | 0 | USD | 164,020 | 403.389,27 | 1,56 | |

| US50540R4092 | Laboratory Corp.of Amer. Hldgs Reg.Shares | STK | 1.019 | 0 | 356 | USD | 286,910 | 251.937,86 | 0,98 | |

| US5218652049 | Lear Corp. Reg.Shares | STK | 1.809 | 385 | 0 | USD | 158,500 | 247.082,17 | 0,96 | |

| US56585A1025 | Marathon Petroleum Corp. Reg.Shares | STK | 10.296 | 12.112 | 1.816 | USD | 61,930 | 549.468,98 | 2,13 | |

| IE00BTN1Y115 | Medtronic PLC Reg.Shares | STK | 4.483 | 2.234 | 0 | USD | 126,580 | 488.998,35 | 1,89 | |

| NL0009538784 | NXP Semiconductors NV Aandelen aan toonder | STK | 2.156 | 0 | 156 | USD | 198,750 | 369.257,62 | 1,43 | |

| US7782961038 | Ross Stores Inc. Reg.Shares | STK | 4.016 | 655 | 497 | USD | 114,970 | 397.879,72 | 1,54 | |

| US7960508882 | Samsung Electronics Co. Ltd. R.Shs (sp.GDRs 144A) | STK | 480 | 0 | 228 | USD | 1.563,500 | 646.714,64 | 2,51 | |

| US8447411088 | Southwest Airlines Co. Reg.Shares | STK | 7.022 | 3.179 | 0 | USD | 52,540 | 317.924,84 | 1,23 | |

| US8545021011 | Stanley Black & Decker Inc. Reg.Shares | STK | 950 | 0 | 0 | USD | 182,120 | 149.092,16 | 0,58 | |

| US8552441094 | Starbucks Corp. Reg.Shares | STK | 3.076 | 0 | 653 | USD | 112,170 | 297.328,55 | 1,15 | |

| US8718291078 | Sysco Corp. Reg.Shares | STK | 7.521 | 2.145 | 1.936 | USD | 80,930 | 524.515,95 | 2,03 | |

| US8425871071 | The Southern Co. Reg.Shares | STK | 6.484 | 6.484 | 0 | USD | 62,640 | 350.000,22 | 1,36 | |

| US2546871060 | The Walt Disney Co. Reg.Shares | STK | 3.893 | 423 | 120 | USD | 172,680 | 579.295,31 | 2,24 | |

| US8725401090 | TJX Companies Inc. Reg.Shares | STK | 7.630 | 1.877 | 673 | USD | 69,900 | 459.594,98 | 1,78 | |

| US8725901040 | T-Mobile US Inc. Reg.Shares | STK | 2.922 | 2.922 | 0 | USD | 128,100 | 322.554,35 | 1,25 | |

| US9113121068 | United Parcel Service Inc. Reg.Shares Cl.B | STK | 1.447 | 0 | 1.023 | USD | 184,740 | 230.357,86 | 0,89 | |

| US91324P1021 | UnitedHealth Group Inc. Reg.Shares | STK | 891 | 891 | 0 | USD | 400,410 | 307.437,04 | 1,19 | |

| US92343V1044 | Verizon Communications Inc. Reg.Shares | STK | 4.926 | 1.394 | 6.540 | USD | 54,380 | 230.837,93 | 0,89 | |

| US92826C8394 | VISA Inc. Reg.Shares Cl.A | STK | 1.929 | 1.929 | 0 | USD | 226,680 | 376.807,03 | 1,46 | |

| US9297401088 | Westinghouse Air Br. Tech.Corp Reg.Shares | STK | 6.211 | 6.211 | 0 | USD | 88,140 | 471.745,91 | 1,83 | |

| US98850P1093 | Yum China Hldgs Inc. Reg.Shares | STK | 5.426 | 1.058 | 2.982 | USD | 58,440 | 273.252,13 | 1,06 | |

| US98956P1021 | Zimmer Biomet Holdings Inc. Reg.Shares | STK | 3.566 | 1.639 | 0 | USD | 149,360 | 458.975,19 | 1,78 | |

| Sonstige Beteiligungswertpapiere | 487.604,01 | 1,89 | ||||||||

| CHF | 487.604,01 | 1,89 | ||||||||

| CH0012032048 | Roche Holding AG Inhaber-Genußscheine | STK | 1.540 | 0 | 816 | CHF | 343,050 | 487.604,01 | 1,89 | |

| Summe Wertpapiervermögen | EUR | 24.260.017,87 | 94,02 | |||||||

| Bankguthaben, Geldmarktpapiere und Geldmarktfonds | ||||||||||

| Bankguthaben | ||||||||||

| EUR-Guthaben bei der Verwahrstelle | ||||||||||

| Sparkasse KölnBonn | EUR | 676.005,28 | % | 100,000 | 676.005,28 | 2,62 | ||||

| Guthaben in Nicht-EU/EWR-Währungen | ||||||||||

| Sparkasse KölnBonn | JPY | 111.695.413,00 | % | 100,000 | 860.221,13 | 3,32 | ||||

| Summe Bankguthaben | EUR | 1.536.226,41 | 5,94 | |||||||

| Summe der Bankguthaben, Geldmarktpapiere und Geldmarktfonds | EUR | 1.536.226,41 | 5,94 | |||||||

| Sonstige Vermögensgegenstände | ||||||||||

| Dividendenansprüche | EUR | 28.794,73 | 28.794,73 | 0,11 | ||||||

| Forderungen aus Anteilscheingeschäften | EUR | 235,56 | 235,56 | 0,00 | ||||||

| Forderungen aus Quellensteuerrückerstattung | EUR | 26.161,14 | 26.161,14 | 0,10 | ||||||

| Summe Sonstige Vermögensgegenstände | EUR | 55.191,43 | 0,21 | |||||||

| Sonstige Verbindlichkeiten | ||||||||||

| Verbindlichkeiten aus Anteilscheingeschäften | EUR | -4.240,08 | -4.240,08 | -0,02 | ||||||

| Allgemeine Fondsverwaltungsverbindlichkeiten | EUR | -38.956,74 | -38.956,74 | -0,15 | ||||||

| Summe Sonstige Verbindlichkeiten | EUR | -43.196,82 | -0,17 | |||||||

| Fondsvermögen | EUR | 25.808.238,89 | 100,00 | |||||||

| Umlaufende Anteile | STK | 655.665,000 | ||||||||

| Anteilwert | EUR | 39,36 | ||||||||

*) Rundungsbedingte Differenzen bei den Prozent-Anteilen sind möglich.

Devisenkurs(e) bzw. Konversionsfaktor(en) (in Mengennotiz) per 30.09.2021

| Vereinigtes Königreich, Pfund | (GBP) | 0,86343 | = 1 Euro (EUR) |

| Norwegen, Kronen | (NOK) | 10,20220 | = 1 Euro (EUR) |

| Schweiz, Franken | (CHF) | 1,08346 | = 1 Euro (EUR) |

| Vereinigte Staaten, Dollar | (USD) | 1,16045 | = 1 Euro (EUR) |

| Kanada, Dollar | (CAD) | 1,47570 | = 1 Euro (EUR) |

| Japan, Yen | (JPY) | 129,84500 | = 1 Euro (EUR) |

| Hongkong, Dollar | (HKD) | 9,03775 | = 1 Euro (EUR) |

Während des Berichtszeitraumes abgeschlossene Geschäfte, soweit sie nicht mehr in der Vermögensaufstellung erscheinen:

– Käufe und Verkäufe in Wertpapieren, Investmentanteilen und Schuldscheindarlehen (Marktzuordnung zum Berichtsstichtag):

| ISIN | Gattungsbezeichnung | Stück bzw. Anteile bzw. Nominal in Whg. |

Käufe/ Zugänge |

Verkäufe/ Abgänge |

| Börsengehandelte Wertpapiere | ||||

| Aktien | ||||

| DKK | ||||

| DK0010244508 | A.P. Møller-Mærsk A/S Navne-Aktier B | STK | 0 | 260 |

| EUR | ||||

| DE000BAY0017 | Bayer AG Namens-Aktien | STK | 0 | 6.314 |

| NL0013654783 | Prosus N.V. Reg.Shares | STK | 1.640 | 1.640 |

| FR0000120578 | Sanofi S.A. Actions Port. | STK | 530 | 7.926 |

| LU0088087324 | SES S.A. Bearer FDRs (rep.Shs A) | STK | 0 | 13.854 |

| DE000ENER6Y0 | Siemens Energy AG Namens-Aktien | STK | 0 | 2.130 |

| GBP | ||||

| GB00B03MM408 | Royal Dutch Shell Reg.Shares Cl.B | STK | 0 | 15.154 |

| HKD | ||||

| KYG017191142 | Alibaba Group Holding Ltd. Reg.Shares | STK | 0 | 14.626 |

| HK0027032686 | Galaxy Entertainment Group Ltd Reg.Shares | STK | 0 | 42.578 |

| JPY | ||||

| JP3783600004 | East Japan Railway Co. Reg.Shares | STK | 0 | 1.300 |

| JP3705200008 | Japan Airlines Co. Ltd. Reg.Shares | STK | 0 | 12.485 |

| JP3278600006 | Keisei Electric Railway Co.Ltd Reg.Shares | STK | 451 | 2.351 |

| JP3258000003 | Kirin Holdings Co. Ltd. Reg.Shares | STK | 0 | 20.380 |

| JP3249600002 | Kyocera Corp. Reg.Shares | STK | 0 | 7.970 |

| JP3422950000 | Seven & I Holdings Co. Ltd. Reg.Shares | STK | 0 | 8.592 |

| JP3890350006 | Sumitomo Mitsui Financ. Group Reg.Shares | STK | 0 | 8.474 |

| JP3336560002 | Suntory Beverage & Food Ltd. Reg.Shares | STK | 0 | 7.500 |

| JP3463000004 | Takeda Pharmaceutical Co. Ltd. Reg.Shares | STK | 0 | 14.412 |

| THB | ||||

| TH0001010014 | Bangkok Bank PCL Reg.Shares (Foreign) | STK | 0 | 56.600 |

| TH0001010R16 | Bangkok Bank PCL Reg.Shares (NVDRs) | STK | 0 | 17.200 |

| USD | ||||

| US00287Y1091 | AbbVie Inc. Reg.Shares | STK | 0 | 2.104 |

| US29414B1044 | EFAM Systems Inc. Reg.Shares | STK | 0 | 1.457 |

| US3755581036 | Gilead Sciences Inc. Reg.Shares | STK | 0 | 5.277 |

| US48241A1051 | KB Financial Group Inc. Reg.Shares (Spons.ADRs) | STK | 0 | 6.636 |

| US4878361082 | Kellogg Co. Reg.Shares | STK | 0 | 6.160 |

| US68389X1054 | Oracle Corp. Reg.Shares | STK | 0 | 4.344 |

| US7445731067 | Public Service Ent. Group Inc. Reg.Shares | STK | 2.673 | 2.673 |

| US5010441013 | The Kroger Co. Reg.Shares | STK | 3.257 | 12.057 |

| Nichtnotierte Wertpapiere | ||||

| Aktien | ||||

| CAD | ||||

| CA4480551031 | Husky Energy Inc. Reg.Shares | STK | 0 | 29.300 |

| GBP | ||||

| ES0177542125 | Internat. Cons. Airl. Group SA Acc. Nom. Em.09/20 | STK | 49.674 | 49.674 |

| Andere Wertpapiere | ||||

| GBP | ||||

| ES0677542906 | Internat. Cons. Airl. Group SA Anrechte | STK | 0 | 33.116 |

| Der Anteil der Wertpapiertransaktionen, die im Berichtszeitraum für Rechnung des Sondervermögens über Broker ausgeführt wurden, die eng verbundene Unternehmen und Personen sind, betrug 0,00 Prozent. Ihr Umfang belief sich hierbei auf insgesamt 0 Euro. | ||||

Deka Aktienfonds RheinEdition Global

Entwicklung des Sondervermögens

| EUR | |||

| I. Wert des Sondervermögens am Beginn des Geschäftsjahres | 22.964.818,11 | ||

| 1 Ausschüttung bzw. Steuerabschlag für das Vorjahr | -280.638,80 | ||

| 2 Zwischenausschüttung(en) | -.- | ||

| 3 Mittelzufluss (netto) | -1.940.854,90 | ||

| a) Mittelzuflüsse aus Anteilschein-Verkäufen | EUR | 1.062.506,99 | |

| davon aus Anteilschein-Verkäufen | EUR | 1.062.506,99 | |

| davon aus Verschmelzung | EUR | 0,00 | |

| b) Mittelabflüsse aus Anteilschein-Rücknahmen | EUR | -3.003.361,89 | |

| 4 Ertragsausgleich/Aufwandsausgleich | -9.118,49 | ||

| 5 Ergebnis des Geschäftsjahres | 5.074.032,97 | ||

| davon Nettoveränderung der nicht realisierten Gewinne | 2.527.527,03 | ||

| davon Nettoveränderung der nicht realisierten Verluste | 2.033.033,84 | ||

| II. Wert des Sondervermögens am Ende des Geschäftsjahres | 25.808.238,89 |

Vergleichende Übersicht der letzten drei Geschäftsjahre

| Wert des Sondervermögens am Ende des Geschäftsjahres | Anteilwert | |

| EUR | EUR | |

| 30.09.2018 | 31.484.349,61 | 38,28 |

| 30.09.2019 | 28.131.314,06 | 35,34 |

| 30.09.2020 | 22.964.818,11 | 32,44 |

| 30.09.2021 | 25.808.238,89 | 39,36 |

Ertrags- und Aufwandsrechnung

für den Zeitraum vom 01.10.2020 – 30.09.2021

(einschließlich Ertragsausgleich)

| EUR | EUR | |

| insgesamt | je Anteil*) | |

| I. Erträge | ||

| 1. Dividenden inländischer Aussteller (vor Körperschaftsteuer) | 42.483,81 | 0,06 |

| 2. Dividenden ausländischer Aussteller (vor Quellensteuer) | 355.620,14 | 0,54 |

| 3. Zinsen aus inländischen Wertpapieren | 0,00 | 0,00 |

| 4. Zinsen aus ausländischen Wertpapieren (vor Quellensteuer) | 0,00 | 0,00 |

| 5. Zinsen aus Liquiditätsanlagen im Inland | -4.450,55 | -0,01 |

| davon Negative Einlagezinsen | -4.450,55 | -0,01 |

| 6. Zinsen aus Liquiditätsanlagen im Ausland (vor Quellensteuer) | 0,00 | 0,00 |

| 7. Erträge aus Investmentanteilen | 0,00 | 0,00 |

| 8. Erträge aus Wertpapier-Darlehen- und -Pensionsgeschäften | 0,00 | 0,00 |

| 9a. Abzug inländischer Körperschaftsteuer | -6.372,50 | -0,01 |

| davon inländische Körperschaftsteuer auf inländische Dividendenerträge | -6.372,50 | -0,01 |

| 9b. Abzug ausländischer Quellensteuer | -71.947,22 | -0,11 |

| davon aus Dividenden ausländischer Aussteller | -71.947,22 | -0,11 |

| 10. Sonstige Erträge | 5.648,38 | 0,01 |

| davon Quellensteuerrückvergütung | 5.648,38 | 0,01 |

| Summe der Erträge | 320.982,06 | 0,49 |

| II. Aufwendungen | ||

| 1. Zinsen aus Kreditaufnahmen | 0,00 | 0,00 |

| 2. Verwaltungsvergütung | -419.625,57 | -0,64 |

| 3. Verwahrstellenvergütung | -28.865,68 | -0,04 |

| 4. Prüfungs- und Veröffentlichungskosten | -11.880,80 | -0,02 |

| 5. Sonstige Aufwendungen | -4.318,31 | -0,01 |

| davon Dividendengebühren | -158,25 | -0,00 |

| davon EMIR-Kosten | -59,37 | -0,00 |

| davon fremde Depotgebühren | -4.100,69 | -0,01 |

| Summe der Aufwendungen | -464.690,36 | -0,71 |

| III. Ordentlicher Nettoertrag | -143.708,30 | -0,22 |

| IV. Veräußerungsgeschäfte | ||

| 1. Realisierte Gewinne | 2.197.716,69 | 3,35 |

| 2. Realisierte Verluste | -1.540.536,29 | -2,35 |

| Ergebnis aus Veräußerungsgeschäften | 657.180,40 | 1,00 |

| V. Realisiertes Ergebnis des Geschäftsjahres | 513.472,10 | 0,78 |

| 1. Nettoveränderung der nicht realisierten Gewinne | 2.527.527,03 | 3,85 |

| 2. Nettoveränderung der nicht realisierten Verluste | 2.033.033,84 | 3,10 |

| VI. Nicht realisiertes Ergebnis des Geschäftsjahres | 4.560.560,87 | 6,96 |

| VII. Ergebnis des Geschäftsjahres | 5.074.032,97 | 7,74 |

*) Rundungsbedingte Differenzen bei den je Anteil-Werten sind möglich

Verwendung der Erträge des Sondervermögens

Berechnung der Ausschüttung

| EUR | EUR | |

| insgesamt | je Anteil*) | |

| I. Für die Ausschüttung verfügbar | ||

| 1 Vortrag aus dem Vorjahr | 0,00 | 0,00 |

| 2 Realisiertes Ergebnis des Geschäftsjahres | 513.472,10 | 0,78 |

| 3 Zuführung aus dem Sondervermögen | 0,00 | 0,00 |

| II. Nicht für die Ausschüttung verwendet | ||

| 1 Der Wiederanlage zugeführt | 0,00 | 0,00 |

| 2 Vortrag auf neue Rechnung | 251.206,10 | 0,38 |

| III. Gesamtausschüttung1) | 262.266,00 | 0,40 |

| 1 Zwischenausschüttung | 0,00 | 0,00 |

| 2 Endausschüttung2) | 262.266,00 | 0,40 |

Umlaufende Anteile: Stück 655.665

*) Rundungsbedingte Differenzen bei den je Anteil-Werten sind möglich.

1) Der Abzug von Kapitalertragsteuer und Solidaritätszuschlag erfolgt gemäß § 44 Abs. 1 Satz 3 EStG über die depotführende Stelle bzw. über die letzte inländische auszahlende Stelle als Entrichtungsverpflichtete.

2) Ausschüttung am 12. November 2021 mit Beschlussfassung vom 2. November 2021.

Anhang.

Die Auslastung der Obergrenze für das Marktrisikopotenzial wurde für dieses Sondervermögen gemäß der DerivateV nach dem qualifizierten Ansatz anhand eines Vergleichsvermögens ermittelt (relativer Value-at-Risk gem. § 8 DerivateV).

Zusammensetzung des Vergleichsvermögens (§ 37 Abs. 5 DerivateV i. V. m. § 9 DerivateV)

100% MSCI World NR in EUR

Dem Sondervermögen wird ein derivatefreies Vergleichsvermögen gegenübergestellt. Es handelt sich dabei um eine Art virtuelles Sondervermögen, dem keine realen Positionen oder Geschäfte zugrunde liegen. Die Grundidee besteht darin, eine plausible Vorstellung zu entwickeln, wie das Sondervermögen ohne Derivate oder derivative Komponenten zusammengesetzt wäre. Das Vergleichsvermögen muss den Anlagebedingungen, den Angaben im Verkaufsprospekt und den wesentlichen Anlegerinformationen des Sondervermögens im Wesentlichen entsprechen, ein derivatefreier Vergleichsmaßstab wird möglichst genau nachgebildet. In Ausnahmefällen kann von der Forderung des derivatefreien Vergleichsvermögens abgewichen werden, sofern das Sondervermögen Long/Short-Strategien nutzt oder zur Abbildung von z.B. Rohstoffexposure oder Währungsabsicherungen.

Potenzieller Risikobetrag für das Marktrisiko (§ 37 Abs. 4 Satz 1 und 2 DerivateV i. V. m. § 10 DerivateV)

kleinster potenzieller Risikobetrag 6,38%

größter potenzieller Risikobetrag 19,65%

durchschnittlicher potenzieller Risikobetrag 12,05%

Der potenzielle Risikobetrag für das Marktrisiko des Sondervermögens wird über die Risikokennzahl Value-at-Risk (VaR) dargestellt. Zum Ausdruck gebracht wird durch diese Kennzahl der potenzielle Verlust des Sondervermögens, der unter normalen Marktbedingungen mit einem Wahrscheinlichkeitsniveau von 99% (Konfidenzniveau) bei einer angenommenen Haltedauer von 10 Arbeitstagen auf Basis eines effektiven historischen Betrachtungszeitraumes von einem Jahr nicht überschritten wird. Wenn zum Beispiel ein Sondervermögen einen VaR-Wert von 2,5% aufwiese, dann würde unter normalen Marktbedingungen der potenzielle Verlust des Sondervermögens mit einer Wahrscheinlichkeit von 99% nicht mehr als 2,5% des Wertes des Sondervermögens innerhalb von 10 Arbeitstagen betragen. Im Bericht wird die maximale, minimale und durchschnittliche Ausprägung dieser Kennzahl auf Basis einer Beobachtungszeitreihe von maximal einem Jahr oder ab Umstellungsdatum veröffentlicht. Der VaR-Wert des Sondervermögens darf das Zweifache des VaR-Werts des derivatefreien Vergleichsvermögens nicht übersteigen. Hierdurch wird das Marktrisiko des Sondervermögens klar limitiert.

Risikomodell (§ 37 Abs. 4 Satz 3 DerivateV i. V. m. § 10 DerivateV)

historische Simulation

Im Berichtszeitraum genutzter Umfang des Leverage gemäß der Brutto-Methode (§ 37 Abs. 4 Satz 4 DerivateV i. V. m. § 5 Abs. 2 DerivateV)

103,63%

Emittenten oder Garanten, deren Sicherheiten mehr als 20% des Wertes des Fonds ausgemacht haben (§ 37 Abs. 6 DerivateV):

Im Berichtszeitraum wiesen keine Sicherheiten eine erhöhte Emittentenkonzentration nach § 27 Abs. 7 Satz 4 DerivateV auf.

| Erträge aus Wertpapier-Darlehen- und -Pensionsgeschäften | EUR | 0,00 |

| Aufwendungen aus Wertpapier-Darlehen- und -Pensionsgeschäften | EUR | 0,00 |

| Umlaufende Anteile | STK | 655.665 |

| Anteilwert | EUR | 39,36 |

Angaben zu Bewertungsverfahren

Die Bewertung der Vermögensgegenstände erfolgt durch die Verwaltungsgesellschaft auf Grundlage der gesetzlichen Regelungen im Kapitalanlagegesetzbuch (§ 168) und der Kapitalanlage-Rechnungslegungs- und -Bewertungsverordnung (KARBV).

Aktien / aktienähnliche Genussscheine / Beteiligungen / Investmentanteile

Aktien und aktienähnliche Genussscheine werden grundsätzlich mit dem zuletzt verfügbaren Kurs ihrer Heimatbörse bewertet, sofern die Umsatzvolumina an einer anderen Börse mit gleicher Kursnotierungswährung nicht höher sind. Für Aktien, aktienähnliche Genussscheine und Unternehmensbeteiligungen, welche nicht an einer Börse oder an einem anderen organisierten Markt notiert oder gehandelt werden oder deren Börsenkurs den tatsächlichen Marktwert nicht angemessen widerspiegelt, werden die Verkehrswerte, z.B. Broker-Quotes, zugrunde gelegt, welche sich bei sorgfältiger Einschätzung nach geeigneten Bewertungsmodellen unter Berücksichtigung der aktuellen Marktgegebenheiten ergeben. Investmentanteile werden zum letzten festgestellten und erhältlichen Rücknahmepreis bewertet, sofern dieser aktuell und verlässlich ist. Exchange-traded funds (ETFs) werden mit dem zuletzt verfügbaren Kurs bewertet.

Renten / rentenähnliche Genussscheine / Zertifikate / Schuldscheindarlehen

Verzinsliche Wertpapiere, rentenähnliche Genussscheine, Zertifikate und Schuldscheindarlehen, welche nicht an einer Börse oder an einem anderen organisierten Markt notiert oder gehandelt werden oder deren Börsenkurs den tatsächlichen Marktwert nicht angemessen widerspiegelt, werden mittels externer Modellkurse, z.B. Broker-Quotes, bewertet. In begründeten Ausnahmefällen werden interne Modellkurse verwendet, die auf einer anerkannten und geeigneten Methodik beruhen.

Bankguthaben

Der Wert von Bankguthaben, Einlagenzertifikaten und ausstehenden Forderungen, Bardividenden und Zinsansprüchen entspricht grundsätzlich dem jeweiligen nominalen Betrag.

Derivate

Die Bewertung von Futures und Optionen, die an einer Börse oder an einem anderen organisierten Markt gehandelt werden, erfolgt grundsätzlich anhand des letzten verfügbaren handelbaren Kurses. Die Bewertung von Futures und Optionen, welche nicht an einer Börse oder an einem anderen organisierten Markt notiert oder gehandelt werden oder deren Börsenkurs den tatsächlichen Marktwert nicht angemessen widerspiegelt, erfolgt anhand von Fair Values, welche mittels marktgängiger Verfahren (z.B. Black-Scholes-Merton) ermittelt werden. Die Bewertung von Swaps erfolgt anhand von Fair Values, welche mittels marktgängiger Verfahren (z.B. Discounted-Cash-Flow-Verfahren) ermittelt werden. Devisentermingeschäfte werden nach der Forward Point Methode bewertet.

Sonstiges

Der Wert aller Vermögenswerte und Verbindlichkeiten, welche nicht in der Währung des Fonds geführt werden, wird in diese Währung zu den jeweiligen Devisenkursen (i.d.R. Reuters-Fixing) umgerechnet.

| Gesamtkostenquote (laufende Kosten) | 1,90% |

Die Gesamtkostenquote drückt sämtliche vom Sondervermögen im Jahresverlauf getragenen Kosten und Zahlungen (ohne Transaktionskosten) im Verhältnis zum durchschnittlichen Nettoinventarwert des Sondervermögens aus.

Der Gesellschaft fließen keine Rückvergütungen der aus dem Fonds an die Verwahrstelle und an Dritte geleisteten Vergütungen und Aufwandserstattungen zu.

Die Gesellschaft gewährt an Vermittler, z.B. Kreditinstitute, wiederkehrend – meist jährlich – Vermittlungsentgelte als so genannte „Vermittlungsprovisionen“ bzw. „Vermittlungsfolgeprovisionen“.

| Wesentliche sonstige Erträge | ||

| Quellensteuerrückvergütung | EUR | 5.648,38 |

| Wesentliche sonstige Aufwendungen | ||

| Dividendengebühren | EUR | 158,25 |

| EMIR-Kosten | EUR | 59,37 |

| Fremde Depotgebühren | EUR | 4.100,69 |

| Transaktionskosten im Geschäftsjahr gesamt | EUR | 63.779,36 |

Vergütungssystem der Kapitalverwaltungsgesellschaft

Die Deka Investment GmbH unterliegt den für Kapitalverwaltungsgesellschaften geltenden aufsichtsrechtlichen Vorgaben im Hinblick auf die Gestaltung ihrer Vergütungssysteme.

Zudem gilt die für alle Unternehmen der Deka-Gruppe verbindliche Vergütungsrichtlinie, die gruppenweite Standards für die Ausgestaltung der Vergütungssysteme definiert. Sie enthält die Grundsätze zur Vergütung und die maßgeblichen Vergütungsparameter.

Das Vergütungssystem der Kapitalverwaltungsgesellschaft wird mindestens einmal jährlich durch einen unabhängigen Vergütungsausschuss, das „Managementkomitee Vergütung“ (MKV) der Deka-Gruppe, auf seine Angemessenheit und die Einhaltung aller aufsichtsrechtlichen Vorgaben zur Vergütung überprüft.

Vergütungskomponenten

Das Vergütungssystem der Deka Investment GmbH umfasst fixe und variable Vergütungselemente sowie Nebenleistungen.

Für die Mitarbeiter und Geschäftsführung der Deka Investment GmbH findet eine maximale Obergrenze für den Gesamtbetrag der variablen Vergütung in Höhe von 200 Prozent der fixen Vergütung Anwendung.

Weitere sonstige Zuwendungen im Sinne von Vergütung, wie z.B. Anlageerfolgsprämien, werden bei der Deka Investment GmbH nicht gewährt.

Bemessung des Bonuspools

Der Bonuspool leitet sich – unter Berücksichtigung der finanziellen Lage der Deka Investment GmbH – aus dem vom Konzernvorstand der DekaBank Deutsche Girozentrale nach Maßgabe von § 45 Abs. 2 Nr. 5a KWG festgelegten Bonuspool der Deka-Gruppe ab und kann nach pflichtgemäßem Ermessen auch reduziert oder gestrichen werden.

Bei der Bemessung der variablen Vergütung sind grundsätzlich der individuelle Erfolgsbeitrag des Mitarbeiters, der Erfolgsbeitrag der Organisationseinheit des Mitarbeiters, der Erfolgsbeitrag der Deka Investment GmbH bzw. die Wertentwicklung der von dieser verwalteten Investmentvermögen sowie der Gesamterfolg der Deka-Gruppe zu berücksichtigen. Zur Bemessung des individuellen Erfolgsbeitrags des Mitarbeiters werden sowohl quantitative als auch qualitative Kriterien verwendet, wie z.B. Qualifikationen, Kundenzufriedenheit. Negative Erfolgsbeiträge verringern die Höhe der variablen Vergütung. Die Erfolgsbeiträge werden anhand der Erfüllung von Zielvorgaben ermittelt.

Die Bemessung und Verteilung der Vergütung an die Mitarbeiter erfolgt durch die Geschäftsführung. Die Vergütung der Geschäftsführung wird durch den Aufsichtsrat festgelegt.

Variable Vergütung bei risikorelevanten Mitarbeitern

Die variable Vergütung der Geschäftsführung der Kapitalverwaltungsgesellschaft und von Mitarbeitern, deren Tätigkeiten einen wesentlichen Einfluss auf das Gesamtrisikoprofil der Kapitalverwaltungsgesellschaft und der von ihr verwalteten Investmentvermögen haben, sowie bestimmten weiteren Mitarbeitern (zusammen als „risikorelevante Mitarbeiter“) unterliegt folgenden Regelungen:

| ― |

Die variable Vergütung der risikorelevanten Mitarbeiter ist grundsätzlich erfolgsabhängig, d.h. ihre Höhe wird nach Maßgabe von individuellen Erfolgsbeiträgen des Mitarbeiters sowie den Erfolgsbeiträgen des Geschäftsbereichs und der Deka-Gruppe ermittelt. |

| ― |

Für die Geschäftsführung der Kapitalverwaltungsgesellschaft wird zwingend ein Anteil von 60 Prozent der variablen Vergütung über einen Zeitraum von bis zu fünf Jahren aufgeschoben. Bei risikorelevanten Mitarbeitern unterhalb der Geschäftsführungs-Ebene beträgt der aufgeschobene Anteil 40 Prozent der variablen Vergütung und wird über einen Zeitraum von mindestens drei Jahren aufgeschoben. |

| ― |

Jeweils 50 Prozent der sofort zahlbaren und der aufgeschobenen Vergütung werden in Form von Instrumenten gewährt, deren Wertentwicklung von der nachhaltigen Wertentwicklung der Kapitalverwaltungsgesellschaft und der Unternehmenswertentwicklung der Deka-Gruppe abhängt. Diese nachhaltigen Instrumente unterliegen nach Eintritt der Unverfallbarkeit einer Sperrfrist von einem Jahr. |

| ― |

Der aufgeschobene Anteil der Vergütung ist während der Wartezeit risikoabhängig, d.h. er kann im Fall von negativen Erfolgsbeiträgen des Mitarbeiters, der Kapitalverwaltungsgesellschaft bzw. der von dieser verwalteten Investmentvermögen oder der Deka-Gruppe gekürzt werden oder komplett entfallen. Jeweils am Ende eines Jahres der Wartezeit wird der aufgeschobene Vergütungsanteil anteilig unverfallbar. Der unverfallbar gewordene Baranteil wird zum jeweiligen Zahlungstermin ausgezahlt, die unverfallbar gewordenen nachhaltigen Instrumente werden erst nach Ablauf der Sperrfrist ausgezahlt. |

| ― |

Risikorelevante Mitarbeiter, deren variable Vergütung für das jeweilige Geschäftsjahr einen Schwellenwert von 75 TEUR nicht überschreitet, erhalten die variable Vergütung vollständig in Form einer Barleistung ausgezahlt. |

Überprüfung der Angemessenheit des Vergütungssystems

Die Überprüfung des Vergütungssystems gemäß den geltenden regulatorischen Vorgaben für das Geschäftsjahr 2020 fand im Rahmen der jährlichen zentralen und unabhängigen internen Angemessenheitsprüfung des MKV statt. Dabei konnte zusammenfassend festgestellt werden, dass die Grundsätze der Vergütungsrichtlinie und aufsichtsrechtlichen Vorgaben an Vergütungssysteme von Kapitalverwaltungsgesellschaften eingehalten wurden. Das Vergütungssystem der Deka Investment GmbH war im Geschäftsjahr 2020 angemessen ausgestaltet. Es konnten keine Unregelmäßigkeiten festgestellt werden.

| Gesamtsumme der im abgelaufenen Geschäftsjahr der Deka Investment GmbH* gezahlten Mitarbeitervergütung | EUR | 55.111.895,15 |

| davon feste Vergütung | EUR | 43.006.888,07 |

| davon variable Vergütung | EUR | 12.105.007,08 |

| Zahl der Mitarbeiter der KVG | 449 | |

| Gesamtsumme der im abgelaufenen Geschäftsjahr der Deka Investment GmbH* gezahlten Vergütung an bestimmte Mitarbeitergruppen** | EUR | 11.521.767,18 |

| Geschäftsführer | EUR | 3.296.629,40 |

| weitere Risk Taker | EUR | 2.072.677,62 |

| Mitarbeiter mit Kontrollfunktionen | EUR | 437.214,00 |

| Mitarbeiter in gleicher Einkommensstufe wie Geschäftsführer und Risk Taker | EUR | 5.715.246,16 |

* Mitarbeiterwechsel innerhalb der Deka-Gruppe werden einheitlich gemäß gruppenweitem Vergütungsbericht dargestellt.

** weitere Risk Taker: alle sonstigen Risk Taker, die nicht Geschäftsführer oder Risk Taker mit Kontrollfunktionen sind. Mitarbeiter in Kontrollfunktionen: Mitarbeiter in Kontrollfunktionen, die als Risk Taker identifiziert wurden oder sich auf derselben Einkommensstufe wie Risk Taker oder Geschäftsführer befinden.

Zusätzliche Angaben gemäß der Verordnung (EU) 2015/2365 über die Transparenz von Wertpapierfinanzierungsgeschäften (Angaben pro Art des Wertpapierfinanzierungsgeschäfts/Total Return Swaps)

Das Sondervermögen hat im Berichtszeitraum keine Wertpapier-Darlehen-, Pensions- oder Total Return Swap-Geschäfte getätigt. Zusätzliche Angaben gemäß Verordnung (EU) 2015/2365 über die Transparenz von Wertpapierfinanzierungsgeschäften sind daher nicht erforderlich.

Angaben gemäß § 101 Abs. 2 Nr. 5 KAGB

Basierend auf dem Gesetz zur Umsetzung der zweiten Aktionärsrechterichtlinie (ARUG II) macht die Kapitalverwaltungsgesellschaft zu § 134c Abs. 4 AktG folgende Angaben:

Wesentliche mittel- bis langfristige Risiken

Informationen zu den wesentlichen allgemeinen mittel- bis langfristigen Risiken des Sondervermögens sind im Verkaufsprospekt unter dem Abschnitt „Risikohinweise“ aufgeführt. Für die konkreten wesentlichen Risiken im Geschäftsjahr verweisen wir auf den Tätigkeitsbericht.

Zusammensetzung des Portfolios, die Portfolioumsätze und die Portfolioumsatzkosten

Die Zusammensetzung des Portfolios und die Portfolioumsätze können der Vermögensaufstellung bzw. den Angaben zu den während des Berichtszeitraums abgeschlossenen Geschäften, soweit sie nicht mehr in der Vermögensaufstellung erscheinen, entnommen werden. Die Portfolioumsatzkosten werden im Anhang des vorliegenden Jahresberichts ausgewiesen (Transaktionskosten).

Berücksichtigung der mittel- bis langfristigen Entwicklung der Gesellschaft bei der Anlageentscheidung

Die Anlageziele und Anlagepolitik des Fonds werden im Tätigkeitsbericht dargestellt. Bei den Anlageentscheidungen werden die mittel- bis langfristigen Entwicklungen der Portfoliogesellschaften berücksichtigt. Dabei soll ein Einklang zwischen den Anlagezielen und Risiken sichergestellt werden.

Einsatz von Stimmrechtsberatern

Zum Einsatz von Stimmrechtsberatern informieren der Mitwirkungsbericht sowie der Stewardship Code der Kapitalverwaltungsgesellschaft. Die Dokumente stehen auf folgender Internetseite zur Verfügung: https://www.deka.de/privatkunden/ueberuns (Corporate Governance).

Handhabung der Wertpapierleihe und Umgang mit Interessenkonflikten im Rahmen der Mitwirkung in den Gesellschaften, insbesondere durch Ausübung von Aktionärsrechten

Auf inländischen Hauptversammlungen von börsennotierten Aktiengesellschaften übt die Kapitalverwaltungsgesellschaft das Stimmrecht entweder selbst oder über Stimmrechtsvertreter aus. Verliehene Aktien werden rechtzeitig an die Kapitalverwaltungsgesellschaft zurückübertragen, sodass diese das Stimmrecht auf Hauptversammlungen wahrnehmen kann. Für die in den Sondervermögen befindlichen ausländischen Aktien erfolgt die Ausübung des Stimmrechts insbesondere bei Gesellschaften, die im EURO STOXX 50® oder STOXX Europe 50® vertreten sind, sowie für US-amerikanische und japanische Gesellschaften mit signifikantem Bestand, falls diese Aktien zum Hauptversammlungstermin nicht verliehen sind. Zum Umgang mit Interessenkonflikten im Rahmen der Mitwirkung in den Gesellschaften informieren der Stewardship Code und der Mitwirkungsbericht der Kapitalverwaltungsgesellschaft. Die entsprechenden Dokumente stehen Ihnen auf folgender Internetseite zur Verfügung: https://www.deka.de/privatkunden/ueberuns (Corporate Governance).

Weitere zum Verständnis des Berichts erforderliche Angaben

Ermittlung Nettoveränderung der nicht realisierten Gewinne und Verluste:

Die Ermittlung der Nettoveränderung der nicht realisierten Gewinne und Verluste erfolgt dadurch, dass in jedem Berichtszeitraum die in den Anteilpreis einfließenden Wertansätze der im Bestand befindlichen Vermögensgegenstände mit den jeweiligen historischen Anschaffungskosten verglichen werden, die Höhe der positiven Differenzen in die Summe der nicht realisierten Gewinne einfließen, die Höhe der negativen Differenzen in die Summe der nicht realisierten Verluste einfließen und aus dem Vergleich der Summenpositionen zum Ende des Berichtszeitraumes mit den Summenpositionen zum Anfang des Berichtszeitraumes die Nettoveränderungen ermittelt werden.

Bei den unter der Kategorie „Nichtnotierte Wertpapiere“ ausgewiesenen unterjährigen Transaktionen kann es sich um börsengehandelte bzw. in den organisierten Markt einbezogene Wertpapiere handeln, deren Fälligkeit mittlerweile erreicht ist und die aus diesem Grund der Kategorie nichtnotierte Wertpapiere zugeordnet wurden.

Die Klassifizierung von Geldmarktinstrumenten erfolgt gemäß Einstufung des Informationsdienstleisters WM Datenservice und kann in Einzelfällen von der Definition in § 194 KAGB abweichen. Insofern können Vermögensgegenstände, die gemäß § 194 KAGB unter Geldmarktinstrumente fallen, in der Vermögensaufstellung außerhalb der Kategorie „Geldmarktpapiere“ ausgewiesen sein.

Frankfurt am Main, den 20. Dezember 2021

Deka Investment GmbH

Die Geschäftsführung

Vermerk des unabhängigen Abschlussprüfers.

An die Deka Investment GmbH, Frankfurt am Main

Prüfungsurteil

Wir haben den Jahresbericht des Sondervermögens Deka Aktienfonds RheinEdition Global – bestehend aus dem Tätigkeitsbericht für das Geschäftsjahr vom 1. Oktober 2020 bis zum 30. September 2021, der Vermögensübersicht und der Vermögensaufstellung zum 30. September 2021, der Ertrags- und Aufwandsrechnung, der Verwendungsrechnung, der Entwicklungsrechnung für das Geschäftsjahr vom 1. Oktober 2020 bis zum 30. September 2021 sowie der vergleichenden Übersicht über die letzten drei Geschäftsjahre, der Aufstellung der während des Berichtszeitraums abgeschlossenen Geschäfte, soweit diese nicht mehr Gegenstand der Vermögensaufstellung sind, und dem Anhang – geprüft.

Nach unserer Beurteilung aufgrund der bei der Prüfung gewonnenen Erkenntnisse entspricht der beigefügte Jahresbericht in allen wesentlichen Belangen den Vorschriften des deutschen Kapitalanlagegesetzbuchs (KAGB) und den einschlägigen europäischen Verordnungen und ermöglicht es unter Beachtung dieser Vorschriften, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen.

Grundlage für das Prüfungsurteil

Wir haben unsere Prüfung des Jahresberichts in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführt. Unsere Verantwortung nach diesen Vorschriften und Grundsätzen ist im Abschnitt „Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts“ unseres Vermerks weitergehend beschrieben. Wir sind von der Deka Investment GmbH unabhängig in Übereinstimmung mit den deutschen handelsrechtlichen und berufsrechtlichen Vorschriften und haben unsere sonstigen deutschen Berufspflichten in Übereinstimmung mit diesen Anforderungen erfüllt. Wir sind der Auffassung, dass die von uns erlangten Prüfungsnachweise ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zum Jahresbericht zu dienen.

Sonstige Informationen

Die gesetzlichen Vertreter sind für die sonstigen Informationen verantwortlich. Die sonstigen Informationen umfassen die übrigen Darstellungen und Ausführungen zum Sondervermögen im Gesamtdokument Jahresbericht, mit Ausnahme der im Prüfungsurteil genannten Bestandteile des geprüften Jahresberichts sowie unseres Vermerks.

Unser Prüfungsurteil zum Jahresbericht erstreckt sich nicht auf die sonstigen Informationen, und dementsprechend geben wir weder ein Prüfungsurteil noch irgendeine andere Form von Prüfungsschlussfolgerung hierzu ab.

Im Zusammenhang mit unserer Prüfung haben wir die Verantwortung, die sonstigen Informationen zu lesen und dabei zu würdigen, ob die sonstigen Informationen

| ― |

wesentliche Unstimmigkeiten zum Jahresbericht oder unseren bei der Prüfung erlangten Kenntnissen aufweisen oder |

| ― |

anderweitig wesentlich falsch dargestellt erscheinen. |

Verantwortung der gesetzlichen Vertreter für den Jahresbericht

Die gesetzlichen Vertreter der Deka Investment GmbH sind verantwortlich für die Aufstellung des Jahresberichts, der den Vorschriften des deutschen KAGB und den einschlägigen europäischen Verordnungen in allen wesentlichen Belangen entspricht und dafür, dass der Jahresbericht es unter Beachtung dieser Vorschriften ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. Ferner sind die gesetzlichen Vertreter verantwortlich für die internen Kontrollen, die sie in Übereinstimmung mit diesen Vorschriften als notwendig bestimmt haben, um die Aufstellung des Jahresberichts zu ermöglichen, der frei von wesentlichen -beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist.

Bei der Aufstellung des Jahresberichts sind die gesetzlichen Vertreter dafür verantwortlich, Ereignisse, Entscheidungen und Faktoren, welche die weitere Entwicklung des Investmentvermögens wesentlich beeinflussen können, in die Berichterstattung einzubeziehen. Das bedeutet u.a., dass die gesetzlichen Vertreter bei der Aufstellung des Jahresberichts die Fortführung des Sondervermögens durch die Deka Investment GmbH zu beurteilen haben und die Verantwortung haben, Sachverhalte im Zusammenhang mit der Fortführung des Sondervermögens, sofern einschlägig, anzugeben.

Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts

Unsere Zielsetzung ist, hinreichende Sicherheit darüber zu erlangen, ob der Jahresbericht als Ganzes frei von wesentlichen -beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist, sowie einen Vermerk zu erteilen, der unser Prüfungsurteil zum Jahresbericht beinhaltet.

Hinreichende Sicherheit ist ein hohes Maß an Sicherheit, aber keine Garantie dafür, dass eine in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführte Prüfung eine wesentliche falsche Darstellung stets aufdeckt. Falsche Darstellungen können aus Verstößen oder Unrichtigkeiten resultieren und werden als wesentlich angesehen, wenn vernünftigerweise erwartet werden könnte, dass sie einzeln oder insgesamt die auf der Grundlage dieses Jahresberichts getroffenen wirtschaftlichen Entscheidungen von Adressaten beeinflussen.

Während der Prüfung üben wir pflichtgemäßes Ermessen aus und bewahren eine kritische Grundhaltung. Darüber hinaus

| ― |

identifizieren und beurteilen wir die Risiken wesentlicher -beabsichtigter oder unbeabsichtigter – falscher Darstellungen im Jahresbericht, planen und führen Prüfungshandlungen als Reaktion auf diese Risiken durch sowie erlangen Prüfungsnachweise, die ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zu dienen. Das Risiko, dass wesentliche falsche Darstellungen nicht aufgedeckt werden, ist bei Verstößen höher als bei Unrichtigkeiten, da Verstöße betrügerisches Zusammenwirken, Fälschungen, beabsichtigte Unvollständigkeiten, irreführende Darstellungen bzw. das Außerkraftsetzen interner Kontrollen beinhalten können. |

| ― |

gewinnen wir ein Verständnis von dem für die Prüfung des Jahresberichts relevanten internen Kontrollsystem, um Prüfungshandlungen zu planen, die unter den gegebenen Umständen angemessen sind, jedoch nicht mit dem Ziel, ein Prüfungsurteil zur Wirksamkeit dieses Systems der Deka Investment GmbH abzugeben. |

| ― |

beurteilen wir die Angemessenheit der von den gesetzlichen Vertretern der Deka Investment GmbH bei der Aufstellung des Jahresberichts angewandten Rechnungslegungsmethoden sowie die Vertretbarkeit der von den gesetzlichen Vertretern dargestellten geschätzten Werte und damit zusammenhängenden Angaben. |

| ― |

ziehen wir Schlussfolgerungen auf der Grundlage erlangter Prüfungsnachweise, ob eine wesentliche Unsicherheit im Zusammenhang mit Ereignissen oder Gegebenheiten besteht, die bedeutsame Zweifel an der Fortführung des Sondervermögens durch die Deka Investment GmbH aufwerfen können. Falls wir zu dem Schluss kommen, dass eine wesentliche Unsicherheit besteht, sind wir verpflichtet, im Vermerk auf die dazugehörigen Angaben im Jahresbericht aufmerksam zu machen oder, falls diese Angaben unangemessen sind, unser Prüfungsurteil zu modifizieren. Wir ziehen unsere Schlussfolgerungen auf der Grundlage der bis zum Datum unseres Vermerks erlangten Prüfungsnachweise. Zukünftige Ereignisse oder Gegebenheiten können jedoch dazu führen, dass das Sondervermögen durch die Deka Investment GmbH nicht fortgeführt wird. |

| ― |

beurteilen wir die Gesamtdarstellung, den Aufbau und den Inhalt des Jahresberichts, einschließlich der Angaben sowie ob der Jahresbericht die zugrunde liegenden Geschäftsvorfälle und Ereignisse so darstellt, dass der Jahresbericht es unter Beachtung der Vorschriften des deutschen KAGB und der einschlägigen europäischen Verordnungen ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. |

Wir erörtern mit den für die Überwachung Verantwortlichen u.a. den geplanten Umfang und die Zeitplanung der Prüfung sowie bedeutsame Prüfungsfeststellungen, einschließlich etwaiger Mängel im internen Kontrollsystem, die wir während unserer Prüfung feststellen.

Frankfurt am Main, den 22. Dezember 2021

KPMG AG

Wirtschaftsprüfungsgesellschaft

| Kühn | Steinbrenner |

| Wirtschaftsprüfer | Wirtschaftsprüfer |

Kommentar hinterlassen