DWS Investment GmbH

Frankfurt am Main

Jahresbericht 01.01.2021 bis 31.12.2021

Barmenia Renditefonds DWS

ISIN Nr.: DE0008474248

Anlageziel und Anlageergebnis im Berichtszeitraum

Der Barmenia Renditefonds DWS strebt die Erwirtschaftung einer Rendite in Euro an, die sich an der Entwicklung des Vergleichsmaßstabes (iBoxx Euro Overall (RI)) orientiert. Um dies zu erreichen, kann der Fonds in verzinsliche Wertpapiere, Aktien, Fonds, Zertifikate, Optionsanleihen, Wandelschuldverschreibungen, Genussscheine und Optionsscheine investieren. Dabei wird der Rentenfonds nach Nachhaltigkeitskriterien gemanagt. In diesem Zusammenhang müssen bei der Auswahl der Investments die Wertpapiere insbesondere definierten Ethik- und Sozialkriterien entsprechen. Unternehmen als Emittenten werden in Bezug auf Produkte und Dienstleistungen, sowie Geschäftsethik und Geschäftspraktiken beurteilt. Bei staatlichen Emittenten werden die politische Situation, die gesellschaftlichen Verhältnisse sowie Arbeits- und Menschenrechte berücksichtigt*.

Das Anlageumfeld war im Berichtszeitraum von der COVID-19-Pandemie, hoher Verschuldung weltweit, immer noch sehr niedrigen, teils negativen Zinsen in den Industrieländern sowie der Unsicherheit hinsichtlich der Geldpolitik der Zentralbanken geprägt. Vor diesem Hintergrund verzeichnete der Rentenfonds im Geschäftsjahr 2021 einen Wertrückgang von 3,3% je Anteil (nach BVI-Methode) und lag damit hinter seiner Benchmark (2,9%, jeweils in Euro).

Anlagepolitik im Berichtszeitraum

Ein wesentliches Risiko war nach Ansicht des Portfoliomanagements die Unsicherheit hinsichtlich des weiteren Verlaufs der Coronavirus-Pandemie, Mutationen des Virus, der Wirksamkeit von Impfstoffen und damit zusammenhängend der Auswirkungen auf die Weltwirtschaft und die Finanzmärkte. Als weitere wesentliche Risiken sah das Portfoliomanagement unter anderem das in den Industrieländern immer noch von Niedrigzinsen geprägte Anlageumfeld sowie die Unsicherheit über die weitere Entwicklung der Geldpolitik der Zentralbanken an.

Die Entwicklung an den internationalen Kapitalmärkten stand im Jahr 2021 insbesondere unter dem Eindruck der Coronavirus-Pandemie** und deren gesellschaftlichen sowie ökonomischen Folgen für die Weltgemeinschaft. Demgegenüber unterstützte die – angesichts der abgeschwächten Weltkonjunktur – extrem lockere Geldpolitik der Zentralbanken der Industrieländer die Kursentwicklung an den Finanzmärkten. Seit Jahresanfang 2021 verbesserten sich die Konjunkturaussichten, begünstigt durch die von der internationalen Staatengemeinschaft unternommenen Anstrengungen und Maßnahmenpakete mit dem Ziel, die wirtschaftlichen Auswirkungen der Coronakrise zu bewältigen, und durch die Zulassungsbeantragungen für COVID-19-Impfstoffe sowie die einsetzenden Impfkampagnen. Allerdings kam bei den Investoren auch die Inflationsfrage auf, hervorgerufen u.a. durch die deutlich gestiegenen Preise an den Rohstoffmärkten, den Corona bedingten Konsum-Nachholbedarf sowie partielle Angebotsverknappung aufgrund von Lieferschwierigkeiten. Zudem dämpften die dynamische Ausbreitung des Coronavirus und dessen Mutanten sowie damit verbundene neue Beschränkungen die Konjunkturperspektiven. Vor dem Hintergrund global hoher Verschuldung und historisch extrem niedriger Zinsen kam es an den Anleihemärkten im Berichtsjahr bis Ende Dezember 2021 zum längeren Laufzeitende hin unter Schwankungen zu Kursermäßigungen bei einem Anstieg der Anleiherenditen auf einem immer noch sehr niedrigen, zum Teil negativen Renditeniveau. An den Unternehmensanleihemärkten verbuchten High Yield-Titel Kurssteigerungen bei verringerten Risikoaufschlägen und konnten damit Unternehmensanleihen (Corporate Bonds) mit Investment-Grade-Status, die schwächer notierten, outperformen.

Hinsichtlich der Emittentenstruktur bildeten Staatsanleihen (inklusive Zinstitel staatsnaher Emittenten (Agencies)) nach wie vor den Anlageschwerpunkt. Unter Renditeaspekten legte das Portfoliomanagement in Unternehmensanleihen (Corporate Bonds) und Finanzanleihen (Financials) sowie in Emerging Market Bonds an. Covered Bonds (gedeckte Zinstitel; z.B. Pfandbriefe) rundeten das Portefeuille ab. Regional wurden Zinstitel aus Europa, darunter Emissionen aus den Kernmärkten wie Frankreich und Deutschland sowie – unter Renditeaspekten – Anleihen aus Italien favorisiert. Zum Berichtsstichtag wiesen die im Bestand gehaltenen Anleihen Investment-Grade-Status auf, das heißt ein Rating von BBB- und besser der führenden Ratingagenturen.

Grund dafür, dass der Barmenia Renditefonds DWS nicht an seine Benchmark herankam, war die geringfügig längere Ausrichtung seines Anleiheportefeuilles. Dadurch wurde die Wertentwicklung des Fonds etwas stärker als die seiner Vergleichsgröße durch die Kursrückgänge an den Bondmärkten belastet.

BARMENIA RENDITEFONDS DWS

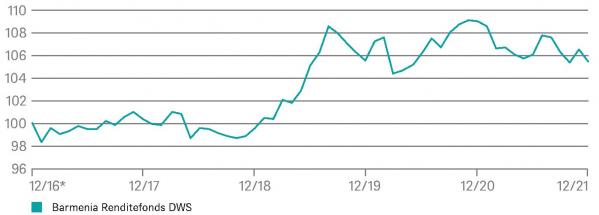

Wertentwicklung auf 5-Jahres-Sicht

Angaben auf Euro-Basis

Wertentwicklung nach BVI-Methode, d. h. ohne Berücksichtigung des Ausgabeaufschlages. Wertentwicklungen der Vergangenheit ermöglichen keine Prognose für die Zukunft.

Stand: 31.12.2021

BARMENIA RENDITEFONDS DWS VS. VERGLEICHSINDEX

Wertentwicklung im Überblick

| ISIN | 1 Jahr | 3 Jahre | 5 Jahre |

| DE0008474248 | -3,3% | 6,0% | 5,5% |

| iBoxx € Overall | -2,9% | 7,1% | 8,2% |

Wertentwicklung nach BVI-Methode, d. h. ohne Berücksichtigung des Ausgabeaufschlages. Wertentwicklungen der Vergangenheit ermöglichen keine Prognose für die Zukunft.

Stand: 31.12.2021

Angaben auf Euro-Basis

Wesentliche Quellen des Veräußerungsergebnisses

Die wesentlichen Quellen des Veräußerungsergebnisses waren realisierte Verluste durch den Verkauf ausländischer Anleihen. Dem standen allerdings – wenn auch in geringerem Umfang – realisierte Gewinne aus dem Verkauf inländischer Anleihen gegenüber.

Informationen zu ökologischen und/oder sozialen Merkmalen

Das Sondervermögen bewirbt ökologische und/oder soziale Merkmale im Sinne des Artikels 8(1) der Verordnung (EU) 2019/2088 (Verordnung über nachhaltigkeitsbezogene Offenlegungspflichten im Finanzdienstleistungssektor).

Die Auswahl der Vermögensgegenstände erfolgt überwiegend im Einklang mit den beworbenen ökologischen und/ oder sozialen Kriterien. Die diesem Finanzprodukt zugrunde liegenden Investitionen berücksichtigen jedoch nicht die EU-Kriterien für ökologisch nachhaltige Wirtschaftsaktivitäten im Sinne der Taxonomie-Verordnung.

Die Darstellung der offenzulegenden Informationen für regelmäßige Berichte für Finanzprodukte im Sinne des Artikels 8(1) gemäß Verordnung (EU) 2019/2088 (Verordnung über nachhaltigkeitsbezogene Offenlegungspflichten im Finanzdienstleistungssektor) sowie im Sinne des Artikels 6 gemäß Verordnung (EU) 2020/852 ( Taxonomie Verordnung) können hinter der Vermögensaufstellung entnommen werden.

* Weitere Details sind im aktuellen Verkaufsprospekt dargestellt.

** Die Coronakrise (COVID-19) stellt(e) auch für die Wirtschaft weltweit eine bedeutende Herausforderung und somit ein wesentliches Ereignis im Berichtszeitraum dar. Unsicherheiten hinsichtlich der Auswirkungen von COVID-19 sind für das Verständnis des Jahresabschlusses von Bedeutung. Weitere Details hierzu können den Ausführungen im Abschnitt „Hinweise“ entnommen werden.

Jahresbericht

Vermögensübersicht zum 31.12.2021

| Bestand in EUR | %-Anteil am Fondsvermögen | |

| I. Vermögensgegenstände | ||

| 1. Anleihen (Emittenten): | ||

| Zentralregierungen | 10 179 517,50 | 51,82 |

| Sonstige öffentliche Stellen | 2 707 275,30 | 13,78 |

| Institute | 2 220 210,50 | 11,30 |

| Unternehmen | 2 026 607,70 | 10,32 |

| Sonst. Finanzierungsinstitutionen | 2 009 065,70 | 10,23 |

| Regionalregierungen | 110 145,20 | 0,56 |

| Summe Anleihen: | 19 252 821,90 | 98,01 |

| 2. Bankguthaben | 212 008,07 | 1,08 |

| 3. Sonstige Vermögensgegenstände | 190 276,18 | 0,96 |

| II. Verbindlichkeiten | ||

| 1. Sonstige Verbindlichkeiten | -10 645,62 | -0,05 |

| III. Fondsvermögen | 19 644 460,53 | 100,00 |

Durch Rundung der Prozentanteile bei der Berechnung können geringfügige Rundungsdifferenzen entstanden sein.

Vermögensaufstellung zum 31.12.2021

| Wertpapierbezeichnung | Stück bzw. Whg. in 1000 |

Bestand | Käufe/ Zugänge |

Verkäufe/ Abgänge |

Kurs | Kurswert in EUR |

%-Anteil am Fonds- vermögen |

|

| im Berichtszeitraum | ||||||||

| Börsengehandelte Wertpapiere |

19 252 821,90 | 98,01 | ||||||

| Verzinsliche Wertpapiere | ||||||||

| 0,7500 % Akelius Residential Property Finan 21/22.02.30 MTN (XS2301127119) |

EUR | 110 | 110 | % | 94,9010 | 104 391,10 | 0,53 | |

| 1,6250 % Alliander 18/und. (XS1757377400) |

EUR | 200 | % | 103,3700 | 206 740,00 | 1,05 | ||

| 0,3750 % Aroundtown 21/15.04.27 MTN (XS2421195848) |

EUR | 100 | 100 | % | 97,7970 | 97 797,00 | 0,50 | |

| 0,1250 % Auckland, Council 19/26.09.29 MTN (XS2055663764) |

EUR | 200 | % | 99,0680 | 198 136,00 | 1,01 | ||

| 0,5000 % Austria 19/20.02.29 (AT0000A269M8) |

EUR | 250 | 500 | 250 | % | 104,5050 | 261 262,50 | 1,33 |

| 0,7500 % Avinor 20/01.10.30 MTN (XS2239067379) |

EUR | 100 | % | 100,4240 | 100 424,00 | 0,51 | ||

| 1,6620 % Bank of America 18/25.04.28 MTN (XS1811435251) |

EUR | 150 | % | 105,7260 | 158 589,00 | 0,81 | ||

| 0,6250 % Banque Fédérative Crédit Mu. 21/03.11.28 MTN (FR0014003SA0) |

EUR | 200 | 200 | % | 99,9730 | 199 946,00 | 1,02 | |

| 0,3340 % Becton Dickinson Euro Finance 21/13.08.28 (XS2375844144) |

EUR | 110 | 110 | % | 98,4530 | 108 298,30 | 0,55 | |

| 0,3750 % Belfius Bank 20/02.09.25 (BE6324012978) |

EUR | 200 | % | 100,6860 | 201 372,00 | 1,03 | ||

| 4,2500 % Belgium 10/28.03.41 S.60 (BE0000320292) |

EUR | 330 | 50 | % | 165,4420 | 545 958,60 | 2,78 | |

| 0,5000 % BNP Paribas 20/19.02.28 MTN (FR0013484458) |

EUR | 300 | % | 99,4930 | 298 479,00 | 1,52 | ||

| 0,0000 % Buoni Poliennali Del Tes 21/30.01.24 (IT0005454050) |

EUR | 800 | 800 | % | 100,1970 | 801 576,00 | 4,08 | |

| 0,4190 % Comunidad Autónoma de Madrid 20/30.04.30 (ES0000101933) |

EUR | 110 | % | 100,1320 | 110 145,20 | 0,56 | ||

| 0,3750 % Coöperatieve Rabobank 21/01.12.27 MTN (XS2416413339) |

EUR | 200 | 200 | % | 99,7870 | 199 574,00 | 1,02 | |

| 0,2500 % Corporación Andina de Fomento 21/04.02.26 (XS2296027217) |

EUR | 270 | 270 | % | 99,7570 | 269 343,90 | 1,37 | |

| 0,0500 % CPPIB Capital 21/24.02.31 MTN (XS2305736543) |

EUR | 250 | 250 | % | 97,2220 | 243 055,00 | 1,24 | |

| 2,0000 % Crédit Agricole 19/25.03.29 MTN (XS1968706108) |

EUR | 100 | % | 106,5240 | 106 524,00 | 0,54 | ||

| 0,1250 % Danfoss Finance I 21/28.04.26 MTN (XS2332689418) |

EUR | 100 | 100 | % | 99,2930 | 99 293,00 | 0,51 | |

| 0,0000 % Deutschland 21/10.04.26 S.183 (DE0001141836) |

EUR | 350 | 350 | % | 102,2220 | 357 777,00 | 1,82 | |

| 0,4500 % DH Europe Finance II S.à r.L. 19/18.03.28 (XS2050404800) |

EUR | 130 | % | 100,2090 | 130 271,70 | 0,66 | ||

| 1,2500 % DNB Bank 17/01.03.27 MTN (XS1571331955) |

EUR | 140 | % | 100,3090 | 140 432,60 | 0,71 | ||

| 2,7500 % Elia Group 18/und. (BE0002597756) |

EUR | 100 | % | 104,1420 | 104 142,00 | 0,53 | ||

| 1,1250 % EnBW Energie Baden-Württemberg 19/05.11.79 (XS2035564975) |

EUR | 200 | % | 100,6560 | 201 312,00 | 1,02 | ||

| 0,1000 % European Union 20/04.10.40 (EU000A283867) |

EUR | 180 | % | 93,8780 | 168 980,40 | 0,86 | ||

| 0,2000 % European Union 21/04.06.36 MTN (EU000A3KM903) |

EUR | 70 | 140 | 70 | % | 98,1790 | 68 725,30 | 0,35 |

| 0,0000 % European Union 21/04.07.31 MTN (EU000A3KSXE1) |

EUR | 140 | 140 | % | 99,5080 | 139 311,20 | 0,71 | |

| 0,7000 % European Union 21/06.07.51 (EU000A3KTGW6) |

EUR | 100 | 100 | % | 103,5930 | 103 593,00 | 0,53 | |

| 4,0000 % France O.A.T. 05/25.04.55 (FR0010171975) |

EUR | 210 | 60 | 50 | % | 189,4270 | 397 796,70 | 2,02 |

| 4,5000 % France O.A.T. 09/25.04.41 (FR0010773192) |

EUR | 420 | 210 | 270 | % | 171,7030 | 721 152,60 | 3,67 |

| 3,5000 % France O.A.T. 10/25.04.26 (FR0010916924) |

EUR | 380 | 120 | % | 116,9420 | 444 379,60 | 2,26 | |

| 3,2500 % France O.A.T. 12/25.05.45 (FR0011461037) |

EUR | 90 | % | 155,0460 | 139 541,40 | 0,71 | ||

| 5,5000 % France O.A.T. 97/25.04.29 (FR0000571218) |

EUR | 200 | 560 | 360 | % | 141,5070 | 283 014,00 | 1,44 |

| 4,7500 % Germany 03/04.07.34 (DE0001135226) |

EUR | 280 | 70 | % | 163,0260 | 456 472,80 | 2,32 | |

| 4,0000 % Germany 05/04.01.37 (DE0001135275) |

EUR | 200 | 40 | % | 162,6250 | 325 250,00 | 1,66 | |

| 0,5000 % Germany 17/15.08.27 (DE0001102424) |

EUR | 500 | 500 | % | 105,3620 | 526 810,00 | 2,68 | |

| 6,5000 % Germany 97/04.07.27 (DE0001135044) |

EUR | 600 | % | 139,2620 | 835 572,00 | 4,25 | ||

| 5,6250 % Germany 98/04.01.28 (DE0001135069) |

EUR | 250 | % | 137,4090 | 343 522,50 | 1,75 | ||

| 4,7500 % Germany 98/04.07.28 A.II (DE0001135085) |

EUR | 200 | % | 134,5760 | 269 152,00 | 1,37 | ||

| 0,3000 % International Business Machines 20/11.02.28 (XS2115091717) |

EUR | 200 | % | 99,7680 | 199 536,00 | 1,02 | ||

| 1,1000 % Ireland 19/15.05.29 (IE00BH3SQ895) |

EUR | 270 | % | 108,2410 | 292 250,70 | 1,49 | ||

| 0,5500 % Ireland 21/22.04.41 (IE00BMQ5JM72) |

EUR | 270 | 300 | 30 | % | 98,0670 | 264 780,90 | 1,35 |

| 0,0000 % Italy 21/15.08.24 (IT0005452989) |

EUR | 650 | 650 | % | 99,9520 | 649 688,00 | 3,31 | |

| 5,0000 % Italy B.T.P. 09/01.09.40 (IT0004532559) |

EUR | 180 | 20 | % | 154,7960 | 278 632,80 | 1,42 | |

| 4,7500 % Italy B.T.P. 13/01.09.28 (IT0004889033) |

EUR | 250 | 250 | % | 126,7810 | 316 952,50 | 1,61 | |

| 4,7500 % Italy B.T.P. 13/01.09.44 (IT0004923998) |

EUR | 550 | % | 156,1760 | 858 968,00 | 4,37 | ||

| 7,2500 % Italy B.T.P. 96/01.11.26 (IT0001086567) |

EUR | 300 | 300 | % | 133,1730 | 399 519,00 | 2,03 | |

| 6,5000 % Italy B.T.P. 97/01.11.27 (IT0001174611) |

EUR | 150 | % | 134,2670 | 201 400,50 | 1,03 | ||

| 0,5000 % JDE Peet’s 21/16.01.29 MTN (XS2354569407) |

EUR | 180 | 180 | % | 97,5990 | 175 678,20 | 0,89 | |

| 0,2500 % KBC Groep 21/01.03.27 MTN (BE0002832138) |

EUR | 200 | 200 | % | 99,6760 | 199 352,00 | 1,01 | |

| 0,3750 % La Poste 19/17.09.27 MTN (FR0013447604) |

EUR | 200 | % | 100,7330 | 201 466,00 | 1,03 | ||

| 0,2500 % LSEG Netherlands 21/06.04.28 MTN (XS2327299298) |

EUR | 170 | 170 | % | 99,2780 | 168 772,60 | 0,86 | |

| 0,2500 % National Grid 21/01.09.28 MTN (XS2381853279) |

EUR | 160 | 160 | % | 98,4260 | 157 481,60 | 0,80 | |

| 5,5000 % Netherlands 98/15.01.28 (NL0000102317) |

EUR | 400 | % | 135,8100 | 543 240,00 | 2,77 | ||

| 0,3990 % NTT Finance 21/13.12.28 MTN (XS2411311652) |

EUR | 100 | 100 | % | 99,8090 | 99 809,00 | 0,51 | |

| 2,3750 % Orange 19/Und. MTN (FR0013413887) |

EUR | 200 | % | 104,3580 | 208 716,00 | 1,06 | ||

| 2,0000 % Romania 19/08.12.26 MTN Reg S (XS1934867547) |

EUR | 200 | % | 105,0440 | 210 088,00 | 1,07 | ||

| 1,3750 % Skandin. Enskilda Banken 16/31.10.28 MTN (XS1511589605) |

EUR | 100 | % | 102,1560 | 102 156,00 | 0,52 | ||

| 0,1250 % Société Générale 20/24.02.26 MTN (FR0013486701) |

EUR | 200 | 100 | % | 99,7030 | 199 406,00 | 1,02 | |

| 5,7500 % Spain 01/30.07.32 (ES0000012411) |

EUR | 70 | 70 | % | 154,0770 | 107 853,90 | 0,55 | |

| 4,7000 % Spain 09/30.07.41 (ES00000121S7) |

EUR | 50 | 100 | 50 | % | 164,9500 | 82 475,00 | 0,42 |

| 5,1500 % Spain 13/31.10.44 (ES00000124H4) |

EUR | 280 | 70 | % | 180,8530 | 506 388,40 | 2,58 | |

| 3,4500 % Spain 16/30.07.66 (ES00000128E2) |

EUR | 100 | % | 151,6420 | 151 642,00 | 0,77 | ||

| 6,0000 % Spain 99/31.01.29 (ES0000011868) |

EUR | 200 | 100 | % | 141,7070 | 283 414,00 | 1,44 | |

| 0,3750 % SpareBank 1 Boligkreditt 16/09.03.23 MTN PF (XS1377237869) |

EUR | 200 | 200 | % | 101,0230 | 202 046,00 | 1,03 | |

| 0,1250 % Stadshypotek 16/05.10.26 MTN PF (XS1499574991) |

EUR | 100 | 150 | % | 100,7310 | 100 731,00 | 0,51 | |

| 1,5000 % Stedin Holding 21/Und. (XS2314246526) |

EUR | 100 | 100 | % | 100,6720 | 100 672,00 | 0,51 | |

| 2,2500 % Takeda Pharmaceutical 18/21.11.26 Reg S (XS1843449122) |

EUR | 140 | % | 109,1840 | 152 857,60 | 0,78 | ||

| 0,7500 % Telenor 19/31.05.26 MTN (XS2001737324) |

EUR | 210 | % | 102,3730 | 214 983,30 | 1,09 | ||

| 3,0000 % Telia Company 17/04.04.78 (XS1590787799) |

EUR | 100 | % | 103,2710 | 103 271,00 | 0,53 | ||

| 0,2500 % UBS Group 21/03.11.26 (CH1142231682) |

EUR | 200 | 200 | % | 99,6800 | 199 360,00 | 1,01 | |

| 0,6250 % Vonovia Finance 19/07.10.27 MTN (DE000A2R8ND3) |

EUR | 200 | % | 100,2350 | 200 470,00 | 1,02 | ||

| Verbriefte Geldmarktinstrumente | ||||||||

| 0,0000 % Bouni Poliennali Del Tes 21/29.11.22 (IT0005440679) |

EUR | 350 | 350 | % | 100,4330 | 351 515,50 | 1,79 | |

| 1,0000 % Caixa Geral de Depositos 15/27.01.22 MTN PF (PTCGH1OE0014) |

EUR | 200 | % | 100,1000 | 200 200,00 | 1,02 | ||

| 0,7800 % NatWest Group 21/26.02.30 MTN (XS2307853098) |

EUR | 100 | 100 | % | 98,9350 | 98 935,00 | 0,50 | |

| Summe Wertpapiervermögen | 19 252 821,90 | 98,01 | ||||||

| Bankguthaben und nicht verbriefte Geldmarktinstrumente |

212 008,07 | 1,08 | ||||||

| Bankguthaben | 212 008,07 | 1,08 | ||||||

| Verwahrstelle (täglich fällig) | ||||||||

| EUR – Guthaben | EUR | 193 977,84 | % | 100 | 193 977,84 | 0,99 | ||

| Guthaben in sonstigen EU/EWR-Währungen |

EUR | 11 125,23 | % | 100 | 11 125,23 | 0,06 | ||

| Guthaben in Nicht-EU/EWR-Währungen |

||||||||

| Britische Pfund | GBP | 559,00 | % | 100 | 665,75 | 0,00 | ||

| Mexikanische Peso | MXN | 134 137,80 | % | 100 | 5 765,42 | 0,03 | ||

| US Dollar | USD | 15,38 | % | 100 | 13,61 | 0,00 | ||

| Südafrikanische Rand | ZAR | 8 284,98 | % | 100 | 460,22 | 0,00 | ||

| Sonstige Vermögensgegenstände |

190 276,18 | 0,96 | ||||||

| Zinsansprüche | EUR | 190 276,18 | % | 100 | 190 276,18 | 0,96 | ||

| Sonstige Verbindlichkeiten | -10 645,62 | -0,05 | ||||||

| Verbindlichkeiten aus Kostenpositionen |

EUR | -10 645,62 | % | 100 | -10 645,62 | -0,05 | ||

| Fondsvermögen | 19 644 460,53 | 100,00 | ||||||

| Anteilwert | 31,62 | |||||||

| Umlaufende Anteile | 621 234,381 | |||||||

Durch Rundung der Prozentanteile bei der Berechnung können geringfügige Rundungsdifferenzen entstanden sein.

Devisenkurse (in Mengennotiz)

| per 30.12.2021 | |||

| Britische Pfund | GBP | 0,839650 | = EUR 1 |

| Mexikanische Peso | MXN | 23,265900 | = EUR 1 |

| US Dollar | USD | 1,130150 | = EUR 1 |

| Südafrikanische Rand | ZAR | 18,002050 | = EUR 1 |

Während des Berichtszeitraums abgeschlossene Geschäfte, soweit sie nicht mehr in der Vermögensaufstellung erscheinen

Käufe und Verkäufe in Wertpapieren, Investmentanteilen und Schuldscheindarlehen (Marktzuordnung zum Berichtsstichtag)

| Wertpapierbezeichnung | Stück bzw. Whg. in 1000 |

Käufe bzw. Zugänge |

Verkäufe bzw. Abgänge |

| Börsengehandelte Wertpapiere | |||

| Verzinsliche Wertpapiere | |||

| 1,2500 % AIB Group 19/28.05.24 MTN (XS2003442436) | EUR | 160 | |

| 3,1500 % Austria 12/20.06.44 MTN (AT0000A0VRQ6) | EUR | 180 | 180 |

| 4,5000 % Belgium 11/28.03.26 S.64 (BE0000324336) | EUR | 150 | |

| 0,8000 % Belgium 17/22.06.27 S.81 (BE0000341504) | EUR | 500 | |

| 0,3750 % Deutsche Post 20/20.05.26 MTN (XS2177122541) | EUR | 190 | |

| 0,0500 % Erste Group Bank 20/16.09.25 (AT0000A2JAF6) | EUR | 100 | |

| 0,1250 % Euroclear Bank 20/07.07.25 MTN (BE6322991462) | EUR | 100 | |

| 1,0000 % Euronext 18/18.04.25 (XS1789623029) | EUR | 100 | |

| 0,0000 % European Stability Mechanism 20/13.10.27 (EU000A1G0EK7) | EUR | 300 | 300 |

| 0,0000 % European Union 20/04.10.30 (EU000A283859) | EUR | 110 | |

| 0,0000 % European Union 20/04.11.25 MTN (EU000A284451) | EUR | 70 | |

| 0,5000 % Finland 16/15.04.26 (FI4000197959) | EUR | 550 | |

| 2,7500 % France O.A.T. 11/25.10.27 (FR0011317783) | EUR | 850 | |

| 6,0000 % France O.A.T. 93/25.10.25 (FR0000571150) | EUR | 70 | |

| 1,2500 % Goldman Sachs Group 16/01.05.25 MTN (XS1509006380) | EUR | 90 | |

| 4,5000 % Italy B.T.P. 13/01.03.24 (IT0004953417) | EUR | 350 | |

| 1,1250 % JT INTL FIN SER 18/28.09.25 MTN (XS1883352095) | EUR | 100 | |

| 1,1250 % Medtronic Global Holdings 19/07.03.27 (XS1960678255) | EUR | 110 | |

| 0,8720 % Mitsubishi UFJ Financial Group 17/07.09.24 MTN (XS1675764945) | EUR | 170 | |

| 4,0000 % Netherlands 05/15.01.37 (NL0000102234) | EUR | 150 | |

| 0,7500 % Netherlands 18/15.07.28 (NL0012818504) | EUR | 500 | |

| 1,0000 % OMV 17/14.12.26 MTN (XS1734689620) | EUR | 170 | |

| 4,9000 % Spain 07/30.07.40 (ES00000120N0) | EUR | 90 | |

| 1,4500 % Spain 19/30.04.29 (ES0000012E51) | EUR | 100 | |

| 0,2500 % Stryker 19/03.12.24 (XS2087622069) | EUR | 180 | |

| 2,8750 % Suez 17/und. (FR0013252061) | EUR | 100 | |

| 0,0000 % Unedic 20/25.11.28 MTN (FR0014000667) | EUR | 200 | |

| 1,7500 % Wirtschafts & Infrastr.bank Hessen 14/15.04.24 IHS (DE000A1R0139) | EUR | 100 | |

| Verbriefte Geldmarktinstrumente | |||

| 0,5000 % Abbvie 20/21 (XS2125913603) | EUR | 150 | |

| 2,5000 % Coöperatieve Rabobank 14/26.05.26 (XS1069772082) | EUR | 200 | |

| 1,8750 % Corporación Andina de Fomento 14/29.05.21 MTN (XS1072571364) | EUR | 110 | |

| 3,8750 % DNB Boligkreditt 11/16.06.21 MTN PF (XS0637846725) | EUR | 350 | |

| 2,3000 % Italy 18/15.10.21 (IT0005348443) | EUR | 800 | |

| 5,0000 % Italy B.T.P. 11/01.03.22 (IT0004759673) | EUR | 350 | |

| 5,5000 % Italy B.T.P. 12/01.11.22 (IT0004848831) | EUR | 600 | |

| 1,3500 % Italy B.T.P. 15/15.04.22 (IT0005086886) | EUR | 800 | 800 |

| 1,0000 % Nordea Bank 16/07.09.26 MTN (XS1486520403) | EUR | 120 | |

| 4,0000 % SpareBank 1 Boligkreditt 11/03.02.21 MTN PF (XS0587952085) | EUR | 400 |

Ertrags- und Aufwandsrechnung (inkl. Ertragsausgleich)

für den Zeitraum vom 01.01.2021 bis 31.12.2021

| I. Erträge | ||||

| 1. Zinsen aus inländischen Wertpapieren | EUR | 80 020,85 | ||

| 2. Zinsen aus ausländischen Wertpapieren (vor Quellensteuer) | EUR | 316 983,82 | ||

| 3. Zinsen aus Liquiditätsanlagen im Inland | EUR | 130,26 | ||

| Summe der Erträge | EUR | 397 134,93 | ||

| II. Aufwendungen | ||||

| 1. Zinsen aus Kreditaufnahmen1) | EUR | -2 663,17 | ||

| davon: | ||||

| Bereitstellungszinsen | EUR | -153,20 | ||

| 2. Verwaltungsvergütung | EUR | -119 879,76 | ||

| davon: | ||||

| Kostenpauschale | EUR | -119 879,76 | ||

| 3. Sonstige Aufwendungen | EUR | -10,77 | ||

| davon: | ||||

| Aufwendungen für Rechts- und Beratungskosten | EUR | -10,77 | ||

| Summe der Aufwendungen | EUR | -122 553,70 | ||

| III. Ordentlicher Nettoertrag | EUR | 274 581,23 | ||

| IV. Veräußerungsgeschäfte | ||||

| 1. Realisierte Gewinne | EUR | 182 681,02 | ||

| 2. Realisierte Verluste | EUR | -318 431,79 | ||

| Ergebnis aus Veräußerungsgeschäften | EUR | -135 750,77 | ||

| V. Realisiertes Ergebnis des Geschäftsjahres | EUR | 138 830,46 | ||

| 1. Nettoveränderung der nichtrealisierten Gewinne | EUR | -787 505,91 | ||

| 2. Nettoveränderung der nichtrealisierten Verluste | EUR | -93 913,72 | ||

| VI. Nichtrealisiertes Ergebnis des Geschäftsjahres | EUR | -881 419,63 | ||

| VII. Ergebnis des Geschäftsjahres | EUR | -742 589,17 |

Hinweis: Die Nettoveränderung der nichtrealisierten Gewinne (Verluste) errechnet sich aus Gegenüberstellung der Summe aller nichtrealisierten Gewinne (Verluste) zum Ende des Geschäftsjahres und der Summe aller nichtrealisierten Gewinne (Verluste) zu Beginn des Geschäftsjahres. In die Summe der nichtrealisierten Gewinne (Verluste) fließen die positiven (negativen) Differenzen ein, die aus dem Vergleich der Wertansätze der einzelnen Vermögensgegenstände zum Berichtsstichtag mit den Anschaffungskosten resultieren.

Die nichtrealisierten Ergebnisse werden ohne Ertragsausgleich ausgewiesen.

1) Enthalten sind negative Zinsen auf Bankguthaben.

Entwicklungsrechnung für das Sondervermögen

| I. Wert des Sondervermögens am Beginn des Geschäftsjahres | EUR | 23 381 772,56 |

| 1. Ausschüttung/Steuerabschlag für das Vorjahr | EUR | -399 640,44 |

| 2. Mittelzufluss (netto) | EUR | -2 610 412,86 |

| a) Mittelzuflüsse aus Anteilscheinverkäufen | EUR | 1 653 475,13 |

| b) Mittelabflüsse aus Anteilscheinrücknahmen | EUR | -4 263 887,99 |

| 3. Ertrags- und Aufwandsausgleich | EUR | 15 330,44 |

| 4. Ergebnis des Geschäftsjahres | EUR | -742 589,17 |

| davon: | ||

| Nettoveränderung der nichtrealisierten Gewinne | EUR | -787 505,91 |

| Nettoveränderung der nichtrealisierten Verluste | EUR | -93 913,72 |

| II. Wert des Sondervermögens am Ende des Geschäftsjahres | EUR | 19 644 460,53 |

Verwendungsrechnung für das Sondervermögen

| Berechnung der Ausschüttung | Insgesamt | Je Anteil | |

| I. Für die Ausschüttung verfügbar | |||

| 1. Vortrag aus dem Vorjahr | EUR | 2 518 823,60 | 4,05 |

| 2. Realisiertes Ergebnis des Geschäftsjahres | EUR | 138 830,46 | 0,23 |

| 3. Zuführung aus dem Sondervermögen | EUR | 0,00 | 0,00 |

| II. Nicht für die Ausschüttung verwendet | |||

| 1. Der Wiederanlage zugeführt | EUR | 0,00 | 0,00 |

| 2. Vortrag auf neue Rechnung | EUR | -2 384 310,93 | -3,84 |

| III. Gesamtausschüttung | EUR | 273 343,13 | 0,44 |

Vergleichende Übersicht über die letzten drei Geschäftsjahre

| Fondsvermögen am Ende des Geschäftsjahres EUR | Anteilwert EUR | |

| 2021 | 19 644 460,53 | 31,62 |

| 2020 | 23 381 772,56 | 33,27 |

| 2019 | 23 562 621,53 | 32,87 |

| 2018 | 22 877 791,87 | 31,70 |

Anhang gemäß § 7 Nr. 9 KARBV

Angaben nach der Derivateverordnung

Das durch Derivate erzielte zu Grunde liegende Exposure:

EUR 0,00

Angaben nach dem qualifizierten Ansatz:

Zusammensetzung des Vergleichsvermögens

iBoxx Euro Overall Index

Potenzieller Risikobetrag für das Marktrisiko

| kleinster potenzieller Risikobetrag | % | 94,302 |

| größter potenzieller Risikobetrag | % | 109,292 |

| durchschnittlicher potenzieller Risikobetrag | % | 102,926 |

Die Risikokennzahlen wurden für den Zeitraum vom 01.01.2021 bis 31.12.2021 auf Basis der VaR-Methode der historischen Simulation mit den Parametern 99% Konfidenzniveau, 10 Tage Haltedauer unter Verwendung eines effektiven, historischen Beobachtungszeitraumes von einem Jahr berechnet. Als Bewertungsmaßstab wird das Risiko eines derivatefreien Vergleichsvermögens herangezogen. Unter dem Marktrisiko versteht man das Risiko, das sich aus der ungünstigsten Entwicklung von Marktpreisen für das Sondervermögen ergibt. Bei der Ermittlung des Marktrisikopotenzials wendet die Gesellschaft den qualifizierten Ansatz im Sinne der Derivate-Verordnung an.

Die durchschnittliche Hebelwirkung aus der Nutzung von Derivaten betrug im Berichtszeitraum 1,0, wobei zur Berechnung der Hebelwirkung die Bruttomethode verwendet wurde.

Sonstige Angaben

Anteilwert: EUR 31,62

Umlaufende Anteile: 621 234,381

Angabe zu den Verfahren zur Bewertung der Vermögensgegenstände:

Die Bewertung erfolgt durch die Verwahrstelle unter Mitwirkung der Kapitalverwaltungsgesellschaft. Die Verwahrstelle stützt sich hierbei grundsätzlich auf externe Quellen.

Sofern keine handelbaren Kurse vorliegen, werden Bewertungsmodelle zur Preisermittlung (abgeleitete Verkehrswerte) genutzt, die zwischen Verwahrstelle und Kapitalverwaltungsgesellschaft abgestimmt sind und sich so weit als möglich auf Marktparameter stützen. Diese Vorgehensweise unterliegt einem permanenten Kontrollprozess. Preisauskünfte Dritter werden durch andere Preisquellen, modellhafte Rechnungen oder durch andere geeignete Verfahren auf Plausibilität geprüft.

Die in diesem Bericht ausgewiesenen Anlagen werden nicht zu abgeleiteten Verkehrswerten bewertet.

Angaben zur Transparenz sowie zur Gesamtkostenquote:

Die Gesamtkostenquote belief sich auf 0,60% p.a. Die Gesamtkostenquote drückt die Summe der Kosten und Gebühren (ohne Transaktionskosten) einschließlich eventueller Bereitstellungszinsen als Prozentsatz des durchschnittlichen Fondsvolumens innerhalb eines Geschäftsjahres aus.

Für das Sondervermögen ist gemäß den Anlagebedingungen eine an die Kapitalverwaltungsgesellschaft abzuführende Pauschalgebühr von 0,60% p.a. vereinbart. Davon entfallen bis zu 0,08% p.a. auf die Verwahrstelle und bis zu 0,02% p.a. auf Dritte (Druck- und Veröffentlichungskosten, Abschlussprüfung sowie Sonstige).

Im Geschäftsjahr vom 1. Januar 2021 bis 31. Dezember 2021 erhielt die Kapitalverwaltungsgesellschaft DWS Investment GmbH für das Investmentvermögen Barmenia Renditefonds DWS keine Rückvergütung der aus dem Sondervermögen an die Verwahrstelle oder an Dritte geleisteten Vergütungen und Aufwendungserstattungen, bis auf von Brokern zur Verfügung gestellte Finanzinformationen für Research-Zwecke.

Die Gesellschaft zahlt von dem auf sie entfallenden Teil der Kostenpauschale mehr als 10% an Vermittler von Anteilen des Sondervermögens auf den Bestand von vermittelten Anteilen.

Die wesentlichen sonstigen Erträge und sonstigen Aufwendungen sind in der Ertrags- und Aufwandsrechnung dargestellt.

Die im Berichtszeitraum gezahlten Transaktionskosten beliefen sich auf EUR 412,08. Die Transaktionskosten berücksichtigen sämtliche Kosten, die im Berichtszeitraum für Rechnung des Fonds separat ausgewiesen bzw. abgerechnet wurden und in direktem Zusammenhang mit einem Kauf oder Verkauf von Vermögensgegenständen stehen. Eventuell gezahlte Finanztransaktionssteuern werden in die Berechnung einbezogen.

Der Anteil der Transaktionen, die im Berichtszeitraum für Rechnung des Fondsvermögens über Broker ausgeführt wurden, die eng verbundene Unternehmen und Personen (Anteil von fünf Prozent und mehr) sind, betrug 4,30 Prozent der Gesamttransaktionen. Ihr Umfang belief sich hierbei auf insgesamt 960 929,62 EUR.

Angaben zur Mitarbeitervergütung

Die DWS Investment GmbH („die Gesellschaft“) ist eine Tochtergesellschaft der DWS Group GmbH & Co. KGaA („DWS KGaA“), Frankfurt am Main, einem der weltweit führenden Vermögensverwalter mit einer breiten Palette an Investmentprodukten und -dienstleistungen über alle wichtigen Anlageklassen sowie auf Wachstumstrends zugeschnittenen Lösungen.

Die DWS KGaA, an der die Deutsche Bank AG eine Mehrheitsbeteiligung hält, ist an der Frankfurter Wertpapierbörse notiert.

Infolge einer branchenspezifischen Regulierung gemäß OGAW V (fünfte Richtlinie betreffend bestimmte Organismen für gemeinsame Anlagen in Wertpapieren) sowie gemäß § 1 und § 27 der deutschen Institutsvergütungsverordnung („InstVV“) findet die Vergütungspolitik und -strategie des Deutsche Bank Konzerns („DB Konzern“) keine Anwendung auf die Gesellschaft. Die DWS KGaA und ihre Tochterunternehmen („DWS Konzern“ oder nur „Konzern“) verfügen über eigene vergütungsbezogene Governance-Regeln, Richtlinien und Strukturen, unter anderem einen konzerninternen DWS-Leitfaden zur Ermittlung von Mitarbeitern mit wesentlichem Einfluss auf Ebene der Gesellschaft sowie auf Ebene des DWS Konzerns im Einklang mit den in der OGAW V und den Leitlinien der Europäischen Wertpapier- und Marktaufsichtsbehörde für solide Vergütungspolitiken („ESMA-Leitlinien“) aufgeführten Kriterien.

Governance-Struktur

Das Management des DWS Konzerns erfolgt durch ihre Komplementärin, DWS Management GmbH. Die Komplementärin hat im Juni 2020 ihre Zuständigkeitsbereiche überarbeitet und nunmehr sechs Managing Directors, die die Geschäftsführung („GF“) des Konzerns bilden. Die durch das DWS Compensation Committee („DCC“) unterstützte Geschäftsführung ist für die Einführung und Umsetzung des Vergütungssystems für Mitarbeiter verantwortlich. Dabei wird sie vom Aufsichtsrat der DWS KGaA kontrolliert, der ein Remuneration Committee („RC“) eingerichtet hat. Das RC unterstützt den Aufsichtsrat bei der Überwachung der angemessenen Ausgestaltung der Vergütungssysteme für die Konzernmitarbeiter. Dies erfolgt unter Berücksichtigung der Auswirkung des Vergütungssystems auf das konzernweite Risiko-, Kapital- und Liquiditätsmanagement sowie die Übereinstimmung der Vergütungsstrategie mit der Geschäfts- und Risikostrategie des DWS Konzerns.

Aufgabe des DCC ist die Entwicklung und Gestaltung von nachhaltigen Vergütungsrahmenwerken und Grundsätzen der Unternehmenstätigkeit, die Aufstellung von Empfehlungen zur Gesamtvergütung sowie die Sicherstellung einer angemessenen Governance und Kontrolle im Hinblick auf Vergütung und Zusatzleistungen für den Konzern. Das DCC legt quantitative und qualitative Faktoren zur Leistungsbeurteilung als Basis für vergütungsbezogene Entscheidungen fest und gibt Empfehlungen für die Geschäftsführung bezüglich des jährlichen Pools der variablen Vergütung und dessen Zuteilung zu verschiedenen Geschäftsbereichen und Infrastrukturfunktionen ab. Stimmberechtigte Mitglieder des DCC sind der Chief Executive Officer („CEO“), Chief Financial Officer („CFO“), Chief Operating Officer („COO“) und Global Head of HR. Der Head of Reward & Analytics ist nicht stimmberechtigtes Mitglied. Kontrollfunktionen wie Compliance, Anti-Financial Crime und Risk Management werden durch den CFO und den COO im DCC vertreten und sind im Hinblick auf ihre jeweiligen Aufgaben und Funktionen bei der Ausgestaltung und Umsetzung der Vergütungssysteme des Konzerns angemessen einbezogen. Damit soll einerseits sichergestellt werden, dass es durch die Vergütungssysteme nicht zu Interessenkonflikten kommt und andererseits die Auswirkungen auf das Risikoprofil des Konzerns überprüft werden. Das DCC überprüft das Vergütungsrahmenwerk des Konzerns mindestens einmal jährlich. Dazu gehört die Überprüfung der für die Gesellschaft geltenden Grundsätze sowie eine Beurteilung, ob aufgrund von Unregelmäßigkeiten wesentliche Änderungen oder Ergänzungen vorzunehmen sind.

Das DCC wird von zwei Unter-Ausschüssen unterstützt: Dem DWS Compensation Operating Committee („COC“), das implementiert wurde, um das DCC bei der Überprüfung der technischen Gültigkeit, der Operationalisierung und der Genehmigung von neuen oder bestehenden Vergütungsplänen zu unterstützen. Dem Integrity Review Committee („IRC“), das eingerichtet wurde, um Angelegenheiten im Zusammenhang mit der Aussetzung und dem Verfall von aufgeschobenen DWS-Vergütungselementen zu prüfen und darüber zu entscheiden.

Im Rahmen der jährlichen internen Überprüfung auf Ebene des DWS Konzerns wurde festgestellt, dass die Ausgestaltung des Vergütungssystems angemessen ist und keine wesentlichen Unregelmäßigkeiten vorliegen.

Vergütungsstruktur

Für die Mitarbeiter der Gesellschaft gelten die Vergütungsstandards und -grundsätze der DWS-Vergütungspolitik, die jährlich überprüft wird. Im Rahmen der Vergütungspolitik verwendet der Konzern, einschließlich der Gesellschaft, einen Gesamtvergütungsansatz („GV“), der Komponenten für eine fixe („FV“) und variable Vergütung („VV“) umfasst.

Der Konzern stellt sicher, dass FV und VV für alle Kategorien und Gruppen von Mitarbeitern angemessen aufeinander abgestimmt werden. Die Strukturen und Ebenen des GV entsprechenden subdivisionalen und regionalen Vergütungsstrukturen, internen Zusammenhängen sowie Marktdaten und tragen zu einer einheitlichen Gestaltung innerhalb des Konzerns bei. Eines der Hauptziele der Konzernstrategie besteht darin, nachhaltige Leistung über alle Ebenen einheitlich anzuwenden und die Transparenz bei Vergütungsentscheidungen und deren Auswirkung auf Aktionäre und Mitarbeiter im Hinblick auf die Geschäftsentwicklung des DWS Konzerns sowie – soweit zutreffend – des DB Konzerns zu erhöhen. Ein wesentlicher Aspekt der Konzern-Vergütungsstrategie ist die Schaffung eines langfristigen Gleichgewichts zwischen den Interessen von Mitarbeitern, Aktionären und Kunden.

Die fixe Vergütung entlohnt die Mitarbeiter entsprechend ihren Qualifikationen, Erfahrungen und Kompetenzen sowie den Anforderungen, der Bedeutung und dem Umfang ihrer Funktionen. Bei der Festlegung eines angemessenen Betrags für die fixe Vergütung werden das marktübliche Vergütungsniveau für jede Rolle sowie interne Vergleiche und geltende regulatorische Vorgaben herangezogen.

Mit der variablen Vergütung hat der Konzern ein diskretionäres Instrument an der Hand, mit dem er Mitarbeiter für ihre Leistungen und Verhaltensweisen zusätzlich entlohnen kann, ohne eine zu hohe Risikotoleranz zu fördern. Bei der Festlegung der VV werden solide Risikomaßstäbe durch Einbeziehung der Risikotoleranz des Konzerns, dessen Tragfähigkeit und Finanzlage sowie durch eine völlig flexible Politik im Hinblick auf die Gewährung bzw. „Nicht-Gewährung“ der VV angesetzt. Die VV besteht generell aus zwei Bestandteilen: Der „Gruppenkomponente“ und der „individuellen Komponente“. Es gibt weiterhin keine Garantien für eine VV im laufenden Beschäftigungsverhältnis.

Für das Geschäftsjahr 2020 wird die Gruppenkomponente überwiegend anhand von drei Erfolgskennzahlen („Key Performance Indicators“ – „KPIs“) auf Ebene des DWS Konzerns bestimmt: Bereinigte Aufwands-Ertrags-Relation („Adjusted Cost Income Ratio“ – „CIR“), Nettomittelzuflüsse und Dividendenausschüttung. Diese drei KPI’s stellen wichtige Gradmesser für die Finanzziele des DWS Konzerns dar und bilden dessen nachhaltige Leistung ab.

Für Mitarbeiter auf Managementebene berücksichtigt die Gruppenkomponente zusätzlich vier gleich gewichtete KPIs auf Ebene des DB Konzerns.1)

Je nach Anspruch wird die „individuelle Komponente“ entweder als individuelle VV („IVV“) oder als Anerkennungsprämie („Recognition Award“) gewährt. Die IVV berücksichtigt zahlreiche finanzielle und nichtfinanzielle Faktoren. Dazu gehören der Vergleich mit der Referenzgruppe des Mitarbeiters und Überlegungen zur Mitarbeiterbindung. Der Recognition Award bietet die Möglichkeit, außergewöhnliche Beiträge von Mitarbeitern, die keinen Anspruch auf eine IVV haben (das sind generell Mitarbeiter der unteren Hierarchieebenen), anzuerkennen und zu belohnen. Pro Jahr gibt es zwei Nominierungsprozesse.

Sowohl die Gruppen- als auch die individuelle Komponente der VV kann in bar oder in Form von aktienbasierten oder fondsbasierten Instrumenten im Rahmen der Konzern-Vereinbarungen in Bezug auf die aufgeschobene Vergütung ausgezahlt bzw. gewährt werden. Der Konzern behält sich das Recht vor, den Gesamtbetrag der VV, einschließlich der Gruppenkomponente, auf null zu reduzieren, wenn gemäß geltendem lokalen Recht ein erhebliches Fehlverhalten, leistungsbezogene Maßnahmen, Disziplinarmaßnahmen oder ein nicht zufriedenstellendes Verhalten seitens eines Mitarbeiters vorliegen.

1) DB Konzern KPIs: Harte Kernkapitalquote („CET1-Quote“), Verschuldungsquote, bereinigte zinsunabhängige Aufwendungen sowie Eigenkapitalrendite nach Steuern, basierend auf dem materiellen Eigenkapital („RoTE“)

Festlegung der VV und angemessene Risikoadjustierung

Die VV-Pools des Konzerns werden einer angemessenen Anpassung der Risiken unterzogen, die die Adjustierung ex ante als auch ex post umfasst. Die angewandte robuste Methode soll sicherstellen, dass bei der Festlegung der VV sowohl der risikoadjustierten Leistung als auch der Kapital- und Liquiditätsausstattung des Konzerns Rechnung getragen wird. Die Ermittlung des Gesamtbetrags der VV orientiert sich primär an (i) der Tragfähigkeit des Konzerns (das heißt, was „kann“ der DWS Konzern langfristig an VV im Einklang mit regulatorischen Anforderungen gewähren) und (ii) der Leistung (das heißt, was „sollte“ der Konzern an VV gewähren, um für eine angemessene leistungsbezogene Vergütung zu sorgen und gleichzeitig den langfristigen Erfolg des Unternehmens zu sichern).

Der Konzern hat für die Festlegung der VV auf Ebene der individuellen Mitarbeiter die „Grundsätze für die Festlegung der variablen Vergütung“ eingeführt. Diese enthalten Informationen über die Faktoren und Messgrößen, die bei Entscheidungen zur IVV berücksichtigt werden müssen. Dazu zählen beispielsweise Investmentperformance, Kundenbindung, Erwägungen zur Unternehmenskultur sowie Zielvereinbarungen und Leistungsbeurteilungen im Rahmen des „Ganzheitliche Leistung“-Ansatzes. Zudem werden Hinweise der Kontrollfunktionen und Disziplinarmaßnahmen sowie deren Einfluss auf die VV einbezogen.

Das DWS DCC verwendet im Rahmen eines diskretionären Entscheidungsprozesses finanzielle und nichtfinanzielle Kennzahlen zur Ermittlung differenzierter und leistungsbezogener VV-Pools für die Geschäfts- und Infrastrukturbereiche.

Vergütung für das Jahr 2020

Trotz der anhaltenden Pandemie trugen das vielfältige Angebot an Anlageprodukten und -lösungen sowie die sich wieder stabilisierenden Märkte zu erheblichen Nettomittelzuflüssen im Jahr 2020 bei und ermöglichten es dem DWS Konzern, seine strategischen Ziele erfolgreich umzusetzen. Der verstärkte Fokus auf die Anlageperformance und die erhöhte Nachfrage der Anleger nach anvisierten Anlageklassen waren wesentliche Treiber für diesen Erfolg.

Vor diesem Hintergrund hat das DCC die Tragfähigkeit der VV für das Jahr 2020 kontrolliert und festgestellt, dass die Kapital- und Liquiditätsausstattung des Konzerns über den regulatorisch vorgeschriebenen Mindestanforderungen und dem internen Schwellenwert für die Risikotoleranz liegt.

Als Teil der im März 2021 für das Performance-Jahr 2020 gewährten VV wurde die Gruppenkomponente allen berechtigten Mitarbeitern auf Basis der Bewertung der festgelegten Leistungskennzahlen gewährt. Die Geschäftsführung des DWS Konzerns hat für 2020 unter Berücksichtigung der beträchtlichen Leistung der Mitarbeiter und in ihrem Ermessen einen Zielerreichungsgrad von 98,50% festgelegt.

Unter Berücksichtigung der vom Vorstand der Deutsche Bank AG festgelegten Zielerreichung des DB Konzerns wurde der hybride Zielerreichungsgrad für Mitarbeiter der Managementebene mit 85,50 % für das Jahr 2020 festgelegt.

Identifizierung von Risikoträgern

Gemäß Gesetz vom 17. Dezember 2010 über die Organismen für gemeinsame Anlagen (in seiner jeweils gültigen Fassung) sowie den ESMA-Leitlinien unter Berücksichtigung der OGAW-Richtlinie hat die Gesellschaft Mitarbeiter mit wesentlichem Einfluss auf das Risikoprofil der Gesellschaft ermittelt („Risikoträger“). Das Identifizierungsverfahren basiert auf der Bewertung des Einflusses folgender Kategorien von Mitarbeitern auf das Risikoprofil der Gesellschaft oder einen von ihr verwalteten Fonds: (a) Geschäftsführung/Senior Management, (b) Portfolio-/Investmentmanager, (c) Kontrollfunktionen, (d) Mitarbeiter mit Leitungsfunktionen in Verwaltung, Marketing und Human Resources, (e) sonstige Mitarbeiter (Risikoträger) mit wesentlichem Einfluss, (f) sonstige Mitarbeiter in der gleichen Vergütungsstufe wie sonstige Risikoträger, deren Tätigkeit einen Einfluss auf das Risikoprofil der Gesellschaft oder des Konzerns hat. Mindestens 40% der VV für Risikoträger werden aufgeschoben vergeben. Des Weiteren werden für wichtige Anlageexperten mindestens 50% sowohl des direkt ausgezahlten als auch des aufgeschobenen Teils in Form von aktienbasierten oder fondsbasierten Instrumenten des DWS Konzerns gewährt. Alle aufgeschobenen Komponenten sind bestimmten Leistungs- und Verfallbedingungen unterworfen, um eine angemessene nachträgliche Risikoadjustierung zu gewährleisten. Bei einem VV-Betrag von weniger als EUR 50.000 erhalten Risikoträger ihre gesamte VV in bar und ohne Aufschub.

Zusammenfassung der Informationen zur Vergütung für die Gesellschaft für 20202)

| Jahresdurchschnitt der Mitarbeiterzahl | 495 |

| Gesamtvergütung | EUR 72 263 920 |

| Fixe Vergütung | EUR 49 892 007 |

| Variable Vergütung | EUR 22 371 913 |

| davon: Carried Interest | EUR 0 |

| Gesamtvergütung für Senior Management3) | EUR 6 927 072 |

| Gesamtvergütung für sonstige Risikoträger4) | EUR 15 008 666 |

| Gesamtvergütung für Mitarbeiter mit Kontrollfunktionen | EUR 2 473 707 |

2) Vergütungsdaten für Delegierte, an die die Gesellschaft Portfolio- oder Risikomanagementaufgaben übertragen hat, sind nicht in der Tabelle erfasst.

3) „Senior Management“ umfasst nur den Vorstand der Gesellschaft. Der Vorstand erfüllt die Definition als Führungskräfte der Gesellschaft. Über den Vorstand hinaus wurden keine weiteren Führungskräfte identifiziert.

4) Identifizierte sonstige Risikoträger mit Kontrollfunktion werden in der Zeile „Mitarbeiter mit Kontrollfunktionen“ ausgewiesen.

Angaben gemäß Verordnung (EU) 2015/2365 über die Transparenz von Wertpapierfinanzierungsgeschäften (WpFinGesch.) und der Weiterverwendung sowie zur Änderung der Verordnung (EU) Nr. 648/2012 – Ausweis nach Abschnitt A

Im Berichtszeitraum lagen keine Wertpapierfinanzierungsgeschäfte gemäß der o.g. rechtlichen Bestimmung vor.

Informationen zu ökologischen und/oder sozialen Merkmalen

Darstellung der offenzulegenden Informationen für regelmäßige Berichte für Finanzprodukte im Sinne des Artikels 8(1) der Verordnung (EU) 2019/2088 (Verordnung über nachhaltigkeitsbezogene Offenlegungspflichten im Finanzdienstleistungssektor) sowie im Sinne des Artikels 6 der Verordnung (EU) 2020/852 (Taxonomie)

Mit diesem Sondervermögen bewarb die Gesellschaft ökologische und soziale Merkmale im Sinne von Artikel 8 der EU-Verordnung 2019/2088 (Verordnung über nachhaltigkeitsbezogene Offenlegungspflichten im Finanzdienstleistungssektor).

Das Fondsmanagement berücksichtigte im Rahmen des Wertpapierauswahlprozesses neben dem finanziellen Erfolg auch ökologische und soziale Aspekte eines Unternehmens sowie dessen Unternehmensleitsätze (sogenannte ESG-Kriterien für die entsprechenden englischen Bezeichnungen Environmental, Social und Governance). Diese Berücksichtigung galt für den gesamten Investitionsprozess. Zudem wurden ESG-Kriterien im Investment-Research integriert. Das beinhaltete die Identifikation von globalen Nachhaltigkeitstrends sowie finanziell relevanten ESG-Themen und -Herausforderungen. Wurde nach der ESG-integrierten Fundamentalanalyse eine Investition in ein Unternehmen getätigt, so wurde diese Investition auch unter ESG-Gesichtspunkten weiter im Portfolio beobachtet.

Um die im Besonderen Teil des Verkaufsprospekts beschriebenen ESG-Kriterien und angewandten Strategien zur Umsetzung des ESG-Ansatzes zu berücksichtigen, verwendete das Fondsmanagement bei der Erstellung und fortlaufenden Überprüfungen der Nachhaltigkeitskriterien sowie deren Einhaltung bei den Engagements einen Filter, der auf einer Analyse der oekom research AG basierte. Darüber hinaus nutzte das Fondsmanagement im Rahmen der fundamentalen Analyse und im gesamten Investment-Research eine spezielle Datenbank, in welche sowohl ESG-Daten von anderen Research-Unternehmen als auch eigene Research-Ergebnisse einflossen.

Des Weiteren wurden im Portfolio insbesondere Risiken, die sich aus den Folgen des Klimawandels ergeben könnten, oder Risiken, die aufgrund der Verletzung international anerkannter Richtlinien entstehen könnten, einer Prüfung unterworfen. Zu den international anerkannten Richtlinien zählten vor allem die zehn Prinzipien des Global Compact der Vereinten Nationen, ILO-Kernarbeitsnormen beziehungsweise UN-Leitprinzipien für Wirtschaft und Menschenrechte und die OECD-Leitsätze für multinationale Unternehmen.

Hinweise

Wertentwicklung

Der Erfolg einer Investmentfondsanlage wird an der Wertentwicklung der Anteile gemessen. Als Basis für die Wertberechnung werden die Anteilwerte (=Rücknahmepreise) herangezogen, unter Hinzurechnung zwischenzeitlicher Ausschüttungen, die z.B. im Rahmen der Investmentkonten bei der DWS Investment GmbH kostenfrei reinvestiert werden; bei inländischen thesaurierenden Fonds wird die – nach etwaiger Anrechnung ausländischer Quellensteuer – vom Fonds erhobene inländische Kapitalertragsteuer zuzüglich Solidaritätszuschlag hinzugerechnet. Die Berechnung der Wertentwicklung erfolgt nach der BVI-Methode. Angaben zur bisherigen Wertentwicklung erlauben keine Prognosen für die Zukunft.

Darüber hinaus sind in den Berichten auch die entsprechenden Vergleichsindizes – soweit vorhanden – dargestellt. Alle Grafik- und Zahlenangaben geben den Stand vom 31. Dezember 2021 wieder (sofern nichts anderes angegeben ist).

Verkaufsprospekte

Alleinverbindliche Grundlage des Kaufs ist der aktuelle Verkaufsprospekt einschließlich Anlagebedingungen sowie das Dokument „Wesentliche Anlegerinformationen“, die Sie bei der DWS Investment GmbH oder den Geschäftsstellen der Deutsche Bank AG und weiteren Zahlstellen erhalten.

Angaben zur Kostenpauschale

In der Kostenpauschale sind folgende Aufwendungen nicht enthalten:

a) im Zusammenhang mit dem Erwerb und der Veräußerung von Vermögensgegenständen entstehende Kosten;

b) im Zusammenhang mit den Kosten der Verwaltung und Verwahrung evtl. entstehende Steuern;

c) Kosten für die Geltendmachung und Durchsetzung von Rechtsansprüchen des Sondervermögens.

Details zur Vergütungsstruktur sind im aktuellen Verkaufsprospekt geregelt.

Ausgabe- und Rücknahmepreise

Börsentäglich im Internet

www.dws.de

Gesonderter Hinweis für betriebliche Anleger:

Anpassung des Aktiengewinns wegen des EuGH-Urteils in der Rs. STEKO Industriemontage GmbH und der Rechtsprechung des BFH zu § 40a KAGG

Der Europäische Gerichtshof (EuGH) hat in der Rs. STEKO Industriemontage GmbH (C-377/07) entschieden, dass die Regelung im KStG für den Übergang vom körperschaftsteuerlichen Anrechnungsverfahren zum Halbeinkünfteverfahren in 2001 europarechtswidrig ist. Das Verbot für Körperschaften, Gewinnminderungen im Zusammenhang mit Beteiligungen an ausländischen Gesellschaften nach § 8b Absatz 3 KStG steuerwirksam geltend zu machen, galt nach § 34 KStG bereits in 2001, während dies für Gewinnminderungen im Zusammenhang mit Beteiligungen an inländischen Gesellschaften erst in 2002 galt. Dies widerspricht nach Auffassung des EuGH der Kapitalverkehrsfreiheit.

Der Bundesfinanzhof (BFH) hat mit Urteil vom 28. Oktober 2009 (Az. I R 27/08) entschieden, dass die Rs. STEKO grundsätzlich Wirkungen auf die Fondsanlage entfaltet. Mit BMF-Schreiben vom 01.02.2011 „Anwendung des BFH-Urteils vom 28. Oktober 2009 – I R 27/08 beim Aktiengewinn („STEKO-Rechtsprechung“)“ hat die Finanzverwaltung insbesondere dargelegt, unter welchen Voraussetzungen nach ihrer Auffassung eine Anpassung eines Aktiengewinns aufgrund der Rs. STEKO möglich ist.

Der BFH hat zudem mit den Urteilen vom 25.6.2014 (I R 33/09) und 30.7.2014 (I R 74/12) im Nachgang zum Beschluss des Bundesverfassungsgerichts vom 17. Dezember 2013 (1 BvL 5/08, BGBl I 2014, 255) entschieden, dass Hinzurechnungen von negativen Aktiengewinnen aufgrund des § 40a KAGG i. d. F. des StSenkG vom 23. Oktober 2000 in den Jahren 2001 und 2002 nicht zu erfolgen hatten und dass steuerfreie positive Aktiengewinne nicht mit negativen Aktiengewinnen zu saldieren waren. Soweit also nicht bereits durch die STEKO-Rechtsprechung eine Anpassung des Anleger-Aktiengewinns erfolgt ist, kann ggf. nach der BFH-Rechtsprechung eine entsprechende Anpassung erfolgen. Die Finanzverwaltung hat sich hierzu bislang nicht geäußert.

Im Hinblick auf mögliche Maßnahmen aufgrund der BFH-Rechtsprechung empfehlen wir Anlegern mit Anteilen im Betriebsvermögen, einen Steuerberater zu konsultieren.

Zweite Aktionärsrechterichtlinie (ARUG II)

Bezüglich der gemäß § 101 Abs. 2 Satz 5 des Kapitalanlagegesetzbuches erforderlichen Angaben nach § 134c Abs. 4 des Aktiengesetzes verweisen wir auf die Informationen, die auf der DWS-Homepage unter „Rechtliche Hinweise“ (www.dws.de/footer/rechtliche-hinweise) gegeben werden.

Die Angaben zur Umschlagsrate des betreffenden Fondsportfolios werden auf der Website „dws.de“ bzw. „dws.com“ unter „Fonds-Fakten“ veröffentlicht. Sie finden diese auch unter folgender Adresse:

Barmenia Renditefonds DWS (https://www.dws.de/rentenfonds/de0008474248-barmenia-renditefonds-dws/)

Russland/Ukraine-Krise

Der eskalierende Konflikt zwischen Russland und der Ukraine markiert einen dramatischen Wendepunkt in Europa, der unter anderem die Sicherheitsarchitektur und die Energiepolitik Europas nachhaltig beeinflussen und für erhebliche Volatilität sorgen dürfte. Allerdings sind die konkreten bzw. möglichen mittel- bis langfristigen Auswirkungen der Krise auf die Konjunktur, einzelne Märkte und Branchen sowie die sozialen Implikationen angesichts der Unsicherheit zum Zeitpunkt der Aufstellung des vorliegenden Berichts nicht abschließend beurteilbar. Die Kapitalverwaltungsgesellschaft des Sondervermögens setzt deshalb ihre Bemühungen im Rahmen ihres Risikomanagements fort, um diese Unsicherheiten bewerten und ihren möglichen Auswirkungen auf die Aktivitäten, die Liquidität und die Wertentwicklung des Sondervermögens begegnen zu können. Die Kapitalverwaltungsgesellschaft ergreift alle als angemessen erachteten Maßnahmen, um die Anlegerinteressen bestmöglich zu schützen.

Coronakrise

Seit Januar 2020 hat sich das Coronavirus ausgebreitet und in der Folgezeit zu einer ernsten, wirtschaftlichen Krise geführt. Die dynamische Ausbreitung des Virus schlug sich mitunter in erheblichen Marktverwerfungen bei zugleich deutlich gestiegenen Volatilitäten nieder. Beschränkungen der Bewegungsfreiheit, wiederholte Lockdown- Maßnahmen, Produktionsstopps sowie unterbrochene Lieferketten übten großen Druck auf nachgelagerte wirtschaftliche Prozesse aus, so dass sich die weltweiten Konjunkturperspektiven erheblich eintrübten. An den Märkten waren zwischenzeitlich – u.a. durch Hilfsprogramme im Rahmen der Geld- und Fiskalpolitik sowie umfassende Impf- und Testkampagnen – zwar spürbare Erholungen und teils neue Höchststände zu beobachten. Dennoch sind die konkreten bzw. möglichen mittel- bis langfristigen Auswirkungen der Krise auf die Konjunktur, einzelne Märkte und Branchen sowie die sozialen Implikationen angesichts der Dynamik der globalen Ausbreitung des Virus bzw. des Auftretens diverser Mutationen und des damit einhergehenden hohen Grads an Unsicherheit zum Zeitpunkt der Aufstellung des vorliegenden Berichts nicht verlässlich beurteilbar. Somit kann es weiterhin zu einer wesentlichen Beeinflussung des jeweiligen Sondervermögens kommen. Ein bedeutendes Maß an Unsicherheit besteht hinsichtlich der finanziellen Auswirkungen der Pandemie, da diese von externen Faktoren wie etwa der Verbreitung des Virus sowie dessen Varianten und den von den einzelnen Regierungen und Zentralbanken ergriffenen Maßnahmen, der erfolgreichen Eindämmung der Entwicklung der Infektionsraten in Verbindung mit den Impfquoten und dem zügigen und nachhaltigen Wiederanlaufen der Konjunktur abhängig sind.

Die Kapitalverwaltungsgesellschaft des Sondervermögens setzt deshalb ihre Bemühungen im Rahmen ihres Risikomanagements fort, um diese Unsicherheiten bewerten und ihren möglichen Auswirkungen auf die Aktivitäten, die Liquidität und die Wertentwicklung des Sondervermögens begegnen zu können. Die Kapitalverwaltungsgesellschaft ergreift alle als angemessen erachteten Maßnahmen, um die Anlegerinteressen bestmöglich zu schützen. In Abstimmung mit den Dienstleistern hat die Kapitalverwaltungsgesellschaft die Folgen der Coronakrise beobachtet und deren Auswirkungen auf das Sondervermögen und die Märkte, in denen dieses investiert, angemessen in ihre Entscheidungsfindung einbezogen. Zum Datum des vorliegenden Berichts wurden dem Sondervermögen gegenüber keine bedeutenden Rücknahmeanträge gestellt; Auswirkungen auf dessen Anteilscheingeschäft werden von der Kapitalverwaltungsgesellschaft kontinuierlich überwacht; die Leistungsfähigkeit der wichtigsten Dienstleister hat keine wesentlichen Beeinträchtigungen erfahren. In diesem Zusammenhang hat sich die Kapitalverwaltungsgesellschaft des Sondervermögens im Einklang mit zahlreichen nationalen Leitlinien nach Gesprächen mit den wichtigsten Dienstleistern (insbesondere hinsichtlich Verwahrstelle, Portfoliomanagement und Fondsadministration) davon überzeugt, dass die getroffenen Maßnahmen und Pläne zur Sicherstellung der Fortführung des Geschäftsbetriebs (u.a. umfangreiche Hygienemaßnahmen in den Räumlichkeiten, Einschränkungen bei Geschäftsreisen und Veranstaltungen, Vorkehrungen zur Gewährleistung eines verlässlichen und reibungslosen Ablaufs der Geschäftsprozesse bei Verdachtsfall auf eine Coronavirus-Infektion, Ausweitung der technischen Möglichkeiten zum mobilen Arbeiten) die derzeit absehbaren bzw. laufenden operativen Risiken eindämmen und gewährleisten, dass die Tätigkeiten des Sondervermögens nicht unterbrochen werden.

Zum Zeitpunkt der Aufstellung des vorliegenden Berichts liegen nach Auffassung der Kapitalverwaltungsgesellschaft weder Anzeichen vor, die gegen die Fortführung des Sondervermögens sprechen, noch ergaben sich für das Sondervermögen Liquiditätsprobleme.

Frankfurt am Main, den 13. April 2022

DWS Investment GmbH, Frankfurt am Main

Die Geschäftsführung

Vermerk des unabhängigen Abschlussprüfers

An die DWS Investment GmbH, Frankfurt am Main

Prüfungsurteil

Wir haben den Jahresbericht des Sondervermögens Barmenia Renditefonds DWS – bestehend aus dem Tätigkeitsbericht für das Geschäftsjahr vom 1. Januar 2021 bis zum 31. Dezember 2021, der Vermögensübersicht und der Vermögensaufstellung zum 31. Dezember 2021, der Ertrags- und Aufwandsrechnung, der Verwendungsrechnung, der Entwicklungsrechnung für das Geschäftsjahr vom 1. Januar 2021 bis zum 31. Dezember 2021 sowie der vergleichenden Übersicht über die letzten drei Geschäftsjahre, der Aufstellung der während des Berichtszeitraums abgeschlossenen Geschäfte, soweit diese nicht mehr Gegenstand der Vermögensaufstellung sind, und dem Anhang – geprüft.

Nach unserer Beurteilung aufgrund der bei der Prüfung gewonnenen Erkenntnisse entspricht der beigefügte Jahresbericht in allen wesentlichen Belangen den Vorschriften des deutschen Kapitalanlagegesetzbuchs (KAGB) und den einschlägigen europäischen Verordnungen und ermöglicht es unter Beachtung dieser Vorschriften, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen.

Grundlage für das Prüfungsurteil

Wir haben unsere Prüfung des Jahresberichts in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführt. Unsere Verantwortung nach diesen Vorschriften und Grundsätzen ist im Abschnitt „Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts“ unseres Vermerks weitergehend beschrieben. Wir sind von der DWS Investment GmbH unabhängig in Übereinstimmung mit den deutschen handelsrechtlichen und berufsrechtlichen Vorschriften und haben unsere sonstigen deutschen Berufspflichten in Übereinstimmung mit diesen Anforderungen erfüllt. Wir sind der Auffassung, dass die von uns erlangten Prüfungsnachweise ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zum Jahresbericht zu dienen.

Verantwortung der gesetzlichen Vertreter für den Jahresbericht

Die gesetzlichen Vertreter der DWS Investment GmbH sind verantwortlich für die Aufstellung des Jahresberichts, der den Vorschriften des deutschen KAGB und den einschlägigen europäischen Verordnungen in allen wesentlichen Belangen entspricht und dafür, dass der Jahresbericht es unter Beachtung dieser Vorschriften ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. Ferner sind die gesetzlichen Vertreter verantwortlich für die internen Kontrollen, die sie in Übereinstimmung mit diesen Vorschriften als notwendig bestimmt haben, um die Aufstellung des Jahresberichts zu ermöglichen, der frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist.

Bei der Aufstellung des Jahresberichts sind die gesetzlichen Vertreter dafür verantwortlich, Ereignisse, Entscheidungen und Faktoren, welche die weitere Entwicklung des Investmentvermögens wesentlich beeinflussen können, in die Berichterstattung einzubeziehen. Das bedeutet u.a., dass die gesetzlichen Vertreter bei der Aufstellung des Jahresberichts die Fortführung des Sondervermögens durch die DWS Investment GmbH zu beurteilen haben und die Verantwortung haben, Sachverhalte im Zusammenhang mit der Fortführung des Sondervermögens, sofern einschlägig, anzugeben.

Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts

Unsere Zielsetzung ist, hinreichende Sicherheit darüber zu erlangen, ob der Jahresbericht als Ganzes frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist, sowie einen Vermerk zu erteilen, der unser Prüfungsurteil zum Jahresbericht beinhaltet.

Hinreichende Sicherheit ist ein hohes Maß an Sicherheit, aber keine Garantie dafür, dass eine in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführte Prüfung eine wesentliche falsche Darstellung stets aufdeckt. Falsche Darstellungen können aus Verstößen oder Unrichtigkeiten resultieren und werden als wesentlich angesehen, wenn vernünftigerweise erwartet werden könnte, dass sie einzeln oder insgesamt die auf der Grundlage dieses Jahresberichts getroffenen wirtschaftlichen Entscheidungen von Adressaten beeinflussen.

Während der Prüfung üben wir pflichtgemäßes Ermessen aus und bewahren eine kritische Grundhaltung.

Darüber hinaus

| ― |

identifizieren und beurteilen wir die Risiken wesentlicher – beabsichtigter oder unbeabsichtigter – falscher Darstellungen im Jahresbericht, planen und führen Prüfungshandlungen als Reaktion auf diese Risiken durch sowie erlangen Prüfungsnachweise, die ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zu dienen. Das Risiko, dass wesentliche falsche Darstellungen nicht aufgedeckt werden, ist bei Verstößen höher als bei Unrichtigkeiten, da Verstöße betrügerisches Zusammenwirken, Fälschungen, beabsichtigte Unvollständigkeiten, irreführende Darstellungen bzw. das Außerkraftsetzen interner Kontrollen beinhalten können. |

| ― |

gewinnen wir ein Verständnis von dem für die Prüfung des Jahresberichts relevanten internen Kontrollsystem, um Prüfungshandlungen zu planen, die unter den gegebenen Umständen angemessen sind, jedoch nicht mit dem Ziel, ein Prüfungsurteil zur Wirksamkeit dieses Systems der DWS Investment GmbH abzugeben. |

| ― |

beurteilen wir die Angemessenheit der von den gesetzlichen Vertretern der DWS Investment GmbH bei der Aufstellung des Jahresberichts angewandten Rechnungslegungsmethoden sowie die Vertretbarkeit der von den gesetzlichen Vertretern dargestellten geschätzten Werte und damit zusammenhängenden Angaben. |

| ― |

ziehen wir Schlussfolgerungen auf der Grundlage erlangter Prüfungsnachweise, ob eine wesentliche Unsicherheit im Zusammenhang mit Ereignissen oder Gegebenheiten besteht, die bedeutsame Zweifel an der Fortführung des Sondervermögens durch die DWS Investment GmbH aufwerfen können. Falls wir zu dem Schluss kommen, dass eine wesentliche Unsicherheit besteht, sind wir verpflichtet, im Vermerk auf die dazugehörigen Angaben im Jahresbericht aufmerksam zu machen oder, falls diese Angaben unangemessen sind, unser Prüfungsurteil zu modifizieren. Wir ziehen unsere Schlussfolgerungen auf der Grundlage der bis zum Datum unseres Vermerks erlangten Prüfungsnachweise. Zukünftige Ereignisse oder Gegebenheiten können jedoch dazu führen, dass das Sondervermögen durch die DWS Investment GmbH nicht fortgeführt wird. |

| ― |

beurteilen wir die Gesamtdarstellung, den Aufbau und den Inhalt des Jahresberichts, einschließlich der Angaben sowie ob der Jahresbericht die zugrunde liegenden Geschäftsvorfälle und Ereignisse so darstellt, dass der Jahresbericht es unter Beachtung der Vorschriften des deutschen KAGB und der einschlägigen europäischen Verordnungen ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. |

Wir erörtern mit den für die Überwachung Verantwortlichen u.a. den geplanten Umfang und die Zeitplanung der Prüfung sowie bedeutsame Prüfungsfeststellungen, einschließlich etwaiger Mängel im internen Kontrollsystem, die wir während unserer Prüfung feststellen.

Frankfurt am Main, den 13. April 2022

KPMG AG

Wirtschaftsprüfungsgesellschaft

| Kuppler | Neuf |

| Wirtschaftsprüfer | Wirtschaftsprüfer |

Kommentar hinterlassen