1. Vermögenslage

- Finanzanlagen: Der Hauptanteil des Anlagevermögens besteht aus Ausleihungen an verbundene Unternehmen in Höhe von 4,645 Mio. EUR. Dies stellt eine Konzentration des Risikos dar, da die Rentabilität dieser Investitionen von der finanziellen Stabilität und der Fähigkeit der verbundenen Unternehmen abhängt, ihre Verbindlichkeiten zu bedienen. Ein potenzielles Risiko besteht darin, dass Ausfälle oder Verzögerungen bei Rückzahlungen die Liquidität und das Vermögen der Gesellschaft negativ beeinflussen können.

- Umlaufvermögen: Das Umlaufvermögen hat sich gegenüber dem Vorjahr von 3,661 Mio. EUR auf 4,724 Mio. EUR verbessert, hauptsächlich durch gestiegene Guthaben bei Kreditinstituten. Dies zeigt eine Verbesserung der kurzfristigen Liquidität. Allerdings hängt der Anstieg der flüssigen Mittel auch stark von den Ergebnissen der verbundenen Unternehmen ab, da ein Großteil des Vermögens in Forderungen gegenüber diesen investiert ist.

2. Schulden und Überschuldung

- Bilanziell überschuldet: Die Gesellschaft weist einen nicht durch Vermögenseinlagen gedeckten Fehlbetrag von 1,738 Mio. EUR auf. Obwohl diese bilanzielle Überschuldung aufgrund des qualifizierten Rangrücktritts der Anleihen rechtlich keine Insolvenzgefahr darstellt, ist dies aus Anlegersicht ein Alarmsignal. Es zeigt, dass das Unternehmen operativ nicht profitabel ist und die laufenden Verbindlichkeiten aus den Geschäftserträgen nicht vollständig bedienen kann. Ein fortgesetzter Jahresfehlbetrag könnte die wirtschaftliche Lage weiter verschlechtern.

- Hohe Zinslast: Die Zinsaufwendungen betrugen 1,090 Mio. EUR, die hauptsächlich aus den Namensschuldverschreibungen resultieren. Diese Zinsbelastung übersteigt die Erträge aus den Ausleihungen (641 Tsd. EUR) erheblich, was zu einem Jahresfehlbetrag von 481 Tsd. EUR führte. Da die Zinsaufwendungen weiter steigen könnten, vor allem aufgrund der Inflationsbindung, bleibt dies ein erhebliches Risiko für zukünftige Jahre.

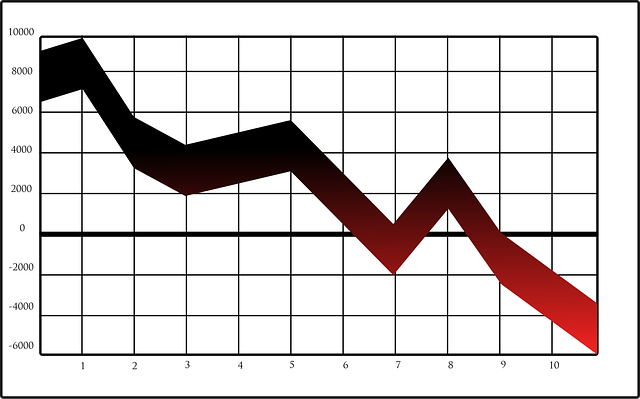

3. Ertragslage

- Negative Ertragslage: Die Gesellschaft hat einen Jahresfehlbetrag von 481 Tsd. EUR erzielt, was die operative Unprofitabilität unterstreicht. Dies ist besorgniserregend, da das Geschäftsmodell darauf basiert, Kapital über Namensschuldverschreibungen aufzunehmen und dieses weiterzuverleihen. Wenn die Einnahmen aus den Darlehen nicht ausreichen, um die Zinskosten zu decken, bleibt die Gesellschaft in einer anhaltenden Verlustposition.

- Abhängigkeit von verbundenen Unternehmen: Ein Großteil der Erträge stammt aus Ausleihungen an verbundene Unternehmen. Diese enge Verflechtung erhöht das Risiko, da finanzielle Probleme in diesen verbundenen Unternehmen unmittelbar negative Auswirkungen auf die reconcept 15 EnergieZins 2025 GmbH & Co. KG haben können. Dies schafft ein Klumpenrisiko für Anleger, die auf die Leistung dieser verbundenen Unternehmen angewiesen sind.

4. Rückstellungen und Verbindlichkeiten

- Anleihen: Die Anleihen machen mit 10 Mio. EUR den größten Teil der Verbindlichkeiten aus und haben eine Laufzeit bis 2025. Diese Namensschuldverschreibungen sind nachrangig, was bedeutet, dass im Fall einer Insolvenz andere Gläubiger vorrangig bedient werden. Dies stellt ein erhebliches Risiko für Anleger dar, da im Falle finanzieller Probleme die Rückzahlung der Anleihen unsicher ist.

- Sonstige Verbindlichkeiten: Diese haben sich von 527 Tsd. EUR auf 1,090 Mio. EUR verdoppelt. Eine solche Zunahme der kurzfristigen Verbindlichkeiten könnte auf finanzielle Belastungen hinweisen und stellt eine potenzielle Bedrohung für die Liquidität der Gesellschaft dar.

5. Prognose und Risiken

- Zukunftsaussichten: Für 2023 wird bereits mit einem weiteren Jahresfehlbetrag von rund 200 Tsd. EUR gerechnet. Dies deutet darauf hin, dass die Gesellschaft auch in den kommenden Jahren keine positiven Ergebnisse erwartet. Die steigende Inflation könnte die Zinsaufwendungen weiter erhöhen und die finanzielle Lage weiter belasten.

- Projektabhängigkeit: Ein erheblicher Teil der Unternehmensstrategie hängt von der erfolgreichen Durchführung von Projekten im Bereich erneuerbarer Energien ab, insbesondere in Finnland. Verzögerungen oder Fehlschläge bei diesen Projekten könnten die finanzielle Lage weiter verschlechtern und die Fähigkeit zur Rückzahlung der Anleihen gefährden.

- Risiko der Abhängigkeit von verbundenen Unternehmen: Da die Gesellschaft fast ausschließlich mit verbundenen Unternehmen arbeitet, ist sie stark von deren wirtschaftlicher Lage abhängig. Diese Konzentration birgt ein systemisches Risiko, das Anleger berücksichtigen sollten.

6. Chancen

- Wachstum in den Erneuerbaren Energien: Der Sektor der Erneuerbaren Energien bietet Wachstumspotenzial, insbesondere durch den Ausbau von Wind- und Solarenergie. Dies könnte langfristig positive Auswirkungen auf die Erträge der Gesellschaft haben, wenn die Investitionen in diesen Bereichen erfolgreich sind.

- Potenzielle Rückzahlung der Anleihen: Falls die Projekte erfolgreich umgesetzt werden und die verbundenen Unternehmen ihre Verpflichtungen fristgerecht erfüllen, besteht die Chance, dass die Gesellschaft ihre Zinsverpflichtungen erfüllt und die Namensschuldverschreibungen zurückzahlen kann.

Fazit für Anleger:

Aus Sicht eines Anlegers birgt die reconcept 15 EnergieZins 2025 GmbH & Co. KG erhebliche Risiken. Die bilanzielle Überschuldung, die hohe Zinslast und die Abhängigkeit von den verbundenen Unternehmen stellen wesentliche Risiken dar. Insbesondere die Tatsache, dass die Anleihen nachrangig sind und bei einer finanziellen Schieflage der Gesellschaft potenziell nicht bedient werden können, erhöht das Risiko eines Totalverlusts für die Anleger. Auf der positiven Seite könnte der wachsende Markt für erneuerbare Energien eine Chance bieten, allerdings bleibt die Gesellschaft vorerst unprofitabel. Anleger sollten diese Risiken sorgfältig abwägen und überlegen, ob sie bereit sind, das Risiko eines Ausfalls ihrer Investition einzugehen.

Kommentar hinterlassen