Singulus Technologies AGKahl am MainEINLADUNG ZUR

|

| HINWEIS | IMPORTANT NOTICE |

| Inhaber der EUR 12.000.000,00 auf den Inhaber lautenden Teilschuldverschreibungen (ISIN DE000A2AA5H5 / WKN A2AA5H) (insgesamt die „Anleihe“) der Singulus Technologies AG („Emittentin“) sollten die nachfolgenden Hinweise beachten. | Holders of the EUR 12,000,000.00 bearer bonds (ISIN DE000A2AA5H5 / WKN A2AA5H) (collectively „Bond“) of Singulus Technologies AG („Issuer“) should take note of the instructions set out below. |

| Die Veröffentlichung dieser Einladung zur Zweiten Gläubigerversammlung stellt kein Angebot dar. Insbesondere stellt die Veröffentlichung dieser Einladung weder ein öffentliches Angebot zum Verkauf noch ein Angebot oder eine Aufforderung zum Erwerb, Kauf oder zur Zeichnung von Schuldverschreibungen oder sonstigen Wertpapieren dar. | The publication of this invitation to a second bondholders‘ meeting does not constitute an offer. In particular, the publication constitutes neither a public offer to sell nor an offer or a request to acquire, purchase or subscribe for notes or other securities. |

| Die nachfolgenden Vorbemerkungen dieser Einladung zur Zweiten Gläubigerversammlung (s. Abschnitt A.) sind von der Emittentin freiwillig erstellt worden, um den Inhabern der Anleihe („Anleihegläubiger“) die Hintergründe für die Beschlussgegenstände der Zweiten Gläubigerversammlung und die konkreten Beschlussvorschläge zu erläutern. Die betreffenden Ausführungen sind keinesfalls als abschließende Entscheidungsgrundlage für das Abstimmungsverhalten der Anleihegläubiger zu verstehen. Die Emittentin übernimmt keine Gewähr dafür, dass die Vorbemerkungen dieser Einladung zur Zweiten Gläubigerversammlung alle Informationen enthalten, die für eine Entscheidung über die Beschlussgegenstände erforderlich oder zweckmäßig sind. | The following preliminary remarks (see section A.) have been drawn up voluntarily by the Issuer to outline the background of the resolutions to be passed at the second bondholders‘ meeting and the concrete proposals for decision for the holders of the Bond („Bondholders“). The relevant explanations are by no means to be understood as a complete basis for the Bondholders‘ voting behavior. The Issuer shall not warrant that the preliminary remarks to this invitation to a second bondholders‘ meeting contain all the information necessary or appropriate for passing on the resolutions. |

| Diese Einladung zur Gläubigerversammlung ersetzt nicht eine eigenständige Prüfung und Bewertung der Beschlussgegenstände sowie eine weitere Prüfung der rechtlichen, wirtschaftlichen, finanziellen und sonstigen Verhältnisse der Emittentin durch jeden einzelnen Anleihegläubiger. Jeder Anleihegläubiger sollte seine Entscheidung über die Abstimmung zu den Beschlussgegenständen der Zweiten Gläubigerversammlung nicht allein auf der Grundlage dieser Einladung zur Gläubigerversammlung, sondern unter Heranziehung aller verfügbaren Informationen über die Emittentin nach Konsultation mit seinen eigenen Rechtsanwälten, Steuer- und/oder Finanzberatern treffen. | This invitation to a bondholders‘ meeting does not replace an independent review and assessment of the resolutions as well as a further review of the Issuer’s situation regarding legal, economic, financial, and other matters by each individual Bondholder. The Bondholders should not vote on the resolutions of the second bondholders‘ meeting solely on the basis of this invitation to a bondholders‘ meeting but upon consulting their own attorneys, tax and/or financial advisors and considering all the information available on the Issuer. |

| Diese Einladung zur Zweiten Gläubigerversammlung ist seit dem 3. Mai 2024 im Bundesanzeiger und auf der Internetseite der Emittentin https://www.singulus.com/de/glaeubigerversammlung/ veröffentlicht. Die hierin enthaltenen Informationen sind nach Auffassung der Emittentin, soweit nichts anderes angegeben ist, aktuell. Diese Informationen können nach dem Veröffentlichungsdatum der Einladung zur Zweiten Gläubigerversammlung unrichtig werden. Weder die Emittentin noch ihre jeweiligen gesetzlichen Vertreter, Angestellten oder Berater und Beauftragte oder deren jeweilige gesetzliche Vertreter, Angestellte und Berater übernehmen im Zusammenhang mit dieser Einladung zur Zweiten Gläubigerversammlung eine Verpflichtung zur Aktualisierung der Informationen in dieser Einladung zur Zweiten Gläubigerversammlung oder zur Information über Umstände nach dem Datum dieser Einladung zur Zweiten Gläubigerversammlung. | This invitation to a second bondholders‘ meeting has been published in the German Federal Gazette and on the Issuer’s website https://www.singulus.com/de/glaeubigerversammlung/ since 3 May 2024. In the Issuer’s opinion, the information contained herein is up to date where not stated otherwise. This information may become inaccurate after the publishing date of the invitation to the second bondholders‘ meeting. Regarding this invitation to a second bondholders‘ meeting, neither the Issuer nor its respective legal representatives, employees or advisors and agents or their respective legal representatives, employees and advisors undertake to update the information in this invitation to a second bondholders‘ meeting or to inform on circumstances after the date of this invitation to a second bondholders‘ meeting. |

| Weder die Emittentin noch ihre jeweiligen gesetzlichen Vertreter, Angestellten oder Berater und Beauftragte oder deren jeweilige gesetzliche Vertreter, Angestellte und Berater noch irgendeine andere Person, insbesondere solche Berater, die in den nachfolgenden Vorbemerkungen dieser Einladung zur Zweiten Gläubigerversammlung genannt sind, sichern die Richtigkeit und Vollständigkeit der in den Vorbemerkungen enthaltenen Informationen zu. Weder die Emittentin noch ihre jeweiligen gesetzlichen Vertreter, Angestellten oder Berater und Beauftragte oder deren jeweilige gesetzliche Vertreter, Angestellte oder Berater und Beauftragte noch irgendeine andere Person, insbesondere solche, die in den nachfolgenden Vorbemerkungen dieser Einladung zur Zweiten Gläubigerversammlung genannt sind, übernehmen im Zusammenhang mit den Vormerkungen dieser Einladung zur Zweiten Gläubigerversammlung irgendeine Haftung. Insbesondere haften sie nicht für Schäden, die mittelbar oder unmittelbar im Zusammenhang mit der Verwendung der Informationen der Vorbemerkungen der Einladung zur Zweiten Gläubigerversammlung entstehen, insbesondere für Schäden aufgrund von Investitionsentscheidungen, die auf der Grundlage der Informationen der Vorbemerkungen der Einladung zur Zweiten Gläubigerversammlung getroffen werden, oder die durch Unrichtigkeit oder Unvollständigkeit der in den Vorbemerkungen der Einladung zur Zweiten Gläubigerversammlung enthaltenen Informationen verursacht werden. | Neither the Issuer nor its respective legal representatives, employees or advisors and agents or their respective legal representatives, employees, and advisors, nor any other person, particularly such advisors named in the following preliminary remarks to this invitation to a second bondholders‘ meeting, warrant the accuracy and completeness of the information contained in the preliminary remarks. Neither the Issuer nor its respective legal representatives, employees or advisors and agents or their respective legal representatives, employees, and advisors, nor any other person, particularly such advisors named in the following preliminary remarks to this invitation to a second bondholders‘ meeting, assume any liability in connection with the preliminary remarks to this invitation to a second bondholders‘ meeting. In particular, they are not liable for any damage arising directly or indirectly from the use of the information contained in the preliminary remarks to the invitation to a second bondholders‘ meeting, especially not for damage caused by investment decisions made on the basis of the information contained in the preliminary remarks to the invitation to a second bondholders‘ meeting, or caused by any inaccuracy or incompleteness of the information contained in the preliminary remarks to the invitation to a second bondholders‘ meeting. |

| Die Vorbemerkungen (Abschnitt A.) dieser Einladung zur Zweiten Gläubigerversammlung enthalten bestimmte in die Zukunft gerichtete Aussagen. In die Zukunft gerichtete Aussagen sind alle Aussagen, die sich nicht auf historische Tatsachen oder Ereignisse beziehen. Dies gilt insbesondere für Angaben über die Absichten, Überzeugungen oder gegenwärtigen Erwartungen der Emittentin in Bezug auf ihre zukünftige finanzielle Ertragsfähigkeit, Pläne, Liquidität, Aussichten, Wachstum, Strategie und Profitabilität sowie die wirtschaftlichen Rahmenbedingungen, denen die Emittentin ausgesetzt ist. Die in die Zukunft gerichteten Aussagen beruhen auf gegenwärtigen, nach bestem Wissen vorgenommenen Einschätzungen und Annahmen der Emittentin. Solche in die Zukunft gerichteten Aussagen unterliegen jedoch Risiken und Ungewissheiten, da sie sich auf zukünftige Ereignisse beziehen und auf Annahmen basieren, die gegebenenfalls in der Zukunft nicht eintreten werden. | The preliminary remarks (section A.) to this invitation to a second bondholders‘ meeting contain specific forward-looking statements. Forward looking statements include all statements which are not related to historic facts or events. This applies especially to information on the Issuer’s intentions, convictions or current expectations regarding its future financial earning capacity, plans, liquidity, prospects, growth, strategy, and profitability as well as economic parameters the Issuer may be exposed to. The forward-looking statements are based on current assessments and assumptions to the best of the Issuer’s knowledge. However, such forward looking statements are subject to risks and uncertainties, as they refer to future events and are based on assumptions which might not occur in future. |

| A. |

VORBEMERKUNGEN |

| I. |

Allgemeine Informationen über die Emittentin, den Singulus-Konzern sowie das Geschäftsmodell Die Emittentin ist ein international agierendes Maschinenbauunternehmen mit Hauptsitz in Kahl am Main. Singulus entwickelt und baut innovative Maschinen und Anlagen für effiziente Produktionsprozesse in der Dünnschichttechnik und Oberflächenbehandlung, die weltweit in den Märkten Photovoltaik, Halbleiter, Medizintechnik, Verpackung, Glas & Automotive sowie Batterie & Wasserstoff zum Einsatz kommen. Zu den Kernkompetenzen des Unternehmens zählen Verfahren der Beschichtungstechnik (Kathodenzerstäubung/PVD/Sputtering, PECVD, Aufdampfen), Oberflächenbehandlung sowie nasschemische und thermische Produktionsverfahren. Singulus sieht Nachhaltigkeit als Chance, sich mit innovativen Produkten zu positionieren. Im Mittelpunkt stehen dabei:

Bei Singulus hat eine verantwortungsvolle und nachhaltige Unternehmensführung einen hohen Stellenwert. |

| 1. |

Segment Solar Im Segment Solar konzentriert die Emittentin die Aktivitäten auf Prozesse und Anlagen zur Herstellung von kristallinen Solarzellen sowie Dünnschicht-Solarzellen auf Basis von Kupfer-Indium-Gallium-Diselenid (CIGS) und Cadmiumtellurid (CdTe). Es handelt sich hierbei um Anlagen für die Vakuum-Beschichtung, für thermische Prozesse sowie für die nasschemische Behandlung. Das Arbeitsgebiet der kristallinen Silizium-Solarzellen umfasst Produktionslösungen für Hochleistungs-Zellkonzepte wie HJT- (Heterojunction), IBC- (Interdigitated Back Contact) sowie TOPCon- (Tunnel Oxide Passivated Contacts) Solarzellen und Tandem Solarzellen (z.B. Perowskit -Tandem Solarzellen). Die Emittentin bietet in diesem Markt darüber hinaus komplette Produktionslinien an. Für Dünn-schicht-Solarzellen (CIGS und CdTe) bietet die Gesellschaft u.a. Vakuum-Beschichtungsanlagen für die Kathodenzerstäubung und Aufdampftechnik, Selenisierungsanlagen sowie Anlagen für die Sublimation an. |

| 2. |

Segment Life Science In dem Segment Life Science bündelt die Emittentin Produktlösungen für die Medizintechnik, dekorative Schichten sowie die Anlagen- und Servicelösungen des Arbeitsgebiets Datenspeicher. Bereits seit mehreren Jahren arbeitet das Unternehmen intensiv an der Einführung seiner Prozesse und Anlagen in neue Marktbereiche. Der Fokus liegt dabei auf den Vakuum-Beschichtungsanlagen für die Veredelung von Oberflächen sowie auf den verschiedenen nasschemischen Reinigungsanlagen für Anwendungen in der Medizintechnik und dem Konsumgüterbereich. Für den Bereich Konsumgüter wurde in den vergangenen Jahren die Produktionslinie DECOLINE II sowie die Inline-Vakuum-Kathodenzerstäubungsanlage POLYCOATER entwickelt. Im Jahr 2022 wurde das Lieferprogramm durch eine automatische Lackierlinie mit dem Namen PAINTLINE ergänzt. Darüber hinaus vertreibt die Emittentin die Produktionsmaschine MEDLINE für Anwendungen in der Medizintechnik, wie z.B. für die Herstellung von Kontaktlinsen. Im Arbeitsgebiet Datenspeicher (Optical Disc) werden nur noch in geringem Umfang Maschinen zur Herstellung der bekannten Optical Disc Formate (CD, DVD, Dual Layer Blu-ray Discs sowie Ultra HD Blu-ray Discs) nachgefragt. Die Aktivitäten innerhalb dieses Arbeitsgebiets konzentrieren sich im Wesentlichen auf das Ersatzteil- und Servicegeschäft. |

| 3. |

Segment Halbleiter Die Emittentin ist im Halbleitermarkt als Anbieter von Spezialmaschinen tätig und bietet die Anlagenplattform TIMARIS für die verschiedenen Anwendungen an. Das TIMARIS-System ist modular aufgebaut und kann mit verschiedenen Prozess- und Zusatzmodulen ausgestattet werden. Basierend auf dem TIMARIS Konzept hat Singulus im Geschäftsjahr 2020 ein neues Prozessmodul für 300 mm Wafer für einen Kunden entwickelt und am Markt eingeführt sowie weitere Module grundlegend überarbeitet. Zusätzlich wurde die Steuerungssoftware (Host-Interface) in diesem Zusammenhang weiterentwickelt mit der die Cluster-Tools sich nahtlos in moderne vollautomatisierte 300 mm Halbleiterfabriken („Foundries“) integrieren lassen. |

| II. |

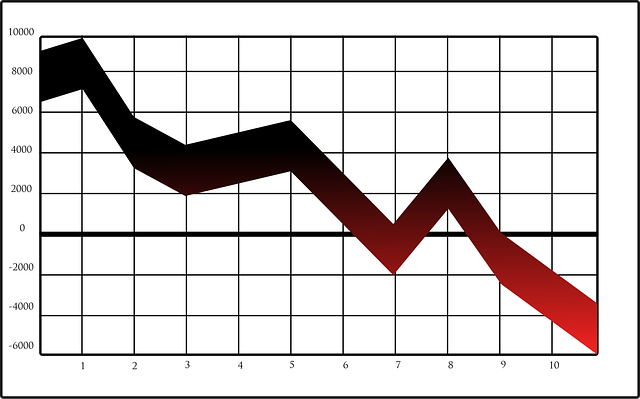

Finanzinformationen der vergangenen Geschäftsjahre Die nachfolgend aufgeführten zusammengefassten Finanzinformationen jeweils für die am 31. Dezember endenden Geschäftsjahre 2020 bis 2023 entsprechen den geprüften Jahresabschlüssen der Emittentin nach IFRS.

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||

| III. |

Hintergrund der Zweiten Gläubigerversammlung und der Beschlussvorschläge |

| 1. |

Ausgangslage Die Prüfungshandlungen der Abschlussprüfer hinsichtlich des Jahresabschlusses für das Geschäftsjahr 2023 wurden abgeschlossen. Der zuständige Abschlussprüfer der Baker Tilly GmbH & Co. KG, Wirtschaftsprüfungsgesellschaft, Düsseldorf, hat dem Jahresabschluss, dem Konzernabschluss sowie dem zusammengefassten Lagebericht einen uneingeschränkten Bestätigungsvermerk erteilt. Der Aufsichtsrat der SINGULUS TECHNOLOGIES AG hat am 04. April 2024 den Jahresabschluss, den Konzernabschluss und den zusammengefassten Lagebericht der Gesellschaft für das Geschäftsjahr 2023 gebilligt und damit den Jahresabschluss 2023 der Gesellschaft festgestellt. Die Gesellschaft geht auf Basis ihrer aktuellen Finanzplanung davon aus, dass jedenfalls für die kommenden zwölf Monate eine Durchfinanzierung ihres Geschäftsbetriebs gesichert ist. Um auch mittel- und langfristig eine solche Durchfinanzierung sicherstellen zu können und um den finanziellen Handlungsspielraum der Gesellschaft zu erweitern, damit sie zum einen neue Finanzierungsquellen erschließen kann und zum anderen künftig flexibler auf neue Entwicklungen reagieren kann, bittet die Emittentin die Anleihegläubiger um eine Anpassung der Anleihebedingungen und der zugrundeliegenden Sicherheitendokumentation. |

||||||||

| 2. |

Vorgeschlagene Beschlüsse

|

| B. |

TAGESORDNUNG – Gegenstände der Abstimmung und Beschlussvorschläge |

| I. |

Änderung der Laufzeit und der Verzinsung der Anleihe Beschlussvorschlag der Emittentin (entspricht dem seit dem 10. April 2024 im Bundesanzeiger und auf der Internetseite der Emittentin veröffentlichten Beschlussvorschlag der Emittentin zur Abstimmung ohne Versammlung) Die Emittentin schlägt vor, folgenden Beschluss zu fassen:

|

||||||||||||

| II. |

Ergänzung der Anleihebedingungen um eine weitere Ausnahme von der Negativverpflichtung Beschlussvorschlag der Emittentin (entspricht dem seit dem 10. April 2024 im Bundesanzeiger und auf der Internetseite der Emittentin veröffentlichten Beschlussvorschlag der Emittentin zur Abstimmung ohne Versammlung) Die Emittentin schlägt vor, folgenden Beschluss zu fassen:

|

||||||||||||

| III. |

Ermächtigung des Sicherheitentreuhänders und des Gemeinsamen Vertreters zur Änderung des Kontoverpfändungsvertrags Beschlussvorschlag der Emittentin (entspricht dem seit dem 10. April 2024 im Bundesanzeiger und auf der Internetseite der Emittentin veröffentlichten Beschlussvorschlag der Emittentin zur Abstimmung ohne Versammlung) Die Emittentin schlägt vor, folgenden Beschluss zu fassen:

|

||||||||||||

| IV. |

Verzicht auf Kündigungsrechte im Falle einer verfehlten Zahlungsverpflichtung, einer Zahlungseinstellung, einer Insolvenz oder einer Liquidation einer Wesentlichen Tochtergesellschaft Beschlussvorschlag der Emittentin (entspricht dem seit dem 10. April 2024 im Bundesanzeiger und auf der Internetseite der Emittentin veröffentlichten Beschlussvorschlag der Emittentin zur Abstimmung ohne Versammlung) Die Emittentin schlägt vor, folgenden Beschluss zu fassen: § 9 der Anleihebedingungen wird um folgenden neuen Absatz (g) ergänzt:

|

||||||||||||

| V. |

Zustimmung der Emittentin Die Emittentin stimmt ihren vorstehenden Beschlussvorschlägen gemäß Ziffern I. und IV. bedingungslos zu. |

| C. |

ERLÄUTERUNGEN |

| I. |

Rechtsgrundlagen für die Gläubigerversammlung, Beschlussfähigkeit und Mehrheitserfordernis |

| 1. |

Gemäß § 14 (a) der Anleihebedingungen können die Anleihegläubiger mit Zustimmung der Emittentin (soweit erforderlich) aufgrund Mehrheitsbeschlusses nach Maßgabe der §§ 5 ff. des Gesetzes über Schuldverschreibungen aus Gesamtemissionen (Schuldverschreibungsgesetz) („SchVG“) in seiner jeweils gültigen Fassung die Anleihebedingungen ändern oder sonstige Maßnahmen nach dem SchVG beschließen. Infolgedessen können die Anleihegläubiger gemäß § 5 Abs. 1 Satz 1 SchVG Änderungen der Anleihebedingungen durch Mehrheitsbeschluss zustimmen und einen gemeinsamen Vertreter wählen. Gemäß § 5 Abs. 3 Satz 1 SchVG können die Anleihegläubiger unter anderem folgenden Maßnahmen zustimmen:

|

||||||||

| 2. |

Die Anleihegläubiger können Beschlüsse gemäß § 14 (c) der Anleihebedingungen in einer Gläubigerversammlung gemäß §§ 5 ff. SchVG oder im Wege der Abstimmung ohne Versammlung gemäß § 18 und §§ 5 ff. SchVG fassen. Über die Beschlussgegenstände gemäß den Tagesordnungspunkten I. bis IV. in Abschnitt B. dieser Einberufung sollten die Anleihegläubiger bereits in der nach Maßgabe des § 14 (c) und (e) der Anleihebedingungen in Verbindung mit § 18 SchVG im Abstimmungszeitraum von Donnerstag, den 25. April 2024 um 0:00 Uhr bis Montag, den 29. April 2024 um 24:00 Uhr durchgeführten Abstimmung ohne Versammlung beschließen, bei der das notwendige Quorum für eine Beschlussfähigkeit (mindestens die Hälfte der ausstehenden Teilschuldverschreibungen) jedoch nicht erreicht wurde. Dementsprechend hat der Abstimmungsleiter die mangelnde Beschlussfähigkeit der Abstimmung ohne Versammlung festgestellt. |

||||||||

| 3. |

Gemäß § 14 (f) der Anleihebedingungen kann der Abstimmungsleiter der gemäß § 14 (e) der Anleihebedingungen durchgeführten Abstimmung ohne Versammlung eine zweite Versammlung im Sinne von § 15 Abs. 3 Satz 2 SchVG einberufen, wenn für die Abstimmung ohne Versammlung die mangelnde Beschlussfähigkeit festgestellt worden ist. Eine derart einberufene Gläubigerversammlung gilt gemäß § 18 Abs. 4 Satz 2 Hs. 2 SchVG als zweite Versammlung im Sinne von § 15 Abs. 3 Satz 3 SchVG. |

||||||||

| 4. |

Die Teilnahme an der Zweiten Versammlung und die Ausübung der Stimmrechte sind gemäß § 14 (f) der Anleihebedingungen von einer vorherigen Anmeldung der Anleihegläubiger abhängig. |

||||||||

| 5. |

Die Zweite Gläubigerversammlung ist hinsichtlich der Beschlussgegenstände gemäß den Beschlussvorschlägen der Emittentin in Abschnitt B. Ziffern I. bis IV. dieser Einberufung beschlussfähig, wenn die Anwesenden mindestens 25 Prozent der ausstehenden Teilschuldverschreibungen vertreten (§ 15 Abs. 3 S. 3 Hs. 2 SchVG in Verbindung mit § 5 Abs. 4 Satz 2 SchVG). |

||||||||

| 6. |

Die Beschlüsse gemäß den Beschlussvorschlägen der Emittentin in Abschnitt B. Ziffern I. bis IV. dieser Einberufung bedürfen zu ihrer Wirksamkeit einer qualifizierten Mehrheit von mindestens 75 Prozent der an der Abstimmung teilnehmenden Stimmrechte (§ 5 Abs. 4 Satz 2 SchVG). |

| II. |

Rechtsfolgen des Zustandekommens der Beschlüsse Wenn die Anleihegläubiger wirksam über die Beschlussgegenstände gemäß den Beschlussvorschlägen in Abschnitt B. Ziffern I. bis IV. dieser Einberufung beschließen, hat dies insbesondere die Rechtsfolge, dass die gefassten Beschlüsse für alle Anleihegläubiger gleichermaßen verbindlich sind. Dies gilt auch, wenn sie an der Beschlussfassung nicht mitgewirkt oder gegen den Beschlussvorschlag gestimmt haben. |

| III. |

Anmeldung, Teilnahmeberechtigung, Stimmrechte, Nachweise |

| 1. |

Die Möglichkeit der Teilnahme an der Zweiten Gläubigerversammlung und der Ausübung des Stimmrechts hängt gemäß § 14 (f) der Anleihebedingungen von der vorherigen Anmeldung der Anleihegläubiger ab. Die Anleihegläubiger, die an der Zweiten Gläubigerversammlung teilnehmen möchten, müssen sich zur Teilnahme an der Anleihegläubigerversammlung und Ausübung ihres Stimmrechts unter nachfolgender Adresse bei der Gesellschaft anmelden:

Die Anmeldung muss der Gesellschaft unter der vorstehenden Adresse spätestens am dritten Tag vor der Zweiten Gläubigerversammlung, das heißt

zugehen. Ein Anmeldeformular kann auf der Internetseite der Emittentin unter https://www.singulus.com/de/glaeubigerversammlung/ abgerufen werden. Die Verwendung dieses Formulars ist nicht zwingend. |

||||

| 2. |

Zur Teilnahme an der Anleihegläubigerversammlung ist jeder Anleihegläubiger berechtigt, der seine Inhaberschaft an Teilschuldverschreibungen mit der Anmeldung oder spätestens unmittelbar vor Beginn der Zweiten Gläubigerversammlung nach Maßgabe der nachfolgenden Regelungen in Ziffer III. 4. nachweist. |

||||

| 3. |

An der Anleihegläubigerversammlung nimmt jeder Anleihegläubiger nach Maßgabe des von ihm gehaltenen Nennwerts der ausstehenden Teilschuldverschreibungen der Anleihe teil. Jede Teilschuldverschreibung im Nennwert von EUR 100,00 gewährt eine Stimme. |

||||

| 4. |

Anleihegläubiger müssen ihre Berechtigung zur Teilnahme an der Anleihegläubigerversammlung und zur Ausübung des Stimmrechts mit der Anmeldung oder spätestens unmittelbar vor Beginn der Zweiten Gläubigerversammlung nachweisen. Hierzu ist in Textform (§ 126b BGB) ein aktueller Nachweis des depotführenden Instituts über die Inhaberschaft an den Teilschuldverschreibungen nach Maßgabe des nachstehenden Buchstabens a) („Besonderer Nachweis“) und ein Sperrvermerk nach Maßgabe des nachstehenden Buchstabens b) („Sperrvermerk“) vorzulegen:

|

| 5. |

Vertreter von Anleihegläubigern, die juristische Personen oder Personengesellschaften nach deutschem Recht (z.B. Aktiengesellschaft, Gesellschaft mit beschränkter Haftung, Unternehmergesellschaft, Kommanditgesellschaft, Offene Handelsgesellschaft, Gesellschaft bürgerlichen Rechts) oder nach ausländischem Recht (z.B. Limited nach englischem Recht) sind, haben spätestens unmittelbar vor Beginn der Zweiten Gläubigerversammlung zusätzlich zum Besonderen Nachweis mit Sperrvermerk ihre Vertretungsbefugnis nachzuweisen. Das kann durch Vorlage eines aktuellen Auszugs aus dem einschlägigen Register (z.B. Handelsregister, Vereinsregister) oder durch eine andere gleichwertige Bestätigung (z.B. Certificate of Incumbency, Secretary Certificate) geschehen. |

|

| 6. |

Sofern Anleihegläubiger durch einen gesetzlichen Vertreter (z.B. ein Kind durch seine Eltern, ein Mündel durch seinen Vormund) oder durch einen Amtswalter (z.B. ein Insolvenzvermögen durch den für es bestellten Insolvenzverwalter) vertreten werden, muss der gesetzliche Vertreter oder Amtswalter spätestens unmittelbar vor Beginn der Zweiten Gläubigerversammlung zusätzlich zum Besonderen Nachweis und zum Sperrvermerk des von ihm Vertretenen seine gesetzliche Vertretungsbefugnis in geeigneter Weise nachweisen (z.B. durch Kopie der Personenstandsunterlagen oder der Bestellungsurkunde). |

|

| 7. |

Die Anleihegläubiger werden gebeten, den unter Ziffer III. 4. a) und b) beschriebenen Besonderen Nachweis samt Sperrvermerk sowie die ggf. gemäß Ziffer III. 5 und 6 erforderlichen Nachweise bereits mit der Anmeldung zur Zweiten Gläubigerversammlung unter nachfolgender Adresse an die Gesellschaft zu übersenden und so ihre Berechtigung zur Teilnahme an der Gläubigerversammlung nachzuweisen, um den Prozess zur Prüfung der Teilnahmeberechtigung am Tage der Anleihegläubigerversammlung abzukürzen:

|

| IV. |

Vertretung durch Bevollmächtigte |

| 1. |

Jeder Anleihegläubiger kann sich bei der Teilnahme an der Anleihegläubigerversammlung und der Stimmabgabe durch einen Bevollmächtigten seiner Wahl vertreten lassen (§ 14 Abs. 1 SchVG). Das Teilnahme- und Stimmrecht kann durch den Bevollmächtigten ausgeübt werden. Die Vollmacht des Vollmachtgebers an den Vertreter bedarf der Textform im Sinne des § 126b BGB. Auch Weisungen des Vollmachtgebers an den Vertreter bedürfen der Textform. Ein Formular, das für die Erteilung einer Vollmacht verwendet werden kann, kann auf der Internetseite der Emittentin unter https://www.singulus.com/de/glaeubigerversammlung/ abgerufen werden. Die Verwendung dieses Formulars ist nicht zwingend. Die Vollmachtserteilung ist spätestens unmittelbar vor Beginn der Zweiten Gläubigerversammlung in Textform (§ 126b BGB) nachzuweisen. Auch bei der Stimmabgabe durch Bevollmächtigte gelten die Voraussetzungen für den Nachweis der Teilnahmeberechtigung nach Abschnitt C Ziffer III. 4. Jeder Anleihegläubiger kann sich bei der Anmeldung und der Gläubigerversammlung durch die gleiche bevollmächtigte Person vertreten lassen. Es ist jedoch nicht erforderlich, dass die Person, die die Anmeldung vornimmt, auch an der Gläubigerversammlung teilnimmt. Das bedeutet, dass es den Anleihegläubigern auch möglich ist, sich nur bei der Anmeldung oder nur bei der Teilnahme an der Gläubigerversammlung durch einen Bevollmächtigten vertreten zu lassen. Die Anleihegläubiger können sich jedoch auch bei der Anmeldung und der Gläubigerversammlung durch unterschiedliche bevollmächtigte Personen vertreten lassen. |

|||

| 2. |

Anleihegläubiger, die keinen selbst ausgewählten Dritten bevollmächtigen wollen, können den von der Emittentin benannten Stimmrechtsvertreter, Herrn Bernhard Krause, Hanau, Unternehmenssprecher der Emittentin („Stimmrechtsvertreter“), eine Vollmacht mit Weisungen zur Abstimmung erteilen. Die Vollmacht des Vollmachtgebers sowie die konkreten Weisungen zur Ausübung des Stimmrechts an den Stimmrechtsvertreter bedürfen der Textform im Sinne des § 126b BGB. Ein entsprechendes Formular hierfür ist auf der Internetseite der Emittentin unter https://www.singulus.com/de/glaeubigerversammlung/ abrufbar. Die Verwendung dieses Formulars ist nicht zwingend. Die Vollmacht an den Stimmrechtsvertreter ist an die folgende Adresse zu richten:

Der Stimmrechtsvertreter benötigt konkrete Weisungen, wie er abstimmen soll. Er steht nicht zur Verfügung, um in der Versammlung über die reine Abstimmung hinausgehende Handlungen vorzunehmen, Fragen zu stellen oder Erklärungen abzugeben. Auch bei der Stimmabgabe durch den Stimmrechtsvertreter gelten die Voraussetzungen für den Nachweis der Teilnahmeberechtigung nach Abschnitt C Ziffer III. 4. Vollmachten und Weisungen von Anleihegläubigern, die der Gesellschaft die zum Nachweis der Teilnahmeberechtigung erforderlichen Unterlagen haben zukommen lassen, nimmt der Stimmrechtsvertreter bis zum 20. Mai 2024, 24:00 Uhr (MESZ), auch per E-Mail an

entgegen. Wir ermöglichen Ihnen auch, bereits im Vorfeld Fragen bei der Emittentin einzureichen. Die Emittentin wird dann prüfen, ob sie diese bereits im Vorfeld durch Information auf Ihrer Internetseite (https://www.singulus.com/de/glaeubigerversammlung/) für alle Gläubiger beantworten kann. Senden Sie Ihre Fragen bitte per E-Mail spätestens bis 24 Stunden vor dem oben genannten Beginn der Versammlung, das heißt bis spätestens Montag, den 20. Mai 2024, 13:00 Uhr, an

Wir werden Sie auf Antworten hinweisen. Bitte beachten Sie, dass die Emittentin nicht bei technischen Schwierigkeiten, die in der elektronischen Kommunikation immer wieder vorkommen können, haftet. |

| V. |

Gegenanträge und Ergänzungsverlangen |

| 1. |

Jeder Anleihegläubiger ist berechtigt, zu den Gegenständen der Tagesordnung, über die nach dieser Einberufung Beschluss gefasst wird, eigene Beschlussvorschläge zu unterbreiten („Gegenantrag“). |

|

| 2. |

Soweit rechtlich zulässig, können Anleihegläubiger, deren Schuldverschreibungen zusammen fünf Prozent der ausstehenden Schuldverschreibungen der Anleihe erreichen, verlangen, dass neue Gegenstände zur Beschlussfassung bekannt gemacht werden („Ergänzungsverlangen“). |

|

| 3. |

Ankündigungen von Gegenanträgen sind an die Gesellschaft zu richten und können vor Beginn der Zweiten Gläubigerversammlung per Post oder E-Mail an die folgende Adresse übermittelt werden:

Ergänzungsverlangen müssen so rechtzeitig an die vorstehende Adresse der Gesellschaft übermittelt werden, dass sie spätestens am dritten Tage vor der Gläubigerversammlung bekannt gemacht werden können. Die Gesellschaft weist darauf hin, dass mangels Bekanntmachung an Samstagen die Ergänzungsverlangen so rechtzeitig übermittelt werden müssen, dass sie spätestens am Freitag, den 17. Mai 2023, bekannt gemacht werden können. |

|

| 4. |

Zwingend beizufügen ist auch im Hinblick auf einen Gegenantrag und/oder ein Ergänzungsverlangen ein Besonderer Nachweis der Gläubigereigenschaft (in diesem Fall ist kein Sperrvermerk erforderlich) durch das depotführende Institut (s.o. Ziffer III. 4. a)). Im Falle eines Ergänzungsverlangens haben die Anleihegläubiger, die beantragen, einen weiteren Gegenstand zur Beschlussfassung zu stellen, ferner nachzuweisen, dass sie gemeinsam mindestens 5 Prozent der ausstehenden Schuldverschreibungen vertreten. Gegenanträge, die ein Anleihegläubiger vor der Versammlung angekündigt hat, wird die Gesellschaft unverzüglich bis zum Tag der Gläubigerversammlung auf ihrer Internetseite (https://www.singulus.com/de/glaeubigerversammlung/) den übrigen Anleihegläubigern zugänglich machen. |

| VI. |

Angabe der ausstehenden Teil-Schuldverschreibungen Der Emittentin oder mit ihr verbundenen Unternehmen (§ 271 Abs. 2 HGB) stehen derzeit keine Teilschuldverschreibungen der Anleihe zu. Es werden derzeit ferner keine Schuldverschreibungen der Anleihe für Rechnung der Emittentin oder mit ihr verbundener Unternehmen gehalten. Insgesamt stehen daher 120.000 Schuldverschreibungen der Anleihe im Nennwert von insgesamt EUR 12.000.000,00 aus. |

|||||||||||||||||

| VII. |

Weitere Informationen Die Anleihegläubiger erhalten weitere Informationen zur Emittentin sowie Antworten auf häufig gestellte Fragen (sog. FAQs) auf der Internetseite der Emittentin unter https://www.singulus.com/de/glaeubigerversammlung/. |

|||||||||||||||||

| VIII. |

Unterlagen Vom Tag der Einberufung der Zweiten Gläubigerversammlung bis zu deren Ende stehen den Anleihegläubigern folgende Unterlagen auf der Internetseite der Emittentin unter https://www.singulus.com/de/glaeubigerversammlung/ zur Verfügung:

Auf Verlangen eines Anleihegläubigers werden ihm Kopien der vorgenannten Unterlagen unverzüglich und kostenlos übersandt. Das Verlangen ist zu richten an:

|

|||||||||||||||||

| IX. |

Hinweise zum Datenschutz Für die Verarbeitung Ihrer personenbezogenen Daten gilt die Verordnung (EU) 2016/679 (DSGVO). Die Emittentin nimmt den Schutz der personenbezogenen Daten ihrer Anleihegläubiger und deren rechtskonforme Verarbeitung sehr ernst. Im Folgenden möchten wir Sie über die Verarbeitung Ihrer personenbezogenen Daten informieren. Die Emittentin verarbeitet zur Verwaltung der Anleihe und der anstehenden Gläubigerversammlung die folgenden Datenkategorien von Ihnen: Kontaktdaten, Anzahl und Gesamtnennbetrag der von Ihnen gehaltenen Schuldverschreibungen, Informationen zu Ihrem depotführenden Institut, Depotnummer; ggf. Daten zu einem von Ihnen benannten Vertreter. Die Emittentin verarbeitet diese Daten ausschließlich, um die Verträge über die Schuldverschreibung zu erfüllen (Art. 6 Abs. 1 lit. b DSGVO) und um gesetzliche Pflichten (z. B. aus dem Schuldverschreibungsgesetz) zu erfüllen. Wir speichern Ihre Daten solange dies durch gesetzliche Vorschriften (aus dem Steuerrecht und Schuldverschreibungsgesetz) vorgegeben ist. Ihre oben genannten Daten werden von der Link Market Services GmbH im Auftrag der Emittentin empfangen und ggf. an die Emittentin sowie weitere Dienstleister, Rechtsanwälte und Steuerberater weitergeleitet, welche die Emittentin bei der Organisation der anstehenden Stimmabgabe unterstützen. Die Emittentin ist für die Verarbeitung Ihrer personenbezogenen Daten verantwortlich. Sie können uns kontaktieren, wenn Sie Auskunft über die gespeicherten Daten haben möchten, ein anderes Betroffenenrecht (etwa die Berichtigung, Löschung, Einschränkung der Verarbeitung oder Datenherausgabe) geltend machen möchten oder der weiteren Nutzung Ihrer Daten widersprechen möchten. Weitere Informationen zur Datenverarbeitung durch die Emittentin, auch zu den Ihnen zustehenden datenschutzrechtlichen Rechten und den Möglichkeiten uns zu kontaktieren, finden Sie in unseren detaillierten Datenschutzhinweisen unter https://www.singulus.com/de/datenschutzbestimmungen. |

| Kahl am Main, im Mai 2024 | Frankfurt am Main, im Mai 2024 |

| Singulus Technologies AG | Notar Dr. Olaf Gerber LL.M. |

| – Der Vorstand – | mit Amtssitz in Frankfurt am Main als Abstimmungsleiter der Abstimmung ohne Versammlung innerhalb des Zeitraums vom 25. April 2024 bis zum 29. April 2024 |

Kommentar hinterlassen