Eintracht Frankfurt Fußball Aktiengesellschaft

Frankfurt am Main

Konzernabschluss zum Geschäftsjahr vom 01.01.2020 bis zum 31.12.2020

Konzernlagebericht für das Geschäftsjahr 2020

I. Grundlagen des Konzerns

1. Konzernstruktur

2. Geschäftsmodelle

II. Wirtschaftsbericht

1. Gesamtwirtschaftliche und branchenbezogene Rahmenbedingungen

2. Geschäftsverlauf

3. Lage

4. Gesamtaussage

III. Prognose-, Chancen- und Risikobericht

I. Grundlagen des Konzerns

1. Konzernstruktur

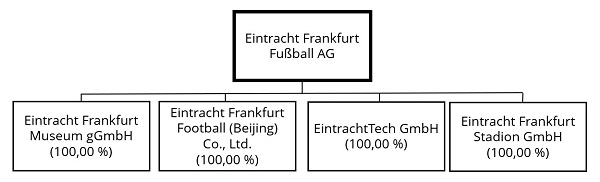

Die Eintracht Frankfurt Fußball Aktiengesellschaft hält Anteile zu 100 % an drei Tochtergesellschaften:

| ― |

Eintracht Frankfurt Museum GmbH, Frankfurt am Main |

| ― |

Eintracht Frankfurt Football (Beijing) Co., Ltd. |

| ― |

EintrachtTech GmbH, Frankfurt am Main |

| ― |

Eintracht Frankfurt Stadion GmbH, Frankfurt am Main |

2. Geschäftsmodelle

Eintracht Frankfurt Fußball Aktiengesellschaft

Die Eintracht Frankfurt Fußball Aktiengesellschaft unterhält eine Herren Profifußballmannschaft und ist Mitglied im DFL Deutschen Fußball Liga e.V., Frankfurt am Main. Ferner unterhält die Gesellschaft seit dem 1. Juli 2020 eine Frauen Profifußballmannschaft. Neben der Abwicklung der Heimspiele und dem damit verbundenen Ticketverkauf besteht die Geschäftstätigkeit in der Verwertung eigener Rechte und dem Handel mit Fanartikeln unter der Marke Eintracht Frankfurt. Darüber hinaus wird unter der Leitung der Muttergesellschaft Eintracht Frankfurt e. V., Frankfurt am Main, ein Nachwuchs-Fußball-Leistungszentrum betrieben, welches der Eintracht Frankfurt Fußball Aktiengesellschaft nachhaltig die Ausbildung von Profi-Fußball-Spielern sichert. Entsprechend der Geschäftspolitik konzentriert sich die Gesellschaft dabei auf dieses Kerngeschäft und ist nur in Bereichen tätig, die eng mit dem professionellen Fußball verbunden sind.

Die Eintracht Frankfurt Fußball Aktiengesellschaft ist gemäß der Lizenzierungsordnung der DFL Deutschen Fußball Liga GmbH, Frankfurt am Main, verpflichtet, den sportlichen Unterbau der Lizenzfußballmannschaft, den Amateur- und Jugendfußball zu unterhalten. Mit Vertrag vom 14. November 2007 wurde mit dem Mehrheitsgesellschafter Eintracht Frankfurt e. V. ein Vertrag geschlossen, der die Durchführung des Amateur- und Jugendfußballs regelt. Auf Basis dieses Vertrages wendet die Eintracht Frankfurt Fußball AG bis zu 5 Mio. Euro pro Saison bzgl. der Entwicklung von Nachwuchsfußballspielern auf.

Eintracht Frankfurt Museum GmbH

Zweck der Gesellschaft ist die Förderung kultureller Zwecke durch die Förderung und Bewahrung des Bewusstseins der Geschichte des Vereins Eintracht Frankfurt sowie der Frankfurter und Hessischen Sportgeschichte mittels Aufbau, Betrieb und Unterhalt eines Museums.

Eintracht Frankfurt Football (Beijing) Co., Ltd.

Zweck der chinesischen Tochtergesellschaft ist es, den chinesischen Markt mit deutschem Know-how im Fußballbereich zu bedienen.

EintrachtTech GmbH

Diese Gesellschaft bündelt alle künftigen digitalen Geschäftsmodelle der Gruppe, die Entwicklung und das Customizing einer Plattform zum Betrieb und zur Aussteuerung von digitalen Geschäftsmodellen, das Anbieten und Durchführen von Beratungs- und Konzeptionsdienstleistungen mit Ausnahme einer Beratung, die der Genehmigung oder Zulassung bedarf, sowie der Betrieb, die Content-Erstellung und Kuration digitaler Produkte.

Eintracht Frankfurt Stadion GmbH

Die im Geschäftsjahr neu gegründete Gesellschaft übernimmt den Betrieb sowie die Vermarktung der Grundstücke, der anschließenden Sportareale, der Parkplätze und das Gebäudes des Stadions im Süden von Frankfurt am Main (Waldstadion) mit Ausnahme von Tätigkeiten, die nach der Gewerbeordnung einer Erlaubnis bedürfen, sowie die Organisation, Durchführung und Vermarktung eigener oder fremder Veranstaltungen.

II. Wirtschaftsbericht

1. Gesamtwirtschaftliche und branchenbezogene Rahmenbedingungen

Die deutsche Wirtschaft könnte nach den Erwartungen führender Wirtschaftsinstitute im kommenden Jahr um 4,2 Prozent wachsen. Das ist weniger als die bis Jahresende 2020 erwarteten 5,1 Prozent. Wegen des andauernden Shutdown verschiebt sich die Erholung nach hinten.

Im Jahr 2020 dürfte die Wirtschaftsleistung in Deutschland nach Einschätzung der Forscher um 5,1 Prozent schrumpfen. Obwohl das Bruttoinlandsprodukt 2021 voraussichtlich zulegen wird, wird zunächst kein Rückgang der gestiegenen Arbeitslosigkeit erwartet. Zugrunde liegt die Annahme, dass die Einschränkungen ab April bis Sommer 2021 schrittweise aufgehoben werden. Ein wichtiger Treiber dafür ist auch die Annahme, dass die privaten Haushalte spätestens ab diesem Zeitpunkt wieder deutlich mehr für den Konsum ausgeben. Zunehmende Insolvenzen würden die Arbeitslosenquote aber wieder negativ beeinflussen. Hoffnung macht derweil die Industrie und das Exportgeschäft: Anders als während der ersten Corona-Welle im Frühjahr 2020 zeichnen sich keine Einbrüche ab, die Auftragslage sei zuletzt stabil gewesen.

Da sich die wirtschaftliche Erholung im nächsten Jahr dennoch verzögert, könnte sie im übernächsten Jahr etwas kräftiger ausfallen als bislang erwartet: Es wird für 2022 nunmehr ein Plus von 2,5 Prozent erwartet anstelle der ursprünglich erwarteten 1,7 Prozent.

Wie genau die Konjunkturprognosen sind, ist angesichts der sich schnell ändernden Situation jedoch vage.

Die 18 Bundesliga-Clubs haben in der Saison 2018/19 erstmals die Umsatzmarke von vier Milliarden Euro übertroffen. Dem Gesamterlös von 4,02 Milliarden Euro liegt eine Steigerung um 5,4 Prozent im Vergleich zur Vorsaison zugrunde – zugleich bedeutet dieser Wert den 15. Umsatzrekord nacheinander. Die Clubs der 2. Bundesliga, deren wirtschaftliche Kennzahlen auch vor dem Hintergrund von stärkeren Veränderungen in der Zusammensetzung der Spielklasse zu betrachten sind, haben ebenfalls einen historischen Höchstwert verzeichnet: 782 Millionen Euro entsprechen einem Anstieg um 28,5 Prozent.

Das Wirtschaften der Proficlubs zieht nach wie vor auch einen fiskalischen und einen volkswirtschaftlichen Effekt nach sich. In den vergangenen zehn Spielzeiten haben Bundesliga und 2. Bundesliga insgesamt fast zehn Milliarden Euro an Steuern und Abgaben an die Finanzbehörden sowie die Sozial- und Unfallversicherungen entrichtet – allein in der Saison 2018/19 ergab sich ein Höchstwert von 1,4 Milliarden Euro. Mit ihrer ökonomischen Kraft wachsen die Clubs zudem weiterhin auch in ihren Organisationsstrukturen. Der deutsche Profifußball bleibt dementsprechend ein Jobmotor: 56.081 Personen waren direkt oder indirekt rund um die Bundesliga und 2. Bundesliga beschäftigt. Im Zehnjahresvergleich ist diese Zahl um 52 Prozent gestiegen.

In der Gesamtbetrachtung der wirtschaftlichen Kennzahlen beider Spielklassen zeigt sich zudem, dass Bundesliga und 2. Bundesliga ihren Gesamterlös innerhalb von zehn Jahren um 136 Prozent auf den Rekordwert von 4,8 Milliarden Euro gesteigert haben. 28 der 36 Proficlubs haben die Spielzeit 2018/19 mit einem Jahresüberschuss abgeschlossen. Zudem hat das Eigenkapital in beiden Ligen ein Rekordniveau erreicht: In der Bundesliga lag es bei 1,8 Milliarden Euro, in der 2. Bundesliga bei 174 Millionen Euro.

Diese gute Ausgangslage versetzt den Profifußball auch in der immer noch andauernden Pandemielage in die Lage handlungsfähig zu bleiben und weiterhin Spiele – wenn auch ohne Zuschauer – austragen zu können. Dennoch wird angesichts der Coronakrise mit massiven Verlusten für die Fußball-Bundesligisten gerechnet. Einschließlich der vergangenen Saison werden die Vereine bis zur Spielzeit 2021/22 etwa zwei Milliarden Umsatzverlust machen.

In dieser Saison 2020/2021 muss nach Einschätzung der DFL nahezu mit einem Gesamtausfall der Zuschauereinnahmen gerechnet werden. Das entspricht einem Verlust von 650 Millionen Euro. Derzeit finden nur Geisterspiele ohne Zuschauer statt. Der Einbruch auf dem Transfermarkt werde zwischen 250 bis 300 Millionen Euro betragen. Der Umsatzverlust für die Saison 2020/2021 liegt damit etwa bei einer Milliarde Euro.

Die TV-Milliarden werden künftig etwas gleichmäßiger unter den 36 Clubs der Bundesliga und 2. Liga verteilt. Bei der Neuregelung des Verteilerschlüssels der rund fünf Milliarden Euro an Vermarktungs-Einnahmen will die Deutsche Fußball Liga in den kommenden beiden Spielzeiten vor allem die Auswirkungen der Corona-Pandemie abfedern. In den beiden Jahren danach solle dann der Leistungsgedanke, die Nachwuchsförderung und das Interesse an den jeweiligen Clubs etwas stärker gewichtet werden.

2. Geschäftsverlauf

Das Kalenderjahr 2020 war vergleichbar dem Kalenderjahr 2019 stark durch die Corona-Krise gekennzeichnet. Im Kalenderjahr wurden 14 (18) Bundesliga-Heimspiele und zwei (kein) Heimspiel im DFB-Pokal durchgeführt. Zudem hat Eintracht Frankfurt zwei (drei) Heimspiele in der Europa League Gruppen- und KO-Phase zuhause ausgetragen. Davon haben allerdings nur fünf (davon 2 eingeschränkt) Bundesliga-, zwei DFB-Pokal-, und ein Europa League-Heimspiel mit Zuschauern stattgefunden. Der im vergangenen Kalenderjahr 2019 erzielte Rekordumsatz (304,2 Mio. Euro) konnte dadurch bei Umsätzen von 146,7 Mio. Euro im Geschäftsjahr 2020 nicht mehr erreicht werden. Wesentliche Faktoren hierfür waren vor allem geringere Transfererlöse, geringere TV-Gelder aus der zentralen TV-Geldvermarktung der Deutschen Fußball Liga GmbH (DFL) und der UEFA aus der Teilnahme an der Europa League. Durch den Spielbetrieb ohne Stadionzuschauer wurden auch vor allem in den Bereichen Spielbetrieb und Vermarktung geringere Erträge erzielt. Durch die Pandemie bedingte Schließung der Fanshops hat sich der Ertrag im Merchandising ebenfalls reduziert.

Für das Kalenderjahr 2020 prognostizierte der Vorstand im Vorjahr für die Muttergesellschaft bei der Teilnahme am internationalen Wettbewerb einen Jahresüberschuss im Kerngeschäft von bis zu 4,0 Mio. Aufgrund der seit März 2020 herrschenden Pandemielage und dem damit verbundenen Einnahmeausfall im erheblichen Maße wurde ein Jahresfehlbetrag von 34,0 Mio. Euro auf Ebene der Konzernobergesellschaft und von 37,2 Mio. Euro im Konzern erzielt.

3. Lage

a. Ertragslage

Ergebnisentwicklung

Im Geschäftsjahr 2020 erzielte die Gruppe einen Jahresfehlbetrag i. H. v. 37.173 Tausend Euro (Vorjahr: Jahresüberschuss i. H. v. 36.890 Tausend Euro).

Ertragsentwicklung

Die im operativen Betriebsergebnis enthaltenen Erträge entwickelten sich in den letzten beiden Geschäftsjahren wie folgt:

| Operative Erträge | Konzern 2020 in T€ |

Konzern 2019 in T€ |

Veränderung in T€ |

Veränderung in % |

| Spielbetrieb | 5.459 | 32.483 | -27.024 | -83,2% |

| Vermarktung | 39.244 | 49.696 | -10.452 | -21,0% |

| TV-Rechte | 73.397 | 93.402 | -20.005 | -21,4% |

| Spielertransfer | 16.604 | 111.487 | -94.883 | -85,1% |

| Fußballschule | 340 | 635 | -295 | -46,5% |

| Merchandising | 11.687 | 16.497 | -4.810 | -29,2% |

| Sonstige | 5.131 | 4.622 | 509 | 11,0% |

| Gesamt | 151.862 | 308.822 | -156.960 | -50,8% |

Die Ertragslage ist dadurch gekennzeichnet, dass die Gesamterträge (Umsatzerlöse und sonstige betriebliche Erträge) um 50,8 % auf 151.862 Tausend Euro gesunken sind.

Die Erträge aus Spielbetrieb sanken im Kalenderjahr 2020 um 27.024 Tausend Euro (-83,2 %). Dies ist insbesondere auf die Durchführung des Spielbetriebs ohne Stadionzuschauerzurückzuführen. Im Kalenderjahr 2020 richtete man insgesamt in der Europa League (2, VJ 3), DFB-Pokal (2, VJ 0) und Bundesliga (14, VJ 18) Heimspiele aus.

Die Erträge aus Vermarktung sanken um 10.452 Tausend Euro (-21,0 %) auf 39.244 Tausend Euro. Auch hier gingen die Einnahmen aus Hospitality-Erträgen (Business Seats und Logen) aufgrund der fehlenden Zuschauer stark zurück und die Werbeleistungen aus Sponsorenverträge konnten aufgrund der Pandemielage nicht vollumfänglich erfüllt werden.

Die Erträge aus TV-Rechten sanken um 20.005 Tausend Euro auf 73.397 Tausend Euro (-21,4 %). Die Erträge aus der zentralen TV-Vermarktung der Bundesliga sanken dabei um 3.971 Tausend Euro (-5,9 %) auf 62.933 Tausend Euro. Aufgrund der zwischenzeitlichen Unterbrechung des Spielbetriebs und der damit einhergehenden Verzerrung des Spielplans haben sich die TV-Gelder reduziert. Zudem wurden Erträge aus der Teilnahme an der Europa League i.H.v. 2.789 Tausend Euro und aus dem DFB-Pokal 4.736 Tausend Euro erzielt.

Die Erträge aus Spielertransfer beliefen sich im Kalenderjahr 2020 auf 16.604 Tausend Euro (-85,1 %).

Die Erträge aus Merchandising sanken um 4.810 Tausend Euro (-29,2 %) auf 11.687 Tausend Euro. Dies ist vor allem durch die zeitweise Schließung der Fanshops und die fehlenden Umsätze rund um den jeweiligen Spieltag bedingt.

Aufwandsentwicklung

Die operativen im Betriebsergebnis enthaltenen Aufwendungen entwickelten sich in den letzten beiden Geschäftsjahren wie folgt:

| Operative Aufwendungen | Konzern 2020 in T€ |

Konzern 2019 in T€ |

Veränderung in T€ |

Veränderung in % |

| Personalaufwand | 83.986 | 92.987 | -9.001 | -9,7% |

| Abschreibungen | 29.896 | 22.940 | 6.956 | 30,3% |

| Spielbetrieb | 24.620 | 41.503 | -16.883 | -40,7% |

| Transfer | 5.732 | 38.797 | -33.065 | -85,2% |

| Amateurfuß ball | 4.956 | 4.879 | 77 | 1,6% |

| Frauenfußball | 432 | 0 | 432 | |

| Fußballschule | 374 | 561 | -187 | -33,3% |

| Marketing und Kommunikation | 20.443 | 31.610 | -11.167 | -35,3% |

| Handel | 8.942 | 10.689 | -1.747 | -16,3% |

| Verwaltung | 8.019 | 9.133 | -1.114 | -12,2% |

| Gesamt | 187.400 | 253.099 | -65.699 | -26,0% |

Insgesamt sanken die operativen Aufwendungen um 65.699 Tausend Euro (-26,0 %).

Die Personalaufwendungen sanken um 9.001 Tausend Euro auf 83.986 Tausend Euro (-9,7 %). Dies ist im Wesentlichen auf weniger Prämien aufgrund des sportlichen Erfolges und vor allem auf den freiwilligen Gehaltsverzicht jedes Mitarbeiters zurückzuführen.

Die Abschreibungen stiegen aufgrund der Veränderungen des Spielerkaders um 6.956 Tausend Euro (+30,3 %).

Die Spielbetriebsaufwendungen sanken im Wesentlichen durch den größtenteils Spielbetrieb ohne Zuschauer um 16.883 Tausend Euro auf 24.620 Tausend Euro (-40,7 %).

Die Transferaufwendungen sanken um 33.065 Tausend Euro auf 5.732 Tausend Euro (-85,2 %). Die Reduzierung gegenüber dem Vorjahr resultiert aus der dem verringerten Transfervolumen inkl. der Berücksichtigung von Drittbeteiligungen an den Verkaufserlösen sowie Provisionsaufwendungen aus dem Verkauf von Spielern. Im Gegensatz zu „ablösepflichtigen“ Spielertransfers sind die entstehenden Vermittlungshonorare für „ablösefreie“ Spieler im Zeitpunkt des Spielerzugangs direkt erfolgswirksam zu verbuchen und können nicht über die Laufzeit des Vertrages abgegrenzt werden. Zudem werden Transferbeteiligungen für Weitertransfers dort erfasst.

Die Aufwendungen für das Nachwuchsleistungszentrum (Amateurfußball) betrugen 4.956 Tausend Euro (2019: 4.879 Tausend Euro).

Die Aufwendungen für den Bereich Frauenfußball (Start zur Saison 2020/2021) betragen erstmalig 432 Tausend Euro.

Die Aufwendungen für den Bereich Fußballschule sanken um 187 Tausend Euro (-33,3 %) auf 374 Tausend Euro.

Die Aufwendungen für Marketing & Kommunikation sanken um 11.167 Tausend Euro auf 20.443 Tausend Euro (-35,3 %). Durch die im Pandemiefall geringere Stadionmiete und weitere mit der Pandemie verbundenen Kostensenkungen fielen die Aufwendungen geringer aus.

Die Aufwendungen für Handel sanken um 1.747 Tausend Euro auf 8.942 Tausend Euro (-16,3 %). Der geringere Umsatz hat zu einem geringen Wareneinsatz als im Vorjahr geführt.

Die Aufwendungen für die Verwaltung sanken um 1.114 Tausend Euro(-12,2 %).

b. Finanzlage

Ausgangslage

Die Kernaufgabe des Finanzmanagements der Eintracht Frankfurt Fußball Aktiengesellschaft ist die jederzeitige ausreichende Liquiditätsversorgung der Konzerngesellschaften. Dies bedeutet, dass Anlagen so terminiert werden, dass neben der Zahlungsfähigkeit der laufenden Verpflichtungen in den Transferfenstern Dispositionsmöglichkeiten sichergestellt sind. Die Geldanlagen erfolgen unter der Prämisse höchstmöglicher Risikovermeidung. Diese Grundsätze resultieren auch daraus, dass im Lizenzierungsverfahren der Deutschen Fußball Liga GmbH der Nachweis der wirtschaftlichen Leistungsfähigkeit durch die Darlegung der jederzeitigen Zahlungsfähigkeit erbracht wird.

Kapitalstruktur

Die Eigenkapitalquote betrug zum 31. Dezember 2020 20,0 % (31.12.2019: 33,8 %). Die Reduzierung ist bei einer gesunkenen Bilanzsumme ausschließlich auf den im Kalenderjahr 2020 erzielten Konzernjahresfehlbetrag zurückzuführen.

Investitionen

Im Geschäftsjahr 2020 wurden entsprechend dem Anlagenspiegel folgende Investitionen vorgenommen:

| Investitionen | Konzern 2020 in T€ |

Konzern 2019 in T€ |

| Spielerwerte | 16.298 | 84.525 |

| Sonstige immaterielle Vermögensgegenstände | 2.841 | 534 |

| Sachanlagen | 21.184 | 9.041 |

| Finanzanlagen | 30 | 41 |

| Gesamt | 40.353 | 94.141 |

Das Geschäftsjahr 2020 war maßgeblich durch eine erhöhte Investitionstätigkeit in Sachwerte (Neubau ProfiCamp) gekennzeichnet.

Liquiditätsanalyse

Zum 31. Dezember 2020 verfügte der Konzern über liquide Mittel i. H. v. 21.716 Tausend Euro (31.12.2019: 35.453 Tausend Euro).

Die Liquiditätsentwicklung lässt sich durch die nachfolgende Konzernkapitalflussrechnung verdeutlichen:

| Angaben in EURO |

2020 | 2019 |

| Jahresfehlbetrag/-überschuss (Periodenergebnis) | -37.173.478 | 36.889.687 |

| Abschreibungen auf Anlagevermögen | 29.896.389 | 22.940.105 |

| Zunahme (+) / Abnahme (-) der Rückstellungen | -18.214.354 | 2.508.340 |

| Sonstige zahlungsunwirksame Aufwendungen (+) und Erträge (-) | -2.992.729 | -2.557.681 |

| Zunahme (-) /Abnahme (+) der Vorräte, der Liefer- und Leistungsforderungen sowie anderer Aktiva, die nicht der Investitions- oder Finanzierungstätigkeit zuzuordnen sind | -9.749.643 | -43.101.572 |

| Zunahme (+) / Abnahme (-) der Liefer- und Leistungsverbindlichkeiten sowie anderer Passiva, die nicht der Investitions- oder Finanzierungstätigkeit zuzuordnen sind | 12.260.251 | -2.314.181 |

| Verlust (+) / Gewinn (-) aus dem Abgang von Gegenständen des Anlagevermögens | -739.494 | -18.085.434 |

| Zinsaufwendungen (+) / Zinserträge (-) / Erträge aus Ausleihungen (-) | 2.144.666 | 132.927 |

| Ertragsteueraufwand (+) / Ertragsteuerertrag (-) | -721.903 | 18.724.650 |

| Ertragsteuerzahlungen | 0 | -5.412.380 |

| Cashflow aus laufender Geschäftstätigkeit | -25.290.295 | 9.724.461 |

| Einzahlungen aus Abgängen des Spielervermögens | 56.546.334 | 65.013.809 |

| Einzahlungen aus Abgängen des Sachanlagevermögens | 0 | 43.344 |

| Einzahlungen aus Abgängen des Finanzanlagevermögens | 320.218 | 315.600 |

| Auszahlungen für Investitionen in das immaterielle Anlagevermögen | -2.841.431 | -533.942 |

| Auszahlungen für Investitionen in Spielervermögen | -65.033.069 | -60.276.217 |

| Auszahlungen für Investitionen in das Sachanlagevermögen | -21.183.316 | -9.041.121 |

| Auszahlungen für Investitionen in das Finanzanlagevermögen | -29.914 | -40.291 |

| Erhaltene Erträge aus Ausleihungen | 30.032 | 35.675 |

| Erhaltene Zinsen | 59.959 | 51.643 |

| Cashflow aus Investitionstätigkeit | -32.131.187 | -4.431.500 |

| Gezahlte Zinsen | -2.234.658 | -220.245 |

| Auszahlungen/Einzahlungen aus der Aufnahme/Tilgung von Finanzkrediten | 45.918.622 | 0 |

| Cashflow aus Finanzierungstätigkeit | 43.683.964 | -220.245 |

| Zahlungswirksame Veränderung des Finanzmittelfonds | -13.737.518 | 5.072.716 |

| Wechselkurs-, konsolidierungskreis- und bewertungsbedingte Änderungen des Finanzmittelfonds | -397 | 4.111 |

| Finanzmittelbestand am Anfang der Periode | 35.453.464 | 30.376.637 |

| Finanzmittelfonds*) am Ende der Periode | 21.715.549 | 35.453.464 |

Der Finanzmittelfonds am Ende der Periode umfasst ausschließlich Guthaben bei Kreditinstituten und Kassenbestände sowie Kreditkartenverkehr. Die Eintracht Frankfurt Fußball Aktiengesellschaft konnte auch im Geschäftsjahr 2020 ihren Zahlungsverpflichtungen vollumfänglich nachkommen.

Zum Bilanzstichtag hatten wir folgende Liquiditätskennzahlen zu verzeichnen:

| – Liquidität ersten Grades: | 24,9 %1 | (31.12.2019: 32,4 %) |

| – Liquidität zweiten Grades: | 47,0 %2 | (31.12.2019: 70,8 %) |

| – Liquidität dritten Grades: | 52,4 %3 | (31.12.2019: 73,9 %) |

1 Liquide Mittel / kurzfristiges Fremdkapital

2 Kurzfristiges monetäres Umlaufvermögen / kurzfristiges Fremdkapital

3 Kurzfristiges monetäres Umlaufvermögen + Vorräte / kurzfristiges Fremdkapital

Wie in den vergangenen Jahren wurde aus Risikovorsorgegründen zwei Kreditlinienverträge i. H. v. insgesamt 40 Mio. Euro mit einer Laufzeit bis zum 1. Juli 2021 abgeschlossen. Zum 31. Dezember 2020 erfolgte eine Inanspruchnahme i.H.v. 20 Mio. Euro.

Die Inanspruchnahme des Immobilen-Darlehen für den Neubau des Proficamps betrug zum 31.12.2020 25.923 Tausend Euro bei einem Volumen von insgesamt 34,1 Mio. Euro.

Bei einer um 47.266 Tausend Euro gesunkenen Bilanzsumme auf 153.001 Tausend Euro betrug das Verhältnis von Eigen- zu Fremdkapital zum 31. Dezember 2020 25,0 % (31.12.2019: 51,1 %).

c. Vermögenslage

Das Vermögen hat sich im Kalenderjahr 2020 wie folgt entwickelt:

| Konzern 2020 in T€ |

Konzern 2019 in T€ |

Veränderung in T€ |

Veränderung in % |

|

| Spielerwerte | 68.890 | 92.179 | -23.289 | -25,3% |

| Immaterielle Vermögensgegenstände | 3.350 | 584 | 2.766 | 473,6% |

| Sachanlagen | 31.350 | 11.286 | 20.064 | 177,8% |

| Finanzanlagen | 1.625 | 1.915 | -290 | -15,1% |

| Vorräte (Merchandising) | 4.676 | 3.413 | 1.263 | 37,0% |

| Forderungen und sonstige Vermögensgegenstände | 20.608 | 54.383 | -33.775 | -62,1% |

| Flüssige Mittel | 21.715 | 35.453 | -13.738 | -38,7% |

| Aktive Rechnungsabgrenzungsposten | 787 | 1.054 | -267 | -25,3% |

| Gesamt | 153.001 | 200.267 | -47.266 | -23,6% |

Die Verringerung des Gesamtvermögens um 47,3 Mio. EUR ist im Wesentlichen auf planmäßige Abschreibungen des Anlagevermögens, eine Reduzierung der bestehenden Transferforderungen durch Factoring und die Verwendung von Flüssigen Mitteln zur Tilgung von Transferverbindlichkeiten zurückzuführen. Gegenläufig haben die im Geschäftsjahr fortgeführten Investitionen in den Neubau der Geschäftsstelle zu einem Anstieg der Verbindlichkeiten gegenüber Kreditinstituten geführt.

4. Gesamtaussage

Die Höhe des Eigenkapitals, die vorhandene Liquidität und das Bestehen von Kreditlinien führen neben den zur Verschlechterung der Ertragslage gemachten Ausführungen dazu, die Vermögenslage als angemessen und die Finanz- und Ertragslage der Eintracht Frankfurt Fußball Aktiengesellschaft und des Konzerns weiterhin als stabil zu bezeichnen. Bei andauerndem Pandemiezustand über den Sommer 2021 hinaus und den damit aktuell einhergehenden Beschränkungen in der Stadionnutzung wird sich die Lage aber deutlich verschlechtern.

III. Prognose-, Chancen- und Risikobericht

1. Prognosebericht

Entwicklung der Ertragslage

Zum Bilanzstichtag 31. Dezember 2020 und nach Abschluss des 17. Spieltages der Bundesligasaison 2020/2021 (20. Januar 2021) belegt die Mannschaft mit 27 Punkten Tabellenplatz 8 und hat 20 Punkte Vorsprung auf einen direkten Abstiegsplatz. Es ist daher damit zu rechnen, dass ein Abstieg somit unrealistisch erscheint. Sollte der Punktdurchschnitt bis zum Ende der Saison gehalten werden können, reicht dies voraussichtlich für die Qualifikation für einen internationalen Wettbewerb. Diese Plätze werden bis zum Ende der Saison hart umkämpft sein. Der Vorstand geht daher mit der gebotenen Vorsicht von Platz 10 in der Abschlusstabelle aus.

Im Falle der Teilnahme am Spielbetrieb der ersten Bundesliga 2021/2022 plant der Vorstand für das Kalenderjahr 2021 mit einem Umsatz i. H. v. 199 Mio. Euro. Das erwartete Umsatzniveau ist vor allem auf wieder deutlich höhere zukünftige geplante Transfererlöse und einer Rückkehr zu Zuschauern im Stadion zurückzuführen.

Aufgrund des im Kalenderjahr 2019 begonnenen Neubau eines ProfiCamps auf dem Stadiongelände und weiteren Investitionen in das Sachanlagevermögen im Kalenderjahr 2020 i.H.v. 17,4 Mio. Euro plant der Konzern auch für das Geschäftsjahr 2021 mit ähnlichen Investitionen. Den Digitalausbau des Stadiongeländes will man abhängig der Pandemielage und den gebotenen Finanzierungsmöglichkeiten angehen. Hier getätigte Investitionen sollen sich auf die wirtschaftliche Stabilität und Stärkung des Standortes auswirken. Die Auswirkungen der Corona-Krise werden auch in den kommenden Jahren Einfluss auf die Vermögens-, Finanz- und Ertragslage haben. Auf der Aufwandsseite ergeben sich überwiegend dann Erhöhungen, wenn diese mit gestiegenen Umsätzen sowie mit der Rückkehr der Zuschauer zusammenhängen. Der Konzern erwartet daher für das Kalenderjahr 2021 einen Jahresfehlbetrag von ca. 6 Mio. Euro. Sollte sich die Mannschaft am Ende der Spielzeit 2020/2021 für einen internationalen Wettbewerb qualifizieren, so rechnet der Konzern mit einem Jahresüberschuss von bis zu 2 Mio. Euro.

Für den theoretischen Fall eines Abstieges rechnet der Konzern aufgrund der Umstrukturierung des Spielerkaders und den damit zu erzielenden Transfererlösen mit einem leicht positiven Ergebnis. Die Liquiditätssituation wird dann auch durch geeignete Maßnahmen gesichert.

Entwicklung der Vermögens- und Finanzlage

Die Eintracht Frankfurt Fußball Aktiengesellschaft verfügt trotz der pandemiebeeinträchtigten Verschlechterung der Ertragslage in 2020 durch die hohe Zahlungsmoral ihrer Kunden und Partnerunternehmen und die im Geschäftsjahr eingeleiteten Maßnahmen weiterhin über eine angemessene Liquidität zum Bilanzstichtag, um die anstehenden Zahlungsverpflichtungen erfüllen zu können. Zur Absicherung allgemeiner und branchenspezifischer Risiken hält die Gesellschaft dennoch durch den Abschluss von Kreditlinien für den Moment ausreichende Liquiditätsreserven vor. Aufgrund der pandemiebedingten Umsatzrückgänge wurde erstmalig im Sommer 2020 die vorhandenen Betriebsmittelkreditlinie in Anspruch genommen, wenn auch bis heute nicht in voller Höhe. Man beabsichtigt das hohe Volumen der Kreditlinien im gleichen Umfang auch zukünftig beizubehalten, um den Risiken adäquat zu begegnen. Hierzu ist eine Umfinanzierung der bei der Wirecard Bank zum 1. Juli 2021 auslaufenden Kreditlinie in gleichen Umfang vorgesehen und dazu haben bereits erste Gespräche mit anderen Finanzinstitutionen stattgefunden. Zur erweiterten Risikovorsorge wurde eine Landesbürgschaft mit einer Laufzeit bis 2025 gewährt, die die Besicherung im Pandemiefall für einen Teil der bestehenden Kreditlinien darstellt.

Die Eintracht Frankfurt Fußball Aktiengesellschaft hat mit dem Bau eines neuen Verwaltungsgebäudes sowie eines Trainingszentrums für den Sportbereich auf dem Stadiongelände begonnen. Das gesamte Bauvolumen wird auf ca. 35 Mio. Euro geschätzt. Die Baukosten werden größtenteils durch ein langjähriges Immobiliendarlehen finanziert. Durch die ab Fertigstellung des Gebäudes eingesparten Mietzahlungen sowie aus den sich ergebenden zusätzlichen Vermarktungspotentialen im Bereich des Stadions soll das aufgenommene Fremdkapital zurückgeführt werden. Diese Investition ist eine zukunftsweisende Infrastrukturmaßnahme und soll nachhaltig die sportliche Entwicklung sichern. Die Fertigstellung ist für das Kalenderjahr 2021 geplant. Das Gebäude wird auf einem Erbpachtgrundstück gebaut. Der Erbpachtvertrag läuft über 60 Jahre.

Im Jahr 2020 wurde mit der digitalen Modernisierung des Stadions begonnen, wenn auch nicht in dem Umfang, der vor der Pandemie angedacht war. Das Stadion wird seit 1. Juli 2020 durch eine eigene Konzerngesellschaft betrieben. Sollten weitere Investitionen in die digitale Infrastruktur getätigt werden, wird dies voraussichtlich durch Fremdkapital finanziert. Die sich dadurch verbesserte Vermarktungslage und Entwicklung neuer Geschäftsmodelle soll den zu leistenden Kapitaldienst sichern. Die konkreten Umsetzungen sind auch hier von dem weiteren Pandemieverlauf abhängig.

Im Jahr 2018 wurde zudem eine Maßnahme zur Stärkung des Eigenkapitals durchgeführt. Hierzu wurde ein Modell umgesetzt, das über die Zuführung einer Kapitaleinlage das Eigenkapital erhöht, ohne dabei eine Erhöhung des gezeichneten Kapitals durchzuführen. Der neue Aktionär hat bei gleichbleibendem Aktienanteil des Mehrheitsaktionärs zunächst Aktien von den bisherigen Minderheitsaktionären übernommen. Zeitgleich haben sich alle Minderheitsaktionäre verpflichtet bezüglich eines Teils ihrer Aktien eine Kapitaleinlage zu leisten. Die Eintracht Frankfurt Fußball AG besitzt ein entgeltliches Optionsrecht zum Kauf dieser Aktien. Das Optionsrecht berechtigt Optionsaktien zu einem Mehrwert neu zu platzieren. Dadurch kann ein weiterer Beitrag zur weiteren finanziellen Stabilisierung geleistet werden.

Gesamtdarstellung der Entwicklung

Der Konzern erwartet für die Zukunft, dass sich die sportlichen Entwicklungsmöglichkeiten, wie in der Vergangenheit, an der aktuellen Finanzlage des Konzerns orientieren. Die Aufnahme von Fremdkapital mit dem Ziel der sportlichen Weiterentwicklung ist aufgrund der damit verbundenen Chancen erhöhter Transfererlöse eine Option, wenn ein ausgewogenes Chance-/Risiko-Verhältnis vorliegt. Dieser Aspekt wird in der Pandemielage im besonderen Maße berücksichtigt. Die wirtschaftliche Wettbewerbsfähigkeit bleibt innerhalb der Bundesliga ähnlich, da die wirtschaftlichen Auswirkungen der Corona-Krise die Clubs gleichermaßen betreffen.

Hinsichtlich der Ertragslage werden in den großen Geschäftsfeldern Umsatzrückgänge verzeichnet. Das resultiert vor allem aus der Tatsache, dass seit Ausbruch der Pandemie keine Stadionzuschauer zu Großveranstaltungen inkl. Fußballspielen zugelassen sind. Auf der Kostenseite wird mit diversen Maßnahmen wie Gehaltsverzicht, Kurzarbeit, allgemeine Kostenreduktion und Verminderung des Spielerkaders durch Ausleihungen entgegengewirkt. Die Umsatzeinbrüche können aufgrund bestehender Verträge und unter Aufrechterhaltung der sportlichen und auch wirtschaftlichen Wettbewerbsfähigkeit nicht vollumfänglich aufgefangen werden. Das wirkt sich ebenfalls auf die Finanzlage aus, die durch bestehende Kreditlinien abgesichert sind. Die für die Besicherung zugrunde gelegten Sicherheiten stehen trotz Umsatzrückgang und mithilfe der Inanspruchnahme einer Landesbürgschaft weiterhin uneingeschränkt zur Verfügung. Die Vermögenslage ist durch die voraussichtlich zurückgehende Investitionsbereitschaft insbesondere in Spielerwerte davon ebenfalls betroffen. Die Werthaltigkeit der Vermögensgegenstände ist derzeit aber nicht gefährdet.

Insgesamt ist somit weiterhin die Fortführung der Geschäftstätigkeit sichergestellt, insbesondere bei einer Entspannung der Pandemielage im Sommer 2021 mit den damit verbundenen Lockerungen der restriktiven Maßnahmen. Sollte sich die Pandemielage weiter verschärfen oder länger andauern, sind weitere Kostenreduktionen oder Finanzierungen über das Ende der Saison 2021/2022 hinaus möglich, um diese Folgewirkungen zu kompensieren. Eine genaue Prognose der wirtschaftlichen Auswirkung der Pandemie bleibt aufgrund der dynamischen Lage weiterhin vage.

Das Interesse an der Fußballbundesliga ist weiterhin hoch und die Einschaltquoten beliefen sich in der Saison 2019/2020 auf einen neuen Rekord. Die Deutsche Fußball Liga GmbH (DFL) hat die Ausschreibung des neuen TV-Vertrages ab der Spielzeit 2021/2022 beendet und mit einem für die aktuelle Lage gutem Ergebnis abgeschlossen. Die nationalen Medienerlöse für die Rechteperiode bis zur Saison 2024/2025 steigen auf 4,4 Mrd. Euro. Das entspricht durchschnittlich 1,1 Mrd. Euro pro Saison. Die TV-Gelder stellen gerade im Pandemiefall die maßgebliche Umsatzgröße dar.

2. Chancenbericht

Im Kalenderjahr 2021 bestehen hinsichtlich einer positiven Veränderung von Umsatz- und Ergebnis wenige Chancen, die noch keinen Einfluss in die vorgenannte Prognose gefunden haben. Lediglich in der Teilnahme an einem internationalen Wettbewerb bestünde eine signifikante Umsatz- und Ergebnischance. Ein Ende des Pandemiezustandes im Frühjahr 2021 würde ebenfalls eine Umsatz- und Ergebnischance darstellen, die positive Auswirkungen auf die Normalisierung des Geschäftsbetriebes in der kommenden Saison 2021/2022 haben würde.

3. Risikobericht

Risikomanagement

Durch das implementierte Planungs-, Berichts- und Kontrollsystem, das kontinuierlich weiterentwickelt wird, ist der Konzern jederzeit in der Lage, positive und negative Veränderungen zu erkennen und adäquat zu reagieren. Die Qualität dieses Controlling-Systems hat es uns in den letzten Jahren ermöglicht, sportliche und finanzielle Ziele in Einklang zu bringen.

Daneben sind Auswahl und Qualifikation verantwortlicher Mitarbeiter und deren Informationsaustausch mit den Mitgliedern des Vorstandes ein geeignetes Mittel, um Risiken frühzeitig zu erkennen, exakt zu bestimmen und geeignete Gegenmaßnahmen zu ergreifen.

Aufgrund der Unternehmensgröße existiert auch weiterhin keine interne Revisionsabteilung. Das Entstehen von Risiken, die durch eine interne Revisionsabteilung aufgedeckt werden können, versucht die Konzernobergesellschaft durch organisatorische Maßnahmen und Grundsätze der Führung und Zusammenarbeit zu verhindern. Die Konzernobergesellschaft beschränkt sich auf interne Kontrollen in Form von programmierten und manuellen Prüfungshandlungen. Die manuellen Prüfungshandlungen sind insbesondere in einer Kassenrichtlinie, Einkaufsrichtlinie und Datenschutzrichtlinie festgelegt. Darüber hinaus wird ein Tax Compliance Management System entwickelt. Somit sollen zukünftig die steuerlichen Risiken besser gemanagt werden.

Sportliche Risiken

Der wirtschaftliche Erfolg von der Eintracht Frankfurt Fußball Aktiengesellschaft hängt in erheblichem Maße von der sportlichen Leistung der Lizenzmannschaft der Herren ab. Der sportliche Erfolg wiederum ist nur in eingeschränktem Maße planbar und hängt nicht unwesentlich von Faktoren ab, die nur schwer beeinflussbar sind. Diese Risiken lassen sich nur begrenzt minimieren. Die Verantwortlichen wirken diesen Risiken durch intensives Scouting und sportmedizinische Untersuchungen vor der Verpflichtung eines Spielers entgegen. Während einer Spielzeit wird durch qualifiziertes Fachpersonal darauf hingewirkt, die Trainings- und Rehabilitationsmaßnahmen ständig zu optimieren.

Wirtschaftliche Risiken

Durch das neu gestaltete Stadionmodell mit der Stadt Frankfurt kann sich der Konzern sowohl auf der Umsatz- als auch auf der Kostenseite besserstellen. Der Stadionbetrieb erfolgt seit 1. Juli 2020 durch eine 100%ige Tochtergesellschaft. Zudem konnte durch die Eigenvermarktung bereits ein erhöhter Deckungsbeitrag im Bereich Sponsoring erzielt werden. Die eigenen leistungswirtschaftlichen Risiken, wie einen Abstieg in die 2. Bundesliga, versucht der Konzern durch variable Vertragsgestaltungen sowie eine an die wirtschaftlichen Möglichkeiten angepasste Investitions- und Liquiditätspolitik zu begrenzen.

Mit der Umsetzung der Digitalstrategie und des Eigenbetriebs des Stadions über Tochtergesellschaften, die über einen Ergebnisabführungsvertrag mit der Gesellschaft verbunden sind, besteht die Notwendigkeit die wirtschaftliche Geschäftstätigkeit aus Sicht der Muttergesellschaft durch ein Beteiligungscontrolling zu monitoren.

Die bestehende Pandemie hat erheblichen Einfluss auf die Umsätze wesentlicher Geschäftsbereiche. Die nicht vorhandenen Zuschauer bei Großveranstaltungen beeinträchtigen die Ticketingerlöse sowie Hospitality-Erlöse aus dem Vermarktungsbereich. Unter diesen Bedingungen ist es zudem schwer alle Leistungen aus Sponsoringverträgen zu erbringen, sodass es zu Einnahmeausfällen kommen kann. Die Schließung von Fanshops reduzieren zudem Merchandisingeinnahmen. Je nach Grad der Auswirkungen auf die gesamtwirtschaftliche Lage können dadurch auch globale Risiken für die Profisportbranche entstehen. Im Ergebnis gehen die dem Profisport zur Verfügung stehenden Mitteln zurück, was im Fußball sich auch in sinkenden Transferströmen bemerkbar macht. Die Aufrechterhaltung des Spielbetriebs hat dabei oberste Priorität, um die wesentliche Einnahmequelle der TV-Gelder aufrechtzuerhalten. Dies wird durch ein umfassendes Sicherheits- und Hygienekonzept umgesetzt. Angesichts der eingetreten Pandemielage wird der Konzern zukünftige in Vertragsgestaltungen auf entsprechende Modalitäten anpassen. Die dadurch angestrebte Kostenreduktion soll den Umsatzrückgang in solchen Lagen in geeignetem Maße abfangen. Auch spielen Überlegungen zukünftige Einnahmen umsatzseitig abzusichern eine Rolle. Noch ist allerdings nicht abzusehen, welche vielfältigen Auswirkungen eine Pandemie auf den Profisport haben wird, sodass in einem kontinuierlichen Prozess möglichen Risiken begegnet werden muss.

Durch das Lizenzierungsverfahren der DFL ist der Konzern angehalten die wirtschaftlichen Risiken so zu begrenzen, dass die Liquidität in der laufenden und kommenden Spielzeit nachweislich gesichert ist.

Finanzielle Risiken

Die Darlehen zur Finanzierung der neuen Geschäftsstelle/ProfiCamp sind mit langfristigen Zinsbindungen und planbaren Kapitaldiensten ausgestattet, um die finanziellen Risiken zu begrenzen. Für den Kapitalbedarf des digitalen Stadionausbaus wird eine Finanzierungsstruktur angestrebt, die der Konzern den nötigen Handlungsspielraum und die notwendige Planungssicherheit bietet. Das Aufrechterhalten der bestehenden Betriebsmittellinien sichert darüber hinaus die unsichere wirtschaftliche Entwicklung ab. Die in Anspruch genommen Mittel werden in den zukünftigen Planungsrechnungen berücksichtigt und sollen maßvoll zurückgeführt werden. Zudem bieten Forderungsverkäufe bspw. aus Spielertransfers eine Handlungsoption, um Liquiditätsrisiken abzusichern.

Die Ausfallsrisiken sind üblicherweise in den medialen Bereich, Hospitality, Ticketerlösen sowie Transferforderungen gering und daher unbesichert. Zwar sind Corona bedingt aktuell die Ausfallsrisiken angestiegen, jedoch überwacht der Vorstand regelmäßig die offenen Posten. Preisänderungsrisiken sind als nicht bedeutend einzuschätzen, da der Anteil variabler Zahlungsströme bzw. in Fremdwährung gering sind.

Ergebnis der Risikoanalyse aus Sicht des Vorstandes

Es ist festzuhalten, dass der Konzern den identifizierbaren Risiken bis zum jetzigen Zeitpunkt adäquat begegnen kann. Risiken abseits einer entgegen den aktuellen Erwartungen dauerhaft anhaltenden Pandemielage, die den Fortbestand der Eintracht Frankfurt Fußball Aktiengesellschaft gefährden könnten, sind vor diesem Hintergrund derzeit nicht erkennbar.

Frankfurt am Main, den 24. Februar 2021

Fredi Bobic

Oliver Frankenbach

Axel Hellmann

Konzernbilanz zum 31. Dezember 2020

Aktiva

| 31.12.2020 | 31.12.2019 | |||

| EUR | EUR | EUR | EUR | |

| A. Anlagevermögen | ||||

| I. Immaterielle Vermögensgegenstände | ||||

| 1. Spielerwerte | 68.890.151,44 | 92.178.543,14 | ||

| 2. Lizenzen, Software | 798.331,61 | 50.118,45 | ||

| 3. Geschäfts- oder Firmenwert | 115.275,00 | 0,00 | ||

| 4. Geleistete Anzahlungen | 2.436.025,72 | 72.239.783,77 | 533.941,57 | 92.762.603,16 |

| II. Sachanlagen | ||||

| 1. Andere Anlagen, Betriebs- und Geschäfts ausstattung | 5.085.993,82 | 2.096.186,67 | ||

| 2. Geleistete Anzahlungen | 26.263.942,01 | 31.349.935,83 | 9.189.729,11 | 11.285.915,78 |

| III. Finanzanlagen | ||||

| 1. Ausleihungen an Gesellschafter | 1.346.799,83 | 1.632.367,73 | ||

| 2. Kautionen und Sonstiges | 278.088,34 | 282.824,06 | ||

| 3. Genossenschaftsanteile | 250,00 | 1.625.138,17 | 250,00 | 1.915.441,79 |

| 105.214.857,77 | 105.963.960,73 | |||

| B. Umlaufvermögen | ||||

| I. Vorräte | ||||

| Handelswaren | 4.676.019,60 | 3.412.864,95 | ||

| II. Forderungen und sonstige Vermögens gegenstände | ||||

| 1. Forderungen aus Lieferungen und Leistungen | 11.777.045,69 | 5.673.804,01 | ||

| 2. Forderungen aus Transfer | 6.212.500,00 | 46.701.684,11 | ||

| 3. Forderungen gegen Gesellschafter | 105.700,83 | 80.576,79 | ||

| 4. Sonstige Vermögensgegenstände | 2.513.044,44 | 20.608.290,96 | 1.927.604,47 | 54.383.669,38 |

| III. Kassenbestand und Guthaben bei Kredit instituten | 21.715.548,54 | 35.453.463,59 | ||

| 46.999.859,10 | 93.249.997,92 | |||

| C. Rechnungsabgrenzungsposten | 786.762,33 | 1.053.559,65 | ||

| 153.001.479,20 | 200.267.518,30 | |||

|

Passiva |

||||

| 31.12.2020 EUR |

31.12.2019 EUR |

|||

| A. Eigenkapital | ||||

| I. Gezeichnetes Kapital | 2.802.500,00 | 2.802.500,00 | ||

| II. Kapitalrücklage | 17.283.109,96 | 17.283.109,96 | ||

| III. Gewinnrücklagen | 10.400.000,00 | 10.400.000,00 | ||

| IV. Währungsausgleichsposten | 3.714,29 | 4.111,33 | ||

| V. Bilanzgewinn | 74.412,46 | 37.247.890,84 | ||

| 30.563.736,71 | 67.737.612,13 | |||

| B. Unterschiedsbetrag aus der Kapitalkonsolidierung | 0,00 | 130.692,78 | ||

| C. Rückstellungen | ||||

| 1. Steuerrückstellungen | 2.285.936,42 | 17.715.908,80 | ||

| 2. Sonstige Rückstellungen | 4.773.775,77 | 9.029.061,00 | ||

| 7.059.712,19 | 26.744.969,80 | |||

| D. Verbindlichkeiten | ||||

| 1. Verbindlichkeiten gegenüber Kreditinstituten | 45.918.622,04 | 0,00 | ||

| 2. Erhaltene Anzahlungen auf Bestellungen | 31.680,00 | 3.378.908,05 | ||

| 3. Verbindlichkeiten aus Lieferungen und Leistungen | 23.293.081,45 | 30.722.878,41 | ||

| 4. Verbindlichkeiten aus Transfer | 13.758.388,19 | 57.111.522,71 | ||

| Verbindlichkeiten gegenüber Gesellschaftern | 966.149,36 | 0,00 | ||

| 5. Sonstige Verbindlichkeiten | 22.385.210,86 | 4.469.122,45 | ||

| – davon aus Steuern EUR 20.066.413,59 (i. Vj. EUR 2.423.125,92) – | ||||

| 106.353.131,90 | 95.682.431,62 | |||

| E. Rechnungsabgrenzungsposten | 9.024.898,40 | 9.971.811,97 | ||

| 153.001.479,20 | 200.267.518,30 | |||

Konzern-Gewinn- und Verlustrechnung für die Zeit vom 1. Januar bis 31. Dezember 2020

| 1.1.–31.12.2020 EUR |

1.1.–31.12.2019 EUR |

|

| 1. Umsatzerlöse | 146.731.685,91 | 304.199.470,34 |

| 2. Sonstige betriebliche Erträge | 5.131.176,02 | 4.622.755,59 |

| Summe betriebliche Erträge | 151.862.861,93 | 308.822.225,93 |

| 3. Materialaufwand | ||

| Aufwendungen für bezogene Waren | -5.857.087,65 | -7.392.050,35 |

| 4. Personalaufwand | ||

| a) Löhne und Gehälter | -79.014.843,11 | -89.224.722,26 |

| b) Soziale Abgaben | -4.971.586,02 | -3.762.449,96 |

| -83.986.429,13 | -92.987.172,22 | |

| 5. Abschreibungen auf immaterielle | ||

| Vermögensgegenstände des | ||

| Anlagevermögens und Sachanlagen | -29.896.388,53 | -22.940.105,79 |

| 6. Sonstige betriebliche Aufwendungen | -67.660.912,04 | -129.779.522,99 |

| Summe betriebliche Aufwendungen | -187.400.817,35 | -253.098.851,35 |

| Betriebsergebnis | -35.537.955,42 | 55.723.374,58 |

| 7. Erträge aus Beteiligungen | 10,13 | 2,54 |

| 8. Erträge aus Ausleihungen des Finanzanlagevermögens | 30.032,10 | 35.675,17 |

| – davon von Gesellschaftern EUR 30.032,10 (i. Vj. EUR 35.675,17) – | ||

| 9. Sonstige Zinsen und ähnliche Erträge | 59.949,00 | 51.643,18 |

| 10. Zinsen und ähnliche Aufwendungen | -2.234.657,57 | -220.244,84 |

| Finanzergebnis | -2.144.666,34 | -132.923,95 |

| 11. Ertrag aus Steuern vom Einkommen und vom Ertrag (i.Vj Aufwand) | 721.903,38 | -18.724.649,95 |

| 12. Ergebnis nach Steuern | -36.960.718,38 | 36.865.800,68 |

| 13. Sonstigen Steuern (Aufwand; i.Vj Ertrag) | -212.760,00 | 23.886,35 |

| 14. Jahresfehlbetrag (i.Vj. Jahresüberschuss) | -37.173.478,38 | 36.889.687,03 |

| 15. Gewinnvortrag | 37.247.890,84 | 358.203,81 |

| 16. Bilanzgewinn | 74.412,46 | 37.247.890,84 |

Konzernkapitalflussrechnung für das Geschäftsjahr 2020

| Angaben in EURO |

2020 | 2019 |

| Jahresfehlbetrag/-überschuss (Periodenergebnis) | -37.173.478 | 36.889.687 |

| Abschreibungen auf Anlagevermögen | 29.896.389 | 22.940.105 |

| Zunahme (+) / Abnahme (-) der Rückstellungen | -18.214.354 | 2.508.340 |

| Sonstige zahlungsunwirksame Aufwendungen (+) und Erträge (-) | -2.992.729 | -2.557.681 |

| Zunahme (-) /Abnahme (+) der Vorräte, der Liefer- und Leistungsforderungen sowie anderer Aktiva, die nicht der Investitions- oder Finanzierungstätigkeit zuzuordnen sind | -9.749.643 | -43.101.572 |

| Zunahme (+) / Abnahme (-) der Liefer- und Leistungsverbindlichkeiten sowie anderer Passiva, die nicht der Investitions- oder Finanzierungstätigkeit zuzuordnen sind | 12.260.251 | -2.314.181 |

| Verlust (+) / Gewinn (-) aus dem Abgang von Gegenständen des Anlagevermögens | -739.494 | -18.085.434 |

| Zinsaufwendungen (+) / Zinserträge (-) / Erträge aus Ausleihungen (-) | 2.144.666 | 132.927 |

| Ertragsteueraufwand (+) / Ertragsteuerertrag (-) | -721.903 | 18.724.650 |

| Ertragsteuerzahlungen | 0 | -5.412.380 |

| Cashflow aus laufender Geschäftstätigkeit | -25.290.295 | 9.724.461 |

| Einzahlungen aus Abgängen des Spielervermögens | 56.546.334 | 65.013.809 |

| Einzahlungen aus Abgängen des Sachanlagevermögens | 0 | 43.344 |

| Einzahlungen aus Abgängen des Finanzanlagevermögens | 320.218 | 315.600 |

| Auszahlungen für Investitionen in das immaterielle Anlagevermögen | -2.841.431 | -533.942 |

| Auszahlungen für Investitionen in Spielervermögen | -65.033.069 | -60.276.217 |

| Auszahlungen für Investitionen in das Sachanlagevermögen | -21.183.316 | -9.041.121 |

| Auszahlungen für Investitionen in das Finanzanlagevermögen | -29.914 | -40.291 |

| Erhaltene Erträge aus Ausleihungen | 30.032 | 35.675 |

| Erhaltene Zinsen | 59.959 | 51.643 |

| Cashflow aus Investitionstätigkeit | -32.131.187 | -4.431.500 |

| Gezahlte Zinsen | -2.234.658 | -220.245 |

| Auszahlungen/Einzahlungen aus der Aufnahme/Tilgung von Finanzkrediten | 45.918.622 | 0 |

| Cashflow aus Finanzierungstätigkeit | 43.683.964 | -220.245 |

| Zahlungswirksame Veränderung des Finanzmittelfonds | -13.737.518 | 5.072.716 |

| Wechselkurs-, konsolidierungskreis- und bewertungsbedingte Änderungen des Finanzmittelfonds | -397 | 4.111 |

| Finanzmittelbestand am Anfang der Periode | 35.453.464 | 30.376.637 |

| Finanzmittelfonds*) am Ende der Periode | 21.715.549 | 35.453.464 |

*) Der Finanzmittelfonds besteht ausschließlich aus Kasse und Guthaben bei Kreditinstituten sowie aus dem umlaufenden Kreditkartenzahlungsverkehr.

Konzerneigenkapitalspiegel für das Geschäftsjahr 2020

| Gezeichnetes Kapital EUR |

Kapital-Rücklage EUR |

Gewinnrücklage EUR |

Währungsausgleichsposten EUR |

|

| 1.1.2019 | 2.802.500,00 | 17.283.109,96 | 10.400.000,00 | 0,00 |

| Währungsumrechnung | 0,00 | 0,00 | 0,00 | 4.111,33 |

| Einstellung in den Ergebnisvortrag | 0,00 | 0,00 | 0,00 | 0,00 |

| Konzern-Jahresüberschuss | 0,00 | 0,00 | 0,00 | 0,00 |

| 31.12.2019 | 2.802.500,00 | 17.283.109,96 | 10.400.000,00 | 4.111,33 |

| 1.1.2020 | 2.802.500,00 | 17.283.109,96 | 10.400.000,00 | 4.111,33 |

| Währungsumrechnung | 0,00 | 0,00 | 0,00 | -397,04 |

| Einstellung in den Ergebnisvortrag | 0,00 | 0,00 | 0,00 | 0,00 |

| Konzern-Jahresfehlbetrag | 0,00 | 0,00 | 0,00 | 0,00 |

| 31.12.2020 | 2.802.500,00 | 17.283.109,96 | 10.400.000,00 | 3.714,29 |

| Ergebnisvortrag EUR |

Konzernjahresüberschuss EUR |

Bilanzergebnis EUR |

Eigenkapital gemäß Konzernbilanz EUR |

|

| 1.1.2019 | -6.166.343,33 | 6.524.547,14 | 358.203,81 | 30.843.813,77 |

| Währungsumrechnung | 0,00 | 0,00 | 0,00 | 4.111,33 |

| Einstellung in den Ergebnisvortrag | 6.524.547,14 | -6.524.547,14 | 0,00 | 0,00 |

| Konzern-Jahresüberschuss | 0,00 | 36.889.687,03 | 36.889.687,03 | 36.889.687,03 |

| 31.12.2019 | 358.203,81 | 36.889.687,03 | 37.247.890,84 | 67.737.612,13 |

| 1.1.2020 | 358.203,81 | 36.889.687,03 | 37.247.890,84 | 67.737.612,13 |

| Währungsumrechnung | 0,00 | 0,00 | 0,00 | -397,04 |

| Einstellung in den Ergebnisvortrag | 36.889.687,03 | -36.889.687,03 | 0,00 | 0,00 |

| Konzern-Jahresfehlbetrag | 0,00 | -37.173.478,38 | -37.173.478,38 | -37.173.478,38 |

| 31.12.2020 | 37.247.890,84 | -37.173.478,38 | 74.412,46 | 30.563.736,71 |

Konzernanhang für das Geschäftsjahr 2020

1. Allgemeine Angaben

Die Konzernobergesellschaft wird unter der HR-Nummer HRB 49421 beim Amtsgericht Frankfurt am Main unter der Firma Eintracht Frankfurt Fußball Aktiengesellschaft mit Sitz in Frankfurt am Main geführt. Die Gesellschaft ist eine große Kapitalgesellschaft nach § 267 Abs. 3 HGB.

Der Konzernabschluss wird nach den Vorschriften des Handelsgesetzbuches in der zum Bilanzstichtag gültigen Fassung aufgestellt. Angaben zur Mitzugehörigkeit zu anderen Posten der Konzernbilanz und Konzern-Gewinn- und Verlustrechnung erfolgen im Konzernanhang, soweit dies zur Aufstellung eines klaren und übersichtlichen Konzernabschlusses erforderlich ist.

Die Gliederung der Konzernbilanz erfolgt nach dem um konzernspezifische Posten erweiterten Gliederungsschema nach § 266 HGB für große Kapitalgesellschaften. Die Gliederung der Konzern-Gewinn- und Verlustrechnung entspricht dem Gesamtkostenverfahren nach § 275 Abs. 2 HGB.

Zur Verbesserung der Klarheit der Konzernbilanz wurde das gesetzliche Gliederungsschema der Bilanz um die Posten „Spielerwerte“, „Kautionen und Sonstiges“, „Forderungen aus Transfer“ und „Verbindlichkeiten aus Transfer“ ergänzt. Das handelsrechtliche Gliederungsschema der Konzern-Gewinn- und Verlustrechnung wurde durch Zwischensummen ergänzt.

Das Geschäftsjahr des Konzerns entspricht dem Kalenderjahr. Für den Fall von abweichenden Stichtagen erfolgt die Einbeziehung der Tochterunternehmen auf der Grundlage von auf den Stichtag und den Zeitraum des Konzernabschlusses aufgestellten Zwischenabschlüssen zum 31. Dezember 2020.

2. Konsolidierungskreis

Folgende Tochterunternehmen werden im Rahmen der Vollkonsolidierung in den Konzernabschluss einbezogen:

| Name der Gesellschaft | Sitz | Anteil am Kapital / Stimmrechte % |

| Eintracht Frankfurt Museum GmbH | Frankfurt am Main | 100,0 |

| Eintracht Frankfurt Football (Beijing) Co. Ltd. | Beijing, China | 100,0 |

| EintrachtTech GmbH[1] | Frankfurt am Main | 100,0 |

| Eintracht Frankfurt Stadion GmbH[1] | Frankfurt am Main | 100,0 |

[1] Die Gesellschaft nimmt durch die Einbeziehung in den Konzernabschluss der Eintracht Frankfurt Fußball AG die Erleichterungen des § 264 Abs. 3 HGB zur Befreiung von der Verpflichtung zur Aufstellung eines Anhangs und Lageberichtes sowie zur Offenlegung zum 30. Juni 2020 in Anspruch.

Mit Datum vom 1. Juli 2019 hat die Eintracht Frankfurt Fußball AG die Gesellschaft „EintrachtTech GmbH“ mit einem Stammkapital von 25 Tausend Euro gegründet. Zwischen der Gesellschaft und der Konzernobergesellschaft wurde ein Ergebnisabführungsvertrag abgeschlossen. Die Einbeziehung der Gesellschaft in den Konzernabschluss erfolgte erstmals zum Gründungsdatum 1. Juli 2019.

Mit Datum vom 26. Februar 2020 hat die Eintracht Frankfurt Fußball AG die Gesellschaft „Eintracht Frankfurt Stadion GmbH“ mit einem Stammkapital von 25 Tausend Euro gegründet. Die Einbeziehung der Gesellschaft erfolgt damit erstmals im Konzernzwischenabschluss zum 30. Juni 2020. Die Vergleichbarkeit des Zwischenkonzernabschlusses mit dem Vorjahr ist dadurch nicht beeinträchtigt.

Mit Datum vom 1. Juli 2019 hat die Eintracht Frankfurt Fußball AG die Gesellschaft „EintrachtTech GmbH“ mit einem Stammkapital von 25 Tausend Euro gegründet. Zwischen der Gesellschaft und der Konzernobergesellschaft wurde ein Ergebnisabführungsvertrag abgeschlossen. Die Einbeziehung der Gesellschaft in den Konzernabschluss erfolgte erstmals zum Gründungsdatum 1. Juli 2019.

Mit Datum vom 26. Februar 2020 hat die Eintracht Frankfurt Fußball AG die Gesellschaft „Eintracht Frankfurt Stadion GmbH“ mit einem Stammkapital von 25 Tausend Euro gegründet. Die Einbeziehung der Gesellschaft erfolgt damit erstmals im Konzernzwischenabschluss zum 30. Juni 2020. Die Vergleichbarkeit des Zwischenkonzernabschlusses mit dem Vorjahr ist dadurch nicht beeinträchtigt.

3. Konsolidierungsmethoden

Die Kapitalkonsolidierung der in den Konzernabschluss einbezogenen Tochterunternehmen erfolgte nach der Neubewertungsmethode zum Erwerbszeitpunkt oder zum Zeitpunkt der erstmaligen Konsolidierung. Aus der Konzerneröffnungsbilanz zum 1. Januar 2019 resultiert ein passiver Unterschiedsbetrag mit Fremdkapitalcharakter in Höhe von TEUR 306. Die Schuldenkonsolidierung erfolgt nach § 303 Abs. 1 HGB durch Eliminierung der Forderungen mit den entsprechenden Schulden zwischen den in den Konzernabschluss einbezogenen Tochterunternehmen. Im Rahmen der Aufwands- und Ertragskonsolidierung werden Aufwendungen und Erträge zwischen den einbezogenen Unternehmen gegeneinander aufgerechnet. Auf die Eliminierung von Zwischenergebnissen wird gem. § 304 Abs. 2 HGB verzichtet, da diese im Hinblick auf die Vermögens-, Finanz- und Ertragslage des Konzerns nur von untergeordneter Bedeutung sind.

Die Fremdwährungsumrechnung der in den Konzernabschluss einbezogenen ausländischen Jahresabschlüsse erfolgt nach der Stichtagskursmethode gem. § 308a HGB. Sämtliche Bilanzposten mit Ausnahme des Eigenkapitals werden mit dem Mittelkurs am Bilanzstichtag sowie die Posten der Gewinn- und Verlustrechnung zum Jahresdurchschnittskurs umgerechnet. Das Eigenkapital wird mit historischen Kursen umgerechnet.

4. Bilanzierungs- und Bewertungsmethoden

Die in den Konzernabschluss übernommenen Vermögensgegenstände und Schulden der einbezogenen Unternehmen werden einheitlich nach den hier beschriebenen Grundsätzen bilanziert und bewertet. Die Deutschen Rechnungslegungsstandards (DRS) wurden insoweit beachtet, als diese vom Bundesministerium der Justiz im Bundesanzeiger bekannt gemacht worden sind und dazu im Anhang keine davon abweichenden Aussagen getroffen werden.

Der vorliegende Konzernabschluss ist unter der Beibehaltung der für den Vorjahresabschluss der Eintracht Frankfurt Fußball AG angewendeten Gliederungs- und Bewertungsgrundsätze nach den für große Kapitalgesellschaften geltenden Vorschriften des Handelsgesetzbuches aufgestellt.

Im Konzernabschluss sind sämtliche Vermögensgegenstände, Schulden, Rechnungsabgrenzungsposten, Aufwendungen und Erträge enthalten, soweit gesetzlich nicht anderes bestimmt ist. Die Posten der Aktivseite sind nicht mit Posten der Passivseite, Aufwendungen nicht mit Erträgen verrechnet worden, soweit dies nach den Vorschriften des § 246 HGB nicht ausdrücklich gefordert wird. Differenzen aus der Aufwands- und Ertragseliminierung sowie der Schuldenkonsolidierung werden erfolgswirksam ausgebucht.

Die Erstkonsolidierung erfolgte zum 1. Januar 2019. Bei der Bewertung wurde von der Fortführung des Konzerns ausgegangen. Die Vermögensgegenstände und Schulden wurden einzeln bewertet.

Es ist vorsichtig bewertet worden, namentlich sind alle vorhersehbaren Risiken und Verluste, die bis zum Abschlussstichtag entstanden sind, berücksichtigt worden, selbst wenn diese erst zwischen Abschlussstichtag und der Aufstellung des Konzernabschlusses bekannt geworden sind. Gewinne sind nur berücksichtigt worden, wenn sie bis zum Abschlussstichtag realisiert wurden. Aufwendungen und Erträge des Geschäftsjahres sind unabhängig vom Zeitpunkt der Zahlung berücksichtigt worden.

Im Einzelnen werden folgende Bilanzierungs- und Bewertungsmethoden angewandt.

Die Zugänge innerhalb der immateriellen Vermögensgegenstände bei den Spielerwerten werden mit den gezahlten Ablösezahlungen angesetzt. Darüber hinaus werden zusätzliche Provisionen an Spielervermittler als Anschaffungsnebenkosten behandelt. Die Anschaffungskosten werden über die Dauer der individuellen Vertragslaufzeit der Anstellungsverträge der Lizenzspieler abgeschrieben. Die übrigen immateriellen Vermögensgegenstände betreffen entgeltlich erworbene Lizenzen und Software sowie Anzahlungen darauf; diese werden mit den Anschaffungskosten angesetzt und mit Nutzungsbeginn über die betriebsgewöhnliche Nutzungsdauer (zwischen 2 und 5 Jahren) linear abgeschrieben. Bei dauerhafter Wertminderung werden außerplanmäßige Abschreibungen vorgenommen.

Sachanlagen werden zu Anschaffungskosten abzüglich planmäßiger linearer Abschreibungen angesetzt. Die gewöhnliche Nutzungsdauer liegt zwischen drei und zehn Jahren. Aktivierte Zinsen auf Zugänge fielen nicht an. Bei dauerhafter Wertminderung werden außerplanmäßige Abschreibungen vorgenommen. Geleistete Anzahlungen werden zum Nominalwert angesetzt.

Die Finanzanlagen werden grundsätzlich zu Anschaffungskosten angesetzt. Liegen Anzeichen für eine voraussichtlich dauernde Wertminderung vor, werden die Finanzanlagen mit dem niedrigeren Wert angesetzt, der ihnen am Abschlussstichtag beizulegen ist.

Die Vorräte werden zu Anschaffungskosten angesetzt. Sofern notwendige Wertberichtigungen vorzunehmen waren, wurden diese vorgenommen.

Die Forderungen und sonstigen Vermögensgegenstände werden zum Nennbetrag unter Abzug pauschaler Abschläge zur Berücksichtigung des allgemeinen Kreditrisikos bilanziert. Darüber hinaus werden alle erkennbaren Einzelrisiken durch Einzelwertberichtigungen berücksichtigt.

Die liquiden Mittel werden zum Nominalwert angesetzt.

Rechnungsabgrenzungsposten beinhalten Ausgaben vor dem Bilanzstichtag, die Aufwand für eine bestimmte Zeit nach diesem Tag darstellen.

Der Konzern macht von dem Wahlrecht nach § 274 Abs. 1 Satz 2 HGB Gebrauch und verzichtet auf den Ausweis von aktiven latenten Steuern aus den Einzelabschlüssen. Es bestehen keine passiven Steuerlatenzen sowie latente Steuern nach § 306 HGB zum Bilanzstichtag. Auf eine Überleitungsrechnung gemäß DRS 18.67 wird daher verzichtet.

Das gezeichnete Kapital (Grundkapital) ist zum Nennbetrag angesetzt.

Rückstellungen für ungewisse Verbindlichkeiten sind nach vernünftiger kaufmännischer Beurteilung gebildet und in Höhe der voraussichtlichen Verpflichtung mit dem Erfüllungsbetrag angesetzt. Aufgrund der unwesentlichen Beträge für Rückstellungen von mehr als einem Jahr wurden keine Abzinsungen vorgenommen.

Die Verbindlichkeiten sind mit ihrem Erfüllungsbetrag passiviert.

Die passiven Rechnungsabgrenzungsposten beinhalten Einnahmen vor dem Bilanzstichtag, die Ertrag für eine bestimmte Zeit nach diesem Tag darstellen.

Erläuterungen zur Bilanz

5. Immaterielle Vermögensgegenstände

Die Entwicklung der immateriellen Vermögensgegenstände wird in der nachfolgenden Tabelle dargestellt:

| Angaben in TEURO |

Spielerwerte Männer | Spielerwerte Frauen | Lizenzen, Software | Geschäfts- oder Firmenwert | Geleistete Anzahlungen | Summe |

| Anschaffungskosten 31.12.2019 | 126.600 | 0 | 712 | 0 | 534 | 127.846 |

| Zugänge | 16.262 | 36 | 820 | 119 | 1.902 | 19.139 |

| Abgänge | 29.113 | 0 | 0 | 0 | 0 | 29.113 |

| Währugnsdiffernz | 0 | 0 | 0 | 0 | 0 | 0 |

| Anschaffungskosten 31.12.2020 | 113.749 | 36 | 1.532 | 119 | 2.436 | 117.872 |

| Kum. Abschreibungen 31.12.2019 | 34.421 | 0 | 662 | 0 | 0 | 35.083 |

| Abschreibungen | 28.726 | 6 | 72 | 4 | 0 | 28.808 |

| Abgänge | 18.258 | 0 | 0 | 0 | 0 | 18.258 |

| Währungsdiffernzen | 0 | 0 | 0 | 0 | 0 | 0 |

| Kum. Abschreibungen 31.12.2020 | 44.889 | 6 | 734 | 4 | 0 | 45.633 |

| Buchwerte 31.12.2019 | 92.179 | 0 | 50 | 0 | 534 | 92.763 |

| Buchwerte 31.12.2020 | 68.860 | 30 | 798 | 115 | 2.436 | 72.239 |

Die Zugänge im Bereich Spielerwerte setzen sich aus den Spielerwerten für die Lizenzspieler und -spielerinnen Ache, Chandler, Frohms, Hinteregger, Hrustic, Ilsanker, Kamada, Kohr, N’dicka, Paciencia, Pecar, Rode, Silva, Sow, Toure, Zuber sowie für den Cheftrainer Hütter zusammen. Die Abgänge für Spielerwerte stehen im Zusammenhang mit den Lizenzspielern und Lizenzspielerinnen De Guzman, Dost, Falette, Fernandes, Gacinovic, Rebic, Russ und Torro.

Im Berichtszeitraum setzen sich die Zugänge im Bereich Lizenzen und Software aus der Erweiterung und Anpassung von Softwarelizenzen zusammen.

Zum 30. Juni 2020 wurden die erste und zweite Mannschaft des 1. FFC Frankfurt in die Eintracht Frankfurt Fußball AG eingegliedert und wurde somit auch die Spiellizenz für die erste und zweite Frauen-Fußball-Bundesliga erworben. Der Kaufpreis in Höhe von 119 Tausend Euro für den Erwerb der zukünftigen Spielerlaubnis wurde als Geschäfts- oder Firmenwert aktiviert und wird über die ihm zweckbestimmt zuzurechnende Nutzungsdauer von 15 Jahren abgeschrieben.

Die geleisteten Anzahlungen betreffen Anschaffungs- und Weiterentwicklungskosten einer vertriebsorientierten Softwarestrategie.

6. Sachanlagen

Die Entwicklung des Sachanlagevermögens lässt sich aus der nachstehenden Übersicht entnehmen:

| Angaben in TEURO |

andere Anlagen, Betriebs- und Geschäftsausstattung | Geleistete Anzahlungen | Summe |

| Anschaffungskosten 31.12.2019 | 6.314 | 9.190 | 15.504 |

| Zugänge | 4.080 | 17.104 | 21.184 |

| Abgänge | 1 | 30 | 31 |

| Währungsdifferenzen | 0 | 0 | 0 |

| Anschaffungskosten 31.12.2020 | 10.393 | 26.264 | 36.657 |

| Kumulierte Abschreibungen 31.12.2019 | 4.218 | 0 | 4.218 |

| Zugänge | 1.089 | 0 | 1.089 |

| Abgänge | 0 | 0 | 0 |

| Währungsdifferenzen | 0 | 0 | 0 |

| Kumulierte Abschreibungen 31.12.2020 | 5.307 | 0 | 5.307 |

| Buchwerte 31.12.2019 | 2.096 | 9.190 | 11.286 |

| Buchwerte 31.12.2020 | 5.086 | 26.264 | 31.350 |

Für die Zugänge im Bereich andere Anlagen, Betriebs- und Geschäftsausstattung zeichnen hauptursächlich der neue Videowürfel im Deutsche Bank Park i. H. v. 2.158 Tausend Euro, 30 Tausend Euro für neue Einrichtung des Eintracht Frankfurt Museum sowie für neue EDV Komponenten, Medizinische Ausrüstung für die Lizenzspielerabteilung und ein mobiles Bandensystem verantwortlich.

Die geleisteten Anzahlungen resultieren aus dem Baufortschritt der neuen Geschäftsstelle der Eintracht Frankfurt Fußball AG i. H. v. 26.093 Tausend Euro. Die Fertigstellung ist für das zweite Quartal 2021 geplant.

7. Finanzanlagen

Die Entwicklung des Finanzanlagevermögens lässt sich aus der folgenden Übersicht entnehmen:

| Angaben in TEURO |

Ausleihungen an Gesellschafter | Kautionen und sonstiges | Summe |

| Anschaffungskosten 31.12.2019 | 1.632 | 283 | 1.915 |

| Zugänge | 30 | 0 | 30 |

| Abgänge | 315 | 5 | 320 |

| Währungsdifferenzen | 0 | 0 | 0 |

| Anschaffungskosten 31.12.2020 | 1.347 | 278 | 1.625 |

| Kumulierte Abschreibungen 31.12.2019 | 0 | 0 | 0 |

| Zugänge | 0 | 0 | 0 |

| Abgänge | 0 | 0 | 0 |

| Währungsdifferenzen | 0 | 0 | 0 |

| Veränderung Konsolidierungskreis | 0 | 0 | 0 |

| Kumulierte Abschreibungen 31.12.2020 | 0 | 0 | 0 |

| Buchwerte 31.12.2019 | 1.632 | 283 | 1.915 |

| Buchwerte 31.12.2020 | 1.347 | 278 | 1.625 |

Ausleihungen an Gesellschafter

Mit Datum vom 2. Juli 2018 wurde zwischen der Eintracht Frankfurt Fußball AG und der Eintracht Frankfurt e.V., Frankfurt am Main, ein Darlehensvertrag über 2.050 Tausend Euro abgeschlossen. Dieser hat eine Laufzeit bis zum 1. Juli 2025. Das Darlehen betrug zum 31. Dezember 2020 inkl. aufgelaufener Zinsen 1.347 Tausend Euro.

8. Vorräte

Zum 31. Dezember 2020 weist der Konzern ein Vorratsvermögen i.H.v. 4.676 Tausend Euro aus. Die Vorräte betreffen ausschließlich Merchandise- und Ausrüstungsartikel.

9. Forderungen und sonstige Vermögensgegenstände

Die Übersicht der Forderungen und sonstigen Vermögensgegenstände ist im folgenden Forderungsspiegel zusammengefasst:

| Angaben in TEURO |

31.12.2019 | 31.12.2020 | ||||

| Fälligkeit | Fälligkeit | |||||

| bis 1 Jahr | 1 bis 5 Jahre | größer 5 Jahre | bis 1 Jahr | 1 bis 5 Jahre | größer 5 Jahre | |

| Forderungen aus Lieferungen und Leistungen | 5.674 | 0 | 0 | 11.777 | 0 | 0 |

| Forderungen aus Transfer | 33.402 | 13.300 | 0 | 4.038 | 2.175 | 0 |

| Forderungen gegen Gesellschafter | 81 | 0 | 0 | 106 | 0 | 0 |

| sonstige Vermögensgegenstände | 1.927 | 0 | 0 | 2.513 | 0 | 0 |

| 41.084 | 13.300 | 0 | 18.434 | 2.175 | 0 | |

Zum Zwecke der Hinterlegung im Rahmen der Lizenzierungsprüfung 2020/2021 der DFL Deutsche Fußball Liga GmbH wird der Forderungsspiegel zeitlich wie folgt gegliedert:

| Angaben in TEURO |

31.12.19 | Restlaufzeit | 31.12.20 | ||

| bis 30.06.20 | bis 30.06.21 | nach 30.06.21 | |||

| Forderungen aus Lieferungen und Leistungen | 5.674 | 5.674 | 0 | 0 | 11.777 |

| Forderungen aus Transfer | 46.702 | 9.970 | 29.132 | 7.600 | 6.213 |

| Forderungen gegen Gesellschafter | 81 | 81 | 0 | 0 | 106 |

| sonstige Vermögensgegenstände | 1.927 | 1.927 | 0 | 0 | 2.513 |

| 54.384 | 17.652 | 29.132 | 7.600 | 20.609 | |

| Angaben in TEURO |

Restlaufzeit | ||

| bis 30.06.21 | bis 30.06.22 | nach 30.06.22 | |

| Forderungen aus Lieferungen und Leistungen | 11.777 | 0 | 0 |

| Forderungen aus Transfer | 4.038 | 2.037 | 138 |

| Forderungen gegen Gesellschafter | 106 | 0 | 0 |

| sonstige Vermögensgegenstände | 2.513 | 0 | 0 |

| 18.434 | 2.037 | 138 | |

Der Anstieg der Forderungen aus Lieferungen und Leistungen ergibt sich im Wesentlichen aus dem Bereich Sales und Marketing für noch offene Vermarktungserlöse.

Zum Bilanzstichtag bestanden pauschale Wertberichtigungen zu Forderungen aus Lieferungen und Leistungen aus dem Spielbetrieb i.H.v. 94 Tausend Euro. Der Ermittlung liegt ein Wertberichtigungssatz von 1 % zu Grunde. Darüber hinaus bestehen Einzelwertberichtigungen i.H.v. 424 Tausend Euro, um das Ausfallrisiko angemessen zu berücksichtigen.

Die Forderungen aus Transfer ergeben sich im Wesentlichen aus den Transferentschädigungen für die Lizenzspieler Dost, Salcedo und Torro. Im September 2020 wurde die noch offene Transferforderung „Haller“ (Ratenzahlung bis 2024) gegenüber „West Ham United“ in voller Höhe abgetreten. Der Geldzufluss aus dieser Transaktion ist ebenfalls im September 2020 eingegangen.

Bei den Forderungen gegen Gesellschafter i.H.v. 106 Tausend Euro handelt es sich um Forderungen aus Lieferungen und Leistungen.

Innerhalb der sonstigen Vermögensgegenstände werden im Wesentlichen eine Forderung i. H. v. 493 Tausend Euro gegen den Verband sowie die Optionsprämie für eigene Anteile i. H. v. 966 Tausend Euro ausgewiesen.

10. Flüssige Mittel

Die flüssigen Mittel setzten sich ausnahmslos aus bestehenden Kassen- und Bankguthaben sowie aus dem umlaufenden Kreditkartenzahlungsverkehr zusammen.

11. Aktive Rechnungsabgrenzungsposten

Der Posten i.H.v. 787 Tausend Euro enthält Zahlungen für Aufwendungen des ab dem 1. Januar 2021 beginnenden Geschäftsjahres. Im Wesentlichen sind dies diverse Softwarelizenzen sowie Zahlungen für die Anpassung der Namenslizenzgebühr der Saison 2020/2021.

12. Eigenkapital

Das Grundkapital der Konzernobergesellschaft beträgt 2.802.500,00 Euro und ist eingeteilt in 2.802.500 Stückaktien mit einem rechnerischen Wert i.H.v. 1,00 Euro pro Aktie. Die Aktien lauten auf den Namen der Aktionäre. Sie können nur mit Zustimmung der Gesellschaft übertragen werden.

Die Kapitalrücklage resultierte im Wesentlichen aus einer am 17. April 2018 durch die Gesellschafter der Konzernobergesellschaft durchgeführten Einzahlung in die Kapitalrücklage von 14.994 Tausend Euro. Die Kapitalrücklage beträgt zum 31. Dezember 2020 17.283 Tausend Euro.

Die ausgewiesenen Gewinnrücklagen i.H.v. 10.400 Tausend Euro bestehen i.H.v. 280 Tausend Euro aus der gesetzlichen Rücklage gem. § 150 AktG sowie anderen freiwilligen Gewinnrücklagen i.H.v. 10.120 Tausend Euro der Konzernobergesellschaft.

Der sich aus der Fremdwährungsumrechnung ergebende Währungsausgleichsposten beträgt zum 31. Dezember 2020 von 3,7 Tausend Euro.

Gemäß Beschluss der Hauptversammlung vom 28. Juli 2020 wurde der Bilanzgewinn der Konzernobergesellschaft zum 31. Dezember 2019 i.H.v. 37.744 Tausend Euro auf neue Rechnung vorgetragen.

13. Unterschiedsbetrag aus der Kapitalkonsolidierung

Der aus der Kapitalkonsolidierung resultierende passive Unterschiedsbetrag in Höhe von ursprünglich 306 Tausend Euro resultiert aus der Erstkonsolidierung der Eintracht Frankfurt Museum GmbH. Die Erträge der Eintracht Frankfurt Museum GmbH decken nachhaltig nicht ihre Aufwendungen, so dass regelmäßig die Muttergesellschaft diese finanziell unterstützt. Der Unterschiedsbetrag stellt daher einen Ausgleichsposten für absehbar negative Ergebnisse der Tochtergesellschaft nach der Erstkonsolidierung dar (Unterschiedsbetrag mit Fremdkapitalcharakter).

Entsprechend wurde der Unterschiedsbetrag zum 31. Dezember 2019 von 131 Tausend Euro durch den Jahresfehlbetrag der Eintracht Frankfurt Museum GmbH für den Zeitraum 1. Januar bis 31. Dezember das Geschäftsjahr 2020 in Höhe von 190 Tausend Euro vollständig erfolgswirksam aufgelöst.

14. Rückstellungen

Die Aufgliederung der Rückstellungen lässt sich dem nachstehenden Rückstellungsspiegel entnehmen:

| Angaben in TEURO Art der Rückstellung | Stand 31.12.2019 | Verbrauch | Umgliederung*) | Auflösung | Zuführung | Stand 31.12.2020 |

| Steuerrückstellungen | 17.716 | 1.685 | 14.067 | 0 | 322 | 2.286 |

| Sonstige Rückstellungen | ||||||

| Verpflichtungen aus Abschluss- und Prüfungskosten | 110 | 130 | 0 | 0 | 130 | 110 |

| Verpflichtungen aus dem Personalbereich | 6.258 | 5.632 | 0 | 608 | 4.174 | 4.192 |

| Spielbetrieb | 66 | 66 | 0 | 0 | 0 | 0 |

| Übrige | 2.594 | 2.344 | 0 | 140 | 362 | 472 |

| Summe Sonstige | 9.028 | 8.172 | 0 | 748 | 4.666 | 4.774 |

| Summe Gesamt | 26.744 | 9.857 | 14.067 | 748 | 4.988 | 7.060 |

*) Der Betrag wurde nach Veranlagung und Stundung unter die sonstigen Verbindlichkeiten umgegliedert.

| Angaben in TEURO |

31.12.2019 | 31.12.2020 | ||||

| Fälligkeit | Fälligkeit | |||||

| Art der Rückstellung | bis 1 Jahr | 1 bis 5 Jahre | größer 5 Jahre | bis 1 Jahr | 1 bis 5 Jahre | größer 5 Jahre |

| Steuerrückstellungen | 17.716 | 0 | 0 | 2.286 | 0 | 0 |

| Sonstige Rückstellungen | ||||||

| Verpflichtungen aus Abschluss- und Prüfungskosten | 110 | 0 | 0 | 110 | 0 | 0 |

| Verpflichtungen aus dem Personalbereich | 6.095 | 31 | 132 | 4.020 | 71 | 101 |

| Spielbetrieb | 66 | 0 | 0 | 0 | 0 | 0 |

| Übrige | 2.570 | 19 | 5 | 448 | 17 | 7 |

| Summe Sonstige | 8.841 | 50 | 137 | 4.578 | 88 | 108 |

| Summe Gesamt | 26.557 | 50 | 137 | 6.864 | 88 | 108 |

Zum Zwecke der Hinterlegung im Rahmen der Lizenzierungsprüfung 2021/2022 der DFL Deutsche Fußball Liga GmbH wird der Rückstellungsspiegel zeitlich wie folgt gegliedert:

| Angaben in TEURO |

31.12.2019 | 31.12.2020 | ||||

| Fälligkeit | Fälligkeit | |||||

| Art der Rückstellung | bis 30.06.20 | bis 30.06.21 | nach 30.06.21 | bis 30.06.21 | bis 30.06.22 | nach 30.06.22 |

| Steuerrückstellungen | 17.716 | 0 | 0 | 2.286 | 0 | 0 |

| Sonstige Rückstellungen | ||||||

| Verpflichtungen aus Abschluss- und Prüfungskosten | 110 | 0 | 0 | 110 | 0 | 0 |

| Verpflichtungen aus dem Personalbereich | 6.095 | 4 | 159 | 4.014 | 9 | 169 |

| Spielbetrieb | 66 | 0 | 0 | 0 | 0 | 0 |

| Übrige | 2.564 | 6 | 24 | 445 | 5 | 22 |

| Summe Sonstige | 8.835 | 10 | 183 | 4.569 | 14 | 191 |

| Summe Gesamt | 26.551 | 10 | 183 | 6.855 | 14 | 191 |

Die Steuerrückstellungen enthalten Verpflichtungen aus Ertragsteuern für das Kalenderjahr 2019 i. H. v. 6 Tausend Euro, 1.944 Tausend Euro für die vorläufigen Prüfungsfeststellung der LSt-BP für die Jahre 2014 bis 2018, 214 Tausend Euro aus der noch laufenden Betriebsprüfung für die Jahre 2012 bis 2014 sowie 72 Tausend Euro für Umsatzsteuer aus der Betriebsprüfung für die Jahre 2009 bis 2011.

Die Rückstellungen für Verpflichtungen aus dem Personalbereich enthalten Rückstellungen für bedingte Verpflichtungen aus Erfolgsprämien sowie sonstige spieltagsbezogene Prämien in Höhe von insgesamt 1.733 Tausend Euro.

15. Verbindlichkeiten

Die Aufgliederung der Verbindlichkeiten ist dem folgenden Verbindlichkeitenspiegel zu entnehmen:

| Angaben in TEURO |

31.12.19 | Restlaufzeit | 31.12.20 | ||

| bis 1 Jahr | 1 bis 5 Jahre | größer 5 Jahre | |||

| Verbindlichkeiten gegenüber Kreditinstituten | 0 | 0 | 0 | 0 | 45.919 |

| erhaltene Anzahlungen auf Bestellungen | 3.379 | 3.379 | 0 | 0 | 32 |

| Verbindlichkeiten aus Lieferungen und Leistungen | 30.723 | 19.960 | 10.763 | 0 | 23.293 |

| Verbindlichkeiten aus Transfer | 57.112 | 45.089 | 12.023 | 0 | 13.758 |

| Verbindlichkeiten gegenüber Gesellschaftern | 0 | 0 | 0 | 0 | 966 |

| sonstige Verbindlichkeiten | 4.469 | 4.469 | 0 | 0 | 22.385 |

| davon aus Steuern | 2.423 | 2.423 | 0 | 0 | 20.066 |

| 95.683 | 72.897 | 22.786 | 0 | 106.353 | |

| Angaben in TEURO |

Restlaufzeit | ||

| bis 1 Jahr | 1 bis 5 Jahre | größer 5 Jahre | |

| Verbindlichkeiten gegenüber Kreditinstituten | 20.731 | 3.430 | 21.758 |

| erhaltene Anzahlungen auf Bestellungen | 32 | 0 | 0 |

| Verbindlichkeiten aus Lieferungen und Leistungen | 14.220 | 9.073 | 0 |

| Verbindlichkeiten aus Transfer | 12.873 | 885 | 0 |

| Verbindlichkeiten gegenüber Gesellschaftern | 966 | 0 | 0 |

| sonstige Verbindlichkeiten | 22.385 | 0 | 0 |

| davon aus Steuern | 20.066 | 0 | 0 |

| 71.207 | 13.388 | 21.758 | |

Zum Zwecke der Lizenzierungsprüfung 2021/2022 der DFL Deutsche Fußball Liga GmbH wird der Verbindlichkeitenspiegel zeitlich wie folgt gegliedert:

| Angaben in TEURO |

31.12.19 | Restlaufzeit | 31.12.20 | ||

| bis 30.06.20 | bis 30.06.21 | nach 30.06.21 | |||

| Verbindlichkeiten gegenüber Kreditinstituten | 0 | 0 | 0 | 0 | 45.919 |

| erhaltene Anzahlungen auf Bestellungen | 3.379 | 3.379 | 0 | 0 | 32 |

| Verbindlichkeiten aus Lieferungen und Leistungen | 30.723 | 13.926 | 9.306 | 7.491 | 23.293 |

| Verbindlichkeiten aus Transfer | 57.112 | 17.341 | 33.402 | 6.369 | 13.758 |

| Verbindlichkeiten gegenüber Gesellschafter | 0 | 0 | 0 | 0 | 966 |

| sonstige Verbindlichkeiten | 4.469 | 4.469 | 0 | 0 | 22.385 |

| davon aus Steuern | 2.423 | 2.423 | 0 | 0 | 20.066 |

| 95.683 | 39.115 | 42.708 | 13.860 | 106.353 | |

| Angaben in TEURO |

Restlaufzeit | ||

| bis 30.06.21 | bis 30.06.22 | nach 30.06.22 | |

| Verbindlichkeiten gegenüber Kreditinstituten | 20.326 | 821 | 24.772 |

| erhaltene Anzahlungen auf Bestellungen | 32 | 0 | 0 |

| Verbindlichkeiten aus Lieferungen und Leistungen | 10.306 | 7.235 | 5.752 |

| Verbindlichkeiten aus Transfer | 7.105 | 6.653 | 0 |

| Verbindlichkeiten gegenüber Gesellschafter | 966 | 0 | 0 |

| sonstige Verbindlichkeiten | 22.385 | 0 | 0 |

| davon aus Steuern | 20.066 | 0 | 0 |

| 61.120 | 14.709 | 30.524 | |

Die Verbindlichkeiten gegenüber Kreditinstituten sind, durch Forderungsabtretungen und die Verpfändung von Festgeldern besichert. Im Zusammenhang mit der Finanzierung der Neubaumaßnahme besteht eine vollstreckbare Buchgrundschuld über 34,1 Mio im Erbbaugrundbuch.

Die sonstigen Verbindlichkeiten enthalten als wesentlichen Posten Steuerverbindlichkeiten aus Ertragsteuern für das Kalenderjahr 2019 i. H. v. 14.067 Tausend Euro, Verpflichtungen aus der Rückabwicklung der Ticketverkäufe während der Corona-Pandemie i. H. v. 1.274 Tausend Euro, die Lohnsteuer des Monats Dezember 2020 i. H. v. 2.930 Tausend Euro sowie Verbindlichkeiten aus Lohn und Gehalt i. H. v. 183 Tausend Euro.

16. Passiver Rechnungsabgrenzungsposten

Dieser Posten i.H.v. 9.025 Tausend Euro umfasst die bereits vereinnahmten Zahlungen für Marketingleistungen, vergebene Plätze der Fußballschule und Eintracht-TV-Abonnements.

Erläuterungen zur Gewinn- und Verlustrechnung

17. Umsatzerlöse

Die Umsatzerlöse wurden entsprechend dem § 277 Abs. 1 HGB erfasst und resultieren aus folgenden Geschäftsfeldern:

| Umsätze in TEURO |

2020 | 2019 |

| Spielbetrieb | 5.459 | 32.483 |

| Vermarktung | 39.244 | 49.696 |

| TV-Rechte | 73.397 | 93.402 |

| Spielertransfer | 16.604 | 111.487 |

| Merchandising | 11.687 | 16.497 |

| Fußballschule | 340 | 635 |

| SUMME | 146.732 | 304.200 |

Analog zum Vorjahr werden die anteiligen Einnahmen von den Werbepartnern für die Belegung der Logen- und Businessseats den Vermarktungserlösen und nicht den Einnahmen aus Spielbetrieb zugeordnet.

Für den Rückgang der Umsatzerlöse sind neben den Transferumsätzen weitestgehend solche Umsätze verantwortlich, die im Zusammenhang stehen mit Erlösen aus der Nutzung des Deutsche-Bank-Park und der behördlichen Auflage, die Heimspiele unter Ausschluss der Öffentlichkeit austragen zu müssen.

Mit Ausnahme des überwiegenden Teils der Umsätze aus Spielertransfer und eines Teils der Umsätze aus Vermarktung werden die Umsätze im Inland getätigt. Umsätze werden grundsätzlich in Euro fakturiert. Umsätze in China, die im Geschäftsjahr in Höhe von 76 Tausend Euro getätigt wurden, wurden in CNY fakturiert.

18. Sonstige betriebliche Erträge

Die sonstigen betrieblichen Erträge i.H.v. 5.131 Tausend Euro bestehen im Wesentlichen aus:

| – 2.639 Tausend Euro | aus der Auflösung von wegfallenden Verbindlichkeiten aus Spielervermittlerhonorarverträgen aufgrund von vorzeitigen Vertragsauflösungen*) |

| – 692 Tausend Euro | aus der Gestellung von Sachleistungen an Arbeitnehmer/Externe im Rahmen der Pauschalversteuerung nach § 37b EStG |

| – 327 Tausend Euro | aus der Auflösung von FIFA Solidaritätsabgaben. |

| – 284 Tausend Euro | für UEFA Abstellgebühren der UEFA Nationsleague und EM-Qualifikation 2018-2020 |

| – 748 Tausend Euro | aus der Auflösung von nicht in Anspruch genommenen Rückstellungen *) |

| – 200 Tausend Euro | Schadenersatzzahlungen |

Unter den sonstigen betrieblichen Erträgen sind periodenfremde Erträge (im Wesentlichen Summe*) i. H. v. 3.393Tausend Euro (Vorjahr: 2.651 Tausend Euro) enthalten.

19. Personalaufwand