Ekosem-Agrar AG

Walldorf

Ekosem-Agrar Anleihe 2012/2022

ISIN: DE000A1R0RZ5 / WKN: A1R0RZ

EINLADUNG ZUR ZWEITEN

ANLEIHEGLÄUBIGERVERSAMMLUNG

Hinweis / Important Notice

Inhaber der EUR 78.000.000,00 (ursprünglich EUR 60.000.000,00) 8,5 % Inhaber-Teilschuldverschreibungen 2012/2022, ISIN: DE000A1R0RZ5 (insgesamt „ESA-Anleihe 2012/2022„) der Ekosem-Agrar AG („Emittentin“ oder „Ekosem„) sollten die nachfolgenden Hinweise beachten.

Holders of the EUR 78,000,000.00 (originally EUR 60,000,000.00) 8.5% bearer bonds 2012/2022, ISIN: DE000A1R0RZ5 (collectively „ ESA-Bond 2012/2022 „) of Ekosem-Agrar AG („ Issuer “ or „ Ekosem „) should take note of the instructions set out below.

Die Veröffentlichung dieser Einladung zur zweiten Anleihegläubigerversammlung („Einladung„) stellt kein Angebot dar. Insbesondere stellt die Veröffentlichung der Einladung weder ein öffentliches Angebot zum Verkauf noch ein Angebot oder eine Aufforderung zum Erwerb, Kauf oder zur Zeichnung von Schuldverschreibungen oder sonstigen Wertpapieren dar.

The publication of this invitation to the second noteholders‘ meeting („ Invitation „) does not constitute an offer. In particular, the publication of the Invitation constitutes neither a public offer to sell nor an offer or a request to acquire, purchase or subscribe for notes or other securities.

Die nachfolgenden Vorbemerkungen dieser Einladung (s. Abschnitt A.) sind von der Emittentin freiwillig erstellt worden, um den Inhabern der Schuldverschreibungen der ESA-Anleihe 2012/2022 („Anleihegläubiger„) die Hintergründe für die Tagesordnungspunkte der zweiten Anleihegläubigerversammlung und die konkreten Beschlussvorschläge zu erläutern. Die betreffenden Ausführungen sind keinesfalls als abschließende Grundlage für das Abstimmungsverhalten der Anleihegläubiger zu verstehen. Die Emittentin übernimmt keine Gewähr dafür, dass die Vorbemerkungen dieser Einladung alle Informationen enthalten, die für eine Entscheidung über die Tagesordnungspunkte erforderlich oder zweckmäßig sind.

Diese Einladung ersetzt nicht eine eigenständige Prüfung und Bewertung der Tagesordnungspunkte sowie eine weitere Prüfung der rechtlichen, wirtschaftlichen, finanziellen und sonstigen Verhältnisse der Emittentin durch jeden einzelnen Anleihegläubiger. Jeder Anleihegläubiger sollte seine Entscheidung über die Abstimmung zu den Tagesordnungspunkten in der zweiten Anleihegläubigerversammlung nicht allein auf der Grundlage dieser Einladung, sondern unter Heranziehung aller verfügbaren Informationen über die Emittentin nach Konsultation mit seinen eigenen Rechtsanwälten, Steuer- und/oder Finanzberatern treffen.

The following preliminary remarks (see section A.) have been drawn up voluntarily by the Issuer to outline the background of the agenda items at the second noteholders‘ meeting and the concrete proposals for decision for the holders of the ESA-Bond 2012/2022 („ Noteholders „). The relevant explanations are by no means to be understood as a complete basis for the Noteholders‘ voting behavior. The Issuer shall not warrant that the preliminary remarks to this Invitation contain all the information necessary or appropriate for passing the resolutions. This Invitation does not replace an independent review and assessment of the agenda items and the concrete proposals as well as a further review of the Issuer’s situation regarding legal, economic, financial and other matters by each individual Noteholder. The Noteholders should not vote on the agenda items and the concrete proposals at the second noteholders‘ meeting solely on the basis of this Invitation but upon consulting their own attorneys, tax and financial advisors and considering all the information available on the Issuer.

Diese Einladung ist seit dem 10. Mai 2022 im Bundesanzeiger und auf der Internetseite der Emittentin (www.ekosem-agrar.de/investor-relations) veröffentlicht. Die hierin enthaltenen Informationen sind nach Auffassung der Emittentin, soweit nichts anderes angegeben ist, aktuell. Diese Informationen können nach dem Veröffentlichungsdatum der Einladung unrichtig werden. Weder die Emittentin noch ihre jeweiligen gesetzlichen Vertreter, Angestellten oder Berater und Beauftragte oder deren jeweilige gesetzliche Vertreter, Angestellte und Berater übernehmen im Zusammenhang mit dieser Einladung eine Verpflichtung zur Aktualisierung der Informationen in dieser Einladung oder zur Information über Umstände nach dem Datum dieser Einladung.

This Invitation has been published in the German Federal Gazette and on Ekosem’s website (www.ekosem-agrar.de/investor-relations) since 10 May 2022. In the Issuer’s opinion, the information contained herein is up-to-date where not stated otherwise. This information may become inaccurate after the publishing date of the Invitation. Regarding this Invitation, neither the Issuer nor its respective legal representatives, employees or advisors and agents or their respective legal representatives, employees and advisors undertake to update the information in this Invitation or to inform on circumstances after the date of this Invitation.

Weder die Emittentin noch ihre jeweiligen gesetzlichen Vertreter, Angestellten oder Berater und Beauftragte oder deren jeweilige gesetzliche Vertreter, Angestellte und Berater noch irgendeine andere Person, insbesondere solche Berater, die in den nachfolgenden Vorbemerkungen dieser Einladung genannt sind, sichern die Richtigkeit und Vollständigkeit der in den Vorbemerkungen enthaltenen Informationen zu. Weder die Emittentin noch ihre jeweiligen gesetzlichen Vertreter, Angestellten oder Berater und Beauftragte oder deren jeweiligen gesetzliche Vertreter, Angestellte oder Berater und Beauftragte noch irgendeine andere Person, insbesondere solche, die in den nachfolgenden Vorbemerkungen dieser Einladung genannt sind, übernehmen im Zusammenhang mit den Vormerkungen dieser Einladung irgendeine Haftung. Insbesondere haften sie nicht für Schäden, die mittelbar oder unmittelbar im Zusammenhang mit der Verwendung der Informationen der Vorbemerkungen der Einladung entstehen, insbesondere für Schäden aufgrund von Investitionsentscheidungen, die auf der Grundlage der Informationen der Vorbemerkungen der Einladung getroffen werden, oder die durch Unrichtigkeit oder Unvollständigkeit der in den Vorbemerkungen der Einladung enthaltenen Informationen verursacht wurden.

Neither the Issuer nor its respective legal representatives, employees or advisors and agents or their respective legal representatives, employees and advisors, nor any other person, particularly such advisors named in the following preliminary remarks to this Invitation warrant the accuracy and completeness of the information contained in the preliminary remarks. Neither the Issuer nor its respective legal representatives, employees or advisors and agents or their respective legal representatives, employees and advisors, nor any other person, particularly such advisors named in the following preliminary remarks to this Invitation, assume any liability in connection with the preliminary remarks to this Invitation. In particular, they are not liable for any damage arising directly or indirectly from the use of the information contained in the preliminary remarks to the Invitation, especially not for damage caused by investment decisions made on the basis of the information contained in the preliminary remarks to the Invitation, or caused by any inaccuracy or incompleteness of the information contained in the preliminary remarks to the Invitation.

Die Vorbemerkungen (Abschnitt A.) dieser Einladung enthalten bestimmte in die Zukunft gerichtete Aussagen. In die Zukunft gerichtete Aussagen sind alle Aussagen, die sich nicht auf historische Tatsachen oder Ereignisse beziehen. Dies gilt insbesondere für Angaben über die Absichten, Überzeugungen oder gegenwärtigen Erwartungen der Emittentin in Bezug auf ihre zukünftige finanzielle Ertragsfähigkeit, Pläne, Liquidität, Aussichten, Wachstum, Strategie und Profitabilität sowie die wirtschaftlichen Rahmenbedingungen, denen die Emittentin ausgesetzt ist. Die in die Zukunft gerichteten Aussagen beruhen auf gegenwärtigen, nach bestem Wissen vorgenommenen Einschätzungen und Annahmen der Emittentin. Solche in die Zukunft gerichteten Aussagen unterliegen jedoch Risiken und Ungewissheiten, da sie sich auf Ereignisse beziehen und auf Annahmen basieren, die gegebenenfalls in der Zukunft nicht eintreten werden.

The preliminary remarks (section A.) to the Invitation contain specific forward looking statements. Forward looking statements include all statements which are not related to historic facts or events. This applies especially to information on the Issuer’s intentions, convictions or current expectations regarding its future financial earning capacity, plans, liquidity, prospects, growth, strategy and profitability as well as economic parameters the Issuer may be exposed to. The forward looking statements are based on current assessments and assumptions to the best of the Issuer’s knowledge. However, such forward looking statements are subject to risks and uncertainties, as they refer to events and are based on assumptions which might not occur in future.

EINLADUNG ZUR ZWEITEN ANLEIHEGLÄUBIGERVERSAMMLUNG

betreffend die

EUR 78.000.000,00 (ursprünglich EUR 60.000.000,00)

8,5 % Inhaber-Teilschuldverschreibungen,

ISIN: DE000A1R0RZ5 / WKN: A1R0RZ

(insgesamt „ESA-Anleihe 2012/2022„),

eingeteilt in 78.000 Inhaber-Teilschuldverschreibungen

im Nennwert von je EUR 1.000,00

(jeweils eine „Schuldverschreibung“ und zusammen die „Schuldverschreibungen„)

der Ekosem-Agrar AG („Ekosem“ oder „Emittentin“ oder „Gesellschaft„) mit Sitz in Walldorf, eingetragen im Handelsregister des Amtsgerichts Mannheim unter der Handelsregisternummer HRB 731215, geschäftsansässig: Johann-Jakob-Astor-Straße 49, 69190 Walldorf.

Der Vorstand der Gesellschaft lädt die Anleihegläubiger hiermit zu der

am 30. Mai 2022, um 11:00 Uhr (MESZ),

im Hotel Sinsheim, In der Au 25, 74889 Sinsheim,

stattfindenden zweiten Anleihegläubigerversammlung zum Zweck der erneuten Beschlussfassung („Zweite Anleihegläubigerversammlung„) ein. Einlass ist ab 10:00 Uhr (MESZ).

A. VORBEMERKUNGEN

| 1. |

Hintergrund der Einladung zur Zweiten Anleihegläubigerversammlung Die Ekosem ist die Muttergesellschaft der Ekosem-Gruppe. Die Gesellschaften der Ekosem-Gruppe sind operativ ausschließlich im Gebiet der Russischen Föderation tätig. Die Ekosem-Gruppe gehört zu den großen Agrar-Unternehmensgruppen in Russland und ist der größte Rohmilchproduzent Russlands und Europas sowie einer der größten weltweit. Sie ist mit ihrem integrierten Geschäftsmodell bestehend aus Milchproduktion, Ackerbau (einschließlich der Produktion von Saatgut) und Milchverarbeitung in diesem Markt gut positioniert. Nachdem es im vergangenen Jahr einige Herausforderungen mit der im Wesentlichen die Gruppe finanzierenden Bank in Russland gegeben hat, konnten diese Anfang Dezember 2021 weitgehend beigelegt werden. Vor diesem Hintergrund sollte die im Dezember 2022 fällige ESA-Anleihe 2012/22 im Laufe des Jahres am Kapitalmarkt refinanziert werden. Durch den russischen Einmarsch in der Ukraine, die gegen Russland verhängten Sanktionen sowie russischen Gegensanktionen und die sich aus all dem ergebenden wirtschaftlichen und politischen Implikationen ist eine solche Refinanzierung im laufenden Jahr aus Sicht des Unternehmens unmöglich geworden. Darüber hinaus sind die bereits spürbaren und weiter zu erwartenden wirtschaftlichen Belastungen für die Gruppe so massiv, dass die Zinslast deutlich reduziert werden muss, um eine weitere Bedienung der Zinsen und eine künftige Rückzahlung des Nennbetrags der Anleihe zu ermöglichen. Dies gilt insbesondere vor dem Hintergrund, dass die Aufrechterhaltung des operativen Geschäfts derzeit nur mit zusätzlicher Unterstützung der russischen Regierung im Hinblick auf zusätzliche Finanzierung und Subventionierung der deutlich gestiegenen Zinsen möglich ist. Im Gegenzug wird die Zahlung von Zinsen an ausländische Kapitalgeber – insbesondere im sogenannten „unfreundlichen Ausland“ nur in sehr begrenztem Umfang akzeptiert. Darüber hinaus besteht im Hinblick auf das Einfrieren von Vermögenswerten von Russen im Ausland und die von der Regierung der Russischen Föderation beschlossenen bzw. angekündigten Gegenmaßnahmen die Gefahr, dass Vermögenswerte, die ausländische Personen oder Unternehmen in Russland halten, verstaatlicht werden, insbesondere sofern es sich um Unternehmen handelt, deren Tätigkeit für die Versorgung der russischen Bevölkerung als bedeutsam eingestuft wird. Entsprechendes gilt für russische Unternehmen, die mehrheitlich von ausländischen Unternehmen oder Personen gehalten werden. Es besteht daher die Gefahr einer Verstaatlichung des Unternehmensvermögens der zur Ekosem-Gruppe gehörenden Gesellschaften und/oder eine zwangsweise Übertragung der Geschäftsanteile an den russischen Tochtergesellschaften der Ekosem an russische Gesellschafter. Eine solche Maßnahme würde zum Totalverlust sämtlicher Vermögenswerte und in die Insolvenz der Emittentin führen. Eine weitere bereits getroffene Maßnahme ist das Verbot der Finanzierung von ausländischen Unternehmen bzw. russischen Unternehmen mit mehrheitlich ausländischen Gesellschaftern. Derzeit wird die Ekosem-Gruppe als systemrelevantes Unternehmen hiervon ausgenommen – wie lange dieses Entgegenkommen hält, ist derzeit nicht absehbar. Sollte hier eine Entwicklung stattfinden, die die Gesellschaften der Ekosem-Gruppe betreffen würde, so würde auch dies innerhalb eines sehr kurzen Zeitraums zu einer Zahlungsunfähigkeit der wesentlichen Tochtergesellschaften in Russland führen. Dies ist darin begründet, dass die für den Betrieb der verschiedenen Geschäftsbereiche notwendige Umlaufmittelfinanzierung jeweils nur für ca. ein Jahr bewilligt wird, dann an die Bank zurückgezahlt werden und im Anschluss wieder über eine neue Kreditvereinbarung abgerufen werden muss. Sollten diese neuen Kredite nicht mehr möglich sein, könnte der Geschäftsbetrieb nicht aufrechterhalten werden. Eine weitere diskutierte Maßnahme ist der Ausschluss der oben genannten „ausländischen“ Unternehmen aus sämtlichen staatlichen Förderprogrammen. Auch dies wäre für die Gruppe kaum zu verkraften. Vor diesem Hintergrund gibt es konkrete Überlegungen und Vorbereitungen, die von der Ekosem gehaltenen Geschäftsanteile an den russischen Zwischenholdinggesellschaften OOO EkoNiva-APK Holding und OOO EkoNiva-Produkty Pitanija sowie sämtliche Anteile, die die Ekosem Schwarzerde GmbH, eine Tochtergesellschaft der Emittentin, an der OOO EkoNiva-APK Chernozemje hält, jeweils an eine Gesellschaft in Russland zu verkaufen und abzutreten. Da die in diesem Falle zu übertragenden Geschäftsanteile im Wesentlichen alle Vermögenswerte der Emittentin darstellen, läge ein Kontrollwechsel im Sinne von Ziffer 11 Buchstabe b) der Anleihebedingungen vor. Die Emittentin müsste den Anleihegläubigern eine Kontrollwechselmitteilung nach Ziffer 11 Buchstabe d) i. V. m. Ziffer 10 der Anleihebedingungen machen. Innerhalb eines Zeitraums von 30 Tagen nach Veröffentlichung der Kontrollwechselmitteilung hätten die Anleihegläubiger die Möglichkeit, die Ausübung der Rückzahlungsoption Put schriftlich zu erklären, d.h. von der Emittentin – nach deren Wahl – entweder die Rückzahlung oder den Ankauf der jeweiligen Inhaber-Teilschuldverschreibungen zum vorzeitigen Rückzahlungsbetrag (Put) zu verlangen. Der vorzeitige Rückzahlungsbetrag (Put) bedeutet für jede Inhaber-Teilschuldverschreibung 103 % des Nennbetrags der Inhaber-Teilschuldverschreibung zuzüglich aufgelaufener und nicht gezahlter Zinsen bis zum Rückzahlungstag Kontrollwechsel (ausschließlich), wobei Rückzahlungstag Kontrollwechsel den Tag bezeichnet, der 90 Tage nach Vornahme der Kontrollwechselmitteilung liegt. Voraussetzung einer wirksamen Ausübung der Rückzahlungsoption Put wäre, dass innerhalb des 30-Tages-Zeitraums nach Kontrollwechselmitteilung Anleihegläubiger von Inhaber-Teilschuldverschreibungen im Nennwert von mindestens 50 % des Gesamtnennwerts der zu diesem Zeitpunkt noch ausstehenden Inhaber-Teilschuldverschreibungen die Ausübung der Rückzahlungsoption Put erklärt haben (Ziffer 11 Buchstaben a), c) und e) der Anleihebedingungen). Nach Veröffentlichung der Kontrollwechselmitteilung bestünde also die Gefahr, dass die Emittentin zur vorzeitigen Rückzahlung von Inhaber-Teilschuldverschreibungen jeweils zu 103 % des Nennwerts der Inhaber-Teilschuldverschreibungen zuzüglich aufgelaufender und nicht gezahlter Zinsen verpflichtet sein würde, sofern Anleihegläubiger von Inhaber-Teilschuldverschreibungen im Nennwert von mindestens 50 % des Gesamtnennwerts fristgerecht die Ausübung der Rückzahlungsoption Put erklären. In diesem Fall müsste die Emittentin, bei unveränderten Regelungen in den Anleihebedingungen, 90 Tage nach der Kontrollwechselmitteilung denjenigen Anleihegläubigern, die die Rückzahlungsoption Put ausgeübt haben, die entsprechenden Beträge zurückzahlen oder die Inhaber-Teilschuldverschreibungen zum entsprechenden Betrag ankaufen. Eine solche Verpflichtung könnte die Emittentin derzeit und auf absehbare Zeit nicht erfüllen. Die Möglichkeit, dass Anleihegläubiger durch die Ausübung der Rückzahlungsoption Put eine vorzeitige Rückzahlung bzw. einen Abkauf der jeweiligen Inhaber-Teilschuldverschreibungen verlangen können, soll daher für den Fall des Eintritts eines solchen Kontrollwechsels und eine mögliche spätere Rückübertragung der Anteile an den betreffenden Gesellschaften ausgeschlossen werden. Ebensowenig kann derzeit aufgrund der Auswirkungen der Ukraine-Krise mit einer erfolgreichen Refinanzierung der ESA-Anleihe 2012/2022 bis zum Datum der Fälligkeit sämtlicher Inhaber-Teilschuldverschreibungen am 7. Dezember 2022 gerechnet werden. Für die Zukunft muss auch die Zinslast erheblich reduziert werden, um eine weitere Bedienung der Zinsen und eine künftige Rückzahlung des Nennwerts der Anleihe zu ermöglichen. Dies hat folgenden Hintergrund: In den letzten Jahren konnte sich die Ekosem-Gruppe aufgrund ihrer Marktposition und der Bedeutung der Agrarbranche für die Versorgung des russischen Marktes operativ sehr gut entwickeln. Die Geschäftsbereiche Milchproduktion, Ackerbau (einschließlich der Produktion von Saatgut) und Milchverarbeitung bauen synergetisch aufeinander auf und stellen ein im Wettbewerb stabiles und zukunftsorientiertes Geschäftsmodell dar. Nachdem die allgemeine wirtschaftliche Entwicklung in Russland trotz der seit Jahren gültigen Sanktionen im Zusammenhang mit der Annexion der Krim und der Auswirkungen der Covid-Pandemie einigermaßen stabil verlaufen ist, haben die Auswirkungen der Sanktionen gegen Russland sowie der russischen Gegenmaßnahmen wegen des Einmarschs in der Ukraine innerhalb der letzten beiden Monate massive Auswirkungen auf die Geschäftstätigkeit in Russland sowie die Refinanzierungsmöglichkeiten eines in Russland tätigen Unternehmens. Neben den bereits erkennbaren Beeinträchtigungen ist insbesondere die Unsicherheit hinsichtlich der weiteren wirtschaftlichen Entwicklung in Russland sprunghaft angestiegen. Darüber hinaus befindet sich die Gesellschaft aufgrund ihrer besonderen Situation mit einer deutschen Mutter mit Anleihenfinanzierung und einem vollständig russischen operativen Geschäft in einer schwierigen Situation. In den ersten Wochen nach dem 24. Februar 2022 bestanden die operativen Auswirkungen einerseits in deutlich höheren Kosten für verschiedene Inputstoffe wie Saatgut, Pflanzenschutzmittel, Ersatz- und Verschleißteile sowie zuzukaufende Futtermittel. Hier geht es zum einen um Inputstoffe, die in Euro oder Dollar gehandelt werden und schon auf dieser Basis teurer geworden waren. Andererseits hat der Wertverfall des Rubel gegenüber Euro / Dollar ebenfalls zu einem massiven Anstieg der Kosten geführt. Ob und in welchem Umfang dieser Kostenanstieg auf die Absatzpreise umwälzbar sein wird, kann derzeit noch nicht abschließend beurteilt werden. Aufgrund der Sensitivität der Lebensmittelpreise und der derzeitigen Inflationsrate in Russland ist hier aber eine gewisse Skepsis angebracht. In der Zwischenzeit hat sich der Rubel noch über das Vorkrisenniveau hinaus erholt – allerdings geht das Management davon aus, dass es sich hierbei nur um eine kurzzeitige Entwicklung handelt. Derzeit gibt es zahlreiche Restriktionen im Hinblick auf die Durchführung von Zahlungen zwischen Russland und Deutschland. Der viel diskutierte Ausschluss Russlands aus dem Zahlungssystem SWIFT ist bereits für einige Banken erfolgt, allerdings ist der überwiegende Anteil der Banken in Russland hiervon (noch) nicht betroffen. In einer weiteren Sanktionsrunde der EU soll den Ankündigungen zufolge auch die Russische Landwirtschaftsbank unter diese Restriktion fallen. Noch schwerer wiegt, dass Russland zur Stützung der heimischen Währung umfangreiche Restriktionen für den Zahlungsverkehr in Fremdwährung erlassen hat. Schließlich werden derzeit in Deutschland Transaktionen mit Russlandbezug von den meisten Banken nur noch in sehr geringem Umfang durchgeführt. Insofern ist die praktische Durchführung von Zahlungen jeweils aufwändig. Aktuell sind Überweisungen aus Russland für erbrachte Lieferungen und Leistungen möglich, einige deutsche Banken nehmen diese auch an. Überweisungen im Zusammenhang mit der Rückführung gewährter Darlehen sind derzeit jedoch nur unter umfangreichen Voraussetzungen und in begrenztem Umfang möglich. Auch nach einem potentiell erfolgenden Kontrollwechsel durch den Verkauf und die Übertragung der Anteile an den Zwischenholdings, die das Geschäft bündeln, wäre im Rahmen des rechtlich Möglichen sichergestellt, dass die Emittentin Zugriff auf von den bisherigen Tochtergesellschaften in Russland erwirtschaftete Erträge bzw. liquide Mittel hat, um daraus die Zins- und Rückzahlungsverpflichtungen aus der ESA-Anleihe 2012/2022 bedienen zu können. Auch aktuell ist die Gesellschaft auf die durch die Tochtergesellschaften generierte Liquidität angewiesen, da über diese Beteiligungen hinaus kein operatives Geschäft in der Gesellschaft durchgeführt wird. Der Zufluss von liquiden Mitteln für die Bedienung von Zins und Tilgung der restrukturierten ESA-Anleihe 2012/2022 würde im Falle der Veräußerung der russischen Gesellschaften durch den Kaufpreis sichergestellt, den die Emittentin vereinbaren würde; entsprechende Entwürfe der Vereinbarungen liegen bereits vor. Der darin vorgesehene Kaufpreis beträgt EUR 190 Mio. und ist damit höher als die gesamten nominalen Anleiheverbindlichkeiten beider ausstehender ESA-Anleihen. Darüber hinaus erhielte im Verkaufsfall die Gesellschaft als Verkäuferin einen Stundungszins, der im Wesentlichen für die Aufbringung der reduzierten Anleihezinsen vorgesehen ist. Die Fälligkeiten der Kaufpreise sind in den Kaufvertragsentwürfen so vereinbart, dass sie den von der Gesellschaft vorgeschlagenen neuen Anleihefälligkeiten entsprechen. Schließlich würde sich die Emittentin von der Erwerberin mit Sitz in der Russischen Föderation, soweit möglich, eine Rückkaufoption für die Anteile an den bisherigen Tochtergesellschaften einräumen lassen. Diese Rückkaufoption könnte, soweit möglich, ausgeübt werden, sobald die gesetzlichen und behördlichen Bestimmungen in Russland einen (Rück-)Erwerb russischer Gesellschaften durch ausländische Erwerber zulassen, ohne dass dies das Risiko einer Enteignung des Erwerbers und/oder einer Verstaatlichung der von den russischen Gesellschaften gehaltenen Vermögenswerte mit sich brächte. Zielsetzung wäre, dass die Rückabwicklung zu gleichen Bedingungen stattfindet, wie der Verkauf und hierdurch die vorherige wirtschaftliche Situation wieder hergestellt würde. Ob und wie eine solche Möglichkeit greifen würde, kann heute allerdings nicht abschließend beurteilt werden. Auf Basis dieser Maßnahmen kann die Emittentin nach ihrer Einschätzung die Zinsverbindlichkeiten weiterhin bedienen, sofern die Zinsen entsprechend den in dieser Einladung vorgelegten Beschlussvorschlägen reduziert und mit einem qualifizierten Rangrücktritt versehen werden. Auch kann auf dieser Basis nach Einschätzung der Emittentin die ESA-Anleihe im Jahr 2027 aus den liquiden Mitteln zurückbezahlt bzw. anderweitig refinanziert werden. Auch für die weitere von der Ekosem begebene Anleihe 2019/2024 im Emissionsvolumen von EUR 100.000.000, ISIN: DE000A2YNR08 / WKN: A2YNR0 (insgesamt „ESA-Anleihe 2019/2024„; die ESA-Anleihe 2012/2022 und die ESA-Anleihe 2019/2024 gemeinsam auch „ESA-Anleihen„) sind vergleichbare Restrukturierungsmaßnahmen geplant. Insbesondere soll die Laufzeit der ESA-Anleihe 2019/2024 ebenfalls verlängert werden, und zwar auch um fünf Jahre bis zum 31. Juli 2029. Zudem soll auch bei der ESA-Anleihe 2019/2024 der Zinssatz für die Zukunft auf 2,5 % p.a. reduziert und mit einem qualifizierten Rangrücktritt versehen werden. Eine erste Anleihegläubigerversammlung der ESA-Anleihe 2012/2022 am 9. Mai 2022 war nicht beschlussfähig. Vor diesem Hintergrund wird die Zweite Anleihegläubigerversammlung mit denselben Tagesordnungspunkten zum Zweck der erneuten Beschlussfassung einberufen. Auch die erste Anleihegläubigerversammlung der ESA-Anleihe 2019/2024 am 10. Mai 2022 war nicht beschlussfähig. Für die Anleihegläubiger der ESA-Anleihe 2019/2024 wurde daher ebenfalls eine zweite Anleihegläubigerversammlung zum Zweck der erneuten Beschlussfassung für den 31. Mai 2022 einberufen. Die Restrukturierungsmaßnahmen der beiden ESA-Anleihen sollen im engen zeitlichen Zusammenhang beschlossen werden und die diesbezüglichen Beschlüsse der beiden Anleihegläubigerversammlungen sollen dergestalt miteinander verknüpft werden, dass die Restrukturierungsbeschlüsse der ESA-Anleihe 2012/2022 nur vollzogen werden, wenn auch die Anleihegläubiger der ESA-Anleihe 2019/2024 den Restrukturierungsmaßnahmen, insbesondere der Verlängerung der ESA-Anleihe 2019/2024 bis zum 31. Juli 2029 und einer Reduzierung des Zinssatzes auf 2,5 % p.a. verbunden mit einem qualifizierten Rangrücktritt, zugestimmt haben und die entsprechenden Beschlüsse vollziehbar geworden sind. Das gleiche gilt umgekehrt, nämlich dass die Restrukturierungsbeschlüsse der ESA-Anleihe 2019/2024 nur dann vollzogen werden, wenn die Zweite Anleihegläubigerversammlung dieser ESA-Anleihe 2012/2022 den Restrukturierungsbeschlüssen nach Maßgabe dieser Einladung zugestimmt hat und diese Beschlüsse vollziehbar geworden sind. In der mit dieser Einladung einberufenen Zweiten Anleihegläubigerversammlung soll dementsprechend erneut über die folgenden Tagesordnungspunkte beschlossen werden:

Für Einzelheiten zu den Teilnahmebedingungen und zur Ausübung der Stimmrechte in der Zweiten Anleihegläubigerversammlung siehe Abschnitt C. dieser Einladung. |

||||||||

| 2. |

Allgemeine Informationen über die Ekosem-Gruppe |

| 2.1. |

Geschäftsmodell und Konzernstruktur Die Ekosem-Gruppe ist operativ ausschließlich in dem Gebiet der Russischen Föderation tätig, wo sie auch unter der Bezeichnung EkoNiva oder EkoNiva APK auftritt. Die Ekosem-Gruppe ist seit über 20 Jahren in der Agrarproduktion in Russland tätig und deckt im Wesentlichen die folgenden Geschäftsfelder ab (alle in diesem Abschnitt 2.1. verwendeten Zahlenangaben beziehen sich auf den 31. Dezember 2021; sollten sich seither wesentliche Veränderungen ergeben haben, wird gesondert darauf hingewiesen):

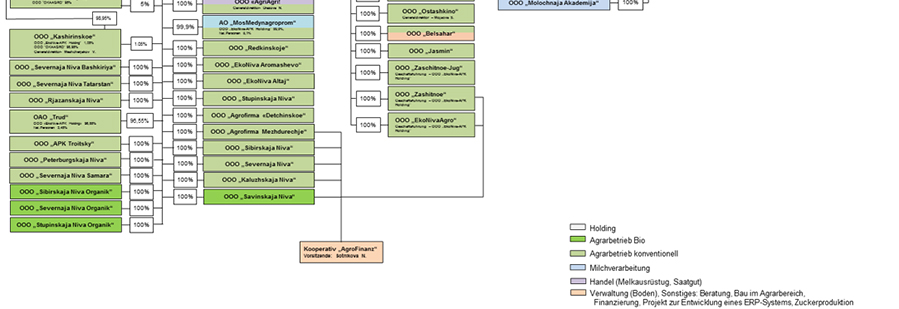

Die Ekosem-Gruppe ist in neun verschiedenen Regionen in Russland tätig. Der größte Betrieb befindet sich in der Region Woronesch ca. 500 km südlich von Moskau. Dort hat auch die russische Holding ihren Sitz. Der zweitgrößte Betrieb befindet sich in Sibirien mit Aktivitäten in Novosibirsk und Altai. Weitere landwirtschaftliche Großbetriebe befinden sich in der Wolgaregion, in Ryazan und Kaluga unweit von Moskau sowie in Kursk. Die Ekosem-Gruppe wird von einem Managementteam geleitet mit Stefan Dürr als Vorstandsvorsitzendem der deutschen Muttergesellschaft und Generaldirektor der russischen Zwischenholding-Gesellschaften. Die Betriebe vor Ort werden über eine Matrixstruktur gesteuert, in der die Leitungsfunktionen auf zwei voneinander unabhängige, gleichberechtigte Dimensionen verteilt sind. Zu den fachlichen Spezialisten in der Holding für die einzelnen Produktions- und Verwaltungsbereiche kommen regional verantwortliche Betriebsleiter. Einen Überblick über die Konzernstruktur zum 1. Mai 2022 bietet das nachfolgende Schaubild:

|

| 2.2. |

Entwicklung der Gewinn- und Verlustrechnung, der Bilanz und der Kapitalflussrechnung Gewinn- und Verlustrechung (Zahlen in TEUR)

# Diese Gewinne resultieren aus Einmaleffekten, die im Rahmen von Akquisitionen erzielt wurden. Zur besseren Vergleichbarkeit der Entwicklung des operativen Geschäfts werden diese Gewinne bei den Ergebnispositionen jeweils eliminiert. Ausgewählte Angaben aus der Bilanz (Zahlen in TEUR)

Ausgewählte Angaben aus der Kapitalflussrechnung (Zahlen in TEUR)

Ekosem hat im ersten Halbjahr 2021 den operativen Wachstumskurs fortgesetzt. Die Umsatzerlöse stiegen um ca. 12 % – trotz einer Abschwächung des Rubel im Vergleich zum Euro. Da im ersten Halbjahr 2021 allerdings verschiedene Kostenpositionen, allen voran die Futterkosten, deutlich angestiegen sind, lag das operative Ergebnis geringfügig unter dem der Vergleichsperiode des Vorjahres. Die Finanzierungskosten – insbesondere aufgrund einer deutlichen Reduzierung der negativen Währungseffekte im Vergleich zum Vorjahr – fielen deutlich niedriger aus als in der Vergleichsperiode. Daher lag das Periodenergebnis in den ersten sechs Monaten des vergangenen Jahres um mehr als 30 % über dem Vorjahr. Die ersten vorläufigen Zahlen für das Gesamtjahr 2021 zeigen, dass die positive operative Entwicklung weiter intakt war. So hat die Ekosem-Gruppe die Umsatzerlöse um ca. 26 % auf EUR 583 Mio. steigern können, das vorläufige EBITDA beträgt EUR 190 Mio. und liegt damit ungefähr auf Vorjahresniveau. Das sogenannte Cash-EBITDA (EBITDA abzüglich Wert- und Bestandsveränderungen) konnte im Vorjahresvergleich deutlich von EUR 74 Mio. auf EUR 160 Mio. gesteigert werden. Die Währungsentwicklung war bereits in den vergangenen beiden Jahren recht volatil, wozu auch die weltweite Corona-Pandemie beigetragen hat. Während der Wert des Rubel zwischen dem 31. Dezember 2020 und dem 31. Dezember 2021 von 90,68 Rubel / Euro auf 84,07 Rubel / Euro anstieg, lag der Durchschnittswert für das Jahr 2021 bei 87,19 Rubel / Euro. Dies entspricht einer leichten Schwächung der russischen Währung um rund 5 % im Vergleich zum Vorjahr (2020: 82,45 Rubel / Euro). Im Verlauf der beiden Jahre schwankte der Kurs zwischen ca. 68 und 94 Rubel / Euro. Ein weiterer wichtiger Faktor für die geschäftliche Entwicklung der Gesellschaft ist der weltweite Milchpreis. Auf Basis der Ist-Daten der Gesellschaft zeigt sich hier folgendes Bild; sämtliche Preise in Rubel, exkl. Umsatzsteuer; für die tatsächlich verkaufte Milch: Im Geschäftsjahr 2021 lag der Milchpreis im Durchschnitt bei 31,38 Rubel / kg, ein leichter Anstieg gegenüber dem Vorjahr (29,79 Rubel / kg). Im letzten Quartal 2021 belief sich der Durchschnittspreis auf 34,15 Rubel / kg, in den ersten vier Monaten des Jahres 2022 bereits auf 37,55 Rubel/kg und per 1. Mai 2022 auf 38,62 Rubel / kg. Dies zeigt, dass der weltweite Anstieg der Milchpreise im Laufe des zweiten Halbjahres 2021, der im Wesentlichen auf einer Verteuerung der Inputkosten seit Ende 2020 beruhte, sich für die Gesellschaft nun voll niederschlägt. Die Ekosem-Gruppe hat sich in den Jahren seit 2017 sehr dynamisch entwickelt. Die vergangenen 18 Monate waren dann – außerhalb des operativen Geschäfts – geprägt von einer kritischen Entwicklung mit der wesentlichen finanzierenden Bank, der Russischen Landwirtschaftsbank (Rosselkhozbank – „RSHB„). Die Beilegung dieses Konflikts hat das Management im Laufe des Jahres 2021 stark gefordert. Mit einer gemeinsamen Veröffentlichung Anfang Dezember 2021 haben die RSHB und die Gesellschaft die Differenzen weitgehend beigelegt. Die Gruppe ist bis heute damit beschäftigt, die grundsätzliche Einigung umzusetzen und zu fixieren. Aufgrund der beschriebenen Schwierigkeiten konnte unter anderem die Jahresabschlussprüfung für den Einzel- und Konzernabschluss der Gesellschaft für das Jahr 2020 bisher nicht abgeschlossen werden. Wenngleich hier in den letzten Wochen signifikante Fortschritte gemacht werden konnten, ist nun durch die Entwicklungen im Konflikt zwischen Russland und der Ukraine eine Situation eingetreten, in der die Fertigstellung der Abschlüsse für das Geschäftsjahr sich wohl weiter verzögern wird. Von negativen Auswirkungen der die Jahre 2020 und 2021 dominierenden Corona-Pandemie ist die Gesellschaft dagegen weitgehend verschont geblieben. Als Produzent von Lebensmitteln konnte die Gruppe weiter ungehindert produzieren und war von den geltenden Restriktionen weitgehend ausgenommen. Die Eigenkapitalsituation war im ersten Halbjahr 2021 vergleichbar mit dem ersten Halbjahr 2020. Das Eigenkapital lag per 30. Juni 2021 bei rund EUR 310 Mio., die Eigenkapitalquote bei ca. 14,4 %. Die Entwicklung des operativen Cashflow macht deutlich, dass die Gesellschaft in den letzten drei Jahren eine sehr positive Entwicklung genommen hat. War der operative Cashflow in den Jahren 2017 und 2018 noch mit EUR 10,3 bzw. EUR 15,7 Mio. deutlich negativ, lagen die Vergleichszahlen in 2019 und 2020 bei EUR 23,3 bzw. 17,2 Mio. Dies verdeutlicht die positive Dynamik, die im Wesentlichen im kontinuierlichen Anstieg der Milcherlöse und auch dem zunehmenden Umsatz mit eigenen Milchprodukten begründet ist. |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 2.3. |

Finanzierung der Emittentin und der Ekosem-Gruppe Die Ekosem-Gruppe ist aktuell weitgehend über Bankfinanzierungen in Russland finanziert. Hinzu kommen die beiden noch ausstehenden ESA-Anleihen der Ekosem, die als Holdinggesellschaft selbst nur einen vergleichsweise geringen Bedarf an finanziellen Mitteln hat. Die operativen Gesellschaften der Ekosem-Gruppe in Russland haben umfangreiche Bankfinanzierungen, die sie sowohl für Investitionsprojekte als auch zur Finanzierung des Umlaufvermögens nutzen. 2.3.1. ESA-Anleihen ESA-Anleihe 2012/2022 Die Emittentin hat im Dezember 2012 die ESA-Anleihe 2012/2022 zunächst in einem Emssionsvolumen in Höhe von EUR 60.000.000,00 begeben. Das Volumen der ESA-Anleihe 2012/2022 hat die Emittentin im Oktober 2013 im Rahmen einer Privatplatzierung um EUR 18.000.000,00 auf insgesamt EUR 78.000.000,00 aufgestockt. Die Schuldverschreibungen der ESA-Anleihe 2012/2022 sind zum Handel im Freiverkehr der Börse Stuttgart einbezogen. Die Laufzeit der ESA-Anleihe 2012/2022 betrug ursprünglich bis zum 6. Dezember 2018. Mit Beschluss der Anleihegläubigerversammlung vom 17. März 2016 wurde die Laufzeit um vier Jahre bis zum bis zum 6. Dezember 2022 verlängert. Die ESA-Anleihe 2012/2022 wird am 7. Dezember 2022 zur Rückzahlung fällig. Ihre jährliche Verzinsung beträgt 8,5 Prozent. Die aus der Emission der Anleihe erzielten Mittel wurden entsprechend den Angaben in dem veröffentlichten Wertpapierprospekt verwendet: Sie wurden zu jeweils zwei Drittel für die Refinanzierung von Verbindlichkeiten verwendet. 30 % der jeweiligen Beträge flossen direkt in Investitionen (Kauf von Betrieben und Landflächen) und die verbleibenden Beträge wurden für die Kosten der Anleihebegebung verwendet. Die aus der Aufstockung erzielten Mittel von EUR 18 Mio. wurden (abzgl. 3 % Kosten der Anleihebegebung) für den Kauf von Landflächen und Tieren verwendet. ESA-Anleihe 2019/2024 Die Emittentin hat im August 2019 die ESA-Anleihe 2019/2024 in einem Emssionsvolumen in Höhe von EUR 100.000.000,00 aufgelegt. Diese beinhaltete ein Umtauschangebot für die Inhaber der ersten im März 2012 emittierten Anleihe der Ekosem im Emissionsvolumen von EUR 50.000.000, ISIN: DE000A1MLSJ1 / WKN: A1MLSJ (insgesamt „ESA-Anleihe 2012/2021„). Von der Umtauschmöglichkeit machten Gläubiger seinerzeit im Volumen von ca. EUR 13,4 Mio. Gebrauch. Darüber hinaus wurden zum Emissionszeitpunkt ca. EUR 27,2 Mio. liquide Mittel generiert, die für den Erwerb landwirtschaftlicher Betriebe und Flächen verwendet wurden. Bis Februar 2020 wurden weitere Tranchen an institutionelle Anleger im Gesamtvolumen von ca. EUR 20 Mio. platziert. Die hieraus resultierenden Mittel wurden für operative Zwecke der Unternehmensgruppe verwendet. Schließlich wurden zwischen Oktober 2020 und März 2021 weitere knapp EUR 40 Mio. platziert und hieraus die Anleihe 2012/21 inkl. Zinsen zurückgezahlt. Die Schuldverschreibungen der ESA-Anleihe 2019/2024 sind ebenfalls zum Handel im Freiverkehr der Börse Stuttgart einbezogen. Die Laufzeit der ESA-Anleihe 2019/2024 beträgt fünf Jahre. Sie wird am 1. August 2024 zur Rückzahlung fällig. Ihre jährliche Verzinsung beträgt 7,5 Prozent. 2.3.2. Sonstige Finanzierung der Ekosem-Gruppe Die zur Finanzierung der Infrastruktur – insbesondere Milchviehanlagen und Molkereien – notwendigen Finanzmittel werden der Ekosem-Gruppe in Form von Investitionskrediten von lokalen russischen Banken zur Verfügung gestellt. In der Regel haben diese Kredite eine Laufzeit von 15 Jahren. Die Zinsen für diese Kredite sind regelmäßig subventioniert, sodass der Netto-Zinsaufwand in der Größenordnung von rund 3,1 % p.a. liegt. Für die Finanzierung des Umlaufvermögens werden ebenfalls Finanzierungen von russischen Banken genutzt. Die Zinsen für diese Kredite werden nur in geringem Umfang subventioniert. Sowohl Investitions- als auch Umlaufkredite werden ganz überwiegend von der RSHB gewährt. Darüber hinaus bestehen auch Geschäftsbeziehungen zur ebenfalls überwiegend staatlichen Sberbank. Die Zinssätze betrugen per Ende Januar 2022 zwischen 3,1 % und 12,5 % p.a., wobei die Zinssätze für rollierende Banklinien jeweils bei Fälligkeit (in der Regel jährlich) neu festgelegt werden. Per Ende April 2022 betrugen die Zinsen bis zu 26,3 % p.a., wobei die subventionierten Investitionskredite weiterhin durchschnittlich nur 3,1 % p.a. kosten. Der Durchschnittszins für nicht subventionierte Umlaufkredite betrug per Ende April 2022 13,9 % und wird in den nächsten beiden Monaten weiter ansteigen, da die zusätzlichen Subventionen aufgrund der Leitzinsanhebung im Zeitablauf abnehmen. Die große Bandbreite der Zinssätze ergibt sich im Wesentlichen aus den unterschiedlichen Finanzierungsinstrumenten. Die Finanzierungsverträge beinhalten im Wesentlichen folgende Besicherungen:

|

| 3. |

Motive für die geplanten Maßnahmen bzgl. der ESA-Anleihen Die Ekosem-Gruppe ist in den letzten Jahren profitabel gewachsen. Sie hat eine führende Rolle im russischen, europäischen und globalen Rohmilchmarkt und in den letzten beiden Jahren auch eine gute Position im russischen Markt für Milchprodukte erlangt. Im März 2021 konnte die Gesellschaft die ESA-Anleihe 2012/2021 zur Endfälligkeit zurückzahlen. Für die ESA-Anleihe 2012/2022 war geplant, nach Fertigstellung der Jahresabschlüsse 2020 im Laufe des Jahres eine Refinanzierung am Kapitalmarkt durchzuführen. Für die ESA-Anleihe 2019/2024 war geplant, spätestens im Laufe des Jahres 2024 eine Refinanzierung durchzuführen. Durch den russischen Einmarsch in der Ukraine und die sich hieraus ergebenden wirtschaftlichen und politischen Auswirkungen ist innerhalb weniger Tage eine Situation entstanden, die eine solche Refinanzierung aus Sicht des Unternehmens unmöglich macht. Darüber hinaus werden zur Abwehr der drohenden Enteignung oder sonstigen Schädigung der Unternehmensgruppe Vorbereitungen getroffen, um kurzfristig die Anteile an den russischen Zwischenholdinggesellschaften verkaufen und übertragen zu können. Außerdem haben die Sanktionen der Europäischen Union sowie vieler weiterer Länder gegen die Russische Föderation sowie die daraus resultierenden Maßnahmen der Russischen Regierung die wirtschaftlichen Rahmenbedingungen in Russland dramatisch verändert. Der Leitzinssatz der Russischen Zentralbank lag zu Beginn des Jahres 2021 bei 4,25 % p.a. und wurde im Laufe des Jahres aufgrund sich verschlechternder Rahmenbedingungen in mehreren Schritten auf 9,25 % p.a. erhöht. Am 28. Februar 2022 erhöhte die Zentralbank den Satz auf 20 % p.a., was zu Kreditzinsen für Unternehmen von teilweise weit über 30 % p.a. geführt hat. Seither wurde der Zinssatz in zwei Stufen wieder auf 14 % reduziert. Der Wechselkurs des russischen Rubel zum Euro schwankte im Laufe des Jahres 2021 zwischen 80 und 92,5 Rubel / Euro; seit dem 24. Februar 2022 wurden Werte von bis zu 150 Rubel / Euro erreicht. Gegen Ende März 2022 setzte eine signifikante Erhohlung des Rubel ein, die bis zum 4. Mai 2022 auf Werte um 69 Rubel / Euro führte. Aus Sicht der Gesellschaft kann es sich hierbei kaum um eine nachhaltige Entwicklung handeln. Als Konsequenzen hieraus ergeben sich zahlreiche Herausforderung in der Beschaffung von Inputstoffen, von Maschinen und Ersatzteilen, in der Logistik und so weiter. Die Auswirkungen auf die operative und wirtschaftliche Entwicklung der Gruppe – und der meisten anderen Unternehmen auf dem russischen Markt – sind aus heutiger Sicht nicht zuverlässig absehbar. |

||||||

| 4. |

Neu geschaffener Gläubigerbeirat Im Anschluss an eine Informations- und Diskussionsveranstaltung der e.Anleihe GmbH ist der Gedanke entstanden, einen Gläubigerbeirat bei der Ekosem zu schaffen. Der Gläubigerbeirat soll die e.Anleihe GmbH als bereits bestellten gemeinsamen Vertreter der Anleihegläubiger der ESA-Anleihe 2019/2024 und zur Bestellung vorgeschlagenen gemeinsamen Vertreter der Anleihegläubiger der ESA-Anleihe 2012/2022 im Zusammenhang mit der Beurteilung und ggf. Anpassung der Restrukturierungsmaßnahmen in Bezug auf die ESA-Anleihen unterstützten. Die Emittentin erachtet die Bildung eines solchen Gläubigerbeirats für sinnvoll. In Abstimmung mit der Emittentin und der e.Anleihe GmbH hat sich daraufhin am 3. Mai 2022 ein Gläubigerbeirat der Ekosem („Gläubigerbeirat“) konstituiert. Mitglieder des Gläubigerbeirats sind:

|

||||||

| 5. |

Zeitplan Die Beschlüsse der Anleihegläubiger sollen in Übereinstimmung mit den rechtlichen Vorgaben so schnell wie möglich umgesetzt werden. |

B. TAGESORDNUNG

| 1. |

Beschlussfassung über die Bestellung eines Gemeinsamen Vertreters für alle Anleihegläubiger der ESA-Anleihe 2012/2022 Der Vorstand der Emittentin schlägt vor, folgenden Beschluss zu fassen: |

| 1.1. |

Zum gemeinsamen Vertreter aller Anleihegläubiger wird die e. Anleihe GmbH, mit Sitz in Stuttgart, Geschäftsanschrift: Königstr. 66, 70173 Stuttgart, („Gemeinsamer Vertreter“) bestellt. |

| 1.2. |

Der Umfang der Aufgaben und Befugnisse des Gemeinsamen Vertreters richtet sich nach den Bestimmungen des Schuldverschreibungsgesetzes (SchVG). |

| 1.3. |

Der Gemeinsame Vertreter erhält seine Kosten und Aufwendungen erstattet sowie eine angemessene Vergütung. Sofern und soweit nach einer etwaigen Eröffnung eines Insolvenzverfahrens über das Vermögen der Emittentin die Vergütung sowie die Kosten und Auslagen des Gemeinsamen Vertreters nicht aus der Insolvenzmasse bezahlt werden, sind diese von den Anleihegläubigern mittelbar aus der auf die Anleihegläubiger entfallende Befriedigungsquote zu bedienen. Der Gemeinsame Vertreter erhält in diesem Fall für seine Tätigkeit als gemeinsamer Vertreter eine aufwandsabhängige Vergütung auf der Grundlage eines Stundensatzes von EUR 400,00 (zzgl. USt). Die Anleihegläubiger stimmen zu, dass der Gemeinsame Vertreter berechtigt ist, die ihm nach diesem Absatz zustehenden Vergütungen und Auslagenerstattungsansprüche aus Beträgen einzubehalten, die von einem etwaigen Insolvenzverwalter oder sonstigen Dritten zum Zwecke der Zahlung an die Anleihegläubiger an den Gemeinsamen Vertreter geleistet werden und damit die Erfüllung der Honoraransprüche des Gemeinsamen Vertreters aus diesen Erlösen zu bewirken. |

| 1.4. |

Der Gemeinsame Vertreter haftet den Anleihegläubigern als Gesamtgläubiger für die ordnungsgemäße Erfüllung seiner Aufgaben; bei seiner Tätigkeit hat er die Sorgfalt eines ordentlichen und gewissenhaften gemeinsamen Vertreters (entsprechend § 93 Abs. 1 Sätze 1 und 2 AktG) anzuwenden. Eine Pflichtverletzung liegt nicht vor, wenn der Gemeinsame Vertreter bei einer unternehmerischen Entscheidung vernünftigerweise annehmen durfte, auf der Grundlage angemessener Information zum Wohle der Anleihegläubiger zu handeln. Den Gemeinsamen Vertreter trifft keine Beweislastumkehr analog § 93 Abs. 2 Satz 2 AktG. Die Haftung des Gemeinsamen Vertreters ist auf Vorsatz und grobe Fahrlässigkeit beschränkt; die Haftung für grobe Fahrlässigkeit ist summenmäßig auf EUR 1.000.000,00 beschränkt. |

| 2. |

Beschlussfassung über die Restrukturierung der ESA-Anleihe 2012/2022 Der Vorstand der Emittentin schlägt vor, folgenden Beschluss zu fassen: |

| 2.1. |

Reduzierung der Zinsen, qualifizierter Rangrücktritt, Verlängerung der Laufzeit und Klarstellung betreffend Kündigungsrechte

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 2.2. |

Der gemäß diesem Tagesordnungspunkt 2 gefasste Beschluss soll erst gemäß § 21 SchVG vollzogen werden, wenn

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 2.3. |

Bis zum Vollzug des Beschlusses der Anleihegläubiger gemäß diesem Tagesordnungspunkt 2 ist die Emittentin berechtigt, nach eigenem Ermessen von der Vollziehung des Beschlusses der Anleihegläubiger gemäß diesem Tagesordnungspunkt 2 Abstand zu nehmen. |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 2.4. |

Sämtliche Unterpunkte dieses Tagesordnungspunktes 2 stellen einen einheitlichen Beschlussvorschlag dar, da diese inhaltlich miteinander verbunden sind. Über den Beschlussvorschlag gemäß diesem Tagesordnungspunkt 2 wird daher nur einheitlich abgestimmt. |

| 3. |

Beschlussfassung über die Anpassung der Regelungen zu einem Kontrollwechsel Der Vorstand der Emittentin schlägt vor, folgenden Beschluss zu fassen: |

| 3.1. |

Ausschluss der Rückzahlungsoption Put für den Fall des Verkaufs und des möglichen Rückerwerbs von Geschäftsanteilen an den russischen Zwischenholdinggesellschaften

|

||||||||||||||||||||||||||||||||

| 3.2. |

Der gemäß diesem Tagesordnungspunkt 3 gefasste Beschluss soll erst gemäß § 21 SchVG vollzogen werden, wenn

|

||||||||||||||||||||||||||||||||

| 3.3. |

Bis zum Vollzug des Beschlusses der Anleihegläubiger gemäß diesem Tagesordnungspunkt 3 ist die Emittentin berechtigt, nach eigenem Ermessen von der Vollziehung des Beschlusses der Anleihegläubiger gemäß diesem Tagesordnungspunkt 3 Abstand zu nehmen. |

||||||||||||||||||||||||||||||||

| 3.4. |

Sämtliche Unterpunkte dieses Tagesordnungspunktes 3 stellen einen einheitlichen Beschlussvorschlag dar, da diese inhaltlich miteinander verbunden sind. Über den Beschlussvorschlag gemäß diesem Tagesordnungspunkt 3 wird daher nur einheitlich abgestimmt. |

| 4. |

Beschlussfassung über die Ermächtigung und Bevollmächtigung des Gemeinsamen Vertreters, die Stundung von Zinsansprüchen, den vorübergehenden Ausschluss von Kündigungsrechten und den Verzicht auf die Rückkaufoption Put zu erklären sowie der Änderung von Anleihebedingungen zuzustimmen Der Vorstand der Emittentin schlägt vor, folgenden Beschluss zu fassen: |

| 4.1. |

Der Gemeinsame Vertreter wird ermächtigt und bevollmächtigt, über die Stundung von Ansprüchen, insbesondere der am 7. Dezember 2022 entstehenden Rückzahlungsansprüche und Zinsansprüche, bis zum 31. März 2023 (einschließlich) zu entscheiden und/oder diese Zahlungsansprüche für die Anleihegläubiger durch Erklärung in Textform gegenüber der Emittentin nicht ernsthaft einzufordern. Der Gemeinsame Vertreter wird ermächtigt und bevollmächtigt, bis zum 31. März 2023 (einschließlich) einen qualifizierten Rangrücktritt im Hinblick auf die am 7. Dezember 2022 entstehenden Zinsansprüche zu erklären. |

||||||||

| 4.2. |

Der Gemeinsame Vertreter wird ermächtigt und bevollmächtigt, einen vorübergehenden Ausschluss etwaiger Kündigungsrechte gemäß Ziffer 8 Buchstabe a) (aa) der Anleihebedingungen bis zum 31. März 2023 (einschließlich) durch eine oder mehrere Erklärungen zu erklären. Ferner wird der Gemeinsame Vertreter ermächtigt und bevollmächtigt, einen vorübergehenden Ausschluss etwaiger Kündigungsrechte gemäß Ziffer 8 Buchstabe a) (bb) letzte Alternative (welche die letzten zwölf Wörter in Buchstabe a) (bb) vor dem letzten Wort „oder“ umfasst) der Anleihebedingungen bis zum 31. März 2023 (einschließlich) durch eine oder mehrere Erklärungen zu erklären. |

||||||||

| 4.3. |

Der Gemeinsame Vertreter wird angewiesen, ermächtigt und bevollmächtigt, sämtliche Ansprüche der Anleihegläubiger in Bezug auf den vorzeitigen Rückzahlungsbetrag Put gemäß Ziffer 11 Buchtabe c) der Anleihebedingungen für sämtliche Anleihegläubiger zu stunden oder nicht ernsthaft einzufordern bis zu dem Zeitpunkt des Vollzugs des Beschlusses gemäß Tagesordnungspunkt 3, wenn (i) keine fristgerechte Anfechtungs- und/oder Nichtigkeitsklage gegen diesen Beschluss erhoben worden ist oder (ii) wenn fristgerecht Anfechtungs- und/oder Nichtigkeitsklage gegen diesen Beschluss erhoben worden ist und die Emittentin innerhalb von 6 Wochen nach Ablauf der Anfechtungsfrist gemäß § 20 Abs. 3 Satz 1 SchVG einen Freigabeantrag nach § 20 Abs. 3 Satz 4 SchVG i.V.m. § 246a Abs. 1 AktG gestellt hat und das zuständige Oberlandesgericht diesen Freigabeantrag nicht durch einen rechtskräftigen gerichtlichen Beschluss zurückgewiesen hat (§ 20 Abs. 3 Satz 4 SchVG i.V.m. § 246a AktG). In diesem Zeitraum sind die Anleihegläubiger zur selbständigen Geltendmachung der Rechte in Bezug auf den vorzeitigen Rückzahlungsbetrag Put gemäß Ziffer 11 Buchtabe c) der Anleihebedingungen nicht befugt. Der Gemeinsame Vertreter wird ferner angewiesen, ermächtigt und bevollmächtigt, einer Aufhebung oder Aussetzung der Regelungen gemäß Ziffer 8 Buchstabe a) (ff) und der Ziffer 11 der Anleihebedingungen für den im vorstehenden Satz geregelten Zeitraum zuzustimmen. Auch diesbezüglich sind die Anleihegläubiger zur selbständigen Geltendmachung ihrer Rechte nicht befugt. |

||||||||

| 4.4. |

Der Gemeinsame Vertreter wird ermächtigt und bevollmächtigt, die Anleihegläubiger bei sämtlichen Maßnahmen, Handlungen und Erklärungen zu vertreten, die zur Umsetzung und zum Vollzug (i) der unter Tagesordnungspunkt 2 gefassten Beschlüsse und/oder (ii) der unter Tagesordnungspunkt 3 gefassten Beschlüsse erforderlich oder zweckdienlich sind, soweit dadurch nach dem eigenen Ermessen des Gemeinsamen Vertreters die Anleihegläubiger wirtschaftlich besser, gleich oder nicht wesentlich schlechter gestellt werden. Der Gemeinsame Vertreter wird auch ermächtigt und bevollmächtigt, die Zustimmungen zu den Änderungen der Anleihebedingungen zu erklären, die im Zusammenhang mit der Ausübung der vorgenannten Ermächtigungen und Bevollmächtigungen stehen. Diese Ermächtigung und Bevollmächtigung des Gemeinsamen Vertreters ist im Zweifel weit auszulegen. Im Zusammenhang mit den vorgenannten Ermächtigungen und Bevollmächtigungen sind die Anleihegläubiger zur selbständigen Geltendmachung ihrer Rechte nicht befugt; insbesondere sind sie nicht befugt, im Zeitraum der Ermächtigung und Bevollmächtigung des Gemeinsamen Vertreters Zinszahlungen zu verlangen und/oder etwaige Kündigungsrechte gemäß Ziffer 8 Buchstabe a) (aa) oder gemäß Ziffer 8 Buchstabe a) (bb) letzte Alternative (welche die letzten zwölf Wörter in Buchstabe a) (bb) vor dem letzten Wort „oder“ umfasst). Auch sind die Anleihegläubiger im Zeitraum der Ermächtigung und Bevollmächtigung des Gemeinsamen Vertreters nicht berechtigt, eine Rückzahlungsoption Put gemäß Ziffer 11 der Anleihebedingungen auszuüben oder aus der Ausübung einer Rückzahlungsoption Rechte gemäß Ziffer 11 der Anleihebedingungen herzuleiten oder eine Kündigung nach Ziffer 8 Buchstabe a) (ff) der Anleihebedingungen zu erklären, soweit die Ausübung der Rückzahlungsoption Put oder die Herleitung von Rechten daraus oder die Kündigungserklärung auf eines oder mehrere der folgenden Ereignisse gestützt wird:

|

| 5. |

Zustimmung der Emittentin Die Emittentin hat angekündigt, in der Zweiten Anleihegläubigerversammlung den Beschlussvorschlägen des Vorstands gemäß den Tagesordnungspunkten 1 bis 4 zuzustimmen. |

C. ERLÄUTERUNGEN

| 1. |

Rechtsgrundlagen für die Zweite Anleihegläubigerversammlung, Beschlussfähigkeit und Mehrheitserfordernisse |

| 1.1. |

Nach Ziffer 13 der Anleihebedingungen können die Anleihegläubiger durch Mehrheitsbeschluss zur Wahrnehmung ihrer Rechte einen gemeinsamen Vertreter für alle Anleihegläubiger bestellen. |

||||||||

| 1.2. |

Nach Ziffer 12 Buchstabe d) der Anleihebedingungen können die Anleihegläubiger durch Mehrheitsbeschluss unter anderem folgenden Maßnahmen zustimmen:

|

||||||||

| 1.3. |

Die mit dieser Einladung einberufene Zweite Anleihegläubigerversammlung ist im Hinblick auf den Tagesordnungspunkt 1 beschlussfähig (kein Quorum). Im Hinblick auf die Tagesordnungspunkte 2 bis 4 ist die Zweite Anleihegläubigerversammlung beschlussfähig, wenn die Anwesenden mindestens 25 Prozent der ausstehenden Schuldverschreibungen der ESA-Anleihe 2012/2022 vertreten (§ 15 Abs. 3 Satz 3 SchVG). |

||||||||

| 1.4. |

Der Beschluss gemäß Tagesordnungspunkt 1 bedarf zu seiner Wirksamkeit der einfachen Mehrheit der an der Abstimmung teilnehmenden Stimmrechte (§ 5 Absatz 4 Satz 1 SchVG). Die Beschlüsse gemäß den Tagesordnungspunkten 2 bis 4 bedürfen zu ihrer Wirksamkeit jeweils einer qualifizierten Mehrheit von mindestens 75 Prozent der an der Abstimmung teilnehmenden Stimmrechte (Ziffer 12 Buchstabe e) Satz 2 der Anleihebedingungen, § 5 Absatz 4 Satz 2 SchVG). |

||||||||

| 1.5. |

Sofern der Vorsitzende in der Zweiten Anleihegläubigerversammlung die mangelnde Beschlussfähigkeit feststellen sollte, weist die Emittentin darauf hin, dass die Möglichkeit einer dritten Anleihegläubigerversammlung mit weiter herabgesetzten Anforderungen an die Beschlussfähigkeit (Quoren) gesetzlich nicht vorgesehen ist. |

| 2. |

Rechtsfolgen des Zustandekommens der Beschlüsse Wenn die Anleihegläubiger wirksam über die Beschlussgegenstände gemäß den Tagesordnungspunkten 1 bis 4 beschließen, hat dies insbesondere die Rechtsfolge, dass die gefassten Beschlüsse für alle Anleihegläubiger gleichermaßen verbindlich sind. Dies gilt auch, wenn sie an der Beschlussfassung nicht mitgewirkt oder gegen den Beschlussvorschlag gestimmt haben. |

| 3. |

Teilnahmeberechtigung, Stimmrechte, Nachweise und Anmeldung |

| 3.1. |

Zur Teilnahme an der Zweiten Anleihegläubigerversammlung ist jeder Anleihegläubiger berechtigt, der seine Inhaberschaft an Schuldverschreibungen am Tag der Zweiten Anleihegläubigerversammlung nach Maßgabe der Regelungen der nachfolgenden Ziffer 3.3. nachweist. |

| 3.2. |

An der Zweiten Anleihegläubigerversammlung nimmt jeder Anleihegläubiger nach Maßgabe des von ihm gehaltenen Nennwerts der ausstehenden Schuldverschreibungen der ESA-Anleihe 2012/2022 teil. Jede Schuldverschreibung im Nennwert von EUR 1.000,00 gewährt eine Stimme. |

| 3.3. |

Anleihegläubiger müssen ihre Berechtigung zur Teilnahme an der Zweiten Anleihegläubigerversammlung und zur Ausübung des Stimmrechts spätestens bei Einlass zur Zweiten Anleihegläubigerversammlung nachweisen. Hierzu ist in Textform (§ 126b BGB) ein aktueller Nachweis des depotführenden Instituts über die Inhaberschaft an den Schuldverschreibungen nach Maßgabe des nachstehenden Buchstabens a) („Besonderer Nachweis„) und ein Sperrvermerk nach Maßgabe des nachstehenden Buchstabens b) („Sperrvermerk„) vorzulegen: a) Besonderer Nachweis Der erforderliche Besondere Nachweis ist eine Bescheinigung der Depotbank, die (i) den vollen Namen und die Anschrift des Anleihegläubigers bezeichnet und (ii) den gesamten Nennwert der Schuldverschreibungen angibt, die am Ausstellungstag dieser Bescheinigung dem bei dieser Depotbank bestehenden Depot dieses Anleihegläubigers gutgeschrieben sind. b) Sperrvermerk Der erforderliche Sperrvermerk des depotführenden Instituts ist ein Vermerk, wonach die vom Anleihegläubiger gehaltenen Schuldverschreibungen der ESA-Anleihe 2012/2022 bis zum Ende des Tages der Zweiten Anleihegläubigerversammlung am 30. Mai 2022 beim depotführenden Institut gesperrt gehalten werden. Anleihegläubiger sollten sich wegen der Ausstellung des Besonderen Nachweises und des Sperrvermerks rechtzeitig mit ihrer depotführenden Bank in Verbindung setzen. Anleihegläubiger, die den Besonderen Nachweis und den Sperrvermerk nicht spätestens bei Einlass zur Zweiten Anleihegläubigerversammlung in Textform (§ 126b BGB) vorgelegt oder übermittelt haben, sind nicht stimmberechtigt. Auch Bevollmächtigte des Anleihegläubigers können das Stimmrecht in diesen Fällen nicht ausüben. Ein als Vordruck verwendbares Musterformular für den Besonderen Nachweis und den Sperrvermerk, das von dem depotführenden Institut verwendet werden kann, kann auf der Internetseite der Emittentin unter www.ekosem-agrar.de/investor-relations abgerufen werden. |

| 3.4. |

Vertreter von Anleihegläubigern, die juristische Personen oder Personengesellschaften nach deutschem Recht (z.B. Aktiengesellschaft, Gesellschaft mit beschränkter Haftung, Unternehmergesellschaft, Kommanditgesellschaft, Offene Handelsgesellschaft, Gesellschaft bürgerlichen Rechts) oder nach ausländischem Recht (z.B. Limited nach englischem Recht) sind, haben spätestens bei Einlass zur Zweiten Anleihegläubigerversammlung zusätzlich zum Besonderen Nachweis und zum Sperrvermerk ihre Vertretungsbefugnis nachzuweisen. Das kann durch Übersendung eines aktuellen Auszugs aus dem einschlägigen Register (z.B. Handelsregister, Vereinsregister) oder durch eine andere gleichwertige Bestätigung (z.B. Certificate of Incumbency, Secretary Certificate) geschehen. |

| 3.5. |

Sofern Anleihegläubiger durch einen gesetzlichen Vertreter (z.B. ein Kind durch seine Eltern, ein Mündel durch seinen Vormund) oder durch einen Amtswalter (z.B. ein Insolvenzvermögen durch den für es bestellten Insolvenzverwalter) vertreten werden, muss der gesetzliche Vertreter oder Amtswalter spätestens bei Einlass zur Zweiten Anleihegläubigerversammlung zusätzlich zum Besonderen Nachweis und zum Sperrvermerk des von ihm Vertretenen seine gesetzliche Vertretungsbefugnis in geeigneter Weise nachweisen (z.B. durch Kopie der Personenstandsunterlagen oder der Bestallungsurkunde). |

| 3.6. |

Die Anleihegläubiger werden gebeten, sich zur Teilnahme an der Zweiten Anleihegläubigerversammlung und Ausübung ihres Stimmrechts bei der Link Market Services GmbH entweder (i) per E-Mail: versammlung@linkmarketservices.de oder (ii) per Fax: +49(0)89 210 27 289 oder (iii) per Post: Link Market Services GmbH, Stichwort: Ekosem-Agrar AG, ESA-Anleihe 2012/2022, Landshuter Allee 10, 80637 München, durch Übersendung der vorstehend genannten Unterlagen, anzumelden, um den Prozess zur Prüfung der Teilnahmeberechtigung am Tage der Zweiten Anleihegläubigerversammlung abzukürzen. Die Berechtigung zur Teilnahme an der Zweiten Anleihegläubigerversammlung und zur Ausübung des Stimmrechts hängt nicht von der vorherigen Anmeldung ab. Ein Anmeldeformular kann auf der Internetseite der Emittentin unter www.ekosem-agrar.de/investor-relations abgerufen werden. |

| 3.7. |

Da die Registrierung von nicht bereits im Vorfeld angemeldeten Anleihegläubigern aufgrund der Prüfung der Teilnahmeberechtigung vor Ort mehr Zeit in Anspruch nimmt, wird um frühzeitiges Erscheinen der Anleihegläubiger zur Zweiten Anleihegläubigerversammlung gebeten. |

| 4. |

Vertretung durch Bevollmächtigte Jeder Anleihegläubiger kann sich bei der Teilnahme an der Zweiten Anleihegläubigerversammlung und der Stimmabgabe durch einen Bevollmächtigten seiner Wahl vertreten lassen (§ 14 SchVG in Verbindung mit § 18 Absatz 1 SchVG). |

| 4.1. |

Das Teilnahme- und Stimmrecht kann durch den Bevollmächtigten ausgeübt werden. Die Vollmacht des Vollmachtgebers an den Vertreter bedarf der Textform (§ 126b BGB). Ein Formular, das für die Erteilung einer Vollmacht verwendet werden kann, kann auf der Internetseite der Emittentin unter www.ekosem-agrar.de/investor-relations abgerufen werden. Die Vollmachtserteilung ist spätestens bei Einlass zur Zweiten Anleihegläubigerversammlung in Textform nachzuweisen. Auch bei der Teilnahme an der Zweiten Anleihegläubigerversammlung durch Bevollmächtigte ist ferner spätestens bei Einlass zur Zweiten Anleihegläubigerversammlung ein Besonderer Nachweis und ein Sperrvermerk des Vollmachtgebers sowie (soweit einschlägig) die Vertretungsbefugnis des Vollmachtgebers (s.o. Abschnitt C. Ziffer 3.5) nachzuweisen. |

| 4.2. |

Anleihegläubiger, die nicht selbst an der Zweiten Anleihegläubigerversammlung teilnehmen und die auch keinen Dritten bevollmächtigen wollen, können jeweils auch die von der Emittentin benannten Stimmrechtsvertreter, Frau Irina Makey und Frau Maria Salo, beide Mitarbeiterinnen der Ekosem („Stimmrechtsvertreter“), eine Vollmacht mit Weisungen erteilen. Die Vollmacht mit Weisungen an die Stimmrechtsvertreter umfasst die Abstimmung über die in dieser Einladung bekannt gemachten Beschlussvorschläge zu den Tagesordnungspunkten 1 bis 4 und über ggf. bekannt gemachte Gegenanträge. Zudem kann den Stimmrechtsvertretern für Abstimmungen über Gegenanträge und/oder Verfahrensanträge (zusammen „Weitergehende Anträge„) die Weisung erteilt werden, stets im Sinne der Empfehlungen der Emittentin zu stimmen. Wird eine solche Weisung für Weitergehende Anträge nicht erteilt, werden die Stimmen der Anleihegläubiger, die den Stimmrechtsvertretern eine Vollmacht mit Weisungen erteilt haben, bei den Abstimmungen über die Weitergehenden Anträge stets als Enthaltung abgegeben und gezählt, wenn hierfür keine Einzelweisung an die Stimmrechtsvertreter erteilt wurde. Ein Formular, das für die Erteilung einer Vollmacht mit Weisungen an die Stimmrechtsvertreter verwendet werden kann, kann ebenfalls auf der Internetseite der Emittentin unter www.ekosem-agrar.de/investor-relations abgerufen werden. |

| 5. |

Gegenanträge |

| 5.1. |

Jeder Anleihegläubiger ist berechtigt, zu den Beschlussgegenständen, über die nach dieser Einladung Beschluss gefasst wird, eigene Beschlussvorschläge zu unterbreiten („Gegenantrag“). Dabei gelten die Vorschriften des SchVG. Kündigt ein Anleihegläubiger einen Gegenantrag einschließlich des genauen Wortlautes rechtzeitig an, wird die Emittentin den angekündigten Gegenantrag – sofern ordnungsgemäß und rechtzeitig bei ihr eingegangen – unverzüglich auf der Internetseite der Emittentin unter www.ekosem-agrar.de/investor-relations allen Gläubigern zugänglich machen. |

||

| 5.2. |

Die Ankündigung von Gegenanträgen ist an die Emittentin zu richten und kann rechtzeitig vor Beginn der Zweiten Anleihegläubigerversammlung per Post, Fax oder E-Mail an eine der folgenden Adressen übermittelt werden:

|

||

| 5.3. |

Zwingend beizufügen ist auch im Hinblick auf einen Gegenantrag ein Besonderer Nachweis und ein Sperrvermerk (s.o. Abschnitt C. Ziffer 3.3). |

| 6. |

Angabe der ausstehenden Schuldverschreibungen Der Emittentin oder mit ihr verbundenen Unternehmen (§ 271 Abs. 2 HGB) stehen derzeit keine Schuldverschreibungen der ESA-Anleihe 2012/2022 zu. Es werden derzeit ferner keine Schuldverschreibungen der ESA-Anleihe 2012/2022 für Rechnung der Emittentin oder mit ihr verbundener Unternehmen gehalten. Insgesamt stehen daher 78.000 Schuldverschreibungen der ESA-Anleihe 2012/2022 im Nennwert von insgesamt EUR 78.000.000,00 aus. |

||||||||||||||||

| 7. |

Weitere Informationen Die Anleihegläubiger erhalten weitere Informationen zur Ekosem sowie Antworten auf häufig gestellte Fragen (sog. FAQs) auf der Internetseite der Emittentin unter www.ekosem-agrar.de/investor-relations . |

||||||||||||||||

| 8. |

Unterlagen Vom Tag der Einberufung bis zum Ende der Zweiten Anleihegläubigerversammlung stehen den Anleihegläubigern folgende Unterlagen auf der Internetseite der Emittentin unter www.ekosem-agrar.de/investor-relations zur Verfügung:

Auf Verlangen eines Anleihegläubigers werden ihm Kopien der vorgenannten Unterlagen unverzüglich und kostenlos übersandt. Das Verlangen ist zu richten an:

|

Informationen zum Datenschutz

Seit dem 25. Mai 2018 gilt europaweit die Verordnung (EU) 2016/679 (Datenschutz-Grundverordnung bzw. DSGVO). Der Schutz der personenbezogenen Daten der Anleihegläubiger und deren rechtskonforme Verarbeitung haben für Ekosem einen hohen Stellenwert. Die Emittentin verarbeitet auf Grundlage der geltenden Datenschutzgesetze personenbezogene Daten, um den Anleihegläubigern die Teilnahme an der Zweiten Anleihegläubigerversammlung sowie die Ausübung ihrer Rechte im Rahmen der Zweiten Anleihegläubigerversammlung zu ermöglichen. Verarbeitet werden folgende Datenkategorien der Anleihegläubiger: Kontaktdaten, Anzahl der gehaltenen Schuldverschreibungen, Informationen zu dem depotführenden Institut der Anleihegläubiger und ggf. Daten zu einem benannten Vertreter. Für die Verarbeitung ist die Emittentin die verantwortliche Stelle. Rechtsgrundlage für die Verarbeitung ist Art. 6 Abs. 1 Satz 1 lit. c) DSGVO. Zum Zwecke der Vorbereitung und Durchführung der Zweiten Anleihegläubigerversammlung beauftragt die Emittentin verschiedene Dienstleister. Diese erhalten von der Emittentin nur solche personenbezogenen Daten, die für die Ausführung der beauftragten Dienstleistung erforderlich sind. Die Dienstleister sind verpflichtet, diese Daten ausschließlich nach Weisung der Emittentin zu verarbeiten. Im Übrigen werden personenbezogene Daten im Rahmen der gesetzlichen Vorschriften den Anleihegläubigern und Anleihegläubigervertretern im Zusammenhang mit der Zweiten Anleihegläubigerversammlung zur Verfügung gestellt, namentlich über das Teilnahmeverzeichnis. Die personenbezogenen Daten werden im Rahmen der gesetzlichen Pflichten gespeichert und anschließend gelöscht.

Walldorf, im Mai 2022

Ekosem-Agrar AG

– Der Vorstand –

Kommentar hinterlassen