Ekosem-Agrar AGWalldorfEkosem-Agrar Anleihe 2012/2027ISIN: DE000A1R0RZ5 / WKN: A1R0RZEINLADUNG ZUR

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 1. |

Zusammenfassung Die Ekosem ist eine Holdinggesellschaft mit Sitz in Deutschland und die Muttergesellschaft der Ekosem-Gruppe. Über russische Zwischenholdings hält die Ekosem mittelbar Anteile an den ausschließlich in der Russischen Föderation tätigen operativen Gesellschaften der Ekosem-Gruppe. Die aktuelle geopolitische Lage mit den erheblichen Belastungen für Unternehmensgruppen mit deutschen und russischen Gesellschaften erschwert seit nunmehr über zwei Jahren das konzerninterne Zusammenwirken der deutschen Konzernobergesellschaft mit ihren operativen Konzerngesellschaften in der Russischen Föderation. In den letzten Monaten wurden eine Reihe gesetzlicher oder behördlicher Regelungen sowohl in Deutschland als auch in der Russischen Föderation initiiert oder bereits verabschiedet, die diese Zusammenarbeit erheblich weiter erschweren und möglicherweise substantiell wirtschaftlich belasten. Eine Besserung der geopolitischen und wirtschaftlichen Lage ist auf absehbare Zeit nicht zu erwarten. In dieser Situation hat das Management der Ekosem eine Lösung für die Anleihegläubiger der ESA-Anleihen (wie unten definiert) und die Ekosem erarbeitet, über welche die Anleihegläubiger der jeweiligen ESA-Anleihe im Rahmen einer Anleihegläubigerversammlung nach den Regelungen des Schuldverschreibungsgesetzes (SchVG) beschließen können. Um eine Fortführung der operativen Gesellschaften der Ekosem-Gruppe sicherzustellen und die Holdingebene mit dem operativen Geschäft zusammenzuführen, sollen die Anteile an den russischen Zwischenholdings an die russische Gesellschaft OOO EkoNiva oder eine andere russische Gesellschaft („Erwerbergesellschaft„) verkauft und übertragen werden. Dabei sollen derzeitige Aktionäre der Ekosem sowie unter Umständen weitere Personen gemeinsam die Anteile an der Erwerbergesellschaft halten. In diesem Zusammenhang ist beabsichtigt, dass sämtliche Schuldverschreibungen (i) der ESA-Anleihe 2012/2027 im ausstehenden Gesamtnennbetrag von EUR 78.000.000,00 (ISIN: DE000A1R0RZ5 / WKN: A1R0RZ) und (ii) der ESA-Anleihe 2019/2029 im ausstehenden Gesamtnennbetrag von EUR 100.000.000,00 (ISIN: DE000A2YNR08 / WKN: A2YNR0) („ESA-Anleihe 2019/2029„; die ESA-Anleihe 2019/2029 und die ESA-Anleihe 2012/2027 gemeinsam auch „ESA-Anleihen„) zu einem Kaufpreis in Höhe von 30 % des Nennwerts der Schuldverschreibungen der ESA-Anleihen, also in Höhe von EUR 300,00 je Schuldverschreibung, („Kaufpreis ESA-Schuldverschreibungen„) an eine Gesellschaft eines Investors („SPV„) verkauft und übertragen werden. Darüber hinaus finden derzeit Gespräche mit potentiellen Eigenkapitalinvestoren („Potentielle EK-Investoren„) in Russland statt. Die Potentiellen EK-Investoren beabsichtigen, liquide Mittel in Höhe von insgesamt bis zu EUR 100 Mio. in die Erwerbergesellschaft zu investieren. Voraussetzung für die Beteiligung der Potentiellen EK-Investoren ist, dass die Anleihegläubiger sämtliche Schuldverschreibungen der ESA-Anleihen für einen Kaufpreis von höchstens EUR 300,00 je Schuldverschreibung an das SPV verkaufen und übertragen. Das entspricht einem Aufschlag von mehr als 165 % auf den Durchschnittskurs der ESA-Anleihen im ersten Quartal 2024. Als SPV ist in Abstimmung mit den Potentiellen EK-Investoren eine Gesellschaft zypriotischen Rechts mit Sitz in Zypern vorgesehen. |

| 2. |

Hintergrund der Einladung zur Anleihegläubigerversammlung |

| 2.1. |

Struktur und Finanzierung der Ekosem-Gruppe Die Gesellschaften der Ekosem-Gruppe sind operativ ausschließlich im Gebiet der Russischen Föderation tätig. Die Ekosem-Gruppe gehört zu den großen Agrar-Unternehmensgruppen in Russland und ist der größte Rohmilchproduzent Russlands und Europas sowie einer der größten weltweit. Sie ist mit ihrem integrierten Geschäftsmodell bestehend aus Ackerbau (einschließlich der Produktion von Saatgut), Milchproduktion und Milchverarbeitung in diesem Markt grundsätzlich gut positioniert. Die Gesellschaft hält jeweils 98 % der Geschäftsanteile an den russischen Zwischenholdinggesellschaften „EkoNiva-APK Holding“ und „EkoNiva Produkty Pitanija“. Die Ekosem Schwarzerde GmbH mit Sitz in Walldorf, eingetragen im Handelsregister des Amtsgerichts Mannheim unter HRB 738274 („ESE„), eine hundertprozentige Tochtergesellschaft der Ekosem, hält 98 % der Geschäftsanteile an der russischen Zwischenholdinggesellschaft „EkoNiva APK Chernozemje“ (EkoNiva-APK Holding, EkoNiva Produkty Pitanija und EkoNiva APK Chernozemje gemeinsam die „Zwischenholdings„). Jeweils ein Prozent der Geschäftsanteile an den Zwischenholdings werden von der Russischen Landwirtschaftsbank (Rosselkhozbank – „RSHB„) gehalten und jeweils ein weiteres Prozent von natürlichen Personen. Die Zwischenholdings sind nach dem Gesellschaftsrecht der Russischen Föderation gegründete Kapitalgesellschaften mit beschränkter Haftung in der Rechtsform einer „OOO“. Die Zwischenholdings halten jeweils Beteiligungen am Kapital der russischen operativen Gesellschaften der Ekosem-Gruppe; in nahezu allen Fällen in Höhe von 100 %. Bisher finanziert die Ekosem-Gruppe den wesentlichen Teil des Fremdkapitals für Investitionen und für das operative Geschäft über Darlehensverträge zwischen einerseits den Zwischenholdings bzw. den operativen Gesellschaften der Ekosem-Gruppe in Russland und andererseits lokalen russischen Banken, insbesondere der RSHB. Die so gewährten Investitionsdarlehen werden regelmäßig von der russischen Regierung durch erhebliche Zinszuschüsse subventioniert („Agrarsubventionen„) (vgl. zur Finanzierung der Ekosem-Gruppe Ziffer 3.3). Über diese Form der Agrarsubventionen erhält die Ekosem-Gruppe jährlich mittlere zweistellige Millionenbeträge. Im Jahr 2023 flossen ca. EUR 29 Mio. nach ca. EUR 38 Mio. im Jahr 2022. Darüber hinaus erhält die Ekosem-Gruppe als weitere Agrarsubvention sog. verlorene Zuschüsse von der russischen Regierung insbesondere für den Ausbau der Kapazitäten in der Milchproduktion. Diese Zahlungen werden im Zusammenhang mit der Fertigstellung eines Investitionsprojektes geleistet. Insbesondere in den Jahren bis 2020, in denen die Ekosem-Gruppe erhebliche Investitionen tätigte, erhielt die Ekosem-Gruppe Agrarsubventionen von bis zu EUR 37 Mio. jährlich. Diese Beträge werden in der Bilanz passiviert und über die Nutzungsdauer des jeweiligen Investitionsobjekts aufgelöst. Per 31. Dezember 2022 stehen noch ca. EUR 113 Mio. in der entsprechenden Bilanzposition. Auch aktuell finden solche Investitionen statt, für die die Gesellschaft nach Fertigstellung der Projekte Agrarsubventionen erwartet. |

||||||||

| 2.2. |

Geplante Veräußerung der russischen Zwischenholdings Die Ekosem beabsichtigt, die von ihr und der ESE gehaltenen Anteile an den russischen Zwischenholdings an die Erwerbergesellschaft zu verkaufen und an diese zu übertragen („Anteilsübertragung„). Die Ekosem wird voraussichtlich zeitnah nach Beschlussfassung der Anleihegläubiger über die Restrukturierung der ESA-Anleihen einen Kaufvertrag mit der Erwerbergesellschaft über die Zwischenholdings abschließen. Der Vollzug des Kaufvertrags und damit die rechtswirksame Übertragung der Zwischenholdings an die Erwerbergesellschaft wird allerdings erst erfolgen, nachdem der Verkauf und die Übertragung der Schuldverschreibungen der ESA-Anleihen durch die Anleihegläubiger an das SPV vollzogen worden sind und der Kaufpreis von 30 % des Nennbetrags der Schuldverschreibungen der ESA-Anleihen vollständig an die Anleihegläubiger gezahlt worden ist. Damit ist sichergestellt, dass es zu einer Anteilsübertragung der operativen Ekosem-Gruppe nur kommt, wenn die Anleihegläubiger auf Basis von vollziehbaren Beschlüssen der Anleihegläubigerversammlungen abgelöst worden sind. |

||||||||

| 2.3. |

Möglicher Einstieg von EK-Investoren in die Ekosem-Gruppe Die Ekosem-Gruppe führt derzeit Gespräche mit Potentiellen EK-Investoren über eine Beteiligung an der Erwerbergesellschaft durch eine Investition in Höhe von insgesamt bis zu EUR 100 Mio. („Transaktion„). Die Durchführung der Transaktion steht für die Potentiellen EK-Investoren jeweils unter den Bedingungen, dass (i) die Anteile an den russischen Zwischenholdings an eine neue russische Holdinggesellschaft verkauft und übertragen und (ii) die ESA-Anleihen restrukturiert werden. Zum jetzigen Zeitpunkt ist noch mit keinem der Potentiellen EK-Investoren ein bindender Vertrag über eine Beteiligung an der Ekosem-Gruppe abgeschlossen worden. Die Potentiellen EK-Investoren sind, nach den entsprechenden Beschlussfassungen durch die Anleihegläubigerversammlungen der ESA-Anleihen und nachdem diese Beschlüsse vollziehbar geworden sind, bereit, die erforderlichen Mittel für die Umsetzung der Restrukturierung der ESA-Anleihen zur Verfügung zu stellen. |

||||||||

| 2.4. |

Kontrollwechsel und mögliche Ausübung der Rückzahlungsoption Put Da die Geschäftsanteile an den Zwischenholdings im Wesentlichen alle Vermögenswerte der Emittentin darstellen, läge bei einem Verkauf und der Übertragung dieser Geschäftsanteile ein Kontrollwechsel im Sinne von Ziffer 11 Buchstabe b) der Anleihebedingungen der ESA-Anleihe 2012/2027 in der Fassung der Beschlüsse der Anleihegläubigerversammlung vom 30. Mai 2022 („Anleihebedingungen„) vor („Kontrollwechsel„). Die Emittentin müsste eine Kontrollwechselmitteilung nach Ziffer 11 Buchstabe d) i. V. m. Ziffer 10 der Anleihebedingungen veröffentlichen. In dem Fall eines Kontrollwechsels haben die Anleihegläubiger unter bestimmten weiteren Voraussetzungen das Recht, von der Emittentin entweder die Rückzahlung oder den Ankauf der Schuldverschreibungen zu verlangen („Rückzahlungsoption Put„). |

||||||||

| 2.5. |

Restrukturierung der ESA-Anleihen Das Restrukturierungskonzept beinhaltet den Vorschlag, die Schuldverschreibungen (i) der ESA-Anleihe 2012/2027 zuzüglich der seit dem letzten Zinszahlungstag, dem 7. Dezember 2021, aufgelaufenen Zinsen und (ii) der ESA-Anleihe 2019/2029 zuzüglich der seit dem letzten Zinszahlungstag, dem 2. August 2021, aufgelaufenen Zinsen für einen Gesamtkaufpreis in Höhe von 30 % des Nennwerts, also EUR 300,00 je Schuldverschreibung der ESA-Anleihen, was insgesamt einem Betrag in Höhe von EUR 53,4 Mio. entspricht, an das SPV zu verkaufen und zu übertragen. Von dem Gesamtkaufpreis entfallen 56,18 %, also EUR 30,0 Mio., auf den Kauf der Schuldverschreibungen der ESA-Anleihe 2019/2029 und 43,82 %, also EUR 23,4 Mio., auf den Kauf der Schuldverschreibungen der ESA-Anleihe 2012/2027. Zudem sieht das Restrukturierungskonzept die Vereinbarung eines qualifizierten Rangrücktritts aller bestehenden und künftigen Ansprüche der künftigen Anleihegläubiger der ESA-Anleihen, einschließlich etwaiger Nebenrechte insbesondere Zinsansprüche, vor, der allerdings erst wirksam werden soll, nachdem der Kauf und die Übertragung der Schuldverschreibungen der ESA-Anleihen von dem bzw. auf das SPV vollzogen worden sind und die Anleihegläubiger den Kaufpreis ESA-Schuldverschreibungen erhalten haben.

Der Kurswert der Schuldverschreibungen der ESA-Anleihe 2012/2027 ist seit der Eskalation des Russland-Ukraine-Konflikts im Februar 2022 zunächst auf ca. 20 % abgesunken. Dieser Abwärtstrend hat sich fortgesetzt. Zwischen dem 1. Januar 2024 und dem 31. März 2024 lag der Durchschnitt der Schlusskurse der ESA-Anleihe 2012/2027 an dem Handelsplatz Tradegate bei rund 10,61 %. Dies war der Handelsplatz mit dem höchsten Handelsvolumen. An den anderen Handelsplätzen lag der Durchschnitt der Schlusskurse der ESA-Anleihe 2012/2027 zwischen 9,60 % und 10,72 % (Quelle: www.comdirect.de). Zwischen dem 1. Januar 2024 und dem 31. März 2024 lag der Durchschnitt der Schlusskurse der ESA-Anleihe 2019/2029 an dem Handelsplatz Tradegate bei rund 11,32 % und an der Börse Stuttgart bei rund 10,13 %. Dies waren die beiden Handelsplätze mit dem höchsten Handelsvolumen. An den anderen Handelsplätzen lag der Durchschnitt der Schlusskurse der ESA-Anleihe 2019/2029 zwischen 9,37 % und 11,29 % (Quelle: www.comdirect.de). Vor dem Hintergrund der aktuellen geopolitischen und wirtschaftlichen Probleme, denen die Ekosem-Gruppe aufgrund ihrer deutsch-russischen Struktur ausgesetzt ist, war ausweislich des durchschnittlichen Kurswertes der ESA-Anleihen seit Februar 2022 kein Investor bereit, in größerem Volumen in die ESA-Anleihen zu investieren. Im ersten Quartal 2024 wurden an sämtlichen börslichen Handelsplätzen der ESA-Anleihen lediglich Schuldverschreibungen der ESA-Anleihen 2012/2027 im Nennwert von insgesamt rund EUR 2,7 Mio. gehandelt; dies entspricht 3,4 % der ausstehenden Schuldverschreibungen der ESA-Anleihe 2012/2027. Von der ESA-Anleihe 2019/2029 wurden im ersten Quartal 2024 insgesamt Schuldverschreibungen im Nennwert von rund EUR 1,5 Mio. gehandelt; dies entspricht 1,5 % der ausstehenden Schuldverschreibungen der ESA-Anleihe 2019/2029. Nach Einschätzung der Emittentin ist kein Investor bereit, einen höheren Kaufpreis als den angebotenen Kaufpreis in Höhe von 30 % des Nennwerts der ESA-Anleihen an die Anleihegläubiger zu zahlen.

Die Potentiellen EK-Investoren stellen ihre Beteiligung an dem operativen russischen Geschäft der Ekosem-Gruppe unter anderem unter die Bedingung, dass die ESA-Anleihen entsprechend dem Restrukturierungskonzept übertragen worden sind. Vor diesem Hintergrund schlägt die Emittentin den Anleihegläubigern der ESA-Anleihe 2012/2027 vor, die Schuldverschreibungen der ESA-Anleihen zum Kaufpreis in Höhe von EUR 300,00 je Schuldverschreibung an das SPV zu verkaufen und zu übertragen; mitverkauft und mitveräußert werden die jeweils bestehenden und künftigen Stückzinsen; für die aufgelaufenen Stückzinsen der Schuldverschreibungen der ESA-Anleihe 2012/2027 wird kein Kaufpreis bezahlt. Der Verkauf und die Übertragung der Schuldverschreibungen der ESA-Anleihen soll unter Einschaltung der Zahlstelle, der Bankhaus Gebr. Martin AG mit Sitz in Göppingen („Zahlstelle„), abgewickelt werden. Das SPV wird sich verpflichten, den Kaufpreis für die ESA-Anleihen auf ein Konto bei der Zahlstelle zu zahlen , unverzüglich nachdem die Beschlüsse der Anleihegläubigerversammlungen beider ESA-Anleihen vollziehbar geworden sind. Die Anleihegläubiger übertragen gegen Zahlung des Kaufpreises ESA-Schuldverschreibungen an die Anleihegläubiger jeweils sämtliche von ihnen gehaltene Schuldverschreibungen der ESA-Anleihe 2012/2027 auf ein Depot (i) des SPV oder (ii) eines von dem SPV zu benennenden Treuhänders (Lieferung-gegen-Zahlung-Geschäft). Aus wertpapiertechnischen Abwicklungsgründen könnte es sich als Schwierigkeit erweisen, dass die Schuldverschreibungen der ESA-Anleihen auf einem Depot des SPV eingebucht werden können. Daher ist für diesen Fall vorgesehen, dass das SPV einen Treuhänder (auf der Grundlage eines abzuschließenden Treuhandvertrags) benennen kann, auf dessen Depot die Schuldverschreibungen der ESA-Anleihen übertragen werden können. Zu den Details der wertpapiertechnischen Umsetzung des Lieferung-gegen-Zahlung-Geschäfts siehe Abschnitt B. Ziffer 1.1.

Die Vereinbarung eines qualifizierten Rangrücktritts für sämtliche bestehende und künftige Ansprüche der Anleihegläubiger aus den ESA-Anleihen ist nach Einschätzung der Emittentin notwendig, um die Emittentin auch nach der vorgenannten Veräußerung der ESA-Anleihen vor einer Insolvenzantragspflicht zu bewahren. Die Änderung der Anleihebedingungen, mit welcher der qualifizierte Rangrücktritt wirksam wird, soll erst vollzogen werden, wenn der Kauf und die Übertragung der Schuldverschreibungen der ESA-Anleihen von dem bzw. auf das SPV vollzogen worden sind und die Anleihegläubiger den Kaufpreis ESA-Schuldverschreibungen erhalten haben. |

||||||||

| 2.6. |

Beschlussvorschlag In der mit dieser Einladung einberufenen Anleihegläubigerversammlung der ESA-Anleihe 2012/2027 soll über den folgenden Tagesordnungspunkt 1 beschlossen werden: Beschlussfassung über

Die Emittentin wird gemäß TOP 2 der Tagesordnung den Änderungen der Anleihebedingungen gemäß dem TOP 1 zustimmen. Die Anleihegläubiger der ESA-Anleihe 2019/2029 sollen in engem zeitlichen Zusammenhang einen entsprechenden Beschluss fassen. Die Beschlüsse der Anleihegläubigerversammlungen beider ESA-Anleihen sollen dergestalt miteinander verknüpft werden, dass der Beschluss der ESA-Anleihe 2012/2027 nur vollzogen wird, wenn auch die Anleihegläubiger der ESA-Anleihe 2019/2029 der Restrukturierung dieser Anleihe zugestimmt haben und der entsprechende Beschluss vollziehbar geworden ist. Das gleiche gilt umgekehrt, nämlich dass der Beschluss der Anleihegläubigerversammlung der ESA-Anleihe 2019/2029 nur dann vollzogen wird, wenn die Anleihegläubigerversammlung der ESA-Anleihe 2012/2027 dem Beschluss nach Maßgabe dieser Einladung zugestimmt hat und dieser Beschluss vollziehbar geworden ist. Für Einzelheiten zu den Teilnahmebedingungen und zur Ausübung der Stimmrechte in der Anleihegläubigerversammlung siehe Abschnitt C. dieser Einladung. Falls die Anleihegläubigerversammlung nicht beschlussfähig sein sollte, wird der Vorstand der Emittentin unverzüglich eine zweite Anleihegläubigerversammlung mit denselben Tagesordnungspunkten zum Zwecke der erneuten Beschlussfassung einberufen, welche voraussichtlich am Montag, den 3. Juni 2024, stattfinden soll. |

| 3. |

Allgemeine Informationen über die Ekosem-Gruppe |

| 3.1. |

Geschäftsmodell und Konzernstruktur Die Ekosem-Gruppe ist operativ ausschließlich in dem Gebiet der Russischen Föderation tätig, wo sie auch unter der Bezeichnung EkoNiva, EkoNiva APK oder EkoNiva Produkty Pitanija auftritt. Die Ekosem-Gruppe ist seit weit über 20 Jahren in der Agrarproduktion in Russland tätig und deckt im Wesentlichen die folgenden Geschäftsfelder ab (alle in diesem Abschnitt 3.1 verwendeten Zahlenangaben beziehen sich auf das Jahr 2023; sollten sich seither wesentliche Veränderungen ergeben haben, wird gesondert darauf hingewiesen):

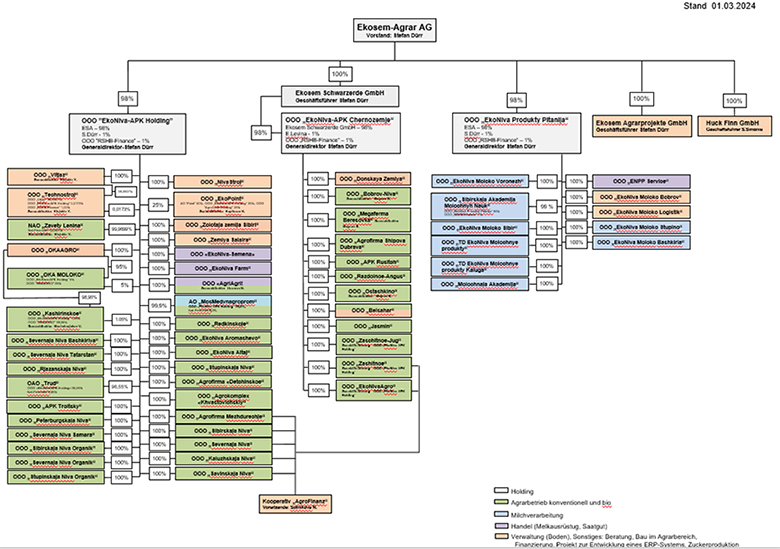

Die Ekosem-Gruppe ist in 13 verschiedenen Regionen in Russland tätig. Der größte Betrieb befindet sich in der Region Woronesch ca. 500 km südlich von Moskau. Dort haben auch die russischen Zwischenholdings ihren Sitz. Der zweitgrößte Betrieb befindet sich in Sibirien mit Aktivitäten in Novosibirsk und Altai. Weitere landwirtschaftliche Großbetriebe befinden sich in der Wolgaregion, in Ryazan und Kaluga unweit von Moskau sowie in Kursk. Die Ekosem-Gruppe wird von einem Managementteam geleitet mit Stefan Dürr als einzigem Vorstandsmitglied der deutschen Muttergesellschaft und Generaldirektor der russischen Zwischenholding-Gesellschaften. Die Betriebe vor Ort werden über eine Matrixstruktur gesteuert, in der die Leitungsfunktionen auf zwei voneinander unabhängige, gleichberechtigte Dimensionen verteilt sind. Zu den fachlichen Spezialisten in der Holding für die einzelnen Produktions- und Verwaltungsbereiche kommen regional verantwortliche Betriebsleiter hinzu. Einen Überblick über die aktuelle Konzernstruktur zum 1. März 2024 bietet das nachfolgende Schaubild: |

| 3.2. |

Entwicklung der Umsatzerlöse Aufgrund der bereits eingangs aufgezeigten Schwierigkeiten wird die Jahresabschlussprüfung für den Einzel- und Konzernabschluss der Gesellschaft für das Geschäftsjahr 2022 erst im April 2024 abgeschlossen und die Abschlüsse vom Aufsichtsrat der Gesellschaft festgestellt werden. Die Jahresabschlussprüfung für den Einzel- und Konzernabschluss der Gesellschaft für das Geschäftsjahr 2023 wird unmittelbar im Anschluss beginnen. Die Einzelheiten der wirtschaftlichen und finanziellen Entwicklung der Ekosem-Gruppe, auch die für das Geschäftsjahr 2023 veröffentlichten operativen Informationen, können den Finanzberichten der Ekosem, die unter https://www.ekosem-agrar.de/investor-relations/finanzpublikationen abgerufen werden können, entnommen werden. Wie aus der folgenden Übersicht* zu erkennen ist, entwickelt sich das Geschäft der Ekosem-Gruppe in den Jahren seit 2021 volatil. Dies ist insbesondere auf die bereits beschriebenen Rahmenbedingungen zurückzuführen. |

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

* Die Ist-Werte für 2021 und 2022 basieren auf dem geprüften IFRS-Konzernabschluss in Euro und wurden mit dem Jahresdurchschnittskurs in Rubel zurückgerechnet. Die Werte für 2023 und 2024 basieren auf den vorläufigen bzw. geplanten Rubel-Werten und wurden mit dem Jahresdurchschnittskurs in Euro umgerechnet, für 2024 ist der Kurs ein Planwert. Im Geschäftsjahr 2022 hat die Ekosem-Gruppe mit einem Anstieg der Umsatzerlöse in Rubel um 36,6 % ein solides Wachstum verzeichnet. Aufgrund des stärkeren Rubelkurses sind die Umsätze in Euro sogar um 64 % angestiegen, von EUR 583 Mio. in 2021 auf EUR 957 Mio. Während alle Geschäftsbereiche gewachsen sind, hat in absoluten Zahlen der Anstieg des Rohmilchumsatzes um EUR 188 Mio. (+ 56 %) den größten Einzelbeitrag geleistet. Prozentual ist allerdings der Umsatz aus der Milchverarbeitung um über 120 % (+ EUR 95,8 Mio.) am stärksten gewachsen. Noch stärker gewachsen ist in 2022 das operative Ergebnis (Ergebnis vor Zinsen, Steuern und Abschreibungen; „EBITDA„). Waren hier 2021 EUR 188 Mio. berichtet worden, betrug der Wert in 2022 EUR 396 Mio. (+ 110 %). Hintergrund hierfür war, dass die Einkäufe der wesentlichen Inputstoffe für das Jahr 2022 noch vor den volkswirtschaftlichen Veränderungen im Laufe des Jahres 2022 getätigt wurden. Aufgrund der Verwerfungen stieg das Preis- und Kostenniveau im Verlauf des Jahres 2022 an – was beim Verkauf der Agrarprodukte positiv für das Unternehmen war. Eine gegenläufige Entwicklung kann man an den vorläufigen Zahlen für das Jahr 2023 ablesen. Während die Umsätze in Rubel mehr oder weniger stabil geblieben sind, sind sie aufgrund der Abschwächung des Rubel in Euro zwischen 18 % und 24 % gesunken. Das EBITDA wird in Rubel mit einem Rückgang von 37 % bis 47 % erwartet und wird damit wieder auf oder sogar unter dem Niveau von 2021 liegen. Betrachtet man, dass der Umsatz von 2021 nach 2023 eine deutliche Steigerung aufweist, kann man hieraus erkennen, dass die Produktionskosten deutlich gestiegen sind. Auf der Umsatzseite kommt hinzu, dass die Rohmilchpreise auf der Absatzseite im Verlauf des Jahres 2023 deutlich gesunken waren. Zum Jahresende 2023 waren die Preise wieder weitgehend auf einem guten Niveau. In der Planung für das Jahr 2024 ist vorgesehen, dass die Umsätze in Rubel gegenüber 2023 um 16 % bis 32 % gesteigert werden können, was aufgrund der Abschwächung des Rubel zu einem Umsatzanstieg in Euro von 8 % bis 23 % führen würde. Das EBITDA soll in Rubel deutlich überproportional steigen und über dem guten Niveau von 2022 liegen, ohne allerdings die EBITDA-Marge von 2022 zu erreichen. In Euro würde sich das EBITDA gegenüber 2023 ebenfalls deutlich steigern, allerdings aufgrund der Abschwächung des Rubel weiterhin deutlich unter dem Wert von 2022 liegen. Insgesamt lässt sich festhalten, dass die sehr positiven Planzahlen für das Jahr 2024 naturgemäß von zahlreichen Unwägbarkeiten geprägt sind. Neben der ohnehin gegebenen Unsicherheit der landwirtschaftlichen Produktion umfasst dies insbesondere die volkswirtschaftlichen Rahmenbedingungen in Russland (wie etwa die Zinssätze, die Inflation und auch die allgemeine Kaufkraft), die im aktuellen Umfeld nur mit erheblichen Unsicherheiten prognostiziert werden können. |

| 3.3. |

Finanzierung der Emittentin und der Ekosem-Gruppe Die Ekosem-Gruppe ist aktuell auf der Fremdkapitalseite weitgehend über Bankfinanzierungen in Russland finanziert, die sich am 29. Februar 2024 auf ca. RUB 83,4 Mrd. belaufen, was zum ungefähren Kurs von 100 RUB/EUR ca. EUR 834 Mio. entspricht. Die Summe besteht sowohl aus langfristigen Finanzierungen für Investitionsprojekte als auch kurzfristiger Finanzierung des Umlaufvermögens. Hinzu kommen die beiden noch ausstehenden ESA-Anleihen der Ekosem. Die Mittel aus den ESA-Anleihen wurden von der Ekosem weitgehend als Eigenkapital und als Darlehen an die russischen Zwischenholdings sowie die operativen Gesellschaften der Ekosem-Gruppe weitergereicht.

ESA-Anleihe 2012/2027 Die Emittentin hat im Dezember 2012 die ESA-Anleihe 2012/2027 zunächst in einem Emissionsvolumen in Höhe von EUR 60.000.000,00 begeben. Das Volumen der ESA-Anleihe 2012/2027 hat die Emittentin im Oktober 2013 im Rahmen einer Privatplatzierung um EUR 18.000.000,00 auf insgesamt EUR 78.000.000,00 aufgestockt. Die Schuldverschreibungen der ESA-Anleihe 2012/2027 sind zum Handel im Freiverkehr der Frankfurter Wertpapierbörse einbezogen. Die Laufzeit der ESA-Anleihe 2012/2027 betrug ursprünglich bis zum 6. Dezember 2018 (einschließlich). Mit Beschluss der Anleihegläubigerversammlung vom 17. März 2016 wurde die Laufzeit um vier Jahre bis zum 6. Dezember 2022 (einschließlich) verlängert. Mit einem weiteren Beschluss der Anleihegläubigerversammlung vom 30. Mai 2022 wurde der Zinssatz der ESA-Anleihe 2012/2027 rückwirkend ab dem 7. Dezember 2021 (einschließlich) von 8,5 % p.a. auf 2,5 % p.a. reduziert und die Laufzeit um weitere fünf Jahre bis zum 6. Dezember 2027 (einschließlich) verlängert. Die ESA-Anleihe 2012/2027 wird folglich am 7. Dezember 2027 zur Rückzahlung fällig. Die aus der Emission der ESA-Anleihe 2012/2027 erzielten Mittel wurden entsprechend den Angaben in dem veröffentlichten Wertpapierprospekt verwendet: Sie wurden zu zwei Drittel für die Refinanzierung von Verbindlichkeiten verwendet. 30 % flossen direkt in Investitionen (Kauf von Betrieben und Landflächen) und die verbleibenden Beträge wurden für die Kosten der Anleihebegebung verwendet. Die aus der Aufstockung erzielten Mittel von EUR 18.000.000,00 wurden (abzgl. 3 % Kosten der Anleihebegebung) für den Kauf von Landflächen und Tieren verwendet. ESA-Anleihe 2019/2029 Die Emittentin hat seit August 2019 die ESA-Anleihe 2019/2029 in einem Emissionsvolumen in Höhe von EUR 100.000.000,00 begeben. Die aus der Emission der ESA-Anleihe 2019/2029 erzielten liquiden Mittel wurden zur Finanzierung des Kaufs von Agrarbetrieben und landwirtschaftlichen Flächen sowie für die Rückzahlung einer im März 2021 fällig gewesenen Anleihe der Emittentin verwendet. Die Schuldverschreibungen der ESA-Anleihe 2019/2029 sind zum Handel im Freiverkehr der Börse Stuttgart und der Frankfurter Wertpapierbörse einbezogen. Die Laufzeit der ESA-Anleihe 2019/2029 betrug ursprünglich fünf Jahre. Mit Beschluss der Anleihegläubigerversammlung vom 31. Mai 2022 wurde der Zinssatz der ESA-Anleihe 2019/2029 rückwirkend ab dem 1. August 2021 (einschließlich) von 7,5 % p.a. auf 2,5 % p.a. reduziert und die Laufzeit um fünf Jahre bis zum 31. Juli 2029 (einschließlich) verlängert. Die ESA-Anleihe 2019/2029 wird folglich am 1. August 2029 zur Rückzahlung fällig.

Die zur Finanzierung der Infrastruktur – insbesondere Milchviehanlagen und Molkereien – notwendigen Finanzmittel werden der Ekosem-Gruppe in Form von Investitionskrediten von lokalen russischen Banken zur Verfügung gestellt. In der Regel haben diese Kredite eine Laufzeit von 15 Jahren. Die Zinsen für diese Kredite sind regelmäßig subventioniert, sodass der Netto-Zinsaufwand per 29. Februar 2024 in einer Spanne zwischen 2,8 % und 5,0 % p.a. liegt. Nicht-subventionierte Investitionskredite werden zwischen knapp 10 % und bis zu 20 % p.a. verzinst. Für die Finanzierung des Umlaufvermögens werden ebenfalls Finanzierungen von russischen Banken genutzt. Die Zinsen für diese Kredite werden ebenfalls teilweise subventioniert. Sowohl Investitions- als auch Umlaufkredite werden ganz überwiegend von der RSHB gewährt. Darüber hinaus bestehen auch Geschäftsbeziehungen zur ebenfalls überwiegend staatlichen Sberbank. Die Zinssätze für alle Finanzierungen betrugen per Ende Januar 2022 zwischen 3,1 % und 12,5 % p.a., wobei die Zinssätze für rollierende Banklinien jeweils bei Fälligkeit (in der Regel jährlich) neu festgelegt werden. Per Ende Februar 2024, seit der letzten Anhebung des Leitzinssatzes in Russland auf 16 % im Dezember 2023, betrugen die Zinsen bis zu 20,5 % p.a., wobei die Investitionskredite in Summe gewichtet mit 6,8 % p.a. verzinst werden. Die große Bandbreite der Zinssätze zwischen 2,8 % und 20,5 % p. a. ergibt sich im Wesentlichen aus den unterschiedlichen Finanzierungsinstrumenten sowie der nur teilweisen Subventionierung. Die Finanzierungsverträge beinhalten im Wesentlichen folgende Besicherungen:

|

| 4. |

Abstimmung mit dem Gemeinsamen Vertreter und dem Gläubigerbeirat Die e.Anleihe GmbH mit Sitz in Stuttgart, eingetragen im Handelsregister des Amtsgerichts Stuttgart unter HRB 781879, vertreten durch die Geschäftsführer Christoph Chardon und Dr. Benjamin Büttner, ist als gemeinsamer Vertreter der Anleihegläubiger beider ESA-Anleihen bestellt („Gemeinsamer Vertreter„). Im Rahmen der Restrukturierung der ESA-Anleihen im Jahr 2022 hat sich ein Gläubigerbeirat der Anleihegläubiger der ESA-Anleihen konstituiert („Gläubigerbeirat„). Die Mitglieder des Gläubigerbeirats sind Herr Hans-Jürgen Friedrich, Herr Rechtsanwalt Markus Kienle und Herr Dirk Heinrich Hermann Klitsch. Über das vorgeschlagene Restrukturierungskonzept einschließlich des Beschlussvorschlags hat die Emittentin den Gemeinsamen Vertreter und den Gläubigerbeirat informiert und das strukturelle Vorgehen erläutert. Vor dem Hintergrund der unter Ziffer 2 dargelegten geopolitischen und wirtschaftlichen Probleme der Emittentin, deren Fortentwicklung für die Anleihegläubiger kaum absehbar ist, begrüßen sowohl der Gemeinsame Vertreter als auch der Gläubigerbeirat auf Grundlage der ihnen derzeit vorliegenden Informationen und in Anbetracht des derzeitigen Börsenkurses der ESA-Anleihen das von der Emittentin vorgeschlagene Restrukturierungskonzept für die ESA-Anleihen grundsätzlich. Der Gemeinsame Vertreter und der Gläubigerbeirat haben angekündigt, auf dieser Grundlage nunmehr in eine tiefergehende Prüfung des Konzepts zu gehen sowie mit den Anleihegläubigern in einen gemeinsamen Austausch zu treten, um deren Positionen und Informationsbedürfnisse aufzunehmen. |

||||||||||||

| 5. |

Zeitplan Die Anleihegläubiger sollen in der Anleihegläubigerversammlung am 2. Mai 2024 über die vorgenannten Maßnahmen durch Beschlussfassung nach Maßgabe von Ziffer 12 der Anleihebedingungen entscheiden. Die von den Anleihegläubigern der ESA-Anleihen jeweils gefassten Beschlüsse sollen in Übereinstimmung mit den rechtlichen Vorgaben so schnell wie möglich umgesetzt werden.

Für die Einzelheiten zu den Beschlussfähigkeitsanforderungen, zu den Mehrheitsanforderungen, zu den Teilnahmebedingungen und zur Ausübung der Stimmrechte im Zusammenhang mit der Beschlussfassung der Anleihegläubiger siehe Abschnitt C. dieser Einladung. |

B. Tagesordnung

| 1. |

Beschlussfassung über die Zustimmung zur Restrukturierung der ESA-Anleihe 2012/2027, über die Anpassung der Voraussetzungen für einen Kontrollwechsel und über die Ermächtigung und Bevollmächtigung des Gemeinsamen Vertreters Der Vorstand der Emittentin schlägt vor, den folgenden Beschluss zu fassen: |

| 1.1. |

Restrukturierung der ESA-Anleihe 2012/2027

|

||||||||||||||||||

| 1.2. |

Anpassung der Voraussetzungen für einen Kontrollwechsel Die Anleihebedingungen sowie die englischsprachige Übersetzung der Anleihebedingungen (Convenience Translation) werden wie folgt geändert: Nach dem zweiten Spiegelstrich in Ziffer 11 Buchstabe b) der Anleihebedingungen wird folgender Unterabsatz eingefügt:

Der Versammlungsleiter wird angewiesen, die Änderung der Anleihebedingungen nach Maßgabe dieser Ziffer 1.2 erst zu vollziehen, wenn der Verkauf und die Übertragung der Schuldverschreibungen der ESA-Anleihe 2012/2027 nach Maßgabe der Regelungen der Ziffern 1.1.1 und 1.1.2 vollzogen worden sind und insbesondere der Kaufpreis ESA-Schuldverschreibungen 2012/2027 vollständig an die Anleihegläubiger gezahlt worden ist. |

||||||||||||||||||

| 1.3. |

Beschlussfassung über die Ermächtigung und Bevollmächtigung des Gemeinsamen Vertreters Der Gemeinsame Vertreter wird ermächtigt und bevollmächtigt, die Anleihegläubiger bei sämtlichen Maßnahmen, Handlungen und Erklärungen zu vertreten, die zur Umsetzung des unter Tagesordnungspunkt 1 gefassten, vollziehbaren Beschlusses erforderlich oder zweckdienlich sind. Diese Ermächtigung und Bevollmächtigung des Gemeinsamen Vertreters ist im Zweifel weit auszulegen. |

||||||||||||||||||

| 1.4. |

Der gemäß diesem Tagesordnungspunkt 1 gefasste Beschluss soll gemäß § 21 SchVG erst vollzogen werden, wenn

|

||||||||||||||||||

| 1.5. |

Bis zum Vollzug des Beschlusses der Anleihegläubiger gemäß diesem Tagesordnungspunkt 1 ist die Emittentin berechtigt, nach eigenem Ermessen von der Vollziehung des Beschlusses der Anleihegläubiger gemäß diesem Tagesordnungspunkt 1 Abstand zu nehmen; dies gilt nicht, wenn der Beschluss der Anleihegläubigerversammlung der Anleihegläubiger der ESA-Anleihe 2019/2029 zum dortigen Tagesordnungspunkt 1 (Beschlussfassung über die Zustimmung zur Restrukturierung der ESA-Anleihe 2019/2029, über die Anpassung der Voraussetzungen für einen Kontrollwechsel und über die Ermächtigung und Bevollmächtigung des Gemeinsamen Vertreters) vollzogen worden ist. |

||||||||||||||||||

| 1.6. |

Sämtliche Unterpunkte dieses Tagesordnungspunktes 1 stellen einen einheitlichen Beschlussvorschlag dar, da diese inhaltlich miteinander verbunden sind. Über den Beschlussvorschlag gemäß diesem Tagesordnungspunkt 1 wird daher nur einheitlich abgestimmt. |

| 2. |

Zustimmung der Emittentin Die Emittentin hat angekündigt, in der Anleihegläubigerversammlung dem Beschlussvorschlag des Vorstands zur Änderung der Anleihebedingungen gemäß dem Tagesordnungspunkt 1 zuzustimmen. Zu diesem Tagesordnungspunkt 2 erfolgt keine Beschlussfassung der Anleihegläubiger. |

C. Erläuterungen

| 1. |

Rechtsgrundlagen für die Anleihegläubigerversammlung, Beschlussfähigkeit und Mehrheitserfordernisse |

| 1.1. |

Nach Ziffer 13 der Anleihebedingungen ist zum gemeinsamen Vertreter für alle Gläubiger die e.Anleihe GmbH mit Sitz in Stuttgart bestellt. |

||||||||||||

| 1.2. |

Nach Ziffer 12 Buchstabe d) der Anleihebedingungen können die Anleihegläubiger durch Mehrheitsbeschluss unter anderem den folgenden Maßnahmen zustimmen:

|

||||||||||||

| 1.3. |

Die mit dieser Einladung einberufene Anleihegläubigerversammlung ist beschlussfähig, wenn die Anwesenden wertmäßig mindestens die Hälfte der ausstehenden Schuldverschreibungen der ESA-Anleihe 2012/2027 vertreten (§ 15 Abs. 3 Satz 1 SchVG). |

||||||||||||

| 1.4. |

Falls die Anleihegläubigerversammlung nicht beschlussfähig sein sollte, wird der Vorstand der Emittentin unverzüglich eine zweite Anleihegläubigerversammlung mit denselben Tagesordnungspunkten einberufen. Eine solche zweite Anleihegläubigerversammlung ist beschlussfähig, wenn die Anwesenden mindestens ein Viertel der ausstehenden Schuldverschreibungen vertreten (§ 15 Abs. 3 Satz 3 2. Halbsatz SchVG). |

||||||||||||

| 1.5. |

Der Beschluss gemäß dem Tagesordnungspunkt 1 bedarf zu seiner Wirksamkeit einer qualifizierten Mehrheit von mindestens 75 Prozent der an der Abstimmung teilnehmenden Stimmrechte (Ziffer 12 Buchstabe e) Satz 2 der Anleihebedingungen, § 5 Absatz 4 Satz 2 SchVG). |

| 2. |

Rechtsfolgen des Zustandekommens des Beschlusses Wenn die Anleihegläubiger wirksam über den Beschlussgegenstand gemäß dem Tagesordnungspunkt 1 beschließen, hat dies insbesondere die Rechtsfolge, dass der gefasste Beschluss für alle Anleihegläubiger gleichermaßen verbindlich ist. Dies gilt auch, wenn sie an der Beschlussfassung nicht mitgewirkt oder gegen den Beschlussvorschlag gestimmt haben (vgl. Ziffer 12 Buchstabe b) der Anleihebedingungen). |

| 3. |

Teilnahmeberechtigung, Stimmrechte, Nachweise und Anmeldung |

| 3.1. |

Zur Teilnahme an der Anleihegläubigerversammlung ist jeder Anleihegläubiger berechtigt, der seine Inhaberschaft an Schuldverschreibungen der ESA-Anleihe 2012/2027 am Tag der Anleihegläubigerversammlung nach Maßgabe der Regelungen der nachfolgenden Ziffer 3.3 nachweist. |

||||

| 3.2. |

An der Anleihegläubigerversammlung nimmt jeder Anleihegläubiger nach Maßgabe des von ihm gehaltenen Nennwerts der ausstehenden Schuldverschreibungen der ESA-Anleihe 2012/2027 teil. Jede Schuldverschreibung der ESA-Anleihe 2012/2027 im Nennwert von EUR 1.000,00 gewährt eine Stimme. |

||||

| 3.3. |

Anleihegläubiger müssen ihre Berechtigung zur Teilnahme an der Anleihegläubigerversammlung und zur Ausübung des Stimmrechts spätestens bei Einlass zur Anleihegläubigerversammlung nachweisen. Hierzu ist in Textform (§ 126b BGB) ein aktueller Nachweis des depotführenden Instituts über die Inhaberschaft an den Schuldverschreibungen der ESA-Anleihe 2012/2027 nach Maßgabe des nachstehenden Buchstabens a) („Besonderer Nachweis„) und ein Sperrvermerk nach Maßgabe des nachstehenden Buchstabens b) („Sperrvermerk„) vorzulegen:

Der erforderliche Besondere Nachweis ist eine Bescheinigung der Depotbank, die (i) den vollen Namen und die Anschrift des Anleihegläubigers bezeichnet und (ii) den gesamten Nennwert der Schuldverschreibungen angibt, die am Ausstellungstag dieser Bescheinigung dem bei dieser Depotbank bestehenden Depot dieses Anleihegläubigers gutgeschrieben sind.

Der erforderliche Sperrvermerk des depotführenden Instituts ist ein Vermerk, wonach die vom Anleihegläubiger gehaltenen Schuldverschreibungen der ESA-Anleihe 2012/2027 bis zum Ende des Tages der Anleihegläubigerversammlung am 2. Mai 2024 beim depotführenden Institut gesperrt gehalten werden. Anleihegläubiger sollten sich wegen der Ausstellung des Besonderen Nachweises und des Sperrvermerks rechtzeitig mit ihrer depotführenden Bank in Verbindung setzen. Anleihegläubiger, die den Besonderen Nachweis und den Sperrvermerk nicht spätestens bei Einlass zur Anleihegläubigerversammlung in Textform (§ 126b BGB) vorgelegt oder übermittelt haben, sind nicht stimmberechtigt. Auch Bevollmächtigte des Anleihegläubigers können das Stimmrecht in diesen Fällen nicht ausüben. Ein als Vordruck verwendbares Musterformular für den Besonderen Nachweis und den Sperrvermerk, das von dem depotführenden Institut verwendet werden kann, kann auf der Internetseite der Emittentin unter www.ekosem-agrar.de/investor-relations abgerufen werden. |

||||

| 3.4. |

Vertreter von Anleihegläubigern, die juristische Personen oder Personengesellschaften nach deutschem Recht (z.B. Aktiengesellschaft, Gesellschaft mit beschränkter Haftung, Unternehmergesellschaft, Kommanditgesellschaft, Offene Handelsgesellschaft, Gesellschaft bürgerlichen Rechts) oder nach ausländischem Recht (z.B. Limited nach englischem Recht) sind, haben spätestens bei Einlass zur Anleihegläubigerversammlung zusätzlich zum Besonderen Nachweis und zum Sperrvermerk ihre Vertretungsbefugnis nachzuweisen. Das kann durch Übersendung eines aktuellen Auszugs aus dem einschlägigen Register (z.B. Handelsregister, Vereinsregister) oder durch eine andere gleichwertige Bestätigung (z.B. Certificate of Incumbency, Secretary Certificate) geschehen. |

||||

| 3.5. |

Sofern Anleihegläubiger durch einen gesetzlichen Vertreter (z.B. ein Kind durch seine Eltern, ein Mündel durch seinen Vormund) oder durch einen Amtswalter (z.B. ein Insolvenzvermögen durch den für es bestellten Insolvenzverwalter) vertreten werden, muss der gesetzliche Vertreter oder Amtswalter spätestens bei Einlass zur Anleihegläubigerversammlung zusätzlich zum Besonderen Nachweis und zum Sperrvermerk des von ihm Vertretenen seine gesetzliche Vertretungsbefugnis in geeigneter Weise nachweisen (z.B. durch Kopie der Personenstandsunterlagen oder der Bestallungsurkunde). |

||||

| 3.6. |

Die Anleihegläubiger werden gebeten, sich zur Teilnahme an der Anleihegläubigerversammlung und Ausübung ihres Stimmrechts bis zum 29. April 2024 bei der Better Orange IR & HV AG entweder (i) per E-Mail: ekosem@linkmarketservices.eu oder (ii) per Post an: Haidelweg 48, 81241 München, Stichwort: Ekosem-Agrar AG, ESA-Anleihe 2012/2027, durch Übersendung der vorstehend genannten Unterlagen, anzumelden, um den Prozess zur Prüfung der Teilnahmeberechtigung am Tage der Anleihegläubigerversammlung abzukürzen. Die Berechtigung zur Teilnahme an der Anleihegläubigerversammlung und zur Ausübung des Stimmrechts hängt nicht von der vorherigen Anmeldung ab. Ein Anmeldeformular kann auf der Internetseite der Emittentin unter www.ekosem-agrar.de/investor-relations abgerufen werden. |

||||

| 3.7. |

Da die Registrierung von nicht bereits im Vorfeld angemeldeten Anleihegläubigern aufgrund der Prüfung der Teilnahmeberechtigung vor Ort mehr Zeit in Anspruch nimmt, wird um frühzeitiges Erscheinen der Anleihegläubiger zur Anleihegläubigerversammlung gebeten. |

| 4. |

Vertretung durch Bevollmächtigte Jeder Anleihegläubiger kann sich bei der Teilnahme an der Versammlung und der Stimmabgabe durch einen Bevollmächtigten seiner Wahl vertreten lassen (§ 14 SchVG in Verbindung mit § 18 Absatz 1 SchVG). |

| 4.1. |

Das Teilnahme- und Stimmrecht kann durch den Bevollmächtigten ausgeübt werden. Die Vollmacht des Vollmachtgebers an den Vertreter bedarf der Textform (§ 126b BGB). Ein Formular, das für die Erteilung einer Vollmacht verwendet werden kann, kann auf der Internetseite der Emittentin unter www.ekosem-agrar.de/investor-relations abgerufen werden. Die Vollmachtserteilung ist spätestens bei Einlass zur Anleihegläubigerversammlung in Textform nachzuweisen. Auch bei der Teilnahme an der Versammlung durch Bevollmächtigte ist ferner spätestens bei Einlass zur Anleihegläubigerversammlung ein Besonderer Nachweis und ein Sperrvermerk des Vollmachtgebers sowie (soweit einschlägig) die Vertretungsbefugnis des Vollmachtgebers (s.o. Abschnitt C. Ziffer 3.5) nachzuweisen. |

| 4.2. |

Anleihegläubiger, die nicht selbst an der Anleihegläubigerversammlung teilnehmen und die auch keinen Dritten bevollmächtigen wollen, können jeweils auch die von der Emittentin benannten Stimmrechtsvertreter, Herrn Torsten Fues und Herrn Marcus Graf, beide Mitarbeiter der Better Orange IR & HV AG („Stimmrechtsvertreter„), eine Vollmacht mit Weisungen erteilen. Die Vollmacht mit Weisungen an die Stimmrechtsvertreter umfasst die Abstimmung über den in dieser Einladung bekannt gemachten Beschlussvorschlag zu dem Tagesordnungspunkt 1 und über ggf. bekannt gemachte Gegenanträge. Zudem kann den Stimmrechtsvertretern für Abstimmungen über Gegenanträge und/oder Verfahrensanträge (zusammen „Weitergehende Anträge„) die Weisung erteilt werden, stets im Sinne der Empfehlungen der Emittentin zu stimmen. Wird eine solche Weisung für Weitergehende Anträge nicht erteilt, werden die Stimmen der Anleihegläubiger, die den Stimmrechtsvertretern eine Vollmacht mit Weisungen erteilt haben, bei den Abstimmungen über die Weitergehenden Anträge stets als Enthaltung abgegeben und gezählt, wenn hierfür keine Einzelweisung an die Stimmrechtsvertreter erteilt wurde. Ein Formular, das für die Erteilung einer Vollmacht mit Weisungen an die Stimmrechtsvertreter verwendet werden kann, kann ebenfalls auf der Internetseite der Emittentin unter www.ekosem-agrar.de/investor-relations abgerufen werden. Dieses Formular sieht auch bereits die Vollmachts- und Weisungserteilung für eine gegebenenfalls erforderliche zweite Anleihegläubigerversammlung zum Zwecke der erneuten Beschlussfassung vor. |

| 5. |

Gegenanträge und Ergänzungsverlangen |

| 5.1. |

Jeder Anleihegläubiger ist berechtigt, zu den Beschlussgegenständen, über die nach dieser Einladung Beschluss gefasst wird, eigene Beschlussvorschläge zu unterbreiten („Gegenantrag„). Dabei gelten die Vorschriften des SchVG. Kündigt ein Anleihegläubiger einen Gegenantrag einschließlich des genauen Wortlautes rechtzeitig an, wird die Emittentin den angekündigten Gegenantrag – sofern ordnungsgemäß und rechtzeitig bei ihr eingegangen – unverzüglich auf der Internetseite der Emittentin unter www.ekosem-agrar.de/investor-relations allen Gläubigern zugänglich machen. |

||||||

| 5.2. |

Anleihegläubiger, deren Schuldverschreibungen zusammen 5 % der ausstehenden Schuldverschreibungen der ESA-Anleihe 2012/2027 erreichen („5 %-Quorum„) können nach Maßgabe der Vorschriften des SchVG und der Anleihebedingungen verlangen, dass weitere Gegenstände zur Beschlussfassung bekannt gemacht werden („Ergänzungsverlangen„). Ein solches Ergänzungsverlangen muss der Emittentin rechtzeitig zugehen, so dass es spätestens am dritten Tag vor der Anleihegläubigerversammlung im Bundesanzeiger und auf der Internetseite der Emittentin (www.ekosem-agrar.de/investor-relations) den anderen Anleihegläubigern zugänglich gemacht werden kann. |

||||||

| 5.3. |

Die Ankündigung von Gegenanträgen und/oder Ergänzungsverlangen sind jeweils an die Emittentin zu richten und können rechtzeitig vor Beginn der Anleihegläubigerversammlung per Post, Fax oder E-Mail an eine der folgenden Adressen übermittelt werden:

|

||||||

| 5.4. |

Zwingend beizufügen ist auch im Hinblick auf einen Gegenantrag und/oder ein Ergänzungsverlangen ein Besonderer Nachweis und ein Sperrvermerk (s.o. Abschnitt C. Ziffer 3.3). Im Falle eines Ergänzungsverlangens ist zudem ein Nachweis des 5 %-Quorums beizufügen. |

||||||

| 6. |

Angabe der ausstehenden Schuldverschreibungen Der Emittentin oder mit ihr verbundenen Unternehmen (§ 271 Abs. 2 HGB) stehen derzeit keine Schuldverschreibungen der ESA-Anleihe 2012/2027 zu. Es werden derzeit ferner keine Schuldverschreibungen der ESA-Anleihe 2012/2027 für Rechnung der Emittentin oder mit ihr verbundener Unternehmen gehalten. Insgesamt stehen daher 78.000 Schuldverschreibungen der ESA-Anleihe 2012/2027 im Nennwert von insgesamt EUR 78.000.000,00 aus. |

||||||||||||||||||||

| 7. |

Weitere Informationen Die Anleihegläubiger erhalten weitere Informationen zur Ekosem sowie Antworten auf häufig gestellte Fragen (sog. FAQs) auf der Internetseite der Emittentin unter www.ekosem-agrar.de/investor-relations. |

||||||||||||||||||||

| 8. |

Unterlagen Vom Tag der Einberufung bis zum Ende der Anleihegläubigerversammlung stehen den Anleihegläubigern folgende Unterlagen auf der Internetseite der Emittentin unter www.ekosem-agrar.de/investor-relations zur Verfügung:

Auf Verlangen eines Anleihegläubigers werden ihm Kopien der vorgenannten Unterlagen unverzüglich und kostenlos übersandt. Das Verlangen ist zu richten an:

|

||||||||||||||||||||

Informationen zum Datenschutz

Seit dem 25. Mai 2018 gilt europaweit die Verordnung (EU) 2016/679 (Datenschutz-Grundverordnung bzw. DSGVO). Der Schutz der personenbezogenen Daten der Anleihegläubiger und deren rechtskonforme Verarbeitung haben für Ekosem einen hohen Stellenwert. Die Emittentin verarbeitet auf Grundlage der geltenden Datenschutzgesetze personenbezogene Daten, um den Anleihegläubigern die Teilnahme an der Anleihegläubigerversammlung sowie die Ausübung ihrer Rechte im Rahmen der Anleihegläubigerversammlung zu ermöglichen. Verarbeitet werden folgende Datenkategorien der Anleihegläubiger: Kontaktdaten, Anzahl der gehaltenen Schuldverschreibungen, Informationen zu dem depotführenden Institut der Anleihegläubiger und ggf. Daten zu einem benannten Vertreter. Für die Verarbeitung ist die Emittentin die verantwortliche Stelle. Rechtsgrundlage für die Verarbeitung ist Art. 6 Abs. 1 Satz 1 lit. c) DSGVO. Zum Zwecke der Vorbereitung und Durchführung der Anleihegläubigerversammlung beauftragt die Emittentin verschiedene Dienstleister. Diese erhalten von der Emittentin nur solche personenbezogenen Daten, die für die Ausführung der beauftragten Dienstleistung erforderlich sind. Die Dienstleister sind verpflichtet, diese Daten ausschließlich nach Weisung der Emittentin zu verarbeiten. Im Übrigen werden personenbezogene Daten im Rahmen der gesetzlichen Vorschriften den Anleihegläubigern und Anleihegläubigervertretern im Zusammenhang mit der Anleihegläubigerversammlung zur Verfügung gestellt, namentlich über das Teilnahmeverzeichnis. Die personenbezogenen Daten werden im Rahmen der gesetzlichen Pflichten gespeichert und anschließend gelöscht.

Walldorf, im April 2024

Ekosem-Agrar AG

– Der Vorstand –

Kommentar hinterlassen