EXPORO kennen wir ja seit Jahren, udn ja wir sidn sicherlich einer der größten Kritiker des Unternehmens, denn es bietet nahezu ausschließlich Investments mit Totalverlustrisiko an.

Zitat:

In den vergangenen Wochen wurde Ihnen eine Menge Information zum Themenkomplex „Erneuerbare Energien“, speziell zu Photovoltaik-Anlagen, zugespielt. Es wurde ausführlich auf die Marktperspektiven und das Investmentpotenzial eingegangen, welches sich für Sie, als möglicher Investor, durch diese Art von erneuerbaren Energien ergeben könnte. Des Weiteren wurden der Bedarf an Ausbau sowie die Strukturen solcher Investitionsprojekte erläutert.

Mit Freude möchten wir Sie darüber in Kenntnis setzen, dass in Kürze die Gelegenheit für Sie besteht, erstmalig in ein Projekt unserer neu etablierten Assetklasse „Erneuerbare Energien“ zu investieren! Der Startschuss für dieses Investitionsvorhaben, konkret in eine Photovoltaik-Aufdachanlage, fällt am 9. Oktober. Merken Sie sich dieses Datum und informieren Sie sich schon jetzt über die Vorteile, die ein Investment in diese Assetklasse mit sich bringt:

✓ Marktchancen ergreifen: Um die ambitionierten Klimaziele der Bundesregierung zu erreichen, muss der Ausbau von Photovoltaikanlagen erheblich gesteigert werden, was ein beträchtliches jährliches Marktvolumen für PV-Module (ohne die notwendige Infrastruktur) von ca. 5 bis 7 Milliarden Euro mit sich bringt. Dies öffnet Ihnen Tür und Tor, um als Investor am Wachstum dieses Sektors teilzuhaben und finanziell davon zu profitieren.

✓ Nachhaltig investieren: Durch Investitionen in erneuerbare Energien unterstützen Sie nicht nur den Ausbau der notwendigen Infrastruktur für saubere Energie, sondern tragen auch zur Reduktion von Treibhausgasemissionen bei. Laut Quellen wurden durch Photovoltaik im Jahr 2022 ca. 41,7 Millionen Tonnen CO2 eingespart. Dies entspricht rechnerisch den Emissionen von etwa vier Millionen Menschen. Grüne Investitionen und der Abbau von fossilen Energien werden laut einer Studie der Europäischen Zentralbank langfristig finanzielle Entlastungen für Haushalte, Unternehmen und Kreditinstitute mit sich bringen.

✓ Diversifikation: Ein Investment in „Erneuerbare Energien“ bietet eine ausgezeichnete Möglichkeit, Ihr Portfolio zu diversifizieren und Ihr Kapital breit und unkompliziert zu streuen.

✓ Reduziertes Baurisiko: Die von Exporo in Aussicht gestellten Projekte befinden sich bereits in der Bauphase. Dies minimiert das Baurisiko, da alle notwendigen Genehmigungen vorliegen und der Bau unmittelbar beginnen kann.

Für Ihre Investmententscheidung ist es unabdingbar, über fundierte Informationen zu verfügen. Wir bei Exporo möchten es Ihnen so einfach wie möglich machen, sich umfassend zu informieren, sodass Sie selbstbestimmt und kompetent entscheiden können. In unserem Investment-Wiki finden Sie ein breites Spektrum an Wissen, das Sie für Ihr Erstinvestment bei Exporo benötigen.

Das bietet Ihnen Exporo:

- Einzigartige Investitionsmöglichkeiten in sorgfältig geprüfte Projekte wie Photovoltaik-Aufdachanlagen.

- Alles aus einer Hand: Wir bei Exporo begleiten Sie mit einem Expertenteam durch den gesamten Investitionsprozess.

- Attraktive Renditeperspektiven bei überschaubaren Laufzeiten.

- Niedrige Einstiegshürden: Investieren Sie bereits ab 500 € in Infrastruktur- und Immobilienprojekte.

- Sorgfältige Prüfungsprozesse durch interne und externe Experten, um die Qualität der Projekte zu gewährleisten.

In wenigen Tagen erhalten Sie mehr Details zum Photovoltaik-Projekt. Bei Rückfragen oder für weitere Informationen stehen wir Ihnen gerne zur Verfügung.

Zitat Ende

Interessant in diesem Zusammenhang für Anleger ist sicherlich dann auch, sich die Risikohinweise des Unternehmens bitet einmal sehr genau durchzulesen.

Zitat:

1. Einleitung

Jede Kapitalanlage birgt gewisse Risiken, weshalb es zwingend notwendig ist, ein elementares Wissen und ein Grundverständnis solcher Risiken zu entwickeln. Die folgenden Ausführungen sollen ein solches Grundverständnis dem Kunden vermitteln.

1.1 Zielsetzung

Ziel einer Kapitalanlage ist stets die Mehrung oder des Erhalts des Vermögens. Dies kann vor allem dann erzielt werden, wenn bewusst Risiken eingegangen werden, um Renditechancen wahrzunehmen. Im Unterschied zum klassischen Sparen, bei welchem das Vermögen nominal aufgebaut wird und dem Inflationsrisiko unterworfen ist, kann das Vermögen im Kapitalmarkt diesem schleichenden Vermögensverlust entzogen werden. Hierfür ist allerdings notwendig, die Risiken der verschiedenen Anlegerklassen zu tragen und sich dessen vor allem bewusst zu sein.

1.2 Zusammenspiel von Rendite, Sicherheit und Liquidität

Die drei Grundpfeiler einer Kapitalanlage sind namentlich Rendite, Sicherheit und die Liquidität.

Unter Rendite versteht man im Allgemeinen den Maßstab des wirtschaftlichen Erfolgs einer Kapitalanlage. Hier runter fallen auch Dividenden oder Zinszahlungen.

Sicherheit meint die Erhaltung des angelegten Vermögens. Wie sicher eine Kapitalanlage ist, hängt davon ab, welchen Risiken sie unterworfen ist.

Die Liquidität beschreibt die Verfügbarkeit des angelegten Kapitals. Genauer, wann und zu welchen Kosten das angelegte Kapital veräußert werden kann.

Diese drei Grundpfeiler einer Kapitalanlage stehen in Wechselwirkung zueinander und beeinflussen sich gegenseitig. So hat eine Anlage mit hoher Liquidität und einer hohen Sicherheit in der Regel eine geringe Renditeerwartung. Auf der anderen Seite bedeutete dies, dass eine hohe Rentabilität und eine hohe Liquidität im Regelfall eine geringere Sicherheit mit sich bringt. Liegt hingegen eine hohe Rentabilität und auch eine hohe Sicherheit vor, so ist die Anlage nicht liquide. Ein Anleger muss daher seine Ziele nach seinen individuellen Präferenzen und seinen persönlichen Umständen gegeneinander abwägen.

1.3 Risikodiversifikation

Für die Entscheidung für eine Kapitalanlage, ist es von besonderer Wichtigkeit, sich dem Zusammenspiel verschiedener Risikofaktoren bewusst zu sein. Um zu einer Risikoverringerung zu kommen, sollten Anleger ihr Kapital auf mehrere Anlagen verteilen. Es sollte also eine Diversifikation vorgenommen werden, um eine Senkung der Risken zu erzielen.

Durch eine geeignete Kombination von verschiedenen Anlageinstrumenten kann das Portfoliorisiko reduziert; zugleich jedoch die angestrebte Rendite berücksichtigt werden. Diese gezielte Streuung zur Reduktion des Anlegerrisikos wird als „Diversifikation“ bezeichnet. Diversifikation entspricht dem Grundprinzip, dass nicht alles „auf eine Karte“ gesetzt werden sollte, da diese Vorgehensweise ein unnötig hohes Risiko mit sich bringt. Durch die Diversifikation lässt sich das grundsätzliche Risiko jedenfalls senken, wobei der Grad der Reduktion davon abhängt, wie unabhängig sich die einzelnen Preise der Portfoliobestandteile entwickeln. Dies hat zur Folge, dass Verluste einer Anlage durch etwaige Gewinner einer anderen Anlage ausgeglichen werden können.

2. Allgemeine Risiken

Neben den stets existierenden spezifischen Risken einzelner Anlageklassen, -Instrumenten und auch Finanzdienstleistungen, treten auch allgemeine Risiken einer Kapitalanlage auf. Einige dieser Risiken werden hier beschrieben. Diese Aufzählung ist jedoch nicht abschließend.

2.1 Konjunkturrisiko

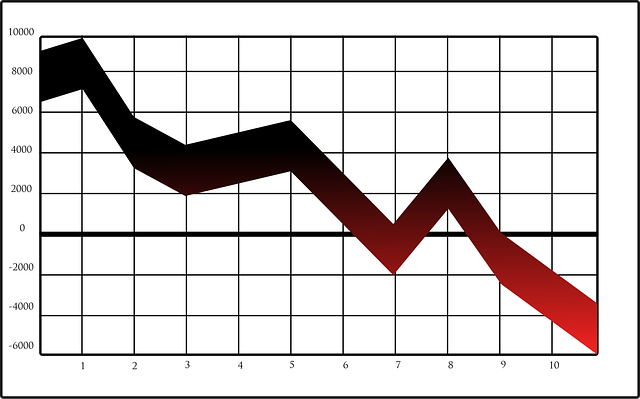

Die wirtschaftliche Entwicklung der Volkswirtschaft verläuft im Regelfall wellenförmig und ist vom sogenannten Aufschwung, von Hochphasen, dem Abschwung und letztendlich auch von Tiefphasen geprägt. Diese Konjunkturzyklen wiederum sind geprägt und abhängig von Entscheidungen der Regierungen und auch Zentralbanken. Ferner können einzelne Zyklen mehrere Jahre bis Jahrzehnte andauern und so einen nicht unerheblichen Einfluss auf die Wertentwicklung verschiedener Anlageklassen nehmen. Ist die Konjunktur sodann also gerade in einer schlechten Phase, so kann dies die Werthaltigkeit der Kapitalanlage nachhaltig negativ beeinflussen.

2.2 Inflationsrisiko

Durch Geldentwertung kann ein Vermögensschaden entstehen, dies wird Inflationsrisiko genannt. Wenn die Inflation höher ist, als die nominale Verzinsung der Kapitalanlage, so führt das zu einem Kaufkraftverlust in Höhe der Differenz. Dieses wird im allgemeinen als negativer Realzins beschrieben. Als Orientierungsgröße für einen solchen möglichen Kaufkraftverlust kann die Realverzinsung dienen. Wenn also Beispielsweise die Nominalverzinsung einer Kapitalanlage 4% und die Inflation in diesem Zeitraum 2% beträgt, so würde die Realverzinsung pro Jahr nur +2% liegen. Ist die Inflation sogar höher als die Nominalverzinsung, kann die Realverzinsung auch in den negativen Bereich fallen.

2.3 Länderrisiko

Ein Schuldner, der im Ausland ansässig ist, kann trotz eigentlicher Zahlungsfähigkeit, nicht in der Lage sein, seine Schuld fristgerecht zu begleichen. Dies kann sich aus dem Einfluss des jeweiligen Staates auf die Währung und die Transferfähigkeit dieser ergeben. Eine solche Einflussnahme kann vor allem durch politische, soziale Einflüsse und auch ein Regierungswechsel, Streiks und auch außerpolitische Konflikte sein. Dieses Risiko wird Länder- oder Transferrisiko genannt. Der Anleger kann hier durch einen Vermögensschaden erleide.

2.4 Währungsrisiko

Legt ein Anleger in einer anderen Währung als in seiner eigenen an, so hängt der Ertrag nicht ausschließlich vom Ertrag des Investments in der Fremdwährung ab. Der Wechselkurs kann diesen stark beeinflussen. Ein Verlust kann jedenfalls dann entstehen, wenn die ausländische Währung, in welcher das Investment getätigt wurde, eine Abwertung in der heimischen Währung erfährt. Dies kann auf der anderen Seite allerdings auch zu einem Vermögensvorteil führen. Das grundsätzliche Risiko besteht sodann bei Baranlagen, wie auch bei Anlagen in Aktien, Anleihen und anderen Finanzprodukten, welche in einer Fremdwährung getätigt wurden.

2.5 Liquiditätsrisiko

Kann eine Anlage kurzfristig gekauft und verkauft werden und liegen die An- und Verkaufspreise nahezu beieinander, so wird diese als liquide bezeichnet. Für eine solche Anlage gibt es im Normalfall stets genug Käufer und Verkäufer und gewähren so einen reibungslosen und beständigen Handel. Kommt es allerdings in einer Phase dazu, dass eine unzureichende Liquidität vorliegt, so kann ein kurzfristiger Verkauf einer Anlage nicht mehr gewährleistet werden. Ferner kann es auch dazu kommen, dass die Anlage mit einem geringeren Kursniveau verkauft wird. Dies kann, bei einem Kursverlust, zu einemVermögensschaden des Kunden führen.

2.6 Kostenrisiko

Es können offene, wie auch versteckte Kosten anfallen, über welche sich der Kunde stets Gedanken machen sollte. Für einen langfristigen Anlageerfolg sollten die Kosten, die anfallen können, nicht vernachlässigt und vor allem mit großer Sorgfalt betrachtet werden. Kosten, die bei Kreditinstituten und anderen Finanzdienstleistungsinstituten, entstehen können, sind unter anderem Transaktionskosten für den Kauf und Verkauf von Wertpapieren. Aber auch Provisionen für die Ausführung, bzw. die Vermittlung des Auftrages. Es können aber auch Folgekosten bei Banken, Fondanbietern oder sonstigen Finanzdienstleistern in Form von Depotgebühren, Managementgebühren, Ausgabeaufschläge, oder anderen für den Kunden nicht offensichtlichen Provisionen, auftreten. Diese Kosten sollten bei jeder Entscheidung in eine Gesamtbetrachtung mit einbezogen werden. Je höher die Kosten sind, desto geringer sind die effektiv erzielbaren Renditen.

2.7 Steuerliche Risiken

Der Anleger muss im Regelfall auf seine Erträge Abgaben in Form von Steuern leisten. Treten Veränderungen bei den steuerlichen Rahmenbedingungen für Kapitalerträge auf, so kann dies zu einer veränderten Abgabenlast führen. Handelt es sich ferner um eine Anlage im Ausland, so muss das sogenannte Doppelbesteuerungsabkommen beachtet werden. Steuern und Abgaben können so also die effektiv zu erzielenden Rendite der Anlage mindern. Auch steuerpolitische Entscheidungen können sich zudem, negativ, aber auch positiv auf die Kursentwicklung der Kapitalmärkte auswirken.

2.8 Risiko von kreditfinanzierten Kapitalanlagen

Um den Anlagebetrag zu steigern, können Anleger Kredite oder sonstige Beleihungen auf ihre Kapitalanlagen aufnehmen, mit dem Ziel den Anlagebetrag noch weiter zu steigern. Dies kann bei einem Wertverlust der Anlage dazu führen, dass die Zins- und Tilgungsanforderungen des Kredites nicht mehr aus der Anlage bedient werden können. Der Anleger kann in diesem Fall dazu gezwungen sein, seine Anlage zu veräußern. Eine Finanzierung einer Kapitalanlage über einen Kredit ist daher nicht ratsam und folglich abzulehnen. Ein Anleger sollte nur investieren, wenn er genügend eigenes freies Kapital, welches nicht für die Deckung der laufenden Lebenshaltungskosten nötig ist, zur Verfügung hat.

2.9 Risiko aus fehlender Information

Korrekte Informationen sind die Grundlage einer erfolgreichen Kapitalanlage. Sind diese nicht ausreichenden oder gar fehlerhaft, kann dies zu einer Fehlentscheidung des Kunden führen. Es ist daher ratsam, sich nicht nur auf einzelne Informationen zu verlassen, sondern sich stets weitere Informationen einzuholen.

3. Funktionsweise und Risiken verschiedener Anlageklassen

3.1 Anleihen

3.1.1 Allgemeines

Unter den Begriff der Anleihe fallen im Allgemeinen verzinsliche Wertpapiere auch Rentenpapiere genannt. Auch sogenannte Indexanleihen, Pfandbriefe und strukturierte Anleihen fallen unter diesen Oberbergriff. Die grundsätzliche Funktionsweise ist jedoch bei allen Typen die gleiche. Sowohl private Unternehmen, wie auch öffentlich-rechtliche Einrichtungen des Staates können Anleihen begeben. Wobei stets zu beachten ist, dass sie dem Inhaber keine Anteilsrechte gewähren. Vielmehr gestaltet es sich so, dass der Emittent durch die Ausgabe einer Anleihe Fremdkapital aufnimmt. Anleihen sind handelbare Wertpapiere mit einem Nominalbetrag (Höhe der Schuld), einem Zinssatz und einer festen Laufzeit.

Die Emittentin verpflichtet sich dazu, den Anlegern einen Zinssatz zu zahlen, welcher entweder in regelmäßigen Abständen oder kumulativ am Ende der Laufzeit fällig ist. Wie hoch die Zinsen ausfallen hängt jedoch von verschiedenen Faktoren ab. Einwichtiger Faktor ist die Bonität der Emittentin, die Laufzeit der Anleihe und die zugrundeliegende Währung, sowie das allgemeine Marktniveau. Am Ende der Laufzeit erhält der Anleger ferner den Nominalbetrag zurück. Ist der Zinssatz höher, bedeutet dies in der Regel auch ein höheres Bonitätsrisiko der Emittentin. Die Höhe der Verzinsung des Nominalbetrages bildet die Erträge des Anlegers. Aber auch die Differenz zwischen An- und Verkaufspreis spielt in die Erträge mit hinein.

Anleihen können genau wie Aktien, an Börsen oder auch außerbörslich gehandelt werden.

3.1.2 Risiken bei Anleihen

Emittentin-/Bonitätsrisiko: Eines der größten Risiken bei einer Investition in Anleihen, ist das Ausfallrisiko der Emittentin. Kann die Emittentin ihrer Verpflichtung gegenüber den Anlegern nicht nachkommen, so droht ein Totalverlustrisiko. Allerdings kann im Falle der Insolvenz der Emittentin, eventuelle Forderungen der Anleger aus der Insolvenzmasse bedient werden, da es sich bei dem angelegten Kapital um Fremdkapital handelt. Wie zahlungsfähig eine Emittentin ist, kann in regelmäßigen Abständen von Ratingagenturen gemessen werden. Hierdurch wird eine Emittentin dementsprechend in eine Risikoklasse eingeteilt. Hat eine Emittentin eine eher geringe Bonität, so wird dies meist mit einem höheren Zinssatz kompensiert. Handelt es sich um eine besicherte Anleihe („Covered-Bonds“), so hängt die Bonität auch vom Umfang und der Qualität der Besicherung ab.

Inflationsrisiko: Durch Geldentwertung kann ein Vermögensschaden entstehen, dies wird Inflationsrisiko genannt. Dies bedeute für eine Anleihe, dass der Fall eintreten kann, das sich während der Laufzeit einer Anleihe die Inflation so massiv ist, dass sie über dem Zinssatz der Anleihe liegt und es so zu einem negativen Realzins des Anlegers kommt.

Zinsänderungsrisiko und Kursrisiko: Das Leitzinsniveau, welches von den Zentralbanken bestimmt wird, beeinflusst den Wert einer Anleihe. Hat eine Anleihe etwa einen fixen Zinssatz, so ist eine solche Form bei einem steigenden Zinsniveau eher unattraktiv und der Preis der Anleihe fällt. Auch wenn die Emittentin den Zinssatz und den Nominalbetrag erst am Ende der Laufzeit zahlt, kann dies zu einem Verlust auf der seine des Anleihegläubigers führen, sofern dieser seine Anleihe zu einem Zeitpunkt verkauft, in welcher die Anleihe unter dem Emissions- oder Kaufpreis liegt.

3.2 Tokenbasierte Anleihen

3.2.1 Allgemeines

Unter einer tokenbasierten Anleihe versteht man eine Schuldverschreibung, die mittels eines Token übertragen werden kann. Die Schuldverschreibung ist dabei nachrangig und mit einer vorinsolvenzlichen Durchsetzungssperre ausgestattet. Die tokenbasierten Schuldverschreibungen begründen Zins- und Rückzahlungsverpflichtungen der Emittentin gegenüber den Anlegern, beinhalten ausschließlich nachrangige, schuldrechtliche Ansprüche der Anleger gegenüber der Emittentin und gewähren keine Teilnahme-, Mitwirkungs- und Stimmrechte in der Gesellschafterversammlung der Emittentin. Die vorinsolvenzliche Durchsetzungssperre führt dazu, dass ein Anleger in der Krise der Emittentin keine Ansprüche auf Zinsen und Rückzahlung durchsetzen kann, wenn diese Ansprüche eine Insolvenz der Emittentin auslösen würden. Die Rechte aus den tokenbasierten Schuldverschreibungen werden nicht in einer Urkunde verbrieft. Daher erfolgt auch keine Hinterlegung einer Urkunde bei einer Depotbank. Für jede Schuldverschreibung wird ein Token von der Emittentin an die Anleger herausgegeben, welcher die Rechte aus den tokenbasierten Schuldverschreibungen repräsentiert.

3.2.2 Spezielle Risiken bei tokenbasierten Anleihen

Veräußerbarkeit: Eine vorzeitige Veräußerung der tokenbasierten Schuldverschreibungen ist zwar grundsätzlich möglich. Die Veräußerbarkeit der tokenbasierten Schuldverschreibungen ist jedoch stark eingeschränkt. Es kann auch nicht ausgeschlossen werden, dass ein Anleger die von ihm gehaltenen tokenbasierten Schuldverschreibungen nur zu einem Preis verkaufen kann, der erheblich unter dem Nennwert liegt.

Risiko aufgrund der vorinsolvenzlichen Durchsetzungssperre: Sämtliche Ansprüche aus den tokenbasierten Schuldverschreibungen, insbesondere die Ansprüche der auf Zahlung der Zinsen sowie auf Rückzahlung des Anleihekapitals, können solange und soweit nicht geltend gemacht werden, wie die teilweise oder vollständige Erfüllung dieser Ansprüche zu einer Insolvenz der Emittentin führen würde (vorinsolvenzliche Durchsetzungssperre). Die vorinsolvenzliche Durchsetzungssperre gilt demnach bereits für die Zeit vor Eröffnung eines Insolvenzverfahrens. Der Anleger kann demzufolge bereits dann keine Erfüllung seiner Ansprüche aus den tokenbasierten Schuldverschreibungen verlangen, wenn die Emittentin im Zeitpunkt des Leistungsverlangens des Anlegers insolvent zu werden droht. Die vorinsolvenzliche Durchsetzungssperre kann zu einer dauerhaften, zeitlich nicht begrenzten Nichterfüllung der Ansprüche des Anleihegläubigers führen.

Risiko des Verlusts des Private Key: Die Token werden bei ihrer Ausgabe den jeweiligen Wallets der Anleger zugeteilt Die Token sind für die Anleger nur über deren jeweiligen persönlichen Zugang (sog. Private Key) zu ihrer Wallet zugänglich. Sollte der Private Key in die Hände Dritter gelangen, so kann dieser Dritte die Wallet eines Anlegers missbrauchen und unbefugt Vermögenstransaktionen vornehmen. Der Verlust des Private Key, auch wenn dieser schlichtweg „Vergessen“ wurde, führt zu einem unwiederbringlichen Verlust der Token. Die Emittentin kennt den Private Key eines Anlegers nicht, sie kann den Private Key weder wiederbeschaffen noch den Zugang zu den Wallets auf irgendeine andere Weise wiederherstellen oder ermöglichen. Der Anleger sollte daher unbedingt seinen Private Key sicher aufbewahren.

Risiken aus der Blockchain- Technologie: Die Blockchain- Technologie sowie alle damit in Verbindungen stehenden technologischen Komponenten befinden sich nach wie vor in einem frühen technischen Entwicklungsstadium. Der Token entsteht, indem die Emittentin die Anzahl der gezeichneten Token auf der jeweiligen Blockchain generiert und dann auf die Wallet Adressen der Anleger überträgt, indem die Token den jeweiligen Adressen der Anleger zugewiesen werden. Die Blockchain- Technologie kann Fehler enthalten, aus denen sich zukünftig aber unabsehbare Folgen ergeben könnten. Die Blockchain-Technologie kann ferner technischen Schwierigkeiten ausgesetzt sein, die deren Funktionsfähigkeit beeinträchtigt. Ein teilweiser oder vollständiger Zusammenbruch der Blockchain kann die Handelbarkeit der Token stören oder unmöglich machen.

Gefahr von Hackerangriffen: Die Blockchain-Technologie, der Smart Contract und/oder die Wallets der Anleger können Angriffen von unbefugten Dritten ausgesetzt sein, d.h. gehackt werden. Bei sogenannten Distributed Denial of Service (DDoS) Attacken können Angreifer z.B. ein Netzwerk oder eine Blockchain mit einer hohen Anzahl von Anfragen und/oder Transaktionen überlasten und das Netzwerk beziehungsweise die entsprechende Blockchain (temporär) unbenutzbar machen. Derartige Angriffe können zum Verlust der Token führen. In der Vergangenheit hat es bereits zahlreiche Hackerangriffe gegeben. Auch Kryptobörsen könnten Ziel von Hackerangriffen werden. Aufgrund der grundsätzlichen Anonymität der Blockchain- Technologie ist eine Verfolgung von Tätern nahezu unmöglich.

3.3 Funktionsweise und Risiken bei immobilienbasierten Investitionen

3.3.1 Allgemeines

Wohnimmobilien (wie Wohnungen und Reihenhäuser), sowie Gewerbeimmobilien (wie Bürogebäude und Ladenflächen) in welche durch Emittenten investiert oder durch diese verwaltet werden, zählen zu der Anlageklasse der Immobilienanlage.

3.3.2 Allgemeine Risiken

Ertragsrisiko: Wird eine Immobilie erworben, erfordert dies zu Anfang eine hohe Investition, welche sich erst im Laufe der Zeit rentiert, durch etwaige Zahlungsströme wie die Mieteinahmen. Eine Erstanlage kann jedoch in der Nutzbarkeit eingeschränkt sein, sowohl in zeitlicher wie auch in gegenständlicher Hinsicht. Dies kann die Tilgung der Schulden des Anfangsinvestments über einen längeren, als geplanten Zeitraum bedeuten.

Bewertungsrisiko: Lage, Umfeld, Nutzungsfläche, Baujahr etc. spielen bei der Bewertung einer Immobilie eine entscheidende Rolle. Zudem ergibt sich das Problem, dass es verschiedene und voneinander räumlich abgetrennte Teilmärkte gibt. Dies hat zur Folge, dass eine Bewertung einer Unmenge an Kriterien abhängig ist und Prognosen nur schwierig erstellt werden können.

Liquiditätsrisiko: Immobilien werden aufgrund der verschiedenen Teilmärkte und der Individualität der Immobilien eher als illiquide eingestuft. Dies kann sich auf den Prozess der Bewertung, des Verkaufes und der Übereignung auswirken und diesen in die länge ziehen. Eine schnelle Realisierung des Wertes der Immobilie ist daher in der Regel nur schwer möglich.

Transaktionsrisiko: Bewertung, Verkauf und die Übereignung von direkten Immobilienanlagen können relativ hohe Kosten verursachen.

3.3.3 Spezielle Risiken

Risiken aus dem Zustand der Immobile: Hier stellt vor allem die Bauqualität eine wesentliche Bedeutung dar, denn diese hat Einfluss auf die langfristige Vermietung und der Wertentwicklung der Immobilie. Es stellt insoweit ein Risiko dar, das unerkannte Baummängel auftreten können. Es können Kosten für die Beseitigung o.Ä. auftreten. Auch nicht behebbare Baummängel können zu einer Mietminderungen führen und sich somit nachteilig auf künftige Mieterlöse auswirken. Diese Risiken können somit die Zins– und Rückzahlungsansprüche der Anleger gefährden.

Risiken aus der Rückabwicklung des Immobilienkaufvertrag: Viele Immobilien sind zwar schuldrechtlich gekauft, dinglich wurde jedoch das Eigentum noch nicht übertragen. Wird nun der Kaufpreis bei Fälligkeit nicht gezahlt, kann das im jeweiligen Prospekt beschriebene Geschäftsmodell nicht durchgeführt werden, da es zu einer Rückabwicklung des Kaufvertrages kommen kann. In diesem Fall werden die Schuldverschreibungen zum Nennbetrag an den Anleger zurückgezahlt, es kommt jedoch nicht zu einer Verzinsung.

Risiken aus dem Umbau der Immobilie: Die Umbaukosten einer Immobilie können höher als geplant ausfallen. Vor allem ungeplante Ereignisse, wie bspw. eine fehlerhafte Projektplanung oder dauerhaft schlechte Wetterverhältnisse, können die Kosten deutlich erhöhen. Auch Bauzeitverzögerungen können die Kosten für die Fertigstellung erhöhen. Dies kann im Ergebnis dann dazu führen, dass die Emittentin den Zins und Tilgung der Kreditforderungen nicht mehr leisten kann. Es besteht sodann ein Insolvenzrisiko auf Seiten der Emittentin.

Risiken aus Baumängel an der Immobilie: Es besteht ein Risiko, dass die Errichtung oder der Umbau einer Immobilie mangelhaft erfolgt. Auch wenn grundsätzlich Schadensersatz- und Nachbesserungsansprüche auf Seiten der Emittentin bestehen, kann es sein, dass diese Ansprüche nicht durchsetzbar sind. Es können daher für die Mängelbeseitigung Kosten entstehen, wie auch für Folgekosten. Auch nicht behebbare Baummängel können zu einer Mietminderungen führen und sich somit nachteilig auf künftige Mieterlöse auswirken. Diese Risiken können somit die Zins– und Rückzahlungsansprüche der Anleihegläubiger aus der Schuldverschreibung gefährden.

4. Funktionsweise und Risiken des Handels von Wertpapieren

4.1 Ausführungsgrundsätze, Auswahlgrundsätze und Interessenkonflikte

Es können bei der depotführenden Bank Kauf und Verkaufserträge anfallen, die nach deren Sonderbedingungen für Wertpapiergeschäfte auszuführen sind. Wird ein Auftrag durch einen Vermögensverwalter durchgeführt, sind zusätzlich dessen Ausführungs- und Auswahlgrundsätze zu beachten. Ferner ist auf etwaige Bestimmungen und den Umgang mit Interessenkonflikten (Conflict of Interst Policies) hinzuweisen. Zudem können die Aufträge einzelner Kunden zusammengelegt werden.

4.2 Börslicher und außerbörslicher Handel

Aufträge der Kunden können sowohl über den Handeln an der Börse als auch über den außerbörslichen Handel ausgeführt werden. Zudem ist dies auch über multilaterale Handelssysteme möglich. Börsen sind regulierte Märkte für Aktien, sonstige Wertpapiere und Waren. Die verschiedenen Arten der Börsen lassen sich nach ihrer Regulierungsdichte und nach der Art des Handels qualifizieren. Exporo weist jedoch darauf hin, dass ein Verkauf über den Handelsplatz von dem Exporo Angebot und der Nachfrage abhängig ist. Eine Verkaufsgarantie kann hier nicht gewährleistet werden. Ist die Nachfrage nicht gegeben, kann es sein, dass ein Verkauf länger als geplant dauert. Dies sollte vor einem etwaigen Verkauf durch den Kunden stets berücksichtig werden.

5. Risiken aus der Finanzportfolioverwaltung

5.1 Allgemein

Unter den Begriff der Finanzportfolioverwaltung (auch Vermögensverwaltung) fällt die Verwaltung einzelner in Finanzinstrumente angelegte Vermögen für einen anderen mit einem gewissen Entscheidungsspielraum. Der Kunde räumt dem Vermögensverwalter also einen Ermessenspielraum ein, in welchem dieser für den Kunden zweckmäßige Entscheidungen betreffend Anlageentscheidungen treffen kann. Dieses Tätigwerden bedarf der Zulassung durch die BaFin (Bundesanstalt für Finanzdienstleistungsaufsicht). Für den Kunden wird ein eigenes Wallet / Depot und Verrechnungskonto angelegt. Der Kunde ist somit Inhaber des Wallet / Depots und kann Handlungen wie Verfügungen für dieses vornehmen. Der Vermögensverwalter hingegen erhält eine Dispositionsvollmacht, das heißt, er wird zu Wertpapiergeschäften in seinem Namen auf Rechnung des Kunden bevollmächtigt. Der Vermögensverwalter hat jedoch nicht das Recht, sich Eigentum oder Besitz an den Vermögenswerten des Kunden zu verschaffen oder diese auf kundenfremden Wallets / Depots zu übertragen. Der Vermögensverwalter ist ferner dazu verpflichtet sich an vorher mit dem Kunden vereinbarte Anlagerichtlinien zu halten. Diese Anlagerichtlinien regeln die Befugnisse, die Art und den Umfang, in welchem der Verwalter auftritt. Diese Befugnisse bringen zudem weitreichende Pflichten mit sich, denn derVermögensverwalter übernimmt nicht nur die Wertpapiertransaktionen für denKunden, sondern ist auch für dieÜberwachung des Portfolios verantwortlich.

5.2 Risiken

Eine Anlage in Form der Vermögensverwaltung ist stets auf einen längeren Zeitraum ausgerichtet. Dem Kunden sollte daher bewusst sein, dass er einen langfristen Anlagehorizont mitbringen sollte. Hierdurch können etwaige negative Wertentwicklungen über einen längeren Zeitraum wieder ausgeglichen werden. Es ist daher stets ratsam nur Vermögen für eine Vermögensverwaltung zu verwenden, welches nicht kurzfristig, also für die Deckung des täglichen Lebensbedarfes benötigt wird. Auch wenn der Vermögensverwalter dazu verpflichtet ist, sich an die Anlagerichtlinien zu halten, welche mit dem Kunden besprochen wurden und vor allem stets im Interesse des Kunden zu handeln, so kann es doch auch hier zu Fehlentscheidungen des Vermögensverwalters kommen. Der Vermögensverwalter kann keine Garantie für den Erfolg der Anlage geben, eben so wenig, wie eine Garantie, dass keine Verluste entstehen. Zudem kann der Vermögensverwalter auch ohne Vorsatz oder Fahrlässigkeit die vereinbarten Richtlinien verletzten.

Zitat Ende

Kommentar hinterlassen