FC Bayern München AG

München

Jahresabschluss zum 30.06.2020

Zusammengefasster Lagebericht für das Geschäftsjahr 2019/2020

der FC BAYERN MÜNCHEN AG und des FC BAYERN MÜNCHEN AG Konzern

A. Grundlagen der FC BAYERN MÜNCHEN AG und des FC BAYERN MÜNCHEN AG Konzern

B. Wirtschaftsbericht

I. Gesamtwirtschaftliche und branchenbezogene Rahmenbedingungen

II. Geschäftsverlauf

1. Nicht-finanzielle Leistungsindikatoren

2. Finanzielle Leistungsindikatoren

III. Wirtschaftliche Lage

1. Ertragslage

2. Finanzlage

3. Vermögenslage

IV. Gesamtaussage zur Ertrags-, Finanz- und Vermögenslage und zum Geschäftsverlauf

C. Prognose-, Chancen- und Risikobericht

I. Prognosebericht

1. Voraussichtliche Entwicklung wirtschaftlicher Rahmenbedingungen

2. Voraussichtliche Entwicklung der Ertragslage

3. Voraussichtliche Entwicklung der Finanzlage

4. Voraussichtliche Entwicklung der Vermögenslage

5. Gesamtaussage zur voraussichtlichen Entwicklung

II. Chancen- und Risikobericht

1. Umfeld- und Branchenrisiken

2. Leistungswirtschaftliche Risiken

3. Personal- und Strategierisiken

4. Finanzwirtschaftliche Risiken

5. Chancen

6. Ergebnis der Risikoanalyse aus der Sicht des Vorstands

D. Schlusserklärung zum Bericht über die Beziehungen zu verbundenen Unternehmen

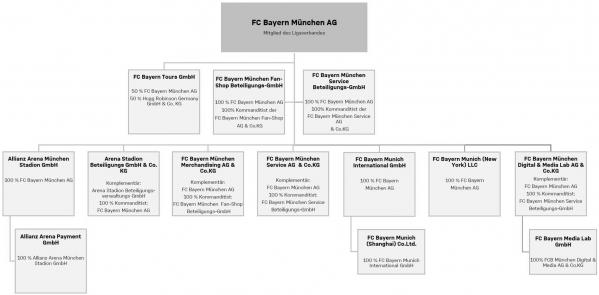

A. Grundlagen des Konzerns

Die Konzernmutter hält an allen Tochterunternehmen einen Kapitalanteil von 100%, am assoziierten Unternehmen 50%.

FC BAYERN MÜNCHEN AG, München

Die FC BAYERN MÜNCHEN AG unterhält die Lizenzmannschaften der Herren und Frauen und betreibt ein Nachwuchsleistungszentrum mit mehreren Jugendmannschaften (U16 und älter) sowie einer Frauenmannschaft. Die beiden Lizenzmannschaften spielen national jeweils in der Fußballbundesliga und im DFB-Pokal sowie international in der UEFA Champions League.

Die wirtschaftlichen Aktivitäten gliedern sich in die Bereiche Spielbetrieb, Medienvermarktung, Werbung/Sponsoring sowie Handel.

FC BAYERN MÜNCHEN Merchandising AG & Co. KG, München

Die FC BAYERN MÜNCHEN Fan-Shop AG & Co. KG wurde in diesem Geschäftsjahr in FC BAYERN MÜNCHEN Merchandising AG & Co. KG umbenannt. Die rechtlich selbständige Tochtergesellschaft verantwortet nun neben dem stationären Handel mit Stores in München, Berlin, Oberhausen, Ingolstadt und am Irschenberg auch das Versandhandelsgeschäft mit Fanartikeln.

FC BAYERN MÜNCHEN Service AG & Co. KG, München

Die Gesellschaft organisiert Serviceleistungen für die FC BAYERN MÜNCHEN AG. Das Leistungsspektrum umfasst u.a. Ticketing, Facility Management, Sicherheitsdienstleistungen und die Pflege der Trainingsplätze. Seit dem Geschäftsjahr 2019/2020 betreibt die FC BAYERN MÜNCHEN Service AG & Co. KG auch das FC BAYERN Museum in der Allianz Arena.

FC BAYERN MUNICH International GmbH, München

Die FC BAYERN MUNICH International GmbH fungiert als Lizenzgeber für den Vertrieb von Merchandisingartikel im asiatischen Raum.

FC BAYERN MUNICH LLC, New York

Zur Aufgabe der Gesellschaft mit Sitz in New York gehört der Ausbau der Marke FC BAYERN MÜNCHEN in Nord- und Lateinamerika. Des Weiteren ist sie für die Pflege des dortigen Fan-Netzwerks sowie die Betreuung von bestehenden Partnern auf diesen Kontinenten verantwortlich.

FC BAYERN MUNICH (Shanghai) Co. Ltd., Shanghai

Die Gesellschaft mit Sitz in Shanghai hat analog zur FC BAYERN MUNICH LLC die Aufgabe, die Marke FC BAYERN MÜNCHEN auf dem chinesischen Markt weiter auszubauen und zu repräsentieren. Auch hier steht neben dem Ausbau des FC BAYERN MÜNCHEN Netzwerkes die Betreuung von bestehenden Partnern und Fans im Vordergrund.

FC BAYERN MÜNCHEN Digital & Media Lab AG & Co. KG, München

Gegenstand der FC BAYERN MÜNCHEN Digital & Media Lab AG & Co. KG ist die Erbringung von Beratungs-und Dienstleistungen sowie die Bereitstellung von technischer Infrastruktur, insbesondere im Digital-, IT-und Medien-Bereich, sowie damit zusammenhängender Leistungen an Unternehmen innerhalb des Konzernverbunds des FC BAYERN MÜNCHEN.

FC BAYERN Media Lab GmbH, München

Gegenstand der FC Bayern Media Lab GmbH ist die Erbringung von Beratungs- und Dienstleistungen sowie die Bereitstellung von technischer Infrastruktur, insbesondere im Digital-, IT- und Medien-Bereich, sowie damit zusammenhängender Leistungen an Unternehmen, die nicht mit dem FC BAYERN MÜNCHEN Konzern verbunden sind.. Darüber hinaus ist sie für den Einkauf bei großen Hardwareprojekten und die Verwaltung von Softwarelizenzen innerhalb des Konzernverbundes verantwortlich.

Allianz Arena München Stadion GmbH, München

Die Allianz Arena München Stadion GmbH betreibt und vermarktet die Allianz Arena in München. Neben der Vermarktung der exklusiven Logen, investiert die Allianz Arena stetig in die Infrastruktur, neue Technologien und in die Instandhaltung von technischen Anlagen. Des Weiteren erbringt die Gesellschaft im Konzernverbund Facility Management Dienstleistungen und sorgt somit unter anderem für den Betrieb des Nachwuchsleistungszentrums.

Allianz Arena Payment GmbH, München

Die Gesellschaft gibt eine elektronische Karte in Form einer Pre-Paid-Card zum Kauf von Waren und Dienstleistungen in der Allianz Arena aus und wickelt den IT-gestützten Zahlungsverkehr ab. Sie ist ausschließlich als Dienstleistungsunternehmen für die Allianz Arena München Stadion GmbH tätig. Eine darüberhinausgehende eigenständige Geschäftstätigkeit wird nicht betrieben.

B. Wirtschaftsbericht

I. Gesamtwirtschaftliche und branchenbezogene Rahmenbedingungen

Die ganze Welt sieht sich seit dem Frühjahr 2020 einer bis dahin unvorstellbaren Herausforderung gegenüber. Die weltweite Ausbreitung des Coronavirus hat viele Wirtschaftsbereiche und dabei auch die europäische Fußballbranche in einem nicht für möglich gehaltenen Umfang getroffen. Das Verbot von Menschenansammlungen und die daraus resultierenden Unterbrechungen des Spielbetriebs führte auch bei vielen mit dem Profifußball verbundenen Unternehmen zu enormen Umsatzausfällen und damit zu Liquiditätsengpässen. Die Bundes- und Länderregierungen haben eine Vielzahl von Maßnahmen beschlossen, um die Auswirkungen dieser Pandemie für die deutsche Wirtschaft zu mildern.

Nachdem in Deutschland die Bundesliga nach der Ausarbeitung eines umfassenden Hygienekonzeptes nach einer zweimonatigen Pause den Spielbetrieb ohne Zuschauer wieder aufnehmen konnte, hat der FC BAYERN MÜNCHEN die Meisterschaft erneut verteidigt und den achten Meistertitel in Folge errungen.

Der DFB-Pokal wurde erst im Juli 2020 zu Ende gespielt. Hier konnte der FC BAYERN MÜNCHEN am 4. Juli 2020 das Finale gewinnen.

Darüber hinaus ist der Club zum Abschlussstichtag weiterhin in der Champions League vertreten. Die Saison 2019/2020 wird hier erst im August 2020 in einem geänderten Modus zu Ende gespielt.

Die Auswirkungen der starken Einschränkungen des öffentlichen Lebens und der großen Restriktion für die Wirtschaft sind schwer einzuschätzen, insbesondere da nicht prognostiziert werden kann, wann ein Impfstoff oder die notwendigen Medikamente in ausreichendem Umfang zur Verfügung stehen werden.

In der aktuell schwierigen wirtschaftlichen Lage zeigt sich aber auch eine Stärke des deutschen Lizenzfußballs: Die Verbundenheit vieler Clubs mit ihren Fans und ihren Sponsoren, die in den Bereichen Merchandising und Werbung wichtige Einnahmequellen darstellen.

Bei den TV-Einnahmen, die einen wesentlichen Anteil an den Gesamterlösen der Clubs ausmachen, musste die Bundesliga infolge der Covid-19-Pandemie Einnahmenausfälle, vor allem in der Auslandsvermarktung hinnehmen.

II. Geschäftsverlauf

1. Nichtfinanzielle Leistungsindikatoren

Die Zielsetzung des FC BAYERN MÜNCHEN geht über rein finanzielle Ziele hinaus. Als Marktführer in Deutschland und als international sportlich wie wirtschaftlich etablierter Spitzenclub verfolgt der FC BAYERN MÜNCHEN den weiteren Ausbau und die Stärkung der Marke FC BAYERN MÜNCHEN und vor allem den sportlichen Erfolg in den nationalen und internationalen Wettbewerben.

MARKENSTÄRKE FC BAYERN MÜNCHEN

Der FC BAYERN MÜNCHEN ist eine der weltweit bekanntesten und wertvollsten Fußballmarken. Grundlage des Erfolgs ist die konsequente Umsetzung der Markenphilosophie, die auf Grundwerten wie Tradition bewahren, Vorbild sein und stetige Selbstoptimierung beruht.

SPORTLICHE ERFOLGE

Die Lizenzmannschaft des FC BAYERN MÜNCHEN war auch in der Saison 2019/2020 sportlich wieder erfolgreich: Zum achten Mal in Folge wurde der Club in der Fußballbundesliga Deutscher Meister und konnte zudem mit dem Sieg im DFB-Pokal Finale das 13. Double der Vereinsgeschichte gewinnen.

Der Erfolg in der UEFA Champions League wird erst im August 2020 feststehen.

Die zweite Mannschaft hat im Jahr des Aufstieges in die 3. Liga sofort den ersten Platz belegt.

ENTWICKLUNG DER LIZENZMANNSCHAFT

Die Erhaltung und Stärkung der sportlichen Leistungsfähigkeit der Lizenzspielermannschaft ist eine der wesentlichen Ziele. Bezüglich des Kaders analysiert der FC BAYERN MÜNCHEN laufend die nationalen und internationalen Märkte hinsichtlich möglicher Verstärkungen.

Am 03.11.2019 übernahm Hans-Dieter Flick die Führung der Lizenzmannschaft von Niko Kovac, zuerst interimsweise bis 30.06.2020. Im April wurde dann eine Zusammenarbeit bis Juni 2023 vereinbart.

Die FC BAYERN MÜNCHEN AG hat die Lizenz für die Spielzeit 2020/2021 ohne Auflagen erhalten.

Folgende Veränderungen im Kader für 2020/2021 stehen bereits fest:

| ― |

Zugänge: Tanguy Nianzou Kouassi (Paris SG), Alexander Nübel (FC Schalke 04), Leroy Sané (Manchester City). |

| ― |

Abgänge: Philippe Coutinho, Álvaro Odriozola, Ivan Perisic (jeweils Auslauf des Leihvertrages nach Ablauf der Saison 2019/2020), Franck Evina (Transfer, Hannover 96), Lars Lukas Mai (Leihe, SV Darmstadt 98) |

Die Qualität der Mannschaft wird auch durch die intensive Ausbildung von jungen Talenten im FC BAYERN Campus und die langfristige Verpflichtung leistungsstarker Spieler gesichert. Das konstant hohe sportliche Niveau und die Attraktivität der Lizenzmannschaft sowie die damit verbundenen langjährigen nationalen und internationalen Erfolge führen dazu, dass der FC BAYERN MÜNCHEN den 4. Platz im UEFA Club Ranking belegt. Diese Faktoren sind die Basis für die starke Marke und stellen die Grundlage für das erfolgreiche wirtschaftliche Handeln des Unternehmens dar.

FANBASIS

Die nationale und verstärkt auch die internationale Fangemeinschaft hat großen Einfluss auf die wirtschaftliche und damit auf die sportliche Leistungskraft eines Fußballclubs. Der FC BAYERN MÜNCHEN kann für die Saison 2019/2020 eine Steigerung der wesentlichen Fan-Kennzahlen zeigen.

2. Finanzielle Leistungsindikatoren

Die finanziellen Leistungsindikatoren des FC BAYERN MÜNCHEN AG Konzerns bestehen aus den Umsatzerlösen, dem EBIT und dem operativen Cash-Flow. Infolge der Auswirkungen der CoronaPandemie haben diese Leistungsindikatoren die erwarteten Ziele im Berichtszeitraum nicht erreicht:

UMSATZERLÖSE

Der Konzernumsatz ist im Geschäftsjahr zurückgegangen und beläuft sich auf € 678 Mio. gegenüber € 740 Mio. im Vorjahr. Der größte Rückgang resultiert aus fehlenden Einnahmen durch die Coronabedingte Unterbrechung des Spielbetriebs, dessen Fortsetzung zwei Monate später ohne Zuschauer sowie die Verlagerung von Spielen in das Geschäftsjahr 2020/2021.

Wie im Prognosebericht zum 30.06.2019 erläutert, haben die Transferaktivitäten einen erheblichen Einfluss auf die Umsatzerlöse. Hier betrugen die Einnahmen mit € 64 Mio. rund € 26 Mio. weniger als im Vorjahr.

EBIT

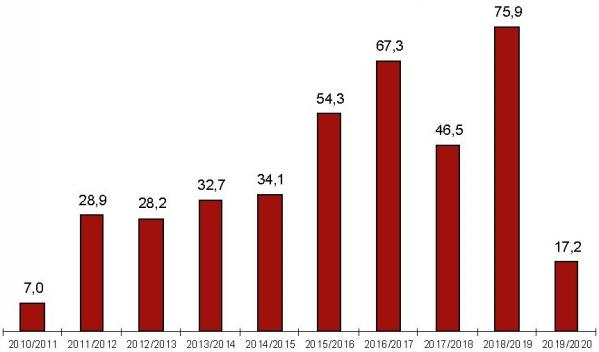

Das EBIT wird zusätzlich zum Umsatzrückgang durch die Transferausgaben, u.a. für Hernández und Pavard, belastet, die zu einem Anstieg der Abschreibungen auf das Spielervermögen um € 14,2 Mio. geführt haben. Für den Berichtszeitraum beträgt das Konzern EBIT € 17,2 Mio. (VJ € 75,9 Mio.).

CASH-FLOW

Der Cash-Flow aus der operativen Geschäftstätigkeit ist ein fundamentaler Leistungsindikator und eine wesentliche Zielgröße der kurz- und langfristigen Unternehmensplanung. Er steht für die interne finanzielle Leistungskraft und zeigt in der Planung zusammen mit den vorhandenen liquiden Mitteln den Rahmen für die zukünftige Investitionstätigkeit. Für das Geschäftsjahr 2019/2020 war der operative Cash Flow mit € 49,0 Mio. (Vorjahr € 55,9 Mio.) erwartungsgemäß wieder positiv.

III. Wirtschaftliche Lage

Der Geschäftsverlauf einschließlich des Geschäftsergebnisses sowie die Lage des Konzerns entspricht weitgehend der Lage und Entwicklung der FC BAYERN MÜNCHEN AG.

1. Ertragslage

a) Ergebnisentwicklung

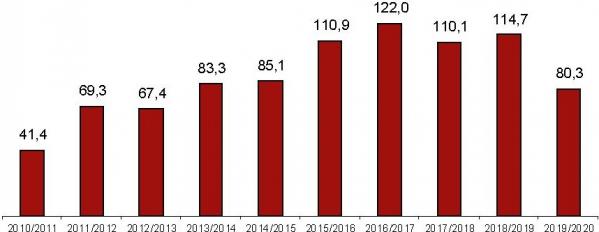

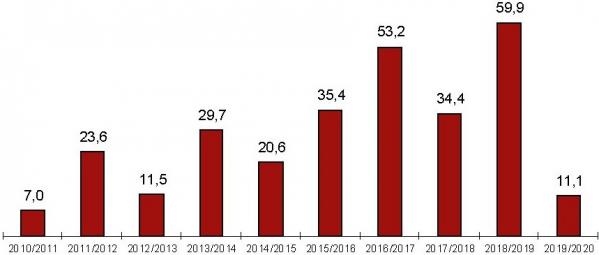

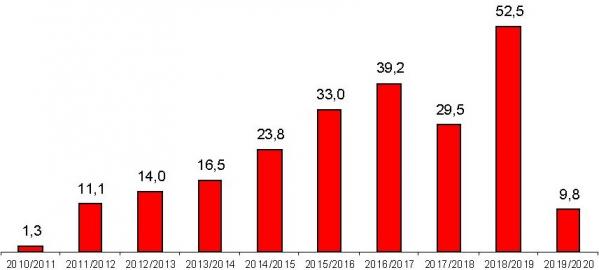

Die Ergebnisentwicklung der FC BAYERN MÜNCHEN AG und des Konzerns wird in den nachfolgenden Grafiken veranschaulicht:

Ergebniskennzahlen

FC BAYERN MÜNCHEN AG

Entwicklung des EBITDA (in Mio. €)

Entwicklung des EBIT (in Mio. €)

Jahresüberschuss nach Steuern (in Mio. €)

FC BAYERN MÜNCHEN AG Konzern

Entwicklung des EBITDA (in Mio. €)

Entwicklung des EBIT (in Mio. €)

Jahresüberschuss nach Steuern (in Mio. €)

Das Jahresergebnis 2019/2020 im Konzern beträgt € 9,8 Mio. gegenüber € 52,5 Mio. im Vorjahr. Die FC BAYERN MÜNCHEN AG erzielte einen Jahresüberschuss von € 5,9 Mio. (VJ € 42,7 Mio.).

Entsprechend ging auch das Konzern-EBIT von € 75,9 Mio. im Vorjahr auf € 17,2 Mio., in der FC BAYERN MÜNCHEN AG von € 59,9 Mio. auf € 11,1 Mio. zurück.

Die Entwicklung dieser beiden Kennzahlen wurde neben den strategischen Entscheidungen betreffend den Lizenzspielerkader entscheidend von den Umsatzrückgängen infolge der Corona-Pandemie beeinflusst.

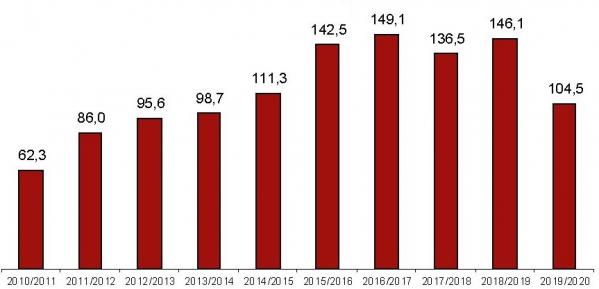

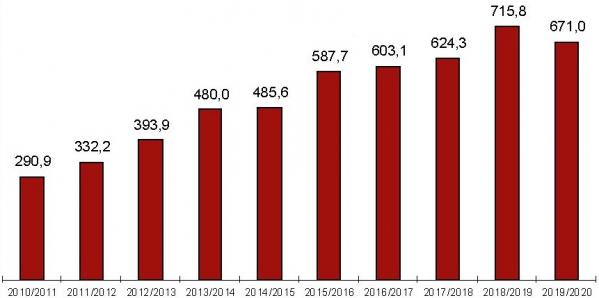

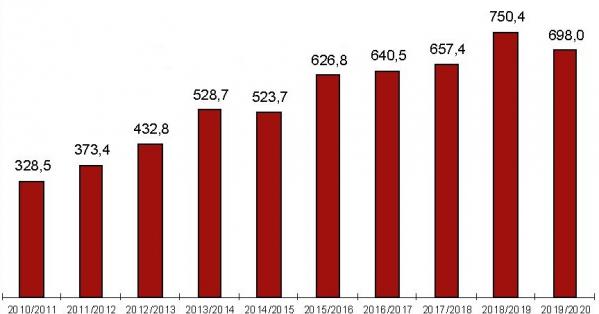

b) Umsatzentwicklung

Die Auswirkungen der Corona-Pandemie zeigen sich deutlich in der Entwicklung der Umsatzerlöse.

Die Umsatzerlöse des FC BAYERN MÜNCHEN AG Konzerns gingen im Geschäftsjahr 2019/2020 von € 739,8 Mio. im Vorjahr auf € 678,3 Mio. zurück. Die sonstigen betrieblichen Erträge sind gegenüber dem Vorjahr von € 10,6 Mio. auf € 19,6 Mio. gestiegen. Die Gesamtleistung des Konzerns ist in Summe von € 750,4 Mio. im Vorjahr auf € 698,0 Mio. gesunken.

Bei der FC BAYERN MÜNCHEN AG sanken die Umsatzerlöse, beeinflusst v.a. von den Corona-bedingten Rückgängen im Spielbetrieb sowie geringeren Transfereinnahmen, von € 707,8 Mio. auf € 654,2 Mio. Die sonstigen betrieblichen Erträge belaufen sich auf € 16,8 Mio. (VJ € 8,0 Mio.).

Die Entwicklung der Gesamtleistung (Umsatz und sonstige betriebliche Erträge) zeigen die folgenden Grafiken:

FC BAYERN MÜNCHEN AG Entwicklung der Gesamtleistung (in Mio. €)

FC BAYERN MÜNCHEN AG Konzern Entwicklung der Gesamtleistung (in Mio. €)

Durch die Unterbrechung des Spielbetriebs und dessen Fortsetzung zwei Monate später ohne Zuschauer gingen die Einnahmen hier um € 26,6 Mio. zurück. Es fehlen die Ticketeinnahmen aus vier Bundesligaspielen und einem Pokalspiel sowie den Spielen in der Champions League ab dem Achtelfinale. Bei den Heimspielen waren bis zur Aussetzung des Spielbetriebes alle Partien ausverkauft.

Im Bereich Werbung (Marketing und Sponsoring) bestehen mit allen Top-Sponsoren langfristige Verträge, was eine weitgehend stabile Ertragssituation garantiert. Auch in diesem Bereich gab es deutliche, Corona-bedingte Umsatzeinbußen, da durch die Spiele ohne Zuschauer bestimmte Werbeleistungen nicht erbracht werden konnten. In Absprache mit den Vertragspartnern werden diese soweit wie möglich in der Folgesaison nachgeholt oder kompensiert. Die entsprechenden Einnahmen waren deshalb im Geschäftsjahr 2019/2020 zurückzuzahlen oder abzugrenzen. Die Umsatzeinbußen konnten durch neue Verträge und höhere Vertragsvolumina weitgehend ausgeglichen werden, so dass annähernd wieder der Vorjahresumsatz erreicht werden konnte.

Die Erlöse im Bereich der medialen Verwertungsrechte resultieren überwiegend aus der zentralen Vermarktung dieser Rechte durch die DFL (Bundesliga) und dem DFB (DFB-Pokal). Infolge der Covid-19-Pandemie konnten die Umsatzerwartungen in der Zentralvermarktung nicht erreicht werden. Zusätzlich wirkt sich die Unterbrechung im DFB-Pokalwettbewerb aus, da das Finale erst im Juli 2020 und somit im folgenden Geschäftsjahr ausgespielt werden konnte.

Der Bereich Handel konnte bis März gegenüber dem Vorjahr zulegen. Die Umsatzausfälle durch die Coronabedingten Shop-Schließungen konnten im E-Commerce sowie durch höhere Einnahmen bei den Lizenzen kompensiert werden.

Die Umsätze im Bereich Allianz Arena resultieren überwiegend aus den Vermarktungserlösen der 106 Logen, dem Pachtverhältnis mit der DO & CO München GmbH sowie aus Parkeinnahmen.

Diese Erlöse sind durch die Beschränkung der Zuschauer bei den letzten fünf Heimspielen in dieser Saison entsprechend anteilig zurückgegangen.

c) Entwicklung der Aufwendungen

Im Geschäftsjahr entwickelten sich die Aufwendungen wie folgt:

| FC BAYERN MÜNCHEN AG Konzern | Aufwendungen 2019 / 2020 | Aufwendungen 2018 / 2019 | Veränderung |

| Materialaufwand | 33,2 Mio. € | 36,6 Mio. € | – 9,3 % |

| Personalaufwand | 339,8 Mio. € | 356,1 Mio. € | – 4,6 % |

| Abschreibungen | 87,3 Mio. € | 70,2 Mio. € | + 24,4 % |

| Übrige Aufwendungen | 221,3 Mio. € | 212,6 Mio. € | + 4,1 % |

| Steuern | 7,2 Mio. € | 22,8 Mio. € | – 68,2 % |

| Gesamt | 688,8 Mio. € | 698,3 Mio. € | – 1,4 % |

| FC BAYERN MÜNCHEN AG | Aufwendungen 2019 / 2020 | Aufwendungen 2018 / 2019 | Veränderung |

| Materialaufwand | 33,9 Mio. € | 37,1 Mio. € | – 8,5 % |

| Personalaufwand | 314,8 Mio. € | 336,2 Mio. € | – 6,4 % |

| Abschreibungen | 69,2 Mio. € | 54,8 Mio. € | + 26,3 % |

| Übrige Aufwendungen | 242,6 Mio. € | 228,5 Mio. € | + 6,2 % |

| Steuern | 5,8 Mio. € | 17,5 Mio. € | – 66,8 % |

| Gesamt | 666,3 Mio. € | 674,1 Mio. € | – 1,2 % |

Der Materialaufwand in der FC BAYERN MÜNCHEN AG für das Merchandising hat sich entsprechend dem Umsatzrückgang bei Fanartikeln leicht reduziert.

Der Personalaufwand im Bereich Lizenzspielbetrieb hat sich gegenüber dem Vorjahr reduziert. Dies lag zum einen an Sonderzahlungen und Einmaleffekten in der Saison 2018/2019 sowie an Verletzungsausfällen und einem temporären Lohnverzicht in der Saison 2019/2020. Der FC BAYERN MÜNCHEN hat auch im vergangenen Geschäftsjahr in die Lizenzmannschaft investiert, neue Spieler verpflichtet, mit Spielern die bestehenden Verträge verlängert und Nachwuchsspieler mit Profiverträgen ausgestattet.

Die Personalkostenquote (Gesamtpersonalaufwand, bezogen auf die Gesamtleistung des Konzerns) bewegt sich mit 48,7 % (VJ 47,5 %) nach wie vor stabil unter 50 %.

Das Abschreibungsvolumen 2019/2020 steigt im Konzern um € 17 Mio. gegenüber dem Vorjahr an. Der überwiegende Anteil resultiert aus neuen Spielertransfers zu Beginn der Saison 2019/2020. Zudem wurden große Investitionen in der Allianz Arena (Beschallung Stadion Innenraum, Gästeparkhaus und Gästeeingang West) fertiggestellt.

Die sonstigen betrieblichen Aufwendungen sind im Konzern per Saldo um 4,2% gestiegen.

Ein wesentlicher Faktor ist hier eine Solidaritätszahlung über € 3 Mio. für die 3. Liga sowie für den Frauenfußball zur Unterstützung der von der Corona-Pandemie betroffenen Clubs.

Im Bereich Werbung und Eigenvermarktung stiegen die Aufwendungen, u.a. durch eine eigene Marketingkampagne zum 120. Geburtstag des FC BAYERN MÜNCHEN.

2. Finanzlage

a) Kapitalstruktur

Die Kapitalstruktur hat sich im Berichtszeitraum wie folgt entwickelt:

| Kapitalstruktur des FC BAYERN MÜNCHEN AG Konzern | 2019 / 2020 | 2018 / 2019 | Veränderung | in Prozent |

| Eigenkapital | 492,2 Mio. € | 497,4 Mio. € | – 5,2 Mio. € | – 1,0 % |

| Rückstellungen | 41,3 Mio. € | 38,8 Mio. € | 2,5 Mio. € | 6,4 % |

| Verbindlichkeiten | 130,1 Mio. € | 128,1 Mio. € | 2,1 Mio. € | 1,6 % |

| Rechnungsabgrenzungsposten | 44,2 Mio. € | 67,5 Mio. € | – 23,4 Mio. € | – 34,6 % |

| Gesamt | 707,8 Mio. € | 731,8 Mio. € | – 24,0 Mio. € | – 3,3 % |

| Kapitalstruktur der FC BAYERN MÜNCHEN AG | 2019 / 2020 | 2018 / 2019 | Veränderung | in Prozent |

| Eigenkapital | 472,8 Mio. € | 481,9 Mio. € | – 9,1 Mio. € | – 1,9 % |

| Rückstellungen | 40,1 Mio. € | 37,9 Mio. € | 2,2 Mio. € | 5,9 % |

| Verbindlichkeiten | 111,5 Mio. € | 107,5 Mio. € | 4,0 Mio. € | 3,7 % |

| Rechnungsabgrenzungsposten | 29,9 Mio. € | 39,4 Mio. € | – 9,5 Mio. € | – 24,2 % |

| Gesamt | 654,3 Mio. € | 666,7 Mio. € | – 12,4 Mio. € | – 1,9 % |

Das Eigenkapital ist im Konzern gegenüber dem Vorjahr um € 5 Mio. auf € 492 Mio. gesunken. Grund hierfür war die im Dezember 2019 geleisteten Dividendenausschüttung an die Aktionäre über € 15 Mio.

Infolge des Abbaus der passiven Rechnungsabgrenzung stieg die Eigenkapitalquote im Konzern von 68,0 % auf 69,5 %, in der der FC BAYERN MÜNCHEN AG blieb sie konstant bei 72,3 %.

Die Verbindlichkeiten im Konzern in Höhe von € 130,1 Mio. (VJ € 128,1 Mio.) resultieren aus der laufenden Geschäftstätigkeit und sind überwiegend kurzfristiger Natur.

Der FC BAYERN MÜNCHEN AG Konzern nimmt die Kapitalmärkte zur Finanzierung des Geschäftsbetriebs nicht in Anspruch und finanziert sich ausschließlich aus Liquiditätsreserven und dem operativen Cash-Flow. Die bei den Geschäftsbanken zur Verfügung stehenden Kreditlinien dienen zur Sicherstellung des laufenden Geschäftsbetriebes und wurden bisher nicht in Anspruch genommen.

b) Investitionsanalyse

Der FC BAYERN MÜNCHEN AG Konzern hat im Geschäftsjahr 2019/2020 € 97,9 Mio. (VJ € 65,9 Mio.) in den Lizenzspielerkader investiert.

Das Investitionsvolumen in Sachanlagen und immaterielle Wirtschaftsgüter außerhalb des Spielerkaders betrug im Geschäftsjahr 2019/2020 € 35,6 Mio. (VJ € 58,5 Mio.).

In der Säbener Straße wurde im Berichtsjahr der Bau des neuen Verwaltungsgebäudes und eines Betriebshofes fertiggestellt, sowie etliche Büros in den Bestandsgebäuden und im Leistungszentrum modernisiert. Zudem wurde die IT-Infrastruktur laufend aktualisiert und insbesondere eine Software für eine FC BAYERN – Virtual Reality Experience produktiv genommen.

Erhebliche Investitionen sind in der Allianz Arena getätigt worden. In dieser Spielstätte wurden zwei große Infrastrukturprojekte, die Fantrennung mit einer neuen Zugangsbrücke zum Stadion und die Errichtung eines neuen Parkhauses abgeschlossen. Diese Maßnahme ist eine wesentliche Zukunftssicherung der Arena, um auch künftig alle Anforderungen internationaler Wettbewerbe und Turniere in Bezug auf Sicherheitsanforderungen erfüllen zu können.

Darüber hinaus wurden die Einrichtungen für die Vorkontrolle sowie Sanitäranlagen auf der Esplanade und in den Parkhäusern erweitert und teils neugebaut. Im Stadioninnenraum wurde eine LED-Effektbeleuchtung installiert und eine Leistungserweiterung der Beschallungsanlage vorgenommen. Zusätzlich wurden weitere Hospitality-Flächen ausgebaut und mit der Modernisierung der WLAN-Infrastruktur begonnen.

Zudem wurden im Geschäftsjahr 2019/2020 mit der Modernisierung des FC Bayern Museums und des Megastores in der Allianz Arena begonnen.

c) Liquiditätsanalyse

Der Konzern verfügt zum Bilanzstichtag 30.06.2020 über eine freie Liquidität von € 131,0 Mio. (VJ € 159,3 Mio.) und weist damit gerade vor dem Hintergrund des schwierigen Umfelds in der CoronaPandemie eine solide Liquiditätsreserve aus.

Der Konzern hat aus der laufenden Geschäftstätigkeit einen operativen Cash-Flow in Höhe von € 49,0 Mio. (VJ € 55,9 Mio.) generiert.

Im Cash-Flow aus der Finanzierungstätigkeit € – 15,2 Mio., (Vorjahr € – 12,4 Mio.) spiegelt sich mit € 15 Mio. die Dividendenzahlung wider, davon 75 % an den FC BAYERN MÜNCHEN EV.

Der Cash-Flow aus Investitionstätigkeit € – 62,2 Mio. (Vorjahr € – 104,9 Mio.) wird stark von den Transfers geprägt.

Insbesondere infolge der getätigten Investitionen und der Corona-bedingten Umsatzrückgänge sank der Finanzmittelfond, die Summe der liquiden Mittel im Umlaufvermögen, von € 159,3 Mio. auf € 131,0 Mio. Auf die FC BAYERN MÜNCHEN AG entfallen hiervon € 107,3 Mio. (VJ € 120,4 Mio.).

3. Vermögenslage

Die Bilanzsumme des FC BAYERN MÜNCHEN AG Konzerns hat sich zum 30.06.2020 gegenüber dem Vorjahresstichtag um € 24 Mio. auf € 708 Mio. reduziert.

Das Vermögen setzt sich aus den folgenden Positionen zusammen:

| Vermögen des FC BAYERN MÜNCHEN AG Konzern | 2019 / 2020 | 2018 / 2019 | Veränderung | in Prozent |

| Sonstige immaterielle Wirtschaftsgüter | 1,4 Mio. € | 1,1 Mio. € | 0,3 Mio. € | 27,8 % |

| Lizenzspieler inkl. Anzahlungen | 160,9 Mio. € | 154,4 Mio. € | 6,5 Mio. € | 4,2 % |

| Sachanlagen | 303,3 Mio. € | 293,7 Mio. € | 9,6 Mio. € | 3,3 % |

| Finanzanlagen | 0,3 Mio. € | 15,4 Mio. € | – 15,1 Mio. € | – 97,7 % |

| Vorräte | 10,9 Mio. € | 10,5 Mio. € | 0,3 Mio. € | 3,3 % |

| Forderungen u. sonst. Vermögensgenstände | 94,0 Mio. € | 90,8 Mio. € | 3,3 Mio. € | 3,6 % |

| Liquide Mittel | 131,0 Mio. € | 159,3 Mio. € | – 28,4 Mio. € | – 17,8 % |

| Übrige | 6,1 Mio. € | 6,6 Mio. € | – 0,6 Mio. € | – 8,6 % |

| Gesamt | 707,8 Mio. € | 731,8 Mio. € | – 24,0 Mio. € | – 3,3 % |

| Vermögen der FC BAYERN MÜNCHEN AG | 2019 / 2020 | 2018 / 2019 | Veränderung | in Prozent |

| Sonstige immaterielle Wirtschaftsgüter | 1,1 Mio. € | 0,6 Mio. € | 0,5 Mio. € | 85,9 % |

| Lizenzspieler inkl. Anzahlungen | 160,9 Mio. € | 154,4 Mio. € | 6,5 Mio. € | 4,2 % |

| Sachanlagen | 53,1 Mio. € | 47,7 Mio. € | 5,3 Mio. € | 11,1 % |

| Finanzanlagen | 232,1 Mio. € | 246,0 Mio. € | – 13,9 Mio. € | – 5,7 % |

| Vorräte | 10,8 Mio. € | 10,4 Mio. € | 0,3 Mio. € | 3,0 % |

| Forderungen u. sonst. Vermögensgenstände | 83,9 Mio. € | 81,1 Mio. € | 2,8 Mio. € | 3,4 % |

| Liquide Mittel | 107,3 Mio. € | 120,4 Mio. € | – 13,1 Mio. € | – 10,8 % |

| Übrige | 5,2 Mio. € | 6,1 Mio. € | – 0,9 Mio. € | – 14,8 % |

| Gesamt | 654,3 Mio. € | 666,7 Mio. € | – 12,4 Mio. € | – 1,9 % |

Das Anlagevermögen ist in den Bereichen immaterielle Vermögensgegenstände und Sachanlagen infolge der getätigten Transfers in den Lizenzspielerkader sowie die weiteren Investitionen, vor allem in der Allianz Arena, gestiegen. Die sich in den Finanzanlagen befundenen Wertpapiere wurden im März 2020 liquidiert.

IV. Gesamtaussage zur Ertrags-, Finanz- und Vermögenslage und zum Geschäftsverlauf

Die Unterbrechung des Spielbetriebs und dessen spätere Fortsetzung ohne Zuschauer hatten deutliche Auswirkungen auf die Ertrags-, Finanz- und Vermögenslage des Konzerns.

Trotzdem konnten mit einem Jahresüberschuss von € 9,8 Mio. im FC BAYERN MÜNCHEN AG Konzern und € 5,9 Mio. in der FC BAYERN MÜNCHEN AG positive Jahresergebnisse für das Geschäftsjahr 2019/2020 erreicht werden. Vor dem Hintergrund wesentlicher Finanz- und Vermögenskennzahlen der Bilanz zum 30.06.2020 sieht der Vorstand die FC BAYERN MÜNCHEN AG für die anstehenden Herausforderungen, insbesondere durch die Corona-Pandemie, gut aufgestellt.

C. Prognose-, Chancen- und Risikobericht

I. Prognosebericht

1. Voraussichtliche Entwicklung der wirtschaftlichen Rahmenbedingungen

Aufgrund der gegenwärtigen Corona-Pandemie ist die Entwicklung der wirtschaftlichen Rahmenbedingungen für den Profifußball national und international schwer zu beurteilen. Selbst wenn ein geeigneter Impfstoff gegen Covid-19 gefunden wird, ist es schwer abschätzbar, bis wann die Folgen der starken Einschränkungen des öffentlichen Lebens auf das wirtschaftliche Umfeld abgefangen werden können. Ausschlaggebend wird sein, ab wann ein regulärer Spielbetrieb mit Zuschauern wieder möglich sein wird.

Der Vorstand geht für das Geschäftsjahr 2020/2021 davon aus, dass der Spielbetrieb zu Beginn der Hinrunde der Saison 2020/2021 nicht mit Zuschauern stattfinden wird. Im Verlauf der Saison plant der Vorstand mit Zuschauern im Stadion, aber im erheblich eingeschränkten Umfang. Der Vorstand hat hierzu ein Konzept zur Wiederzulassung von Zuschauern in reduzierter Form erarbeitet. Diese Form des Sonderspielbetriebes soll unabhängig von der Entwicklung medizinischer Konzepte zur Bekämpfung von Covid-19 eine Möglichkeit bieten, unter Beachtung von Hygienevorschriften den Zuschauereinlass wieder zu ermöglichen.

2. Voraussichtliche Entwicklung der Ertragslage

Der Vorstand erwartet unter der Voraussetzung eines Spielbetriebs ohne Zuschauer in der Hinrunde für das Geschäftsjahr 2020/2021 einen Umsatzrückgang von mindestens 15-20%.

Die Umsatzerlöse im Spielbetrieb werden abhängig von der Dauer eines nur eingeschränkt möglichen Spielbetriebs erheblich zurückgehen. Für die Saison 2020/2021 ist der FC BAYERN MÜNCHEN wieder für die UEFA Champions League qualifiziert und hat damit einen wesentlichen Einnahmefaktor im Spielbetrieb gelegt, wobei auch bei diesen Spielen die Zuschauereinnahmen aus der Gruppenphase voraussichtlich fehlen oder deutlich reduziert sein werden.

Auch im Bereich Sponsoring und sonstige Werbeerlöse sowie in der medialen Vermarktung muss mit einer deutlich reduzierten Einnahmesituation gerechnet werden. Der FC BAYERN MÜNCHEN ist genauso wie die ganze Bundesliga bei einem eingeschränkten Spielbetrieb nicht in der Lage, das ganze Leistungsspektrum zu erbringen.

Gleichwohl bewährt sich die langjährige stabile und vertrauensvolle Zusammenarbeit auf der Basis meist langfristig abgeschlossener Verträge, die partnerschaftliche Lösungen im Sponsoring ermöglichen.

Der FC BAYERN MÜNCHEN bietet seinen Partnern national und international eine Kommunikationsplattform, um deren Reichweite zu erweitern. Diese wird stetig weiterentwickelt und damit für Partner immer wertvoller. Dies eröffnet Chancen bei der Verlängerung von Verträgen oder aber durch die Etablierung neuer regionaler Partnerschaften durch die Tochtergesellschaften in Asien und Amerika.

Im Handel wird mit einem Umsatzrückgang von bis zu 10 % gerechnet, wobei sich hier die große und treue Fanbasis als stabilisierender Faktor zeigt.

Die Entwicklung der Personalkosten und der Abschreibungen hängen im Wesentlichen von den Transferentscheidungen ab, die in der Sommertransferperiode getroffen werden.

Bei den sonstigen betrieblichen Aufwendungen erwartet der Vorstand für das kommende Geschäftsjahr keinen Anstieg des Ausgabenniveaus. Vielmehr werden als Reaktion auf die gegenwärtige wirtschaftliche Entwicklung in allen Geschäftsbereichen Einsparungspotentiale ermittelt und umgesetzt.

Dies wird aber den prognostizierten Umsatzrückgang nur zu einem Teil ausgleichen können, weshalb für das Geschäftsjahr 2020/2021 auch ein starker Rückgang des EBIT erwartet wird.

3. Voraussichtliche Entwicklung der Finanzlage

Ob sich für den Leistungsindikator Cash-Flow das Grundprinzip des FC BAYERN MÜNCHEN einer einnahmenorientierten Ausgabepolitik auch für das Geschäftsjahr 2020/2021 weiterverfolgen lässt, wird wesentlich von der Entwicklung der gegenwärtigen Covid-19-Pandemie abhängen. Alle Investitionen in den Spielerkader und in die Infrastruktur werden vor diesem Hintergrund bewertet und beurteilt.

Infolge des erwarteten Umsatzrückganges und unter Berücksichtigung anstehender Transfertätigkeiten rechnet der Vorstand für das Geschäftsjahr 2020/2021 mit einem negativen Cash Flow.

4. Voraussichtliche Entwicklung der Vermögenslage

Die Entwicklung der Vermögenslage im Geschäftsjahr 2020/2021 wird von dem erwarteten Umsatzrückgang sowie von den Transfer- und Investitionsentscheidungen determiniert.

Der Vorstand erwartet eine tendenzielle, vorübergehende Verschlechterung der Kennzahlen zur Vermögenslage.

5. Gesamtaussage zur voraussichtlichen Entwicklung

Insgesamt geht der Vorstand in diesem schwierigen Umfeld von einer Verschlechterung der Ertrags-, Finanz- und Vermögenslage aus: Trotzdem hält der Vorstand auf der Grundlage der vorhandenen Erkenntnisse und Informationen die bestehenden Risiken für beherrschbar und sieht keine Gefährdung für den Fortbestand des FC BAYERN MÜNCHEN AG Konzerns.

II. Chancen- und Risikobericht

1. Umfeld- und Branchenrisiken

Umfeld- und Branchenrisiken sind dadurch gekennzeichnet, dass sie vom Unternehmen nicht direkt beeinflusst werden können. Die grundsätzlich bestehenden, branchenspezifischen Risiken werden durch den Ausbruch der Corona-Pandemie als unvorhersehbares gesamtwirtschaftliches Ereignis verstärkt. Hierdurch sind neue Gefährdungspotentiale entstanden. Während der deutsche und der europäische Fußballmarkt sich bisher weitgehend unabhängig von den allgemeinen Schwankungen der Wirtschaft entwickeln konnte, bewirkte die Corona-Pandemie starke Einschränkungen des öffentlichen und wirtschaftlichen Lebens und damit einhergehend große Auswirkungen auf die Weltwirtschaft. Dies schlägt sich auch massiv im wirtschaftlichen Umfeld des Fußballs nieder.

Das durch die Pandemie erlassene Verbot von Großveranstaltungen führt bei den Clubs zu erheblichen Einschränkungen der Vermarktungsmöglichkeiten. Die Auswirkungen auf TV-, Sponsoring- und Ticketeinnahmen wird bei länger anhaltender Dauer die wirtschaftliche Existenz vieler nationaler und internationaler Clubs gefährden. Daraus könnten sich weitgehende Veränderungen bestehender Wettbewerbe ableiten.

Ob bereits zur Rückrunde der Saison 2020/2021 tatsächlich ein Spielbetrieb mit wenigen Zuschauern, und ab wann Spiele in dem bisher gewohnten Umfang mit Zuschauern im Stadion wieder durchgeführt werden können, ist vom zukünftigen Infektionsgeschehen und von politischen Entscheidungen abhängig.

Sofern auch in der Rückrunde keine Zuschauer in den Stadien zugelassen werden, muss mit weiter reduzierten Einnahmen aus dem Spielbetrieb (Zuschauereinnahmen), Sponsoring sowie aus den Erlösen aus der TV- und Werbevermarktung gerechnet werden.

Hohe Transferausgaben und langfristige Arbeitsverträge mit Lizenzspielern sind Ursache dafür, dass die größten Aufwandsbereiche im Unternehmen, die Personalkosten und Abschreibungen auf das Spielervermögen, kurzfristig kaum beeinflusst werden können. Damit kann der FC BAYERN MÜNCHEN – Konzern nur eingeschränkt flexibel auf geänderte Marktumfeldbedingungen reagieren.

Das Kerngeschäft der Allianz Arena München Stadion GmbH basiert auf Heimspielen des FC BAYERN MÜNCHEN, und hier vor allem auf der Vermarktung der Logen und den Pachteinnahmen des Caterers im Stadion. Bei Spielen ohne Zuschauer fällt ein großer Teil dieser spieltagsbezogenen Einnahmen ersatzlos weg.

Auch wenn wieder Zuschauer zu den Heimspielen zugelassen sind, besteht das Risiko, dass einzelne Logenmieter infolge der Corona-Pandemie ihr Logenmietverhältnis nicht fortsetzen können und es deshalb zu Einnahmeausfällen kommt.

Der Vorstand sieht die Risiken bei temporärer Dauer der Corona-Pandemie als beherrschbar an.

2. Leistungswirtschaftliche Risiken

Ein leistungswirtschaftliches Risiko liegt vor, wenn es in unternehmensinternen, operativen Prozessen begründet ist.

Das wesentliche leistungswirtschaftliche Risiko besteht im Nichterreichen der angestrebten sportlichen Ziele. Die Struktur des Spielerkaders des FC BAYERN MÜNCHEN ist auf die Teilnahme im internationalen Wettbewerb ausgerichtet. Eine Nichtteilnahme bzw. ein vorzeitiges Ausscheiden in der Gruppenphase der UEFA Champions League führt unmittelbar zum Ausfall von Einnahmen, die nur teilweise zu kompensieren sind. Diese Risiken sind nur in einer gewissen Bandbreite beeinflussbar. Der FC BAYERN MÜNCHEN AG Konzern besitzt allerdings eine gut verteilte Einnahmenstruktur, die in bestimmten Bereichen auch kurz- und mittelfristig unabhängig von sportlichen Erfolgen ist.

Im Rahmen des Abschlusses neuer Spielerverträge wird dem Risiko einer Nichtteilnahme an der UEFA Champions League durch entsprechende Anpassungsmechanismen Rechnung getragen und damit eine Verbesserung des Chancen-/Risiko-Verhältnisses erreicht.

Der Vorstand sieht die leistungswirtschaftlichen Risiken als beherrschbar an.

3. Personal- und Strategierisiken

Die Risikogruppe umfasst Risiken aus dem Bereich Personal- und generelle Unternehmensstrategie.

Die mittel- und langfristige Personalpolitik im Spielerkader aber auch bei allen übrigen tragenden Mitarbeitern des Konzerns ist ein integraler Bestandteil der Unternehmensstrategie des FC BAYERN MÜNCHEN. Der sportliche Erfolg ist nahezu ausschließlich von der persönlichen Leistung der Lizenzspieler abhängig. Formkrisen oder Verletzungen einzelner Spieler können vom Management jedoch nicht verhindert werden. Um die sportliche Leistungsfähigkeit auf dem obersten Niveau zu halten, die es auch in Zukunft erlaubt, nicht nur in der Bundesliga an der Spitze zu bleiben, sondern auch im europäischen Vergleich in der UEFA Champions League bestehen zu können, muss fortwährend in den Kader investiert werden. Die Refinanzierung dieser Aufwendungen bedingt jedoch ein Wechselspiel von sportlichem Erfolg und der Akquise neuer Erlösquellen.

Risiken aus falschen Transferentscheidungen werden durch intensives Scouting und sportmedizinische Analysen vor der Verpflichtung von Spielern begrenzt. Im laufenden Spielbetrieb wird durch ein optimiertes Trainings- und Rehabilitationsumfeld eine optimale Leistungsentwicklung gefördert.

Ein längerfristiger Ausfall eines Leistungsträgers kann nur innerhalb enger zeitlicher Transferfenster ersetzt werden. Diesem Risiko wird durch die qualitativ hochwertige, breite Besetzung des Spielerkaders begegnet.

Insgesamt geht der Vorstand aus den genannten Gründen davon aus, dass Personal- und Strategierisiken die Entwicklung des Konzerns nicht negativ beeinflussen werden.

4. Finanzwirtschaftliche Risiken

Als finanzwirtschaftliche Risiken wurden das Liquiditätsrisiko und das Ausfallrisiko identifiziert.

Diese Risken werden für die kommende Saison 2020/2021 verstärkt durch die Folgen der Covid-19-Pandemie.

Bei Spielen ohne Zuschauer oder auch mit Einschränkungen führen die hierdurch verursachten Umsatzrückgänge auch zu einer erheblichen Reduzierung der Liquiditätszuflüsse. Je länger sich diese Einschränkungen fortsetzen, desto wichtiger wird es, Gegenmaßnahmen zu ergreifen.

Im Sponsoring bestehen langjährige Partnerschaften mit großen deutschen und internationalen Unternehmen und mit überwiegend langjährig laufenden Verträgen. Der Ausfall eines Topsponsors kann – ohne Möglichkeit der Beeinflussung durch den Konzern – zu zusätzlichen ungeplanten Erlösminderungen führen.

Aufgrund der volatilen Einnahmesituation infolge der Corona-Pandemie stellen hochdotierte, langfristige Arbeitsverträge mit Lizenzspielern ein Risiko dar. Bei einem starken Umsatzrückgang kann der Club nur bei neuen Vertragsabschlüssen direkt auf die veränderte Einnahmesituation reagieren. Eine Änderung bei bestehenden Vertragsverhältnissen durch Vertragsanpassung ist schwierig, ebenso wie der Abbau von Personalkosten durch Transfers. Der Vorstand hat bisher bei personellen Entscheidungen im Lizenzspielerbereich eine einnahmeorientierte Ausgabenpolitik verfolgt und wird auf die aktuelle Lage mit noch größerer Sensitivität reagieren.

Der FC BAYERN MÜNCHEN AG Konzern trägt das Betriebsrisiko der Allianz Arena. Solange auf Grund der Einschränkungen des öffentlichen Lebens die Spiele ohne Zuschauer stattfinden müssen, fehlen der Allianz Arena München Stadion GmbH die wichtigsten Einnahmenquellen. Für einen bestimmten Zeitraum kann dies die Stadionbetriebsgesellschaft mit der bestehenden Liquidität überbrücken, danach müsste die FC BAYERN MÜNCHEN AG als alleiniger Gesellschafter die Finanzierung der Allianz Arena unterstützen, um mit den notwendigen Wartungs- und Instandhaltungsmaßnahmen den Spielbetrieb sicherzustellen.

Auf Grund seiner langjährig aufgebauten, soliden Finanz- und Kapitalstruktur sieht der Vorstand den Geschäftsbetrieb des FC BAYERN MÜNCHEN, insbesondere den Unterhalt seiner Mannschaften und Spielstätten, für die Saison 2020/2021 gesichert. Bis aber die Folgen der Pandemie überwunden sind, wird der Vorstand in seinen unternehmerischen Entscheidungen diese gestiegenen finanzwirtschaftlichen Risiken berücksichtigen müssen. Alle Investitionen in den Kader, in die Infrastruktur oder in sonstigen Bereichen des Clubs werden vor diesem Hintergrund speziell bewertet und auf ihre Notwendigkeit überprüft. Aufschiebbare Investitionen werden auf spätere Zeitpunkte terminiert. Durch die laufende Analyse der wirtschaftlichen Entwicklung und deren mögliche Auswirkungen auf die finanzielle Situation des Konzerns sowie durch geeignete finanzwirtschaftliche Maßnahmen wird sichergestellt, dass auch bei länger als erwartet andauernden Einschränkungen des öffentlichen Lebens jederzeit eine ausreichende Liquidität gegeben ist.

Der Vorstand sieht deshalb auch in der durch die Corona-Pandemie geprägten Zeit die finanzwirtschaftlichen Risiken als beherrschbar an.

5. Chancen

Der FC BAYERN MÜNCHEN AG Konzern hat sich in Jahrzehnten wirtschaftlich erfolgreicher Aufbauarbeit eine der stärksten Marken im Sportumfeld erarbeitet, unterhält eine sportlich auf höchstem europäischem Niveau agierende Mannschaft und hat eine Fußballarena errichtet, die die Vermarktung und Präsentation dieser Mannschaft ermöglicht. Diese Ausgangsposition, vereint mit den Vorgaben des Financial Fair Plays, gewähren dem Konzern komparative Vorteile gegenüber den übrigen nationalen Wettbewerbern. Eine weitere Verbesserung der Wettbewerbssituation im nationalen Umfeld ist kaum mehr möglich.

Eine Folge der Corona-Pandemie sind stark geänderte Rahmenbedingungen im Transfermarkt. Durch die eingeschränkte Einnahmensituation vieler Clubs ist bereits jetzt die Zurückhaltung bei den Transferaktivitäten mit deutlich geringeren Transfervolumina erkennbar. Auswirkungen auf Beraterhonorare und insbesondere Spielergehälter sind denkbar, heute aber noch nicht abschätzbar. Die neu entfachte Diskussion um die Deckelung von Spielergehältern ist sicherlich eine Folge der aktuellen Einnahmekrise der Klubs und stellt für die Zukunft eine nachhaltige Chance bei der Eingrenzung des Wachstums der Gehälter dar.

Große Chancen und grundsätzlich auch die sportliche Notwendigkeit sieht der FC BAYERN MÜNCHEN in der Förderung und eigenen Ausbildung von jungen Fußballspielern. Unabhängig davon, ob sie später gut ausgebildet in der eigenen Lizenzmannschaft oder aber bei anderen Clubs weltweit zum Einsatz kommen, sind die jungen Talente ein wesentlicher Bestandteil der langfristigen Kader- und Transferstrategie. Auch der verstärkte Einsatz von Nachwuchsspielern ist für den FC BAYERN MÜNCHEN eine Antwort auf die wirtschaftlichen Herausforderungen. Die Investitionen der vergangenen Jahre zeigen hier erste Früchte und geben die Möglichkeit zur Verbreiterung des Lizenzspielerkaders auf einem niedrigeren Kostenniveau.

Das 30 Hektar große Nachwuchsleistungszentrum FC BAYERN Campus ist ein moderner Stützpunkt für die U9 bis U19-Jugendmannschaften sowie der Frauenmannschaften und die Basis für die ambitionierte Ausbildungsarbeit des FC BAYERN MÜNCHEN. Hier werden auf der Basis eines Dreisäulenprinzips, bestehend aus fußballerischer Förderung, schulischer Begleitung und der Formung von Persönlichkeiten, wesentliche Bausteine für die Nachhaltigkeit des FC BAYERN MÜNCHEN gesetzt. Neben der sportlichen Ausbildung ist eine enge Zusammenarbeit mit Pädagogen und Schulen vorgesehen, auch um der sozialen Verantwortung des Clubs für seine Nachwuchsspieler gerecht zu werden. Im Internat werden bis zu 39 Jugendliche umfassend betreut. Diese intensive und mit hohem finanziellem Einsatz geführte Nachwuchsentwicklung wird als große Chance gesehen, unabhängig von den ausufernden Transfermärkten eigene Spieler an die Lizenzspielermannschaft heranzuführen. Darüber hinaus konnte das Ergebnis aus Transfers seit der Eröffnung in der Saison 2017/2018 jährlich gesteigert werden, sodass sich hieraus eine zusätzliche Erlösquelle entwickelte.

In dem aktuell schwierigen wirtschaftlichen Umfeld bewährt sich als stabile Basis für den FC BAYERN MÜNCHEN die starke Ausstrahlung der Marke und die große Unterstützung seiner Fans, die sich in Umfragen und Marktstudien zeigt. Gerade jetzt ist sich der Vorstand der Bedeutung dieses stabilen Fundaments bewusst und pflegt weiterhin den regelmäßigen Austausch mit den eigenen Fangruppierungen und wirtschaftlichen Partnern.

Die Präsenz mit eigenen Tochtergesellschaften in den strategischen Regionen Asien und Amerika unterstützt die Sponsoringpartner bei ihren internationalen Marketingaktivitäten und erleichtert zudem der FC BAYERN MÜNCHEN AG die Erschließung neuer Märkte sowie die Akquise von neuen regionalen und globalen Partnern.

6. Ergebnis der Risikoanalyse aus Sicht des Vorstands

In der aktuellen Corona-Pandemie, der hierdurch angespannten Lage der Weltwirtschaft und den damit verbundenen Auswirkungen auf das Fußballumfeld erweist sich die gesunde wirtschaftliche Situation des FC BAYERN MÜNCHEN AG Konzern als ein stabiles Fundament zur Verfolgung der ambitionierten sportlichen Ziele.

Der Vorstand bewertet laufend die Situation neu, bezieht die jeweils aktuelle Lage als wesentliche Grundlage in seine Entscheidungsprozesse ein und wird auf die Herausforderungen der aktuellen Pandemielage mit angepassten Maßnahmen reagieren.

Wenn die Corona-Pandemie zumindest mittelfristig unter Kontrolle gebracht wird, sieht der Vorstand in der Gesamtbetrachtung keine unternehmensbedrohenden Risiken für die mittelfristige Entwicklung des FC BAYERN MÜNCHEN AG Konzerns und der Muttergesellschaft, der FC BAYERN MÜNCHEN AG.

D. Schlusserklärung zum Bericht über die Beziehungen zu verbundenen Unternehmen (Abhängigkeitsbericht), § 312 Abs. 3 Satz 3 AktG

Die FC BAYERN MÜNCHEN AG hat bei den im Bericht über die Beziehungen zu verbundenen Unternehmen aufgeführten Rechtsgeschäften nach den Umständen, die uns im Zeitpunkt ihrer Vornahme bekannt waren, bei jedem Rechtsgeschäft eine angemessene Gegenleistung erhalten. Sie hat Maßnahmen i. S. v. § 312 AktG weder getroffen noch unterlassen.

München, 07.08.2020

FC BAYERN MÜNCHEN AG

Der Vorstand

Bilanz zum 30.06.2020

Aktiva

| 30.06.2020 | 30.06.2019 | ||

| € | € | € | |

| A. ANLAGEVERMÖGEN | |||

| I. IMMATERIELLE VERMÖGENSGEGENSTÄNDE | |||

| 1. Entgeltlich erworbene Konzessionen, gewerbliche Schutzrechte und ähnliche Rechte und Werte sowie Lizenzen an solchen Rechten und Werten | 1.120.552,00 | 602.798,00 | |

| 2. Entgeltlich erworbene Spielerwerte | 160.924.547,50 | 102.789.341,50 | |

| 3. Geleistete Anzahlungen | 0,00 | 162.045.099,50 | 51.600.000,00 |

| II. SACHANLAGEN | |||

| 1. Grundstücke, grundstücksgleiche Rechte und Bauten, einschließlich der Bauten auf fremden Grundstücken | 35.171.446,00 | 35.849.887,00 | |

| 2. Andere Anlagen, Betriebs- und Geschäftsausstattung | 11.322.428,00 | 11.846.865,00 | |

| 3. Geleistete Anzahlungen und Anlagen im Bau | 6.567.351,26 | 53.061.225,26 | 43.471,61 |

| III. FINANZANLAGEN | |||

| 1. Anteile an verbundenen Unternehmen | 232.068.660,98 | 230.996.741,09 | |

| 2. Beteiligungen | 25.000,00 | 25.000,00 | |

| 3. Wertpapiere des Anlagevermögens | 0,00 | 232.093.660,98 | 15.000.697,85 |

| B. UMLAUFVERMÖGEN | |||

| I. VORRÄTE | |||

| Waren | 10.762.034,57 | 10.445.578,09 | |

| II. FORDERUNGEN UND SONSTIGE VERMÖGENSGEGENSTÄNDE | |||

| 1. Forderungen aus Lieferungen und Leistungen | 75.008.952,18 | 75.414.154,22 | |

| 2. Forderungen gegen verbundene Unternehmen | 558.291,60 | 763.204,76 | |

| 3. Forderungen gegen Unternehmen mit denen ein Beteiligungsverhältnis besteht | 371.921,29 | 0,00 | |

| 4. Sonstige Vermögensgegenstände | 7.920.625,67 | 83.859.790,74 | 4.889.480,81 |

| III. KASSENBESTAND, GUTHABEN BEI KREDITINSTITUTEN UND SCHECKS | 107.298.606,15 | 120.355.052,00 | |

| C. RECHNUNGSABGRENZUNGSPOSTEN | 2.339.369,34 | 2.217.422,20 | |

| D. AKTIVER UNTERSCHIEDSBETRAG AUS DER VERMÖGENSVERRECHNUNG | 2.877.764,00 | 3.909.209,00 | |

| 654.337.550,54 | 666.748.903,13 | ||

|

PASSIVA |

|||

| 30.06.2020 | 30.06.2019 | ||

| € | € | € | |

| A. EIGENKAPITAL | |||

| I. GEZEICHNETES KAPITAL | 30.000.000,00 | 30.000.000,00 | |

| II. KAPITALRÜCKLAGE | 307.104.530,47 | 307.104.530,47 | |

| III. GEWINNRÜCKLAGEN | |||

| Andere Gewinnrücklagen | 129.821.305,93 | 102.168.277,34 | |

| IV. BILANZGEWINN | 5.922.886,35 | 472.848.722,75 | 42.653.028,59 |

| B. RÜCKSTELLUNGEN | |||

| 1. Rückstellungen für Pensionen und ähnliche Verpflichtungen | 9.166.434,01 | 7.700.097,37 | |

| 2. Steuerrückstellungen | 5.733.792,95 | 5.695.277,93 | |

| 3. Sonstige Rückstellungen | 25.234.114,00 | 40.134.340,96 | 24.495.205,00 |

| C. VERBINDLICHKEITEN | |||

| 1. Erhaltene Anzahlungen auf Bestellungen | 5.080.000,00 | 9.520.773,96 | |

| 2. Verbindlichkeiten aus Lieferungen und Leistungen | 52.414.055,44 | 46.760.238,75 | |

| 3. Verbindlichkeiten gegenüber verbundenen Unternehmen | 1.471.253,62 | 4.909.854,42 | |

| 4. Verbindlichkeiten gegenüber Unternehmen, mit denen ein Beteiligungsverhältnis besteht | 0,00 | 74.079,42 | |

| 5. Sonstige Verbindlichkeiten | 52.538.429,75 | 111.503.738,81 | 46.282.606,16 |

| – davon aus Steuern: € 13.420.820,24 (Vorjahr: € 33.512.578,23) | |||

| – davon im Rahmen der sozialen Sicherheit: € 0,00 (Vorjahr: € 5.620,41) | |||

| D. RECHNUNGSABGRENZUNGSPOSTEN | 29.850.748,02 | 39.384.933,72 | |

| 654.337.550,54 | 666.748.903,13 | ||

Gewinn- und Verlustrechnung für die Zeit vom 01.07.2019 bis 30.06.2020

| 2019/2020 € |

2018/2019 € |

|

| 1. Umsatzerlöse | 654.204.610,14 | 707.800.564,59 |

| 2. Sonstige betriebliche Erträge | 16.815.999,18 | 8.032.109,84 |

| – davon aus Währungsumrechnung € 153.973,63 (Vj.: € 204.122,95) | ||

| 3. Materialaufwand | ||

| a) Aufwendungen für bezogene Waren | 32.789.046,43 | 34.968.848,05 |

| b) Aufwendungen für bezogene Leistungen | 1.154.773,88 | 2.144.974,50 |

| 4. Personalaufwand | 33.943.820,31 | 37.113.822,55 |

| a) Löhne und Gehälter | 302.991.446,78 | 326.600.345,59 |

| b) Soziale Abgaben und Aufwendungen für Altersversorgung und für Unterstützung | 11.784.189,14 | 9.639.793,98 |

| – davon für Altersversorgung € 2.684.334,17 (Vj.: € 2.738.777,79) | ||

| 314.775.635,92 | 336.240.139,57 | |

| 5. Abschreibungen auf immaterielle Vermögensgegenstände des Anlagevermögens und Sachanlagen | 69.192.361,97 | 54.763.058,80 |

| 6. Sonstige betriebliche Aufwendungen | 241.961.650,74 | 227.808.804,39 |

| – davon aus Währungsumrechnung € 163.431,37 (Vj: € 35.042,62) | ||

| 7. Erträge aus Beteiligungen | 917.505,71 | 878.445,93 |

| – davon aus verbundenen Unternehmen € 540.000,00 (Vj.: € 350.000,00) | ||

| 8. Erträge aus anderen Wertpapieren und Ausleihungen des Finanzanlagevermögens | 53.995,49 | 0,00 |

| – davon aus verbundenen Unternehmen: € 0,00 (Vj.: € 0,00) | ||

| 9. Sonstige Zinsen und ähnliche Erträge | 236.574,13 | 46.147,44 |

| – davon aus Abzinsung, bzw. Aufzinsung: € 233.948,67 (Vj.: € 27.174,85) | ||

| 10. Abschreibungen auf Finanzanlagen und auf Wertpapiere des Umlaufvermögens | 5.184,11 | 4.747,41 |

| 11. Zinsen und ähnliche Aufwendungen | 611.637,53 | 636.897,49 |

| – davon aus Abzinsung, bzw. Aufzinsung € 562.006,78 (Vj.: € 636.800,40) | ||

| 12. Steuern vom Einkommen und vom Ertrag | 5.346.697,18 | 17.386.704,74 |

| 13. Ergebnis nach Steuern | 6.391.696,89 | 42.803.092,85 |

| 14. Sonstige Steuern | 468.810,54 | 150.064,26 |

| 15. Jahresüberschuss | 5.922.886,35 | 42.653.028,59 |

JAHRESABSCHLUSS ZUM 30.06.2020

Anhang

A. Angaben zur Identifikation

| Firmenname laut Registergericht: | FC Bayern München AG |

| Firmensitz laut Registergericht: | München |

| Registereintrag: | Handelsregister |

| Registergericht: | München |

| Register-Nr.: | HRB 140475 |

B. Inhalt und Gliederung des Jahresabschlusses

Der Jahresabschluss für das Geschäftsjahr 2019/2020 zum 30.06.2020 (01.07.2019-30.06.2020) wird nach den Vorschriften des deutschen Handelsgesetzbuches aufgestellt. Zudem sind die ergänzenden Bestimmungen des Aktiengesetzes zu beachten.

Die Gesellschaft ist eine große Kapitalgesellschaft i.S.v. § 267 Abs. 3 HGB.

Für die Darstellung der Gewinn- und Verlustrechnung wird das Gesamtkostenverfahren gewählt.

Die Untergliederung der Position A. I. „Immaterielle Vermögensgegenstände“ wird um den Posten „Entgeltlich erworbene Spielerwerte“ erweitert.

C. Bilanzierungs- und Bewertungsmethoden

Es wird von der Fortführung der Unternehmenstätigkeit ausgegangen. Tatsächliche und rechtliche Gegebenheiten stehen dem nicht entgegen.

Die Vermögensgegenstände des immateriellen Anlage- und des Sachanlagevermögens werden zu Anschaffungskosten bzw. Herstellungskosten – vermindert um nutzungsbedingte planmäßige und außerplanmäßige Abschreibungen – bewertet. Es sind keine immateriellen Vermögensgegenstände des Anlagevermögens aktiviert, die nicht entgeltlich erworben wurden.

Die planmäßigen Abschreibungen erfolgen nach der linearen Methode in Anlehnung an die steuerlichen Abschreibungstabellen. Die geringwertigen Anlagegüter mit Anschaffungskosten bis netto € 800,00 werden bereits im Jahr des Zugangs vollständig abgeschrieben. Gleichzeitig wird ein Abgang im Jahr des Zugangs unterstellt.

Transferentschädigungen, die bei der Neuverpflichtung von Spielern an die abgebenden Clubs bezahlt werden, sowie damit zusammenhängende weitere Anschaffungskosten werden als immaterielle Vermögensgegenstände aktiviert. Die betriebsgewöhnliche Nutzungsdauer bemisst sich ausschließlich nach der Laufzeit des ersten Anstellungsvertrages.

Zuschüsse zur Anschaffung von Software und technischem Equipment werden erfolgsneutral von den Anschaffungskosten abgesetzt.

Die Finanzanlagen werden zu Anschaffungskosten bewertet und, soweit gegeben, auf den niedrigeren Börsen- oder Marktpreis bzw., soweit ein solcher nicht feststellbar war, auf den niedrigeren beizulegenden Wert abgeschrieben. Außerplanmäßige Abschreibungen auf das Finanzanlagevermögen bei vorübergehenden Wertminderungen werden nicht vorgenommen.

Die Vermögensgegenstände des Umlaufvermögens werden zu Anschaffungs- oder Herstellungskosten bewertet und, soweit gegeben, auf den niedrigeren Börsen- oder Marktpreis bzw., soweit ein solcher nicht feststellbar war, auf den niedrigeren beizulegenden Wert abgeschrieben.

Die Bewertung der Vorräte an Waren erfolgt unter Anwendung des Durchschnittsverfahrens.

Bei den Forderungen aus Lieferungen und Leistungen wird neben erforderlichen Einzelwertberichtigungen das allgemeine Zins- und Kreditrisiko durch eine Pauschalwertberichtigung berücksichtigt. Forderungen, mit einer Restlaufzeit von über einem Jahr, werden mit einem Zinssatz von 1,5 % abgezinst.

Rückstellungen sind ausschließlich im Rahmen des § 249 Abs. 1 HGB gebildet worden und werden in Höhe des nach vernünftiger kaufmännischer Beurteilung notwendigen Erfüllungsbetrages angesetzt. Preis- und Kostensteigerungen wurden berücksichtigt. Rückstellungen, mit Ausnahme der Altersversorgungsrückstellungen, mit einer Restlaufzeit von über einem Jahr werden restlaufzeitkongruent auf Basis, der durch die Deutsche Bundesbank veröffentlichten Zinssätze diskontiert.

Altersversorgungsrückstellungen werden nach dem versicherungsmathematischen Anwartschaftsbarwertverfahren (PUC-Methode) auf Basis der Sterbetafeln 2018 G Heubeck und unter Zugrundelegung des jeweiligen Finanzierungsendalters (zwischen 60 und 65 Jahre) auf Basis des durchschnittlichen Marktzinses für eine Restlaufzeit von 15 Jahren in Höhe von 2,58 % diskontiert. Ein Lohn-, Gehalts- und Rententrend ist nicht zu berücksichtigen. Die insolvenzsicher verpfändeten Rückdeckungsansprüche aus Versicherungen werden zum beizulegenden Zeitwert bewertet und mit der Rückstellung für Pensionen verrechnet. Der Zeitwert der verpfändeten Rückdeckungsansprüche wurde mit dem vom Versicherungsunternehmen mitgeteilten geschäftsplanmäßigen Deckungskapital des Vertrages angesetzt.

Die Verbindlichkeiten sind mit dem Erfüllungsbetrag ausgewiesen.

Anschaffungs-/Herstellungskosten in Fremdwährung werden im Zeitpunkt der Anschaffung oder Herstellung zum tagesaktuellen Referenzkurs der EZB umgerechnet. Die Umrechnung von Vermögensgegenständen, Verbindlichkeiten und Angaben in diesem Anhang in fremder Währung erfolgt zum Referenzkurs am Abschlussstichtag. Auf fremde Währung lautende Aufwendungen und Erträge werden ebenfalls zum tagesaktuellen Referenzkurs der EZB bewertet.

D. Angaben und Erläuterungen zur Bilanz

D. 1. Anlagevermögen

Die Entwicklung der einzelnen Posten des Anlagevermögens und die Abschreibungen des Geschäftsjahres sind in nachfolgender Übersicht dargestellt.

| Anschaffungs- und Herstellungskosten | ||||

| Alle Werte in Euro |

Stand 30.06.2019 | Zugänge | Umbuchungen | Abgänge |

| I. Immaterielle Vermögensgegenstände | ||||

| 1. Entgeltlich erworbene Konzessionen, gewerbliche Schutzrechte und ähnliche Rechte und Werte sowie Lizenzen an solchen Rechten und Werten | 4.691.370,06 | 903.070,00 | 0,00 | 257.000,87 |

| 2. Entgeltlich erworbene Spielerwerte | 336.710.894,00 | 101.395.402,00 | 51.600.000,00 | 80.066.200,00 |

| 3. Geleistete Anzahlungen | 51.600.000,00 | 0,00 | -51.600.000,00 | 0,00 |

| II. Sachanlagen | ||||

| 1. Grundstücke, grundstücksgleiche Rechte und Bauten einschl. der Bauten auf fremden Grundstücken | 53.138.645,06 | 1.163.920,19 | 0,00 | 32.956,66 |

| 2. Andere Anlagen, Betriebs- und Geschäftsausstattung | 32.410.046,43 | 3.873.087,17 | 43.471,61 | 2.649.284,38 |

| 3. Geleistete Anzahlungen und Anlagen im Bau | 43.471,61 | 6.567.351,26 | -43.471,61 | 0,00 |

| III. Finanzanlagen | ||||

| 1. Anteile an verbundenen Unternehmen | 231.047.476,89 | 1.077.104,00 | 0,00 | 0,00 |

| 2. Beteiligungen | 25.000,00 | 0,00 | 0,00 | 0,00 |

| 3. Wertpapiere des Anlagevermögens | 15.000.697,85 | 0,00 | 0,00 | 15.000.697,85 |

| 4. Sonstige Ausleihungen | 32.362.788,63 | 868.237,22 | 0,00 | 998.797,86 |

| Summe | 757.030.390,53 | 115.848.171,84 | 0,00 | 99.004.937,62 |

| Anschaffungs- und Herstellungskosten | Kumulierte Abschreibungen | |

| Alle Werte in Euro |

Stand 30.06.2020 | Stand 30.06.2019 |

| I. Immaterielle Vermögensgegenstände | ||

| 1. Entgeltlich erworbene Konzessionen, gewerbliche Schutzrechte und ähnliche Rechte und Werte sowie Lizenzen an solchen Rechten und Werten | 5.337.439,19 | 4.088.572,06 |

| 2. Entgeltlich erworbene Spielerwerte | 409.640.096,00 | 233.921.552,50 |

| 3. Geleistete Anzahlungen | 0,00 | 0,00 |

| II. Sachanlagen | ||

| 1. Grundstücke, grundstücksgleiche Rechte und Bauten einschl. der Bauten auf fremden Grundstücken | 54.269.608,59 | 17.288.758,06 |

| 2. Andere Anlagen, Betriebs- und Geschäftsausstattung | 33.677.320,83 | 20.563.181,43 |

| 3. Geleistete Anzahlungen und Anlagen im Bau | 6.567.351,26 | 0,00 |

| III. Finanzanlagen | ||

| 1. Anteile an verbundenen Unternehmen | 232.124.580,89 | 50.735,80 |

| 2. Beteiligungen | 25.000,00 | 0,00 |

| 3. Wertpapiere des Anlagevermögens | 0,00 | 0,00 |

| 4. Sonstige Ausleihungen | 32.232.227,99 | 0,00 |

| Summe | 773.873.624,75 | 275.912.799,85 |

| Kumulierte Abschreibungen | Buchwerte | |||||

| Alle Werte in Euro |

Abschreibung | Zuschreibung | Abgänge | Stand 30.06.2020 | Verrechnung und Ausweis § 246 Abs. 2 Satz 2 und 3 HGB | Stand 30.06.2019 |

| I. Immaterielle Vermögensgegenstände | ||||||

| 1. Entgeltlich erworbene Konzessionen, gewerbliche Schutzrechte und ähnliche Rechte und Werte sowie Lizenzen an solchen Rechten und Werten | 384.594,00 | 0,00 | 256.278,87 | 4.216.887,19 | 0,00 | 602.798,00 |

| 2. Entgeltlich erworbene Spielerwerte | 62.599.263,00 | 0,00 | 47.805.267,00 | 248.715.548,50 | 0,00 | 102.789.341,50 |

| 3. Geleistete Anzahlungen | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 51.600.000,00 |

| II. Sachanlagen | ||||||

| 1. Grundstücke, grundstücksgleiche Rechte und Bauten einschl. der Bauten auf fremden Grundstücken | 1.836.811,19 | 0,00 | 27.406,66 | 19.098.162,59 | 0,00 | 35.849.887,00 |

| 2. Andere Anlagen, Betriebs- und Geschäftsausstattung | 4.371.693,78 | 0,00 | 2.579.982,38 | 22.354.892,83 | 0,00 | 11.846.865,00 |

| 3. Geleistete Anzahlungen und Anlagen im Bau | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 43.471,61 |

| III. Finanzanlagen | ||||||

| 1. Anteile an verbundenen Unternehmen | 5.184,11 | 0,00 | 0,00 | 55.919,91 | 0,00 | 230.996.741,09 |

| 2. Beteiligungen | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 25.000,00 |

| 3. Wertpapiere des Anlagevermögens | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 15.000.697,85 |

| 4. Sonstige Ausleihungen | 0,00 | 0,00 | 0,00 | 0,00 | 32.232.227,99 | 0,00 |

| Summe | 69.197.546,08 | 0,00 | 50.668.934,91 | 294.441.411,02 | 32.232.227,99 | 448.754.802,05 |

| Alle Werte in Euro |

Buchwerte Stand 30.06.2020 | Abtretungen/Verpf. Stand 30.06.2020 |

| I. Immaterielle Vermögensgegenstände | ||

| 1. Entgeltlich erworbene Konzessionen, gewerbliche Schutzrechte und ähnliche Rechte und Werte sowie Lizenzen an solchen Rechten und Werten | 1.120.552,00 | |

| 2. Entgeltlich erworbene Spielerwerte | 160.924.547,50 | |

| 3. Geleistete Anzahlungen | 0,00 | |

| II. Sachanlagen | ||

| 1. Grundstücke, grundstücksgleiche Rechte und Bauten einschl. der Bauten auf fremden Grundstücken | 35.171.446,00 | |

| 2. Andere Anlagen, Betriebs- und Geschäftsausstattung | 11.322.428,00 | |

| 3. Geleistete Anzahlungen und Anlagen im Bau | 6.567.351,26 | |

| III. Finanzanlagen | ||

| 1. Anteile an verbundenen Unternehmen | 232.068.660,98 | |

| 2. Beteiligungen | 25.000,00 | |

| 3. Wertpapiere des Anlagevermögens | 0,00 | |

| 4. Sonstige Ausleihungen | 0,00 | |

| Summe | 447.199.985,74 |

D. 2. Forderungen

Es bestehen Forderungen mit einer Restlaufzeit von mehr als einem Jahr in folgender Höhe:

| ― |

Forderungen aus Lieferungen und Leistungen T€ 31.000 (Vorjahr: T€ 13.170) |

| ― |

Sonstige Vermögensgegenstände T€ 0 (Vorjahr: T€ 0) |

D. 3. Eigenkapital

Aktien

Das Grundkapital ist eingeteilt in 30.000.000 auf den Namen lautende Stückaktien.

Gesellschafter

| FC Bayern München eV mit Sitz in München: | 22.500.000 Aktien |

| adidas AG mit Sitz in Herzogenaurach: | 2.500.000 Aktien |

| Allianz SE mit Sitz in München: | 2.500.000 Aktien |

| Audi AG mit Sitz in Ingolstadt: | 2.500.000 Aktien |

Kapitalrücklage

| Stand 30.06.2019 | T€ | 307.105 |

| Einstellung / Verwendung | T€ | 0 |

| Stand 30.06.2020 | T€ | 307.105 |

Andere Gewinnrücklagen

| Stand 30.06.2019 | T€ | 102.168 |

| Einstellung aus dem Bilanzgewinn 2018/2019 | T€ | 27.653 |

| Stand 30.06.2020 | T€ | 129.821 |

Eine Dotierung der gesetzlichen Rücklage gem. § 150 AktG ist nicht erforderlich.

Der Reservefonds ist durch die Kapitalrücklage voll dotiert.

D. 4. Rückstellungen für Pensionen / Aktiver Unterschiedsbetrag aus der Vermögensverrechnung

Gemäß § 246 Abs. 2 S. 2 HGB zum 30.06.2020 verrechnete Beträge:

| Anschaffungskosten der verrechneten Vermögensgegenstände: | T€ | 32.232 |

| Beizulegender Zeitwert der verrechneten Vermögensgegenstände: | T€ | 32.232 |

Rückstellungen für Pensionen und ähnliche Verpflichtungen:

| Erfüllungsbetrag der Pensionsverpflichtung: | T€ | 38.521 |

| Verrechneter Zinsaufwand aus Aufzinsung der Pensionsverpflichtung: | T€ | 969 |

| Verrechnete Erträge aus verpfändeten Rückdeckungsversicherungen: | T€ | 868 |

Der Erfüllungsbetrag der erteilten Pensionszusagen auf Basis des zugrunde gelegten 10 Jahres-Durchschnitts bei einer angenommenen Restlaufzeit von 15 Jahren (Zinssatz 2,58 %) beträgt T€ 38.521. Bei Anwendung des (bisherigen) 7 Jahres-Durchschnitts und einer Restlaufzeit von 15 Jahren (Zinssatz 1,87 %) hätte sich ein Erfüllungsbetrag von T€ 42.305 ergeben. Der Unterschiedsbetrag aus der geänderten Ermittlung des Abzinsungssatzes beträgt damit T€ 3.784. In Höhe dieses Unterschiedsbetrags liegt eine Ausschüttungssperre vor.

D. 5. Sonstige Rückstellungen

Die sonstigen Rückstellungen betreffen im Wesentlichen Verpflichtungen gegenüber Mitarbeitern aus Urlaubsansprüchen und weiteren Ansprüchen, Berufsgenossenschaftsbeiträge, Beratungs- und Prozesskosten, Retourenrisiken im Versandhandel sowie ausstehende Kostenrechnungen.

D. 6. Verbindlichkeiten

Die Zusammensetzung, die Laufzeiten sowie die Art und Form der gewährten Sicherheiten sind im nachfolgenden Verbindlichkeitenspiegel dargestellt:

| Gesamtbetrag 30.06.2020 T€ |

Laufzeit bis 1 Jahr 30.06.2020 T€ |

Laufzeit bis 1 Jahr (Vorjahr) 30.06.2019 T€ |

Laufzeit mehr als 1 Jahr 30.06.2020 T€ |

Laufzeit mehr als 1 Jahr (Vorjahr) 30.06.2019 T€ |

davon Laufzeit mehr als 5 Jahre 30.06.2020 T€ |

|

| 1. Erhaltene Anzahlungen auf Bestellungen | 5.080 | 5.080 | 9.521 | 0 | 0 | 0 |

| 2. Verbindlichkeiten aus Lieferungen und Leistungen | 52.414 | 33.426 | 26.366 | 18.988 | 20.395 | 0 |

| 3. Verbindlichkeiten gegenüber verbundenen Unternehmen | 1.471 | 1.471 | 4.910 | 0 | 0 | 0 |

| 4. Verbindlichkeiten gegenüber Unternehmen, mit denen ein Beteiligungsverhältnis besteht | 0 | 0 | 74 | 0 | 0 | 0 |

| 5. Sonstige Verbindlichkeiten | 52.538 | 52.538 | 46.283 | 0 | 0 | 0 |

| – davon aus Steuern | 13.421 | 13.421 | 33.513 | 0 | 0 | 0 |

| – davon im Rahmen der sozialen Sicherheit | 0 | 0 | 6 | 0 | 0 | 0 |

| Summe | 111.504 | 92.515 | 87.153 | 18.988 | 20.395 | 0 |

| davon durch Pfandrechte oder ähnliche Rechte gesichert 30.06.2020 T€ |

Art und Form der Sicherheit T€ |

|

| 1. Erhaltene Anzahlungen auf Bestellungen | 0 | Keine |

| 2. Verbindlichkeiten aus Lieferungen und Leistungen | 0 | Keine |

| 3. Verbindlichkeiten gegenüber verbundenen Unternehmen | 0 | Keine |

| 4. Verbindlichkeiten gegenüber Unternehmen, mit denen ein Beteiligungsvehältnis besteht | 0 | |

| 5. Sonstige Verbindlichkeiten | 0 | Keine |

| – davon aus Steuern | 0 | |

| – davon im Rahmen der sozialen Sicherheit | 0 | |

| Summe | 0 |

D. 7. Latente Steuern

In Ausübung des Wahlrechts des § 274 Abs. 1 S. 2 HGB werden aktive latente Steuern nicht aktiviert. Passive latente Steuern bestehen nicht.

D. 8. Haftungsverhältnisse

Zum Bilanzstichtag bestehen Haftungsverhältnisse aus Bürgschaften für Verbindlichkeiten gegenüber Vermietern und Sicherungsnehmern in Höhe von T€ 612. Eine Inanspruchnahme aus den Avalen ist auf Grund der Bonität der Schuldner am Bilanzstichtag nicht zu erwarten.

Die Gesellschaft ist Komplementärin folgender Gesellschaften:

| Name | Sitz | Rechtsform |

| FC Bayern München Merchandising AG & Co. KG | München | Kommanditgesellschaft |

| FC Bayern München Service AG & Co. KG | München | Kommanditgesellschaft |

| FC Bayern München Digital & Media Lab AG & Co. KG | München | Kommanditgesellschaft |

D. 9. Sonstige finanzielle Verpflichtungen

Zum Bilanzstichtag bestehen keine sonstigen finanziellen Verpflichtungen.

E. Angaben und Erläuterungen zu Gewinn- und Verlustrechnung

E. 1. Umsatzerlöse

Im Geschäftsjahr 2019/2020 konnten Umsatzerlöse in Höhe von T€ 654.205 (Vorjahr T€ 707.801) erzielt werden.

| Spielbetrieb | T€ | 152.466 | 23,3 % |

| Werbung und Sponsoring | T€ | 196.491 | 30,0 % |

| Medienvermarktung | T€ | 121.196 | 18,6 % |

| Handel und Sonstiges | T€ | 184.052 | 28,1 % |

Infolge der COVID-19 bedingten Austragung von Heimspielen ohne Zuschauer kam es zu Umsatzausfällen im Ticketing in Höhe von € Mio. 23,0. Im Bereich Werbung und Sponsoring konnten aus diesem Grund Leistungen im Umfang von € Mio. 8,4 nicht erbracht werden, bei den Erlösen aus der TV-Vermarktung kam es zu Corona bedingten Mindereinnahmen in Höhe von € Mio. 10,4.

E. 2. Abschreibungen

Auf Finanzanlagen wurden außerplanmäßige Abschreibungen in Höhe von T€ 5 vorgenommen.

E. 3. Honorar des Abschlussprüfers

Angaben gemäß § 285 Nr. 17 HGB erfolgen im Konzernabschluss.

E. 4. Bilanzgewinn

| Bilanzgewinn zum 30.06.2019 | T€ | 42.653 |

| Ausschüttung Dividenden | T€ | 15.000 |

| Einstellung in andere Gewinnrücklagen | T€ | 27.653 |

| Jahresüberschuss | T€ | 5.923 |

| Gewinnvortrag aus dem Vorjahr | T€ | 0 |

| Bilanzgewinn zum 30.06.2020 | T€ | 5.923 |

E. 5. Ergebnisverwendungsvorschlag

Der Vorstand schlägt vor von dem Bilanzgewinn eine Dividende von € 0,10 je Aktie auszuschütten und den Rest in die anderen Gewinnrücklagen einzustellen.

E. 6. Geschäfte mit nahestehenden Unternehmen und Personen

Nicht zu marktüblichen Bedingungen zustande gekommene Geschäfte mit nahestehenden Unternehmen und Personen wurden nicht getätigt.

F. Angaben zu bestimmten anderen Sachverhalten

F. 1. Vorstand

| Karl-Heinz Rummenigge | Vorstandsvorsitzender |

| Jan-Christian Dreesen | stellvertretender Vorstandsvorsitzender |

| Andreas Jung | |

| Oliver Kahn | (seit 01.01.2020) |

| Hasan Salihamidžić | (seit 01.07.2020) |

| Jörg Wacker |

F. 2. Aufsichtsrat

| Herbert Hainer | Vorsitzender (seit 10.12.2019) stellvertretender Vorsitzender (bis 09.12.2019) Präsident des FC BAYERN MÜNCHEN eV (seit 15.11.2019) |

| Uli Hoeneß | stellvertretender Vorsitzender (seit 10.12.2019) Vorsitzender (bis 09.12.2019) Ehrenpräsident des FC BAYERN MÜNCHEN eV (seit 15.11.2019) Präsident des FC BAYERN MÜNCHEN eV (bis 14.11.2019) |

| Dr. Herbert Diess | stellvertretender Vorsitzender Vorstandsvorsitzender der Volkswagen AG |

| Dr. Werner Zedelius | stellvertretender Vorsitzender Senior Advisor Allianz SE |

| Dr. Michael Diederich | Sprecher des Vorstandes der UniCredit Bank AG |

| Timotheus Höttges | Vorstandsvorsitzender der Deutschen Telekom AG |

| Prof. Dr. Dieter Mayer | Notar, 1. Vizepräsident des FC BAYERN MÜNCHEN eV |

| Dr. Edmund Stoiber | bayerischer Ministerpräsident a.D. |

| Dr. Theodor Weimer | CEO Deutsche Börse AG |

F. 3. Vergütungen der Organmitglieder

Der Aufsichtsrat erhielt eine Vergütung im Geschäftsjahr in Höhe von T€ 550.

Im Geschäftsjahr 2019/2020 belaufen sich die Bezüge der Vorstände auf T€ 11.686.

Kredite an Mitglieder des Geschäftsführungsorgans wurden nicht gewährt.

Unter Bezugnahme auf § 286 Abs. 4 HGB ist die Berichterstattung eingeschränkt.

F. 4. Anteilsbesitz

| Gesellschaft | Sitz | Kapitalanteil in % |

Eigenkapital zum 30.06.2020 | Jahresergebnis zum 30.06.2020 |

| Allianz Arena München Stadion GmbH | München | 100 | 242.286 T€ | 2.786 T€ |

| Allianz Arena Payment GmbH | München | 100 | 25 T€ | 0 T€ * |

| Arena Stadion Beteiligungs GmbH & Co. KG | München | 100 | 13 T€ | -5 T€ |

| FC Bayern München Merchandising AG & Co. KG | München | 100 | 3.183 T€ | 240 T€ |

| FC Bayern München Fan-Shop Beteiligungs GmbH | München | 100 | 23 T€ | 0 T€ |

| FC Bayern München Service AG & Co. KG | München | 100 | 1.018 T€ | 180 T€ |

| FC Bayern München Service Beteiligungs GmbH | München | 100 | 23 T€ | 0 T€ |

| FC Bayern München Digital & Media Lab AG & Co. KG | München | 100 | 1.721 T€ | 120 T€ |

| FC Bayern Media Lab GmbH | München | 100 | 1.083 T€ | 492 T€ |

| FC Bayern Tours GmbH | München | 50 | 697 T€ | 629 T€ |

| FC Bayern Muenchen LLC | New York | 100 | 148 T€ | 22 T€ |

| FC Bayern Munich International GmbH | München | 100 | 1.323 T€ | 406 T€ |

| FC Bayern Munich Marketing (Shanghai) Co. Ltd. | Shanghai | 100 | 909 T€ | 234 T€ ** |

* Ergenisabführungsvertrag mit der Allianz Arena München Stadion GmbH

** Jahresabschluss zum 31.12.2019

F. 5. Beschäftigte

Die FC BAYERN MÜNCHEN AG hat in der Verwaltung durchschnittlich 221 Mitarbeiter und im Trainings- und Spielbetrieb 264 Mitarbeiter beschäftigt.

Die Zahlen umfassen auch eine Vielzahl von Teilzeit- und Aushilfskräften, die zur Abdeckung von Belastungsspitzen – vor allen an Spieltagen – notwendig sind.

| Verwaltung/Geschäftsstelle | 221 |

| Trainings- und Spielbetrieb | 45 |

| Trainer/Betreuer | 18 |

| Lizenzspieler | 27 |

| Amateurspielbetrieb | 219 |

| Trainer/Betreuer/Lehrer | 96 |

| Amateurspieler/-innen | 53 |

| Jugendspieler/-innen | 70 |

München, den 07. August 2020

FC BAYERN MÜNCHEN AG

Der Vorstand

Karl-Heinz Rummenigge, Vorstandsvorsitzender

Jan-Christian Dreesen, stellvertretender Vorstandsvorsitzender

Andreas Jung, Vorstand

Oliver Kahn, Vorstand

Hasan Salihamidžić, Vorstand

Jörg Wacker, Vorstand

Bestätigungsvermerk des unabhängigen Abschlussprüfers

An die FC BAYERN MÜNCHEN AG

Prüfungsurteile

Wir haben den Jahresabschluss der FC BAYERN MÜNCHEN AG – bestehend aus der Bilanz zum 30. Juni 2020 und der Gewinn- und Verlustrechnung für das Geschäftsjahr vom 1. Juli 2019 bis zum 30. Juni 2020 sowie dem Anhang, einschließlich der Darstellung der Bilanzierungs- und Bewertungsmethoden – geprüft. Darüber hinaus haben wir den zusammengefassten Lagebericht der FC BAYERN MÜNCHEN AG für das Geschäftsjahr vom 1. Juli 2019 bis zum 30. Juni 2020 geprüft.

Nach unserer Beurteilung aufgrund der bei der Prüfung gewonnenen Erkenntnisse

| ― |

entspricht der beigefügte Jahresabschluss in allen wesentlichen Belangen den deutschen, für Kapitalgesellschaften geltenden handelsrechtlichen Vorschriften und vermittelt unter Beachtung der deutschen Grundsätze ordnungsmäßiger Buchführung ein den tatsächlichen Verhältnissen entsprechendes Bild der Vermögens- und Finanzlage der Gesellschaft zum 30. Juni 2020 sowie ihrer Ertragslage für das Geschäftsjahr vom 1. Juli 2019 bis zum 30. Juni 2020 und |

| ― |

vermittelt der beigefügte zusammengefasste Lagebericht insgesamt ein zutreffendes Bild von der Lage der Gesellschaft. In allen wesentlichen Belangen steht dieser zusammengefasste Lagebericht in Einklang mit dem Jahresabschluss, entspricht den deutschen gesetzlichen Vorschriften und stellt die Chancen und Risiken der zukünftigen Entwicklung zutreffend dar. |

Gemäß § 322 Abs. 3 Satz 1 HGB erklären wir, dass unsere Prüfung zu keinen Einwendungen gegen die Ordnungsmäßigkeit des Jahresabschlusses und des zusammengefassten Lageberichts geführt hat.

Grundlage für die Prüfungsurteile

Wir haben unsere Prüfung des Jahresabschlusses und des zusammengefassten Lageberichts in Übereinstimmung mit § 317 HGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführt. Unsere Verantwortung nach diesen Vorschriften und Grundsätzen ist im Abschnitt „Verantwortung des Abschlussprüfers für die Prüfung des Jahresabschlusses und des zusammengefassten Lageberichts“ unseres Bestätigungsvermerks weitergehend beschrieben. Wir sind von dem Unternehmen unabhängig in Übereinstimmung mit den deutschen handelsrechtlichen und berufsrechtlichen Vorschriften und haben unsere sonstigen deutschen Berufspflichten in Übereinstimmung mit diesen Anforderungen erfüllt. Wir sind der Auffassung, dass die von uns erlangten Prüfungsnachweise ausreichend und geeignet sind, um als Grundlage für unsere Prüfungsurteile zum Jahresabschluss und zum zusammengefassten Lagebericht zu dienen.

Verantwortung der gesetzlichen Vertreter für den Jahresabschluss und den zusammengefassten Lagebericht

Die gesetzlichen Vertreter sind verantwortlich für die Aufstellung des Jahresabschlusses, der den deutschen, für Kapitalgesellschaften geltenden handelsrechtlichen Vorschriften in allen wesentlichen Belangen entspricht, und dafür, dass der Jahresabschluss unter Beachtung der deutschen Grundsätze ordnungsmäßiger Buchführung ein den tatsächlichen Verhältnissen entsprechendes Bild der Vermögens-, Finanz- und Ertragslage der Gesellschaft vermittelt. Ferner sind die gesetzlichen Vertreter verantwortlich für die internen Kontrollen, die sie in Übereinstimmung mit den deutschen Grundsätzen ordnungsmäßiger Buchführung als notwendig bestimmt haben, um die Aufstellung eines Jahresabschlusses zu ermöglichen, der frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist.

Bei der Aufstellung des Jahresabschlusses sind die gesetzlichen Vertreter dafür verantwortlich, die Fähigkeit der Gesellschaft zur Fortführung der Unternehmenstätigkeit zu beurteilen. Des Weiteren haben sie die Verantwortung, Sachverhalte in Zusammenhang mit der Fortführung der Unternehmenstätigkeit, sofern einschlägig, anzugeben. Darüber hinaus sind sie dafür verantwortlich, auf der Grundlage des Rechnungslegungsgrundsatzes der Fortführung der Unternehmenstätigkeit zu bilanzieren, sofern dem nicht tatsächliche oder rechtliche Gegebenheiten entgegenstehen.

Außerdem sind die gesetzlichen Vertreter verantwortlich für die Aufstellung des zusammengefassten Lageberichts, der insgesamt ein zutreffendes Bild von der Lage der Gesellschaft vermittelt sowie in allen wesentlichen Belangen mit dem Jahresabschluss in Einklang steht, den deutschen gesetzlichen Vorschriften entspricht und die Chancen und Risiken der zukünftigen Entwicklung zutreffend darstellt. Ferner sind die gesetzlichen Vertreter verantwortlich für die Vorkehrungen und Maßnahmen (Systeme), die sie als notwendig erachtet haben, um die Aufstellung eines zusammengefassten Lageberichts in Übereinstimmung mit den anzuwendenden deutschen gesetzlichen Vorschriften zu ermöglichen, und um ausreichende geeignete Nachweise für die Aussagen im zusammengefassten Lagebericht erbringen zu können.

Der Aufsichtsrat ist verantwortlich für die Überwachung des Rechnungslegungsprozesses der Gesellschaft zur Aufstellung des Jahresabschlusses und des zusammengefassten Lageberichts.

Verantwortung des Abschlussprüfers für die Prüfung des Jahresabschlusses und des zusammengefassten Lageberichts