Die beiden Schweizer Grossbanken mussten der FINMA bis Ende 2019 umsetzbare Notfallpläne für die in der Schweiz systemrelevanten Funktionen einreichen. Vor diesem Hintergrund legt die FINMA die Fortschritte bei den Arbeiten zur Stabilisierungs- und Abwicklungsplanung (Recovery- und Resolutionplanung, vgl. Glossar weiter unten) für alle systemrelevanten Schweizer Institute in einem Bericht offen.

Mark Branson, Direktor der FINMA: „Die Umsetzung des Schweizer Too-big-to-fail-Regimes ist von kritischer Bedeutung für die Stabilität des Finanzplatzes. Mit dem Bericht zur Recovery- und Resolutionplanung möchten wir Transparenz darüber schaffen, wo wir bei der Umsetzung stehen. Wir anerkennen, welche Anstrengungen alle involvierten Parteien bisher unternommen haben und stellen mit Blick auf das Erreichte fest: Die Umsetzung ist weit fortgeschritten, allerdings sind wir noch nicht am Ziel.“

Stabilisierungspläne genehmigt und Schweizer Notfallpläne der Grossbanken umsetzbar

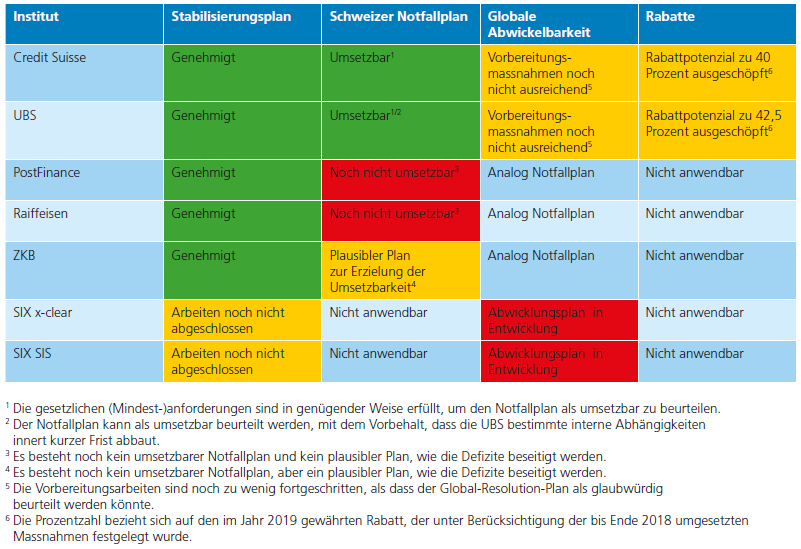

Alle fünf systemrelevanten Schweizer Banken haben der FINMA Stabilisierungspläne (Recovery-Pläne) unterbreitet. Die FINMA konnte diese Pläne alle genehmigen. Bis Ende 2019 mussten die beiden Grossbanken überdies umsetzbare Schweizer Notfallpläne erstellen. Die FINMA hat diese geprüft. Bei der Credit Suisse beurteilt die FINMA den Notfallplan als umsetzbar. Die FINMA beurteilt die gesetzlichen Vorgaben für einen umsetzbaren Notfallplan auch bei der UBS als erfüllt, mit dem Vorbehalt, dass bestimmte Eventualverbindlichkeiten noch zu hoch sind.

Auch die drei inlandorientierten systemrelevanten Banken haben je einen Notfallplan eingereicht. Die Banken sind aber mit der Umsetzung per Ende 2019 unterschiedlich weit. Als umsetzbar gilt noch keiner dieser Pläne. Bei der Zürcher Kantonalbank besteht ein plausibler Plan, wie die für den Krisenfall notwendigen Ressourcen in den Bereichen Kapital und Liquidität vervollständigt werden können. Bei Raiffeisen und PostFinance fehlt insbesondere noch ein plausibler Plan für den Aufbau der erforderlichen verlustabsorbierenden Mittel für den Krisenfall. Alle drei inlandorientierten Banken arbeiten weiterhin an der Bereitstellung eines umsetzbaren Notfallplans.

Globale Abwicklungspläne und Rabattprozess

Die FINMA muss für beide Grossbanken einen sogenannten Global-Resolution-Plan erstellen. Im Gegensatz zum Notfallplan, der nur die systemrelevanten Funktionen in der Schweiz umfasst, bezieht dieser globale Abwicklungsplan die gesamte Bankengruppe weltweit mit ein. Die FINMA beurteilt diese globale Abwickelbarkeit (Resolvability) anhand des Kriteriums, ob die Grossbanken die für die Umsetzung des Abwicklungsplans notwendigen Vorbereitungen getroffen haben. Sie kommt dabei zum Schluss, dass beide Banken hierfür bereits wesentliche Vorbereitungsmassnahmen getroffen und damit grosse Fortschritte in ihrer globalen Abwickelbarkeit erzielt haben. So beurteilt die FINMA insbesondere die Anforderungen an die strukturelle Entflechtung als erfüllt. Mit Blick auf diese Entflechtung sind beispielsweise Holdingstrukturen und Schweizer Tochtergesellschaften geschaffen worden. In anderen Bereichen, namentlich der Liquidität für den Krisenfall, stehen jedoch noch Umsetzungsarbeiten an. Dabei ist insbesondere zu berücksichtigen, dass die regulatorischen Anforderungen in diesem Bereich noch fehlen. Bei den inlandorientierten systemrelevanten Banken beziehen sich die Abwicklungspläne aufgrund des fehlenden Auslandgeschäfts lediglich auf die in der Schweiz systemrelevanten Funktionen. Sie sind daher im Wesentlichen mit den Notfallplänen gleichzusetzen.

Die jeweilige Einschätzung der globalen Abwickelbarkeit der Grossbanken hat unmittelbaren Einfluss auf den jährlich durchzuführenden Rabattprozess. Die FINMA kann den Grossbanken auf bestimmten Kapitalanforderungen Erleichterungen gewähren, wenn die Banken ihre globale Abwickelbarkeit verbessert und die dafür notwendigen Massnahmen weitgehend umgesetzt haben. Wie in den Vorjahren stellte die FINMA im Jahr 2019 solche Verbesserungen fest. Dies führt dazu, dass die Credit Suisse ihr Rabattpotenzial zu 40 Prozent ausschöpft und die UBS zu 42,5 Prozent.

Finanzmarktinfrastrukturen: Stabilisierungs- und Abwicklungsplanung im Aufbau

Auch systemisch bedeutsame Finanzmarktinfrastrukturen haben in einem Stabilisierungsplan darzulegen, mit welchen Massnahmen sie sich im Fall einer Krise nachhaltig stabilisieren wollen, damit sie ihre systemisch bedeutsamen Geschäftsprozesse fortführen können. Beide in der Schweiz als systemisch bedeutsam bezeichneten Finanzmarktinfrastrukturen (SIX x-clear und SIX SIS) verfügen über Stabilisierungspläne. Die Pläne sind kontinuierlich weiterentwickelt worden. Aufgrund der hohen Anforderungen an diese Pläne bedarf es für deren Genehmigung noch weiterer Verbesserungen. Die FINMA hat ausserdem die Arbeiten für die Entwicklung von Abwicklungsplänen für die SIX x-clear und SIX SIS aufgenommen.

Übersicht über den Stand der Arbeiten (per Ende 2019)

Transparenz über das Schweizer Too-big-to-fail-Regime

Die Informationen zur Beurteilung der Notfallpläne veröffentlicht die FINMA in einem Bericht. Mit der Publikation des Berichts schafft sie Transparenz über den gegenwärtigen Stand der Notfallplanung der systemrelevanten Banken. Der Bericht behandelt zudem die Too-big-to-fail-Regulierung in der Schweiz, die Rolle der FINMA im Fall einer Abwicklung, die primären Abwicklungsstrategien der systemrelevanten Banken sowie den Stand der Stabilisierungs- und Abwicklungsplanung der Finanzmarktinfrastrukturen.

Glossar

| Stabilisierungsplan (Recovery-Plan) | Im Stabilisierungsplan legt das systemrelevante Unternehmen dar, mit welchen Massnahmen es sich im Fall einer Krise nachhaltig so stabilisieren will, dass es seine Geschäftstätigkeit ohne staatliche Eingriffe fortführen kann. Die FINMA prüft und genehmigt den Stabilisierungsplan. |

| (Schweizer) Notfallplan | Mit dem Notfallplan haben systemrelevante Banken den Nachweis zu erbringen, dass ihre systemrelevanten Funktionen in einer Krise ohne Unterbrechung weitergeführt werden können. Als systemrelevant gelten dabei nur Funktionen, die für die Schweizer Volkswirtschaft von grosser Bedeutung sind, vorwiegend das inländische Einlagen- und Kreditgeschäft sowie der Zahlungsverkehr (systemrelevante Funktionen). Aus diesem Grund spricht man auch vom Schweizer Notfallplan. Die FINMA prüft die Massnahmen des Notfallplans im Hinblick auf deren Wirksamkeit im Fall einer drohenden Insolvenz der Bank. |

| Abwickelbarkeit (Resolvability) | Die Abwickelbarkeit bezeichnet die Sanier- und Liquidierbarkeit eines Unternehmens. Eine systemrelevante Bank gilt dann als abwickelbar, wenn die Voraussetzungen dafür geschaffen worden sind, dass sie in einer Krise ohne Gefährdung der Finanzstabilität saniert oder liquidiert werden kann. |

| Abwicklungsplan (Resolution-Plan) | Der von der FINMA erstellte Plan zur Sanierung oder Liquidation eines systemrelevanten Unternehmens als Ganzes (das heisst bei international tätigen systemrelevanten Banken die gesamte Gruppe inkl. ausländischer Gruppengesellschaften, weshalb der Plan bei diesen Banken als „global“ bezeichnet wird). In diesem Plan legt die FINMA dar, wie eine von ihr angeordnete Sanierung oder Liquidation durchgeführt werden kann. |

| Rabatte | Die Schweizer Too-big-to-fail-Gesetzgebung sieht ein Anreizsystem vor, wonach die beiden Schweizer Grossbanken für die Verbesserung ihrer globalen Abwickelbarkeit auf den Anforderungen an die zusätzlichen verlustabsorbierenden Mittel Erleichterungen (sogenannte Rabatte) erhalten. |

Kommentar hinterlassen