flatex AG (vormals: FinTech Group AG)

Frankfurt am Main

Jahresabschluss zum Geschäftsjahr vom 01.01.2019 bis zum 31.12.2019

Bilanz für das Geschäftsjahr vom 01. Januar 2019 bis zum 31. Dezember 2019

der flatex AG

AKTIVA

| FTX AG | FTX AG | |

| 31.12.2019 | 31.12.2018 | |

| EURO | EURO | |

| A. Anlagevermögen | ||

| I. Immaterielle Vermögensgegenstände | ||

| entgeltlich erworbene Konzessionen, gewerbliche Schutzrechte und ähnliche Rechte und Werte, sowie Lizenzen an solchen Rechten und Werten | 2.988.490,00 | 1.695.486,35 |

| 2.988.490,00 | 1.695.486,35 | |

| II. Sachanlagen | ||

| 1. Grundstücke und Bauten einschließlich Bauten auf fremden Grundstücken | 1.931.819,34 | 1.815.310,28 |

| 2. Technische Anlagen und Maschinen | 3.306.254,00 | 2.460.228,06 |

| 3. Andere Anlagen, Betriebs- und Geschäftsausstattung | 306.853,00 | 319.693,00 |

| 5.544.926,34 | 4.595.231,34 | |

| III. Finanzanlagen | ||

| 1. Anteile an verbundenen Unternehmen | 57.059.862,29 | 54.349.173,99 |

| 2. Beteiligungen | 24.138.645,71 | 0,00 |

| 3. Rückdeckungsansprüche aus Lebensversicherungen | 355,383,00 | 334.627,00 |

| 81.553.891,00 | 54.683.800,99 | |

| 90.087.307,34 | 60.974.518,68 | |

| B. Umlaufvermögen | ||

| I. Vorräte | ||

| 1. Unfertige Erzeugnisse | 98.405,64 | 186.422,23 |

| 2. Fertige Erzeugnisse und Waren | 1.658,70 | 1.912,30 |

| 100.064,34 | 188.334,53 | |

| II. Forderungen und sonstige Vermögensgegenstände | ||

| 1. Forderungen aus Lieferungen und Leistungen | 3.003.164,99 | 7.812.535,13 |

| 2. Forderungen gegenüber verbundenen Unternehmen | 19.143.956,42 | 16.104.094,03 |

| 3. Sonstige Vermögensgegenstände | 891.530,65 | 136.916,28 |

| 23.038.652,06 | 24.053.545,44 | |

| III. Sonstige Wertpapiere | 19.421,26 | 120.806,40 |

| IV. Kassenbestand, Guthaben bei Kreditinstituten | 8.532.488,50 | 32.012.667,65 |

| 31.690.620,16 | 56.375.354,02 | |

| C. Rechnungsabgrenzungsposten | 946.236,00 | 1.324.021,00 |

| D. Aktiver Unterschiedsbetrag aus der Vermögensverrechnung | 1.073.288,00 | 1.330.734,00 |

| 123.797.457,50 | 120.004.627,70 |

PASSIVA

| FTXAG | FTX AG | |||

| 31.12. 2019 | 31.1.2.2018 | |||

| EURO | EURO | EURO | EURO | |

| A. Eigenkapital | ||||

| I. Gezeichnetes Kapital | ||||

| 1. Ausgegebene Anteile | 19.595.637,00 | 18.736.637,00 | ||

| 2. Eigene Anteile | 0,00 | 0,00 | ||

| 19.595.637,00 | 18.736.637,00 | |||

| II. Kapitalrücklage | 105.720.639,24 | 100.308.939,24 | ||

| III. Gewinnrücklagen | ||||

| 1. Gesetzliche Rücklage | 32.775,45 | 32.775,45 | ||

| 2. Andere Gewinnrücklagen | 6.810.553,95 | 6.810.553,95 | ||

| 6.843.329,40 | 6.843.329,40 | |||

| IV. Verlustvortrag | 31.024.007,71 | 38.149.072,91 | ||

| V. Jahresüberschuss/-fehlbetrag | 7.235.455,26 | 7.125.065,20 | ||

| 108.371.053,19 | 94.864.897,93 | |||

| B. Rückstellungen | ||||

| 1. Rückstellungen für Pensionen | 2.909.936,00 | 1.686.990,00 | ||

| 2. Steuerrückstellungen | 158.560,65 | 5.348.781,93 | ||

| 3. Sonstige Rückstellungen | 3.437.600,00 | 3.437.200,00 | ||

| 6.506.096,65 | 10.472.971,93 | |||

| C. Verbindlichkeiten | ||||

| 1. Verbindlichkeiten gegenüber Kreditinstituten | 3.707.076,67 | 9.873.756,67 | ||

| 2. Erhaltene Anzahlungen auf Bestellungen | 268.116,50 | 302.686,62 | ||

| 3. Verbindlichkeiten aus Lieferungen und Leistungen | 486.341,25 | 548.018,55 | ||

| 4. Verbindlichkeiten gegen verbundene Unternehmen | 199.920,25 | 19.488,51 | ||

| 5. Sonstige Verbindlichkeiten | 4.188.014,99 | 3.650.975,80 | ||

| davon aus Steuern EUR 409.510,22 (Vj.: EUR 1.100. 346,45) | ||||

| 8.849.469,66 | 14.394.926,15 | |||

| D. Rechnungsabgrenzungsposten | 70.838,00 | 271.831,69 | ||

| 123.797.457,50 | 120.004.627,70 | |||

Gewinn- und Verlustrechnung für das Geschäftsjahr vom 1. Januar 2019 bis zum 31. Dezember 2019

der flatex AG

| FTX AG 2019 | FIX AG 2018 | |||

| EURO | EURO | EURO | EURO | |

| 1. Umsatzerlöse | 33.867.331,71 | 38.845.649,98 | ||

| 2. Verminderung des Bestands an fertigen und unfertigen Leistungen | 35.135,16 | 387.052,23 | ||

| 3. Sonstige betriebliche Erträge | 1.429.568,32 | 1.624.146,27 | ||

| 4. Materialaufwand | ||||

| a) Aufwendungen für bezogene Waren | 327.999,20 | 107.727,60 | ||

| b) Aufwendungen für bezogene Leistungen | 2.936.090,87 | 3.264.090,07 | 4.453.617,98 | 4.561.345,58 |

| 5. Personalaufwand | ||||

| a) Löhne und Gehälter | 18.777.323,12 | 17.878.370,24 | ||

| b) soziale Abgaben und Aufwendungen für Altersversorgung und Unterstützung | 3.217.477,24 | 21.994.800,36 | 3.257.823,34 | 21.136.193,58 |

| 6. Abschreibungen auf immaterielle Vermögensgegenstände des Anlagevermögens und Sachanlagen | 3.009.431,31 | 2.928.431,86 | ||

| 7. Sonstige betriebliche Aufwendungen | 12.121.810,48 | 12.801.481,54 | ||

| 8. Erträge aus Beteiligungen | 17.188.654,36 | 15.717.513,74 | ||

| davon aus verbundenen Unternehmen EUR 17.188.654,36 (Vj.: EUR 15.7 | 17.513,74) | |||

| 9. Sonstige Zinsen und ähnliche Erträge | 33.934,91 | 12.639,25 | ||

| 10. Abschreibungen auf Finanzanlagen und Wertpapiere des Umlaufvermögens | 96.834,21 | 62.131,66 | ||

| 11. Zinsen und ähnliche Aufwendungen | 2.175.966,39 | 2.147.813,69 | ||

| 12. Aufwendungen Verlustübernahme | 0,00 | 55.366,18 | ||

| 13. Steuern vom Einkommen und vom Ertrag | 2.286.186,99 | 5.008.367,85 | ||

| 14. Ergebnis nach Steuern | 7.535.234,33 | 7.111.765,07 | ||

| 15. Sonstige Steuern | 299.779,07 | 13.300,13 | ||

| 16. Jahresüberschuss/-fehlbetrag | 7.235.455,26 | 7.125.065,20 | ||

| 17. Verlustvortrag | 31.024.007,71 | 38.149.072,91 | ||

| 18. Bilanzverlust | 23.788.552,45 | 31.024.007,71 | ||

Anhang zum Jahresabschluss für das Geschäftsjahr vom 1. Januar 2019 bis zum 31. Dezember 2019

A. Allgemeine Angaben

Die Gesellschaft ist im Handelsregister beim Amtsgericht Frankfurt am Main unter der Nr. HRB 103516 eingetragen.

Im Jahr 2019 wurden aufgrund des in der Hauptversammlung vom 30. Oktober 2014 beschlossenen bedingten Kapitals (2014/I) 859.000 Bezugsaktien ausgegeben. Das Grundkapital beträgt nunmehr EUR 19.595.637,00. Der Aufsichtsrat hat mit Beschluss vom 08. Mai 2019 und vom 21. Januar 2020 die Änderungen des §4 (Höhe und Einteilung des Grundkapitals, bedingten Kapital) der Satzung beschlossen. Die Eintragung ins Handelsregister erfolgte am 16. Mai 2019 sowie am 27. Januar 2020.

Die Hauptversammlung vom 12. August 2019 hat eine Änderung der Satzung in § 1 (Firma) beschlossen. Die Firmierung der Gesellschaft wurde in flatex AG geändert und am 15. August 2019 im Handelsregister eingetragen.

Der Jahresabschluss für das Geschäftsjahr 2019 wurde nach den für sie geltenden Vorschriften des 3. Buches des Handelsgesetzbuches unter Beachtung der ergänzenden Regelungen des BilRUG sowie den Vorschriften des Aktiengesetzes aufgestellt.

Der Jahresabschluss ist in Euro aufgestellt. Die Erläuterungen wurden überwiegend in Tausend Euro („TEUR“) angegeben.

Die Ausweis- und Gliederungsbestimmungen wurden entsprechend den gesetzlichen Vorschriften befolgt.

Die Gewinn- und Verlustrechnung wurde nach dem Gesamtkostenverfahren aufgestellt.

Das Geschäftsjahr entspricht dem Kalenderjahr.

Die Gesellschaft ist gemäß § 267 Abs. 3 eine große Kapitalgesellschaft.

Die flatex AG ist im Scale Segment der Deutschen Börse in Frankfurt am Main gelistet.

Die flatex AG erstellt als Muttergesellschaft einen nach den International Financial Reporting Standards (IFRS) aufgestellten Konzernabschluss für den kleinsten Kreis von Unternehmen. Die flatex AG wird in den nach den handelsrechtlichen Vorschriften (HGB) aufgestellten Konzernabschluss der BFF Holding GmbH, Kulmbach, die als Muttergesellschaft den Konzernabschluss für den größten Kreis von Unternehmen aufstellt, einbezogen. Die Konzernabschlüsse werden jeweils beim Bundesanzeiger eingereicht und veröffentlicht.

B. Bilanzierungs- und Bewertungsgrundsätze

Im Rahmen der Aufstellung des Jahresabschlusses wurde von der Fortführung des Unternehmens gemäß § 252 Abs. 1 Nr. 2 HGB ausgegangen.

Entgeltlich erworbene Immaterielle Vermögensgegenstände werden mit den Anschaffungskosten, vermindert um planmäßige lineare Abschreibungen (1 bis 5 Jahre), denen branchenübliche bzw. amtliche Abschreibungstabellen zugrunde liegen, bilanziert.

Vermögensgegenstände des Sachanlagevermögens werden zu Anschaffungskosten, jeweils vermindert um planmäßige nutzungsbedingte Abschreibungen, sofern diese einer Abnutzung unterliegen, angesetzt. Die Abschreibungen werden auf der Grundlage der betriebsgewöhnlichen Nutzungsdauern der Gegenstände (1 bis 50 Jahre) nach linearer Methode pro rata temporis vorgenommen. Sie erfolgen entsprechend branchenüblichen bzw. amtlichen Abschreibungstabellen. Soweit notwendig, erfolgen außerplanmäßige Abschreibungen. Geringwertige Anlagegüter mit Einzelanschaffungskosten bis zu höchstens EUR 800,00 werden im Anlagevermögen erfasst und im Zugangsjahr vollständig abgeschrieben. Anlagegüter mit Einzelanschaffungskosten über EUR 800,00 werden über die planmäßige jeweilige gewöhnliche Nutzungsdauer ratierlich abgeschrieben.

Finanzanlagen werden zu ihren Anschaffungskosten oder bei dauerhafter Wertminderung zum niedrigeren beizulegenden Wert bewertet. Soweit die Gründe für Abschreibungen auf den niedrigeren Zeitwert entfallen sind, erfolgen Zuschreibungen auf den höheren Zeitwert, höchstens jedoch bis zu den ursprünglichen Anschaffungskosten.

Die unter den Vorräten ausgewiesenen fertigen und unfertigen Erzeugnisse werden unter Beachtung des Niederstwertprinzips zu Herstellungskosten bewertet. Die Herstellungskosten umfassen angefallene, einzeln nachgewiesene Arbeitszeiten und angemessene Teile der Material- und Fertigungsgemeinkosten sowie des Werteverzehrs des Anlagevermögens und anteilige Verwaltungsgemeinkosten.

Forderungen und Sonstige Vermögensgegenstände sind zum Nennwert bilanziert.

Die Wertpapiere des Umlaufvermögens sind zu Anschaffungskosten bzw. mit dem niedrigeren beizulegenden Wert angesetzt, der sich aus dem Börsen- bzw. Marktpreis zum Abschlussstichtag ergibt.

Der Kassenbestand und die Guthaben bei Kreditinstituten sind zu Nennwerten bilanziert.

Aktive Rechnungsabgrenzungsposten werden gemäß § 250 Abs. 1 HGB gebildet. Die Auflösung erfolgt entsprechend dem Aufwand der Rechnungsperiode.

Die Bewertung der nach § 246 Absatz 2 Satz 2 HGB zu verrechnenden Vermögensgegenstände („Planvermögen“) erfolgt zum beizulegenden Zeitwert i.S.d. § 255 Absatz 4 HGB. Der Zeitwertermittlung des Planvermögens liegen versicherungsmathematische Gutachten zugrunde. Der hiernach verbliebene Vermögensüberhang wird gem. § 246 Absatz 2 Satz 3 HGB als gesonderter Bilanzposten unter „Aktiver Unterschiedsbetrag aus der Vermögensverrechnung“ ausgewiesen.

Die Bewertung der Pensionsverpflichtungen erfolgt zum notwendigen Erfüllungsbetrag. Dabei erfolgt die Bewertung der Rückstellungen für Altersversorgungsverpflichtungen gemäß Artikel 75 Abs. 6 EGHGB in Verbindung mit § 253 Abs. 2 und 6 HGB nach Maßgabe des entsprechenden Durchschnittszinssatzes aus den vergangenen zehn Geschäftsjahren.

Im Hinblick auf eine zukunftsorientierte Verpflichtungsbewertung werden geschätzte Steigerungsraten mit einbezogen. Als Rechnungsgrundlage dienen die Heubeck‘ schen Richttafeln 2018 G. Bei der durch versicherungsmathematische Gutachten belegten Ermittlung der Pensionsverpflichtung für – wie im Vorjahr – eine Anwartschaft aktiver Anspruchsberechtigung wurde das modifizierte Teilwertverfahren angewandt. Für laufende Anwartschaften von insgesamt – wie auch im Vorjahr – acht ausgeschiedenen Anspruchsberechtigten war pflichtgemäß das Anwartschaftsbarwertverfahren anzuwenden.

Die versicherungsmathematische Berechnung der Pensionsverpflichtungen erfolgte zum 31. Dezember 2019 einheitlich unter Anwendung eines Zinssatzes von 2,71% (Vorjahr: 3,21%). Der Rechnungszins entspricht jeweils dem Zinssatz bei Restlaufzeiten von 15 Jahren gemäß der Rückstellungsabzinsungsverordnung. Dabei wurde pflichtgemäß unverändert der Durchschnittszins der letzten zehn Jahre angesetzt. Der Unterschiedsbetrag, der sich aus der Anwendung eines Durchschnittszinses der letzten sieben Jahre (1,97%; Vorjahr: 2,32%) ergibt, beträgt TEUR 3.374 und unterliegt gem. § 253 Abs. 6 HGB einer Ausschüttungsbeschränkung. Darüber hinaus wurde eine unveränderte Rentendynamik von 1% unterstellt. Die Berücksichtigung eines Fluktuationstrends war nach Maßgabe der Pensionszusagen sowie der Versorgungsberechtigten nicht geboten.

Bei Vorliegen der gesetzlichen Voraussetzungen wird in Anwendung des § 246 Absatz 2 Satz 2 HGB der zum Stichtag ermittelte Zeitwert des hierfür gehaltenen Deckungsvermögens (versicherungsmathematisch ermittelter Aktivwert der Ansprüche aus entsprechenden Rückdeckungsversicherungen) mit den entsprechenden Rückstellungen aus Altersversorgung verrechnet. Gleiches gilt für das wirksam verpfändete Zeitwertguthaben, das als Deckungsvermögen für das Altersteilzeitverhältnis gehalten wird. Der sich ergebende aktive Unterschiedsbetrag aus der Vermögensverrechnung wird als eigener Bilanzposten ausgewiesen.

Der Unterschiedsbetrag zwischen dem Ansatz der Rückstellungen nach Maßgabe des entsprechenden Durchschnittszinssatzes aus den vergangenen zehn Geschäftsjahren und dem Ansatz der Rückstellungen nach Maßgabe des entsprechenden Durchschnittszinssatzes aus den vergangenen sieben Geschäftsjahren betrug zum Bilanzstichtag TEUR 3.374 (Vorjahr: TEUR 3.709).

Sonstige Rückstellungen beinhalten alle zum Bilanzstichtag erkennbaren Risiken und ungewissen Verbindlichkeiten. Die Bewertung der ausgewiesenen sonstigen Rückstellungen erfolgt mit dem nach vernünftiger kaufmännischer Beurteilung erforderlichen Erfüllungsbetrag. Dabei wurden zukünftige Preis- und Kostensteigerungen berücksichtigt. Enthalten ist ebenfalls eine Verpflichtung aus einem Altersteilzeitverhältnis, dem Deckungsvermögen mit einem Zeitwert in gleicher Höhe gegenübersteht. Entsprechend erfolgte eine pflichtgemäße Saldierung.

Verbindlichkeiten werden mit dem Erfüllungsbetrag angesetzt.

Passive Rechnungsabgrenzungsposten nach § 250 Absatz 2 HGB werden in Höhe der abzugrenzenden Einnahmen, soweit sie Ertrag für eine bestimmte Zeit nach dem Abschlussstichtag darstellen, gebildet.

Die von uns angewandten Bilanzierungs- und Bewertungsmethoden entsprechen den im Vorjahr angewandten Methoden für die Aufstellung der Bilanz, der Gewinn- und Verlustrechnung und des Anhangs.

C. Erläuterungen zur Bilanz

Anlagevermögen

Die Entwicklung der einzelnen Posten des Anlagevermögens und der dazugehörigen Abschreibungen ist im Anlagespiegel dargestellt.

ENTWICKLUNG DES ANLAGEVERMÖGENS FLATEX AG, FRANKFURT IM GESCHÄFTSJAHR 2019

| AKTIENGESELLSCHAFT | ANSCHAFFUNGSKOSTEN | ||||

| Anlagenspiegel | Stand am 01.01.2019 | Zugänge | Abgänge | Zuschreibung | Stand am 31.12.2019 |

| EURO | EURO | EURO | EURO | EURO | |

| I. Immaterielle Vermögengsgegenstände | |||||

| 1. entgeltlich erworbene Konzessionen, gewerbliche Schutzrechte und ähnliche Rechte und Werte, sowie Lizenzen an solchen Rechten und Werten | 2.474.609,79 | 76.428,00 | 0,00 | 7.900.119,83 | |

| Summe immaterielle Vermögensgegenstände | 0,00 | 2.474.609,79 | 76.428,00 | 0,00 | 7.900.119,83 |

| II. Sachanlagen | |||||

| 1. Grundstücke und Bauten einschließlich der Bauten auf fremden Grundstücken | 3.546.799,37 | 457.607,97 | 0,00 | 0,00 | 4.004.407,34 |

| 2. Technische Anlagen und Maschinen | 9.534.226,05 | 2.201.713,84 | 20.404,53 | 0,00 | 11.715.535,36 |

| 3. Andere Anlagen, Betriebs- und Geschäftsausstattung | 813.846,25 | 118.198,36 | 284,80 | 0,00 | 931.759,81 |

| Summe Sachanlagen | 13.894.871,67 | 2.777.520,17 | 20.689,33 | 0,00 | 16.651.702,51 |

| III. Finanzanlagen | |||||

| 1. Anteile an verbundenen Unternehmen | 54.349.173,99 * | 2.710.688,30 | 0,00 | 0,00 | 57.059.862,29 |

| 2. Beteiligungen | 0,00 | 24.138.645,71 | 0,00 | 0,00 | 24.138.645,71 |

| 3. Rückdeckungsansprüche aus Lebensversicherung | 334.627,00 | 20.756,00 | 0,00 | 0,00 | 355.383,00 |

| Summe Finanzanlagen | 54.683.800,99 | 26.870.090,01 | 0,00 | 0,00 | 81.553.891,00 |

| Summe Anlagevermögen | 68.578.672,66 | 32.122.219,97 | 97.117,33 | 0,00 | 106.105.713,34 |

| AKTIENGESELLSCHAFT | ABSCHREIBUNGEN | |||

| Anlagenspiegel | Summe 01.01.2019 | Zugänge | Abgänge | Stand am 31.12.2019 |

| EURO | EURO | EURO | EURO | |

| I. Immaterielle Vermögengsgegenstände | ||||

| 1. entgeltlich erworbene Konzessionen, gewerbliche Schutzrechte und ähnliche Rechte und Werte, sowie Lizenzen an solchen Rechten und Werten | 3.806.451,69 | 1.181.606,14 | 76.428,00 | 4.911.629,83 |

| Summe immaterielle Vermögensgegenstände | 3.806.451,69 | 1.181.606,14 | 76.428,00 | 4.911.629,83 |

| II. Sachanlagen | ||||

| 1. Grundstücke und Bauten einschließlich der Bauten auf fremden Grundstücken | 1.731.489,09 | 341.098,91 | 0,00 | 2.072.588,00 |

| 2. Technische Anlagen und Maschinen | 7.073.997,99 | 1.355.687,90 | 19.168,53 | 8.409.281,36 |

| 3. Andere Anlagen, Betriebs- und Geschäftsausstattung | 494.153,25 | 131.038,36 | 284,80 | 624.906,81 |

| Summe Sachanlagen | 9.299.640,33 | 1.827.825,17 | 19.453,33 | 11.106.776,17 |

| III. Finanzanlagen | ||||

| 1. Anteile an verbundenen Unternehmen | 0,00 * | 0,00 | 0,00 | 0,00 |

| 2. Beteiligungen | 0,00 | 0,00 | 0,00 | 0,00 |

| 3. Rückdeckungsansprüche aus Lebensversicherung | 0,00 | 0,00 | 0,00 | 0,00 |

| Summe Finanzanlagen | 0,00 | 0,00 | 0,00 | 0,00 |

| Summe Anlagevermögen | 13.106.092,02 | 3.009.431,31 | 95.881,33 | 16.018.406,00 |

| AKTIENGESELLSCHAFT | BUCHWERTE | |

| Anlagenspiegel | Stand am 31.12.2018 | Stand am 31.12.2019 |

| EURO | EURO | |

| I. Immaterielle Vermögengsgegenstände | ||

| 1. entgeltlich erworbene Konzessionen, gewerbliche Schutzrechte und ähnliche Rechte und Werte, sowie Lizenzen an solchen Rechten und Werten | 1.695.486,35 | 2.988.490,00 |

| Summe immaterielle Vermögensgegenstände | 1.695.486,35 | 2.988.490,00 |

| II. Sachanlagen | ||

| 1. Grundstücke und Bauten einschließlich der Bauten auf fremden Grundstücken | 1.815.310,28 | 1.931.819,34 |

| 2. Technische Anlagen und Maschinen | 2.460.228,06 | 3.306.254,00 |

| 3. Andere Anlagen, Betriebs- und Geschäftsausstattung | 319.693,00 | 306.853,00 |

| Summe Sachanlagen | 4.595.231,34 | 5.544.926,34 |

| III. Finanzanlagen | ||

| 1. Anteile an verbundenen Unternehmen | 54.349.173,99 | 57.059.862,29 |

| 2. Beteiligungen | 0,00 | 24.138.645,71 |

| 3. Rückdeckungsansprüche aus Lebensversicherung | 334.627,00 | 355.383,00 |

| Summe Finanzanlagen | 54.683.800,99 | 81.553.891,00 |

| Summe Anlagevermögen | 60.974.518,68 | 90.087.307,34 |

* Die Anschaffungskosten sowie die Abschreibungen für das Vorjahr wurden aufgrund fehlerhafter Darstellung im Vorjahr nach dem Verkauf der Aktionärsbank

Anteile an verbundenen Unternehmen

Mit Urkunde 47/2019, verhandelt in Frankfurt am Main, am 03. Juli 2019 verkaufte die factoring.plus.GmbH, Leipzig, eingetragen im Handelsregister des Amtsgerichts Leipzig unter HRB 35158, ihre 72%-ige Tochtergesellschaft financial.service.plus GmbH, Leipzig, im Handelsregister des Amtsgerichts Leipzig unter HRB 22691 eingetragene Gesellschaft, an die flatex AG. Mit Wirkung zum 01. Juli 2019 0:00 Uhr (MESZ) wurden die Anteile auf die flatex AG übertragen. Der Kaufpreis betrug EUR 2.700.000,00 plus Anschaffungsnebenkosten in Höhe von EUR 10.688,30.

Am 13. Dezember 2019 haben die flatex AG und die LPE Capital B.V. sowie deren fünf Hauptgesellschafter einen Anteilskaufvertrag über die Geschäftsanteile der LPE Capital B.V. an der DeGiro B.V., einer Gesellschaft mit beschränkter Haftung niederländischen Rechts mit satzungsgemäßem Sitz in Amsterdam/Niederlande, eingetragen im niederländischen Handelsregister unter 34342820, geschlossen. Die flatex AG erwirbt die restlichen 90,6% der DeGiro gegen einen Barverkaufspreis von EUR 36.388.888,89 sowie gegen Ausgabe von bis zu 7.500.000 neuer Aktien, die im Rahmen einer Sachkapitalerhöhung aus dem genehmigten Kapital 2017 sowie 2018/I unter Ausschluss des Bezugsrechts der flatex AG Aktionäre nach Genehmigung der niederländischen Aufsichtsbehörden zu schaffen sind. Mit Zahlung des Barverkaufspreises in Höhe von EUR 23.611.111,11 erwarb die flatex AG im Berichtsjahr einen Anteil von 9,4%. Die Anschaffungsnebenkosten betrugen TEUR 528.

Forderungen aus Lieferungen und Leistungen und sonstige Vermögensgegenstände

Die in der Bilanz ausgewiesenen Forderungen aus Lieferungen und Leistungen beinhalten im Berichtsjahr – wie im Vorjahr – keine Forderungen mit einer Restlaufzeit von mehr als einem Jahr.

Die flatex AG weist im Berichtsjahr Forderungen aus Umsatzsteuer in Höhe von TEUR 24 sowie Umsatzsteuer Vorjahre in Höhe von TEUR 380 (Vorjahr: sonstige Verbindlichkeiten in Höhe von TEUR 780) aus. Ferner werden Forderungen aus Ertragsteuern von TEUR 349 (Vorjahr: Rückstellungen in Höhe von TEUR 5.349) ausgewiesen.

Die sonstigen Vermögensgegenstände haben – wie im Vorjahr – eine Restlaufzeit von bis zu einem Jahr.

Forderungen gegen verbundene Unternehmen

Es bestehen Forderungen gegen verbundene Unternehmen in Höhe von TEUR 19.144 (Vorjahr: TEUR 16.104); diese entstanden aus Gewinnabführungsverträgen in Höhe von TEUR 17.189 (Vorjahr: TEUR 15.718), aus Liefer- und Leistungsverrechnung sowie aus umsatzsteuerlichen Organschaften.

Eigenkapital

Grundkapital

Das gezeichnete Kapital der Gesellschaft beträgt zum Bilanzstichtag TEUR 19.596 (Vorjahr: TEUR 18.737). Das Grundkapital ist zum Geschäftsjahresende eingeteilt in 19.595.637 (Vorjahr: 18.736.637) nennwertlose Namensaktien mit einem rechnerischen Wert von jeweils EUR 1,00/Stück.

Genehmigtes Kapital

Die Gesellschaft verfügte zu Beginn des Geschäftsjahres 2019 über ein genehmigtes Kapital in Höhe von TEUR 7.530.

1) Der Vorstand wurde durch Beschluss der ordentlichen Hauptversammlung vom 05. Juli 2017 ermächtigt, mit Zustimmung des Aufsichtsrats bis zum 04. Juli 2022 das Grundkapital (Genehmigtes Kapital 2017) durch Ausgabe neuer auf den Namen lautenden Stückaktien gegen Bar- und/oder Sacheinlagen einmalig oder mehrmals um insgesamt bis zu TEUR 5.598 zu erhöhen. Den Aktionären ist grundsätzlich ein Bezugsrecht zu gewähren. Der Vorstand ist jedoch ermächtigt, mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionäre in bestimmten Fällen auszuschließen. Das Genehmigte Kapital 2017 wurde teilweise durch Ausnutzungsbeschluss des Vorstands mit Zustimmung des Aufsichtsrats vom 13. Dezember 2017 ausgeschöpft und beträgt nach Eintragung der Kapitalerhöhung noch TEUR 4.898.

2) Der Vorstand wurde durch Beschluss der ordentlichen Hauptversammlung vom 07. August 2018 ermächtigt, mit Zustimmung des Aufsichtsrats bis zum 06. August 2023 das Grundkapital (Genehmigtes Kapital 2018) durch Ausgabe neuer auf den Namen lautenden Stückaktien gegen Bar- und/oder Sacheinlagen einmalig oder mehrmals um insgesamt bis zu TEUR 3.857 zu erhöhen. Den Aktionären ist grundsätzlich ein Bezugsrecht zu gewähren. Der Vorstand ist jedoch ermächtigt, mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionäre in bestimmten Fällen auszuschließen. Das Genehmigte Kapital 2018 wurde teilweise durch Ausnutzungsbeschluss des Vorstands mit Zustimmung des Aufsichtsrats vom 10. September 2018 ausgeschöpft und beträgt nach Eintragung der Kapitalerhöhung zum Bilanzstichtag noch TEUR 2.632.

Die Gesellschaft verfügt damit zum 31. Dezember 2019 unverändert über ein genehmigtes Kapital in Höhe von TEUR 7.530 (Genehmigtes Kapital 2017: TEUR 4.898; Genehmigtes Kapital 2018: TEUR 2.632).

Bedingtes Kapital

1) Mit Beschluss der außerordentlichen Hauptversammlung vom 30. Oktober 2014 wurde der Vorstand ermächtigt, mit Zustimmung des Aufsichtsrats das Grundkapital um bis zu TEUR 1.390 durch Ausgabe von bis zu 1.390.000 neuen, auf den Inhaber lautenden Stückaktien mit Gewinnberechtigung ab Beginn des Geschäftsjahres ihrer Ausgabe bedingt zu erhöhen (Bedingtes Kapital 2014). Gemäß dem Beschluss vom 30. Oktober 2014 dient das Bedingte Kapital 2014 ausschließlich der Sicherung von Bezugsrechten, die aufgrund der Ermächtigung der Hauptversammlung vom 30. Oktober 2014 im Rahmen des Aktienoptionsprogramms 2014 in der Zeit bis einschließlich zum 30. September 2019 an die Mitglieder des Vorstands und Arbeitnehmer der Gesellschaft sowie Mitglieder der Geschäftsführung und Arbeitnehmer von mit der Gesellschaft verbundenen Unternehmen ausgegeben wurden. Die Hauptversammlung beschloss am 27. Juli 2016 die Umstellung von Inhaber- auf Namensaktien; das Bedingte Kapital 2014 wurde entsprechend auf die Ausgabe von Namensaktien angepasst. Mit Beschluss der außerordentlichen Hauptversammlung vom 04. Dezember 2017 wurde die von der Hauptversammlung am 30. Oktober 2014 mit Anpassungen durch die Hauptversammlung vom 27. Juli 2016 beschlossene Ermächtigung zur Ausgabe von Aktienoptionen im Rahmen eines Aktienoptionsprogrammes 2014 geändert und konkretisiert. Zugleich wurde das Bedingte Kapital 2014 dahingehend geändert, dass es auch der Bedienung von Bezugsrechten dient, die aufgrund des Ermächtigungsbeschlusses der Hauptversammlung vom 30. Oktober 2014, auch mit Anpassungen durch die Hauptversammlung vom 27. Juli 2016 und auch in der Fassung nach ihrer Änderung durch den entsprechenden Beschluss der Hauptversammlung vom 04. Dezember 2017, ausgegeben wurden, und zwar auch, soweit die den betreffenden Bezugsrechten zugrunde liegenden Optionsbedingungen nach Ausgabe der Bezugsrechte im Rahmen des entsprechenden Beschlusses der Hauptversammlung vom 04. Dezember 2017 neu gefasst wurden. Aufgrund der Ausübung von Aktienoptionen aus dem Aktienoptionsprogramm 2014 wurden im Geschäftsjahr 2019 aus dem Bedingten Kapital 2014 insgesamt 859.000 neue, auf den Namen lautende Stückaktien mit einem anteiligen Betrag am Grundkapital von EUR 1,00 je Aktie ausgegeben. Hierdurch hat sich das Bedingte Kapital 2014 um TEUR 859 auf nunmehr TEUR 531 ermäßigt. Die entsprechenden Satzungsanpassungen wurden zum Handelsregister angemeldet und wie beantragt am 27. Januar 2020 eingetragen.

2) Mit Beschluss der ordentlichen Hauptversammlung vom 28. August 2015 wurde der Vorstand ermächtigt, mit Zustimmung des Aufsichtsrats das Grundkapital um bis zu TEUR 230 durch Ausgabe von bis zu 230.000 neuen, auf den Inhaber lautenden Stückaktien mit Gewinnberechtigung ab Beginn des Geschäftsjahres ihrer Ausgabe bedingt zu erhöhen (Bedingtes Kapital 2015). Gemäß dem Beschluss vom 28. August 2015 dient das Bedingte Kapital 2015 ausschließlich der Sicherung von Bezugsrechten, die aufgrund der Ermächtigung der Hauptversammlung vom 28. August 2015 im Rahmen des Aktienoptionsprogramms 2015 in derzeit bis einschließlich zum 27. August 2020 an die Mitglieder des Vorstands und Arbeitnehmer der Gesellschaft sowie Mitglieder der Geschäftsführung und Arbeitnehmer von mit der Gesellschaft verbundenen Unternehmen ausgegeben werden. Die Hauptversammlung beschloss am 27. Juli 2016 die Umstellung von Inhaber- auf Namensaktien; das Bedingte Kapital 2015 wurde entsprechend auf die Ausgabe von Namensaktien angepasst. Mit Beschluss der außerordentlichen Hauptversammlung vom 04. Dezember 2017 wurde die von der Hauptversammlung am 28. August 2015 mit Anpassungen durch die Hauptversammlung vom 27. Juli 2016 beschlossene Ermächtigung zur Ausgabe von Aktienoptionen im Rahmen eines Aktienoptionsprogrammes 2015 geändert und konkretisiert; zugleich wurde das Bedingte Kapital 2015 so abgeändert, dass es ausschließlich der Bedienung von Bezugsrechten dient, die aufgrund des Ermächtigungsbeschlusses der Hauptversammlung vom 28. August 2015, auch mit Anpassungen durch die Hauptversammlung vom 27. Juli 2016 und auch in der Fassung nach ihrer Änderung durch den entsprechenden Beschluss der Hauptversammlung vom 04. Dezember 2017, ausgegeben wurden oder werden, und zwar auch, soweit die den betreffenden Bezugsrechten zugrunde liegenden Optionsbedingungen nach Ausgabe der Bezugsrechte im Rahmen des entsprechenden Beschlusses der Hauptversammlung vom 04. Dezember 2017 neu gefasst wurden oder werden. Zum Bilanzstichtag betrug das Bedingte Kapital 2015 unverändert TEUR 230; im Geschäftsjahr 2020 wurden bis zum 10. Januar 2020 aufgrund der Ausübung von Aktienoptionen aus dem Aktienoptionsprogramm 2015 insgesamt 20.000 neue, auf den Namen lautende Stückaktien mit einem anteiligen Betrag am Grundkapital von EUR 1,00 je Aktie ausgegeben. Hierdurch hat sich das Bedingte Kapital 2015 nach dem Bilanzstichtag bis zum 10. Januar 2020 um TEUR 20 auf nunmehr TEUR 210 ermäßigt. Die entsprechende Satzungsanpassung wurde zum Handelsregister angemeldet und wie beantragt am 27. Januar 2020 eingetragen.

3) Mit Beschluss der außerordentlichen Hauptversammlung vom 04. Dezember 2017 mit Anpassungen durch den Beschluss der ordentlichen Hauptversammlung vom 07. August 2018 wurde der Vorstand ermächtigt, mit Zustimmung des Aufsichtsrats das Grundkapital um bis zu TEUR 3.500 durch Ausgabe von bis zu 3.500.000 neuen, auf den Namen lautenden Stückaktien mit Gewinnberechtigung ab Beginn des Geschäftsjahres ihrer Ausgabe bedingt zu erhöhen (Bedingtes Kapital 2017, im Handelsregister der Gesellschaft bezeichnet als „Bedingtes Kapital 2018/1″). Die bedingte Kapitalerhöhung dient der Bedienung von Schuldverschreibungen, die aufgrund des entsprechenden Ermächtigungsbeschlusses der Hauptversammlung vom 04. Dezember 2017 in der Fassung nach der Änderung vom 07. August 2018 bis zum 03. Dezember 2022 ausgegeben werden.

4) Mit Beschluss der ordentlichen Hauptversammlung vom 07. August 2018 wurde der Vorstand ermächtigt, mit Zustimmung des Aufsichtsrats das Grundkapital um bis zu TEUR. 3.600 durch Ausgabe von bis zu 3.600.000 neuen, auf den Namen lautenden Stückaktien mit Gewinnberechtigung ab Beginn des Geschäftsjahres ihrer Ausgabe bedingt zu erhöhen (Bedingtes Kapital 2018/11). Die bedingte Kapitalerhöhung dient der Bedienung von Schuldverschreibungen und/oder Genussrechten, die aufgrund des entsprechenden Ermächtigungsbeschlusses der Hauptversammlung vom 07. August 2018 bis zum 06. August 2023 ausgegeben werden.

Aktienoptionsplan

Zur wettbewerbsgerechten Gesamtvergütung der Führungskräfte hat die flatex AG Aktienoptionsprogramme geschaffen. Das erste Aktienoptionsprogramm wurde 2014 aufgelegt. Unter diesem Programm wurden erstmals im Jahr 2015 Bezugsrechte ausgegeben.

Jedes Bezugsrecht aus dem Aktienoptionsprogramm gewährt dem Inhaber das Recht, eine Aktie der Gesellschaft gegen Zahlung des bei Ausgabe festgelegten Bezugspreises zu erwerben. Der Bezugspreis wird auf Basis des durchschnittlichen Schlusskurses der Aktie über eine feste, der Beschlussfassung der Hauptversammlung vorausgehende Periode abzüglich eines Abschlags festgelegt.

Die Laufzeit der Bezugsrechte beträgt sechs Jahre ab dem Ausgabetag; eine Ausübung in Aktien der Gesellschaft kann frühestens nach Ablauf einer Wartezeit (Erdienungszeitraum) von vier Jahren und in vordefinierten Zeitfenstern erfolgen. Voraussetzung für eine Ausübung ist, dass der Börsenkurs der Aktie innerhalb von zwei Jahren nach Ausgabe des jeweiligen Bezugsrechts an einem beliebigen Börsenhandelstag um mindestens 100% überschritten wird (Erfolgsziel Optionsprogramm 2014). Nur im Fall eines in der Ermächtigung und ggf. in später gefassten Optionsbedingungen näher definierten Change of Control oder eines Delisting kann die Gesellschaft anstelle der Aktien einen Barausgleich zahlen und können die Inhaber eines Bezugsrechts anstelle der Aktien eine Barabfindung verlangen (teilweise auch bereits vor Ablauf des Erdienungszeitraums).

Ein zweites Aktienoptionsprogramm wurde 2015 aufgrund einer weiteren Ermächtigung durch die Hauptversammlung aufgelegt. Die Konditionen wurden bei diesem Programm aufgrund der Aktienkursentwicklung in Bezug auf die Ausübungsvoraussetzung insofern modifiziert, dass der Börsen-Schlusskurs der Aktie innerhalb von zwei Jahren nach Ausgabe des jeweiligen Bezugsrechts nun an einem beliebigen Börsenhandelstag den jeweiligen Bezugspreis um mindestens 50% überschreiten muss (Erfolgsziel Optionsprogramm 2015). Die übrigen Konditionen entsprechen dem ersten Programm.

Folgende Bezugsrechte wurden in 2019 vergeben:

Vorstand: 15.000

Mitarbeiter: 87.000

Davon Mitarbeiter verbundener Unternehmen: 20.000

Die Gesamtzahl der ausstehenden Bezugsrechte betrug zum 31. Dezember 2019:

Gesamt: 1.557.500

Davon ausgeübte Bezugsrechte: 879.000

Davon verfallene Bezugsrechte: 169.000

Aktive Bezugsrechte: 70.000

Entwicklung des Eigenkapitals

Das gezeichnete Kapital erhöhte sich durch im Berichtsjahr ausgeübte Optionen aus dem Aktienoptionsprogramm 2014 in Höhe von EUR 859.000,00, indes die Abwicklung von 20.000 Bezugsrechten in 2020 stattfand. Die Eintragung ins Handelsregister erfolgte am 27. Januar 2020. Die Kapitalrücklage wurde demzufolge um EUR 5.411.700 auf EUR 105.720.639,24 aufgestockt.

| in EUR | gezeichnetes Kapital | erworbene eigene Anteile | Kapitalrücklage |

| Stand am 31.12.2018 | 18.736.637,00 | 0,00 | 100.308.939,24 |

| Veränderung in 2019 | 859.000,00 | 0,00 | 5.411.700,00 |

| Jahresüberschuss | |||

| Stand am 31.12.2019 | 19.595.637,00 | 0,00 | 105.720.639,24 |

| in EUR | gesetzliche Rücklage | Gewinnrücklagen | Bilanzverlust | Summe Eigenkapital |

| Stand am 31.12.2018 | 32.775,45 | 6.810.553,95 | -31.024.007,71 | 94.864.897,93 |

| Veränderung in 2019 | 0,00 | 0,00 | 6.270.700,00 | |

| Jahresüberschuss | 7.235.455,26 | 7.235.455,26 | ||

| Stand am 31.12.2019 | 32.775,45 | 6.810.553,95 | -23.788.552,45 | 108.371.053,19 |

Die Entwicklung des Bilanzverlusts ist aus der folgenden Darstellung ersichtlich:

| in EUR | 2019 | 2018 | 2017 |

| Stand am 31.12. | -31.024.007,71 | -38.149.072,91 | -19.093.096,79 |

| Jahresüberschuss-/fehlbetrag | 7.235.455,26 | 7.125.065,20 | -19.055.976,12 |

| Stand am 31.12.2019 | -23.788.552,45 | -31.024.007,71 | -38.149.072,91 |

Rückstellungen für Pensionen

Den Pensionsrückstellungen für gegenüber dem Vorjahr unverändert einen Arbeitnehmer und einen ausgeschiedenen Arbeitnehmer sowie acht (Vorjahr: acht) ausgeschiedene Vorstandsmitglieder der ehemaligen XCOM AG liegen versicherungsmathematische Gutachten zugrunde.

Im Zuge der nach § 246 Absatz 2 Satz 2 HGB geforderten Verrechnung werden zum Stichtag bestehende Pensionsverpflichtungen in Höhe von TEUR 7.637 (Vorjahr: TEUR 6.665) mit hierfür gehaltenem Deckungsvermögen („Planvermögen“) verrechnet.

Der Zeitwert des Planvermögens, der den Anschaffungskosten entspricht, beläuft sich zum Stichtag auf TEUR 8.710 (Vorjahr: TEUR 7.996). Im Zuge der Anwendung des § 246 Absatz 2 Satz 2 HGB wurden im Berichtsjahr zudem Zinserträge aus Planvermögen in Höhe von TEUR 498 (Vorjahr: TEUR 486) mit Aufwendungen aus den bestehenden Verpflichtungen in Höhe von TEUR 2.339 (Vorjahr: TEUR 2.071) verrechnet.

Der die entsprechende Pensionsverpflichtung überschreitende Zeitwert des Planvermögens wird als Aktiver Unterschiedsbetrag aus der Vermögensverrechnung in Höhe von TEUR 1.073 (Vorjahr: TEUR 1.331) bilanziert. Der sich zum Stichtag für vier Anspruchsberechtigte ergebende passive Überhang wird mit TEUR 1.909 (Vorjahr: TEUR 816) unter den Pensionsrückstellungen gezeigt.

Steuerrückstellungen

Im Berichtsjahr weist die flatex AG lediglich eine Körperschaftsteuerrückstellung von TEUR 159 aus. Aufgrund hoher Vorauszahlungen ergab sich bei der Gewerbesteuer eine Forderung, welche in den sonstigen Forderungen ausgewiesen wird. Im Vorjahr ergaben sich für beide Ertragsteuern Rückstellungen von insgesamt TEUR 5.349.

Sonstige Rückstellungen

Diese beinhalten im Wesentlichen Bonusrückstellungen in Höhe von TEUR 1.400 (Vorjahr: TEUR 1.300), Rückstellungen für sonstige Personalkosten in Höhe von TEUR 62 (Vorjahr: TEUR 0), Jahresabschluss und Prüfungskosten in Höhe von TEUR 345 (Vorjahr: TEUR 555), Rechts- und Beratungskosten in Höhe von TEUR 130 (Vorjahr: TEUR 130) sowie für diverse ausstehende Rechnungen in Höhe von TEUR 798 (Vorjahr: TEUR 761).

Verbindlichkeiten gegenüber Kreditinstituten

Die flatex AG weist zum Bilanzstichtag die Verbindlichkeiten gegenüber Kreditinstituten in Höhe von TEUR 3.707 (Vorjahr: TEUR 9.874) aus. Die Bankdarlehen dienen überwiegend der Zwischenfinanzierung des Erwerbs von Anteilen an der vormaligen XCOM AG in Vorjahren.

| Summe bis 1 Jahr | Summe > 1 Jahr bis 5 Jahre | Summe > 5 Jahre | |

| EUR | EUR | EUR | |

| 2020 | 3.165.486,67 | 541.590,00 | 0,00 |

| Vorjahr | 6.166.680,00 | 3.707.076,67 | 0,00 |

Verbindlichkeiten in Höhe von TEUR 708 (Vorjahr: TEUR 875) sind grundpfandrechtlich gesichert.

Erhaltene Anzahlungen sowie Verbindlichkeiten aus Lieferungen und Leistungen

Die ausgewiesenen Anzahlungen und Verbindlichkeiten haben – wie im Vorjahr – eine Restlaufzeit von bis zu einem Jahr.

Verbindlichkeiten gegenüber verbundenen Unternehmen

Zum 31. Dezember 2019 belaufen sich die Verbindlichkeiten gegenüber verbundenen Unternehmen auf TEUR 168 (Vorjahr: TEUR 19) gegenüber der flatex Bank AG aus der umsatzsteuerlichen Organschaft sowie TEUR 32 aus Lieferungen und Leistungen.

Die ausgewiesenen Verbindlichkeiten haben zum 31. Dezember 2019 eine gegenüber dem Vorjahr unveränderte Restlaufzeit von weniger als einem Jahr.

Sonstige Verbindlichkeiten

Die Sonstigen Verbindlichkeiten setzen sich wie folgt zusammen:

| 31.12.2019 | 31.12.2018 | |

| EUR | EUR | |

| Verbindlichkeiten aus Steuern | 409.510,22 | 1.100.346,45 |

| Verbindlichkeiten aus Mietkauf | 3.272.920,59 | 2.207.267,55 |

| Übrige Verbindlichkeiten | 505.584,18 | 343.361,80 |

| 4.188.014,99 | 3.650.975,80 |

Der Anteil der sonstigen Verbindlichkeiten mit einer Laufzeit über einem Jahr beläuft sich insgesamt auf TEUR 2.191(Vorjahr: TEUR 1.523).

Passive Rechnungsabgrenzung

Der passive Rechnungsabgrenzungsposten beinhaltet die Abgrenzung bereits erhaltener Einnahmen, die Ertrag für die Folgeperioden darstellen.

Passive Rechnungsabgrenzungsposten mit einer Restlaufzeit von mehr als einem Jahr bestanden zum Stichtag nicht (Vorjahr: TEUR 71).

D. Erläuterungen zur Gewinn- und Verlustrechnung

Umsatzerlöse

Die Umsatzerlöse werden mit TEUR 33.867 im Wesentlichen im Inland erbracht. Von den Auslandsumsätzen von insgesamt TEUR 5.227 entfallen TEUR 376 auf das Gemeinschaftsgebiet der europäischen Union. Eine Aufgliederung der Umsatzerlöse nach Tätigkeitsbereichen ergibt folgendes Bild:

| Umsatzbereich | 2019 | 2018 |

| TEUR | TEUR | |

| Software Banking | 12.672 | 15.473 |

| IT-Services & Infrastructure | 7.004 | 7.578 |

| Software eBanking | 3.367 | 3.618 |

| Software Trading | 3.599 | 4.223 |

| Sonstige Umsatzerlöse | 7.225 | 7.954 |

| 33.867 | 38.846 |

Die Erlöse mit verbundenen Unternehmen betrugen im Berichtsjahr TEUR 19.221 (Vorjahr: TEUR 21.824). Wesentliche Umsatzerlöse erzielte die Gesellschaft für IT-Leistungen sowie aus Konzernumlage.

Sonstige betriebliche Erträge

Die sonstigen betrieblichen Erträge betreffen im Wesentlichen Erträge aus der Erhöhung des Aktivwertes der Rückdeckungsversicherung, Vorsteuerminderung Vorjahr, KFZ-Sachbezug sowie aus der Auflösung von Rückstellungen.

Soziale Abgaben und Aufwendungen für Altersversorgung und für Unterstützung

Der Posten enthält Aufwendungen für Altersversorgung in Höhe von TEUR 96 (Vorjahr: TEUR 371).

Sonstige betriebliche Aufwendungen

Die sonstigen betrieblichen Aufwendungen enthalten insbesondere Raumkosten, Versicherungen, Beiträge und Abgaben, Reparaturen und Instandhaltungskosten, Lizenzgebühren, Werbe- und Reisekosten, Kfz-Kosten, Telekommunikationskosten, EDV-Kosten, Fortbildungskosten sowie Rechts- und Beratungskosten.

Erträge aus Beteiligungen

Im Posten Erträge aus Beteiligungen sind die Erträge aus dem Gewinnabführungsvertrag mit der flatex Finanz GmbH ausgewiesen. Die Erträge aus Beteiligungen stiegen um TEUR 1.471 auf TEUR 17.189 im Berichtsjahr.

Sonstige Zinsen und ähnliche Erträge

Im Berichtsjahr wurden Zinsen von verbundenen Unternehmen in Höhe von TEUR 3 (Vorjahr: TEUR 0) vereinnahmt.

Der Posten enthält TEUR 12 Zinserträge aus Rückdeckungsversicherungen, welche nicht dem Planvermögen zuzurechnen sind. Ferner Zinserträge aus der Abzinsung von Rückstellungen in Höhe von TEUR 4 (Vorjahr: TEUR 2) sowie Zinserträge gemäß § 233a AO für Gewerbesteuer und Umsatzsteuer Vorjahre von TEUR 9.

Abschreibungen Finanzanlagen und Wertpapiere des Umlaufvermögens

Dieser Posten enthält mit TEUR 97 (Vorjahr: TEUR 62) Abschreibungen auf im Umlaufvermögen bilanzierte Wertpapiere nach dem strengen Niederstwertprinzip.

Zinsen und ähnliche Aufwendungen

Der Posten enthält mit TEUR 1.841 (Vorjahr: TEUR 1.584) den Saldo aus Zinserträgen des Planvermögens in Höhe von TEUR 498 (Vorjahr: TEUR 486) und gemäß § 246 Absatz 2 Satz 2 HGB zu verrechnenden Zinsaufwendungen aus Schulden aus Altersversorgungsverpflichtungen und ähnlichen langfristigen Verpflichtungen in Höhe von TEUR 2.339 (Vorjahr: TEUR 2.070). In dieser Position ist ferner Zinsaufwand gemäß § 233a AO in Höhe von TEUR 29 wegen später Gewerbesteuerveranlagung enthalten.

Im Berichtsjahr wurden keine Zinsen an verbundene Unternehmen gezahlt (Vorjahr: TEUR 107).

Steuern vom Einkommen und Ertrag

Körperschaftsteuer, Solidaritätszuschlag sowie Gewerbesteuer wurden für das Geschäftsjahr 2019 gemäß geltender steuerlicher Vorschriften erfasst. Der Posten enthält zudem einen Steueraufwand von TEUR 157 für das Vorjahr.

E. Sonstige Angaben

Verwendung des Ergebnisses

Der Vorstand der Gesellschaft schlägt der Hauptversammlung vor, den Jahresüberschuss für das Geschäftsjahr 2019 in Höhe von EUR 7.235.455,26 zusammen mit dem Verlustvortrag in Höhe von EUR 31.024.007,71 auf neue Rechnung vorzutragen.

Haftungsverhältnisse und sonstige finanzielle Verpflichtungen

Zum Bilanzstichtag bestanden folgende sonstige finanzielle Verpflichtungen nach § 251 HGB in Verbindung mit § 268 Abs. 7 HGB:

| in EUR | gesamt zum 31.12.19 | davon bis 1 Jahr | davon zwischen 2 bis 5 Jahre | davon nach 5 Jahren | Vorjahr |

| aus Miet- u. Leasingverträgen | 12.629.834,97 | 4.092.756,41 * | 7.213.652,72 | 1.323.425,84 | 10.007.854,84 * |

| aus Wartungsverträgen | 86.406,83 | 86.406,83 | 0,00 | 0,00 | 63.638,69 |

| aus sonstigen Verträgen | 2.543.559,13 | 2.354.267,46 | 189.291,67 | 0,00 | 1.729.006,80 |

| Stand am 31.12.2019 | 15.259.800,93 | 6.533.430,70 | 7.402.944,39 | 1.323.425,84 | 11.800.500,33 |

| * davon gegenüber verbundenen Unternehmen (in EUR) | 57.888,12 | 195.376,34 | 44.215,44 | ||

Haftungsverhältnisse bestanden zum Bilanzstichtag nicht.

Gesamthonorar des Abschlussprüfers

Das Gesamthonorar des Abschlussprüfers der Gesellschaft ist in der entsprechenden Anhangsangabe des Konzernabschlusses enthalten.

Aufgliederung der Arbeitnehmerzahl

Im Jahresdurchschnitt wurden im laufenden Geschäftsjahr 255 (Vorjahr: 258) Mitarbeiter beschäftigt. Die Mitarbeiter setzen sich im Berichtsjahr im Vergleich zum Vorjahr nach Gruppen wie folgt zusammen:

| Gruppe | Mitarbeiter 2019 | Mitarbeiter 2018 |

| Angestellte | 190 | 189 |

| Angestellte in Teilzeit | 35 | 38 |

| Leitende Angestellte | 19 | 19 |

| Aushilfen | 11 | 12 |

| 255 | 258 |

Name und Sitz des Mutterunternehmens

Die GfBk Gesellschaft für Börsenkommunikation mbH, Kulmbach hält mit 23,65% eine direkte Beteiligung am Eigenkapital der flatex AG. Aufgrund einer weiteren (indirekten) Beteiligung ihres Alleingesellschafters wird die GfBk Gesellschaft für Börsenkommunikation mbH, Kulmbach als beherrschendes Mutterunternehmen angesehen. Die BFF Holding GmbH, Kulmbach hält wiederum 100,00% am Eigenkapital der GfBk Gesellschaft für Börsenkommunikation mbH.

Anteilsbesitz

An den folgenden Gesellschaften ist die flatex AG unmittelbar mit 9,4% sowie mit 20% oder mehr im Sinne von § 285 Nr. 11 HGB beteiligt:

| unmittelbare gehaltene Anteile am 31.12.2019 | Eigenkapital am 31.12.2019 | Ergebnis des Geschäftsjahres 2019 in | |

| in Prozent | in TEUR | TEUR | |

| flatex Finanz GmbH, Frankfurt am Main | 100 | 53.973 | * |

| Xervices GmbH, Willich | 100 | 164 | 23 |

| Brokerport Finance GmbH, Frankfurt | 100 | 1.284 | 603 |

| financial.service.plus GmbH, Leipzig | 72 | 868 | 97 |

| DeGiro B.V., Amsterdam ** | 9,4 | 19.453 | 3.733 |

* Ergebnisabführungsvertrag mit der flatex AG

** Eigenkapital und Ergebnis betrifft Jahresabschluss 2018

| mittelbare gehaltene Anteile am 31.12.2019 | Eigenkapital am 31.12.2019 | Ergebnis des Geschäftsjahres 2019 in | |

| in Prozent | in TEUR | TEUR | |

| flatex Bank AG, Frankfurt am Main | 100 | 56.677 | * |

| factoring.plus.GmbH, Leipzig | 100 | -9.370 | -63 |

* Ergebnisabführungsvertrag mit der flatex Finanz GmbH

Vorstände

Frank Niehage, Frankfurt am Main – LL.M.

Vorstandsvorsitzender, einzelvertretungsberechtigt, von den Beschränkungen des § 181 Alt. 2 BGB (Verbot der Mehrfachvertretung) befreit

Muhamad Said Chahrour, Frankfurt am Main – M. Sc. Finanzvorstand

Die Mitglieder des Vorstands der flatex AG erhalten feste und variable Bezüge laufender Art.

Die Gesamtvergütung stellt sich wie folgt dar:

| in EUR | 2019 | 2018 |

| fix/variabel | 1.900.000,00 | 1.850.000,00 |

Zusätzlich erhielt der Vorstand im Geschäftsjahr 2019 eine anteilsbasierte Vergütung in Form von 15.000 Stück Aktienoptionen aus dem Optionsplan 2015.

Im Berichtsjahr wurden keine Aufsichtsratsmandate in Tochtergesellschaften wahrgenommen.

Die zum Abschlussstichtag gebildete Pensionsrückstellung für unverfallbare Anwartschaften für acht (Vorjahr: acht) ausgeschiedene Vorstandsmitglieder einschließlich eines Pensionseintritts (2016) beträgt TEUR 21.144 (Vorjahr: TEUR 18.778), die ebenfalls wie im Vorjahr in voller Höhe mit hierfür gehaltenem Planvermögen verrechnet wurde.

Aufsichtsrat

Mitglieder des Aufsichtsrats im Berichtszeitraum:

1) Herr Martin Korbmacher, Frankfurt am Main

Vorsitzender

Ausgeübte Tätigkeit: Geschäftsführer Event Horizon Capital & Advisory GmbH

Geschäftsführer arsago ACM GmbH

Herr Korbmacher gehörte im Jahr 2019 folgenden anderen gesetzlich zu bildenden Aufsichtsräten in- und ausländischer Gesellschaften an:

| ― |

Mitglied des Aufsichtsrats der German Startups Group Berlin GmbH & Co. KGaA, Berlin |

| ― |

Vorsitzender des Aufsichtsrats der flatex Bank AG, Frankfurt am Main |

| ― |

Vorsitzender des Aufsichtsrats der innoplexus AG, Eschborn |

| ― |

Verwaltungsratspräsident der Starmind AG, Küsnacht, Schweiz |

2) Herr Stefan Müller, Kulmbach

Stellvertretender Vorsitzender

Ausgeübte Tätigkeit: Leiter Finanzen der Börsenmedien AG, Kulmbach

Herr Müller gehörte im Jahr 2019 folgenden anderen gesetzlich zu bildenden Aufsichtsräten inländischer Gesellschaften an:

| ― |

Mitglied des Aufsichtsrats der Finlab AG, Frankfurt am Main |

| ― |

Stellvertretender Vorsitzender des Aufsichtsrats der Heliad Equity Partners GmbH & Co. KGaA, Frankfurt am Main |

| ― |

Mitglied des Aufsichtsrats der flatex Bank AG, Frankfurt am Main |

3) Herr Herbert Seuling, Kulmbach

Mitglied des Aufsichtsrats

Geschäftsführer der M & S Monitoring GmbH, Kulmbach

Herr Seuling gehörte im Jahr 2019 folgenden anderen gesetzlich zu bildenden Aufsichtsräten inländischer Gesellschaften an:

| ― |

Mitglied des Aufsichtsrats der Heliad Equity Partners GmbH & Co. KGaA, Frankfurt am Main |

| ― |

Mitglied des Aufsichtsrats der TubeSolar AG, Augsburg |

Die Aufwendungen für die Aufsichtsratsvergütungen betrugen im Geschäftsjahr 2019 insgesamt TEUR 265 (Vorjahr: TEUR 267)

Ereignisse nach dem Bilanzstichtag (Nachtragsbericht)

Es haben sich nach Schluss des Geschäftsjahres keine Vorgänge ereignet, die für die Vermögens-, Finanz- und Ertragslage der Gesellschaft von besonderer Bedeutung sind.

Frankfurt am Main, den 30. April 2020

Frank Niehage, Vorstandsvorsitzender

Muhamad Said Chahrour, Finanzvorstand

LAGEBERICHT

Grundlagen der Gesellschaft

Inhaltsverzeichnis

1 Grundlagen der Gesellschaft

1.1 Geschäftsmodell der Gesellschaft

1.2 Konzernstruktur der flatex AG

1.3 Management der Gesellschaft

1.4 Grundzüge des Vergütungssystems des Vorstands und des Aufsichtsrats

1.5 Geschäftstätigkeit der Gesellschaft

1.6 Standorte

1.7 Produkte und Dienstleistungen

1.8 Absatzmärkte und Kunden

1.9 Ziele und Strategien

1.9.1 Strategische Ziele der Gesellschaft

1.9.2 Operative Ziele der Gesellschaft

1.9.3 Finanzziele der Gesellschaft

1.9.4 Strategien zur Verwirklichung der Ziele

1.10 Wertorientiertes Steuerungssystem

1.11 Forschungs- und Entwicklungsaktivitäten

1.12 Rechnungslegungsbezogenes Risikomanagement

2 Wirtschaftsbericht

2.1 Gesamtwirtschaftliche und branchenbezogene Rahmenbedingungen

2.2 Geschäftsverlauf der Gesellschaft

2.3 Gegenüberstellung der in der Vorperiode berichteten Prognosen mit der tatsächlichen Geschäftsentwicklung

2.4 Ertragslage

2.5 Finanzlage

2.6 Vermögenslage

2.7 Gesamtaussage zum Geschäftsverlauf und zur Lage der Gesellschaft

2.8 Nachtragsbericht

3 Prognose-, Chancen- und Risikobericht

3.1 Prognosebericht

3.2 Chancenbericht

3.3 Risikobericht

4 Abhängigkeitsbericht

5 Versicherung der gesetzlichen Vertreter (Bilanzeid)

1 Grundlagen der Gesellschaft

1.1 Geschäftsmodell der Gesellschaft

Die flatex AG (Amtsgericht Frankfurt am Main, HRB 103516, bis 15.08.2019: FinTech Group AG) ist ein Anbieter von Finanztechnologien in Deutschland und in mehreren Ländern Europas. Die Geschäftstätigkeit besteht in der Entwicklung, dem Betrieb und der kontinuierlichen Betreuung zukunftssicherer und effizienter IT-Lösungen für Privat- und Spezialbanken. Hierzu zählt insbesondere die IT-Infrastruktur für den B2C-Geschäftsbereich des Konzerns, der sich zum zukünftig bedeutenden Online-Broker Europas entwickelt.

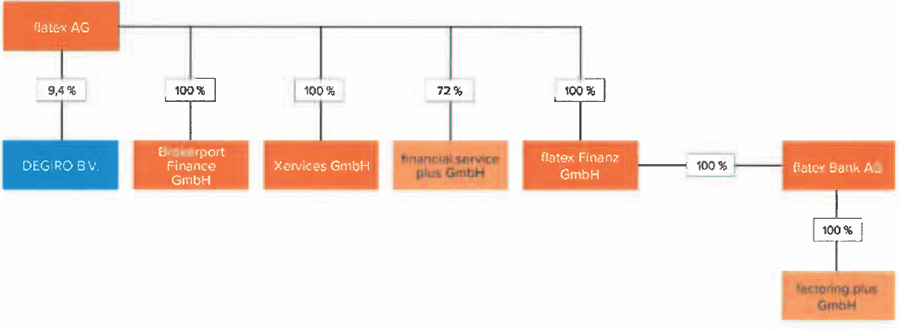

1.2 Konzernstruktur der flatex AG

Nachfolgend ist die Konzernstruktur der Flatex AG mit ihren Tochter- bzw. Enkelgesellschaften dargestellt:

Die flatex AG hat zum 01. Juli 2019 insgesamt 72 % der Anteile an der financial.service.plus GmbH (Leipzig) von der factoring.plus.GmbH übernommen.

Mit Wirkung zum 13. Dezember 2019 hat die flatex AG 9,4 % der Anteile an der DeGiro B.V. (Amsterdam) übernommen.

Für nähere Details zur Zusammensetzung der Konzernstruktur verweisen wir auf den Anhang, Abschnitt C.

1.3 Management der Gesellschaft

Die Leitung der flatex AG obliegt der Verantwortung des Vorstandes in enger Abstimmung mit dem Executive Committee der Gesellschaft. Der Vorstand der Flatex AG setzte sich zum 31. Dezember 2019 aus den folgenden Mitgliedern zusammen:

| ― |

Frank Niehage (CEO) |

| ― |

Muhamad Said Chahrour (CFO) |

Zum 31. Dezember 2019 setzt sich das Executive Committee – neben den Mitgliedern des Vorstands – aus den folgenden Mitgliedern zusammen:

| ― |

Stephan Simmang (CTO) |

| ― |

Niklas Helmreich (Head B2C) |

| ― |

Dr. Benon Janos (Head B2B) |

| ― |

Jörn Engelmann (CRO flatex Bank AG seit 1. Februar 2019) |

| ― |

Steffen Jentsch (Managing Director) |

| ― |

Jens Möbitz (Managing Director) |

Der Aufsichtsrat der Flatex AG bestand zum 31. Dezember 2019 aus den folgenden Mitgliedern:

| ― |

Martin Korbmacher, Vorsitzender des Aufsichtsrats |

| ― |

Herbert Seuling |

| ― |

Stefan Müller |

1.4 Grundzüge des Vergütungssystems des Vorstands und des Aufsichtsrats

Die Mitglieder des Vorstands der flatex AG erhalten feste und variable Bezüge laufender Art sowie eine anteilsbasierte Vergütung. Leistungen nach Beendigung des Arbeitsverhältnisses sind für Vorstandsmitglieder nicht vereinbart. Die Mitglieder des Aufsichtsrats der flatex AG erhalten ausschließlich feste Bezüge.

Für weitere Angaben wird auf die Angaben in den Notes des Konzernabschlusses sowie auf den Anhang (Kapitel C) des Jahresabschlusses verwiesen.

1.5 Geschäftstätigkeit der Gesellschaft

Geschäftstätigkeit der flatex AG ist die Entwicklung, die Herstellung, der Vertrieb und die Wartung von Soft- und Hardware und IT-Infrastruktur. Kern der Geschäftstätigkeit ist das flatex Core Banking System (kurz: FTX:CBS).

Das FTX:CBS ist als Standplattform zur technologischen Abbildung von Geschäftsprozessen für Privat- und Spezialbanken konzipiert und erfüllt aktuelle Anforderungen an Sicherheit und Verfügbarkeit. Hosting und Housing des FTX:CBS findet im eigenen Hochleistungs-Rechenzentrum der flatex AG statt, das einen redundanten und sicheren Betrieb ermöglicht. Durch die Kombination von Software und IT-Infrastruktur ist ein skalierbares System entstanden, dass es der flatex AG erlaubt, eine hohe Zahl an Transaktionen in den eigenen Systemen abzuwickeln.

Neben dem FTX:CBS ist das eigene Limit Order Systems (kurz: L.O.X.) in der Lage, die Limit Orders von 22 europäischen Brokern gegen den Preisfeed angebundener Emittenten mit mehr als 400.000 Produkten zu überwachen. Produkte aus dem Bereich der Corporate Payments runden das Portfolio ab. Diese reichen von individuellen Berechtigungsverfahren über verteilte elektronische Signaturen bis hin zur Multibankenfähigkeit.

10 Standorte

287 Mitarbeiter

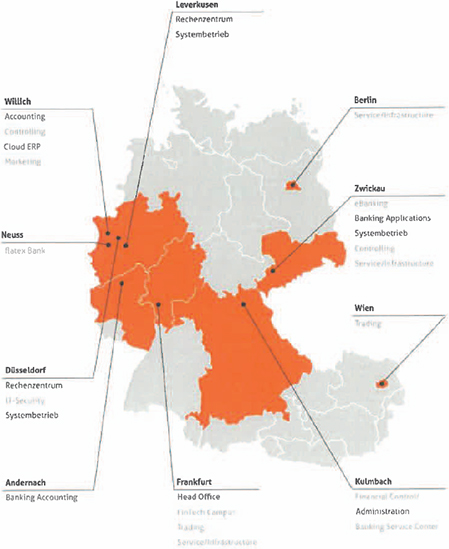

1.6 Standorte

Die flatex AG betreibt ihr Geschäft heute an zehn Standorten in Deutschland und Österreich. Zum Stichtag sind 287 Mitarbeiter bei der flatex AG beschäftigt. Die folgende Darstellung zeigt alle Standorte der Gruppe und deren Kernfunktionalitäten:

1.7 Produkte und Dienstleistungen

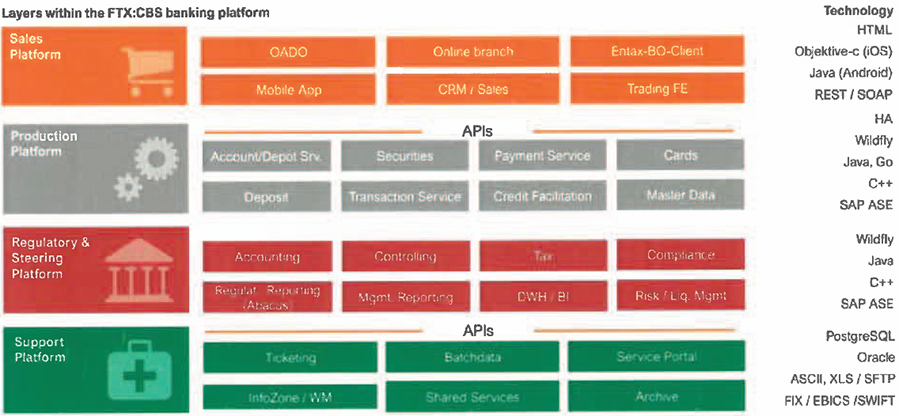

Das FTX:CBS ist eine Standardplattform für Privat- und Spezialbanken und in vier Plattformen unterteilt, aus denen modulare Technologie-Unterstützungen angeboten werden können:

Die Vertriebsplattform (Sales Platform) bildet die Grundlage für Kundenkontaktpunkte, mit Komponenten aus den Bereichen Online-Konto- und Depoteröffnung (OKDE), Customer-Relationship-Management (CRM), Online-Banking-Front-End, Trading-Front-End, Support- und Call-Center sowie (Marketing-) Kampagnen-Management. Die technische Unterstützung erfolgt hier durch modulare Softwarelösungen der Banking Suite, wie ENTAX oder CRM-Tools für B2C- bzw. B2B-Kunden.

Die Produktionsplattform (Production Platform) beinhaltet sämtliche Produktionsprozesse der Konto- und Depotführung, des Einlagengeschäftes, der Wertpapierabwicklung, des Zahlungsverkehrs, des Geld- und Devisenhandels, des Kreditgeschäftes und der Bargeldlogistik. Softwarelösungen wie die Web- und WinFiliale, aber auch Lösungen wie Corporate Payments, Tools für Professional Trading oder Market Data & Low Latency-Services sind in diese Plattform integriert.

Die Steuerungsplattform (Regulatory & Steering Platform) bildet Geschäftsprozesse im Rechnungswesen, Meldewesen, Reporting und Risikomanagement ab. Softwareseitig erfolgt die Unterstützung u. a. durch Anbindung eines General Ledgers (Hauptbuch) mit der cloudbasierten ERP-Lösung SAP Business byDesign© auf Basis der Hana S/4-Technologie. Des Weiteren werden Business-Intelligence- und Management-Reporting-Tools hierunter gefasst.

Die Unterstützungsplattform (Support Platform) ergänzt vorgenannte Plattformen um Prozesse der Archivierung, des Release-Managements, des Fulfillments sowie der Authentifizierung.

1.8 Absatzmärkte und Kunden

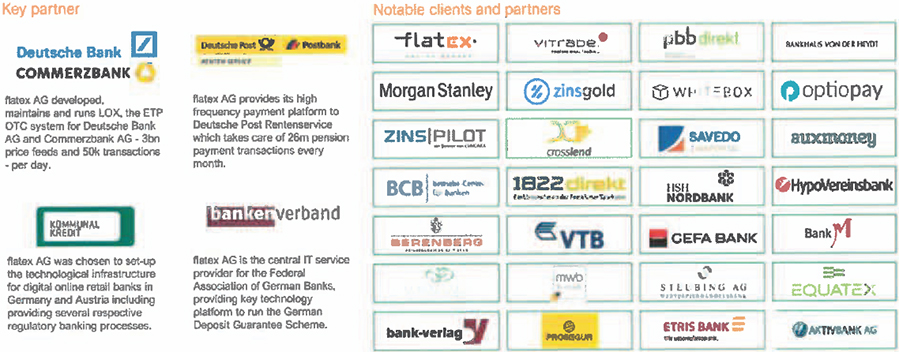

Wesentlicher Zielmarkt für die Produkte und Dienstleistungen der flatex AG ist der Finanzsektor in Deutschland, Österreich und im europäischen Ausland. Aktuell bestehende, langjährige Kunden sind hauptsächlich deutsche und österreichische Privat- und Spezialbanken im B2B-Bereich:

1.9 Ziele und Strategien

1.9.1 Strategische Ziele der Gesellschaft

Durch die Ankündigung der Akquisition der DeGiro B.V. wird die Geschäftsstrategie der flatex AG wesentlich auf den Bereich Brokerage fokussiert. Die Übernahme der rund 500.000 Kunden und der über 18 Millionen Transaktionen wird das FTX:CBS hinsichtlich dessen Auslastung weiter optimieren. Der Fokus der Gesellschaft liegt im Ausbau der FTX:CBS-Lösung hinsichtlich der Acquisition mit DeGiro B.V.

Die strategische Zielsetzung der flatex AG leitet sich aus den Zielen des flatex-Konzerns ab. Die flatex AG will hierbei weitere Mandate akquirieren und das FTX:CBS als Standardplattform für Privat- und Spezialbanken etablieren. Die organisatorische Struktur der flatex AG folgt bereits jetzt einem stringenten Top-Down-Ansatz, in dem die Konzernleiter für die jeweiligen Fachbereiche auch die Verantwortung in den jeweiligen Bereichen übernehmen.

1 9.2 Operative Ziele der Gesellschaft

Die technische Integration und Migration der Kunden, Transaktionen und Prozesse der DeGiro B.V. ist vorrangiges Ziel der Gesellschaft. Diese Migration wird dazu beitragen, die Synergiepotenziale der Zusammenarbeit zu nutzen und die Auslastung des FTX:CBS weiterhin zu optimieren. Insbesondere kommen hier die Entwicklungsleistungen, die in den Vorjahren für diverse Projekte im europäischen Umfeld erbracht wurden, ebenfalls bei DeGiro B.V. zum Einsatz.

Um diese Potenziale ausschöpfen zu können, werden die verwendeten Produkte, Werkzeuge und Methoden gegenüber neuen verfügbaren Varianten beurteilt. Ein Gremium definierter Vertreter aus den einzelnen Technologiebereichen evaluiert hierbei regelmäßig neue Produkte und Verfahren auf deren Einsatzfähigkeit und Zweckmäßigkeit. Bei Relevanz werden Projektgruppen initiiert, die außerhalb dieses Gremiums in ihrer Linienfunktion die Konzeptionierung bzw. Umsetzung steuern. Agile Methoden der Softwareentwicklung liefern schnelle, aber dennoch qualitativ hochwertige und stabile Lösungen. Diese Methoden spiegeln sich auch in den Release-Prozessen des IT-Betriebs wider, welche ebenfalls, neben der agilen Bereitstellung von neuen Funktionen, einen stabilen Betrieb gewährleisten muss. Hierzu ist eine enge Verzahnung von Softwareentwicklung und dem bankfachlichen Betrieb sichergestellt.

Innerhalb der Ablauforganisation ist eine stärkere Fokussierung auf die Dokumentation und Standardisierung der Prozesse angestrebt. Hierbei soll die IT Infrastructure Library (ITIL) als anzulehnendes Muster verwendet werden, um auch für Mandanten eine höhere Transparenz der Prozesse zu schaffen.

Durch Aktualisierung von Schnittstellen sowie den Ausbau von multiinstanzfähigen Services sollen sowohl die Skalierbarkeit als auch die Möglichkeiten zur Anbindung von Drittsystemen verbessert werden. Durch die Verwendung von stark modularisierten Komponenten sowie Containertechnologien, basierend auf modernen Programmiersprachen, wird dieser agile Prozess weiter unterstützt. Mit einem zukünftig höheren Maß an Virtualisierung und dem Ausbau der Banksysteme zu einer Active-Active-Lösung (simultaner Betrieb in zwei Rechenzentren) wird eine niedrigere Wiederherstellungszeit, auch im Notfall, erzielt.

Seit der Einführung der unternehmensweiten ERP-Software SAP Business byDesign© ist der vollintegrierte und DV-gestützte Prozess der Rechnungslegung sowie Anpassungen im Rahmen der Gesetzgebung (z. B. der DSGVO) gewährleistet. Die nach 18027017:2015, ISO27018:2019 und IS027001:2013 zertifizierte Lösung wird von Inhouse-Consultants betreut, die die Datenintegrität und Daten konsistenz zu jederzeit sicherstellen. Systemische Prüfschritte überwachen zusätzlich automatisiert die Einhaltung der Grundsätze ordnungsmäßiger DV-gestützter Buchführungssysteme.

Auch wird weiterhin angestrebt einen unabhängigen und flexiblen Betrieb zu gewährleisten. In den Bereichen, in denen keine wirtschaftlich vertretbare Lösung im freien Software-Bereich existiert, sollen etablierte kommerzielle Produkte eine nachhaltige IT unterstützen. Mit dem Einsatz von Cloud-Technologien sollen zukünftig interne und externe Dienste flexibel abgebildet und damit eine schnellere und effizientere Bereitstellungszeit geboten werden.

Die IT des Banksystems erfolgt bereits nach den Vorgaben der internationalen Sicherheitsstandards 13027001:2013 und ist aktuell zertifiziert. Neben dem Erhalt dieser Zertifizierung sollen diese auf weitere Bereiche erweitert werden. Zur höheren Transparenz gegenüber unseren Mandanten und Partner streben wir eine ISAE3402 Typ2 Testierung an, die durch einen externen Wirtschaftsprüfer jährlich erstellt wird. Hiermit verringern wir sowohl auf interner als auch auf Kundenseite die Prüfungsaulwände und stärken weiter unseren professionellen Auftritt am Markt.

1.9.3 Finanzziele der Gesellschaft

Zu den wesentlichen Finanzzielen der Einzelgesellschaft flatex AG gehört der kontinuierliche Ausbau der Eigenkapitalausstattung der Gesellschaft sowie die Reduzierung des Verschuldungsgrades. Zu den Finanzzielen der Gesellschaft zählt außerdem die Sicherstellung einer stets komfortablen Liquidität. Ferner fokussiert sich die flatex AG auf das Wachstum des operativen Cashflows und der Gewinnerzielung. Hierdurch soll eine positive Entwicklung der zentralen Steuerungsgrößen erreicht werden.

Im Kern aller Finanzziele steht somit eine ertragsorientierte und nachhaltige Unternehmensentwicklung mit positiven Effekten auf den Unternehmenswert.

1.9.4 Strategien zur Verwirklichung der Ziele

Das Management der flatex AG untergliedert seinen strategischen Fokus im Wesentlichen auf die bestehenden Geschäftsmodelle, einer zeitgemäßen Personalpolitik sowie auf Investor Relations. Im Rahmen ihrer strategischen Ausrichtung geht die flatex AG aber auch bewusst strategische Partnerschaften und Akquisitionen ein – wie im Falle von DeGiro B.V.

Die flatex AG fördert seit Jahren die Leistungsbereitschaft, Zufriedenheit, Motivation und Loyalität der Mitarbeiterinnen und Mitarbeiter durch folgende Maßnahmen:

| ― |

Einrichtung eines High-Potential- und Key-People-Circle für Führungskräfte |

| ― |

Partizipation am Unternehmenserfolg durch ein Mitarbeiterbeteiligungsprogramm |

| ― |

flexibles Arbeiten in Abstimmung mit der Führungskraft |

| ― |

Physio-Therapie an allen Standorten des Konzerns (auf Wunsch), |

| ― |

diverse Gesundheitsprävention wie z. B. „No-Shake-Hands“-Intitiative |

| ― |

Angebote zur Schutzimpfung gegen Influenca-Viren |

| ― |

Vergünstigte Einkaufskonditionen für Mitarbeiter beim Kauf von IT-Equipment |

| ― |

Übernahme von belegbaren Kinderbetreuungskosten (auf Wunsch) |

| ― |

Sodexo-Gutscheine für vergünstigte Verpflegung |

| ― |

betriebliche Altersvorsorge mit Bezuschussung durch den Arbeitsgeber |

| ― |

Maßnahmen zur Förderung des Arbeits- und Gesundheitsschutzes (z. B. Bildschirmbrille und höhenverstellbare Schreibtische gegen Bedarfsnachweis). |

Die fortlaufende Information der Mitarbeiter über die Entwicklung des Unternehmens hat einen hohen Stellenwert in der internen Informationspolitik des Managements. Eine flache Führungshierarchie bringt das Management in die Nähe der Mitarbeiter und des operativen Betriebs und ermöglicht so den ständigen Fokus auf wesentliche Fragestellungen.

Die flatex AG wird auch in Zukunft im Rahmen ihrer Unternehmensführung ihren gesellschaftlichen Pflichten nachkommen und diese in ihr Wertmanagement überführen. Dies beinhaltet ebenfalls die Festsetzung von Mindeststandards der Energieeffizienz der eingesetzten Technologien sowie der Verminderung von Umweltrisiken durch stetige Zertifizierung von Geschäftsprozessen.

1.10 Wertorientiertes Steuerungssystem

Durch die konsequente Ausrichtung auf wertschaffende Maßnahmen werden dauerhafte und nachhaltige Wettbewerbsvorteile erzielt, die im Zentrum der Strategien und Ziele der flatex AG stehen. Die flatex AG ist in das konzernweite Steuerungssystem eingebunden. Daher sind die nachfolgenden Darstellungen aus dem flatex-Konzern abgeleitet. Um die gesamtunternehmerischen Ziele zu erreichen, hat sich das Management auf zentrale Zielgrößen und Leistungsindikatoren (KPls = Key Performance Indicators) verständigt, die langfristig zur Steigerung des Unternehmenswerts beitragen:

| Finanzielle | •Umsatz |

| Leistungindikatoren | •EBITDA-Marge |

| •Kunden | |

| Nicht finanzielle | •Konten |

| Leistungsindikatoren | •Ressourcen / Mitarbeiter |

| •Materialaufwand | |

| Sonstige Indikatoren | •Personalaufwand |

| (für Abweichungsanalysen) | •sonstige betriebliche Aufwendungen |

Durch die finanziellen und nicht finanziellen Leistungsindikatoren wird die Vergleichbarkeit der wirtschaftlichen Rahmendaten auf internationalen Märkten sichergestellt. Weitere Details können dem Konzernanhang entnommen werden.

Die finanziellen Leistungsindikatoren werden auf Konzernebene konsolidiert und zusätzlich zu den Finanzergebnissen in eine rollierende Planung der zukünftigen Geschäftsentwicklung überführt. Ein monatliches Reporting und weitergehende Analysen sind zentrale Steuerungsinstrumente des Konzerncontrollings. Durch den fortwährenden Abgleich von Plan- zu Ist-Zahlen werden Veränderungen in der Geschäftsentwicklung frühzeitig erkannt und das rechtzeitige Einleiten von Gegenmaßnahmen ermöglicht. Im Rahmen eines monatlichen Risikoreportings und Berichtswesens werden der Aufsichtsrat, der Vorstand sowie das Management der flatex AG kontinuierlich über die Entwicklung der Leitungsindikatoren informiert.

Die Unternehmensplanung wird über die Analyse der vergangenheitsorientierten Kennzahlen sowie über die Prospektion aus bisherigen Erkenntnissen sichergestellt. Diese Geschäftsplanung erfolgt mindestens jährlich einerseits Top-down auf Basis der Vorgaben des Managements der flatex AG, andererseits Bottom-up zur Validierung der ermittelten Werte sowie zur Anpassung in wichtigen operativen Fragestellungen mit Auswirkungen auf die KPIs. Die einzelnen Fachabteilungen liefern dafür einen wesentlichen Beitrag, sodass deren Erkenntnisse auf Konzernebene zusammengefügt und die Geschäftsplanung finalisiert werden kann.

1.11 Forschungs- und Entwicklungsaktivitäten

Das Anbieten innovativer Leistungen und Produkte erfordert von der flatex AG verstärkte Aktivitäten in den Bereichen

| ― |

Forschung in neuen Themenfeldern, |

| ― |

Entwicklung von neuen Produkten und Services und |

| ― |

Weiterentwicklung bestehender Produkte und Services. |

Die (Weiter-)Entwicklung von Produkten und Services erfolgen im Wesentlichen für Drittkunden sowie die flatex Bank AG. Die flatex AG verzichtet nach § 248 HGB auf die Aktivierung von selbst geschaffenen immateriellen Vermögensgegenständen.

Die Entwicklungstätigkeiten der flatex AG finden dezentral in verschiedenen Entwicklungseinheiten statt. Im abgelaufenen Geschäftsjahr lag der Schwerpunkt der Entwicklungsaktivitäten erneut auf der Weiterentwicklung im Bereich des FTX:CBS entlang der gesamten Wertschöpfungskette sowie weiterer Entwicklungen zur Anbindung neuer Funktionen und regulatorischen Anpassungen.

Die Anbindung einer Kreditplattform an das FTX:CBS hat Fortschritte erzielt, ebenso ist die Entwicklung der andorranischen Länderversion des FTX:CBS weiter fortgeschritten. Die Entwicklung des Konzeptes eines Next-Generation-Workplaces als Basis für zukünftige Arbeitsplatzinfrastruktur zur Reduktion des Verwaltungsaufwandes ist nahezu abgeschlossen. Im Bereich der Steuerungsplattform konnten durch technologische Weiterentwicklungen Geschäftsprozesse weiter optimiert werden. Zu diesem Zweck wurde auch die bereits bestehende Partnerschaft mit der SAP Deutschland SE & Co. KG intensiviert, um die gemeinsame Weiterentwicklung der Cloud-ERP-Lösung sowie deren frühzeitige Nutzbarkeit für die flatex AG zu ermöglichen.

Daneben werden bestehende Produkte auf Basis der aktuellen technologischen Entwicklungen sowie der Kundenwünsche weiterentwickelt. Es wurden dabei rund 0,42 % (Vorjahr: 0,06 %) des gesamten Personalaufwands in den Bereich Forschung investiert. Die Mitarbeiter der Abteilungen im Bereich Forschung und Entwicklung stellen mit ihrem Beitrag eine der wesentlichen Säulen zum Geschäftserfolg der flatex AG dar. Zum Stichtag waren 104 Mitarbeiter ausschließlich in der Softwareentwicklung tätig und nahmen Aufgaben in den Bereichen Development und Quality Assurance wahr.

Die Qualifikation, die Erfahrung und das Engagement der Mitarbeiter sind Schlüsselfaktoren für den Erfolg der Forschungs- und Entwicklungsaktivitäten.

1.12 Rechnungslegungsbezogenes Risikomanagement

Das rechnungslegungsbezogene interne Kontrollsystem (IKS) ist aus dem Konzernabschluss der flatex AG abgeleitet und beinhaltet die Grundsätze, Verfahren und Maßnahmen, um die Ordnungsmäßigkeit der Rechnungslegung sicherzustellen. Nachfolgend wird das konzernbezogene IKS geschildert, da dieses ebenfalls den Einzelabschluss der flatex AG einschließt. Es wird kontinuierlich weiterentwickelt und zielt auf Folgendes ab:

Der Konzernabschluss der flatex AG wird nach den International Financial Reporting Standards (IFRS) aufgestellt, wie sie in der Europäischen Union anzuwenden sind, und den nach § 315e Abs. 1 HGB ergänzend zu beachtenden, handelsrechtlichen Vorschriften. Zudem verfolgt das rechnungslegungsbezogene IKS auch das Ziel, dass der Jahresabschluss der flatex AG sowie der Lagebericht nach den handelsrechtlichen Vorschriften aufgestellt werden.

Grundsätzlich gilt für jedes IKS, dass es, unabhängig davon, wie es konkret ausgestaltet ist, keine absolute Sicherheit gibt, ob es seine Ziele erreicht. Bezogen auf das rechnungslegungsbezogene IKS kann es somit nur eine relative, aber keine absolute Sicherheit geben, dass wesentliche Fehlaussagen in der Rechnungslegung vermieden oder aufgedeckt werden.

Darüber hinaus unterstützt die Einführung der unternehmensweiten ERP-Software SAP Business byDesign den Prozess der einheitlichen und ordnungsgemäßen Rechnungslegung. Daraus abgeleitet entstehen konzernweit gültige Vorschriften wie z. B. im Intercompany Geschäftsprozess, standardisierte Meldeformate und objektgesteuerte Genehmigungsprozesse. Zudem ermöglicht SAP Business byDesign den weiteren Reporting- und Konsolidierungsprozess durch Vereinheitlichung der Datenstruktur und automatisierte Schnittstellen zur Datenübergabe. Das Team Finance & Controlling überwacht diese Prozesse kontinuierlich und stellt die Datenintegrität und Datenkonsistenz zu jederzeit sicher. Systemische Prüfschritte überwachen zusätzlich automatisiert die Einhaltung der Grundsätze ordnungsmäßiger DV-gestützter Buchführungssysteme.

Wenn nötig, setzt die flatex AG auch externe Dienstleister ein, z. B. für die Bewertung von Pensionsverpflichtungen. Die in den Rechnungslegungsprozess einbezogenen Mitarbeiter werden regelmäßig geschult. Die flatex AG und die Konzerngesellschaften sind dafür verantwortlich, dass sie die konzernweit gültigen Richtlinien und Verfahren einhalten. Die Konzerngesellschaften stellen den ordnungsgemäßen und zeitgerechten Ablauf ihrer rechnungslegungsbezogenen Prozesse und Systeme sicher; Group Accounting unterstützt und überwacht sie dabei.

Eingebettet in den Rechnungslegungsprozess sind unter Risikoaspekten definierte interne Kontrollen. Das rechnungslegungsbezogene IKS umfasst sowohl präventive als auch aufdeckende Kontrollen; dazu gehören:

| ― |

IT-gestützte und manuelle Abstimmungen, |

| ― |

Funktionstrennung, |

| ― |

Vier-Augen-Prinzip, |

| ― |

Monitoring-Kontrollen, |

| ― |

allgemeine IT-Kontrollen wie z. B. Zugriffsregelungen in IT-Systemen und ein Veränderungsmanagement. |

Konzernweit hat die flatex AG ein standardisiertes Verfahren implementiert, um die Wirksamkeit des rechnungslegungsbezogenen IKS zu überwachen. Dieses Verfahren orientiert sich konsequent an den Risiken einer möglichen Fehlberichterstattung im Konzernabschluss: Zu Jahresbeginn werden unter Risikoaspekten Abschlusspositionen und rechnungslegungsbezogene Prozessschritte ausgewählt, die im Laufe des Jahres auf Wirksamkeit überprüft werden. Soweit Kontrollschwächen festgestellt werden, erfolgen eine Analyse und Bewertung insbesondere hinsichtlich der Auswirkungen auf den Konzernabschluss und den Lagebericht. Wesentliche Kontrollschwächen, deren Maßnahmenpläne zur Abarbeitung und der laufende Arbeitsfortschritt werden an den Vorstand der flatex AG berichtet. Um die Qualität dieses rechnungslegungsbezogenen IKS zu sichern, ist die interne Revision über alle Stufen des Verfahrens hinweg eng mit einbezogen.

Das Beste aus zwei Welten

2 Wirtschaftsbericht

2.1 Gesamtwirtschaftliche und branchenbezogene Rahmenbedingungen

Weltwirtschaft

Die Entwicklung der weltweiten Wirtschaftskonjunktur war auch im Jahr 2019 weniger stark ausgeprägt als in der Vergangenheit. Die Research-Abteilung des IWF errechnete für das Jahr 2019 ein Wachstum von nur insgesamt 2,9 % (Vorjahr: 3,6 %), welches die niedrigste Wachstumsrate seit der Weltwirtschaftskrise 2009 darstellt. 1 Einen großen Anteil hieran ist in der schwachen Dynamik der Industrieländer USA, Japan und der Eurozone begründet. Auch die Entwicklungs- und Schwellenländer versprechen einen für die Zukunft weiterhin schwachen Konjunkturzyklus. 2

Die zweite Hauptursache für den globalen Wirtschaftsabschwung ist weiterhin beim Thema Brexit zu sehen. Trotz des immer noch nicht endgültigen Vollzugs sind die negativen Folgen bereits zu erkennen. Obgleich der baldige Austritt nicht mehr abzuwenden scheint, stellt sich weiterhin die Frage, wie dieser vonstattengeht. Im Falle eines ungeordneten Austritts werden die Konsequenzen, bedingt durch einen schärferen Protektionismus, nicht nur für das Vereinigte Königreich weitreichend negative Konsequenzen haben. 3

Gesamtwirtschaftliche Rahmenbedingungen in Deutschland

Die Konjunktur in Deutschland verläuft ungebremst seit nun 10 Jahren positiv. Das Wachstum des preisbereinigten Bruttoinlandsprodukts beträgt 0,6 % für 2019 4. Durch die Senkung der Arbeitslosenquote auf 4,9 % nahmen die privaten Einkommen wieder deutlich zu. Zudem stiegen die durchschnittlichen Nettogehälter um 4,8 % an. Die zuvor genannten Fakten und das immer noch niedrige Zinsumfeld führten zu einer weiterhin anhaltenden positiven Auftragslage innerhalb der Baubranche. 5

Die Automobilbranche, welche besonders wichtig für den deutschen Wirtschaftssektor ist, befindet sich weiterhin in einer schwierigen Lage. Die Folgen aus den Abgasskandalen und der daraus resultierenden Debatte über alternative Antriebsarten und Mobilitätstechnologien werden die Neuzulassungszahlen die nächsten Jahre weiterhin bestimmen. 6

1 Imf (Hg.): World economic outlook, April 2020

2 KFW Research (Hg.): Jahresausblick 2020.Dezember 2019

3 Sachverständigenrat (Hg.): Jahresgutachten 2019/20. Dezember 2019

4 https://www.destatis.de/DE/Presse/Pressemitteilungen/2020/01/PD20_018_811.html

5 BMF (Hg.): Monatsbericht des BMF. Dezember 2019

6 ifo Institut (Hg.): ifo Konjunkturprognose Winter 2019: Deutsche Konjunktur stabilisiert sich. 72. Jg. Nr. 24

Finanzmärkte

Die Entwicklung des DAX im Berichtsjahr verlief nahezu spiegelverkehrt zum Vorjahr. Angefangen bei 10.580 Punkten stieg der Kurs – mit einem kleinem Dämpfer Mitte August – beinahe stetig. Mit einer Jahresperfomance von +25,2 % notierte der Kurs am letzten Handelstag in 2019 bei 13.249 (+2.669) Punkten. Für die anderen deutschen Indizes verlief die Entwicklung ähnlich. So stieg der SDAX sogar um +30,8 %, während der MDAX mit einem Plus von +30,5 % gleichermaßen Schritt hielt. Betrachtet man nun die weltweit wichtigsten Indizes in Europa, Asien und Amerika, konnten ebenfalls durchgehend positive Entwicklungen festgestellt werden. Der MSCI World, welcher die Perfomance von mehr als 1.640 Unternehmen aus 23 Industrienationen misst, konnte mit einer Jahresperfomance ähnlich der des DAX von +28,4 % aufwarten. Trotz des nicht zu erwartenden Wachstums an den Aktienmärkten in 2019, ist die Prognose für das aktuelle Jahr, aufgrund des immer noch anhaltenden globalen Wettstreits im Handel und der neuen geopolitischen Spannungen zwischen den USA und dem Iran/Irak, eher verhalten. 7

Im Gegensatz zu den Aktienmärkten entwickelte sich der Euro gegenüber dem US-Dollar negativ. Bereits seit dem zweiten Quartal 2018 zeichnete sich ein Abwärtstrend an. Zu Beginn des Berichtsjahres notierte der Euro noch bei 1,14 USD und landete, mit einem kurzzeitigen Peak Ende Juli (1,14 USD) zum Jahresende bei 1,12 USD (-1,4 % zum Vorjahr). M.M.Warburg prognostiziert aufgrund der expansiven Geldpolitik seitens der USA einen Wechselkurs von 1,15 EUR/USD für die nächsten Monate. 8

Auch auf dem Ölmarkt gab es einige Turbulenzen zu verzeichnen. Der starke Anstieg des Ölpreises in den ersten Monaten auf bis zu USD 75,60 für ein Fass der Sorte Brent Crude Oil endete zum Jahresende bei USD 66,00 (+20,2 % zum Vorjahr). Haupttreiber waren die immer noch anhaltenden Spannungen im Welthandel, insbesondere der USA und China, sowie ein Drohnenanschlag auf die größte Rohölaufbereitungsanlage Saudi-Arabiens. Zudem beschloss die OPEC Anfang 2019 und zuletzt im Dezember den Markt zu verknappen.

Das niedrige Zinsniveau europäischer Anleihen blieb weiterhin bestehen. Die zehnjährige Bundesanleihe notierte zum Jahresende bei -0,21 %.

Die EZB-Ratssitzung beschloss im September 2019 weiter an der expansiven Geldpolitik festzuhalten. Der Nettoanleihekauf wurde wieder leicht angehoben, auf monatlich EUR 20 Mrd. Außerdem wurde beschlossen, den Einlagenzins für Banken von -0,4 % auf -0,5 % zu senken. Gleichzeitig wurden die Freibeträge für die Banken in Höhe ihrer sechsfachen Mindestreservepflicht eingeführt, da die seit dem Jahr 2014 bestehenden Negativzinsen die Zinsergebnisse der Banken negativ beeinflusst haben 9

7 M.M.Warburg & CO (Hg.): Kapitalmarktperspektiven. Januar 2020.

a M.M.Warburg & CO (Hg.): Kapitalmarktperspektiven. Januar 2020.

Branchenbezogene Rahmenbedingungen