DE000A1EWR69

INKA Beteiligungsverwaltung GmbHWiesbadenEinladung zur zweiten Gläubigerversammlung

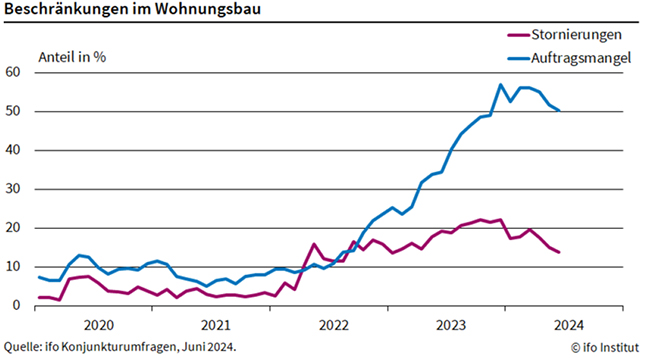

eingeteilt in 20.000,00 auf den Inhaber lautende, untereinander gleichberechtigte Teilschuldverschreibungen mit einem Nennbetrag in Höhe von jeweils EUR 1.000,00 (jeweils eine „Teilschuldverschreibung“ oder zusammen die “ Teilschuldverschreibungen“ oder die „Anleihe“). Die Inhaber der zu der vorgenannten Inhaber-Schuldverschreibungen („Anleihe“) gehörigen Teilschuldverschreibungen werden hiermit eingeladen zu einer zweiten Gläubigerversammlung am Freitag, den 20. Dezember 2024 um 09:00 Uhr Der Einlass findet ab 08:45 Uhr statt. Über die nachfolgenden Beschlussvorschläge für die zweite Gläubigerversammlung erfolgte bereits eine Abstimmung ohne Versammlung beginnend am Montag, den 25. November 2024 um 00:00 Uhr und endend am Donnerstag, den 28. November 2024 um 24:00 Uhr gegenüber dem Notar Felix Kreker mit dem Amtssitz in Wiesbaden als Abstimmungsleiter, bei der das notwendige Quorum für eine Beschlussfähigkeit (mindestens die Hälfte der ausstehenden Teilschuldverschreibungen) nicht erreicht wurde. Die Aufforderung zur Stimmabgabe ohne Versammlung ist im Bundesanzeiger am 06. November 2024 öffentlich bekannt gemacht worden. Veröffentlichungspflichtige Gegenanträge sind nicht gestellt worden. Aufgrund der Beschlussunfähigkeit im Rahmen der Abstimmung ohne Versammlung kann gemäß § 18 Abs. 4 Satz 2 SchVG eine Gläubigerversammlung einberufen werden, die als zweite Versammlung im Sinne des § 15 Abs. 3 Satz 3 SchVG gilt. Vor diesem Hintergrund wird zum Zwecke der erneuten Beschlussfassung der Anleihegläubiger über den Beschlussgegenstand der Abstimmung ohne Versammlung diese zweite Gläubigerversammlung einberufen. Der nachfolgende Abschnitt „Vorbemerkung“ (Abschnitt A), die Tagesordnung für die zweite Gläubigerversammlung und die Beschlussvorschläge (Abschnitt B) entsprechen der am 06. November 2024 im Bundesanzeiger öffentlich bekannt gemachten Aufforderung zur Stimmabgabe im Rahmen der Abstimmung ohne Versammlung, mit Ausnahme notwendiger Modifikationen und Aktualisierungen. Auch Anleihegläubiger, die bereits an der Abstimmung ohne Versammlung vom 25. November 2024 bis Donnerstag, den 28. November 2024 teilgenommen haben, müssen sich – um ihre Stimmrechte aus den Schuldverschreibungen in der zweiten Gläubigerversammlung ausüben zu können – nach Maßgabe der unter Abschnitt C dieser Einladung erläuterten Vorgaben für die Gläubigerversammlung anmelden und einen (neuen) besonderen Nachweis mit einem (neuen) Sperrvermerk einreichen sowie danach an der Gläubigerversammlung teilnehmen oder sich in dieser vertreten lassen und nochmals abstimmen. Formulare und Anleitungen hierzu sind auf der Internetseite der Inka Beteiligungsverwaltung GmbH unter http://www.admiral-ag.de zum Download erhältlich. HINWEISDie Inhaber der EUR 20.000.000,00 Inhaber-Teilschuldverschreibungen ISIN DE000A1EWR69 / WKN A1EWR6 der Inka Beteiligungsverwaltung GmbH („Emittentin„) sollten die nachfolgenden Hinweise beachten: Die Veröffentlichung dieser Einladung zur Gläubigerversammlung stellt kein Angebot dar. Insbesondere stellt die Veröffentlichung dieser Einladung zur Gläubigerversammlung weder ein öffentliches Angebot zum Verkauf noch ein Angebot oder eine Aufforderung zum Erwerb, Kauf oder zur Zeichnung von Schuldverschreibungen oder sonstigen Wertpapieren dar. Die nachfolgenden Vorbemerkungen dieser Aufforderung zur Stimmabgabe (s. Abschnitt A.) sind von der Emittentin freiwillig erstellt worden, um den Inhabern der Schuldverschreibungen der Emittentin („Anleihegläubiger„) die Hintergründe für die Beschlussgegenstände der Gläubigerversammlung und die konkreten Beschlussvorschläge zu erläutern. Die betreffenden Ausführungen sind keinesfalls als abschließende Grundlage für das Abstimmungsverhalten der Anleihegläubiger zu verstehen. Die Emittentin übernimmt keine Gewähr dafür, dass die Vorbemerkungen dieser Aufforderung zur Stimmabgabe alle Informationen enthalten, die für eine Entscheidung über die Beschlussgegenstände erforderlich oder zweckmäßig sind. Diese Aufforderung zur Stimmabgabe ersetzt nicht eine eigenständige Prüfung und Bewertung der Beschlussgegenstände sowie eine weitere Prüfung der rechtlichen, wirtschaftlichen, finanziellen und sonstigen Verhältnisse der Emittentin durch jeden einzelnen Anleihegläubiger. Jeder Anleihegläubiger sollte seine Entscheidung über die Abstimmung zu den Beschlussgegenständen der Gläubigerversammlung nicht allein auf der Grundlage dieser Aufforderung zur Stimmabgabe, sondern unter Heranziehung aller verfügbaren Informationen über die Emittentin nach Konsultation mit seinen eigenen Rechtsanwälten, Steuer- und/oder Finanzberatern treffen. Diese Einladung zur zweiten Gläubigerversammlung ist seit dem 02.12.2024 auf der Internetseite der Emittentin (http://www.admiral-ag.de) veröffentlicht. Die hierin enthaltenen Informationen sind nach Auffassung der Emittentin, soweit nichts anderes angegeben ist, aktuell. Diese Informationen können nach dem Veröffentlichungsdatum der Aufforderung zur Stimmabgabe unrichtig werden. Weder die Emittentin noch deren jeweiligen gesetzlichen Vertreter, Angestellten oder Berater und Beauftragte oder deren jeweilige gesetzliche Vertreter, Angestellte und Berater übernehmen im Zusammenhang mit dieser Aufforderung zur Stimmabgabe eine Verpflichtung zur Aktualisierung dieser Informationsunterlage oder zur Information über Umstände nach dem Datum dieser Aufforderung zur Stimmabgabe. Weder die Emittentin noch deren jeweiligen gesetzlichen Vertreter, Angestellten oder Berater und Beauftragte oder deren jeweilige gesetzliche Vertreter, Angestellte und Berater noch irgendeine andere Person, insbesondere solche Berater, die in den nachfolgenden Vorbemerkungen dieser Aufforderung zur Stimmabgabe genannt sind, sichern die Richtigkeit und Vollständigkeit der in den Vorbemerkungen enthaltenen Informationen zu. Weder die Emittentin noch dessen jeweiligen gesetzlichen Vertreter, Angestellten oder Berater und Beauftragte oder deren jeweiligen gesetzliche Vertreter, Angestellte oder Berater und Beauftragte noch irgendeine andere Person, insbesondere solche, die in den nachfolgenden Vorbemerkungen dieser Aufforderung zur Stimmabgabe genannt sind, übernehmen im Zusammenhang mit den Vormerkungen dieser Aufforderung zur Stimmabgabe irgendeine Haftung. Insbesondere haften sie nicht für Schäden, die mittelbar oder unmittelbar im Zusammenhang mit der Verwendung der Informationen der Vorbemerkungen der Aufforderung zur Stimmabgabe entstehen, insbesondere für Schäden aufgrund von Investitionsentscheidungen, die auf der Grundlage der Informationen der Vorbemerkungen der Aufforderung zur Stimmabgabe getroffen werden, oder die durch Unrichtigkeit oder Unvollständigkeit der in den Vorbemerkungen der Aufforderung zur Stimmabgabe enthaltenen Informationen verursacht wurden. Die Vorbemerkungen (Abschnitt A.) dieser Einladung zur Gläubigerversammlung enthalten bestimmte in die Zukunft gerichtete Aussagen. In die Zukunft gerichtete Aussagen sind alle Aussagen, die sich nicht auf historische Tatsachen oder Ereignisse beziehen. Dies gilt insbesondere für Angaben über die Absichten, Überzeugungen oder gegenwärtigen Erwartungen der Emittentin in Bezug auf ihre zukünftige finanzielle Ertragsfähigkeit, Pläne, Liquidität, Aussichten, Wachstum, Strategie und Profitabilität sowie die wirtschaftlichen Rahmenbedingungen, denen die Emittentin ausgesetzt ist. Die in die Zukunft gerichteten Aussagen beruhen auf gegenwärtigen, nach bestem Wissen vorgenommenen Einschätzungen und Annahmen des Gemeinsamen Vertreters oder der Emittentin. Solche in die Zukunft gerichteten Aussagen unterliegen jedoch Risiken und Ungewissheiten, da sie sich auf Ereignisse beziehen und auf Annahmen basieren, die gegebenenfalls in der Zukunft nicht eintreten werden. Vorstehendes gilt in gleicher und besonderer Weise, falls es bis zum Ablauf der ggf. erforderlichen sog. zweiten Anleihegläubigerversammlung zu Änderungen der Beschlussvorschläge kommen sollte. A. VORBEMERKUNGEN1. Hintergrund der Einladung zur Gläubigerversammlung und der Beschlussvorschläge der Emittentin Die Inka Beteiligungsverwaltung GmbH hat im September 2010 eine Unternehmensanleihe im Volumen von Euro 20 Mio. emittiert und bei institutionellen sowie privaten Investoren platziert. 2. Information über die Situation der Emittentin Zunächst wird zur Darstellung der bisherigen Situation der Emittentin auf deren Ausführungen in deren Einladung zur zweiten Gläubigerversammlung vom November 2018, dort unter „Vorbemerkung“, veröffentlicht im Bundesanzeiger am 26.11.2018, in der Einladung zur Zweiten Gläubigersammlung vom Dezember 2020, dort unter Lit. A. Vorbemerkungen, veröffentlicht im Bundesanzeiger am 07.12.2020, und in der Aufforderung zur Stimmabgabe in einer Abstimmung ohne Versammlung innerhalb des Zeitraums beginnend am Montag, den 07. November 2022 um 00:00 Uhr und endend am Donnerstag, den 10. November 2022 um 24:00 Uhr vom 10. Oktober 2022, veröffentlicht im Bundesanzeiger am 18.10.2022, verwiesen. Im Oktober 2018 hat die Emittentin im Vorgriff auf die damalige 2. Gläubigerversammlung am 18.12.2018 ein umfangreiches Sanierungskonzept erarbeitet. Darin wurde u.a. die historische Entwicklung unseres Unternehmens sowie die Gründe dargelegt, weshalb die seinerzeit zum 31.10.2018 fällige Anleihe nebst Zinsen für den Zeitraum vom 01.11.2017 bis 31.10.2018 nicht bedient werden konnten. Auch wurde umfassend die Neuausrichtung der Gesellschaft in Hinblick auf künftige Einnahmequellen erläutert. Diese sollten künftig aus Dienstleistungen im Immobiliensektor erzielt werden. Das Sanierungskonzept vom Oktober 2018 endete mit folgender Aussage: „VII. 2. Chancen und Risiken der Planung Aufgrund dessen wurde in der 2. Gläubigerversammlung 2018 eine Änderung der Anleihebedingungen hinsichtlich Laufzeit, Fälligkeit, Rückzahlung und Verlängerung der Laufzeit der Anleihe sowie hinsichtlich der Aussetzung und Verringerung der Verzinsung beschlossen. Gemäß dessen erfolgte am 31.03.2019 eine Rückzahlung in Höhe von 10,5 % bezogen auf den Nennbetrag von EUR 1.000,00 je Stück an die Anleihegläubiger. Ebenfalls vereinbarungsgemäß wurden am 31.10.2019 die zu diesem Zeitpunkt fälligen Zinsen ausgezahlt. Was weder im Oktober 2018 und auch anlässlich der 2. Gläubigerversammlung am 18.12.2018 sowie im Jahr 2019 für niemanden ahn- bzw. vorhersehbar war, war Anfang 2020 der weltweite Ausbruch der Infektionskrankheit COVID-19, die zur Folge hatte, dass die Weltgesundheitsorganisation (WHO) diese am 11. März 2020 offiziell zu einer weltweiten Pandemie erklärt hat. Die wirtschaftlichen Auswirkungen waren bekannterweise gravierend. Die deutsche Wirtschaft war im Jahr 2020 nach zehnjähriger Wachstumsphase von einem starken Rückgang betroffen. Diese führte dazu, dass die Emittentin unvorhergesehen erneut in eine wirtschaftliche Krise geriet. Sie war nicht mehr in der Lage war, die am 31.10.2020 fällige Teilrückzahlung nebst Zinsen an die Anleihegläubiger auszuzahlen. Aus diesem Grund wurde, nachdem eine für den 12.11.2020 einberufene Gläubigerversammlung nicht beschlussfähig war, mit Datum vom 27.11.2020 für den 21.12.2020 zu einer zweiten Gläubigerversammlung eingeladen. In dieser Einladung, hinterlegt auf der Website der Gesellschaft (http://admiral-ag.de/wp-content/uploads/2020/12/IBV-Einladung-2.-Gl.-Vers.-2020.pdf), wurde unter A. 2. die seinerzeit aktuelle Situation und die künftige Perspektive der Emittentin aus damaliger Sicht umfassend dargestellt. Aufgrund dessen erfolgte in der zweiten Gläubigerversammlung eine Beschlussfassung über die Verlängerung der Laufzeit der Anleihe, Änderung der Verzinsung sowie die Erhöhung des Rückzahlungsbetrags. Demzufolge war der nächste Rückzahlungsteilbetrag i. H. v. EURO 36,00 je Teilinhaberschuldverschreibung im Nennbetrag zu je EURO 1.000,00 gegenwärtig valutierend mit EUR 895,00, nebst 1,08% Zinsen vom 01.11.2021 bis 31.10.2022 fällig am 31.10.2022. Völlig unerwartet traf am 24.02.2022 der Einmarsch der russischen Armee in die Ukraine erneut die Weltwirtschaft. Eine der Folgen war die Erhöhung der Zinsen für Baufinanzierungen in Deutschland von 0,9 auf über 3% im 10-jahresbereich. Damit haben sich diese Kosten für Immobilienkäufer mehr als verdreifacht mit der weiteren Folge, dass mehr als 50% der Kaufinteressenten ausfallen. Dadurch wurden zehntausende von Immobilienprojekten storniert. Auch haben seit dem russischen Einmarsch in der Ukraine Materialengpässe drastisch verschärft. Bedingt durch die Knappheit und hohe Energiekosten haben sich viele Baustoffe erheblich verteuert, was ebenfalls zu einem erheblichen Anstieg der Stornierungsquote im Wohnungsbau führte. Dieser Abwärtstrend hat sich gegenüber 2022 leider weiterhin gravierend verschlechtert. Hierzu zitieren wir aus „ifo Konjunkturumfrage – 14. März 2024“, zu finden unter: https://www.ifo.de/fakten/2024-03-14/stimmung-im-wohnungsbau-erneut-auf-historischem-tiefststand „Stimmung im Wohnungsbau erneut auf historischem Tiefststand Im Februar berichteten 56,1% der Betriebe von einem Auftragsmangel, nach 52,5% im Januar. Auch bei den Stornierungen gab es wieder einen Anstieg: 17,7%, nach 17,4% im Vormonat. Deshalb muss vielerorts schon seit einiger Zeit die Bauaktivität heruntergefahren werden. „Einige Unternehmen versuchen mit Preissenkungen der Auftragsschwäche zumindest etwas entgegenzusetzen“, sagt Wohlrabe. Auch der Tiefbau befindet sich in wirtschaftlich schwierigen Zeiten, wenn auch nicht so stark wie der Hochbau. Die Urteile zur aktuellen Lage sind leicht im Plus. Gegenwärtig berichten dort 23,5% der Unternehmen von Auftragsmangel. Der Ausblick auf die kommenden Monate ist jedoch auch sehr pessimistisch.“

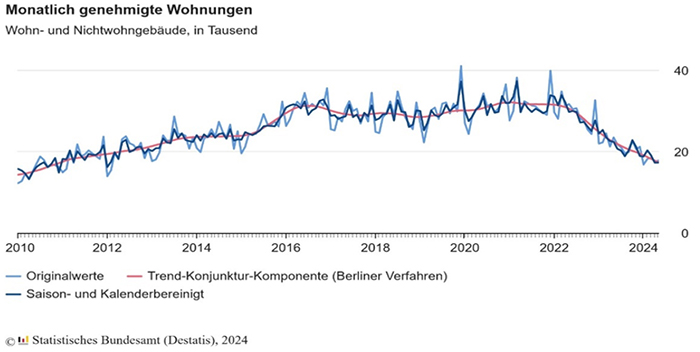

Ergänzend hierzu hat das Statistische Bundesamt (Destatis) in seiner Pressemitteilung Nr. 278 vom 18. Juli 2024, zu finden unter https://www.destatis.de/DE/Presse/Pressemitteilungen/2024/07/PD24_278_3111.html folgendes festgestellt: „Im Mai 2024 wurde in Deutschland der Bau von 17 800 Wohnungen genehmigt. Wie das Statistische Bundesamt (Destatis) mitteilt, waren das 24,2 % oder 5 700 Baugenehmigungen weniger als im Mai 2023. Im Vergleich zum Mai 2022 sank die Zahl der Baugenehmigungen sogar um 43,9 % oder 13 900 Wohnungen. Von Januar bis Mai 2024 wurden 89 000 Wohnungen genehmigt. Das waren 21,5 % oder 24 400 Wohnungen weniger als im Vorjahreszeitraum. In diesen Ergebnissen sind sowohl Baugenehmigungen für Wohnungen in neuen Wohn- und Nichtwohngebäuden als auch für neue Wohnungen in bestehenden Gebäuden enthalten.“

Diese negative Entwicklung betrifft auch die Emittentin, weil, wie eingangs bereits dargelegt, im Rahmen der Neuausrichtung Einnahmen aus Dienstleistungen im Immobiliensektor erzielt werden sollten. Damit sind die Chancen der Emittentin zur Realisierung des ursprünglichen Sanierungskonzeptes erneut dramatisch gesunken. Konkret bedeutet das für die Emittentin, dass sie ihren am 31.10.2022 und 2023 fälligen Zahlungsverpflichtungen den Anleihegläubigern gegenüber nicht nachkommen konnte. Die Emittentin sieht vor diesem Hintergrund keine kurz- und mittelfristige Perspektive ihren Geschäftsbetrieb weiter aufrecht zu halten und Anleihegläubiger zu bedienen. Von daher gesehen schlägt die Emittentin zur Verhinderung eines Totalausfalls die unter nachfolgend unter B. zur Beschlussfassung dargelegten Restrukturierungsmaßnahmen vor. 3. Was geschieht, wenn die Beschlüsse nicht gefasst werden sollten? Sollten die Anleihegläubiger den nachfolgend vorgeschlagenen Beschlussgegenständen nicht zustimmen, bleibt die Emittentin zur Rückzahlung der Schuldverschreibung nebst Zinsen verpflichtet und wäre gegebenenfalls auf eine gerichtliche Restrukturierungslösung angewiesen. B. Gegenstände der Abstimmung und Beschlussvorschlag der Emittentin1. Beschlussfassung über den Verzicht in Höhe von 85 % des Nominalkapitals (Schuldenschnitt) Die Anleihegläubiger verzichten unwiderruflich auf die Rückzahlung von 85 % des Nominalkapitals ihrer jeweils von ihnen gehaltenen Teilschuldverschreibung im Nennbetrag zu je 1.000,00 EUR, gegenwärtig valutierend mit 895,00 EUR. Dementsprechend wird das Nominalkapital des derzeit ausgegebenen Volumens der Schuldverschreibungen im Gesamtnennbetrag von bis zu 20.000.000,00 EUR auf bis zu 3.000.000,00 EUR herabgesetzt, eingestellt in bis zu 20.000,00 auf den Inhaber lautende gleichberechtigte Inhaber-Teilschuldverschreibungen im Nennbetrag von vormals jeweils 1.000,00 EUR auf nunmehr jeweils 150,00 EUR, gegenwärtig valutierend mit 45,00 EUR. Die Anleihegläubiger stellen hiermit verbindlich fest, dass von der Emittentin am 31.03.2019 bereits 105,00 EUR je Inhaber-Teilschuldverschreibung an die Anleihegläubiger zurückgezahlt sind. Die Anleihe valutiert somit nach vorstehendem Verzicht (Schuldenschnitt) noch mit 45,00 EUR je Inhaber-Teilschuldverschreibung. 2. Beschlussfassung über die Herabsetzung des Gesamtnennbetrages der Anleihe auf bis zu 900.000,00 EUR durch pro rata Reduktion des Nennbetrages auf 45,00 EUR je Inhaber-Teilschuldverschreibung und entsprechende Änderung und Neufassung des § 1 Abs. 1 der Schuldverschreibungsbedingungen nach Verzicht (Schuldenschnitt) in Höhe von 85 % des Nominalkapitals und nach Teilrückzahlung je Inhaber-Teilschuldverschreibung in Höhe von 105,00 EUR Die Schuldverschreibung der Inka Beteiligungsverwaltungs GmbH im Gesamtnennbetrag von bis zu 900.000,00 EUR (ursprünglich 20.000.000,00 EUR) ist in bis zu 20.000,00 auf den Inhaber lautende, untereinander gleichberechtigte Inhaber-Teilschuldverschreibungen im Nennbetrag von jeweils 45,00 EUR (vormals 1.000,00 EUR) eingeteilt (nachstehend die „Inhaber-Teilschuldverschreibungen“ genannt). 3. Beschlussfassung über die Laufzeit (Fälligkeit) der Anleihe § 3 Nr. 1 der Inhaber-Schuldverschreibungsbedingungen soll geändert und wie folgt neu gefasst werden: Die Emittentin verpflichtet sich die Inhaber-Teilschuldverschreibungen am 28.02.2025 zum Nennbetrag zurückzuzahlen. 4. Beschlussfassung über den Verzicht auf Verzinsung der Anleihe und entsprechende Änderung und Neufassung des § 2 Abs. 1 der Schuldverschreibungsbedingungen Die Anleihegläubiger verzichten unwiderruflich auf eine Verzinsung der Inhaber-Teilschuldverschreibungen seit dem 01.11.2021 (einschließlich) bis 28.02.2025 (einschließlich). § 2 Abs. 1 der Schuldverschreibungsbedingungen soll nunmehr wie folgt lauten: „Die Inhaber-Teilschuldverschreibungen sind vom 01.11.2021 (einschließlich) bis 28.02.2025 (einschließlich) unverzinslich.“ Die Emittentin schlägt vor, folgende Beschlüsse zu fassen: Zu 1. Beschlussfassung über den Verzicht in Höhe von 85 % des Nominalkapitals (Schuldenschnitt) Die Anleihegläubiger verzichten unwiderruflich auf die Rückzahlung von 85 % des Nominalkapitals ihrer jeweils von ihnen gehaltenen Teilschuldverschreibung im Nennbetrag zu je 1.000,00 EUR, gegenwärtig valutierend mit 895,00 EUR. Dementsprechend wird das Nominalkapital des derzeit ausgegebenen Volumens der Schuldverschreibungen im Gesamtnennbetrag von bis zu 20.000.000,00 EUR auf bis zu 3.000.000,00 EUR herabgesetzt, eingestellt in bis zu 20.000,00 auf den Inhaber lautende gleichberechtigte Inhaber-Teilschuldverschreibungen im Nennbetrag von vormals jeweils 1.000,00 EUR auf nunmehr jeweils 150,00 EUR, gegenwärtig valutierend mit 45,00 EUR. Die Anleihegläubiger stellen hiermit verbindlich fest, dass von der Emittentin am 31.03.2019 bereits 105,00 EUR je Inhaber-Teilschuldverschreibung an die Anleihegläubiger zurückgezahlt sind. Die Anleihe valutiert somit noch mit 45,00 EUR je Inhaber-Teilschuldverschreibung. Zu 2. Beschlussfassung über die Herabsetzung des Gesamtnennbetrages der Anleihe auf bis zu 900.000,00 durch pro rata Reduktion des Nennbetrages auf 45,00 EUR je Inhaber-Teilschuldverschreibung und entsprechende Änderung und Neufassung des § 1 Abs. 1 der Schuldverschreibungsbedingungen § 1 Absatz 1 der Inhaber-Schuldverschreibungsbedingungen wird geändert und wie folgt neu gefasst:

Zu 3. Beschlussfassung über die Laufzeit (Fälligkeit) der Anleihe § 3 Nr. 1 der Inhaber-Schuldverschreibungsbedingungen wird geändert und wie folgt neu gefasst:

Zu 4. Beschlussfassung über den Verzicht auf Verzinsung der Anleihe und entsprechende Änderung und Neufassung des § 2 Abs. 1 der Schuldverschreibungsbedingungen

§ 2 Abs. 1 der Inhaber-Schuldverschreibungsbedingungen wird geändert und wie folgt neu gefasst:

Einheitliche Beschlussfassung Die vorstehenden Beschlussvorschläge zu 1. bis zu 4. stellen einen einheitlichen Beschlussvorschlag dar, da diese inhaltlich miteinander verbunden sind. Über die Beschlussvorschläge zu 1. bis zu 4. wird daher nur einheitlich abgestimmt. C. Formalien und Teilnahmevoraussetzungen der Gläubigerversammlung1. 1.1. 1.2. 1.3. 1.4. 2. 2.1. 2.2. Inka Beteiligungsverwaltung GmbH 2.3. Der besondere Nachweis ist eine Bescheinigung der Depotbank des betreffenden Anleihegläubigers, die den vollen Namen und die volle Anschrift des Anleihegläubigers enthält und den Gesamtnennbetrag der Teilschuldverschreibungen angibt, den gesamten Nennbetrag der Schuldverschreibungen angibt, die am Ausstellungstag dieser Bescheinigung dem bei dieser Depotbank bestehenden Depot dieses Anleihegläubigers gutgeschrieben sind. Im Sinn der Anleihebedingungen bezeichnet „Depotbank“ ein Bank- oder sonstiges Finanzinstitut (einschließlich Clearstream, Clearstream Luxemburg und Euroclear), welches eine Genehmigung für das Wertpapier-Depotgeschäft hat und bei dem der Anleihegläubiger Teilschuldverschreibungen im Depot verwahren lässt. Anleihegläubiger sollten sich wegen der Ausstellung des besonderen Nachweises und des Sperrvermerks unverzüglich mit ihrem depotführenden Institut in Verbindung setzten. Ein Musterformular für den besonderen Nachweis kann auf der Internetseite der Inka Beteiligungsverwaltung GmbH http://www.admiral-ag.de abgerufen werden. 3. 3.1 3.2. http://www.admiral-ag.de abgerufen werden. 3.3. 4. 4.1. 4.2. Inka Beteiligungsverwaltung GmbH Hierbei ist jeweils ein Nachweis der Gläubigereigenschaft beizufügen. 5. Die Anleihegläubiger erhalten weitere Informationen zu dem Fortgang des Verfahrens auf der Internetseite Inka Beteiligungsverwaltung GmbH http://www.admiral-ag.de Vom Tag der Einberufung der Gläubigerversammlung bis zu deren Ende stehen den Anleihegläubigern folgende Unterlagen auf der Internetseite Inka Beteiligungsverwaltung GmbH http://www.admiral-ag.de zur Verfügung:

Auf Verlangen eines Anleihegläubigers werden ihm Kopien der vorgenannten Unterlagen unverzüglich und kostenlos übersandt. Das Verlangen ist per Post, Fax oder E-Mail zu richten an: Inka Beteiligungsverwaltung GmbH Hinweise zum DatenschutzSeit dem 25. Mai 2018 gilt europaweit die Verordnung (EU) 2016/679 (Datenschutz-Grundverordnung bzw. DSGVO). Der Schutz der personenbezogenen Daten unserer Anleihegläubiger und deren rechtskonforme Verarbeitung haben für die Inka Beteiligungsverwaltung GmbH als Emittentin einen hohen Stellenwert. Aus diesem Grund hat die Emittentin auf ihrer Homepage www.admiral-ag.de aufgeführt, welche Rechte Sie als Anleihegläubiger und damit als Betroffene haben. Dargestellt ist auch Ihr Beschwerderecht bei einer Aufsichtsbehörde und wie wir als Emittentin grundsätzlich mit Daten umgehen, für deren Verarbeitung wir verantwortlich sind. Im Rahmen der Verwaltung der Anleihe und der anstehenden Stimmabgabe verarbeiten wir folgende Datenkategorien von Ihnen: Kontaktdaten, Anzahl der von Ihnen gehaltenen Schuldverschreibungen, Informationen zu Ihrem depotführenden Institut; ggf. Daten zu einem von Ihnen benannten Vertreter. Wir verarbeiten diese Daten ausschließlich, um die Verträge über die Schuldverschreibung zu erfüllen (Art. 6 Abs. 1 Lit. b DSGVO) und um gesetzliche Pflichten (z. B. aus dem Schuldverschreibungsgesetz) zu erfüllen. Wir speichern Ihre Daten solange dies durch gesetzliche Vorschriften (aus dem Steuerrecht und Schuldverschreibungsgesetz) vorgegeben ist. Ihre oben genannten Daten werden an Herrn Notar Felix Kreker und ggf. an weitere Dienstleister, Rechtsanwälte und Steuerberater weitergeleitet, welche die Inka Beteiligungsverwaltung GmbH bei der Organisation der anstehenden Stimmabgabe unterstützen. Wenn Sie die Gläubigerversammlung online verfolgen, werden zusätzliche personenbezogene Daten in sogenannten „Logfiles“ verarbeitet, um die online-Übertragung nur an angemeldete Gläubiger technisch zu ermöglichen. Dies betrifft z.B. ihre IP-Adresse, den von ihnen verwendeten Webbrowser sowie Datum und Uhrzeit des Aufrufs. Diese Daten werden nach der Durchführung der Gläubigerversammlung gelöscht. Die Gesellschaft verwendet diese Daten zu keinen anderen Zwecken als hier angegeben.

Wiesbaden, 02. Dezember 2024 Inka Beteiligungsverwaltung GmbH vertreten durch den Geschäftsführer Horst Paul Wilhelm Ehlers

Wiesbaden, den 02. Dezember 2024

Notar Felix Kreker |

Kommentar hinterlassen