7-stellig Miese gemacht, wem soll man da auf die Schulter klopfen? Niemanden, eher einen Tritt in den Hintern geben, dass diese Kapitalanlage für die investierten Anleger mal funktioniert und die nicht nur Verluste schlucken müssen, sondern auch mal Geld verdienen mit ihrem Investment. Ist das zu viel der Hoffnung?

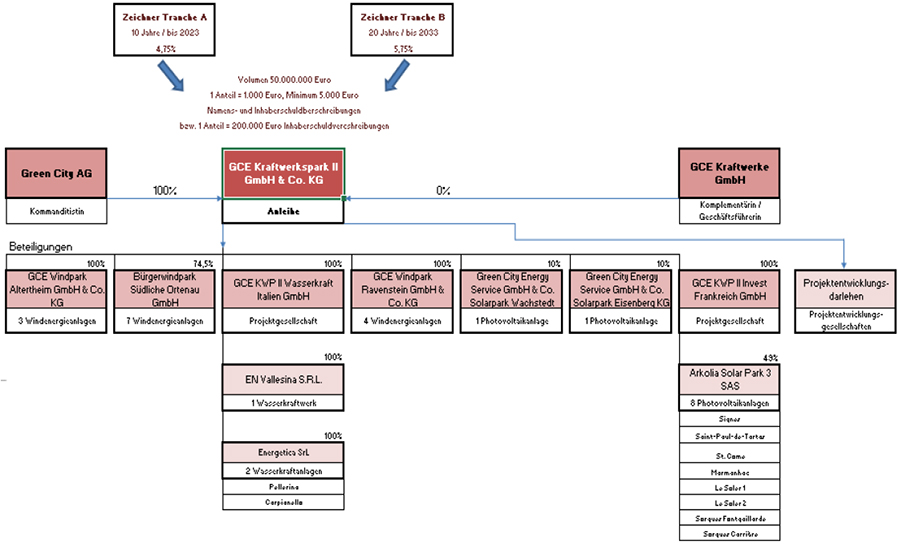

Green City Energy Kraftwerkspark II GmbH & Co. KG

München

Jahresabschluss zum Geschäftsjahr vom 01.01.2017 bis zum 31.12.2017

Bilanz zum 31. Dezember 2017

Aktiva

| 31.12.2017 | 31.12.2016 | |

| EUR | EUR | |

| A. ANLAGEVERMÖGEN | ||

| Finanzanlagen | ||

| 1. Anteile an verbundenen Unternehmen | 11.172.300,00 | 11.272.300,00 |

| 2. Ausleihungen an verbundene Unternehmen | 26.685.521,44 | 29.237.813,31 |

| 3. Beteiligungen | 315.200,00 | 0,00 |

| 38.173.021,44 | 40.510.113,31 | |

| B. UMLAUFVERMÖGEN | ||

| I. Forderungen und sonstige Vermögensgegenstände | ||

| 1. Forderungen gegen verbundene Unternehmen | 2.408.717,93 | 200.000,00 |

| 2. Sonstige Vermögensgegenstände | 10.089.115,21 | 6.258.954,69 |

| – davon mit einer Restlaufzeit von mehr als einem Jahr: EUR 9.600.000,00 (Vorjahr: EUR 5.854.086,56) | ||

| 12.497.833,14 | 6.458.954,69 | |

| II. Guthaben bei Kreditinstituten | 897.908,40 | 491.163,60 |

| 13.395.741,54 | 6.950.118,29 | |

| C. NICHT DURCH VERMÖGENSEINLAGEN GEDECKTER VERLUSTANTEIL DER KOMMANDITISTIN | 4.528.486,94 | 3.000.770,39 |

| 56.097.249,92 | 50.461.001,99 |

Passiva

| 31.12.2017 | 31.12.2016 | |

| EUR | EUR | |

| A. EIGENKAPITAL | ||

| I. Kapitalanteile der persönlich haftenden Gesellschafterin | 0,00 | 0,00 |

| II. Kapitalanteile der Kommanditistin | ||

| 1. Kommanditkapital (Kapitalkonto I) | 2.500.000,00 | 2.500.000,00 |

| 2. Verlustvortragskonten (Kapitalkonto III) | -7.028.486,94 | -5.500.770,39 |

| -4.528.486,94 | -3.000.770,39 | |

| III. Nicht durch Vermögenseinlagen gedeckter Verlustanteil der Kommanditistin | 4.528.486,94 | 3.000.770,39 |

| 0,00 | 0,00 | |

| B. RÜCKSTELLUNGEN | ||

| Sonstige Rückstellungen | 89.031,00 | 124.319,00 |

| C. VERBINDLICHKEITEN | ||

| 1. Anleihen | 50.000.000,00 | 50.001.978,17 |

| 2. Verbindlichkeiten gegenüber Kreditinstituten | 0,00 | 0,11 |

| 3. Verbindlichkeiten aus Lieferungen und Leistungen | 323.820,25 | 22.836,00 |

| 4. Verbindlichkeiten gegenüber verbundenen Unternehmen | 5.025.808,25 | 83.745,77 |

| 5. Sonstige Verbindlichkeiten | 658.590,42 | 228.122,94 |

| 56.008.218,92 | 50.336.682,99 | |

| 56.097.249,92 | 50.461.001,99 |

Gewinn- und Verlustrechnung für das Geschäftsjahr vom 1. Januar bis zum 31. Dezember 2017

| 2017 | 2016 | |

| EUR | EUR | |

| 1. Sonstige betriebliche Erträge | 78.474,33 | 200.000,00 |

| 2. Sonstige betriebliche Aufwendungen | -411.968,25 | -597.781,57 |

| 3. Erträge aus anderen Wertpapieren und Ausleihungen des Finanzanlagevermögens | 811.336,57 | 0,00 |

| – davon aus verbundenen Unternehmen: EUR 811.336,57 (Vorjahr: EUR 0,00) | ||

| 4. Sonstige Zinsen und ähnliche Erträge | 584.335,21 | 2.136.922,27 |

| – davon aus verbundenen Unternehmen: EUR 95.220,00 (Vorjahr: EUR 1.506.283,94) | ||

| 5. Zinsen und ähnliche Aufwendungen | -2.589.894,41 | -2.669.177,96 |

| – davon an verbundene Unternehmen: EUR 7.462,50 (Vorjahr: EUR 0,00) | ||

| 6. Ergebnis nach Steuern | -1.527.716,55 | -930.037,26 |

| 7. Jahresfehlbetrag | -1.527.716,55 | -930.037,26 |

| 8. Belastung auf Kapitalkonten | 1.527.716,55 | 930.037,26 |

| 9. Bilanzgewinn/-verlust | 0,00 | 0,00 |

Anhang für das Geschäftsjahr 2017

Die Gesellschaft ist im Handelsregister des Amtsgerichts München unter der Nummer HRA 101129 eingetragen und hat ihren Sitz in München. Die Firma lautet „Green City Energy Kraftwerkspark II GmbH & Co. KG“.

I. Allgemeine Angaben zum Jahresabschluss, zu Bilanzierungs- und Bewertungsgrundsätzen

Die Erstellung des Jahresabschlusses erfolgt nach den Vorschriften des Handelsgesetzbuches (HGB). Dabei werden die für alle Kaufleute geltenden Vorschriften der §§ 246 bis 256a HGB beachtet sowie die Vorschriften der §§ 264 bis 288 HGB angewendet. Die Gliederung der Bilanz und der Gewinn- und Verlustrechnung erfolgt entsprechend den Bestimmungen der §§ 266 und 275 Abs. 2 i. V. m. § 264a Abs. 1 HGB. Die Gewinn- und Verlustrechnung ist nach dem Gesamtkostenverfahren gemäß § 275 Abs. 2 HGB gegliedert.

Mit Datum vom 17. März 2015 hat die Gesellschaft den Antrag gestellt, von ihr ausgegebene Inhaberschuldverschreibungen zum Handel am regulierten Markt der Luxemburger Börse (Bourse de Luxembourg) zuzulassen. Das Listing erfolgte am 31. März 2015. Die Bourse de Luxembourg zählt zu den organisierten Märkten i. S. d. Finanzmarktrichtlinie. Bei der Gesellschaft handelt es sich demnach seit März 2015 um ein kapitalmarktorientiertes Unternehmen i. S. d. § 264d HGB.

Die Gesellschaft gilt gemäß § 267 Abs. 3 Satz 2 HGB i. V. m. § 264a HGB i. V. m. § 264d HGB als große Kapitalgesellschaft. Da die Gesellschaft als kapitalmarktorientiertes Unternehmen gemäß § 290 Abs.1 HGB zur Aufstellung eines Konzernabschlusses verpflichtet ist, wurde der Jahresabschluss nicht um eine Kapitalflussrechnung und einen Eigenkapitalspiegel erweitert. Ein Konzernabschluss mit den entsprechenden Anlagen und Angaben wird erstellt.

Die Bewertung wird trotz der bestehenden bilanziellen Überschuldung unter der Annahme der Fortführung der Unternehmenstätigkeit (§ 252 Abs. 1 Nr. 2 HGB) vorgenommen. Für die in der Bilanz ausgewiesenen Anleihen bestehen Rangrücktrittserklärungen. Die Gläubiger der Namens- und Inhaberschuldverschreibungen können ihre Forderungen aus den Schuldverschreibungen nicht geltend machen, soweit dadurch bei der Gesellschaft Zahlungsunfähigkeit oder Überschuldung eintreten würde.

Die Darstellung des Eigenkapitals erfolgte unter Beachtung der Vorschriften des § 264c Abs. 2 HGB.

Die im Vorjahr angewandten Bilanzierungs- und Bewertungsmethoden werden mit nachfolgenden Ausnahmen unverändert beibehalten:

Zur besseren Einsicht in die Vermögens-, Finanz- und Ertragslage ergeben sich ab dem Geschäftsjahr 2017 folgende Änderungen der Bilanzierungs- und Bewertungsmethoden; eine Anpassung der Vorjahreszahlen erfolgte nicht:

| • |

Zinsforderungen aus den Ausleihungen an verbundene Unternehmen (TEUR 2.227; Vj. TEUR 2.006) werden nicht mehr in den Ausleihungen an verbundene Unternehmen, sondern in den Forderungen gegen verbundene Unternehmen ausgewiesen. |

| • |

Zinsverbindlichkeiten aus den Anleihen (TEUR 429; Vj. TEUR 2) werden nicht mehr unter den Anleihen, sondern unter den sonstigen Verbindlichkeiten ausgewiesen. |

| • |

Zinserträge aus Ausleihungen (TEUR 811; Vj. TEUR 1.506) werden nicht mehr unter den sonstigen Zinsen und ähnlichen Erträgen, sondern unter den Erträgen aus anderen Wertpapieren und Ausleihungen des Finanzanlagevermögens gezeigt. |

II. Erläuterungen zu den Bilanzierungs- und Bewertungsmethoden

Die Finanzanlagen sind zu Anschaffungskosten oder dem niedrigeren beizulegenden Wert bewertet, wenn von einer dauerhaften Wertminderung auszugehen ist.

Forderungen und sonstige Vermögensgegenstände werden zum Nominalbetrag angesetzt.

Guthaben bei Kreditinstituten sind zum Nennwert angesetzt.

Die sonstigen Rückstellungen beinhalten alle Risiken und ungewissen Verbindlichkeiten, die zum Erstellungszeitpunkt erkennbar waren. Die Rückstellungen sind in Höhe des nach vernünftiger kaufmännischer Beurteilung notwendigen Erfüllungsbetrages angesetzt.

Verbindlichkeiten werden zum Erfüllungsbetrag angesetzt.

III. Erläuterungen zur Bilanz

1. Finanzanlagen

Die Entwicklung des Finanzanlagevermögens des Geschäftsjahres 2017 ist in dem gesonderten Anlagenspiegel 2017 dargestellt.

Die Angaben zum Anteilsbesitz sind der folgenden Aufstellung zu entnehmen:

| Firma | Sitz | Anteil am Kapital | Eigenkapital 31.12.2017 | Jahresergebnis 2017 |

| % | EUR | EUR | ||

| Unmittelbare Beteiligungen | ||||

| Green City Energy Windpark Altertheim GmbH & Co. KG | München | 100,0 | 3.443.998,48 | -228.552,22 |

| Green City Energy Windpark Ravenstein GmbH & Co. KG | München | 100,0 | 5.406.388,46 | -300.323,83 |

| Green City Energy KWP II Wasserkraft Italien GmbH | München | 100,0 | 947.556,43 | 297.064,96 |

| GCE Kraftwerkspark II Invest Frankreich GmbH | München | 100,0 | -29.182,36 | -26.512,82 |

| Bürgerwindpark Südliche Ortenau GmbH | Ettenheim | 74,5 | -2.703.085,11 | -1.223.644,65 |

| Green City Energy Service GmbH & Co. Solarpark Eisenberg KG | München | 10,0 | 685.291,26 | 43.455,61 |

| Green City Energy Service GmbH & Co. Solarpark Wachstedt KG | München | 10,0 | 1.860.850,21 | 122.132,63 |

| Mittelbare Beteiligungen | ||||

| EN Vallesina S.r.l. | Belluno, Italien | 100,0 | -64.851,00 | -326.886,00 |

| Energetica S.r.l. | Rivoli, Italien | 100,0 | 1.656.271,01 | -94.951,50 |

| Arkolia Solar Park 3 S.A.S. | Mudaison, Frankreich | 49,0 | -3.216.693,00 | -2.156.002,00 |

In den Finanzanlagen wird eine Beteiligung an verbundenen Unternehmen ausgewiesen, bei denen der zum Bilanzstichtag beizulegenden Zeitwert (TEUR 0) unter dem Buchwert (TEUR 627) liegt. Auf Basis der geplanten Entwicklung der Beteiligung wird die Wertminderung voraussichtlich nicht von Dauer sein, sodass keine Abschreibung gemäß § 253 Abs. 3 Satz 6 HGB vorgenommen wurde.

2. Forderungen und sonstige Vermögensgegenstände

Die Forderungen gegen verbundene Unternehmen stellen im Geschäftsjahr in Höhe von EUR 181.674,49 (Vj. EUR 0,00) Forderungen gegen Gesellschafter aus Kostenübernahmen dar. Im Vorjahr waren hier Rückerstattungen im Zusammenhang mit der nachträglichen Minderung der Provisionsgebühren für die Vermittlung der Anleihen in Höhe von EUR 200.000,00 ausgewiesen.

Zudem enthalten die Forderungen gegen verbundene Unternehmen Zinsforderungen in Höhe von EUR 2.227.043,44. Im Vorjahr erfolgte der Ausweis unter dem Posten Ausleihungen an verbundene Unternehmen in Höhe von EUR 2.005.706,87.

Die Fälligkeiten der Forderungen ergeben sich aus folgender Aufstellung:

| Laufzeit < 1 Jahr | Laufzeit > 1 Jahr | Gesamt | |

| Art der Forderung | EUR | EUR | EUR |

| Forderungen gegen verbundene Unternehmen | 2.408.717,93 | 0,00 | 2.408.717,93 |

| Sonstige Vermögensgegenstände | 489.115,21 | 9.600.000,00 | 10.089.115,21 |

Die sonstigen Vermögensgegenstände beinhalten gewährte Darlehen gegenüber der Green City Energy Service GmbH & Co. Windpark Bayern 2014 KG und der Green City Energy Windpark Projektentwicklungs GmbH & Co. KG in Höhe von gesamt EUR 9.600.000,00 (Vj. EUR 5.854.086,56), die eine Laufzeit von über fünf Jahren aufweisen.

3. Latente Steuern

Latente Steuern werden für zeitliche Unterschiede zwischen den handelsrechtlichen und steuerlichen Wertansätzen von Vermögensgegenständen, Schulden und Rechnungsabgrenzungsposten gebildet. Zusätzlich werden, soweit möglich, steuerliche Verlustvorträge berücksichtigt. Eine sich insgesamt ergebende Steuerbelastung wäre in der Bilanz als passive latente Steuer anzusetzen. Im Falle einer Steuerentlastung besteht nach § 274 Abs. 1 Satz 2 HGB ein Aktivierungswahlrecht.

In Ausübung des Wahlrechts des § 274 Abs. 1 HGB wird der über den Saldierungsbereich hinausgehende Überhang aktiver Steuerlatenzen nicht bilanziert. Aktive latente Steuern resultieren aus steuerlichen Verlustvorträgen. Die Bewertung der Steuerlatenzen erfolgt mit einem (Gewerbe-)Steuersatz in Höhe von 17,15 %.

4. Eigenkapital

Der Posten „Nicht durch Vermögenseinlagen gedeckter Verlustanteil der Kommanditistin“ ist durch aufgelaufene bilanzielle Verluste, die die Kapitaleinlage der Kommanditistin übersteigen, entstanden. Wir verweisen auf die Ausführungen unter Punkt I. des Anhangs. Die zum Bilanzstichtag im Handelsregister eingetragene Haftsumme der Kommanditistin beträgt insgesamt EUR 2.500.000,00. Die Hafteinlage war zum Stichtag vollständig erbracht.

5. Sonstige Rückstellungen

Die bilanzierten sonstigen Rückstellungen betreffen die ausstehenden Kosten für die Erstellung und Prüfung der Einzel- und Konzernabschlüsse der Jahre 2016 und 2017 sowie Kosten der Offenlegung.

6. Verbindlichkeiten

Restlaufzeiten der Verbindlichkeiten:

| Restlaufzeit | |||||

| Gesamtbetrag 31.12.2017 | bis 1 Jahr | 1 bis 5 Jahre | über 5 Jahre | Gesicherte Beträge | |

| EUR | EUR | EUR | EUR | EUR | |

| 1. Anleihen | 50.000.000,00 | 0,00 | 0,00 | 50.000.000,00 | 0,00 |

| (Vorjahr) | 50.001.978,17 | 1.978,17 | 0,00 | 50.000.000,00 | 0,00 |

| – davon konvertibel | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| 2. Verbindlichkeiten gegenüber Kreditinstituten | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| (Vorjahr) | 0,11 | 0,11 | 0,00 | 0,00 | 0,00 |

| 3. Verbindlichkeiten aus Lieferungen und Leistungen | 323.820,25 | 323.820,25 | 0,00 | 0,00 | 0,00 |

| (Vorjahr) | 22.836,00 | 22.836,00 | 0,00 | 0,00 | 0,00 |

| 4. Verbindlichkeiten gegenüber verbundenen Unternehmen | 5.025.808,25 | 50.808,25 | 4.975.000,00 | 0,00 | 0,00 |

| (Vorjahr) | 83.745,77 | 83.745,77 | 0,00 | 0,00 | 0,00 |

| 5. Sonstige Verbindlichkeiten | 658.590,42 | 658.590,42 | 0,00 | 0,00 | 0,00 |

| (Vorjahr) | 228.122,94 | 228.122,94 | 0,00 | 0,00 | 0,00 |

| – davon aus Steuern | 227.308,92 | 227.308,92 | 0,00 | 0,00 | 0,00 |

| 56.008.218,92 | 1.033.218,92 | 4.975.000,00 | 50.000.000,00 | 0,00 | |

In den Verbindlichkeiten gegenüber verbundenen Unternehmen sind solche gegenüber Gesellschaftern in Höhe von EUR 43.345,75 (Vj. EUR 83.745,44) enthalten. Diese betreffen im Wesentlichen die Geschäftsführungsvergütung gegenüber der Green City Energy Kraftwerke GmbH in Höhe von TEUR 41 und haben eine Restlaufzeit bis zu einem Jahr.

Sämtliche Verbindlichkeiten sind unbesichert.

IV. Angaben zur Gewinn- und Verlustrechnung

Periodenfremde Erträge/Aufwendungen

Im Jahresergebnis sind periodenfremde Erträge in Höhe von TEUR 0 (Vj. TEUR 200) und periodenfremde Aufwendungen in Höhe von TEUR 0 (Vj. TEUR 54) enthalten.

V. Sonstige Angaben

1. Persönlich haftende Gesellschafterin

Komplementärin ist die Green City Energy Kraftwerke GmbH, München, mit einem Stammkapital in Höhe von TEUR 25. Sie ist an der Gesellschaft ohne Kapitaleinlagen beteiligt.

2. Geschäftsführung/Prüfungsausschuss

Die Geschäftsführung oblag im abgelaufenen Geschäftsjahr der Komplementärin Green City Energy Kraftwerke GmbH.

Die Geschäftsführer der Green City Energy Kraftwerke GmbH sind die Herren:

| • |

Jens Mühlhaus, Vorstand (CEO) Green City AG, München |

| • |

Frank Wolf, Vorstand (CFO) Green City AG, München |

| • |

Jürgen Leinmüller, Unternehmensberater, München (vom 2. März 2018 bis 31. Oktober 2019) |

| • |

Günter Lanzl, Portfoliomanager Green City AG, München (bis 2. März 2018) |

Die Geschäftsführer der Komplementärin erhalten für ihre Tätigkeit weder von der Gesellschaft noch von ihrer Komplementärin eine Vergütung.

Dem Prüfungsausschuss der Gesellschaft gehörten im Geschäftsjahr folgende Mitglieder an:

| • |

Matthias Altmann, Vorsitzender, Senior Consultant der Ludwig-Bölkow-Systemtechnik GmbH, München |

| • |

Andrea Wozniak, stellvertretende Vorsitzende, Selbstständige Beraterin und Coach, München |

Die den Mitgliedern des Prüfungsausschusses für ihre Tätigkeit im Geschäftsjahr gewährten Gesamtbezüge belaufen sich auf TEUR 3.

3. Abschlussprüferhonorar

Das Abschlussprüferhonorar einschließlich Auslagenersatz beinhaltet folgende Leistungen:

| TEUR | |

| Abschlussprüferleistungen | 18 |

| Andere Bestätigungsleistungen | 0 |

| Steuerberatungsleistungen | 0 |

| Sonstige Leistungen | 0 |

| 18 |

4. Geschäfte mit nahestehenden Unternehmen und Personen

Im Geschäftsjahr 2017 wurden die nachfolgenden, für die Beurteilung der Finanzlage wesentliche Geschäfte mit nahestehenden Personen und mit Unternehmen, die nicht mittel- oder unmittelbar in 100%igem Anteilsbesitz der Green City AG, München, stehen oder die nicht in deren Konzernabschluss konsolidiert werden, abgeschlossen.

| • |

Mit Vereinbarung vom 18. Oktober 2017 wurden der Bürgerwindpark Südliche Ortenau GmbH Zinsen in Höhe von insgesamt TEUR 1.005 für die Zeit 1. Januar 2017 bis 17. April 2018 aus dem bestehenden Darlehensvertrag vom 17. Dezember 2014 erlassen. Durch den Zinserlass wurden mögliche Rückforderungsansprüche für ggf. unrechtmäßig gezahlte Zinsen aus den Jahren 2015 und 2016 sowie für einen noch nicht ausbezahlten Teil des Darlehensbetrags abgegolten. |

|

Bei der Vereinbarung handelt es sich um einen außergewöhnlichen Geschäftsvorfall im Sinne des § 285 Nr. 31 HGB, der das Jahresergebnis 2017 mit rund TEUR 792 belastet. |

| • |

Mit Vertrag vom 2. Oktober 2015 hat die Green City Energy Windpark Projektentwicklungs GmbH & Co. KG von der Gesellschaft ein Darlehen in Höhe von TEUR 3.854 erhalten. Der Zinssatz beträgt 8 % p. a.; die in 2017 erhaltenen Zinsen betragen TEUR 308. |

| • |

Mit Vertrag vom 2. Oktober 2015 wurde der Green City Energy Service GmbH & Co. Windpark Bayern 2014 KG von der Gesellschaft ein Darlehen gewährt, das mit Nachtragsvereinbarung vom 25. Oktober 2017 auf bis zu TEUR 6.000 erhöht wurde. Im Geschäftsjahr 2017 wurden in diesem Zusammenhang TEUR 4.336 an die Green City Energy Service GmbH & Co. Windpark Bayern 2014 KG ausbezahlt sowie TEUR 590 als Tilgungszahlung erhalten. Der vereinbarte Zinssatz beträgt 8 % p. a. Das Darlehen valutiert mit insgesamt TEUR 5.746 zum Bilanzstichtag. Die erhaltenen Zinsen für 2017 betragen TEUR 181. |

5. Haftungsverhältnisse und sonstige finanzielle Verpflichtungen

Haftungsverhältnisse

Zur Sicherung der Verbindlichkeiten der GCE Invest Renewable GmbH gegenüber einem dritten Unternehmen verpfändet die Green City Energy Kraftwerkspark II GmbH & Co. KG ihre Geschäftsanteile an der Green City Energy Windpark Ravenstein GmbH & Co. KG. Mit Erlöschen der gesicherten Ansprüche aus dem Darlehensvertrag erlischt auch das Pfandrecht. Eine Verwertung der verpfändeten Geschäftsanteile erfolgte bisher nicht und wird auch nicht angenommen, da die in Zukunft erzielbaren Erlöse zu adäquaten Liquiditäts- und Ertragsüberschüssen der Gesellschaft führen und den Kapitaldienst decken werden.

Sonstige finanzielle Verpflichtungen

Die Gesellschaft hat Namens- und Inhaberschuldverschreibungen in Höhe von EUR 50.000.000,00 begeben. Diese werden je nach Laufzeit mit 4,75 % p. a. oder 5,75 % p. a. verzinst. Zum derzeitigen Stand entstehen jährlich bis 2023 EUR 2.555.350,00 und bis 2033 EUR 1.037.012,50 an Zinsverbindlichkeiten.

Gemäß Gesellschaftsvertrag vom 20. August 2013 erhält die persönlich haftende Gesellschafterin für die Geschäftsführung jährlich ein Entgelt in Höhe von 0,27 % des emittierten Anleihevolumens zzgl. einer Indexierung. Zum derzeitigen Stand bestehen jährlich Verbindlichkeiten in Höhe von EUR 135.000,00 zzgl. Umsatzsteuer. Weiterhin erhält die persönlich haftende Gesellschafterin jährlich eine Haftungsvergütung in Höhe von EUR 2.000,00 zzgl. Umsatzsteuer.

Für die Durchführung der kaufmännischen und technischen Verwaltung bzw. Betriebsführung wurde am 26. August 2013 ein Vertrag geschlossen, der jährlich mit 0,23 % des emittierten Anleihevolumens zzgl. einer Indexierung zu vergüten ist. Zum derzeitigen Stand bestehen jährlich Verbindlichkeiten in Höhe von EUR 115.000,00 zzgl. der Indexierung von 2 % sowie zzgl. Umsatzsteuer.

6. Mitarbeiter

Die Gesellschaft beschäftigte im Geschäftsjahr keine Arbeitnehmer im Sinne des § 285 Nr. 7 HGB.

7. Nachtragsbericht

Mit notariellem Vertrag vom 11. Juli 2014 hat die Gesellschaft den Gemeinden Schuttertal, Seelbach und der Stadt Ettenheim ein Angebot unterbreitet, den Geschäftsanteil 1 in Höhe von EUR 25.500,00 an der Bürgerwindpark Südliche Ortenau GmbH zu erwerben, was 25,50 % des Stammkapitals entspricht. Per Nachtrag wurde das Angebot bis zum 31. Dezember 2019 verlängert. Die Gemeinde Schuttertal und die Stadt Ettenheim haben sich Ende Mai 2019 für die Kaufoption entschieden. Durch die Veräußerung ist ein Gewinn in Höhe von TEUR 0 erzielt worden. Die Gemeinde Seelbach hat sich gegen einen Beitritt entschieden. Die Anteile der Gemeinde Seelbach sind auf die Gemeinde Schuttertal übergegangen.

Mit Kaufvertrag vom 19. Dezember 2019 hat die GCE Kraftwerkspark II Invest Frankreich GmbH ihre Anteile an der Arkolia Solar Park 3 S.A.S. veräußert. Durch die Veräußerung ist ein Gewinn in Höhe von TEUR 740 erzielt worden.

8. Einbezug in den Konzernabschluss

Die Gesellschaft wird in den Konzernabschluss der Green City AG, München, mit einbezogen, welche den Konzernabschluss für den größten Konsolidierungskreis aufstellt. Der Konzernabschluss der Green City AG wird gemäß § 325 HGB im Bundesanzeiger veröffentlicht. Zudem wird die Gesellschaft in den Konzernabschluss der Green City Energy Kraftwerkspark II GmbH & Co. KG, München, mit einbezogen, welche den Konzernabschluss für den kleinsten Konsolidierungskreis aufstellt. Der Konzernabschluss der Green City Energy Kraftwerkspark II GmbH & Co. KG wird gemäß § 325 HGB im Bundesanzeiger veröffentlicht.

München, 3. April 2020

Green City Energy Kraftwerke GmbH

Für die Komplementärin

Frank Wolf, Geschäftsführer

Jens Mühlhaus, Geschäftsführer

Entwicklung des Anlagevermögens im Geschäftsjahr 2017

| Anschaffungs- und Herstellungskosten | |||

| 1. Jan. 2017 | Zugänge | Umbuchungen Zugänge | |

| EUR | EUR | EUR | |

| A. ANLAGEVERMÖGEN | |||

| Finanzanlagen | |||

| 1. Anteile an verbundenen Unternehmen | 11.272.300,00 | 0,00 | 0,00 |

| 2. Ausleihungen an verbundene Unternehmen | 29.237.813,31 | 1.493.415,00 | 0,00 |

| 3. Beteiligungen | 0,00 | 315.200,00 | 0,00 |

| 40.510.113,31 | 1.808.615,00 | 0,00 | |

| Anschaffungs- und Herstellungskosten | |||

| Abgänge | Umbuchungen Abgänge | 31. Dez. 2017 | |

| EUR | EUR | EUR | |

| A. ANLAGEVERMÖGEN | |||

| Finanzanlagen | |||

| 1. Anteile an verbundenen Unternehmen | 100.000,00 | 0,00 | 11.172.300,00 |

| 2. Ausleihungen an verbundene Unternehmen | 2.040.000,00 | -2.005.706,87 | 26.685.521,44 |

| 3. Beteiligungen | 0,00 | 0,00 | 315.200,00 |

| 2.140.000,00 | -2.005.706,87 | 38.173.021,44 | |

| Kumulierte Abschreibungen | ||||

| 1. Jan. 2017 | Abschreibungen | Abgänge | 31. Dez. 2017 | |

| EUR | EUR | EUR | EUR | |

| A. ANLAGEVERMÖGEN | ||||

| Finanzanlagen | ||||

| 1. Anteile an verbundenen Unternehmen | 0,00 | 0,00 | 0,00 | 0,00 |

| 2. Ausleihungen an verbundene Unternehmen | 0,00 | 0,00 | 0,00 | 0,00 |

| 3. Beteiligungen | 0,00 | 0,00 | 0,00 | 0,00 |

| 0,00 | 0,00 | 0,00 | 0,00 | |

| Restbuchwerte | ||

| 31. Dez. 2017 | 31. Dez. 2016 | |

| EUR | EUR | |

| A. ANLAGEVERMÖGEN | ||

| Finanzanlagen | ||

| 1. Anteile an verbundenen Unternehmen | 11.172.300,00 | 11.272.300,00 |

| 2. Ausleihungen an verbundene Unternehmen | 26.685.521,44 | 29.237.813,31 |

| 3. Beteiligungen | 315.200,00 | 0,00 |

| 38.173.021,44 | 40.510.113,31 | |

Lagebericht für das Geschäftsjahr 2017

I. Grundlagen des Unternehmens

Die Green City Energy Kraftwerkspark II GmbH & Co. KG (kurz: KWP II) wurde 2013 durch die Green City AG (vormals: Green City Energy AG) mit dem Zweck gegründet, eigene Kraftwerkskapazitäten aufzubauen und zu bündeln. Die Green City AG wiederum wurde 2005 von der Umweltschutzorganisation Green City e.V. ins Leben gerufen, um durch die Umsetzung von Solar-, Wind- und Wasserkraftwerken die Energieversorgung auf 100 % Erneuerbare Energien umzustellen.

Die Grundidee hinter dem KWP II fußt auf der Überzeugung, dass die Energiewende nur durch den konsequenten Ausbau der Erneuerbaren Energien gelingen kann. Energiewende bedeutet dabei, Einstieg in regenerative Energieerzeugungsformen und Ausstieg aus der atomar-fossilen Energieerzeugung. Dieser Ausstieg wird nur denkbar, wenn Solar-, Wind- und Wasserkraftwerke das neue, stabile Rückgrat eines zukünftigen Energiemixes bilden und nationale Grenzen für ein Gelingen der Energiewende in den Hintergrund treten. Mit der gezielten Hinzunahme von attraktiven Märkten wie Frankreich und Italien gibt der KWP II die Antwort auf diese Entwicklung und auf ein gemeinsames, europäisches Ziel. Der KWP II bündelt zum Bilanzstichtag Windkraftwerke in Deutschland, Wasserkraftwerke in Italien und Sonnenkraftwerke in Frankreich.

Damit erfüllt der KWP II die für die Gesellschaft definierten und im Folgenden erläuterten Investitionskriterien. So darf nur in Erneuerbare-Energien-Projekte im Europäischen Wirtschaftsraum (EWR) investiert werden, die in zwei Länderkategorien eingeteilt werden. Bis zum 31. Dezember 2016 müssen 60 % des Anleihekapitals in die Kernmärkte Deutschland und Frankreich investiert werden, 40 % kann in die sogenannten Zusatzmärkte fließen, zu denen Österreich, Norditalien, Großbritannien, Nordirland und Irland zählen. Aus Sicht des Standes zum 31. Dezember 2017 waren unter Berücksichtigung von Rückzahlungen 78 % des Anleihekapitals in die Kernmärkte Deutschland und Frankreich und 22 % in den Zusatzmarkt Norditalien investiert.

Das vom KWP II zu investierende Kapital darf jeweils auf Ebene der Projektgesellschaften oder deren Beteiligungsgesellschaften ausschließlich für Investitionen mit den folgenden Projektkriterien verwendet werden:

| • |

schlüsselfertige Neubauprojekte; |

| • |

in Betrieb befindliche Bestandsprojekte; |

| • |

Erweiterung und/oder Renovierung sowie Repowering von Bestandsprojekten; |

| • |

Bau und Errichtung von Neubauprojekten; |

| • |

zu maximal 20 % des Nominalbetrags der von der Gesellschaft seit Beginn der Platzierung emittierten Namensschuldverschreibungen über bis zu TEUR 50.000: Erwerb von Projektentwicklungen. |

Die Projekte müssen eine Mindestrendite von 5 % p. a. erwirtschaften. Die Mindestrendite berechnet sich nach den zum Zeitpunkt der Investition im Business Plan für das jeweilige Projekt vorgesehenen durchschnittlichen jährlichen Ausschüttungen an den KWP II.

Die Finanzierung erfolgt durch die Ausgabe von Namens- und Inhaberschuldverschreibungen in Höhe von bis zu TEUR 50.000. Dieses Ziel wurde im April 2016 erreicht. Die Namens- und Inhaberschuldverschreibungen werden in zwei Tranchen ausgegeben.

Tranche A hat eine Laufzeit bis zum 30. Dezember 2023 mit einer festen Verzinsung in Höhe von 4,75 % p. a. auf den Nennbetrag. Tranche B hat eine Laufzeit bis zum 30. Dezember 2033 mit einer festen Verzinsung in Höhe von 5,75 % p. a. auf den Nennbetrag. Die Bedingungen der in den Tranchen A und B begebenen Namens- und Inhaberschuldverschreibungen unterscheiden sich mit Ausnahme ihrer Laufzeit und Verzinsung nicht.

Beide Tranchen sind parallel zur Zeichnung angeboten worden, wobei jede Tranche einen Gesamtnennbetrag in Höhe von insgesamt bis zu TEUR 50.000 hatte, insgesamt aber von beiden Tranchen gemeinsam nicht mehr als TEUR 50.000 begeben werden konnten. Die Namens- und Inhaberschuldverschreibungen begründen Gläubigerrechte, keine Gesellschafterrechte und beinhalten insbesondere keine Teilnahme-, Mitwirkungs- und Stimmrechte oder sonstige Kontrollrechte in den Gesellschafterversammlungen der Gesellschaft.

Das o. g. Anleihekapital zum 31. Dezember 2017 enthält nachrangige Inhaberschuldverschreibungen der Tranche B mit einer Verzinsung von 5,75 % im Gesamtbetrag von TEUR 7.400 und einer Stückelung von TEUR 200, die seit dem 31. März 2015 an der Luxemburger Börse (Luxembourg Stock Exchange) gelistet sind. Es liegt eine Zulassung zum Handel am regulierten Markt der Luxemburger Börse vor. Aufgrund dessen zählt die Gesellschaft ab dem Jahr 2015 zu den kapitalmarktorientierten Unternehmen i. S. d. § 264d HGB.

Übersicht 1 zum Kraftwerkspark II zum 31. Dezember 2017

Gegenstand des Unternehmens ist die Initiierung und Förderung sowie die Verwaltung und der Betrieb ökologischer Projekte im Bereich der Erneuerbaren Energien in den Segmenten Wind, Wasser und Solar. Hierzu gehört der Erwerb schlüsselfertiger Anlagen zur Erzeugung, zum Transport und zur Speicherung von Strom, Gas oder Wärme aus Erneuerbaren Energien, der hierfür genutzten Infrastruktur und Projektrechte, die Vermarktung der erzeugten Energie sowie der Betrieb und Verkauf solcher Anlagen, Infrastruktur und Projektrechte.

Weiter gehören hierzu die Gründung von Tochtergesellschaften sowie der Erwerb und die Veräußerung von Beteiligungen von bis zu 100 % an Unternehmen. Im Zuge solcher Transaktionen können auch Gesellschafterdarlehen des Veräußerers mit erworben und fortgeführt werden. Das Unternehmen darf nachrangige Darlehen gewähren und von Unternehmen ausgegebene Genussrechte zeichnen, soweit diese Unternehmen, an denen sie beteiligt ist, Projekte betreiben bzw. in Projekte investieren, die mit der Herstellung, der Entwicklung, der Errichtung und/oder dem Kauf und Verkauf von Erzeugnissen und Anlagen zur Erzeugung, zum Transport und zur Speicherung von Strom, Gas oder Wärme aus Erneuerbaren Energien einschließlich der hierfür genutzten Infrastruktur und der hierfür genutzten Projektrechte befasst sind.

II. Wirtschaftsbericht

1. Gesamtwirtschaftliche und branchenbezogene Rahmenbedingungen

a) Gesamtwirtschaft

Die deutsche Wirtschaft befand sich in 2017 in einer sehr guten Verfassung. Das Bruttoinlandsprodukt (BIP) ist im Jahr 2017 preisbereinigt um 2,2 % gestiegen. Für das Jahr 2018 erwartete die Bundesregierung eine weitere Expansion um 2,4 %. Die gute gesamtwirtschaftliche Lage zeigte sich insbesondere am Arbeitsmarkt. Die Zahl der Erwerbstätigen lag 2017 nach vorläufigen Angaben des Statistischen Bundesamtes bei rund 44,3 Mio. und damit auf einem neuen Höchststand. Der Beschäftigungsaufbau setzte sich auch in 2018 fort. Die Arbeitslosenquote hat im Jahr 2017 den niedrigsten Stand seit über 25 Jahren erreicht.

Auch innerhalb der Europäischen Union verzeichneten alle 28 EU-Mitgliedsstaaten ein Wirtschaftswachstum, und die Arbeitslosigkeit in der Europäischen Union war so niedrig wie seit neun Jahren nicht mehr. Gleichwohl steht Europa auch vor großen Herausforderungen – sei es der Kampf gegen Terrorismus, die Bewältigung der Migration, die Digitalisierung, die Verstetigung des Wachstums, unter anderem durch Strukturreformen und Investitionen, oder der Klimawandel.

Auch der Klimawandel und seine Folgen stellen eine Herausforderung für fortgesetztes Wirtschaftswachstum und steigenden Wohlstand dar. Klimaschutz kann aber gleichzeitig zu Lebensqualität und Beschäftigung beitragen. Vor diesem Hintergrund hat die Bundesregierung zugleich die Klimaverträglichkeit ihrer Maßnahmen und die Besonderheiten der deutschen Wirtschaft im Blick. Der Klimaschutzplan 2050 der Bundesregierung gibt hierfür im Einklang mit dem Klimaschutzabkommen von Paris Orientierung.

Übersicht 2

Übersicht 1: Ausgewählte Eckwerte der gesamtwirtschaftlichen Entwicklung in der Bundesrepublik Deutschland 1

| 2016 | 2017 | Jahresprojektion 2018 | |

| Veränderung gegenüber Vorjahr in Prozent, soweit nicht anders angegeben | |||

| ENTSTEHUNG des Bruttoinlandsprodukts (BIP) | |||

| BIP (preisbereinigt) | 1.9 | 2,2 | 2,4 |

| Erwerbstätige (im Inland) | 1,3 | 1,5 | 1,1 |

| Arbeitslosenquote in Prozent (Abgrenzung der Bundesagentur für Arbeit – BA) 2 | 6,1 | 5,7 | 5,3 |

| VERWENDUNG des BIP preisbereinigt (real) | |||

| Private Haushalte und private Organisationen ohne Erwerbszweck | 2,1 | 2,0 | 1,9 |

| Ausrüstungen | 2,2 | 3,5 | 5,0 |

| Bauten | 2,7 | 2,6 | 2,8 |

| Inlandsnachfrage | 2,4 | 2,2 | 2,3 |

| Exporte | 2,6 | 4,7 | 5,3 |

| Importe | 3,9 | 5,2 | 5,8 |

| Außenbeitrag (Impuls) 3 | -0,3 | 0,2 | 0,2 |

| Bruttolöhne und -gehälter je Arbeitnehmer | 2,5 | 2,7 | 2,9 |

1 Bis 2017 vorläufige Ergebnisse des Statistischen Bundesamtes; Stand: Januar 2018.

2 Bezogen auf alle Erwerbspersonen.

3 Absolute Veränderung der Vorräte bzw. des Außenbeitrags in Prozent des BIP des Vorjahres (= Beitrag zur Zuwachsrate des BIP).

Quelle: Jahreswirtschaftsbericht 2018. Wirtschaftlich gestärkt in die Zukunft; Bundesministerium für Wirtschaft und Energie; Berlin; Januar 2018 (Seite 7).

Investitionsmarkt Italien

Die italienische Wirtschaft wuchs in 2017 stärker als in den Jahren zuvor. Damit ist das Land auf dem Weg, die Folgen der langen Wirtschaftsflaute hinter sich zu lassen. Das italienische Bruttoinlandsprodukt (BIP) legte 2017 um 1,5 % zu. Im europäischen Kontext ist die Entwicklung jedoch zu schwach, um mit den anderen großen Referenzländern wie Deutschland, Frankreich und Spanien mitzuhalten.

Investitionsmarkt Frankreich

Frankreich ist neben Deutschland das wichtigste Industrieland Europas und die sechstgrößte Volkswirtschaft der Welt. Die französische Wirtschaft ist modern und breit aufgestellt und steht unter starkem Einfluss der staatlichen Wirtschafts- und Industriepolitik. Das staatliche Engagement zeigt sich unter anderem bei der Unterstützung der industriellen Entwicklung, der Förderung von Innovation und Forschung sowie bei der direkten Beteiligung des Staates an zahlreichen Unternehmen (Etat actionnaire).

Das Wirtschaftswachstum wird laut aktueller Prognose des nationalen Statistikamtes (INSEE) im Jahr 2017 bei 1,9 % liegen.

(Quelle: Auswärtiges Amt, Länderinformation Frankreich, Stand 12/2017).

b) Marktüberblick Erneuerbare Energien

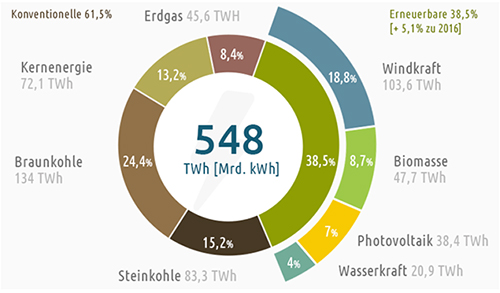

Die Erneuerbaren Energien konnten 2017 einen Anteil an der Stromerzeugung [Netto] von 38,5 % erreichen und haben damit einen neuen Rekord aufgestellt. Ökostrom-Anlagen lieferten im Jahr 2017 rund 210 Terawattstunden [Mrd. kWh] und speisten damit 16,1 % mehr regenerativen Strom in das öffentliche Netz ein als im Vorjahr [181 TWh].

Im Wesentlichen sorgten grundsätzlich gute Windverhältnisse, der Anlagenzubau und eine höhere Zahl von Sonnenstunden für mehr Ökostrom-Einspeisung.

Am meisten zugelegt hat die Stromerzeugung bei der Windkraft. Erstmals wurde die 100-Terawatt-Marke übertroffen [103 Mrd. kWh], was einem Zuwachs von 33 % in nur einem Jahr entspricht. Damit steigt die Windenergie 2017 zur zweitwichtigsten Stromquelle hinter der Braunkohle auf. Rekordmonat mit einem Allzeithoch von 14,9 Mrd. kWh war der Dezember 2017, gefolgt vom Oktober mit 12,6 Mrd. kWh. In den Rekordmonaten lieferte der Wind 28 % mehr Strom als deutsche Braunkohlekraftwerke. On- und Offshore Windkraftanlagen haben mit 49 % den größten Anteil an der EE-Stromerzeugung.

Auf dem 2. Rang folgt die Stromerzeugung aus Biomasse, die mit etwa 48 Mrd. kWh ihren Ertrag zum Vorjahr [47 Mrd. kWh] leicht steigern konnte. Bei der Photovoltaik kam es zu einem Zuwachs von 2 %. Deutsche Solaranlagen lieferten etwas mehr als 38 Mrd. kWh und trugen damit 7 % saubere Energie zum deutschen Strommix bei. Die Stromerzeugung aus Wasserkraft stieg gegenüber dem Vorjahr um knapp 2 Mrd. kWh [+9,6 %].

Zu deutlichen Rückgängen kam es bei der Kernenergie. Deutsche Atomkraftwerke leisteten 2017 nur noch einen Beitrag von 72 Mrd. kWh. Damit sinkt der Anteil am Strommix auf 13 % [-10 % zu 2016]. Steinkohle verzeichnete 2017 einen Verlust von 16 % und lieferte nur noch 83 Mrd. kWh [99 Mrd. kWh in 2016], Laut Zahlen der Bundesnetzagentur wurden in 2017 sechs Steinkohlekraftwerke vom Netz genommen. Die Stromerzeugung aus Gaskraftwerken hat 1,3 % am Erzeugungsmix verloren. Einen leichten Rückgang gab es auch bei der Braunkohle [-0,5 %]. Mit 134 Mrd. kWh tragen Braunkohlekraftwerke aber noch immer 24,4 % zum deutschen Strommix bei.

Laut einer Schätzung des Zentrums für Sonnenenergie- und Wasserstoff-Forschung Baden-Württemberg [ZSW] und des Bundesverbands der Energie- und Wasserwirtschaft [BDEW] liegt der Anteil der Erneuerbaren Energien am deutschen Stromverbrauch bei 36 %, was einem Anstieg um 4,4 %-Punkte entspricht. Der Stromverbrauch ist 2017 um 0,8 % gestiegen.

Quelle: https://1-stromvergleich.com/strom-report/strommix#strommix-deutschland-2017.

Die Gesellschaft geht von weiterhin starken Zubauraten von Erneuerbaren Energien in Deutschland und Europa aus. Die Energiewende wird weiterhin vor allem von den stark steigenden Anteilen der Windenergie und der Solarenergie in Deutschland vorangetrieben und manifestiert.

Italien

Italien hat Anfang November 2017 eine neue nationale Energiestrategie vorgestellt. Der Fahrplan setzt revidierte Energieziele bis 2030, die über die auf EU-Ebene definierten Ziele hinausgehen. Vorgesehen sind Großinvestitionen in diversen Bereichen, von der nachhaltigen Energieproduktion über das herkömmliche Strom- und Gasnetz bis hin zum Transportsektor. Der Energieverbrauch soll deutlich reduziert werden, das Thema Energieeffizienz spielt eine wichtige Rolle. Der Staat plant Investitionen im Wert von EUR 175 Mrd., davon EUR 110 Mrd. für die Energieeffizienz, EUR 35 Mrd. für Erneuerbare Energien und EUR 30 Mrd. für die Strom- und Gasinfrastruktur.

Mit diesen Investitionen strebt Italien an, die europäischen Klimaschutzziele zu übertreffen. Bereits 2015 konnte das Land mehr als ein Drittel des Stromkonsums durch erneuerbare Energiequellen decken. Mit der neuen Strategie sollen bis zum Stichjahr 2030 rund 55 % des Strombedarfs aus Erneuerbaren Energien stammen.

Auch was den gesamten Energieverbrauch betrifft, hat Italien ehrgeizige Ziele: Im Bereich Wärme-/Kälteerzeugung erreichte Italien 2015 eine Erneuerbare Energienquote von 19 %, die sich bis 2030 auf 30 % erhöhen soll. Im Transportsektor lag die Quote 2015 bei 6 %, im Jahr 2030 sollen es 21 % sein. Insgesamt stammten 2015 etwa 17,5 % des Endenergieverbrauchs aus Erneuerbaren Energien. Die neue Strategie soll diesen Leitindikator auf 28 % – und damit um einen Prozentpunkt über das europäische Ziel hinaus – erhöhen.

Quelle: GTAI, Italien investiert 175 Milliarden Euro in die Energiewende, 27.11.2017.

Frankreich

Ziele französischer Energiepolitik sind eine sichere und CO2-neutrale Energieversorgung, eine effizientere Energienutzung und eine Verringerung der Abhängigkeit von Energieeinfuhren. Frankreich setzt unverändert auf die Nutzung der Kernkraft, perspektivisch soll deren Anteil (2030 – 2035) von heute etwa 75 % auf rund 50 % der Stromerzeugung gesenkt werden.

Zwei Jahre nach Unterzeichnung des Klimaabkommens in Paris im Jahr 2015 präsentiert Präsident Macron Frankreich als eines der ambitioniertesten Länder für den Klimaschutz. Der ehemalige französische Umweltminister Hulot hatte eine Langzeitstrategie bekannt gegeben, nach der Frankreich bis Mitte der 2020er-Jahre aus der Stromerzeugung durch Kohlekraft aussteigen und massiv in erneuerbare Energien investieren wolle. Die Förderung von Öl und Gas in Frankreich soll bis 2040 beendet werden. Umfangreiche Maßnahmen zur Reduzierung der Klimaerwärmung und des CO2-Ausstoßes mit den Schwerpunkten Gebäudeenergieeffizienz, Verkehr, Schutz der Biodiversität, Abfallwirtschaft sowie ökologische Regierungsführung werden angestrebt.

Der Umweltschutz wurde bereits 2005 als Staatsziel in die Verfassung aufgenommen, durch den aktuellen Plan Climat wird er zur verpflichtenden Aufgabe für alle Ressorts. Die Chancen der Nutzung von Erneuerbaren Energien für die Umwelt und die Schaffung von Arbeitsplätzen, auch in der Landwirtschaft, werden inzwischen erkannt. Frankreich hat im Bereich Windenergie und Solarenergie 2017 gute Zuwachsraten zu verzeichnen.

(Quelle: Auswärtiges Amt, Länderinformation Frankreich, Stand 12/2017).

c) Gesellschaftliches Bewusstsein

Deutschland kommt im Jahr 2017 beim Ausbau der Erneuerbaren Energien deutlich voran, stagniert jedoch beim Klimaschutz.

Die Erfolge sind eindeutig: Erneuerbaren-Ausbau, Atomausstieg und auch das langsame Zurückfahren der Steinkohleverstromung kommen voran. Mit einem Anteil von 36 % am Bruttostromverbrauch erreichen die Erneuerbaren Energien einen neuen Rekordwert. Erstmals rangierte die Windenergie in der Stromproduktion vor der Kernenergie und der Steinkohle. Da außerdem einige Steinkohlekraftwerke stillgelegt und Erdgaskraftwerke wieder wettbewerbsfähiger wurden, sanken die CO2-Emissionen der Stromerzeugung das vierte Jahr in Folge.

Allerdings stehen dem auch Misserfolge gegenüber: Der Primärenergieverbrauch und der Stromverbrauch steigen wieder an. Steigende Verbräuche von Benzin, Diesel und Erdgas sowie eine konstant hohe Braunkohleverstromung führen dazu, dass die Treibhausgasemissionen Deutschlands 2017 auf hohem Niveau stagnieren und zum dritten Jahr in Folge nicht sinken. Die Energieeffizienz- und Klimaschutzziele Deutschlands für 2020 rücken damit in weite Ferne, wenn nicht durch das Sofortprogramm Klimaschutz 2020 massiv gegengesteuert wird.

Innerhalb der Bevölkerung wird der Energiewende eine große Bedeutung beigemessen.

Das zeigt die 2017 erstmals vorgenommene repräsentative Erhebung des Institute for Advanced Sustainability Studies (IASS). Im sozialen Nachhaltigkeitsbarometer der Energiewende wurden 7.000 Haushalte nach ihrer Einstellung zur Energiewende befragt – eine im Vergleich zu anderen Umfragen sehr große Stichprobe. Dabei stellte sich heraus, dass 89 % der Bevölkerung die Energiewende für richtig halten. Während sich davon 14 % nicht direkt an der Energiewende beteiligen mochten, sahen sich 75 % auch selbst in der Handlungspflicht. Sie betrachten die Energiewende als eine gesellschaftliche Gemeinschaftsaufgabe, zu der jeder einen Beitrag leisten sollte.

Quelle: Agora https://www.agora-energiewende.de/de/themen/agothem-/Produkt/produkt/466/Die+Energiewende+im+ Stromsektor%3A+Stand+der+Dinge+2017/.

2. Geschäftsverlauf und Lage der Gesellschaft

Die wirtschaftliche Situation der Gesellschaft war im Berichtsjahr von folgenden Faktoren geprägt:

a) Ertragslage

Im Geschäftsjahr 2017 wurde ein Jahresfehlbetrag in Höhe von TEUR 1.528 (Vj. TEUR 930) erzielt. Damit liegt das Jahresergebnis TEUR 571 unter dem prognostizierten Verlust in Höhe von TEUR 957. Folgende Einflüsse haben wesentlich zu diesem Ergebnis beigetragen:

Der KWP II wurde am 20. August 2013 gegründet und befand sich seither in der Investitionsphase. In dieser Phase reichte die Gesellschaft Namensschuldverschreibungen sowie Inhaberschuldverschreibungen aus und investierte das Kapital gemäß den vorgenannten Projektkriterien in Projekte, aus denen sie zukünftige Beteiligungsgewinne und Zinserträge erwartet. Nach der Investitionsphase, die mit der vollständigen Verwendung des eingeworbenen Kapitals aus Namens- und Inhaberschuldverschreibungen abgeschlossen ist, folgt die Betriebsphase. Das eingeworbene Anleihekapital wurde bis 2017 vollständig investiert und in diesem Zeitraum ausschließlich in Projektgesellschaften und Darlehensausreichungen investiert. Aufgrund der Art der eingegangenen Beteiligungen hat der KWP II in 2017 keine Umsatzerlöse erzielt. Der KWP II produziert selbst keinen Strom; die Stromproduktion findet auf Ebene der Projektgesellschaften statt.

Die sonstigen betrieblichen Erträge enthalten Erträge aus der Weiterberechnung von Aufwendungen im Rahmen des Kostenübernahmevertrags mit der Kommanditistin. Im Vorjahr wurde unter dieser Position eine Korrektur der Provisionsabrechnungen für das Jahr 2014 in Höhe von TEUR 200 als periodenfremder Ertrag ausgewiesen.

Während der Investitionsphase fallen gemäß den zugrunde liegenden Verträgen Provisionen und Nebenkosten der Vermögensanlage an. In 2017 sind für die Kapitalvermittlung keine Provisionen angefallenen (Vj. TEUR 164).

Die Aufwendungen für Rechts- und Beratungskosten sind von im Vorjahr TEUR 21 auf TEUR 31 in 2017 angestiegen. Für die Mittelverwendungskontrolle sind im Gegensatz zum Vorjahr (TEUR 10) keine Kosten angefallen. Die Kosten für den in 2016 neu eingerichteten Prüfungsausschuss (TEUR 3) und die Vergütungen für externe Zahlstellen (TEUR 6) sind gegenüber dem Vorjahr unverändert.

Die sonstigen betrieblichen Aufwendungen enthalten zudem von dem emittierten Anleihevolumen abhängige Vergütungen. Hierzu zählen die Vergütungen für die Geschäftsführung in Höhe von TEUR 164 (Vj. TEUR 143) sowie die Geschäftsbesorgung in Höhe von TEUR 137 (Vj. TEUR 122). Für die Erstellung und Prüfung des Jahres und Konzernabschlusses der Gesellschaft für die Jahre 2016 und 2017 belaufen sich die Kosten im Geschäftsjahr auf TEUR 65 (Vj. TEUR 123).

Insgesamt sind die sonstigen betrieblichen Aufwendungen gegenüber dem Vorjahr um TEUR 186 auf TEUR 412 zurückgegangen. Der Rückgang resultiert im Wesentlichen aus der vollständigen Platzierung der Anleihe im April 2016, sodass ab Mai 2016 keine Vermittlungsprovisionen mehr angefallen sind und sich keine Kosten für die Mittelverwendungskontrolle ergaben.

Das negative Finanzergebnis in Höhe von TEUR 1.194 (Vj. TEUR 532) beinhaltet im Wesentlichen die Zinsaufwendungen für die bis zum 31. Dezember 2017 ausgegebenen Namens- und Inhaberschuldverschreibungen in Höhe von TEUR 2.555 (Vj. TEUR 2.669). Demgegenüber wurden aus den bis zum 31. Dezember 2017 ausgegebenen Darlehen an verbundene Unternehmen Erträge aus Ausleihungen in Höhe von TEUR 811 (Vj. TEUR 1.506) und Zinserträge aus Darlehen an die Green City Energy Service GmbH & Co. Windpark Bayern 2014 KG sowie die Green City Energy Windpark Projektentwicklungs GmbH & Co. KG in Höhe von insgesamt TEUR 489 (Vj. TEUR 631) erzielt. Der Rückgang der Zinserträge aus Darlehen an verbundenen Unternehmen ist wesentlich auf einen Erlass von Zinsen in Höhe von rund TEUR 792 gegenüber der Bürgerwindpark Südliche Ortenau GmbH zurückzuführen, durch den mögliche Rückforderungsansprüche für ggf. unrechtmäßig gezahlte Zinsen aus den Jahren 2015 und 2016 sowie für einen noch nicht ausbezahlten Teil des Darlehensbetrags abgegolten wurden.

b) Vermögenslage

Zum 31. Dezember 2017 ist der KWP II an folgenden Gesellschaften beteiligt:

I. Green City Energy KWP II Wasserkraft Italien GmbH (Projektgesellschaft Italien)

Der KWP II hat die Green City Energy KWP II Wasserkraft Italien GmbH in 2013 durch Kauf der Geschäftsanteile in Höhe von nominal TEUR 25 zum Kaufpreis von TEUR 27 erworben. In 2014 wurde die gemäß Gesellschafterbeschluss aus Dezember 2013 vorgesehene Kapitalerhöhung in Höhe von TEUR 600 durchgeführt. Der Beteiligungsansatz beläuft sich zum aktuellen Stichtag unverändert auf TEUR 627.

1. Die Green City Energy KWP II Wasserkraft Italien GmbH hatte im Jahr 2014 die Betreibergesellschaft EN Vallesina S.r.l. plangemäß durch Kauf der Gesellschaftsanteile in Höhe von nominal TEUR 10 zum Kaufpreis von TEUR 1.859 zzgl. Anschaffungsnebenkosten in Höhe von TEUR 5 erworben und in 2014 plangemäß eine Einzahlung in die Kapitalrücklage der EN Vallesina S.r.l. in Höhe von TEUR 85 geleistet. Zudem wurde in 2016 eine weitere Einstellung in die Kapitalreserve in Höhe von TEUR 350 vorgenommen. Der Beteiligungsansatz der EN Vallesina S.r.l. bei der Green City Energy KWP II Wasserkraft Italien GmbH zum 31. Dezember 2017 beläuft sich unverändert auf TEUR 2.299.

Die Green City Energy KWP II Wasserkraft Italien GmbH hat der EN Vallesina S.r.l. im Jahr 2014 ein Gesellschafterdarlehen in Höhe von TEUR 3.258 gewährt, wovon bereits TEUR 169 bis zum 31. Dezember 2016 getilgt wurden. Zudem wurden durch Beschluss vom 30. November 2016 Darlehensforderungen in Höhe von TEUR 350 in die Kapitalrücklage eingestellt. Das Darlehen valutiert zum Stichtag unverändert in Höhe von TEUR 2.739.

Die Wasserkraftanlage Vallesina produzierte im Jahr 2017 deutlich unter dem Niveau des Jahres 2016. Das Jahr 2017 erwies sich als sehr schlechtes Wasserjahr. Zwischen einzelnen Jahren können enorme Schwankungen liegen, hier sind Extremfälle in den Alpen zwischen weniger als 60 % und mehr als 140 % nicht unüblich und regional sehr unterschiedlich. Zudem waren Abschaltungen wegen Bauarbeiten aufgrund eines Murgangs sowie wegen schwerer Gewitter mit daraus resultierenden Verschotterungen der Anlage in den Sommermonaten nötig geworden. Somit können auch hohe Niederschlagsraten problematisch sein. Die erwirtschafteten Erträge im Geschäftsjahr 2017 beliefen sich auf TkWh 470 (Prognose TkWh 2.450). Im Geschäftsjahr kann die Gesellschaft die prognostizierten Ausschüttungen an den KWP II nicht leisten.

Der KWP II hat zur Finanzierung der EN Vallesina S.r.l. im Jahr 2013 ein Gesellschafterdarlehen in Höhe von originär TEUR 4.475 und ein Nachrangdarlehen in Höhe von TEUR 118 an die Green City Energy KWP II Wasserkraft Italien GmbH ausgereicht und in 2014 in Höhe von TEUR 4.593 ausgezahlt, wovon in 2014 TEUR 170 und in 2017 TEUR 2.000 getilgt wurden. Die Darlehen valutieren zum aktuellen Stichtag in Höhe von TEUR 2.423 (Vj. TEUR 4.423). Die Laufzeit der Darlehen endet zum 30. September 2034.

Für das Geschäftsjahr 2017 weist die EN Vallesina S.r.l. einen Verlust in Höhe von TEUR 327 aus. Für 2018 weist der Jahresabschluss einen Verlust in Höhe von TEUR 160 aus.

2. Des Weiteren hat die Green City Energy KWP II Wasserkraft Italien GmbH im Jahr 2015 die Betreibergesellschaft Energetica S.r.l. plangemäß durch Kauf der Gesellschaftsanteile in Höhe von nominal TEUR 50 zum Kaufpreis von TEUR 927 zzgl. Anschaffungsnebenkosten in Höhe von TEUR 5 erworben. Im Jahr 2016 erhöhten sich die Anschaffungskosten aufgrund einer vertraglich vereinbarten Kaufpreisanpassung durch den Erhalt der Konzession um TEUR 540. Durch eine vorgenommene Abspaltung der GCE Villarfocchiardo S.r.l. reduzierte sich der Beteiligungsansatz um TEUR 118. In 2017 wurde die gemäß Gesellschafterbeschluss aus Dezember 2017 vorgesehene Kapitalerhöhung in Höhe von TEUR 1.200 durchgeführt. Der Beteiligungsansatz beläuft sich zum Stichtag 31. Dezember 2017 auf TEUR 2.554 (Vj. TEUR 1.354).

Im Zuge des Anteilskaufs wurde ein Gesellschafterdarlehen an die Energetica S.r.l. in Höhe von TEUR 6.575 übernommen, wovon bereits TEUR 900 bis zum 31. Dezember 2016 getilgt wurden (der Kaufpreis für das Gesellschafterdarlehen entspricht dem Nominalbetrag zum Zeitpunkt des Übergangs auf die Projektgesellschaft). Durch die im Geschäftsjahr erfolgte Umwandlung in die Kapitalrücklage (TEUR 1.200) sowie einer Tilgung (TEUR 304) valutiert das Darlehen zum Stichtag in Höhe von TEUR 4.171. Im Geschäftsjahr konnte die Gesellschaft Zinszahlungen in Höhe von TEUR 549 leisten.

Die Energetica S.r.l. umfasst die Wasserkraftwerke Pellerina in Turin, im Regelbetrieb seit März 2015, und das Wasserkraftwerk Carpianello mit zwei Wasserkraftschnecken in der Gemeinde San Donato Milanese, die sich seit Juli 2015 im Regelbetrieb befinden. Die in 2017 erwirtschafteten Erträge liegen rund 40 % unter dem prognostizierten Wert in Höhe von TkWh 4.500.

Der KWP II hat zur Finanzierung der vorstehend näher beschriebenen Investition in die Energetica S.r.l. bereits zwei Gesellschafterdarlehen in Höhe von TEUR 5.460 und TEUR 2.072 an die Green City Energy KWP II Wasserkraft Italien GmbH ausgereicht. Eine Tilgung in Höhe von TEUR 40 ist erfolgt. Die Darlehen valutieren zum Bilanzstichtag in Höhe von TEUR 7.492 (Vj. TEUR 6.420). Die Laufzeit der Darlehen endet zum 30. September 2034.

Für das Geschäftsjahr 2017 weist die Energetica S.r.l. einen Verlust in Höhe von TEUR 95 aus. Dieses Ergebnis resultiert im Wesentlichen aus dem Wellenschaden in der Anlage E25 in Carpianello sowie einer geringen Stromproduktion der Anlage Pellerina im 2. Quartal 2017 aufgrund des geringen Wasseraufkommens. Für 2018 wird ein Verlust in Höhe von TEUR 174 im Jahresabschluss ausgewiesen.

3. Die im Jahr 2016 durch die Green City Energy KWP II Wasserkraft Italien GmbH plangemäß durch Abspaltung der Gesellschaftsanteile in Höhe von nominal TEUR 10 erworbene Betreibergesellschaft GCE Villarfocciardo S.r.l. wurde mit Wirkung zum 21. Dezember 2017 veräußert. Das im Rahmen der Veräußerung erzielte Ergebnis betrug TEUR 667. Das gewährte Gesellschafterdarlehen wurde ebenfalls vom Käufer der Anteile übernommen.

II. Green City Energy Windpark Altertheim GmbH & Co. KG

Bis zum 8. Januar 2015 hat der KWP II das vollständige Kommanditkapital in Höhe von TEUR 4.223 in die Green City Energy Windpark Altertheim GmbH & Co. KG eingezahlt. Im Dezember 2015 wurde eine Vorabausschüttung in Höhe von TEUR 100 vorgenommen, die als Minderung der Einlage gegen den Beteiligungsansatz gebucht wurde. Der Beteiligungsansatz beläuft sich damit zum Stichtag unverändert auf TEUR 4.123.

Die Green City Energy Windpark Altertheim GmbH & Co. KG hat einen Windpark mit drei Nordex Windenergieanlagen vom Typ N117 und einer Gesamtleistung in Höhe von 7,2 MW errichtet und betreibt diesen seit November 2014. Für das Ende des Jahres 2023 ist eine Veräußerung der Windenergieanlagen geplant. Erlöse der Green City Energy Windpark Altertheim GmbH & Co. KG sollen dabei im Wesentlichen aus der Vergütung für die Einspeisung des durch die Windenergieanlagen erzeugten Stroms nach Maßgabe des Erneuerbare-Energien-Gesetzes (EEG) und aus dem Veräußerungserlös generiert werden. Im Geschäftsjahr 2017 lagen die Stromerträge 12 % unter dem Prognosewert. Diese Tatsache beruht hauptsächlich auf den windschwachen Monaten im 2. und 3. Quartal 2017. Für das Geschäftsjahr 2017 weist die Green City Energy Windpark Altertheim GmbH & Co. KG einen Verlust in Höhe von TEUR 229 (Vj. TEUR 257) gegenüber einem prognostizierten Verlust in Höhe von TEUR 88 aus. Für 2018 sieht der vorläufige Jahresabschluss einen Verlust in Höhe von TEUR 288 vor.

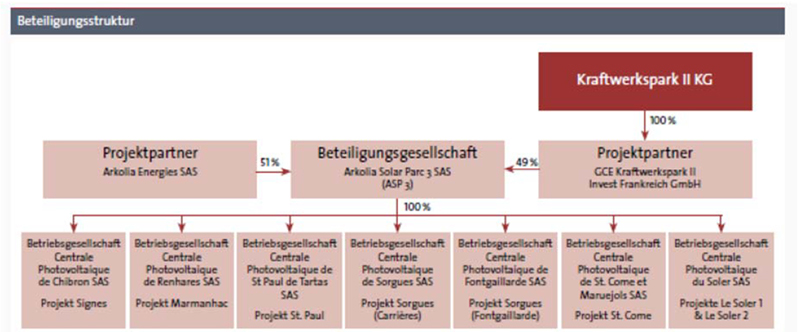

III. GCE Kraftwerkspark II Invest Frankreich GmbH (Projektqesellschaft Frankreich)

Der KWP II hat im Jahr 2014 die GCE Kraftwerkspark II Invest Frankreich GmbH mit einem Stammkapital in Höhe von nominal TEUR 25 gegründet.

Die GCE Kraftwerkspark II Invest Frankreich GmbH hat sich im Dezember 2014 zu 49 % an der Betreibergesellschaft Arkolia Solar Park 3 S.A.S. (nachfolgend auch: ”ASP3”) plangemäß durch Kauf der Gesellschaftsanteile in Höhe von nominal TEUR 4,9 zum Kaufpreis von TEUR 1.300 zzgl. Anschaffungsnebenkosten in Höhe von TEUR 1 beteiligt. Der Projektentwickler und Generalunternehmer, die französische Firma Arkolia Energies S.A.S., ist mit 51 % an der ASP3 beteiligt. Der Beteiligungsansatz der ASP3 bei der GCE Kraftwerkspark II Invest Frankreich GmbH zum 31. Dezember 2017 beläuft sich wie im Vorjahr unverändert auf TEUR 1.301.

Die GCE Kraftwerkspark II Invest Frankreich GmbH hat im Jahr 2015 ein Gesellschafterdarlehen an die ASP3 in Höhe von TEUR 3.959 gewährt. In 2016 erfolgte eine Erhöhung um TEUR 392. Das Darlehen beläuft sich inklusive Zinsforderungen zum 31. Dezember 2017 auf TEUR 4.611.

Der KWP II hat im Jahr 2015 zur Finanzierung der ASP3 an die GCE Kraftwerkspark II Invest Frankreich GmbH ein Gesellschafterdarlehen in Höhe von originär TEUR 5.395 ausgereicht. Bis zum 31. Dezember 2017 erfolgte eine Erhöhung auf TEUR 5.685. Das Darlehen wurde bis 31. Dezember 2017 vollständig ausgezahlt. Die Laufzeit der Darlehen endet zum 30. September 2034.

ASP3 ist ein Photovoltaik-Projekt, das in Kooperation mit dem französischen Unternehmen Arkolia Energies S.A.S. auf acht Freiflächenstandorten in Südfrankreich entstanden ist und insgesamt über eine Leistung von 34 MWp verfügt. Für sechs der acht Anlagen erfolgte in 2015 bereits der Netzanschluss und somit der Beginn der Stromproduktion. Für die übrigen Standorte erfolgte der Netzanschluss im Januar bzw. Juni 2016. Die Anlagenstandorte befinden sich überwiegend auf Konversionsflächen, insbesondere ehemaligen Deponien sowie Brachflächen. Durch die verschiedenen Standorte, die alle über sehr gute Sonnenverhältnisse mit kalkulatorischen Ertragswerten in Höhe von durchschnittlich 1.477 kWh/kWp verfügen, wird ein zusätzliches Diversifizierungsmoment geschaffen, um Risiken weiter abzufedern.

Im Überblick stellt sich die Beteiligungsstruktur zum 31. Dezember 2017 wie folgt dar:

Für das Geschäftsjahr 2017 weist die ASP3 einen Verlust in Höhe von TEUR 2.156 aus. Dieses Ergebnis resultiert im Wesentlichen aus defekten Solartrackern aufgrund Verbissschäden an den Anlagen Soler im 1. Quartal 2017. Für 2018 weist der Jahresabschluss einen Verlust in Höhe von TEUR 1.975 aus.

IV. Green City Energy Windpark Ravenstein GmbH & Co. KG

Bis zum 31. Dezember 2014 hat der KWP II Kommanditkapital in Höhe von TEUR 1.416 in die Green City Energy Windpark Ravenstein GmbH & Co. KG eingezahlt. Mit Gesellschafterbeschluss aus 2015 wurde eine Kapitalerhöhung auf TEUR 7.423 beschlossen und vorgenommen. Das Kommanditkapital ist damit vollständig eingezahlt. Weiterhin wurden im Dezember 2016 und Dezember 2017 Auszahlungen in Höhe von gesamt TEUR 1.100 vorgenommen, die als Minderung der Einlage gegen den Beteiligungsansatz gebucht wurden. Der Beteiligungsansatz beläuft sich damit zum Stichtag auf TEUR 6.323.

Die Green City Energy Windpark Ravenstein GmbH & Co. KG hat einen Windpark im Neckar-Odenwaldkreis in Baden-Württemberg mit vier Windenergieanlagen des Herstellers General Electrics vom Typ GE 2.5-120 und einer Gesamtleistung von 10 MW errichtet und betreibt diesen seit August 2015. Für das Ende des Jahres 2023 ist die Veräußerung der Windenergieanlagen geplant. Erlöse der Green City Energy Windpark Ravenstein GmbH & Co. KG sollen dabei im Wesentlichen aus der Vergütung für die Einspeisung des durch die Windenergieanlagen erzeugten Stroms nach Maßgabe des Erneuerbare-Energien-Gesetzes (EEG) und aus dem Veräußerungserlös generiert werden. Im Geschäftsjahr 2017 lagen die Stromerträge rund 9 % unter dem Prognosewert. Diese Tatsache beruht hauptsächlich auf dem schwächeren Windaufkommen im 2. und 3. Quartal 2017. Für das Geschäftsjahr 2017 weist die Green City Energy Windpark Ravenstein GmbH & Co. KG einen Verlust in Höhe von TEUR 300 (Vj. TEUR 413) gegenüber einem prognostizierten Verlust in Höhe von TEUR 60 aus. Für 2018 weist der Jahresabschluss einen Verlust in Höhe von TEUR 336 aus.

V. Bürgerwindpark Südliche Ortenau GmbH

Weiterhin war der KWP II zu 100 % an der Bürgerwindpark Südliche Ortenau GmbH durch Kauf der Geschäftsanteile zu Beginn des Geschäftsjahres 2014 in Höhe von nominal TEUR 100 zum gleichlautenden Kaufpreis beteiligt. Im Dezember 2015 wurden 25,5 % der Anteile zum Verkaufspreis von TEUR 25,5 an die Ettenheimer Bürgerenergie eG veräußert. Zum Bilanzstichtag hält der KWP II somit 74,5 % der Anteile zu einem Beteiligungsansatz in Höhe von TEUR 74,5.

Zur teilweisen Finanzierung der Windkraftanlagen hat der KWP II im Jahr 2015 ein Gesellschafterdarlehen in Höhe von originär TEUR 11.182 an die Bürgerwindpark Südliche Ortenau GmbH gewährt, wovon bis zum 31. Dezember 2017 TEUR 11.086 ausbezahlt wurden. Die Laufzeit des Darlehens endet zum 31. Dezember 2033.

Auf den Gemarkungen der Gemeinden Ettenheim, Schuttertal und Seelbach wurde im Juli 2015 mit dem Bau des Bürgerwindparks Südliche Ortenau begonnen. Insgesamt wurden sieben Windkraftanlagen des Herstellers General Electric vom Typ GE 2.75-120 mit einer Nabenhöhe von 139 Metern und einer Leistung von jeweils 2,75 MW installiert. Die Gesamtleistung beträgt nach der im Juni 2016 planmäßig erfolgten Fertigstellung 19,25 MW. Der Betrieb zur Stromerzeugung ist für rund zwanzig Jahre vorgesehen, wobei am Ende dieser Laufzeit eine Veräußerung der Projektgesellschaft Südliche Ortenau geplant ist. Erlöse der Bürgerwindpark Südliche Ortenau GmbH sollen dabei im Wesentlichen aus der Vergütung des durch die Windenergieanlagen erzeugten Stroms nach Maßgabe des Erneuerbare-Energien-Gesetzes (EEG) und aus dem Veräußerungserlös generiert werden.

Für das Jahr 2017 beläuft sich der Verlust auf TEUR 1.224 im Gegensatz zur Prognose mit einem Verlust in Höhe von TEUR 184. Dies liegt zum einen an schwachen Windmonaten in 2017, zum anderen wurde eine Leistungsreduzierung der Anlagen aufgrund von Schallproblematiken erforderlich. Für das Jahr 2018 beläuft sich der Verlust auf TEUR 1.921 im Gegensatz zur Prognose mit einem Verlust in Höhe von TEUR 136.

VI. Solarpark Wachstedt

Am 22. Dezember 2017 konnte die Geschäftsführung 10 % der Kommanditanteile der Green City Energy Service GmbH & Co. Solarpark Wachstedt KG für den KWP II erwerben. Der wirtschaftliche Übergang erfolgte zum 1. Januar 2018. Der Solarpark Wachstedt hält eine Freiflächen-Photovoltaikanlage mit einer Gesamtleistung von 3.981,60 kWp im Eigentum.

VII. Solarpark Eisenberg

Am 22. Dezember 2017 konnte die Geschäftsführung 10 % der Kommanditanteile der Green City Energy Service GmbH & Co. Solarpark Eisenberg KG für den KWP II erwerben. Der wirtschaftliche Übergang erfolgte zum 1. Januar 2018. Der Solarpark Eisenberg hält eine Freiflächen-Photovoltaikanlage mit einer Gesamtleistung von 1.713,39 kWp im Eigentum.

VIII. Finanzanlagen gesamt

Die im Anlagevermögen ausgewiesenen Anteile und Ausleihungen an verbundene Unternehmen setzen sich im Überblick wie folgt zusammen:

| 31.12.2017 | 31.12.2016 | |

| Anteile an verbundenen Unternehmen | TEUR | TEUR |

| Green City Energy Windpark Ravenstein GmbH & Co. KG | 6.323 | 6.423 |

| Green City Energy Windpark Altertheim GmbH & Co. KG | 4.123 | 4.123 |

| Green City Energy KWP II Wasserkraft Italien GmbH | 627 | 627 |

| GCE Kraftwerkspark II Invest Frankreich GmbH | 25 | 25 |

| Bürgerwindpark Südliche Ortenau GmbH | 74 | 74 |

| 11.172 | 11.272 |

| 31.12.2017 | 31.12.2016 | |

| Ausleihungen an verbundene Unternehmen | TEUR | TEUR |

| Bürgerwindpark Südliche Ortenau GmbH | 11.086 | 10.738 |

| Green City Energy KWP II Wasserkraft Italien GmbH | 9.915 | 10.843 |

| GCE Kraftwerkspark II Invest Frankreich GmbH | 5.685 | 5.651 |

| Zinsforderungen zum Stichtag | 0 | 2.006 |

| 26.686 | 29.238 |

| 31.12.2017 | 31.12.2016 | |

| Beteiligungen | TEUR | TEUR |

| Green City Energy Service GmbH & Co. Solarpark Eisenberg KG | 89 | 0 |

| Green City Energy Service GmbH & Co. Solarpark Wachstedt KG | 226 | 0 |

| 315 | 0 |

Zinsforderungen aus den Ausleihungen an verbundene Unternehmen (TEUR 2.227; Vj. TEUR 2.006) werden nicht mehr in den Ausleihungen an verbundene Unternehmen, sondern in den Forderungen gegen verbundene Unternehmen ausgewiesen.

Die Forderungen gegen verbundene Unternehmen betreffen neben den genannten Zinsforderungen Weiterberechnungen an die Muttergesellschaft für Kostenübernahmen in Höhe von TEUR 182 (Vj. TEUR 0). Im Vorjahr waren hier Rückerstattungen im Zusammenhang mit der nachträglichen Minderung der Provisionsgebühren für die Vermittlung der Anleihen in Höhe von TEUR 200 ausgewiesen.

Unter den sonstigen Vermögensgegenständen werden zwei an die Projektrechtegesellschaften Green City Energy Service GmbH & Co. Windpark Bayern 2014 KG und Green City Energy Windpark Projektentwicklungs GmbH & Co. KG gewährte Darlehen in Höhe von insgesamt TEUR 9.600 (Vj. TEUR 5.854) sowie diesbezügliche Zinsforderungen in einer Höhe von insgesamt TEUR 489 (Vj. TEUR 0) ausgewiesen. Die Auszahlung dieser Darlehen erfolgte im Sinne der unter „I. Grundlagen des Unternehmens“ genannten Investitionskriterien. Die beiden Unternehmen sind mit der Projektentwicklung im Bereich der Windenergie in Deutschland und der Wasserkraft in Italien befasst. Zum Bilanzstichtag umfasst dies die Entwicklung von insgesamt 39 Projekten in Deutschland und Italien. Gemäß den Investitionskriterien dürfen max. 20 % des Nominalbetrags der Schuldverschreibungen als Darlehen an Gesellschaften für den Erwerb von Projektentwicklungen gewährt werden. Die Darlehen werden mit 8 % verzinst.

Der nicht durch Vermögenseinlagen gedeckte Verlustanteil der Kommanditistin erhöhte sich um TEUR 1.528 auf nunmehr TEUR 4.528. Die Green City AG leistete eine Einlage auf das Kommanditkapital in Höhe von TEUR 2.500. Demgegenüber steht der aktuelle Jahresfehlbetrag in Höhe von TEUR 1.528, der dem Gesellschafterkonto der Green City AG belastet wurde. Bisher wurde keine Kapitalauszahlung an die Gesellschafterin geleistet.

Die sonstigen Rückstellungen betreffen im Wesentlichen die Aufwendungen im Zusammenhang mit der Jahresabschlusserstellung und -prüfung für den Einzel- und Konzernabschluss der Jahre 2016 und 2017 (TEUR 86, Vj. TEUR 124).

Die eingezahlten Namens- und Inhaberschuldverschreibungen werden unter den Anleihen ausgewiesen. Zum Stichtag belaufen sich diese auf TEUR 50.000 (Vj. TEUR 50.000). Daneben werden noch nicht ausgezahlte Vergütungsbestandteile für das Jahr 2017 in Höhe von TEUR 429 (Vj. TEUR 2) in den sonstigen Verbindlichkeiten ausgewiesen (im Vj. Ausweis unter den Anleihen):

| Finanzproduktname | Emissionsstart | Emissionsende | Platzierung bis zum 31.12.2017 | Gesamt platziertes Kapital per 31.12.2017 |

| in EUR | in EUR | |||

| Namensschuldverschreibung | November 2013 | Dezember 2015 | 18.338.000 | |

| Inhaberschuldverschreibung | März 2015 | April 2016 | 31.662.000 | 50.000.000 |

Die Verbindlichkeiten gegenüber verbundenen Unternehmen in Höhe von TEUR 5.026 (Vj. TEUR 84) setzen sich aus der Geschäftsführungsvergütung für das 4. Quartal 2017 in Höhe von TEUR 41, der Haftungsvergütung für 2017 in Höhe von TEUR 2 sowie einer Verbindlichkeit aus aufgenommenen Darlehen gegenüber einer Gesellschaft der Green City AG-Gruppe in Höhe von TEUR 4.975 und daraus resultierenden Zinsverbindlichkeiten in Höhe von TEUR 7 zusammen.

Die sonstigen Verbindlichkeiten beinhalten im Wesentlichen die für die Inhaber der Namensschuldverschreibungen einbehaltene Kapitalertragsteuer und Solidaritätszuschlag in Höhe von TEUR 227 (Vj. TEUR 228) sowie die oben genannten nicht ausgezahlten Vergütungsbestandteile für das Jahr 2017 in Höhe von TEUR 429.

c) Finanzlage

Der Finanzmittelbestand erhöhte sich im Geschäftsjahr um TEUR 407 auf nunmehr TEUR 898.

Die Einnahmen aus der Anleiheemission des KWP II werden ausschließlich zur Investition in die Anschaffungs- und Anschaffungsnebenkosten für den Erwerb der Gesellschaften, in Ausleihungen, in die fondsabhängigen Vergütungen, in die Nebenkosten der Vermögensanlagen sowie in die Liquiditätsreserve verwendet. Für sonstige Zwecke werden die Nettoeinnahmen nicht genutzt. Die geplanten Nettoeinnahmen aus der Emission der Namens- und Inhaberschuldverschreibungen sind alleine weder auf Ebene des KWP II noch auf Ebene der Projektgesellschaften für die Realisierung des Anlageobjekts ausreichend, sodass plangemäß auf Ebene des KWP II der Einsatz von Eigenkapital, d. h. von der Green City AG zu zeichnendes Kommanditkapital, und auf Ebene der Projektgesellschaften der Einsatz von Eigen- und weiterem Fremdkapital vorgesehen ist.

Der Einsatz von Derivaten und Termingeschäften ist planmäßig nicht vorgesehen. Der Gesellschaftszweck des KWP II schließt den Einsatz von Derivaten und Termingeschäften jedoch nicht aus, sodass deren Einsatz innerhalb dieses Rahmens im Ermessen der Geschäftsführung des KWP II liegt. Darüber hinaus bestehen keine Möglichkeiten für den Einsatz von Derivaten und Termingeschäften.

Im Rahmen der Investitionstätigkeiten flossen der Gesellschaft Zahlungen von Beteiligungsunternehmen in Höhe von TEUR 100 zu. Weitere Zuflüsse ergaben sich aus Darlehenstilgungen (TEUR 630) und Zinseinnahmen (TEUR 943). Demgegenüber ergaben sich Auszahlungen im Zusammenhang mit Darlehensgewährungen in Höhe von TEUR 5.829. Der Mittelabfluss aus der Investitionstätigkeit beläuft sich insgesamt auf TEUR 4.156.

Die Gesellschaft hat in 2017 Zinszahlungen an die Fremdkapitalgeber in Höhe von TEUR 2.154 geleistet. Demgegenüber stehen Einzahlungen aus der Aufnahme von Fremdkapital in Höhe von TEUR 6.975. Insgesamt ergibt sich ein Mittelzufluss aus der Finanzierungstätigkeit in Höhe von TEUR 4.821 und deckt damit vollständig den negativen Cashflow aus der laufenden Geschäftstätigkeit in Höhe von TEUR -258 und den negativen Cashflow aus der Investitionstätigkeit.

| TEUR | |

| Cashflow aus der laufenden Geschäftstätigkeit | -258 |

| Cashflow aus der Investitionstätigkeit | -4.156 |

| Cashflow aus der Finanzierungstätigkeit | 4.821 |

| Zahlungswirksame Veränderungen des Finanzmittelbestandes | 407 |

| Finanzmittelbestand am Anfang des Geschäftsjahres | 491 |

| Finanzmittelbestand am Ende des Geschäftsjahres | 898 |

Der Jahresabschluss wurde trotz der bestehenden bilanziellen Überschuldung unter der Annahme der Fortführung der Unternehmenstätigkeit (§ 252 Abs. 1 Nr. 2 HGB) aufgestellt, weil für die in der Bilanz ausgewiesenen Anleihen Rangrücktrittserklärungen bestehen. Die Gläubiger der Namens- und Inhaberschuldverschreibungen können Forderungen aus den Schuldverschreibungen nicht geltend machen, soweit dadurch bei der Gesellschaft Zahlungsunfähigkeit oder Überschuldung eintreten würde.

III. Beschreibung der wesentlichen Merkmale des internen Kontroll- und des Risikomanagementsystems im Hinblick auf die Rechnungslegungsprozesse

Die Erfassung und Steuerung von Risiken erfolgt auf Ebene des Mutterunternehmens und der Gesellschaft mithilfe eines Risikomanagementsystems. Das Risikomanagementsystem ist integraler Bestandteil des internen Kontrollsystems (IKS).

Zur Sicherung der Ordnungsmäßigkeit der Buchführung und Rechnungslegung sowie der Verlässlichkeit der finanziellen Berichterstattung in Jahresabschluss und Lagebericht besteht ein rechnungslegungsbezogenes internes Kontrollsystem.

Ziel des rechnungslegungsbezogenen internen Kontrollsystems ist es, sicherzustellen, dass die Rechnungslegung einheitlich und im Einklang mit den gesetzlichen Vorgaben, den Grundsätzen ordnungsgemäßer Buchführung sowie den internen Richtlinien erfolgt. Der Rechnungslegungsprozess selbst beinhaltet diejenigen operativen Prozesse, die die Werteflüsse für die finanzielle Berichterstattung liefern, den Prozess der Jahresabschlusserstellung sowie die Informationsquellen und -prozesse, aus denen die wesentlichen Angaben zum Jahresabschluss abgeleitet werden.

Um eine ordnungsgemäße und einheitliche Rechnungslegung sicherzustellen, gelten die Grundprinzipien Funktionstrennung, Vier-Augen-Prinzip und IT-Zugriffsbeschränkungen zur Vermeidung von unberechtigten Datenzugriffen auf rechnungslegungsrelevante Inhalte. Zudem sind manuelle und IT-gestützte Genehmigungsprozesse sowie systemgestützte Verfahren zur Verarbeitung rechnungslegungsbezogener Daten implementiert.

Rechnungslegungsrelevante Informationen werden kontinuierlich mit dem Fondsmanager und der Leitung des (Konzern-)Rechnungswesen kommuniziert.

Zusätzlich wurde mit einer externen Gesellschaft ein Vertrag über eine Mittelverwendungskontrolle geschlossen. Auftragsgegenstand ist die Sicherstellung, dass das gezeichnete Anleihekapital in rechtlicher Hinsicht in Übereinstimmung mit den Regelungen des Gesellschaftsvertrags und den Angaben im Verkaufsprospekt verwendet wird. Die Mittelverwendungskontrolle begann mit der Platzierung des Anleihekapitals und endete mit der vollständigen Investition des Anleihekapitals in 2016.

Zudem befasst sich der mit Gesellschafterbeschluss vom 7. Juli 2015 gebildete Prüfungsausschuss regelmäßig mit der Berichterstattung zum Jahresabschluss sowie auch zu den Zwischenreportings. Die Überwachungsfunktion des Prüfungsausschusses umfasst zudem neben dem Rechnungslegungsprozess selbst auch das eingerichtete IKS.

IV. Weitere Angaben nach dem Vermögensanlagegesetz (VermAnIG)

Gemäß Gesellschafterbeschluss vom 20. August 2013 wurde die Ausgabe von Schuldverschreibungen im Volumen von insgesamt EUR 50 Mio. zur Finanzierung der gesellschaftsvertraglichen Projekte beschlossen. Zum Ende des Geschäftsjahres hat die Gesellschaft Namens- und Inhaberschuldverschreibungen im Volumen von TEUR 50.000 (Vj. TEUR 50.000) ausgereicht. Die Schuldverschreibungen sind unter Zugrundelegung des angebotenen Gesamtnennbetrags in Höhe von TEUR 50.000 gestückelt in nachrangige Inhaberschuldverschreibungen der Tranchen A und B und in nachrangige Namensschuldverschreibungen der Tranchen A und B mit einem Nennbetrag von jeweils EUR 1.000,00. Zudem wurden Inhaberschuldverschreibungen mit einem Nennbetrag von EUR 200.000,00 und einem Gesamtbetrag in Höhe von EUR 7.400.000,00 begeben, die an der Luxemburger Börse handelbar sind.

Ausgegeben wurden unverbriefte, festverzinsliche Namensschuldverschreibungen:

| Tranche | Verzinsung in Höhe des Nennbetrags | Laufzeit bis | Bestand 01.01.2017 | Zugang / Abgang (-) 2017 | Bestand 31.12.2017 | Nennwert |

| Stück | Stück | Stück | Euro | |||

| A | 4,75 % p. a. | 30.12.2023 | 13.965 | 0 | 13.965 | 13.965.000,00 |

| B | 5,75 % p. a. | 30.12.2033 | 4.373 | 0 | 4.373 | 4.373.000,00 |

| 18.338 | 0 | 18.338 | 18.338.000,00 |

und verbriefte, festverzinsliche Inhaberschuldverschreibungen:

| Tranche | Verzinsung in Höhe des Nennbetrags | Laufzeit bis | Bestand 01.01.2017 | Zugang / Abgang (-) 2017 | Bestand 31.12.2017 | Nennwert |

| Stück | Stück | Stück | Euro | |||

| A | 4,75 % p. a. | 30.12.2023 | 18.000 | 0 | 18.000 | 18.000.000,00 |

| B | 5,75 % p. a. | 30.12.2033 | 6.262 | 0 | 6.262 | 6.262.000,00 |

| B | 5,75 % p. a. | 30.12.2033 | 37 | 0 | 37 | 7.400.000,00 |

| 24.299 | 0 | 24.299 | 31.662.000,00 |

Zum Bilanzstichtag waren insgesamt 18.338 Namensschuldverschreibungen und 24.299 Inhaberschuldverschreibungen ausgegeben. Im abgelaufenen Geschäftsjahr fielen Zinsen in Höhe von EUR 2.555.350,01 im Zusammenhang mit den Schuldverschreibungen an. Die Zahlung der im Jahresabschluss zum 31. Dezember 2017 erfassten Zinsverbindlichkeiten in Höhe von EUR 428.614,83 erfolgte in 2018. Variable Vergütungsbestandteile wurden nicht vereinbart.

Die Inhaberschuldverschreibungen der Tranche B mit einer Verzinsung von 5,75 % enthalten nachrangige Inhaberschuldverschreibungen im Gesamtbetrag von TEUR 7.400 (Vj. TEUR 7.400) die seit dem 31. März 2015 an der Luxemburger Börse (Luxembourg Stock Exchange) gelistet sind. Diese haben eine Laufzeit bis zum 30. Dezember 2033.

Nach den gesellschaftsvertraglichen Regelungen ergeben sich vorab der jährlichen Ergebnisverteilungen nachfolgende, sonstige Vergütungen:

| • |

Haftungsvergütung der Komplementärin (Green City Energy Kraftwerke GmbH, München) in Höhe von EUR 2.380,00, |

| • |

Vergütung für die Geschäftsführung der Gesellschaft durch die Komplementärin (Green City Energy Kraftwerke GmbH, München) in Höhe von EUR 163.863,00. |

Die Green City Energy Verwaltungs GmbH, München, hat für die kaufmännische und technische Betriebsführung sowie Verwaltung Vergütungen in Höhe von TEUR 137 erhalten.

Für den Prüfungsausschuss sind Vergütungen in Höhe von TEUR 3 angefallen.

Für die Überlassung von Darlehen haben eine Gesellschaft der Green City AG-Gruppe sowie eine nahestehende Person der Gruppe Vergütungen in Höhe von insgesamt TEUR 9 erhalten.

Andere Vergütungen hat die Emittentin im Geschäftsjahr 2017 nicht gezahlt. Die Emittentin hat insbesondere keine variablen Vergütungen oder besonderen Gewinnbeteiligungen gezahlt. Andere Begünstigte als die oben genannten gibt es keine.

Insbesondere erhalten die Geschäftsführer der Komplementärin der Emittentin, die die Geschäftsführung bei der Emittentin ausüben, für ihre Tätigkeit weder von der Emittentin noch von ihrer Komplementärin eine Vergütung. Die Geschäftsführer der Komplementärin der Emittentin beziehen ihre Gehälter ausschließlich von anderen Gesellschaften der Green City AG-Gruppe. Darüber hinaus gibt es bei der Emittentin keine Führungskräfte und Mitarbeiter, deren Tätigkeit sich wesentlich auf das Risikoprofil der Emittentin auswirkt.

V. Chancen- und Risikobericht

1. Risikobericht

a) Risiko der Unterbrechung der Stromerzeugung, hydrologische Risiken

Die Einnahmen der Kraftwerksparkgesellschaften bestehen nahezu ausschließlich aus der Vergütung für den erzeugten Strom und sind insbesondere abhängig von der an den jeweiligen Netzbetreiber gelieferten Strommenge. Diese hängt maßgeblich von den Wetterbedingungen ab. Starke Schwankungen mit entsprechender Auswirkung auf die Menge des erzeugten Stroms sind möglich. Vermehrte Extremwetterlagen können zu einer Veränderung der zeitlichen Verteilung der Stromerzeugung führen und Schäden an den Stromerzeugungsanlagen verursachen.

Die Gesellschaft schätzt den Eintritt dieses Risikos als mittel ein, die Auswirkungen bei Eintritt des Risikos sind als hoch zu bewerten.

b) Stromerträge und gesetzliche Rahmenbedingungen

Sollte es im langjährigen Mittel zu einer Abweichung von der prognostizierten Jahresstromproduktion in den Projektgesellschaften kommen, hätte dies erhebliche Auswirkungen auf die Wirtschaftlichkeit des KWP II und damit auf die Zahlung von Zins und Tilgung auf die emittierten Anleihen. Als Folgewirkung einer niedrigeren Stromproduktion wäre auch der angenommene Veräußerungserlös nach unten anzupassen.

Die Kalkulation der Stromerlöse der deutschen Projektgesellschaften basiert durchweg auf den gesetzlichen Grundlagen des deutschen EEG mit garantierten Vergütungssätzen. Trotz der Einnahmensicherheit kann es sein, dass die Gesetze sich nicht nur für die Zukunft, sondern auch für Bestandsanlagen ändern. Dies ist zwar unwahrscheinlich, kann aber nicht gänzlich ausgeschlossen werden. Des Weiteren werden die Vergütungen nicht an die Inflation angeglichen.

Eine oder mehrere Änderungen rechtlicher und steuerlicher Rahmenbedingungen sowie eine gegenüber der Prognose abweichende Anwendung der bestehenden gesetzlichen Regelungen und Verwaltungsanweisungen könnten negative Auswirkungen auf die Wirtschaftlichkeit der Projektgesellschaften und somit auf den KWP II haben. Diesbezügliche Änderungsabsichten sind aktuell seitens des Gesetzgebers nicht zu erkennen und zu erwarten.

Im Unterschied zum bundesdeutschen EEG-Tarifsystem hängt in Frankreich die Höhe der Einspeisevergütung nicht vom Einspeisezeitpunkt ab, sondern vom Zeitpunkt des rechtsgültigen Netzanschlussangebotes seitens ERDF (PTF – Proposition Technique et Financière). Ab diesem Zeitpunkt hat der Projektentwickler 18 Monate Zeit, um das Projekt fertigzustellen und um die garantierte Einspeisevergütung für 20 Jahre zu erhalten. Die Arbeiten an der Kabeltrasse übernimmt danach ERDF selbst, was zu einer Verzögerung zwischen Fertigstellung der Anlage und Inbetriebnahme führen kann.

Dies hat jedoch keine Auswirkung auf die Dauer der garantierten Einspeisevergütung. Bei Überschreitung dieser Frist bleibt die garantierte Einspeisevergütungshöhe erhalten, es wird jedoch die Dauer der garantierten Einspeisevergütung gekürzt. Dabei gilt die Regel, dass ein Monat Verspätung in der Projektentwicklung drei Monate Verkürzung der Tariflaufzeit nach sich ziehen.