HANSAINVEST Hanseatische Investment-GmbH

Hamburg

Jahresbericht des offenen inländischen Publikums-AIF (Sonstige Sondervermögen) Wallrich Marathon Balance

Wallrich Marathon Balance

Tätigkeitsbericht für das Geschäftsjahr vom 01.01.2021 bis 31.12.2021

Anlageziele

Der Wallrich Marathon Balance strebt als Anlageziel und unter Inkaufnahme möglicher Marktrisiken die Erzielung eines Wertzuwachses an. Die Erzielung eines Anlageerfolges ist auf einen langfristigen bis dauerhaften Zeithorizont angelegt. Um das Anlageziel zu erreichen, investiert der Fonds möglichst breit in internationale Aktien und Renten, Rohstoffe sowie Investmentvermögen („vermögensverwaltender Charakter“). Ein Großteil der Performance soll aus der strategischen Vermögensaufteilung resultieren. Darüber hinaus können Derivate zur Performance-Optimierung und zu Absicherungszwecken eingesetzt werden.

Die diesem Finanzprodukt zugrunde liegenden Investitionen berücksichtigen nicht die EU Kriterien für ökologisch nachhaltige Wirtschaftsaktivitäten. Der Fonds ist damit gemäß Artikel 6 der Verordnung (EU) 2019/2088 zu qualifizieren.

Marktentwicklung während des Geschäftsjahres

Im Berichtszeitraum (1. Januar 2021 bis 31. Dezember 2021) hat der Euro Stoxx 50 Net Return Index (ISIN EU0009658152) in einem positiven Umfeld 20,56% an Wert gewonnen. Das Geschäftsjahr wurde maßgeblich durch die Corona-Impfkampagne und der starken Preisinflation geprägt.

Die ersten Monate des Geschäftsjahres hatten sehr positiv begonnen; getrieben von den Konjunkturpaketen vieler Länder lief der Euro Stoxx 50 an seine Allzeithochs wieder ran. Impferfolge und die Lockerungen von Kontaktverboten verliehen dem positiven Trend im März nochmals Schwung.

Anfang April schien der rasante Anstieg dann erstmal ein Ende zu finden. Die Technologiewerte, die sich durch die Pandemie hervorragend entwickelt haben, waren im April recht hoch bewertet. Dies bewegte die Anleger, das Kapital von den teuren Technologiewerten in traditionelle Unternehmen mit Aufholpotential umzuschichten. Gleichzeitig entstanden im April gleich mehrere Probleme, die den Markt erstmal in eine Seitwärtsphase brachten. Die Impfkampagne verlief in vielen Ländern in Europa schleppend, zusätzlich wurde in Indien die Deltavariante des Coronavirus entdeckt, die sich als noch ansteckender erwies. Diese beiden Faktoren machten einen weiteren Lockdown in vielen Ländern Europas unausweichlich. Die Sorge vor einer stetig steigenden Inflationsrate brachte die Rentenmärkte zusätzlich unter Druck. So stiegen die Preise im Mai 2021 so kräftig an wie seit Jahrzehnten nicht mehr. Während das Thema Inflation die Aktienmärkte den ganzen Sommer über bestimmte, hielten die Notenbanken an ihrer Einschätzung zur „vorübergehend hohen Inflation“ fest. Der starke wirtschaftliche Nachholbedarf in Kombination mit weltweiten Lieferengpässen ließ die Inflation Ende September jedoch auf neue Höhen schnellen. Dies brachte die Notenbanken in eine unangenehme Lage. Ende des Geschäftsjahres signalisiert die FED erste Schritte, um die Inflation in den Griff zu bekommen. Dazu möchten sie bei weiteren Fortschritten der Wirtschaftslage das Anleiheprogramm verringern. In Europa war die Lage noch nicht so angespannt wie in den USA. Die EZB sah sich damit noch nicht in Zugzwang; sie hielt sich bis dahin mit der Anpassung des laufenden Anleiheprogramms bedeckt und ließ diese unverändert laufen.

Des Weiteren kam der Euro Stoxx 50 Ende November nochmals unter Druck, als die Coronavariante „Omikron“ in Afrika entdeckt wurde. Sorge bereiteten vor allem die hohe Übertragbarkeit der Infektion und der nachlassende Impfschutz. Richtung Jahresende beruhigten sich die Ängste vor der Coronavariante zum Teilen wieder, da die Verläufe von Omikron eher milder verlaufen als die der Deltavariante.

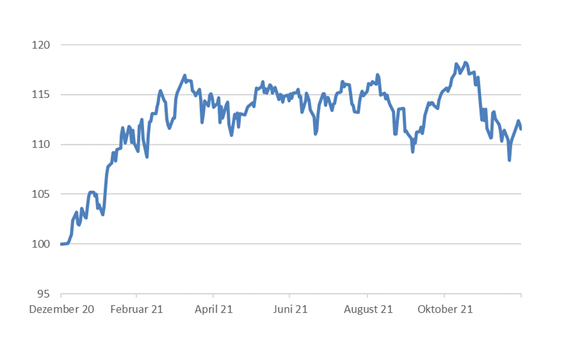

Entwicklung des Wallrich Marathon Balance

Beim Wallrich Marathon Balance handelt es sich um einen vermögensverwaltenden Fonds, der unter Berücksichtigung einer möglichst breiten Streuung in praktisch alle Assetklassen investieren darf. Im vergangenen Jahr lag sein Anlageschwerpunkt auf Aktien. Am Anfang des Jahres konnte der Wallrich Marathon Balance von seinen Investments in erneuerbaren Energien und der Blockchain Technologie profitieren. Durch Inflationssorgen und der schleppenden wirtschaftlichen Erholung wegen neuer Coronavarianten lief der Wallrich Marathon Balance in den restlichen Monaten auf höherem Niveau seitwärts.

Der Anteilwert hat sich im Berichtszeitraum wie folgt entwickelt:

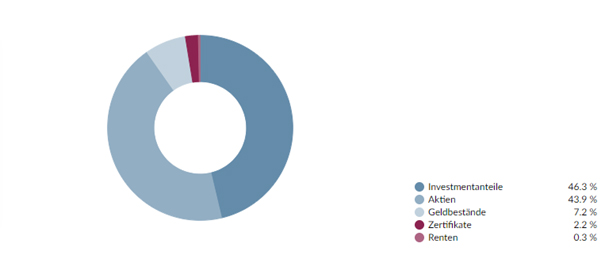

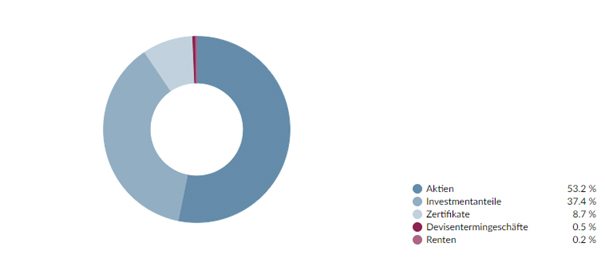

Portfoliostruktur

31.12.2021: *

31.12.2020:*

* Durch Rundung bei der Berechnung können geringfügige Rundungsdifferenzen im Vergleich mit der Vermögensaufstellung gemäß Jahresbericht entstanden sein.

Wesentliche Angaben über die Herkunft des Veräußerungsergebnisses

Die realisierten Gewinne resultieren im Wesentlichen aus der Veräußerung von Aktien und dem Handel mit Optionen. Für die realisierten Verluste sind im Wesentlichen die Veräußerung von Aktien und der Handel mit Futures ursächlich.

Übersicht über die Anlagegeschäfte während des Berichtszeitraumes

Die im Geschäftsjahr 2021 abgeschlossenen Geschäfte sowie die sich im Bestand des Sondervermögens befindlichen Positionen werden im Jahresbericht aufgeführt.

Risikoanalyse

Adressausfallrisiken:

Adressenausfallrisiken resultieren aus dem möglichen Ausfall von Zins- und Tilgungszahlungen der Einzelinvestments in Renten, die so weit wie möglich diversifiziert werden, um Konzentrationsrisiken zu verringern. Dies betrifft nicht nur die Auswahl der Schuldner, sondern auch die Auswahl der Sektoren und Länder. Das Risiko des Emittentenausfalls bei den gehaltenen Zertifikaten soll durch eine angemessene Bonität und Streuung der Emittenten reduziert werden.

Marktpreisrisiken:

Marktpreisrisiken des Investmentvermögens resultierten aus Kursbewegungen der gewählten Aktien, Renten, Optionen und Währungen.

Zinsänderungsrisiken:

Sofern in festverzinsliche Wertpapiere investiert wird, könnte die Möglichkeit bestehen, dass sich das Marktzinsniveau, das im Zeitpunkt der Emission einer Anleihe gegeben ist, ändert. Steigen die Marktzinsen gegenüber den Zinsen zum Zeitpunkt der Emission, so fallen in der Regel die Kurse der festverzinslichen Wertpapiere. Fällt dagegen der Marktzins, so steigt der Kurs festverzinslicher Wertpapiere. Diese Kursentwicklung führt dazu, dass die aktuelle Rendite des festverzinslichen Wertpapiers in etwa dem aktuellen Marktzins entspricht. Diese Kursentwicklungen fallen jedoch je nach (Rest-)Laufzeit der festverzinslichen Wertpapiere unterschiedlich aus. Festverzinsliche Wertpapiere mit kürzeren Laufzeiten haben geringere Zinsänderungsrisiken als festverzinsliche Wertpapiere mit längeren Laufzeiten.

Währungsrisiken:

Die in Fremdwährung gehaltenen Aktien, Renten und Devisentermingeschäfte unterliegen Währungsschwankungen.

Liquiditätsrisiken:

Nach Einschätzung des Portfoliomanagements sind nahezu alle im Fonds befindlichen Titel hochliquide, täglich handelbar und damit zeitnah zu veräußern.

Operationelles Risiko:

Unter operationellen Risiken wird die Gefahr von Verlusten verstanden, die durch die Unangemessenheit oder das Versagen von internen Verfahren, Menschen und Systemen oder durch externe Ereignisse verursacht werden. Beim operationellen Risiko differenziert die Gesellschaft zwischen technischen Risiken, Personalrisiken, Produktrisiken und Rechtsrisiken sowie Risiken aus Kunden- und Geschäftsbeziehungen und hat hierzu u.a. die folgenden Vorkehrungen getroffen: Ex ante und ex post Kontrollen sind Bestandteil des Anlageprozesses. Rechts- und Personalrisiken werden durch Rechtsberatung und Schulungen der Mitarbeiter minimiert. Darüber hinaus werden Geschäfte in Finanzinstrumenten ausschließlich über kompetente und erfahrene Kontrahenten abgeschlossen. Die Verwahrung der Finanzinstrumente erfolgt durch eine etablierte Verwahrstelle mit guter Bonität. die Ordnungsmäßigkeit der für das Sondervermögen relevanten Aktivitäten und Prozesses wird regelmäßig durch die interne Revision überwacht.

Sonstige Risiken:

Die Ausbreitung der Atemwegserkrankung COVID-19 hat weltweit zu massiven Einschnitten in das öffentliche Leben mit erheblichen Folgen u.a. für die Wirtschaft und deren Unternehmen geführt. In diesem Zusammenhang kam es zu hohen Kursschwankungen an den Kapitalmärkten. Die weiteren Auswirkungen von COVID-19 auf die Realwirtschaft bzw. die Finanzmärkte sind auch weiterhin mit Unsicherheiten behaftet.

Seit dem 24.2.2022 führt Russland Krieg gegen die Ukraine („Russland-Ukraine-Krieg“). Aufgrund des für die Fondsrechnungslegung maßgeblichen Stichtagsprinzips hat dieser Konflikt keine Auswirkungen auf Ansatz und Bewertung der Vermögensgegenstände zum Abschlussstichtag des Sondervermögens.

Die Folgen des Russland-Ukraine-Krieges auf Volkswirtschaften und Kapitalmärkte lassen sich derzeit noch nicht abschätzen. Die Börsen sind infolge des Konfliktes von einer deutlich höheren Volatilität geprägt. Es kann nicht ausgeschlossen werden, dass die mit den Investitionen dieses Fonds verbundenen Risiken sich verstärken und negativ auf die weitere Entwicklung des Fonds auswirken.

Sonstige Hinweise

Die mit der Verwaltung des Investmentvermögens betraute Kapitalverwaltungsgesellschaft ist die HANSAINVEST Hanseatische Investment-GmbH. Das Portfoliomanagement ist an die Wallrich Asset Management AG ausgelagert.

Weitere wesentliche Ereignisse haben sich nicht ergeben.

Vermögensübersicht zum 31.12.2021

| Fondsvermögen: | EUR | 10.850.284,99 | (10.134.626,26) |

| Umlaufende Anteile: | I-Klasse | 101.125 | (105.340) |

Vermögensaufteilung in TEUR/%

| Kurswert in Fondswährung |

% des Fonds- vermögens |

% des Fondsvermögens per 31.12.2020 |

|

| I. Vermögensgegenstände | |||

| 1. Aktien | 4.782 | 44,08 | (54,74) |

| 2. Anleihen | 36 | 0,33 | (0,20) |

| 3. Zertifikate | 243 | 2,24 | (8,98) |

| 4. Sonstige Wertpapiere | 5.038 | 46,43 | (38,45) |

| 5. Derivate | -9 | -0,08 | (0,09) |

| 6. Bankguthaben | 782 | 7,21 | (0,02) |

| II. Verbindlichkeiten | -22 | -0,21 | (-2,48) |

| III. Fondsvermögen | 10.850 | 100,00 |

Vermögensaufstellung zum 31.12.2021

| Gattungsbezeichnung ISIN Markt |

Stücke bzw. Anteile bzw. Whg. in 1.000 |

Bestand 31.12.2021 |

Käufe/ Zugänge |

Verkäufe/ Abgänge |

Kurs | Kurswert in EUR |

% des Fonds- vermögens |

|

| im Berichtszeitraum | ||||||||

| Börsengehandelte Wertpapiere | ||||||||

| Aktien | ||||||||

| artnet DE000A1K0375 |

STK | 59.500 | 59.500 | 0 | EUR | 10,400000 | 618.800,00 | 5,70 |

| ASML Holding N.V. NL0010273215 |

STK | 400 | 0 | 600 | EUR | 703,500000 | 281.400,00 | 2,59 |

| Bayer DE000BAY0017 |

STK | 6.700 | 10.000 | 7.300 | EUR | 46,950000 | 314.565,00 | 2,90 |

| Bayerische Motoren Werke DE0005190003 |

STK | 3.500 | 6.500 | 3.000 | EUR | 89,200000 | 312.200,00 | 2,88 |

| Deutsche Börse DE0005810055 |

STK | 2.000 | 2.000 | 0 | EUR | 146,500000 | 293.000,00 | 2,70 |

| Deutsche Lufthansa DE0008232125 |

STK | 63.000 | 50.000 | 47.000 | EUR | 6,246000 | 393.498,00 | 3,63 |

| RWE DE0007037129 |

STK | 12.500 | 21.000 | 19.800 | EUR | 35,410000 | 442.625,00 | 4,08 |

| SAP DE0007164600 |

STK | 1.900 | 4.000 | 4.100 | EUR | 123,560000 | 234.764,00 | 2,16 |

| Umicore S.A. BE0974320526 |

STK | 5.700 | 8.800 | 5.300 | EUR | 35,850000 | 204.345,00 | 1,88 |

| Volkswagen Vorzugsaktien DE0007664039 |

STK | 1.600 | 1.050 | 4.450 | EUR | 177,200000 | 283.520,00 | 2,61 |

| Aker Carbon Capture AS NO0010890304 |

STK | 65.000 | 65.000 | 0 | NOK | 26,600000 | 173.523,82 | 1,60 |

| Alphabet Inc. Cl. A US02079K3059 |

STK | 130 | 180 | 250 | USD | 2.933,100000 | 335.979,38 | 3,11 |

| Meta Platforms Inc. Reg.Shares Cl.A DL-,000006 US30303M1027 |

STK | 400 | 1.100 | 2.200 | USD | 342,940000 | 120.870,56 | 1,12 |

| Microsoft Corp. US5949181045 |

STK | 1.450 | 2.200 | 1.750 | USD | 341,950000 | 436.890,92 | 4,03 |

| PayPal Holdings Inc. US70450Y1038 |

STK | 1.000 | 1.000 | 1.500 | USD | 189,970000 | 167.389,20 | 1,54 |

| Zertifikate | ||||||||

| VanEck ETP AG ETN 31.12.29 MVCBIC DE000A28M8D0 |

STK | 10.500 | 10.500 | 0 | EUR | 23,174000 | 243.327,00 | 2,24 |

| Summe der börsengehandelten Wertpapiere | EUR | 4.856.697,88 | 44,77 | |||||

| An organisierten Märkten zugelassene oder in diese einbezogene Wertpapiere | ||||||||

| Aktien | ||||||||

| Samsung SDI Co. Ltd. Reg.Shs(Sp.GDRs 144A)/4 SW5000 US7960542030 |

STK | 1.400 | 700 | 1.800 | EUR | 120,400000 | 168.560,00 | 1,55 |

| Verzinsliche Wertpapiere | ||||||||

| 0,500000000% Wirecard AG Anleihe v.19/24 DE000A2YNQ58 |

EUR | 300 | 0 | 0 | % | 12,000000 | 36.000,00 | 0,33 |

| Summe der an organisierten Märkten zugelassenen oder in diese einbezogenen Wertpapiere | EUR | 204.560,00 | 1,88 | |||||

| Investmentanteile | ||||||||

| KVG-eigene Investmentanteile | ||||||||

| Wallrich AI Libero Inhaber-Anteile P DE000A2DTL29 |

ANT | 11.750 | 0 | 0 | EUR | 95,420000 | 1.121.185,00 | 10,33 |

| Wallrich AI Peloton Inhaber-Anteile DE000A2JQH30 |

ANT | 14.600 | 0 | 0 | EUR | 102,260000 | 1.492.996,00 | 13,76 |

| WALLRICH-Prämienstrategie Actions au Porteur I o.N. LU1148628354 |

ANT | 6.000 | 0 | 0 | EUR | 91,790000 | 550.740,00 | 5,08 |

| Gruppenfremde Investmentanteile | ||||||||

| ART Transformer Equities Inhaber-Anteile I DE000A2PB6Q6 |

ANT | 300 | 0 | 500 | EUR | 188,370000 | 56.511,00 | 0,52 |

| Inves.Mkt.II-I.Elw.Gl.B.UC.ETF Registered Acc.Shs USD o.N. IE00BGBN6P67 |

ANT | 13.500 | 7.500 | 1.500 | EUR | 100,040000 | 1.350.540,00 | 12,45 |

| iShsII-S&P Gl Clean Ergy UCITS Registered Shares o.N. IE00B1XNHC34 |

ANT | 20.000 | 50.000 | 58.000 | EUR | 10,604000 | 212.080,00 | 1,95 |

| VanEck Hydrogen Eco UC.ETF Reg. Shs A USD Acc. oN IE00BMDH1538 |

ANT | 17.000 | 17.000 | 0 | EUR | 14,956000 | 254.252,00 | 2,34 |

| Summe der Investmentanteile | EUR | 5.038.304,00 | 46,43 | |||||

| Summe Wertpapiervermögen | EUR | 10.099.561,88 | 93,08 | |||||

| Derivate (Bei den mit Minus gekennzeichneten Beständen handelt es sich um verkaufte Positionen) |

||||||||

| Wertpapier-Optionsrechte | ||||||||

| Forderungen/Verbindlichkeiten | ||||||||

| Optionsrechte auf Aktien | ||||||||

| Put Facebook 340,000000000 21.01.2022 XNAS |

STK | -1.200 | USD | 8,275000 | -8.749,67 | -0,08 | ||

| Summe der Optionsrechte auf Aktien | EUR | -8.749,67 | -0,08 | |||||

| Bankguthaben | ||||||||

| EUR – Guthaben bei: | ||||||||

| Verwahrstelle: Donner & Reuschel AG | EUR | 254.037,24 | 254.037,24 | 2,34 | ||||

| Bank: Norddeutsche Landesbank -GZ- | EUR | 5,18 | 5,18 | 0,00 | ||||

| Guthaben in Nicht-EU/EWR-Währungen: | ||||||||

| Verwahrstelle: Donner & Reuschel AG | CHF | 212,67 | 205,13 | 0,00 | ||||

| Verwahrstelle: Donner & Reuschel AG | USD | 599.081,74 | 527.871,83 | 4,87 | ||||

| Verwahrstelle: Donner & Reuschel AG | GBP | 14,66 | 17,42 | 0,00 | ||||

| Summe der Bankguthaben | EUR | 782.136,80 | 7,21 | |||||

| Sonstige Verbindlichkeiten 1) | EUR | -22.664,02 | EUR | -22.664,02 | -0,21 | |||

| Fondsvermögen | EUR | 10.850.284,99 | 100 2) | |||||

| Wallrich Marathon Balance I | ||||||||

| Anteilwert | EUR | 107,30 | ||||||

| Umlaufende Anteile | STK | 101.125 | ||||||

1) noch nicht abgeführte Prüfungskosten, Veröffentlichungskosten, Verwahrstellenvergütung, Verwaltungsvergütung, Zinsen laufendes Konto

2) Durch Rundung der Prozent-Anteile bei der Berechnung können geringfügige Rundungsdifferenzen entstanden sein.

Abwicklung von Transaktionen durch verbundene Unternehmen. Der Anteil der Transaktionen, die im Berichtszeitraum für Rechnung des Sondervermögens über Broker ausgeführt wurden, die verbundene Unternehmen und Personen sind, betrug 99,84%. Ihr Umfang belief sich hierbei auf insgesamt 68.531.506,86 EUR.

Wertpapierkurse bzw. Marktsätze

Die Vermögensgegenstände des Sondervermögens sind auf Grundlage der zuletzt festgestellten Kurse/Marktsätze bewertet.

Devisenkurse (in Mengennotiz)

| per 30.12.2021 | |||

| Schweizer Franken | CHF | 1,036750 | = 1 Euro (EUR) |

| Britisches Pfund | GBP | 0,841600 | = 1 Euro (EUR) |

| Norwegische Krone | NOK | 9,964050 | = 1 Euro (EUR) |

| US-Dollar | USD | 1,134900 | = 1 Euro (EUR) |

Marktschlüssel

b) Terminbörsen

| XNAS | NASDAQ – ALL MARKETS |

Während des Berichtszeitraumes abgeschlossene Geschäfte, soweit sie nicht mehr in der Vermögensaufstellung erscheinen

Käufe und Verkäufe in Wertpapieren, Investmentanteilen und Schuldscheindarlehen (Marktzuordnung zum Berichtsstichtag)

| Gattungsbezeichnung | ISIN | Stücke bzw. Anteile bzw. Whg. in 1.000 |

Käufe/ Zugänge |

Verkäufe/ Abgänge |

Volumen in 1.000 |

| Börsengehandelte Wertpapiere | |||||

| Aktien | |||||

| adidas | DE000A1EWWW0 | STK | 1.000 | 1.000 | |

| Airbus Group SE | NL0000235190 | STK | 4.300 | 4.300 | |

| BASF | DE000BASF111 | STK | – | 1.500 | |

| Bechtle AG | DE0005158703 | STK | – | 1.200 | |

| BioNTech SE Nam.-Akt.(sp.ADRs)1/o.N. | US09075V1026 | STK | 3.650 | 3.650 | |

| CANCOM | DE0005419105 | STK | – | 5.000 | |

| Deutsche Bank | DE0005140008 | STK | 48.000 | 48.000 | |

| Fraport | DE0005773303 | STK | 5.500 | 5.500 | |

| Tencent Holdings Ltd. | KYG875721634 | STK | – | 3.400 | |

| United Internet | DE0005089031 | STK | – | 5.800 | |

| Zalando SE Inhaber-Aktien o.N. | DE000ZAL1111 | STK | 2.300 | 2.300 | |

| Alibaba Group Holding Ltd. Reg.Shs (sp.ADRs)/1 DL-,000025 | US01609W1027 | STK | – | 1.500 | |

| Boeing | US0970231058 | STK | 1.500 | 1.500 | |

| Carnival Corp. Paired Ctf(1Sh.Carn.+1SBI P&O) | PA1436583006 | STK | 28.000 | 28.000 | |

| Pfizer | US7170811035 | STK | – | 4.500 | |

| Shopify Inc. Reg. Shares A (Sub Voting) oN | CA82509L1076 | STK | 160 | 160 | |

| Twilio Inc. | US90138F1021 | STK | – | 350 | |

| An organisierten Märkten zugelassene oder in diese einbezogene Wertpapiere | |||||

| Aktien | |||||

| CureVac N.V. | NL0015436031 | STK | 3.000 | 3.000 | |

| Amazon.com Inc. | US0231351067 | STK | 120 | 120 | |

| Coinbase Global Inc. | US19260Q1076 | STK | 300 | 300 | |

| Zertifikate | |||||

| Xetra-Gold | DE000A0S9GB0 | STK | – | 18.400 | |

| Andere Wertpapiere | |||||

| Deutsche Lufthansa AG Inhaber-Bezugsrechte | DE000A3E5B58 | STK | 40.000 | 40.000 | |

| Investmentanteile | |||||

| Gruppenfremde Investmentanteile | |||||

| BGF New Energy Fund A2 EUR | LU0171289902 | ANT | 22.000 | 22.000 | |

| HSBC MSCI CHINA UCITS ETF Registered Shares o.N. | IE00B44T3H88 | ANT | 10.000 | 10.000 | |

| HSBC MSCI CHINA UCITS ETF Registered Shares o.N. | IE00B44T3H88 | ANT | 30.000 | 30.000 | |

| iShares NASDAQ-100 UCITS ETF DE | DE000A0F5UF5 | ANT | 2.000 | 2.000 | |

| Lstd Fds Tr.Roundh.Ball Metav. Reg. Shs USD Dis. oN | US53656F4173 | ANT | 14.200 | 14.200 | |

| Riz.UCITS IC.-Sus.Fut.Food ETF Reg. Shs A USD Acc. oN | IE00BLRPQH31 | ANT | 20.000 | 20.000 | |

| Derivate (in Opening-Transaktionen umgesetzte Optionsprämien bzw. Volumen der Optionsgeschäfte, bei Optionsscheinen Angabe der Käufe und Verkäufe) |

|||||

| Terminkontrakte | |||||

| Aktienindex-Terminkontrakte | |||||

| Gekaufte Kontrakte: | |||||

| Basiswert: DAX Index | EUR | 7.697,86 | |||

| Verkaufte Kontrakte: | |||||

| Basiswert: DAX Index | EUR | 11.720,07 | |||

| Optionsrechte | |||||

| Wertpapier-Optionsrechte | |||||

| Optionsrechte auf Aktien | |||||

| Gekaufte Verkaufoptionen(Put): | |||||

| Basiswert: Deutsche Telekom | EUR | 14,17 | |||

| Verkaufte Kaufoptionen (Call): | |||||

| Basiswert: Volkswagen Vorzugsaktien | EUR | 19,08 | |||

| Basiswerte: Meta Platforms Inc. Reg.Shares Cl.A DL-,000006, Alphabet Inc. Cl. A, PayPal Holdings Inc. | USD | 46,98 | |||

| Verkaufte Verkaufoptionen (Put): | |||||

| Basiswerte: Infineon Technologies AG, Volkswagen Vorzugsaktien, Allianz, Bayerische Motoren Werke , Siemens, Bayer, Deutsche Post , Deutsche Lufthansa | EUR | 293,73 | |||

| Optionsrechte auf Aktienindex-Derivate | |||||

| Optionsrechte auf Aktienindices: | |||||

| Verkaufte Verkaufoptionen (Put): | |||||

| Basiswerte: DAX Index, ESTX 50 Index (Price) (EUR) | EUR | 33,75 | |||

Ertrags- und Aufwandsrechnung (inkl. Ertrags- und Aufwandsausgleich)

für den Zeitraum vom 01. Januar 2021 bis 31. Dezember 2021

| Wallrich Marathon Balance I | |||

| I. Erträge | |||

| 1. Dividenden inländischer Aussteller | EUR | 55.301,27 | |

| 2. Dividenden ausländischer Aussteller (vor Quellensteuer) | EUR | 12.593,30 | |

| 3. Zinsen aus Liquiditätsanlagen im Inland | EUR | -609,77 | |

| davon negative Habenzinsen | EUR | -609,77 | |

| 4. Erträge aus Investmentanteilen | EUR | 32.665,74 | |

| 5. Abzug ausländischer Quellensteuer | EUR | -3.460,39 | |

| 6. Sonstige Erträge | EUR | 23.128,60 | |

| Summe der Erträge | EUR | 119.618,75 | |

| II. Aufwendungen | |||

| 1. Zinsen aus Kreditaufnahmen | EUR | -2.651,83 | |

| 2. Verwaltungsvergütung | EUR | -134.762,04 | |

| 3. Verwahrstellenvergütung | EUR | -5.608,59 | |

| 4. Prüfungs- und Veröffentlichungskosten | EUR | -7.735,27 | |

| 5. Sonstige Aufwendungen | EUR | -7.078,43 | |

| 6. Aufwandsausgleich | EUR | 3.827,02 | |

| Summe der Aufwendungen | EUR | -154.009,14 | |

| III. Ordentlicher Nettoertrag | EUR | -34.390,39 | |

| IV. Veräußerungsgeschäfte | |||

| 1. Realisierte Gewinne | EUR | 1.839.617,27 | |

| 2. Realisierte Verluste | EUR | -677.892,65 | |

| Ergebnis aus Veräußerungsgeschäften | EUR | 1.161.724,62 | |

| V. Realisiertes Ergebnis des Geschäftsjahres | EUR | 1.127.334,23 | |

| 1. Nettoveränderung der nicht realisierten Gewinne | EUR | -177.298,42 | |

| 2. Nettoveränderung der nicht realisierten Verluste | EUR | 190.634,48 | |

| VI. Nicht realisiertes Ergebnis des Geschäftsjahres | EUR | 13.336,06 | |

| VII. Ergebnis des Geschäftsjahres | EUR | 1.140.670,29 |

Entwicklung des Sondervermögens

| 2021 | ||||

| Wallrich Marathon Balance I | ||||

| I. Wert des Sondervermögens am Beginn des Geschäftsjahres | EUR | 10.134.626,26 | ||

| 1. Mittelzufluss / -abfluss (netto) | EUR | -464.315,18 | ||

| a) Mittelzuflüsse aus Anteilschein-Verkäufen: | EUR | 335.965,70 | ||

| b) Mittelabflüsse aus Anteilschein-Rücknahmen: | EUR | -800.280,88 | ||

| 2. Ertragsausgleich/Aufwandsausgleich | EUR | 39.303,62 | ||

| 3. Ergebnis des Geschäftsjahres | EUR | 1.140.670,29 | ||

| davon nicht realisierte Gewinne: | EUR | -177.298,42 | ||

| davon nicht realisierte Verluste: | EUR | 190.634,48 | ||

| II. Wert des Sondervermögens am Ende des Geschäftsjahres | EUR | 10.850.284,99 |

Verwendung der Erträge des Sondervermögens

Berechnung der Ausschüttung

| insgesamt | je Anteil | ||

| Wallrich Marathon Balance I | |||

| I. Für die Ausschüttung verfügbar | |||

| 1. Vortrag aus dem Vorjahr | EUR | 1.459.366,48 | 14,43 |

| 2. Realisiertes Ergebnis des Geschäftsjahres | EUR | 1.127.334,23 | 11,15 |

| 3. Zuführung aus dem Sondervermögen 3) | EUR | 677.892,65 | 6,70 |

| II. Nicht für die Ausschüttung verwendet | |||

| 1. Der Wiederanlage zugeführt | EUR | -1.528.846,86 | -15,12 |

| 2. Vortrag auf neue Rechnung | EUR | -1.627.542,71 | -16,09 |

| III. Gesamtausschüttung | EUR | 108.203,80 | 1,07 |

| 1. Endausschüttung | |||

| a) Barausschüttung | EUR | 108.203,80 | 1,07 |

3) Die Zuführung aus dem Sondervermögen resultiert aus der Berücksichtigung von realisierten Verlusten (für die Ausschüttung notwendig wäre eine Zuführung i.H.v. EUR 0,00)

Vergleichende Übersicht über die letzten drei Geschäftsjahre

Wallrich Marathon Balance I

| Geschäftsjahr | Fondsvermögen am Ende des Geschäftsjahres |

Anteilwert | ||

| 2018 | EUR | 16.156.184,72 | EUR | 101,99 |

| 2019 | EUR | 15.665.401,34 | EUR | 123,30 |

| 2020 | EUR | 10.134.626,26 | EUR | 96,21 |

| 2021 | EUR | 10.850.284,99 | EUR | 107,30 |

Anhang gem. § 7 Nr. 9 KARBV

Angaben nach der Derivateverordnung

| Das durch Derivate erzielte zugrundeliegende Exposure | EUR | 159.317,79 |

Der Wert ergibt sich unter Berücksichtigung von Netting- und Hedgingeffekten, der zugrundeliegenden Derivate im Sondervermögen

Die Vertragspartner der Derivate-Geschäfte

Donner & Reuschel AG

| Bestand der Wertpapiere am Fondsvermögen (in %) | 93,08 |

| Bestand der Derivate am Fondsvermögen (in %) | -0,08 |

Die Auslastung der Obergrenze für das Marktrisikopotential wurde für dieses Sondervermögen gemäß der Derivateverordnung nach dem qualifizierten Ansatz anhand eines Vergleichsvermögens ermittelt.

Angaben nach dem qualifizierten Ansatz

Potenzieller Risikobetrag für das Marktrisiko gem. § 37 Abs. 4 DerivateV

| kleinster potentieller Risikobetrag | 1,19 % |

| größter potentieller Risikobetrag | 4,35 % |

| durchschnittlicher potentieller Risikobetrag | 2,44 % |

Risikomodell, das gemäß § 10 DerivateV verwendet wurde

Full-Monte-Carlo

Parameter, die gemäß § 11 DerivateV verwendet wurden

99% Konfidenzintervall, 1 Tag Haltedauer bei einem effektiven historischen Beobachtungszeitraum von einem Jahr

Im Geschäftsjahr erreichter durchschnittlicher Umfang des Leverage durch Derivategeschäfte

| Mittelwert | 1,10 |

Zusammensetzung des Vergleichsvermögens § 37 Abs. 5 DerivateV

| iBoxx EUR Corporates Total Return Index in EUR | 10,00 % |

| MSCI – World Index | 90,00 % |

Sonstige Angaben

Wallrich Marathon Balance I

| Anteilwert | EUR | 107,30 |

| Umlaufende Anteile | STK | 101.125 |

Angabe zu den Verfahren zur Bewertung der Vermögensgegenstände

Der Anteilwert wird durch die HANSAINVEST Hanseatische Investment-GmbH ermittelt. Die Bewertung von Vermögenswerten, die an einer Börse zum Handel zugelassen bzw. in einen anderen organisierten Markt einbezogen sind, erfolgt zu den handelbaren Schlusskursen des vorhergehenden Börsentages gem. § 27 KARBV. Investmentanteile werden zu den letzten veröffentlichten Rücknahmepreisen angesetzt.

Vermögenswerte, die weder an einer Börse zugelassen noch in einen organisierten Markt einbezogen sind oder für die ein handelbarer Kurs nicht verfügbar ist, werden mit von anerkannten Kursversorgern zur Verfügung gestellten Kursen bewertet. Sollten die ermittelten Kurse nicht belastbar sein, wird auf den mit geeigneten Bewertungsmodellen ermittelten Verkehrswert abgestellt (§ 28 KARBV).

Die bezogenen Kurse werden täglich durch die Kapitalverwaltungsgesellschaft auf Vollständigkeit und Plausibilität geprüft.

Bankguthaben und Festgelder werden mit dem Nominalbetrag und Verbindlichkeiten zum Rückzahlungsbetrag bewertet. Die Bewertung der sonstigen Vermögensgegenstände erfolgt zu ihrem Markt- bzw. Nominalbetrag.

Angaben zur Transparenz sowie zur Gesamtkostenquote

Gesamtkostenquote

| Wallrich Marathon Balance I | 1,61 % |

Die Gesamtkostenquote drückt sämtliche vom Sondervermögen im Jahresverlauf getragenen Kosten und Zahlungen (ohne Transaktionskosten) im Verhältnis zum durchschnittlichen Nettoinventarwert des Sondervermögens aus, sowie die laufenden Kosten (in Form der veröffentlichen Gesamtkostenquote) der zum Geschäftsjahresende des Sondervermögens im Bestand befindlichen Zielfonds im Verhältnis zum Nettoinventarwert des Sondervermögens am Geschäftsjahresende.

| Transaktionskosten | EUR | 42.610,41 |

Summe der Nebenkosten des Erwerbs (Anschaffungsnebenkosten) und der Kosten der Veräußerung der Vermögensgegenstände.

Erfolgsabhängige Vergütung in % des durchschnittlichen Nettoinventarwertes

| Wallrich Marathon Balance I | 0,00 % |

An die Verwaltungsgesellschaft oder Dritte gezahlte Pauschalvergütungen

Im abgelaufenen Geschäftsjahr wurden keine Pauschalvergütungen gezahlt.

Die KVG erhält keine Rückvergütungen der aus dem Sondervermögen an die Verwahrstelle und an Dritte geleisteten Vergütung und Aufwandserstattungen.

Die KVG gewährt für die Anteilklasse Wallrich Marathon Balance I sogenannte Vermittlungsfolgeprovision an Vermittler in wesentlichem Umfang aus der von dem Sondervermögen an sie geleisteten Vergütung.

Verwaltungsvergütungssatz für im Sondervermögen gehaltene Investmentanteile

Die Verwaltungsvergütung für KVG- und Gruppeneigene Investmentanteile beträgt:

| Wallrich AI Libero Inhaber-Anteile P | 0,9500 % |

| Wallrich AI Peloton Inhaber-Anteile | 0,9500 % |

| WALLRICH-Prämienstrategie Actions au Porteur I o.N. | 0,6000 % |

Die Verwaltungsvergütung für Gruppenfremde Investmentanteile beträgt:

| ART Transformer Equities Inhaber-Anteile I | 1,9500 % |

| Inves.Mkt.II-I.Elw.Gl.B.UC.ETF Registered Acc.Shs USD o.N. | 0,6500 % |

| iShsII-S&P Gl Clean Ergy UCITS Registered Shares o.N. | 0,6500 % |

| VanEck Hydrogen Eco UC.ETF Reg. Shs A USD Acc. oN | 0,5500 % |

| BGF New Energy Fund A2 EUR | 1,7500 % |

| HSBC MSCI CHINA UCITS ETF Registered Shares o.N. | 0,6000 % |

| HSBC MSCI CHINA UCITS ETF Registered Shares o.N. | 0,6000 % |

| iShares NASDAQ-100 UCITS ETF DE | 0,3000 % |

| Lstd Fds Tr.Roundh.Ball Metav. Reg. Shs USD Dis. oN | 0,5000 % |

| Riz.UCITS IC.-Sus.Fut.Food ETF Reg. Shs A USD Acc. oN | 0,4500 % |

Ausgabeaufschläge oder Rücknahmeabschläge wurden nicht berechnet.

Wesentliche sonstige Erträge und sonstige Aufwendungen:

Wesentliche sonstige Erträge

Wallrich Marathon Balance I: EUR 23.032,74 Kick-Back Zahlungen

Wesentliche sonstige Aufwendungen

Wallrich Marathon Balance I: EUR 4.881,60 Depotgebühren

Sonstige Informationen

Die Ermittlung der Nettoveränderung der nicht realisierten Gewinne und Verluste erfolgt dadurch, dass in jedem Geschäftsjahr die in den Anteilspreis einfließenden Wertansätze der Vermögensgegenstände mit den jeweiligen historischen Anschaffungskosten verglichen werden, die Höhe der positiven Differenzen in die Summe der nicht realisierten Gewinne einfließen, die Höhe der negativen Differenzen in die Summe der nicht realisierten Verluste einfließen und aus dem Vergleich der Summenpositionen zum Ende des Geschäftsjahres mit den Summenpositionen zum Anfang des Geschäftsjahres die Nettoveränderungen ermittelt werden.

Angaben zur Mitarbeitervergütung der HANSAINVEST Hanseatische Investment-GmbH (KVG) für das Geschäftsjahr 2021

| Gesamtsumme der im abgelaufenen Wirtschaftsjahr der KVG gezahlten Mitarbeitervergütung (inkl. Geschäftsführer): | EUR | 19.375.238,71 |

| davon fix: | EUR | 15.834.735,40 |

| davon variabel: | EUR | 3.540.503,31 |

Zahl der Mitarbeiter der KVG inkl. Geschäftsführer (Durchschnitt): 263

| Gesamtsumme der im abgelaufenen Wirtschaftsjahr 2021 der KVG gezahlten Vergütung an Risktaker: | EUR | 1.273.466,81 |

| davon Führungskräfte: | EUR | 1.273.466,81 |

| davon andere Risktaker: | EUR | 0,00 |

Die Angaben zur Mitarbeitervergütung beziehen sich auf den Zeitraum 1. Januar bis 31. Dezember 2021 und betreffen ausschließlich die in diesem Zeitraum bei der Gesellschaft beschäftigten Mitarbeiter.

Angaben zur Mitarbeitervergütung im Auslagerungsfall für das Geschäftsjahr 2019/2020 (Portfoliomanagement Wallrich Asset Management AG)

Die KVG zahlt keine direkten Vergütungen an Mitarbeiter des Auslagerungsunternehmens.

Das Auslagerungsunternehmen hat folgende Informationen selbst veröffentlicht (im elektronischen Bundesanzeiger veröffentlichter Jahresabschluss):

| Gesamtsumme der im abgelaufenen Wirtschaftsjahr des Auslagerungsunternehmens gezahlten Mitarbeitervergütung: | EUR | 611.301 |

| davon feste Vergütung: | EUR | 0 |

| davon variable Vergütung: | EUR | 0 |

| Direkt aus dem Fonds gezahlte Vergütungen: | EUR | 0 |

| Zahl der Mitarbeiter des Auslagerungsunternehmens: | 5 |

Angaben zu wesentlichen Änderungen gem. § 101 Abs. 3 Nr. 3 KAGB

Keine Änderung im Berichtszeitraum

Zusätzliche Informationen

| Prozentualer Anteil der schwer liquidierbaren Vermögensgegenstände für die besondere Regelungen gelten | 0,00 % |

Angaben zu neuen Regelungen zum Liquiditätsmanagement gem. § 300 Abs. 1 Nr. 2 KAGB

Keine Änderung im Berichtszeitraum

Angaben zum Risikoprofil nach § 300 Abs. 1 Nr. 3 KAGB

Die Anlage in diesen Investmentfonds birgt neben Chancen auf Wertsteigerungen auch Verlustrisiken. Den folgenden Risiken können die Anlagen im Fonds ausgesetzt sein: Marktrisiko, Zinsrisiko, Kontrahentenrisiko, Konzentrationsrisiko, Derivaterisiko, Liquiditätsrisiko und Währungsrisiko.

Die angegebenen Risiken werden mit Hilfe geeigneter Risikomanagementsysteme überwacht und mit Hilfe eines Limitsystems gesteuert. Weitergehende Informationen sind im Tätigkeitsbericht des Fonds zu finden. Des Weiteren unterliegt der Fonds dem Kapitalanlagegesetzbuch und dem Investmentsteuergesetz.

Mögliche (steuer)rechtliche Änderungen können sich positiv aber auch negativ auf den Fonds auswirken.

Angaben zur Änderung des max. Umfangs des Leverage §300 Abs.2 Nr.1 KAGB

Keine Änderungen im Berichtszeitraum

| Leverage-Umfang nach Bruttomethode bezüglich ursprünglich festgelegtem Höchstmaß | 5,00 |

| tatsächlicher Leverage-Umfang nach Bruttomethode | 1,10 |

| Leverage-Umfang nach Commitmentmethode bezüglich ursprünglich festgelegtem Höchstmaß | 3,00 |

| tatsächlicher Leverage-Umfang nach Commitmentmethode | 1,05 |

Angaben für institutionelle Anleger gemäß § 101 Abs. 2 Nr. 5 KAGB i.V.m. § 134c Abs. 4 AktG

| Anforderung | Verweis |

| Angaben zu den mittel- bis langfristigen Risiken: | Informationen zu den mittel- bis langfristigen Risiken des Sondervermögens werden im Tätigkeitsbericht aufgeführt. |

| Zusammensetzung des Portfolios, Portfolioumsätze und Portfolioumsatzkosten: | Informationen über die Zusammensetzung des Portfolios, die Portfolioumsätze und die Portfolioumsatzkosten sind im Jahresbericht in den Abschnitten „Vermögensaufstellung“, „Während des Berichtszeitraumes abgeschlossene Geschäfte, soweit sie nicht mehr in der Vermögensaufstellung erscheinen“ und „Angaben zur Transparenz und zur Gesamtkostenquote“ verfügbar. |

| Berücksichtigung der mittel- bis langfristigen Entwicklung der Gesellschaft bei der Anlageentscheidung: | Aktien, die auf einem geregelten Markt gehandelt werden, unterliegen verschiedenen mittel- und langfristigen Risiken. Die Einschätzung dieser Risiken ist ein grundlegender Bestandteil der Anlagestrategie und -politik. |

| Einsatz von Stimmrechtsberatern: | Informationen zur Stimmrechtsausübung sind auf der Internetseite der HANSAINVEST erhältlich. |

| Handhabung der Wertpapierleihe und zum Umgang mit Interessenkonflikten im Rahmen der Mitwirkung in den Gesellschaften, insbesondere durch Ausnutzung von Aktionärsrechten: | Für das Sondervermögen sind im Berichtszeitraum keine Wertpapierleihegeschäfte abgeschlossen worden. Auf der Internetseite der HANSAINVEST sind Informationen zum Umgang mit Interessenkonflikten verfügbar. |

Hamburg, 06. April 2022

HANSAINVEST

Hanseatische Investment-GmbH

Geschäftsführung

Dr. Jörg W. Stotz

Ludger Wibbeke

Vermerk des unabhängigen Abschlussprüfers

An die HANSAINVEST Hanseatische Investment-GmbH, Hamburg

Prüfungsurteil

Wir haben den Jahresbericht des Sondervermögens Wallrich Marathon Balance – bestehend aus dem Tätigkeitsbericht für das Geschäftsjahr vom 1. Januar 2021 bis zum 31. Dezember 2021, der Vermögensübersicht und der Vermögensaufstellung zum 31. Dezember 2021, der Ertrags- und Aufwandsrechnung, der Verwendungsrechnung, der Entwicklungsrechnung für das Geschäftsjahr vom 1. Januar 2021 bis zum 31. Dezember 2021, sowie der vergleichenden Übersicht über die letzten drei Geschäftsjahre, der Aufstellung der während des Berichtszeitraums abgeschlossenen Geschäfte, soweit diese nicht mehr Gegenstand der Vermögensaufstellung sind, und dem Anhang – geprüft.

Nach unserer Beurteilung aufgrund der bei der Prüfung gewonnenen Erkenntnisse entspricht der beigefügte Jahresbericht in allen wesentlichen Belangen den Vorschriften des deutschen Kapitalanlagegesetzbuchs (KAGB) und den einschlägigen europäischen Verordnungen und ermöglicht es unter Beachtung dieser Vorschriften, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen.

Grundlage für das Prüfungsurteil

Wir haben unsere Prüfung des Jahresberichts in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführt. Unsere Verantwortung nach diesen Vorschriften und Grundsätzen ist im Abschnitt „Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts“ unseres Vermerks weitergehend beschrieben. Wir sind von der HANSAINVEST Hanseatische Investment-GmbH unabhängig in Übereinstimmung mit den deutschen handelsrechtlichen und berufsrechtlichen Vorschriften und haben unsere sonstigen deutschen Berufspflichten in Übereinstimmung mit diesen Anforderungen erfüllt. Wir sind der Auffassung, dass die von uns erlangten Prüfungsnachweise ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zum Jahresbericht zu dienen.

Verantwortung der gesetzlichen Vertreter für den Jahresbericht

Die gesetzlichen Vertreter der HANSAINVEST Hanseatische Investment-GmbH sind verantwortlich für die Aufstellung des Jahresberichts, der den Vorschriften des deutschen KAGB und den einschlägigen europäischen Verordnungen in allen wesentlichen Belangen entspricht und dafür, dass der Jahresbericht es unter Beachtung dieser Vorschriften ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. Ferner sind die gesetzlichen Vertreter verantwortlich für die internen Kontrollen, die sie in Übereinstimmung mit diesen Vorschriften als notwendig bestimmt haben, um die Aufstellung des Jahresberichts zu ermöglichen, der frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist.

Bei der Aufstellung des Jahresberichts sind die gesetzlichen Vertreter dafür verantwortlich, Ereignisse, Entscheidungen und Faktoren, welche die weitere Entwicklung des Investmentvermögens wesentlich beeinflussen können, in die Berichterstattung einzubeziehen. Das bedeutet u.a., dass die gesetzlichen Vertreter bei der Aufstellung des Jahresberichts die Fortführung des Sondervermögens durch die HANSAINVEST Hanseatische Investment-GmbH zu beurteilen haben und die Verantwortung haben, Sachverhalte im Zusammenhang mit der Fortführung des Sondervermögens, sofern einschlägig, anzugeben.

Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts

Unsere Zielsetzung ist, hinreichende Sicherheit darüber zu erlangen, ob der Jahresbericht als Ganzes frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist, sowie einen Vermerk zu erteilen, der unser Prüfungsurteil zum Jahresbericht beinhaltet.

Hinreichende Sicherheit ist ein hohes Maß an Sicherheit, aber keine Garantie dafür, dass eine in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführte Prüfung eine wesentliche falsche Darstellung stets aufdeckt. Falsche Darstellungen können aus Verstößen oder Unrichtigkeiten resultieren und werden als wesentlich angesehen, wenn vernünftigerweise erwartet werden könnte, dass sie einzeln oder insgesamt die auf der Grundlage dieses Jahresberichts getroffenen wirtschaftlichen Entscheidungen von Adressaten beeinflussen.

Während der Prüfung üben wir pflichtgemäßes Ermessen aus und bewahren eine kritische Grundhaltung. Darüber hinaus

| ― |

identifizieren und beurteilen wir die Risiken wesentlicher – beabsichtigter oder unbeabsichtigter – falscher Darstellungen im Jahresbericht, planen und führen Prüfungshandlungen als Reaktion auf diese Risiken durch sowie erlangen Prüfungsnachweise, die ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zu dienen. Das Risiko, dass wesentliche falsche Darstellungen nicht aufgedeckt werden, ist bei Verstößen höher als bei Unrichtigkeiten, da Verstöße betrügerisches Zusammenwirken, Fälschungen, beabsichtigte Unvollständigkeiten, irreführende Darstellungen bzw. das Außerkraftsetzen interner Kontrollen beinhalten können. |

| ― |

gewinnen wir ein Verständnis von dem für die Prüfung des Jahresberichts relevanten internen Kontrollsystem, um Prüfungshandlungen zu planen, die unter den gegebenen Umständen angemessen sind, jedoch nicht mit dem Ziel, ein Prüfungsurteil zur Wirksamkeit dieses Systems der HANSAINVEST Hanseatische Investment-GmbH abzugeben. |

| ― |

beurteilen wir die Angemessenheit der von den gesetzlichen Vertretern der HANSAINVEST Hanseatische Investment-GmbH bei der Aufstellung des Jahresberichts angewandten Rechnungslegungsmethoden sowie die Vertretbarkeit der von den gesetzlichen Vertretern dargestellten geschätzten Werte und damit zusammenhängenden Angaben. |

| ― |

ziehen wir Schlussfolgerungen auf der Grundlage erlangter Prüfungsnachweise, ob eine wesentliche Unsicherheit im Zusammenhang mit Ereignissen oder Gegebenheiten besteht, die bedeutsame Zweifel an der Fortführung des Sondervermögens durch die HANSAINVEST Hanseatische Investment-GmbH aufwerfen können. Falls wir zu dem Schluss kommen, dass eine wesentliche Unsicherheit besteht, sind wir verpflichtet, im Vermerk auf die dazugehörigen Angaben im Jahresbericht aufmerksam zu machen oder, falls diese Angaben unangemessen sind, unser Prüfungsurteil zu modifizieren. Wir ziehen unsere Schlussfolgerungen auf der Grundlage der bis zum Datum unseres Vermerks erlangten Prüfungsnachweise. Zukünftige Ereignisse oder Gegebenheiten können jedoch dazu führen, dass das Sondervermögen durch die HANSAINVEST Hanseatische Investment-GmbH nicht fortgeführt wird. |

| ― |

beurteilen wir die Gesamtdarstellung, den Aufbau und den Inhalt des Jahresberichts, einschließlich der Angaben sowie ob der Jahresbericht die zugrunde liegenden Geschäftsvorfälle und Ereignisse so darstellt, dass der Jahresbericht es unter Beachtung der Vorschriften des deutschen KAGB und der einschlägigen europäischen Verordnungen ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. |

Wir erörtern mit den für die Überwachung Verantwortlichen u.a. den geplanten Umfang und die Zeitplanung der Prüfung sowie bedeutsame Prüfungsfeststellungen, einschließlich etwaiger Mängel im internen Kontrollsystem, die wir während unserer Prüfung feststellen.

Hamburg, den 07. April 2022

KPMG AG Wirtschaftsprüfungsgesellschaft

Werner, Wirtschaftsprüfer

Lüning, Wirtschaftsprüfer

Kommentar hinterlassen