Instone Real Estate Group AG (vormals: Instone Real Estate Group N.V.)

Essen (vormals: Amsterdam/Niederlande)

Konzernabschluss zum Geschäftsjahr vom 01.01.2018 bis zum 31.12.2018

2018 GESCHÄFTSBERICHT

| KENNZAHLENÜBERSICHT | STAND: 31.12.2018 | ||

| in Mio. Euro | 2018 | 2017 | |

| Leistungskennzahlen | |||

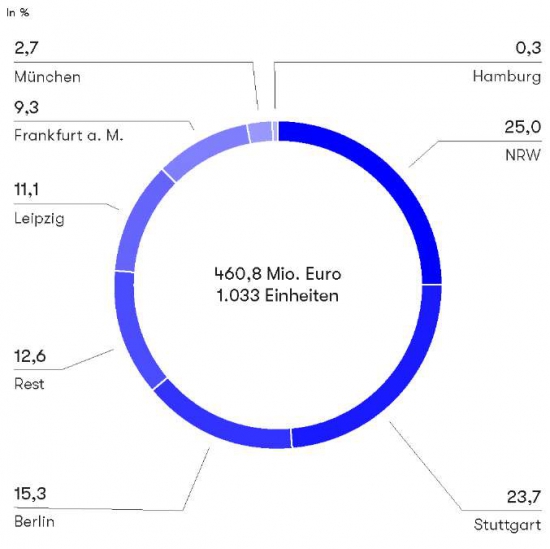

| Vermarktungsvolumen | 460,8 | 358,1 | |

| Neugenehmigungsvolumen | 1.298,0 | 506,1 | |

| Projektporfolio | 4.763,2 | 3.410,0 | |

| Umsatzerlöse | 360,8 | 199,7 | |

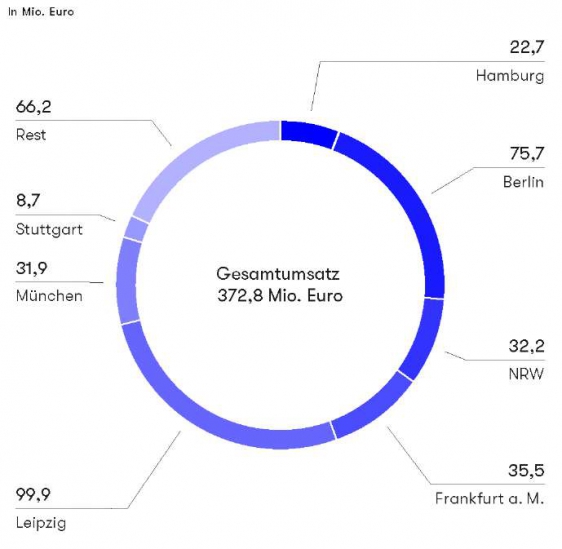

| Umsatzerlöse bereinigt | 372,8 | 201,4 | |

| Ergebniskennzahlen | |||

| Rohergebnis | 94,4 | 59,1 | |

| Rohergebnis bereinigt | 106,4 | 82,2 | |

| Rohergebnismarge bereinigt | in % | 28,5 | 40,8 |

| EBIT | 37,6 | -10,7 | |

| EBIT bereinigt | 49,6 | 12,4 | |

| EBIT-Marge bereinigt | in % | 13,7 | 6,2 |

| EBT | 29,5 | -31,2 | |

| EBT bereinigt | 41,5 | -8,1 | |

| EBT-Marge bereinigt | in % | 11,5 | -4,1 |

| Konzernergebnis | 9,0 | -31,0 | |

| Konzernergebnis bereinigt | 19,1 | -14,8 | |

| Bilanzkennzahlen | |||

| Bilanzsumme | 686,6 | 789,1 | |

| Eigenkapital | 246,9 | 52,2 | |

| Nettofinanzschulden | 177,5 | 302,1 | |

| Verschuldungsgrad | 3,5 | 23,6 | |

| ROCE1bereinigt | in % | 11,9 | – |

| LTV | in % | 51,0 | – |

| Liquiditätskennzahlen | |||

| Cashflow aus laufender Geschäftstätigkeit | -40,4 | -34,5 | |

| Free Cashflow | -39,9 | – 57,2 | |

| Bestand Liquide Mittel | 88,0 | 73,6 | |

| Mitarbeiter | |||

| Anzahl (zum 31.12.2018) | 311 | 299 | |

| FTE (zum 31.12.2018) | 258,7 | 249,1 |

1 Return on Capital Employed

MISSION STATEMENT

UNSERE VISION

Immobilien mit Leidenschaft entwickeln

Heute und in Zukunft gehören wir zu den größten Wohnungsprojektentwicklern in Deutschland und überzeugen mit Projekten von hoher Qualität und Werthaltigkeit. Das Fundament für unseren nachhaltigen Erfolg ist dabei unsere Erfahrung von über 28 Jahren und unser umfassendes Know-How bei der Entwicklung von Wohnimmobilien in attraktiven Lagen.

UNSER ZIEL

Erfolgreicher Player am Wohnungsmarkt

Mit nunmehr 311 Mitarbeitern und einem souveränen Managementteam realisieren wir in ganz Deutschland neuen Wohnraum in exzellenten Lagen. Wir sind davon überzeugt, mit unserer Strategie und Positionierung auch zukünftig erfolgreich am Wohnungsmarkt zu agieren und langfristig gute Marktchancen zu nutzen.

UNSERE MISSION

Erfahrung erfahren

Instone Real Estate ist ein First Mover beim Aufbau einer bundesweiten Plattform für Wohnentwicklung in Deutschland. Darauf bauen wir auf und wollen unseren Wachstumskurs fortsetzen mit dem Ziel, langfristig lebenswerten Wohnraum und lebendige Quartiere zu schaffen.

UNSERE WERTE

Überzeugende Erfolgsfaktoren

Mit unserer konsequenten Fokussierung auf Wohnimmobilien verfügen wir über ein effizientes und schlüssiges Geschäftsmodell mit klaren Strukturen. Nur so sind wir für die Herausforderungen des modernen Wohnungsbaus gut aufgestellt und in der Lage, die richtigen Entscheidungen zu treffen. Dabei wollen wir in jedem Projekt ein kompetenter Partner sein, der durch lokale Präsenz, Vertrauen und Verlässlichkeit überzeugt.

1 ERFAHRUNG

Über 28 Jahre Erfahrung im Wohnungsbau und mehr als eine Million Quadratmeter realisierte Fläche sind das solide Fundament für unseren Erfolg.

DIE RICHTIGEN ENTSCHEIDUNGEN

Die Erfahrung aus über 28 Jahren macht unsere Projekte so erfolgreich.

Mit nunmehr 311 Mitarbeitern und einem souveränen Managementteam stellen wir uns den Herausforderungen des modernen Wohnungsbaus, lösen auch die schwierigsten Aufgaben und treffen die richtigen Entscheidungen. In ganz Deutschland realisieren wir so neuen Wohnraum in exzellenten Lagen – aktuell mit einem Portfolio von 45 Entwicklungsprojekten.

Im Wettbewerb um die attraktivsten Grundstücke und Lagen profitieren wir dabei von den jahrelang gewachsenen Strukturen und Beziehungen zu Behörden sowie politischen Entscheidern – und dem Vertrauen, das wir uns am Markt erarbeitet haben. Mit dem Börsengang, dem damit verbundenen Zugang zum Kapitalmarkt und zu breiteren Finanzierungsmöglichkeiten stärken wir unseren Marktvorteil weiter. Wir sind ein reiner Wohnentwickler und unterscheiden uns dadurch vom Großteil der börsennotierten Wohnimmobiliengesellschaften in Deutschland, die vor allem in der Bestandsbewirtschaftung tätig sind. Einige unserer Mitbewerber beginnen nun langsam, auch den Neubau von Wohnungen in ihr Geschäftsmodell zu integrieren. Instone Real Estate ist ein First Mover beim Aufbau einer bundesweiten Plattform für Wohnentwicklung in Deutschland. Wir verfügen über beinahe drei Jahrzehnte Expertise und über eine Referenz von einer Million Quadratmeter errichteter Fläche im Laufe der Unternehmensgeschichte. Wir leben das Thema Wohnimmobilienentwicklung und gehen mit großer Leidenschaft auch die herausforderndsten Themen an.

„Der Börsengang eines Unternehmens gehört zu den beeindruckendsten Ereignissen im Leben eines Managers. Im Sinne unserer Aktionäre setzen wir unseren nachhaltigen Wachstumskurs fort und intensivieren den transparenten Dialog mit unseren Aktionären.“

KRUNO CREPULJA, CEO, INSTONE REAL ESTATE GROUP AG

Startschuss für den Börsengang

Die Vorgängergesellschaften, aus denen die heutige Instone Real Estate entstanden ist, sind die anerkannten Wohnentwickler formart und GRK. Im Juni 2017 erfolgte die Zusammenführung unter dem neuen Namen Instone Real Estate, kurz danach begannen die konkreten Vorbereitungen für den Börsengang der Unternehmensgruppe. Von Juli 2017 bis zum ersten Handelstag an der Börse Mitte Februar 2018 arbeitete ein abteilungsübergreifendes Team der Instone Real Estate gemeinsam mit externen Experten unter Hochdruck an der Vorbereitung des IPOs (Initial Public Offering) der Gesellschaft.

WIR SCHAFFEN ATTRAKTIVE GRUNDRISSE

Auf die Entwicklung der Equity-Story, die Erstellung des Börsenprospekts, intensive Analystengespräche und Roadshows folgte schließlich das Listing-Event in Frankfurt am Main am 15. Februar. 2018 und damit der Startschuss für die Geschichte der Instone Real Estate als börsennotiertes Unternehmen.

Ein weiterer Meilenstein nach dem Börsengang war für uns die Umwandlung von einer niederländischen N.V (niederländische Rechtsform für eine Aktiengesellschaft) in eine Aktiengesellschaft nach deutschem Recht. Dieser richtungsweisende Formwechsel wurde auf der Hauptversammlung vom 29. Juni 2018 einstimmig beschlossen – gleichzeitig bildet er die Basis für unsere Aktivitäten als einer der größten Wohnentwickler in Deutschland. An unseren aktuell acht Standorten in Baden-Württemberg, Bayern, Berlin, Hamburg, Nordrhein-Westfalen, im Rhein-Main-Gebiet und in Sachsen haben wir bereits mehr als eine Million Quadratmeter neue oder sanierte Wohnfläche und mehr als 16.000 Wohneinheiten realisiert.

Neben klassischem Wohnungsneubau auf der freien Fläche haben wir uns ebenfalls auf die Umwandlung von denkmalgeschützten und historischen Objekten in neuen Wohnraum spezialisiert. Das Potenzial dafür ist in den deutschen Metropolen enorm, derartige Projekte benötigen aber ein hohes Maß an Fachwissen. Unsere Experten bringen langjähriges Know-how bei der Verabschiedung von Raumordnungs- und Flächennutzungsplänen sowie bei der Gestaltung von städtebaulichen Verträgen mit, weshalb Instone Real Estate auch als kompetenter Partner für Kommunen gilt. Auf Vielfalt legen wir nicht zuletzt bei der Zusammenstellung unserer Teams großen Wert. Wenn Mitarbeiter unterschiedlicher Spezialisierungen und auch Erfahrungsstufen miteinander an Projekten und in Teams arbeiten, sind die Wissensweitergabe und das ständige voneinander Lernen auch zwischen den Generationen bei Instone Real Estate gelebte Realität.

„Wir möchten zu einer Entspannung auf dem deutschen Wohnungsmarkt beitragen und langfristig attraktiven, lebenswerten Wohnraum anbieten.“

KRUNO CREPULJA, CEO, INSTONE REAL ESTATE GROUP AG

2 KOMPETENZ

Die richtige Mischung aus Fachwissen, Vertrauen, Erfahrung und Vielfalt macht uns zum besten Partner, wenn es um neuen Wohnraum geht.

DEUTSCHLANDWEIT PRÄSENT, LOKAL VERNETZT

In ganz Deutschland schaffen wir Wohnraum in attraktiven Lagen. Wie uns das gelingt? Durch Nähe und Vertrauen.

Nähe heißt für uns zum einen, für unsere Kunden und Partner vor Ort ansprechbar zu sein. Zum anderen bedeutet Nähe für uns lokale Vernetzung. Dies ermöglicht uns eine frühzeitige Projektbeteiligung als zuverlässiger Partner für Kommunen und andere Geschäftspartner – verbunden mit der Kompetenz unserer 311 Mitarbeiter. Jeder einzelne von ihnen steht für reibungslose Projektentwicklung und Ausführungsqualität bis ins Detail. Denn wir setzen uns selbst hohe Maßstäbe: Zuverlässigkeit, Qualitätsbewusstsein und intelligente Lösungen sind für uns eine Selbstverständlichkeit. Deshalb beginnt jedes unserer Projekte mit effizienter und gründlicher Planung. Das ist die Basis und der Garant für eine mängelfreie Fertigstellung jedes einzelnen Vorhabens sowie deren termingerechte Übergabe.

„Von unserer überregionalen Erfahrung profitieren Kunden, Partner und unsere Anteilseigner gleichermaßen.“

ANDREAS GRÄF, COO, INSTONE REAL ESTATE GROUP AG

3 GESCHÄFTSMODELL

Ein effizientes und schlüssiges Geschäftsmodell ist eine wesentliche Basis unseres Erfolgs. Dabei legen wir Wert auf klare Strukturen und effiziente Prozesse.

HOHE EFFIZIENZ

Wir sind einer der wenigen reinen Wohnimmobilienentwickler in Deutschland, die mit ihrer Geschäftstätigkeit die gesamte Entwicklungs-Wertschöpfungskette mit Ausnahme der reinen Bautätigkeit abdecken. Unsere langjährige und konsequente Fokussierung auf Wohnimmobilien und die umfangreichen Erfahrungen sorgen für eine hohe Effizienz.

Zentrale Elemente unseres Geschäftsmodells sind:

Klare Fokussierung auf Wohnungsprojektentwicklung

Wir haben uns von Anfang an auf den Bau von Wohnungen spezialisiert. Deshalb verfügen wir in diesem Bereich über besonders umfassende Erfahrungen, die in jedes unserer Projekte einfließen. Unsere Expertise umfasst dabei die Entwicklung von Apartmenthäusern und innerstädtischen Wohnquartieren ebenso wie die Neugestaltung und Sanierung von denkmalgeschützten Objekten.

Konzentration auf Standorte mit Wachstumspotenzial

Bei der Akquisition der Grundstücke für unsere Wohnungsbauprojekte konzentrieren wir uns auf Städte und Regionen mit Wachstumspotenzial – sowohl im Hinblick auf die Einwohnerzahl als auch auf die wirtschaftliche Entwicklung. Besonders interessieren uns attraktive Metropolregionen – diese Standorte lassen eine nachhaltige Nachfrage nach Wohnungen erwarten, was die Projektentwicklungsrisiken reduziert. Große Entwicklungsvorhaben sind uns immer willkommen, denn wir haben viele Ideen.

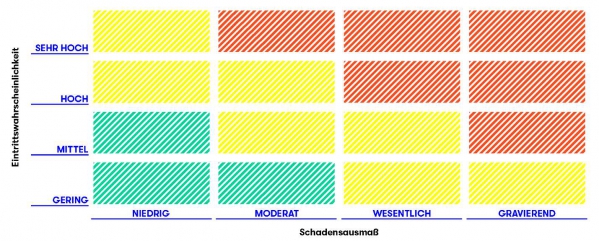

Starkes Risikomanagement

Der wirtschaftliche Erfolg einer Projektentwicklung basiert zu einem wesentlichen Teil auf einem professionellen Risikomanagement. Das Risikomanagementsystem von Instone Real Estate basiert auf den umfassenden Erfahrungen im Bereich der Wohnungsprojektentwicklungen. Es wird regelmäßig überprüft und gegebenenfalls an neue Entwicklungen und Situationen angepasst.

Vollintegrierte landesweite Plattform

Wir verfügen über eine vollintegrierte landesweite Plattform. Diese erlaubt es uns, bundesweit an unterschiedlichen Standorten tätig zu sein und dabei jeweils nach unseren einheitlichen Qualitätsstandards zu arbeiten sowie Skaleneffekte zu nutzen.

Abdecken der gesamten Entwicklungs-Wertschöpfungskette mit Ausnahme der reinen Bautätigkeit

Dadurch, dass wir die gesamte Wertschöpfungskette der Wohnungsprojektentwicklung mit Ausnahme der reinen Bautätigkeit abdecken, können wir eine hohe Effizienz und Qualität der Prozesse sicherstellen.

Regionale Präsenz und starkes deutschlandweites Expertennetzwerk

Unsere regionale Präsenz und unser umfangreiches Expertennetzwerk sichern uns einen guten Zugang zu den jeweiligen lokalen Märkten. Dies kommt uns sowohl bei der Akquisition neuer Projekte als auch bei deren Vermarktung zugute.

4 VERNETZUNG

Wohnungsbau ist eine komplexe Materie. Erfolg hat in der Immobilienentwicklung der, der in seinem Team die besten Experten vereint. Und der, der auf das beste Netzwerk zurückgreifen kann.

WIR SETZEN AUF STARKE PARTNERSCHAFTEN

Wir haben ein umfangreiches Netzwerk aus Architekten, Planern, ausführenden Bauunternehmen und Vertriebspartnern zur Realisierung anspruchsvoller Wohnprojekte. Außerdem unterstützen unsere Verbandstätigkeiten und die Kooperation mit Bildungseinrichtungen die Zukunftsfähigkeit von Instone Real Estate.

Deutschland braucht mehr Wohnungen! Das ist ein wichtiges politisches Ziel und drängendes soziales Thema. Der Zusammenschluss mit anderen großen Marktteilnehmern in Verbänden dient dabei dem Erfahrungsaustausch, der gemeinsamen Positionierung von Themen und dem Dialog mit politischen Entscheidern.

Im Zentralen Immobilien Ausschuss (ZIA), dem Spitzenverband der deutschen Immobilienwirtschaft mit mehr als 25 Verbänden und rund 37.000 Unternehmen der Branche, ist Instone-Real-Estate-CEO Kruno Crepulja als stellvertretender Vorsitzender des ZIA-Wohnausschusses aktiv. Im Bundesverband Freier Immobilien- und Wohnungsunternehmen (BFW) mit rund 1.600 Unternehmen sind wir Mitglied in den jeweiligen Landesverbänden.

Außerdem sind wir Förderer der Gesellschaft für Immobilienwirtschaftliche Forschung (gif) und Mitglied des international tätigen Urban Land Institute (ULI), das als gemeinnützige Forschungs- und Bildungsorganisation und Think-tank für Fragen der nachhaltigen Entwicklung urbaner Räume einzigartig ist. Wir unterstützen das größte Alumni-Netzwerk der Immobilienwirtschaft in Deutschland IMMOEBS und connected. Real, einen von Studierenden gegründeten Verein, der Unternehmen und Studierende auf Augenhöhe zusammenbringt. Instone Real Estate-Kollegen dozieren zudem regelmäßig an den Universitäten RWTH Aachen, Technische Universität Dortmund, Hochschule für Technik Stuttgart und an den Fachhochschulen Potsdam und Anhalt.

„Die regionale Vernetzung mit wichtigen lokalen Interessengruppen wird von unseren Teams in den Niederlassungen intensiv gepflegt und ist ein Schlüssel unseres Erfolgs.“

ANDREAS GRÄF, COO, INSTONE REAL ESTATE GROUP AG

5 MITARBEITER

Gemeinsames verantwortungsvolles Handeln und Wertschätzung über alle Ebenen sind zwei wichtige Bausteine in unserem täglichen Arbeitsalltag.

WERTE, DIE NICHT NUR GUT KLINGEN

Was ist der Grund dafür, dass unsere Mitarbeiter gern für Instone Real Estate arbeiten? Die verantwortungsvolle Tätigkeit, die Wertschätzung oder die gezielte Förderung individueller Fähigkeiten und die Perspektiven innerhalb des Unternehmens.

Für die Neugestaltung unserer Karrierewebsite haben wir das intensiv untersucht und sind zu dem Ergebnis gekommen: Die Werte, für die Instone Real Estate steht, klingen nicht nur gut -sie werden tatsächlich gelebt. Neben der gesellschaftlichen Verantwortung, die der Wohnungsbau auf politischer Ebene mit sich bringt, trägt jeder einzelne Mitarbeiter ein hohes Maß an Verantwortung. Es ist uns sehr wichtig, dass sich jeder seiner Stärken, aber auch Schwächen bewusst ist, damit unsere Projekte sicher und reibungslos umgesetzt werden können. Wir unterstützen unsere Teams dabei, zu erkennen, wann sie Verantwortung übernehmen oder auch abgeben müssen. Wir motivieren unsere Mitarbeiter dazu, eigenständig Entscheidungen zu treffen. Dies setzt sehr viel Vertrauen auf allen Ebenen und gegenseitige Wertschätzung voraus. Bei der Auswahl unserer Mitarbeiter achten wir daher nicht nur auf die fachlichen Grundvoraussetzungen, sondern vor allem auch auf die zwischenmenschliche Integrität.

„Es ist uns gelungen, ein exzellentes Team aufzubauen, mit dem man nicht nur hervorragend arbeiten, sondern auch viel Spaß haben kann.“

KRUNO CREPULJA, CEO, INSTONE REAL ESTATE GROUP AG

„Die Mitarbeiterinnen und Mitarbeiter sind die größten Erfolgsfaktoren und wichtigsten Botschafter eines Unternehmens.“

JESSICA BORCHARDT, LEITERIN PERSONAL, INSTONE REAL ESTATE

Dafür bieten wir viele Möglichkeiten zur persönlichen Weiterentwicklung. Wir legen viel Wert darauf, dass unsere Führungskräfte einen Blick für die individuellen Fähigkeiten ihrer Mitarbeiter entwickeln und diese aktiv fördern – mit internen sowie externen Weiterbildungen und Schulungen oder auch dem Wechsel in andere Bereiche des Unternehmens. Da wir bundesweit an acht Standorten vertreten sind, ist auch ein temporärer oder dauerhafter Standortwechsel eine Möglichkeit zur Veränderung. Regelmäßige Fachgruppentreffen der verschiedenen Standorte fördern den Wissenstransfer und stärken das interne Netzwerk der Kollegen. Wir bieten außerdem den flexiblen Rahmen, damit jeder Mitarbeiter die Chance hat, den Job mit seinem persönlichen Lebensmodell zu vereinbaren. Die Arbeitszeiten basieren deshalb auf Vertrauen und können in den meisten Bereichen flexibel gestaltet werden – individuelle Teilzeitmodelle ermöglichen dabei die Vereinbarkeit von Beruf und Familie.

6 NACHHALTIGKEIT

Faires und verantwortungsvolles Handeln mit Blick auf ökonomische, ökologische und soziale Nachhaltigkeit ist für uns selbstverständlich bei der Optimierung unserer Prozesse.

WIR TRAGEN GROSSE VERANTWORTUNG

Denn Wohnen ist ein wichtiges gesellschaftliches Thema. Die Einhaltung ökologischer Standards ist dabei für uns ein Muss – genau wie soziale Nachhaltigkeit.

Neben der Entwicklung von Eigentumswohnungen tragen wir auch in großem Maße dazu bei, im Rahmen von Quartiersentwicklungen geförderten Mietwohnungsbau zu errichten. So entstehen beispielsweise im Quartier Luisenpark, Berlin, neben 414 Eigentumswohnungen auch 139 überwiegend geförderte Mietwohnungen in Kooperation mit der HOWOGE Wohnungsbaugesellschaft mbH. Beim Wohnungsbau sind der verantwortungsvolle Umgang mit Materialien und das Thema Energieeffizienz heute nicht mehr wegzudenken. Unser Ziel ist es, Wohnprojekte zu entwickeln, die nicht nur in der Entstehung möglichst schonend für die Umwelt umgesetzt werden, sondern die auch für viele Generationen ihre Bewohner dabei unterstützen, Energie zu sparen. Instone-Real-Estate-Objekte erfüllen die Vorgaben der Energieeinsparverordnung. Auch bei der Beauftragung anderer Unternehmen, zum Beispiel in der Bauausführung, achten wir genau darauf, dass unsere Partnerfirmen entlang der Lieferkette hohe umwelttechnische Standards erfüllen.

„Wir unterstützen intensiv den geförderten Wohnungsbau.“

ANDREAS GRÄF, COO, INSTONE REAL ESTAE

Nachhaltige Unternehmensführung

Als Unternehmen nachhaltig zu agieren, heißt vor allem mit seinen Mitarbeitern fair und verantwortungsvoll umzugehen und ein attraktives Arbeitsumfeld zu schaffen. Stetige Aus- und Weiterbildungsangebote, Diversität und Chancengleichheit sowie die Förderung von Ideen und Innovationskraft sind daher wichtige Bausteine für unsere Zukunftsfähigkeit. Mitarbeiter, die sich bei uns wohlfühlen und sich mit ihren Aufgaben voll und ganz identifizieren können, sind auch die besten Botschafter für unsere Kunden. Eine hohe Kundenzufriedenheit ist nicht nur essenziell für unseren wirtschaftlichen Erfolg, sondern reduziert auch Kosten beim Projekt- und Kundenmanagement. So gehen alle Geschäftsprozesse bei Instone Real Estate Hand in Hand und nehmen aufeinander Einfluss. Wir wollen die Fluktuation unserer Mitarbeiter gering halten und für unsere Kunden gleichbleibende Ansprechpartner, hohe Kompetenz in der Beratung und Sicherheit durch durchgängige Prozesse garantieren. Dafür ist es auch wichtig, ökonomisch nachhaltig zu agieren. Eingehaltene Zeitschienen sowie finanziell abgesicherte und solide durchgeplante Projekte schaffen Vertrauen bei Kunden und Geschäftspartnern.

„Eine positive Unternehmensentwicklung steht immer im Zusammenhang mit einer ausgewogenen und durchdachten Nachhaltigkeitsstrategie.“

TORSTEN KRACHT, CSO, INSTONE REAL ESTAE

Ganzheitlich gedachte Nachhaltigkeit

Mit dem Börsengang stiegen die gesetzlichen Anforderungen an das gesamte Instone Real Estate-Team – ganz im Sinne unseres Verständnisses ganzheitlich gedachter Nachhaltigkeit. Dazu gehören die Einführung und Etablierung von Compliance-Prozessen, die Schulung aller Mitarbeiter in diesem Bereich, die Implementierung eines internen Hinweisgebersystems sowie Transparenz in den Geschäftsprozessen und unterschiedliche Kontrollorgane, wie etwa eine interne Konzernrevision und ein professionelles Risikomanagement. Wir haben diese Prozesse in die Unternehmenskultur implementiert und handeln so auch im Sinne der Aktionärinnen und Aktionäre mit großer Sorgfalt, verantwortungsbewusst und nachhaltig.

7 WACHSTUM

Die Geschichte von Instone Real Estate und ihren Vorgängergesellschaften ist eine mittlerweile fast drei Jahrzehnte umspannende Wachstumsstory.

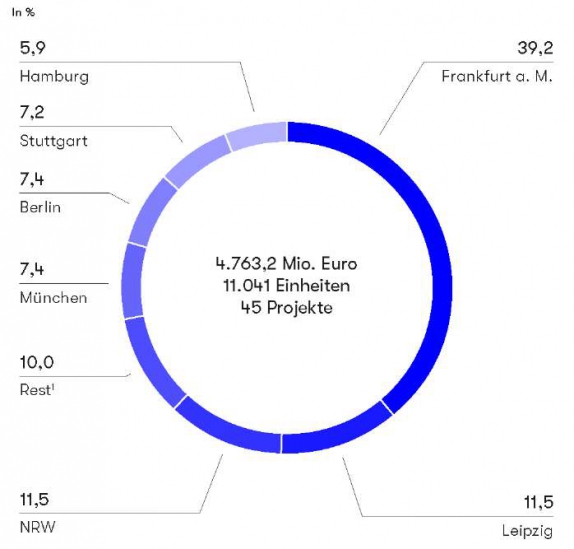

AUF WACHSTUMSKURS

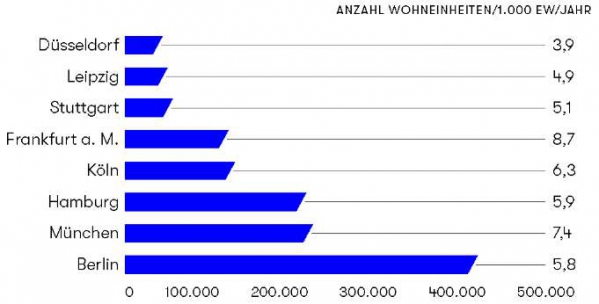

Die Fokussierung auf die Wohnimmobilienmärkte großer Metropolen, Ballungsräume und anderer prosperierender Städte bietet auch für die kommenden Jahre attraktives Wachstumspotenzial. Zum 31. Dezember 2018 umfasste das Projektportfolio von Instone Real Estate insgesamt 45 Entwicklungsprojekte, bestehend aus rund 11.000 Wohneinheiten und einem Gesamtumsatzvolumen von rund 4,8 Millarden Euro. Instone Real Estate erwartet für das Geschäftsjahr 2019 eine erneut erfolgreiche Geschäftsentwicklung.

AN UNSERE AKTIONÄRE

BRIEF DES VORSTANDS

Liebe Aktionärinnen und Aktionäre, sehr geehrte Damen und Herren,

mit großer Zufriedenheit blicken wir auf ein erfolgreiches und spannendes Jahr 2018 zurück. Unser erster Geschäftsbericht als deutsche Aktiengesellschaft erläutert nicht nur unsere positive Geschäftsentwicklung im letzten Jahr. Er beschreibt auch die erfolgreiche Entwicklung unseres Unternehmens in den vergangenen rund drei Jahrzehnten. Als ehemaliger Unternehmensbereich der Hochtief AG und nach der Fusion mit der in Leipzig ansässigen GRK Holding GmbH im Jahr 2015 sind wir heute einer der führenden deutschen Wohnentwickler und in allen deutschen Metropolregionen aktiv. Damit sind wir strategisch bestens aufgestellt und können die attraktiven Wachstumschancen wahrnehmen, die uns der deutsche Wohnimmobilienmarkt nachhaltig und langfristig bietet.

Gleich zu Beginn des vergangenen Jahres haben wir mit unserem Börsengang einen weiteren und für unser Unternehmen sehr wichtigen Meilenstein erreicht. Seit dem 15. Februar 2018 sind wir als erster deutscher Wohnimmobilienentwickler im Prime Standard der Frankfurter Wertpapierbörse gelistet. Einem volatilen Kapitalmarktumfeld zum Trotz, und ungeachtet der damit einhergehenden Verunsicherungen an den weltweiten Kapitalmärkten, haben wir unseren Börsengang mit großem Erfolg vollzogen. Der Börsengang bietet für Instone Real Estate zahlreiche Vorteile. Beispielhaft nenne ich an dieser Stelle nur die höhere finanzielle Flexibilität für weiteres Wachstum und die stärkere öffentliche Wahrnehmung bei Kunden, potenziellen Mitarbeitern und Geschäftspartnern. Gern nutze ich heute nochmal die Gelegenheit und bedanke mich – auch im Namen meiner Vorstandskollegen – bei allen, die durch ihren unermüdlichen Einsatz den Gang unseres Unternehmens an die Börse begleitet und damit erst möglich gemacht haben.

Bedanken möchte ich mich aber auch ganz besonders für das Interesse und Vertrauen vieler Investoren. Viele von ihnen konnten wir mit unserer jahrelangen Erfahrung sowie einer klaren Strategie für nachhaltiges und profitables Wachstum überzeugen und namhafte Anleger aus dem In- und Ausland als unsere Aktionäre gewinnen. Dies hat sich auch nach dem vollständigen Ausstieg unseres ehemaligen Gesellschafters ActivumSG Capital Management Limited im vergangenen September nicht geändert. Ganz im Gegenteil: Viele Investoren haben seinerzeit die Chance genutzt und sind erstmalig Aktionäre von Instone Real Estate geworden oder haben ihren Anteil am Unternehmen weiter aufgestockt. Der Streubesitz unserer Aktie beträgt heute 100 Prozent und wird in wesentlichen Teilen von langfristig orientierten institutionellen Investoren gehalten. Das bewerten wir sehr positiv, da diese Investoren mit ihrem Engagement ihr Vertrauen in die vielversprechenden, langfristigen Wachstumschancen und den Wert unseres Unternehmens zum Ausdruck bringen. Im letzten Jahr habe ich zusammen mit meinen Kollegen zahlreiche Gespräche mit unseren Aktionären und interessierten Anlegern geführt. Dies war uns sehr wichtig und wir planen, unsere Investor-Relations-Aktivitäten in diesem Jahr weiter auszubauen.

Das Interesse an unserem Unternehmen und eine positive Geschäftsentwicklung haben sich auch in der Entwicklung unseres Aktienkurses widergespiegelt. So hat sich der Kurs in einem schwierigen Markt lange gut behauptet und erreichte im September sein Jahreshoch von 25,05 Euro. Dieser lag auch deutlich über dem Emissionspreis von 21,50 Euro. Im letzten Quartal des vergangenen Jahres konnte sich dann leider auch unsere Aktie nicht mehr dem generellen Abwärtstrend der Kapitalmärkte entziehen und verzeichnete zum Jahresende einen Kursrückgang gleichauf mit der allgemeinen Marktentwicklung.

Nun zu unserer Geschäftsentwicklung im Jahr 2018. Zusammengefasst können wir sehr zufrieden sein. Wir haben eingehalten, was wir dem Kapitalmarkt versprochen haben. So haben – jeweils bereinigt um die Effekte aus Kaufpreisallokationen – die bereinigten Umsatzerlöse von 372,8 Mio. Euro und das bereinigte Konzernergebnis vor Zinsen und Steuern (EBIT) von 49,6 Mio. Euro unsere Prognose erfüllt. Die bereinigte Rohergebnismarge entwickelte sich dabei deutlich besser als erwartet und betrug für das Geschäftsjahr 28,5 Prozent. In unserer Prognose waren wir noch von rund 25 Prozent ausgegangen.

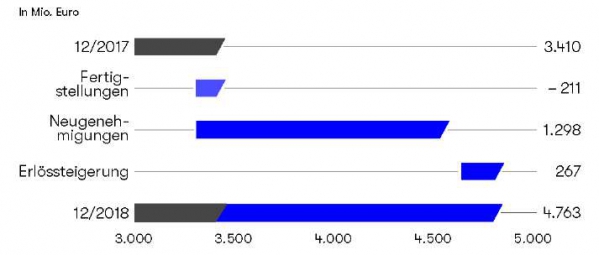

Sehr erfolgreich hat sich auch unser Projektportfolio im letzten Jahr entwickelt. Durch ein akquiriertes Verkaufsvolumen von rund 1,4 Mrd. Euro und durch eine positive Verkaufserlösentwicklung bei unseren Bestandsprojekten stieg der erwartete Verkaufswert unserer Projekte signifikant von 3,4 Mrd. Euro auf rund 4,8 Mrd. Euro. Mit dieser positiven Entwicklung haben wir nicht nur unser Ziel für das Jahr 2018, Projekte mit einem erwarteten Verkaufsvolumen von 900 Mio. Euro bis 1 Mrd. Euro zu erwerben, deutlich übertroffen. Das Projektportfolio ist auch die sichere Grundlage für eine erfolgreiche Geschäftsentwicklung in den kommenden Jahren. So ist unsere aktuelle Umsatzprognose bis in das Jahr 2020 schon heute vollständig über Bestandsprojekte abgesichert. Zu dieser positiven Geschäftsentwicklung haben alle unsere Niederlassungen beigetragen. Das Ergebnis ist ein regional ausgewogenes Projektportfolio. Deshalb auch mein Dank an alle Mitarbeiter und Geschäftspartner für die engagierte Arbeit und exzellente Kooperation.

Mit großer Zuversicht blicken wir nun auf das Geschäftsjahr 2019 und gehen von einem deutlichen Wachstum aus. So erwarten wir einen signifikanten Anstieg des bereinigten Umsatzes auf 500 Mio. Euro bis 550 Mio. Euro. Gleichzeitig rechnen wir mit einem Verkaufsvolumen – also Volumen der neu abgeschlossenen Kaufverträge mit unseren Kunden – in einer Bandbreite von 450 Mio. Euro bis 550 Mio. Euro. Auch rechnen wir für das bereinigte Konzernergebnis vor Zinsen und Steuern (EBIT) mit einer deutlichen Steigerung auf 85 Mio. Euro bis 100 Mio. Euro. Bei der bereinigten Rohergebnismarge erwarten wir einen erneut hohen Wert von rund 28 Prozent.

Selbst wenn wir uns mit dem aktuellen Projektportfolio in einer komfortablen Ausgangssituation befinden, werden wir auch in diesem Jahr unsere Märkte in den Metropolregionen Deutschlands sondieren und streben an, weitere lukrative Projekte zu akquirieren. So haben wir schon heute für mehrere Projekte mit einem kumulierten Verkaufsvolumen von rund 600 Mio. Euro Exklusivität mit den Verkäufern vereinbart und befinden uns aktuell in der detaillierten Analyse und Bewertung dieser und weiterer Projekte.

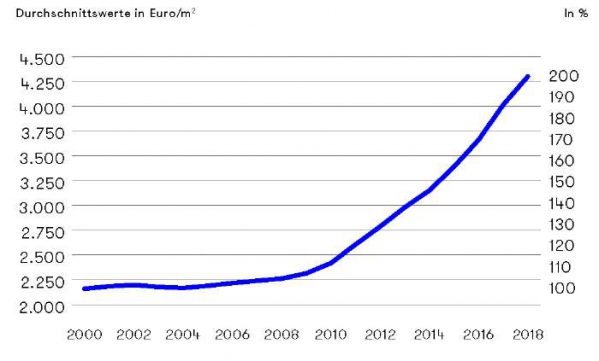

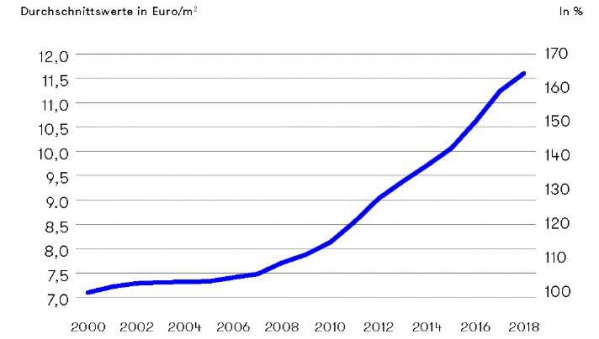

Die Entwicklung des Wohnungsmarkts schätzen sowohl wir als auch unabhängige Spezialisten in den nächsten Jahren unverändert positiv ein. Die anhaltende signifikante Unterversorgung an Wohnraum in allen deutschen Metropolregionen, kombiniert mit einem anhaltenden Trend der Urbanisierung und dem demografischen Wandel, wird auch in den kommenden Jahren zu keiner Entlastung am Wohnungsmarkt führen. Einerseits ist dieser Engpass an Wohnraum das Fundament unserer langfristigen Geschäftsentwicklung. Wir nehmen aber auch gern die gesellschaftliche Verantwortung an und tragen unseren Anteil dazu bei, den dringend benötigten Wohnraum zu entwickeln.

Für unseren angestrebten Wachstumskurs haben wir unser Vorstandsteam weiter verstärkt. Meine Kollegen und ich freuen uns sehr darüber, dass wir mit Dr. Foruhar Madjlessi als neuen Finanzvorstand einen ausgesprochen versierten und weithin anerkannten Kapitalmarktexperten für unser Unternehmen gewinnen konnten. Seine langjährige Erfahrung und sein umfassendes Know-how auf dem Gebiet der Unternehmensfinanzierung sowie sein exzellentes persönliches Netzwerk in der internationalen Investorenwelt werden wichtige Bausteine für den erfolgreichen und zukunftsträchtigen Ausbau von Instone Real Estate sein.

Schließen möchte ich gern damit, mich bei Ihnen ganz herzlich für Ihr Vertrauen in unser Unternehmen zu bedanken. Wir alle freuen uns auf ein erfolgreiches Jahr 2019 und eine vielversprechende Zukunft. Aber genauso so sehr freue ich mich auf einen weiterhin regelmäßigen Austausch mit Ihnen. Dieser ist mir persönlich sehr wichtig. Sprechen Sie mich und meine Kolleginnen und Kollegen jederzeit gerne an.

Mit besten Grüßen

Instone Real Estate Group AG

Ihr Kruno Crepulja, Vorsitzender des Vorstands

DER VORSTAND

DR. FORUHAR MADJLESSI

Chief Financial Officer

KRUNO CREPULJA

Vorsitzender des Vorstands/CEO

TORSTEN KRACHT

Chief Sales Officer

ANDREAS GRÄF

Chief Operating Officer

VORSTAND

VORSTAND

Kruno Crepulja

Vorsitzender des Vorstands/CEO der Instone Real Estate Group AG

Kruno Crepulja ist Vorsitzender des Vorstands/CEO der Instone Real Estate Group AG. Zugleich ist er der CEO der Instone Real Estate Development GmbH. Er blickt sowohl auf umfassende Erfahrungen als Ingenieur, Bauleiter und Projektentwickler als auch auf eine 14-jährige Praxis in der Geschäftsführung großer Entwicklungsgesellschaften zurück – beispielsweise bei der Wilma Wohnen Süd GmbH. Seit 2008 ist Herr Crepulja als Geschäftsführer für die Instone Real Estate Development GmbH-Vorgängergesellschaft formart GmbH & Co. KG tätig. Außerdem verantwortete er in den Jahren 2011 bis 2013 die Projektentwicklung der Hochtief AG in Europa.

Dr. Foruhar Madjlessi

Mitglied des Vorstands/CFO der Instone Real Estate Group AG (seit dem 1. Januar 2019)

Dr. Foruhar Madjlessi wurde zum 1. Januar 2019 zum Mitglied des Vorstands/CFO der Instone Real Estate Group AG berufen. Als anerkannter Kapitalmarktexperte verfügt er über umfassendes Know-how auf dem Gebiet der Unternehmensfinanzierung sowie ein sehr gutes persönliches Netzwerk in der internationalen Investorenwelt. In den letzten zwölf Jahren war er bei der Deutschen Bank AG tätig, wo er zuletzt als Managing Director den Bereich Equity Capital Markets (ECM) für die Region Deutschland, Österreich und die Schweiz (DACH) leitete. Zuvor verantwortete er verschiedene Funktionen für Merrill Lynch in Frankfurt am Main, London und New York.

Andreas Gräf

Mitglied des Vorstands/COO der Instone Real Estate Group AG

Andreas Graf ist Mitglied des Vorstands/COO der Instone Real Estate Group AG. Zugleich ist er COO der Instone Real Estate Development GmbH für die Niederlassungen Nordrhein-Westfalen und Rhein-Main. Der ausgebildete Baufachwirt ist seit 30 Jahren im Bau- und Immobiliensektor tätig. Andreas Gräf etablierte die Wohnungsbauentwicklung als eigenständiges Geschäftsmodell der Hochtief AG und wurde 2008 zum Geschäftsführer der Instone Real Estate Development GmbH-Vorgängergesellschaft formart GmbH und Co. KG ernannt. Im Zuge seiner vorangegangenen Niederlassungsleitungen entwickelte er zahlreiche Projekte sowohl im wohnwirtschaftlichen als auch im gewerblichen Bereich.

Torsten Kracht

Mitglied des Vorstands/CSO der Instone Real Estate Group AG

Torsten Kracht ist Mitglied des Vorstands/CSO der Instone Real Estate Group AG. Zugleich ist er Geschäftsführer der Instone Real Estate Leipzig GmbH und Instone Real Estate Development GmbH. Über 14 Jahre umfassende Praxiserfahrung hat Torsten Kracht zu einem Branchenexperten im Bau- und Immobiliensektor gemacht. Als Mitglied des Vorstands der Instone Real Estate Leipzig GmbH-Vorgängergesellschaft GRK Holding AG verantwortete er die Bereiche Vertrieb und Projektentwicklung seit dem Jahr 2006 und übernahm 2016 die Geschäftsführung der GRK Holding GmbH.

BERICHT DES AUFSICHTSRATS

Sehr geehrte Aktionärinnen und Aktionäre, sehr geehrte Damen und Herren,

2018 war für die Instone Real Estate Group AG ein überaus ereignisreiches und erfolgreiches Geschäftsjahr.

Dabei hat das Unternehmen mit dem Börsengang im Februar im regulierten Markt (Prime Standard) der Frankfurter Wertpapierbörse gleich zu Beginn des Jahres einen besonderen, für die Gesellschaft wichtigen Schritt vollzogen: Durch den Börsengang und die Platzierung neuer Aktien sind dem Unternehmen Nettoerlöse von rund 141 Mio. Euro zugeflossen. Das Gesamtemissionsvolumen zum Handelsbeginn am 15. Februar 2018 lag bei rund 390 Mio. Euro und die Marktkapitalisierung – basierend auf dem Ausgabepreis von 21,50 je Aktie – betrug rund 795 Mio. Euro.

In diesem Zusammenhang sollte nicht unerwähnt bleiben, dass sich sämtliche Instone-Aktien bereits im Streubesitz befinden, nachdem unsere ehemaligen Alleinaktionäre, von ActivumSG Capital Management Limited aufgelegte Fonds, die von ihnen nach dem Börsengang noch gehaltene Restbeteiligung Mitte September 2018 veräußert haben. Viele unserer Aktionäre, die bereits im Rahmen des Börsengangs gewonnen werden konnten, haben dabei die Gelegenheit genutzt, ihre Beteiligung weiter aufzustocken. Die Instone Real Estate Group AG verfügt infolgedessen über eine stark international geprägte Aktionärsstruktur, in der sich eine Vielzahl namhafter Investoren wiederfindet – aus Sicht des Aufsichtsrats ein Qualitätsmerkmal.

Aus Sicht des Aufsichtsrats ist das Geschäftsjahr 2018 insbesondere auch durch einen überaus erfreulichen operativen Geschäftsverlauf gekennzeichnet. Dieser konnte bei gleichzeitiger – ressourcenintensiver – Vorbereitung und Umsetzung des Börsengangs und bereits wenige Monate später des grenzüberschreitenden Formwechsels von einer niederländischen in eine deutsche Aktiengesellschaft erreicht werden. Dies ist alles andere als selbstverständlich. Möglich gemacht haben dies unsere Mitarbeiterinnen und Mitarbeiter, ihre unermüdliche Leistungsbereitschaft und ihre hohe Motivation.

Nachfolgend möchten wir Sie nun über die Arbeit des Aufsichtsrats und seiner Ausschüsse im Geschäftsjahr 2018 informieren.

Der Aufsichtsrat hat am 13. Februar 2018 seine Arbeit aufgenommen, nachdem die Gesellschaft zur Vorbereitung des anschließenden Börsengangs in die Instone Real Estate Group N.V., eine Aktiengesellschaft nach niederländischem Recht, umgewandelt worden war. Das Geschäftsjahr 2018 war damit das erste Geschäftsjahr, in dem der Aufsichtsrat die ihm nach Gesetz, Satzung und Geschäftsordnung zugewiesenen Aufgaben wahrgenommen hat.

Neben dem Börsengang und der Strukturierung der Zusammenarbeit mit dem Vorstand war die Binnenorganisation des Aufsichtsrats ein wichtiges Thema, mit dem sich das Gremium gleich zu Beginn seiner Tätigkeit mehrfach befasst hat. Unter anderem hat er den Vorsitzenden und dessen Stellvertreter gewählt, die aktuell bestehenden Ausschüsse eingerichtet und besetzt sowie sich und seinen Ausschüssen entsprechende Geschäftsordnungen gegeben. Zudem hat der Aufsichtsrat die Geschäftsordnung des Vorstands genehmigt und im Laufe des Geschäftsjahres verschiedentlich angepasst. Im Rahmen dessen hat er auch einen Katalog zustimmungsbedürftiger Geschäfte und Maßnahmen des Vorstands erarbeitet und verabschiedet sowie die Berichtspflichten des Vorstands inhaltlich weiter konkretisiert.

Einen weiteren Schwerpunkt der Aufsichtsratstätigkeit bildete der grenzüberschreitende Formwechsel der Gesellschaft von einer Aktiengesellschaft nach niederländischem Recht in eine deutsche Aktiengesellschaft, der von der Hauptversammlung am 29. Juni 2018 beschlossen und am 28. August 2018 vollzogen wurde. Der Aufsichtsrat hat sich intensiv mit dieser Strukturmaßnahme auseinandergesetzt. Insbesondere hat er sich hierzu mehrmals in seinen Sitzungen über den Stand der Vorbereitungs- und Umsetzungshandlungen vom Vorstand berichten lassen, die Sachverhalte und die Vorstandsvorlagen geprüft und auf dieser Grundlage der Durchführung des grenzüberschreitenden Formwechsels zugestimmt. In diesem Rahmen hat der Aufsichtsrat zudem die seinerzeitigen Mitglieder des Vorstands der niederländischen Instone Real Estate Group N.V. zu Vorstandsmitgliedern der Instone Real Estate Group AG bestellt und eine neue Geschäftsordnung des Vorstands erlassen. Herrn Stefan Brendgen hat der Aufsichtsrat erneut zum Vorsitzenden und Herrn Stefan Mohr wieder zum stellvertretenden Vorsitzenden des Aufsichtsrats der Instone Real Estate Group AG gewählt.

Der Aufsichtsrat hat sich zudem im zweiten Halbjahr des Geschäftsjahres insbesondere auch mit der Nachfolge Chief Financial Officer (CFO) beschäftigt, der mit Ablauf des 31. Dezember 2018 aus dem Vorstand ausgeschieden ist.

Ferner berichtete der Vorstand in mehreren Aufsichtsratssitzungen über eine potenzielle strategische Unternehmensakquisition. Der Aufsichtsrat stand dem Vorstand in diesem Zusammenhang eng beratend zur Seite.

Vertrauensvolle Zusammenarbeit zwischen Vorstand und Aufsichtsrat

Neben den vorstehend erläuterten inhaltlichen Schwerpunktthemen hat der Aufsichtsrat auch im Übrigen die Leitung der Gesellschaft durch den Vorstand sorgfältig und regelmäßig überwacht und ihn bei der strategischen Weiterentwicklung des Unternehmens sowie bei wesentlichen Entscheidungen beratend begleitet.

Der Vorstand hat den Aufsichtsrat regelmäßig, zeitnah und umfassend über alle für das Unternehmen wesentlichen Aspekte informiert. Dazu zählten vor allem die Geschäftsentwicklung des Konzerns, maßgebliche Investitionsvorhaben, das Risikomanagement sowie grundsätzliche Fragen der Unternehmensplanung, -strategie und -organisation. Auch außerhalb der Sitzungen stand insbesondere der Vorstandsvorsitzende in intensivem und regelmäßigem Austausch vor allem mit dem Aufsichtsratsvorsitzenden.

Geschäfte, die nach der Satzung oder Geschäftsordnung des Vorstands der Zustimmung des Aufsichtsrats bedürfen, hat der Vorstand dem Aufsichtsrat jeweils zur Beschlussfassung vorgelegt und vor der Beschlussfassung gemeinsam mit dem Aufsichtsrat umfassend erörtert. Dies betraf insbesondere vom Vorstand akquirierte Neuprojekte.

Bezüglich eines Sachverhalts haben zwei Mitglieder des Aufsichtsrats aufgrund eines potenziellen Interessenkonflikts nicht an den Beratungen des Aufsichtsrats teilgenommen. In einem weiteren Sachverhalt hat sich der Aufsichtsrat mit einem Rechtsgeschäft eines Aufsichtsratsmitglieds mit der Gesellschaft befasst. Das Aufsichtsratsmitglied hatte dieses Rechtsgeschäft dem Gesamtaufsichtsrat mit Blick auf einen potenziellen Interessenkonflikt vorsorglich zur vorherigen Zustimmung vorgelegt. Die Zustimmung wurde erteilt, nachdem die Marktüblichkeit der geschäftlichen Konditionen festgestellt worden war.

Keines der Mitglieder des Aufsichtsrats hat in dem Berichtszeitraum an weniger als der Hälfte der Sitzungen teilgenommen.

Zusammensetzung und Sitzungen des Aufsichtsrats

Der Aufsichtsrat der Gesellschaft besteht gemäß der Satzung aus fünf Mitgliedern. Alle Mitglieder werden als Anteilseignervertreter durch die Hauptversammlung der Gesellschaft gewählt. Der Aufsichtsrat unterliegt keiner Mitbestimmung durch die Arbeitnehmer.

Mitglieder des Aufsichtsrats im Berichtszeitraum

| ― |

Stefan Brendgen Vorsitzender des Aufsichtsrats |

| ― |

Stefan Mohr Stellvertretender Vorsitzender des Aufsichtsrats (Mitglied bis zum 31. Dezember 2018) |

| ― |

Marija Korsch |

| ― |

Dr. Jochen Scharpe |

| ― |

Richard Wartenberg (Mitglied bis zum 31. Dezember 2018) |

Die ausführlichen Lebensläufe der aktuellen Mitglieder des Aufsichtsrats können Sie auf der Internetseite der Gesellschaft unter Instone Lebensläufe der Aufsichtsräte einsehen.

Im vergangenen Geschäftsjahr hielt der Aufsichtsrat insgesamt 16 Sitzungen ab. Insgesamt achtmal fanden Beschlussfassungen im schriftlichen Verfahren statt.

Ausschüsse des Aufsichtsrats

Um die Tätigkeit des Aufsichtsrats effizient zu gestalten, hat der Aufsichtsrat im Geschäftsjahr 2018 drei ständige Ausschüsse mit verschiedenen Zuständigkeiten eingerichtet, denen nach der Geschäftsordnung des Aufsichtsrats jeweils drei Mitglieder angehören: den Nominierungsausschuss, den Prüfungsausschuss und den Vergütungsausschuss. Weitere Ausschüsse können nach Bedarf gebildet werden. Der Vorsitzende des Prüfungsausschusses ist unabhängig, verfügt über besondere Kenntnisse und Erfahrungen in der Anwendung von Rechnungslegungsgrundsätzen und internen Kontrollverfahren und erfüllt damit die Voraussetzungen des § 100 Absatz 5 Aktiengesetz.

Der Prüfungsausschuss hat im Geschäftsjahr 2018 insgesamt acht Sitzungen abgehalten. Zu den Themen, mit denen er sich im Berichtszeitraum befasst hat, zählten unter anderem die Vorbereitung der Beschlussfassungen des Gesamtaufsichtsrats zum Konzernabschluss- und Lagebericht 2017 sowie zum Wahlvorschlag bezüglich des Abschlussprüfers an die Hauptversammlung, die Erörterung und Genehmigung von Nicht-Prüfungsleistungen durch den Abschlussprüfer, die Befassung mit Prüfungsschwerpunkten des Abschlussprüfers für das Geschäftsjahr 2018 sowie die Erörterung der unterjährigen Finanzinformationen mit dem Vorstand. Außerdem befasste sich der Prüfungsausschuss intensiv mit dem Risikomanagementsystem der Gesellschaft, das im vergangenen Geschäftsjahr kontinuierlich weiterentwickelt wurde. Neben der Ausgestaltung des Risikomanagementsystems ließ sich der Prüfungsausschuss in mehreren Sitzungen über die Umsetzung der eingeleiteten Schritte berichten und stand dem Vorstand bei Fragen der inhaltlichen Ausgestaltung beratend zur Seite.

Der Vergütungsausschuss hat im Geschäftsjahr 2018 eine Sitzung abgehalten, der Nominierungsausschuss hat im Berichtszeitraum nicht getagt.

Corporate Governance und Entsprechenserklärung

Sowohl Vorstand als auch Aufsichtsrat sehen sich den Prinzipien einer guten Corporate Governance gemäß den Empfehlungen der „Regierungskommission Deutscher Corporate Governance Kodex“ verpflichtet. Im vergangenen Geschäftsjahr hat sich der Aufsichtsrat daher eingehend und wiederholt mit Fragen der Corporate Governance befasst.

Neben der Festlegung von Zielgrößen für den Anteil von Frauen im Vorstand und im Aufsichtsrat betrifft dies beispielsweise die Erarbeitung von Zielen für die Zusammensetzung des Aufsichtsrats.

Im Rahmen der Berichterstattung über das Geschäftsjahr 2018 geben der Aufsichtsrat und der Vorstand zudem erstmals eine Entsprechenserklärung für die Instone Real Estate Group AG gemäß § 161 Aktiengesetz ab. Diese ist im vorliegenden Geschäftsbericht 2018 auf Seite 140 abgedruckt und ebenfalls auf der Internetseite der Instone Real Estate Group AG im Bereich Investor Relations unter Instone Entsprechungserklärung zu finden.

Zudem berichten Vorstand und Aufsichtsrat über die Corporate Governance der Instone Real Estate Group AG ausführlich im Corporate-Governance-Bericht. Dieser ist mit der Erklärung zur Unternehmensführung nach §§ 289f, 315d HGB zusammengefasst und findet sich auf den Seiten 81 bis 88 dieses Geschäftsberichts.

Personelle Veränderungen im Aufsichtsrat

Die Mitglieder des Aufsichtsrats Herr Stefan Mohr und Herr Richard Wartenberg haben nach der Veräußerung der nach dem Börsengang noch gehaltenen Restbeteiligung durch unsere ehemaligen Alleinaktionäre mit Wirkung zum Ablauf des 31. Dezember 2018 ihr Aufsichtsratsmandat niedergelegt. Der Aufsichtsrat dankt beiden Herren für die konstruktive Zusammenarbeit.

Personelle Veränderungen im Vorstand

Herr Oliver Schmitt schied zum 31. Dezember 2018 als Chief Financial Officer (CFO) aus dem Unternehmen aus. Der Aufsichtsrat dankt Herrn Oliver Schmitt für seine erfolgreiche Tätigkeit und wünscht ihm für seine private und berufliche Zukunft alles erdenklich Gute.

Der Aufsichtsrat freut sich, dass für die Position des Chief Financial Officer (CFO) der Instone Real Estate Group AG Herr Dr. Foruhar Madjlessi gewonnen werden konnte, den der Aufsichtsrat mit Wirkung zum 1. Januar 2019 zum Vorstandsmitglied bestellt hat. Der 51-jährige Wirtschaftsingenieur leitete zuletzt bei der Deutsche Bank AG als Managing Director den Bereich Equity Capital Markets für die Region Deutschland, Österreich und die Schweiz (DACH). Der Aufsichtsrat heißt Herrn Dr. Madjlessi auch an dieser Stelle noch einmal herzlich willkommen.

Abhängigkeitsbericht

Gegenstand der Prüfung durch den Aufsichtsrat war ferner der vom Vorstand der Gesellschaft gemäß § 312 Aktiengesetz aufgestellte Abhängigkeitsbericht über die Beziehungen zu verbundenen Unternehmen (Abhängigkeitsbericht) für das anteilige Geschäftsjahr. Der Abhängigkeitsbericht wurde ebenfalls vom Abschlussprüfer geprüft und mit dem folgenden Bestätigungsvermerk versehen:

Nach unserer pflichtmäßigen Prüfung und Beurteilung bestätigen wir, dass

a. die tatsächlichen Angaben des Berichts richtig sind,

b. bei den im Bericht aufgeführten Maßnahmen keine Umstände für eine wesentlich andere Beurteilung als die durch den Vorstand sprechen.

Der Abhängigkeitsbericht und der dazu erstellte Prüfungsbericht des Abschlussprüfers haben allen Mitgliedern des Aufsichtsrats vorgelegen und wurden in Anwesenheit des Abschlussprüfers in der Sitzung des Aufsichtsrats am 27. März 2019 ausführlich erörtert. Der Abschlussprüfer berichtete über die wesentlichen Erkenntnisse seiner Prüfung und beantwortete die Fragen des Aufsichtsrats. Der Aufsichtsrat stimmt dem Ergebnis des Abschlussprüfers zu und erhebt nach dem abschließenden Ergebnis seiner eigenen Prüfungen keine Einwendungen gegen die Erklärung des Vorstands am Schluss des Abhängigkeitsberichts.

Prüfung von Jahres- und Konzernabschluss

Als Wirtschaftsprüfer für das Geschäftsjahr 2018 wurde von der Hauptversammlung der Rechtsvorgängerin der Gesellschaft die Deloitte GmbH Wirtschaftsprüfungsgesellschaft, Düsseldorf, gewählt und vom Aufsichtsrat beauftragt. Die Prüfungsschwerpunkte wurden in der Sitzung des Prüfungsausschusses am 29. Oktober 2018 eingehend mit dem Abschlussprüfer besprochen und entsprechend festgelegt.

Der Konzernabschluss für das Geschäftsjahr 2018 wurde auf der Grundlage der International Financial Reporting Standards (IFRS), wie sie in der Europäischen Union anzuwenden sind, sowie der gemäß § 315e Absatz 1 HGB ergänzend anzuwendenden handelsrechtlichen Vorschriften aufgestellt.

Der Abschlussprüfer hat den Mitgliedern des Prüfungsausschusses und des Aufsichtsrats seinen Bericht und die Unterlagen zum Abschluss für das Geschäftsjahr 2018 am 11. März 2019 und am 22. März 2019 zur Verfügung gestellt.

Der Bericht wurde im Prüfungsausschuss am 11. März 2019 in Anwesenheit des Abschlussprüfers intensiv diskutiert. Der Abschlussprüfer erstattete in den Sitzungen jeweils ausführlich über die wesentlichen Ergebnisse der Prüfung Bericht und beantwortete die Fragen der Mitglieder des Prüfungsausschusses beziehungsweise des Plenums vollumfänglich.

Der Abschlussprüfer hat dem Jahres- und Konzernabschluss 2018 und dem zusammengefassten Lagebericht am 22. März 2019 einen uneingeschränkten Bestätigungsvermerk erteilt. Nach eingehender eigener Prüfung des Jahresabschlusses, des Konzernabschlusses und des zusammengefassten Lageberichts zum 31. Dezember 2018 durch den Prüfungsausschuss hat dieser dem Plenum deren Billigung empfohlen. Nach dem abschließenden Ergebnis seiner Prüfung waren keine Einwendungen vom Aufsichtsrat zu erheben und die Billigung durch den Aufsichtsrat erfolgte daraufhin am 27. März 2019. Der Jahresabschluss ist damit festgestellt.

Der Aufsichtsrat bedankt sich bei den Mitgliedern des Vorstands und allen Mitarbeiterinnen und Mitarbeitern des Instone-Konzerns für ihren herausragenden Einsatz und die hervorragenden Leistungen im abgelaufenen Geschäftsjahr.

Essen, den 27. März 2019

Für den Aufsichtsrat

Stefan Brendgen, Aufsichtsratsvorsitzender

AKTIE

Schwieriges Kapitalmarktumfeld beeinflusst auch unsere Kursentwicklung

Verschiedene politische Entwicklungen und Spannungen haben die weltweiten Aktienmärkte 2018 stark beeinträchtigt, sodass diese den Aufwärtstrend der letzten Jahre nicht fortsetzen konnten. Der DAX verbuchte ein signifikantes Minus von 18,3 Prozent und schloss das Jahr mit 10.559 Punkten. Auch der SDAX verzeichnete mit einem Minus von 20,0 Prozent einen deutlichen Verlust und lag zum Jahresende bei 9.509 Punkten.

Diesem schwierigen Marktumfeld zum Trotz haben wir unseren Börsengang erfolgreich vollzogen und sind seit dem 15. Februar 2018 im Prime Standard der Frankfurter Wertpapierbörse gelistet. Damit haben wir für unser Unternehmen einen weiteren wichtigen Meilenstein erreicht, der uns langfristig viele Vorteile bietet. Unter anderem verbessert er die öffentliche Wahrnehmung von Instone Real Estate bei Kunden, potenziellen Mitarbeitern und Geschäftspartnern, und gibt uns insbesondere einen größeren finanziellen Spielraum, um die sich im deutschen Wohnimmobilienmarkt bietenden attraktiven Wachstumschancen noch besser nutzen zu können.

Nicht zuletzt aufgrund unserer positiven Geschäftsentwicklung konnte sich unsere Aktie in einem schwierigen Marktumfeld lange Zeit gut behaupten und erreichte am 24. September 2018 ihren Jahreshöchstkurs von 25,05 Euro. Dieser Kurs lag deutlich über dem Emissionspreis von 21,50 Euro. In den letzten Monaten des Jahres wurde dann allerdings auch unsere Aktie von dem negativen Marktumfeld stark beeinträchtigt und beendete das Jahr mit einem Aktienkurs von 16,60 Euro und einem Verlust gleichauf mit der allgemeinen Marktentwicklung.

Ausgewogene Aktionärsstruktur

Mit unserer langjährigen Erfahrung, einer auf langfristiges und profitables Wachstum ausgerichteten Strategie und vor dem Hintergrund des attraktiven deutschen Wohnimmobilienmarkts, konnten wir zahlreiche namhafte Investoren aus dem In- und Ausland mit einem langfristigen Anlagehorizont als Aktionäre gewinnen. Dies beurteilen wir sehr positiv, da diese Investmentphilosophie sehr gut zu unserem auf langfristigen Erfolg ausgerichteten Geschäftsmodell passt.

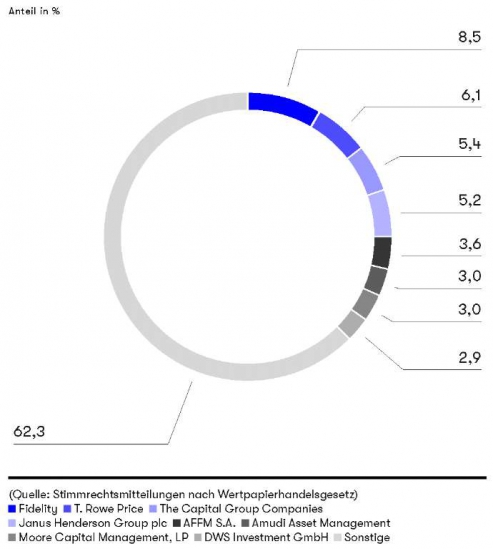

WESENTLICHE ANTEILSEIGNER

STAND 31.12.2018

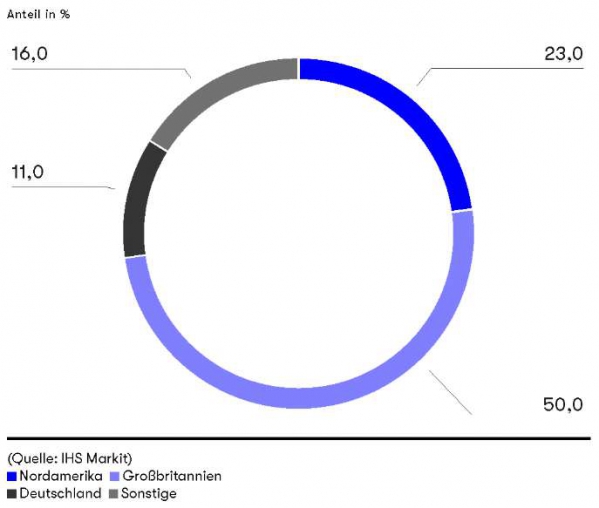

GEOGRAFISCHE VERTEILUNG INSTITUTIONELLER AKTIONÄRE

STAND 31.12.2018

Nach dem vollständigen Ausstieg unseres ehemaligen Gesellschafters ActivumSG Capital Management Limited im September 2018 befinden sich nach Definition der Deutsche Börse AG 100 % der Instone-Aktien im Streubesitz. Der größte Teil unserer Aktionäre kommt mit rund 73 % aus dem angelsächsischen Raum. Rund 11 % der Aktionäre kommen aus Deutschland. Zu unseren institutionellen Aktionären zählen unter anderem Pensionskassen sowie nationale und internationale Vermögensverwalter.

Hauptversammlung beschließt Formwechsel in eine deutsche Aktiengesellschaft

Die erste Hauptversammlung der Gesellschaft – seinerzeit noch eine Aktiengesellschaft niederländischen Rechts und firmierend unter Instone Real Estate Group N.V. – fand am 29. Juni 2018 in Schiphol, Niederlande, statt. Auf der Hauptversammlung wurde unter anderem einstimmig der Formwechsel in eine Aktiengesellschaft nach deutschem Recht beschlossen. Die Fassung des Umwandlungsbeschlusses erfolgte plangemäß und als Bestandteil der Unternehmensstrategie, die im Rahmen des Börsengangs definiert wurde. Mit Blick auf unsere deutsche Historie war der Formwechsel ein konsequenter Schritt, nicht zuletzt, weil sich unsere Geschäftsaktivitäten auf Deutschland konzentrieren.

Auf Grundlage der von deutschen Steuerbehörden positiv beschiedenen verbindlichen steuerlichen Auskünfte haben Vorstand und Aufsichtsrat sodann die Umsetzung des grenzüberschreitenden Formwechsels beschlossen. Dieser ist mit der Eintragung ins Handelsregister am 28. August 2018 wirksam geworden. Seitdem firmieren wir unter Instone Real Estate Group AG und haben unseren Sitz in Essen.

Investor-Relations-Aktivitäten haben für uns einen hohen Stellenwert

Uns ist ein regelmäßiger, transparenter und konsistenter Informationsaustausch mit unseren Aktionären und Analysten sowie allen weiteren interessierten Kapitalmarktteilnehmern sehr wichtig. Im vergangenen Jahr hat unser Vorstand nach unserem Börsengang im Februar insgesamt zwölf Roadshows in Europa und den USA durchgeführt und an vier Investorenkonferenzen teilgenommen. Darüber hinaus fanden im Rahmen der regulären Finanzberichterstattung Telefonkonferenzen mit Finanzanalysten und Investoren statt. Zusätzlich haben wir für Investoren zahlreiche Touren organisiert und die Projekte unserer verschiedenen Niederlassungen vorgestellt.

Im Jahr 2019 werden wir unsere Investor-Relations-Aktivitäten weiter intensivieren und unsere regelmäßige und transparente Kommunikation gegenüber dem Kapitalmarkt fortführen. Ein Schwerpunkt werden erneut zahlreiche Roadshows und unsere Teilnahme an Investorenkonferenzen in Europa und Nordamerika sein. Zudem werden wir den Kapitalmarkt anlässlich der Veröffentlichung unserer Quartalsergebnisse turnusmäßig über die aktuelle Geschäftsentwicklung und die Aussichten im Rahmen von Telefonkonferenzen informieren. Ein zweiter Schwerpunkt wird unser erster Capital Markets Day sein. Mit dieser Veranstaltung wollen wir den Teilnehmern die Möglichkeit bieten, einen noch tieferen Einblick in unser operatives Geschäft zu bekommen. Unser Ziel ist es außerdem, auch den Kontakt zu privaten Investoren auszubauen. Dazu werden wir unser Unternehmen im Jahr 2019 verstärkt im Rahmen von Anlegerforen präsentieren.

Alle Unternehmensinformationen wie Präsentationen, Finanzberichte sowie Presse- und Ad-hoc-Mitteilungen finden Sie auch auf unserer Instone Website unter der Rubrik Investor Relations.

Gern informieren wir Sie aber auch persönlich. Sprechen Sie uns an:

Thomas Eisenlohr

Head of Investor Relations

Telefon: +49 201 45355-365

Fax: +49 201 45355-904

E-Mail: investorrelations@instone.de

Basisinformationen zur Aktie

| Erstnotierung | 15.02.2018 |

| Emissionspreis | 21,50 Euro |

| Jahreshoch | 25,05 Euro |

| Schlusskurs zum Jahresende 2018 | 16,60 Euro |

| Gesamtaktienanzahl | 36.988.336 |

| Grundkapital | 36.988.336 Euro |

| Streubesitz | 100% |

| ISIN | DE000A2NBX80 |

| WKN | A2NBX8 |

| Börsenkürzel | INS |

| Aktienart | Auf den Inhaber lautende nennwertlose Stückaktien |

| Börse | Frankfurter Wertpapierbörse |

| Marktsegment | Regulierter Markt (Prime Standard) |

ENTWICKLUNG DER AKTIE VOM 15.02.2018 BIS ZUM 31.12.2018

STAND 31.12.2018

(Quelle: FACTSET)

Composite-Vergleichswerte von Instone Real Estate Group AG, AEDAS Homes S. A. U.,

Neinor Homes S. A., Metrovacesa S. A., Glenveagh Properties PLC

Zusammengefasster Lagebericht

ERSTELLUNG

In diesem Dokument bezeichnen die Begriffe „wir“, „uns“, „unser(e/r)“, „Instone Real Estate“, „Instone-Konzern“ und „Gesellschaft“, die Instone Real Estate Group AG (ehemals: Formart Holding B. V., dann: Instone Real Estate Group B. V., dann: Instone Real Estate Group N.V., jetzt: Instone Real Estate Group AG) sowie entsprechend ihre Tochtergesellschaften.

Im zum 31. Dezember 2017 beendeten Geschäftsjahr waren wir eine Gesellschaft mit beschränkter Haftung (besloten vennoot-schap met beperkte aansprakelijkheid), die Instone Real Estate Group B. V. Am 13. Januar 2018 wurden wir in eine niederländische Aktiengesellschaft (naamloze vennootschap) umgewandelt und firmierten um in Instone Real Estate Group N.V. Dies erfolgte im Zusammenhang mit der Privatplatzierung unserer Aktien (die „Platzierung“) und der Zulassung zur Börsennotierung und zum Börsenhandel am regulierten Markt der Frankfurter Wertpapierbörse mit gleichzeitiger Zulassung zum Teilbereich des entsprechenden Marktes mit weiteren Zulassungspflichten (Prime Standard) (die „Notierung“). Am 28. August 2018 wurden wir wiederum in eine Aktiengesellschaft nach deutschem Recht durch einen identitätswahrenden, grenzüberschreitenden Formwechsel umgewandelt und firmieren seitdem als Instone Real Estate Group AG.

Dieser Bericht betrifft das Geschäftsjahr zum 31. Dezember 2018. Soweit nicht ausdrücklich etwas anderes erwähnt ist, beziehen sich sämtliche Finanz- und sonstige Informationen, die in diesem Bericht ausgewiesen sind, auf den 31. Dezember 2018.

IN DIE ZUKUNFT GERICHTETE AUSSAGEN

Dieser Bericht enthält in die Zukunft gerichtete Aussagen. Dies sind Aussagen, die sich nicht auf historische Tatsachen und Ereignisse oder zum Zeitpunkt der Veröffentlichung dieses Berichts bestehende Tatsachen oder Ereignisse beziehen. Das gilt insbesondere für Aussagen in diesem Bericht, die Informationen zur zukünftigen finanziellen Ertragsfähigkeit, zu Plänen und Erwartungen in Bezug auf Wachstum und Profitabilität sowie zu den wirtschaftlichen Rahmenbedingungen enthalten, denen Instone Real Estate ausgesetzt ist. Angaben unter Verwendung von Wörtern wie „prognostizieren“, „vorhersagen“, „planen“, „beabsichtigen“, „anstreben“, „erwarten“ oder „abzielen“ deuten darauf hin, dass es sich um eine in die Zukunft gerichtete Aussage handelt.

Die in diesem Bericht enthaltenen in die Zukunft gerichteten Aussagen unterliegen Risiken und Ungewissheiten, da sie sich auf zukünftige Ereignisse beziehen. Sie beruhen auf nach bestem Wissen vorgenommenen gegenwärtigen Einschätzungen und Annahmen der Gesellschaft. Diese in die Zukunft gerichteten Aussagen basieren auf Annahmen und sonstigen Faktoren und unterliegen Ungewissheiten, deren Eintritt beziehungsweise Nichteintritt dazu führen kann, dass die tatsächlichen Ergebnisse, einschließlich der Vermögens-, Finanz- und Ertragslage von Instone Real Estate, wesentlich von denjenigen abweichen oder negativer als diejenigen ausfallen, die in diesen Aussagen ausdrücklich oder implizit angenommen oder beschrieben werden. Diese Aussagen sind in verschiedenen Teilen dieses Berichts enthalten, insbesondere im Kapitel „Prognosebericht, Ausblick für den Instone-Konzern“, sowie an den Stellen, an denen Aussagen zu Absichten, Meinungen oder aktuellen Erwartungen der Gesellschaft hinsichtlich ihrer künftigen Finanzlage oder in Bezug auf Betriebsergebnisse, Pläne, Liquidität, Geschäftsaussichten, Wachstum, Strategie und Rentabilität sowie über das wirtschaftliche und regulatorische Umfeld gemacht werden, in dem Instone Real Estate sich bewegt.

In Anbetracht dieser Ungewissheiten und Annahmen können die in diesem Bericht erwähnten zukünftigen Ereignisse auch ausbleiben. Zusätzlich könnten sich die in die Zukunft gerichteten Aussagen und Prognosen in diesem Bericht, welche sich auf von Dritten erstellte Berichte stützen, als falsch herausstellen. Die tatsächlichen Ergebnisse und Ereignisse können unter anderem aufgrund der nachfolgend genannten Gründe erheblich von den in diesen Aussagen gemachten Angaben abweichen: Änderungen der allgemeinen Wirtschaftslage in Deutschland einschließlich Änderungen bei der Arbeitslosenquote, den Verbraucherpreisen, den Löhnen und Gehältern und so weiter; demografischer Wandel, insbesondere in Deutschland; Änderungen, die sich auf die Zinssätze auswirken; Änderungen im Wettbewerbsumfeld, zum Beispiel Änderungen bei der Aktivität in der Wohnungsbaubranche; Unfälle, Terroranschläge, Naturkatastrophen, Brände oder Umweltschäden; Unmöglichkeit, qualifiziertes Personal zu finden und an das Unternehmen zu binden; politische Veränderungen; Veränderungen in der Unternehmensbesteuerung, insbesondere bei der Grunderwerbsteuer; Änderungen bei Gesetzen und Rechtsvorschriften, insbesondere beim Bauplanungsrecht oder in der Makler- und Bauträgerverordnung sowie im Umweltrecht.

Zudem ist zu beachten, dass alle in die Zukunft gerichteten Aussagen nur zum Datum dieses Berichts gemacht werden und dass sich die Gesellschaft nicht verpflichtet, die entsprechenden Aussagen zu aktualisieren oder an aktuelle Ereignisse oder Entwicklungen anzupassen, soweit dies nicht gesetzlich vorgeschrieben ist. Nähere Erläuterungen zu bestimmten Faktoren, die die tatsächliche Entwicklung der in den zukunftsgerichteten Aussagen der Gesellschaft beschriebenen Sachverhalte beeinflussen könnten, sind im Kapital „Prognosebericht, Gesamtwirtschaftliche und branchenspezifische Rahmenbedingungen“ dieses Berichts zu finden.

GESCHÄFTSMODELL UND ORGANISATIONSSTRUKTUR

Instone Real Estate ist einer der deutschlandweit führenden Wohnentwickler und im Prime Standard an der Frankfurter Wertpapierbörse notiert. Instone Real Estate entwickelt attraktive Wohn- und Mehrfamilienhäuser sowie öffentlich geförderten Wohnungsbau, konzipiert moderne Stadtquartiere und saniert denkmalgeschützte Objekte. Die Vermarktung erfolgt maßgeblich an Eigennutzer, private Kapitalanleger mit Vermietungsabsicht und institutionelle Investoren. In 28 Jahren konnten so über eine Million Quadratmeter realisiert werden. Bundesweit sind 311 Mitarbeiter an acht Standorten tätig. Zum 31. Dezember 2018 umfasste das Projektportfolio von Instone Real Estate 45 Entwicklungsprojekte mit einem erwarteten Gesamtverkaufsvolumen von etwa 4,8 Mrd. Euro und mehr als 11.000 Einheiten.

Zum 31. Dezember 2018 befanden sich circa 90 % unseres Portfolios (ausgehend vom erwarteten Umsatzvolumen nach Abschluss der Entwicklung) in den wichtigsten Ballungsräumen Deutschlands (Berlin, Bonn, Köln, Düsseldorf, Frankfurt am Main, Hamburg, Halle, Leipzig, München und Stuttgart) und 10 % in anderen prosperierenden mittelgroßen Städten.

ABDECKUNG DER GESAMTEN WERTSCHÖPFUNGSKETTE

Instone Real Estate gehört zu den wenigen reinen Wohnimmobilienentwicklern in Deutschland, die die gesamte Wertschöpfungskette (siehe Abbildung) abdecken und damit nicht nur die reine Bautätigkeit ausüben. Instone Real Estate bietet eine vollintegrierte deutschlandweite Plattform vom Grundstückserwerb und der Grundstücksentwicklung über die Konzeptplanung, Baubetreuung bis hin zu Marketing und Verkauf.

Jeder Instone Real Estate Standort hat Teams vor Ort, die für Akquisition, Planung, Bausteuerung sowie Marketing und Vertriebssteuerung zuständig sind, während strategische Entscheidungen mit der Zentrale abgestimmt und gemeinsam umgesetzt werden.

Instone Real Estate verfügt über ein integriertes Risikomanagement und nutzt Berichts- und Planungstools, um Entwicklungsrisiken zu minimieren. Die deutsche Makler- und Bauträgerverordnung („MaBV“) gibt Instone Real Estate die Möglichkeit, bei Wohneinheiten, die an Eigennutzer oder Privatanleger mit Vermietungsabsicht verkauft werden, Teilzahlungen nach Baufortschritt in beträchtlicher Höhe vertraglich zu vereinbaren, was das Entwicklungsrisiko für Instone Real Estate erheblich verringert.

Die Anzahl der neu akquirierten und laufenden Projekte zeigt die kontinuierliche Investitionstätigkeit im abgelaufenen Geschäftsjahr, in dem Grundstücke und Immobilien mit einem erwarteten Gesamtumsatzvolumen nach abgeschlossener Entwicklung in Höhe von rund 1.300 Mio. Euro akquiriert wurden.

Die Aktivitäten von Instone Real Estate werden durch die anhaltend hohe Nachfrage nach Wohnraum unterstützt.

DIE INSTONE-WERTSCHÖPFUNGSKETTE

Die Instone Real Estate ist seit dem 15. Februar 2018 im Prime Standard der Deutschen Börse als niederländische Aktiengesellschaft (Instone Real Estate Group N.V.) gelistet. Im August 2018 hat das Unternehmen den von der Hauptversammlung Ende Juni beschlossenen Formwechsel in eine Aktiengesellschaft nach deutschem Recht erfolgreich vollzogen. Der Formwechsel wurde mit der Eintragung ins Handelsregister am 28. August 2018 wirksam. Die Instone Real Estate Group AG handelt als strategische Management-Holding; die beiden bedeutenden Töchter, Instone Real Estate Development GmbH und Instone Real Estate Leipzig GmbH, sind für das operative Projektgeschäft verantwortlich.

ORGANISATIONSSTRUKTUR INSTONE REAL ESTATE

UNTERNEHMENSSTRATEGIE UND -STEUERUNG

STRATEGIE DES INSTONE-KONZERNS

Die Strategie von Instone Real Estate ist die Entwicklung und der Verkauf von profitablen Wohnimmobilienprojekten in Regionen mit nachhaltigem Bevölkerungswachstum und einer damit verbundenen hohen Nachfrage nach Wohnraum. Das Unternehmen verfügt über ein attraktives Projektportfolio und plant dieses in Zukunft weiter auszubauen. Dabei ist Instone Real Estate regional und überregional gut aufgestellt, um das Wachstumspotenzial in den wichtigsten deutschen Metropolregionen zu nutzen. Aufgrund seiner hohen Wertschöpfungstiefe sowie seiner umfassenden Erfahrung in der Entwicklung von Flächen und der Konversion von vormals anderen Nutzungen, hat Instone Real Estate die Möglichkeit, bereits in einem frühen Entwicklungsstadium in Projekte einzusteigen und als idealer Partner von Grundstücksverkäufern Projekte erfolgreich zu entwickeln. Die hohe Wertschöpfungstiefe ermöglicht dem Unternehmen auch, wichtige Kosten- und Zeitfaktoren effizient zu steuern. Darüber hinaus verfügt Instone Real Estate über ein Netzwerk aus Dienstleistern und Bauunternehmen und sichert sich damit den Zugang zu den notwendigen Ressourcen. Alle diese Faktoren stellen für das Unternehmen entscheidende Wettbewerbsvorteile dar.

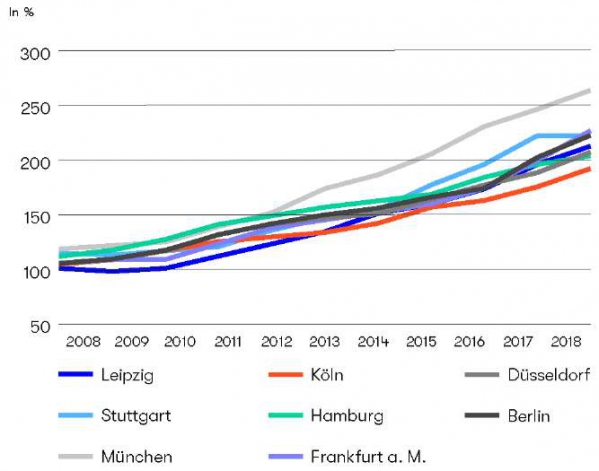

Beibehaltung und Ausweitung der Wettbewerbsposition im deutschen Wohnimmobilienentwicklungssektor mit fortlaufendem Fokus auf die wichtigsten Ballungsräume in Deutschland

Die ausschließliche Konzentration von Instone Real Estate auf moderne städtische Wohnimmobilien im mittleren und gehobenen Preissegment sowie deren Standort in den wichtigsten Ballungsräumen und anderen prosperierenden mittelgroßen Städten in Deutschland war in der Vergangenheit ein wichtiger Faktor für den Erfolg des Unternehmens. Regional gesehen hat Instone Real Estate die attraktiven Wachstumsmärkte in Deutschland (Nordrhein-Westfalen und Rhein-Main-Gebiet, Baden-Württemberg und Bayern, Sachsen sowie Norddeutschland) im Visier, um die sich vier Regionalleiter und sieben Zweigniederlassungen kümmern.

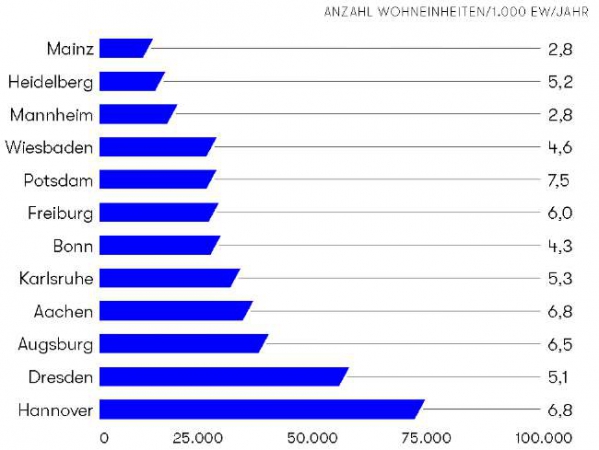

Instone Real Estate plant, seinen Fokus auf die städtischen Wachstumsregionen Deutschlands (Berlin, Bonn, Köln, Düsseldorf, Frankfurt am Main, Hamburg, Leipzig, München und Stuttgart) sowie auf weitere prosperierende mittelgroße Städte (Aachen, Augsburg, Dresden, Freiburg, Hannover, Heidelberg, Karlsruhe, Mainz, Mannheim, Potsdam, Ulm und Wiesbaden) beizubehalten und die Präsenz an diesen Standorten weiter zu stärken. Diese Ballungsräume und prosperierenden mittelgroßen Städte stehen für starkes demografisches Wachstum, das durch den Urbanisierungstrend, eine nachhaltige Zusammensetzung der Haushalte und eine regional diversifizierte wirtschaftliche Struktur weiter verstärkt wird.

Zusätzlich zu den vorgenannten Kernmärkten prüft Instone Real Estate folgende attraktive Gebiete mit hoher Nachfrage und plant Investments zu tätigen, falls sich profitable Möglichkeiten ergeben: Baden-Baden, Erfurt, Ingolstadt, Halle, Kiel, Nürnberg, das RheinMain-Gebiet um Frankfurt herum, Regensburg, das westliche Ruhrgebiet und Würzburg.

Bei der Vermarktung der Wohnimmobilien setzt Instone Real Estate auf eine diversifizierte Vermarktungsstrategie unter Einbeziehung aller relevanten Anlegerklassen. Kern der Vermarktungsstrategie ist der Verkauf an private Eigennutzer im Einzelvertrieb. Darüber hinaus setzt Instone Real Estate in seiner Vermarkungsstrategie auch auf Vermarktung an private Kapitalanleger sowie institutionelle Investoren. Dabei nutzt der Instone-Konzern jeweils abhängig vom Projekt verschiedene Vertriebsorganisationen (Makler, Strukturvertrieb und Direktansprache).

Fokus auf Grundstücke und Immobilien ohne genehmigten Flächennutzungs- oder Bebauungsplan zum Akquisitionszeitpunkt zur Entwicklung als Wohnimmobilien

Die Akquisitionsstrategie von Instone Real Estate besteht darin, attraktive Margen aus Projektentwicklungen zu erwirtschaften, ohne dabei unverhältnismäßige Risiken einzugehen. Zu diesem Zweck konzentriert sich Instone Real Estate hauptsächlich auf den Erwerb von Grundstücken oder Immobilien ohne Flächennutzungspläne oder Plangenehmigungen für Zwecke der Wohnbauentwicklung. Instone Real Estate ist der Auffassung, dass solche Grundstücke oder Immobilien typischerweise ein höheres Wertschöpfungspotenzial bieten und weniger wettbewerbsintensiv sind als Grundstücke oder Immobilien mit vollständig genehmigtem Flächennutzungsplan und genehmigter Planung. Zur Steuerung des aufsichtsrechtlichen Entwicklungsrisikos stützt sich Instone Real Estate auf sein Know-how und seine Erfahrungen, damit sichergestellt ist, dass alle offenen Planungsfragen auch im Detail bekannt sind, und erwirbt nur Grundstücke oder Immobilien, wenn Instone Real Estate es für wahrscheinlich hält, dass die erforderlichen Plangenehmigungen in angemessener Zeit erteilt werden – in der Regel nach Vorabgesprächen mit der vor Ort zuständigen Baubehörde. Somit investiert Instone Real Estate nicht in ein Grundstück, wenn Instone Real Estate nicht der Auffassung ist, dass der Bebauungsplan und die Planungsgenehmigungen im entsprechenden Zeitrahmen vorliegen werden (keine Grundstücksspekulation). Instone Real Estate kann in der Vergangenheit auf große Erfolge bei der Entwicklung von Grundstücken und Immobilien ohne Bebauungsplan und Planungsgenehmigungen für eine Wohnbebauung im Akquisitionszeitpunkt zurückblicken.

Instone Real Estate plant in Übereinstimmung mit seinen Akquisitionskriterien, fortlaufend Chancen für die Akquisition von Grundstücken oder Immobilien in den wichtigsten deutschen Ballungsräumen zu identifizieren und bleibt zu diesem Zweck über seine acht Standorte nahe an den lokalen Märkten. Der Fokus liegt auf den Immobilienmärkten in den wichtigsten deutschen Metropolen, wobei auch andere große und liquide Märkte ins Auge gefasst werden, die für Privatanleger und institutionelle Investoren von Interesse sein könnten.

Neben der Rohergebnismarge als finanzielles Kriterium und der Gewissheit, in angemessener Zeit Baurecht zu erhalten, können sich die Akquisitionskriterien abhänig von der Region und dem individuellen Projekt unterscheiden. Entsprechend verschieden können auch die Strategien sein. Generell fokussiert sich Instone Real Estate auf Projekte mit einer höheren Komplexität, bei denen das Unternehmen das Netzwerk seiner regionalen Niederlassungen, kombiniert mit der Branchen-Expertise seiner Mitarbeiter, und seine hohe Wertschöpfungstiefe gewinnbringend einsetzen kann.

STEUERUNGSSYSTEM DES INSTONE-KONZERNS

Die Ziele, ein nachhaltiges Wachstum bei weiterhin attraktiven Projektmargen zu erreichen und eine erfolgreiche Steuerung der Unternehmensaktivitäten zu gewährleisten, werden durch das interne Steuerungssystem von Instone Real Estate unterstützt.

Durchgängig systemtechnisch gestützte Planungs-, Reporting- und Controlling-Prozesse bilden das Fundament, aus dem Wachstumschancen und der notwendige Handlungsbedarf transparent abgeleitet werden können. Dies ist ein wichtiger Erfolgsbaustein, um die Wettbewerbsposition von Instone Real Estate weiter zu stärken.

Die interne Unternehmenssteuerung baut insbesondere auf folgenden Elementen auf:

| ― |

Integratives Managementinformationssystem, |

| ― |

Datenbankgestütztes Projekt-Controlling, |

| ― |

Strukturiertes Besprechungswesen, |

| ― |

Finanz- und immobilienwirtschaftliche Kennzahlen. |

Integratives Managementinformationssystem

Das integrative Managementinformationssystem (MIS) unterstützt alle Managementebenen in den Planungs- und Entscheidungsprozessen. Ein wesentlicher Bestandteil ist die „bottom-up“-basierte Businessplanung, in der die immobilienspezifischen Einflussfaktoren in eine finanzwirtschaftliche Sichtweise überführt werden.

Das Berichtswesen zur Darstellung der wesentlichen Entwicklungen im Hinblick auf die immobilienwirtschaftlichen und finanzwirtschaftlichen Kennzahlen, ergänzt um eine Betrachtung der wesentlichen Projektmeilensteine und der Liquiditätsentwicklung, wird monatlich erstellt.

Datenbankgestütztes Projekt-Controlling

Im Rahmen des Projekt-Controllings setzt Instone Real Estate auf ein datenbankgestütztes Planungs- und Reportingsystem, das komplett in die weitere Systemlandschaft integriert ist. Dieses unterstützt die einzelnen Prozessschritte zur monatlichen Erstellung und Aktualisierung von Projektprognosen. Darüber hinaus dient es als zentrale Datenbasis sowohl für die operative Ebene als auch für das übergeordnete Unternehmens-Controlling. Potenziale, aber auch Handlungsbedarfe, resultierend aus den aktualisierten Projektprognosen, können somit tool-gestützt und frühzeitig erkannt werden.

Strukturiertes Besprechungswesen

Der zielgerichtete Informationsaustausch von den Projektteams bis zur Vorstandsebene ist fester Bestandteil des Steuerungssystems von Instone Real Estate. Dazu gehören unter anderem die monatlich stattfindenden Projektteam- und Ergebnisgespräche in den Niederlassungen sowie die Gespräche zum Stand der Projekte mit dem Vorstand.

FINANZ- UND IMMOBILIENWIRTSCHAFTLICHE KENNZAHLEN

Wichtige Steuerungskennzahlen

Zur Steuerung unseres nachhaltigen wirtschaftlichen Erfolgs nutzen wir zum einen die ergebnisbasierten Kennzahlen (Key Performance Indicators, KPIs) bereingter Umsatz, bereingte Rohergebnismarge und bereinigtes Ergebnis vor Zinsen und Steuern (Earnings Before Interest and Taxes, EBIT) als finanzielle Leistungsindikatoren sowie die immobilienwirtschaftliche Kennzahl Vermarktungsvolumen als nicht finazieller Leistungsindikator.

Durch die Anwendung des IFRS 151und der damit verbundenen zeitraumbezogenen Erlösrealisierung stellt der bereinigte Umsatz eine hinreichende Kennzahl zur Bewertung der Unternehmensleistung dar, sodass eine zusätzliche Betrachtung der Gesamtleistung entfällt.

1 IFRS (International Financial Reporting Standards) „Erlöse aus Verträgen mit Kunden“.

Die Hinzunahme der Kennzahl bereinigte Rohergebnismarge legt einen stärkeren Fokus auf die Ertragskraft der Projekte.

Da das EBT durch die Schwankungen im Finanzergebnis stark beeinflusst ist, wird es zur Konzentration auf das Ergebnis der betrieblichen Tätigkeit, durch das bereinigte EBIT als wesentliche Kennzahl ersetzt.

Die immobilienwirtschaftliche Kennzahl Neugenehmigungsvolumen wird zukünftig keine Steuerungskennzahl für den Instone-Konzern mehr darstellen, da eine Prognose der Neugenehmigungen aufgrund der starken Abhängigkeit von externen Einflüssen nicht erfolgen kann.

Bereinigter Umsatz, bereinigte Rohergebnismarge und bereinigtes EBIT

Zentrale Größe für die Leistungserbringung im Instone-Konzern ist der um die Effekte aus Kaufpreisallokationen bereinigte Umsatz.

Die bereinigte Rohergebnismarge dient zur Steuerung und Analyse des projektbasierten Unternehmenserfolgs und wird ermittelt aus den Umsatzerlösen abzüglich des Materialaufwands, der Bestandsveränderungen, indirekten Vertriebskosten sowie aktivierten Zinsen jedoch ohne Berücksichtigung von Effekten aus Kaufpreisallokationen. Die bereinigte Rohergebnismarge spiegelt das operative Ergebnis nach Abzug aller direkt den Projekten zugerechneten externen Kosten wieder.

Das bereinigte EBIT leitet sich aus dem bereinigten Rohergebnis ab und entspricht dem operativen Ergebnis vor Zinsen und Steuern, jedoch zusätzlich bereinigt um Effekte aus Kaufpreisallokationen sowie gegebenenfalls um Einmal- und Sondereffekte.

Vermarktungsvolumen

Das Vermarktungsvolumen umfasst sämtliche vertriebsbezogene Transaktionen wie notariell beurkundete Immobilienkaufverträge, Einzelaufträge von Kunden sowie Mieteinnahmen.

Weitere wichtige Kennzahlen

Darüber hinaus verwendet die Geschäftsleitung von Instone Real Estate zur Analyse und Berichterstattung folgende Kennzahlen

Aktuelles Verkaufsangebot

Das aktuelle Verkaufsangebot errechnet sich aus den unverkauften Wohneinheiten von Projekten mit bereits erfolgtem Vertriebsbeginn.

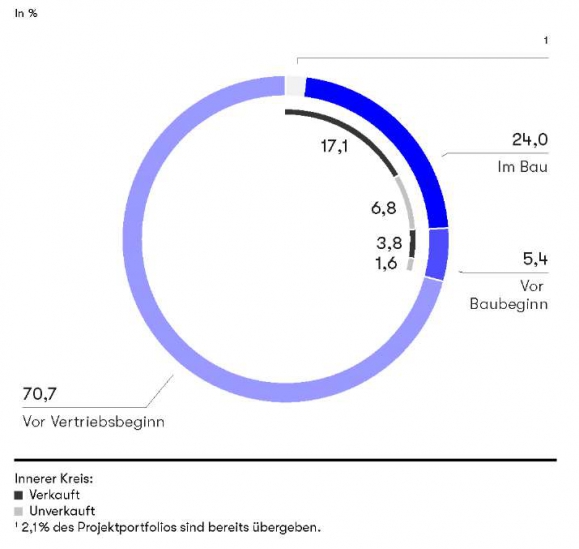

Projektportfolio

Der Projektportfoliowert zum Stichtag ergibt sich aus dem erwarteten Gesamterlösvolumen aller im Portfolio aufgeführten Projekte. Instone Real Estate unterteilt sein Projektportfolio je nach Entwicklungsstadium in drei verschiedene Gruppen. Bei Projekten mit dem Status „vor Vertriebsstart“ ist das jeweilige Grundstück entweder angekauft oder gesichert, es ist aber noch keine Vertriebsfreigabe und damit auch kein Vermarktungsbeginn erfolgt. Mit Vertriebsfreigabe und Vermarktungsbeginn gehen die Projekte über in den Status „vor Baubeginn“. Projekte mit erfolgtem Baubeginn tragen bis zur vollständigen Übergabe den Status „im Bau“.

Neugenehmigungsvolumen

Das Neugenehmigungsvolumen spiegelt den Erfolg der Gesellschaft bei der Akquisition von neuen Grundstücken und Entwicklungsprojekten. Die mit dem Neugenehmigungsvolumen verbundenen internen Genehmigungen beruhen auf gesicherten Grundstückszugriffen.

Projekt-Rohergebnis und Projekt-Rohergebnismarge

Das Projekt-Rohergebnis setzt sich zusammen aus den in die Umsatzerlöse der Gewinn- und Verlustrechnung wirkenden Projekterlöse, reduziert um den relevanten, externen Projektaufwand.

Das Verhältnis von Projekt-Rohergebnis zu den Gesamtverkaufserlösen des Projekts ergibt die Projekt-Rohergebnismarge.

Die Berechnung der Projekt-Rohergebnisse einer Periode korrespondiert mit dem aus der Gewinn- und Verlustrechnung abgeleiteten bereinigten Rohergebnis.

NACHHALTIGKEIT

FAIR UND VERANTWORTUNGSVOLL HANDELN

Für Instone Real Estate bildet ein faires und verantwortungsvolles Handeln gegenüber Mitarbeitern, Kunden, Investoren, Geschäftspartnern sowie der Öffentlichkeit die Basis für ein nachhaltig erfolgreiches Unternehmen.

Prinzipien und Werte, die im Code of Conduct zusammengefasst sind, untermauern das unternehmerische Handeln der Instone Real Estate. Wir legen Wert auf eine vertrauensvolle und anhaltende Zusammenarbeit mit unseren Partnern sowie auf die beiderseitige Einhaltung von Verträgen und Verpflichtungen.