HANSAINVEST Hanseatische Investment-GmbH

Hamburg

Jahresbericht des offenen inländischen Publikums-AIF (Gemischte Sondervermögen) DBC Basic Return

DBC Basic Return

Tätigkeitsbericht

01.12.2020 bis 30.11.2021

Marktentwicklung

Das abgelaufene Geschäftsjahr 1. Dezember 2020 bis zum 30. November 2021 war weiter vom COVID 19 Erreger geprägt. Die Aktienmärkte setzten Ihre Erholung fort und bereits im Januar 2021 erreichte der deutsche Aktienindex DAX wieder die Stände vor dem Corona Crash im Februar und März 2020. Letztendlich verzeichnete der DAX im Geschäftsjahr eine Wertentwicklung von 12,87%, der amerikanische S&P500 sogar 26,55%. Hauptreiber dafür war in erster Linie die weltweite Konjunkturerholung der Volkswirtschaften nach dem extremen Einbruch aufgrund der Corona Pandemie. Trotz erster Signale der FED die zukünftige Geldpolitik straffer zu führen, verblieben die Zinsen insbesondere in Europa auf niedrigem Niveau. So bewegte sich die Rendite der 10-jährigen Bundesanleihe innerhalb des Geschäftsjahres von -0,6% auf ca. -0,3%. Berücksichtigt man die massiv angestiegene Inflation stieg der reale Kaufkraftverlust für Investoren in deutschen Staatspapieren nochmals deutlich an. Zu keinen Überraschungen führten die Wahlen in Deutschland. Ein Regierungswechsel war frühzeitig prognostiziert worden und von den Märkten ohne große Aufregung zur Kenntnis genommen worden.

Tätigkeitsbericht

1. Anlageziel und Anlageergebnis im Berichtzeitraum

Das Ziel der Anlagepolitik des Sondervermögens ist ein moderater Wertzuwachs mit möglichst geringen Schwankungen. Zur Verwirklichung dieses Ziels wird die Gesellschaft das gesamte mögliche Anlagespektrum nutzen und auch in strukturierten Produkten wie z.B. Zertifikate investieren. Der DBC Basic Return ist ein defensiv ausgerichteter, aktiv gemanagter vermögensverwaltender Fonds. Seit Juli 2013 sind aufgrund gesetzlicher Bestimmungen keine neuen Investments in die Assetklasse offener Immobilienfonds für bisherige gemischte Sondervermögen zulässig.

Der Fonds verzeichnete im Berichtzeitraum eine Wertentwicklung von 6,87%. Die Wertentwicklung 3 Jahre beträgt 15,27%.

2. Anlagepolitik im Berichtszeitraum

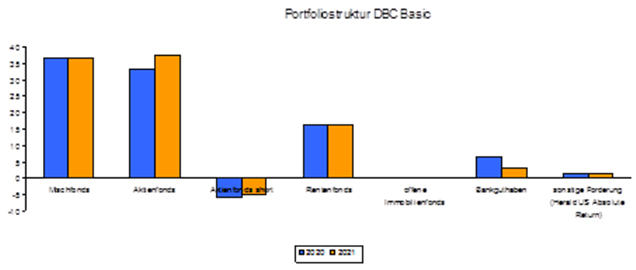

Größte Assetklasse im Fonds waren zum Geschäftsjahresende Aktienfonds (überwiegend ETFs auf Aktienindices) mit ca. 42,6% (davon ca.4,9% short). Gemischte Fonds betrugen unverändert ca. 36,6% des Fondsvolumens. Das restliche Volumen verteilte sich auf Rentenfonds (ca. 16,4%), offene Immobilienfonds (kleiner 0,1%) und Bankguthaben von ca.3,2%, sowie einer Forderung gegenüber einem Hedgefonds von ca. 1,5%. Die Differenz zu 100% in Höhe von ca. 0,3% erklärt sich im Wesentlichen durch die Abgrenzung der Verwaltungsvergütung und Performance Fee.

Die diesem Finanzprodukt zugrunde liegenden Investitionen berücksichtigen nicht die EU Kriterien für ökologisch nachhaltige Wirtschaftsaktivitäten. Der Fonds ist damit gemäß Artikel 6 der Verordnung (EU) 2019/2088 zu qualifizieren.

3. Wesentliche Risiken im Betrachtungszeitraum

| Vorteile | Risiken | ||||||||||||||||||||||||||||

|

|

Erhöhte Schwankungen des Anteilspreises

Trotz sorgfältigster Analyse ist die Wertentwicklung der Fondsanteile unvermeidbaren, von Zeit zu Zeit auch deutlich erhöhten, Preisschwankungen unterworfen, die als Begleiterscheinung des Investierens gesehen werden müssen. Ausgeprägte Preisschwankungen treten auch dann auf, obwohl sich die Ertragslage und die Zukunftsaussichten der Unternehmen, in die investiert wurde, nicht verändert hat. Auslöser solcher Kursturbulenzen waren in der Vergangenheit häufig Konjunkturängste, einer restriktiveren Geldpolitik der Notenbanken oder exogenen Schocks.

Konzentrationsrisiko

Risiken können entstehen, wenn eine starke Konzentration der Anlagen auf wenige Vermögensgegenstande erfolgt. Dann ist das Sondervermögen von der Entwicklung dieser Vermögensgegenstände besonders stark abhängig.

Bonitätsrisiko

Die Verschlechterung der Zahlungsfähigkeit oder gar der Konkurs eines Emittenten können einen mindestens teilweisen Verlust des Vermögens bedeuten. Auch bei sorgfältiger Auswahl der Wertpapiere kann nicht ausgeschlossen werden, dass Verluste durch Vermögensverfall von Emittenten eintreten.

Währungsrisiko

Die Vermögenswerte des Sondervermögens können in anderen Währungen als der Fondswährung angelegt sein. Fällt der Wert dieser Währung gegenüber der Fondswährung, so reduziert sich der Wert solcher Anlagen und somit auch der Wert des Fondsvermögens. Darüber hinaus können sich indirekte Währungsrisiken ergeben. International aufgestellte Unternehmen sind mehr oder weniger stark von der Wechselkursentwicklung beeinflusst, was sich auch auf die Kursentwicklung der vom Unternehmen begebenen Wertpapiere auswirken kann.

Zinsänderungsrisiko

Der Nettoinventarwert des Fonds wird von Zinsschwankungen beeinflusst. Steigt das Zinsniveau, kann der Kurswert einzelner Wertpapiere erheblich sinken. Dies gilt in erhöhtem Maße, soweit das Vermögen auch verzinsliche Wertpapiere mit sehr langer Restlaufzeit hält.

Liquiditätsrisiko

Der Fonds investiert den überwiegenden Teil seines Vermögens in Zielfonds. Die Liquidität des Sondervermögens kann eingeschränkt werden, sofern z.B. für die Zielfonds die Rücknahme der Anteilscheine ausgesetzt werden sollte. Das Risiko soll durch eine breite Streuung an Zielfonds sowie eine angemessene Gewichtung eingegrenzt werden. Der Anteil der offenen Immobilienfonds, deren Rücknahme aktuell ausgesetzt ist, beläuft sich auf 0,08% des Wertes des Sondervermögens.

Geldwertrisiko

Die Inflation kann den Wert der Anlagen des Vermögens mindern. Die Kaufkraft des investierten Kapitals sinkt, wenn die Inflationsrate höher ist als der Ertrag, den die Anlagen erwirtschaften.

Operationelle Risiken

Unter operationellen Risiken wird die Gefahr von Verlusten verstanden, die durch die Unangemessenheit oder das Versagen von internen Verfahren, Menschen und Systemen oder durch externe Ereignisse verursacht werden. Beim operationellen Risiko differenziert die Gesellschaft zwischen technischen Risiken, Personalrisiken, Produktrisiken und Rechtsrisiken sowie Risiken aus Kunden- und Geschäftsbeziehungen und hat hierzu u.a. die folgenden Vorkehrungen getroffen:

Ex ante und ex post Kontrollen sind Bestandteil des Orderprozesses.

Rechts- und Personalrisiken werden durch Rechtsberatung und Schulungen der Mitarbeiter minimiert.

Darüber hinaus werden Geschäfte in Finanzinstrumenten ausschließlich über kompetente und erfahrene Kontrahenten abgeschlossen. Die Verwahrung der Finanzinstrumente erfolgt durch eine etablierte Verwahrstelle mit guter Bonität.

Die Ordnungsmäßigkeit der für das Sondervermögen relevanten Aktivitäten und Prozesse wird regelmäßig durch die Interne Revision überwacht.

Sonstige Risiken

Die Ausbreitung der Atemwegserkrankung COVID-19 hat weltweit zu massiven Einschnitten in das öffentliche Leben mit erheblichen Folgen u.a. für die Wirtschaft und deren Unternehmen geführt. In diesem Zusammenhang kam es zu hohen Kursschwankungen an den Kapitalmärkten. Die weiteren Auswirkungen von COVID-19 auf die Realwirtschaft bzw. die Finanzmärkte sind auch weiterhin mit Unsicherheiten behaftet.

Seit dem 24.2.2022 führt Russland Krieg gegen die Ukraine („Russland-Ukraine-Krieg“). Aufgrund des für die Fondsrechnungslegung maßgeblichen Stichtagsprinzips hat dieser Konflikt keine Auswirkungen auf Ansatz und Bewertung der Vermögensgegenstände zum Abschlussstichtag des Sondervermögens.

Die Folgen des Russland-Ukraine-Krieges auf Volkswirtschaften und Kapitalmärkte lassen sich derzeit noch nicht abschätzen. Die Börsen sind infolge des Konfliktes von einer deutlich höheren Volatilität geprägt. Es kann nicht ausgeschlossen werden, dass die mit den Investitionen dieses Fonds verbundenen Risiken sich verstärken und negativ auf die weitere Entwicklung des Fonds auswirken.

4. Struktur der Portfolios im Hinblick auf die Anlageziele

Die Struktur des Sondervermögens hat sich im Vergleich zum Vorjahr nicht wesentlich geändert. Indirekten Anlagen in Aktien-, Renten- und Mischfondsfonds sind weiterhin wesentlicher Bestandteil der Strategie. Der prozentuale Anstieg der Assetklasse Aktien, ist im Wesentlichen auf stärkere Kurssteigerungen dieser Anlageklasse gegenüber den anderen Anlagen zurückzuführen.

Die sich im Bestand des Sondervermögens befindlichen Positionen werden im Jahresbericht aufgeführt.

5. Erläuterung der wesentlichen Quellen des Veräußerungsergebnisses

Realisierte Verluste waren nicht relevant und beliefen sich auf EUR 17,03. Realisierte Gewinne wurden in Höhe von EUR 1.007,34 generiert. Die realisierten Gewinne und Verluste resultieren aus Devisengeschäften.

Die im abgelaufenen Geschäftsjahr abgeschlossenen Geschäfte sowie die sich im Bestand des Sondervermögens befindlichen Finanzinstrumente werden im Jahresbericht ausgewiesen.

6. Wesentliche Veränderungen im Berichtszeitraum

Während des Berichtszeitraums gab es keinen Portfoliomanager-Wechsel.

7. Sonstige wesentliche Ereignisse im Berichtszeitraum

Keine

8. Performance

Im abgelaufenen Geschäftsjahr verzeichnete der Fonds eine Wertentwicklung von 6,87%.

Vermögensübersicht zum 30.11.2021

| Fondsvermögen: EUR | 7.147.274,04 | (6.786.724,94) |

| Umlaufende Anteile: | 112.672 | (114.287) |

Vermögensaufteilung in TEUR/%

| Kurswert in Fondswährung |

% des Fonds- vermögens |

% des Fondsvermögens per 30.11.2020 |

|

| I. Vermögensgegenstände | |||

| 1. Sonstige Wertpapiere | 6.840 | 95,71 | ( 92,35 ) |

| 2. Bankguthaben | 232 | 3,24 | ( 6,45 ) |

| 3. Sonstige Vermögensgegenstände | 107 | 1,50 | ( 1,58 ) |

| II. Verbindlichkeiten | -32 | -0,45 | ( -0,38 ) |

| III. Fondsvermögen | 7.147 | 100,00 |

Vermögensaufstellung zum 30.11.2021

| Gattungsbezeichnung ISIN Markt |

Stücke bzw. Anteile bzw. Whg. in 1.000 |

Bestand 30.11.2021 |

Käufe/ Zugänge |

Verkäufe/ Abgänge |

Kurs | Kurswert in EUR |

% des Fonds- vermögens |

|

| im Berichtszeitraum | ||||||||

| Investmentanteile | ||||||||

| KVG-eigene Investmentanteile | ||||||||

| TBF SPECIAL INCOME EUR I DE000A1JRQC3 |

ANT | 4.950 | 0 | 0 | EUR | 121,440000 | 601.128,00 | 8,41 |

| Gruppenfremde Investmentanteile | ||||||||

| ComStage – MDAX UCITS ETF Inhaber-Anteile I o.N. LU1033693638 |

ANT | 9.915 | 0 | 0 | EUR | 30,380000 | 301.217,70 | 4,21 |

| ComStage-SDAX UCITS ETF I LU0603942888 |

ANT | 2.275 | 0 | 0 | EUR | 142,040000 | 323.141,00 | 4,52 |

| db x-tr.SHORTDAX DAILY ETF LU0292106241 |

ANT | 25.000 | 0 | 0 | EUR | 14,086000 | 352.150,00 | 4,93 |

| Falcon Fd-F.Insur.Link.Strate. Inhaber-Anteile I EUR o.N. LU0524670394 |

ANT | 1.970 | 0 | 0 | EUR | 126,800000 | 249.796,00 | 3,49 |

| Frankfurter Aktienfonds für Stiftungen DE000A0M8HD2 |

ANT | 5.700 | 0 | 0 | EUR | 152,280000 | 867.996,00 | 12,14 |

| HERALD(LUX)-US Abs. Ret. EO Nam. Ant. I Cap. LU0350637061 |

ANT | 990 | 0 | 0 | EUR | 0,000001 | 0,00 | 0,00 |

| Invesco Fds-Invesco Gl.Inc.Fd Actions Nom. Z Acc. EUR o.N. LU1701679026 |

ANT | 64.450 | 0 | 0 | EUR | 12,238400 | 788.764,88 | 11,04 |

| Kapital Plus Inhaber-Anteile I (EUR) DE0009797613 |

ANT | 585 | 0 | 0 | EUR | 1.296,250000 | 758.306,25 | 10,61 |

| Lyxor 1-Lyxor 1 TecDAX UCI.ETF I DE000ETF9082 |

ANT | 7.300 | 0 | 0 | EUR | 29,710000 | 216.883,00 | 3,03 |

| Lyxor Core DAX (DR) UCITS ETF I LU0378438732 |

ANT | 2.000 | 0 | 0 | EUR | 129,560000 | 259.120,00 | 3,63 |

| Nordea 1-Stable Return Fund Actions Nom. AI-EUR o.N. LU1009762938 |

ANT | 25.000 | 0 | 0 | EUR | 18,760000 | 469.000,00 | 6,56 |

| UBS(L)Bd-Convert Global (EUR) Act.Nom.(EUR hedged)Q-acc o.N. LU0358423738 |

ANT | 3.750 | 0 | 0 | EUR | 245,420000 | 920.325,00 | 12,88 |

| ComStage ETF-MSCI World TRN I LU0392494562 |

ANT | 7.070 | 0 | 0 | USD | 88,680000 | 556.488,35 | 7,79 |

| Lyxor MSCI Emerg.Mkts U.ETF Inhaber-Anteile I o.N. LU0635178014 |

ANT | 3.600 | 0 | 0 | USD | 53,485000 | 170.901,34 | 2,39 |

| Summe der Investmentanteile | EUR | 6.835.217,52 | 95,63 | |||||

| Anteile an Immobilien-Sondervermögen | ||||||||

| Gruppenfremde Immobilien-Investmentanteile | ||||||||

| AXA Immoselect DE0009846451 |

ANT | 6.000 | 0 | 0 | EUR | 0,220000 | 1.320,00 | 0,02 |

| TMW Immobilien Weltfonds DE000A0DJ328 |

ANT | 9.200 | 0 | 0 | EUR | 0,460000 | 4.232,00 | 0,06 |

| Summe der Anteile an Immobilien-Investmentanteilen | EUR | 5.552,00 | 0,08 | |||||

| Summe Wertpapiervermögen | EUR | 6.840.769,52 | 95,71 | |||||

| Bankguthaben | ||||||||

| EUR – Guthaben bei: | ||||||||

| Verwahrstelle: Hauck & Aufhäuser Privatbankiers AG | EUR | 212.516,68 | 212.516,68 | 2,97 | ||||

| Guthaben in Nicht-EU/EWR-Währungen: | ||||||||

| Verwahrstelle: Hauck & Aufhäuser Privatbankiers AG | USD | 21.723,46 | 19.281,46 | 0,27 | ||||

| Summe der Bankguthaben | EUR | 231.798,14 | 3,24 | |||||

| Sonstige Vermögensgegenstände | ||||||||

| Sonstige Ansprüche | EUR | 106.951,86 | 106.951,86 | 1,50 | ||||

| Summe sonstige Vermögensgegenstände | EUR | 106.951,86 | 1,50 | |||||

| Sonstige Verbindlichkeiten 1) | EUR | -32.245,48 | EUR | -32.245,48 | -0,45 | |||

| Fondsvermögen | EUR | 7.147.274,04 | 100 2) | |||||

| Anteilwert | EUR | 63,43 | ||||||

| Umlaufende Anteile | STK | 112.672 | ||||||

1) noch nicht abgeführte Prüfungskosten, Veröffentlichungskosten, Performance Fee, Verwahrstellenvergütung, Verwaltungsvergütung

2) Durch Rundung der Prozent-Anteile bei der Berechnung können geringfügige Rundungsdifferenzen entstanden sein.

Abwicklung von Transaktionen durch verbundene Unternehmen. Der Anteil der Transaktionen, die im Berichtszeitraum für Rechnung des Sondervermögens über Broker ausgeführt wurden, die verbundene Unternehmen und Personen sind, betrug 0,00%. Ihr Umfang belief sich hierbei auf insgesamt 0,00 EUR.

Wertpapierkurse bzw. Marktsätze

Die Vermögensgegenstände des Sondervermögens sind auf Grundlage der zuletzt festgestellten Kurse/Marktsätze bewertet.

Devisenkurse (in Mengennotiz) per 30.11.2021

| US-Dollar | USD | 1,126650 | = 1 Euro (EUR) |

Während des Berichtszeitraumes abgeschlossene Geschäfte, soweit sie nicht mehr in der Vermögensaufstellung erscheinen

Käufe und Verkäufe in Wertpapieren, Investmentanteilen und Schuldscheindarlehen (Marktzuordnung zum Berichtsstichtag)

| Gattungsbezeichnung | ISIN | Stücke bzw. Anteile bzw. Whg. in 1.000 |

Käufe/ Zugänge |

Verkäufe/ Abgänge |

Volumen in 1.000 |

| Fehlanzeige |

Ertrags- und Aufwandsrechnung (inkl. Ertrags- und Aufwandsausgleich)

für den Zeitraum vom 01. Dezember 2020 bis 30. November 2021

| I. Erträge | |||

| 1. Zinsen aus Liquiditätsanlagen im Inland | EUR | -2.389,18 | |

| davon negative Habenzinsen | EUR | -2.389,18 | |

| 2. Erträge aus Investmentanteilen | EUR | 45.992,39 | |

| 3. Sonstige Erträge | EUR | 260,87 | |

| Summe der Erträge | EUR | 43.864,08 | |

| II. Aufwendungen | |||

| 1. Verwaltungsvergütung | |||

| a) fix | EUR | -125.764,86 | |

| b) performanceabhängig | EUR | -14.247,67 | |

| 2. Verwahrstellenvergütung | EUR | -3.375,33 | |

| 3. Prüfungs- und Veröffentlichungskosten | EUR | -7.583,75 | |

| 4. Sonstige Aufwendungen | EUR | -2.586,30 | |

| 5. Aufwandsausgleich | EUR | 1.715,52 | |

| Summe der Aufwendungen | EUR | -151.842,39 | |

| III. Ordentlicher Nettoertrag | EUR | -107.978,31 | |

| IV. Veräußerungsgeschäfte | |||

| 1. Realisierte Gewinne | EUR | 1.007,34 | |

| 2. Realisierte Verluste | EUR | -17,03 | |

| Ergebnis aus Veräußerungsgeschäften | EUR | 990,31 | |

| V. Realisiertes Ergebnis des Geschäftsjahres | EUR | -106.988,00 | |

| 1. Nettoveränderung der nicht realisierten Gewinne | EUR | 657.704,11 | |

| 2. Nettoveränderung der nicht realisierten Verluste | EUR | -84.221,71 | |

| VI. Nicht realisiertes Ergebnis des Geschäftsjahres | EUR | 573.482,40 | |

| VII. Ergebnis des Geschäftsjahres | EUR | 466.494,40 |

Entwicklung des Sondervermögens

| 2021 | ||||

| I. Wert des Sondervermögens am Beginn des Geschäftsjahres | EUR | 6.786.724,94 | ||

| 1. Ausschüttung für das Vorjahr/Steuerabschlag für das Vorjahr | EUR | -3.298,53 | ||

| 2. Mittelzufluss / -abfluss (netto) | EUR | -101.603,77 | ||

| a) Mittelzuflüsse aus Anteilschein-Verkäufen: | EUR | 49.777,90 | ||

| b) Mittelabflüsse aus Anteilschein-Rücknahmen: | EUR | -151.381,67 | ||

| 3. Ertragsausgleich/Aufwandsausgleich | EUR | -1.043,00 | ||

| 4. Ergebnis des Geschäftsjahres | EUR | 466.494,40 | ||

| davon nicht realisierte Gewinne: | EUR | 657.704,11 | ||

| davon nicht realisierte Verluste: | EUR | -84.221,71 | ||

| II. Wert des Sondervermögens am Ende des Geschäftsjahres | EUR | 7.147.274,04 |

Verwendung der Erträge des Sondervermögens

Berechnung der Ausschüttung

| insgesamt | je Anteil | ||

| I. Für die Ausschüttung verfügbar | |||

| 1. Vortrag aus dem Vorjahr | EUR | 849.845,87 | 7,54 |

| 2. Realisiertes Ergebnis des Geschäftsjahres | EUR | -106.988,00 | -0,95 |

| 3. Zuführung aus dem Sondervermögen 3) | EUR | 17,03 | 0,00 |

| II. Nicht für die Ausschüttung verwendet | |||

| 1. Der Wiederanlage zugeführt | EUR | 0,00 | 0,00 |

| 2. Vortrag auf neue Rechnung | EUR | -742.874,90 | -6,59 |

| III. Gesamtausschüttung | EUR | 0,00 | 0,00 |

| 1. Endausschüttung | |||

| a) Barausschüttung | EUR | 0,00 | 0,00 |

3) Die Zuführung aus dem Sondervermögen resultiert aus der Berücksichtigung von realisierten Verlusten (für die Ausschüttung notwendig wäre eine Zuführung i.H.v. EUR 0,00)

Vergleichende Übersicht über die letzten drei Geschäftsjahre

| Geschäftsjahr | Fondsvermögen am Ende des Geschäftsjahres |

Anteilwert | ||

| 2018 | EUR | 6.369.490,46 | EUR | 55,24 |

| 2019 | EUR | 6.712.690,88 | EUR | 58,74 |

| 2020 | EUR | 6.786.724,94 | EUR | 59,38 |

| 2021 | EUR | 7.147.274,04 | EUR | 63,43 |

Anhang gem. § 7 Nr. 9 KARBV

Angaben nach der Derivateverordnung

| Das durch Derivate erzielte zugrundeliegende Exposure | EUR | 0,00 |

Der Wert ergibt sich unter Berücksichtigung von Netting- und Hedgingeffekten, der zugrundeliegenden Derivate im Sondervermögen

Die Vertragspartner der Derivate-Geschäfte

Fehlanzeige

| Bestand der Wertpapiere am Fondsvermögen (in %) | 95,71 |

| Bestand der Derivate am Fondsvermögen (in %) | 0,00 |

Die Auslastung der Obergrenze für das Marktrisikopotential wurde für dieses Sondervermögen gemäß der Derivateverordnung nach dem qualifizierten Ansatz anhand eines Vergleichsvermögens ermittelt.

Angaben nach dem qualifizierten Ansatz

Potenzieller Risikobetrag für das Marktrisiko gem. § 37 Abs. 4 DerivateV

| kleinster potenzieller Risikobetrag | 0,57 % |

| größter potenzieller Risikobetrag | 1,53 % |

| durchschnittlicher potenzieller Risikobetrag | 0,98 % |

Risikomodell, das gemäß § 10 DerivateV verwendet wurde

Full-Monte-Carlo

Parameter, die gemäß § 11 DerivateV verwendet wurden

99% Konfidenzintervall, 1 Tag Haltedauer bei einem effektiven historischen Beobachtungszeitraum von einem Jahr

Im Geschäftsjahr erreichter durchschnittlicher Umfang des Leverage durch Derivategeschäfte

| Mittelwert | 0,99 |

Zusammensetzung des Vergleichsvermögens § 37 Abs. 5 DerivateV

| JP Morgan GBI Global Bond Index in EUR | 50,00 % |

| MSCI – World Index | 50,00 % |

Sonstige Angaben

| Anteilwert | EUR | 63,43 |

| Umlaufende Anteile | STK | 112.672 |

Angabe zu den Verfahren zur Bewertung der Vermögensgegenstände

Der Anteilwert wird durch die HANSAINVEST Hanseatische Investment-GmbH ermittelt. Die Bewertung von Vermögenswerten, die an einer Börse zum Handel zugelassen bzw. in einen anderen organisierten Markt einbezogen sind, erfolgt zu den handelbaren Schlusskursen des vorhergehenden Börsentages gem. § 27 KARBV. Investmentanteile werden zu den letzten veröffentlichten Rücknahmepreisen angesetzt.

Vermögenswerte, die weder an einer Börse zugelassen noch in einen organisierten Markt einbezogen sind oder für die ein handelbarer Kurs nicht verfügbar ist, werden mit von anerkannten Kursversorgern zur Verfügung gestellten Kursen bewertet. Sollten die ermittelten Kurse nicht belastbar sein, wird auf den mit geeigneten Bewertungsmodellen ermittelten Verkehrswert abgestellt (§ 28 KARBV).

Die bezogenen Kurse werden täglich durch die Kapitalverwaltungsgesellschaft auf Vollständigkeit und Plausibilität geprüft.

Bankguthaben und Festgelder werden mit dem Nominalbetrag und Verbindlichkeiten zum Rückzahlungsbetrag bewertet. Die Bewertung der sonstigen Vermögensgegenstände erfolgt zu ihrem Markt- bzw. Nominalbetrag.

Angaben zur Transparenz sowie zur Gesamtkostenquote

| Gesamtkostenquote | 2,68 % |

Die Gesamtkostenquote drückt sämtliche vom Sondervermögen im Jahresverlauf getragenen Kosten und Zahlungen (ohne Transaktionskosten) im Verhältnis zum durchschnittlichen Nettoinventarwert des Sondervermögens aus, sowie die laufenden Kosten (in Form der veröffentlichen Gesamtkostenquote) der zum Geschäftsjahresende des Sondervermögens im Bestand befindlichen Zielfonds im Verhältnis zum Nettoinventarwert des Sondervermögens am Geschäftsjahresende.

| Transaktionskosten | EUR | 0,00 |

Summe der Nebenkosten des Erwerbs (Anschaffungsnebenkosten) und der Kosten der Veräußerung der Vermögensgegenstände.

| Erfolgsabhängige Vergütung in % des durchschnittlichen Nettoinventarwertes | 0,20 % |

An die Verwaltungsgesellschaft oder Dritte gezahlte Pauschalvergütungen

Im abgelaufenen Geschäftsjahr wurden keine Pauschalvergütungen gezahlt.

Die KVG erhält keine Rückvergütungen der aus dem Sondervermögen an die Verwahrstelle und an Dritte geleisteten Vergütung und Aufwandserstattungen.

Die KVG gewährt keine sogenannte Vermittlungsfolgeprovision an Vermittler in wesentlichem Umfang aus der von dem Sondervermögen an sie geleisteten Vergütung.

Verwaltungsvergütungssatz für im Sondervermögen gehaltene Investmentanteile

Die Verwaltungsvergütung für KVG- und Gruppeneigene Investmentanteile beträgt:

| TBF SPECIAL INCOME EUR I | 0,5600 % |

Die Verwaltungsvergütung für Gruppenfremde Investmentanteile beträgt:

| AXA Immoselect | 0,6000 % |

| TMW Immobilien Weltfonds | 0,7500 % |

| ComStage – MDAX UCITS ETF Inhaber-Anteile I o.N. | 0,3000 % |

| ComStage-SDAX UCITS ETF I | 0,7000 % |

| db x-tr.SHORTDAX DAILY ETF | 0,4000 % |

| Falcon Fd-F.Insur.Link.Strate. Inhaber-Anteile I EUR o.N. | 2,0000 % |

| Frankfurter Aktienfonds für Stiftungen | 1,0000 % |

| HERALD(LUX)-US Abs. Ret. EO Nam. Ant. I Cap. | 2,0000 % |

| Invesco Fds-Invesco Gl.Inc.Fd Actions Nom. Z Acc. EUR o.N. | 0,6200 % |

| Kapital Plus Inhaber-Anteile I (EUR) | 0,6400 % |

| Lyxor 1-Lyxor 1 TecDAX UCI.ETF I | 0,4000 % |

| Lyxor Core DAX (DR) UCITS ETF I | 0,1200 % |

| Nordea 1-Stable Return Fund Actions Nom. AI-EUR o.N. | 0,8500 % |

| UBS(L)Bd-Convert Global (EUR) Act.Nom.(EUR hedged)Q-acc o.N. | 0,7200 % |

| ComStage ETF-MSCI World TRN I | 0,4000 % |

| Lyxor MSCI Emerg.Mkts U.ETF Inhaber-Anteile I o.N. | 0,2500 % |

Ausgabeaufschläge oder Rücknahmeabschläge wurden nicht berechnet.

Wesentliche sonstige Erträge und sonstige Aufwendungen:

Wesentliche sonstige Erträge: EUR 260,87 Erträge aus der Auflösung von Rückstellungen

Wesentliche sonstige Aufwendungen: EUR 1.284,69 Depotgebühren; EUR 1.210,86 Kosten Marktrisikomessung

Sonstige Informationen

Die Ermittlung der Nettoveränderung der nicht realisierten Gewinne und Verluste erfolgt dadurch, dass in jedem Geschäftsjahr die in den Anteilspreis einfließenden Wertansätze der Vermögensgegenstände mit den jeweiligen historischen Anschaffungskosten verglichen werden, die Höhe der positiven Differenzen in die Summe der nicht realisierten Gewinne einfließen, die Höhe der negativen Differenzen in die Summe der nicht realisierten Verluste einfließen und aus dem Vergleich der Summenpositionen zum Ende des Geschäftsjahres mit den Summenpositionen zum Anfang des Geschäftsjahres die Nettoveränderungen ermittelt werden.

Angaben zur Mitarbeitervergütung der HANSAINVEST Hanseatische Investment-GmbH (KVG) für das Geschäftsjahr 2020

| Gesamtsumme der im abgelaufenen Wirtschaftsjahr der KVG gezahlten Mitarbeitervergütung (inkl. Geschäftsführer): | EUR | 16.990.377,86 |

| davon fix: | EUR | 13.478.569,31 |

| davon variabel: | EUR | 3.511.808,55 |

| Zahl der Mitarbeiter der KVG inkl. Geschäftsführer (Durchschnitt): 225 | ||

| Gesamtsumme der im abgelaufenen Wirtschaftsjahr 2020 der KVG gezahlten Vergütung an Risktaker: | EUR | 1.231.250,20 |

| davon Führungskräfte: | EUR | 1.231.250,20 |

| davon andere Risktaker: | EUR | 0,00 |

Die Angaben zur Mitarbeitervergütung beziehen sich auf den Zeitraum 1. Januar bis 31. Dezember 2020 und betreffen ausschließlich die in diesem Zeitraum bei der Gesellschaft beschäftigten Mitarbeiter.

Angaben zur Mitarbeitervergütung im Auslagerungsfall für das Geschäftsjahr 2020 (Dr. Bauer & Co. Vermögensmanagement GmbH)

Die KVG zahlt keine direkten Vergütungen an Mitarbeiter des Auslagerungsunternehmens.

Das Auslagerungsunternehmen hat folgende Informationen selbst veröffentlicht (im elektronischen Bundesanzeiger veröffentlichter Jahresabschluss):

| Gesamtsumme der im abgelaufenen Wirtschaftsjahr des Auslagerungsunternehmens gezahlten Mitarbeitervergütung: | TEUR | 1.391 |

| davon feste Vergütung: | TEUR | 0 |

| davon variable Vergütung: | TEUR | 0 |

| Direkt aus dem Fonds gezahlte Vergütungen: | TEUR | 0 |

| Zahl der Mitarbeiter des Auslagerungsunternehmens: | 15 |

Angaben zu wesentlichen Änderungen gem. § 101 Abs. 3 Nr. 3 KAGB

Keine Änderung im Berichtszeitraum

Zusätzliche Informationen

Prozentualer Anteil der schwer liquidierbaren Vermögensgegenstände für die besondere Regelungen gelten 0,00 %

Angaben zu neuen Regelungen zum Liquiditätsmanagement gem. § 300 Abs. 1 Nr. 2 KAGB

Keine Änderung im Berichtszeitraum

Angaben zum Risikoprofil nach § 300 Abs. 1 Nr. 3 KAGB

Die Anlage in diesen Investmentfonds birgt neben Chancen auf Wertsteigerungen auch Verlustrisiken. Den folgenden Risiken können die Anlagen im Fonds ausgesetzt sein:

Marktrisiko, Zinsrisiko, Kontrahentenrisiko, Konzentrationsrisiko, Derivaterisiko, Liquiditätsrisiko und Währungsrisiko.

Die angegebenen Risiken werden mit Hilfe geeigneter Risikomanagementsysteme überwacht und mit Hilfe eines Limitsystems gesteuert. Weitergehende Informationen sind im Tätigkeitsbericht des Fonds zu finden.

Des Weiteren unterliegt der Fonds dem Kapitalanlagegesetzbuch und dem Investmentsteuergesetz. Mögliche (steuer)rechtliche Änderungen können sich positiv aber auch negativ auf den Fonds auswirken.

Angaben zur Änderung des max. Umfangs des Leverage § 300 Abs. 2 Nr. 1 KAGB

Keine Änderungen im Berichtszeitraum.

| Leverage-Umfang nach Bruttomethode bezüglich ursprünglich festgelegtem Höchstmaß | 5,00 |

| tatsächlicher Leverage-Umfang nach Bruttomethode | 0,94 |

| Leverage-Umfang nach Commitmentmethode bezüglich ursprünglich festgelegtem Höchstmaß | 3,00 |

| tatsächlicher Leverage-Umfang nach Commitmentmethode | 0,94 |

Hamburg, 07. März 2022

HANSAINVEST

Hanseatische Investment-GmbH

Geschäftsführung

Dr. Jörg W. Stotz

Ludger Wibbeke

Vermerk des unabhängigen Abschlussprüfers

An die HANSAINVEST Hanseatische Investment-GmbH, Hamburg

Prüfungsurteil

Wir haben den Jahresbericht des Sondervermögens DBC Basic Return – bestehend aus dem Tätigkeitsbericht für das Geschäftsjahr vom 1. Dezember 2020 bis zum 30. November 2021, der Vermögensübersicht und der Vermögensaufstellung zum 30. November 2021, der Ertrags- und Aufwandsrechnung, der Verwendungsrechnung, der Entwicklungsrechnung für das Geschäftsjahr vom 1. Dezember 2020 bis zum 30. November 2021, sowie der vergleichenden Übersicht über die letzten drei Geschäftsjahre, der Aufstellung der während des Berichtszeitraums abgeschlossenen Geschäfte, soweit diese nicht mehr Gegenstand der Vermögensaufstellung sind, und dem Anhang – geprüft.

Nach unserer Beurteilung aufgrund der bei der Prüfung gewonnenen Erkenntnisse entspricht der beigefügte Jahresbericht in allen wesentlichen Belangen den Vorschriften des deutschen Kapitalanlagegesetzbuchs (KAGB) und den einschlägigen europäischen Verordnungen und ermöglicht es unter Beachtung dieser Vorschriften, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen.

Grundlage für das Prüfungsurteil

Wir haben unsere Prüfung des Jahresberichts in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführt. Unsere Verantwortung nach diesen Vorschriften und Grundsätzen ist im Abschnitt „Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts“ unseres Vermerks weitergehend beschrieben. Wir sind von der HANSAINVEST Hanseatische Investment-GmbH unabhängig in Übereinstimmung mit den deutschen handelsrechtlichen und berufsrechtlichen Vorschriften und haben unsere sonstigen deutschen Berufspflichten in Übereinstimmung mit diesen Anforderungen erfüllt. Wir sind der Auffassung, dass die von uns erlangten Prüfungsnachweise ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zum Jahresbericht zu dienen.

Verantwortung der gesetzlichen Vertreter für den Jahresbericht

Die gesetzlichen Vertreter der HANSAINVEST Hanseatische Investment-GmbH sind verantwortlich für die Aufstellung des Jahresberichts, der den Vorschriften des deutschen KAGB und den einschlägigen europäischen Verordnungen in allen wesentlichen Belangen entspricht und dafür, dass der Jahresbericht es unter Beachtung dieser Vorschriften ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. Ferner sind die gesetzlichen Vertreter verantwortlich für die internen Kontrollen, die sie in Übereinstimmung mit diesen Vorschriften als notwendig bestimmt haben, um die Aufstellung des Jahresberichts zu ermöglichen, der frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist.

Bei der Aufstellung des Jahresberichts sind die gesetzlichen Vertreter dafür verantwortlich, Ereignisse, Entscheidungen und Faktoren, welche die weitere Entwicklung des Investmentvermögens wesentlich beeinflussen können, in die Berichterstattung einzubeziehen. Das bedeutet u.a., dass die gesetzlichen Vertreter bei der Aufstellung des Jahresberichts die Fortführung des Sondervermögens durch die HANSAINVEST Hanseatische Investment-GmbH zu beurteilen haben und die Verantwortung haben, Sachverhalte im Zusammenhang mit der Fortführung des Sondervermögens, sofern einschlägig, anzugeben.

Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts

Unsere Zielsetzung ist, hinreichende Sicherheit darüber zu erlangen, ob der Jahresbericht als Ganzes frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist, sowie einen Vermerk zu erteilen, der unser Prüfungsurteil zum Jahresbericht beinhaltet.

Hinreichende Sicherheit ist ein hohes Maß an Sicherheit, aber keine Garantie dafür, dass eine in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführte Prüfung eine wesentliche falsche Darstellung stets aufdeckt. Falsche Darstellungen können aus Verstößen oder Unrichtigkeiten resultieren und werden als wesentlich angesehen, wenn vernünftigerweise erwartet werden könnte, dass sie einzeln oder insgesamt die auf der Grundlage dieses Jahresberichts getroffenen wirtschaftlichen Entscheidungen von Adressaten beeinflussen.

Während der Prüfung üben wir pflichtgemäßes Ermessen aus und bewahren eine kritische Grundhaltung. Darüber hinaus

| ― |

identifizieren und beurteilen wir die Risiken wesentlicher – beabsichtigter oder unbeabsichtigter – falscher Darstellungen im Jahresbericht, planen und führen Prüfungshandlungen als Reaktion auf diese Risiken durch sowie erlangen Prüfungsnachweise, die ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zu dienen. Das Risiko, dass wesentliche falsche Darstellungen nicht aufgedeckt werden, ist bei Verstößen höher als bei Unrichtigkeiten, da Verstöße betrügerisches Zusammenwirken, Fälschungen, beabsichtigte Unvollständigkeiten, irreführende Darstellungen bzw. das Außerkraftsetzen interner Kontrollen beinhalten können. |

| ― |

gewinnen wir ein Verständnis von dem für die Prüfung des Jahresberichts relevanten internen Kontrollsystem, um Prüfungshandlungen zu planen, die unter den gegebenen Umständen angemessen sind, jedoch nicht mit dem Ziel, ein Prüfungsurteil zur Wirksamkeit dieses Systems der HANSAINVEST Hanseatische Investment-GmbH abzugeben. |

| ― |

beurteilen wir die Angemessenheit der von den gesetzlichen Vertretern der HANSAINVEST Hanseatische Investment-GmbH bei der Aufstellung des Jahresberichts angewandten Rechnungslegungsmethoden sowie die Vertretbarkeit der von den gesetzlichen Vertretern dargestellten geschätzten Werte und damit zusammenhängenden Angaben. |

| ― |

ziehen wir Schlussfolgerungen auf der Grundlage erlangter Prüfungsnachweise, ob eine wesentliche Unsicherheit im Zusammenhang mit Ereignissen oder Gegebenheiten besteht, die bedeutsame Zweifel an der Fortführung des Sondervermögens durch die HANSAINVEST Hanseatische Investment-GmbH aufwerfen können. Falls wir zu dem Schluss kommen, dass eine wesentliche Unsicherheit besteht, sind wir verpflichtet, im Vermerk auf die dazugehörigen Angaben im Jahresbericht aufmerksam zu machen oder, falls diese Angaben unangemessen sind, unser Prüfungsurteil zu modifizieren. Wir ziehen unsere Schlussfolgerungen auf der Grundlage der bis zum Datum unseres Vermerks erlangten Prüfungsnachweise. Zukünftige Ereignisse oder Gegebenheiten können jedoch dazu führen, dass das Sondervermögen durch die HANSAINVEST Hanseatische Investment-GmbH nicht fortgeführt wird. |

| ― |

beurteilen wir die Gesamtdarstellung, den Aufbau und den Inhalt des Jahresberichts, einschließlich der Angaben sowie ob der Jahresbericht die zugrunde liegenden Geschäftsvorfälle und Ereignisse so darstellt, dass der Jahresbericht es unter Beachtung der Vorschriften des deutschen KAGB und der einschlägigen europäischen Verordnungen ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. |

Wir erörtern mit den für die Überwachung Verantwortlichen u.a. den geplanten Umfang und die Zeitplanung der Prüfung sowie bedeutsame Prüfungsfeststellungen, einschließlich etwaiger Mängel im internen Kontrollsystem, die wir während unserer Prüfung feststellen.

Hamburg, den 8. März 2022

KPMG AG Wirtschaftsprüfungsgesellschaft

Werner, Wirtschaftsprüfer

Lüning, Wirtschaftsprüfer

Kommentar hinterlassen