Jahresbericht für das Investmentvermögen gemäß der OGAW-Richtlinie KIRIX Substitution Plus

Tätigkeitsbericht KIRIX Substitution Plus für den Zeitraum 01.10.2017 bis 30.09.2018

Anlageziel und Anlageergebnis im Berichtszeitraum

Ziel des Fonds ist die Erzielung von jährlich ausschüttbaren Erträgen.

Die Anlagephilosophie basiert auf einer Kombination verschiedener Anlagesegmente (Dividende, Übernahme und Übernahme-Erwartung). Dabei kann in Aktien von Gesellschaften investiert werden, die bereits einem Beherrschungs- und Gewinnabführungsvertrag (Garantiedividende und Andienungsrecht) unterliegen. Ergänzend sollen liquide internationale Dividendentitel erworben werden.

Die Aktienauswahl erfolgt diskretionär anhand der nachfolgend beschriebenen Strategie. Die Anlagestrategie des Fonds beinhaltet einen aktiven Managementprozess. Dies bedeutet, dass der Fondsmanager die für den Fonds zu erwerbenden Vermögensgegenstände auf Basis eines festgelegten Investitionsprozesses aktiv identifiziert, im eigenen Ermessen auswählt und nicht passiv einen Referenzindex nachbildet. Grundlage des Investitionsprozesses ist ein etablierter Research Prozess, bei dem der Fondsmanager potentiell interessante Unternehmen, Regionen, Staaten oder Wirtschaftszweige insbesondere auf Basis von Datenbankanalysen, Unternehmensberichten, Wirtschaftsprognosen, öffentlich verfügbaren Informationen und persönlichen Eindrücken und Gesprächen analysiert. Nach Durchführung dieses Prozesses entscheidet der Fondsmanager unter Beachtung der gesetzlichen Vorgaben und Anlagebedingungen über den Kauf und Verkauf des konkreten Vermögensgegenstandes.

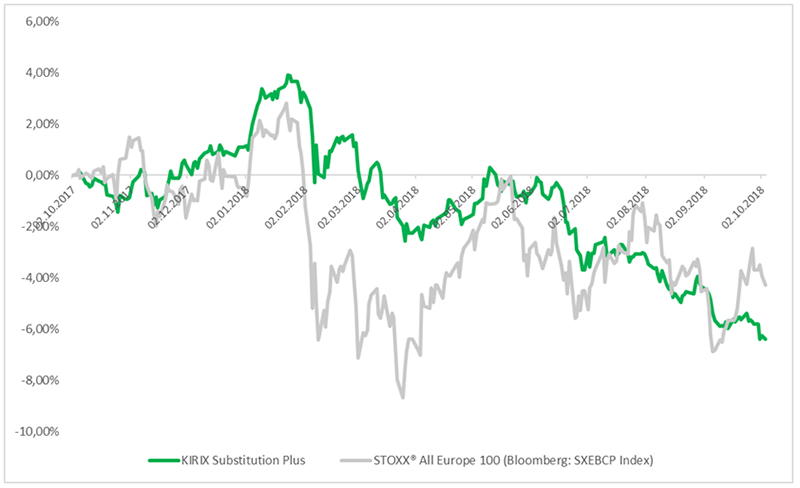

Der Fonds bildet keinen Index ab, und seine Anlagestrategie beruht auch nicht auf der Nachbildung der Entwicklung eines oder mehrerer Indizes. Die Anlagestrategie orientiert sich vielmehr an einem festgelegten Vergleichsmaßstab, nämlich dem STOXX ® All Europe 100 Index, wobei versucht wird, dessen Wertentwicklung zu übertreffen. Das Portfoliomanagement kann daher durch aktive Über- und Untergewichtung einzelner Werte auf Basis aktueller Kapitalmarkteinschätzungen wesentlich sowohl positiv als auch negativ von diesem Vergleichsmaßstab abweichen. Darüber hinaus sind Investitionen in Vermögensgegenstände, die nicht Bestandteil des Vergleichsmaßstabs sind, jederzeit möglich.

Da die Vermögensgegenstände des Fonds bzw. ihre Gewichtung von den Titeln, die Bestandteil des Vergleichsmaßstabs sind, abweichen können, kann auch die Wertentwicklung des Fonds von der Wertentwicklung des Vergleichsmaßstabs abweichen. Gründe für An- oder Verkauf können hierbei insbesondere eine veränderte Einschätzung der zukünftigen Unternehmensentwicklung, die aktuelle Markt- oder Nachrichtenlage, die regionalen, globalen oder branchenspezifischen Konjunktur- und Wachstumsprognosen und die zum Zeitpunkt der Entscheidung bestehende Risikotragfähigkeit oder Liquidationslage des Fonds sein. Im Rahmen des Investitionsprozesses werden auch die mit dem An- oder Verkauf verbundenen möglichen Risiken berücksichtigt. Risiken können hierbei eingegangen werden, wenn der Fondsmanager das Verhältnis zwischen Chance und Risiko positiv einschätzt.

Die maximalen Anlagegrenzen für die jeweiligen Vermögensgegenstände sind entsprechend der Besonderen Anlagebedingungen wie folgt ausgestaltet:

Aktien und Aktien gleichwertige Papiere: mindestens 51 %

Verzinsliche Wertpapiere (auch Zertifikate): maximal 49 %

Bankguthaben maximal 49 %

Geldmarktinstrumente maximal 49 %

Investmentanteile maximal 49 %

Im Berichtszeitraum vom 01. Oktober 2017 bis zum 30. September 2018 erzielte der Fonds einen Wertzuwachs von -5,32 % je Anteil (nach BVI-Methode). Sein Vergleichsindex STOXX® All Europe 100 verlor im selben Zeitraum 3,70% zu, so dass ein Minderertrag von 2,11% gegenüber dem Index erzielt wurde.

Anlagepolitik im Berichtszeitraum

Im abgelaufenen Berichtszeitraum konnte der KIRIX Herkules Portfolio keine dem Vergleichsindex entsprechende Performance erzielen.

Die Aktienmärkte waren wohl selten so gespalten zwischen dem Abschneiden der US Aktienindizes und den anderen Weltbörsen. So büßte der DAX in den ersten drei Quartalen des laufenden Jahres rund fünf Prozent ein, der Dow Jones Index hingegen legte mehr als sechs Prozent zu. Eine ähnlich hohe Kursdiskrepanz zwischen den Aktienleitindizes in Deutschland und den USA war zuletzt in den Jahren 2002 und 2011 zu beobachten. Die schlechtere Kursentwicklung in diesem Jahr ist allerdings nicht nur beim DAX zu beobachten, sondern auch bei allen anderen großen europäischen Aktienindizes. Auch in China und den Emerging Marktes haben die Kurse im Berichtszeitraum deutlich an Boden verloren.

Nur die US-Aktienindizes notieren 2018 im grünen Bereich. Eine wahrscheinliche Begründung für die gute Entwicklung an den US-Märkten ist die gute Branchenkonjunktur vor allem in den US-Schlüsselsektoren wie Technologie, Banken und Erdöl. Zusätzlich wurde der breite US-Markt in diesem Jahr durch die Steuersenkungen der Trump-Administration angeschoben, was den Aktienmärkten ein überdurchschnittliches Gewinnplus bescherte. Weder dieser starke fiskalische Stimulus noch die hohe Qualität an Einzeltiteln ist derzeit in Europa zu finden, weshalb die Börsen der alten Welt den USA hinterherlaufen.

Das starke Abfallen der Kursentwicklung in Europa (und im DAX) wurzelt jedoch nicht ausschließlich in den USA. Hierzulande hat eine Vielzahl der Unternehmen für Enttäuschungen gesorgt, vor allem Banken und die Automobilindustrie nebst Zulieferern. Messbar ist dies an der Entwicklung der Gewinnerwartungen der Analysten. Diese wurden mitunter deutlich verfehlt.

Der Anteil deutscher Aktien lag am Bewertungsstichtag 30. September 2018 bei über 80% des Fondsvolumens. Investitionsschwerpunkte waren Werte, die entweder ein Übernahmepotenzial besitzen oder die bereits einem Beherrschungs- und Gewinnabführungsvertrag (Garantiedividende und Andienungsrecht) unterliegen. Ergänzt wurde das Portfolio durch liquide europäische Aktien mit nachhaltig hoher Dividendenrendite, vornehmlich aus den Bereichen der Post- und Finanzdienstleistungen.

Im schwierigen Umfeld für deutsche bzw. europäische Aktien im Berichtszeitraum hatte das Portfoliomanagement neben den allgemeinen Marktgegebenheiten mit unerwartetem Gegenwind aus den eigentlich „defensiven“ Unternehmen mit Beherrschungs- und Gewinnabführungsvertrag zu kämpfen. Mittelabflüsse durch Fondsmanagerabgänge, Strategiewechsel und Fondsschließungen von Wettbewerbern belasteten eine Vielzahl unserer allokierten Werte.

Fundamental hat sich die Situation der Unternehmen nicht unbedingt verschlechtert, wie das Beispiel der Homag Aktie zeigt. Der Kurs gab alleine im September um über 10% nach. Dabei investiert der zur Dürr-Gruppe gehörende Maschinenbauer kräftig in ein neues Werk in Polen, um dem rekordhohen Auftragsvolumen nachzukommen.

VW ist im Juni 2018 vom OLG München auferlegt worden, den verbleibenden MAN-Aktionären, und damit auch den Anteilsinhabern des KIRIX Substitution Plus, eine Barabfindung von 90,29 Euro pro Aktie sowie einen jährlichen Ausgleich von 5,10 Euro zu bezahlen. Die ursprünglichen Beträge betrugen 80,89 Euro pro Aktie bzw. 3,07 Euro pro Aktie. Nach erfolgter Zahlung der erhöhten Dividende hat VW die außerordentliche Kündigung des seit dem 26.04.2013 bestehenden BuG-Vertrages mit MAN mit Wirkung zum 01.01.2019 verkündet. Grund war die „signifikanten Erhöhung des jährlich zu zahlenden Ausgleichs“. Im September haben wir nach Abwägung aller Handlungsalternativen beschlossen, unsere Gesamtposition MAN zur Abfindung einzureichen.

Ebenfalls verkauft bzw. angedient haben wir Diebold Nixdorf, denn nach den erschreckend schlechten Quartalszahlen im Juni 2018 waren die Befürchtungen groß, dass der US-Mutterkonzern Diebold einen Insolvenzantrag stellen muss. Kursturbulenzen gab es auch bei Linde aufgrund des unerwarteten Widerstands der US-Kartellbehörden, die die Fusion von Linde und Praxair in Gefahr brachte. Äußerst erfreulich verlief dagegen das Engagement in der französischen Euler-Hermes Versicherung, die kurz nach unserem Erwerb vom Großaktionär Allianz komplett übernommen wurde und mit einem ordentlichen Kursaufschlag angedient werden konnte.

Einzelne Wertpapiere lagen bei maximal 5% des Fondsvermögens, die Investitionen erfolgen in der Regel gleichgewichtet, was im Verlauf des Jahres automatisch zu einer Übergewichtung von Werten mit starkem Momentum und zu einer Untergewichtung von Werten mit schwächerer Kursentwicklung führte. Derivative Instrumente wurden zu keinem Zeitpunkt eingesetzt.

Veräußerungsergebnis

Das Ergebnis aus Veräußerungsgeschäften für den KIRIX Substitution Plus betrug für den Berichtszeitraum -77.787,00 Euro. Veräußerungsgewinnen von 270.625,41 Euro standen Veräußerungsverluste von 348.412,41 Euro gegenüber.

Das Ergebnis wurde im Wesentlichen durch die Veräußerung von Aktien beeinflusst.

Risikoanalyse

Adressenausfallrisiken:

Adressenausfallrisiken bestanden hinsichtlich der gewählten Unternehmen.

Marktpreisrisiken:

Marktpreisrisiken des Investmentvermögens resultierten aus Kursbewegungen der gewählten Aktien.

Zinsänderungsrisiken:

Aufgrund der Investitionen, 95% des Fondsvermögens waren in Aktien, Aktienfonds und Kontoguthaben investiert, sind allenfalls geringe Zinsänderungsrisiken vorhanden.

Währungsrisiken:

Das Fondsvermögen war im Berichtszeitraum zu rund 97 % in Euro-denominierte Werte investiert. Aus diesem Grund sind die Währungsrisiken als eher gering einzustufen. Sollte sich die Investitionsquote in Währungen außerhalb des Euro-Raums erhöhen, werden diese Risiken nicht durch Devisentermingeschäfte abgesichert.

Operationelle Risiken:

Operationelle Risiken waren im Berichtszeitraum nicht zu verzeichnen.

Liquiditätsrisiken:

Nach Einschätzung des Portfoliomanagements sind nicht alle im Fonds befindlichen Titel hochliquide, täglich handelbar und damit zeitnah zu veräußern. Gerade im sogenannten Small-Cap Sektor (Marktkapitalisierung der Aktiengattung unter 250 Mio. Euro) und in Gattungen mit geringem Streubesitz, wie er sich typischerweise bei Aktien mit Beherrschungs- und Gewinnabführungsvertrag darstellt, sind erhebliche Teile des Fondsvermögens investiert. Es kann daher einige Börsentage dauern, bis die betroffenen Positionen veräußert sind.

Sonstige Hinweise

Die mit der Verwaltung des Investmentvermögens betraute Kapitalverwaltungsgesellschaft ist die HANSAINVEST Hanseatische Investment-GmbH.

Das Portfoliomanagement für den KIRIX Substitution Plus ist an die KIRIX Vermögensverwaltung AG ausgelagert.

Weitere für den Anleger wesentliche Ereignisse, insbesondere Schadenfälle oder Verletzungen der Anlagegrenzen, haben sich nicht ergeben.

Vermögensübersicht zum 30.09.2018

| Fondsvermögen: EUR | 19.873.220,31 | (19.143.008,75) |

| Umlaufende Anteile: | 418.510 | (369.085) |

Vermögensaufteilung in TEUR/%

| Kurswert in Fondswährung |

% des Fonds- vermögens |

||

| I. Vermögensgegenstände | |||

| 1. Aktien | 16.431 | 82,68 | (87,67) |

| 2. Anleihen | 617 | 3,11 | (3,34) |

| 3. Andere Wertpapiere | 546 | 2,75 | (3,65) |

| 4. Sonstige Forderungswertpapiere | 321 | 1,62 | (2,34) |

| 5. Sonstige Wertpapiere | 488 | 2,46 | (0,00) |

| 6. Bankguthaben | 1.476 | 7,43 | (3,04) |

| 7. Sonstige Vermögensgegenstände | 20 | 0,10 | (0,11) |

| II. Verbindlichkeiten | -26 | -0,13 | (-0,15) |

| III. Fondsvermögen | 19.873 | 100,00 |

(Angaben in Klammern per 30.09.2017)

Vermögensaufstellung zum 30.09.2018

| Gattungsbezeichnung ISIN Markt |

Stücke bzw. Anteile bzw. Whg. in 1.000 |

Bestand 30.09.2018 |

Käufe/ Zugänge |

Verkäufe/ Abgänge |

Kurs | Kurswert in EUR |

% des Fonds- vermögens |

|

| im Berichtszeitraum | ||||||||

| Börsengehandelte Wertpapiere | ||||||||

| Aktien | ||||||||

| Aareal Bank DE0005408116 |

STK | 13.500 | 0 | 0 | EUR | 36,890000 | 498.015,00 | 2,51 |

| AMADEUS FIRE AG Inhaber-Aktien o.N. DE0005093108 |

STK | 6.000 | 0 | 0 | EUR | 98,300000 | 589.800,00 | 2,97 |

| bpost BE0974268972 |

STK | 20.000 | 0 | 0 | EUR | 13,900000 | 278.000,00 | 1,40 |

| comdirect bank DE0005428007 |

STK | 60.000 | 20.000 | 0 | EUR | 11,180000 | 670.800,00 | 3,38 |

| DMG MORI DE0005878003 |

STK | 16.000 | 1.000 | 0 | EUR | 44,650000 | 714.400,00 | 3,59 |

| Eisen- und Hüttenwerke AG Inhaber-Aktien o.N. DE0005658009 |

STK | 10.000 | 10.000 | 0 | EUR | 23,000000 | 230.000,00 | 1,16 |

| EUROKAI DE0005706535 |

STK | 10.000 | 0 | 0 | EUR | 35,300000 | 353.000,00 | 1,78 |

| EUWAX DE0005660104 |

STK | 9.000 | 2.400 | 0 | EUR | 71,500000 | 643.500,00 | 3,24 |

| freenet DE000A0Z2ZZ5 |

STK | 20.000 | 0 | 0 | EUR | 20,870000 | 417.400,00 | 2,10 |

| GAG Immobilien DE0005863534 |

STK | 9.500 | 0 | 0 | EUR | 74,000000 | 703.000,00 | 3,54 |

| innogy SE Inhaber-Aktien o.N. DE000A2AADD2 |

STK | 20.000 | 20.000 | 0 | EUR | 38,470000 | 769.400,00 | 3,87 |

| Leifheit AG DE0006464506 |

STK | 16.000 | 0 | 0 | EUR | 18,340000 | 293.440,00 | 1,48 |

| MAN DE0005937007 |

STK | 3.500 | 0 | 3.500 | EUR | 93,550000 | 327.425,00 | 1,65 |

| Noratis AG Inhaber-Aktien o.N. DE000A2E4MK4 |

STK | 13.000 | 20.000 | 7.000 | EUR | 24,800000 | 322.400,00 | 1,62 |

| Pfeiffer Vacuum Technology DE0006916604 |

STK | 4.000 | 0 | 1.000 | EUR | 126,900000 | 507.600,00 | 2,55 |

| Rhön-Klinikum DE0007042301 |

STK | 25.000 | 0 | 0 | EUR | 22,140000 | 553.500,00 | 2,79 |

| STO DE0007274136 |

STK | 2.000 | 0 | 0 | EUR | 92,000000 | 184.000,00 | 0,93 |

| Syzygy DE0005104806 |

STK | 50.000 | 50.000 | 0 | EUR | 9,260000 | 463.000,00 | 2,33 |

| Talanx AG DE000TLX1005 |

STK | 10.000 | 0 | 0 | EUR | 33,620000 | 336.200,00 | 1,69 |

| Banque Cantonale Vaudoise CH0015251710 |

STK | 1.000 | 0 | 0 | CHF | 733,000000 | 643.631,73 | 3,24 |

| Homag Group AG DE0005297204 |

STK | 14.000 | 1.000 | 0 | EUR | 51,600000 | 722.400,00 | 3,64 |

| Kabel Deutschland Holding DE000KD88880 |

STK | 5.000 | 1.000 | 0 | EUR | 107,000000 | 535.000,00 | 2,69 |

| McKesson Europe DE000CLS1001 |

STK | 25.000 | 0 | 0 | EUR | 26,200000 | 655.000,00 | 3,30 |

| Pulsion Medical Systems SE DE0005487904 |

STK | 25.000 | 0 | 0 | EUR | 22,000000 | 550.000,00 | 2,77 |

| Verzinsliche Wertpapiere | ||||||||

| 5,000000000% VTG Finance S.A. EO-FLR Nts 2015(20/UND.) Reg.S XS1172297696 |

EUR | 600 | 0 | 0 | % | 102,875000 | 617.250,00 | 3,11 |

| Sonstige Forderungswertpapiere | ||||||||

| Drägerwerk Genußscheine Ser.D DE0005550719 |

STK | 1.003 | 0 | 0 | EUR | 320,000000 | 320.960,00 | 1,62 |

| Andere Wertpapiere | ||||||||

| HAMBORNER REIT DE0006013006 |

STK | 60.000 | 0 | 0 | EUR | 9,100000 | 546.000,00 | 2,75 |

| Summe der börsengehandelten Wertpapiere | EUR | 13.445.121,73 | 67,65 | |||||

| An organisierten Märkten zugelassene oder in diese einbezogene Wertpapiere | ||||||||

| Aktien | ||||||||

| 7C Solarparken DE000A11QW68 |

STK | 100.000 | 100.000 | 0 | EUR | 2,630000 | 263.000,00 | 1,32 |

| AGROB Immobilien AG Inhaber-Stammaktien o.N. DE0005019004 |

STK | 28.375 | 28.375 | 0 | EUR | 20,400000 | 578.850,00 | 2,91 |

| All for One Steeb AG DE0005110001 |

STK | 10.000 | 0 | 0 | EUR | 59,600000 | 596.000,00 | 3,00 |

| Deutsche Börse DE0005810055 |

STK | 7.000 | 0 | 0 | EUR | 117,300000 | 821.100,00 | 4,13 |

| Joyou DE000A0WMLD8 |

STK | 35.000 | 0 | 0 | EUR | 0,000001 | 0,04 | 0,00 |

| Linde DE0006483001 |

STK | 4.000 | 3.000 | 0 | EUR | 178,500000 | 714.000,00 | 3,59 |

| METRO AG Inhaber-Stammaktien o.N. DE000BFB0019 |

STK | 20.000 | 0 | 0 | EUR | 13,705000 | 274.100,00 | 1,38 |

| msg life ag Inhaber-Aktien o.N. DE0005130108 |

STK | 125.000 | 0 | 0 | EUR | 2,620000 | 327.500,00 | 1,65 |

| Summe der an organisierten Märkten zugelassenen oder in diese einbezogenen Wertpapiere | EUR | 3.574.550,04 | 17,99 | |||||

| Nicht notierte Wertpapiere | ||||||||

| Aktien | ||||||||

| ADM Hamburg AG Inhaber-Aktien o.N. DE0007269003 |

STK | 2.000 | 2.000 | 0 | EUR | 340,000000 | 680.000,00 | 3,42 |

| Lechwerke AG Inhaber-Aktien o.N. DE0006458003 |

STK | 2.229 | 632 | 0 | EUR | 96,500000 | 215.098,50 | 1,08 |

| Summe der nicht notierten Wertpapiere | EUR | 895.098,50 | 4,50 | |||||

| Investmentanteile | ||||||||

| Gruppenfremde Investmentanteile 2) | ||||||||

| KR Fds-Übernahmeziele Europa Actions Nominatives A o.N. LU1299898665 |

ANT | 4.450 | 4.450 | 0 | EUR | 109,770000 | 488.476,50 | 2,46 |

| Summe der Investmentanteile | EUR | 488.476,50 | 2,46 | |||||

| Summe Wertpapiervermögen | EUR | 18.403.246,77 | 92,60 | |||||

| Bankguthaben | ||||||||

| EUR – Guthaben bei: | ||||||||

| Verwahrstelle: Hauck & Aufhäuser Privatbankiers AG | EUR | 975.991,50 | 975.991,50 | 4,91 | ||||

| Bank: Hamburger Volksbank | EUR | 500.000,00 | 500.000,00 | 2,52 | ||||

| Summe der Bankguthaben | EUR | 1.475.991,50 | 7,43 | |||||

| Sonstige Vermögensgegenstände | ||||||||

| Zinsansprüche | EUR | 20.219,18 | 20.219,18 | 0,10 | ||||

| Summe sonstige Vermögensgegenstände | EUR | 20.219,18 | 0,10 | |||||

| Sonstige Verbindlichkeiten 1) | EUR | -26.237,14 | EUR | -26.237,14 | -0,13 | |||

| Fondsvermögen | EUR | 19.873.220,31 | 100 *) | |||||

| Anteilwert | EUR | 47,49 | ||||||

| Umlaufende Anteile | STK | 418.510 | ||||||

*) Durch Rundung der Prozent-Anteile bei der Berechnung können geringfügige Differenzen entstanden sein.

1) noch nicht abgeführte Prüfungskosten, Veröffentlichungskosten, Verwahrstellen- und Verwaltungsvergütung

Abwicklung von Transaktionen durch verbundene Unternehmen. Der Anteil der Transaktionen, die im Berichtszeitraum für Rechnung des Investmentvermögens über Broker ausgeführt wurden, die verbundene Unternehmen und Personen sind, betrug 0,00 %. Ihr Umfang belief sich hierbei auf insgesamt 0,00 EUR.

Wertpapierkurse bzw. Marktsätze

Die Vermögensgegenstände des Investmentvermögens sind auf Grundlage der zuletzt festgestellten Kurse/Marktsätze bewertet.

Devisenkurse (in Mengennotiz)

| per 28.09.2018 | |||

| Schweizer Franken | CHF | 1,138850 | = 1 Euro (EUR) |

Während des Berichtszeitraumes abgeschlossene Geschäfte, soweit sie nicht mehr in der Vermögensaufstellung erscheinen

Käufe und Verkäufe in Wertpapieren, Investmentanteilen und Schuldscheindarlehen (Marktzuordnung zum Berichtsstichtag)

| Gattungsbezeichnung | ISIN | Stücke bzw. Anteile bzw. Whg. in 1.000 |

Käufe/ Zugänge |

Verkäufe/ Abgänge |

Volumen in 1.000 |

| Börsengehandelte Wertpapiere | |||||

| Aktien | |||||

| Nestlé | CH0038863350 | STK | – | 7.600 | |

| Diebold Nixdorf AG | DE000A0CAYB2 | STK | – | 9.000 | |

| Diebold Nixdorf AG wg Barabfindung | DE000DUM9537 | STK | 9.000 | 9.000 | |

| Euler Hermes | FR0004254035 | STK | – | 6.000 | |

| Francotyp-Postalia Holding | DE000FPH9000 | STK | – | 100.000 | |

| Österreichische Post | AT0000APOST4 | STK | – | 12.000 | |

| STRABAG | DE000A0Z23N2 | STK | – | 500 | |

| Vonovia SE Namens-Aktien o.N. | DE000A1ML7J1 | STK | – | 11.400 | |

| An organisierten Märkten zugelassene oder in diese einbezogene Wertpapiere | |||||

| Aktien | |||||

| AGROB Immobilien AG Inhaber-Vorzugsakt.o.St.o.N. | DE0005019038 | STK | 7.737 | 7.737 | |

| Andere Wertpapiere | |||||

| Fair Value REIT | DE000A0MW975 | STK | – | 20.000 | |

| An freien Märkten gehandelte Wertpapiere | |||||

| Verzinsliche Wertpapiere | |||||

| 4,000000000% Consus Real Estate AG Wandelschuldv.v.17(22) | DE000A2G9H97 | EUR | 300 | 300 |

Ertrags- und Aufwandsrechnung (inkl. Ertragsausgleich)

für den Zeitraum vom 01. Oktober 2017 bis 30. September 2018

| I. Erträge | ||

| 1. Dividenden inländischer Aussteller | EUR | 416.918,96 |

| 2. Dividenden ausländischer Aussteller (vor Quellensteuer) | EUR | 80.437,91 |

| 3. Zinsen aus inländischen Wertpapieren | EUR | 34,14 |

| 4. Zinsen aus ausländischen Wertpapieren (vor Quellensteuer) | EUR | 30.812,06 |

| 5. Zinsen aus Liquiditätsanlagen im Inland | EUR | -549,31 *) |

| 6. Abzug ausländischer Quellensteuer | EUR | -21.994,40 |

| 7. Sonstige Erträge 1) | EUR | 56.696,75 |

| Summe der Erträge | EUR | 562.356,11 |

| II. Aufwendungen | ||

| 1. Zinsen aus Kreditaufnahmen | EUR | -3,48 |

| 2. Verwaltungsvergütung | ||

| a) fix | EUR | -209.938,56 |

| b) performanceabhängig | EUR | -6.502,36 |

| 3. Verwahrstellenvergütung | EUR | -11.899,63 |

| 4. Prüfungs- und Veröffentlichungskosten | EUR | -11.195,17 |

| 5. Sonstige Aufwendungen 2) | EUR | -16.445,85 |

| Summe der Aufwendungen | EUR | -255.985,05 |

| III. Ordentlicher Nettoertrag | EUR | 306.371,06 |

| IV. Veräußerungsgeschäfte | ||

| 1. Realisierte Gewinne | EUR | 270.625,41 |

| 2. Realisierte Verluste | EUR | -348.412,41 |

| Ergebnis aus Veräußerungsgeschäften | EUR | -77.787,00 |

| V. Realisiertes Ergebnis des Geschäftsjahres | EUR | 228.584,06 |

| 1. Nettoveränderung der nicht realisierten Gewinne | EUR | -418.727,05 |

| 2. Nettoveränderung der nicht realisierten Verluste | EUR | -884.501,30 |

| VI. Nicht realisiertes Ergebnis des Geschäftsjahres | EUR | -1.303.228,35 |

| VII. Ergebnis des Geschäftsjahres | EUR | -1.074.644,29 |

*) Der Sollsaldo resultiert aus negativen Habenzinsen

Entwicklung des Investmentvermögens

| 2018 | ||||

| I. Wert des Investmentvermögens am Beginn des Geschäftsjahres | EUR | 19.143.008,75 | ||

| 1. Ausschüttung für das Vorjahr/Steuerabschlag für das Vorjahr | EUR | -593.407,50 | ||

| 2. Steuerabschlag zum 02.01.2018 | EUR | -90.300,30 | ||

| 3. Mittelzufluss / -abfluss (netto) | EUR | 2.502.736,75 | ||

| a) Mittelzuflüsse aus Anteilschein-Verkäufen: | EUR | 3.606.122,40 | ||

| b) Mittelabflüsse aus Anteilschein-Rücknahmen: | EUR | -1.103.385,65 | ||

| 4. Ertragsausgleich/Aufwandsausgleich | EUR | -14.173,10 | ||

| 5. Ergebnis des Geschäftsjahres | EUR | -1.074.644,29 | ||

| davon nicht realisierte Gewinne: | EUR | -418.727,05 | ||

| davon nicht realisierte Verluste: | EUR | -884.501,30 | ||

| II. Wert des Investmentvermögens am Ende des Geschäftsjahres | EUR | 19.873.220,31 |

Verwendung der Erträge des Investmentvermögens

Berechnung der Ausschüttung

| insgesamt | je Anteil *) **) | ||

| I. Für die Ausschüttung verfügbar | |||

| 1. Vortrag aus dem Vorjahr | EUR | 638.716,52 | 1,53 |

| 2. Realisiertes Ergebnis des Geschäftsjahres | EUR | 228.584,06 | 0,55 |

| 3. Zuführung aus dem Investmentvermögen ****) | EUR | 348.412,41 | 0,83 |

| II. Nicht für die Ausschüttung verwendet | |||

| 1. Der Wiederanlage zugeführt ***) | EUR | 0,00 | 0,00 |

| 2. Vortrag auf neue Rechnung | EUR | -650.724,49 | -1,55 |

| III. Gesamtausschüttung | EUR | 564.988,50 | 1,35 |

| 1. Endausschüttung | |||

| a) Barausschüttung | EUR | 564.988,50 | 1,35 |

*) Pflichtangabe gem. § 101 Abs. 1 Nr. 5 KAGB

**) Bei Anteilklassen ist die Berechnung der Ausschüttung ggf. für jede Anteilklasse gesondert vorzunehmen

***) Insbesondere wiederanzulegende Ergebnisse aus Geschäften mit Finanzinstrumenten sowie weitere wiederanzulegende Veräußerungsgewinne und/oder ordentliche Ertragsteile

****) Die Zuführung aus dem Investmentvermögen resultiert aus der Berücksichtigung von realisierten Verlusten (für die Ausschüttung notwendig wäre eine Zuführung i.H.v. EUR 0,00)

Vergleichende Übersicht über die letzten drei Geschäftsjahre

| Geschäftsjahr | Fondsvermögen am Ende des Geschäftsjahres |

Anteilwert | ||

| 2016 | EUR | 12.821.518,26 | EUR | 44,84 |

| 2016 | EUR | 14.091.669,02 | EUR | 44,97 |

| 2017 | EUR | 19.143.008,75 | EUR | 51,85 |

| 2018 | EUR | 19.873.220,31 | EUR | 47,49 |

Anhang gem. § 7 Nr. 9 KARBV

Angaben nach der Derivateverordnung

| Das durch Derivate erzielte zugrundeliegende Exposure | EUR | 0,00 |

Der Wert ergibt sich unter Berücksichtigung von Netting- und Hedgingeffekten, der zugrundeliegenden Derivate im Investmentvermögen

Die Vertragspartner der Derivate-Geschäfte

Fehlanzeige

| Bestand der Wertpapiere am Fondsvermögen (in %) | 92,60 |

| Bestand der Derivate am Fondsvermögen (in %) | 0,00 |

Die Auslastung der Obergrenze für das Marktrisikopotential wurde für dieses Investmentvermögen gemäß der Derivateverordnung nach dem einfachen Ansatz ermittelt.

Sonstige Angaben

| Anteilwert | EUR | 47,49 |

| Umlaufende Anteile | STK | 418.510 |

Angabe zu den Verfahren zur Bewertung der Vermögensgegenstände

Die Bewertung von Vermögenswerten, die an einer Börse zum amtlichen Markt zugelassen bzw. in einen anderen organisierten Markt einbezogen sind, erfolgt zu den handelbaren Schlusskursen des vorhergehenden Börsentages gem. § 27 KARBV. Nicht notierte Rentenwerte und Schuldscheindarlehen werden mit Renditekursen bewertet. Investmentzertifikate werden zu den letzten veröffentlichten Rücknahmepreisen angesetzt.

Vermögenswerte, die weder an einer Börse zugelassen noch in einen organisierten Markt einbezogen sind oder für die ein handelbarer Kurs nicht verfügbar ist, werden mit von anerkannten Kursversorgern zur Verfügung gestellten Kursen bewertet. Sollten die ermittelten Kurse nicht belastbar sein, wird auf den mit geeigneten Bewertungsmodellen ermittelten Verkehrswert abgestellt (§ 28 KARBV).

Angaben zur Transparenz sowie zur Gesamtkostenquote

| Gesamtkostenquote *) | 1,21 % |

*) Die Gesamtkostenquote drückt sämtliche vom Investmentvermögen im Jahresverlauf getragenen Kosten und Zahlungen (ohne Transaktionskosten) im Verhältnis zum durchschnittlichen Nettoinventarwert des Investmentvermögens aus

| Transaktionskosten **) | EUR | 6.250,59 |

**) Summe der Nebenkosten des Erwerbs (Anschaffungsnebenkosten) und der Kosten der Veräußerung der Vermögensgegenstände.

| Erfolgsabhängige Vergütung in % des durchschnittlichen Nettoinventarwertes | 0,00 % |

An die Verwaltungsgesellschaft oder Dritte gezahlte Pauschalvergütungen

| Gezahlte Verwaltungsvergütung (01.10.2017 – 30.09.2018) | EUR | 209.938,56 |

| Performance-Fee (01.10.2017 – 30.09.2018) | EUR | 6.502,36 |

Die KVG erhält keine Rückvergütungen der aus dem Investmentvermögen an die Verwahrstelle und an Dritte geleisteten Vergütung und Aufwandserstattungen.

Die KVG gewährt sogenannte Vermittlungsfolgeprovision an Vermittler in wesentlichem Umfang aus der von dem Investmentvermögen an sie geleisteten Vergütung.

Verwaltungsvergütungssatz für im Investmentvermögen gehaltene Investmentanteile

2) Die Verwaltungsvergütung für Gruppenfremde Investmentanteile beträgt:

| KR Fds-Übernahmeziele Europa Actions Nominatives A o.N. | 1,5000% p.a. |

Ausgabeaufschläge oder Rücknahmeabschläge wurden nicht berechnet.

Wesentliche sonstige Erträge und sonstige Aufwendungen:

1) im Wesentlichen Quellensteuererstattung, Dividenden Halbeinkünfteverfahren sowie Erträge aus Kick-Back Zahlungen

2) im Wesentlichen Kosten für Marktrisikomessung, Gebühren für die BaFin, Researchkosten, Depotgebühren sowie Aufwandsausgleich;

Die Ermittlung der Nettoveränderung der nicht realisierten Gewinne und Verluste erfolgt dadurch, dass in jedem Geschäftsjahr die in den Anteilspreis einfließenden Wertansätze der Vermögensgegenstände mit den jeweiligen historischen Anschaffungskosten verglichen werden, die Höhe der positiven Differenzen in die Summe der nicht realisierten Gewinne einfließen, die Höhe der negativen Differenzen in die Summe der nicht realisierten Verluste einfließen und aus dem Vergleich der Summenpositionen zum Ende des Geschäftsjahres mit den Summenpositionen zum Anfang des Geschäftsjahres die Nettoveränderungen ermittelt werden.

Angaben zur Mitarbeitervergütung der HANSAINVEST Hanseatische Investment-GmbH (KVG) für das Geschäftsjahr 2017

| Gesamtsumme der im abgelaufenen Wirtschaftsjahr der KVG gezahlten Mitarbeitervergütung (inkl. Geschäftsführer): | EUR | 9.668.504,18 |

| davon fix: | EUR | 7.731.706,47 |

| davon variabel: | EUR | 1.936.797,71 |

| Zahl der Mitarbeiter der KVG inkl. Geschäftsführer: | 128 | |

| Gesamtsumme der im abgelaufenen Wirtschaftsjahr 2017 der KVG gezahlten Vergütung an Risktaker (nur Führungskräfte): | EUR | 878.912,52 |

Beschreibung, wie die Vergütungen und ggf. sonstige Zuwendungen berechnet wurden

Die HANSAINVEST Hanseatische Investment-GmbH unterliegt den für Kapitalverwaltungsgesellschaften geltenden aufsichtsrechtlichen Vorgaben im Hinblick auf die Gestaltung ihres Vergütungssystems. Die Ausgestaltung des Vergütungssystems hat die Gesellschaft in einer internen Richtlinie über die Vergütungspolitik und Vergütungspraxis geregelt. Ziel ist es, ein Vergütungssystem sicherzustellen, das Fehlanreize zur Eingehung übermäßiger Risiken verhindert. Das Vergütungssystem der HANSAINVEST wird unter Einbeziehung des Risikomanagements und der Compliance Beauftragten mindestens jährlich auf seine Angemessenheit und die Einhaltung der rechtlichen Vorgaben überprüft. Eine Erörterung des Vergütungssystems mit dem Aufsichtsrat findet ebenfalls jährlich statt.

Die Vergütung der Mitarbeiter richtet sich grundsätzlich nach dem Manteltarifvertrag für das Versicherungswesen. Je nach Tätigkeit und Verantwortung erfolgt die Vergütung gemäß der entsprechenden Tarifgruppe. Die Ausgestaltung und Vergütungshöhen der Tarifgruppen werden zwischen Arbeitgeber- und Arbeitnehmerverbänden bzw. der Konzernmutter und den Betriebsräten verhandelt, die HANSAINVEST hat hierauf keinen Einfluss. Nur mit wenigen Mitarbeitern sind finanzielle Anreizsysteme für variable Vergütungen vereinbart. Der Anteil der variablen Vergütung darf dabei maximal 30% der Gesamtvergütung ausmachen. Ein Anreiz, ein unverhältnismäßig großes Risiko für die Gesellschaft einzugehen, resultiert aus der variablen Vergütung nicht.

Ergebnisse der jährlichen Überprüfung der Vergütungspolitik

Im Rahmen der internen jährlichen Überprüfung der Einhaltung der Vergütungspolitik ergaben sich keine Anhaltspunkte dafür, dass die Ausgestaltung von fixen und / oder variablen Vergütungen sich nicht an den Regelungen der Richtlinie über die Vergütungspolitik und Vergütungspraxis orientieren.

Angaben zu wesentlichen Änderungen der festgelegten Vergütungspolitik gem. § 101 Abs. 4 Nr. 5 KAGB

Keine Änderung im Berichtszeitraum.

Angaben zur Mitarbeitervergütung im Auslagerungsfall für das Geschäftsjahr 2017 (Portfoliomanagement Kirix Vermögensverwaltung AG)

Die KVG zahlt keine direkten Vergütungen an Mitarbeiter des Auslagerungsunternehmens.

Das Auslagerungsunternehmen hat [keine] [folgende] Informationen selbst veröffentlicht:

| Gesamtsumme der im abgelaufenen Wirtschaftsjahr des Auslagerungsunternehmens gezahlten Mitarbeitervergütung: | EUR | 961.932 |

| davon feste Vergütung: | EUR | 841.800 |

| davon variabele Vergütung: | EUR | 120.100 |

| Direkt aus dem Fonds gezahlte Vergütungen: | EUR | 0 |

| Zahl der Mitarbeiter des Auslagerungsunternehmens: | 11 |

Hamburg, 13. Dezember 2018

HANSAINVEST

Hanseatische Investment-GmbH

Geschäftsführung

Nicholas Brinckmann

Marc Drießen

Dr. Jörg W. Stotz

Wiedergabe des Vermerks des Abschlussprüfers

An die HANSAINVEST Hanseatische Investment-Gesellschaft mit beschränkter Haftung, Hamburg

Die HANSAINVEST Hanseatische Investment-Gesellschaft mit beschränkter Haftung hat uns beauftragt, gemäß § 102 des Kapitalanlagegesetzbuchs (KAGB) den Jahresbericht des Investmentvermögens KIRIX Substitution Plus für das Geschäftsjahr vom 1. Oktober 2017 bis 30. September 2018 zu prüfen.

Verantwortung der gesetzlichen Vertreter

Die Aufstellung des Jahresberichts nach den Vorschriften des KAGB liegt in der Verantwortung der gesetzlichen Vertreter der Kapitalverwaltungsgesellschaft.

Verantwortung des Abschlussprüfers

Unsere Aufgabe ist es, auf der Grundlage der von uns durchgeführten Prüfung eine Beurteilung über den Jahresbericht abzugeben.

Wir haben unsere Prüfung nach § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung vorgenommen. Danach ist die Prüfung so zu planen und durchzuführen, dass Unrichtigkeiten und Verstöße, die sich auf den Jahresbericht wesentlich auswirken, mit hinreichender Sicherheit erkannt werden. Bei der Festlegung der Prüfungshandlungen werden die Kenntnisse über die Verwaltung des Investmentvermögens sowie die Erwartungen über mögliche Fehler berücksichtigt. Im Rahmen der Prüfung werden die Wirksamkeit des rechnungslegungsbezogenen internen Kontrollsystems und die Nachweise für die Angaben im Jahresbericht überwiegend auf der Basis von Stichproben beurteilt. Die Prüfung umfasst die Beurteilung der angewandten Rechnungslegungsgrundsätze für den Jahresbericht und der wesentlichen Einschätzungen der gesetzlichen Vertreter der Kapitalverwaltungsgesellschaft. Wir sind der Auffassung, dass unsere Prüfung eine hinreichend sichere Grundlage für unsere Beurteilung bildet.

Prüfungsurteil

Nach unserer Beurteilung aufgrund der bei der Prüfung gewonnenen Erkenntnisse entspricht der Jahresbericht für das Geschäftsjahr vom 1. Oktober 2017 bis 30. September 2018 den gesetzlichen Vorschriften.

Hamburg, den 14. Dezember 2018

PricewaterhouseCoopers GmbH

Wirtschaftsprüfungsgesellschaft

Gero Martens, Wirtschaftsprüfer

ppa. Ruth Koddebusch, Wirtschaftsprüferin

Kommentar hinterlassen