HANSAINVEST Hanseatische Investment-GmbH

Hamburg

Jahresbericht des offenen inländischen Publikums-AIF (Sonstige Sondervermögen) Leistner Capital Partners Fund

Tätigkeitsbericht vom 01.12.2020 bis 30.11.2021

Leistner Capital Partners Fund

Bericht des Fondsmanagers

Tätigkeitsbericht

Die große Lockdown-Rezession des Jahres 2020 beförderte die Welt mit einem Rückgang der Wirtschaftsleistung von -3,1% in die steilste und zugleich schwerste weltumspannendste Rezession seit dem Zweiten Weltkrieg. Im Jahr 2021, dem zweiten Jahr der Covid-Ära, gewinnt die Weltwirtschaft wieder kräftig Schub und wächst preisbereinigt um +5,9%. Das ist die stärkste Konjunkturerholung in 80 Jahren (USA +5,6%, Euroraum +5,2%, Deutschland +2,7%, China +8,1%, Japan +1,6%).

Für das robuste, eindrucksvolle Comeback stehen vorrangig 3 Treiber, die die Konjunktur im Jahr 2021 befeuerten:

Erstens: Die Corona-Impfstoffe und die fortschreitenden weltweiten Impfkampagnen. So wurden per Ende 2021, zwölf Monate seit Impfstart, bereits mehr als 9,1 Milliarden Impfdosen in über 180 Ländern verabreicht.

Zweitens: Seit Beginn der Pandemie haben die westlichen Zentralbanken ihre Geldpolitik noch einmal deutlich gelockert. Das sorgt für eine Liquiditätsschwemme und zugleich für negative Realzinsen (Nominalzinsen abzüglich Inflation).

Drittens: Überall auf der Welt haben Regierungen gewaltige Hilfs- und Stimulierungspakete verabschiedet, um die Folgen der Corona-Pandemie auf die Realwirtschaft so weit wie möglich abzuwenden. Nach Berechnungen des Economist belaufen sich die weltweiten Fiskalimpulse seit Ausbruch der Pandemie auf 10,8 Billionen US-Dollar bzw. rund 10% der weltweiten Wirtschaftsleistung, der größten Mobilisierung öffentlicher Gelder in Friedenszeiten.

Die ultralockere Geldpolitik, niedrige Zinsen und stark steigende Unternehmensgewinne sorgten dafür, dass sich Anleger auf breiter Front mit Aktien eindeckten. So erreichte der deutsche Aktienindex DAX im Jahr 2021 einen Wertzuwachs von insgesamt 15,8%. Dabei erzielte er 39 neue Allzeithochs in diesem Jahr; er lieferte im Durchschnitt also mindestens alle 7 Börsentage ein neues Allzeithoch.

Getrieben von hohen Energiepreisen sind die Verbraucherpreise Ende des Jahres weltweit überraschend deutlich gestiegen. So lag die Inflationsrate im Euroraum im Dezember bei 5,0%. In den USA lag sie im Dezember gar bei 7,0%, dem stärksten Anstieg seit 1982. Das macht monetäre Bremsungen der Notenbanken in den nächsten Monaten sehr realistisch. Und Mitte Dezember liefert die US-Notenbank Fed bereits: Und zwar deutliche Signale, dass sie im Frühjahr 2022, inmitten des Post-Corona-Booms loslegen dürfte, die historische Zinswende einzuleiten.

1. Anlageziel und Anlagestrategie im Berichtszeitraum

Einziges Ziel des Leistner Capital Partners Fund ist langfristig überdurchschnittliches Kapitalwachstum, soweit dies mit einer umsichtigen Anlageverwaltung vereinbar ist. Angelegt wird in Unternehmen mit unterbewerteter Ertragskraft, die eine gesunde Bilanz, eine starke Marktposition sowie eine hohe und stabile Rendite auf das eingesetzte Kapital aufweisen. Zusätzlich kann der Portfoliomanager in Zinspapiere, Exchange Traded Commodities, Edelmetalle, Indexfonds und Terminmarktinstrumente investieren. Werden nicht ausreichend viele oder keine attraktiv erscheinenden Investitionsmöglichkeiten gesehen kann in Geldmarktpapiere umgeschichtet werden. Die Strategie eignet sich für langfristig orientierte Anleger, die über mehrere Jahre nachhaltig Kapital bilden möchten. Der empfohlene Anlagehorizont beträgt mindestens 7 Jahre.

2. Anlagepolitik im Berichtszeitraum

In den zurückliegenden zwölf Monaten wurde die Anlagestrategie mit ruhiger Hand und Augenmaß fortgeführt. Ziel ist es profitable und substanzstarke Investments zu finden, diese möglichst günstig einzukaufen und so lange wie möglich zu besitzen. Die Entscheidung, welche Positionen erworben werden, erfolgt auf der Basis von harten Fakten, hauptsächlich sind das berichtete Gewinne, der Wert der Assets, die Qualität und Alleinstellungsmerkmale des Geschäftsmodells sowie die Höhe der Sicherheitsspanne.

Obwohl die Preisbildung von Aktien insbesondere über kurze Zeiträume regelmäßig vom Aktionismus emotionaler Massen bestimmt wird, mit der Folge, dass Preis und Wert immer wieder deutlich voneinander abweichen können, wie im März 2020 zuletzt gut erkennbar, nähern sich Aktienkurse auf Dauer ihrem ökonomischen, tatsächlichen Wert an. Der Portfoliomanager ist fest davon überzeugt, dass der systematische Kauf unterbewerteter Vermögenswerte zu langfristig überdurchschnittlichen Renditen führt. Dabei wird das Portfolio nur sehr selten umgeschichtet und nur wenn dies zwingend erforderlich ist. Damit bleiben die Transaktionskosten gering, was am Ende der Rendite zugutekommt.

Im Berichtszeitraum war das Portfolio vollständig in Aktien von Unternehmen am qualitativ hochwertigsten Ende des Unternehmensspektrums sowie darüber hinaus in Unternehmen guter Qualität mit starker Unterbewertung investiert, die entweder direkt oder über Investmentfonds sowie Investmentgesellschaften gehalten werden. Da jedes erworbene Investment weiterhin deutliches Ertragspotential besitzt, erfolgten keine wesentlichen Veränderungen in der Zusammensetzung des Portfolios. Die im Geschäftsjahr abgeschlossenen Geschäfte sowie die sich im Bestand des Sondervermögens befindlichen Positionen werden im Jahresbericht aufgeführt.

Die diesem Finanzprodukt zugrunde liegenden Investitionen berücksichtigen nicht die EU Kriterien für ökologisch nachhaltige Wirtschaftsaktivitäten. Der Fonds ist damit gemäß Artikel 6 der Verordnung (EU) 2019/2088 zu qualifizieren.

3. Wesentliche Risiken im Berichtszeitraum

Liquiditätsrisiko Aktien

Das Sondervermögen ist breit gestreut und zum Teil in Aktien mit hoher Marktkapitalisierung investiert, die im Regelfall in großen Volumina an den internationalen Börsen gehandelt werden. Daher ist davon auszugehen, dass jederzeit ausreichend Vermögenswerte zu einem angemessenen Verkaufserlös veräußert werden können.

Liquiditätsrisiko Zertifikate

Der Fonds investiert sein Vermögen zu einem geringen Teil in Zertifikate. Die Veräußerung der Zertifikate zu marktgerechten Kursen hängt auch davon ab, dass von den Emittenten ein funktionierender Sekundärmarkt angeboten wird. Das Liquiditätsrisiko soll durch eine angemessene Gewichtung der Emittenten begrenzt werden.

Liquiditätsrisiko Zielfonds

Der Fonds investiert einen Teil seines Vermögens in Zielfonds. Die Liquidität des Sondervermögens kann eingeschränkt werden, sofern z.B. für die Zielfonds die Rücknahme der Anteilscheine ausgesetzt werden sollte.

Erhöhte Schwankungen des Anteilspreises

Trotz sorgfältigster Analyse ist die Wertentwicklung der Fondsanteile unvermeidbaren, von Zeit zu Zeit auch deutlich erhöhten, Preisschwankungen unterworfen, die als Begleiterscheinung des Investierens gesehen werden müssen. Ausgeprägte Preisschwankungen treten auch dann auf, obwohl sich die Ertragslage und die Zukunftsaussichten der Unternehmen, in die investiert wurde, nicht verändert haben. Auslöser solcher Kursturbulenzen waren in der Vergangenheit häufig Konjunkturängste, eine restriktivere Geldpolitik der Notenbanken oder exogenen Schocks.

Konzentrationsrisiko

Risiken können entstehen, wenn eine starke Konzentration der Anlagen auf wenige Vermögensgegenstände erfolgt. Dann ist das Sondervermögen von der Entwicklung dieser Vermögensgegenstände besonders stark abhängig.

Bonitätsrisiko

Die Verschlechterung der Zahlungsfähigkeit oder gar die Insolvenz eines Emittenten können einen mindestens teilweisen Verlust des Vermögens bedeuten. Auch bei sorgfältiger Auswahl der Wertpapiere kann nicht ausgeschlossen werden, dass Verluste durch Vermögensverfall von Emittenten eintreten.

Währungsrisiko

Die Vermögenswerte des Sondervermögens können in anderen Währungen als der Fondswährung angelegt sein. Fällt der Wert dieser Währung gegenüber der Fondswährung, so reduziert sich der Wert solcher Anlagen und somit auch der Wert des Fondsvermögens. Darüber hinaus können sich indirekte Währungsrisiken ergeben. International aufgestellte Unternehmen sind mehr oder weniger stark von der Wechselkursentwicklung beeinflusst, was sich auch auf die Kursentwicklung der vom Unternehmen begebenen Wertpapiere auswirken kann.

Zinsänderungsrisiko

Der Nettoinventarwert des Fonds wird von Zinsschwankungen beeinflusst. Steigt das Zinsniveau, kann der Kurswert einzelner Wertpapiere erheblich sinken. Dies gilt in erhöhtem Maße, soweit das Vermögen auch verzinsliche Wertpapiere mit sehr langer Restlaufzeit hält.

Operationelle Risiken

Unter operationellen Risiken wird die Gefahr von Verlusten verstanden, die durch die Unangemessenheit oder das Versagen von internen Verfahren, Menschen und Systemen oder durch externe Ereignisse verursacht werden. Beim operationellen Risiko differenziert die Gesellschaft zwischen technischen Risiken, Personalrisiken, Produktrisiken und Rechtsrisiken sowie Risiken aus Kunden- und Geschäftsbeziehungen und hat hierzu u.a. die folgenden Vorkehrungen getroffen:

Ex ante und ex post Kontrollen sind Bestandteil des Orderprozesses.

Rechts- und Personalrisiken werden durch Rechtsberatung und Schulungen der Mitarbeiter minimiert.

Darüber hinaus werden Geschäfte in Finanzinstrumenten ausschließlich über kompetente und erfahrene Kontrahenten abgeschlossen. Die Verwahrung der Finanzinstrumente erfolgt durch eine etablierte Verwahrstelle mit guter Bonität.

Die Ordnungsmäßigkeit der für das Sondervermögen relevanten Aktivitäten und Prozesse wird regelmäßig durch die Interne Revision überwacht.

Geldwertrisiko

Die Inflation kann den Wert der Anlagen des Vermögens mindern. Die Kaufkraft des investierten Kapitals sinkt, wenn die Inflationsrate höher ist als der Ertrag, den die Anlagen erwirtschaften.

Sonstige Risiken / Covid-19-Pandemie

Die Ausbreitung der Atemwegserkrankung COVID-19 hat weltweit zu massiven Einschnitten in das öffentliche Leben mit erheblichen Folgen u.a. für die Wirtschaft und deren Unternehmen geführt. In diesem Zusammenhang kam es zu hohen Kursschwankungen an den Kapitalmärkten. Die weiteren Auswirkungen von COVID-19 auf die Realwirtschaft bzw. die Finanzmärkte sind auch weiterhin mit Unsicherheiten behaftet.

Seit dem 24.2.2022 führt Russland Krieg gegen die Ukraine („Russland-Ukraine-Krieg“). Aufgrund des für die Fondsrechnungslegung maßgeblichen Stichtagsprinzips hat dieser Konflikt keine Auswirkungen auf Ansatz und Bewertung der Vermögensgegenstände zum Abschlussstichtag des Sondervermögens.

Die Folgen des Russland-Ukraine-Krieges auf Volkswirtschaften und Kapitalmärkte lassen sich derzeit noch nicht abschätzen. Die Börsen sind infolge des Konfliktes von einer deutlich höheren Volatilität geprägt. Es kann nicht ausgeschlossen werden, dass die mit den Investitionen dieses Fonds verbundenen Risiken sich verstärken und negativ auf die weitere Entwicklung des Fonds auswirken.

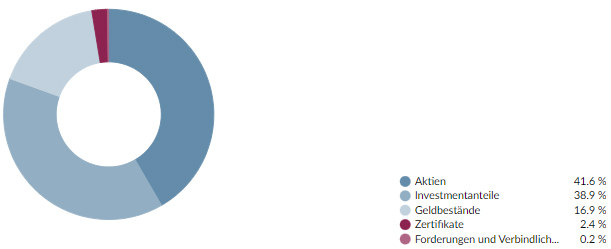

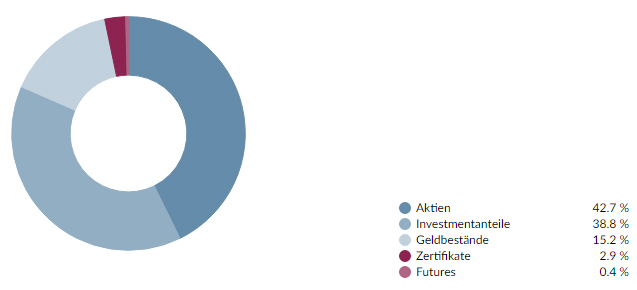

4. Struktur des Portfolios im Hinblick auf die Anlageziele

In den vergangenen zwölf Monaten blieb die Portfoliostruktur im Wesentlichen unverändert.

30.11.2021 *)

30.11.2020 *)

*) Durch Rundung bei der Berechnung können geringfügige Rundungsdifferenzen im Vergleich mit der Vermögensaufstellung gemäß Jahresbericht entstanden sein.

5. Wesentliche Quellen des Veräußerungsergebnisses

Die realisierten Gewinne resultieren im Wesentlichen aus der Veräußerung von Future-Positionen. Die realisierten Verluste resultieren im Wesentlichen aus der Devisenkassageschäften.

6. Wesentliche Veränderungen im Berichtszeitraum

Während des Berichtszeitraums gab es keinen Portfoliomanager-Wechsel. Das Portfolio wird seit Fondsauflage im Jahr 2007 unverändert von Jan Leistner gemanagt.

Das Portfoliomanagement ist unverändert an Dr. Bauer & Co. Vermögensmanagement GmbH, München, ausgelagert.

7. Sonstige wesentliche Ereignisse im Berichtszeitraum

Während des Berichtszeitraums gab es keine weiteren wesentlichen Ereignisse.

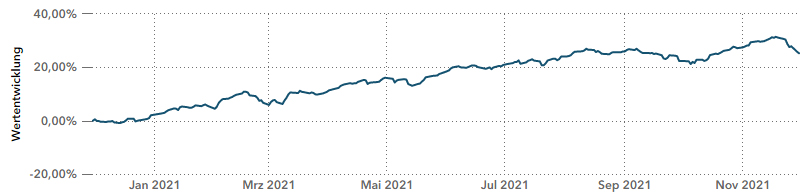

8. Performance

Im Berichtszeitraum 01.12.2020 – 30.11.2021 beträgt die Performance gem. BVI-Methode +25,28%. Im 10-Jahresergebnis per 30.11.2021 beträgt der kumulierte Vermögenszuwachs +154,59% bzw. +9,79% pro Jahr.

Jan Leistner

Portfoliomanager

Vermögensübersicht zum 30.11.2021

| Fondsvermögen: | EUR | 30.099.140,26 | (23.475.511,98) |

| Umlaufende Anteile: | 308.419 | (301.347) |

Vermögensaufteilung in TEUR/%

| Kurswert in Fondswährung |

% des Fonds- vermögens |

% des Fondsvermögens per 30.11.2020 |

|

| I. Vermögensgegenstände | |||

| 1. Aktien | 12.567 | 41,75 | (42,90 ) |

| 2. Zertifikate | 722 | 2,40 | (2,90 ) |

| 3. Sonstige Wertpapiere | 11.746 | 39,03 | (38,99 ) |

| 4. Derivate | -87 | -0,29 | (0,38 ) |

| 5. Bankguthaben | 5.178 | 17,20 | (14,86 ) |

| 6. Sonstige Vermögensgegenstände | 6 | 0,02 | (0,08 ) |

| II. Verbindlichkeiten | -33 | -0,11 | ( -0,11 ) |

| III. Fondsvermögen | 30.099 | 100,00 |

Vermögensaufstellung zum 30.11.2021

| Gattungsbezeichnung ISIN Markt |

Stücke bzw. Anteile bzw. Whg. in 1.000 |

Bestand 30.11.2021 |

Käufe/ Zugänge |

Verkäufe/ Abgänge |

Kurs | Kurswert in EUR |

% des Fonds- vermögens |

|

| im Berichtszeitraum | ||||||||

| Börsengehandelte Wertpapiere | ||||||||

| Aktien | ||||||||

| European Opportunities Trust PLC GB0000197722 |

STK | 347.823 | 0 | 0 | GBP | 8,240000 | 3.382.182,58 | 11,24 |

| Scottish Mortgage Inv.Tr. PLC GB00BLDYK618 |

STK | 106.694 | 0 | 0 | GBP | 15,115000 | 1.903.091,59 | 6,32 |

| Investor AB Namn-Aktier A (fria) o.N. SE0015811955 |

STK | 100.000 | 100.000 | 0 | SEK | 220,000000 | 2.149.319,06 | 7,14 |

| Kinnevik AB SE0015810247 |

STK | 33.000 | 33.000 | 0 | SEK | 328,550000 | 1.059.238,16 | 3,52 |

| Berkshire Hathaway US0846701086 |

STK | 8 | 0 | 0 | USD | 425.260,000000 | 3.019.642,30 | 10,03 |

| Pershing Square Holdings Ltd. Registered Shares o.N. GG00BPFJTF46 |

STK | 27.054 | 0 | 0 | USD | 39,950000 | 959.310,61 | 3,19 |

| Greenlight Capital Re KYG4095J1094 |

STK | 15.500 | 0 | 0 | USD | 6,830000 | 93.964,41 | 0,31 |

| Zertifikate | ||||||||

| Xetra-Gold DE000A0S9GB0 |

STK | 14.180 | 0 | 0 | EUR | 50,935000 | 722.258,30 | 2,40 |

| Summe der börsengehandelten Wertpapiere | EUR | 13.289.007,01 | 44,15 | |||||

| Investmentanteile | ||||||||

| Gruppenfremde Investmentanteile | ||||||||

| Fidecum-avant-garde Stock Fd Inhaber-Anteile R Cap.EUR o.N. LU1004823040 |

ANT | 10.000 | 0 | 0 | EUR | 134,030000 | 1.340.300,00 | 4,45 |

| Fortezza Finanz – Aktienwerk Inhaber-Anteile I o.N. LU0905833017 |

ANT | 1.650 | 0 | 0 | EUR | 346,720000 | 572.088,00 | 1,90 |

| Frankfurter Value Focus Fund Actions au Porteur P o.N. LU0399928414 |

ANT | 2.800 | 0 | 0 | EUR | 1.022,420000 | 2.862.776,00 | 9,51 |

| LOYS Global MH DE000A0H08T8 |

ANT | 5.300 | 0 | 0 | EUR | 300,560000 | 1.592.968,00 | 5,29 |

| Magellan SICAV Act.au Port.I(EUR)4Déc.o.N. FR0011238344 |

ANT | 30.000 | 0 | 0 | EUR | 23,620000 | 708.600,00 | 2,36 |

| Classic Global Equity Fund Inhaber-Anteile o.N. LI0008328218 |

ANT | 5.250 | 0 | 0 | CHF | 642,050000 | 3.233.810,62 | 10,75 |

| Heptagon Fd-Kop.Gl.All-Cap Eq. Reg. Shares C Acc. USD o.N. IE00BH4GY777 |

ANT | 8.000 | 0 | 0 | USD | 202,189300 | 1.435.684,91 | 4,77 |

| Summe der Investmentanteile | EUR | 11.746.227,53 | 39,03 | |||||

| Summe Wertpapiervermögen | EUR | 25.035.234,54 | 83,18 | |||||

| Derivate (Bei den mit Minus gekennzeichneten Beständen handelt es sich um verkaufte Positionen) |

||||||||

| Aktienindex-Derivate | ||||||||

| Forderungen/Verbindlichkeiten | ||||||||

| Aktienindex-Terminkontrakte | ||||||||

| DAX Future 17.12.2021 XEUR |

EUR | Anzahl 7 | -79.275,00 | -0,26 | ||||

| DAX Future 17.12.2021 XEUR |

EUR | Anzahl 2 | -7.750,00 | -0,03 | ||||

| Summe der Aktienindex-Derivate | EUR | -87.025,00 | -0,29 | |||||

| Bankguthaben | ||||||||

| EUR – Guthaben bei: | ||||||||

| Verwahrstelle: Hauck & Aufhäuser Privatbankiers AG | EUR | 3.640.590,00 | 3.640.590,00 | 12,09 | ||||

| Guthaben in sonstigen EU/EWR-Währungen: | ||||||||

| Verwahrstelle: Hauck & Aufhäuser Privatbankiers AG | SEK | 6.836.368,58 | 667.888,06 | 2,22 | ||||

| Guthaben in Nicht-EU/EWR-Währungen: | ||||||||

| Verwahrstelle: Hauck & Aufhäuser Privatbankiers AG | USD | 946.330,78 | 839.950,99 | 2,79 | ||||

| Verwahrstelle: Hauck & Aufhäuser Privatbankiers AG | GBP | 24.905,32 | 29.390,28 | 0,10 | ||||

| Summe der Bankguthaben | EUR | 5.177.819,33 | 17,20 | |||||

| Sonstige Vermögensgegenstände | ||||||||

| Dividendenansprüche | EUR | 4.315,08 | 4.315,08 | 0,01 | ||||

| Quellensteueransprüche | EUR | 1.619,32 | 1.619,32 | 0,01 | ||||

| Summe sonstige Vermögensgegenstände | EUR | 5.934,40 | 0,02 | |||||

| Sonstige Verbindlichkeiten 1) | EUR | -32.823,01 | EUR | -32.823,01 | -0,11 | |||

| Fondsvermögen | EUR | 30.099.140,26 | 100 2) | |||||

| Anteilwert | EUR | 97,59 | ||||||

| Umlaufende Anteile | STK | 308.419 | ||||||

1) noch nicht abgeführte Prüfungskosten, Veröffentlichungskosten, Verwahrstellenvergütung, Verwaltungsvergütung

2) Durch Rundung der Prozent-Anteile bei der Berechnung können geringfügige Rundungsdifferenzen entstanden sein.

Abwicklung von Transaktionen durch verbundene Unternehmen. Der Anteil der Transaktionen, die im Berichtszeitraum für Rechnung des Sondervermögens über Broker ausgeführt wurden, die verbundene Unternehmen und Personen sind, betrug 0,00%. Ihr Umfang belief sich hierbei auf insgesamt 0,00 EUR.

Wertpapierkurse bzw. Marktsätze

Die Vermögensgegenstände des Sondervermögens sind auf Grundlage der zuletzt festgestellten Kurse/Marktsätze bewertet.

Devisenkurse (in Mengennotiz)

| per 30.11.2021 | |||

| Schweizer Franken | CHF | 1,042350 | = 1 Euro (EUR) |

| Britisches Pfund | GBP | 0,847400 | = 1 Euro (EUR) |

| Schwedische Krone | SEK | 10,235800 | = 1 Euro (EUR) |

| US-Dollar | USD | 1,126650 | = 1 Euro (EUR) |

Marktschlüssel

| b) Terminbörsen | |

| XEUR | EUREX DEUTSCHLAND |

Während des Berichtszeitraumes abgeschlossene Geschäfte, soweit sie nicht mehr in der Vermögensaufstellung erscheinen

Käufe und Verkäufe in Wertpapieren, Investmentanteilen und Schuldscheindarlehen (Marktzuordnung zum Berichtsstichtag)

| Gattungsbezeichnung | ISIN | Stücke bzw. Anteile bzw. Whg. in 1.000 |

Käufe/ Zugänge |

Verkäufe/ Abgänge |

Volumen in 1.000 |

| An organisierten Märkten zugelassene oder in diese einbezogene Wertpapiere | |||||

| Aktien | |||||

| Investor AB Namn-Aktier A (fria) SK 6,25 | SE0000107401 | STK | – | 25.000 | |

| Kinnevik AB Namn-Aktier B SK 0,05 | SE0014684528 | STK | – | 33.000 | |

| Kinnevik AB Reg. Redemption Shares B o.N. | SE0015797600 | STK | 33.000 | 33.000 | |

| Derivate (in Opening-Transaktionen umgesetzte Optionsprämien bzw. Volumen der Optionsgeschäfte, bei Optionsscheinen Angabe der Käufe und Verkäufe) |

|||||

| Terminkontrakte | |||||

| Aktienindex-Terminkontrakte | |||||

| Gekaufte Kontrakte: | |||||

| Basiswert: DAX Index | EUR | 13.008,53 | |||

Ertrags- und Aufwandsrechnung (inkl. Ertrags- und Aufwandsausgleich)

für den Zeitraum vom 01. Dezember 2020 bis 30. November 2021

| I. Erträge | |||

| 1. Dividenden ausländischer Aussteller (vor Quellensteuer) | EUR | 58.835,58 | |

| 2. Zinsen aus Liquiditätsanlagen im Inland | EUR | -25.183,73 | |

| davon negative Habenzinsen | EUR | -25.183,73 | |

| 3. Erträge aus Investmentanteilen | EUR | 983,72 | |

| 4. Abzug ausländischer Quellensteuer | EUR | -8.904,56 | |

| 5. Sonstige Erträge | EUR | 263.298,21 | |

| Summe der Erträge | EUR | 289.029,22 | |

| II. Aufwendungen | |||

| 1. Verwaltungsvergütung | EUR | -263.862,21 | |

| 2. Verwahrstellenvergütung | EUR | -11.547,66 | |

| 3. Prüfungs- und Veröffentlichungskosten | EUR | -8.725,57 | |

| 4. Sonstige Aufwendungen | EUR | -11.673,69 | |

| 5. Aufwandsausgleich | EUR | -2.404,10 | |

| Summe der Aufwendungen | EUR | -298.213,23 | |

| III. Ordentlicher Nettoertrag | EUR | -9.184,01 | |

| IV. Veräußerungsgeschäfte | |||

| 1. Realisierte Gewinne | EUR | 1.154.745,97 | |

| 2. Realisierte Verluste | EUR | -279.764,56 | |

| Ergebnis aus Veräußerungsgeschäften | EUR | 874.981,41 | |

| V. Realisiertes Ergebnis des Geschäftsjahres | EUR | 865.797,40 | |

| 1. Nettoveränderung der nicht realisierten Gewinne | EUR | 5.220.023,90 | |

| 2. Nettoveränderung der nicht realisierten Verluste | EUR | -71.829,25 | |

| VI. Nicht realisiertes Ergebnis des Geschäftsjahres | EUR | 5.148.194,65 | |

| VII. Ergebnis des Geschäftsjahres | EUR | 6.013.992,05 |

Entwicklung des Sondervermögens

| 2021 | ||||

| I. Wert des Sondervermögens am Beginn des Geschäftsjahres | EUR | 23.475.511,98 | ||

| 1. Mittelzufluss / -abfluss (netto) | EUR | 616.682,82 | ||

| a) Mittelzuflüsse aus Anteilschein-Verkäufen: | EUR | 678.587,88 | ||

| b) Mittelabflüsse aus Anteilschein-Rücknahmen: | EUR | -61.905,06 | ||

| 2. Ertragsausgleich/Aufwandsausgleich | EUR | -7.046,59 | ||

| 3. Ergebnis des Geschäftsjahres | EUR | 6.013.992,05 | ||

| davon nicht realisierte Gewinne: | EUR | 5.220.023,90 | ||

| davon nicht realisierte Verluste: | EUR | -71.829,25 | ||

| II. Wert des Sondervermögens am Ende des Geschäftsjahres | EUR | 30.099.140,26 |

Verwendung der Erträge des Sondervermögens

Berechnung der Wiederanlage

| insgesamt | je Anteil | ||

| I. Für die Wiederanlage verfügbar | |||

| 1. Realisiertes Ergebnis des Geschäftsjahres | EUR | 865.797,40 | 2,81 |

| 2. Zuführung aus dem Sondervermögen 3) | EUR | 279.764,56 | 0,91 |

| II. Wiederanlage | EUR | 1.145.561,96 | 3,71 |

3) Die Zuführung aus dem Sondervermögen resultiert aus der Berücksichtigung von realisierten Verlusten

Vergleichende Übersicht über die letzten drei Geschäftsjahre

| Geschäftsjahr | Fondsvermögen am Ende des Geschäftsjahres |

Anteilwert | ||

| 2018 | EUR | 16.358.005,92 | EUR | 65,82 |

| 2019 | EUR | 20.254.705,91 | EUR | 72,98 |

| 2020 | EUR | 23.475.511,98 | EUR | 77,90 |

| 2021 | EUR | 30.099.140,26 | EUR | 97,59 |

Anhang gem. § 7 Nr. 9 KARBV

Angaben nach der Derivateverordnung

| Das durch Derivate erzielte zugrundeliegende Exposure | EUR | 3.436.875,00 |

Der Wert ergibt sich unter Berücksichtigung von Netting- und Hedgingeffekten, der zugrundeliegenden Derivate im Sondervermögen

Die Vertragspartner der Derivate-Geschäfte

Hauck & Aufhäuser Privatbankiers AG

| Bestand der Wertpapiere am Fondsvermögen (in %) | 83,18 |

| Bestand der Derivate am Fondsvermögen (in %) | -0,29 |

Die Auslastung der Obergrenze für das Marktrisikopotential wurde für dieses Sondervermögen gemäß der Derivateverordnung nach dem qualifizierten Ansatz anhand eines Vergleichsvermögens ermittelt.

Angaben nach dem qualifizierten Ansatz

Potenzieller Risikobetrag für das Marktrisiko gem. § 37 Abs. 4 DerivateV

| kleinster potenzieller Risikobetrag | 1,19 % |

| größter potenzieller Risikobetrag | 3,00 % |

| durchschnittlicher potenzieller Risikobetrag | 1,98 % |

Risikomodell, das gemäß § 10 DerivateV verwendet wurde

Full-Monte-Carlo

Parameter, die gemäß § 11 DerivateV verwendet wurden

99% Konfidenzintervall, 1 Tag Haltedauer bei einem effektiven historischen Beobachtungszeitraum von einem Jahr

Im Geschäftsjahr erreichter durchschnittlicher Umfang des Leverage durch Derivategeschäfte

| Mittelwert | 1,00 |

Zusammensetzung des Vergleichsvermögens § 37 Abs. 5 DerivateV

| MSCI – World Index | 100,00 % |

Sonstige Angaben

| Anteilwert | EUR | 97,59 |

| Umlaufende Anteile | STK | 308.419 |

Angabe zu den Verfahren zur Bewertung der Vermögensgegenstände

Der Anteilwert wird durch die HANSAINVEST Hanseatische Investment-GmbH ermittelt. Die Bewertung von Vermögenswerten, die an einer Börse zum Handel zugelassen bzw. in einen anderen organisierten Markt einbezogen sind, erfolgt zu den handelbaren Schlusskursen des vorhergehenden Börsentages gem. § 27 KARBV. Investmentanteile werden zu den letzten veröffentlichten Rücknahmepreisen angesetzt.

Vermögenswerte, die weder an einer Börse zugelassen noch in einen organisierten Markt einbezogen sind oder für die ein handelbarer Kurs nicht verfügbar ist, werden mit von anerkannten Kursversorgern zur Verfügung gestellten Kursen bewertet. Sollten die ermittelten Kurse nicht belastbar sein, wird auf den mit geeigneten Bewertungsmodellen ermittelten Verkehrswert abgestellt (§ 28 KARBV).

Die bezogenen Kurse werden täglich durch die Kapitalverwaltungsgesellschaft auf Vollständigkeit und Plausibilität geprüft.

Bankguthaben und Festgelder werden mit dem Nominalbetrag und Verbindlichkeiten zum Rückzahlungsbetrag bewertet. Die Bewertung der sonstigen Vermögensgegenstände erfolgt zu ihrem Markt- bzw. Nominalbetrag.

Angaben zur Transparenz sowie zur Gesamtkostenquote

| Gesamtkostenquote | 1,54 % |

Die Gesamtkostenquote drückt sämtliche vom Sondervermögen im Jahresverlauf getragenen Kosten und Zahlungen (ohne Transaktionskosten) im Verhältnis zum durchschnittlichen Nettoinventarwert des Sondervermögens aus, sowie die laufenden Kosten (in Form der veröffentlichen Gesamtkostenquote) der zum Geschäftsjahresende

des Sondervermögens im Bestand befindlichen Zielfonds im Verhältnis zum Nettoinventarwert des Sondervermögens am Geschäftsjahresende.

| Transaktionskosten | EUR | 999,42 |

Summe der Nebenkosten des Erwerbs (Anschaffungsnebenkosten) und der Kosten der Veräußerung der Vermögensgegenstände.

An die Verwaltungsgesellschaft oder Dritte gezahlte Pauschalvergütungen

Im abgelaufenen Geschäftsjahr wurden keine Pauschalvergütungen gezahlt.

Die KVG erhält keine Rückvergütungen der aus dem Sondervermögen an die Verwahrstelle und an Dritte geleisteten Vergütung und Aufwandserstattungen.

Die KVG gewährt keine sogenannte Vermittlungsfolgeprovision an Vermittler in wesentlichem Umfang aus der von dem Sondervermögen an sie geleisteten Vergütung.

Verwaltungsvergütungssatz für im Sondervermögen gehaltene Investmentanteile

Die Verwaltungsvergütung für Gruppenfremde Investmentanteile beträgt:

| Fidecum-avant-garde Stock Fd Inhaber-Anteile R Cap.EUR o.N. | 1,2000 % |

| Fortezza Finanz – Aktienwerk Inhaber-Anteile I o.N. | 0,1200 % |

| Frankfurter Value Focus Fund Actions au Porteur P o.N. | 1,3600 % |

| LOYS Global MH | 0,9000 % |

| Magellan SICAV Act.au Port.I(EUR)4Déc.o.N. | 1,2500 % |

| Classic Global Equity Fund Inhaber-Anteile o.N. | 1,2000 % |

| Heptagon Fd-Kop.Gl.All-Cap Eq. Reg. Shares C Acc. USD o.N. | 0,9000 % |

Ausgabeaufschläge oder Rücknahmeabschläge wurden nicht berechnet.

Wesentliche sonstige Erträge und sonstige Aufwendungen:

Wesentliche sonstige Erträge: EUR 2.428,83 Quellensteuererstattung

Wesentliche sonstige Aufwendungen: EUR 9.992,60 Depotgebühren

Sonstige Informationen

Die Ermittlung der Nettoveränderung der nicht realisierten Gewinne und Verluste erfolgt dadurch, dass in jedem Geschäftsjahr die in den Anteilspreis einfließenden Wertansätze der Vermögensgegenstände mit den jeweiligen historischen Anschaffungskosten verglichen werden, die Höhe der positiven Differenzen in die Summe der nicht realisierten Gewinne einfließen, die Höhe der negativen Differenzen in die Summe der nicht realisierten Verluste einfließen und aus dem Vergleich der Summenpositionen zum Ende des Geschäftsjahres mit den Summenpositionen zum Anfang des Geschäftsjahres die Nettoveränderungen ermittelt werden.

Angaben zur Mitarbeitervergütung der HANSAINVEST Hanseatische Investment-GmbH (KVG) für das Geschäftsjahr 2020

| Gesamtsumme der im abgelaufenen Wirtschaftsjahr der KVG gezahlten Mitarbeitervergütung (inkl. Geschäftsführer): | EUR | 16.990.377,86 | ||

| davon fix: | EUR | 13.478.569,31 | ||

| davon variabel: | EUR | 3.511.808,55 | ||

| Zahl der Mitarbeiter der KVG inkl. Geschäftsführer (Durchschnitt): 225 | ||||

| Gesamtsumme der im abgelaufenen Wirtschaftsjahr 2020 der KVG gezahlten Vergütung an Risktaker: | EUR | 1.231.250,20 | ||

| davon Führungskräfte: | EUR | 1.231.250,20 | ||

| davon andere Risktaker: | EUR | 0,00 |

Die Angaben zur Mitarbeitervergütung beziehen sich auf den Zeitraum 1. Januar bis 31. Dezember 2020 und betreffen ausschließlich die in diesem Zeitraum bei der Gesellschaft beschäftigten Mitarbeiter.

Angaben zur Mitarbeitervergütung im Auslagerungsfall für das Geschäftsjahr 2020 (Dr. Bauer & Co. Vermögensmanagement GmbH)

Die KVG zahlt keine direkten Vergütungen an Mitarbeiter des Auslagerungsunternehmens.

Das Auslagerungsunternehmen hat folgende Informationen selbst veröffentlicht (im elektronischen Bundesanzeiger veröffentlichter Jahresabschluss):

| Gesamtsumme der im abgelaufenen Wirtschaftsjahr des Auslagerungsunternehmens gezahlten Mitarbeitervergütung: | TEUR | 1.391 |

| davon feste Vergütung: | TEUR | 0 |

| davon variable Vergütung: | TEUR | 0 |

| Direkt aus dem Fonds gezahlte Vergütungen: | TEUR | 0 |

| Zahl der Mitarbeiter des Auslagerungsunternehmens: | 15 |

Angaben zu wesentlichen Änderungen gem. § 101 Abs. 3 Nr. 3 KAGB

Keine Änderung im Berichtszeitraum

Angaben zu wesentlichen Änderungen gem. § 101 Abs. 3 Nr. 3 KAGB in Verbindung mit § 307 KAGB

Keine Änderung im Berichtszeitraum

Zusätzliche Informationen

| Prozentualer Anteil der schwer liquidierbaren Vermögensgegenstände für die besondere Regelungen gelten | 0,00 % |

Angaben zu neuen Regelungen zum Liquiditätsmanagement gem. § 300 Abs. 1 Nr. 2 KAGB

Keine Änderung im Berichtszeitraum

Angaben zum Risikoprofil nach § 300 Abs. 1 Nr. 3 KAGB

Die Anlage in diesen Investmentfonds birgt neben Chancen auf Wertsteigerungen auch Verlustrisiken. Den folgenden Risiken können die Anlagen im Fonds ausgesetzt sein:

Marktrisiko, Zinsrisiko, Kontrahentenrisiko, Konzentrationsrisiko, Derivaterisiko, Liquiditätsrisiko und Währungsrisiko.

Die angegebenen Risiken werden mit Hilfe geeigneter Risikomanagementsysteme überwacht und mit Hilfe eines Limitsystems gesteuert. Weitergehende Informationen sind im Tätigkeitsbericht des Fonds zu finden.

Des Weiteren unterliegt der Fonds dem Kapitalanlagegesetzbuch und dem Investmentsteuergesetz. Mögliche (steuer)rechtliche Änderungen können sich positiv aber auch negativ auf den Fonds auswirken.

Angaben zur Änderung des max. Umfangs des Leverage § 300 Abs. 2 Nr. 1 KAGB

Keine Änderungen im Berichtszeitraum.

| Leverage-Umfang nach Bruttomethode bezüglich ursprünglich festgelegtem Höchstmaß | 5,00 |

| tatsächlicher Leverage-Umfang nach Bruttomethode | 1,00 |

| Leverage-Umfang nach Commitmentmethode bezüglich ursprünglich festgelegtem Höchstmaß | 3,00 |

| tatsächlicher Leverage-Umfang nach Commitmentmethode | 1,00 |

Angaben für institutionelle Anleger gemäß § 101 Abs. 2 Nr. 5 KAGB i.V.m. § 134c Abs. 4 AktG

| Anforderung | Verweis |

| Angaben zu den mittel- bis langfristigen Risiken: | Informationen zu den mittel- bis langfristigen Risiken des Sondervermögens werden im Tätigkeitsbericht aufgeführt. |

| Zusammensetzung des Portfolios, Portfolioumsätze und Portfolioumsatzkosten: | Informationen über die Zusammensetzung des Portfolios, die Portfolioumsätze und die Portfolioumsatzkosten sind im Jahresbericht in den Abschnitten „Vermögensaufstellung“, „Während des Berichtszeitraumes abgeschlossene Geschäfte, soweit sie nicht mehr in der Vermögensaufstellung erscheinen“ und “ Angaben zur Transparenz und zur Gesamtkostenquote“ verfügbar. |

| Berücksichtigung der mittel- bis langfristigen Entwicklung der Gesellschaft bei der Anlageentscheidung: | Aktien, die auf einem geregelten Markt gehandelt werden, unterliegen verschiedenen mittel- und langfristigen Risiken. Die Einschätzung dieser Risiken ist ein grundlegender Bestandteil der Anlagestrategie und -politik. |

| Einsatz von Stimmrechtsberatern: | Informationen zur Stimmrechtsausübung sind auf der Internetseite der HANSAINVEST erhältlich. |

| Handhabung der Wertpapierleihe und zum Umgang mit Interessenkonflikten im Rahmen der Mitwirkung in den Gesellschaften, insbesondere durch Ausnutzung von Aktionärsrechten: | Für das Sondervermögen sind im Berichtszeitraum keine Wertpapierleihegeschäfte abgeschlossen worden. Auf der Internetseite der HANSAINVEST sind Informationen zum Umgang mit Interessenkonflikten verfügbar. |

Hamburg, 07. März 2022

HANSAINVEST

Hanseatische Investment-GmbH

Geschäftsführung

Dr. Jörg W. Stotz

Ludger Wibbeke

Vermerk des unabhängigen Abschlussprüfers

An die HANSAINVEST Hanseatische Investment-GmbH, Hamburg

Prüfungsurteil

Wir haben den Jahresbericht des Sondervermögens Leistner Capital Partners Fund – bestehend aus dem Tätigkeitsbericht für das Geschäftsjahr vom 1. Dezember 2020 bis zum 30. November 2021, der Vermögensübersicht und der Vermögensaufstellung zum 30. November 2021, der Ertrags- und Aufwandsrechnung, der Verwendungsrechnung, der Entwicklungsrechnung für das Geschäftsjahr vom 1. Dezember 2020 bis zum 30. November 2021, sowie der vergleichenden Übersicht über die letzten drei Geschäftsjahre, der Aufstellung der während des Berichtszeitraums abgeschlossenen Geschäfte, soweit diese nicht mehr Gegenstand der Vermögensaufstellung sind, und dem Anhang – geprüft.

Nach unserer Beurteilung aufgrund der bei der Prüfung gewonnenen Erkenntnisse entspricht der beigefügte Jahresbericht in allen wesentlichen Belangen den Vorschriften des deutschen Kapitalanlagegesetzbuchs (KAGB) und den einschlägigen europäischen Verordnungen und ermöglicht es unter Beachtung dieser Vorschriften, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen.

Grundlage für das Prüfungsurteil

Wir haben unsere Prüfung des Jahresberichts in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführt. Unsere Verantwortung nach diesen Vorschriften und Grundsätzen ist im Abschnitt „Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts“ unseres Vermerks weitergehend beschrieben. Wir sind von der HANSAINVEST Hanseatische Investment-GmbH unabhängig in Übereinstimmung mit den deutschen handelsrechtlichen und berufsrechtlichen Vorschriften und haben unsere sonstigen deutschen Berufspflichten in Übereinstimmung mit diesen Anforderungen erfüllt. Wir sind der Auffassung, dass die von uns erlangten Prüfungsnachweise ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zum Jahresbericht zu dienen.

Verantwortung der gesetzlichen Vertreter für den Jahresbericht

Die gesetzlichen Vertreter der HANSAINVEST Hanseatische Investment-GmbH sind verantwortlich für die Aufstellung des Jahresberichts, der den Vorschriften des deutschen KAGB und den einschlägigen europäischen Verordnungen in allen wesentlichen Belangen entspricht und dafür, dass der Jahresbericht es unter Beachtung dieser Vorschriften ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. Ferner sind die gesetzlichen Vertreter verantwortlich für die internen Kontrollen, die sie in Übereinstimmung mit diesen Vorschriften als notwendig bestimmt haben, um die Aufstellung des Jahresberichts zu ermöglichen, der frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist.

Bei der Aufstellung des Jahresberichts sind die gesetzlichen Vertreter dafür verantwortlich, Ereignisse, Entscheidungen und Faktoren, welche die weitere Entwicklung des Investmentvermögens wesentlich beeinflussen können, in die Berichterstattung einzubeziehen. Das bedeutet u.a., dass die gesetzlichen Vertreter bei der Aufstellung des Jahresberichts die Fortführung des Sondervermögens durch die HANSAINVEST Hanseatische Investment-GmbH zu beurteilen haben und die Verantwortung haben, Sachverhalte im Zusammenhang mit der Fortführung des Sondervermögens, sofern einschlägig, anzugeben.

Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts

Unsere Zielsetzung ist, hinreichende Sicherheit darüber zu erlangen, ob der Jahresbericht als Ganzes frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist, sowie einen Vermerk zu erteilen, der unser Prüfungsurteil zum Jahresbericht beinhaltet.

Hinreichende Sicherheit ist ein hohes Maß an Sicherheit, aber keine Garantie dafür, dass eine in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführte Prüfung eine wesentliche falsche Darstellung stets aufdeckt. Falsche Darstellungen können aus Verstößen oder Unrichtigkeiten resultieren und werden als wesentlich angesehen, wenn vernünftigerweise erwartet werden könnte, dass sie einzeln oder insgesamt die auf der Grundlage dieses Jahresberichts getroffenen wirtschaftlichen Entscheidungen von Adressaten beeinflussen.

Während der Prüfung üben wir pflichtgemäßes Ermessen aus und bewahren eine kritische Grundhaltung. Darüber hinaus

| ― |

identifizieren und beurteilen wir die Risiken wesentlicher – beabsichtigter oder unbeabsichtigter – falscher Darstellungen im Jahresbericht, planen und führen Prüfungshandlungen als Reaktion auf diese Risiken durch sowie erlangen Prüfungsnachweise, die ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zu dienen. Das Risiko, dass wesentliche falsche Darstellungen nicht aufgedeckt werden, ist bei Verstößen höher als bei Unrichtigkeiten, da Verstöße betrügerisches Zusammenwirken, Fälschungen, beabsichtigte Unvollständigkeiten, irreführende Darstellungen bzw. das Außerkraftsetzen interner Kontrollen beinhalten können. |

| ― |

gewinnen wir ein Verständnis von dem für die Prüfung des Jahresberichts relevanten internen Kontrollsystem, um Prüfungshandlungen zu planen, die unter den gegebenen Umständen angemessen sind, jedoch nicht mit dem Ziel, ein Prüfungsurteil zur Wirksamkeit dieses Systems der HANSAINVEST Hanseatische Investment-GmbH abzugeben. |

| ― |

beurteilen wir die Angemessenheit der von den gesetzlichen Vertretern der HANSAINVEST Hanseatische Investment-GmbH bei der Aufstellung des Jahresberichts angewandten Rechnungslegungsmethoden sowie die Vertretbarkeit der von den gesetzlichen Vertretern dargestellten geschätzten Werte und damit zusammenhängenden Angaben. |

| ― |

ziehen wir Schlussfolgerungen auf der Grundlage erlangter Prüfungsnachweise, ob eine wesentliche Unsicherheit im Zusammenhang mit Ereignissen oder Gegebenheiten besteht, die bedeutsame Zweifel an der Fortführung des Sondervermögens durch die HANSAINVEST Hanseatische Investment-GmbH aufwerfen können. Falls wir zu dem Schluss kommen, dass eine wesentliche Unsicherheit besteht, sind wir verpflichtet, im Vermerk auf die dazugehörigen Angaben im Jahresbericht aufmerksam zu machen oder, falls diese Angaben unangemessen sind, unser Prüfungsurteil zu modifizieren. Wir ziehen unsere Schlussfolgerungen auf der Grundlage der bis zum Datum unseres Vermerks erlangten Prüfungsnachweise. Zukünftige Ereignisse oder Gegebenheiten können jedoch dazu führen, dass das Sondervermögen durch die HANSAINVEST Hanseatische Investment-GmbH nicht fortgeführt wird. |

| ― |

beurteilen wir die Gesamtdarstellung, den Aufbau und den Inhalt des Jahresberichts, einschließlich der Angaben sowie ob der Jahresbericht die zugrunde liegenden Geschäftsvorfälle und Ereignisse so darstellt, dass der Jahresbericht es unter Beachtung der Vorschriften des deutschen KAGB und der einschlägigen europäischen Verordnungen ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. |

Wir erörtern mit den für die Überwachung Verantwortlichen u.a. den geplanten Umfang und die Zeitplanung der Prüfung sowie bedeutsame Prüfungsfeststellungen, einschließlich etwaiger Mängel im internen Kontrollsystem, die wir während unserer Prüfung feststellen.

Hamburg, den 8. März 2022

KPMG AG Wirtschaftsprüfungsgesellschaft

Werner, Wirtschaftsprüfer

Lüning, Wirtschaftsprüfer

Kommentar hinterlassen