HANSAINVEST Hanseatische Investment-GmbH

Hamburg

Jahresbericht für das Sondervermögen gemäß der OGAW-Richtlinie P&K Balance

Tätigkeitsbericht des P&K Balance vom 01.12.2020 – 30.11.2021

Anlageziel und Anlagepolitik

Ziel des Fonds ist die langfristige Erwirtschaftung eines nachhaltigen Wertzuwachses in der Fondswährung. Um dies zu erreichen investiert der Fonds in Aktien (weltweit), Anleihen (weltweit) und Investmentfonds (bis zu max. 10 % des Fondsvermögens). Grundlage der Investitionen ist dabei ein systematischer Analyseprozess, der es ermöglichen soll, frühzeitig aussichtsreiche Positionen zu identifizieren, um diese zeitnah in den Fonds mit aufzunehmen. Investitionen werden grundsätzlich nur in Erwartung einer positiven Wertentwicklung vorgenommen. Die Fondszusammensetzung wird regelmäßig überwacht, um schnellstmöglich Anpassungen auf veränderte Marktgegebenheiten und -einschätzungen umzusetzen.

Dem Risiko von großen Abwärtsbewegungen des Gesamtmarktes begegnet das Fondsmanagement mit der aktiven Steuerung der Investitionsquote. Zusätzlich sollen durch konsequent breite Streuung mögliche Verlustrisiken aus Einzelwerten reduziert werden.

Das Fondsmanagement ist ausgelagert an die Pruschke & Kalm GmbH.

Das Fondsmanagement darf für den Fonds Derivatgeschäfte zum Zwecke der Absicherung, der effizienten Portfoliosteuerung und der Erzielung von Zusatzerträgen, d.h. auch zu spekulativen Zwecken, einsetzen. Ein Derivat ist ein Finanzinstrument, dessen Wert – nicht notwendig 1:1 – von der Entwicklung eines oder mehrerer Basiswerte wie z.B. Wertpapieren oder Zinssätzen abhängt.

Die Gesellschaft ist berechtigt, im Rahmen der Anlagebedingungen die tatsächliche Anlagestrategie jederzeit ohne vorherige Information an die Anleger zu ändern. Die Erträge verbleiben im Fonds und erhöhen den Wert der Anteile.

Die Anleger können von der Kapitalverwaltungsgesellschaft grundsätzlich börsentäglich die Rücknahme der Anteile verlangen. Die Kapitalverwaltungsgesellschaft kann jedoch die Rücknahme aussetzen, wenn außergewöhnliche Umstände dies unter Berücksichtigung der Anlegerinteressen erforderlich erscheinen lassen.

Die diesem Finanzprodukt zugrunde liegenden Investitionen berücksichtigen nicht die EU Kriterien für ökologisch nachhaltige Wirtschaftsaktivitäten. Der Fonds ist damit gemäß Artikel 6 der Verordnung (EU) 2019/2088 zu qualifizieren.

Empfehlung: Dieser Fonds ist unter Umständen für Anleger nicht geeignet, die ihr Geld innerhalb eines Zeitraums von 5 Jahren aus dem Fonds wieder zurückziehen wollen.

Fondskapital

Die erfreuliche Entwicklung des Fondskapitals hat sich auch im vergangenen Geschäftsjahr fortgesetzt. So konnte ein positiver Nettomittelfluss von mehr als 1,41 Mio. EUR erzielt werden. Das Fondsvolumen steigerte sich gegenüber dem Vorjahreszeitraum um mehr als 2,78 Mio. EUR auf über 16,42 Mio. EUR.

Tätigkeitsbericht

Das abgelaufene Geschäftsjahr war erneut von einem sehr herausfordernden Umfeld geprägt. Die Corona-Pandemie hatte weiterhin einen wesentlichen Einfluss auf die internationalen Kapitalmärkte und damit natürlich auch auf die Entwicklung des P&K Balance. Allerdings konnte die Entwicklung und Genehmigung von wirksamen Impfstoffen und die damit einhergehende weitestgehende Rücknahme der einschränkenden Maßnahmen das Marktumfeld positiv beeinflussen. Auch der Wahlausgang in den USA und die damit erwartete Rückkehr zu politischer „Normalität“ wirkte stützend. Dagegen war die zweite Hälfte des Geschäftsjahres eher von belastenden Faktoren geprägt. Zum einen sorgten die durch die Pandemie ausgelösten Lieferengpässe, insbesondere im Halbleiterbereich, für Produktionseinschränkungen und belasteten damit die Aktienmärkte. Aber auch Anzeichen einer deutlich anziehenden Inflation, welche, neben den durch die Lieferengpässe gestiegenen Preise, insbesondere durch stark anziehende Energiekosten befeuert wurde, gepaart mit einem steigenden Zinsniveau, drückten die Stimmung. Die Notenbankkommentare zu einem frühzeitigen Auslaufenlassen der Stützungsmaßnahmen waren ebenfalls wenig hilfreich. Auch die zum Ende des Geschäftsjahres durchschlagende 4. Coronawelle brachte die Märkte erneut unter Druck.

Im abgelaufenen Geschäftsjahr zeigten die für das Sondervermögen wesentlichen Aktienindizes (DAX, Stoxx Europe 600 und S+P500), aller Belastungsfaktoren zum Trotz, insgesamt eine beeindruckende positive Entwicklung. Kurz vor Ende des Geschäftsjahres konnten die Indices erneute Allzeithöchststände erreichen. Darüber hinaus ging die Schwankungsintensität der Märkte deutlich zurück. Dies hatte auch einen positiven Einfluss auf das Sondervermögen, in welchem sich die Volatilität, nach 10,37 % im Vorjahreszeitraum, auf 4,34 % deutlich reduzierte. Dies zeigt sich ebenfalls deutlich in einem maximalen Kursrückgang von nur -2,72 % im abgelaufenen Geschäftsjahr. Insgesamt konnten alle Assetklassen, mit Ausnahme der Future-Positionen, welche explizit zur Portfolioabsicherung vorgesehen waren, einen positiven Renditebeitrag leisten. So weist das Sondervermögen zum Stichtag eine positive Wertentwicklung von 9,77 % aus.

Portfoliostruktur *)

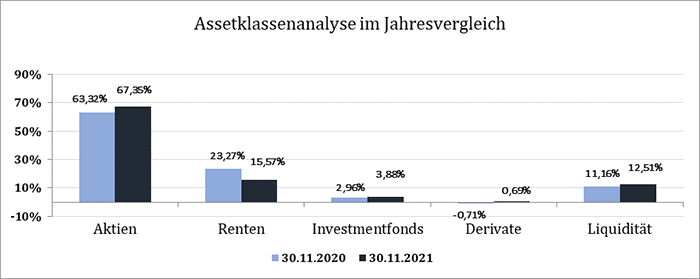

Das Gesamtportfolio bestand zum Stichtag aus insgesamt 131 Positionen, was einer Ausweitung um 9 Positionen entspricht. Der Investitionsgrad zum Berichtszeitpunkt hat sich mit insgesamt 86,40 % gegenüber dem Stand des Vorjahres (88,92 %) leicht reduziert. Die Anzahl an Transaktionen liegt mit insgesamt 105 Trades gegenüber dem Vorjahr (107 Trades) in etwa auf dem gleichen Niveau. Zusätzlich wurden 28 Trades über die Terminbörse EUREX getätigt, was nochmals einem deutlichen Rückgang gegenüber dem Vorjahreszeitraum entspricht (Vj. 60). Innerhalb der Assetklassen kam es zu einer deutlichen Verschiebung zu Lasten des Rentenanteil zu Gunsten aller anderen Assetklassen. Der Rückgang des Rentenbestandes ist hauptsächlich auf eine erhöhte Anzahl an Endfälligkeiten bzw. vorzeitigen Rückzahlungen durch die Emittenten zurückzuführen.

*) Durch Rundung bei der Berechnung können geringfügige Rundungsdifferenzen im Vergleich mit der Vermögensaufstellung gemäß Jahresbericht entstanden sein.

Aktien

Der Aktienanteil bestand zum Stichtag aus 93 Positionen (Vj. 80). Im Geschäftsjahr wurden 88 Transaktionen (Vj. 76) getätigt. Diese verteilten sich auf 61 Käufe und 27 Verkäufe.

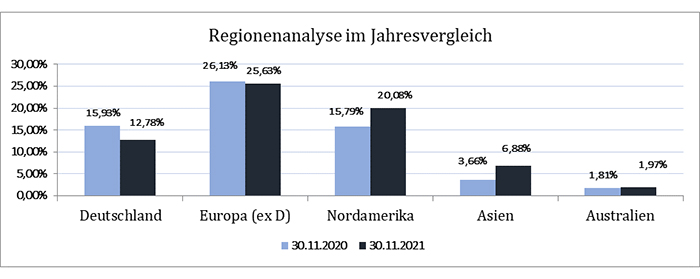

Innerhalb der Regionen wurden Anteile an europäischen und deutschen Aktien reduziert und in den nordamerikanischen und asiatischen Raum verlagert. Der Europaanteil (ex D) bildet weiterhin die größte Anlageregion. Der Anteil Deutschland ist nunmehr deutlich hinter Nordamerika zurückgefallen. Den im Verhältnis größten Zuwachs gab es in Asien.

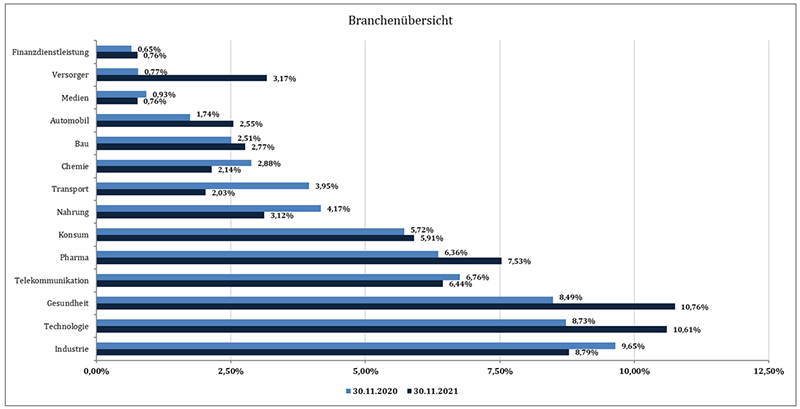

Die Einzeltitel sind weiterhin in 14 unterschiedliche Branchen investiert. Die Covid-Pandemie hatte weiter Einfluss auf die Branchenauswahl. Die Bereiche Gesundheit, Pharma und Technologie wurden deutlich ausgeweitet. Zusätzlich wurden die Versorger ausgebaut, wobei hier auch dem Thema „Erneuerbare Energien“ Rechnung getragen wurde.

Derivate

Von den 28 an der Terminbörse EUREX gehandelten Geschäften entfielen 17 auf Aktienoptionen, 9 auf den DAX-Future und 2 auf den neu aufgenommenen E-Mini S&P 500-Future.

Zum Berichtsstichtag bestanden 6 offene Options-Positionen.

| Call | 20 | BASF SE | 16.12.2022 | Basis 80 € |

| Put | -20 | BASF SE | 21.01.2022 | Basis 62 € |

| Call | -5 | Daimler AG | 17.12.2021 | Basis 80 € |

| Call | -5 | Daimler AG | 21.01.2022 | Basis 90 € |

| Put | -10 | Henkel AG Vz. | 17.12.2021 | Basis 80 € |

| Call | -100 | Nokia | 17.12.2021 | Basis 6 € |

Die Long-Call-Position in BASF SE ist als liquiditätsschonende Investition gedacht, da wir die Aktienposition grundsätzlich ausbauen möchten. Mit Ausnahme der gezahlten Optionsprämie beinhaltet die Position kein zusätzliches Risiko für das Sondervermögen. Die Short-Call Positionen in Daimler und Nokia dienen zum einen der Einstandswert-Reduzierung aufgrund der erhaltenen Prämie und fungieren zum anderen als Verkaufslimit, da wir die Positionen auf dem Niveau der gewählten Basispreise grundsätzlich reduzieren möchten. Daher kann das Risiko, mögliche Gewinne über den Basispreis hinaus nicht mehr realisieren zu können, aus unserer Sicht vernachlässigt werden. Die Short-Put-Positionen beinhalten ein Gesamtrisiko von 204 TEUR oder 1,24 % des Fondsvermögens, was aber sowohl in Bezug auf das Gewicht der Einzelpositionen als auch auf den Gesamtanteil des Aktienexposures innerhalb des Risikobudgets liegt.

Im DAX-Future war zum Berichtsstichtag 1 Short-Position mit insgesamt 12 Kontrakten im Bestand. Diese Position wurde weiterhin ausschließlich zur Portfolioabsicherung genutzt.

| -12 | FDAX | 12/21 | Opening bei 15.726,00 Punkten |

Zusätzlich waren 2 Short-Positionen mit insgesamt 4 Kontrakten im E-Mini S&P 500 Future im Bestand. Auch diese Positionen dienen ausschließlich der Absicherung, insbesondere natürlich des Nordamerika-Engagements.

| -2 | E-Mini S&P 500 Future | 12/21 | Opening bei 4.636,25 Punkten |

| -2 | E-Mini S&P 500 Future | 12/21 | Opening bei 4.652,00 Punkten |

Alle Future-Positionen wurden per 30.11.2021 mit -5.408.133,52 € bewertet. Dies entspricht einer pro forma-Reduzierung der Aktienquote um 32,93 % auf rechnerisch 34,42 %.

Investmentfonds

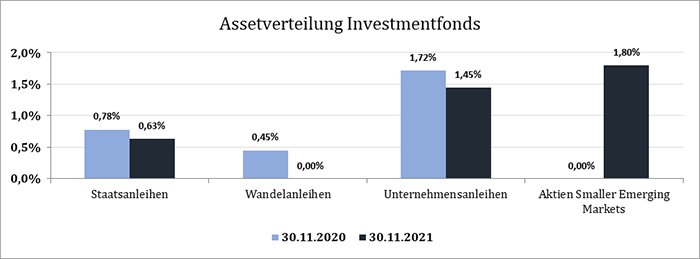

Im Berichtszeitraum wurde die letzte Position Wandelanleihen-Fonds komplett veräußert. Neu aufgenommen wurde ein Aktienfonds mit Schwerpunkt Smaller Emerging Markets zur zusätzlichen Diversifikation des Sondervermögens. Die weiteren Anteile sind zum Vorjahr nahezu unverändert. Zum Stichtag beinhaltete das Portfolio somit weiter 4 Positionen in Investmentfonds.

Renten

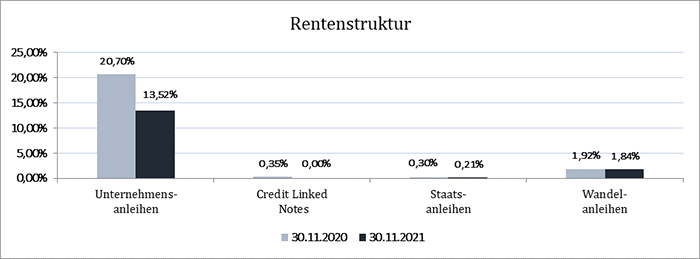

Der Rentenanteil bestand zum Stichtag aus 25 Positionen (Vj. 33) und war damit weiter rückläufig. Im Berichtszeitraum wurden 15 Transaktionen getätigt. 4 Käufen standen 11 Verkäufe gegenüber. Den Schwerpunkt bilden weiterhin Unternehmensanleihen, deren Anteil sich aufgrund diverser Fälligkeiten allerding nachhaltig reduziert hat. Der Anteil an Wandelanleihen blieb nahezu unverändert, gefolgt von Staatsanleihen, welche weiterhin stark untergewichtet sind. In Credit Linked Notes hält das Sondervermögen, nachdem die letzte Position ausgelaufen ist, keine Anteile mehr.

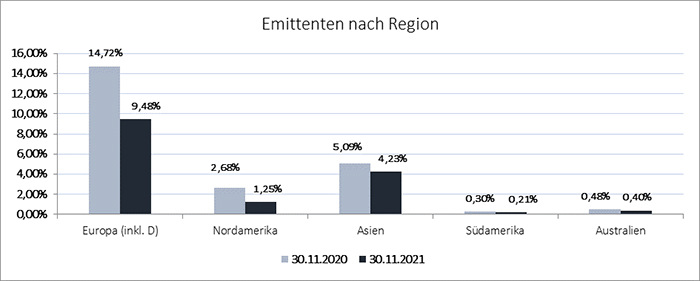

Die Reduzierung des Rentenanteils betraf zum Stichtag hauptsächlich das Europa-Engagement, wobei auch der Anteil Nordamerika sich von niedrigem Niveau halbiert hat. Alle weiteren Regionen waren leicht rückläufig, wobei die Anteile Südamerika und Australien grundsätzlich untergewichtet bleiben.

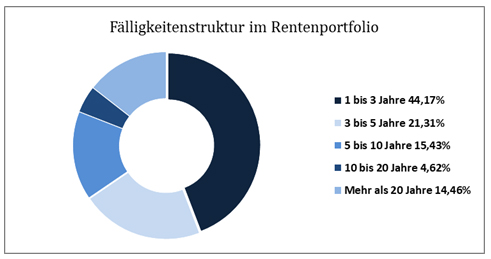

Insgesamt hat sich die durchschnittliche Restlaufzeit innerhalb des Rentenportfolios zum Vorjahreszeitraum deutlich erhöht und stieg von 4,56 Jahre auf 6,92 Jahre zum Berichtsstichtag. Dies ist mit grundsätzlichen Verschiebungen innerhalb der Fälligkeitenstruktur und dem deutlich gefallenen Gesamtvolumen des Rentenanteils zu erklären. Während der Anteil von Fälligkeiten bis 3 Jahre von 30,25 % auf 44,17 % deutlich steigt, reduzierte sich der Anteil 3-5 Jahre um 20,08 % auf 21,31 % stark. Somit verringert sich der Anteil bis 5 Jahre Restlaufzeit auf 65,48 % (Vj. 71,64 %), während der Anteil von Fälligkeiten bis 10 Jahre mit 15,43 %, gegenüber 15,33 % im Vorjahr, nahezu konstant blieb. Der Anteil über 10 Jahre erhöhte sich ebenfalls deutlich von 13,03 % auf 19,08 % zum Stichtag. Dabei hat sich die durchschnittliche Rendite leicht von 3,41 % auf 3,31 % reduziert.

Währungen im Gesamtportfolio

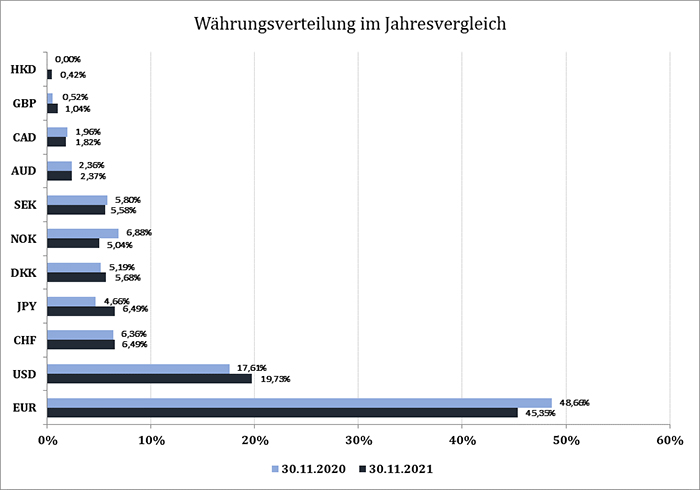

Der EURO stellt zwar weiterhin größten Anteil am Gesamtfondsvermögen, dennoch wurde das Gewicht gegenüber dem Vorjahrzeitraum weiter, auf nun weit unter 50 %, reduziert. Ebenfalls rückläufig war der Anteil an den Skandinavischen Währungen. Der Anteil an Dänischer Krone erhöhte sich zwar leicht, das konnte aber den Rückgang in der Norwegischen Krone nicht kompensieren. Nachdem im Vorjahr dieses Segment noch den größten Fremdwährungsanteil stellte, ist nunmehr der US-Dollar wieder stärkste Währung, da sein Anteil zusätzlich ausgebaut wurde. Nennenswerte Zuwächse gab es noch im Japanischen Yen, alle anderen Währungen sind nahezu unverändert. In die Währungsberechnungen sind auch die Titel eingeflossen, die zwar in EURO erworben wurden, aber deren Heimatbörse außerhalb des EURO-Raums liegt.

Veräußerungsergebnis

Das Ergebnis aus Veräußerungsgeschäften des P&K Balance für den Berichtszeitraum betrug -212.285,07 €. Realisierten Gewinnen von 771.054,59 € standen realisierte Verluste in Höhe von -983.339,66 € gegenüber. Die realisierten Gewinne resultieren im Wesentlichen aus der Veräußerung von Aktien. Für die realisierten Verluste sind hauptsächlich Derivate ursächlich.

Risiken

Marktpreisrisiken

Das Sondervermögen bestand im Berichtszeitraum aus an Börsen und an organisierten Märkten handelbaren Wertpapieren, Investmentanteilen und Derivaten und unterlag somit den Marktpreisrisiken der entsprechenden Börsenentwicklung. Das Marktpreisrisiko wurde durch eine breite Diversifikation und eine möglichst ausgewogene Verteilung der Gewichte der Einzelpositionen minimiert. Zusätzlich wurden Derivate zur teilweisen Portfolioabsicherung genutzt.

Adressenausfallrisiken

Das Fondsvermögen ist hauptsächlich in Aktien und Unternehmensanleihen investiert. Zusätzlich ist ein Engagement in Staatsanleihen vorhanden. Somit beziehen sich die Adressausfallrisiken hauptsächlich auf Unternehmen und Staaten und sind auf das Risiko einer Insolvenz beschränkt. Im Berichtszeitraum sind im Portfolio keine Ausfälle zu verzeichnen gewesen.

Währungsrisiken

Aufgrund der Möglichkeit des Fonds in Währungen zu investieren, unterliegt das Sondervermögen auch Währungsrisiken. Im abgelaufenen Geschäftsjahr lag die Fremdwährungsquote im Sondervermögen bei 54,65 %. Eine Absicherung der Währungspositionen wurde nicht vorgenommen.

Zinsänderungsrisiken

Zum Berichtsstichtag weist der Fonds einen Rentenanteil von mehr als 15 % aus. Zusätzlich wird in Rentenfonds investiert. Somit unterliegt das Sondervermögen entsprechenden Zinsänderungsrisiken.

Liquiditätsrisiken

Sämtliche Wertpapiere des Sondervermögens sind an Börsen und an organisierten Märkten handelbar. Dennoch kann es zu Marktstörungen kommen, die die Preisbildung bei möglichen Transaktionen des Investmentfonds negativ beeinflussen können. Es bestanden im Berichtszeitraum keine Liquiditätsrisiken.

Operationelle Risiken

Unter operationellen Risiken wird die Gefahr von Verlusten verstanden, die durch die Unangemessenheit oder das Versagen von internen Verfahren, Menschen oder Systemen oder durch externe Ereignisse versursacht werden. Bei operationellen Risiken differenziert die Gesellschaft zwischen technischen Risiken, Personalrisiken, Produktrisiken und Rechtrisiken sowie Risiken aus Kunden- und Geschäftsbeziehungen und hat hierzu u. a. die folgenden Vorkehrungen getroffen:

Ex ante und ex post Kontrollen sind Bestandteil des Orderprozesses.

Rechts- und Personalrisiken werden durch Rechtsberatung und Schulungen der Mitarbeiter minimiert.

Darüber hinaus werden Geschäfte in Finanzinstrumenten ausschließlich über kompetente und erfahrene Kontrahenten abgeschlossen. Die Verwahrung der Finanzinstrumente erfolgt durch eine etablierte Verwahrstelle mit guter Bonität.

Die Ordnungsmäßigkeit der für das Sondervermögen relevanten Aktivitäten und Prozesse wird regelmäßig durch die interne Revision überwacht. Es waren keine operationellen Risiken im Berichtszeitraum vorhanden.

Sonstige Risiken

Die Ausbreitung der Atemwegserkrankung COVID-19 hat weltweit zu massiven Einschnitten in das öffentliche Leben mit erheblichen Folgen u.a. für die Wirtschaft und deren Unternehmen geführt. In diesem Zusammenhang kam es zu hohen Kursschwankungen an den Kapitalmärkten. Die weiteren Auswirkungen von COVID-19 auf die Realwirtschaft bzw. die Finanzmärkte sind auch weiterhin mit Unsicherheiten behaftet.

Seit dem 24.2.2022 führt Russland Krieg gegen die Ukraine („Russland-Ukraine-Krieg“). Aufgrund des für die Fondsrechnungslegung maßgeblichen Stichtagsprinzips hat dieser Konflikt keine Auswirkungen auf Ansatz und Bewertung der Vermögensgegenstände zum Abschlussstichtag des Sondervermögens.

Die Folgen des Russland-Ukraine-Krieges auf Volkswirtschaften und Kapitalmärkte lassen sich derzeit noch nicht abschätzen. Die Börsen sind infolge des Konfliktes von einer deutlich höheren Volatilität geprägt. Es kann nicht ausgeschlossen werden, dass die mit den Investitionen dieses Fonds verbundenen Risiken sich verstärken und negativ auf die weitere Entwicklung des Fonds auswirken.

Sonstige Hinweise

Die mit der Verwaltung des Sondervermögens betraute Kapitalverwaltungsgesellschaft ist die HANSAINVEST Hanseatische Investment-GmbH, Hamburg.

Das Portfoliomanagement wurde an die Pruschke & Kalm GmbH, Berlin ausgelagert.

Soweit nicht anders angegeben, beziehen sich alle in diesem Tätigkeitsbericht gemachten Prozentangaben auf das Gesamtfondsvermögen zum Stichtag.

Sonstige für den Anleger wesentliche Ereignisse haben sich nicht ergeben.

Vermögensübersicht zum 30.11.2021

| Fondsvermögen: EUR | 16.422.209,73 | (13.637.353,52) |

| Umlaufende Anteile: | 264.214 | (240.841) |

Vermögensaufteilung in TEUR/%

| Kurswert in Fondswährung |

% des Fonds- vermögens |

% des Fondsvermögens per 30.11.2020 |

|

| I. Vermögensgegenstände | |||

| 1. Aktien | 11.060 | 67,34 | (63,33) |

| 2. Anleihen | 2.525 | 15,38 | (23,02) |

| 3. Sonstige Wertpapiere | 637 | 3,88 | (2,96) |

| 4. Derivate | 113 | 0,69 | (-0,72) |

| 5. Bankguthaben | 2.233 | 13,60 | (11,08) |

| 6. Sonstige Vermögensgegenstände | 39 | 0,24 | (0,78) |

| II. Verbindlichkeiten | -185 | -1,13 | (-0,45) |

| III. Fondsvermögen | 16.422 | 100,00 |

Vermögensaufstellung zum 30.11.2021

| Gattungsbezeichnung ISIN Markt |

Stücke bzw. Anteile bzw. Whg. in 1.000 |

Bestand 30.11.2021 |

Käufe/ Zugänge |

Verkäufe/ Abgänge |

Kurs | Kurswert in EUR |

% des Fonds- vermögens |

|

| im Berichtszeitraum | ||||||||

| Börsengehandelte Wertpapiere | ||||||||

| Aktien | ||||||||

| Anheuser-Busch InBev BE0974293251 |

STK | 2.200 | 0 | 0 | EUR | 50,840000 | 111.848,00 | 0,68 |

| BASF DE000BASF111 |

STK | 1.600 | 0 | 0 | EUR | 57,980000 | 92.768,00 | 0,56 |

| Bayer DE000BAY0017 |

STK | 2.500 | 1.240 | 0 | EUR | 45,320000 | 113.300,00 | 0,69 |

| BYD Co. Ltd. CNE100000296 |

STK | 2.000 | 3.100 | 1.100 | EUR | 34,670000 | 69.340,00 | 0,42 |

| Continental DE0005439004 |

STK | 1.000 | 0 | 0 | EUR | 93,250000 | 93.250,00 | 0,57 |

| Covestro AG Inhaber-Aktien o.N. DE0006062144 |

STK | 3.200 | 0 | 0 | EUR | 50,680000 | 162.176,00 | 0,99 |

| Daimler AG 3) DE0007100000 |

STK | 1.500 | 0 | 0 | EUR | 82,800000 | 124.200,00 | 0,76 |

| Deutsche Telekom DE0005557508 |

STK | 15.000 | 0 | 0 | EUR | 16,040000 | 240.600,00 | 1,47 |

| Dürr DE0005565204 |

STK | 2.500 | 0 | 2.500 | EUR | 35,740000 | 89.350,00 | 0,54 |

| Fresenius DE0005785604 |

STK | 7.000 | 4.000 | 0 | EUR | 33,780000 | 236.460,00 | 1,44 |

| General Electric Co. Registered Shares DL -,06 US3696043013 |

STK | 400 | 400 | 0 | EUR | 86,120000 | 34.448,00 | 0,21 |

| HeidelbergCement DE0006047004 |

STK | 2.000 | 0 | 0 | EUR | 59,620000 | 119.240,00 | 0,73 |

| Henkel AG & Co. KGaA VZO DE0006048432 |

STK | 1.600 | 0 | 0 | EUR | 71,100000 | 113.760,00 | 0,69 |

| Hornbach Holding DE0006083405 |

STK | 1.000 | 0 | 0 | EUR | 111,500000 | 111.500,00 | 0,68 |

| Kon. Philips NL0000009538 |

STK | 4.000 | 4.000 | 0 | EUR | 31,745000 | 126.980,00 | 0,77 |

| Lanxess DE0005470405 |

STK | 1.200 | 0 | 0 | EUR | 51,240000 | 61.488,00 | 0,37 |

| METRO AG Inhaber-Stammaktien o.N. DE000BFB0019 |

STK | 10.500 | 0 | 0 | EUR | 10,180000 | 106.890,00 | 0,65 |

| Microsoft Corp. US5949181045 |

STK | 1.200 | 0 | 0 | EUR | 299,400000 | 359.280,00 | 2,19 |

| Nokia 3) FI0009000681 |

STK | 45.000 | 0 | 0 | EUR | 5,019000 | 225.855,00 | 1,38 |

| OMV AG AT0000743059 |

STK | 1.500 | 1.500 | 0 | EUR | 47,250000 | 70.875,00 | 0,43 |

| QSC DE0005137004 |

STK | 30.000 | 0 | 0 | EUR | 1,930000 | 57.900,00 | 0,35 |

| SAP DE0007164600 |

STK | 1.500 | 0 | 0 | EUR | 116,800000 | 175.200,00 | 1,07 |

| TotalEnergiesl S.E. FR0000120271 |

STK | 2.000 | 2.000 | 0 | EUR | 41,200000 | 82.400,00 | 0,50 |

| Unilever GB00B10RZP78 |

STK | 2.000 | 2.000 | 0 | EUR | 46,605000 | 93.210,00 | 0,57 |

| Universal Music Group N.V. NL0015000IY2 |

STK | 5.000 | 5.000 | 0 | EUR | 25,010000 | 125.050,00 | 0,76 |

| va-Q-tec AG Namens-Aktien o.N. DE0006636681 |

STK | 2.000 | 2.000 | 0 | EUR | 28,300000 | 56.600,00 | 0,34 |

| Vitesco Technologies Group AG Namens-Aktien o.N. DE000VTSC017 |

STK | 200 | 200 | 0 | EUR | 39,500000 | 7.900,00 | 0,05 |

| Voltabox AG DE000A2E4LE9 |

STK | 5.000 | 0 | 0 | EUR | 1,754000 | 8.770,00 | 0,05 |

| Sonic Healthcare AU000000SHL7 |

STK | 12.000 | 0 | 0 | AUD | 42,700000 | 323.638,09 | 1,97 |

| Algonquin Power&Utilities Corp Registered Shares o.N. CA0158571053 |

STK | 3.300 | 3.300 | 0 | CAD | 17,540000 | 40.160,97 | 0,24 |

| Canadian National Railway Co. CA1363751027 |

STK | 1.400 | 0 | 0 | CAD | 163,760000 | 159.073,03 | 0,97 |

| Northland Power Inc. CA6665111002 |

STK | 1.500 | 1.500 | 0 | CAD | 38,840000 | 40.423,24 | 0,25 |

| Chocoladef. Lindt & Sprüngli CH0010570759 |

STK | 1 | 0 | 1 | CHF | 112.300,000000 | 107.737,32 | 0,66 |

| Geberit AG CH0030170408 |

STK | 440 | 0 | 0 | CHF | 698,000000 | 294.641,91 | 1,79 |

| Novartis CH0012005267 |

STK | 2.200 | 0 | 0 | CHF | 74,240000 | 156.692,09 | 0,95 |

| Roche Holding AG Inhaber-Aktien SF 1 CH0012032113 |

STK | 750 | 0 | 0 | CHF | 383,000000 | 275.579,22 | 1,68 |

| Stadler Rail AG Namens-Aktien SF 0,20 CH0002178181 |

STK | 3.000 | 0 | 0 | CHF | 39,700000 | 114.261,04 | 0,70 |

| Orsted A/S DK0060094928 |

STK | 1.050 | 850 | 0 | DKK | 846,200000 | 119.472,36 | 0,73 |

| Ossur hf. Inhaber-Aktien IK 1 IS0000000040 |

STK | 12.000 | 0 | 0 | DKK | 40,500000 | 65.349,37 | 0,40 |

| Vestas Wind Systems AS Navne-Aktier DK -,20 DK0061539921 |

STK | 3.200 | 3.200 | 0 | DKK | 221,500000 | 95.307,89 | 0,58 |

| Reckitt Benckiser Group GB00B24CGK77 |

STK | 900 | 0 | 0 | GBP | 61,640000 | 65.466,13 | 0,40 |

| East Japan Railway JP3783600004 |

STK | 1.100 | 550 | 0 | JPY | 6.853,000000 | 58.890,67 | 0,36 |

| Keyence Corp. JP3236200006 |

STK | 300 | 300 | 0 | JPY | 70.720,000000 | 165.743,53 | 1,01 |

| Kubota JP3266400005 |

STK | 9.400 | 3.400 | 0 | JPY | 2.378,000000 | 174.627,55 | 1,06 |

| Kurita Water Industries JP3270000007 |

STK | 3.500 | 1.500 | 0 | JPY | 5.300,000000 | 144.916,21 | 0,88 |

| Murata Manufacturing JP3914400001 |

STK | 800 | 800 | 0 | JPY | 8.435,000000 | 52.716,69 | 0,32 |

| Panasonic JP3866800000 |

STK | 5.000 | 0 | 0 | JPY | 1.273,000000 | 49.724,62 | 0,30 |

| Toyota Motor JP3633400001 |

STK | 7.000 | 7.000 | 0 | JPY | 2.012,000000 | 110.026,95 | 0,67 |

| Austevoll Seafood ASA Navne-Aksjer NK 0,5 NO0010073489 |

STK | 9.000 | 0 | 0 | NOK | 100,900000 | 89.094,05 | 0,54 |

| Hexagon Composites ASA Navne-Aksjer NK -,10 NO0003067902 |

STK | 15.800 | 0 | 0 | NOK | 35,820000 | 55.526,17 | 0,34 |

| Leroy Seafood Group ASA NO0003096208 |

STK | 15.000 | 0 | 0 | NOK | 64,820000 | 95.392,74 | 0,58 |

| NEL ASA NO0010081235 |

STK | 25.000 | 0 | 0 | NOK | 18,415000 | 45.167,57 | 0,28 |

| Telenor NO0010063308 |

STK | 13.000 | 4.000 | 0 | NOK | 137,900000 | 175.882,50 | 1,07 |

| Tomra Systems NO0005668905 |

STK | 3.200 | 0 | 0 | NOK | 601,400000 | 188.811,49 | 1,15 |

| Essity AB Namn-Aktier B SE0009922164 |

STK | 6.500 | 1.800 | 0 | SEK | 292,400000 | 185.681,63 | 1,13 |

| Getinge AB SE0000202624 |

STK | 2.200 | 2.200 | 0 | SEK | 382,700000 | 82.254,44 | 0,50 |

| Hexagon AB Namn-Aktier B (fria) o.N. SE0015961909 |

STK | 14.000 | 14.000 | 0 | SEK | 133,500000 | 182.594,42 | 1,11 |

| Svenska Cellulosa SE0000112724 |

STK | 14.000 | 0 | 0 | SEK | 150,700000 | 206.119,70 | 1,26 |

| Telefonaktiebolaget L.M. Ericsson SE0000108656 |

STK | 19.400 | 5.000 | 0 | SEK | 93,820000 | 177.817,85 | 1,08 |

| Abbott Laboratories US0028241000 |

STK | 1.500 | 0 | 0 | USD | 128,030000 | 170.456,66 | 1,04 |

| AGCO US0010841023 |

STK | 900 | 0 | 900 | USD | 114,100000 | 91.146,32 | 0,56 |

| American Water Works US0304201033 |

STK | 480 | 480 | 0 | USD | 173,320000 | 73.841,57 | 0,45 |

| AT & T US00206R1023 |

STK | 3.800 | 3.800 | 0 | USD | 23,890000 | 80.576,93 | 0,49 |

| Eli Lilly and Company Registered Shares o.N. US5324571083 |

STK | 1.200 | 0 | 0 | USD | 254,830000 | 271.420,58 | 1,65 |

| General Electric Co. Registered Shares DL -,06 US3696043013 |

STK | 350 | 350 | 0 | USD | 98,400000 | 30.568,50 | 0,19 |

| Intl Business Machines US4592001014 |

STK | 1.660 | 500 | 0 | USD | 118,500000 | 174.597,26 | 1,06 |

| Kimberly-Clark US4943681035 |

STK | 1.400 | 0 | 0 | USD | 135,040000 | 167.803,67 | 1,02 |

| Nextera Energy Inc. US65339F1012 |

STK | 1.188 | 0 | 0 | USD | 88,660000 | 93.487,84 | 0,57 |

| Nikola Corp. Registered Shares o.N. US6541101050 |

STK | 1.500 | 0 | 0 | USD | 10,230000 | 13.620,02 | 0,08 |

| PerkinElmer US7140461093 |

STK | 750 | 750 | 0 | USD | 185,220000 | 123.299,16 | 0,75 |

| ResMed US7611521078 |

STK | 220 | 0 | 0 | USD | 256,920000 | 50.168,55 | 0,31 |

| Teladoc Health Inc. US87918A1051 |

STK | 500 | 265 | 0 | USD | 106,410000 | 47.224,07 | 0,29 |

| Thermo Fisher Scientific US8835561023 |

STK | 550 | 0 | 0 | USD | 648,770000 | 316.711,93 | 1,93 |

| Xylem Inc. US98419M1009 |

STK | 1.650 | 0 | 0 | USD | 123,800000 | 181.307,42 | 1,10 |

| Nintendo Co.Ltd. JP3756600007 |

STK | 200 | 0 | 0 | EUR | 400,000000 | 80.000,00 | 0,49 |

| CompuGroup Medical SE &Co.KGaA Namens-Aktien o.N. DE000A288904 |

STK | 500 | 0 | 0 | EUR | 68,500000 | 34.250,00 | 0,21 |

| Sony JP3435000009 |

STK | 2.100 | 0 | 0 | EUR | 107,500000 | 225.750,00 | 1,37 |

| Uponor Oyj FI0009002158 |

STK | 2.000 | 2.000 | 0 | EUR | 20,500000 | 41.000,00 | 0,25 |

| Coloplast DK0060448595 |

STK | 1.500 | 0 | 0 | DKK | 1.074,500000 | 216.721,91 | 1,32 |

| Novo-Nordisk DK0060534915 |

STK | 2.600 | 0 | 0 | DKK | 715,700000 | 250.212,79 | 1,52 |

| Amazon.com Inc. US0231351067 |

STK | 40 | 0 | 0 | USD | 3.561,570000 | 126.448,14 | 0,77 |

| Cisco Systems US17275R1023 |

STK | 2.000 | 0 | 0 | USD | 55,760000 | 98.983,71 | 0,60 |

| DexCom Inc. Registered Shares DL -,001 US2521311074 |

STK | 282 | 142 | 0 | USD | 571,010000 | 142.923,55 | 0,87 |

| Intel Corp. US4581401001 |

STK | 1.600 | 1.600 | 0 | USD | 50,000000 | 71.006,97 | 0,43 |

| Kraft Heinz Co., The Registered Shares DL -,01 US5007541064 |

STK | 3.500 | 0 | 0 | USD | 34,780000 | 108.045,98 | 0,66 |

| Kyndryl Holdings Inc. Registered Shares DL -,01 US50155Q1004 |

STK | 332 | 332 | 0 | USD | 16,300000 | 4.803,27 | 0,03 |

| NVIDIA Corp. US67066G1040 |

STK | 340 | 435 | 240 | USD | 333,760000 | 100.721,96 | 0,61 |

| PayPal Holdings Inc. US70450Y1038 |

STK | 750 | 250 | 0 | USD | 187,240000 | 124.643,86 | 0,76 |

| Verzinsliche Wertpapiere | ||||||||

| 0,500000000% Argentinien, Republik EO-Bonds 2020(20/25-29) XS2200244072 |

EUR | 0 | 0 | 0 | % | 35,742500 | 87,57 | 0,00 |

| 3,125000000% BayWa AG Notes v. 19/24 XS2002496409 |

EUR | 125 | 0 | 0 | % | 106,536500 | 133.170,63 | 0,81 |

| 4,250000000% BayWa AG Sub.-FLR-Nts.v.17(22/unb.) XS1695284114 |

EUR | 100 | 0 | 0 | % | 102,448500 | 102.448,50 | 0,62 |

| 3,250000000% Hornbach-Baumarkt AG 19/26 DE000A255DH9 |

EUR | 100 | 0 | 0 | % | 108,157500 | 108.157,50 | 0,66 |

| 3,250000000% K+S Aktiengesellschaft Anleihe v.18/24 XS1854830889 |

EUR | 200 | 0 | 0 | % | 102,703000 | 205.406,00 | 1,25 |

| 4,500000000% LANXESS AG FLR-Sub.Anl. v.2016(2023/2076) XS1405763019 |

EUR | 75 | 0 | 0 | % | 104,739500 | 78.554,63 | 0,48 |

| 4,750000000% SoftBank Group Corp. EO-Notes 15/25 XS1266662334 |

EUR | 100 | 0 | 0 | % | 105,457500 | 105.457,50 | 0,64 |

| 5,250000000% SoftBank Group Corp. EO-Notes 15/27 XS1266661013 |

EUR | 100 | 0 | 0 | % | 104,808000 | 104.808,00 | 0,64 |

| 1,875000000% Teva Pharmac.Fin.NL II B.V. EO-Notes 15/27 XS1211044075 |

EUR | 100 | 0 | 0 | % | 90,712500 | 90.712,50 | 0,55 |

| 1,625000000% Teva Pharmac.Fin.NL II B.V. EO-Notes 2016(16/28) XS1439749364 |

EUR | 200 | 0 | 0 | % | 86,594500 | 173.189,00 | 1,05 |

| 2,020000000% Toyota Credit Canada Inc. CD-MTN 17/22 CA892329AY97 |

CAD | 50 | 0 | 0 | % | 100,382000 | 34.824,63 | 0,21 |

| 0,500000000% Teva Pharmac.Fin.NL IV B.V. SF-Schuldverschr. 2016(22) CH0333827498 |

CHF | 60 | 60 | 0 | % | 99,212000 | 57.108,65 | 0,35 |

| 0,151000000% Ford Motor Credit Co. LLC EO-FLR Med.Term Nts 2017(24) XS1729872736 |

EUR | 100 | 0 | 0 | % | 98,406500 | 98.406,50 | 0,60 |

| 1,375000000% ThyssenKrupp AG Medium Term Notes v.17(2022) DE000A2BPET2 |

EUR | 140 | 0 | 0 | % | 100,024000 | 140.033,60 | 0,86 |

| 1,000000000% Teva Pharmac.Fin.NL IV B.V. SF-Schuldverschr. 2016(25) CH0333827506 |

CHF | 55 | 55 | 0 | % | 93,269500 | 49.214,02 | 0,30 |

| 4,000000000% T-Mobile USA Inc. DL-Notes 2017(22) US87264AAR68 |

USD | 80 | 0 | 0 | % | 100,687500 | 71.495,14 | 0,44 |

| Summe der börsengehandelten Wertpapiere | EUR | 12.434.246,43 | 75,71 | |||||

| An organisierten Märkten zugelassene oder in diese einbezogene Wertpapiere | ||||||||

| Aktien | ||||||||

| CYAN AG Inhaber-Aktien o.N. DE000A2E4SV8 |

STK | 2.500 | 0 | 0 | EUR | 3,105000 | 7.762,50 | 0,05 |

| Nynomic DE000A0MSN11 |

STK | 2.000 | 0 | 0 | EUR | 42,900000 | 85.800,00 | 0,52 |

| Hexagon Purus AS NO0010904923 |

STK | 1.793 | 1.794 | 1 | NOK | 28,740000 | 5.055,71 | 0,03 |

| Carbios S.A. FR0011648716 |

STK | 1.000 | 1.000 | 0 | EUR | 36,740000 | 36.740,00 | 0,22 |

| PowerCell Sweden AB (publ) SE0006425815 |

STK | 2.000 | 0 | 0 | SEK | 223,200000 | 43.611,64 | 0,27 |

| Verzinsliche Wertpapiere | ||||||||

| 1,600000000% Mowi ASA EO-FLR Notes 2020(25) NO0010874050 |

EUR | 100 | 0 | 0 | % | 102,458500 | 102.458,50 | 0,62 |

| 4,625000000% SGL CARBON SE Anleihe v.2019(2019/2024) XS1945271952 |

EUR | 100 | 0 | 0 | % | 101,340000 | 101.340,00 | 0,62 |

| 3,000000000% SGL CARBON SE Wandelschuldv.v.18(23) DE000A2G8VX7 |

EUR | 200 | 0 | 0 | % | 99,767000 | 199.534,00 | 1,22 |

| 2,500000000% Deutsche Bank AG NK-Med.Term Nts.v.2016(2022) XS1489319258 |

NOK | 550 | 0 | 0 | % | 100,746500 | 54.363,53 | 0,33 |

| 1,500000000% Argentinien, Republik EO-Bonds 2020(20/28-41) XS2177365363 |

EUR | 120 | 0 | 0 | % | 27,749000 | 33.298,80 | 0,20 |

| 5,250000000% Heidelberger Druckmaschinen AG Wandelschuldv.v.15/22 DE000A14KEZ4 |

EUR | 100 | 0 | 0 | % | 100,714000 | 100.714,00 | 0,61 |

| 5,750000000% Lenzing AG EO-FLR Notes 2020(20/Und.) XS2250987356 |

EUR | 200 | 200 | 0 | % | 104,515500 | 209.031,00 | 1,27 |

| 6,000000000% Teva Pharmac.Fin.NL II B.V. EO-Notes 2020(20/25) XS2198213956 |

EUR | 100 | 0 | 0 | % | 106,708000 | 106.708,00 | 0,65 |

| 3,500000000% VW Finan. Serv. Austr.Pty.Ltd. AD-Medium-Term Notes 2017(22) AU3CB0247047 |

AUD | 100 | 0 | 0 | % | 102,177500 | 64.536,55 | 0,39 |

| Summe der an organisierten Märkten zugelassenen oder in diese einbezogenen Wertpapiere | EUR | 1.150.954,23 | 7,00 | |||||

| Investmentanteile | ||||||||

| Gruppenfremde Investmentanteile | ||||||||

| Legg Mason Gl-LM WA Asian Opps Namens-Anteile A EUR Acc. H oN IE00B2Q1FL66 |

ANT | 950 | 0 | 0 | EUR | 108,200000 | 102.790,00 | 0,63 |

| Oaks Em.Umbr.-Sm.Em.Mk.Opps Fd Reg. Shs F EUR Acc. oN IE00BNGJ9Z99 |

ANT | 26.000 | 26.000 | 0 | EUR | 11,361000 | 295.386,00 | 1,80 |

| OVID Infrastructure HY Inco.UI Inhaber-Ant. Anteilskl.I DE000A112T91 |

ANT | 1.380 | 0 | 0 | EUR | 83,640000 | 115.423,20 | 0,70 |

| Robus Mid-Market Value Bond Fd Inhaber-Anteile C II o.N. LU0960826658 |

ANT | 1.265 | 0 | 0 | EUR | 97,710000 | 123.603,15 | 0,75 |

| Summe der Investmentanteile | EUR | 637.202,35 | 3,88 | |||||

| Summe Wertpapiervermögen | EUR | 14.222.403,01 | 86,59 | |||||

| Derivate (Bei den mit Minus gekennzeichneten Beständen handelt es sich um verkaufte Positionen) |

||||||||

| Wertpapier-Optionsrechte | ||||||||

| Forderungen/Verbindlichkeiten | ||||||||

| Optionsrechte auf Aktien | ||||||||

| Call Nokia 6,000000000 17.12.2021 XEUR |

STK | -10.000 | EUR | 0,020000 | -200,00 | 0,00 | ||

| Call Daimler Option 80,000000000 17.12.2021 XEUR |

STK | -500 | EUR | 4,540000 | -2.270,00 | -0,01 | ||

| Put Henkel 80,000000000 17.12.2021 XEUR |

STK | -1.000 | EUR | 8,960000 | -8.960,00 | -0,05 | ||

| Call BASF 80,000000000 16.12.2022 XEUR |

STK | 2.000 | EUR | 0,390000 | 780,00 | 0,00 | ||

| Call Daimler Option 90,000000000 21.01.2022 XEUR |

STK | -500 | EUR | 1,330000 | -665,00 | 0,00 | ||

| Put BASF 62,000000000 21.01.2022 XEUR |

STK | -2.000 | EUR | 4,820000 | -9.640,00 | -0,06 | ||

| Summe der Optionsrechte auf Aktien | EUR | -20.955,00 | -0,12 | |||||

| Aktienindex-Derivate | ||||||||

| Forderungen/Verbindlichkeiten | ||||||||

| Aktienindex-Terminkontrakte | ||||||||

| DAX Future 17.12.2021 XEUR |

EUR | Anzahl -12 | 135.300,00 | 0,83 | ||||

| E-Mini S&P 500 17.12.2021 XCME |

USD | Anzahl -2 | -1.309,19 | -0,01 | ||||

| E-Mini S&P 500 17.12.2021 XCME |

USD | Anzahl -2 | 88,76 | 0,00 | ||||

| Summe der Aktienindex-Derivate | EUR | 134.079,57 | 0,82 | |||||

| Bankguthaben | ||||||||

| EUR – Guthaben bei: | ||||||||

| Verwahrstelle: Donner & Reuschel AG | EUR | 1.737.347,33 | 1.737.347,33 | 10,58 | ||||

| Guthaben in sonstigen EU/EWR-Währungen: | ||||||||

| Verwahrstelle: Donner & Reuschel AG | NOK | 1.200.280,47 | 117.759,99 | 0,72 | ||||

| Verwahrstelle: Donner & Reuschel AG | SEK | 397.643,35 | 38.848,29 | 0,24 | ||||

| Verwahrstelle: Donner & Reuschel AG | DKK | 1.375.202,33 | 184.914,83 | 1,12 | ||||

| Guthaben in Nicht-EU/EWR-Währungen: | ||||||||

| Verwahrstelle: Donner & Reuschel AG | CHF | 11.244,26 | 10.787,41 | 0,07 | ||||

| Verwahrstelle: Donner & Reuschel AG | AUD | 400,64 | 253,05 | 0,00 | ||||

| Verwahrstelle: Donner & Reuschel AG | USD | 120.121,17 | 106.618,00 | 0,65 | ||||

| Verwahrstelle: Donner & Reuschel AG | CAD | 34.431,98 | 23.890,36 | 0,15 | ||||

| Verwahrstelle: Donner & Reuschel AG | GBP | 8.996,97 | 10.617,15 | 0,06 | ||||

| Verwahrstelle: Donner & Reuschel AG | JPY | 205.883,00 | 1.608,40 | 0,01 | ||||

| Summe der Bankguthaben | EUR | 2.232.644,81 | 13,60 | |||||

| Sonstige Vermögensgegenstände | ||||||||

| Zinsansprüche | EUR | 31.802,54 | 31.802,54 | 0,19 | ||||

| Dividendenansprüche | EUR | 7.461,57 | 7.461,57 | 0,05 | ||||

| Summe sonstige Vermögensgegenstände | EUR | 39.264,11 | 0,24 | |||||

| Sonstige Verbindlichkeiten 1) | EUR | -185.226,77 | EUR | -185.226,77 | -1,13 | |||

| Fondsvermögen | EUR | 16.422.209,73 | 100 2) | |||||

| P&K Balance | ||||||||

| Anteilwert | EUR | 62,15 | ||||||

| Umlaufende Anteile | STK | 264.214 | ||||||

1) noch nicht abgeführte Prüfungskosten, Veröffentlichungskosten, Verwahrstellenvergütung, Verwaltungsvergütung, Perfomance Fee, Zinsen laufendes Konto

2) Durch Rundung der Prozent-Anteile bei der Berechnung können geringfügige Rundungsdifferenzen entstanden sein.

3) Diese Wertpapiere sind ganz oder teilweise Gegenstand eines Stillhaltergeschäftes in Wertpapieren.

| Gesamtbetrag der Kurswerte der Wertpapiere, die Gegenstand von Optionsrechten Dritter sind: | 132.990,00 EUR |

Abwicklung von Transaktionen durch verbundene Unternehmen. Der Anteil der Transaktionen, die im Berichtszeitraum für Rechnung des Sondervermögens über Broker ausgeführt wurden, die verbundene Unternehmen und Personen sind, betrug 100,00%. Ihr Umfang belief sich hierbei auf insgesamt 42.488.279,12 EUR.

Wertpapierkurse bzw. Marktsätze

Die Vermögensgegenstände des Sondervermögens sind auf Grundlage der zuletzt festgestellten Kurse/Marktsätze bewertet.

Devisenkurse (in Mengennotiz)

| per 30.11.2021 | |||

| Australischer Dollar | AUD | 1,583250 | = 1 Euro (EUR) |

| Kanadischer Dollar | CAD | 1,441250 | = 1 Euro (EUR) |

| Schweizer Franken | CHF | 1,042350 | = 1 Euro (EUR) |

| Dänische Krone | DKK | 7,436950 | = 1 Euro (EUR) |

| Britisches Pfund | GBP | 0,847400 | = 1 Euro (EUR) |

| Japanischer Yen | JPY | 128,005000 | = 1 Euro (EUR) |

| Norwegische Krone | NOK | 10,192600 | = 1 Euro (EUR) |

| Schwedische Krone | SEK | 10,235800 | = 1 Euro (EUR) |

| US-Dollar | USD | 1,126650 | = 1 Euro (EUR) |

Marktschlüssel

| b) Terminbörsen | |

| XEUR | EUREX DEUTSCHLAND |

| XCME | CHICAGO MERCANTILE EXCHANGE |

Während des Berichtszeitraumes abgeschlossene Geschäfte, soweit sie nicht mehr in der Vermögensaufstellung erscheinen

Käufe und Verkäufe in Wertpapieren, Investmentanteilen und Schuldscheindarlehen (Marktzuordnung zum Berichtsstichtag)

| Gattungsbezeichnung | ISIN | Stücke bzw. Anteile bzw. Whg. in 1.000 |

Käufe/ Zugänge |

Verkäufe/ Abgänge |

Volumen in 1.000 |

| Börsengehandelte Wertpapiere | |||||

| Aktien | |||||

| A.P.Møller-Mærsk | DK0010244508 | STK | – | 160 | |

| Vestas Wind Systems | DK0010268606 | STK | 300 | 300 | |

| AT & S Austria Technologie & Systemtechnik | AT0000969985 | STK | 1.500 | 1.500 | |

| Diasorin | IT0003492391 | STK | – | 250 | |

| freenet | DE000A0Z2ZZ5 | STK | – | 8.000 | |

| General Electric | US3696041033 | STK | – | 3.200 | |

| Lenzing | AT0000644505 | STK | – | 1.000 | |

| Qiagen N.V. Aandelen op naam EO -,01 | NL0012169213 | STK | 1.000 | 1.000 | |

| SFC Energy AG | DE0007568578 | STK | – | 1.500 | |

| Siemens Healthineers AG | DE000SHL1006 | STK | 660 | 4.000 | |

| Umicore S.A. | BE0974320526 | STK | – | 2.500 | |

| Vivendi | FR0000127771 | STK | – | 5.000 | |

| Mowi ASA | NO0003054108 | STK | – | 2.500 | |

| Caterpillar | US1491231015 | STK | – | 350 | |

| General Electric | US3696041033 | STK | – | 2.800 | |

| Verzinsliche Wertpapiere | |||||

| 5,125000000% Hapag-Lloyd AG Anleihe v.17/24 | XS1645113322 | EUR | – | 200 | |

| 2,625000000% K+S Aktiengesellschaft Anleihe v.17/23 | XS1591416679 | EUR | – | 200 | |

| 1,125000000% Teva Pharmac.Fin.NL II B.V. EO-Notes 2016(16/24) | XS1439749281 | EUR | – | 100 | |

| 2,500000000% ThyssenKrupp AG Medium Term Notes v.15(25) | DE000A14J587 | EUR | – | 100 | |

| 5,000000000% Wienerberger AG EO-FLR Bonds 14(21/Und.) | DE000A1ZN206 | EUR | – | 130 | |

| 7,500000000% Bombardier Inc. DL-Notes 2015(15/25) Reg.S | USC10602BA41 | USD | – | 50 | |

| An organisierten Märkten zugelassene oder in diese einbezogene Wertpapiere | |||||

| Aktien | |||||

| Hexagon B | SE0000103699 | STK | – | 3.000 | |

| Verzinsliche Wertpapiere | |||||

| 5,100000000% Commerzbank AG Credit Linked Note 14/21 | DE000CB0BXD8 | EUR | – | 50 | |

| 2,375000000% Smurfit Kappa Acquisitions EO-Notes 2017(17/24) Reg.S | XS1555147369 | EUR | – | 100 | |

| 5,750000000% Bombardier Inc. DL-Notes 12/22 | USC10602AR84 | USD | – | 50 | |

| 6,125000000% Bombardier Inc. DL-Notes 13/23 | USC10602AW79 | USD | – | 50 | |

| 5,125000000% T-Mobile USA Inc. DL-Notes 2017(20/25) | US87264AAS42 | USD | – | 60 | |

| Investmentanteile | |||||

| Gruppenfremde Investmentanteile | |||||

| F&C Global Convertible Bond A | LU0157052563 | ANT | – | 2.900 | |

| Derivate (in Opening-Transaktionen umgesetzte Optionsprämien bzw. Volumen der Optionsgeschäfte, bei Optionsscheinen Angabe der Käufe und Verkäufe) | |||||

| Terminkontrakte | |||||

| Aktienindex-Terminkontrakte | |||||

| Verkaufte Kontrakte: | |||||

| Basiswert: DAX Index | EUR | 13.229,94 | |||

| Optionsrechte auf Aktien | |||||

| Verkaufte Kaufoptionen (Call): | |||||

| Basiswerte: Fresenius , Dürr | EUR | 6,66 | |||

| Verkaufte Verkaufoptionen (Put): | |||||

| Basiswerte: BASF | EUR | 3,50 | |||

Ertrags- und Aufwandsrechnung (inkl. Ertrags- und Aufwandsausgleich)

für den Zeitraum vom 01. Dezember 2020 bis 30. November 2021

| I. Erträge | |||

| 1. Dividenden inländischer Aussteller | EUR | 42.071,06 | |

| 2. Dividenden ausländischer Aussteller (vor Quellensteuer) | EUR | 156.722,97 | |

| 3. Zinsen aus inländischen Wertpapieren | EUR | 57.517,17 | |

| 4. Zinsen aus ausländischen Wertpapieren (vor Quellensteuer) | EUR | 46.558,99 | |

| 5. Zinsen aus Liquiditätsanlagen im Inland | EUR | -5.499,66 | |

| davon negative Habenzinsen | EUR | -5.499,66 | |

| 6. Erträge aus Investmentanteilen | EUR | 10.256,52 | |

| 7. Abzug ausländischer Quellensteuer | EUR | -30.080,41 | |

| 8. Sonstige Erträge | EUR | 3.374,17 | |

| Summe der Erträge | EUR | 280.920,81 | |

| II. Aufwendungen | |||

| 1. Zinsen aus Kreditaufnahmen | EUR | -1,93 | |

| 2. Verwaltungsvergütung | |||

| a) fix | EUR | -225.800,65 | |

| b) performanceabhängig | EUR | -152.238,92 | |

| 3. Verwahrstellenvergütung | EUR | -7.522,99 | |

| 4. Prüfungs- und Veröffentlichungskosten | EUR | -8.331,93 | |

| 5. Sonstige Aufwendungen | EUR | -2.124,53 | |

| 6. Aufwandsausgleich | EUR | -22.406,73 | |

| Summe der Aufwendungen | EUR | -418.427,68 | |

| III. Ordentlicher Nettoertrag | EUR | -137.506,87 | |

| IV. Veräußerungsgeschäfte | |||

| 1. Realisierte Gewinne | EUR | 771.054,59 | |

| 2. Realisierte Verluste | EUR | -983.339,66 | |

| Ergebnis aus Veräußerungsgeschäften | EUR | -212.285,07 | |

| V. Realisiertes Ergebnis des Geschäftsjahres | EUR | -349.791,94 | |

| 1. Nettoveränderung der nicht realisierten Gewinne | EUR | 1.656.906,29 | |

| 2. Nettoveränderung der nicht realisierten Verluste | EUR | 27.191,67 | |

| VI. Nicht realisiertes Ergebnis des Geschäftsjahres | EUR | 1.684.097,96 | |

| VII. Ergebnis des Geschäftsjahres | EUR | 1.334.306,02 |

Entwicklung des Sondervermögens

| 2021 | ||||

| I. Wert des Sondervermögens am Beginn des Geschäftsjahres | EUR | 13.637.353,52 | ||

| 1. Mittelzufluss / -abfluss (netto) | EUR | 1.414.610,52 | ||

| a) Mittelzuflüsse aus Anteilschein-Verkäufen: | EUR | 1.671.434,48 | ||

| b) Mittelabflüsse aus Anteilschein-Rücknahmen: | EUR | -256.823,96 | ||

| 2. Ertragsausgleich/Aufwandsausgleich | EUR | 35.939,67 | ||

| 3. Ergebnis des Geschäftsjahres | EUR | 1.334.306,02 | ||

| davon nicht realisierte Gewinne: | EUR | 1.656.906,29 | ||

| davon nicht realisierte Verluste: | EUR | 27.191,67 | ||

| II. Wert des Sondervermögens am Ende des Geschäftsjahres | EUR | 16.422.209,73 |

Verwendung der Erträge des Sondervermögens

Berechnung der Wiederanlage

| insgesamt | je Anteil | ||

| I. Für die Wiederanlage verfügbar | |||

| 1. Realisiertes Ergebnis des Geschäftsjahres | EUR | -349.791,94 | -1,32 |

| 2. Zuführung aus dem Sondervermögen 4) | EUR | 983.339,66 | 3,72 |

| II. Wiederanlage | EUR | 633.547,72 | 2,40 |

4) Die Zuführung aus dem Sondervermögen resultiert aus der Berücksichtigung von realisierten Verlusten

Vergleichende Übersicht über die letzten drei Geschäftsjahre

| Geschäftsjahr | Fondsvermögen am Ende des Geschäftsjahres |

Anteilwert | ||

| 2018 | EUR | 12.193.309,61 | EUR | 51,90 |

| 2019 | EUR | 12.995.072,62 | EUR | 55,39 |

| 2020 | EUR | 13.637.353,52 | EUR | 56,62 |

| 2021 | EUR | 16.422.209,73 | EUR | 62,15 |

Anhang gem. § 7 Nr. 9 KARBV

Angaben nach der Derivateverordnung

| Das durch Derivate erzielte zugrundeliegende Exposure | EUR | 5.572.666,37 |

Der Wert ergibt sich unter Berücksichtigung von Netting- und Hedgingeffekten, der zugrundeliegenden Derivate im Sondervermögen

Die Vertragspartner der Derivate-Geschäfte

Donner & Reuschel AG

| Bestand der Wertpapiere am Fondsvermögen (in %) | 86,59 |

| Bestand der Derivate am Fondsvermögen (in %) | 0,70 |

Die Auslastung der Obergrenze für das Marktrisikopotential wurde für dieses Sondervermögen gemäß der Derivateverordnung nach dem einfachen Ansatz ermittelt.

Sonstige Angaben

| Anteilwert | EUR | 62,15 |

| Umlaufende Anteile | STK | 264.214 |

Angabe zu den Verfahren zur Bewertung der Vermögensgegenstände

Der Anteilwert wird durch die HANSAINVEST Hanseatische Investment-GmbH ermittelt. Die Bewertung von Vermögenswerten, die an einer Börse zum Handel zugelassen bzw. in einen anderen organisierten Markt einbezogen sind, erfolgt zu den handelbaren Schlusskursen des vorhergehenden Börsentages gem. § 27 KARBV. Investmentanteile werden zu den letzten veröffentlichten Rücknahmepreisen angesetzt.

Vermögenswerte, die weder an einer Börse zugelassen noch in einen organisierten Markt einbezogen sind oder für die ein handelbarer Kurs nicht verfügbar ist, werden mit von anerkannten Kursversorgern zur Verfügung gestellten Kursen bewertet. Sollten die ermittelten Kurse nicht belastbar sein, wird auf den mit geeigneten Bewertungsmodellen ermittelten Verkehrswert abgestellt (§ 28 KARBV).

Die bezogenen Kurse werden täglich durch die Kapitalverwaltungsgesellschaft auf Vollständigkeit und Plausibilität geprüft.

Bankguthaben und Festgelder werden mit dem Nominalbetrag und Verbindlichkeiten zum Rückzahlungsbetrag bewertet. Die Bewertung der sonstigen Vermögensgegenstände erfolgt zu ihrem Markt- bzw. Nominalbetrag.

Angaben zur Transparenz sowie zur Gesamtkostenquote

| Gesamtkostenquote | 1,62 % |

Die Gesamtkostenquote drückt sämtliche vom Sondervermögen im Jahresverlauf getragenen Kosten und Zahlungen (ohne Transaktionskosten) im Verhältnis zum durchschnittlichen Nettoinventarwert des Sondervermögens aus

| Transaktionskosten | EUR | 8.614,84 |

Summe der Nebenkosten des Erwerbs (Anschaffungsnebenkosten) und der Kosten der Veräußerung der Vermögensgegenstände.

| Erfolgsabhängige Vergütung in % des durchschnittlichen Nettoinventarwertes | 1,01 % |

An die Verwaltungsgesellschaft oder Dritte gezahlte Pauschalvergütungen

Im abgelaufenen Geschäftsjahr wurden keine Pauschalvergütungen gezahlt.

Die KVG erhält keine Rückvergütungen der aus dem Sondervermögen an die Verwahrstelle und an Dritte geleisteten Vergütung und Aufwandserstattungen.

Die KVG gewährt für die Anteilklasse P&K Balance sogenannte Vermittlungsfolgeprovision an Vermittler in wesentlichem Umfang aus der von dem Sondervermögen an sie geleisteten Vergütung.

Verwaltungsvergütungssatz für im Sondervermögen gehaltene Investmentanteile

Die Verwaltungsvergütung für Gruppenfremde Investmentanteile beträgt:

| Legg Mason Gl-LM WA Asian Opps Namens-Anteile A EUR Acc. H oN | 0,1500 % |

| Oaks Em.Umbr.-Sm.Em.Mk.Opps Fd Reg. Shs F EUR Acc. oN | 0,3000 % |

| OVID Infrastructure HY Inco.UI Inhaber-Ant. Anteilskl.I | 0,9000 % |

| Robus Mid-Market Value Bond Fd Inhaber-Anteile C II o.N. | 0,2200 % |

| F&C Global Convertible Bond A | 1,0000 % |

Ausgabeaufschläge oder Rücknahmeabschläge wurden nicht berechnet.

Wesentliche sonstige Erträge und sonstige Aufwendungen:

Wesentliche sonstige Erträge: EUR 2.356,46 Kick Back Zahlungen

Wesentliche sonstige Aufwendungen: EUR 989,24 Kosten Marktrisikomessung; EUR 602,68 Kosten Hauptversammlung IVOX

Sonstige Informationen

Die Ermittlung der Nettoveränderung der nicht realisierten Gewinne und Verluste erfolgt dadurch, dass in jedem Geschäftsjahr die in den Anteilspreis einfließenden Wertansätze der Vermögensgegenstände mit den jeweiligen historischen Anschaffungskosten verglichen werden, die Höhe der positiven Differenzen in die Summe der nicht realisierten Gewinne einfließen, die Höhe der negativen Differenzen in die Summe der nicht realisierten Verluste einfließen und aus dem Vergleich der Summenpositionen zum Ende des Geschäftsjahres mit den Summenpositionen zum Anfang des Geschäftsjahres die Nettoveränderungen ermittelt werden.

Angaben zur Mitarbeitervergütung der HANSAINVEST Hanseatische Investment-GmbH (KVG) für das Geschäftsjahr 2020

| Gesamtsumme der im abgelaufenen Wirtschaftsjahr der KVG gezahlten Mitarbeitervergütung (inklusive Geschäftsführer) | EUR | 16.990.377,86 |

| davon feste Vergütung | EUR | 13.478.569,31 |

| davon variable Vergütung | EUR | 3.511.808,55 |

| Direkt aus dem Fonds gezahlte Vergütungen | EUR | 0,00 |

| Zahl der Mitarbeiter der KVG (inkl. Geschäftsführung) | 225 | |

| Höhe des gezahlten Carried Interest | EUR | 0,00 |

| Gesamtsumme der im abgelaufenen Wirtschaftsjahr 2020 der KVG gezahlten Vergütung an Geschäftsleiter (Risikoträger) | 1.231.250,20 |

Die Angaben zur Mitarbeitervergütung beziehen sich auf den Zeitraum vom 1. Januar bis 31. Dezember 2020 und betreffen ausschließlich die in diesem Zeitraum bei der Gesellschaft beschäftigen Mitarbeiter.

Beschreibung, wie die Vergütungen und ggf. sonstige Zuwendungen berechnet wurden

Die HANSAINVEST Hanseatische Investment-GmbH unterliegt den für Kapitalverwaltungsgesellschaften geltenden aufsichtsrechtlichen Vorgaben im Hinblick auf die Gestaltung ihres Vergütungssystems. Die Ausgestaltung des Vergütungssystems hat die Gesellschaft in einer internen Richtlinie über die Vergütungspolitik und Vergütungspraxis geregelt. Ziel ist es, ein Vergütungssystem sicherzustellen, das Fehlanreize zur Eingehung übermäßiger Risiken verhindert. Das Vergütungssystem der HANSAINVEST wird unter Einbeziehung des Risikomanagements und der Compliance Beauftragten mindestens jährlich auf seine Angemessenheit und die Einhaltung der rechtlichen Vorgaben überprüft. Eine Erörterung des Vergütungssystems mit dem Aufsichtsrat findet ebenfalls jährlich statt.

Die Vergütung der Mitarbeiter richtet sich grundsätzlich nach dem Manteltarifvertrag für das Versicherungswesen. Je nach Tätigkeit und Verantwortung erfolgt die Vergütung gemäß der entsprechenden Tarifgruppe. Die Ausgestaltung und Vergütungshöhen der Tarifgruppen werden zwischen Arbeitgeber- und Arbeitnehmerverbänden bzw. der Konzernmutter und den Betriebsräten verhandelt, die HANSAINVEST hat hierauf keinen Einfluss. Nur mit wenigen Mitarbeitern inkl. der leitenden Angestellten sind finanzielle Anreizsysteme für variable Vergütungen und Tantiemen vereinbart. Der Anteil der variablen Vergütung darf dabei maximal 30% der Gesamtvergütung ausmachen. Ein Anreiz, ein unverhältnismäßig großes Risiko für die Gesellschaft einzugehen, resultiert aus der variablen Vergütung nicht.

Die Vergütung für die Geschäftsführer der HANSAINVEST erfolgt auf einzelvertraglicher Basis. Sie setzt sich zusammen aus einer monatlichen festen Vergütung und einer jährlichen Tantieme.

Die Höhe der Tantieme wird im gesamten Aufsichtsrat erörtert und festgelegt und orientiert sich nicht am Erfolg der einzelnen Fonds.

Derzeit sind nur die Geschäftsführung als Risikoträger der Gesellschaft eingestuft. Die Gesellschaft überprüft die Vergütungssysteme jährlich. Die Vergütungspolitik der HANSAINVEST erfüllt die Anforderungen des § 37 KAGB, als auch die Leitlinien für solide Vergütungspolitiken unter Berücksichtigung der AIFMD (ESMA/2013/232).

Ergebnisse der jährlichen Überprüfung der Vergütungspolitik

Im Rahmen der internen jährlichen Überprüfung der Einhaltung der Vergütungspolitik ergaben sich keine Anhaltspunkte dafür, dass die Ausgestaltung von fixen und / oder variablen Vergütungen sich nicht an den Regelungen der Richtlinie über die Vergütungspolitik und Vergütungspraxis orientieren.

Angaben zu wesentlichen Änderungen der festgelegten Vergütungspolitik

Keine Änderung im Berichtszeitraum.

Angaben zur Mitarbeitervergütung im Auslagerungsfall für das Geschäftsjahr 2020 (Portfoliomanagement Pruschke & Kalm GmbH)

Die KVG zahlt keine direkten Vergütungen an Mitarbeiter des Auslagerungsunternehmens.

Das Auslagerungsunternehmen hat folgende Informationen selbst veröffentlicht (im elektronischen Bundesanzeiger veröffentlichter Jahresabschluss):

| Gesamtsumme der im abgelaufenen Wirtschaftsjahr des Auslagerungsunternehmens gezahlten Mitarbeitervergütung: | EUR | 353.505 |

| davon feste Vergütung: | EUR | 0 |

| davon variable Vergütung: | EUR | 0 |

| Direkt aus dem Fonds gezahlte Vergütungen: | EUR | 0 |

| Zahl der Mitarbeiter des Auslagerungsunternehmens: | 6 |

Angaben für institutionelle Anleger gemäß § 101 Abs. 2 Nr. 5 KAGB i.V.m. § 134c Abs. 4 AktG

| Anforderung | Verweis |

| Angaben zu den mittel- bis langfristigen Risiken: | Informationen zu den mittel- bis langfristigen Risiken des Sondervermögens werden im Tätigkeitsbericht aufgeführt. |

| Zusammensetzung des Portfolios, Portfolioumsätze und Portfolioumsatzkosten: | Informationen über die Zusammensetzung des Portfolios, die Portfolioumsätze und die Portfolioumsatzkosten sind im Jahresbericht in den Abschnitten „Vermögensaufstellung“, „Während des Berichtszeitraumes abgeschlossene Geschäfte, soweit sie nicht mehr in der Vermögensaufstellung erscheinen“ und „Angaben zur Transparenz und zur Gesamtkostenquote“ verfügbar. |

| Berücksichtigung der mittel- bis langfristigen Entwicklung der Gesellschaft bei der Anlageentscheidung: | Aktien, die auf einem geregelten Markt gehandelt werden, unterliegen verschiedenen mittel- und langfristigen Risiken. Die Einschätzung dieser Risiken ist ein grundlegender Bestandteil der Anlagestrategie und -politik. |

| Einsatz von Stimmrechtsberatern: | Informationen zur Stimmrechtsausübung sind auf der Internetseite der HANSAINVEST erhältlich. |

| Handhabung der Wertpapierleihe und zum Umgang mit Interessenkonflikten im Rahmen der Mitwirkung in den Gesellschaften, insbesondere durch Ausnutzung von Aktionärsrechten: | Für das Sondervermögen sind im Berichtszeitraum keine Wertpapierleihegeschäfte abgeschlossen worden. Auf der Internetseite der HANSAINVEST sind Informationen zum Umgang mit Interessenkonflikten verfügbar. |

Hamburg, 07. März 2022

HANSAINVEST

Hanseatische Investment-GmbH

Geschäftsführung

Dr. Jörg W. Stotz

Ludger Wibbeke

Vermerk des unabhängigen Abschlussprüfers

An die HANSAINVEST Hanseatische Investment-GmbH, Hamburg

Prüfungsurteil

Wir haben den Jahresbericht des Sondervermögens P&K Balance – bestehend aus dem Tätigkeitsbericht für das Geschäftsjahr vom 1. Dezember 2020 bis zum 30. November 2021, der Vermögensübersicht und der Vermögensaufstellung zum 30. November 2021, der Ertrags- und Aufwandsrechnung, der Verwendungsrechnung, der Entwicklungsrechnung für das Geschäftsjahr vom 1. Dezember 2020 bis zum 30. November 2021, sowie der vergleichenden Übersicht über die letzten drei Geschäftsjahre, der Aufstellung der während des Berichtszeitraums abgeschlossenen Geschäfte, soweit diese nicht mehr Gegenstand der Vermögensaufstellung sind, und dem Anhang – geprüft.

Nach unserer Beurteilung aufgrund der bei der Prüfung gewonnenen Erkenntnisse entspricht der beigefügte Jahresbericht in allen wesentlichen Belangen den Vorschriften des deutschen Kapitalanlagegesetzbuchs (KAGB) und den einschlägigen europäischen Verordnungen und ermöglicht es unter Beachtung dieser Vorschriften, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen.

Grundlage für das Prüfungsurteil

Wir haben unsere Prüfung des Jahresberichts in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführt. Unsere Verantwortung nach diesen Vorschriften und Grundsätzen ist im Abschnitt „Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts“ unseres Vermerks weitergehend beschrieben. Wir sind von der HANSAINVEST Hanseatische Investment-GmbH unabhängig in Übereinstimmung mit den deutschen handelsrechtlichen und berufsrechtlichen Vorschriften und haben unsere sonstigen deutschen Berufspflichten in Übereinstimmung mit diesen Anforderungen erfüllt. Wir sind der Auffassung, dass die von uns erlangten Prüfungsnachweise ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zum Jahresbericht zu dienen.

Verantwortung der gesetzlichen Vertreter für den Jahresbericht

Die gesetzlichen Vertreter der HANSAINVEST Hanseatische Investment-GmbH sind verantwortlich für die Aufstellung des Jahresberichts, der den Vorschriften des deutschen KAGB und den einschlägigen europäischen Verordnungen in allen wesentlichen Belangen entspricht und dafür, dass der Jahresbericht es unter Beachtung dieser Vorschriften ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. Ferner sind die gesetzlichen Vertreter verantwortlich für die internen Kontrollen, die sie in Übereinstimmung mit diesen Vorschriften als notwendig bestimmt haben, um die Aufstellung des Jahresberichts zu ermöglichen, der frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist.

Bei der Aufstellung des Jahresberichts sind die gesetzlichen Vertreter dafür verantwortlich, Ereignisse, Entscheidungen und Faktoren, welche die weitere Entwicklung des Investmentvermögens wesentlich beeinflussen können, in die Berichterstattung einzubeziehen. Das bedeutet u.a., dass die gesetzlichen Vertreter bei der Aufstellung des Jahresberichts die Fortführung des Sondervermögens durch die HANSAINVEST Hanseatische Investment-GmbH zu beurteilen haben und die Verantwortung haben, Sachverhalte im Zusammenhang mit der Fortführung des Sondervermögens, sofern einschlägig, anzugeben.

Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts

Unsere Zielsetzung ist, hinreichende Sicherheit darüber zu erlangen, ob der Jahresbericht als Ganzes frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist, sowie einen Vermerk zu erteilen, der unser Prüfungsurteil zum Jahresbericht beinhaltet.

Hinreichende Sicherheit ist ein hohes Maß an Sicherheit, aber keine Garantie dafür, dass eine in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführte Prüfung eine wesentliche falsche Darstellung stets aufdeckt. Falsche Darstellungen können aus Verstößen oder Unrichtigkeiten resultieren und werden als wesentlich angesehen, wenn vernünftigerweise erwartet werden könnte, dass sie einzeln oder insgesamt die auf der Grundlage dieses Jahresberichts getroffenen wirtschaftlichen Entscheidungen von Adressaten beeinflussen.

Während der Prüfung üben wir pflichtgemäßes Ermessen aus und bewahren eine kritische Grundhaltung. Darüber hinaus

| ― |

identifizieren und beurteilen wir die Risiken wesentlicher – beabsichtigter oder unbeabsichtigter – falscher Darstellungen im Jahresbericht, planen und führen Prüfungshandlungen als Reaktion auf diese Risiken durch sowie erlangen Prüfungsnachweise, die ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zu dienen. Das Risiko, dass wesentliche falsche Darstellungen nicht aufgedeckt werden, ist bei Verstößen höher als bei Unrichtigkeiten, da Verstöße betrügerisches Zusammenwirken, Fälschungen, beabsichtigte Unvollständigkeiten, irreführende Darstellungen bzw. das Außerkraftsetzen interner Kontrollen beinhalten können. |

| ― |

gewinnen wir ein Verständnis von dem für die Prüfung des Jahresberichts relevanten internen Kontrollsystem, um Prüfungshandlungen zu planen, die unter den gegebenen Umständen angemessen sind, jedoch nicht mit dem Ziel, ein Prüfungsurteil zur Wirksamkeit dieses Systems der HANSAINVEST Hanseatische Investment-GmbH abzugeben. |

| ― |

beurteilen wir die Angemessenheit der von den gesetzlichen Vertretern der HANSAINVEST Hanseatische Investment-GmbH bei der Aufstellung des Jahresberichts angewandten Rechnungslegungsmethoden sowie die Vertretbarkeit der von den gesetzlichen Vertretern dargestellten geschätzten Werte und damit zusammenhängenden Angaben. |

| ― |

ziehen wir Schlussfolgerungen auf der Grundlage erlangter Prüfungsnachweise, ob eine wesentliche Unsicherheit im Zusammenhang mit Ereignissen oder Gegebenheiten besteht, die bedeutsame Zweifel an der Fortführung des Sondervermögens durch die HANSAINVEST Hanseatische Investment-GmbH aufwerfen können. Falls wir zu dem Schluss kommen, dass eine wesentliche Unsicherheit besteht, sind wir verpflichtet, im Vermerk auf die dazugehörigen Angaben im Jahresbericht aufmerksam zu machen oder, falls diese Angaben unangemessen sind, unser Prüfungsurteil zu modifizieren. Wir ziehen unsere Schlussfolgerungen auf der Grundlage der bis zum Datum unseres Vermerks erlangten Prüfungsnachweise. Zukünftige Ereignisse oder Gegebenheiten können jedoch dazu führen, dass das Sondervermögen durch die HANSAINVEST Hanseatische Investment-GmbH nicht fortgeführt wird. |

| ― |

beurteilen wir die Gesamtdarstellung, den Aufbau und den Inhalt des Jahresberichts, einschließlich der Angaben sowie ob der Jahresbericht die zugrunde liegenden Geschäftsvorfälle und Ereignisse so darstellt, dass der Jahresbericht es unter Beachtung der Vorschriften des deutschen KAGB und der einschlägigen europäischen Verordnungen ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. |

Wir erörtern mit den für die Überwachung Verantwortlichen u.a. den geplanten Umfang und die Zeitplanung der Prüfung sowie bedeutsame Prüfungsfeststellungen, einschließlich etwaiger Mängel im internen Kontrollsystem, die wir während unserer Prüfung feststellen.

Hamburg, den 8. März 2022

KPMG AG Wirtschaftsprüfungsgesellschaft

Werner, Wirtschaftsprüfer

Lüning, Wirtschaftsprüfer

Kommentar hinterlassen