Real I.S. AG Gesellschaft für Immobilien AssetmanagementMünchenREALISINVEST EUROPAJahresbericht zum 30.09.2021Inhalt

Anhang

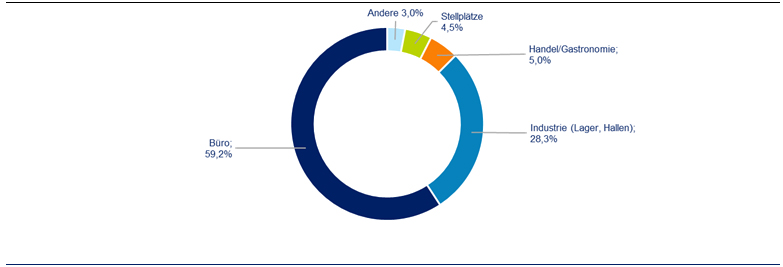

Vermerk des unabhängigen Abschlussprüfers Steuerrechnung Gremien Externe Bewerter für Immobilien Sehr geehrte Anlegerin, sehr geehrter Anleger, das offene Publikumssondervermögen REALISINVEST EUROPA hat sein zweites Geschäftsjahr erfolgreich abgeschlossen. Der Anlageerfolg unseres Fonds mit Investitionsschwerpunkt auf Immobilien in Europa betrug zum 30. September 2021 rd. 2,5 % BVI-Rendite (Berechnungsverfahren des BVI Bundesverband Investment und Asset Management e.V., bezogen auf das Fondsgeschäftsjahr) und erwirtschaftete eine Ausschüttung von insgesamt 2,31 % (im Vorjahr 2,18%). Das Marktumfeld war – wie bereits im ersten Jahr des Fonds – geprägt von den wirtschaftlichen Auswirkungen der Corona-Pandemie. Weiterhin fordert die Sondersituation an den Immobilienmärkten – in besonderem Maße an den Teilmärkten Einzelhandel/Gastronomie – unsere ganze Aufmerksamkeit als Fonds- und Immobilien-Assetmanager. Durch den geringen Prozentsatz von rd. 5% an von der Pandemie stark betroffenen Branchen Einzelhandel und Gastronomie im Portfolio, ist der Fonds nur geringfügig betroffen. Nach wie vor setzen wir vor allem auf einen engen und partnerschaftlichen Kontakt zu unseren Mietern, um mit ihnen gemeinschaftlich Lösungen zu finden, welche die Interessen beider Seiten bestmöglich berücksichtigen. Auch in diesem Geschäftsjahr hat sich die große Flexibilität der Anlagestrategie des REALISINVEST EUROPA als vorteilhaft erwiesen. Der Fonds konnte im Geschäftsjahr 2020/21 drei weitere Immobilien in zwei Ländern ankaufen. Das Portfolio, das zum Stichtag sieben Immobilien in vier Ländern umfasst, diversifiziert sich weiter durch die Fokussierung auf die Nutzungsarten Büro- (59,17 % Portfolio-Anteil) und Logistik (28,32 % Portfolio-Anteil) und die fortgesetzte Zurückhaltung gegenüber den von der Pandemie stärker betroffenen Immobilienarten Hotel und Handel bzw. Gastronomie. Die Vermietungsquote lag zum Berichtsstichtag bei 97,7 % – eine solide Basis auch für die weiteren Ausschüttungen. Das Nettofondsvermögen des REALISINVEST EUROPA belief sich zum Stichtag auf rd. 450 Mio. EUR (im Vorjahr rd. 292 Mio. EUR), davon rd. 413 Mio. EUR Immobilienvermögen. Die freie Liquidität beträgt rd. 107,3 Mio. EUR bzw. 15,51 %. Die Fremdkapitalquote lag mit 25 % plangemäß unter der zulässigen Marke von 30 %. Für die zukunftsgerichtete Aufstellung des REALISINVEST EUROPA legen wir den Fokus neben der wirtschaftlichen Stabilität auch auf Nachhaltigkeit im Sinne von Anforderungen an das ökologische Profil der Immobilien im Portfolio. Daher haben wir im vergangenen Geschäftsjahr eine verbindliche ESG Strategie formuliert, die den Anforderungen der EU-Offenlegungsverordnung nach Art. 8 genügt. Zusammen mit der ESG Strategie der Real I.S. bildet sie das Fundament der Ankaufs- und Managementaktivitäten des REALISINVEST EUROPA und wird fortlaufend weiter ausgearbeitet. Dementsprechend stellen wir fest, dass der REALISINVEST EUROPA weiterhin auf einem sehr guten Kurs unterwegs ist und diesen plangemäß und stetig im Sinne der Anleger verfolgt. Über die Entwicklung des REALISINVEST EUROPA im vergangenen Geschäftsjahr, d.h. über die wesentlichen Geschäftsvorfälle und Veränderungen, berichten wir im Folgenden detailliert. Aus Umweltschutzgründen verzichten wir auf den Druck und stellen Ihnen diesen Bericht in digitaler Form über die Internetseite unseres Fonds www.realisinvest.de zum Download zur Verfügung.

München, den 28 Februar 2022 Real I.S. AG Gesellschaft für Immobilien Assetmanagement

1. Kennzahlen im Überblick: Stichtag 30. September 2021

1) Im Verhältnis zu den Vermögenswerten aller Fondsimmobilien. Die Vermögenswerte setzen sich aus den anzusetzenden Kaufpreisen (i.d.R. 3 Monate ab Erwerbsdatum) bzw. Verkehrswerten (i.d.R. ab dem 4. Monat nach Erwerbsdatum) der einzelnen Objekte zusammen. Veränderungen im Berichtszeitraum (01.10.2020 – 30.09.2021)

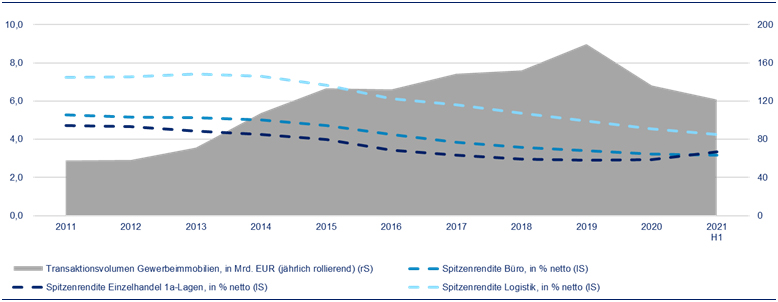

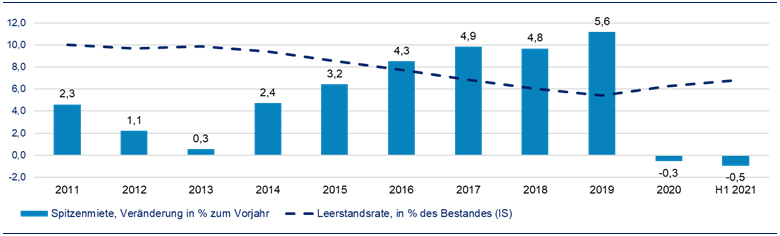

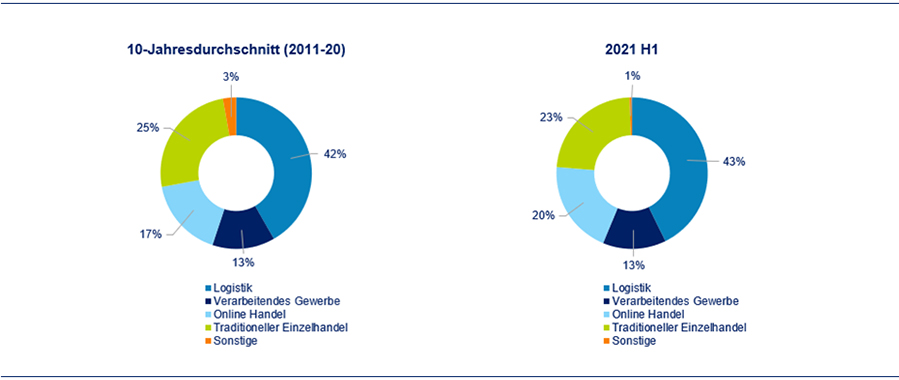

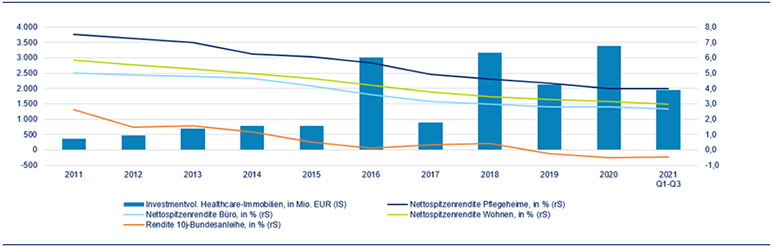

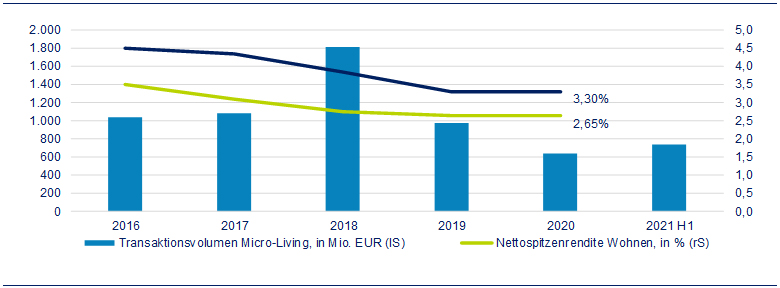

2. Gesamtwirtschaftliche Entwicklung im EuroraumNach einem starken Rückgang der Wirtschaftsleistung im Euroraum in 2020 um -6,5 % infolge der Covid-19-Pandemie hat im Jahr 2021 eine wirtschaftliche Erholung eingesetzt. Bis Jahresende wird in der Eurozone mit einem BIP-Wachstum von 5,0 % gerechnet (2022: +4,3 %). Das höchste Wachstum wird in Irland, Frankreich, Belgien und Spanien erwartet (Quelle: Consensus Economics). Die Inflationsrate im Euroraum ist seit Jahresbeginn deutlich gestiegen und lag im September bei 3,4 %. Die Veränderung des Verbraucherpreisindexes in Deutschland im Vergleich zum Vorjahresmonat betrug 4,1 %, was einem der höchsten Werte in der Eurozone entspricht (Quelle: EZB). Die Inflationsraten in Frankreich (2,2 %), den Niederlanden (2,7 %) und Österreich (3,3 %) fielen vergleichsweise niedriger aus (Quelle: OECD). Für 2022 wird im Euroraum mit einer Inflationsrate von 2,0 % gerechnet (Quelle: Consensus Economics). Trotz gestiegener Inflation hat die EZB den Leitzins bislang nicht erhöht und stellt dies derzeit auch nicht in Aussicht. Die Rahmenbedingungen für Finanzierungen im Immobiliensektor bleiben daher nach wie vor günstig. Mit einem neuen Jahreshöchstwert im Oktober 2021 zeichnet der Deutsche Hypo Immobilienklimaindex ein positives Bild für die Immobilienmärkte. Die Segmente Logistik und Wohnen werden von den Marktteilnehmern weiterhin als sehr gut beurteilt. Zudem zeigte insbesondere das Büroklima seit seinem Einbruch in 2020 eine sehr positive Entwicklung und bewegt sich seit September 2021 wieder im Expansionsbereich. Das Handelsklima wird zusammen mit dem Hotelklima insgesamt am schwächsten beurteilt. Seit Ende des Lockdowns Mitte des Jahres und den Impffortschritten haben jedoch beide Nutzungsarten wieder eine positive Entwicklung verzeichnet (Quelle: Deutsche Hypo, 10/2021). Das Stimmungsbild in der Immobilienbranche hat sich in diesem Jahr bislang positiv entwickelt. Insgesamt waren die Auswirkungen auf die Immobilieninvestmentmärkte im Vergleich zu vorherigen Wirtschaftskrisen relativ gering. Auf Seiten der Vermietungsmärkte zeigte sich je Nutzungsart aber eine differenzierte Entwicklung. Neben dem Risiko weiterer Einschränkungen durch pandemiebedinge Treiber stellen die schleppende Weltwirtschaft, die andauernden Störungen in den globalen Lieferketten sowie die Befürchtung einer anhaltenden Inflation derzeit die Kernrisiken dar. Immobilien-Investmentmärkte im Euroraum Das Transaktionsvolumen für Gewerbeimmobilien in der Eurozone erreichte in den vier Quartalen bis einschließlich Q2 2021 einen Wert von 122 Mrd. EUR und lag damit nur leicht unter dem Jahresendwert 2020 von 136 Mrd. EUR. Mit einem Investmentumsatz von 70 Mrd. Euro alleine im zweiten Quartal 2021 haben die europäischen Gewerbeinvestmentmärkte dabei wieder deutlich Fahrt aufgenommen. Die Spitzenrenditen (netto) für Büro- und Logistikimmobilien in Europa (ohne Großbritannien) haben im zweiten Quartal 2021 nochmals nachgegeben. Die Spitzenrendite für Handelsimmobilien in 1a Lagen blieb im bisherigen Jahresverlauf stabil. Trotz der im historischen Kontext weiterhin niedrigen Renditen und damit hohen Kaufpreise bieten Immobilien im Vergleich zu Anleihen auch in wirtschaftlich unsicheren Zeiten einen attraktiven Renditeaufschlag. Transaktionsvolumen Gewerbeimmobilien im Euroraum und Nettospitzenrenditen Büro, Einzelhandel 1a-Lagen, Logistik  Quelle: PMA, Real I.S. AG Büromärkte im Euroraum In den Büromärkten traf bis 2019 eine hohe Nachfrage auf wenig verfügbare Flächen. Der Bedarf war in den letzten Jahren höher als der Zuwachs an Büroflächen, weshalb die Leerstände kontinuierlich zurückgegangen sind. Aufgrund der wirtschaftlichen Unsicherheiten infolge der Covid-19-Pandemie entwickelte sich die Büroflächennachfrage in 2020 jedoch verhalten. Diese Entwicklung setzte sich bislang auch in 2021 fort, sodass die durchschnittliche Leerstandsrate in den 15 Schlüsselmärkten im Euroraum bis zum Halbjahr 2021 um 51 Basispunkte auf 6,8 % weiter angestiegen ist. Auch das stetige Mietpreiswachstum der vergangenen Jahre ist durch die sich verändernden Marktbedingungen seit 2020 zum Erliegen gekommen. Entsprechend sind die Mieten bis zum Halbjahr 2021 im Durchschnitt der 15 Schlüsselmärkte im Euroraum um 0,5 % gesunken. Die Aktivitäten im deutschen Bürovermietungsmarkt waren im bisherigen Jahresverlauf 2021 weiterhin verhalten: Die sieben größten Büromärkte erzielten im ersten Halbjahr einen Flächenumsatz von 545.000 m2, was etwa dem Niveau des Vorjahreszeitraums entspricht, aber 12 % unter dem Halbjahreswert von 2019 liegt. Die Leerstandsraten sind um 100 Basispunkte gestiegen, liegen aber immer noch auf einem vergleichsweise niedrigen Niveau. Die Mietpreise blieben in den meisten Märkten stabil, in Köln sind die Mieten sogar leicht angestiegen (Quelle: PMA). Entwicklung Bürospitzenmieten und Büroflächenleerstände in 15 Schlüsselmärkten im Euroraum  Quelle: PMA, Real I.S. AG Einzelhandelsmärkte im Euroraum Der stationäre Handel war bereits vor der Corona-Krise von einem Strukturwandel betroffen. Dabei nimmt der Anteil der online getätigten Käufe kontinuierlich zu und setzt den stationären Handel, besonders die Textilbranche, unter Druck. Die behördlich angeordneten Ladenschließungen von nicht-systemrelevanten stationären Einzelhändlern im Frühjahr 2020 und Winter 2020/21 sowie weitere Beschränkungen zur Eindämmung der Covid-19-Pandemie, haben dem Online Handel europaweit einen weiteren Schub versetzt, der sich auch in 2021 weiter fortsetzt. Dies spiegelt sich in allen europäischen Märkten in der Mietentwicklung der Innenstadtlagen und Shopping-Center wider und führte im Jahresverlauf 2021 zu weiter sinkenden Mietpreisen (Quelle: PMA). Weniger betroffen vom Strukturwandel und der Corona-Krise sind jedoch Immobilien zur Nahversorgung und Fachmärkte, insbesondere Lebensmittel- und Drogeriemärkte. Logistikmärkte im Euroraum Die Corona-Pandemie hat die Nachfrage nach Logistikflächen beschleunigt, so blieb der Flächenumsatz auch in 2021 weiter hoch. Insbesondere typische Logistikunternehmen, aber auch Firmen aus den Bereichen Online Handel und Traditioneller Handel (vor allem Lebensmittel) waren in 2021 aktiv. Im Vergleich zum 10-Jahresdurchschnitt ist der Umsatzanteil des Online Handels zum Halbjahr 2021 gewachsen, das Verarbeitende Gewerbe sowie der Traditionelle Einzelhandel waren mit Anmietungen etwas zurückhaltender. Die Spitzenmieten in den Logistikmärkten Europas sind im Jahresverlauf 2021 überwiegend stabil geblieben. Es gab aber auch einige Standorte wie Dublin, Düsseldorf, Frankfurt, Hamburg, Lyon, München und Rotterdam, die bis Jahresmitte 2021 Mietzuwächse verzeichnen konnten (Quelle: PMA). Anteil des Logistikflächenumsatzes nach Sektoren in den Top4 Märkten im Euroraum (D, F, NL, ES)  Quelle: PMA, Real I.S. AG Hotelmärkte im Euroraum Die europäischen Hotelmärkte kämpfen weiterhin mit den Auswirkungen der Corona-Pandemie. Entsprechend verhalten entwickelte sich die Nachfragesituation: Im Jahr 2020 gingen die Übernachtungen in zehn betrachteten Metropolen im Euroraum durchschnittlich um 69 % zurück. Auch im bisherigen Jahresverlauf 2021 hat die erhoffte Erholung aufgrund der Reisebeschränkungen und der Komplexität des internationalen Reiseverkehrs mit Tests und Quarantänemaßnahmen nicht stattgefunden: Die Hotelzimmer-Belegungsrate der zehn betrachteten Märkte betrug zwischen Januar bis September 2021 im Durchschnitt 20 % und ging damit im Vergleich zum Vorjahreszeitraum nochmals um 4 % zurück. Insgesamt führte der massive Nachfragerückgang gegenüber dem Vor-Corona-Niveau 2019 dazu, dass die Umsätze je verfügbarem Zimmer (RevPAR – Revenue per available room) im Mittel der zehn betrachteten Märkte im Euroraum in 2021 um 77 % einbrachen (Quelle: PMA). Healthcare Immobilien Europa Im Zuge des fortschreitenden Alterungsprozesses der Bevölkerung steigt der Bedarf an Healthcare-Immobilien auf den europäischen Immobilienmärkten seit mehreren Jahren konstant und spürbar an. Eine zunehmende Anzahl internationaler Investoren verfügt mittlerweile über entsprechende Branchenkenntnisse und drängt verstärkt auf den Markt. Alleine in Deutschland bestehen heute mehr als 30 institutionelle Investoren, die sich auf Healthcare- bzw. Gesundheitsimmobilien spezialisiert haben. Laut einer Analyse von CBRE sollte neben Pflegeimmobilien insbesondere das Interesse an Ärztehäusern und Betreutem Wohnen zukünftig noch weiter zunehmen, wobei nur der Produktmangel diesen Trend zu bremsen scheint. Die Assetklasse ist damit auf dem Weg, ihre Rolle als Nischenprodukt abzulegen und sich mehr und mehr zu etablieren. Aus Investorensicht handelt es sich bei Healthcare-Immobilien um Objekte, die für die Erbringung gesundheitlicher Leistungen sowie für die medizinische Versorgung genutzt werden und laufende Erträge generieren. In erster Linie zählen hierzu Alten- und Pflegeheime, Häuser mit Betreutem Wohnen, medizinische Versorgungszentren (MVZ), Ärztehäuser sowie auch Reha-Zentren und psychiatrische Einrichtungen. Aufgrund der sehr spezifischen Anforderungen an die Nutzung der Immobilien erfordert das Assetmanagement in diesem Segment ein spezialisiertes Know-how. Healthcare-Immobilien werden deshalb den Spezialimmobilien zugeordnet, die auf spezifische Funktionen, Nutzungen oder Nutzergruppen ausgerichtet sind. Die Drittverwendungsfähigkeit der Immobilien ist damit allerdings oft sehr eingeschränkt, eine Umnutzung meist nur bedingt umsetzbar und mit erheblichen Investitionen verbunden. Infolge der demografischen Veränderungen in Europa wird der Anteil der älteren Bevölkerungsgruppen in den kommenden Jahrzehnten weiter deutlich ansteigen. Zugleich wird die Pflegebedürftigkeit in der Bevölkerung langfristig stark zunehmen und zu einem steigenden Bedarf an ambulanten und stationären Pflegeleistungen sowie an spezifischen altersgerechten Wohnformen führen: In Deutschland ist bereits heute jeder Vierte der über 75-Jährigen pflegebedürftig, bei den über 80-Jährigen sogar jeder Dritte. Laut offizieller Pflegestatistik des Statistischen Bundesamtes belief sich die Zahl der Pflegebedürftigen in Deutschland Ende 2019 auf rd. 4,1 Millionen, von denen 80 % bzw. 3,3 Millionen Menschen zu Hause versorgt wurden. Im Jahr 2040 soll die Zahl der Pflegebedürftigen prognosegemäß bei rd. 5 Millionen liegen, in 2050 sogar bei 6 Millionen. In ähnlichem Maße wird erwartungsgemäß auch der Bedarf an Neubau- und Ersatzinvestitionen auf dem Markt für Healthcare-Immobilien steigen. Für die Assetklasse sollte diese Entwicklung langfristig ein solides wirtschaftliches Fundament bilden und für eine hohe Vermietungssicherheit sowie eine geringe Anfälligkeit für Marktschwankungen sorgen. Mit einem Investmentvolumen von 3,38 Mrd. EUR wurde in 2020 ein neues Rekordergebnis bei Healthcare-Immobilien in Deutschland erzielt (Europa: 7,2 Mrd. EUR). Bis zum dritten Quartal 2021 wurden bislang knapp 1,94 Mrd. Euro investiert. Maßgeblich beeinflusst wurde dieses Ergebnis durch Transaktionen, die sich bereits im Vorjahr anbahnten, aber erst in diesem Jahr zum Abschluss kamen. Aufgrund der anhaltend hohen Nachfrage bei gleichzeitig mangelnder Produktverfügbarkeit sind die Nettospitzenrenditen für Healthcare-Immobilien in Europa in den vergangenen Jahren deutlich gesunken. Auch eine veränderte Risikobewertung durch die soliden Fundamentaldaten der Assetklasse dürfte dabei eine gewisse Rolle gespielt haben. Aufgrund der spezialisierten Anforderungen an das Assetmanagement sind im Vergleich zu anderen Assetklassen Renditeaufschläge möglich. Im dritten Quartal 2021 lagen die Spitzenrenditen für Premium Pflegeheime in Deutschland, Frankreich und den Niederlanden stabil bei 4 %, in Österreich bei 5 %. Entwicklung des Investmentvolumens und der Spitzenrendite für Healthcare-Immobilien in Deutschland*  Quelle: CBRE, OECD, PMA, RIWIS, Grafik: Real I.S. AG (Rendite gewichteter Durchschnitt: Deutschland Top 7 Standorte); * Ab 2018 inkl. Ärztehäuser, (Reha-)Kliniken und Betreutes Wohnen Weitere Entwicklungen aus den Immobilienmärkten: Micro Living Studenten-Apartments Deutschland – eine alternative Assetklasse mit Potenzial Dank steigender Studierendenzahlen und anhaltendem Wohnungsboom hat sich das Segment Studenten-Apartments in den letzten Jahren von einer Nische zu einer attraktiven Assetklasse entwickelt. Mit der Pandemie wurde der Markt für Studenten-Apartments allerdings auf eine Probe gestellt. Investorenumfragen und die getätigten Transaktionen zeigen aber, dass die Assetklasse bei Anlegern auch weiterhin beliebt ist. Studenten-Apartments sind dem Segment Micro-Living zuzuordnen, welches wiederum Bestandteil des wohnwirtschaftlichen Konzeptes von Mikrowohnen ist. Dabei ist Mikrowohnen der Überbegriff für flächenoptimierte, kleinteilige Apartments, die teilmöbliert oder vollausgestattet angeboten werden und entweder temporär („Short-Stay“) oder dauerhaft („Long-Stay“) zu mieten sind. Mikrowohnen befindet sich also an der Schnittstelle zwischen boomendem Wohnungsmarkt und pandemiegeplagter Hotellerie. Daher lassen sich im Markt für Mikrowohnen sowohl wohnwirtschaftliche als auch gewerbliche Konzepte finden. Der Marktanteil privatwirtschaftlicher Anbieter von Studenten-Apartments liegt bei rd. 30 % – weiterer Zuwachs wird erwartet – während 70 % des Bestandes von öffentlichen Trägern vorgehalten werden. Dabei unterteilt sich das private Angebot nochmal in Betreiberimmobilien und Immobilien, die ohne einen Betreiber bewirtschaftet werden. Zu den größten Betreibern in Deutschland zählen Corestate mit der Marke Youniq, GSA mit Uninest, International Campus mit THE FIZZ, FDS mit SMARTments student sowie Campus Viva mit der gleichnamigen Marke. Laut Savills stellen die genannten Anbieter rund ein Viertel des gesamten Privatangebotes, damit ist der Markt relativ stark fragmentiert. Zum Vergleich: In Großbritannien verfügen die größten Betreiber über mehr als die Hälfte des Gesamtbestandes. Im Jahr 2020 wurde mit 2,94 Mio. Studierenden in Deutschland ein neuer Rekordwert erreicht, was einer Verdreifachung der Studierendenanzahl seit 1980 entspricht. Die hohe Bildungsqualität sowie die preiswerte Universitätsausbildung in Deutschland haben darüber hinaus zu einer höheren Nachfrage von internationalen Studenten geführt, sodass deren Anteil kontinuierlich auf 14 % im Jahr 2020 angestiegen ist. Trotz eines prognostizierten leichten Rückgangs bis 2030, soll die Studierendenzahl auch weiterhin auf hohem Niveau bleiben und damit auch die Nachfrage nach Wohnraum in deutschen Universitätsstädten. Im ersten Halbjahr 2021 wurde mit 738 Mio. Euro im Segment Micro-Living bereits das Transaktionsvolumen des gesamten letzten Jahres erzielt. Bis Jahresende wird daher wieder ein Wert von über 1 Mrd. Euro in Aussicht gestellt. Als Treiber sind vor allem internationale Investoren zu nennen, deren Anteil von 10 % im ersten Halbjahr 2020 auf 44 % im Jahr 2021 zunahm. Gründe für die niedrige Investitionstätigkeit im Jahr 2020 waren pandemiebedingte Einschränkungen und der Produktmangel. Auffällig war, dass im letzten Jahr hauptsächlich Immobilien aus dem wohnwirtschaftlichen Segment gehandelt wurden, was zeigt, dass Investoren vor allem bei gewerblichen Konzepten derzeit zurückhaltender sind. Insgesamt entfiel über die letzten zehn Jahre mehr als die Hälfte des Investmentvolumens aus dem Segment Micro-Living auf Studenten-Apartments. Auch wenn der Renditespread zu Wohnimmobilien gesunken ist, lagen die Spitzenrenditen für Micro-Living mit 3,30 % im Jahr 2020 weiterhin über den Spitzenrenditen des traditionellen Wohnungssektors von 2,65 %. Positiv ist anzumerken, dass die Spitzenrenditen seit Beginn der Pandemie stabil blieben. Entwicklung des Investmentvolumens und der Spitzenrendite für Micro-Living in Deutschland  Quelle: CBRE, C&W; Grafik: Real I.S. AG 3. TätigkeitsberichtAnlageziele und Anlagepolitik Als Anlageziel für den REALISINVEST EUROPA werden regelmäßige Erträge aufgrund zufließender Mieten und etwaiger Zinsen sowie ein kontinuierlicher Wertzuwachs angestrebt. Zur Erreichung des Anlageziels ist beabsichtigt, ein Portfolio mit mehreren (ggf. indirekt gehaltenen) Immobilien, entsprechend dem Grundsatz der Risikomischung, aufzubauen. Die Gesellschaft wird zu diesem Zweck fortlaufend mindestens 51% des Wertes des Sondervermögens in direkt oder über Beteiligungen an von Immobilien-Gesellschaften gehaltenen Immobilien investieren, die in einem Vertragsstaat des Abkommens über den Europäischen Wirtschaftsraum (Vertragsstaaten sind die Mitgliedstaaten der Europäischen Union sowie Island, Liechtenstein und Norwegen) belegen sind. Die Gesellschaft darf zudem bis zu 15% des Wertes des Sondervermögens in Staaten außerhalb der Vertragsstaaten des Abkommens über den Europäischen Wirtschaftsraum investieren. Im Rahmen dieser Anlagegrenze dürfen Immobilien:

Bei der Berechnung des Wertes des Sondervermögens sind aufgenommene Darlehen nicht abzuziehen, so dass sich die Bemessungsgrundlage für die Grenzberechnung um die Darlehen erhöht. Die Investitionen können sowohl in Bestands- und Neubauimmobilien als auch in im Bau befindliche Immobilien sowie in Projektentwicklungen erfolgen. Die Gesellschaft kann bestehende Immobilien mit Optimierungsbedarf erwerben und diese entsprechend den Markterfordernissen und -entwicklungen durch Gebäudemodernisierung und / oder Gebäudeumstrukturierung weiterentwickeln. Bei der Auswahl der Immobilien für das Sondervermögen sollen deren nachhaltige Ertragskraft, eine ausgewogene Mieterstruktur sowie die regionale Streuung nach Lage, Größe und Nutzung im Vordergrund stehen. Hinsichtlich der Nutzungsarten liegt der Fokus dabei insbesondere auf Büroimmobilien. Ferner dürfen für das Sondervermögen Einzelhandels-, Logistik-, Hotel- und sonstige Immobilien (z. B. Wohnimmobilien) erworben werden. Da die Vermögensgegenstände des Sondervermögens gegebenenfalls nicht ausschließlich in der Euro-Zone belegen sein werden, schwankt der Wert des Sondervermögens nicht nur bei Veränderungen des Wertes der Vermögensgegenstände, sondern auch bei Veränderungen der Wechselkurse der Währungen der Vermögensgegenstände in Bezug auf den Euro. Allerdings dürfen die im Sondervermögen enthaltenen Immobilien und sonstigen Vermögensgegenstände insgesamt nur bis zu 30% mit einem Währungsrisiko behaftet sein. Vermögensgegenstände gelten dann als nicht mit einem Währungsrisiko behaftet, wenn Kurssicherungsgeschäfte abgeschlossen oder Kredite in der entsprechenden Währung aufgenommen worden sind. Soweit die Gesellschaft Vermögensgegenstände für das Sondervermögen erwerben sollte, die nicht auf Euro lauten, besteht die Möglichkeit, zur Verminderung von Währungsrisiken im gesetzlich und in den Anlagebedingungen vertraglich festgelegten Rahmen Kredite in der entsprechenden Währung aufzunehmen. Anlagegeschäfte Im Berichtszeitraum haben folgende Ankäufe stattgefunden: Direkt gehaltene Immobilien Mer, ZAC des Portes de Chambord Die Logistikimmobilie liegt in der Region Centre-Val de Loire und verfügt über eine sehr gute Verkehrsanbindung. Mer zeichnet sich durch seine zentrale Lage im Herzen Frankreichs aus – von hier aus beliefern LKW das ganze Land in einem Tag.

Marseille, Allee Marcel Leclerc 1-7 Die Büroimmobilie liegt im Herzen von Marseille, in unmittelbarer Nachbarschaft des Fußballstadions Stade Vélodrome. Sämtliche Restaurants, Hotels und ein High-End Einkaufszentrum sind in nächster Nähe verfügbar.

Indirekt gehaltene Immobilien Wien, Thomas-Klestil-Platz 2 Das Bürogebäude liegt im 3. Wiener Bezirk, der südlich direkt an die Innenstadt (1. Bezirk) angrenzt. Vorrangig sind im Bezirk öffentliche Einrichtungen angesiedelt (Zollamt, Finanzamt Staatsarchiv, Bundesamt für Zivilluftfahrt etc.).

Immobilien-Gesellschaften: REALISINVEST EUROPA Wien 1 GmbH & Co. KG, Wiedner Gürtel 13, Turm 24, 1100 Wien, Österreich:

REALISINVEST EUROPA BAR 65 S.A., Avenue de Tervueren 242, 1150 Woluwe-Saint-Pierre, Belgien

Im Berichtszeitraum wurden keine Verkäufe von Immobilien oder Immobilien-Gesellschaften getätigt. Wertpapierspezialfonds: Im Berichtszeitraum wurden folgende Investmentanteile an folgenden Sondervermögen gekauft:

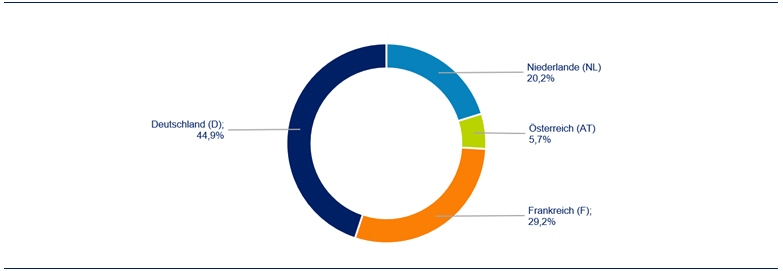

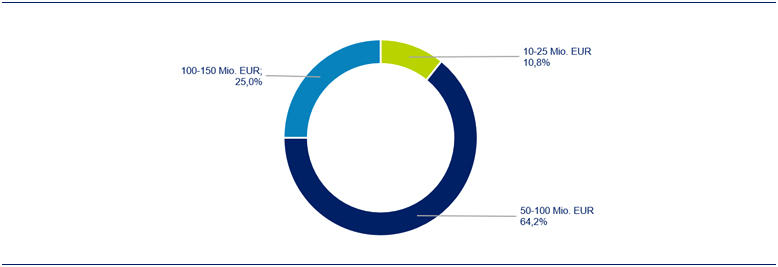

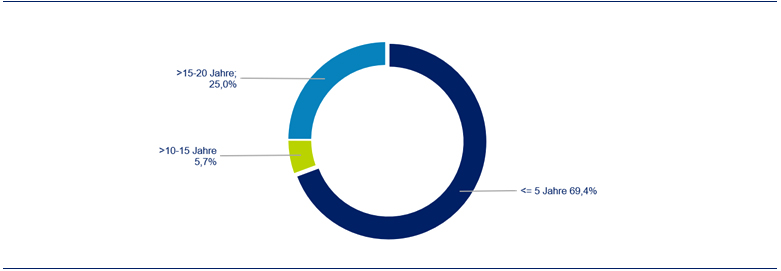

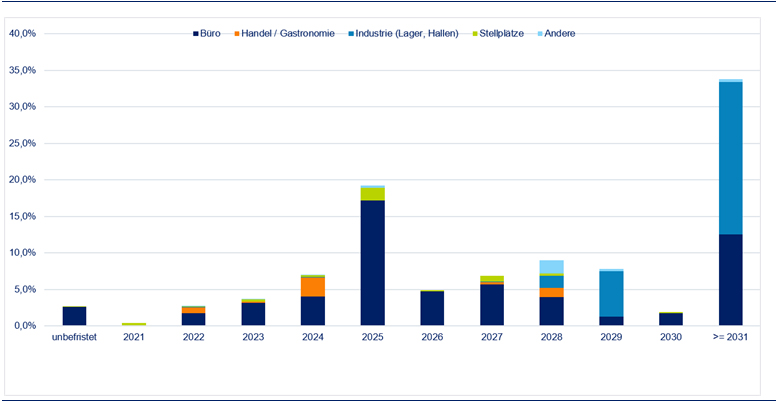

Wertentwicklung Das Nettofondsvermögen des Publikums-AIF REALISINVEST EUROPA beträgt zum Berichtsstichtag 450.413.667,00 EUR (i.Vj. 291.938.671,64 EUR) bei umlaufenden Anteilen von 17.617.242 Stück (i.Vj. 11.393.423 Stück). Der Anteilpreis in Höhe von 25,56 EUR ist im Vergleich zum Vorjahr (25,62 EUR) um 0,06 EUR gesunken. Im abgelaufenen Geschäftsjahr wurde eine BVI-Rendite von 2,5% (i.Vj. 2,5%) erzielt.Gemäß § 165 Abs. 2 Nr. 9 KAGB weisen wir vorsorglich darauf hin, dass die bisherige Wertentwicklung keinen Indikator für die künftige Entwicklung darstellt. Portfoliostruktur Zum Berichtsstichtag enthält das Immobilienportfolio 7 Immobilien. Die nachfolgenden Grafiken geben einen Überblick über die Struktur des Immobilienportfolios. Geografische Verteilung der Immobilien (in % der Verkehrswerte)  Stand 30.09.2021 Verteilung der Immobilien nach Nutzungsarten (in % der Jahresnettosollmiete  Stand 30.09.2021 Verteilung der Immobilien nach Größenklassen (in % der Verkehrswerte)  Stand: 30.09.2021 Wirtschaftliche Altersstruktur der Immobilien (in % der Verkehrswerte)  Stand: 30.09.2021 Restlaufzeitenstruktur der Mietverträge (in % der Jahresnettosollmiete)  Stand: 30.09.2021 Bericht zur Umsetzung der ESG Strategie Zur ESG Strategie der Real I.S. Nachhaltigkeit ist in den Real I.S. Unternehmenswerten fest verankert. Unter der Mission „Wir vereinen Immobilie und Zukunft“ sowie der Vision „Wir wollen einen Mehrwert für Gesellschaft und Umwelt schaffen“ positioniert sich die Real I.S. klar zu einer nachhaltigen Entwicklung der Unternehmensorganisation, die dem verantwortungsvollen Umgang mit vorhandenen Ressourcen verpflichtet ist und so auch im Interesse nachfolgender Generationen Werte schaffen und bewahren will. Real I.S. hat die Grundsätze der Vereinten Nationen für verantwortungsvolles Investieren (UN PRI) und der UN Global Compact (UNGC) unterzeichnet und berücksichtigt diese – neben anderen Nachhaltigkeitsaspekten – im Rahmen ihrer Investitionstätigkeiten sowie in ihrer Geschäfts- und Risikostrategie. Die Grundlagen der nachhaltigen Entwicklung und Positionierung sind im „Environmental, Social and Governance“ (ESG) Leitbild 2025 festgehalten: Darin werden auf Unternehmens- wie auch auf Produktebene unter Berücksichtigung aller Stakeholder die Grundätze bezüglich der Dimensionen Ökologie, Soziales und guter Unternehmensführung für die Real I.S. definiert. Das ESG-Leitbild ist für alle Mitarbeiter und die Geschäftsleitung der Real I.S. verbindlich und wird fortlaufend weiterentwickelt. Wichtige Ziele dieser strategischen Ausrichtung sind:

In Hinblick auf das Portfolio, legt die Real I.S. besonderen Wert auf die Einhaltung der Ziele des Pariser Klimaabkommens. Die Vorgaben des 1,5° Klimapfads fungieren als Maßgabe für die Bewertung des gesamten verwalteten Immobilienbestandes. Das Potenzial zur CO2 Reduktion auf Portfolioebene soll durch energetische Sanierungsmaßnahmen und den Einsatz innovativer Technologien ausgeschöpft werden. Zur Implementierung der ESG-Kriterien hat sich die Real I.S. Gruppe einer strukturierten Roadmap verpflichtet. Die ESG Aspekte (z.B. Konformität zum Dekarbonisierungspfad, physischen und transitorischen Klimarisiken, ESG Due Diligence, Klimarisiko Stresstest…) werden künftig im gesamten Immobilienwertschöpfungsprozess integriert. ESG Management bei der Real I.S. Ein systematisches ESG-Management ist durch die Verankerung in die bestehende Unternehmensstruktur und Prozesse der Real I.S. sichergestellt: a) auf der strategischen Ebene Der Vorstand der Real I.S. verantwortet auf oberster Ebene die ESG-konforme Unternehmensführung und ist zudem für die Einbeziehung von ESG Kriterien in der Geschäftsstrategie zuständig. Wesentlicher Impulsgeber und strategisches Entscheidungsgremium ist das ESG-Board. Zu dessen Kernaufgaben gehören die strategische Weiterentwicklung der ESG Themen und die Freigabe von Projektergebnissen und Ressourcen. b) auf der operativen Ebene Die Abstimmung zwischen den operativen Bereichen und die fachliche Umsetzung der ESG Aufgaben erfolgt über den ESG Kreis, welcher aus ausgewählten Mitarbeitern (Multiplikatoren) aus allen Organisationseinheiten besteht. Die Multiplikatoren sind für die Implementierung der ESG-Themen in der Organisation zuständig und verantwortlich. Für die Konzeption und Bearbeitung von spezifischen Aufgaben werden temporäre Arbeitsgruppen (ESG Teams) ins Leben gerufen. Diese sind an eine begrenzte Projektlaufzeit gebunden und bestehen aus Mitarbeitern aus unterschiedlichen Fachbereichen. Schnittstelle zwischen Vorstand, ESG Board und operativer Ebene ist die Nachhaltigkeitsbeauftragte. Zu den Kernaufgaben der Nachhaltigkeitsbeauftragten gehört die Gesamtkoordination der Themen und Aufgaben im Bereich ESG und Nachhaltigkeit. Mehr zum Thema Nachhaltigkeit auf Unternehmensebene lesen Sie hier: www.realisag.de ESG Strategie des REALISINVEST EUROPA Informationen zu den für den REALISINVEST EUROPA festgelegten ökologischen Merkmalen (Auszug aus der ESG Strategie) Die Real I.S. AG Gesellschaft für Immobilien Assetmanagement wird im Rahmen der Verwaltung des Immobilien Sondervermögens REALISINVEST EUROPA in Immobilien investieren, welche die von der Gesellschaft für das Sondervermögen festgelegten ökologischen Merkmale im Rahmen einer Gesamtbetrachtung zu mehr als 50 % erfüllen. Der Grad der Erfüllung ermittelt sich dabei aus der Summe der einzeln gewichteten ökologischen Merkmale. Auf Portfolio-Ebene wird zunächst eine Mindest-Investitionsquote von 40 % für Immobilien, die die vorstehenden Bedingungen erfüllen, festgelegt. Die Gesellschaft plant, diese im Jahr 2022 auf mindestens 60 % zu erhöhen. Bewertungsmodell für die ökologischen Merkmale

Die Gesellschaft hat für das Sondervermögen ökologische Merkmale festgelegt, denen jeweils zwei Bewertungskategorien zugeordnet sind. Jede Bewertungskategorie befasst sich mit einem individuellen Umweltaspekt und wird durch eine ihr zugeordnete Anzahl von maximal pro Bewertungskategorie erreichbaren Punkten entsprechend gewichtet. Die sich hieraus ergebene Gewichtung gilt auch für die ökologischen Merkmale1. Die Verkehrswerte der von Immobilien-Gesellschaften unmittelbar oder mittelbar gehaltenen Immobilien sind bei der vorstehenden Berechnung entsprechend der Beteiligungshöhe zu berücksichtigen. 1 Artikel 10 Abs. 1 der Verordnung (EU) 2019/2088 vom 27. November 2019 über nachhaltigkeitsbezogene Offenlegungspflichten im Finanzdienstleistungssektor („Offenlegungs-Verordnung“ oder auch „Sustainable Finance Disclosure Regulation / SFDR“). Die folgenden Informationen werden für die Anleger nun erstmals innerhalb der Jahresberichterstattung zum Stand 30.09.2021 offengelegt:

Die gesamte ESG Strategie des REALISINVEST EUROPA finden Sie im Anhang bzw. zum Download auf der Webseite des REALISINVEST EUROPA unter: www.realisinvest.de Die Ergebnisse des Real I.S. ESG Checks auf Ebene der einzelnen Immobilien:

Die Ergebnisse auf Ebene des Portfolios im Überblick:

Stand 30.09.2021 Damit erfüllen 75,03% der Immobilien alle in der ESG Strategie des REALISINVEST EUROPA festgelegten Kriterien. 100% der Immobilien verfügten zum Stichtag über eines der gängigen Nachhaltigkeitszertifikate. Kreditportfolio und Restlaufzeitenstruktur der DarlehenÜbersicht Kredite

1) Im Verhältnis zu den Vermögenswerten aller Fondsimmobilien. Die Vermögenswerte setzen sich aus den anzusetzenden Kaufpreisen(i.d.R. 3 Monate ab Erwerbsdatum) bzw. Verkehrswerten (i.d.R. ab dem 4. Monat nach Erwerbsdatum) der einzelnen Objektezusammen. Die Verbindlichkeiten aus Krediten resultieren aus der anteiligen Fremdfinanzierung der Immobilien (97,7 Mio. EUR). Im Rahmen von Kreditaufnahmen für Rechnung des Sondervermögens sind zum Sondervermögen gehörende Vermögensgegenstände in Höhe von 97,7 Mio. EUR mit Rechten Dritter belastet. Kreditaufnahmen der zum Sondervermögen gehörenden Immobilien-Gesellschaften belaufen sich auf 5,8 Mio. EUR, daraus sind den Immobilien-Gesellschaften gehörende Vermögensgegenstände in Höhe von 5,8 Mio. EUR mit Rechten Dritter belastet. Kreditvolumina in EUR nach Restlaufzeit der Zinsfestschreibung

Für Angaben zu den Liquiditätsanlagen, den sonstigen Vermögensgegenständen und sonstigen Verbindlichkeiten beachten Sie bitte die Übersichten und Erläuterungen zu den Abschnitten der Vermögensaufstellung Teil II und Teil III in diesem Bericht. Währungspositionen Es waren im Berichtszeitraum keine Fremdwährungspositionen im Fonds vorhanden. Zum 30.09.2021 wurden alle Investments im Euroraum getätigt. Risikoprofil

Wesentliche Anlagerisiken Im Berichtszeitraum wurden die Risikoarten, die auf Fondsebene bewertet werden, zum Stichtag 30.09.2021 als „gering“ eingestuft. Zu den Risikoarten werden die Liquiditätsrisiken, Adressausfall, Finanzierungsrisiken, operationelle Risiken sowie die Währungs- und Zinsrisiken gezählt. Da der Fonds zum Stichtag einzig im Euroraum investiert, entfällt ein etwaiges Fremdwährungsrisiko. Das Gleiche gilt für das Zinsänderungsrisiko, da die aufgenommenen Darlehen eine lange Zinsbindung aufweisen (siehe Kapitel „Kredit- und Währungspositionen“). Adressenausfallrisiko: Durch den Ausfall eines Ausstellers (nachfolgend „Emittenten“) oder eines Vertragspartners (nachfolgend „Kontrahenten“, beispielsweise Mieter), gegen den die Gesellschaft für Rechnung des Sondervermögens Ansprüche hat, können für das Sondervermögen Verluste entstehen (Adressenausfallrisiko). Das Adressenausfallrisiko beschreibt die Auswirkung der besonderen Entwicklungen des jeweiligen Emittenten, die neben den allgemeinen Tendenzen der Kapitalmärkte auf den Kurs eines Wertpapiers einwirken. Auch bei sorgfältiger Auswahl der Wertpapiere kann nicht ausgeschlossen werden, dass Verluste durch Vermögensverfall von Emittenten eintreten. Die Gegenpartei eines für Rechnung des Sondervermögens geschlossenen Vertrags kann teilweise oder vollständig ausfallen (Kontrahentenrisiko). Dies gilt für alle Verträge, die für Rechnung eines Sondervermögens geschlossen werden. Dieses Risiko wird für den Fonds als „gering“ eingestuft. Zinsänderungsrisiko: Mit der Investition in festverzinsliche Wertpapiere ist die Möglichkeit verbunden, dass sich das Marktzinsniveau ändert, das im Zeitpunkt der Begebung eines Wertpapiers besteht. Steigen die Marktzinsen gegenüber den Zinsen zum Zeitpunkt der Emission, so fallen in der Regel die Kurse der festverzinslichen Wertpapiere. Fällt dagegen der Marktzins, so steigt der Kurs festverzinslicher Wertpapiere. Diese Kursentwicklung führt dazu, dass die aktuelle Rendite des festverzinslichen Wertpapiers in etwa dem aktuellen Marktzins entspricht. Diese Kursschwankungen fallen jedoch je nach (Rest-)Laufzeit der festverzinslichen Wertpapiere unterschiedlich stark aus. Festverzinsliche Wertpapiere mit kürzeren Laufzeiten haben geringere Kursrisiken als festverzinsliche Wertpapiere mit längeren Laufzeiten. Festverzinsliche Wertpapiere mit kürzeren Laufzeiten haben demgegenüber in der Regel geringere Renditen als festverzinsliche Wertpapiere mit längeren Laufzeiten. Geldmarktinstrumente besitzen auf Grund ihrer kurzen Laufzeit von maximal 397 Tagen tendenziell geringere Kursrisiken. Daneben können sich die Zinssätze verschiedener, auf die gleiche Währung lautender zinsbezogener Finanzinstrumente mit vergleichbarer Restlaufzeit unterschiedlich entwickeln. Dieses Risiko wird für den Fonds als „gering“ eingestuft. Währungsrisiken: Vermögenswerte des Fonds können in einer anderen Währung als der Fondswährung angelegt sein. Fällt der Wert dieser Währung gegenüber der Fondswährung, so reduziert sich der Wert solcher Anlagen. Bei Geschäften mit Derivaten ist neben dem Risiko einer Veränderung der Kurse der Derivate auch ein Ausfall eines Geschäftspartners möglich. Dieses Risiko wird für den Fonds als „gering“ eingestuft. Marktpreis / Immobilienrisiken: Die Mieterträge können u. a. infolge von Leerständen oder zahlungsunfähigen Mietern sinken. Immobilien an bestimmten Standorten können für Mieter an Attraktivität verlieren, sodass dort nur noch geringere Mieten erzielbar sind. Der Wert der Immobilien kann sich wegen geringerer Mieteinnahmen oder Marktänderungen verringern. Die Immobilien selbst können durch Feuer, Sturm oder andere Ereignisse beschädigt werden oder untergehen. Ihr Wert kann auch z. B. wegen unvorhergesehener Altlasten oder Baumängel sinken. Die Instandhaltung der Immobilien kann teurer werden als geplant. Mögliche Änderungen im Steuerrecht können den Ertrag aus den Immobilien beeinflussen. Bei Projektentwicklungen können sich weitergehende Risiken (z.B. Fertigstellungsrisiko, Risiko von Baukostensteigerungen, Vermietungsrisiko) ergeben. Dieses Risiko wird für den Fonds als „gering“ eingestuft. Risiko der Rücknahmeaussetzung bei Fonds-Anteilen/Liquiditätsrisiken: Immobilien und andere Vermögensgegenstände können nicht kurzfristig veräußert werden. Wenn sehr viele Anleger gleichzeitig ihre Anteile an dem Fonds zurückgeben möchten, kann es zu Aussetzungen der Anteilrücknahme kommen, weil die KVG zunächst Vermögensgegenstände verkaufen muss, um ausreichend Liquidität aufzubauen. Ggf. kann es auch zur Abwicklung des Sondervermögens kommen. Ein Anleger erhält ggf. erst nach vollständiger Abwicklung die Auszahlung des auf seine Fondsanteile entfallenden Abwicklungserlöses. Dieser Erlös kann erheblich unter dem Betrag des investierten Kapitals liegen. Dieses Risiko wird für den Fonds als „gering“ eingestuft. Risiken aus der eingeschränkten Verfügbarkeit / Mindesthaltefrist / Rückgabefrist: Anleger können auf Änderungen der Rahmenbedingungen (z.B. fallende Immobilienpreise) nur nach Einhaltung der Mindesthaltedauer von 24 Monaten und der 12-monatigen Rückgabefrist und damit nur mit Verzögerung reagieren. Die daraus resultierenden Risiken werden für den Fonds als „gering“ eingestuft. Rücknahmepreisänderungsrisiko/Schwankung des Anteilswerts: Während der Mindesthaltefrist von 24 Monaten und der 12-monatigen Rückgabefrist können Wertverluste auftreten, indem der Marktwert der Vermögensgegenstände gegenüber dem Einstandspreis fällt. Damit besteht das Risiko, dass der durch den Anleger erzielte Rücknahmepreis niedriger als der Ausgabepreis zum Zeitpunkt des Anteilerwerbs oder als der Rücknahmepreis zum Zeitpunkt der unwiderruflichen Rückgabeerklärung ist. Der Anteilswert des Sondervermögens ist von dem Wert der im Sondervermögen gehaltenen Vermögensgegenstände und der Höhe der Verbindlichkeiten des Sondervermögens abhängig. Schwankungen entstehen bei Immobilien-Sondervermögen unter anderem durch unterschiedliche Entwicklungen an den Immobilienmärkten. Auch negative Wertentwicklungen sind möglich. Sinkt der Wert dieser Vermögensgegenstände oder steigt der Wert der Verbindlichkeiten, so fällt der Anteilswert des Sondervermögens. Fremdfinanzierte Vermögensgegenstände: Wenn Vermögensgegenstände des Fonds fremdfinanziert werden, wirken sich ihre Wertschwankungen stärker auf den Preis der Fondsanteile aus (sogenannter Hebeleffekt). Das gilt für Wertsteigerungen ebenso wie für -verluste. Dieses Risiko wird für den Fonds als „gering“ eingestuft. Rechts- und Steueränderungsrisiken: Änderungen der steuerlichen, rechtlichen und/oder regulatorischen Rahmenbedingungen (ggf. auch rückwirkend) sowie unvorhergesehene tatsächliche Entwicklungen können sich nachteilig auf die Ertragslage bzw. Wertentwicklung des Fonds auswirken. Dieses Risiko wird für den Fonds als „gering“ eingestuft. Liquiditätsrisiken: Das Liquiditätsrisiko ist das Risiko, dass eine Position im Portfolio des Investmentvermögens nicht innerhalb hinreichend kurzer Zeit mit begrenzten Kosten veräußert, liquidiert oder geschlossen werden kann und dass dies die Fähigkeit des Investmentvermögens beeinträchtigt, den Anforderungen zur Erfüllung des Rückgabeverlangens nach dem KAGB oder sonstiger Zahlungsverpflichtungen nachzukommen. Dieses Risiko wird für den Fonds als „gering“ eingestuft. Nachhaltigkeitsrisiken: Bei einem Nachhaltigkeitsrisiko handelt es sich um ein Ereignis oder eine Bedingung im Bereich Umwelt, Soziales oder Unternehmensführung, dessen bzw. deren Eintreten auf Unternehmensebene tatsächlich oder potenziell erhebliche negative Auswirkungen auf die Vermögens-, Finanz- und Ertragslage sowie die Reputation des Sondervermögens und auch der Gesellschaft und damit auf den Wert der Investition des Anlegers haben kann. Dieses Risiko wird für den Fonds als „gering“ eingestuft. Für eine vollständige Auflistung möglicher Risiken des Fonds verweisen wir auf den Verkaufsprospekt mit Stand 29.03.2021, Abschnitt 7, Risikohinweise. Mögliche Auswirkungen der Covid-19-Pandemie auf den Fondsverlauf Seit Beginn der Covid-19-Pandemie ist das gesellschaftliche Leben durch die Restriktionen im öffentlichen Leben geprägt. Die wirtschaftlichen Effekte sind weiterhin spürbar, wenn auch zum heutigen Zeitpunkt noch nicht vollständig absehbar. Die Auswirkungen auf den Fonds sind noch überschaubar. Allerdings ist dies von der jeweiligen Lage und den Nutzungsarten innerhalb der Immobilien abhängig. Besonders von der Krise betroffen sind Hotels und Gastronomiebetriebe sowie Teile des stationären Einzelhandels. Dank des geringen Anteils an Einzelhandel, Gastronomie und Hotelgewerbe auf Fondsebene von rd. 5%, wäre die maximale Auswirkung – auch im Falle eines Totalausfalles – überschaubar. Wesentliche Änderungen gem. Art. 105 Abs. 1c EU VO Nr. 231/2013 im Berichtszeitraum Mit Zustimmung des Aufsichtsrats der Real I.S. AG Gesellschaft für Immobilien Assetmanagement und mit Genehmigung der Bundesanstalt für Finanzdienstleistungsaufsicht als Aufsichtsbehörde wurden die Besonderen Anlagebedingungen (BAB) für das Immobilien-Sondervermögen „REALISINVEST EUROPA“ geändert. Die Änderungen erfolgen im Wesentlichen zur Anpassung der Anlagegrundsätze und Anlagegrenzen des Immobilien-Sondervermögens, wodurch fortlaufend mindestens 40 % des Gesamtwertes aller Immobilien des Sondervermögens in Immobilien zu investieren sind, welche die von der Gesellschaft für das Sondervermögen festgelegten ökologischen Merkmale im Rahmen einer Gesamtbetrachtung zu mehr als 50 % erfüllen. Fazit und Ausblick Der offene Immobilien-Publikumsfonds REALISINVEST EUROPA konnte sein zweites Geschäftsjahr zum 30.09.2021 erfolgreich abschließen. Folgende Erfolge wurden für das abgelaufene Geschäftsjahr allesamt erreicht:

Insgesamt haben sich – nicht zuletzt durch die genannten Faktoren – die Performance Kennzahlen im Vergleich zum vorangegangenen Geschäftsjahr (das ein um ca. 6 Wochen verkürztes Rumpfgeschäftsjahr war) verbessert. So steigerte sich die BVI-Rendite von 2,48 % auf 2,54%. Die Gesamtausschüttung steigt von 2,18% auf 2,31%. Die Gesamtausschüttung setzt sich aus der Zwischenausschüttung vom 30.06.2021 und der Jahresendausschüttung, die am 31.03.2022 geleistet wird, zusammen. Das Portfolio soll sich nun stetig weiter diversifizieren und entsprechend der Fondsstrategie wachsen. Daher wurden im vierten Quartal 2021 bereits weitere zwei Immobilienankäufe für die Beurkundung vorbereitet. Nach dem erfolgten wirtschaftlichen Übergang der beiden Immobilien (im Oktober 2021) in Brüssel und Luxemburg ist der REALISINVEST EUROPA in sechs europäischen Ländern mit neun Objekten investiert:

Zusammenfassend kann man sagen, dass – auch in der wirtschaftlich zum Teil herausfordernden Situation – Immobilien weiterhin eine sehr gefragte und solide Assetklasse sind. Für das kommende Geschäftsjahr legt das Fondsmanagement des REALISINVEST EUROPA den Fokus weiter auf die Nutzungsarten Logistik, Nahversorgungs-Einzelhandel bzw. Fachmarktzentren und Wohnimmobilien, ergänzt um Büro. Die Real I.S. profitiert beim Immobilienankauf weiterhin durch Ihren guten Markzugang. Besonders in den europäischen Kernmärkten Niederlande, Frankreich, Luxemburg und Spanien, bieten sich den dortigen Real I.S. Niederlassungen immer wieder gute Investmentmöglichkeiten. Davon können der REALISINVEST EUROPA und mit ihm die Anleger auch in den kommenden Jahren profitieren. Entwicklungskennzahlen Entwicklung des Fonds – Vergleichende Übersicht der letzten drei Geschäftsjahre

Renditen des Fonds

Für das Rumpfgeschäftsjahr, endend am 30.09.2020, wurden die Angaben I. bis III. auf ein volles Geschäftsjahr hochgerechnet. 4. Vermögensübersicht zum 30. September 2021

Vermögensaufstellung zum 30. September 2021 Teil I: Immobilienverzeichnis

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Lage des Grundstücks 1) | Währung | Art des Grundstücks 2) | Art der Nutzung 3) | Projekt-/ Bestands- entwicklungs- maßnahmen |

Erwerbsdatum | Bau-/Umbaujahr | Grundstücks- größe in m2 |

||

| DE | 10117 | Berlin, Friedrichstraße 188-189, Kronenstraße 60-63 | EUR | G | B | – | 01.04.20 | 1996 / 1996 |

1.115 |

| DE | 28217 | Bremen, Eduard-Schopf-Allee 1 | EUR | G | B | – | 01.04.20 | 2016 / 2016 |

8.966 |

| FR | 13008 | Marseille, Allee Marcel Leclerc 1-7 | EUR | G | B | – | 29.04.21 | 2016 | 2.011 |

| FR | 41500 | Mer, ZAC des Portes de Chambord | EUR | G | I | – | 16.12.20 | 2019 / 2019 |

126.574 |

| NL | 1013 BC | Amsterdam, Moermanskkade 300 | EUR | G | B | – | 13.11.19 | 2018 / 2018 |

2.073 |

| NL | 3198 LH | Rotterdam, Wolgaweg 3-5, 17-21 | EUR | G | I | – | 29.11.19 | 2018 | 80.345 |

| Lage des Grundstücks 1) | Nutzfläche Gewerbe / Wohnen in m2 | Ausstattungs- merkmale 4) |

Rest- laufzeit der Miet- verträge in Jahren |

Leer- stands- quote in % der Netto- soll- miete |

Fremd- finan- zierungs- quote in % des Kauf- preises / Verkehrs- wertes 5) |

Kauf- preis bzw. Verkehrs- wert Gutachten 1 / Gutachten 2 in TEUR |

Mieterträge im Geschäfts- jahr in TEUR |

||

| DE | 10117 | Berlin, Friedrichstraße 188-189, Kronenstraße 60-63 | 7.930 / 0 |

B / BM / DO / FW / G / K / L / R / SP / SZ | 10,1 | 0,6 | 24,7 | 103.400 / 103.000 [103.200] |

2.910 |

| DE | 28217 | Bremen, Eduard-Schopf-Allee 1 | 18.898 / 0 |

B / BM / DO / FW / G / K / L / R / RO / SZ | 4,3 | 0,0 | 25,5 | 81.800 / 83.200 [82.500] |

3.371 |

| FR | 13008 | Marseille, Allee Marcel Leclerc 1-7 | 12.003 / 0 |

B / BM / DO / FW / G / K / L / LA / R / RO | 3,9 | 5,6 | 25,1 | 65.900 / 65.800 [65.850] |

1.151 |

| FR | 41500 | Mer, ZAC des Portes de Chambord | 49.489 / 0 |

B / BM / L / PA / R / RO / RT / SP | 10,1 | 0,0 | 24,5 | 55.000 / 55.000 [55.000] |

1.671 |

| NL | 1013 BC | Amsterdam, Moermanskkade 300 | 4.962 / 0 |

B / BM | 4,2 | 13,3 | 0,0 | 21.400 / 21.200 [21.300] |

982 |

| NL | 3198 LH | Rotterdam, Wolgaweg 3-5, 17-21 | 60.112 / 0 |

B / BM / DO / RO / SP | 10,0 | 0,0 | 34,2 | 61.570 / 62.400 [61.985] |

3.537 |

| Lage des Grundstücks 1) | Rohertrag gemäß Gutachten 1 / Gutachten 2 in TEUR | Rest- nutzungs- dauer Gutachten 1 / Gutachten 2 in Jahren |

Anschaf- fungsneben- kosten (ANK) gesamt in TEUR / in % des Verkehrswertes |

– davon Gebühren und Steuern/ – davon sonstige Kosten in TEUR |

Im Geschäftsjahr abgeschriebene ANK in TEUR |

Zur Abschreibung verbleibende ANK in TEUR |

Voraus- sichtlich verbleibender Abschrei- bungs- zeitraum in Monaten |

||

| DE | 10117 | Berlin, Friedrichstraße 188-189, Kronenstraße 60-63 | 3.455 / 3.185 [3.332] |

44 / 49 [46,5] |

7.968 / 7,7 |

6.314 / 1.654 |

797 | 6.773 | 102 |

| DE | 28217 | Bremen, Eduard-Schopf-Allee 1 | 3.454 / 3.397 [3.425] |

56 / 65 [60,5] |

6.428 / 7,8 |

4.177 / 2.251 |

643 | 5.464 | 102 |

| FR | 13008 | Marseille, Allee Marcel Leclerc 1-7 | 2.989 / 3.069 [3.029] |

55 / 55 [55] |

2.189 / 3,3 |

976 / 1.213 |

109 | 2.080 | 114 |

| FR | 41500 | Mer, ZAC des Portes de Chambord | 2.106 / 2.254 [2.180] |

38 / 48 [43] |

1.828 / 3,3 |

813 / 1.015 |

152 | 1.676 | 110 |

| NL | 1013 BC | Amsterdam, Moermanskkade 300 | 1.223 / 1.231 [1.227] |

57 / 67 [62] |

1.426 / 6,7 |

766 / 659 |

143 | 1.152 | 97 |

| NL | 3198 LH | Rotterdam, Wolgaweg 3-5, 17-21 | 3.433 / 3.591 [3.512] |

47 / 48 [47,5] |

1.804 / 2,9 |

756 / 1.049 |

180 | 1.458 | 97 |

| Immobilienvermögen direkt gehaltener Immobilien in EUR gesamt 6) | 389.835.000,00 |

1) AT = Österreich; DE = Deutschland; FR = Frankreich; NL = Niederlande

2) G = Geschäftsgrundstück

3) B = Büro; I = Industrie (Lager, Hallen)

4) B = Be- und Entlüftungsanlage; BM = Brandmeldeanlage; DO = Doppelboden; FW = Fernwärme; G = Garage / Tiefgarage; K = Klimatisierung; LA = Lastenaufzug; L = Lift/Aufzugsanlage; PA = Parkdeck; R = Rampe; RO = Rolltor; RT = Rolltreppe/-steig; SZ = Sonnenschutz; SP = Sprinkleranlage

5) Im Verhältnis zu den Vermögenswerten aller Fondsimmobilien. Die Vermögenswerte setzen sich aus den anzusetzenden Kaufpreisen (i.d.R. 3 Monate ab Erwerbsdatum) bzw. Verkehrswerten (i.d.R. ab dem 4. Monat nach Erwerbsdatum) der einzelnen Objekte zusammen.

6) Das Immobilienvermögen in EUR gesamt enthält die Summe der Kaufpreise / Verkehrswerte der direkt gehaltenen Immobilien und entspricht dem Posten I. Immobilien der Vermögensübersicht.

7) Das Immobilienvermögen der indirekt über Immobilien-Gesellschaften gehaltenen Immobilien enthält die Summe der Kaufpreise / Verkehrswerte der indirekt über Immobilien-Gesellschaften gehaltenen Immobilien unabhängig von der Beteiligungsquote (wie in der Tabelle dargestellt).

8) Das Immobilienvermögen der indirekt über Immobilien-Gesellschaften gehaltenen Immobilien anteilig enthält die Summe der Kaufpreise / Verkehrswerte der indirekt über Immobilien-Gesellschaften gehaltenen Immobilien anteilig entsprechend der Beteiligungsquote des Fonds.

9) Die Beteiligungen an Immobilien-Gesellschaften in EUR gesamt entspricht dem Posten II. Beteiligungen an Immobilien-Gesellschaften der Vermögensübersicht.

In Immobiliengesellschaften gehaltene Immobilien

| Lage des Grundstücks 1) | Beteiligungs- quote |

mehrstöckige Gesellschafts- struktur |

Währung | Art des Grund- stücks 2) |

Art der Nutzung 3) | Projekt- / Bestands- entwicklungs- maßnahmen |

Erwerbs- datum |

||

| AT | 1030 | Wien, Thomas-Klestil-Platz 2 | 100,00% | nein | EUR | G | B | – | 16.12.20 |

| Lage des Grundstücks 1) | Bau- / Umbau- jahr |

Grund- stücks- größe in m2 |

Nutzfläche Gewerbe / Wohnen in m2 |

Ausstattungs- merkmale 4) |

Rest- laufzeit der Miet- verträge in Jahren |

Leer- stands- quote in % der Netto- soll- miete |

Fremd- finanz- ierungs- quote in % des Kauf- preises / Verkehr- swertes 5) |

||

| AT | 1030 | Wien, Thomas-Klestil-Platz 2 | 2008 / 2008 |

1.007 | 5.104 / 0 |

B / BM / DO / FW / K / L / SZ | 5,1 | 0,0 | 24,5 |

| Lage des Grundstücks 1) | Kauf- preis bzw. Verkehrs- wert Gutachten 1 / Gutachten 2 [Mittelwert] in TEUR |

Mieterträge im Geschäfts- jahr in TEUR |

Rohertrag gemäß Gutachten 1 / Gutachten 2 [Mittelwert] in TEUR | Restnutzungs- dauer Gutachten 1 / Gutachten 2 [Mittelwert] in Jahren |

Anschaf- fungsneben- kosten (ANK) gesamt in TEUR / in % des Kaufpreises |

– davon Gebühren und Steuern / – davon sonstige Kosten in TEUR |

Im Geschäfts- jahr abge- schriebene ANK in TEUR |

||

| AT | 1030 | Wien, Thomas-Klestil-Platz 2 | 23.400 / 23.500 [23.450] |

699 | 878 / 878 878 [878] |

57 / 67 [62] |

– | – | – |

| Immobilienvermögen über Immobiliengesellschaften gehaltener Immobilien in EUR gesamt 7) | 23.450.000,00 |

| Immobilienvermögen über Immobiliengesellschaften gehaltener Immobilien in EUR anteilig 8) | 23.450.000,00 |

1) AT = Österreich; DE = Deutschland; FR = Frankreich; NL = Niederlande

2) G = Geschäftsgrundstück

3) B = Büro; I = Industrie (Lager, Hallen)

4) B = Be- und Entlüftungsanlage; BM = Brandmeldeanlage; DO = Doppelboden; FW = Fernwärme; G = Garage / Tiefgarage; K = Klimatisierung; LA = Lastenaufzug; L = Lift/Aufzugsanlage; PA = Parkdeck; R = Rampe; RO = Rolltor; RT = Rolltreppe/-steig; SZ = Sonnenschutz; SP = Sprinkleranlage

5) Im Verhältnis zu den Vermögenswerten aller Fondsimmobilien. Die Vermögenswerte setzen sich aus den anzusetzenden Kaufpreisen (i.d.R. 3 Monate ab Erwerbsdatum) bzw. Verkehrswerten (i.d.R. ab dem 4. Monat nach Erwerbsdatum) der einzelnen Objekte zusammen.

6) Das Immobilienvermögen in EUR gesamt enthält die Summe der Kaufpreise / Verkehrswerte der direkt gehaltenen Immobilien und entspricht dem Posten I. Immobilien der Vermögensübersicht.

7) Das Immobilienvermögen der indirekt über Immobilien-Gesellschaften gehaltenen Immobilien enthält die Summe der Kaufpreise / Verkehrswerte der indirekt über Immobilien-Gesellschaften gehaltenen Immobilien unabhängig von der Beteiligungsquote (wie in der Tabelle dargestellt).

8) Das Immobilienvermögen der indirekt über Immobilien-Gesellschaften gehaltenen Immobilien anteilig enthält die Summe der Kaufpreise / Verkehrswerte der indirekt über Immobilien-Gesellschaften gehaltenen Immobilien anteilig entsprechend der Beteiligungsquote des Fonds.

9) Die Beteiligungen an Immobilien-Gesellschaften in EUR gesamt entspricht dem Posten II. Beteiligungen an Immobilien-Gesellschaften der Vermögensübersicht.

Vermögensaufstellung zum 30. September 2021 Teil I: Gesellschaftsübersicht

| Lage des Grundstücks 1) | Firma, Rechtsform | Sitz der Gesellschaft | Beteili- gungs- quote |

Währung | Erwerbs- datum |

Verkehrs- wert bzw. Kauf- preis in TEUR |

Gese- llschafts- kapital in TEUR |

Gesell- schafter- darlehen in TEUR |

– davon nach § 240 Abs. 1, 2 KAGB | ||

| AT | 1030 | Wien, Thomas-Klestil-Platz 2 | REALISINVEST EUROPA Wien 1 GmbH & Co. KG | Wiedner Gürtel 13, Turm 24, 1100 Wien, Österreich | 100,00% | EUR | 16.12.2020 | 17.599 | 140 | – | – |

| Lage des Grundstücks 1) | Firma, Rechtsform | Sitz der Gesellschaft | – davon nach § 240 Abs. 3 KAGB | Anschaf- fungs- neben- kosten (ANK) gesamt in TEUR / in % des Kauf- preises |

– davon Gebühren und Steuern / – davon sonstige Kosten in TEUR |

Im Geschäfts- jahr abge- schriebene ANK in TEUR |

Zur Abschrei- bung ver- bleibende ANK in TEUR |

Voraus- sichtlich verblei- bender Abschrei- bungs- zeitraum in Monaten |

||

| AT | 1030 | Wien, Thomas-Klestil-Platz 2 | REALISINVEST EUROPA Wien 1 GmbH & Co. KG | Wiedner Gürtel 13, Turm 24, 1100 Wien, Österreich | – | 660 / 2,8 | 125/ 535 |

55 | 605 | 110 |

| Immobilienvermögen direkt gehaltener Immobilien in EUR gesamt 9) | 46.822.818,00 |

1) AT = Österreich; DE = Deutschland; FR = Frankreich; NL = Niederlande

2) G = Geschäftsgrundstück

3) B = Büro; I = Industrie (Lager, Hallen)

4) B = Be- und Entlüftungsanlage; BM = Brandmeldeanlage; DO = Doppelboden; FW = Fernwärme; G = Garage / Tiefgarage; K = Klimatisierung; LA = Lastenaufzug; L = Lift/Aufzugsanlage; PA = Parkdeck; R = Rampe; RO = Rolltor; RT = Rolltreppe/-steig; SZ = Sonnenschutz; SP = Sprinkleranlage

5) Im Verhältnis zu den Vermögenswerten aller Fondsimmobilien. Die Vermögenswerte setzen sich aus den anzusetzenden Kaufpreisen (i.d.R. 3 Monate ab Erwerbsdatum) bzw. Verkehrswerten (i.d.R. ab dem 4. Monat nach Erwerbsdatum) der einzelnen Objekte zusammen.

6) Das Immobilienvermögen in EUR gesamt enthält die Summe der Kaufpreise / Verkehrswerte der direkt gehaltenen Immobilien und entspricht dem Posten I. Immobilien der Vermögensübersicht.

7) Das Immobilienvermögen der indirekt über Immobilien-Gesellschaften gehaltenen Immobilien enthält die Summe der Kaufpreise / Verkehrswerte der indirekt über Immobilien-Gesellschaften gehaltenen Immobilien unabhängig von der Beteiligungsquote (wie in der Tabelle dargestellt).

8) Das Immobilienvermögen der indirekt über Immobilien-Gesellschaften gehaltenen Immobilien anteilig enthält die Summe der Kaufpreise / Verkehrswerte der indirekt über Immobilien-Gesellschaften gehaltenen Immobilien anteilig entsprechend der Beteiligungsquote des Fonds.

9) Die Beteiligungen an Immobilien-Gesellschaften in EUR gesamt entspricht dem Posten II. Beteiligungen an Immobilien-Gesellschaften der Vermögensübersicht.

Verzeichnis der Käufe und Verkäufe von Immobilien zur Vermögensaufstellung Teil I: Immobilienverzeichnis

I. Käufe

Direkt gehaltene Immobilien in Ländern mit Euro-Währung

| Lage des Grundstücks | Übergang von Nutzen und Lasten | ||

| FR | 41500 | Mer, ZAC des Portes de Chambord | 16.12.2020 |

| FR | 13008 | Marseille, Allee Marcel Leclerc 1-7 | 29.04.2021 |

Über Immobiliengesellschaften gehaltene Immobilien in Ländern mit Euro-Währung

| Lage des Grundstücks | Übergang von Nutzen und Lasten | ||

| AT | 1030 | Wien, Thomas-Klestil-Platz 2 | 16.12.2020 |

Beteiligungen an Immobilien-Gesellschaften in Ländern mit Euro-Währung

| Immobilien-Gesellschaft | Gründungs-/Erwerbsdatum |

| REALISINVEST EUROPA Wien 1 GmbH & Co. KG Wiedner Gürtel 13, Turm 24, 1100 Wien, Österreich Beteiligungsquote: 100,00% |

16.12.2020 |

| REALISINVEST EUROPA BAR 65 S.A. Avenue de Tervueren 242, 1150 Woluwe-Saint-Pierre, Belgien Beteiligungsquote: 100,00% |

09.09.2021 |

II. Verkäufe

Im Berichtszeitraum haben keine Verkäufe stattgefunden.

Vermögensaufstellung zum 30. September 2021

Teil II: Liquiditätsübersicht

| ISIN | Käufe Stück in Tausend |

Verkäufe Stück in Tausend |

Bestand Stück in Tausend |

Kurswert EUR (Kurs per 30.09.2020) |

Anteil am Fondsvermögen in % |

|

| I. Bankguthaben | 47.876.984,67 | 10,63 | ||||

| II. Investmentanteile | 22.004.192,16 | 4,89 | ||||

| BAYERNINVEST REAL I.S. 3-FONDS INHABER-ANTEILE | DE000A2P9JF6 | 219,89 | 0,00 | 219,89 | 22.004.192,16 | 4,89 |

Erläuterung zur Vermögensaufstellung zum 30. September 2010 Teil II: Liquiditätsübersicht

Der Bestand der Liquiditätsanlagen von insgesamt 69,9 Mio. EUR umfasst Bankguthaben, die innerhalb eines Jahres fällig sind (47,9 Mio. EUR), sowie Investmentanteile (22,0 Mio. EUR).

Vermögensaufstellung zum 30. September 2021

Teil III: Sonstige Vermögensgegenstände, Verbindlichkeiten und Rückstellungen

| EUR | EUR | Anteil am Fonds- vermögen in % |

|

| IV. Sonstige Vermögensgegenstände | |||

| 1. Forderungen aus der Grundstücksbewirtschaftung | 4.459.339,39 | 0,99 | |

| davon Betriebskostenvorlagen | 3.063.696,11 | ||

| davon Mietforderungen | 523.753,21 | ||

| 2. Forderungen an Immobilien-Gesellschaften | 25.844.574,00 | 5,74 | |

| 3. Zinsansprüche | 5.743,24 | 0,00 | |

| 4. Anschaffungsnebenkosten | 19.208.520,13 | 4,26 | |

| bei Immobilien | 18.603.432,59 | ||

| bei Beteiligungen an Immobilien-Gesellschaften | 605.087,54 | ||

| 5. Andere | 30.334.944,15 | 6,73 | |

| davon Forderungen aus Anteilumsatz | 0,00 | ||

| davon Forderungen aus Sicherungsgeschäften | 0,00 | ||

| I. Verbindlichkeiten aus | |||

| 1. Krediten | -97.700.000,00 | -21,69 | |

| 2. Grundstückskäufen und Bauvorhaben | -275.003,78 | -0,06 | |

| 3. Grundstücksbewirtschaftung | -5.453.961,66 | -1,21 | |

| 4. anderen Gründen | -31.129.647,08 | -6,91 | |

| davon Verbindlichkeiten aus Anteilumsatz | 0,00 | ||

| davon Verbindlichkeiten aus Sicherungsgeschäften | 0,00 | ||

| II. Rückstellungen | -1.419.836,22 | -0,32 | |

| Fondsvermögen | 450.413.667,00 | 100,00 |

Erläuterung zur Vermögensaufstellung zum 30. September 2021

Teil III: Sonstige Vermögensgegenstände, Verbindlichkeiten und Rückstellungen

| • |

Die unter den „Sonstige Vermögensgegenstände“ ausgewiesenen „Forderungen aus der Grundstücksbewirtschaftung“ enthalten verauslagte umlagefähige Betriebs- und Verwaltungskosten (3,1 Mio. EUR), Zwischenkonto Liquiditätstransfer (0,6 Mio. EUR), Mietforderungen (0,5 Mio. EUR), Forderung an Hausverwalter (0,1 Mio. EUR), sonstige Forderungen (0,1 Mio. EUR), sowie aktive Rechnungsabgrenzungsposten (0,1 Mio. EUR). |

| • |

Bei den „Forderungen an Immobilien-Gesellschaften“ (25,8 Mio. EUR) handelt es sich um an Immobilien-Gesellschaften gewährte Darlehen. |

| • |

Der Posten „Zinsansprüche“ beinhaltet Zinsforderung aus Darlehen an Immobilien-Gesellschaften in geringem Umfang. |

| • |

Der Posten „Anschaffungsnebenkosten“ beinhaltet Erwerbsnebenkosten (22,3 Mio. EUR) abzüglich Abschreibungen (3,1 Mio. EUR). |

| • |

Der Posten „Andere“ unter den sonstigen Vermögensgegenständen enthält Sonstige Forderungen (29,9 Mio. EUR), Forderungen gegen die REALISINVEST EUROPA Wien 1 GmbH & Co. KG.(0,5 Mio. EUR). |

Angaben zu den Krediten entnehmen Sie bitte dem Abschnitt „Kreditportfolio und Restlaufzeitenstruktur der Darlehen“ (97,7 Mio. EUR).

| • |

Die Verbindlichkeiten aus „Grundstückskäufen und Bauvorhaben“ (0,3 Mio. EUR) beinhalten einen Kaufpreiseinbehalt für das im Vorjahr erworbene Objekt Bremen, Eduard-Schopf-Allee 1 (0,3 Mio. EUR). |

| • |

Die Verbindlichkeiten aus der „Grundstücksbewirtschaftung“ (5,5 Mio. EUR) beinhalten Betriebs- und Nebenkostenvorauszahlungen (3,1 Mio. EUR), Verbindlichkeiten aus der Liegenschaftsverwaltung (1,4 Mio. EUR), Mietkautionen (0,7 Mio. EUR) und im Voraus erhaltene Mieten (0,3 Mio. EUR). |

| • |

Bei den Verbindlichkeiten aus „Anderen Gründen“ (31,1 Mio. EUR) handelt es sich um Sonstige Verbindlichkeiten (29,9 Mio. EUR), Verbindlichkeiten aus Fondsverwaltungsgebühren (1,1 Mio. EUR), Verbindlichkeiten gegenüber dem Finanzamt (0,2 Mio. EUR), sowie Verbindlichkeiten aus Darlehenszinsen in geringem Umfang. |

| • |

Die „Rückstellungen“ (1,4 Mio. EUR) beinhalten Rückstellung für latente Steuern (0,5 Mio. EUR), Rückstellungen für Umbau- und Ausbaumaßnahmen (0,4 Mio. EUR), Rückstellungen für inländische und ausländische Steuern (0,2 Mio. EUR), Rückstellungen für Erwerbsnebenkosten (0,2 Mio. EUR). Darüber hinaus wurden in geringem Umfang für Prüfungs- und Veröffentlichungskosten, Steuerberatungskosten, Sachverständigenkosten, sowie Verwahrstellenvergütung gebildet. |

Finanzinstrumente, die innerhalb des Berichtszeitraums geschlossen wurden und nicht mehr in der Vermögensaufstellung enthalten sind

Im Berichtszeitraum wurden keine Finanzinstrumente geschlossen.

5. Ertrags- und Aufwandsrechnung für den Zeitraum vom

01. Oktober 2020 bis 30. September 2021

| EUR | EUR | EUR | |

| I. Erträge | |||

| 1. Zinsen aus Liquiditätsanlagen im Inland | -218.786,31 | ||

| 2. Zinsen aus Liquiditätsanlagen im Ausland (vor Quellensteuer) | 0,00 | ||

| 3. Erträge aus Investmentanteilen | 119.061,81 | ||

| 4. Abzug ausländischer Quellensteuer | -193.951,00 | ||

| 5. Sonstige Erträge | 228.101,85 | ||

| 6. Erträge aus Immobilien | 13.629.847,46 | ||

| 7. Erträge aus Immobiliengesellschaften | 420.000,00 | ||

| 8. Eigengeldverzinsung (Bauzeitzinsen) | 0,00 | ||

| Summe der Erträge | 13.984.273,81 | ||

| II. Aufwendungen | |||

| 1. Bewirtschaftungskosten | -907.493,66 | ||

| a) davon Betriebskosten | -616.415,23 | ||

| b) davon Instandhaltungskosten | -185.744,08 | ||

| c) davon Kosten der Immobilienverwaltung | -8.700,77 | ||

| d) davon sonstige Kosten | -96.633,58 | ||

| 2. Erbbauzinsen, Leib- und Zeitrenten | -653.437,36 | ||

| 3. Inländische Steuern | -41.352,46 | ||

| 4. Ausländische Steuern | -12.672,00 | ||

| 5. Zinsen aus Kreditaufnahmen | -1.162.773,59 | ||

| 6. Verwaltungsvergütung | -3.471.936,50 | ||

| 7. Verwahrstellenvergütung | -80.608,69 | ||

| 8. Prüfungs- und Veröffentlichungskosten | -36.944,36 | ||

| 9. Sonstige Aufwendungen | -494.189,08 | ||

| davon Kosten der externen Bewerter | -144.721,10 | ||

| Summe der Aufwendungen | -6.861.407,70 | ||

| III. Ordentlicher Nettoertrag | 7.122.866,11 | ||

| IV. Veräußerungsgeschäfte | |||

| 1. Realisierte Gewinne | |||

| a) aus Immobilien | |||

| b) aus Beteiligungen an Immobiliengesellschaften | 0,00 | ||

| c) aus Liquiditätsanlagen | 0,00 | ||

| davon aus Finanzinstrumenten | 0,00 | ||

| d) Sonstiges | 0,00 | ||

| Zwischensumme | 0,00 | ||

| 2. Realisierte Verluste | |||

| a) aus Immobilien | |||

| b) aus Beteiligungen an Immobilien-Gesellschaften | 0,00 | ||

| c) aus Liquiditätsanlagen | 0,00 | ||

| davon aus Finanzinstrumenten | 0,00 | ||

| d) Sonstiges | 0,00 | ||

| Zwischensumme | 0,00 | ||

| Ergebnis aus Veräußerungsgeschäften | 0,00 | ||

| Ertragsausgleich / Aufwandsausgleich | 1.052.962,28 | ||

| V. Realisiertes Ergebnis des Geschäftsjahres | 8.175.828,39 | ||

| 1. Nettoveränderung der nicht realisierten Gewinne | 4.608.238,52 | ||

| 2. Nettoveränderung der nicht realisierten Verluste | -492.837,28 | ||

| VI. Nicht realisiertes Ergebnis des Geschäftsjahres | 4.115.401,24 | ||

| VII. Ergebnis des Geschäftsjahres | 12.291.229,63 |

Erläuterung zur Ertrags- und Aufwandsrechnung für den Zeitraum vom 01. Oktober 2020 bis 30. September 2021

| • |

Die negativen „Zinsen aus Liquiditätsanlagen“ betreffen ausschließlich Zinserträge aus der Anlage von Bankguthaben im Inland und Ausland. Die negativen Zinserträge haben ihre Ursache in der Belastung der Bankguthaben mit negativen Zinssätzen. |

| • |

Die „Erträge aus Investmentanteilen“ (0,1 Mio. EUR) beinhalten im Fondsgeschäftsjahr erhaltene Ausschüttungen aus dem Zielfonds (0,1 Mio. EUR). |

| • |

Der „Abzug ausländischer Quellensteuer“ 0,2 Mio. EUR resultiert aus dem Erwerb der im Sondervermögen gehaltenen Immobilien. |

| • |

Die „Sonstigen Erträge“ (0,2 Mio. EUR) beinhalten im Wesentlichen Zinserträge (0,2 Mio. EUR), sowie in geringem Umfang Erträge aus Vorsteuerberichtigung, Ertrag aus der Auflösung von Rückstellungen, sowie Zinserträge aus Gesellschafterdarlehen. |

| • |

Die „Erträge aus Immobilien“ (13,6 Mio. EUR) resultieren aus der Vermietung der für Rechnung des Sondervermögens gehaltenen Immobilien. |

| • |

Die „Erträge aus Immobilien-Gesellschaften“ (0,4 Mio. EUR) entfallen auf die im Sondervermögen gehaltenen Gesellschaften. |

| • |

Bei den in den „Bewirtschaftungskosten“ ausgewiesenen „Betriebskosten“ (0,6 Mio. EUR) handelt es sich ausschließlich um nicht umlagefähige Betriebskosten. |

| • |

Die „Instandhaltungskosten“ (0,2 Mio. EUR) entfallen im Wesentlichen auf die Objekte Berlin, Friedrichstraße 188-189, Kronenstraße 60-63 (0,1 Mio. EUR) und in geringem Umfang auf die Objekte Rotterdam, Wolgaweg 3-5, 17-21, Amsterdam, Moermanskkade 300 und Bremen, Eduard-Schopf-Allee 1. |

| • |

Die „Sonstigen Kosten“ (0,1 Mio. EUR) resultieren in geringem Umfang vor allem aus Gerichts-, Rechts- und Beratungskosten, aus nicht abzugsfähiger Vorsteuer, Maklerprovision, sowie Kosten.aus der Vorsteuerberichtigung. |

| • |

Die „Erbbauzinsen“ (0,7 Mio. EUR) entfallen auf die Objekte Rotterdam, Wolgaweg 3-5, 17-21 (0,5 Mio. EUR) und Amsterdam, Moermanskkade 300 (0,1 Mio. EUR). |

| • |

Die „Inländischen Steuern“ (41 TEUR) entfallen in geringem Umfang auf Körperschaftsteuer im Inland und Solidaritätszuschlag. |

| • |

Die „Ausländischen Steuern“ (13 TEUR) entfallen auf Sonstige Steuern vom Einkommen u. Ertrag Ausland (in geringem Umfang). |

| • |

Die „Zinsen aus Kreditaufnahmen“ enthalten Darlehenszinsen sowie Finanzierungskosten. |

| • |

Die „Sonstigen Aufwendungen“ (0,5 Mio. EUR) umfassen im Wesentlichen Gutachterkosten (0,1 Mio. EUR), Kosten der Steuerberatung (0,1 Mio. EUR) und in geringem Umfang Nebenkosten des Geldverkehrs, sonstige Kosten, sonstige Verwaltungskosten, sowie übrige Aufwendungen für nicht zustande gekommene. bzw. verkaufte Objekte (0,2 Mio. EUR). |

| • |

Im Rahmen der Ausgabe und Rücknahme von Anteilscheinen wurde ein Teil des Ausgabepreises und Rücknahmepreises als „Ertragsausgleich / Aufwandsausgleich“ in die Ertrags- und Aufwandsrechnung eingestellt. |

6. Verwendungsrechnung zum 30. September 2021

Ausschüttung

Der REALISINVEST EUROPA hat sein zweites Geschäftsjahr zum 30.09.2021 plangemäß beendet. Am 30.06.2021 wurde an die Anleger eine Zwischenausschüttung in Höhe von 0,30 EUR pro Anteil ausgeschüttet. Die Endausschüttung für das zweite Geschäftsjahr wird am 31.03.2022 in Höhe von 0,19 EUR pro Anteil stattfinden. Somit ergibt sich für das zweite Geschäftsjahr eine Gesamtausschüttung von 2,31 %.

| Insgesamt EUR |

je Anteil 1) EUR |

|

| I. Für die Ausschüttung verfügbar | 8.178.393,60 | 0,46 |

| 1. Vortrag aus dem Vorjahr | 2.565,21 | 0,00 |

| 2. Realisiertes Ergebnis des Geschäftsjahres | 8.175.828,39 | 0,46 |

| 3. Zuführung aus dem Sondervermögen | 0,00 | 0,00 |

| II. Nicht für die Ausschüttung verwendet | 149.709,94 | 0,00 |

| 1. Einbehalt gemäß § 252 KAGB | 0,00 | 0,00 |

| 2. Der Wiederanlage zugeführt | 0,00 | 0,00 |

| 3. Vortrag auf neue Rechnung | 149.709,94 | 0,00 |

| III. Gesamtausschüttung | 8.028.683,66 | 0,46 |

| 1. Zwischenausschüttung 2) | 4.681.407,77 | 0,27 |

| a) Barausschüttung | 4.681.407,77 | 0,27 |

| b) Einbehaltene Kapitalertragsteuer | 0,00 | 0,00 |

| c) Einbehaltener Solidaritätszuschlag | 0,00 | 0,00 |

| 2. Endausschüttung | 3.347.275,89 | 0,19 |

| a) Barausschüttung | 3.347.275,89 | 0,19 |

| b) Einbehaltene Kapitalertragsteuer | 0,00 | 0,00 |

| c) Einbehaltener Solidaritätszuschlag | 0,00 | 0,00 |

1) Bezogen auf die zum Berichtsstichtag umlaufenden Anteile von 17.617.242 Stück.

2) Während des Geschäftsjahres wurden folgende Zwischenausschüttungen durchgeführt:

1. Zwischenausschüttung pro Anteil 0,30 EUR am 30.06.2021

Zwischenausschüttung gesamt 4.681.407,77 EUR

Anzahl der Anteile, die die Zwischenausschüttung erhalten haben: 15.604.693

7. Entwicklung des Fondsvermögens

vom 01. Oktober 2020 bis 30. September 2021

| EUR | EUR | |

| I. Wert des Sondervermögens am Beginn des Geschäftsjahres | 291.938.671,64 | |

| 1. Ausschüttung für das Vorjahr | -4.880.884,49 | |

| a) Ausschüttung laut Jahresbericht des Vorjahres | -4.557.369,34 | |

| b) Ausgleichsposten für bis zum Ausschüttungstag ausgegebene bzw. zurückgenommene Anteile | -323.515,15 | |

| Steuerabschlag für das Vorjahr | 0,00 | |

| 2. Zwischenausschüttungen | -4.681.407,77 | |

| 3. Steuerliche Vorabausschüttung | 0,00 | |

| 4. Mittelzufluss/-abfluss (netto) | 158.878.459,36 | |

| a) Mittelzuflüsse aus Anteilverkäufen | 159.151.932,39 | |

| b) Mittelabflüsse aus Anteilrücknahmen | -273.473,03 | |

| 5. Ertragsausgleich / Aufwandsausgleich | -1.052.962,28 | |

| 6. Abschreibung Anschaffungsnebenkosten | -2.079.439,09 | |

| davon bei Immobilien | -2.024.431,13 | |

| davon bei Beteiligungen an Immobilien-Gesellschaften | -55.007,96 | |

| 7. Ergebnis des Geschäftsjahres | 12.291.229,63 | |

| davon nicht realisierte Gewinne | 4.608.238,52 | |

| davon nicht realisierte Verluste | -492.837,28 | |

| II. Wert des Sondervermögens am Ende des Geschäftsjahres | 450.413.667,00 |

Erläuterung zur Entwicklung des Fondsvermögens vom 01. Oktober 2020 bis 30. September 2021

Die Entwicklung des Fondsvermögens zeigt die Einflüsse einzelner Arten von Geschäftsvorfällen auf, die im Laufe des Berichtszeitraums den Wert des Fondsvermögens verändert haben.

Die nicht realisierten Gewinne und Verluste beinhalten die Wertfortschreibungen und Veränderungen der Buchwerte der direkt gehaltenen Immobilien, Immobilien-Gesellschaften und Investmentanteile, sowie die Wertveränderung der latenten Steuern im Geschäftsjahr.

Übersicht zu Renditen, Bewertung und Vermietung nach Ländern

Renditekennzahlen

| (in %) | Gesamt | AT | DE | FR | NL |

| I. Immobilien | |||||

| Bruttoertrag | 4,1% | 4,1% | 3,5% | 3,9% | 5,5% |

| Bewirtschaftungsaufwand | -0,5% | -0,3% | -0,2% | 0,0% | -1,4% |

| Nettoertrag | 3,6% | 3,8% | 3,3% | 3,9% | 4,1% |

| Wertänderungen | 0,7% | 2,2% | -0,4% | 1,4% | 2,2% |

| Ausländische Ertragssteuern | -0,1% | -0,1% | 0,0% | -0,3% | 0,0% |

| Ausländische latente Steuern | -0,1% | 0,0% | 0,0% | 0,0% | -0,6% |

| Ergebnis vor Darlehensaufwand | 4,1% | 5,9% | 2,9% | 5,0% | 5,7% |

| Ergebnis nach Darlehensaufwand | 5,0% | 7,2% | 3,6% | 5,9% | 7,1% |

| Währungsänderung | 0,0% | 0,0% | 0,0% | 0,0% | 0,0% |

| Gesamtergebnis in Fondswährung | 5,0% | 7,2% | 3,6% | 5,9% | 7,1% |

| II. Liquidität | -0,1% | ||||

| III. Ergebnis gesamter Fonds vor Fondskosten | 3,7% | ||||

| Ergebnis gesamter Fonds nach Fondskosten (BVI-Methode) | 2,5% |

Kapitalinformationen

| (Durchschnittskennzahlen in TEUR) | Gesamt | AT | DE | FR | NL |

| Direkt gehaltene Immobilien | 339.575,8 | 0,0 | 185.353,8 | 72.132,3 | 82.089,6 |

| Über Beteiligungen gehaltene Immobilien | 17.923,1 | 17.923,1 | 0,0 | 0,0 | 0,0 |

| Immobilien insgesamt | 357.498,8 | 17.923,1 | 185.353,8 | 72.132,3 | 82.089,6 |

| Liquidität (inkl. in Beteiligungen gehaltener Liquidität) | 70.696,4 | ||||

| Kreditvolumen | -90.123,1 | -4.423,1 | -46.500,0 | -18.000,0 | -21.200,0 |

| Fondsvolumen (netto) | 359.009,2 |

Informationen zu Wertänderungen

| (stichtagsbezogen in TEUR) | Gesamt | AT | DE | FR | NL |

| Gutachterliche Verkehrswerte Portfolio | 413.285,0 | 23.450,0 | 185.700,0 | 120.850,0 | 83.285,0 |

| Gutachterliche Bewertungsmieten Portfolio | 17.583,7 | 877,8 | 6.756,9 | 5.209,5 | 4.739,5 |

| Positive Wertänderungen lt. Gutachten | 4.607,7 | 450,0 | 750,0 | 1.260,0 | 2.147,7 |

| Sonstige positive Wertänderungen | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 |

| Negative Wertänderungen lt. Gutachten | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 |

| Sonstige negative Wertänderungen | -2.079,4 | -55,0 | -1.439,6 | -261,8 | -323,0 |

| Wertänderungen lt. Gutachten insgesamt | 4.607,7 | 450,0 | 750,0 | 1.260,0 | 2.147,7 |

| Sonstige Wertänderungen insgesamt | -2.079,4 | -55,0 | -1.439,6 | -261,8 | -323,0 |

8. Vermietungsinformationen

Mieten nach Nutzungsarten

| (in % der Jahres-Nettosollmiete) | Gesamt | AT | DE | FR | NL |

| Jahresmietertrag Büro | 59,2 | 99,1 | 78,1 | 57,5 | 27,9 |

| Jahresmietertrag Handel / Gastronomie | 5,0 | 0,0 | 13,8 | 0,0 | 0,0 |

| Jahresmietertrag Hotel | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 |

| Jahresmietertrag Industrie (Lager, Hallen) | 28,3 | 0,0 | 1,3 | 36,5 | 60,7 |

| Jahresmietertrag Wohnen | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 |

| Jahresmietertrag Freizeit | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 |

| Jahresmietertrag Stellplatz | 4,5 | 0,0 | 5,7 | 6,0 | 2,0 |

| Jahresmietertrag Andere | 3,0 | 0,9 | 1,2 | 0,0 | 9,4 |

Leerstandsinformationen nach Nutzungsarten

| (in % der Jahres-Nettosollmiete) | Gesamt | AT | DE | FR | NL |

| Leerstand Büro | 1,8 | 0,0 | 0,0 | 3,1 | 3,0 |

| Leerstand Handel / Gastronomie | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 |

| Leerstand Hotel | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 |

| Leerstand Industrie (Lager, Hallen) | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 |

| Leerstand Wohnen | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 |

| Leerstand Freizeit | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 |

| Leerstand Stellplatz | 0,3 | 0,0 | 0,3 | 0,5 | 0,3 |

| Leerstand Andere | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 |

| Vermietungsquote | 97,9 | 100,0 | 99,7 | 96,5 | 96,7 |

Restlaufzeiten der Mietverträge

| (in % der Jahres-Nettosollmiete) | Gesamt | AT | DE | FR | NL |

| unbefristet | 2,7 | 52,3 | 0,1 | 0,0 | 0,0 |

| 2021 | 0,4 | 0,0 | 0,6 | 0,6 | 0,0 |

| 2022 | 2,8 | 0,0 | 2,4 | 5,9 | 0,0 |

| 2023 | 3,7 | 0,0 | 2,2 | 4,9 | 5,1 |

| 2024 | 7,0 | 27,6 | 8,4 | 4,0 | 4,7 |

| 2025 | 19,2 | 0,0 | 22,3 | 31,2 | 4,3 |

| 2026 | 4,9 | 0,0 | 8,5 | 5,4 | 0,0 |

| 2027 | 6,9 | 0,0 | 17,6 | 1,0 | 0,0 |

| 2028 | 9,0 | 0,0 | 5,5 | 3,1 | 22,7 |

| 2029 | 7,8 | 20,1 | 0,0 | 0,0 | 25,9 |

| 2030 | 1,9 | 0,0 | 0,0 | 6,0 | 0,0 |

| 2031 + | 33,8 | 0,0 | 32,4 | 37,8 | 37,3 |

Anhang

Angaben zur ESG-Strategie

Seit März 2021 ist der REALISINVEST EUROPA gemäß Artikel 8 der Offenlegungsverordnung klassifiziert.

Die genaue ESG-Strategie entnehmen Sie bitte aus dem Tätigkeitsbericht.

Angaben nach Derivateverordnung

Zum Berichtsstichtag sind keine Derivate im Fonds enthalten. Das durch Derivate erzielte zugrundeliegende Exposure per Stichtag 30.09.2021 beträgt folglich 0,00 EUR. Die Auslastung der Obergrenze für das Marktrisikopotenzial wird beim Einsatz von Derivaten nach dem einfachen Ansatz der Derivateverordnung ermittelt.

Anteilwert und Anteilumlauf

| Anteilwert | 25,56 EUR |

| Umlaufende Anteile | 17.617.242 |

Angaben zu den Verfahren zur Bewertung der Vermögensgegenstände

| • |

Direkt gehaltene Immobilien werden im Zeitpunkt des Erwerbs und danach nicht länger als 3 Monate mit dem Kaufpreis angesetzt. Anschließend erfolgt der Ansatz mit dem durch mindestens zwei externe Bewerter festgestellten Verkehrswert der Immobilie. Die Immobilien werden vierteljährlich bewertet. Nach jeweils drei Jahren erfolgt ein gesetzlich vorgeschriebener Austausch der Gutachter. Immobilien-Gesellschaften werden mit dem aktuellen Verkehrswert, gemäß der monatlichen Vermögensaufstellung, angesetzt und einmal jährlich durch den Abschlussprüfer im Sinne des § 319 Abs. 1 Satz 1 und 2 HGB bewertet. |

| • |

Bei Beteiligungen an Immobilien-Gesellschaften werden der Bewertung monatliche Vermögensaufstellungen der Immobilien-Gesellschaften zugrunde gelegt. Mindestens einmal jährlich wird der Wert der Beteiligung auf Grundlage der aktuellsten Vermögensaufstellung von einem Abschlussprüfer im Sinne des § 319 Handelsgesetzbuch ermittelt. Der ermittelte Wert wird anschließend von der Kapitalverwaltungsgesellschaft auf Basis der Vermögensaufstellungen bis zum nächsten Wertermittlungstermin fortgeschrieben. |

| • |