Hauck & Aufhäuser Fund Services S.A.

Munsbach

Geprüfter Jahresbericht

zum 31. Januar 2022

easyfolio 30

easyfolio 50

easyfolio 70

Publikums-Investmentvermögen gemäß der OGAW-Richtlinie

Vorwort

Sehr geehrte Damen und Herren,

der vorliegende Bericht informiert Sie umfassend über die Entwicklung der Sondervermögen easyfolio 30, easyfolio 50 und easyfolio 70.

Die Sondervermögen easyfolio 30, easyfolio 50 und easyfolio 70 sind jeweils Organismen für gemeinsame Anlagen, die von einer Anzahl von Anlegern Kapital einsammeln, um es gemäß einer festgelegten Anlagestrategie zum Nutzen dieser Anleger zu investieren (nachfolgend „Investmentvermögen“). Die Fonds sind Investmentvermögen gemäß der Richtlinie 2009/65/EG des Europäischen Parlaments und des Rates vom 13. Juli 2009 zur Koordinierung der Rechts- und Verwaltungsvorschriften betreffend bestimmte Organismen für gemeinsame Anlagen in Wertpapieren in ihrer jeweils gültigen Fassung (nachfolgend „OGAW“) im Sinne des Kapitalanlagegesetzbuchs (nachfolgend „KAGB“). Die Fonds werden jeweils von der Hauck & Aufhäuser Fund Services S.A. verwaltet. Die Fonds wurden am 1. April 2014 für unbestimmte Dauer aufgelegt.

Der Kauf und Verkauf von Anteilen an dem jeweiligen Sondervermögen easyfolio 30, easyfolio 50 und easyfolio 70 (nachfolgend auch „Fonds“ oder „Sondervermögen“ genannt) erfolgt auf Basis des Verkaufsprospekts, der wesentlichen Anlegerinformationen und der Allgemeinen Anlagebedingungen in Verbindung mit den Besonderen Anlagebedingungen in der jeweils geltenden Fassung.

Wir möchten noch darauf hinweisen, dass Änderungen der Vertragsbedingungen des Sondervermögens sowie sonstige wesentliche Anlegerinformationen an die Anteilinhaber im Internet unter www.hal-privatbank.com bekannt gemacht werden. Hier finden Sie ebenfalls aktuelle Fondspreise und Fakten zu Ihren Fonds.

Der Bericht umfasst den Zeitraum vom 1. Februar 2021 bis zum 31. Januar 2022.

Inhalt

Management und Verwaltung

Tätigkeitsberichte

easyfolio 30

Anhang

Vermerk des unabhängigen Abschlussprüfers

easyfolio 50

Anhang

Vermerk des unabhängigen Abschlussprüfers

easyfolio 70

Anhang

Vermerk des unabhängigen Abschlussprüfers

Management und Verwaltung

Verwaltungsgesellschaft

Hauck & Aufhäuser Fund Services S.A.

R.C.S. Luxembourg B28878

1c, rue Gabriel Lippmann, L-5365 Munsbach

Gezeichnetes Kapital zum 31. Dezember 2021: EUR 11,0 Mio.

Aufsichtsrat der Verwaltungsgesellschaft

Vorsitzender

Dr. Holger Sepp

Vorstand

Hauck Aufhäuser Lampe Privatbank AG, Frankfurt am Main

Mitglieder

Marie-Anne van den Berg

Independent Director

Andreas Neugebauer

Independent Director

Vorstand der Verwaltungsgesellschaft

Achim Welschoff (bis zum 28. Februar 2022)

Hauck & Aufhäuser Fund Services S.A., Luxemburg

Elisabeth Backes (ab dem 1. März 2022)

Hauck & Aufhäuser Fund Services S.A., Luxemburg

Christoph Kraiker

Hauck & Aufhäuser Fund Services S.A., Luxemburg

Wendelin Schmitt

Hauck & Aufhäuser Fund Services S.A., Luxemburg

Verwahrstelle

Hauck Aufhäuser Lampe Privatbank AG *

(bis zum 31.12.2021 Hauck & Aufhäuser Privatbankiers AG)

Kaiserstraße 24, D-60311 Frankfurt am Main

Aus dem Zusammenschluss von Hauck & Aufhäuser Privatbankiers AG und Bankhaus Lampe KG zum 1. Januar 2022 ist das neue Bankhaus Hauck Aufhäuser Lampe Privatbank AG hervorgegangen.

Fondsmanager

H&A Global Investment Management GmbH *

mainBuilding

Taunusanlage 19, D-60325 Frankfurt am Main

Vertriebsstelle

easyfolio GmbH

Heidenkampsweg 73, D-20097 Hamburg

Abschlussprüfer

KPMG AG

Wirtschaftsprüfungsgesellschaft

THE SQUAIRE

Am Flughafen, D-60549 Frankfurt am Main

Sonstige Angaben

Wertpapierkennnummer / ISIN

easyfolio 30: EASY30 / DE000EASY306

easyfolio 50: EASY50 / DE000EASY504

easyfolio 70: EASY70 / DE000EASY702

Stand: 6. Mai 2022

*) Hierbei handelt es sich um ein verbundenes Unternehmen.

Tätigkeitsberichte

easyfolio 30

Anlageziel und -strategie

Das Anlageziel des Fonds ist ein möglichst hoher und regelmäßiger Ertrag bei gleichzeitigem Werterhalt des investierten Vermögens, verbunden mit geringem Risiko. Zur Umsetzung der Anlagestrategie ist beabsichtigt zu 100 % Exchange Traded Funds (ETFs) zu nutzen. Daher wird angestrebt, dass sich der easyfolio 30 aus einer planmäßigen Aktienzielfondsquote von 30 % und einer Rentenzielfondsquote von 70 % zusammensetzt. Der Fonds beabsichtigt im Bereich Aktien über Zielfonds in die Regionen Europa, USA, Asien/Pacific inkl. Emerging Markets zu investieren. Im Bereich der Anleihen wird eine Investition über Zielfonds in globale Staatsanleihen inkl. Emerging Markets Staatsanleihen und globalen Unternehmensanleihen angestrebt.

Der Fonds bildet weder einen Wertpapierindex ab, noch orientiert sich die Gesellschaft für den Fonds an einem festgelegten Vergleichsmaßstab. Das Fondsmanagement entscheidet nach eigenem Ermessen aktiv über die Auswahl der Vermögensgegenstände. Es zielt darauf ab, eine positive Wertentwicklung zu erzielen.

Es kann jedoch keine Garantie gegeben werden, dass die oben genannten Anlageziele erreicht werden.

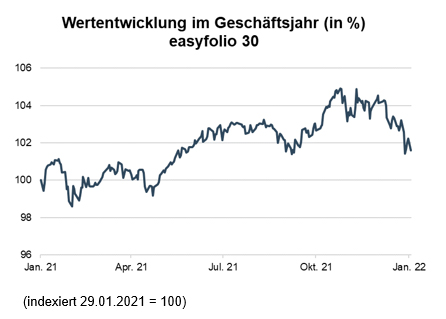

Entwicklung im Geschäftsjahr

Das zurückliegende Geschäftsjahr war geprägt von neuen Allzeithochs der wichtigsten US-Börsenbarometer wie auch z.T. diesseits des Atlantiks, beispielsweise beim breitgefassten Stoxx 600 oder dem deutschen Aktienindex Dax. Die enorme Rallye wurde das ein oder andere Mal von Stagflations-Ängsten und Sorgen um nachhaltige Lieferkettenprobleme geprägt, denn nach dem Wachstumsspurt im Frühling und Sommer hat die Weltkonjunktur im Herbst an Schwung verloren. Im Schlussquartal zeichnet sich allerdings eine Stabilisierung des Makro-Umfeldes an. Gleichzeitig liegt der Fokus der Investoren insbesondere auf den Zentralbanken und deren Umgang mit den aufziehenden Inflations-Wolken. Auch die Gefahr einer erneuten wirtschaftlichen Eintrübung durch das Corona-Virus ist nach wie vor latent vorhanden. Unterm Strich konnte die easyfolio-Strategie von dem beschriebenen Marktumfeld profitieren.

Die Geldpolitik im Berichtszeitraum war größtenteils expansiv und das aktuelle Zinsumfeld fördert weiterhin die Aktienmärkte. Die Fed hat ihre behutsame geldpolitische Drosselung beschlossen. Als Funktion von niedrigeren Diskontierungsraten sind Aktien auf DCF-Basis attraktiv bewertet. Dazu haben starke Berichtssaisons die Aktienmärkte gestützt.

Auf der Rentenseite war das zurückliegende Geschäftsjahr teilweise erneut geprägt von fallenden Renditen für Staatsanleihen bester Bonität. Zum Ende des Berichtszeitraumes konnte jedoch bereits ein Anstieg der Renditen verzeichnet werden. Das für die internationalen Renten- und Devisenmärkte gravierendste Ereignis war jedoch die Corona-Krise. In ihrem Zuge kam es zunächst zu einem marginalen Anstieg der Risikoaufschläge (Credit Spreads), wobei sich die Ausweitung der Spreads gegen Ende des Berichtszeitraumes leicht verstärkte.

Die Wertentwicklung des Fonds im Geschäftsjahr beträgt +1,61 % (gemäß BVI-Methode exkl. Verkaufsprovisionen).

Die Wertentwicklung ist die prozentuale Veränderung zwischen dem angelegten Vermögen am Anfang des Anlagezeitraums und seinem Wert am Ende des Anlagezeitraums und beruht auf der Annahme, dass etwaige Ausschüttungen wieder angelegt wurden. Historische Wertentwicklungen lassen keine Rückschlüsse auf eine ähnliche Entwicklung in der Zukunft zu.

Die konkreten Investitionsentscheidungen basieren auf einem Modell-Ansatz. Bei größeren Modell-Abweichungen werden Käufe und Verkäufe getätigt. Quartalsweise wird ein Rebalancing der Assetklassen Aktien und Renten durchgeführt. Bei der regionalen Allokation richten wir uns nach dem MSCI World GDP Weighted Index, von dieser Allokation kann abgewichen werden (beispielsweise wie im Falle des Gold-Minen-ETFs der zu Lasten der Emerging-Market-ETFs geht).

In der Berichtsperiode gab es keine wesentlichen Änderungen der Portfolio-Struktur.

Insbesondere die überaus erfreuliche Aktienmarktperformance in den USA, dicht gefolgt von Europa, trug 2021 wesentlich zur positiven Performance des Fonds bei. Positive Performancebeiträge kamen zudem von chinesischen Staatsanleihen sowie aus dem Rohstoffbereich. Gegenwind von der Aktienseite kam aus China sowie von den Rentenmärkten der entwickelten Volkswirtschaften.

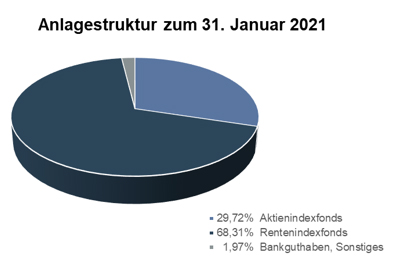

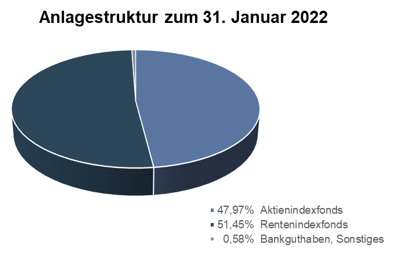

Zum Ende der vorherigen Berichtsperiode bestand folgende Anlagestruktur:

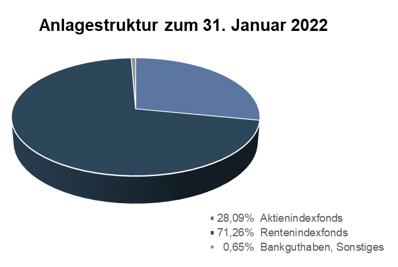

Zum 31. Januar 2022 ergibt sich folgende Aufteilung des Portfolios:

Die 5 größten Portfoliopositionen zum Berichtsstichtag:

(in % des Nettofondsvermögens)

| iShsIII-Core EO Govt Bd U.ETF Registered Shares o.N. | 17,84 % |

| UBS(L)FS-JPM Gl.Gov.ESG Liq.Bd Act. Nom. A USD Acc. oN | 14,61 % |

| iShsVI-Gl.CorpBd EO H.U.ETF D Registered Shares o.N. | 11,98 % |

| iShsII-J.P.M.$ EM Bond U.ETF Registered Shares USD (Acc) oN | 7,39 % |

| SPDR Bl.SASB US HY.Co.ESG UETF Registered Shares o.N. | 7,26 % |

Im Geschäftsjahr wurde ein Veräußerungsergebnis in Höhe von insgesamt EUR 567.336,43 realisiert. Dieses ergibt sich aus realisierten Veräußerungsgewinnen in Höhe von EUR 635.970,04 sowie aus realisierten Veräußerungsverlusten in Höhe von EUR 68.633,61. Das Veräußerungsergebnis ist im Wesentlichen auf die Veräußerungen von Investmentanteilen zurückzuführen.

Die Vermögenswerte des Fonds werden bei Hauck Aufhäuser Lampe Privatbank AG verwahrt. Hierbei handelt es sich um ein verbundenes Unternehmen.

Risikohinweise zum Ukraine-Konflikt

Die Auswirkungen der Ukraine-Krise für den Fonds sind derzeit nicht abschließend zu beurteilen. Auch wenn keine direkten Wertpapierbestände in der Ukraine oder Russland vorhanden sind, besteht die Gefahr, dass indirekte Risiken aus den verhängten Sanktionen, entstehender Marktvolatilität oder steigenden Energiepreisen Einfluss auf die Entwicklung des Fonds oder von Geschäftspartnern nehmen.

Angaben zu wesentlichen Ereignissen im Berichtszeitraum

Mit Wirkung zum 1. März 2021 erfolgte eine Anpassung der Besonderen Anlagebedingungen.

Mit Wirkung zum 2. November 2021 erfolgte eine Anpassung der Allgemeinen Anlagebedingungen.

Mit Wirkung zum 1. März 2021 wurde das Portfoliomanagement des Fonds von H&A Global Investment Management GmbH, Frankfurt am Main übernommen. Hierbei handelt es sich um ein verbundenes Unternehmen.

Hauptanlagerisiken

Das Sondervermögen war im Geschäftsjahr den folgenden wesentlichen Risiken ausgesetzt.

Die Vermögensgegenstände, in die die Gesellschaft für Rechnung des Fonds investiert, unterliegen Risiken. So können Wertverluste auftreten, indem der Marktwert der Vermögensgegenstände gegenüber dem Einstandspreis fällt oder Kassa- und Terminpreise sich unterschiedlich entwickeln.

Die Kurs- oder Marktwertentwicklung von Finanzprodukten hängt insbesondere von der Entwicklung der Kapitalmärkte ab, die wiederum von der allgemeinen Lage der Weltwirtschaft sowie den wirtschaftlichen und politischen Rahmenbedingungen in den jeweiligen Ländern beeinflusst wird. Auf die allgemeine Kursentwicklung insbesondere an einer Börse können auch irrationale Faktoren wie Stimmungen, Meinungen und Gerüchte einwirken. Schwankungen der Kurs- und Marktwerte können auch auf Veränderungen der Zinssätze, Wechselkurse oder der Bonität eines Emittenten zurückzuführen sein.

Aktien unterliegen erfahrungsgemäß starken Kursschwankungen und somit auch dem Risiko von Kursrückgängen. Diese Kursschwankungen werden insbesondere durch die Entwicklung der Gewinne des emittierenden Unternehmens sowie die Entwicklungen der Branche und der gesamtwirtschaftlichen Entwicklung beeinflusst. Das Vertrauen der Marktteilnehmer in das jeweilige Unternehmen kann die Kursentwicklung ebenfalls beeinflussen. Dies gilt insbesondere bei Unternehmen, deren Aktien erst über einen kürzeren Zeitraum an der Börse oder einem anderen organisierten Markt zugelassen sind; bei diesen können bereits geringe Veränderungen von Prognosen zu starken Kursbewegungen führen. Ist bei einer Aktie der Anteil der frei handelbaren, im Besitz vieler Aktionäre befindlichen Aktien (sogenannter Streubesitz) niedrig, so können bereits kleinere Kauf- und Verkaufsaufträge eine starke Auswirkung auf den Marktpreis haben und damit zu höheren Kursschwankungen führen.

Mit der Investition in festverzinsliche Wertpapiere ist die Möglichkeit verbunden, dass sich das Marktzinsniveau ändert, das im Zeitpunkt der Begebung eines Wertpapiers besteht. Steigen die Marktzinsen gegenüber den Zinsen zum Zeitpunkt der Emission, so fallen i.d.R. die Kurse der festverzinslichen Wertpapiere. Fällt dagegen der Marktzins, so steigt der Kurs festverzinslicher Wertpapiere. Diese Kursentwicklung führt dazu, dass die aktuelle Rendite des festverzinslichen Wertpapiers in etwa dem aktuellen Marktzins entspricht. Diese Kursschwankungen fallen jedoch je nach (Rest-)Laufzeit der festverzinslichen Wertpapiere unterschiedlich stark aus. Festverzinsliche Wertpapiere mit kürzeren Laufzeiten haben geringere Kursrisiken als festverzinsliche Wertpapiere mit längeren Laufzeiten. Festverzinsliche Wertpapiere mit kürzeren Laufzeiten haben demgegenüber in der Regel geringere Renditen als festverzinsliche Wertpapiere mit längeren Laufzeiten. Geldmarktinstrumente besitzen aufgrund ihrer kurzen Laufzeit von maximal 397 Tagen tendenziell geringere Kursrisiken. Daneben können sich die Zinssätze verschiedener, auf die gleiche Währung lautender zinsbezogener Finanzinstrumente mit vergleichbarer Restlaufzeit unterschiedlich entwickeln.

Die Risiken der Anteile an anderen Investmentvermögen, die für den Fonds erworben werden (sogenannte „Zielfonds“), stehen in engem Zusammenhang mit den Risiken der in diesen Zielfonds enthaltenen Vermögensgegenstände bzw. der von diesen verfolgten Anlagestrategien. Da die Manager der einzelnen Zielfonds voneinander unabhängig handeln, kann es aber auch vorkommen, dass mehrere Zielfonds gleiche oder einander entgegengesetzte Anlagestrategien verfolgen. Hierdurch können bestehende Risiken kumulieren, und eventuelle Chancen können sich gegeneinander aufheben. Es ist der Gesellschaft im Regelfall nicht möglich, das Management der Zielfonds zu kontrollieren. Deren Anlageentscheidungen müssen nicht zwingend mit den Annahmen oder Erwartungen der Gesellschaft übereinstimmen. Der Gesellschaft wird die aktuelle Zusammensetzung der Zielfonds oftmals nicht zeitnah bekannt sein. Entspricht die Zusammensetzung nicht ihren Annahmen oder Erwartungen, so kann sie gegebenenfalls erst deutlich verzögert reagieren, indem sie Zielfondsanteile zurückgibt. Offene Investmentvermögen, an denen der Fonds Anteile erwirbt, könnten zudem zeitweise die Rücknahme der Anteile aussetzen. Dann ist die Gesellschaft daran gehindert, die Anteile an dem Zielfonds zu veräußern, indem sie diese gegen Auszahlung des Rücknahmepreises bei der Verwaltungsgesellschaft oder Verwahrstelle des Zielfonds zurückgibt.

Offene Investmentvermögen, an denen der Fonds Anteile erwirbt, könnten zudem zeitweise die Rücknahme der Anteile aussetzen. Dann ist die Gesellschaft daran gehindert, die Anteile an dem Zielfonds zu veräußern, indem sie diese gegen Auszahlung des Rücknahmepreises bei der Verwaltungsgesellschaft oder Verwahrstelle des Zielfonds zurückgibt.

Die Gesellschaft legt liquide Mittel des Fonds bei der Verwahrstelle oder anderen Banken für Rechnung des Fonds an. Für diese Bankguthaben ist teilweise ein Zinssatz vereinbart, der dem European Interbank Offered Rate (Euribor) abzüglich einer bestimmten Marge entspricht. Sinkt der Euribor unter die vereinbarte Marge, so führt dies zu negativen Zinsen auf dem entsprechenden Konto. Abhängig von der Entwicklung der Zinspolitik der Europäischen Zentralbank können sowohl kurz-, mittel- als auch langfristige Bankguthaben eine negative Verzinsung erzielen.

Die Vermögenswerte des Fonds können in einer anderen Währung als der Fondswährung angelegt sein. Der Fonds erhält die Erträge, Rückzahlungen und Erlöse aus solchen Anlagen in der anderen Währung. Fällt der Wert dieser Währung gegenüber der Fondswährung, so reduziert sich der Wert solcher Anlagen und somit auch der Wert des Fondsvermögens.

Erfolgt eine Konzentration der Anlage in bestimmte Vermögensgegenstände oder Märkte, dann ist der Fonds von der Entwicklung dieser Vermögensgegenstände oder Märkte besonders stark abhängig.

Durch den Ausfall eines Ausstellers (nachfolgend „Emittent“) oder eines Vertragspartners (nachfolgend „Kontrahent“), gegen den der Fonds Ansprüche hat, können für den Fonds Verluste entstehen. Das Emittentenrisiko beschreibt die Auswirkung der besonderen Entwicklungen des jeweiligen Emittenten, die neben den allgemeinen Tendenzen der Kapitalmärkte auf den Kurs eines Wertpapiers einwirken. Auch bei sorgfältiger Auswahl der Wertpapiere kann nicht ausgeschlossen werden, dass Verluste durch Vermögensverfall von Emittenten eintreten. Die Partei eines für Rechnung des Fonds geschlossenen Vertrags kann teilweise oder vollständig ausfallen (Kontrahentenrisiko). Dies gilt für alle Verträge, die für Rechnung des Fonds geschlossen werden.

Die Liquidität des Fonds kann durch verschiedene Ereignisse beeinträchtigt werden. Dies kann dazu führen, dass der Fonds seinen Zahlungsverpflichtungen vorübergehend oder dauerhaft nicht nachkommen kann bzw. dass die Gesellschaft die Rückgabeverlangen von Anlegern vorübergehend oder dauerhaft nicht erfüllen kann. Der Anleger kann gegebenenfalls die von ihm geplante Haltedauer nicht realisieren und ihm kann das investierte Kapital oder Teile hiervon für unbestimmte Zeit nicht zur Verfügung stehen. Durch die Verwirklichung der Liquiditätsrisiken könnte zudem der Wert des Fondsvermögens und damit der Anteilwert sinken, etwa wenn die Gesellschaft gezwungen ist, soweit gesetzlich zulässig, Vermögensgegenstände für den Fonds unter Verkehrswert zu veräußern. Ist die Gesellschaft nicht in der Lage, die Rückgabeverlangen der Anleger zu erfüllen, kann dies außerdem zur Aussetzung der Rücknahme und im Extremfall zur anschließenden Auflösung des Fonds führen. Obwohl für den Fonds nur Vermögensgegenstände erworben werden dürfen, die grundsätzlich jederzeit liquidiert werden können, kann nicht ausgeschlossen werden, dass diese zeitweise oder dauerhaft nur mit Verlust veräußert werden können. Durch Kauf- und Verkaufsaufträge von Anlegern fließt dem Fondsvermögen Liquidität zu bzw. aus dem Fondsvermögen Liquidität ab. Die Zu- und Abflüsse können nach Saldierung zu einem Nettozu- oder -abfluss der liquiden Mittel des Fonds führen. Dieser Nettozu- oder -abfluss kann den Fondsmanager veranlassen, Vermögensgegenstände zu kaufen oder zu verkaufen, wodurch Transaktionskosten entstehen. Dies gilt insbesondere, wenn durch die Zu- oder Abflüsse eine von der Gesellschaft für den Fonds vorgesehene Quote liquider Mittel über- bzw. unterschritten wird. Die hierdurch entstehenden Transaktionskosten werden dem Fonds belastet und können die Wertentwicklung des Fonds beeinträchtigen. Bei Zuflüssen kann sich eine erhöhte Fondsliquidität belastend auf die Wertentwicklung des Fonds auswirken, wenn die Gesellschaft die Mittel nicht oder nicht zeitnah zu angemessenen Bedingungen anlegen kann.

Operationelle Risiken können sich beispielsweise aus unzureichenden internen Prozessen sowie aus menschlichem oder Systemversagen bei der Gesellschaft oder externen Dritten ergeben können. Diese Risiken können die Wertentwicklung des Fonds beeinträchtigen und sich damit auch nachteilig auf den Anteilwert und auf das vom Anleger investierte Kapital auswirken. Der Fonds kann Opfer von Betrug oder anderen kriminellen Handlungen werden. Er kann Verluste durch Missverständnisse oder Fehler von Mitarbeitern der Gesellschaft oder externer Dritter erleiden oder durch äußere Ereignisse wie z.B. Naturkatastrophen geschädigt werden. Es besteht das Risiko, dass ein ausländischer Schuldner trotz Zahlungsfähigkeit aufgrund fehlender Transferfähigkeit der Währung, fehlender Transferbereitschaft seines Sitzlandes oder aus ähnlichen Gründen, Leistungen nicht fristgerecht, überhaupt nicht oder nur in einer anderen Währung erbringen kann. So können z.B. Zahlungen, auf die die Gesellschaft für Rechnung des Fonds Anspruch hat, ausbleiben, in einer Währung erfolgen, die aufgrund von Devisenbeschränkungen nicht (mehr) konvertierbar ist, oder in einer anderen Währung erfolgen. Zahlt der Schuldner in einer anderen Währung, so unterliegt diese Position dem Währungsrisiko. Für den Fonds dürfen Investitionen in Rechtsordnungen getätigt werden, in denen deutsches Recht keine Anwendung findet bzw. im Fall von Rechtsstreitigkeiten der Gerichtsstand außerhalb Deutschlands ist. Hieraus resultierende Rechte und Pflichten der Gesellschaft für Rechnung des Fonds können von denen in Deutschland zum Nachteil des Fonds bzw. des Anlegers abweichen. Politische oder rechtliche Entwicklungen einschließlich der Änderungen von rechtlichen Rahmenbedingungen in diesen Rechtsordnungen können von der Gesellschaft nicht oder zu spät erkannt werden oder zu Beschränkungen hinsichtlich erwerbbarer oder bereits erworbener Vermögensgegenstände führen. Diese Folgen können auch entstehen, wenn sich die rechtlichen Rahmenbedingungen für die Gesellschaft und/oder die Verwaltung des Fonds in Deutschland ändern. Mit der Verwahrung von Vermögensgegenständen insbesondere im Ausland ist ein Verlustrisiko verbunden, das aus Insolvenz oder Sorgfaltspflichtverletzungen des Verwahrers bzw. höherer Gewalt resultieren kann.

Der Fondsmanager trifft Anlageentscheidungen grundsätzlich unter Berücksichtigung von Nachhaltigkeitsrisiken. Nachhaltigkeitsrisiken können durch ökologische und soziale Einflüsse auf einen potenziellen Vermögengegenstand entstehen sowie aus der Unternehmensführung (Corporate Governance) des Emittenten eines Vermögensgegenstands. Sofern Nachhaltigkeitsrisiken eintreten, können sie einen wesentlichen Einfluss – bis hin zu einem Totalverlust – auf den Wert und/oder die Rendite der betroffenen Vermögensgegenstände haben. Solche Auswirkungen auf einen Vermögensgegenstand kann die Rendite des Fonds negativ beeinflussen.

easyfolio 50

Anlageziel und -strategie

Das Anlageziel des Fonds ist ein möglichst stetiges Wachstum verbunden mit regelmäßigen Erträgen unter Inkaufnahme begrenzter Risiken. Zur Umsetzung der Anlagestrategie ist beabsichtigt zu 100 % Exchange Traded Funds (ETFs) zu nutzen. Daher wird angestrebt, dass sich der easyfolio 50 aus einer planmäßigen Aktienzielfondsquote von 50 % und einer Rentenzielfondsquote von 50 % zusammensetzt. Der Fonds beabsichtigt im Bereich Aktien über Zielfonds in die Regionen Europa, USA, Asien/Pacific inkl. sogenannter Emerging Markets zu investieren. Im Bereich der Anleihen wird eine Investition über Zielfonds in globale Staatsanleihen inkl. Emerging Markets Staatsanleihen und globale Unternehmensanleihen angestrebt. Mindestens 25 % seines Aktivvermögens legt der Fonds in Kapitalbeteiligungen i. S. d. § 2 Absatz 8 Investmentsteuergesetz an.

Der Fonds bildet weder einen Wertpapierindex ab, noch orientiert sich die Gesellschaft für den Fonds an einem festgelegten Vergleichsmaßstab. Das Fondsmanagement entscheidet nach eigenem Ermessen aktiv über die Auswahl der Vermögensgegenstände. Es zielt darauf ab, eine positive Wertentwicklung zu erzielen.

Es kann jedoch keine Garantie gegeben werden, dass die oben genannten Anlageziele erreicht werden.

Entwicklung im Geschäftsjahr

Das zurückliegende Geschäftsjahr war geprägt von neuen Allzeithochs der wichtigsten US-Börsenbarometer wie auch z.T. diesseits des Atlantiks, beispielsweise beim breitgefassten Stoxx 600 oder dem deutschen Aktienindex Dax. Die enorme Rallye wurde das ein oder andere Mal von Stagflations-Ängsten und Sorgen um nachhaltige Lieferkettenprobleme geprägt, denn nach dem Wachstumsspurt im Frühling und Sommer hat die Weltkonjunktur im Herbst an Schwung verloren. Im Schlussquartal zeichnet sich allerdings eine Stabilisierung des Makro-Umfeldes an. Gleichzeitig liegt der Fokus der Investoren insbesondere auf den Zentralbanken und deren Umgang mit den aufziehenden Inflations-Wolken. Auch die Gefahr einer erneuten wirtschaftlichen Eintrübung durch das Corona-Virus ist nach wie vor latent vorhanden. Unterm Strich konnte die easyfolio-Strategie von dem beschriebenen Marktumfeld profitieren.

Die Geldpolitik im Berichtszeitraum war größtenteils expansiv und das aktuelle Zinsumfeld fördert weiterhin die Aktienmärkte. Die Fed hat ihre behutsame geldpolitische Drosselung beschlossen. Als Funktion von niedrigeren Diskontierungsraten sind Aktien auf DCF-Basis attraktiv bewertet. Dazu haben starke Berichtssaisons die Aktienmärkte gestützt.

Auf der Rentenseite war das zurückliegende Geschäftsjahr teilweise erneut geprägt von fallenden Renditen für Staatsanleihen bester Bonität. Zum Ende des Berichtszeitraumes konnte jedoch bereits ein Anstieg der Renditen verzeichnet werden. Das für die internationalen Renten- und Devisenmärkte gravierendste Ereignis war jedoch die Corona-Krise. In ihrem Zuge kam es zunächst zu einem marginalen Anstieg der Risikoaufschläge (Credit Spreads), wobei sich die Ausweitung der Spreads gegen Ende des Berichtszeitraumes leicht verstärkte.

Die Wertentwicklung des Fonds im Geschäftsjahr beträgt +3,13 % (gemäß BVI-Methode exkl. Verkaufsprovisionen).

Die Wertentwicklung ist die prozentuale Veränderung zwischen dem angelegten Vermögen am Anfang des Anlagezeitraums und seinem Wert am Ende des Anlagezeitraums und beruht auf der Annahme, dass etwaige Ausschüttungen wieder angelegt wurden. Historische Wertentwicklungen lassen keine Rückschlüsse auf eine ähnliche Entwicklung in der Zukunft zu.

Die konkreten Investitionsentscheidungen basieren auf einem Modell-Ansatz. Bei größeren Modell-Abweichungen werden Käufe und Verkäufe getätigt. Quartalsweise wird ein Rebalancing der Assetklassen Aktien und Renten durchgeführt. Bei der regionalen Allokation richten wir uns nach dem MSCI World GDP Weighted Index, von dieser Allokation kann abgewichen werden (beispielsweise wie im Falle des Gold-Minen-ETFs der zu Lasten der Emerging-Market-ETFs geht).

In der Berichtsperiode gab es keine wesentlichen Änderungen der Portfolio-Struktur.

Insbesondere die überaus erfreuliche Aktienmarktperformance in den USA, dicht gefolgt von Europa, trug 2021 wesentlich zur positiven Performance des Fonds bei. Positive Performancebeiträge kamen zudem von chinesischen Staatsanleihen sowie aus dem Rohstoffbereich. Gegenwind von der Aktienseite kam aus China sowie von den Rentenmärkten der entwickelten Volkswirtschaften.

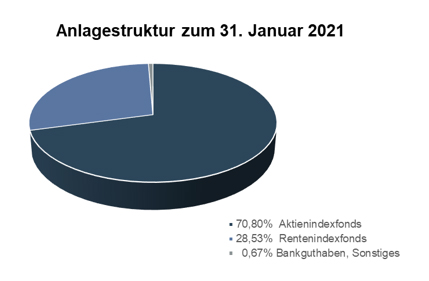

Zum Ende der vorherigen Berichtsperiode bestand folgende Anlagestruktur:

Zum 31. Januar 2022 ergibt sich folgende Aufteilung des Portfolios:

Die 5 größten Portfoliopositionen zum Berichtsstichtag:

(in % des Nettofondsvermögens)

| iShsIII-Core EO Govt Bd U.ETF Registered Shares o.N. | 12,93 % |

| UBS(L)FS-MSCI Europe UCITS ETF Inhaber-Anteile (EUR) A-dis oN | 12,06 % |

| UBS(L)FS-JPM Gl.Gov.ESG Liq.Bd Act. Nom. A USD Acc. oN | 10,54 % |

| iShsVI-Gl.CorpBd EO H.U.ETF D Registered Shares o.N. | 8,90 % |

| UBS(Irl)ETF – S&P 500 U.ETF Reg. Shares A Dis. USD o.N. | 7,51 % |

Im Geschäftsjahr wurde ein Veräußerungsergebnis in Höhe von insgesamt EUR 1.358.626,91 realisiert. Dieses ergibt sich aus realisierten Veräußerungsgewinnen in Höhe von EUR 1.464.209,15 sowie aus realisierten Veräußerungsverlusten in Höhe von EUR 105.582,24. Das Veräußerungsergebnis ist im Wesentlichen auf die Veräußerungen von Investmentanteilen zurückzuführen.

Die Vermögenswerte des Fonds werden bei Hauck Aufhäuser Lampe Privatbank AG verwahrt. Hierbei handelt es sich um ein verbundenes Unternehmen.

Risikohinweise zum Ukraine-Konflikt

Die Auswirkungen der Ukraine-Krise für den Fonds sind derzeit nicht abschließend zu beurteilen. Auch wenn keine direkten Wertpapierbestände in der Ukraine oder Russland vorhanden sind, besteht die Gefahr, dass indirekte Risiken aus den verhängten Sanktionen, entstehender Marktvolatilität oder steigenden Energiepreisen Einfluss auf die Entwicklung des Fonds oder von Geschäftspartnern nehmen.

Angaben zu wesentlichen Ereignissen im Berichtszeitraum

Mit Wirkung zum 1. März 2021 erfolgte eine Anpassung der Besonderen Anlagebedingungen.

Mit Wirkung zum 2. November 2021 erfolgte eine Anpassung der Allgemeinen Anlagebedingungen.

Mit Wirkung zum 1. März 2021 wurde das Portfoliomanagement des Fonds von H&A Global Investment Management GmbH, Frankfurt am Main übernommen. Hierbei handelt es sich um ein verbundenes Unternehmen.

Hauptanlagerisiken

Das Sondervermögen war im Geschäftsjahr den folgenden wesentlichen Risiken ausgesetzt.

Die Vermögensgegenstände, in die die Gesellschaft für Rechnung des Fonds investiert, unterliegen Risiken. So können Wertverluste auftreten, indem der Marktwert der Vermögensgegenstände gegenüber dem Einstandspreis fällt oder Kassa- und Terminpreise sich unterschiedlich entwickeln.

Die Kurs- oder Marktwertentwicklung von Finanzprodukten hängt insbesondere von der Entwicklung der Kapitalmärkte ab, die wiederum von der allgemeinen Lage der Weltwirtschaft sowie den wirtschaftlichen und politischen Rahmenbedingungen in den jeweiligen Ländern beeinflusst wird. Auf die allgemeine Kursentwicklung insbesondere an einer Börse können auch irrationale Faktoren wie Stimmungen, Meinungen und Gerüchte einwirken. Schwankungen der Kurs- und Marktwerte können auch auf Veränderungen der Zinssätze, Wechselkurse oder der Bonität eines Emittenten zurückzuführen sein.

Aktien unterliegen erfahrungsgemäß starken Kursschwankungen und somit auch dem Risiko von Kursrückgängen. Diese Kursschwankungen werden insbesondere durch die Entwicklung der Gewinne des emittierenden Unternehmens sowie die Entwicklungen der Branche und der gesamtwirtschaftlichen Entwicklung beeinflusst. Das Vertrauen der Marktteilnehmer in das jeweilige Unternehmen kann die Kursentwicklung ebenfalls beeinflussen. Dies gilt insbesondere bei Unternehmen, deren Aktien erst über einen kürzeren Zeitraum an der Börse oder einem anderen organisierten Markt zugelassen sind; bei diesen können bereits geringe Veränderungen von Prognosen zu starken Kursbewegungen führen. Ist bei einer Aktie der Anteil der frei handelbaren, im Besitz vieler Aktionäre befindlichen Aktien (sogenannter Streubesitz) niedrig, so können bereits kleinere Kauf- und Verkaufsaufträge eine starke Auswirkung auf den Marktpreis haben und damit zu höheren Kursschwankungen führen.

Mit der Investition in festverzinsliche Wertpapiere ist die Möglichkeit verbunden, dass sich das Marktzinsniveau ändert, das im Zeitpunkt der Begebung eines Wertpapiers besteht. Steigen die Marktzinsen gegenüber den Zinsen zum Zeitpunkt der Emission, so fallen i.d.R. die Kurse der festverzinslichen Wertpapiere. Fällt dagegen der Marktzins, so steigt der Kurs festverzinslicher Wertpapiere. Diese Kursentwicklung führt dazu, dass die aktuelle Rendite des festverzinslichen Wertpapiers in etwa dem aktuellen Marktzins entspricht. Diese Kursschwankungen fallen jedoch je nach (Rest-)Laufzeit der festverzinslichen Wertpapiere unterschiedlich stark aus. Festverzinsliche Wertpapiere mit kürzeren Laufzeiten haben geringere Kursrisiken als festverzinsliche Wertpapiere mit längeren Laufzeiten. Festverzinsliche Wertpapiere mit kürzeren Laufzeiten haben demgegenüber in der Regel geringere Renditen als festverzinsliche Wertpapiere mit längeren Laufzeiten. Geldmarktinstrumente besitzen aufgrund ihrer kurzen Laufzeit von maximal 397 Tagen tendenziell geringere Kursrisiken. Daneben können sich die Zinssätze verschiedener, auf die gleiche Währung lautender zinsbezogener Finanzinstrumente mit vergleichbarer Restlaufzeit unterschiedlich entwickeln.

Die Risiken der Anteile an anderen Investmentvermögen, die für den Fonds erworben werden (sogenannte „Zielfonds“), stehen in engem Zusammenhang mit den Risiken der in diesen Zielfonds enthaltenen Vermögensgegenstände bzw. der von diesen verfolgten Anlagestrategien. Da die Manager der einzelnen Zielfonds voneinander unabhängig handeln, kann es aber auch vorkommen, dass mehrere Zielfonds gleiche oder einander entgegengesetzte Anlagestrategien verfolgen. Hierdurch können bestehende Risiken kumulieren, und eventuelle Chancen können sich gegeneinander aufheben. Es ist der Gesellschaft im Regelfall nicht möglich, das Management der Zielfonds zu kontrollieren. Deren Anlageentscheidungen müssen nicht zwingend mit den Annahmen oder Erwartungen der Gesellschaft übereinstimmen. Der Gesellschaft wird die aktuelle Zusammensetzung der Zielfonds oftmals nicht zeitnah bekannt sein. Entspricht die Zusammensetzung nicht ihren Annahmen oder Erwartungen, so kann sie gegebenenfalls erst deutlich verzögert reagieren, indem sie Zielfondsanteile zurückgibt. Offene Investmentvermögen, an denen der Fonds Anteile erwirbt, könnten zudem zeitweise die Rücknahme der Anteile aussetzen. Dann ist die Gesellschaft daran gehindert, die Anteile an dem Zielfonds zu veräußern, indem sie diese gegen Auszahlung des Rücknahmepreises bei der Verwaltungsgesellschaft oder Verwahrstelle des Zielfonds zurückgibt.

Offene Investmentvermögen, an denen der Fonds Anteile erwirbt, könnten zudem zeitweise die Rücknahme der Anteile aussetzen. Dann ist die Gesellschaft daran gehindert, die Anteile an dem Zielfonds zu veräußern, indem sie diese gegen Auszahlung des Rücknahmepreises bei der Verwaltungsgesellschaft oder Verwahrstelle des Zielfonds zurückgibt.

Die Gesellschaft legt liquide Mittel des Fonds bei der Verwahrstelle oder anderen Banken für Rechnung des Fonds an. Für diese Bankguthaben ist teilweise ein Zinssatz vereinbart, der dem European Interbank Offered Rate (Euribor) abzüglich einer bestimmten Marge entspricht. Sinkt der Euribor unter die vereinbarte Marge, so führt dies zu negativen Zinsen auf dem entsprechenden Konto. Abhängig von der Entwicklung der Zinspolitik der Europäischen Zentralbank können sowohl kurz-, mittel- als auch langfristige Bankguthaben eine negative Verzinsung erzielen.

Die Vermögenswerte des Fonds können in einer anderen Währung als der Fondswährung angelegt sein. Der Fonds erhält die Erträge, Rückzahlungen und Erlöse aus solchen Anlagen in der anderen Währung. Fällt der Wert dieser Währung gegenüber der Fondswährung, so reduziert sich der Wert solcher Anlagen und somit auch der Wert des Fondsvermögens.

Erfolgt eine Konzentration der Anlage in bestimmte Vermögensgegenstände oder Märkte, dann ist der Fonds von der Entwicklung dieser Vermögensgegenstände oder Märkte besonders stark abhängig.

Durch den Ausfall eines Ausstellers (nachfolgend „Emittent“) oder eines Vertragspartners (nachfolgend „Kontrahent“), gegen den der Fonds Ansprüche hat, können für den Fonds Verluste entstehen. Das Emittentenrisiko beschreibt die Auswirkung der besonderen Entwicklungen des jeweiligen Emittenten, die neben den allgemeinen Tendenzen der Kapitalmärkte auf den Kurs eines Wertpapiers einwirken. Auch bei sorgfältiger Auswahl der Wertpapiere kann nicht ausgeschlossen werden, dass Verluste durch Vermögensverfall von Emittenten eintreten. Die Partei eines für Rechnung des Fonds geschlossenen Vertrags kann teilweise oder vollständig ausfallen (Kontrahentenrisiko). Dies gilt für alle Verträge, die für Rechnung des Fonds geschlossen werden.

Die Liquidität des Fonds kann durch verschiedene Ereignisse beeinträchtigt werden. Dies kann dazu führen, dass der Fonds seinen Zahlungsverpflichtungen vorübergehend oder dauerhaft nicht nachkommen kann bzw. dass die Gesellschaft die Rückgabeverlangen von Anlegern vorübergehend oder dauerhaft nicht erfüllen kann. Der Anleger kann gegebenenfalls die von ihm geplante Haltedauer nicht realisieren und ihm kann das investierte Kapital oder Teile hiervon für unbestimmte Zeit nicht zur Verfügung stehen. Durch die Verwirklichung der Liquiditätsrisiken könnte zudem der Wert des Fondsvermögens und damit der Anteilwert sinken, etwa wenn die Gesellschaft gezwungen ist, soweit gesetzlich zulässig, Vermögensgegenstände für den Fonds unter Verkehrswert zu veräußern. Ist die Gesellschaft nicht in der Lage, die Rückgabeverlangen der Anleger zu erfüllen, kann dies außerdem zur Aussetzung der Rücknahme und im Extremfall zur anschließenden Auflösung des Fonds führen. Obwohl für den Fonds nur Vermögensgegenstände erworben werden dürfen, die grundsätzlich jederzeit liquidiert werden können, kann nicht ausgeschlossen werden, dass diese zeitweise oder dauerhaft nur mit Verlust veräußert werden können. Durch Kauf- und Verkaufsaufträge von Anlegern fließt dem Fondsvermögen Liquidität zu bzw. aus dem Fondsvermögen Liquidität ab. Die Zu- und Abflüsse können nach Saldierung zu einem Nettozu- oder -abfluss der liquiden Mittel des Fonds führen. Dieser Nettozu- oder -abfluss kann den Fondsmanager veranlassen, Vermögensgegenstände zu kaufen oder zu verkaufen, wodurch Transaktionskosten entstehen. Dies gilt insbesondere, wenn durch die Zu- oder Abflüsse eine von der Gesellschaft für den Fonds vorgesehene Quote liquider Mittel über- bzw. unterschritten wird. Die hierdurch entstehenden Transaktionskosten werden dem Fonds belastet und können die Wertentwicklung des Fonds beeinträchtigen. Bei Zuflüssen kann sich eine erhöhte Fondsliquidität belastend auf die Wertentwicklung des Fonds auswirken, wenn die Gesellschaft die Mittel nicht oder nicht zeitnah zu angemessenen Bedingungen anlegen kann.

Operationelle Risiken können sich beispielsweise aus unzureichenden internen Prozessen sowie aus menschlichem oder Systemversagen bei der Gesellschaft oder externen Dritten ergeben können. Diese Risiken können die Wertentwicklung des Fonds beeinträchtigen und sich damit auch nachteilig auf den Anteilwert und auf das vom Anleger investierte Kapital auswirken. Der Fonds kann Opfer von Betrug oder anderen kriminellen Handlungen werden. Er kann Verluste durch Missverständnisse oder Fehler von Mitarbeitern der Gesellschaft oder externer Dritter erleiden oder durch äußere Ereignisse wie z.B. Naturkatastrophen geschädigt werden. Es besteht das Risiko, dass ein ausländischer Schuldner trotz Zahlungsfähigkeit aufgrund fehlender Transferfähigkeit der Währung, fehlender Transferbereitschaft seines Sitzlandes oder aus ähnlichen Gründen, Leistungen nicht fristgerecht, überhaupt nicht oder nur in einer anderen Währung erbringen kann. So können z.B. Zahlungen, auf die die Gesellschaft für Rechnung des Fonds Anspruch hat, ausbleiben, in einer Währung erfolgen, die aufgrund von Devisenbeschränkungen nicht (mehr) konvertierbar ist, oder in einer anderen Währung erfolgen. Zahlt der Schuldner in einer anderen Währung, so unterliegt diese Position dem Währungsrisiko. Für den Fonds dürfen Investitionen in Rechtsordnungen getätigt werden, in denen deutsches Recht keine Anwendung findet bzw. im Fall von Rechtsstreitigkeiten der Gerichtsstand außerhalb Deutschlands ist. Hieraus resultierende Rechte und Pflichten der Gesellschaft für Rechnung des Fonds können von denen in Deutschland zum Nachteil des Fonds bzw. des Anlegers abweichen. Politische oder rechtliche Entwicklungen einschließlich der Änderungen von rechtlichen Rahmenbedingungen in diesen Rechtsordnungen können von der Gesellschaft nicht oder zu spät erkannt werden oder zu Beschränkungen hinsichtlich erwerbbarer oder bereits erworbener Vermögensgegenstände führen. Diese Folgen können auch entstehen, wenn sich die rechtlichen Rahmenbedingungen für die Gesellschaft und/oder die Verwaltung des Fonds in Deutschland ändern. Mit der Verwahrung von Vermögensgegenständen insbesondere im Ausland ist ein Verlustrisiko verbunden, das aus Insolvenz oder Sorgfaltspflichtverletzungen des Verwahrers bzw. höherer Gewalt resultieren kann.

Der Fondsmanager trifft Anlageentscheidungen grundsätzlich unter Berücksichtigung von Nachhaltigkeitsrisiken. Nachhaltigkeitsrisiken können durch ökologische und soziale Einflüsse auf einen potenziellen Vermögengegenstand entstehen sowie aus der Unternehmensführung (Corporate Governance) des Emittenten eines Vermögensgegenstands. Sofern Nachhaltigkeitsrisiken eintreten, können sie einen wesentlichen Einfluss – bis hin zu einem Totalverlust – auf den Wert und/oder die Rendite der betroffenen Vermögensgegenstände haben. Solche Auswirkungen auf einen Vermögensgegenstand kann die Rendite des Fonds negativ beeinflussen.

easyfolio 70

Anlageziel und -strategie

Das Anlageziel des Fonds ist ein möglichst hohes langfristiges Kapitalwachstum. Den erhöhten Chancen steht hierbei je nach Marktlage ein erhöhtes Risiko gegenüber. Zur Umsetzung der Anlagestrategie ist beabsichtigt zu 100 % Exchange Traded Funds (ETFs) zu nutzen. Daher wird angestrebt, dass sich der easyfolio 70 aus einer planmäßigen Aktienzielfondsquote von 70 %, mindestens jedoch immer 60 % und einer Rentenzielfondsquote von 30 % zusammensetzt. Der Fonds beabsichtigt im Bereich Aktien über Zielfonds in die Regionen Europa, USA, Asien/Pacific inkl. Emerging Markets zu investieren. Im Bereich der Anleihen wird eine Investition über Zielfonds in globale Staatsanleihen, inkl. Emerging Markets Staatsanleihen und globale Unternehmensanleihen angestrebt. Mehr als 60 % seines Aktivvermögens legt der Fonds in Kapitalbeteiligungen i. S. d. § 2 Absatz 8 Investmentsteuergesetz an.

Der Fonds bildet weder einen Wertpapierindex ab, noch orientiert sich die Gesellschaft für den Fonds an einem festgelegten Vergleichsmaßstab. Das Fondsmanagement entscheidet nach eigenem Ermessen aktiv über die Auswahl der Vermögensgegenstände. Es zielt darauf ab, eine positive Wertentwicklung zu erzielen.

Es kann jedoch keine Garantie gegeben werden, dass die oben genannten Anlageziele erreicht werden.

Entwicklung im Geschäftsjahr

Das zurückliegende Geschäftsjahr war geprägt von neuen Allzeithochs der wichtigsten US-Börsenbarometer wie auch z.T. diesseits des Atlantiks, beispielsweise beim breitgefassten Stoxx 600 oder dem deutschen Aktienindex Dax. Die enorme Rallye wurde das ein oder andere Mal von Stagflations-Ängsten und Sorgen um nachhaltige Lieferkettenprobleme geprägt, denn nach dem Wachstumsspurt im Frühling und Sommer hat die Weltkonjunktur im Herbst an Schwung verloren. Im Schlussquartal zeichnet sich allerdings eine Stabilisierung des Makro-Umfeldes an. Gleichzeitig liegt der Fokus der Investoren insbesondere auf den Zentralbanken und deren Umgang mit den aufziehenden Inflations-Wolken. Auch die Gefahr einer erneuten wirtschaftlichen Eintrübung durch das Corona-Virus ist nach wie vor latent vorhanden. Unterm Strich konnte die easyfolio-Strategie von dem beschriebenen Marktumfeld profitieren.

Die Geldpolitik im Berichtszeitraum war größtenteils expansiv und das aktuelle Zinsumfeld fördert weiterhin die Aktienmärkte. Die Fed hat ihre behutsame geldpolitische Drosselung beschlossen. Als Funktion von niedrigeren Diskontierungsraten sind Aktien auf DCF-Basis attraktiv bewertet. Dazu haben starke Berichtssaisons die Aktienmärkte gestützt.

Auf der Rentenseite war das zurückliegende Geschäftsjahr teilweise erneut geprägt von fallenden Renditen für Staatsanleihen bester Bonität. Zum Ende des Berichtszeitraumes konnte jedoch bereits ein Anstieg der Renditen verzeichnet werden. Das für die internationalen Renten- und Devisenmärkte gravierendste Ereignis war jedoch die Corona-Krise. In ihrem Zuge kam es zunächst zu einem marginalen Anstieg der Risikoaufschläge (Credit Spreads), wobei sich die Ausweitung der Spreads gegen Ende des Berichtszeitraumes leicht verstärkte.

(indexiert 29.01.2021 = 100)

Die Wertentwicklung des Fonds im Geschäftsjahr beträgt +5,12 % (gemäß BVI-Methode exkl. Verkaufsprovisionen).

Die Wertentwicklung ist die prozentuale Veränderung zwischen dem angelegten Vermögen am Anfang des Anlagezeitraums und seinem Wert am Ende des Anlagezeitraums und beruht auf der Annahme, dass etwaige Ausschüttungen wieder angelegt wurden. Historische Wertentwicklungen lassen keine Rückschlüsse auf eine ähnliche Entwicklung in der Zukunft zu.

Die konkreten Investitionsentscheidungen basieren auf einem Modell-Ansatz. Bei größeren Modell-Abweichungen werden Käufe und Verkäufe getätigt. Quartalsweise wird ein Rebalancing der Assetklassen Aktien und Renten durchgeführt. Bei der regionalen Allokation richten wir uns nach dem MSCI World GDP Weighted Index, von dieser Allokation kann abgewichen werden (beispielsweise wie im Falle des Gold-Minen-ETFs der zu Lasten der Emerging-Market-ETFs geht).

In der Berichtsperiode gab es keine wesentlichen Änderungen der Portfolio-Struktur.

Insbesondere die überaus erfreuliche Aktienmarktperformance in den USA, dicht gefolgt von Europa, trug 2021 wesentlich zur positiven Performance des Fonds bei. Positive Performancebeiträge kamen zudem von chinesischen Staatsanleihen sowie aus dem Rohstoffbereich. Gegenwind von der Aktienseite kam aus China sowie von den Rentenmärkten der entwickelten Volkswirtschaften.

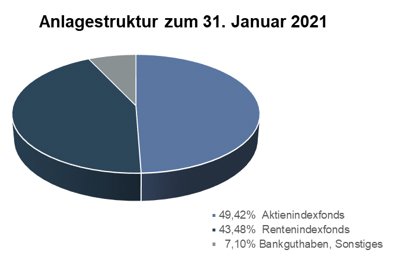

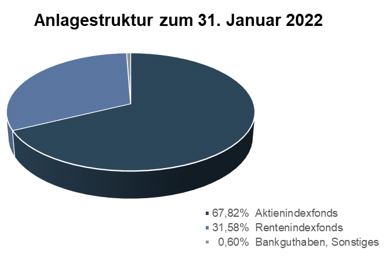

Zum Ende der vorherigen Berichtsperiode bestand folgende Anlagestruktur:

Zum 31. Januar 2022 ergibt sich folgende Aufteilung des Portfolios:

Die 5 größten Portfoliopositionen zum Berichtsstichtag:

(in % des Nettofondsvermögens)

| UBS(L)FS-MSCI Europe UCITS ETF Inhaber-Anteile (EUR) A-dis oN | 17,09 % |

| UBS(Irl)ETF – S&P 500 U.ETF Reg. Shares A Dis. USD o.N. | 10,64 % |

| Lyxor MSCI Emerg.Mkts U.ETF Inh.-An. I o.N. | 8,69 % |

| UBS(L)FS-MSCI EM UCITS ETF Inhaber-Anteile (USD) A-dis oN | 8,60 % |

| iShsIII-Core EO Govt Bd U.ETF Registered Shares o.N. | 7,85 % |

Im Geschäftsjahr wurde ein Veräußerungsergebnis in Höhe von insgesamt EUR 1.547.830,15 realisiert. Dieses ergibt sich aus realisierten Veräußerungsgewinnen in Höhe von EUR 1.636.251,18 sowie aus realisierten Veräußerungsverlusten in Höhe von EUR 88.421,03. Das Veräußerungsergebnis ist im Wesentlichen auf die Veräußerungen von Investmentanteilen zurückzuführen.

Die Vermögenswerte des Fonds werden bei Hauck Aufhäuser Lampe Privatbank AG verwahrt. Hierbei handelt es sich um ein verbundenes Unternehmen.

Risikohinweise zum Ukraine-Konflikt

Die Auswirkungen der Ukraine-Krise für den Fonds sind derzeit nicht abschließend zu beurteilen. Auch wenn keine direkten Wertpapierbestände in der Ukraine oder Russland vorhanden sind, besteht die Gefahr, dass indirekte Risiken aus den verhängten Sanktionen, entstehender Marktvolatilität oder steigenden Energiepreisen Einfluss auf die Entwicklung des Fonds oder von Geschäftspartnern nehmen.

Angaben zu wesentlichen Ereignissen im Berichtszeitraum

Mit Wirkung zum 1. März 2021 erfolgte eine Anpassung der Besonderen Anlagebedingungen.

Mit Wirkung zum 2. November 2021 erfolgte eine Anpassung der Allgemeinen Anlagebedingungen.

Mit Wirkung zum 1. März 2021 wurde das Portfoliomanagement des Fonds von H&A Global Investment Management GmbH, Frankfurt am Main übernommen. Hierbei handelt es sich um ein verbundenes Unternehmen.

Hauptanlagerisiken

Das Sondervermögen war im Geschäftsjahr den folgenden wesentlichen Risiken ausgesetzt.

Die Vermögensgegenstände, in die die Gesellschaft für Rechnung des Fonds investiert, unterliegen Risiken. So können Wertverluste auftreten, indem der Marktwert der Vermögensgegenstände gegenüber dem Einstandspreis fällt oder Kassa- und Terminpreise sich unterschiedlich entwickeln.

Die Kurs- oder Marktwertentwicklung von Finanzprodukten hängt insbesondere von der Entwicklung der Kapitalmärkte ab, die wiederum von der allgemeinen Lage der Weltwirtschaft sowie den wirtschaftlichen und politischen Rahmenbedingungen in den jeweiligen Ländern beeinflusst wird. Auf die allgemeine Kursentwicklung insbesondere an einer Börse können auch irrationale Faktoren wie Stimmungen, Meinungen und Gerüchte einwirken. Schwankungen der Kurs- und Marktwerte können auch auf Veränderungen der Zinssätze, Wechselkurse oder der Bonität eines Emittenten zurückzuführen sein.

Aktien unterliegen erfahrungsgemäß starken Kursschwankungen und somit auch dem Risiko von Kursrückgängen. Diese Kursschwankungen werden insbesondere durch die Entwicklung der Gewinne des emittierenden Unternehmens sowie die Entwicklungen der Branche und der gesamtwirtschaftlichen Entwicklung beeinflusst. Das Vertrauen der Marktteilnehmer in das jeweilige Unternehmen kann die Kursentwicklung ebenfalls beeinflussen. Dies gilt insbesondere bei Unternehmen, deren Aktien erst über einen kürzeren Zeitraum an der Börse oder einem anderen organisierten Markt zugelassen sind; bei diesen können bereits geringe Veränderungen von Prognosen zu starken Kursbewegungen führen. Ist bei einer Aktie der Anteil der frei handelbaren, im Besitz vieler Aktionäre befindlichen Aktien (sogenannter Streubesitz) niedrig, so können bereits kleinere Kauf- und Verkaufsaufträge eine starke Auswirkung auf den Marktpreis haben und damit zu höheren Kursschwankungen führen.

Mit der Investition in festverzinsliche Wertpapiere ist die Möglichkeit verbunden, dass sich das Marktzinsniveau ändert, das im Zeitpunkt der Begebung eines Wertpapiers besteht. Steigen die Marktzinsen gegenüber den Zinsen zum Zeitpunkt der Emission, so fallen i.d.R. die Kurse der festverzinslichen Wertpapiere. Fällt dagegen der Marktzins, so steigt der Kurs festverzinslicher Wertpapiere. Diese Kursentwicklung führt dazu, dass die aktuelle Rendite des festverzinslichen Wertpapiers in etwa dem aktuellen Marktzins entspricht. Diese Kursschwankungen fallen jedoch je nach (Rest-)Laufzeit der festverzinslichen Wertpapiere unterschiedlich stark aus. Festverzinsliche Wertpapiere mit kürzeren Laufzeiten haben geringere Kursrisiken als festverzinsliche Wertpapiere mit längeren Laufzeiten. Festverzinsliche Wertpapiere mit kürzeren Laufzeiten haben demgegenüber in der Regel geringere Renditen als festverzinsliche Wertpapiere mit längeren Laufzeiten. Geldmarktinstrumente besitzen aufgrund ihrer kurzen Laufzeit von maximal 397 Tagen tendenziell geringere Kursrisiken. Daneben können sich die Zinssätze verschiedener, auf die gleiche Währung lautender zinsbezogener Finanzinstrumente mit vergleichbarer Restlaufzeit unterschiedlich entwickeln.

Die Risiken der Anteile an anderen Investmentvermögen, die für den Fonds erworben werden (sogenannte „Zielfonds“), stehen in engem Zusammenhang mit den Risiken der in diesen Zielfonds enthaltenen Vermögensgegenstände bzw. der von diesen verfolgten Anlagestrategien. Da die Manager der einzelnen Zielfonds voneinander unabhängig handeln, kann es aber auch vorkommen, dass mehrere Zielfonds gleiche oder einander entgegengesetzte Anlagestrategien verfolgen. Hierdurch können bestehende Risiken kumulieren, und eventuelle Chancen können sich gegeneinander aufheben. Es ist der Gesellschaft im Regelfall nicht möglich, das Management der Zielfonds zu kontrollieren. Deren Anlageentscheidungen müssen nicht zwingend mit den Annahmen oder Erwartungen der Gesellschaft übereinstimmen. Der Gesellschaft wird die aktuelle Zusammensetzung der Zielfonds oftmals nicht zeitnah bekannt sein. Entspricht die Zusammensetzung nicht ihren Annahmen oder Erwartungen, so kann sie gegebenenfalls erst deutlich verzögert reagieren, indem sie Zielfondsanteile zurückgibt. Offene Investmentvermögen, an denen der Fonds Anteile erwirbt, könnten zudem zeitweise die Rücknahme der Anteile aussetzen. Dann ist die Gesellschaft daran gehindert, die Anteile an dem Zielfonds zu veräußern, indem sie diese gegen Auszahlung des Rücknahmepreises bei der Verwaltungsgesellschaft oder Verwahrstelle des Zielfonds zurückgibt.

Offene Investmentvermögen, an denen der Fonds Anteile erwirbt, könnten zudem zeitweise die Rücknahme der Anteile aussetzen. Dann ist die Gesellschaft daran gehindert, die Anteile an dem Zielfonds zu veräußern, indem sie diese gegen Auszahlung des Rücknahmepreises bei der Verwaltungsgesellschaft oder Verwahrstelle des Zielfonds zurückgibt.

Die Gesellschaft legt liquide Mittel des Fonds bei der Verwahrstelle oder anderen Banken für Rechnung des Fonds an. Für diese Bankguthaben ist teilweise ein Zinssatz vereinbart, der dem European Interbank Offered Rate (Euribor) abzüglich einer bestimmten Marge entspricht. Sinkt der Euribor unter die vereinbarte Marge, so führt dies zu negativen Zinsen auf dem entsprechenden Konto. Abhängig von der Entwicklung der Zinspolitik der Europäischen Zentralbank können sowohl kurz-, mittel- als auch langfristige Bankguthaben eine negative Verzinsung erzielen.

Die Vermögenswerte des Fonds können in einer anderen Währung als der Fondswährung angelegt sein. Der Fonds erhält die Erträge, Rückzahlungen und Erlöse aus solchen Anlagen in der anderen Währung. Fällt der Wert dieser Währung gegenüber der Fondswährung, so reduziert sich der Wert solcher Anlagen und somit auch der Wert des Fondsvermögens.

Erfolgt eine Konzentration der Anlage in bestimmte Vermögensgegenstände oder Märkte, dann ist der Fonds von der Entwicklung dieser Vermögensgegenstände oder Märkte besonders stark abhängig.

Durch den Ausfall eines Ausstellers (nachfolgend „Emittent“) oder eines Vertragspartners (nachfolgend „Kontrahent“), gegen den der Fonds Ansprüche hat, können für den Fonds Verluste entstehen. Das Emittentenrisiko beschreibt die Auswirkung der besonderen Entwicklungen des jeweiligen Emittenten, die neben den allgemeinen Tendenzen der Kapitalmärkte auf den Kurs eines Wertpapiers einwirken. Auch bei sorgfältiger Auswahl der Wertpapiere kann nicht ausgeschlossen werden, dass Verluste durch Vermögensverfall von Emittenten eintreten. Die Partei eines für Rechnung des Fonds geschlossenen Vertrags kann teilweise oder vollständig ausfallen (Kontrahentenrisiko). Dies gilt für alle Verträge, die für Rechnung des Fonds geschlossen werden.

Die Liquidität des Fonds kann durch verschiedene Ereignisse beeinträchtigt werden. Dies kann dazu führen, dass der Fonds seinen Zahlungsverpflichtungen vorübergehend oder dauerhaft nicht nachkommen kann bzw. dass die Gesellschaft die Rückgabeverlangen von Anlegern vorübergehend oder dauerhaft nicht erfüllen kann. Der Anleger kann gegebenenfalls die von ihm geplante Haltedauer nicht realisieren und ihm kann das investierte Kapital oder Teile hiervon für unbestimmte Zeit nicht zur Verfügung stehen. Durch die Verwirklichung der Liquiditätsrisiken könnte zudem der Wert des Fondsvermögens und damit der Anteilwert sinken, etwa wenn die Gesellschaft gezwungen ist, soweit gesetzlich zulässig, Vermögensgegenstände für den Fonds unter Verkehrswert zu veräußern. Ist die Gesellschaft nicht in der Lage, die Rückgabeverlangen der Anleger zu erfüllen, kann dies außerdem zur Aussetzung der Rücknahme und im Extremfall zur anschließenden Auflösung des Fonds führen. Obwohl für den Fonds nur Vermögensgegenstände erworben werden dürfen, die grundsätzlich jederzeit liquidiert werden können, kann nicht ausgeschlossen werden, dass diese zeitweise oder dauerhaft nur mit Verlust veräußert werden können. Durch Kauf- und Verkaufsaufträge von Anlegern fließt dem Fondsvermögen Liquidität zu bzw. aus dem Fondsvermögen Liquidität ab. Die Zu- und Abflüsse können nach Saldierung zu einem Nettozu- oder -abfluss der liquiden Mittel des Fonds führen. Dieser Nettozu- oder -abfluss kann den Fondsmanager veranlassen, Vermögensgegenstände zu kaufen oder zu verkaufen, wodurch Transaktionskosten entstehen. Dies gilt insbesondere, wenn durch die Zu- oder Abflüsse eine von der Gesellschaft für den Fonds vorgesehene Quote liquider Mittel über- bzw. unterschritten wird. Die hierdurch entstehenden Transaktionskosten werden dem Fonds belastet und können die Wertentwicklung des Fonds beeinträchtigen. Bei Zuflüssen kann sich eine erhöhte Fondsliquidität belastend auf die Wertentwicklung des Fonds auswirken, wenn die Gesellschaft die Mittel nicht oder nicht zeitnah zu angemessenen Bedingungen anlegen kann.

Operationelle Risiken können sich beispielsweise aus unzureichenden internen Prozessen sowie aus menschlichem oder Systemversagen bei der Gesellschaft oder externen Dritten ergeben können. Diese Risiken können die Wertentwicklung des Fonds beeinträchtigen und sich damit auch nachteilig auf den Anteilwert und auf das vom Anleger investierte Kapital auswirken. Der Fonds kann Opfer von Betrug oder anderen kriminellen Handlungen werden. Er kann Verluste durch Missverständnisse oder Fehler von Mitarbeitern der Gesellschaft oder externer Dritter erleiden oder durch äußere Ereignisse wie z.B. Naturkatastrophen geschädigt werden. Es besteht das Risiko, dass ein ausländischer Schuldner trotz Zahlungsfähigkeit aufgrund fehlender Transferfähigkeit der Währung, fehlender Transferbereitschaft seines Sitzlandes oder aus ähnlichen Gründen, Leistungen nicht fristgerecht, überhaupt nicht oder nur in einer anderen Währung erbringen kann. So können z.B. Zahlungen, auf die die Gesellschaft für Rechnung des Fonds Anspruch hat, ausbleiben, in einer Währung erfolgen, die aufgrund von Devisenbeschränkungen nicht (mehr) konvertierbar ist, oder in einer anderen Währung erfolgen. Zahlt der Schuldner in einer anderen Währung, so unterliegt diese Position dem Währungsrisiko. Für den Fonds dürfen Investitionen in Rechtsordnungen getätigt werden, in denen deutsches Recht keine Anwendung findet bzw. im Fall von Rechtsstreitigkeiten der Gerichtsstand außerhalb Deutschlands ist. Hieraus resultierende Rechte und Pflichten der Gesellschaft für Rechnung des Fonds können von denen in Deutschland zum Nachteil des Fonds bzw. des Anlegers abweichen. Politische oder rechtliche Entwicklungen einschließlich der Änderungen von rechtlichen Rahmenbedingungen in diesen Rechtsordnungen können von der Gesellschaft nicht oder zu spät erkannt werden oder zu Beschränkungen hinsichtlich erwerbbarer oder bereits erworbener Vermögensgegenstände führen. Diese Folgen können auch entstehen, wenn sich die rechtlichen Rahmenbedingungen für die Gesellschaft und/oder die Verwaltung des Fonds in Deutschland ändern. Mit der Verwahrung von Vermögensgegenständen insbesondere im Ausland ist ein Verlustrisiko verbunden, das aus Insolvenz oder Sorgfaltspflichtverletzungen des Verwahrers bzw. höherer Gewalt resultieren kann.

Der Fondsmanager trifft Anlageentscheidungen grundsätzlich unter Berücksichtigung von Nachhaltigkeitsrisiken. Nachhaltigkeitsrisiken können durch ökologische und soziale Einflüsse auf einen potenziellen Vermögengegenstand entstehen sowie aus der Unternehmensführung (Corporate Governance) des Emittenten eines Vermögensgegenstands. Sofern Nachhaltigkeitsrisiken eintreten, können sie einen wesentlichen Einfluss – bis hin zu einem Totalverlust – auf den Wert und/oder die Rendite der betroffenen Vermögensgegenstände haben. Solche Auswirkungen auf einen Vermögensgegenstand kann die Rendite des Fonds negativ beeinflussen.

Vermögensübersicht zum 31.01.2022

easyfolio 30

| in EUR | in % | |

| I. Vermögensgegenstände | 10.716.801,78 | 100,12 |

| 1. Investmentanteile | 10.634.395,36 | 99,35 |

| 2. Bankguthaben | 52.078,93 | 0,49 |

| 3. Sonstige Vermögensgegenstände | 30.327,49 | 0,28 |

| II. Verbindlichkeiten | -13.203,41 | -0,12 |

| III. Fondsvermögen | 10.703.598,37 | 100,00* |

* Bei der Ermittlung der Prozentwerte können geringfügige Rundungsdifferenzen entstanden sein.

Vermögensaufstellung zum 31.01.2022

easyfolio 30

| Gattungsbezeichnung ISIN |

Stück/ Anteile/ Whg. |

Bestand zum 31.01.2022 |

Käufe/ Zugänge |

Verkäufe/ Abgänge |

Whg. | Kurs | Kurswert in EUR |

% des Fonds- vermögens |

| im Berichtszeitraum | ||||||||

| Investmentanteile | 10.634.395,36 | 99,35 | ||||||

| Gruppenfremde Investmentanteile | ||||||||

| Irland | ||||||||

| iShs EO H.Yield Corp Bd U.ETF Registered Shares EUR Acc o.N. IE00BF3N7094 |

Anteile | 100.960,00 | 54.530,00 | -34.630,00 | EUR | 5,43 | 548.414,72 | 5,12 |

| iShs VII-MSCI EM Canada U.ETF Reg. Shares USD (Acc) o.N. IE00B52SF786 |

Anteile | 400,00 | 400,00 | 0,00 | EUR | 158,52 | 63.408,00 | 0,59 |

| iShsII-J.P.M.$ EM Bond U.ETF Registered Shares USD (Acc) oN IE00BYXYYK40 |

Anteile | 153.520,00 | 63.900,00 | -28.080,00 | EUR | 5,15 | 791.165,32 | 7,39 |

| iShsIII-Core EO Govt Bd U.ETF Registered Shares o.N. IE00B4WXJJ64 |

Anteile | 14.752,00 | 8.300,00 | -3.440,00 | EUR | 129,43 | 1.909.277,60 | 17,84 |

| iShsIII-Core MSCI Jp.IMI U.ETF Registered Shs USD (Acc) o.N. IE00B4L5YX21 |

Anteile | 5.200,00 | 5.330,00 | -3.950,00 | EUR | 42,73 | 222.180,40 | 2,08 |

| iShsIV-iShares China C.B.U.ETF Reg. Shs Hgd EUR Acc. oN IE00BKT6VQ12 |

Anteile | 147.120,00 | 147.120,00 | 0,00 | EUR | 5,14 | 755.696,59 | 7,06 |

| iShsVI-Gl.CorpBd EO H.U.ETF D Registered Shares o.N. IE00B9M6SJ31 |

Anteile | 12.630,00 | 3.880,00 | -5.770,00 | EUR | 101,50 | 1.281.881,85 | 11,98 |

| SPDR Bl.SASB US HY.Co.ESG UETF Registered Shares o.N. IE00B99FL386 |

Anteile | 19.395,00 | 19.395,00 | 0,00 | EUR | 40,08 | 777.351,60 | 7,26 |

| UBS(I)ETF-Sol.Gl.Pu.G.Min.U.E. Reg. Shares A Dis. USD o.N. IE00B7KMNP07 |

Anteile | 12.430,00 | 12.430,00 | 0,00 | EUR | 12,60 | 156.642,86 | 1,46 |

| UBS(Irl)ETF – S&P 500 U.ETF Reg. Shares A Dis. USD o.N. IE00B7K93397 |

Anteile | 7.320,00 | 4.630,00 | -4.350,00 | EUR | 63,30 | 463.385,28 | 4,33 |

| VanEck Gl.Mining UC.ETF Registered Shares A o.N. IE00BDFBTQ78 |

Anteile | 9.110,00 | 11.650,00 | -2.540,00 | EUR | 26,80 | 244.102,45 | 2,28 |

| Luxemburg | ||||||||

| Lyxor MSCI Emerg.Mkts U.ETF Inh.-An. I o.N. LU0635178014 |

Anteile | 8.640,00 | 11.000,00 | -2.360,00 | EUR | 47,04 | 406.382,40 | 3,80 |

| M.U.L.-Lyxor Nasdaq-100 UC.ETF Nam.-Ant. Acc. oN LU1829221024 |

Anteile | 4.340,00 | 5.520,00 | -1.180,00 | EUR | 50,57 | 219.473,80 | 2,05 |

| UBS(L)FS-JPM Gl.Gov.ESG Liq.Bd Act. Nom. A USD Acc. oN LU1974693662 |

Anteile | 162.630,00 | 203.170,00 | -40.540,00 | EUR | 9,61 | 1.563.524,82 | 14,61 |

| UBS(L)FS-MSCI EM UCITS ETF Inhaber-Anteile (USD) A-dis oN LU0480132876 |

Anteile | 3.863,00 | 6.213,00 | -2.350,00 | EUR | 104,09 | 402.099,67 | 3,76 |

| UBS(L)FS-MSCI Europe UCITS ETF Inhaber-Anteile (EUR) A-dis oN LU0446734104 |

Anteile | 9.818,00 | 5.210,00 | -4.360,00 | EUR | 75,80 | 744.204,40 | 6,95 |

| UBS(L)FS-MSCI Pacific ex Japan Inhaber-Anteile (USD) A-dis oN LU0446734526 |

Anteile | 2.220,00 | 2.220,00 | 0,00 | EUR | 38,38 | 85.203,60 | 0,80 |

| Summe Wertpapiervermögen | 10.634.395,36 | 99,35 | ||||||

| Bankguthaben | 52.078,93 | 0,49 | ||||||

| EUR – Guthaben | ||||||||

| EUR bei Hauck Aufhäuser Lampe Privatbank AG | 52.078,93 | EUR | 52.078,93 | 0,49 | ||||

| Sonstige Vermögensgegenstände | 30.327,49 | 0,28 | ||||||

| Ansprüche aus Ausschüttungen | 6.565,91 | EUR | 6.565,91 | 0,06 | ||||

| Sonstige Forderungen | 23.761,58 | EUR | 23.761,58 | 0,22 | ||||

| Verbindlichkeiten | -13.203,41 | -0,12 | ||||||

| aus | ||||||||

| Fondsmanagementvergütung | -2.242,53 | EUR | -2.242,53 | -0,02 | ||||

| Prüfungskosten | -6.445,85 | EUR | -6.445,85 | -0,06 | ||||

| Vertriebsstellenvergütung | -3.270,33 | EUR | -3.270,33 | -0,03 | ||||

| Verwahrstellenvergütung | -576,31 | EUR | -576,31 | -0,01 | ||||

| Verwaltungsvergütung | -654,05 | EUR | -654,05 | -0,01 | ||||

| Zinsverbindlichkeiten aus Bankguthaben | -14,34 | EUR | -14,34 | 0,00 | ||||

| Fondsvermögen | 10.703.598,37 | 100,00** | ||||||

| Anteilwert | EUR | 129,01 | ||||||

| Umlaufende Anteile | STK | 82.968,739 | ||||||

** Bei der Ermittlung der Prozentwerte können geringfügige Rundungsdifferenzen entstanden sein.

Während des Berichtszeitraumes abgeschlossene Geschäfte des easyfolio 30, soweit sie nicht mehr in der Vermögensaufstellung erscheinen

– Käufe und Verkäufe von Wertpapieren, Investmentanteilen und Schuldscheindarlehen:

| Gattungsbezeichnung | ISIN | Währung | Käufe/ Zugänge im Berichtszeitraum |

Verkäufe/ Abgänge im Berichtszeitraum |

| Investmentanteile | ||||

| iShs Core MSCI EM IMI U.ETF Registered Shares o.N. | IE00BKM4GZ66 | EUR | 4.480,00 | -19.850,00 |

| iShs Core MSCI EM IMI U.ETF Registered Shares o.N. | IE00BKM4GZ66 | USD | 0,00 | -1.230,00 |

| iShs VII-Core S&P 500 U.ETF Reg. Shares USD (Acc) o.N. | IE00B5BMR087 | EUR | 1.136,00 | -1.136,00 |

| iShs VII-Core S&P 500 U.ETF Reg. Shares USD (Acc) o.N. | IE00B5BMR087 | USD | 0,00 | -1.136,00 |

| iShs VII-MSCI EM Canada U.ETF Reg. Shares USD (Acc) o.N. | IE00B52SF786 | USD | 0,00 | -400,00 |

| iShsIII-Core MSCI Jp.IMI U.ETF Registered Shs USD (Acc) o.N. | IE00B4L5YX21 | USD | 0,00 | -130,00 |

| iShsIII-Gl.Govt Bond UCITS ETF Registered Shares o.N. | IE00B3F81K65 | EUR | 14.070,00 | -14.070,00 |

| iShsIII-Gl.Govt Bond UCITS ETF Registered Shares o.N. | IE00B3F81K65 | USD | 0,00 | -13.880,00 |

| iShsII-J.P.M.$ EM Bond U.ETF Registered Shares USD (Acc) oN | IE00BYXYYK40 | USD | 0,00 | -11.170,00 |

| iShsV-Gold Producers.UCITS ETF Registered Shares USD (Acc) oN | IE00B6R52036 | EUR | 8.390,00 | -8.390,00 |

| iShsV-Gold Producers.UCITS ETF Registered Shares USD (Acc) oN | IE00B6R52036 | USD | 0,00 | -8.390,00 |

| SPDR Bl.1-3Y.Eu.Go.Bd U.ETF Registered Shares o.N. | IE00B6YX5F63 | EUR | 1.750,00 | -10.310,00 |

| SPDR Bl.SASB US HY.Co.ESG UETF Registered Shares o.N. | IE00B99FL386 | USD | 0,00 | -12.595,00 |

| UBS(Irl)ETF – S&P 500 U.ETF Reg. Shares A Dis. USD o.N. | IE00B7K93397 | USD | 0,00 | -20,00 |

| UBS(L)FS-MSCI EM UCITS ETF Inhaber-Anteile (USD) A-dis oN | LU0480132876 | USD | 0,00 | -4.673,00 |

| UBS(L)FS-MSCI Pacific ex Japan Inhaber-Anteile (USD) A-dis oN | LU0446734526 | USD | 0,00 | -1.750,00 |

Ertrags- und Aufwandsrechnung (inkl. Ertragsausgleich)

easyfolio 30

Die Ertrags- und Aufwandsrechnung für die Zeit vom 1. Februar 2021 bis zum 31. Januar 2022 gliedert sich wie folgt:

| Summe in EUR |

|

| I. Erträge | |

| 1. Erträge aus Investmentanteilen | 113.551,14 |

| Summe der Erträge | 113.551,14 |

| II. Aufwendungen | |

| 1. Zinsen aus Kreditaufnahmen | -31,49 |

| 2. Verwaltungsvergütung | -33.275,26 |

| 3. Verwahrstellenvergütung | -6.620,45 |

| 4. Prüfungs- und Veröffentlichungskosten | -7.453,81 |

| 5. Sonstige Aufwendungen | -41.341,09 |

| Summe der Aufwendungen | -88.722,10 |

| III. Ordentlicher Nettoertrag | 24.829,04 |

| IV. Veräußerungsgeschäfte | |

| 1. Realisierte Gewinne | 635.970,04 |

| 2. Realisierte Verluste | -68.633,61 |

| Ergebnis aus Veräußerungsgeschäften | 567.336,43 |

| V. Realisiertes Ergebnis des Geschäftsjahres | 592.165,47 |

| 1. Nettoveränderung der nicht realisierten Gewinne | -461.093,57 |

| 2. Nettoveränderung der nicht realisierten Verluste | 60.498,88 |

| VI. Nicht realisiertes Ergebnis des Geschäftsjahres | -400.594,69 |

| VII. Ergebnis des Geschäftsjahres | 191.570,78 |

Entwicklung des Sondervermögens

easyfolio 30

für die Zeit vom 1. Februar 2021 bis zum 31. Januar 2022

| in EUR | ||

| I. Wert des Sondervermögens am Beginn des Geschäftsjahres | 9.180.713,69 | |

| 1. Mittelzufluss/ -abfluss (netto) | 1.393.388,99 | |

| a) Mittelzuflüsse aus Anteilschein-Verkäufen | 2.427.319,33 | |

| b) Mittelabflüsse aus Anteilschein-Rücknahmen | -1.033.930,34 | |

| 2. Ertragsausgleich/ Aufwandsausgleich | -62.075,09 | |

| 3. Ergebnis des Geschäftsjahres | 191.570,78 | |

| davon Nettoveränderungen der nicht realisierten Gewinne | -461.093,57 | |

| davon Nettoveränderungen der nicht realisierten Verluste | 60.498,88 | |

| II. Wert des Sondervermögens am Ende des Geschäftsjahres | 10.703.598,37 |

Vergleichende Übersicht über die letzten drei Geschäftsjahre*

easyfolio 30

zum 31.01.2022

| Fondsvermögen in EUR | 10.703.598,37 |

| Anzahl der umlaufenden Anteile | 82.968,739 |

| Anteilwert in EUR | 129,01 |

zum 31.01.2021

| Fondsvermögen in EUR | 9.180.713,69 |

| Anzahl der umlaufenden Anteile | 72.304,045 |

| Anteilwert in EUR | 126,97 |

zum 31.01.2020 (Rumpfgeschäftsjahr 01.08.2019 – 31.01.2020)

| Fondsvermögen in EUR | 8.804.420,69 |

| Anzahl der umlaufenden Anteile | 70.685,574 |

| Anteilwert in EUR | 124,56 |

zum 31.07.2019 (Rumpfgeschäftsjahr 01.02.2019 – 31.07.2019)

| Fondsvermögen in EUR | 8.265.585,95 |

| Anzahl der umlaufenden Anteile | 68.229,000 |

| Anteilwert in EUR | 121,14 |

* Historische Wertentwicklungen lassen keine Rückschlüsse auf eine ähnliche Entwicklung in der Zukunft zu.

Verwendungsrechnung für das Sondervermögen

easyfolio 30

Berechnung der Wiederanlage insgesamt und je Anteil

| insgesamt | je Anteil | ||

| I. Für die Wiederanlage verfügbar | |||

| 1. Realisiertes Ergebnis des Geschäftsjahres | EUR | 592.165,47 | 7,14 |

| 2. Zuführung aus dem Sondervermögen | EUR | 0,00 | 0,00 |

| 3. Zur Verfügung gestellter Steuerabzugsbetrag | EUR | 0,00 | 0,00 |

| II. Wiederanlage | EUR | 592.165,47 | 7,14 |

Anzahl der umlaufenden Anteile: 82.968,739

Anhang

Risikomanagementverfahren

easyfolio 30

Die Verwaltungsgesellschaft verwendet ein Risikomanagementverfahren, das die Überwachung der Risiken der einzelnen Portfoliopositionen und deren Anteil am Gesamtrisikoprofil des Portfolios des verwalteten Fonds zu jeder Zeit erlaubt. Im Einklang mit dem Gesetz vom 17. Dezember 2010 und den anwendbaren regulatorischen Anforderungen der Commission de Surveillance du Secteur Financier (‚CSSF‘) berichtet die Verwaltungsgesellschaft regelmäßig über das von ihr verwendete Risikomanagement-Verfahren an die CSSF.

Die Auslastung der Obergrenze für das Marktrisikopotenzial wurde für das Sondervermögen gemäß der DerivateV nach dem qualifizierten Ansatz anhand eines Vergleichsvermögens ermittelt (relativer Value-at-Risk gem. § 8 DerivateV).

Als Vergleichsvermögen dient der folgende Index: 30 % MSCI AC WORLD, 70 % ICE BofAML Global Broad Market Index

Die maximal zulässige Limitauslastung, gemessen durch den Quotienten von Value-at-Risk des Portfolios und Value-at-Risk des Vergleichsvermögens, liegt bei 200 %. Die Value-at-Risk Auslastung betrug in der vergangenen Berichtsperiode:

| Minimum | 68,4 % |

| Maximum | 140,4 % |

| Durchschnitt | 89,4 % |

Zur Berechnung des Value-at-Risk wurde ein historischer Value-at-Risk-Ansatz benutzt. Der Value-at-Risk bezieht sich auf eine Haltedauer von 20 Tagen, ein Konfidenzniveau von 99 % sowie einen Beobachtungszeitraum von einem Jahr.

In der vergangenen Berichtsperiode wurde eine Hebelwirkung von durchschnittlich 100,00 % gemessen. Die Berechnung beruht auf dem in der European Securities and Markets Authority (ESMA) – Leitlinie 10-788 definierten Sum-of-Notionals Approach.

In der vergangenen Berichtsperiode waren keine Derivate im Bestand des Fonds.

Derivate-Exposure: EUR 0,00

| Bestand der Wertpapiere am Fondsvermögen | 99,35 % |

| Bestand der Derivate am Fondsvermögen | 0,00 % |

Hinweis zu Techniken für eine effiziente Portfolioverwaltung:

Im Berichtszeitraum wurden keine Techniken für eine effiziente Portfolioverwaltung eingesetzt.

Sonstige Angaben

easyfolio 30

| Fondsvermögen in EUR | 10.703.598,37 |

| Anzahl der umlaufenden Anteile | 82.968,739 |

| Anteilwert in EUR | 129,01 |

Erläuterungen zu Bewertungsverfahren

zum 31. Januar 2022

Die Bewertung von Vermögensgegenständen des Sondervermögens sowie die Berechnung des Nettoinventarwerts je Anteil erfolgt gemäß den Vorgaben von KAGB und KARBV.

Zur Errechnung des Ausgabepreises und des Rücknahmepreises für die Anteile des Fonds ermittelt die Verwaltungsgesellschaft unter Kontrolle der Verwahrstelle bewertungstäglich den Wert der zum Fonds gehörenden Vermögensgegenstände abzüglich der Verbindlichkeiten („Nettoinventarwert“). Die Teilung des so ermittelten Nettoinventarwerts durch die Anzahl der ausgegebenen Anteile ergibt den Anteilwert. Der Wert für die Anteile des Fonds wird an allen Bankarbeits- und Börsentagen, die zugleich Bankarbeitstage und Börsentage in Frankfurt am Main und Luxemburg sind, ermittelt. Die Berechnung des Anteilwerts an Feiertagen findet gemäß den Vorgaben aus dem Verkaufsprospekt statt.

Das Fondsvermögen wird nach folgenden Grundsätzen berechnet und bewertet:

| a) |

Die im Fonds enthaltenen Zielfondsanteile werden zum letzten festgestellten und erhältlichen Anteilwert bzw. Rücknahmepreis bewertet. |

| b) |

Der Wert von Kassenbeständen oder Bankguthaben, Einlagenzertifikaten und ausstehenden Forderungen, vorausbezahlten Auslagen, Bardividenden und erklärten oder aufgelaufenen und noch nicht erhaltenen Zinsen entspricht dem jeweiligen vollen Betrag, es sei denn, dass dieser wahrscheinlich nicht voll bezahlt oder erhalten werden kann, in welchem Falle der Wert unter Einschluss eines angemessenen Abschlages ermittelt wird, um den tatsächlichen Wert zu erhalten. |

| c) |

Der Wert von Vermögenswerten, welche an einer Börse oder an einem anderen geregelten Markt notiert oder gehandelt werden, wird auf der Grundlage des letzten verfügbaren Kurses, ermittelt, sofern nachfolgend nichts anderes geregelt ist. |

| d) |

Sofern ein Vermögenswert nicht an einer Börse oder auf einem anderen geregelten Markt notiert oder gehandelt wird oder sofern für Vermögenswerte, welche an einer Börse oder auf einem anderen Markt wie vorerwähnt notiert oder gehandelt werden, die Kurse entsprechend den Regelungen in c) den tatsächlichen Marktwert der entsprechenden Vermögenswerte nicht angemessen widerspiegeln, wird der Wert solcher Vermögenswerte auf der Grundlage des vernünftigerweise vorhersehbaren Verkaufspreises nach einer vorsichtigen Einschätzung ermittelt. |

| e) |

Der Liquidationswert von Futures, Forwards oder Optionen, die nicht an Börsen oder anderen organisierten Märkten gehandelt werden, entspricht dem jeweiligen Nettoliquidationswert, wie er gemäß den Richtlinien des Vorstands der Verwaltungsgesellschaft auf einer konsistent für alle verschiedenen Arten von Verträgen angewandten Grundlage festgestellt wird. Der Liquidationswert von Futures, Forwards oder Optionen, welche an Börsen oder anderen organisierten Märkten gehandelt werden, wird auf der Grundlage der letzten verfügbaren Abwicklungspreise solcher Verträge an den Börsen oder organisierten Märkten, auf welchen diese Futures, Forwards oder Optionen vom Fonds gehandelt werden, berechnet; sofern ein Future, ein Forward oder eine Option an einem Tag, für welchen der Nettovermögenswert bestimmt wird, nicht liquidiert werden kann, wird die Bewertungsgrundlage für einen solchen Vertrag vom Vorstand in angemessener und vernünftiger Weise bestimmt. |

| f) |

Swaps werden zu ihrem Marktwert bewertet. Es wird darauf geachtet, dass Swap-Kontrakte zu marktüblichen Bedingungen im exklusiven Interesse des jeweiligen Fonds abgeschlossen werden. |

| g) |

Geldmarktinstrumente können zu ihrem jeweiligen Verkehrswert, wie ihn die Verwaltungsgesellschaft nach Treu und Glauben und allgemein anerkannten, von Abschlussprüfern nachprüfbaren Bewertungsregeln festlegt, bewertet werden. |

| h) |

Sämtliche sonstige Wertpapiere oder sonstige Vermögenswerte werden zu ihrem angemessenen Marktwert bewertet, wie dieser nach Treu und Glauben und entsprechend dem der Verwaltungsgesellschaft auszustellenden Verfahren zu bestimmen ist. |

| i) |

Die auf Wertpapiere entfallenden anteiligen Zinsen werden mit einbezogen, soweit diese nicht im Kurswert berücksichtigt wurden (sogenanntes Dirty-Pricing). |

Der Wert aller Vermögenswerte und Verbindlichkeiten, welche nicht in der Währung des Fonds ausgedrückt sind, wird in diese Währung zu den zuletzt verfügbaren Devisenkursen umgerechnet. Wenn solche Kurse nicht verfügbar sind, wird der Wechselkurs nach Treu und Glauben und nach dem vom Vorstand aufgestellten Verfahren bestimmt.

Die Verwaltungsgesellschaft kann nach eigenem Ermessen andere Bewertungsmethoden zulassen, wenn sie dieses im Interesse einer angemesseneren Bewertung eines Vermögenswertes des Fonds für angebracht hält.

Wenn die Verwaltungsgesellschaft der Ansicht ist, dass der ermittelte Anteilwert an einem bestimmten Bewertungstag den tatsächlichen Wert der Anteile des Fonds nicht wiedergibt, oder wenn es seit der Ermittlung des Anteilwertes beträchtliche Bewegungen an den betreffenden Börsen und/oder Märkten gegeben hat, kann die Verwaltungsgesellschaft beschließen, den Anteilwert noch am selben Tag zu aktualisieren. Unter diesen Umständen werden alle für diesen Bewertungstag eingegangenen Anträge auf Zeichnung und Rücknahme auf der Grundlage des Anteilwertes eingelöst, der unter Berücksichtigung des Grundsatzes von Treu und Glauben aktualisiert worden ist.

Im Berichtszeitraum kamen keine Wertpapierfinanzierungsgeschäfte und Gesamtrendite-Swaps im Sinne der Verordnung (EU) 2015/2365 des Europäischen Parlaments und des Rates vom 25. November 2015 über die Transparenz von Wertpapierfinanzierungsgeschäften und der Weiterverwendung sowie zur Änderung der Verordnung (EU) Nr. 648/2012 („SFTR“) zum Einsatz. Somit sind im Jahresbericht keine Angaben im Sinne von Artikel 13 der genannten Verordnung an die Anleger aufzuführen.

Angaben zur Transparenz

Im Rahmen der Tätigkeit des Sondervermögens bestanden für das abgelaufene Geschäftsjahr keine Vereinbarungen über die Zahlung von „Soft Commissions“ oder ähnlichen Vergütungen. Weder der Verwalter noch eine mit ihm verbundene Stelle haben für das abgelaufene Geschäftsjahr Kickback Zahlungen oder sonstige Rückvergütungen von Maklern oder Vermittlern erhalten.

Verwaltungsvergütung der Zielfonds

easyfolio 30

| Investmentanteile | WHG | ISIN | Verwaltungsvergütung |

| iShs Core MSCI EM IMI U.ETF Registered Shares o.N. | EUR | IE00BKM4GZ66 | 0,18 % |

| iShs Core MSCI EM IMI U.ETF Registered Shares o.N. | USD | IE00BKM4GZ66 | 0,18 % |

| iShs EO H.Yield Corp Bd U.ETF Registered Shares EUR Acc o.N. | EUR | IE00BF3N7094 | 0,50 % |

| iShs VII-Core S&P 500 U.ETF Reg. Shares USD (Acc) o.N. | EUR | IE00B5BMR087 | 0,07 % |

| iShs VII-Core S&P 500 U.ETF Reg. Shares USD (Acc) o.N. | USD | IE00B5BMR087 | 0,07 % |

| iShs VII-MSCI EM Canada U.ETF Reg. Shares USD (Acc) o.N. | EUR | IE00B52SF786 | 0,48 % |

| iShs VII-MSCI EM Canada U.ETF Reg. Shares USD (Acc) o.N. | USD | IE00B52SF786 | 0,48 % |

| iShsIII-Core EO Govt Bd U.ETF Registered Shares o.N. | EUR | IE00B4WXJJ64 | 0,09 % |

| iShsIII-Core MSCI Jp.IMI U.ETF Registered Shs USD (Acc) o.N. | EUR | IE00B4L5YX21 | 0,15 % |

| iShsIII-Core MSCI Jp.IMI U.ETF Registered Shs USD (Acc) o.N. | USD | IE00B4L5YX21 | 0,15 % |

| iShsIII-Gl.Govt Bond UCITS ETF Registered Shares o.N. | EUR | IE00B3F81K65 | 0,20 % |

| iShsIII-Gl.Govt Bond UCITS ETF Registered Shares o.N. | USD | IE00B3F81K65 | 0,20 % |