M&G Investment Funds (1)

London

Jahresbericht zum Geschäftsjahr vom 01.09.2020 bis zum 31.08.2021

Inhalt

Bericht des bevollmächtigten Verwalters

Stellungnahme des Verwaltungsrates

Aufgaben und Bericht der Depotbank

Bericht des unabhängigen Rechnungsprüfers

Abschluss und Erläuterungen

Bericht des bevollmächtigten Verwalters, einschließlich der wichtigen Finanzdaten und des Abschlusses und der Erläuterungen für:

M&G Asian Fund

M&G European Index Tracker Fund

M&G European Select Fund

M&G European Sustain Paris Aligned Fund (ehemals M&G Pan European Select Fund)

M&G Global Sustain Paris Aligned Fund (ehemals M&G Global Select Fund)

M&G Global Themes Fund

M&G Japan Fund

M&G Japan Smaller Companies Fund

M&G North American Dividend Fund

M&G North American Value Fund

M&G Pan European Select Smaller Companies Fund

Sonstige behördliche Angaben

Glossar

Anteile der folgenden Teilfonds der M&G Investment Funds (1) dürfen in der Bundesrepublik Deutschland nicht vertrieben werden:

| • |

M&G Asian Fund |

| • |

M&G European Index Tracker Fund |

| • |

M&G European Select Fund |

| • |

M&G European Sustain Paris Aligned Fund (formerly M&G Pan European Select Fund) |

| • |

M&G Global Sustain Paris Aligned Fund (formerly M&G Global Select Fund) |

| • |

M&G Japan Fund |

| • |

M&G Japan Smaller Companies Fund |

| • |

M&G North American Dividend Fund |

| • |

M&G North American Value Fund |

| • |

M&G Pan European Select Smaller Companies Fund |

Bericht des bevollmächtigten Verwalters

Der bevollmächtigte Verwalter (ACD) von M&G Investment Funds (1) legt hiermit seinen ausführlichen Jahresbericht und geprüften Abschluss für das Jahr zum 31. August 2021 vor.

Der geprüfte Abschluss und die Erläuterungen zum M&G Investment Funds (1) sowie der Investmentbericht und der geprüfte Abschluss und die Erläuterungen der einzelnen Teilfonds sind in den entsprechenden Abschnitten dieses Berichts aufgeführt (siehe Inhaltsverzeichnis).

Hinweis: Die wichtigsten Investmentbegriffe sind in einem Glossar (am Ende dieses Berichts) erklärt.

Informationen zur Gesellschaft

M&G Investment Funds (1) ist eine Open-Ended Investment Company (OEIC) in Umbrellaform und umfasst elf Teilfonds, die im übrigen Bericht als „Fonds“ bezeichnet werden. Jeder Fonds ist ein OGAW (Organismen für gemeinsame Anlagen in Wertpapieren) im Sinne des von der Financial Conduct Authority (FCA) herausgegebenen Collective Investment Schemes Sourcebook in seiner jeweils gültigen Fassung. Diese OEIC ist eine nach den Open-Ended Investment Companies Regulations 2001 gegründete Investmentgesellschaft mit variablem Kapital (ICVC), die von der FCA gemäß dem Financial Services and Markets Act 2000 zugelassen ist und von dieser reguliert wird.

Die Gesellschaft wurde am 6. Juni 2001 zugelassen und am 1. November 2001 nach der Umwandlung einer Reihe zugelassener Investmentfonds aufgelegt.

Die Hauptaktivität der Gesellschaft besteht in der Geschäftstätigkeit als offener Investmentfonds. Die Gesellschaft ist als Umbrellafonds strukturiert. Der ACD hat die Möglichkeit, jederzeit mit Zustimmung der Depotbank und Genehmigung der FCA neue Fonds einzurichten. Die Fonds werden separat betrieben und die Vermögen der einzelnen Fonds werden im Einklang mit dem Anlageziel und der Anlagepolitik des jeweiligen Fonds verwaltet.

Zum 31. August 2021 hielten keine der Fonds Anteile an den anderen Fonds dieser OEIC.

Ein Anteilseigner haftet nicht für die Schulden der Gesellschaft und hat nach der Entrichtung des Kaufpreises für die Anteile grundsätzlich keine Verpflichtung zu weiteren Zahlungen an die Gesellschaft.

Fondsmanager

Die nachstehenden Fondsmanager sind Mitarbeiter von M&G FA Limited, einem verbundenen Unternehmen der M&G Securities Limited.

M&G Asian Fund

David Perrett

M&G European Index Tracker Fund

Nigel Booth

M&G European Select Fund

Richard Halle

M&G European Sustain Paris Aligned Fund (ehemals M&G Pan European Select Fund)

John William Olsen

M&G Global Sustain Paris Aligned Fund (ehemals M&G Global Select Fund)

John William Olsen

M&G Global Themes Fund

Alex Araujo

M&G Japan Fund

Carl Vine

M&G Japan Smaller Companies Fund

Carl Vine

M&G North American Dividend Fund

John Weavers

M&G North American Value Fund

Daniel White

M&G Pan European Select Smaller Companies Fund

Michael Oliveros

Bevollmächtigter Verwalter (ACD)

M&G Securities Limited, 10 Fenchurch Avenue, London EC3M 5AG, Telefon: 0800 390 390 (nur für das Vereinigte Königreich) (autorisiert und beaufsichtigt von der Financial Conduct Authority. M&G Securities Limited ist Mitglied der Investment Association und von The Investing and Saving Alliance)

Geschäftsleitung des ACD

N. J. Brooks*, C Dobson (nicht geschäftsführender Direktor), S. A. Fitzgerald, P. R. Jelfs,

M. McGrade (nicht geschäftsführender Direktor), L. J. Mumford

*Ernannt am 19. Mai 2021.

Anlageverwaltungsgesellschaft

M&G Investment Management Limited,

10 Fenchurch Avenue, London EC3M 5AG Vereinigtes Königreich, Telefon: +44 (0)20 7626 4588

(autorisiert und beaufsichtigt von der Financial Conduct Authority)

Registrierstelle

SS&C Financial Services Europe Ltd, SS&C House, St. Nicholas Lane, Basildon, Essex SS15 5FS, Vereinigtes Königreich (autorisiert und beaufsichtigt von der Financial Conduct Authority)

Depotbank

NatWest Trustee & Depositary Services Limited,

House A, Floor 0, 175 Glasgow Road, Gogarburn,

Edinburgh EH12 1HQ, Vereinigtes Königreich

(autorisiert und beaufsichtigt von der Financial Conduct Authority)

Unabhängiger Rechnungsprüfer

Ernst & Young LLP

Atria One, 144 Morrison Street, Edinburgh EH3 8EX,

Vereinigtes Königreich

Jährliche Wertbeurteilung

Ein jährlicher Beurteilungsbericht ist verfügbar, der den Wert ausweist, der Anlegern in den einzelnen Fonds von M&G mit Sitz im Vereinigten Königreich geboten wird. Der Beurteilungsbericht bewertet, ob die Gebühren von M&G im Zusammenhang mit der allgemeinen Leistung, die für Anleger erbracht wird, gerechtfertigt sind. Der Bericht ist unter www.mandg.co.uk/valueassessment zu finden.

Wichtige Informationen

Am 17. September 2020 änderte sich die Benchmark-Formulierung für alle Fonds. (Wir möchten Sie darauf hinweisen, dass im ausführlichen M&G Investment Funds (1) Zwischenbericht und im ungeprüften Abschluss für die sechs Monate zum 28. Februar 2021 der Zeitpunkt für die Änderung der Benchmark-Formulierung fälschlicherweise als 27. November 2020 angegeben wurde.)

Am 15. Dezember 2020 wurde die folgende Anteilsklasse im M&G European Index Tracker Fund geschlossen: Euro Class ‘A’ Accumulation.

Am 15. Dezember 2020 wurden im M&G European Select Fund die folgenden Anteilsklassen geschlossen: Euro Class ‘A’ Accumulation und Euro Class ‘C’ Accumulation.

Am 15. Dezember 2020 wurden im M&G Global Themes Fund die folgenden Anteilsklassen geschlossen: USD-Anteilsklasse „A“ ausschüttend, USD-Anteilsklasse „C“ ausschüttend und USD-Anteilsklasse „C“ thesaurierend

Am 15. Dezember 2020 wurden im Rahmen des M&G Pan European Select Smaller Companies Fund die folgenden Anteilsklassen geschlossen: Euro Class ‘A’ Accumulation, Euro Class ‘C’ Accumulation, US Dollar Class ’A’ Accumulation und US Dollar Class ‘C’ Accumulation.

Ab dem 15. Februar 2021 gab es bei einigen Anteilsklassen eine Reduzierung der jährlichen Gebühren. Die Reduzierung der jährlichen Gebühren variiert in allen M&G-Fonds, und die Einzelheiten wurden im Aktionärsbrief vom 15. Januar 2021 mitgeteilt.

Am 28. Mai 2021 wurden für den M&G European Index Tracker Fund das Anlageziel, die Anlagepolitik, der Anlageansatz und die Benchmark geändert.

Am 28. Juni 2021 wurden im Rahmen des M&G Japan Smaller Companies Fund die folgenden Anteilsklassen aufgelegt: Ausschüttende Pfund Sterling-Anteilsklasse „PP“ und thesaurierende Pfund Sterling-Anteilsklasse „PP“

Am 31. August 2021 änderte der M&G Global Select Fund seinen Namen in M&G Global Sustain Paris Aligned Fund und der M&G Pan European Select Fund änderte seinen Namen in M&G European Sustain Paris Aligned Fund. Diese Fonds haben zum gleichen Zeitpunkt auch ein neues Anlageziel, eine neue Anlagepolitik, einen neuen Anlageansatz und eine neue Benchmark angenommen.

Auf der Aktionärsversammlung am 20. Oktober 2021 wurden die Zusammenschlüsse des M&G European Select Fund und des M&G Pan European Select Smaller Companies Fund in den M&G European Sustain Paris Aligned Fund von den Aktionären genehmigt. Das Datum des Inkrafttretens der Zusammenschlüsse ist der 10. Dezember 2021. Als Ergebnis dieser bevorstehenden Zusammenschlüsse wurde der Abschluss der fusionierenden Fonds für das Jahr bis zum 31. August 2021 auf Auflösungsbasis erstellt. Die Schließung des M&G European Select Fund und des M&G Pan European Select Smaller Companies Fund wird durchgeführt, sobald alle Vermögenswerte und Verbindlichkeiten beglichen wurden.

Die Weltgesundheitsorganisation hat den Ausbruch von COVID-19 am 11. März 2020 zu einer Pandemie erklärt.

Die COVID-19-Pandemie war ein beispielloses Ereignis. Nach einer ersten Phase der zunehmenden Marktvolatilität und Unsicherheit kam es zu einer deutlichen Erholung der globalen Märkte, die durch die unterstützende Wirtschaftspolitik der Regierungen und die positiven Nachrichten über Impfstoffe für COVID-19 vorangetrieben wurde.

Der ACD nimmt weiterhin die betrieblichen Risiken zur Kenntnis, die sich für die Gesellschaft und ihre Dienstleister aufgrund der von verschiedenen Regierungen erlassenen globalen und lokalen Einschränkungen der Bewegungsfreiheit ergeben.

Anlegerinformationen

Der Verkaufsprospekt, die Gründungsurkunde, die wesentlichen Anlegerinformationen, die Darstellung der Kosten und Gebühren, der letzte Jahres- oder Zwischenanlagebericht und der Jahresabschluss sowie eine Liste der Käufe und Verkäufe sind auf Anfrage kostenlos unter folgenden Adressen erhältlich. Die Satzung kann zudem in unseren Geschäftsräumen oder in den Geschäftsräumen der Depotbank eingesehen werden.

Kundenservice und Verwaltung für Kunden im Vereinigten Königreich:

M&G Securities Limited,

PO Box 9039, Chelmsford CM99 2XG, Vereinigtes Königreich.

Bitte geben Sie in Ihrer Kommunikation mit M&G stets Namen und Kundennummer an und versehen Sie schriftliche Unterlagen immer mit Ihrer Unterschrift. Ohne diese Angaben ist eine Bearbeitung nicht ohne Weiteres möglich.

Telefon: 0800 390 390 (nur für das Vereinigte Königreich)

Aus Sicherheitsgründen und zur Optimierung unseres Serviceangebots können Telefongespräche aufgezeichnet oder mitgehört werden. Bei telefonischem Kontakt benötigen Sie Ihre M&G Kundennummer. Ohne diese Angaben ist eine Bearbeitung nicht ohne Weiteres möglich.

Kundenservice und Verwaltung für Kunden außerhalb des Vereinigten Königreichs:

M&G Securities Limited,

c/o RBC I&TS, 14, Porte de France,

L-4360 Esch-sur-Alzette,

Großherzogtum Luxemburg

Bitte geben Sie in Ihrer Kommunikation mit M&G stets Namen und Kundennummer an und versehen Sie schriftliche Unterlagen immer mit Ihrer Unterschrift. Ohne diese Angaben ist eine Bearbeitung nicht ohne Weiteres möglich.

Telefon: +352 2605 9944

E-Mail: csmandg@rbc.com

Aus Sicherheitsgründen und zur Optimierung unseres Serviceangebots können Telefongespräche aufgezeichnet oder mitgehört werden. Bei telefonischem Kontakt benötigen Sie Ihre M&G Kundennummer. Ohne diese Angaben ist eine Bearbeitung nicht ohne Weiteres möglich.

Informationsstelle Deutschland:

M&G International Investments Limited, mainBuilding, Taunusanlage 19, 60325 Frankfurt am Main, Deutschland

Zahlstelle und Vertreter Schweiz:

Societe Generale, Paris, Zweigniederlassung Zürich, Talacker 50, 8021 Zürich, Schweiz

Aufgaben des bevollmächtigten Verwalters

Der bevollmächtigte Verwalter (ACD) muss für die Gesellschaft ausführliche Jahres- und Zwischenberichte erstellen. Der ACD muss sicherstellen, dass der in diesem Bericht enthaltene Jahresabschluss jedes Fonds in Übereinstimmung mit dem Investment Association Statement of Recommended Practice for Financial Statements of UK Authorised Funds (SORP) und den UK Financial Reporting Standards erstellt wird und ein den tatsächlichen Verhältnissen entsprechendes Bild der Nettoeinnahmen oder -ausgaben und der Nettokapitalgewinne oder -Verluste für den Abrechnungszeitraum sowie der Finanzlage am Ende dieses Zeitraums vermittelt. Der ACD hat ordnungsgemäße Abrechnungsunterlagen zu führen, die Gesellschaft in Übereinstimmung mit dem von der FCA herausgegebenen „Collective Investment Schemes sourcebook“ in seiner jeweils aktuellen Fassung, der Satzung der Gesellschaft und dem Verkaufsprospekt zu verwalten sowie alle angemessenen Schritte zu unternehmen, um Betrug und andere Unregelmäßigkeiten zu verhindern bzw. aufzudecken. Darüber hinaus ist der ACD dafür verantwortlich, den Abschluss auf der Basis der Unternehmensfortführung erstellen, es sei denn, es ist unangemessen, davon auszugehen, dass die Gesellschaft oder Fonds ihren Betrieb fortsetzen werden. Aus Gründen, die im Bericht des ACD und in Anmerkung 2 (a) aufgeführt sind, wurde der Abschluss des M&G European Select Fund und des M&G Pan European Select Smaller Companies Fund auf Auflösungsbasis erstellt, da der Betrieb der Fonds nicht fortgeführt wird.

Stellungnahme des Verwaltungsrats

Dieser Bericht wurde gemäß den Vorgaben des von der Financial Conduct Authority herausgegebenen „Collective Investment Schemes sourcebook“ in seiner aktuellen Fassung erstellt.

21. Oktober 2021

M&G Securities Limited

Aufgaben und Bericht der Depotbank

Verantwortung der Depotbank und Bericht der Depotbank an die Anteilsinhaber von M&G Investment Funds (1) („die Gesellschaft“) für das Jahr zum 31. August 2021

Die Depotbank muss sicherstellen, dass die Gesellschaft in Übereinstimmung mit dem „Collective Investment Schemes Sourcebook“ der Financial Conduct Authority, den Open-Ended Investment Companies Regulations von 2001 (SI 2001/1228) (den „OEIC-Bestimmungen“) in ihrer aktuellen Fassung, dem Financial Services and Markets Act 2000 in seiner aktuellen Fassung (zusammen „die Bestimmungen“) sowie in Übereinstimmung mit der Satzung und dem Verkaufsprospekt der Gesellschaft (zusammen „die Dokumente des Fonds“), wie nachstehend erläutert, geführt wird.

Die Depotbank muss im Rahmen ihrer Funktion ehrlich, fair, professionell, unabhängig und im Interesse der Gesellschaft und ihrer Anleger handeln.

Der Depotbank obliegt die sichere Verwahrung aller verwahrten Vermögenswerte und das Führen eines Registers aller anderen Vermögenswerte der Gesellschaft in Übereinstimmung mit den Bestimmungen.

Die Depotbank muss Folgendes gewährleisten:

| • |

die ordnungsgemäße Überwachung der Cashflows der Gesellschaft und dass Barmittel der Gesellschaft auf den Kontokorrentkonten in Übereinstimmung mit den Bestimmungen verbucht werden; |

| • |

die Durchführung von Verkauf, Ausgabe, Rücknahme und Stornierung von Anteilen in Übereinstimmung mit den Bestimmungen; |

| • |

die Berechnung des Werts von Anteilen der Gesellschaft in Übereinstimmung mit den Bestimmungen; |

| • |

Überweisung der Gegenleistung bei Transaktionen mit den Vermögenswerten der Gesellschaft an die Gesellschaft innerhalb des üblichen Zeitrahmens; |

| • |

Verwendung des Ertrags der Gesellschaft in Übereinstimmung mit den Bestimmungen; und |

| • |

Ausführung der Anweisungen des autorisierten Fondsmanagers („der AFM“) (es sei denn, diese stehen im Widerspruch zu den Bestimmungen). |

Die Depotbank ist darüber hinaus verpflichtet, mit angemessener Sorgfalt darüber zu wachen, dass die Gesellschaft hinsichtlich der für die Gesellschaft geltenden Anlage- und Kreditaufnahmebefugnisse in Übereinstimmung mit den Bestimmungen und den Dokumenten des Fonds gemanagt wird.

Der Abschluss wurde auf Grundlage der Annahme der Unternehmensfortführung erstellt, insofern es nicht unangemessen ist, davon auszugehen, dass die Teilfonds ihre Tätigkeit fortsetzen werden. Aus Gründen, die im Bericht der ACD’und im Anhang 2 (a) aufgeführt sind, wurde der Abschluss des M&G European Select Fund und von M&G Pan European Select Smaller Companies Fund nach dem Prinzip der Aufspaltung erstellt, da die Teilfonds nicht mehr fortgeführt werden.

Wir haben die Maßnahmen ergriffen, die wir zur Wahrnehmung unserer Verantwortung als Depotbank der Gesellschaft für erforderlich halten, und sind auf der Grundlage der uns zur Verfügung stehenden Informationen und Erklärungen zu der Ansicht gekommen, dass die durch den AFM handelnde Gesellschaft in jeder wesentlichen Hinsicht:

| i) |

die Ausgabe, den Verkauf, die Rücknahme, die Stornierung und die Wertermittlung der Anteile der Gesellschaft sowie die Verwendung der Erträge der Gesellschaft in Übereinstimmung mit den Bestimmungen und den Dokumenten des Fonds der Gesellschaft durchgeführt hat und |

| ii) |

die für die Gesellschaft geltenden Anlage- und Kreditaufnahmebefugnisse bzw. -beschränkungen beachtet hat. |

Edinburgh, 21. Oktober 2021

NatWest Trustee and Depositary Services Limited

Bericht des unabhängigen Rechnungsprüfers

Bericht des unabhängigen Rechnungsprüfers

an die Anteilseigner des M&G Investment Funds (1)

Testat

Wir haben den Abschluss von M&G Investment Funds (1) („das Unternehmen“) bestehend aus allen Teilfonds für das Jahr zum 31. August 2021 sowie aus der Aufstellung des Gesamtertrags, der Gesamtentwicklung des den Anteilsinhabern zuzurechnenden Nettovermögens sowie der Bilanz, den dazugehörigen Erläuterungen, den Ausschüttungstabellen und den Bilanzierungsmethoden der Gesellschaft, einschließlich einer Zusammenfassung der wesentlichen Rechnungslegungsgrundsätze geprüft. Die Rechnungslegung erfolgte nach geltendem Recht und den im Vereinigten Königreich geltenden Rechnungslegungsvorschriften (United Kingdom Generally Accepted Accounting Practice) sowie gemäß FRS 102 („Der im Vereinigten Königreich und der Republik Irland anzuwendende Finanzberichterstattungsstandard“).

Unserer Ansicht nach vermittelt der vorliegende Abschluss:

| • |

ein den tatsächlichen Verhältnissen entsprechendes Bild der Finanzlage der Gesellschaft einschließlich aller ihrer Teilfonds zum 31. August 2021 und der Nettoerlöse/ (-aufwendungen) sowie der Nettokapitalerträge des Fondsvermögens der Gesellschaft einschließlich aller ihrer Teilfonds für das zu diesem Datum endende Geschäftsjahr; und |

| • |

er wurde im Einklang mit den im Vereinigten Königreich geltenden Rechnungslegungsvorschriften ordnungsgemäß erstellt. |

Grundlage für das Testat

Wir haben unsere Prüfung nach den International Standards on Auditing (UK) (ISAs) (UK)) und den geltenden Gesetzen durchgeführt. Unsere Pflichten im Rahmen dieser Standards sind im nachstehenden Abschnitt Pflichten des Rechnungsprüfers in Bezug auf die Prüfung des Abschlusses unseres Berichts näher ausgeführt. Wir sind gemäß den im Vereinigten Königreich für unsere Abschlussprüfung maßgeblichen ethischen Anforderungen einschließlich des Ethical Standards des Financial Reporting Council (FRC) unabhängig von der Gesellschaft und sind unserer sonstigen ethischen Verantwortung gemäß diesen Anforderungen gerecht geworden.

Wir halten die uns vorgelegten Belege für eine ausreichende und angemessene Grundlage für unser Testat.

Klarstellungsvermerk: Abschlüsse auf Auflösungsbasis erstellt

Wir weisen auf Anmerkung 2 (a) des Abschlusses hin, in der erläutert wird, dass der ACD beabsichtigt, den M&G European Select Fund und den M&G Pan European Select Smaller Companies Fund zu schließen. Daher hält er es nicht für angebracht, den Abschluss auf Basis des Fortführungsprinzips zu erstellen. Dementsprechend wurde der Abschluss nur für diese Teilfonds auf Auflösungsbasis erstellt, wie in Anmerkung 2 (a) beschrieben. Der Jahresabschluss für das Unternehmen als Ganzes wird weiterhin auf Basis des Fortführungsprinzips erstellt. Unsere Meinung hat sich in dieser Angelegenheit nicht geändert.

Schlussfolgerungen in Bezug auf die Unternehmensfortführung

Die Abschlüsse für den M&G European Select Fund und M&G Pan European Select Smaller Companies Fund wurden wie in Anmerkung 2 (A) dargelegt auf Auflösungsbasis erstellt.

Bei der Prüfung der Abschlüsse der verbleibenden Teilfonds sind wir zu dem Schluss gekommen, dass die Anwendung des Fortführungsprinzips durch den autorisierten bevollmächtigten Verwalter („ACD“) bei der Erstellung des Abschlusses angemessen ist.

Auf der Grundlage der von uns durchgeführten Arbeiten haben wir keine wesentlichen Unsicherheiten in Bezug auf Ereignisse oder Bedingungen festgestellt, die einzeln oder insgesamt erhebliche Zweifel an der Fähigkeit der Gesellschaft und ihrer verbleibenden Teilfonds zur Fortführung der Geschäftstätigkeit für einen Zeitraum von 12 Monaten ab dem Zeitpunkt der Genehmigung zur Veröffentlichung des Abschlusses aufwerfen könnten.

Unsere Verantwortlichkeiten und die Verantwortlichkeiten des ACD in Bezug die Fortführung der Geschäftstätigkeit werden in den entsprechenden Abschnitten dieses Berichts beschrieben. Da jedoch nicht alle zukünftigen Ereignisse oder Bedingungen vorhergesagt werden können, ist diese Erklärung keine Garantie für die Fähigkeit der Gesellschaft und ihrer verbleibenden Teilfonds zur Fortführung der Geschäftstätigkeit.

Sonstige Informationen

Die sonstigen Informationen umfassen die sonstigen im Jahresbericht enthaltenen Informationen, mit Ausnahme des Abschlusses und unseres diesbezüglichen Berichts des Rechnungsprüfers. Der ACD ist für die sonstigen Jahresbericht enthaltenen Informationen verantwortlich.

Unsere Beurteilung des Abschlusses beinhaltet die sonstigen Informationen nicht, und sofern dies im Folgenden nicht ausdrücklich vermerkt ist, geben wir diesbezüglich kein Prüfungsurteil ab.

Unsere Verantwortung besteht darin, die sonstigen Informationen zu lesen und dabei abzuwägen, ob die sonstigen Informationen in wesentlicher Hinsicht mit dem Abschluss oder den Kenntnissen unvereinbar sind, die wir bei der Prüfung erlangt haben, oder ansonsten in wesentlicher Hinsicht falsch erscheinen. Wenn wir solche wesentlichen Unstimmigkeiten oder offensichtliche wesentliche falschen Darstellung feststellen, sind wir verpflichtet festzustellen, ob dies zu einer wesentlichen falschen Darstellung im Abschluss selbst führt. Wenn wir auf der Grundlage unserer Tätigkeiten zu dem Ergebnis kommen, dass die sonstigen Informationen erhebliche Falschaussagen enthalten, müssen wir diese Tatsache berichten.

Wir haben diesbezüglich nichts zu berichten.

Beurteilung sonstiger in den Vorschriften des „Collective Investment Schemes Sourcebook“ der Financial Conduct Authority („FCA“) vorgeschriebener Sachverhalte

Unserer Ansicht nach:

| • |

wurde der Abschluss ordnungsgemäß und in Übereinstimmung mit den Bewertungsvorschriften für Investmentfonds („Statement of Recommended Practice for Authorised Funds“), den Vorschriften des „Collective Investment Schemes Sourcebook“ der FCA und der Satzung der Gesellschaft erstellt. |

| • |

gibt es keine Hinweise dafür, dass keine ordnungsgemäßen Aufzeichnungen für die Rechnungslegung geführt wurden oder dass der Abschluss nicht mit diesen Aufzeichnungen übereinstimmt. |

| • |

stimmen die Informationen im Bericht des ACD für das Geschäftsjahr, für das der Abschluss erstellt wurde, mit dem Abschluss überein. |

Sachverhalte, über die wir im Falle von Abweichungen zu berichten haben

Wir haben keine Angaben hinsichtlich der folgenden Angelegenheit zu machen, über die wir Sie gemäß den Regeln des Collective Investment Schemes Sourcebook der FCA zu unterrichten haben, wenn wir der Ansicht sind, dass:

| • |

wir nicht alle Informationen und Erklärungen erhalten haben, die nach unserem besten Wissen und Gewissen zur Durchführung unserer Prüfung notwendig sind. |

Verantwortlichkeiten des bevollmächtigten Verwalters (ACD)

Wie in den auf Seite 4 dargelegten Aufgaben des ACD ausführlicher erläutert, ist der ACD für die Erstellung des Abschlusses und für die Sicherstellung eines den tatsächlichen Verhältnissen entsprechenden Bildes sowie für die von ihm für notwendig erachteten internen Kontrollen verantwortlich, um die Erstellung eines Abschlusses zu ermöglichen, der frei von wesentlichen falschen Darstellungen aufgrund von Betrug oder Irrtümern ist.

Bei der Erstellung des Abschlusses ist der ACD verantwortlich für die Beurteilung der Fähigkeit der Gesellschaft zur Fortsetzung des Geschäftsbetriebs. Dabei muss er Angelegenheiten, die sich auf die Fortsetzung des Geschäftsbetriebs und die Verwendung des Grundsatzes der Unternehmensfortführung beziehen, gegebenenfalls offenlegen, es sei denn, der ACD hat die Absicht, die Gesellschaft abzuwickeln oder zu schließen oder die Geschäftstätigkeit einzustellen bzw. hat keine realistische Alternative zu diesem Vorgehen.

Verantwortlichkeiten des Rechnungsprüfers für die Prüfung des Abschlusses

Unser Ziel ist es, eine angemessene Sicherheit darüber zu erlangen, ob der Abschluss insgesamt frei von aus dolosen Handlungen oder Irrtümern resultierenden wesentlichen falschen Darstellungen ist. Angemessene Sicherheit stellt einen hohen Grad an Sicherheit dar, ist jedoch keine Garantie dafür, dass bei einer gemäß den ISAs (Irland) durchgeführten Prüfung bestehende wesentliche falsche Darstellungen immer aufgedeckt werden. Falsche Darstellungen können durch dolose Handlungen oder Irrtümer entstehen und gelten als wesentlich, wenn vernünftigerweise erwartet werden kann, dass sie einzeln oder insgesamt die wirtschaftlichen Entscheidungen von Nutzern beeinflussen, die auf der Grundlage dieses Abschlusses getroffen werden.

Erläuterung, inwieweit die Prüfung geeignet war, Unregelmäßigkeiten, einschließlich Betrug, aufzudecken

Unregelmäßigkeiten, einschließlich Betrug, sind Fälle der Nichteinhaltung von Gesetzen und Vorschriften. Wir konzipieren Verfahren gemäß unseren oben dargelegten Verantwortlichkeiten, um Unregelmäßigkeiten, unter anderem Betrug aufzudecken. Das Risiko, eine wesentliche falschen Darstellung aufgrund von Betrug nicht zu erkennen, ist höher als das Risiko, dass eine aus einem Irrtum resultierende Darstellung nicht aufgedeckt wird, da Betrug eine vorsätzliche Verschleierung, z. B. durch Fälschung oder absichtliche Falschdarstellung oder durch geheime Absprachen, beinhalten kann. Wie weit unsere Verfahren in der Lage sind, Unregelmäßigkeiten wie etwa Betrug aufzudecken, wird im Folgenden erläutert. Die Hauptverantwortung für die Vorbeugung und Aufdeckung von Betrug liegt jedoch sowohl bei der Unternehmensführung und dem Management.

Unser Ansatz gestaltete sich wie folgt:

| • |

Wir haben uns mit den für das Unternehmen geltenden rechtlichen und regulatorischen Rahmenbedingungen vertraut gemacht und festgestellt, dass die wichtigsten im Vereinigten Königreich geltenden Rechnungslegungsvorschriften, die von der Investment Association herausgegebene Richtlinie „Statement of Recommended Practice for Financial Statements of UK Authorised Funds“ („IMA SORP“), das Collective Investment Schemes Sourcebook der FCA, die OEIC-Bestimmungen, die Satzung und der Verkaufsprospekt sind. |

| • |

Durch Gespräche mit dem ACD und den Verwaltern der Gesellschaft sowie durch eine Überprüfung der dokumentierten Richtlinien und Verfahren der Gesellschaft konnten wir nachvollziehen, wie die Gesellschaft diese Rahmenbedingungen einhält. |

| • |

Wir haben die Anfälligkeit der Abschlüsse des Unternehmens für wesentliche Falschdarstellungen bewertet, einschließlich der Frage, wie es zu betrügerischen Handlungen kommen könnte, indem wir das Risiko der Umgehung von Vorschriften durch die Unternehmensleitung berücksichtigen, insbesondere die Neigung der Unternehmensleitung, die Einnahmen und die zur Ausschüttung verfügbaren Beträge zu beeinflussen. Wir haben ein Betrugsrisiko in Bezug auf die unvollständige oder ungenaue Erfassung von Erträgen durch eine falsche Klassifizierung von Sonderdividenden und die daraus resultierenden Auswirkungen auf die zur Verteilung verfügbaren Beträge ermittelt. Wir prüften die Angemessenheit der Klassifizierung der wesentlichen Sonderdividenden als Kapital- oder Ertragsrendite durch das Management. |

| • |

Auf der Grundlage dieser Erkenntnisse haben wir unsere Prüfverfahren entwickelt, um die Nichteinhaltung solcher Gesetze und Vorschriften zu ermitteln. Unsere Verfahren beinhalteten die Überprüfung der Berichterstattung an den ACD im Hinblick auf die Anwendung der dokumentierten Richtlinien und Verfahren sowie die Überprüfung des Abschlusses, um die Einhaltung der Berichtspflichten des Unternehmens zu kontrollieren. |

| • |

Aufgrund des stark regulierten Charakters des Unternehmens hat der Abschlussprüfer die Erfahrung und das Fachwissen des Projektteams berücksichtigt, um sicherzustellen, dass das Team über die Kompetenz und die Fähigkeiten verfügt, Verstöße gegen die geltenden Gesetze und Vorschriften zu erkennen. |

Eine genauere Beschreibung unserer Verantwortlichkeiten für die Prüfung des Abschlusses finden Sie auf der Website des Financial Reporting Council unter https://www.frc.org.uk/auditorsresponsibilities. Diese Beschreibung ist Bestandteil unseres Berichts des Rechnungsprüfers.

Verwendung unseres Berichts

Dieser Bericht wurde gemäß Absatz 4.5.12 des von der FCA veröffentlichten „Collective Investment Schemes Sourcebook“ ausschließlich für die Anteilsinhaber der Gesellschaft als Ganzes erstellt. Unsere Prüfung dient allein dem Zweck der Weitergabe von Informationen an die Anteilsinhaber der Gesellschaft, zu der wir im Rahmen des Prüfungsberichts verpflichtet sind. Soweit dies gesetzlich möglich ist, übernehmen wir für die Durchführung unserer Prüfung, für diesen Bericht bzw. für Meinungen, die wir abgegeben haben, ausschließlich gegenüber der Gesellschaft und den Anteilsinhabern der Gesellschaft als Ganzes die Verantwortung.

Edinburgh, 21. Oktober 2021

Ernst & Young LLP

Statutory Auditor

| (1) |

Die Pflege und inhaltliche Richtigkeit der von M&G unterhaltenen Website unterliegt der Verantwortung des ACD. Bei den durch die Rechnungsprüfer durchgeführten Prüfungen werden diese Sachverhalte nicht in Betracht gezogen. Demzufolge übernehmen die Rechnungsprüfer keine Verantwortung für Änderungen, die am Abschluss seit seiner erstmaligen Veröffentlichung auf der Webseite vorgenommen wurden. |

| (2) |

Die im Vereinigten Königreich für die Erstellung und Zurverfügungstellung von Abschlüssen geltende Gesetzgebung kann von gesetzlichen Bestimmungen in anderen Ländern abweichen. |

Abschluss und Erläuterungen

Der Abschluss von M&G Investment Funds (1) umfasst die Einzelabschlüsse für jeden Fonds und die nachstehenden Erläuterungen.

Erläuterungen zum Abschluss

1 Entsprechenserklärung

Der Abschluss für M&G Investment Funds (1) wurde gemäß dem britischen Rechnungslegungsstandard 102 (FRS 102) erstellt sowie in Übereinstimmung mit den im Mai 2014 von der Investment Management Association herausgegebenen und im Juni 2017 geänderten Bewertungsvorschriften für Investmentfonds („Statement of Recommended Practice for Authorised Funds“, SORP).

2 Zusammenfassung der wesentlichen Bilanzierungs- und Bewertungsmethoden

a. Grundlagen der Erstellung des Abschlusses

Es wurden keine erheblichen Ereignisse identifiziert, die die Fähigkeit der Gesellschaft zur weiteren Anwendung des Fortführungsprinzips für mindestens zwölf Monate ab dem Datum der Freigabe dieses Abschlusses zur Veröffentlichung erheblich in Frage stellen würden. Der ACD ist der Ansicht, dass die Gesellschaft über angemessene Ressourcen verfügt, um ihren Betrieb auf absehbare Zeit fortzuführen, und nach Abwägung der Auswirkungen von COVID-19 wendet er bei der Erstellung des Abschlusses weiterhin das Fortführungsprinzip an. Der ACD hat die Fähigkeit jedes einzelnen Fonds zur Fortführung seines Betriebs zum Datum der Veröffentlichung dieses Abschlusses beurteilt und die Liquidität, Rückgänge der globalen Kapitalmärkte, Anlegerabsichten, bekannten Rücknahmeniveaus, Aufwendungsprojektionen, Widerstandsfähigkeit wesentlicher Dienstleister und die Auswirkungen von COVID-19 berücksichtigt.

Die Erstellung des Abschlusses von M&G Investment Funds (1) erfolgte mit Ausnahme des M&G European Select Fund und des M&G Pan European Select Smaller Companies Fund unter der Annahme der Unternehmensfortführung auf Basis der Anschaffungskosten, modifiziert durch die Neubewertung bestimmter finanzieller Vermögenswerte und Verbindlichkeiten, die erfolgswirksam zum beizulegenden Zeitwert (Fair Value) bewertet werden.

Die Abschlüsse für den M&G European Select Fund und den M&G Pan European Select Smaller Companies Fund wurden auf Basis der Aufspaltung erstellt, da der ACD beabsichtigt, diese Fonds innerhalb eines Jahres nach der Genehmigung des Abschlusses zu aufzulösen. Auf dieser Berechnungsgrundlage werden die Vermögenswerte und Verbindlichkeiten dieser Fonds weiterhin zu ihrem beizulegenden Zeitwert ausgewiesen, der im Wesentlichen dem erzielbaren Wert und dem Erfüllungswert entspricht. Im Abschluss waren keine Anpassungen erforderlich, um Vermögenswerte auf ihren realisierbaren Wert zu reduzieren oder um für die aus der Entscheidung resultierenden Verbindlichkeiten vorzusorgen.

b. Funktionale Währung und Darstellungswährung

Ist die funktionale und die Darstellungswährung eines Fonds nicht das Pfund Sterling, wird dies in den Abschlüssen und Erläuterungen dieses Fonds angegeben.

c. Wechselkurse

Transaktionen in anderen Währungen als der funktionalen Währung des jeweiligen Fonds werden auf Basis des am Tag der Transaktion geltenden Wechselkurses umgerechnet, und Vermögenswerte und Verbindlichkeiten werden gegebenenfalls zum am 31. August 2021, dem letzten Geschäftstag des Rechnungslegungszeitraums, um 12 Uhr mittags geltenden Wechselkurs in die funktionale Währung des jeweiligen Fonds umgerechnet.

Für das am 31. August 2020 endende Jahr wurden Investitionen in Fonds, die zum Bilanzstichtag einer Anpassung der Bilanzierung zum beizulegenden Zeitwert unterliegen, unter Verwendung des zum Geschäftsschluss am C 31. August 2020 herrschenden Wechselkurses in die funktionale Währung des Fonds umgerechnet.

d. Anlagen – Ansatz und Bewertung

Die Bestimmungen von Section 11 und Section 12 des FRS 102 wurden vollständig angewandt. Alle Anlagen wurden beim ersten Ansatz als erfolgswirksam zum beizulegenden Fair Value erfasst. Dabei handelt es sich in der Regel um den Transaktionspreis (ohne Transaktionsnebenkosten).

Am Ende des Berichtszeitraums wurden alle Anlagen unter Verwendung der am 31. August 2021 um 12 Uhr, dem letzten Bewertungszeitpunkt im Berichtszeitraum, bestimmten Preise und Portfoliobestände zu ihrem beizulegenden Zeitwert bewertet, da dies nicht erheblich von einer Bewertung zum Geschäftsschluss am Bilanzstichtag abweicht.

Für das am 31. August 2020 endende Jahr war eine Anpassung des beizulegenden Zeitwerts erforderlich, da zwischen dem Wert der Anlagen am 28. August 2020 um 12 Uhr und der zum Bilanzstichtag durchgeführten Bewertung eine wesentliche Differenz bestand.

Für die folgenden Fonds wurde eine Anpassung des beizulegenden Zeitwerts vorgenommen:

| • |

M&G Asian Fund |

| • |

M&G European Index Tracker Fund |

| • |

M&G European Select Fund |

| • |

M&G Global Themes Fund |

| • |

M&G Japan Fund |

| • |

M&G Japan Smaller Companies Fund |

| • |

M&G North American Value Fund |

| • |

M&G Pan European Select Smaller Companies Fund |

| • |

M&G Pan European Select Fund |

In Fällen, in denen Ankaufs- und Verkaufskurse verfügbar sind, wird für das Anlagevermögen der Ankaufskurs und für die Verbindlichkeiten aus Wertpapieranlagen der Verkaufskurs benutzt. In allen anderen Fällen wird der Einheitspreis oder der jüngste Transaktionspreis benutzt. Der Fair Value der wesentlichen Anlageklassen wird wie folgt bestimmt:

| • |

Aktien, die auf einem aktiven Markt gehandelt werden, werden zum notierten Preis, d. h. normalerweise zum Ankaufskurs, erfasst. |

| • |

Aktien, die am Alternative Investment Market (AIM) gehandelt werden und deren Liquidität nicht garantiert werden kann, werden zum notierten Ankaufskurs erfasst, da dies das objektivste und angemessenste Bewertungsverfahren ist. |

| • |

Organismen für gemeinsame Anlagen, die vom ACD geleitet werden, werden zum Rücknahmepreis (bei Fonds, die mit Ankaufs- und Verkaufskurs arbeiten) oder Einheitspreis (bei Fonds, die nur mit einem Kurs arbeiten) erfasst. |

| • |

Organismen für gemeinsame Anlagen, die von einem anderen Manager geleitet werden, werden zum Ankaufspreis (bei Fonds, die mit Ankaufs- und Verkaufskurs arbeiten) oder Einheitspreis (bei Fonds, die nur mit einem Kurs arbeiten) erfasst. |

| • |

Sonstige Aktien, die nicht börsennotiert sind oder nicht aktiv an einer Börse gehandelt werden, werden zu einem Wert, den der ACD mit Hilfe eines angemessenen Bewertungsverfahrens veranschlagt. |

| • |

Börsengehandelte Futures und Optionen werden zu den Kosten der Glattstellung des Kontraktes zum Bilanzstichtag erfasst. |

| • |

Im Freiverkehr gehandelte Aktienoptionen, Credit Default Swaps, Zinsswaps, Assetswaps und Inflationsswaps werden zu einem Wert erfasst, der von Markit Valuations Limited, einem unabhängigen Anbieter von Preisinformationen zu Kreditderivaten, ermittelt wird. Bei Derivaten, deren Ertrag von der Art her als Erlös anzusehen ist, fließen aufgelaufene Zinsen nicht in die Ermittlung des Fair Value ein. |

| • |

Devisenterminkontrakte für die Absicherung von Anteilsklassen und als Anlagen werden zu einem Wert erfasst, der anhand der aktuellen Wechselkurse für Terminkontrakte mit vergleichbarer Laufzeit ermittelt wird. |

e. Ansatz von Erträgen und Aufwendungen

| • |

Dividenden aus Kapitalbeteiligungen einschließlich typischer Aktiendividenden werden erfasst, wenn das Wertpapier Ex-Dividende gehandelt wird. |

| • |

Ausschüttungen von Organismen für gemeinsame Anlagen werden erfasst, wenn die Anteile an diesen Organismen Ex-Ausschüttung gehandelt werden. |

| • |

Zinsen auf Bankguthaben werden periodengerecht erfasst. |

| • |

Zeichnungsprovisionen werden zum Zeitpunkt der Anteilsausgabe erfasst. |

| • |

Erlöse aus Derivaten werden periodengerecht erfasst. |

| • |

Gebührenrückerstattungen für Anlagen in anderen Organismen für gemeinsame Anlagen werden periodengerecht erfasst. |

| • |

Aufwendungen werden periodengerecht erfasst. |

f. Behandlung von Erträgen und Aufwendungen

| • |

Erhöhungen oder Verminderungen des Fair Value von Anlagen sowie Gewinne und Verluste aus dem Verkauf von Anlagen werden als Kapital behandelt und in den Nettokapitalgewinnen/(-verlusten) erfasst. |

| • |

Die Wertsteigerung einer Aktiendividende wird als Kapital behandelt. |

| • |

Basisdividenden aus Aktien einschließlich Aktiendividenden werden als Erlös behandelt. |

| • |

Sonderdividenden, Aktienrückkäufe oder die Ausgabe weiterer Aktien werden je nach Art und Umstand entweder als Erlös oder als Kapital behandelt. |

| • |

Ausschüttungen von Organismen für gemeinsame Anlagen werden von ihrer Art her bis auf ein Ertragsausgleichselement als Erlös behandelt. Das Ertragsausgleichselement entspricht der durchschnittlichen Höhe des Ertrags, der in dem für die Anteile an diesen Organismen gezahlten Preis enthalten ist, der als Kapital behandelt wird. |

| • |

Sonstige Zinserträge wie z. B. Zinsen auf Bankguthaben werden als Erlös behandelt. |

| • |

Zeichnungsprovisionen werden als Erlös behandelt. Wenn der Fonds jedoch alle bzw. einen Teil der gezeichneten Anteile abnehmen muss, wird ein Teil der Provision von den Kosten dieser Anteile abgezogen und als Kapital behandelt. |

| • |

Die Behandlung des Ertrags aus Derivatkontrakten richtet sich nach der Art der betreffenden Transaktion. Ob der Ertrag als Kapital oder als Erlös ausgewiesen wird, hängt vom jeweiligen Ziel und den gegebenen Umständen ab. Wurden Positionen eingerichtet, um Kapital zu schützen oder zu verbessern und wird dies durch die gegebenen Umstände unterstützt, wird der Ertrag unter den Nettokapitalgewinnen verbucht. Sollten Erlöse generiert bzw. geschützt werden und liegen entsprechende Umstände vor, wird der Ertrag unter den Nettoerlösen vor Besteuerung verbucht. Wenn Positionen Gesamterträge generieren, ist es in der Regel angebracht, diese Erträge auf das Kapital und die Erlöse aufzuteilen, um die Art der Transaktion angemessen zu reflektieren. |

| • |

Aufwendungen in Verbindung mit dem Kauf und Verkauf von Anlagen werden als Kapital behandelt. Alle anderen Aufwendungen werden als Erlös behandelt. |

| • |

Gebührennachlässe bei Anlagen in Organismen für gemeinsame Anlagen werden je nach Ausschüttungspolitik des zugrunde liegenden Organismus als Erlös oder Kapital behandelt. |

g. Steuern

Dividenden und ähnliche ausstehende Erträge werden unter Berücksichtigung etwaiger Quellensteuern aber ohne nicht realisierbare Steuergutschriften erfasst. Etwaige einbehaltene Quellensteuern werden als Steuerbelastung ausgewiesen.

Steuern werden zum geltenden Körperschaftssteuersatz veranschlagt. Dabei wird, soweit dies möglich ist, ein Ausgleich für Doppelbesteuerung in Anspruch genommen. Die steuerliche Behandlung richtet sich nach der jeweiligen Höhe des Anlagekapitals.

Aufgeschobene Steuern werden bei zeitlichen Differenzen erfasst, die zum Bilanzstichtag bestehen bzw. bis dahin nicht aufgelöst wurden. Die Höhe der aufgeschobenen Steuern wird ohne Abzinsung ermittelt und richtet sich nach dem anzunehmenden Durchschnittssteuersatz in dem Zeitraum, in dem die aufgeschobenen Steuern realisiert oder beglichen werden. Aufgeschobene Steuergutschriften werden nur in dem Umfang erfasst, in dem ihre Realisierung eher wahrscheinlich als unwahrscheinlich ist.

Die Grenzsteuerentlastung blieb bei der Verrechnung der Ausgaben mit dem Kapital unberücksichtigt.

h. Zuordnung der Erträge zu den einzelnen Anteilsklassen

Die jährlichen Gebühren können direkt den einzelnen Anteilsklassen zugeordnet werden. Alle anderen Erträge werden im Verhältnis des Nettoinventarwerts der jeweiligen Anteilsklasse an dem Tag verbucht, an dem der Ertrag oder der Aufwand angefallen ist.

Der gesamte verfügbare Nettoanlageerlös, der gemäß vorstehenden Grundsätzen erfasst ist und gegebenenfalls entsprechend den speziellen Ausschüttungsgrundsätzen, wie in den Erläuterungen zum Abschluss des betreffenden Fonds dargelegt, angepasst wird, wird an die Anteilsinhaber von Ausschüttungsanteilen ausgeschüttet bzw. für Anteilsinhaber von Thesaurierungsanteilen wiederangelegt. Falls die Summe aus Aufwendungen und Steuern die Anlageerlöse übersteigt, findet keine Ausschüttung statt, und der Differenzbetrag wird aus dem Kapital bestritten.

Ausschüttungen, die von Anteilseignern nach mehr als sechs Jahren noch nicht entgegengenommen wurden, werden dem Kapitalvermögen des Fonds gutgeschrieben.

3 Grundsätze des Risikomanagements

Der ACD ist für Aufbau, Umsetzung und Pflege eines adäquaten und dokumentierten Risikomanagementkonzepts verantwortlich, um alle Risiken, denen die Fonds jetzt oder in Zukunft ausgesetzt sind, erkennen, messen und steuern zu können.

Durch ihre Investmentaktivitäten ist die Gesellschaft verschiedenen Risiken ausgesetzt, die mit den Finanzinstrumenten und Märkten verbunden sind, in die bzw. an denen sie investiert: Marktrisiko, Liquiditätsrisiko und Kontrahentenkreditrisiko.

Der vorliegende Abschluss soll den Nutzern ermöglichen, Art und Umfang dieser Risiken und den Umgang mit ihnen zu bewerten.

Für die Fonds gelten die folgenden Risikomanagementgrundsätze. In den Erläuterungen zum Abschluss des jeweiligen Fonds finden sich Angaben zu den einzelnen Risiken.

a. Marktrisiko

Unter Marktrisiko versteht man das Verlustrisiko aufgrund von Schwankungen des Marktwerts der Positionen eines Fondsportfolios, die auf Veränderungen der Marktvariablen wie z. B. Aktien- und Rohstoffpreise, Wechselkurse oder Zinsen zurückzuführen sind.

In Bezug auf das Marktrisiko werden Prozesse angewendet, die das Anlageziel und die Anlagepolitik jedes Fonds berücksichtigen. Alle Fonds unterliegen einem Anlageprüfungsverfahren, das vom Fondstyp und den Merkmalen des Fonds abhängt. Darüber hinaus werden alle Fonds bezüglich der Einhaltung aller aufsichtsrechtlichen Vorgaben überwacht.

Bei der Bewertung und Überwachung des Marktrisikos lässt sich das globale Risiko eines Fonds mithilfe eines „Commitment“-Ansatzes ermitteln.

b. Commitment-Ansatz

Der Commitment-Ansatz wird auf Fonds angewandt, die lediglich in klassische Anlageklassen investieren, d. h. Aktien, Rentenwerte, Geldmarktinstrumente und Organismen für gemeinsame Anlagen.

Außerdem wird der Ansatz auf Fonds angewandt, die Derivate oder Instrumente mit eingebetteten Derivaten einsetzen oder dies beabsichtigen, jedoch nur zum Zweck der effizienten Portfolioverwaltung bzw. auf eine einfache Weise, die nicht notwendigerweise auf die effiziente Portfolioverwaltung beschränkt ist.

Im Rahmen des Commitment-Ansatzes wird das gesamte Risiko der Fonds mittels einer Commitment-Methode (um den Nominalwert bereinigt) ermittelt und überwacht.

Das Marktrisiko wird täglich geprüft und bildet die Grundlage der Anlageprüfungsanalyse. Dies kann für den Fonds unter anderem die Analyse von Faktoren wie z. B. Fondskonzentration; Ausrichtung wie Stil, Region, Branche und Marktkapitalisierung; aktive, systematische und spezielle Risikobewertungen; aktives Geld und Beta-Eigenschaften beinhalten.

c. Liquiditätsrisiko

Das Liquiditätsrisiko ist das Risiko, dass die Bestände eines Fonds nicht innerhalb eines angemessenen Zeitrahmens zu begrenzten Kosten verkauft, liquidiert oder glattgestellt werden können, sodass der Fonds möglicherweise seiner Verpflichtung, Anteile zu verkaufen und zurückzunehmen, nicht nachkommen kann.

Das gesamte Liquiditätsprofil jedes Fonds wird regelmäßig geprüft und aktualisiert. Das Liquiditätsprofil berücksichtigt Aspekte rund um Anlagen, Cashflow und Marktliquidität.

Zu den anlagenbasierten Liquiditätsaspekten gehört eine Bewertung der Liquiditätsbedingungen der Assetklassen, der Liquidität der Basiswerte, der Portfoliozusammensetzung und -konzentration, der Einzeltitelgewichtungen und der Art der Investmentstrategie.

Die cashflowbasierte Liquidität wird in den jeweiligen Fonds täglich gemanagt. Hierzu werden Berichte herangezogen, die Angaben zu den Zeichnungen und Rücknahmen sowie die Auswirkungen des Handels, von Ereignissen über den Lebenszyklus von Derivaten sowie von Kapitalmaßnahmen umfassen. Neben der täglichen Berichterstattung erhalten die Fondsmanager Berichte, die auf die Auswirkungen von vernünftigerweise vorhersehbaren Portfolioereignissen hinweisen. Dies umfasst u. a. Anpassungen für potenzielle zukünftige Risiken, die aus dem Engagement in Derivaten resultieren könnten.

Zu den marktbasierten (oder ausschüttungsbasierten) Aspekten gehören Bewertungen in Bezug auf Assetnachfrage, Fondswachstum, Kundenkonzentration und Beständigkeit der Kundenbasis. Ergänzend hierzu werden für alle Fonds monatlich Stresstests in Bezug auf die Marktliquidität durchgeführt.

d. Kontrahentenkreditrisiko

Fonds, die in Derivate investieren, sind dem Kontrahentenrisiko ausgesetzt. Dies ist das Risiko, dass die andere an der Transaktion beteiligte Partei ihre Verpflichtungen nicht erfüllt, indem sie entweder nicht zahlt oder keine Wertpapiere liefert. Zur Minimierung dieses Risikos werden sorgfältig ausgewählte, finanziell starke und gut etablierte Kontrahenten mithilfe einer gründlichen Due Diligence-Prüfung ausgewählt und es werden täglich Sicherheiten gestellt (im Form von Barmitteln oder hochwertigen Staatsanleihen). Derivatepositionen werden täglich zum Marktwert bewertet und Sicherheiten fließen von einem Kontrahenten zum anderen, um Schwankungen des nicht realisierten Gewinns oder Verlusts Rechnung zu tragen. Dadurch würde der maximale Verlust des Fonds auf die Preisschwankungen der betroffenen Derivatekontrakte von diesem Tag beschränkt.

M&G Asian Fund

Bericht des bevollmächtigten Verwalters

Anlageziel

Ziel des Fonds ist die Erwirtschaftung einer Gesamtrendite (die Kombination aus Kapitalzuwachs und Erträgen) über einen beliebigen Zeitraum von fünf Jahren, die nach Abzug der laufenden Kosten höher ist als diejenige des MSCI AC Asia Pacific ex Japan Index.

Anlagepolitik

Mindestens 80% des Fondsvermögens wird über alle Sektoren und Marktkapitalisierungen hinweg direkt in Aktien und aktienbezogene Wertpapiere von Unternehmen investiert, die im Asien-Pazifik-Raum (außer Japan) gegründet wurden, dort ansässig sind oder den überwiegenden Teil ihrer Geschäftstätigkeit dort ausüben.

Der Fonds kann auch direkt und über Organismen für gemeinsame Anlagen (einschließlich der von M&G verwalteten Fonds) in andere übertragbare Wertpapiere investieren.

Der Fonds kann auch liquide und geldnahe Mittel zu Liquiditätszwecken halten.

Zur effizienten Portfolioverwaltung und zur Absicherung können Derivate eingesetzt werden.

Anlageansatz

Der Fonds wendet einen disziplinierten Anlageansatz an, der sich auf die Analyse und Auswahl einzelner Unternehmen konzentriert.

Der Investmentansatz identifiziert Aktien von Unternehmen im Asien-Pazifik-Raum ohne Japan, die nach Ansicht des Fondsmanagers zum Zeitpunkt der Investition unterbewertet sind.

Bei der Analyse eines Unternehmens konzentriert sich der Fondsmanager auf drei Schlüsselfaktoren: Kapitalrendite, Bewertungen und Unternehmensführung.

Der Fondsmanager ist davon überzeugt, dass unternehmensspezifische Faktoren, insbesondere ihre Rentabilität (die anhand der Kapitalrendite gemessen wird), auf lange Sicht die Aktienkurse bestimmen.

Benchmark bis zum 16. September 2020

Benchmark: MSCI AC Asia Pacific ex Japan Index.

Der Fonds wird aktiv gemanagt. Die Benchmark ist ein Ziel, das der Fonds übertreffen will. Der Index wurde als Benchmark für den Fonds gewählt, da er das Potenzial der Anlagepolitik des Fonds am besten widerspiegelt. Die Vergleichsbenchmark wird ausschließlich zur Messung der Wertentwicklung des Fonds verwendet und beschränkt die Portfoliozusammensetzung des Fonds nicht.

Für nicht abgesicherte Anteilsklassen wird die Benchmark in der Anteilsklassenwährung angegeben.

Benchmark ab dem 17. September 2020

Benchmark: MSCI AC Asia Pacific ex Japan Index.

Die Benchmark ist ein Ziel, das der Fonds übertreffen will. Der Index wurde als Benchmark für den Fonds gewählt, da er das Potenzial der Anlagepolitik des Fonds am besten widerspiegelt. Die Benchmark wird ausschließlich zur Messung der Wertentwicklung des Fonds verwendet und beschränkt die Portfoliozusammensetzung des Fonds nicht.

Der Fonds wird aktiv gemanagt. Die Anlageverwaltungsgesellschaft des Fonds hat völlige Freiheit bei der Wahl, welche Anlagen im Fonds gekauft, gehalten und verkauft werden sollen. Die Bestände des Fonds können erheblich von den Bestandteilen der Benchmark abweichen.

Für nicht abgesicherte und abgesicherte Anteilsklassen wird die Benchmark in der Anteilsklassenwährung angegeben.

Risikoprofil

Der Fonds investiert in Aktien von Unternehmen in ganz Asien (ohne Japan) oder von Unternehmen, die den Großteil ihrer Geschäftstätigkeit in diesen Ländern ausüben. Daher unterliegt er den Kursschwankungen der weltweiten Börsen und der Wertentwicklung der einzelnen Emittenten. Der Fonds kann auch von den Entwicklungen am allgemeinen weltweiten Aktienmarkt beeinflusst werden und ist zudem Wechselkursschwankungen ausgesetzt.

Asien (ohne Japan) ist eine Region, deren Länder als Schwellenländer gelten. Daher kann Schwerpunkt des Fonds auf Asien kann daher zu einer höheren Volatilität führen als bei einem Fonds, der hauptsächlich in Wertpapiere von Unternehmen in Industrieländern investiert. Gründe für diese größere Volatilität sind beispielsweise: die in der Regel weniger ausgereifte finanzielle Infrastruktur in den Schwellenländern, die weniger entwickelten regulatorischen Systeme und Offenlegungsstandards sowie die Tatsache, dass es in diesen Märkten eher zu gegenläufigen Marktentwicklungen und ungünstigen politischen Situationen kommen kann. Die Diversifizierung über verschiedene Länder, Branchen und Marktkapitalisierungen hinweg spielt deshalb eine wichtige Rolle bei der Steuerung des Liquiditäts- und Ausfallrisikos sowie bei der Reduzierung des Marktrisikos. Risikomessung und Risikomanagement sind fester Bestandteil des Investmentprozesses.

Die nachstehende Tabelle zeigt die mit dem Fonds assozierte Risikoklasse basierend auf der Pfund Sterling-Anteilsklasse „A“.

| Niedriges Risiko | Hohes Risiko | |||||

| ← | → | |||||

| Typischerweise niedrigere Erträge | Typischerweise höhere Erträge | |||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

Die vorstehende Risikoklasse:

| • |

basiert auf dem Ausmaß der Wertschwankungen des Fonds in der Vergangenheit. Da diese Angabe auf historischen Daten beruht, ist sie nicht zwangsläufig ein zuverlässiger Hinweis auf das zukünftige Risikoprofil des Fonds. |

| • |

kann nicht garantiert werden und kann sich im Laufe der Zeit ändern. Die niedrigste Risikoklasse bedeutet nicht „risikofrei“. |

| • |

hat sich während des Berichtszeitraums nicht geändert. |

Investment-Überblick

Stand 1. September 2021, für das Jahr zum 31. August 2021

Performance im Vergleich zum Anlageziel

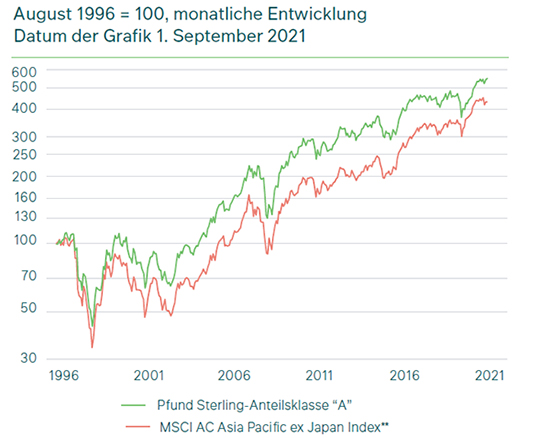

Zwischen dem 1. September 2020 (dem Beginn des Überprüfungszeitraums) und dem 1. September 2021 erzielte der M&G Asian Fund eine positive Gesamtrendite (die Kombination aus Einkommen und Kapitalwachstum) in allen seinen Anteilsklassen in Pfund Sterling. Die Fondsperformance lag über der Benchmark des Fonds, dem MSCI AC Asia Pacific ex Japan Index, der im gleichen Berichtszeitraum um 15.5% stieg.

Über fünf Jahre hinweg erzielte der Fonds eine auf das Jahr umgerechnete positive Gesamtrendite in allen Anteilsklassen in Pfund Sterling, blieb aber hinter seinem Vergleichsindex zurück, der in diesem Zeitraum 10.8% pro Jahr erzielte. Daher hat der Fonds das Ziel über den vorgegebenen Zeitrahmen von fünf Jahren nicht erreicht.

Die Wertentwicklung einer Anteilsklasse können Sie der Tabelle „Langzeitperformance der einzelnen Anteilsklassen“ im Abschnitt „Wichtige Finanzdaten“ in diesem Bericht entnehmen.

Beurteilung der Wertentwicklung

Die Aktienmärkte im Asien-Pazifik-Raum ohne Japan erzielten im Zeitraum von 12 Monaten insgesamt Gewinne, blieben jedoch hinter den Märkten der Industrieländer zurück. In der ersten Hälfte des Berichtszeitraums, insbesondere ab Anfang November 2020, war die Wertentwicklung sehr gut, nachdem hochwirksame Impfstoffe zur Bekämpfung von COVID-19 vorgestellt wurden. Die Aktien wurden auch durch die Unterstützung der Weltwirtschaft durch verschiedene Zentralbanken und Regierungen unterstützt.

In jüngster Zeit wurden die Anleger jedoch Zeuge der volatilen Entwicklung chinesischer Aktien und der Marktschwäche in mehreren ASEAN-Mitgliedsstaaten (Association of Southeast Asian Nations), darunter Indonesien, Malaysia und Thailand, die alle Mitte 2021 einen starken Anstieg der COVID-19-Fälle verzeichneten.

Seitdem der Börsengang von Ant Financial im November 2020 abgesagt wurde, ist das regulatorische und politische Umfeld in China für einige Unternehmen des Privatsektors zunehmend unsicherer geworden. Auf die Aussetzung des Börsengangs der Finanzplattform Ant folgte eine Verschärfung der finanziellen Bedingungen für Immobilienunternehmen, und der E-Commerce-Konzern Alibaba wurde im April 2021 mit einer Kartellstrafe in Höhe von 2.8 Milliarden USD belegt.

Im Juli, nur zwei Tage nach dem Börsengang in den USA, leiteten die chinesischen Aufsichtsbehörden eine Untersuchung zur Datensicherheit bei der Ride-Hailing-App Didi ein. In jüngster Zeit hat die Einstufung von Bildungsunternehmen als „gemeinnützig“ den Wert dieser Unternehmen fast völlig zunichte gemacht.

Im krassen Gegensatz zu China legten die Aktienmärkte in Indien, Südkorea und Taiwan deutlich zu, begünstigt durch einen wiedererstarkten Technologiesektor; Technologieaktien machen in allen Ländern einen erheblichen Anteil der börsennotierten Aktien aus. Im Falle Indiens scheinen die verbesserten wirtschaftlichen Aussichten ein zusätzlicher Katalysator zu sein, nachdem sich die düstere COVID-19-Situation im April/Mai 2021 etwas entspannt hat.

Neben dem Technologiesektor bevorzugten die Anleger die Anteile von Unternehmen im Rohstoff-, Industrie- und Finanzsektor. Im Gegensatz dazu wurden einige defensive Sektoren wie Konsumgüter, Gesundheitswesen und Telekommunikationsservices zurückgelassen, da die Aktienmärkte stiegen. (Defensive Sektoren sind solche, in denen die Unternehmensgewinne während des gesamten Konjunkturzyklus relativ stabil sind.) Auch der Konsumgütersektor (zu dem mehrere große E-Commerce-Unternehmen gehören, die durch die Entwicklungen in China negativ beeinflusst wurden) war schwach.

Im Berichtszeitraum erzielte der Fonds eine positive Rendite und übertraf deutlich seine Benchmark, den MSCI AC Asia Pacific ex Japan Index.

Die Aktienauswahl war in den 12 Monaten sehr gut, wobei Pacific Basin Shipping die größten Beiträge des Fonds leistete. Als Pacific Basin Shipping im Februar 2021 die Ergebnisse für das Gesamtjahr bekannt gab, gab das Management optimistische Kommentare zu den kurzfristigen Gewinnaussichten ab, und seine Aktien stiegen in der Folge um mehr als 150%. Wir sind der Ansicht, dass die Aussichten für die Erträge von Pacific durch eine erwartete Verringerung des Nettoflottenwachstums im gesamten Sektor für trockene Massengüter gestützt werden, die auf eine Verlangsamung der Lieferung neuer Schiffe und der Abwrackung bestehender Schiffe sowie eine anhaltend starke Nachfrage nach Rohstoffen zurückzuführen ist. Auch die chinesischen COSCO Shipping Ports (die der Fonds hält) profitierten von den verbesserten Aussichten für den internationalen Handel und die wirtschaftliche Aktivität.

Eine weitere in China ansässige Holding, die trotz des schwierigen chinesischen Aktienmarktes starke Gewinne erzielte, war China Resources Power. Wir sind der Ansicht, dass das Unternehmen attraktiv bewertet ist und dass die starke Betonung des Ausbaus des Portfolios an erneuerbaren Energien durch China Resources Power zu einem allmählichen Anstieg der Bewertung der Aktie führen sollte.

Amvig Holdings, ein Unternehmen, das in China Papiere für Zigarettenverpackungen herstellt und laminiert, konnte ebenfalls einen Mehrwert erzielen. Seine Aktien stiegen, nachdem der bedeutende Aktionär Amcor angekündigt hatte, seine Beteiligung an Amvig an New Prospect Capital zu verkaufen. Wir haben die Position nun geschlossen.

Zu Beginn des Berichtszeitraums nahmen wir am Börsengang des südkoreanischen Videospieleverlags Kakao Games Teil. Wir waren von den langfristigen Aussichten des Unternehmens angetan, aber ein heftiger Anstieg des Aktienkurses nach der Börsennotierung – angetrieben von heimischen Privatanlegern – führte dazu, dass die Bewertung des Unternehmens weit über ein Niveau hinausging, das die Fundamentaldaten unserer Ansicht nach rechtfertigen könnten. Deshalb haben wir beschlossen, die Position zu schließen.

Der größte Abstriche vom Fonds machte hingegen das australische Biotechnologie-Unternehmen Mesoblast aus. Mitte Dezember 2020 zeigte Mesoblast, dass die Studie mit seinem Medikament als mögliche Behandlung für COVID-19 (Remestemcel-L) aufgrund unerwartet schlechter klinisches Daten beendet werden würde. Die Nachrichten waren zwar enttäuschend, aber wir hatten die Position des Fonds in Mesoblast bereits im Sommer 2020 nach einer Zeit mit einer außergewöhnlich guten Performance zurückgeschraubt.

Die Beteiligung des Fonds an dem chinesischen Öl- und Gasunternehmen Sinopec Kantons kostete eine gewisse Performance, da Energieaktien im Berichtszeitraum hinter dem breiteren Markt zurückblieben. Wir halten weiterhin Anteile an Sinopec, da wir der Ansicht sind, dass das Unternehmen eine gute Bilanz, eine attraktive Bewertung (nicht zuletzt aufgrund seiner Dividendenrendite) und einen erheblichen Spielraum für das Wachstum seines Kerngeschäfts in den Bereichen Öl und Lagerung hat.

Die relative Performance wurde auch dadurch beeinträchtigt, dass wir keine Anteile an der Commonwealth Bank of Australia und Infozeile, einem internationalen IT-Dienstleistungsunternehmen mit Sitz in Indien, halten konnten, obwohl Letzteres teilweise durch unsere Beteiligung an Infosys‘ indischem Konkurrenten Tech Mahindra ausgeglichen wurde.

Investmentaktivitäten

Wir wollen signifikante Dislokationen zwischen dem Kurs und Wert einer Aktie identifizieren, die wir nutzen können und in denen wir unserer Meinung nach eine größere Perspektive als andere Anleger haben. Unserer Meinung nach liegt unser Vorteil nicht in einer besseren Prognose, sondern in der besseren Risikoeinschätzung.

Unsere Strategie nutzt unabhängige, proprietäre Forschung, um Möglichkeiten für eine Vielzahl von mehr als 300 Aktien aus Asien ohne Japan zu identifizieren und umfassend zu erforschen, die seit vielen Jahren eng verfolgt werden. Wir konzentrieren unsere Bemühungen bewusst auf ein vordefiniertes Universum von Unternehmen.

Wir neigen dazu, längerfristige Investitionen zu tätigen, obwohl die Renditen durch eine opportunistische Positionierung, die durch die Risiko-/Ertrags-Chance verdient wird, gesteigert werden könnten. Der Wunsch besteht darin, dass die Portfolioerträge von unserer Fähigkeit zur Aktienauswahl getragen werden, anstatt dass das Portfolio in einem oder mehreren Anlagestilen investiert. Wir achten auch sehr genau auf die Positionen des Portfolios unter dem Index. Die Performance-Lücke zwischen dem Portfolio und dem Benchmark-Index im Laufe der Zeit wird nicht nur durch unsere Investitionen beeinflusst, sondern auch durch das, was wir nicht tun.

Zu Beginn des Überprüfungszeitraums nutzten wir die Kursschwäche der Aktie, um eine Position in Woodside Petroleum zu etablieren. Wir fühlen uns von der anspruchslosen Bewertung dieses australischen Erdgasproduzenten und der langfristigen Wachstumsstory für Gas in Asien angezogen, da die Region aus umweltfreundlicheren und emissionslastigen Energieformen abwandert. Wir werden uns mit dem Unternehmen in Verbindung setzen, um sicherzustellen, dass die Emissionsintensität des Unternehmens im Laufe der Zeit reduziert wird.

Später haben wir unsere Position im australischen Unternehmen Amcor, einem führenden Verpackungsunternehmen für Konsumgüter, erweitert. Wir glauben, dass Amcor Marktanteile gewinnt, da kleinere Unternehmen unter Druck geraten, weil sie nicht in der Lage sind, die Art von umweltfreundlichen Lösungen anzubieten, die die globalen Verbraucher verlangen. Zum Zeitpunkt der Investition lag Amcor hinter dem Markt zurück, sodass seine relative Bewertung unserer Meinung nach attraktiver geworden war.

Wir waren während des gesamten Überprüfungszeitraums aktiv, nahmen Änderungen am Engagement des Fonds in China vor und nutzten dabei die Chancen, die sich daraus ergeben hatten. Zu den neuen Investitionen gehörten Sinopec Engineering, Weichai Power, Huazhu und Hutchmed (China).

Sinopec Engineering ist eines der führenden chinesischen Ingenieurunternehmen. Das Unternehmen verfügt unserer Ansicht nach über einen Netto-Cash-Wert, der höher ist als seine Marktkapitalisierung und bietet eine sehr attraktive Dividendenrendite. Die Anleger sind besorgt, dass die petrochemischen Ingenieurarbeiten von Sinopec austrocknen werden. Wir sind uns einig, dass dies irgendwann passieren wird, aber in der Zwischenzeit gibt es viele ältere Pflanzen, die sauberer und effizienter gemacht werden müssen. Gleichzeitig ist es sehr schwer zu argumentieren, dass sich das führende Ingenieurunternehmen nicht an der Umstellung beteiligen wird, da China sich zum Ziel gesetzt hat, bis 2060 keine Nettoemissionen zu erreichen. Tatsächlich wächst Sinopecs neuer Auftragsbestand im Energiebereich bereits schnell.

Weichai Power ist ein chinesischer Hersteller von Lkw-Motoren und Marktführer für umweltfreundliche Energietechnologie der nächsten Generation. Er hat als erster in Unternehmen weltweit investiert, die führend in der Wasserstoffenergietechnologie sind.

Die Investition in den Hotelbetreiber Huazhu wurde zum Teil durch den Verkauf des Online-Reiseunternehmens Trip.com finanziert. Wir glauben, dass die mittelfristigen Wachstumsperspektiven von Huazhu denen von Trip.com überlegen sind. Unterdessen befindet sich Trip.com mitten in der Entwicklung seines Geschäfts in Richtung einer stärkeren internationalen Ausrichtung. Unserer Ansicht nach dürfte sich dieser Übergang als schwierig erweisen und zusätzliche Investitionen im Voraus erfordern.

Das biopharmazeutische Unternehmen Hutchmed ist seit vielen Jahren börsennotiert und hat eine starke Arzneimittelpipeline aufgebaut, die jetzt Umsätze generiert. Durch die Börsennotierung in den USA und im Vereinigten Königreich ist Hutchmed so etwas wie eine „verwaiste“ Aktie und wird mit einem erheblichen Abschlag gegenüber seinen chinesischen Konkurrenten gehandelt.

In Hongkong haben wir eine Position im Infrastrukturkonglomerat Cheung Kong Infrastructure (CKI) eröffnet. Wir nutzten den Kursrückgang der Aktie, um eine Position in der Aktie aufzubauen, die eine attraktive Rendite bietet. Wir halten die Rendite angesichts der Qualität der zugrunde liegenden Aktiva von CKI und der Tatsache, dass wir in einer Welt mit rekordniedrigen Zinsen leben, für zu großzügig.

SATS ist ein in Singapur ansässiges Flughafenservice-Unternehmen. Vor der Investition führten wir eine umfassende Due-Diligence-Prüfung durch, die uns Gewissheit verschaffte, dass das Unternehmen trotz des durch COVID-19 verursachten Rückgangs der Aktivität von einer sehr starken Position ausging und seinen Cashflow während der Pandemie bequem kontrollieren konnte. Unsere Analyse ergab auch, dass einige der Kosteneinsparungen, die das Unternehmen während der Verlangsamung erzielt hatte, bei jedem Aufschwung anhalten sollten, was zu einem positiven operativen Leverage führt.

Wir bauten auch eine Position bei SK Telecom, dem führenden Mobilfunkanbieter Südkoreas auf, dessen Bewertung unserer Meinung nach aufgrund der schlechten Erträge im Zusammenhang mit der Einführung von 5G gesunken ist. Diese Bedenken sind unserer Ansicht nach vollständig im Preis enthalten, und im Hinblick auf die Zukunft besteht Spielraum für eine Verbesserung der Rentabilität seiner Kerngeschäfte im Telekommunikationssektor. Gleichzeitig sucht das Unternehmen nach Möglichkeiten, in einer Reihe seiner Unternehmensinitiativen in der New Economy sowie seiner wertvollen Beteiligung an SK Hynix Mehrwert zu schaffen.

Zu den Aktien, die das Portfolio verließen, gehörten einige technologiebezogene Namen – so etwa der DRAM-Ausrüstungshersteller Wonik IPS und Catcher Technology. Wir verkauften Catcher Technology, da das in Taiwan ansässige Unternehmen wesentliche interne Veränderungen durchläuft, während es sein bisheriges Kerngeschäft verlässt, und wir hatten nicht das Gefühl, dass wir für die Risiken im Zusammenhang mit diesem Übergang angemessen kompensiert wurden.

Wir schlossen auch die Position des Fonds in der an der Hongkong notierten MTR Metro Pacific, einem philippinischen Konglomerat, und der Aktienkurs des indischen Unternehmens Tata Motors hatte sich gegenüber unserem ursprünglichen Einstiegspunkt fast verdreifacht.

In den späteren Phasen des Berichtszeitraums haben wir die Veräußerungen von Ngern Tid Lor in Thailand (ein unlängst eingegangener Börsengang), Treasury Wine Estates in Australien und Yum China abgeschlossen – einer sehr gut geführten Restaurantgruppe, bei der die Bewertungsaufschläge gegenüber anderen Unternehmen erheblich zunahmen.

Ausblick

Wie bereits erwähnt, besteht unser Ansatz darin, ein Portfolio esoterischer Bottom-up-Anlagemöglichkeiten aufzubauen, bei denen wir der Ansicht sind, dass wir eine bessere Perspektive auf die Risikopreise haben. Namen wie Hutchmed (China), Samsung Fire Marine, Amcor und SK Telecom passen unserer Meinung nach alle zu diesem Merkmal.

In der letzten Zeit haben wir jedoch festgestellt, dass sich zwei allgemeinere Faktoren die Risikopreise in der gesamten Region auswirken. Die ASEAN-Länder ohne Singapur blieben hinter der Region zurück, da die anhaltenden COVID-19-Ausbrüche die Wirtschaftstätigkeit belasteten. Insbesondere Banken in Märkten wie Thailand und Indonesien haben zu kämpfen, und wir betrachten die Bewertungen als attraktiv. Im Falle Indonesiens sind wir weiterhin begeistert von der Aussicht auf ein langfristiges Wachstum in einem Land mit geringer Verschuldung der privaten Haushalte. Wir sind uns der bestehenden übergewichteten Position des Fonds gegenüber Banken bewusst, aber wir werden wahrscheinlich damit beginnen, ein bestehendes Engagement an andere Orte im Asien-Pazifik-Raum ohne Japan in Südostasien zu verlagern.

Der zweite und wichtigere Faktor ist China. Ob es nun um die Spannungen zwischen China und den USA, die Sorge um ein hartes Vorgehen gegen chinesische Internetunternehmen, eine Verlangsamung des Immobilienmarktes oder einfach nur um Befürchtungen wegen einer strengeren Wirtschaftspolitik geht – viele chinesische Aktien sind drastisch gesunken. Die China Construction Bank, unserer Ansicht nach die beste der vier großen chinesischen Banken, erzielt viermal so viele Gewinne und verfügt über eine Rendite von 7% (basierend auf Daten zum 31. August 2021). Chinesische Blue-Chip-Internetunternehmen werden am unteren Ende der historischen Bewertungsspannen gehandelt.

Eine plausible Erklärung dafür ist die wachsende Sorge über einen groß angelegten Bruch zwischen dem chinesischen und dem US-amerikanischen Kapitalmarkt, d. h. vor einer zunehmenden Kluft zwischen den Aktienmärkten der beiden Wirtschaftsmächte. Dies scheint dazu geführt zu haben, dass viele Fonds entschieden haben, zu viel Engagement in China zu haben. Darüber hinaus sind wir der Meinung, dass der Zeitpunkt, an dem Verkäufe zu Verkäufen führen und die Anleger zunehmend „ängstlich“ werden, ein guter Zeitpunkt für Investitionen ist.

Wir versuchen nun, das Engagement auf kontrollierte Weise zu erhöhen und die chinesischen Namen im Portfolio neu zu positionieren, um Aktien zu wählen, bei denen wir der Ansicht sind, dass der Anstieg der Risikoprämie – der Nutzen für die Risikoübernahme – im Vergleich zu den fundamentalen Aussichten des Unternehmens besonders hoch war.

Während wir versuchen, diese Faktoren zu nutzen, werden wir hinsichtlich der Portfoliokonstruktion wachsam bleiben, um sicherzustellen, dass die Hauptrisikoquelle aus der esoterischen Aktienauswahl stammt.

David Perrett, Fondsmanager

Mitarbeiter von M&G FA Limited, einem verbundenen Unternehmen der M&G Securities Limited.

Bitte beachten Sie, dass die in diesem Bericht geäußerten Meinungen nicht als Empfehlung oder Beratung im Hinblick auf die Performance des Fonds oder der im Fonds gehaltenen Wertpapiere aufzufassen sind. Wenn Sie eine Beratung darüber benötigen, ob eine bestimmte Anlage in Ihrer persönlichen Situation zu empfehlen ist, wenden Sie sich bitte an einen Finanzberater.

Anlagewerte

Fondsbestand

| Bestand | Stand 31.08.21 | Stand 31.08.21 | Stand 31.08.20 | |

| Tsd. USD | % | %a | ||

| Aktien | 245,274 | 101.75 | 101.23 | |

| Vereinigte Staaten | 1,221 | 0.51 | 10.22 | |

| 121,826 | Industrial Tech Acquisitions | 1,221 | 0.51 | |

| Kanada | 2,529 | 1.05 | 1.50 | |

| 278,884 | Cenovus Energy | 2,307 | 0.96 | |

| 49,178 | Cenovus Energy Warrants 01/01/2026 | 222 | 0.09 | |

| Australien | 24,826 | 10.30 | 9.93 | |

| 400,444 | Amcor | 5,130 | 2.13 | |

| 161,834 | Australia & New Zealand Banking | 3,301 | 1.37 | |

| 143,204 | BHP | 4,783 | 1.98 | |

| 7,752 | CSL | 1,771 | 0.74 | |

| 914,023 | Mesoblast | 1,115 | 0.46 | |

| 206,485 | National Australia Bank | 4,191 | 1.74 | |

| 89,324 | QBE Insurance | 774 | 0.32 | |

| 384,948 | Stockland | 1,303 | 0.54 | |

| 172,285 | Woodside Petroleum | 2,458 | 1.02 | |

| China | 56,019 | 23.24 | 11.12 | |

| 415,076 | Alibaba | 8,823 | 3.66 | |

| 49,482 | Autohome ADR | 2,043 | 0.85 | |

| 8,848 | Baidu ADR | 1,355 | 0.56 | |

| 6,002,000 | CGN Power | 1,319 | 0.55 | |

| 7,643,000 | China Construction Bank | 5,510 | 2.29 | |

| 1,630,000 | China Telecom | 568 | 0.24 | |

| 4,799,000 | Chongqing Rural Commercial Bank | 1,819 | 0.75 | |

| 25,387 | Daqo New Energy ADR | 1,625 | 0.67 | |

| 2,163,600 | GF Securities | 3,848 | 1.60 | |

| 4,531,000 | Greatview Aseptic Packaging | 1,863 | 0.77 | |

| 86,450 | HollySys Automation Technologies | 1,739 | 0.72 | |

| 1,206,400 | Huatai Securities | 1,724 | 0.71 | |

| 52,551 | Huazhu ADR | 2,454 | 1.02 | |

| 77,424 | JD.com ADR | 5,935 | 2.46 | |

| 64,463 | KE ADR | 1,189 | 0.49 | |

| 38,100 | Meituan | 1,218 | 0.51 | |

| 223,000 | Ping An Insurance Group Company of China | 1,730 | 0.72 | |

| 4,097,000 | Sinopec Engineering | 2,169 | 0.90 | |

| 1,335,000 | TravelSky Technology | 2,498 | 1.04 | |

| 968,000 | Weichai Power | 2,426 | 1.01 | |

| 1,985,700 | Yangzijiang Shipbuilding | 2,423 | 1.00 | |

| 181,687 | Zhihu ADR | 1,741 | 0.72 | |

| Hongkong | 32,701 | 13.57 | 29.73 | |

| 430,800 | AIA | 5,146 | 2.13 | |

| 193,000 | China Mobile | 1,169 | 0.49 | |

| 1,254,000 | China Resources Power | 3,081 | 1.28 | |

| 1,120,000 | China Unicom Hong Kong | 605 | 0.25 | |

| 273,350 | CK Hutchison | 1,994 | 0.83 | |

| 2,142,000 | Far East Horizon | 2,428 | 1.01 | |

| 257,500 | HUTCHMED | 1,939 | 0.80 | |

| 46,047 | HUTCHMED ADR | 1,752 | 0.73 | |

| 368,000 | Sun Hung Kai Properties | 5,183 | 2.15 | |

| 152,200 | Tencent | 9,404 | 3.90 | |

| Indien | 18,161 | 7.53 | 7.24 | |

| 46,266 | Cartrade Tech | 943 | 0.39 | |

| 174,405 | Wohnungsbaufinanzierung | 6,675 | 2.77 | |

| 390,416 | ICICI Bank | 3,841 | 1.59 | |

| 125,560 | Reliance Industries | 3,880 | 1.61 | |

| 12,484 | Reliance Industries (teilweise eingeschränkt) | 276 | 0.11 | |

| 128,165 | Tech Mahindra | 2,546 | 1.06 | |

| Indonesien | 2,992 | 1.24 | 1.34 | |

| 7,025,700 | Bank Mandiri | 2,992 | 1.24 | |

| Philippinen | 2,373 | 0.98 | 2.27 | |

| 219,429 | GT Capital | 2,373 | 0.98 | |

| Singapur | 14,687 | 6.09 | 6.52 | |

| 219,686 | DBS | 4,900 | 2.03 | |

| 10,728,468 | Ezion Warrants 16/04/2023b | 0 | 0.00 | |

| 5,346,000 | Japfa | 2,785 | 1.16 | |

| 6,643,400 | NetLink NBN Trust | 4,796 | 1.99 | |

| 728,500 | SATS | 2,206 | 0.91 | |

| Südkorea | 33,719 | 13.99 | 11.21 | |

| 81,666 | Hana Financial | 3,163 | 1.31 | |

| 21,928 | HK inno N | 1,146 | 0.47 | |

| 69,267 | KB Financial | 3,154 | 1.31 | |

| 5,391 | NAVER | 2,039 | 0.85 | |

| 230,309 | Samsung Electronics | 15,216 | 6.31 | |

| 6,567 | Samsung Fire & Marine Insurance | 1,277 | 0.53 | |

| 48,159 | SK Hynix | 4,403 | 1.83 | |

| 12,922 | SK Telecom | 3,321 | 1.38 | |

| Taiwan | 26,645 | 11.05 | 8.63 | |

| 287,220 | Delta Electronics | 2,798 | 1.16 | |

| 361,000 | Hon Hai Precision Industry | 1,440 | 0.60 | |

| 41,000 | MediaTek | 1,332 | 0.55 | |

| 985,000 | Taiwan Cement | 1,720 | 0.71 | |

| 813,178 | Taiwan Semiconductor Manufacturing | 17,987 | 7.46 | |

| 1,523,000 | Yuanta Financial | 1,368 | 0.57 | |

| Thailand | 5,488 | 2.28 | 1.52 | |

| 810,000 | Bangkok Bank | 2,865 | 1.19 | |

| 687,500 | Kasikornbank | 2,623 | 1.09 | |

| Bermuda | 23,913 | 9.92 | 0.00 | |

| 273,500 | CK Infrastructure | 1,652 | 0.68 | |

| 7,196,255 | COSCO SHIPPING Ports | 5,965 | 2.47 | |

| 16,753,000 | Pacific Basin Shipping | 9,129 | 3.79 | |

| 11,638,000 | Sinopec Kantons | 4,307 | 1.79 | |

| 295,000 | Vtech | 2,860 | 1.19 | |

| Anlagebestand | 245,274 | 101.75 | 101.23 | |

| Geldnahe Mittel | 900 | 0.37 | 0.40 | |

| Geldmarktfonds mit Rating „AAA“C | 900 | 0.37 | 0.40 | |

| 900,000 | Northern Trust Global Fund – US-Dollar | 900 | 0.37 | |

| Gesamter Anlagebestand (Erläuterungen 2c und 2d auf Seite 10) | 246,174 | 102.12 | 101.63 | |

| Sonstige Vermögenswerte/(Verbindlichkeiten), netto | (5,109) | (2.12) | (1.63) | |

| Den Anteilseignern zuzurechnendes Nettovermögen | 241,065 | 100.00 | 100.00 | |

Sofern nichts anderes angegeben ist, handelt es sich bei allen Wertpapieren um an einer Börse amtlich notierte Wertpapiere.

a Die Angaben zur Sektorgewichtung wurden neu berechnet, um die Veränderungen bei der Anpassung des beizulegenden Zeitwerts des Vorjahres widerzuspiegeln.

b Ausgesetzt.

c Nicht gebundene Liquiditätsüberschüsse werden in mit „AAA“ bewerteten Geldmarktfonds angelegt, um das Kontrahentenrisiko zu mindern.

Top-10-Portfoliotransaktionen für das Jahr zum 31. August 2021

| Größte Zukäufe | Tsd. USD |

| Alibaba | 10,859 |

| China Construction Bank | 5,995 |

| Amcor | 4,691 |

| SK Telecom | 3,295 |

| JD.com ADR | 2,815 |

| KB Financial | 2,795 |

| Sun Hung Kai Properties | 2,593 |

| Sinopec Engineering | 2,489 |

| Huazhu ADR | 2,460 |

| Weichai Power | 2,458 |

| Sonstige Zukäufe | 53,594 |

| Zukäufe insgesamt | 94,044 |

| Größte Verkäufe | Tsd. USD |

| Alibaba ADR | 11,887 |

| China Resources Power | 4,847 |

| Pacific Basin Shipping | 3,874 |

| WH | 3,420 |

| Amvig | 3,156 |

| Kakao Games | 3,113 |

| Metro Pacific Investments | 2,955 |

| Tata Motors | 2,850 |

| QBE Insurance | 2,727 |

| Wonik IPS | 2,717 |

| Sonstige Verkäufe | 55,369 |

| Verkäufe insgesamt | 96,915 |

Zukäufe und Verkäufe beinhalten nicht die Kosten und Verkaufserlöse der mit „AAA“ bewerteten Geldmarktfonds.

Wichtigste Finanzdaten

Fondsperformance