Es ist keine überragende Bilanz des Unternehmens REWE, was möglicherweise dann auch dran liegen könnte, das man zu viel finanzielle Mittel in den eigenen Energy Drink „Maximal G“ gesteckt hat um dafür Werbung zu machen. Ein Vertrag mit RED Bull hätte da „Maximal U“ bedeutet- U für Umsatz.

REWE Deutscher Supermarkt AG & Co. KGaA

Köln

Jahresabschluss zum Geschäftsjahr vom 01.01.2015 bis zum 31.12.2015

Lagebericht für das Geschäftsjahr 2015

Struktur der Gesellschaft

Die REWE Deutscher Supermarkt AG & Co. KGaA, Köln, (REWE KGaA) gehört als mittelbares Tochterunternehmen der REWE-ZENTRALFINANZ eG, Köln, (RZF) einschließlich ihrer Tochterunternehmen zur REWE Group. Die REWE Group ist eine international tätige Unternehmensgruppe im Handels- und Touristikbereich.

Die REWE KGaA erstellt einen Teilkonzernabschluss und wird in den Konzernabschluss der RZF einbezogen. Ihre Geschäftstätigkeit erstreckt sich im Wesentlichen auf Geschäftsführungs- und Holdingfunktionen. Über ihre Beteiligungen steuert die REWE KGaA die wichtigsten nationalen strategischen Geschäftseinheiten der REWE Group, insbesondere das Vollsortiment National, den Discount National sowie den Fachmarkt National. Weitere Aktivitäten von Tochterunternehmen sind die Produktion von Backwaren sowie von Wurst- und Fleischwaren und deren Vertrieb.

Die Lage der REWE KGaA ist branchenspezifisch betrachtet von der Entwicklung des Lebensmittelhandels und des Baumarktgeschäfts abhängig. Geografisch betrachtet ist die REWE KGaA nahezu ausschließlich in Deutschland tätig. Daher wird im Folgenden insbesondere auf die Geschäfts- und Rahmenbedingungen im Lebensmittelhandel sowie im Baumarktgeschäft in Deutschland eingegangen.

Wirtschaftliche Rahmenbedingungen

1. Gesamtwirtschaftliche Entwicklung

Die Konjunktur in Deutschland befand sich 2015 ungeachtet gesunkener Rohstoffpreise, der sehr niedrigen Zinsen und des schwachen Euros nur knapp über der Erwartung (1,5 Prozent Wachstum des Bruttoinlandsprodukts (BIP) gegenüber Vorjahr). Der größte Wachstumstreiber war der private Konsum. Dieser profitierte von einer Ausweitung der Beschäftigung und steigenden Reallöhnen, die u. a. aus dem Kaufkraftgewinn durch den gesunkenen Rohölpreis resultierten. Die Inflation ist gegenüber dem Vorjahr auf 0,3 Prozent (Vorjahr: 0,8 Prozent) gesunken. Die Arbeitslosigkeit lag mit 4,7 Prozent (Vorjahr: 5,0 Prozent) auf einem sehr niedrigen Niveau. Die verhältnismäßig schwache Weltkonjunktur, vor allem in den Schwellenländern, bremste eine stärkere Expansion der deutschen Wirtschaft.

Eckdaten Deutschland

Quelle: Gemeinschaftsdiagnose Herbst 2015

| in %1 | 2014 | 2015e* | 2015e |

| Bruttoinlandsprodukt (BIP) | 1,6 | 1,3 | 1,5 |

| Veränderung private Konsumausgaben | 1,9 | 2,7 | 2,6 |

| Veränderung verfügbares Einkommen | 2,3 | 2,8 | 2,7 |

| Sparquote* | 9,5 | 9,3 | 9,7 |

| Arbeitslosenquote | 5,0 | 5,1 | 4,7 |

e=erwartet; e*=im Vorjahr erwartet; 1 BIP Veränderung gegenüber dem Vorjahr in %

*in % des verfügbaren Einkommens

2. Branchenentwicklung

Lebensmittelhandel

Der Umsatz im Einzelhandel in Deutschland ist 2015 nach Angaben von Eurostat gegenüber dem Vorjahr nominal um 2,9 Prozent (real: 2,9 Prozent) gestiegen.

Der Lebensmitteleinzelhandel legte nach Eurostat (LEH inklusive Non Food) im Berichtszeitraum um nominal 3,0 Prozent (real: 2,4 Prozent) zu und ist damit im Vergleich zu 2014, in dem das Wachstum nominal 2,3 Prozent (real: 1,2 Prozent) betragen hat, durch leicht steigende Wachstumsraten gekennzeichnet.

Auch nach GfK erhöhten sich die Umsätze (ohne Tabak- und Non-Food-Umsätze) des gesamten deutschen LEH um nominal 1,3 Prozent gegenüber einem nominalen Umsatzrückgang im Vorjahr von 0,3 Prozent. Umsatzzuwächse konnten 2015 die LEH-Vollsortimenter Food, Discounter und Drogeriemärkte erzielen. Die LEH-Vollsortimenter Food wuchsen nominal um 3,3 Prozent, die Discounter nominal um 0,3 Prozent und die Drogeriemärkte nominal um 5,9 Prozent. Die Umsätze gingen bei den SB-Warenhäusern nominal um 0,8 Prozent zurück.

Fachmärkte

Der Baumarkthandel konnte nach Aussagen des BHB – Handelsverband Heimwerken, Bauen und Garten e. V., Köln, 2015 ein Umsatzwachstum von 2,4 Prozent verbuchen. Auf bereinigter Verkaufsfläche konnte der Baumarkthandel ein leichtes Umsatzwachstum von 0,2 Prozent erzielen. Die warme und niederschlagsarme Wetterlage im Juli und August förderte die Nachfrage bei den Baumarktkunden, so dass der Baumarkthandel in den beiden Monaten deutliche Umsatzzuwächse erzielen konnte.

Darstellung der Lage

1. Vergleich der im Vorjahr berichteten Prognose mit der tatsächlichen Geschäftsentwicklung

Die Geschäftsentwicklung der REWE KGaA wird insbesondere von der Geschäftsentwicklung der Beteiligungen geprägt. Die Umsatzentwicklung der Beteiligungen liegt 2015 über den Erwartungen. Zudem konnten alle Geschäftsfelder zur positiven Entwicklung beitragen.

Das Vollsortiment National liegt trotz der Belastungen durch die Anlaufkosten bei den Online-Aktivitäten und der angespannten Preissituation über dem 2015 prognostizierten EBITA.

Der Discount National konnte durch eine sehr gute Entwicklung das für 2015 prognostizierte EBITA weit übertreffen. Trotz der angespannten Preisentwicklung konnte vor allem die positive Umsatz- und Rohertragsentwicklung dazu beitragen.

Der Fachmarkt National konnte das für 2015 anvisierte EBITA erreichen.

Für die REWE KGaA selbst entwickelte sich das EBT deutlich besser als prognostiziert.

2. Ertragslage

Ergebnis

Das Betriebsergebnis des Geschäftsjahres 2015 ist gegenüber dem Vorjahr um 4,7 Mio. € auf -13,6 Mio. € gesunken.

Das Beteiligungsergebnis beträgt 71,9 Mio. € (Vorjahr: -1,1 Mio. €) und hat sich somit im Vergleich zum Vorjahr deutlich verbessert. Dies resultiert im Wesentlichen aus der positiven Ergebnisentwicklung der REWE Markt GmbH, Köln, (REWE Markt) und der Penny-Markt Gesellschaft mit beschränkter Haftung, Köln.

Das Zinsergebnis lag mit 11,6 Mio. € (Vorjahr: 33,4 Mio. €) unter dem des Vorjahres. Der starke Rückgang der Zinsen resultiert im Wesentlichen aus der im Vorjahr erfolgten Bilanzierung von Zinsforderungen im Rahmen der steuerlichen Außenprüfung.

Das Ergebnis der gewöhnlichen Geschäftstätigkeit beträgt 70,0 Mio. € (Vorjahr: 23,5 Mio. €). Die Steuerbelastung beträgt inkl. Nachbelastungen und Erstattungen für Vorjahre 60,3 Mio. €.

Insgesamt ergibt sich ein Jahresüberschuss von 9,7 Mio. € (Vorjahr: 31,0 Mio. €).

3. Finanz- und Vermögenslage

Finanzlage

Die Finanzierung der REWE Group wird hauptsächlich durch die REWE International Finance B.V., Venlo (Niederlande, RIF), ein im zusammengefassten Abschluss vollkonsolidiertes Unternehmen, organisiert. Im Zuge des Liquiditätsmanagements soll sichergestellt werden, dass die REWE KGaA über die RIF jederzeit genügend Liquidität durch ausreichende Kreditlinien zur Verfügung hat, sodass auch dann keine Liquiditätsrisiken bestehen, wenn unerwartet auftretende Ereignisse negative finanzwirtschaftliche Auswirkungen auf die Liquiditätslage haben.

Über die RIF stehen den Konzernunternehmen derzeit im Wesentlichen folgende Fremdfinanzierungsmittel zur Verfügung:

Fremdfinanzierungsmittel

| in Mio. € | 31.12.2015 | 31.12.2014 | Laufzeitende |

| Syndizierter Kredit | 1.750,0 | 1.750,0 | 18. September 2020 |

| Schuldscheindarlehen | 300,0 | 300,0 | 28. November 2017 |

| Schuldscheindarlehen | 175,0 | 175,0 | 02. September 2024 |

| Schuldscheindarlehen | 0,0 | 100,0 | 30. September 2016* |

| Gesamt | 2.225,0 | 2.325,0 |

* Schuldscheindarlehen wurde im Berichtsjahr vorzeitig zurückgezahlt.

Die Laufzeit des syndizierten Kredits wurde durch die Ausübung der zweiten Option bis zum 18. September 2020 verlängert. Er war weder zum Vorjahresstichtag noch zum 31. Dezember 2015 in Anspruch genommen. Ein Schuldscheindarlehen von 100,0 Mio. € wurde im Berichtsjahr vorzeitig zurückgezahlt. Neben den aufgeführten Fremdfinanzierungsmitteln bestehen weitere Kreditlinien bei verschiedenen Banken.

Durch den internen Finanzausgleich (Cash Pooling) wird eine Reduzierung des Fremdfinanzierungsvolumens sowie eine Optimierung der Geld- und Kapitalanlagen erreicht. Das Cash Pooling ermöglicht die Nutzung der Liquiditätsüberschüsse einzelner Gesellschaften der Konzerne zur internen Finanzierung.

Vermögenslage

Aktiva

Der Anstieg des Anlagevermögens um 18,7 Mio. € resultiert im Wesentlichen aus geleisteten Anzahlungen auf Anteile an verbundenen Unternehmen.

Das Umlaufvermögen erhöht sich um 138,8 Mio. € und enthält im Wesentlichen Forderungen gegen verbundene Unternehmen in Höhe von 781,6 Mio. € (Vorjahr: 704,8 Mio. €) und sonstige Vermögensgegenstände in Höhe von 163,7 Mio. € (Vorjahr: 101,6 Mio. €).

Passiva

Das Eigenkapital erhöhte sich um 9,7 Mio. €. Die Eigenkapitalquote beträgt 79,3 Prozent.

Die Rückstellungen haben sich insgesamt um 72,1 Mio. € auf 189,2 Mio. € erhöht und enthalten im Wesentlichen langfristige Verpflichtungen in Form von Pensionsrückstellungen (61,6 Mio. €), Steuerrückstellungen (85,7 Mio. €) sowie Zinsen auf Steuern aus Betriebsprüfungsrisiken (34,2 Mio. €) und sonstige Rückstellungen.

Unter den Verbindlichkeiten werden im Wesentlichen Verbindlichkeiten gegenüber verbun-denen Unternehmen in Höhe von 277,6 Mio. € (Vorjahr: 158,2 Mio. €) ausgewiesen. Als größte Einzelposition ist die Verbindlichkeit gegenüber der Wilhelm Brandenburg GmbH & Co. oHG, Köln, enthalten. Daneben werden Verbindlichkeiten gegenüber Unternehmen, mit denen ein Beteiligungsverhältnis besteht, in Höhe von 14,0 Mio. € (Vorjahr: 14,0 Mio. €), Verbindlichkeiten aus Lieferungen und Leistungen in Höhe von 7,2 Mio. € (Vorjahr: 2,1 Mio. €) sowie sonstige Verbindlichkeiten von 6,2 Mio. € (Vorjahr: 54,1 Mio. €) ausgewiesen.

Eventualverbindlichkeiten werden in Höhe von 484,9 Mio. € (Vorjahr: 553,4 Mio. €) ausgewiesen, wobei 475,0 Mio. € (Vorjahr 541,7 Mio. €) auf die Garantie für zwei (Vorjahr drei) Schuldscheindarlehen der RIF entfallen. Daneben garantiert die REWE KGaA für den syndizierten Kredit, der zum 31. Dezember 2015 nicht in Anspruch genommen wurde.

4. Leistungsindikatoren

Finanzielle Leistungsindikatoren

Die bedeutendste Steuerungskennzahl der REWE KGaA ist das EBT. Es umfasst das Ergebnis vor Steuern vom Einkommen und vom Ertrag und ist geprägt von dem Beteiligungsergebnis. Für das Geschäftsjahr beträgt das EBT der REWE KGaA 71,1 Mio. € (Vorjahr: 19,0 Mio. €).

Nicht-finanzielle Leistungsindikatoren

Personal

Im Jahresdurchschnitt waren 133 (Vorjahr: 105) Mitarbeiterinnen und Mitarbeiter bei der REWE KGaA beschäftigt, am Bilanzstichtag waren es 158 Beschäftigte.

Nachhaltigkeit

Nachhaltigkeit ist bei der REWE Group sowohl in der Unternehmensstrategie als auch in der Unternehmensorganisation fest verankert. Seit 2008 werden die Nachhaltigkeitsaktivitäten der REWE Group durch den Nachhaltigkeitsstrategiekreis gesteuert, der durch die höchste Führungsebene im Unternehmen besetzt ist.

Die Nachhaltigkeitsaktivitäten der REWE Group gliedern sich in vier Säulen. In diesen Säulen wurden zur Steuerung entsprechend der internen und externen Stakeholderanforderungen Handlungsfelder und Key Performance Indicators (KPIs) definiert.

a) Grüne Produkte

| • |

Ziel der Säule Grüne Produkte ist es, nachhaltigere Sortimente verfügbar zu machen und die Konsumenten für den nachhaltigen Konsum zu sensibilisieren. Zu den Handlungsfeldern der Säule „Grüne Produkte“ gehören daher der „Ausbau nachhaltigerer Sortimente“ und die Forderung nach „Sozialstandards in der Lieferkette“. Des Weiteren werden „Produktqualität und -sicherheit“ sowie „Biodiversität“ fokussiert. |

| • |

Mit dem PRO PLANET-Label für Eigenmarken-Produkte, die neben hoher Qualität zusätzlich auch positive ökologische und / oder soziale Eigenschaften aufweisen, dem Ausbau des Bio-Sortiments und dem Sortiment regionaler Produkte sowie diversen rohstoffbezogenen Leitlinien verfolgt die REWE Group konsequent ihr Ziel, den Anteil nachhaltigerer Eigenmarken- und Markenprodukte zu steigern. |

| • |

Zudem hat sich die REWE Group das Ziel gesetzt, bis 2015 den Umsatzanteil der von REWE Far East Ltd., Hongkong (China), bezogenen Waren aus sozial auditierten Produktionsstätten auf 85 Prozent zu steigern. Mit einem Umsatzanteil von 99,4 Prozent Ende 2015 wurde das Ziel übertroffen. |

b) Energie, Klima und Umwelt

In der Säule „Energie, Klima und Umwelt“ wurden drei Handlungsfelder identifiziert: „Erhöhung der Energieeffizienz“, „Senkung klimarelevanter Emissionen“ und „Schonung von Ressourcen“.

Die REWE Group hat das Ziel, die Treibhausgasemissionen je Quadratmeter Verkaufsfläche bis 2022 gegenüber 2006 zu halbieren. Die Klimabilanz von 2014 zeigte, dass bereits eine Reduzierung um 36 Prozent erreicht werden konnte. Des Weiteren soll der Stromverbrauch je Quadratmeter Verkaufsfläche zwischen 2012 und 2022 um 7,5 Prozent reduziert werden. Die kältemittelbedingten Treibhausgasemmissionen je Quadratmeter Verkaufsfläche sollen zwischen 2012 und 2022 um 35 Prozent verringert werden.

c) Mitarbeiter

Die Zufriedenheit und die Leistungsfähigkeit der Mitarbeiter sind zentrales Element des strategischen Personalmanagements der REWE Group. Für die Säule Mitarbeiter wurden dementsprechend folgende Handlungsfelder identifiziert: „Faire Arbeitsbedingungen“, „Personalentwicklung“, „Gesundheitsmanagement und Arbeitsschutz“, „Lebensphasenorientierte Personalpolitik“ und „Vielfalt und Chancengleichheit“.

In allen Handlungsfeldern werden diverse Maßnahmen umgesetzt, um die Zufriedenheit und das Engagement der Mitarbeiter zu erhöhen. Hierzu gehört es, die Potenziale der Mitarbeiter über alle Hierarchiestufen hinweg zu fördern und die Vereinbarkeit von Beruf und Familie zu ermöglichen. Zudem wurden folgende Ziele definiert:

| • |

Senkung der Unfälle, |

| • |

Senkung des Krankenstandes, |

| • |

Steigerung des Anteils Auszubildender und |

| • |

Steigerung des Anteils intern besetzter Führungspositionen. |

d) Gesellschaftliches Engagement

| • |

Die REWE Group fühlt sich als große Unternehmensgruppe und in ihrer genossenschaftlichen Tradition dem gesellschaftlichen Engagement verpflichtet und unterstützt zahlreiche nationale und internationale soziale Projekte. Die Handlungsfelder der Säule lauten „Unterstützung gemeinnütziger Organisationen und Projekte“, „Förderung von gesunder Ernährung und Bewegung“, „Förderung der Bildung und Entwicklung von Kindern und Jugendlichen“, „Bekämpfung von Kinderprostitution und Gewalt gegen Kinder“ und „Verbraucheraufklärung und -bildung“. |

| • |

Im Rahmen der Säule „Gesellschaftliches Engagement“ wurde das Ziel definiert, die langfristigen Projekte und Maßnahmen (Laufzeit mindestens zwei Jahre) auf 65 Prozent zu steigern. Um die Wirksamkeit der Maßnahmen im Sinne der Projektpartner und der gemeinsam gesetzten Ziele zu messen, erfolgt eine regelmäßige Ergebnisevaluation. |

Nachhaltigkeitsaktivitäten

| • |

Kern der REWE Group-Nachhaltigkeitsaktivitäten ist die aktive Einbindung und Sensibilisierung aller relevanten Stakeholdergruppen, insbesondere der Konsumenten. Seit 2011 finden daher mehrmals jährlich Nachhaltigkeitswochen in den Vertriebslinien REWE, PENNY, toom Baumarkt und DER Touristik statt. Dabei werden Kunden mit unterschiedlichen Aktionen, Werbung und Informationsmaterial über nachhaltigeren Konsum und konkrete nachhaltigere Produkte informiert. Zudem werden auch die Hersteller von Markenprodukten motiviert, ihr Angebot nachhaltiger auszurichten. Das überzeugendste Produkt der REWE Group-Nachhaltigkeitswochen wird durch die Endverbraucher gewählt. Die Gewinner erhalten den Deutschen Nachhaltigkeitspreis, der im November gemeinsam mit der Welt Gruppe und der Stiftung Deutscher Nachhaltigkeitspreis verliehen wurde. |

| • |

Um wichtige Themen mit Stakeholdern gezielt zu diskutieren, veranstaltet die REWE Group seit 2010 Dialogforen. Am 1. Oktober 2015 diskutierten beispielsweise über 250 Teilnehmer aus Politik, Wissenschaft, Industrie, Nichtregierungsorganisationen (NGOs) sowie Medienvertreter mit der REWE Group über die Perspektiven eines nachhaltigeren Konsums in Deutschland. (Mehr Informationen zu dem Dialogforum finden sich unter www.dialog.rewe-group.com). Unterjährig fanden zudem kleinere Dialogforen zu ausgewählten Themen statt. |

Angaben zur Frauenquote

Die REWE Deutscher Supermarkt AG &Co. KGaA ist eine Gesellschaft der REWE Group. Der REWE Group als genossenschaftlich organisierter Unternehmensgruppe ist es wichtig, Frauen in ihrer beruflichen Entwicklung zu fördern, um ihnen potenzialgerechte Karrierechancen zu ermöglichen. Zu diesem Zweck wurden zahlreiche Initiativen gestartet, wie „Women@REWE“ (Erfahrungsaustausch und Maßnahmenableitung), flexible Arbeitszeitangebote, gezielter Ausbau von Teilzeitarbeitsplätzen, Erweiterung der Home Office-Möglichkeiten, Einrichtung von Betriebskitas, Eltern-Kind-Büros oder die weitreichende Auditierung nach den Standards von „berufundfamilie“.

Mit Rücksicht auf gegebene Vertragslaufzeiten und die bevorstehenden unternehmensinternen Organisationsveränderungen im Bereich des „Handel Deutschland“ wird die Frauenquote auf Basis des derzeitigen Ist-Zustands bis zum 30.06.2017 als Mindestziel festgeschrieben. Diese liegt mit Blick auf den Aufsichtsrat bei 10%. Für die persönlich haftenden Gesellschafter (Geschäftsführung) der KGaA sind Zielgrößen für den Frauenanteil nicht festzulegen. Für die ersten beiden Führungsebenen unterhalb hiervon liegt die Frauenquote jeweils bei 0% (Stand 30.09.2015).

Für die Folgeperiode, vorgesehen bis 2022, wird eine spürbare Erhöhung des Frauenanteils angestrebt.

Risiko- und Chancenbericht

Stellenwert des Risikomanagements

Als international tätige Handels-Gruppe sind wir im Rahmen unserer Geschäftstätigkeiten den unterschiedlichsten Risiken mit zum Teil kurzen Reaktionszeiten ausgesetzt.

Risiken sind unsichere unternehmensexterne und -interne Einflussfaktoren, die Erfolgspotenziale (Vermögen, Erfolg und Liquidität) beeinträchtigen und damit die Realisierung geplanter Ziele verhindern oder drohen zu verhindern bzw. die weitere Geschäftsentwicklung negativ beeinflussen können. Chancen sind dagegen unternehmensexterne und -interne Einflussfaktoren, die Erfolgspotenziale (Vermögen, Erfolg und Liquidität) schaffen und damit die geplanten Ziele bzw. die weitere Geschäftsentwicklung positiv beeinflussen.

Mit dem Einsatz eines Group-weiten und einheitlichen Risikomanagements begegnen wir diesem Gefahrenpotenzial erfolgreich und sichern nachhaltig unser Chancenpotenzial. Dabei verstehen wir Risikomanagement als einen kontinuierlichen Prozess, der als regelmäßiger Vorgang in unsere betrieblichen Abläufe fest integriert ist.

Alle Risiken unterliegen bei der REWE Group einer Steuerungspflicht und werden durch operative Maßnahmen in ihrer Auswirkung und Wahrscheinlichkeit begrenzt. Der Umfang des damit verbundenen Handlungsbedarfs und die Einleitung entsprechender Maßnahmen richten sich dabei nach der Dringlichkeit (mögliche Eintrittswahrscheinlichkeit) sowie dem Bedrohungspotenzial (mögliches Schadenspotenzial, ermittelt aus der monetären, reputativen und rechtlichen Auswirkung) des Risikos. Bestehende Handlungsbedarfe dokumentieren und steuern wir in unseren Risikofeldern über Maßnahmenpläne und -termine. Die REWE KGaA ist mit ihren Tochtergesellschaften in das Risikomanagementsystem der REWE Group eingebunden. Im Folgenden wird auf das gruppenweite Risikomanagement sowie auf Risiken und Chancen aus Sicht der REWE Group eingegangen.

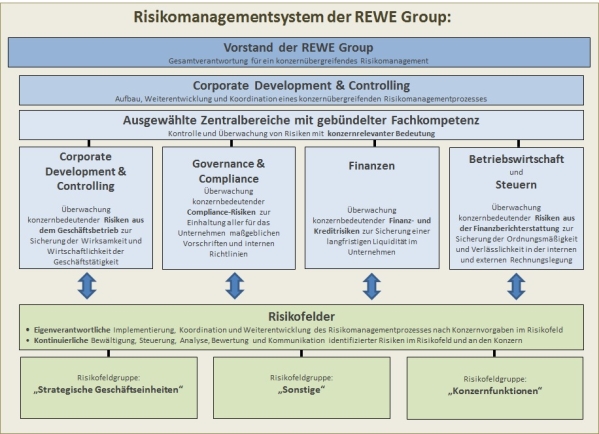

Organisation des Risikomanagements

Die Rahmenbedingungen, Richtlinien und Prozesse für ein konzerneinheitliches Risikomanagement werden zentral durch den Bereich Corporate Development & Controlling und den Zentralbereich Compliance geschaffen.

Der Aufbau und der Ablauf des operativen Risikomanagementprozesses sind im Rahmen vorgegebener Richtlinien der Konzerne über definierte Risikofelder in deren Eigenverantwortung dezentral organisiert.

Risiken werden in unseren Risikofeldern von definierten Risikoverantwortlichen über einen Bottom-up-Ansatz frühzeitig identifiziert, klassifiziert und konzerneinheitlich bewertet.

Risikochecklisten in Form von Konzernempfehlungen werden von unseren Zentralbereichen erarbeitet und den Risikofeldern regelmäßig zur Unterstützung ihrer Risikoidentifikation und analyse zur Verfügung gestellt. Dies sichert die Group-weite Berücksichtigung zentralseitig gesehener möglicher Risikoereignisse.

Die Risikoanalyse erstreckt sich auf einen Planungshorizont von drei Jahren, analog dem Zeitraum unserer Mittelfristplanung.

Risiken mit relevanter Bedeutung für die Konzerne werden von ausgewählten Zentralbereichen aufgrund ihrer fachlichen Kompetenz kontrolliert und überwacht. Im Fokus stehen dabei neben operativen Geschäftsrisiken mit wesentlichem Bedrohungspotenzial auch bedeutende Risiken aus den Kategorien Finanzen, Compliance und Finanzberichterstattung. Abweichende Risikoeinschätzungen werden von den Zentralbereichen mit den Risikofeldern diskutiert und abgestimmt.

Jährlich werden unsere Führungs- und Aufsichtsgremien über die aktuelle Risikolage der Konzerne in standardisierter Form unterrichtet. Hierzu melden die Risikoverantwortlichen über Inventuren stichtagsbezogen melderelevante Einzelrisiken aus den Risikofeldern an die Konzerne. Risiken mit ähnlichen Inhalten und Ursachen werden anschließend auf Ebene der Konzerne zu Risikoarten aggregiert und gemäß ihrem Bedrohungspotenzial für unsere Geschäftstätigkeit, Finanz- und Ertragslage, Cashflows sowie unsere Reputation bezüglich der Konzernrelevanz als hoch, mittel oder gering klassifiziert (hoch: Monetäre Auswirkung im Einzelfall> 100 Mio. € oder erhebliche Bedeutung bzgl. Geschäftstätigkeit, Vermögens-, Finanz-, Ertragslage (VFE-Lage) und Reputation; mittel und gering: Allenfalls moderate Bedeutung bzgl. Geschäftstätigkeit, VFE-Lage und Reputation).

Chancen bewerten und steuern wir im Zuge unserer turnusmäßigen operativen und strategischen Planungen. Eine Saldierung von Chancen und Risiken auf Ebene der Konzerne findet nicht statt.

Darüber hinaus wurden verbindliche Regelungen getroffen, nach denen eine direkte Berichterstattung für neu identifizierte, bedeutende Risiken oder für bestehende Risiken mit wesentlichen Entwicklungsänderungen in den Risikofeldern an unsere Führungsgremien zu erfolgen hat.

Externe Prüfer und die Konzernrevision begutachten als unabhängige Kontrollinstanzen in regelmäßigen Abständen die Qualität und Funktionsfähigkeit unseres Risikomanagementsystems. Dennoch können wir nicht mit letzter Sicherheit garantieren, dass alle relevanten Risiken frühzeitig erkannt werden und die Kontrollen und Prozesse in gewünschtem Maße funktionieren. Menschliches Fehlverhalten etwa lässt sich nie ganz ausschließen.

Darstellung der Risiken

Die Risikobewertung erfolgt auf der Basis von gegebenen bzw. realistisch anzunehmenden Umständen. Die Veränderung des Risikoumfelds, die Einleitung von Maßnahmen und die Veränderung von Planungsansätzen führen dazu, dass sich das Risiko-Portfolio ändert. Daher sind die Risikoarten Währungsrisiken, Forderungsausfallrisiken und Logistikrisiken nicht mehr in den Top-Risiken enthalten. Die Risikoarten IT und Datensicherheit, Katastrophen sowie Kundenmarketing und Image sind hinzugekommen.

Aufgrund ihrer Holdingfunktion ist die REWE KGaA im Wesentlichen abhängig von Risiken und Chancen ihrer Tochterunternehmen, die sich wie folgt darstellen:

a) Top Risiken

Bewertungsrisiken

Impairment

Unerwartete Budget- oder Prognoseabweichungen sowie Veränderungen der wirtschaftlichen Rahmenbedingungen können dazu führen, dass Vermögenswerte, wie Immobilien und Geschäfts- oder Firmenwerte, neu bewertet werden müssen. Dies kann die Ergebnisentwicklung der REWE KGaA wesentlich beeinflussen. Veränderungen der Input-Faktoren können entweder durch Impairmentabschreibungen zu Belastungen oder aber durch Zuschreibungen zu einer Entlastung der Ergebnissituation führen. Regelmäßige Überprüfungen der Werthaltigkeit der Vermögenswerte, die Prüfung und Plausibilisierung der Mittelfristplanungen sowie die Überwachung der laufenden Ergebnis- und Wertentwicklungen geben uns jederzeit ein aktuelles Bild über unser Bewertungsportfolio und über zukünftige Bewertungsrisiken. Notwendige strategische Maßnahmen zur Reduzierung des Wertminderungsrisikos können rechtzeitig getroffen werden.

Mietverpflichtungen

Budgetabweichungen können ebenso Einfluss auf die Bewertung von Mietverträgen (belastende Verträge) haben. So kann es bei Verschlechterung der Filialergebnisse zu einer erhöhten Bewertungskorrektur kommen, die die Ergebnisse belastet. Durch die Überwachung der laufenden Ergebnisse und einen regelmäßigen Ergebnis-Forecast kann eventuellen Risiken aus bestehenden Mietverträgen frühzeitig gegengesteuert werden.

Personalkostenrisiken

Durch die Dominanz der Personalkosten im Handelsbereich stehen vor allem auch Personalkostenrisiken im Fokus der Risikoberichterstattung. Die Entwicklung der Tarife, der Sozialabgaben und die flexible Einsatzgestaltung von Fremdpersonal sind daher von großer Bedeutung. Sollten die Kostenentwicklungen über den uns bisher bekannten bzw. erwarteten Entwicklungen liegen, führt dies zu einer verstärkten Belastung der Filialergebnisse und kann somit die Ergebnisentwicklung der REWE KGaA nachhaltig belasten. Durch die ständige Überprüfung unserer Prozesse sowie die Optimierung unserer Abläufe können Kostensteigerungen zum Teil kompensiert werden. Dies setzt ein straffes und konsequentes Kostenmanagement voraus.

Rechtliche Risiken

Compliance

Zur Sicherstellung der Einhaltung von gesetzlichen und unternehmensinternen Vorgaben wurde in der REWE Group im Jahr 2010 ein Compliance-Management-System (CMS) implementiert. Das CMS wird seitdem fortlaufend weiterentwickelt und umfasst insbesondere präventive Maßnahmen zur Vermeidung von Compliance-Risiken mit dem Fokus auf kartellrechtliche und Korruptionsrisiken. Die dezentral strukturierte Compliance-Organisation verfügt über eine direkte Anbindung zum Vorstandsvorsitzenden.

Wie in den Vorjahren wurde auch im Jahr 2015 das Compliance-Programm weiter ausgebaut. Dabei wurde ein Group-weites, standardisiertes Reporting und ein IT-gestützter Prozess zur Erfassung und Bewertung von Compliance-Risiken inklusive der Erhebung von Steuerungsmaßnahmen entwickelt, geschult und umgesetzt. Darüber hinaus wurden Compliance-relevante Prozessabläufe optimiert und sowohl inhaltlich als auch systemtechnisch angepasst. Des Weiteren wurden erneut zahlreiche Präsenzschulungen und Workshops durchgeführt, in denen den Mitarbeitern auch fachspezifisch ein Compliance-konformes Verhalten vermittelt wurde. Darüber hinaus absolvierten relevante Mitarbeiter interaktive Online-Schulungen zu den Themen Kartellrecht und Compliance Basics. Die Online-Schulung „Compliance Basics“ vermittelt u. a. das Wissen zum richtigen Verhalten bei Interessenkonflikten, zum richtigen Umgang mit Betriebseigentum und Daten sowie insbesondere zum richtigen Umgang mit Zuwendungen (Anti-Korruption) und ist fester Bestandteil im Rahmen verpflichtender Compliance-Schulungen. Das Thema Compliance wurde im Unternehmen ferner durch diverse Kommunikationsmaßnahmen begleitet. Auch das Angebot einer individuellen Compliance-Beratung wurde sowohl von den Führungskräften als auch von den Mitarbeitern rege genutzt.

Wesentliche und aktuelle Compliance-Informationen stehen den Mitarbeitern grundsätzlich in unserem Intranet zur Verfügung. Dort wird auch das Hinweismanagementsystem der REWE Group vorgestellt und die Kontaktdaten für eine Hinweismeldung veröffentlicht. Wesentliche Informationen zum CMS sowie der Verhaltenskodex der REWE Group sind darüber hinaus auch auf den Internetseiten der REWE Group verfügbar.

Recht

Die REWE Group ist als international tätiges Unternehmen mit Veränderungen des Gesetzesrahmens für ihre unternehmerischen Aktivitäten sowie Rechtsstreitigkeiten und behördlichen Verfahren konfrontiert, die zum Teil erhebliche Auswirkungen auf die Geschäfte der Gruppe haben können. Ein Team von Rechtsexperten beobachtet solche Veränderungen fortlaufend und koordiniert wichtige rechtliche Schritte der Gruppe.

Preisentwicklungsrisiken

Eine Verschärfung der Wettbewerbssituation kann die Preisentwicklung negativ beeinflussen und ist durch Maßnahmen nur schwer aufzufangen. Negative Preisentwicklungen belasten die Umsatz- und Rohertragsentwicklung nachhaltig und führen zu Ergebnisabschmelzungen. Verschärft wird die Situation durch die Markenartikellistung der Discounter. Da es sich bei diesen im Wesentlichen um umsatzstarke Artikel handelt, wirken sich nachhaltige Preissenkungen bei diesen Artikeln wesentlich auf die Rohertragsentwicklung aus.

Durch ein Wettbewerbs- und Preis-Monitoring sind wir in der Lage, auf Preisanpassungen kurzfristig zu reagieren und uns auf die neue Preissituation einzustellen. Innovative Produkte und Marken sowie wettbewerbsfähige Kostenstrukturen helfen uns, Rohertragsabschmelzungen aufzufangen bzw. zu reduzieren.

IT und Datensicherheit

Aufgrund der hohen Abhängigkeit der Handelsprozesse von IT-Systemen, einschließlich der gespeicherten Informationen, stellt die Sicherheit dieser Systeme ein wichtiges Fundament für den Erfolg des Unternehmens dar. Durch hohe Aufwendungen und Investitionen in die Sicherheit und Leistungsbereitschaft der Systeme sowie die laufende Kontrolle wichtiger Prozesse sollen die Risikolücken geschlossen werden. Durch das Einführen neuer und aktueller Technologien wird die Sicherheit der Daten gewährleistet und somit ein möglicher Missbrauch auf ein Minimum reduziert. Das Dokumentieren von Prozessen, das Festlegen von Regelungen und Anweisungen sowie die Absicherung durch Verträge sind Basis für die Sicherheit der IT-Prozesse und -Systeme.

Trotz notwendiger Sicherungsmaßnahmen ist ein Restrisiko nicht ganz auszuschließen.

Image- und Kundenmarketing-Risiken

Eine fehlerhafte Kommunikation mit Kunden und Stakeholdern, vor allem beim Thema Nachhaltigkeit, kann zu Image-Risiken für das Unternehmen führen. Da die REWE Group im Bereich der Nachhaltigkeit eine führende Rolle einnimmt, spielt die richtige und transparente Kommunikation z. B. bei Produkt- und Mitarbeiterthemen eine wichtige Rolle. Aufgrund der hohen Nachhaltigkeitsanforderungen und einer ständigen Beobachtung durch die Stakeholder kann eine fehlerhafte Kommunikation gravierende negative Auswirkungen bei Kunden und Stakeholdern hervorrufen.

Die Nachhaltigkeitskommunikation unterliegt daher einer sorgfältigen Prüfung und wird durch die erforderlichen Fachbereiche geprüft. Kampagnen werden zentral durch die Marktforschung begleitet. Zur Prüfung von Kommunikationsmedien und -aussagen wurde eine Clearing-Stelle aufgebaut.

Im Bereich des Kundenmarketings liegen die Risiken bei der fehlerhaften Kommunikation mit Werbemedien sowie Produktion und Verteilung der Handzettelwerbung. Falsche Preis- und Artikelinformationen können zu Umsatz- und Ertragsausfällen führen. Produktions- und Dienstleisterausfälle bei Werbemedien können zu Werbeeinbußen führen und somit zu Umsatz- und Ertragsrisiken. Fehler bei Promotion-Aktionen beinhalten weiteres Risikopotenzial.

Das Risiko der Falschinformation soll durch ausgeprägte Qualitätskontrollen und eine strukturierte und transparente Vertriebs-Kommunikation reduziert werden. Die Möglichkeit, zusätzliche Druck- und Verteilungs-Kapazitäten vorhalten zu können, soll die Auswirkung eines Produktions- und Dienstleisterausfalls verringern.

b) Sonstige Risiken

Finanzwirtschaftliche Risiken

Die REWE KGaA ist durch ihre Geschäftstätigkeit verschiedenen finanziellen Risiken ausgesetzt, insbesondere dem Liquiditätsrisiko und dem Zinsrisiko. Die Liquiditäts- und Zinsrisiken werden gemäß der Finanzrahmenrichtlinie systematisch gesteuert. Die finanziellen Risiken werden in enger Zusammenarbeit mit den operativen Einheiten identifiziert, bewertet und abgesichert. Über die Risikopolitik und Risikostrategie berät und entscheidet ein zentrales Treasury Committee. Die Handlungsrahmen, die Verantwortlichkeiten, die finanzwirtschaftliche Berichterstattung und die Kontrollmechanismen für Finanzinstrumente sind in Richtlinien detailliert festgelegt. Insbesondere gehört hierzu eine klare Funktionstrennung zwischen Handel und Abwicklung.

Das übergreifende Management finanzwirtschaftlicher Risiken ist auf die Unvorhersehbarkeit der Entwicklungen auf den Finanzmärkten fokussiert und zielt darauf ab, negative Auswirkungen auf die Finanzlage zu minimieren. Hierbei hat die Risikobegrenzung generell Vorrang vor Rentabilitätsaspekten.

Zinsrisiken werden entsprechend der Finanzrahmenrichtlinie mithilfe eines Treasury-Management-Systems stets auf einen festgelegten Rahmen beschränkt. Zur Absicherung von Risiken werden auch derivative Finanzinstrumente eingesetzt, deren Einsatz vom Treasury Committee koordiniert wird.

Im Zuge des Liquiditätsmanagements wird sichergestellt, dass die REWE KGaA jederzeit über die RIF durch ausreichend ungenutzte Kreditlinien über genügend Liquidität verfügt, sodass auch dann keine Liquiditätsrisiken bestehen, wenn unerwartet auftretende Ereignisse negative finanzwirtschaftliche Auswirkungen auf die Liquiditätslage haben.

Als Finanzinstrumente werden Darlehen sowie Fest- und Tagesgelder eingesetzt.

Energiekostenrisiken

Die Energiekosten haben sich in den letzten Jahren insbesondere durch eine veränderte Steuer- und Abgabenpolitik deutlich erhöht und belasten nachhaltig das Ergebnis der REWE KGaA. Risiken ergeben sich durch mögliche weitere Kostensteigerungen aber auch durch Schwankungen der Energiepreise an den Beschaffungsmärkten. Die REWE KGaA reagiert darauf in unterschiedlicher Weise: Laufende Beobachtungen und Einschätzungen der Energiepreise an den Beschaffungsmärkten, strukturierte Energiebeschaffung und Investitionen in Energieeinsparung. Dabei wirken der gruppeneigene Energiedienstleister EHA – Energie-Handels-Gesellschaft mbH & Co. KG, Hamburg (EHA), der zentrale Immobilien- und Investitionsgüterbereich und die operativen Einheiten mit ihren Energiemanagern zusammen.

Steuerrisiken

Steuerliche Risiken ergeben sich insbesondere aus laufenden und noch ausstehenden Betriebsprüfungen. Diese und mögliche rechtliche Risiken werden grundsätzlich durch die Bildung von Rückstellungen bzw. durch eine Wertberichtigung von Ansprüchen bilanziell berücksichtigt. Steuerliche Risiken werden durch die intensive Betreuung und Information der operativen Bereiche durch ausgebildete Steuerexperten, die Einbindung dieser Experten in Veränderungsprojekte und Vertragsangelegenheiten und durch das interne Kontrollsystem vermindert.

Markt und Wettbewerbsrisiken

Für ein Handelsunternehmen ist es wichtig, Markttrends frühzeitig zu erkennen und Differenzierungsmerkmale zum Wettbewerb durch neue Marktkonzepte zu erarbeiten. Die Veränderung der Lebensgewohnheiten des Kunden beeinflusst sein Einkaufsverhalten und damit die Ansprüche an den Markt. Daher ist es wichtig, frühzeitig Trends und Verhaltensänderungen zu kennen, um den Kunden die Marktkonzepte zu bieten, die seinen Ansprüchen gerecht werden. Wenn Trends bzw. Marktveränderungen zu spät erkannt werden, kommt es vor allem in den gesättigten Märkten zu einem langfristigen Wettbewerbsnachteil und somit zu Umsatz- und Ertragseinbußen.

Für den stationären Handel stellt das wachsende Online-Geschäft neue zu bewältigende Herausforderungen dar. Die zunehmenden Aktivitäten im Online-Handel werden zukünftig zu einer Veränderung in der Handelslandschaft führen. Daher ist es besonders wichtig, diese Entwicklung intensiv zu beobachten und sie aktiv zu begleiten. So hat die REWE Group einen eigenen Zentralbereich für die Koordination der Online-Aktivitäten eingerichtet und ihre Onlineaktivitäten vor allem im deutschen LEH weiterhin verstärkt. Es ist geplant, das Segment weiter auszubauen und eine führende Rolle im deutschen LEH im Online-Geschäft zu schaffen. Durch die verstärkten Aktivitäten und die Bündelung der Koordination der Onlineaktivitäten an zentraler Stelle sollen Trends frühzeitig erkannt und Online-Aktivitäten zielgerichtet gesteuert und forciert werden.

Wir analysieren stetig das Einkaufsverhalten und die Bedürfnisse unserer Kunden, um rechtzeitig auf Veränderungen reagieren zu können. Durch ständige Beobachtung des Marktes und ein effizientes Informationsmanagement können wir kurzfristig auf Marktveränderungen reagieren und rechtzeitig Handlungsalternativen einleiten. Unsere Konzeptvielfalt und die Ausrichtung auf sowohl das stationäre wie auch das Online-Geschäft ermöglichen es uns, kurzfristig auf Marktveränderungen zu reagieren. Dadurch sind wir in der Lage, Risiken zu beschränken und Chancen zu nutzen.

Darstellung der Chancen

Markt und Kunde

Durch die Weiterentwicklung innovativer Vertriebskonzepte und die konsequente Ausrichtung des Handels auf die Bedürfnisse der Kunden kann die REWE KGaA ihre Chancen im Markt nutzen.

Hierbei steht der Kunde im Mittelpunkt des Handels. Durch den Ausbau der Sortimente an regionalen und nachhaltigen Produkten übernimmt die REWE Group eine Vorreiterrolle im Lebensmittelhandel, die zu einer deutlichen Differenzierung zu den Wettbewerbern führt.

Durch Investitionen in ein modernes und flächendeckendes Filialnetz und das Fokussieren auf starke Marken und Vertriebskonzepte sind wir in der Lage, unseren Marktanteil zu stärken.

Durch den Ausbau unserer Online-Aktivitäten wollen wir die Chancen nutzen, vom Wachstum des Online-Handels bzw. Online-Geschäfts zu profitieren. Gleichzeitig können wir unsere Marktposition durch eine sinnvolle Verknüpfung unserer starken stationären Handelsaktivitäten mit den Vorteilen des Online-Handels bzw. Online-Geschäfts weiter ausbauen.

Preise

Der zurzeit vorherrschende starke Wettbewerb im Lebensmittelhandel und die anhaltenden Preiskämpfe, insbesondere im Discountbereich, belasten die Margen des Lebensmittelhandels stark. Zusätzlich führen deflationäre Tendenzen in den Kernwarengruppen zu einer Belastung der Umsatz- und Spannenentwicklung. Sollten die Preiskämpfe, der Wettbewerbsdruck oder die deflationären Tendenzen abnehmen, kann dies zu steigenden Umsätzen und Margen und somit zu einer positiven Entwicklung der Roherträge führen.

Der Erfolg unserer Handelsunternehmen ist in erheblichem Maße von den Einkaufspreisen abhängig. Um den wachsenden Herausforderungen des Wettbewerbs im Handel und der zunehmenden Internationalisierung des Lebensmitteleinzelhandels gerecht zu werden, haben wir 2015 mit drei weiteren europäischen Handelsunternehmen die strategische Allianz COOPERNIC mit Sitz in Brüssel gegründet. Aus der strategischen Allianz CORE sind wir 2015 ausgetreten. Durch den gemeinsamen Einkauf und die Konditionenverhandlungen können wir dem Risiko der Einkaufspreisvolatilität entgegenwirken und internationale Einkaufspotenziale heben.

Kosten

Kontinuierliche Prozess- und Kostenoptimierungen führen zu Produktivitätsverbesserungen, die sich positiv auf die Kosten und somit auf das Ergebnis auswirken.

Steuern

Der Bundesfinanzhof hat 2014 basierend auf einem EuGH-Urteil die bisherige Rechtsprechung zur umsatzsteuerlichen Behandlung von Vergütungen zwischen Zentralregulierern und deren Anschlusskunden aufgegeben. Derzeit werden gemeinsam mit der Finanzverwaltung mögliche Umsatzsteuerrückforderungsansprüche der Gesellschaften der REWE Group erörtert und eine einvernehmliche Vereinbarung angestrebt.

Gesamtbewertung der Risikosituation durch die Unternehmensleitung

Aufgrund ihrer Tätigkeit im Handelsbereich ist die REWE KGaA in besonderem Maße von der Konsumgüternachfrage und den Wettbewerbsverhältnissen abhängig. Die Wirtschaftskrisen der letzten Jahre haben gezeigt, dass die wirtschaftliche Entwicklung in den Ländern West-, Süd- und Ost-Europas sehr starken Einfluss auf die Kaufkraft und somit auf die Konsumgüternachfrage hat. Auch wenn der Lebensmittelhandel nicht so stark von der Konjunkturkrise betroffen ist wie andere Handelsbereiche, so zeigt sich doch bei einer Verschlechterung der Rahmenbedingungen ein negativer Einfluss auf den Unternehmenserfolg.

Bei einer wesentlichen Verschlechterung der wirtschaftlichen Rahmenbedingungen und einer Verschärfung der Weltwirtschaftskrise werden die Risikopotenziale ansteigen. Die Marktrisiken nehmen durch den Eintritt weiterer Marktteilnehmer und neuer Geschäftsmodelle zu.

Insgesamt ergibt die Beurteilung der gegenwärtigen Risikosituation, dass aktuell keine Risiken erkennbar sind, die den Fortbestand der REWE KGaA gefährden.

Nachtragsbericht

Die REWE KGaA hat im Berichtsjahr 100 % der Anteile an der EUROGROUP SA, Brüssel (Belgien), mit Kaufvertrag vom 8. Dezember 2015 und mit Wirkung zum 4. Januar 2016 erworben. Der Erwerb der Geschäftsanteile erfolgte zu jeweils 50 % von der REWE-Zentral-Handelsgesellschaft mbH, Köln, und der COOP-GRUPPE Genossenschaft, Basel (Schweiz). Zusätzlich wurden durch die REWE KGaA mit Vertrag vom 7. Oktober 2015 / 8. Dezember 2015 und Wirkung zum 1. Januar 2016 ebenfalls 100 % der Anteile an der Jump Zentral GmbH, Köln, von der REWE – Zentral-Aktiengesellschaft, Köln, erworben.

Prognosebericht

1. Künftige gesamtwirtschaftliche Entwicklung

Der Prognosebericht berücksichtigt die zum Zeitpunkt der Berichterstellung bekannten relevanten Fakten und Ereignisse, die die zukünftige Geschäftsentwicklung beeinflussen können. Die Prognosen basieren im Wesentlichen auf den Analysen des International Monetary Fund (IMF) und des ifo Instituts.

Das BIP für Deutschland wird sich im europäischen Vergleich weiterhin wirtschaftlich stark, aber wenig dynamisch entwickeln. Das Wachstum wird weitgehend vom privaten Konsum getragen, gefördert durch eine positive Entwicklung der realen Einkommen. Bei einer schwächeren Entwicklung der Schwellenländer und einer hohen Volatilität an den Finanzmärkten wird der Druck auf die Exportwirtschaft weiterhin steigen.

Die Anzahl der Erwerbstätigen wird im Verlauf des Jahres zunehmen. Die Arbeitslosenquote wird aber aufgrund der Flüchtlingsmigration und der damit verbundenen Zunahme an registrierten Arbeitslosen nur leicht auf ca. 4,6 Prozent sinken.

2. Erwartete Ergebnisentwicklung

Im Vollsortiment National stehen 2016 die Ausweitung des Lieferservices und die Stärkung der Preis- und Leistungswahrnehmung im stationären Geschäft im Vordergrund. Durch Aufschaltung neuer Lagerstandorte in Deutschland und die Ausweitung des Lieferservices wird das Ergebnis des Vollsortiments durch Vorlaufkosten belastet. Investitionen in das bestehende Ladennetz und die Expansion führen zu einer Steigerung der Umsätze, belasten aber im Umbau- und Expansionsjahr das Ergebnis. Leistungserweiterungen und verstärkte Preisarbeit führen vorübergehend zu Rohertragsabschmelzungen und Zusatzkosten; langfristig sichern sie aber die Ergebnisse. Insgesamt erwarten wir für 2016 leicht steigende Umsätze bei einem geringeren Ergebnis.

Im Discount National erwarten wir eine fortgesetzt positive Umsatzentwicklung. Maßgeblich hierfür ist die weitere Modernisierung in das bestehende Ladennetz, die Optimierung der Sortimente sowie eine steigende Filialanzahl. Umsatzreduzierend wirken sich die verschärfte Wettbewerbssituation und der daraus resultierende hohe Preisdruck aus. Der verstärkte Preisdruck und weitere Aufwendungen für Investitionen in das Ladennetz belasten das Planergebnis 2016 gegenüber dem Jahr 2015.

Der Fachmarkt National plant bei leicht steigenden Umsätzen ein stabiles Ergebnis 2016. Die Aufwendungen für den Rollout einer neuen Warenwirtschaft werden durch die bessere Umsatz- und Rohertragsentwicklung kompensiert.

Gesamtaussage der Unternehmensleitung zur Umsatz-und Verschuldungsentwicklung

Für das Geschäftsjahr 2016 erwarten wir für die Tochtergesellschaften der REWE KGaA weiterhin steigende Umsätze bei leicht steigenden bzw. stabilen Preisniveaus. Weitere Expansionen und Umbauaktivitäten werden langfristig die Umsatzentwicklung stützen.

Die Entwicklung des Ergebnisses der REWE KGaA ist im Wesentlichen abhängig von den Ergebnissen der Tochtergesellschaften. Diese werden durch die moderate Wirtschaftsentwicklung, steigende Kosten und ein weiterhin hohes Investitionsniveau beeinflusst. Die zurückhaltende Preisentwicklung sowie die verstärkten Aktivitäten im nationalen Online-Geschäft führen 2016 zu einem etwas niedrigeren EBT gegenüber 2015. Alle Geschäftseinheiten werden voraussichtlich zu einer positiven Geschäftsentwicklung beitragen.

Bericht gemäß § 312 AktG

Die RZF teilte der REWE KGaA mit, dass ihr mittelbar die Mehrheit der Aktien der REWE KGaA gehören. Die REWE KGaA ist somit abhängiges Unternehmen der RZF. Dementsprechend hat der Vorstand der geschäftsführenden Komplementär AG der REWE KGaA gemäß § 312 AktG einen Bericht über die Beziehungen zu verbundenen Unternehmen erstellt.

Am Schluss des Berichtes wurde folgende Erklärung abgegeben:

„Unsere Gesellschaft hat bei den im Bericht über Beziehungen zu verbundenen Unternehmen aufgeführten Rechtsgeschäften und Maßnahmen nach den Umständen, die uns im Zeitpunkt, in dem die Rechtsgeschäfte vorgenommen oder die Maßnahmen getroffen oder unterlassen wurden, bekannt waren, bei jedem Rechtsgeschäft eine angemessene Gegenleistung erhalten und ist dadurch, dass Maßnahmen getroffen oder unterlassen wurden, nicht benachteiligt worden.“

Köln, den 21. März 2016

Bilanz zum 31. Dezember 2015

Aktiva

| 31.12.2015 € |

31.12.2014 € |

|

| A. Anlagevermögen | ||

| I. Immaterielle Vermögensgegenstände | ||

| entgeltlich erworbene gewerbliche Schutzrechte und ähnliche Rechte und Werte | 1.362,00 | 2.025,00 |

| 1.362,00 | 2.025,00 | |

| II. Sachanlagen | ||

| 1. Grundstücke, grundstücksgleiche Rechte und Bauten einschließlich der Bauten auf fremden Grundstücken | 4.098.447,23 | 4.302.631,23 |

| 2. andere Anlagen, Betriebs- und Geschäftsausstattung | 23.423.448,00 | 25.028.106,00 |

| 27.521.895,23 | 29.330.737,23 | |

| III. Finanzanlagen | ||

| 1. Anteile an verbundenen Unternehmen | 926.218.510,39 | 926.663.004,45 |

| 2. geleistete Anzahlungen auf Anteile an verbundenen Unternehmen | 14.581.700,42 | 0,00 |

| 3. Ausleihungen an verbundene Unternehmen | 462.959.999,21 | 456.597.203,01 |

| 4. Beteiligungen | 15.496.955,86 | 15.496.955,86 |

| 5. sonstige Ausleihungen | 1.155,55 | 1.334,50 |

| 1.419.258.321,43 | 1.398.758.497,82 | |

| 1.446.781.578,66 | 1.428.091.260,05 | |

| B. Umlaufvermögen | ||

| I. Forderungen und sonstige Vermögensgegenstände | ||

| 1. Forderungen aus Lieferungen und Leistungen | 870.733,54 | 973.874,06 |

| 2. Forderungen gegen verbundene Unternehmen | 781.639.816,05 | 704.770.700,60 |

| 3. sonstige Vermögensgegenstände | 163.715.400,31 | 101.628.266,08 |

| 946.225.949,90 | 807.372.840,74 | |

| II. Kassenbestand und Guthaben bei Kreditinstituten | 367,07 | 13.747,04 |

| 946.226.316,97 | 807.386.587,78 | |

| C. Rechnungsabgrenzungsposten | 52.500,00 | 60.000,00 |

| 2.393.060.395,63 | 2.235.537.847,83 | |

|

Passiva |

||

| 31.12.2015 € |

31.12.2014 € |

|

| A. Eigenkapital | ||

| I. Gezeichnetes Kapital | 103.258.667,68 | 103.258.667,68 |

| II. Kapitalrücklage | 300.027.529,46 | 300.027.529,46 |

| III. Gewinnrücklagen | ||

| andere Gewinnrücklagen | 1.348.672.570,32 | 1.348.672.570,32 |

| IV. Bilanzgewinn | 145.802.537,67 | 136.119.275,91 |

| 1.897.761.305,13 | 1.888.078.043,37 | |

| B. Rückstellungen | ||

| 1. Rückstellungen für Pensionen und ähnliche Verpflichtungen | 61.645.290,00 | 60.382.822,00 |

| 2. Steuerrückstellungen | 85.732.284,54 | 32.071.493,05 |

| 3. sonstige Rückstellungen | 41.780.306,55 | 24.634.891,83 |

| 189.157.881,09 | 117.089.206,88 | |

| C. Verbindlichkeiten | ||

| 1. Verbindlichkeiten aus Lieferungen und Leistungen | 7.220.958,63 | 2.137.031,15 |

| 2. Verbindlichkeiten gegenüber verbundenen Unternehmen | 277.614.554,90 | 158.216.883,44 |

| 3. Verbindlichkeiten gegenüber Unternehmen, mit denen ein Beteiligungsverhältnis besteht | 13.988.750,00 | 13.988.750,00 |

| 4. sonstige Verbindlichkeiten | 6.223.076,98 | 54.136.992,29 |

| (davon aus Steuern € 5.182.370,59; Vorjahr € 52.637.040,92) | ||

| 305.047.340,51 | 228.479.656,88 | |

| D. Rechnungsabgrenzungsposten | 1.093.868,90 | 1.890.940,70 |

| 2.393.060.395,63 | 2.235.537.847,83 |

Gewinn- und Verlustrechnung für die Zeit vom 1. Januar bis 31. Dezember 2015

| 2015 € |

2014 € |

|

| 1. Sonstige betriebliche Erträge | 29.794.646,31 | 29.320.213,57 |

| 2. Personalaufwand | ||

| a) Löhne und Gehälter | -7.524.042,15 | -6.290.430,91 |

| b) soziale Abgaben und Aufwendungen für Altersversorgung und für Unterstützung | -5.248.156,55 | -2.776.239,50 |

| (davon für Altersversorgung € 4.001.392,13; Vorjahr € 1.736.647,64) | ||

| -12.772.198,70 | -9.066.670,41 | |

| 3. Abschreibungen auf immaterielle Vermögensgegen- stände des Anlagevermögens und Sachanlagen | -1.969.496,40 | -1.929.152,28 |

| 4. sonstige betriebliche Aufwendungen | -28.636.439,51 | -27.163.131,79 |

| -13.583.488,30 | -8.838.740,91 | |

| 5. Erträge aus Gewinnabführungsverträgen | 148.465.289,05 | 123.408.836,19 |

| 6. Erträge aus Beteiligungen | 6.859.221,80 | 7.682.702,01 |

| (davon aus verbundenen Unternehmen € 6.742.275,80; Vorjahr € 7.557.494,01) | ||

| 7. Erträge aus anderen Wertpapieren und Ausleihungen des Finanzanlagevermögens | 6.843.642,30 | 6.896.241,54 |

| (davon aus verbundenen Unternehmen € 6.843.642,30; Vorjahr € 6.896.241,54) | ||

| 8. sonstige Zinsen und ähnliche Erträge | 13.910.509,58 | 41.456.827,44 |

| (davon aus verbundenen Unternehmen € 8.249.803,72; Vorjahr € 9.948.837,96) | ||

| 9. Abschreibungen auf Finanzanlagen | 0,00 | -16.080,64 |

| 10. Aufwendungen aus Verlustübernahmen | -83.385.487,27 | -132.157.154,05 |

| 11. Zinsen und ähnliche Aufwendungen | -9.118.406,49 | -14.916.847,65 |

| (davon an verbundene Unternehmen € 87.670,03; Vorjahr € 618.743,99) | ||

| 83.574.768,97 | 32.354.524,84 | |

| 12. Ergebnis der gewöhnlichen Geschäftstätigkeit | 69.991.280,67 | 23.515.783,93 |

| 13. Steuern vom Einkommen und vom Ertrag | -61.450.228,39 | 12.027.350,62 |

| 14. sonstige Steuern | 1.142.209,48 | -4.557.804,84 |

| 15. Jahresüberschuss | 9.683.261,76 | 30.985.329,71 |

| 16. Gewinnvortrag aus dem Vorjahr | 136.119.275,91 | 105.133.946,20 |

| 17. Bilanzgewinn | 145.802.537,67 | 136.119.275,91 |

Anhang für das Geschäftsjahr 2015

I. Allgemeine Angaben zum Jahresabschluss

Der Jahresabschluss für das Geschäftsjahr 2015 ist nach den maßgeblichen Vorschriften des Handelsgesetzbuches (HGB) sowie nach den einschlägigen Vorschriften des Aktiengesetzes und der Satzung der Gesellschaft aufgestellt.

Die Gesellschaft ist eine mittelgroße Kapitalgesellschaft i.S.d. § 267 Abs. 2 HGB.

Die Gliederung der Bilanz sowie der Gewinn- und Verlustrechnung entspricht den §§ 266 Abs. 2 und 3 sowie 275 Abs. 2 HGB, wobei die Gewinn- und Verlustrechnung nach dem Gesamtkostenverfahren aufgestellt ist.

Die Wertansätze der Bilanz zum 31. Dezember 2014 wurden unverändert übernommen.

Das Geschäftsjahr entspricht dem Kalenderjahr.

II. Bilanzierungs- und Bewertungsmethoden

Entgeltlich erworbene immaterielle Vermögensgegenstände des Anlagevermögens werden zu Anschaffungskosten, vermindert um planmäßige und gegebenenfalls um außerplanmäßige Abschreibungen, bilanziert.

Die immateriellen Vermögensgegenstände enthalten Mietrechte, Software und Geschäfts- oder Firmenwerte. Die immateriellen Vermögensgegenstände werden grundsätzlich linear entsprechend ihrer jeweiligen Nutzungsdauer abgeschrieben. Diese beträgt für Software durchschnittlich drei Jahre.

Für Geschäfts- oder Firmenwerte, die vor dem 1. Januar 2010 erworben wurden, gilt, dass aus dem voraussichtlichen Lebenszyklus des erworbenen Unternehmens und den wesentlichen wertbestimmenden Faktoren des Geschäfts- oder Firmenwerts, wie z. B. wichtiger Verträge, eine Bandbreite möglicher Nutzungsdauern geschätzt wurde. Als Anhaltspunkt der Einschätzung dienen der Lebenszyklus der Produkte oder die Laufzeit wichtiger Absatz- und Beschaffungsverträge des erworbenen Unternehmens. Ab dem 1. Januar 2010 wird regelmäßig eine Nutzungsdauer von maximal fünf Jahren angenommen.

Eine außerplanmäßige Abschreibung erfolgt in solchen Fällen, in denen der Buchwert durch die tatsächliche Ertragskraft des übernommenen Unternehmens nicht mehr gerechtfertigt ist.

Sachanlagen werden mit den Anschaffungs- oder Herstellungskosten, vermindert um nutzungsbedingte planmäßige sowie gegebenenfalls erforderliche außerplanmäßige Abschreibungen, bewertet.

Bei vollständigem oder teilweisem Entfall der Gründe für eine außerplanmäßige Abschreibung wird gemäß § 253 Abs. 5 HGB eine Wertaufholung vorgenommen. Vermögensgegenstände des unbeweglichen Sachanlagevermögens werden grundsätzlich linear abgeschrieben.

Abschreibungen auf Vermögensgegenstände des beweglichen Sachanlagevermögens werden nach der linearen Abschreibungsmethode vorgenommen. Eine degressive Abschreibung wird lediglich für Mobilien vorgenommen, für die vor dem 1. Januar 2010 eine solche Abschreibungsmethode festgelegt wurde.

Bauten auf fremden Grundstücken werden nach ihrer jeweiligen Nutzungsdauer abgeschrieben. Photovoltaikanlagen werden über 20 Jahre abgeschrieben. Betriebs- und Geschäftsausstattung wird abhängig vom Anlagengegenstand über durchschnittlich acht Jahre abgeschrieben.

Für im Geschäftsjahr erworbene Vermögensgegenstände mit Anschaffungs- oder Herstellungskosten bis 410 € (ohne Umsatzsteuer) folgt die handelsrechtliche Bilanzierung mangels Wesentlichkeit der Vorgehensweise für geringfügige Wirtschaftsgüter dem Steuerrecht, diese im Jahr der Anschaffung vollständig abzuschreiben sowie im Anlagenspiegel als Abgang darzustellen. Vermögensgegenstände mit Anschaffungs- oder Herstellungskosten über 410 € werden über ihre betriebsgewöhnliche Nutzungsdauer abgeschrieben.

Finanzanlagen werden in Höhe ihrer Anschaffungskosten unter Berücksichtigung erforderlicher Abschreibungen bewertet. Liegen Anzeichen für eine dauerhafte Wertminderung vor, so werden außerplanmäßige Abschreibungen auf den niedrigeren beizulegenden Wert vorgenommen. Bei voraussichtlich nicht dauernder Wertminderung werden in Übereinstimmung mit § 253 Abs. 3 Satz 4 HGB grundsätzlich keine Abschreibungen vorgenommen. Entfallen die Gründe für eine außerplanmäßige Abschreibung, so werden die niedrigeren Wertansätze nicht beibehalten. Der Ansatz der Beteiligungsbuchwerte wird einmal jährlich einem Werthaltigkeitstest unterzogen.

Forderungen und sonstige Vermögensgegenstände sind zu ihren Nominalbeträgen bilanziert. Für mögliche Ausfallrisiken werden Einzel- und Pauschalwertberichtigungen gebildet.

Liquide Mittel werden zu Nennwerten bilanziert.

Die Rückstellungen berücksichtigen alle erkennbaren Risiken und ungewissen Verpflichtungen in angemessener Höhe. Rückstellungen werden unter Beachtung zukünftiger Preis- und Kostenänderungen mit ihrem nach vernünftiger kaufmännischer Beurteilung notwendigen Erfüllungsbetrag angesetzt. Rückstellungen mit einer Restlaufzeit von über einem Jahr werden grundsätzlich mit dem der Restlaufzeit entsprechenden durchschnittlichen Marktzinssatz der vergangenen sieben Jahre abgezinst.

Die Ermittlung der Rückstellungen für Pensionen und ähnliche Verpflichtungen sowie der sonstigen langfristigen Personalrückstellungen erfolgt unter Beachtung biometrischer Wahrscheinlichkeiten (Richttafeln Heubeck 2005 G) nach dem Anwartschaftsbarwertverfahren (Projected-Unit-Credit-Methode). Es wurden erwartete Lohn- und Gehaltssteigerungen von 2,8 Prozent sowie Rentensteigerungen von 1,9 Prozent zugrunde gelegt. Die verwendeten Fluktuationswahrscheinlichkeiten sind alters- und geschlechtsspezifisch aus den Erfahrungen der Vergangenheit abgeleitet. Der Rechnungszins für die Abzinsung der Rückstellungen für Pensionen und ähnliche Verpflichtungen sowie für Jubiläumsgelder wurde zum 30. September 2015 auf den 31. Dezember 2015 prognostiziert und beträgt 3,89 Prozent. Dabei handelt es sich um den von der Deutschen Bundesbank ermittelten und veröffentlichten durchschnittlichen Marktzinssatz der vergangenen sieben Jahre für eine angenommene Restlaufzeit von 15 Jahren.

Die Altersteilzeitrückstellungen werden mit einem ebenso prognostizierten Rechnungszins von 2,17 Prozent abgezinst. Dabei handelt es sich um den von der Deutschen Bundesbank ermittelten und veröffentlichten durchschnittlichen Marktzinssatz der vergangenen sieben Jahre für eine angenommene Restlaufzeit von zwei Jahren.

Verbindlichkeiten werden mit dem Erfüllungsbetrag passiviert.

III. Erläuterungen zur Bilanz

1. Anlagevermögen

Die in § 268 Abs. 2 HGB geforderten Angaben zu der Entwicklung der einzelnen Posten des Anlagevermögens im Geschäftsjahr 2015 sind unter Angabe der Abschreibungen im Anlagenspiegel in der Anlage zum Anhang gesondert dargestellt.

Die Ausleihungen an verbundene Unternehmen in Höhe von 462.960 Tsd. € (Vorjahr: 456.597 Tsd. €) betreffen Ausleihungen aus gewährten Darlehen an die Penny-Markt Gesellschaft mit beschränkter Haftung, Köln, (nachfolgend Penny-Markt) an die Glockenbrot Bäckerei Verwaltungs GmbH, Köln, (nachfolgend Glockenbrot GmbH) und an die Wilhelm Brandenburg Verwaltungs GmbH, Köln, (nachfolgend Brandenburg GmbH).

2. Forderungen und sonstige Vermögensgegenstände

Die Forderungen und sonstigen Vermögensgegenstände gliedern sich wie folgt:

| in Tsd. € | 31.12.2015 | 31.12.2014 |

| Forderungen aus Lieferungen und Leistungen | 871 | 974 |

| (davon gegen verbundene Unternehmen) | (850) | (956) |

| (davon gegen Unternehmen, mit denen ein Beteiligungsverhältnis besteht) | (3) | (5) |

| Forderungen gegen verbundene Unternehmen | 781.640 | 704.771 |

| Sonstige Vermögensgegenstände | 163.715 | 101.628 |

| (davon mit einer Restlaufzeit von mehr als einem Jahr) | (3.044) | (2.458) |

| Gesamt | 946.226 | 807.373 |

| (davon mit einer Restlaufzeit von mehr als einem Jahr) | (3.044) | (2.458) |

In den sonstigen Vermögensgegenständen werden als größte Einzelposition Forderungen aus Steuern und Zinsen in Höhe von 159.567 Tsd. € (Vorjahr: 93.743 Tsd. €) ausgewiesen. Die Erhöhung resultiert im Wesentlichen aus Umsatzsteuerforderungen.

Des Weiteren wird eine Forderung aus Körperschaftsteuerguthaben nach § 37 Abs. 5 KStG n. F. ausgewiesen. Der bilanzierte Barwert zum 31. Dezember 2015 beträgt 3.109 Tsd. € (Vorjahr: 6.985 Tsd. €).

3. Kassenbestand, Guthaben bei Kreditinstituten

Der Posten Kassenbestand und Guthaben bei Kreditinstituten beläuft sich auf 0,4 Tsd. € (Vorjahr: 14 Tsd. €).

4. Aktiver Rechnungsabgrenzungsposten

Der aktive Rechnungsabgrenzungsposten beläuft sich auf 53 Tsd. € (Vorjahr: 60 Tsd. €) und betrifft einen Baukostenzuschuss.

5. Gezeichnetes Kapital

Das Grundkapital der Gesellschaft beträgt zum 31. Dezember 2015 unverändert 103.258.667,68 €. Es ist eingeteilt in 2.019.564 vinkulierte nennwertlose Namensstückaktien.

Jede Aktie verbrieft einen anteiligen Betrag am Grundkapital der Gesellschaft in Höhe von 51,12 € und gewährt in der Hauptversammlung eine Stimme. Das derzeitige Grundkapital ist voll eingezahlt.

6. Kapitalrücklage

Der Stand der Kapitalrücklage zum Bilanzstichtag resultiert aus der Einbringung der REWE & Co oHG, Bad Homburg v.d.H., in Höhe von 222.582.565,25 € in 1996, einer Erhöhung um 35.000.000,00 € in 2003, sowie aus der Einbringung der REWE-Handelsgesellschaft Kaiser + Kellermann oHG in Höhe von 42.444.964,21 € in 2005. In 2015 gab es keine Veränderung.

7. Gewinnrücklagen

Die anderen Gewinnrücklagen betragen unverändert 1.348.672.570,32 €.

8. Entwicklung des Bilanzgewinns

Der Bilanzgewinn hat sich um den Jahresüberschuss 2015 in Höhe von 9.683.261,76 € auf 145.802.537,67 € erhöht.

9. Rückstellungen

Die Rückstellungen gliedern sich wie folgt:

| in Tsd. € | 31.12.2015 | 31.12.2014 |

| Rückstellungen für Pensionen und ähnliche Verpflichtungen | 61.645 | 60.383 |

| Steuerrückstellungen | 85.732 | 32.071 |

| Sonstige Rückstellungen | ||

| Rückstellungen für Zinsen auf Steuern | 34.158 | 17.049 |

| Personalrückstellungen | 1.921 | 1.914 |

| Drohverlustrückstellungen | 1.897 | 2.293 |

| Aufbewahrung | 1.202 | 1.540 |

| Übrige | 2.603 | 1.839 |

| Gesamt | 189.158 | 117.089 |

Die Pensionsrückstellungen umfassen Aufwendungen für laufende Pensionen, für Anwartschaften auf eine Pension oder vergleichbare Verpflichtungen im Versorgungsfall. Unter den ähnlichen Verpflichtungen werden Rückstellungen für Hinterbliebenenversorgung und Ruhestandsbeihilfen ausgewiesen.

Den Pensionsrückstellungen liegen die Gutachten der Hamburger Pensionsverwaltung e.G., Hamburg, zugrunde. Der Bewertung zugrundeliegende Parameter können den Erläuterungen unter Abschnitt II Bilanzierungs- und Bewertungsmethoden entnommen werden. Fehlbeträge bestehen nicht.

Für Ruhestandsbeihilfen und Hinterbliebenenbezüge werden Rückstellungen in Höhe von 36 Tsd. € (Vorjahr: 30 Tsd. €) bilanziert.

Für Risiken aus der laufenden steuerlichen Außenprüfung für zurückliegende Geschäftsjahre wurden ungewisse Verbindlichkeiten in Höhe von 61.429 Tsd. € (Vorjahr: 31.467 Tsd. €) abgegrenzt. Die Rückstellung betrifft im Wesentlichen Gewerbesteuer, Körperschaftsteuer und Umsatzsteuer.

Die Personalrückstellungen beinhalten im Wesentlichen Rückstellungen für Jahressonderzahlungen und für Altersteilzeit.

Die Bewertung der Rückstellungen für Altersteilzeitverpflichtungen erfolgte entsprechend dem versicherungsmathematischen Gutachten der Hamburger Pensionsverwaltung e.G., Hamburg.

Die Rückstellungen für Zinsen auf Steuern betreffen Zinsen in Höhe von 34.158 Tsd. € (Vorjahr: 16.987 Tsd. €) im Zusammenhang mit der steuerlichen Außenprüfung.

Rückstellungen für drohende Verluste aus schwebenden Geschäften betreffen Rückstellungen für nicht kostendeckend untervermietete Objekte.

In den übrigen Rückstellungen sind Rückstellungen für Rekultivierung, Steuerberatung, Rückbaukosten sowie für Abschlusskosten enthalten.

10. Verbindlichkeiten

Die Verbindlichkeiten gliedern sich wie folgt:

| in Tsd. € | 31.12.2015 | 31.12.2014 |

| Verbindlichkeiten aus Lieferungen und Leistungen | 7.221 | 2.137 |

| (davon gegenüber verbundenen Unternehmen) | (75) | (31) |

| Verbindlichkeiten gegenüber verbundenen Unternehmen | 277.614 | 158.217 |

| Verbindlichkeiten gegenüber Unternehmen, mit denen ein Beteiligungsverhältnis besteht | 13.989 | 13.989 |

| Sonstige Verbindlichkeiten | 6.223 | 54.137 |

| (davon aus Steuern) | (5.182) | (52.637) |

| Gesamt | 305.047 | 228.480 |

Sämtliche Verbindlichkeiten haben wie im Vorjahr eine Restlaufzeit von unter einem Jahr.

Eine grundpfandrechtliche Sicherung von Verbindlichkeiten besteht nicht.

Gegenüber Gesellschaftern bestehen wie im Vorjahr keine Verbindlichkeiten.

Die unter den sonstigen Verbindlichkeiten ausgewiesenen Verbindlichkeiten aus Steuern enthalten im Wesentlichen Verbindlichkeiten aus Kapitalertragsteuer (einschließlich Solidaritätszuschlag).

11. Passiver Rechnungsabgrenzungsposten

Im passiven Rechnungsabgrenzungsposten in Höhe von 1.094 Tsd. € (Vorjahr: 1.891 Tsd. €) sind ausschließlich Leistungsentgelte aus der Übernahme geschlossener Objekte aus der im Jahr 2009 verschmolzenen ehemaligen rewis REWE Immobilien Service GmbH, Köln, enthalten.

12. Haftungsverhältnisse

Die Haftungsverhältnisse gliedern sich wie folgt:

| in Tsd. € | 31.12.2015 | 31.12.2014 |

| Verbindlichkeiten aus Schuldscheindarlehen | 475.000 | 541.650 |

| (davon zugunsten verbundener Unternehmen) | (475.000) | (541.650) |

| Verbindlichkeiten aus Gewährleistungsverträgen | 5.556 | 7.874 |

| (davon zugunsten verbundener Unternehmen) | (5.556) | (7.874) |

| Verbindlichkeiten Kreditsicherung CHF | 4.314 | 3.879 |

| (davon zugunsten verbundener Unternehmen) | (4.314) | (3.879) |

| Gesamt | 484.870 | 553.403 |

Seitens der REWE International Finance B.V., Venlo, (Niederlande; nachfolgend RIF) wurde am 22. August 2014 ein Schuldscheindarlehensvertrag über 175.000 Tsd. € sowie am 21. November 2014 ein weiterer Schuldscheindarlehensvertrag über 300.000 Tsd. € mit der REWE KGaA, der REWE-ZENTRALFINANZ eG, Köln, (nachfolgend RZF), der REWE – Zentral-Aktien-gesellschaft, Köln, (nachfolgend RZAG) und der REWE Markt GmbH, Köln, (nachfolgend REWE Markt) als Garanten (je 100 Prozent) abgeschlossen. Im Berichtsjahr wurde das Schuldscheindarlehen vom 2. September 2009 über ein Volumen von 100.000 Tsd. € vorzeitig abgelöst.

Die REWE KGaA haftet neben der RZF, der RZAG und der REWE Markt zu 100 Prozent für den der RIF von einem Bankenkonsortium bereitgestellten syndizierten Kredit in Höhe von 1.750.000 Tsd. € (Vorjahr: 1.750.000 Tsd. €). Zum 31. Dezember 2015 wurde das Darlehen nicht in Anspruch genommen.

Die REWE Schweiz AG, Volketswil (Schweiz), hat der RIF ein Darlehen gewährt. Mit Vertrag vom 21. Dezember 2011 wurde gegenüber der REWE Schweiz AG eine Garantieerklärung mit einem Höchstbetrag von 200.000 Tsd. CHF abgegeben. Die Darlehensaufnahme beträgt am 31. Dezember 2015 6.473 Tsd. €. Die Währungsumrechnung erfolgte mit dem EZB-Referenzkurs zum Bilanzstichtag. Die Haftung der berichtenden Gesellschaft beschränkt sich hierfür auf den prozentualen Anteil der Beteiligung an der RIF und wird nur bei Auszahlungen an die berichtende Gesellschaft selbst bzw. Weiterleitung an Tochtergesellschaften unbeschränkt erweitert.

Durch die zuvor erwähnten Maßnahmen soll sichergestellt werden, dass die REWE KGaA jederzeit über die RIF durch ausreichend ungenutzte Kreditlinien über genügend Liquidität verfügen kann, sodass auch dann keine Liquiditätsrisiken bestehen, wenn unerwartet auftretende Ereignisse negative finanzwirtschaftliche Auswirkungen auf die Liquiditätslage haben.

Unter den Verbindlichkeiten aus Gewährleistungsverträgen werden vier von der berichtenden Gesellschaft abgegebene Patronatserklärungen zugunsten verbundener Unternehmen ausgewiesen.

Die zugrunde liegenden Verpflichtungen können von den betreffenden Gesellschaften in allen Fällen erfüllt werden. Die Gesellschaft schätzt aufgrund der stabilen Bonität der Primärverpflichteten die Wahrscheinlichkeit der Inanspruchnahme sehr gering ein, sodass keine Passivierung der Haftungsverhältnisse unter den sonstigen Rückstellungen erfolgte.

13. Sonstige finanzielle Verpflichtungen

Sonstige finanzielle Verpflichtungen bestehen nur noch in unwesentlicher Höhe aus Miet- und Leasingverträgen.

14. Latente Steuern

Bei der REWE KGaA liegt ertragsteuerlich eine Organträgerschaft vor. In diesem Falle sind künftige Steuerbe- oder -entlastungen aus temporären Differenzen zwischen den handelsrechtlichen Buchwerten von Vermögensgegenständen, Schulden oder Rechnungsabgrenzungsposten der Organgesellschaft und den korrespondierenden steuerlichen Wertansätzen im Jahresabschluss des Organträgers als Steuersubjekt zu berücksichtigen.

Aktive latente Steuern resultieren im Wesentlichen aus unterschiedlichen Wertansätzen von Geschäfts- oder Firmenwerten, Einbauten in fremden Gebäuden, Warenbestand, Forderungen gegen verbundene Unternehmen, Pensionsrückstellungen sowie Rückstellungen für drohende Verluste. Passive latente Steuern resultieren im Wesentlichen aus unterschiedlichen Wertansätzen von sonstigen Vermögensgegenständen. Die Ermittlung der latenten Steuern erfolgte wie im Vorjahr auf Grundlage eines kombinierten Ertragsteuersatzes von 29,825 Prozent für die REWE KGaA und Organgesellschaften bzw. eines Ertragsteuersatzes von 15,825 Prozent für Beteiligungen in der Rechtsform einer Personengesellschaft.

Insgesamt werden die passiven latenten Steuern durch aktive Steuerlatenzen überkompensiert. In Ausübung des Wahlrechts aus § 274 Abs. 1 Satz 2 HGB wurde für den Überhang aktiver Steuerlatenzen eine aktive latente Steuer nicht bilanziert.

IV. Erläuterungen zur Gewinn- und Verlustrechnung

1. Sonstige betriebliche Erträge

In den sonstigen betrieblichen Erträgen sind als größte Einzelposten Erträge aus Kostenerstattungen sowie Mieterträge enthalten.

Unter den sonstigen betrieblichen Erträgen werden periodenfremde Erträge in Höhe von 716 Tsd. € (Vorjahr: 677 Tsd. €) ausgewiesen. Diese resultieren im Berichtsjahr überwiegend aus Umlageerträgen aus Dienstleistungen. Des Weiteren sind darin Erträge aus der Auflösung von Rückstellungen enthalten.

2. Personalaufwand

Die Personalaufwendungen belaufen sich im Berichtsjahr auf 12.772 Tsd. € (Vorjahr: 9.067 Tsd. €). Der Anstieg resultiert im Wesentlichen aus höheren Aufwendungen für Altersversorgung und aus der Erhöhung des Personalbestands (vgl. Abschnitt V Sonstige Angaben, Nr. 2 Zahl der Mitarbeiter im Jahresdurchschnitt) in Kombination mit tariflichen Lohn- und Gehaltssteigerungen.

3. Abschreibungen auf immaterielle Vermögensgegenstände des Anlagevermögens und Sachanlagen

| in Tsd. € | 2015 | 2014 |

| Planmäßige Abschreibungen auf immaterielle Vermögensgegenstände | 1 | 1 |

| Planmäßige Abschreibungen auf Sachanlagen | 1.968 | 1.928 |

| Gesamt | 1.969 | 1.929 |

Im Berichtsjahr wurden keine außerplanmäßigen Abschreibungen vorgenommen. Weitere Informationen sind dem Anlagenspiegel als Anlage zum Anhang zu entnehmen.

4. Sonstige betriebliche Aufwendungen

Die sonstigen betrieblichen Aufwendungen beinhalten im Wesentlichen Aufwendungen für Mieten, Leasing und Raumkosten, Dienstleistungen, Verwaltungskosten sowie Instandhaltungsaufwendungen.

Zudem sind periodenfremde Aufwendungen in Höhe von 61 Tsd. € (Vorjahr: 34 Tsd. €) in den sonstigen betrieblichen Aufwendungen enthalten.

5. Beteiligungsergebnis

Das Beteiligungsergebnis gliedert sich wie folgt:

| in Tsd. € | 2015 | 2014 |

| Erträge aus | ||

| Gewinnabführungen | 148.465 | 123.409 |

| Beteiligungen | 6.859 | 7.683 |

| Aufwendungen aus Verlustübernahmen | -83.385 | -132.157 |

| Abschreibungen auf Finanzanlagen | 0 | -16 |

| Gesamt | 71.939 | -1.081 |

6. Zinsergebnis

| in Tsd. € | 2015 | 2014 |

| Erträge aus anderen Wertpapieren und Ausleihungen des Finanzanlagevermögens | 6.844 | 6.896 |

| Sonstige Zinsen und ähnliche Erträge | 13.911 | 41.457 |

| Zinsen und ähnliche Aufwendungen | -9.118 | -14.917 |

| Gesamt | 11.637 | 33.436 |

Die Verzinsung der Forderungen bzw. der Verbindlichkeiten gegenüber verbundenen Unternehmen sowie Unternehmen, mit denen ein Beteiligungsverhältnis besteht, erfolgt auf Basis des 1-Monats-EURIBOR mit monatlich an die Marktverhältnisse angepassten Zinssätzen.

Die Veränderung im Zinsergebnis resultiert im Wesentlichen aus der Bilanzierung von Zinsforderungen und Zinsrisiken im Rahmen der steuerlichen Außenprüfung.

Weiterhin sind im Zinsergebnis Aufwendungen aus der Aufzinsung von Rückstellungen in Höhe von 2.853 Tsd. € (Vorjahr: 3.042 Tsd. €) enthalten.

7. Steuern vom Einkommen und vom Ertrag

In den Steuern vom Einkommen und vom Ertrag sind periodenfremde Erträge aus Steuererstattungen in Höhe von 13.620 Tsd. € (Vorjahr: 58.796 Tsd. €) sowie periodenfremde Aufwendungen aus Steuernachzahlungen in Höhe von 24.037 Tsd. € (Vorjahr: 21.751 Tsd. €) enthalten.

Auf das Ergebnis der gewöhnlichen Geschäftstätigkeit entfallen im Geschäftsjahr Ertragsteuern in Höhe von 51.033 Tsd. € (Vorjahr: 25.018 Tsd. €).

V. Sonstige Angaben

1. Gesamthonorar des Abschlussprüfers

Auf die Angabe des Abschlussprüferhonorars für den Einzelabschluss der Gesellschaft wird verzichtet, da im Konzernabschluss des obersten Mutterkonzerns, der REWE-ZENTRALFINANZ eG, Köln, zum 31. Dezember 2015 die Abschlussprüferhonorare aller einbezogenen Gesellschaften angegeben werden.

2. Zahl der Mitarbeiter im Jahresdurchschnitt

| Anzahl | 2015 | 2014 |

| Vollzeitkräfte | 102 | 82 |

| Teilzeitkräfte | 29 | 20 |

| Geringfügig Beschäftigte/Aushilfen | 2 | 3 |

| Gesamt | 133 | 105 |

3. Kommanditaktionäre

Kommanditaktionäre sind die REWE Beteiligungs-Holding Aktiengesellschaft, Köln, (Grundkapital von 103.258.463,16 €) mit 2.019.559 Aktien und die REWE – Aktiengesellschaft, Köln, (Grundkapital von 51.129,19 € (100.000,00 DM)) mit 5 Aktien.

4. Geschäftsführung

Die Geschäftsführung obliegt dem Vorstand der geschäftsführenden Komplementär AG:

| REWE Beteiligungs-Holding Aktiengesellschaft, Köln | |

| Gesetzliche Vertreter der REWE Beteiligungs-Holding AG, Köln | |

| Alain Caparros (Vorsitzender) | Vorsitzender des Vorstands der REWE-ZENTRALFINANZ eG, Köln, und der REWE – Zentral-Aktiengesellschaft, Köln |

| Vollsortiment Inter national, Corporate Development & Controlling, Corporate Responsibility und Marketing Public, Corporate Affairs, Executive Development, Konzernrevision, Personal / Personalentwicklung Konzern, Selbständigkeit und Genossenschaft | |

| Volker Dürschlag (bis 26.02.2015) | Leiter Holding Recht und Compliance Konzern |

| REWE-ZENTRALFINANZ eG, Köln | |

| Stefan Magel (ab 26.02.2015) | Geschäftsleitung Discount Vertrieb u. Marketing |

| Penny-Markt GmbH, Köln | |

| Dr. Christian Mielsch (bis 26.02.2015) | Mitglied des Vorstands der REWE-ZENTRALFINANZ eG, Köln, und der REWE – Zentral-Aktiengesellschaft, Köln |

| Betriebswirtschaft, Finanzen, Immobilien, DER Touristik, Steuern, -EHA- Energie-Handels-Gesellschaft mbH & Co. KG, Hamburg | |

| Martin Orterer (ab 26.02.2015) | Geschäftsleitung Vollsortiment Vertrieb National |

| REWE Markt GmbH, Köln | |

| Reinhard Schürk (bis 26.02.2015) | Vorstand REWE International |

| REWE-ZENTRALFINANZ eG, Köln | |

| Detlef Riesche (ab 26.02.2015) | Vorsitzender Geschäftsleitung toom Baumarkt |

| toom Baumarkt GmbH, Köln |

5. Aufsichtsrat

Dem Aufsichtsrat der REWE KGaA gehörten im Berichtszeitraum folgende Mitglieder an:

Vertreter der Anteilseigner

| Erich Stockhausen Vorsitzender (ab 02.07.2015) | Mitglied des Vorstands der REWE West eG, Hürth |

| Heinz Bert Zander Vorsitzender (bis 02.07.2015) | Vorstandssprecher der REWE DORTMUND Großhandel eG, Dortmund |

| Fritz Aupperle | Mitglied des Vorstands der REWE Süd/Südwest eG, Fellbach |

| Klaus Dohle | Geschäftsführender Gesellschafter der Dohle Handelsgruppe Holding GmbH & Co. KG, Siegburg |

| Günther Filips | Persönlich haftender Gesellschafter der G. Filips Einzelhandels KG, Dortmund, und Aufsichtsratsvorsitzender der REWE DORTMUND Großhandel eG, Dortmund |

| Michael Fricke (ab 02.07.2015) | Kaufmann und Vorstandsmitglied der REWE Handels eG Hungen, Hungen |

| Gudrun Glock (bis 02.07.2015) | Mitglied des Vorstands der REWE Handels eG Hungen, Hungen |

| Frank Morgenstern (bis 31.05.2015) | Mitglied des Vorstands der FÜR SIE Handelsgenossenschaft eG Food – Non Food, Köln |

| Bruno Naumann | Aufsichtsratsvorsitzender der REWE Handels eG Hungen, Hungen |

| Matthias Peikert | Mitglied des Vorstands der REWE Nord-Ost eG, Teltow |

| Heinz-Werner Satter (ab 02.07.2015) | Geschäftsführer der SCHWÄLBCHEN Frischdienst GmbH, Mainz, und Aufsichtsratsvorsitzender der FÜR SIE Handelsgenossenschaft eG Food – Non Food, Köln |

| Robert Schäfer | Mitglied des Vorstands der REWE West eG, Hürth |

| Andreas Schmidt (ab 02.07.2015) | Vorstandsmitglied der REWE DORTMUND Großhandel eG, Dortmund |

Arbeitnehmervertreter

| Andreas Ratzmann (stellvertretender Vorsitzender) | Gesamtbetriebsratsvorsitzender REWE Markt GmbH und Penny-Markt GmbH, freigestellt REWE Deutscher Supermarkt AG & Co. KGaA, Köln |

| Michael Adlhoch | Betriebsratsvorsitzender, freigestellt Region Mitte 2 Logistik und Verwaltung REWE Markt GmbH, Penny-Markt GmbH, Penny Dienstleistungs GmbH Fleischwerk Frankfurt |

| Reinhard Brenner | Betriebsratsvorsitzender, freigestellt REWE Markt GmbH, Zweigniederlassung Südwest, Wiesloch |

| Uwe Busch | Gewerkschaftssekretär ver.di, Hannover |

| Alfred Daubenmerkl | Betriebsratsvorsitzender, freigestellt REWE Markt GmbH, Zweigniederlassung Süd |

| Berndfried Dornseifer | Leiter Holding Personal/ Personalentwicklung Konzern, REWE Deutscher Supermarkt AG & Co. KGaA, Köln |

| Roland Gerstenberg | Betriebsratsvorsitzender, freigestellt REWE Markt GmbH, Penny-Markt GmbH, Zweigniederlassung West I, Hürth |

| Stefanie Nutzenberger | Mitglied im ver.di Bundesvorstand, Berlin |

| Angelika Winter | Stellvertretende Betriebsratsvorsitzende, freigestellt REWE Markt GmbH, Zweigniederlassung West, Hürth |

| Thomas Wolters | Stellvertretender Gesamtbetriebsratsvorsitzender REWE Markt GmbH und Penny-Markt GmbH, freigestellt REWE Markt GmbH, Zweigniederlassung Norderstedt |

6. Angaben zu Geschäften mit nahestehenden Unternehmen und Personen

Im Berichtsjahr wurden keine zu marktunüblichen Bedingungen zustande gekommenen Geschäfte mit nahestehenden Unternehmen und Personen getätigt.

7. Gesamtbezüge der Organmitglieder

Die Mitglieder des Vorstandes der geschäftsführenden Komplementär AG erhielten für ihre Tätigkeit im Berichtsjahr keine Entgelte von der REWE KGaA.

Auch für frühere Organmitglieder und ihre Hinterbliebenen liegen keine Bezüge vor.

Aufwendungen für den Aufsichtsrat sind im Berichtsjahr in Höhe von 383 Tsd. € (Vorjahr: 368 Tsd. €) angefallen.

Zum 31. Dezember 2015 bestanden keine Kredite oder Vorschüsse an die Organmitglieder. Haftungsverhältnisse für diesen Personenkreis sind nicht eingegangen worden.

8. Anteilsbesitz

Die Gesellschaft hat die nach § 285 Nr. 11 HGB verlangte Angabe in der Form einer Anteilsbesitzliste gemacht. Die Aufstellung des Anteilsbesitzes der Gesellschaft ist Bestandteil dieses Anhangs.

9. Konzernverhältnisse

Die REWE-ZENTRALFINANZ eG, Köln, hat der REWE Deutscher Supermarkt AG & Co. KGaA, Köln, gemäß § 20 Abs. 4 AktG mitgeteilt, dass sie mittelbar über ihre Tochtergesellschaft, die REWE Beteiligungs-Holding Aktiengesellschaft, Köln, eine Mehrheitsbeteiligung an der Gesellschaft hält.