Schroder Real Estate Kapitalverwaltungsgesellschaft mbH

Frankfurt am Main

Jahresbericht zum 31. Dezember 2021

Schroders Immobilienwerte Deutschland

Kennzahlen im Überblick:

| • |

53 Mio. EUR Immobilienvermögen |

| • |

1 Objekt im Portfolio (2 weitere Objekte beurkundet) |

| • |

0* von 1 Objekt verfügt über ein Green-Building-Zertifikat |

| • |

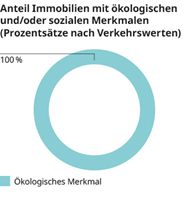

100% der Immobilien verfügen über ökologische und / oder soziale Merkmale |

| • |

86 Wh/m2a Primärenergiebedarf |

| • |

N/A Veränderung des Primärenergiebedarfs im Vergleich zum Vorjahr |

| Gesamtfonds- vermögen |

Anteilklasse P | Anteilklasse Gothaer | Anteilklasse E | |

| Fondsvermögen netto | EUR 55,7 Mio. | TEUR 163,1 | EUR 8,9 Mio. | EUR 46,7 Mio. |

| Immobilienvermögen gesamt | EUR 52,6 Mio. | TEUR 153,9 | EUR 8,4 Mio. | EUR 44,1 Mio. |

| -direkt gehalten | EUR 52,6 Mio. | TEUR 153,9 | EUR 8,4 Mio. | EUR 44,1 Mio. |

| Anzahl Immobilien | 1 | |||

| -direkt gehalten | 1 | |||

| Vermietungsquote | 100%1 | |||

| Fremdkapitalquote | 26,6% | |||

| Ankäufe (Anzahl)2 | 1 | |||

| Davon direkt gehalten | 1 | |||

| Verkäufe | 0 | |||

| Nettomittel-Zufluss3 | EUR 53,9 Mio. | TEUR 162,7 | EUR 8,8 Mio. | EUR 44,9 Mio |

| BVI-Rendite4 | 3,6% | 3,3% | 3,8% | |

| Anteilwert in EUR | 103,64 | 103,31 | 103,80 | |

| Rücknahmepreis in EUR | 103,64 | 103,31 | 103,80 | |

| Ausgabepreis in EUR | 108,82 | 106,41 | 103,80 | |

| ISIN | DE000A2QG7S4 | DE000A2QG7Q8 | DE000A2QG7P0 | |

| WKN | A2QG7S4 | A2QG7Q8 | A2QG7P0 |

Auf die Darstellung der Anteilsklassen S und I wurde verzichtet, da für diese im Berichtszeitraum noch keine Anteilscheinausgabe erfolgt ist.

* Ein Green-Building-Zertifikat für den HGHI-Tower befindet sich in der Erstellung.

1 Inkl. Mietgarantie vom Verkäufer

2 Mit Übergang Nutzen und Lasten im Berichtszeitraum

3 Ohne Bereinigung des Ertragsausgleichs

4 Nach der Berechnungsmethode des BVI Bundesverband Investment und Asset Management e.V., das heißt, der Anlageerfolg wurde auf Basis der veröffentlichten Anteilwerte (Rücknahmepreis) und bei kostenfreier Wiederanlage der Ertragsausschüttung ermittelt.

Hinweise für Anleger

Wichtiger Hinweis

Der Kauf von Fondsanteilen erfolgt auf Grundlage des zurzeit gültigen Verkaufsprospekts (aktueller Stand 26. März 2021) sowie der „Wesentlichen Anlegerinformationen“, ergänzt durch den jeweiligen letzten geprüften Jahresbericht und zusätzlich durch den jeweiligen Halbjahresbericht, falls ein solcher jüngeren Datums als der letzte Jahresbericht vorliegt.

Anteilsklassen im Überblick

Hinweise zu den Anteilsklassen

Für den „Schroders Immobilienwerte Deutschland“ bestehen fünf Anteilsklassen mit den Bezeichnungen P, Gothaer, I, S und E. Die Anteilsklassen P und Gothaer richten sich an alle potenziellen Anleger, insbesondere Privatanleger. Auf Grund der Mindestanlagesummen richten sich die Anteilsklassen S und I insbesondere an institutionelle Anleger, aber auch an vermögende Privatanleger. Die Mindestanlagesumme für den Erwerb von Anteilen der Anteilsklasse S beträgt EUR 250.000 und für den Erwerb von Anteilen der Anteilsklasse I beträgt EUR 5.000.000. Die Anteilkasse E ist exklusiv für Schroders sowie für den Gothaer Konzern bestimmt. Darüber hinaus unterscheiden sich die fünf Anteilsklassen auch hinsichtlich des Ausgabeaufschlags, der Verwaltungsvergütung und der Übertragbarkeit.

| Anteilsklasse | Anteilsklasse | Anteilsklasse | Anteilsklasse | Anteilsklasse |

| P | Gothaer | S | I | E |

| Mindestanlagesumme | ||||

| Keine Mindestanlagesumme |

Keine Mindestanlagesumme |

EUR 250.000,0 (die Gesellschaft darf auch geringere Beträge akzeptieren) |

EUR 5,0 Mio. (die Gesellschaft darf auch geringere Beträge akzeptieren) |

Anteile dürfen ausschließlich und exklusiv nur von der Gesellschaft, deren verbundene Unternehmen und von Gruppengesellschaften des Gothaer Konzerns erworben und gehalten werden. |

| Ausgabeaufschlag | ||||

| 5,0 % (Gesellschaft darf niedrigeren Ausgabeaufschlag berechnen oder hiervon absehen) |

3,0 % (Gesellschaft darf niedrigeren Ausgabeaufschlag berechnen oder hiervon absehen) |

3,0 % (Gesellschaft darf niedrigeren Ausgabeaufschlag berechnen oder hiervon absehen) |

3,0 % (Gesellschaft darf niedrigeren Ausgabeaufschlag berechnen oder hiervon absehen) |

Kein Ausgabeaufschlag |

| Rücknahmeabschlag | ||||

| Kein Rücknahmeabschlag |

Kein Rücknahmeabschlag |

Kein Rücknahmeabschlag |

Kein Rücknahmeabschlag |

Kein Rücknahmeabschlag |

| Anteilsausgabe/Ermittlung Ausgabe- und Rücknahmepreise sowie Rückgabe von Anteilen5 | ||||

| Börsentäglich | Börsentäglich | Börsentäglich | Börsentäglich | Börsentäglich |

| Verwaltungsvergütung6 | ||||

| 1,0 % p.a. | 1,0 % p.a. | 0,60 % p.a. | 0,53 % p.a. | 0,3 % p.a. |

| Übertragbarkeit | ||||

| Gegeben | Gegeben | Gegeben | Gegeben | Eingeschränkt |

| WKN | ||||

| A2QG7S | A2QG7Q | A2QG7T | A2QG7R | A2QG7P |

| ISIN | ||||

| DE000A2QG7S4 | DE000A2QG7Q8 | DE000A2QG7T2 | DE000A2QG7R6 | DE000A2QG7P0 |

5 Nach Ablauf der gesetzlichen Mindesthaltefrist von 24 Monaten einschließlich Einhaltung einer Rückgabefrist von 12 Monaten.

6 Jeweils bezogen auf den durchschnittlichen Nettoinventarwert des auf die jeweilige Anteilsklasse bezogenen anteiligen Sondervermögens.

Hinweis:

Bei der Summierung von gerundeten Beträgen und Prozentangaben in diesem Bericht können rundungsbedingte Differenzen auftreten.

Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für die zukünftige Wertentwicklung.

An unsere Anleger

Vorwort der Geschäftsführung

Sehr geehrte Anlegerin,

Sehr geehrter Anleger,

einer der ersten offenen Immobilien-Publikumsfonds der neuen Generation – unser „Schroders Immobilienwerte Deutschland“ – hat sein erstes Rumpfgeschäftsjahr 2021 (18.05. bis 31.12.2021) abgeschlossen und ist auf Kurs. Er folgt rechtlich den Neuregelungen der Offenlegungsverordnung als sogenannter Artikel 8 Fonds, die besonders Nachhaltigkeitsaspekte in den Vordergrund rücken.

Wir als Schroders fühlen uns der Gesellschaft und Umwelt verpflichtet, weshalb wir diesen Fonds ins Leben gerufen haben. Unser Schwerpunkt liegt auf dem Fortschritt und einer besseren Zukunft. Dafür verhalten wir uns gegenüber der Gesellschaft und Umwelt stets so verantwortungsbewusst wie möglich. Auch Sie als Anleger können mit einer Investition in den „Schroders Immobilienwerte Deutschland“ einen Beitrag zu einem lebenswerteren Morgen leisten.

Der Fokus des „Schroders Immobilienwerte Deutschland“ ist klar ausgerichtet auf Immobilien in deutschen Metropolregionen und ökologische und soziale Merkmale haben von Anfang an Priorität.

Deshalb ist es auch nicht verwunderlich, dass die ersten drei Objekte – ein hochwertiger, nachhaltiger Bürokomplex in Berlin, eine Kita mit Wohnnutzung in Hamburg und ein Objekt mit einer Kombination aus Lebensmitteleinzelhandel und Wohnraum in Köln – die Verlässlichkeit bei der Einhaltung der gesteckten Ziele zeigen und geradezu idealtypisch für die Ausrichtung der Fondsstrategie basierend auf den drei Fokus-Themen stehen:

Deutschland, Nachhaltigkeit & Corona-Resistenz

Wir haben uns bewusst für den Investitionsstandort Deutschland entschieden, da sich insbesondere im europäischen Vergleich die langfristige Stabilität der deutschen Wirtschaft mit überdurchschnittlichen Wachstumsraten als Plus erweist.

Darüber hinaus sind ESG-Faktoren maßgebliche Treiber für die Qualität der Objekte und deren langfristige Rentabilität. Deshalb werden Immobilien mit Umwelt- Zertifizierung und sozialen Aspekten im Rahmen der Nutzung bevorzugt.

Damit das Portfolio auch weiterhin die Coronapandemie ohne wesentliche Blessuren übersteht, meiden wir Objekte mit Mietern aus Pandemieanfälligen Branchen oder stark betroffene Assetklassen.

Mit einer Wertentwicklung von 3,6 % in der Anteilkasse P, 3,3 % in der Anteilsklasse Gothaer und 3,8 % in der Anteilsklasse E zum Ende des ersten Rumpfgeschäftsjahres hat der Fonds ein sehr gutes Ergebnis erwirtschaftet.

Ausblick

Die Coronapandemie wird Deutschland und auch die Märkte weiterhin beeinflussen und von uns geeignete Maßnahmen verlangen, welche wir im besten Anlegerinteresse ergreifen werden. Eine Prognose über den weiteren Pandemieverlauf und dessen Auswirkungen im speziellen auf den Immobiliensektor ist trotz aller Fortschritte in der Medizin und im generellen Umgang mit Corona mit erheblichen Unsicherheiten behaftet.

Hinzu kommen die Unsicherheiten auf Grund des derzeitigen Krieges zwischen den Ländern Russland und Ukraine. Nach heutigem Stand ist davon auszugehen, dass der Krieg keine wesentlichen Risiken für die Immobilien im Fonds darstellt. Die Auswirkungen auf die Zinsen sind derzeit nicht abschätzbar.

Trotz der herausfordernden Umstände haben wir weitere aussichtsreiche Immobilien identifiziert, die exakt zu unserem Fondsprofil „Immobilien mit ökologischen und sozialen Merkmalen“ passen. Bei erfolgreichen Vertragsschlüssen werden wir Sie unmittelbar informieren.

Im Geschäftsjahr 2022 wird voraussichtlich mit dem Neubau des Objekts Kita in Hamburg sowie des Gewerbe- und Wohnobjekts in Köln gestartet. Es wird ein spannendes und aufregendes erstes volles Geschäftsjahr.

Bis dahin bedanken wir uns für Ihr Vertrauen in die Qualitäten des „Schroders Immobilienwerte Deutschland“. Danke sagen wollen wir auch unseren Mitarbeitern und unseren Vertriebspartnern, die den Marktstart und die Entwicklung des Fonds weiterhin engagiert begleiten und unterstützen.

Über die Entwicklung des „Schroders Immobilienwerte Deutschland“ im zurückliegenden Rumpfgeschäftsjahr 2021 werden wir Sie im Folgenden informieren.

Nils Heetmeyer

Michael Abramo

Georg Gmeineder

Nachhaltigkeit

Unser Nachhaltigkeitsansatz Real Estate with Impact

Wir bei Schroder Real Estate sehen uns als langfristiger Verwalter des Vermögens unserer Kunden, und diese Philosophie führt dazu, dass wir uns auf die langfristigen Aussichten für die Vermögenswerte konzentrieren, in die wir investieren. Es ist zentraler Bestandteil unseres Anlageprozesses, die Fähigkeit jeder Anlage zu analysieren, Werte zu schaffen, zu erhalten und zu schützen, um sicherzustellen, dass sie Renditen erwirtschaften, die mit den Zielen unserer Kunden übereinstimmen.

Immobilieninvestitionen konzentrieren sich auf die bebaute Umwelt, die die Bausteine für eine nachhaltige Wirtschaft liefert und die Gesellschaft und die Umwelt unterstützt. Die weltweiten Erkenntnisse aus dem Klimawandel, dem gesellschaftlichen Wandel und der technologischen Revolution sind in ständigem Wandel und diese Themen verändern unseren Planeten und die Reaktion der Gesellschaft. Im Rahmen von Immobilieninvestitionen ist es daher unsere Verantwortung ökologische, soziale und wirtschaftliche Auswirkungen zu erkennen, zu verstehen und zu managen, um langfristig belastbare Investitionsrenditen zu erzielen und die Auswirkungen finanzieller und nicht-finanzieller Risiken zu managen.

Bei Schroder Real Estate ist das Verständnis dieser Themen und ihrer Auswirkungen integraler Bestandteil unseres Investmentprozesses und gilt für alle Aspekte von Immobilieninvestitionen, einschließlich der Due-Diligence-Prüfung bei Akquisitionen, Asset Management Immobilienmanagement durch Dritte sowie bei Sanierungen und Entwicklungen.

Das Verstehen und Verbessern der Auswirkungen von Immobilieninvestitionen auf die Umwelt und die Gesellschaft, steht im Einklang mit unserer Priorität, Renditen für unsere Kunden in Übereinstimmung mit dem Risikoprofil unserer Fonds zu maximieren.

Die Säulen der Wirkung

Schroder Real Estate entwickelt seine Anlagephilosophie stetig weiter, mit dem Ziel, dass die Investments eine positive Wirkung auf die Umwelt im weiteren Sinne haben. Dies geht über ESG (Environmental, Social und Governance) hinaus, da es darauf abzielt proaktiv Maßnahmen zu ergreifen, um die Lage zu verbessern. Mit diesem Ziel vor Augen, haben wir unsere Säulen der Wirkung an den UN-Nachhaltigkeitszielen ausgerichtet.

Net Zero Carbon Commitment von Schroder Real Estate

Schroder Real Estate erkannte 2019 zusammen mit anderen Mitgliedern des Better Buildings Partnership (BBP) die Notwendigkeit die Immobilienbranche zu ermutigen, ihre CO2-Auswirkungen zu reduzieren.

Die BBP-Klimaverpflichtung wurde im September 2019 ausgearbeitet. Gemeinsam mit anderen BBP-Mitgliedern hat sich Schroder Real Estate darauf verständigt, bis 2050 CO2-neutral zu werden. Nähere Informationen finden Sie unter https://www.schroders.com/de/de/realestate/nachhaltigkeit/unser-ansatz/.

Was heißt Nachhaltigkeit konkret für den „Schroders Immobilienwerte Deutschland“?

Nachhaltigkeitsaspekte sind heute maßgebliche Treiber für die Qualität der Immobilienobjekte und deren langfristige Rentabilität. Daher richtet der „Schroders Immobilienwerte Deutschland“ seinen Auswahlprozess streng an ökologischen und sozialen Merkmalen aus und qualifiziert sich demnach als Produkt im Sinne des Art. 8 der EU-Offenlegungsverordnung.

(1)

Ökologische und soziale Merkmale

Der „Schroders Immobilienwerte Deutschland“ investiert den mehrheitlichen Teil (mind. 75 %) in Immobilien, die ökologische und/oder soziale Merkmale berücksichtigen.

Ein ökologisches Merkmal, dass der Fonds im Rahmen seiner Immobilieninvestitionen berücksichtigt, ist insbesondere die Leistung eines Beitrags zum Klimaschutz durch Steigerung der Ressourceneffizienz bei der Nutzung von Energie. Die Berücksichtigung dieses ökologischen Merkmals erfolgt durch die Investition in energieeffiziente Gebäude. Der Nachweis der Energieeffizienz eines Gebäudes wird wie folgt durchgeführt:

| ― |

Bei Wohnimmobilien bei einem Endenergieverbrauch/-bedarf gemäß Energieausweis unter 100 kWh/m2/p. a. (Energieeffizienzklasse C) und bei Gewerbeimmobilien über einen geringeren Energieverbrauch/-bedarf als der Vergleichswert dieser Gebäudekategorie im Energieausweis. |

| ― |

Alternativ kann der Nachweis durch folgende anerkannte Zertifizierungen erfolgen: Durch eine BREEAM (Building Research Establishment Environmental Assessment Method) Zertifizierung mit mindestens „sehr gut“) oder durch eine DGNB (Deutsche Gesellschaft für Nachhaltiges Bauen) Zertifizierung mit mindestens „Silber“. |

Soziale Merkmale, die der Fonds im Rahmen seiner Immobilieninvestitionen berücksichtigt, sind insbesondere die Leistung eines Beitrags (i) zugunsten wirtschaftlich oder sozial benachteiligter Bevölkerungsgruppen durch die Zurverfügungstellung geförderten und somit bezahlbaren Wohnraums oder (ii) zur sozialen Integration durch Bildung und Pflege durch die Zurverfügungstellung von Flächen zum Betrieb von Bildungs- und Pflegeeinrichtungen. Der Nachweis zu (i) erfolgt, wenn mindestens 50 % der Mietflächen einer Immobilie auf geförderten Wohnraum entfallen und zu (ii), wenn mindestens 50 % der Mietflächen einer Immobilie für Bildungszwecke (wie z. B. den Betrieb einer Universität oder Kindertagesstätte) bzw. für Pflegezwecke (wie z. B. Pflegeheime) durch den Abschluss entsprechender Mietverträge zur Verfügung stehen.

Bei der Bewertung der relevanten ökologischen und/oder sozialen Merkmale unterstützen externe Dienstleister im Rahmen einer Sustainability Due Diligence im Ankaufsprozess.

Folgende Aspekte werden, soweit prüf- und nachvollziehbar, beispielhaft im Rahmen einer Sustainability Due Diligence durch einen externen Dienstleister analysiert und bewertet:

| ― |

Energie: Aspekte wie die Nutzung von Versorgungseinrichtungen zur Warmwasserbereitung im Gebäude, zum Heizen und zum Kühlen werden bewertet. Zudem werden die installierten Beleuchtungssysteme, die Art der Fensterverglasung, die Fassade sowie das Alter der technischen Ausrüstung bewertet. |

| ― |

Wasser: Aspekte wie die Erfassung des Wasserverbrauchs auf Gebäudeebene, wassersparende Toiletten- und Kücheneinrichtungen, die Nutzung von Grau- und Regenwasser und die Prüfung der Trinkwasserqualität werden bewertet. |

| ― |

Gesundheit, Wohlbefinden und Komfort: Aspekte wie Blendschutzmaßnahmen im Gebäude, Lüftung und Temperatur an den Arbeitsplätzen, Lichtmanagement und Einfluss des Nutzers werden bewertet. |

Daneben hat Schroders einen internes Scoring-Modell zur Bewertung der Nachhaltigkeit von Immobilien entwickelt, welches ebenso als Maßstab für die Merkmalserfüllung herangezogen wird.

Durch die Sustainability Due Diligence und den internen ESG-Score bildet sich das Fondsmanagement ein umfassendes Bild der ökologischen und sozialen Merkmale einer Investition.

Zum Stichtag dieses Berichtes erfüllt die im Portfolio befindliche Immobilie – der HGHI-Tower in Berlin – die Anforderungen an die Energieeffizienz und somit wird das gesetzte Ziel, dass mind. 75 % der Immobilien, ökologische und/oder soziale Merkmale berücksichtigen, erfüllt. Auch die projektierten Objekte in Hamburg und Köln werden die gesetzten Nachhaltigkeitsanforderungen des Fonds erfüllen.

(2)

Social und Governance – Mindeststandards für Menschen- und Arbeitsrechte

Die ganzheitliche Betrachtung von Nachhaltigkeit schließt internationale Mindeststandards für Menschenrechte und Arbeitsrechte ein. Zur Einhaltung dieser Mindeststandards werden wesentliche Dienstleister und Auslagerungsunternehmen, die zugunsten des Fonds tätig werden, beispielsweise im Rahmen der Vertragsgestaltung und Leistungsbeschreibung, verpflichtet.

Eine Prüfung der Einhaltung dieser Mindeststandards durch die Dienstleister erfolgt im Rahmen der regelmäßigen Outsourcing-Prüfung. Hierfür wurde speziell ein ESG-Fragebogen und ein interner Outsourcing-ESG-Score entwickelt. Die erstmalige Anwendung hat im Rahmen der jährlichen Outsourcing-Prüfung in Q3 2021 stattgefunden. Bezüglich Informationen zu Arbeits- und Menschenrechts-Mindeststandards bei wesentlichen Dienstleistern ist Schroders zum Teil auf die Bereitstellung interner und nicht-öffentlicher Informationen durch Dritte angewiesen. Die Prüfungen hängen daher sowohl von der Quantität als auch der Qualität der bereitgestellten Daten ab.

Schroders Gruppe ist Unterzeichner der UN PRI

Schon im Oktober 2017 hat die Schroders Gruppe die von den Vereinten Nationen unterstützen Prinzipien für verantwortliches Investieren (UN PRI United Nations Principles for Responsible Investment) unterzeichnet. Damit erklärten wir uns sehr früh bereit, Umwelt- und Sozialfragen sowie Themen einer guten Unternehmensführung in unsere Unternehmens- und Investmentprozesse miteinzubeziehen.

Das sechste Jahr in Folge (2015, 2016, 2017, 2018, 2019 und 2020) erhielt die Schroders Gruppe die höchste Bewertung A+ im Hinblick auf seinen Strategie- & Governance-Ansatz für verantwortungsvolles Investieren.

Den öffentlichen PRI-Transparenzbericht von der Schroders Gruppe finden Sie unter

https://www.unpri.org/signatory-directory/schroders/1746.article.

Schroders ist aktives Mitglied im DGNB

Als Europas größtes Netzwerk für nachhaltiges Bauen verfolgt die DGNB seit 2007 das Ziel, Nachhaltigkeit in der Bau- und Immobilienwirtschaft und darüber hinaus zu fördern und im Bewusstsein der Öffentlichkeit zu verankern.

Mit unserer Mitgliedschaft übernehmen wir sichtbar Verantwortung für unsere Organisation und für die Gesellschaft. Durch den Austausch mit anderen Mitgliedern können wir gemeinsam den Weg hin zu einer nachhaltig gebauten Umwelt aktiv gestalten.

GRESB-Rating wird angestrebt

Insbesondere weil Nachhaltigkeit für uns von enormer Bedeutung ist, planen wir mit dem „Schroders Immobilienwerte Deutschland“, nach dem ersten vollen Fondsgeschäftsjahr, wiederkehrend am GRESB Global Real Estate Sustainability Benchmark teilzunehmen.

GRESB ist das führende Bewertungssystem zur Messung der Nachhaltigkeitsleistung von ganzen Immobilienportfolios, unabhängig davon, ob eine Immobilie zertifiziert (z. B. DGNB, BREEAM) ist oder nicht.

Es gibt neben GRESB auf dem Markt bisher kein vergleichbares Bewertungssystem mit einer entsprechend breiten Vergleichsbasis.

Nachhaltigkeits-Beauftragte kümmert sich um alle Themen rund um das Thema Nachhaltigkeit

Neben den Geschäftsführern unterstützt eine zentrale Nachhaltigkeits- Beauftragte die Schroders Gruppe bei der Definition, Steuerung und Überwachung von Nachhaltigkeitszielen und -risiken. Hiermit verdeutlichen wir noch einmal, welchen hohen Stellenwert das Thema Nachhaltigkeit in der gesamtem Schroders Gruppe einnimmt.

Tätigkeitsbericht

Anlageziel und Anlagepolitik

Der „Schroders Immobilienwerte Deutschland“ ist eines der ersten neuen offenen Immobilien-Publikumsfonds-Produkte auf dem deutschen Markt nach Ausbruch der Coronapandemie und qualifiziert als einer der ersten Artikel 8 Fonds gemäß der Offenlegungsverordnung. Als Anlageziel wird das Erreichen einer nachhaltigen Rendite durch den Aufbau und die Bewirtschaftung eines Portfolios von mehreren (direkt und/ oder indirekt gehaltenen) Immobilien entsprechend den gesetzlichen und vertraglichen Risikostreuungsregeln angestrebt. Das Anlageziel soll über regelmäßig zufließende Mieterträge, Zinserträge und eine kontinuierliche Wertsteigerung des Immobilienbestandes erreicht werden. Als Artikel 8 Fonds verfolgt der „Schroders Immobilienwerte Deutschland“ explizit die Anlage in Vermögensgegenständen mit ökologischen und/oder sozialen Merkmalen und stellt dabei vor allem Energieeffizienz, Investitionen in Bildung und Pflege sowie soziale Gleichberechtigung in den Mittelpunkt.

Der Fonds investiert fortlaufend mehr als 50 % seines Aktivvermögens direkt oder indirekt in Immobilien und Immobilien-Gesellschaften. Die Immobilien müssen in Deutschland belegen sein, wobei Immobilien-Gesellschaften auch in Vertragsstaaten des Abkommens über den Europäischen Wirtschaftsraum ansässig sein dürfen. Alle direkt oder indirekt vom Fonds zu erwerbenden Immobilien werden einer von der Gesellschaft selbst oder gemeinsam mit einem externen Dienstleister festgelegten Nachhaltigkeitsprüfung unterzogen.

Als Fondsimmobilien kommen schwerpunktmäßig Objekte aus den Nutzungsarten Büro, Logistik, Hotel, Einzelhandel und Wohnen infrage. Es können allerdings auch vereinzelt Immobilien mit anderen Nutzungsarten (wie z. B. Studentenwohn- oder Pflegeheime) erworben werden, sodass der Fonds hinsichtlich der Nutzungsarten der zu erwerbenden Immobilien grundsätzlich flexibel ist. Die Immobilien können auch über eine Mischnutzung verfügen. Zudem können auch Bewirtschaftungsgegenstände erworben werden. Bei der Auswahl der Immobilien für den Fonds sollen die Eigenschaften nachhaltige Ertragskraft sowie Diversifikation nach Lage, Größe, Nutzung und Mieter im Vordergrund der Überlegungen stehen.

Überblick Nutzungsarten

| (1) |

Büro |

| (2) |

Wohnen |

| (3) |

Lebensmitteleinzelhandel und Logistik |

Darüber hinaus können aber auch Immobilien mit Revitalisierungsbedarf und Leerständen zum Zwecke einer nachhaltigen Wertsteigerung (z. B. durch geeignete Instandhaltungs- und Modernisierungsmaßnahmen sowie Maßnahmen zur Repositionierung am Markt) erworben werden. Hierdurch können Wertsteigerungspotentiale gehoben werden.

Für den Fonds werden sowohl Bestands- als auch Neubauimmobilien erworben. Der Anteil der Grundstücke im Zustand der Bebauung darf 20 % des Wertes des Fonds (wobei die aufgenommenen Darlehen nicht abzuziehen sind) nicht übersteigen. Neben den im Bau befindlichen Immobilien besteht die Möglichkeit, auch Immobilien zum Zwecke der Durchführung von Projektentwicklungen zu erwerben.

Entwicklung des Fonds im ersten Rumpfgeschäftsjahr

Im Berichtszeitraum erzielte der Fonds einen Nettomittelzufluss von EUR 53,9 Mio. Das Gesamtfondsvermögen lag zum Ende des Berichtszeitraums bei EUR 55,7 Mio. Es setzt sich zusammen aus dem Fondsvermögen der Anteilsklasse P i. H. v. TEUR 163,1, der Anteilsklasse Gothaer i. H. v. EUR 8,9 Mio. und der Anteilsklasse E i. H. v. EUR 46,7 Mio.

Das reine Immobilienvermögen des Gesamtfonds beläuft sich auf EUR 52,6 Mio.

Im ersten Fondsgeschäftshalbjahr hat der Fonds in der Anteilsklasse P eine Wertentwicklung von 3,6 % je Anteil, in der Anteilsklasse Gothaer eine Wertentwicklung von 3,3 % je Anteil und in der Anteilsklasse E eine Wertentwicklung von 3,8 % je Anteil erzielt.7

Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für die zukünftige Wertentwicklung.

Auf Grund der Tatsache, dass der Fonds im Mai 2021 aufgelegt wurde, ist noch keine Ausschüttung erfolgt. Eine erste Ausschüttung ist nach dem ersten vollen Fondsgeschäftsjahr vorgesehen.

7 Berechnung der Wertentwicklung nach BVI-Methode, d. h. ohne Berücksichtigung des Ausgabeaufschlages.

Aktuelle Marktsituation

Wirtschaft Deutschland

Nachdem der Jahresbeginn 2021 deutlich unter dem Eindruck strikter Maßnahmen zur Eindämmung des Corona-Infektionsgeschehens stand, setzte sich die im Frühjahr begonnene wirtschaftliche Erholung im 2. Halbjahr 2021 fort. Insbesondere hohe Konsumausgaben angesichts der Öffnungen im Dienstleistungs- und Gastronomiesektor trieben das Wachstum in der 2. Jahreshälfte an, welche das Bruttoinlandsprodukt (BIP) im 3. Quartal 2021 um 1,7 % wachsen ließen. Gleichzeitig drosselten aber anhaltende Engpässe in globalen Lieferketten, insbesondere etwa im Bereich der Halbleiter, die Produktion in der Industrie und im produzierenden Gewerbe. Der Arbeitsmarkt zeigt sich aber weiter sehr robust. So lag die Arbeitslosenquote mit 5,1 % im Dezember 2021 fast auf Vorpandemieniveau. Stark gestiegene Energiepreise und Frachtkosten, die Rücknahme der Mehrwertsteuersenkung des Vorjahres sowie Lieferengpässe bei Materialien und Produkten ließen allerdings die Inflation rapide ansteigen. So stiegen die Verbraucherpreise im Dezember 2021 um 5,3 %, der höchste Anstieg seit 28 Jahren. Der Index für Erzeugerpreise gewerblicher Produkte stieg im Jahresvergleich im Dezember sogar um 24,3 %. Zum Jahresende registrierte Deutschland einen starken Anstieg der Coronainfektionen mit der Omikron-Variante. Die damit verbundene Wiedereinführung von Restriktionen führte zu einem erneuten Rückgang des BIP um 0,7 % im 4. Quartal. Trotz allem zeigte 2021 mit einem BIP-Wachstum von 2,7 % eine deutliche wirtschaftliche Erholung gegenüber 2020. Angesichts der weiterhin bestehenden Restriktionen dürfte der Jahresauftakt 2022 in Bezug auf die wirtschaftliche Dynamik zunächst eher verhalten bleiben. Allerdings wird für 2022 insgesamt mit einem Wachstum von 3,5 % gerechnet.

Büromarkt Deutschland

Auch die Büromärkte zeigten in der 2. Jahreshälfte 2021 eine deutlich höhere Dynamik als noch im 1. Halbjahr. So stieg der Büroflächenumsatz in den sieben Metropolen im 3. Quartal 2021 um 40 % gegenüber dem Vorquartal. Im 4. Quartal waren es noch einmal 35 % mehr. Insgesamt lag die Vermietungsleistung in der 2. Jahreshälfte 2021 somit rund 45 % über dem Niveau des 1. Halbjahres. Für das Gesamtjahr ist ein Plus von 23 % gegenüber 2020 zu verzeichnen.

Diese Ergebnisse sind einerseits der wirtschaftlichen Erholung und der weiterhin robusten Stimmung der Unternehmen angesichts der Fortschritte in der langfristigen Eindämmung des Pandemiegeschehens geschuldet. Anderseits zeigen sie auch, dass das Büro als Ort des Zusammenarbeitens trotz einer stärkeren Ausprägung von Arbeiten aus dem Home Office heraus weiterhin große Bedeutung hat. Das Bedürfnis die Mitarbeiter im Büro zusammenzubringen und einen repräsentativen Ort der Zusammenarbeit und Identifikation mit dem Unternehmen zu bieten, ist eher gestiegen und viele Unternehmen haben sich in den letzten Monaten intensiv mit ihren Bedürfnissen und Erwartungen hinsichtlich ihrer Büroflächen befasst. Die Ansprüche, auch in Bezug auf Büroflächen möglichst klimafreundlich zu handeln, sind ebenfalls weiter gestiegen. Insofern scheint es kaum verwunderlich, dass die Nachfrage extrem auf neue und hochwertige Flächen in zentralen Lagen konzentriert ist, was die Spitzenmieten im 2. Halbjahr 2021 stellenweise weiter steigen ließ. Zwar ist der Leerstand insgesamt durch weitere Fertigstellungen leicht gestiegen, moderne Flächen werden aber schnell absorbiert, so dass sich der Leerstand zunehmest aus veralteten Flächen zusammensetzt.

Fokus Berlin

Der Berliner Büromarkt erlebte im zweiten Halbjahr 2021 ein außergewöhnliches Comeback. Insbesondere das 4. Quartal mit einem Umsatz von fast 325.000 m2 stach als eines der stärksten Quartale seit Jahren hervor. Die starke Aktivität im letzten Quartal 2021 wurde von einer breiten Palette von Sektoren angetrieben, aber das Volumen wurde auch durch acht Transaktionen für Flächen größer als 10.000 m2 angekurbelt. Insgesamt verzeichnete Berlin einen Büroflächenumsatz von ca. 870.000 m2 im Jahr 2021, ein Plus von 17 % gegenüber 2020 und ein Jahresvolumen, das wieder deutlich mehr auf einer Linie mit den Volumina der Jahre vor der Pandemie liegt. Die Erholung auf der Nachfrageseite hat dazu beigetragen die Leerstände niedrig zu halten. Während im zweiten Halbjahr 2021 Fertigstellungen von über 300.000 m2 verzeichnet wurden, stieg die Leerstandsquote auf dem Gesamtmarkt zwischen dem Ende des ersten Halbjahres 2021 und dem Jahresende nur um 20 Basispunkte. Sie liegt jetzt bei 4,1 %, aber angesichts der anhaltend hohen Bautätigkeit (1,6 Mio. m2 im Bau am Ende des 4. Quartals 2021) wird erwartet, dass der Leerstand in den kommenden Monaten zunehmen wird. Allerdings mangelt es nach wie vor an modernen Flächen mit hohen Standards in Bezug auf Nachhaltigkeit, weshalb die Nutzer bereit sind, Vorvermietungen für im Bau befindliche Projekte vorzunehmen. Die starke Nachfrage nach hochwertigen Flächen treibt die Mieten weiter nach oben. Im Schlussquartal 2021 stiegen die Mieten in 5 der 16 Berliner Teilmärkte. Die Gesamtmarktspitzenmiete, welche Ende des 2. Quartals 2021 bei 38,00 €/m2 lag, stieg im dritten Quartal auf 38,50 €/m2 und im 4. Quartal auf 39,00 €/m2.

Fokus Köln

Der Kölner Wohnungsmarkt bleibt von einem starken Ungleichgewicht zwischen Angebot und Nachfrage geprägt. Die eingeschränkte Verfügbarkeit von Bauland und die stark gestiegenen Baulandpreise sind weiterhin Hemmnisse für die Ausweitung des Wohnungsangebots, auch wenn die Bautätigkeit in 2021 zugenommen hat und 2022 und 2023 mehr neue Wohnungen auf den Markt kommen sollten, als es in den Vorjahren der Fall war. Ein Mangel an adäquatem und bezahlbarem Wohnraum lässt zwar Mehrpersonenhaushalte vermehrt ins Umland abwandern, aber das insgesamt positive Bevölkerungswachstum und insbesondere das weitere Wachstum der Haushalte, treibt die Nachfrage an und übertrifft das Angebot bei Weitem. Die höchste Nachfrage besteht weiterhin nach Wohnungen im unteren Preissegment. Dies ist mittelfristig angesichts der hohen Baulandpreise und der zuletzt stark gestiegenen Kosten für Baustoffe eine große Herausforderung. Im zweiten Halbjahr 2021 stieg die Medianmiete im Vorjahresvergleich um rund 4 %. Die Spitzenmieten stiegen hingegen mit rund 2 % etwas langsamer als im letzten Jahr. Im unteren Preissegment (untere 10 % der Angebote nach Angebotsmieten) stiegen die Mieten allerdings um rund 5 % gegenüber dem Vorjahr.

Fokus Hamburg

Die Wohnungsfertigstellungen in Hamburg haben sich in den letzten Jahren weitgehend nach oben entwickelt und auch in 2021 wurde der Bau von rund 10.000 neuen Wohnungen genehmigt. In der Folge sollte sich die Nachfrage- und Angebotsseite in Hamburg mittelfristig weiter ausgleichen. Vor allem im neuen Stadtteil Grasbrook sollen für weitere 3.000 neue Wohnungen Flächen geschaffen werden. Davon soll unter anderem ein Drittel für den geförderten Wohnungsbau zur Verfügung stehen. Neben der HafenCity rücken aber auch weitere Teile Hamburgs vor allem im Osten wie Hammerbrook, Rothenburgsort oder auch Billstedt in den Fokus der Stadtentwicklung, um so der steigenden Nachfrage nach Wohnraum gerecht zu werden. Trotz des Anstiegs der Fertigstellungen, hat die Mietpreisentwicklung in Hamburg zuletzt weiter an Fahrt aufgenommen. Die Medianmiete stieg im 2. Halbjahr 2021 um gut 4 %. Den höchsten Anstieg verzeichneten kleine Wohnungen (< 45 m2) und Neubauwohnungen (+6–7 %).

Kita Hamburg

Auch das 2. Halbjahr 2021 in Hamburgs Kitas war, wie in anderen Teilen Deutschlands, stark durch das Infektionsgeschehen beeinflusst. Trotz der Öffnung großer Teile des öffentlichen Lebens fluktuierte die Auslastung der Kitas stark. Grund dafür waren einerseits Schließungen oder Teilschließungen der Einrichtungen durch Infektionsfälle bei den betreuten Kindern, zum anderen lag dies an Infektionsfällen auf Seiten des Personals. Insgesamt bleibt die Nachfrage nach Kitaplätzen in Hamburg sehr groß und das Angebot deutlich zu klein.

Einzelhandelsmarkt Deutschland

Der Aufwärtstrend aus dem 1. Halbjahr 2021 auf dem Einzelhandelsvermietungsmarkt hat dank der Öffnungen im Frühjahr auch in der 2. Jahreshälfte fortgesetzt. So übertrifft die Vermietungsleistung im Jahr 2021 insgesamt die des Jahres 2020, liegt aber weiter unter den Jahren vor der Pandemie. Die erneuten Restriktionen zum Jahresende dürften aber die Stimmung etwas trüben. Ohnehin bleibt die Lage angespannt. Zu den Umsatzeinbußen durch Lockdowns und Restriktionen für Anbieter von nicht-essentiellen Produkten, hat die Pandemie den Trend zum Onlineeinkauf weiter beschleunigt. Und auch wenn mittlerweile die Verbraucher wieder (und unter Auflagen) in die Läden zurückkehren, wird ein Teil des Umsatzes dauerhaft an den Onlinehandel verloren gegangen sein. Auch in der 2. Jahreshälfte gab es weitere Geschäftsaufgaben und Insolvenzverfahren teils bekannter Einzelhändler. Für die meisten Unternehmen geht es daher aktuell weiter darum, ihr Filialnetz zu optimieren und ihre physische Präsenz mit dem Onlineangebot abzustimmen. Insofern muss mit einem weiteren Anstieg der Leerstände insbesondere bei wenig attraktiven Flächenqualitäten und -lagen gerechnet werden, was insgesamt den Druck auf die Mieten weiter aufrechterhält. Es gibt aber auch weiterhin Branchen, die expandieren. Hierzu gehören etwa Drogerien und Gastroformate.

Auch gibt es weiterhin Markteintritte ausländischer Marken. Diese bleiben aber sehr punktuell und beschränken sich fast ausschließlich auf die besten Lagen der großen Metropolen. Besonders robust bleibt der Lebensmitteleinzelhandel. Hier bleibt der Onlineanteil auch nach der Pandemie weiter gering. Die hohe Ladendichte und die Präferenz der Kunden insbesondere frische Produkte selbst auszuwählen wirkt hier wie ein Bollwerk. Gerade Supermarktketten sind weiter bereit lange Mietverträge zu unterschreiben. Zudem zeigt sich der Lebensmitteleinzelhandel weiter innovativ in Bezug auf den Einsatz neuer Technik, aber auch die Einbindung z. B. von Wohnprojekten an ihren Standorten.

Logistikmarkt Deutschland

Die Nachfrage auf dem deutschen Lager- und Logistikflächenmarkt blieb auch im 2. Halbjahr 2021 ungebrochen hoch. Nach einem bereits hohen Umsatz von fast 4 Mio. m2 im 1. Halbjahr, wurde im 2. Halbjahr nochmals über 4 Mio. m2 vermietet oder von Eigennutzern bezogen, wobei das 4. Quartal besonders umsatzstark war. Mit fast 9 Mio. m2 stellt 2021 somit ein neues Rekordjahr dar. Gegenüber 2020 stieg der Umsatz um 25 %, gegenüber dem bisherigen Rekordjahr 2018 liegt der Umsatz 20 % höher. Getrieben wird diese Entwicklung durch das weitere Wachstum des Onlinehandels, das insbesondere durch das veränderte Einkaufsverhalten durch die Pandemie stärker als erwartet gewachsen ist. Aber auch Handels- und Industrieunternehmen waren weiter auf Flächensuche, auch weil als Reaktion auf anhaltenden Lieferengpässe einige Unternehmen ihre Lagerhaltung dauerhaft erhöht haben oder planen dies zu tun. Besonders gesucht werden moderne Flächen, in denen neueste Technik und Automatisierung zum Einsatz kommen kann. Auch Nachhaltigkeitskriterien spielen eine immer größere Rolle. Die starke und weiterwachsende Nachfrage trifft aber auf eine zunehmende Knappheit auf der Angebotsseite. Viele der etablierten Logistikregionen sind von einem Mangel an modernen, kurzfristig verfügbaren Logistikflächen und Grundstücken geprägt. Dies spiegelt sich in einer geringen Neubauaktivität und steigenden Mieten wider. Angesichts der Nachfrage nach modernen Flächen und der zunehmenden Knappheit ist es auch kaum überraschend, dass rund 75 % der Flächenumsätze in Neubauten bzw. Projektentwicklungen getätigt wurden.

Wohnmarkt Deutschland

Der deutsche Wohnungsmarkt zeigt sich weiter sehr robust, wobei es aber weiter teils starke regionale Unterschiede gibt. Angesichts der Erfahrung von Lockdowns, Reisebeschränkungen und Home Office wurde Wohnen aber weiter aufgewertet. Als Folge setzt sich der Mietpreisanstieg besonderes in den Metropolen und deren Einzugsgebiet weiter fort. Faktoren wie ein langsam steigendes Angebot durch eine Ausweitung des Wohnungsbaus, dass bereits hohe Mietniveau und ein sich leicht verlangsamendes Bevölkerungswachstum sollte das Tempo des Anstiegs langfristig drosseln. Das starke Ungleichgewicht zwischen Angebot und Nachfrage auch mit Blick auf Qualität und Umweltstandards wird aber auch in den nächsten Jahren zu weiteren Preissteigerungen führen. Stabile Einnahmen und die Aussicht auf weiteres Wachstum beflügeln weiter das Interesse institutioneller Investoren an Wohninvestments.

Investmentmarkt Deutschland

Auch der deutsche Immobilieninvestmentmarkt hat nach Maklerangaben 2021 mit einem Rekord abgeschlossen. So summierte sich das Transaktionsvolumen, inklusive gewerblich gemanagter Wohnimmobilien, auf über 110 Milliarden Euro, ein Plus von mehr als einem Drittel 36 % gegenüber dem Vorjahr. Dabei war das 2. Halbjahr 2021 besonderes stark und trug zu fast 70 Prozent des Jahresergebnisses bei. Inkludiert ist in diesen Angaben allerdings auch die Übernahme der Deutschen Wohnen durch Vonovia. In Bezug auf die Assetklassen bleiben Anlagen in Wohn- und Logistikimmobilien stark gefragt. Auch Büroimmobilien wurden aktiv gehandelt, wobei hier ganz deutlich die Qualitätskriterien in Bezug auf moderne und nachhaltige Flächen in zentralen Lagen im Mittelpunkt standen, während veraltete Flächen zunehmend an Interesse verlieren und hier in der Zukunft mit einem Preisabschlag für nicht-nachhaltige Immobilien gerechnet werden muss. Weiterhin sehr polarisiert blieb auch die Nachfrage nach Einzelhandelsobjekten: Während Supermärkte und Fachmarktzentren stark gefragt sind, bleibt die Nachfrage nach Ladenlokalen oder Einkaufszentren insbesondere in weniger guten Lagen gering.

Mit Blick auf die Spitzenrenditen sanken diese für Büroimmobilien in den sieben Hochburgen in Folge weiterer Kompression in der 2. Jahreshälfte 2021 in Düsseldorf, Frankfurt, Köln, München und Stuttgart weiter. Nach Angaben von JLL lag die Spitzenrendite am Jahresende 2021 somit im Schnitt bei 2,65 %, wobei Berlin mit 2,50 % den niedrigsten und Stuttgart mit 2,75 % den höchsten Wert aufweisen. Ebenfalls weitere Kompression gab es im Bereich der Fachmarktzentren (3,50 %) und bei Lager- und Logistikflächen (3,00 %). Die Spitzenrenditen für Shopping Center, einzelne Fachmärkte und innerstädtische Geschäftshäuser blieben hingegen in der 2. Jahreshälfte unverändert.

Geld- und Kapitalmarkt

Angesichts der starken wirtschaftlichen Erholung, gestiegener Energie- und Rohstoffpreise sowie Engpässen in der Produktion, ist aktuell weltweit eine rasant gestiegene Inflation zu beobachten. Und auch in der Eurozone lag sie im Januar bei 5,1 %, obwohl Sondereffekte wie die Rückkehr zur ursprünglichen Mehrwertsteuer in Deutschland nicht mehr zum Tragen kamen. Während aber erwartet wird, dass die US-Notenbank zur Eindämmung der Inflationen die Zinsen im Jahresverlauf weiter erhöht, wird die Europäische Zentralbank (EZB) nicht müde zu betonen, dass die wirtschaftliche Erholung in den USA weiter fortgeschritten ist und dass sie die Inflation in der Eurozone als kurzlebiges Phänomen betrachtet. Sobald sich das Infektionsgeschehen in Europa beruhigt, Lieferengpässe verschwinden und Energiepreise fallen, sollte auch die Inflation wieder unter das 2,0 %-Ziel fallen. Die EZB hat allerdings angekündigt, ihre Inflationsprognose in Q1 2022 neu bewerten zu wollen. Dies könnte zu einer schnelleren Drosselung des Anleihen-Ankaufprogramms führen, was entsprechend zu steigenden Renditen für europäische Staatsanleihen führen würde. Einen Zinsschritt in 2022 halten allerdings die meisten Marktbeobachter für weiter unwahrscheinlich, wenn auch nicht mehr ausgeschlossen.

Portfoliostruktur

Der Fonds befindet sich aktuell in seiner Aufbauphase. Zum Ende des Berichtszeitraums besteht das Portfolio aus einer direkt gehaltenen Immobilie, dem HGHI-Tower in Berlin. Darüber hinaus wurden zwei projektierte Objekte in Hamburg und Köln kaufvertraglich gesichert.

ESG-Kennzahlen

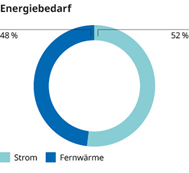

Der Nachweis der Erfüllung des ökologischen Merkmals erfolgte durch die Auswertung des Energieausweises.

Der HGHI-Tower in Berlin erreicht einen Primärenergiebedarf von 86 kWh/m2 p. a. lt. Energieausweis. Stellt man diesen Bedarf mit dem Anforderungswert des Gebäudes in Höhe von 99 kWh/m2 p. a. ins Verhältnis schneidet der HGHI-Tower somit besser ab als sein Referenzgebäude.

| Ökologische oder soziale Merkmale | ||||||||

| Energieeffiziente Gebäude |

Soziale Integration | Soziale Gleichberechtigung | ||||||

| Objekt | Bewertung (EUR) | % des Port- folios |

Energie- ausweis(mind. Energie- effizienz- klasse C bzw. besser als Vergleichswert |

Umwelt- zertifizierung(mind. BREEAM „sehr gut“ oder DGNB „Silber“) |

Bildungs- zwecke(> 50% der Fläche) |

Pflege- zwecke(> 50% der Fläche) |

Geförderter Wohnraum

(> 50% der Fläche) |

Anteil der Objekte mit ökologischen oder sozialen Merkmalen |

| Berlin, HGHI-Tower | 52.600.000 | 100% | x | 100% | ||||

| Gesamt | 52.600.000 | 100% | 100% | |||||

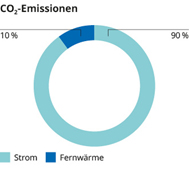

Die CO2-Emissionen werden aus dem Produkt der absoluten Verbräuche und der spezifischen CO2-Faktoren für die bezogene Fernwärme am Standort Berlin sowie dem deutschen Strommix ermittelt. Auf diese Art und Weise gehen wir aktuell von einer jährlichen Emission von insgesamt 58 t CO2 p. a. aus. Hiervon werden ca. 10 % für die Beheizung und ca. 90 % für den elektrischen Betrieb des Gebäudes aufgewendet.

Nachhaltigkeitsmaßnahmen auf Objektebene

HGHI-Tower, Berlin:

Wir haben bereits für 63 % aller Mietverträge eine Nachhaltigkeitsklausel zusammen mit den jeweiligen Mietern vereinbaren können. Hierdurch wird eine vollständige Erfassung der Verbrauchsdaten der Mieter ermöglicht. Somit kann die gesamte Nachhaltigkeitsperformance des Objektes betrachtet und entsprechend optimiert werden.

Eine Umweltzertifizierung gemäß BREEAM IN-Use ist beauftragt und aktuell in Erstellung. Um den CO2-Fußabdruck zu senken, wurde zudem ein Energieaudit beauftragt, welches Verbesserungspotenziale beim Objektbetrieb aufdecken soll.

Für das Jahr 2022 wird die Aufstellung von vier Bienenvölkern auf dem Dach des HGHI-Towers vorgenommen. Der erwirtschaftete Ertrag wird an die Mieter verteilt und gespendet.

Im Berichtszeitraum wurden keine Investitionen in ökologisch nachhaltige Wirtschaftsaktivitäten gemäß Taxonomie-Verordnung getätigt.

Hinweis gem. Art. 6 Taxonomie-Verordnung:

Der Grundsatz „Vermeidung erheblicher Beeinträchtigungen“ findet nur bei denjenigen dem Finanzprodukt zugrunde liegenden Investitionen Anwendung, die die EU-Kriterien für ökologisch nachhaltige Wirtschaftsaktivitäten berücksichtigen. Die dem verbleibenden Teil dieses Finanzprodukts zugrunde liegenden Investitionen berücksichtigen nicht die EU-Kriterien für ökologisch nachhaltigen Wirtschaftsaktivitäten.

Immobilienaktivitäten

Das Immobilienportfolio des „Schroders Immobilienwerte Deutschland“ befindet sich im gezielten Aufbau. Mit dem ersten Ankauf eines Objektes in Berlin sowie der Unterzeichnung des Kaufvertrages für die projektierte „Kindertagesstätte“ in Hamburg und die Wohn- und Gewerbeprojektentwicklung in Köln hat das Fondsmanagement im abgeschlossenen Rumpfgeschäftsjahr die kontinuierliche Portfolioentwicklung eingeleitet.

An- und Verkäufe

HGHI-Tower, Berlin

Der „Schroders Immobilienwerte Deutschland“ hat als erste Fondsimmobilie den HGHI-Tower in Berlin erworben. Der Übergang von Nutzen und Lasten fand am 06. Juni 2021 statt.

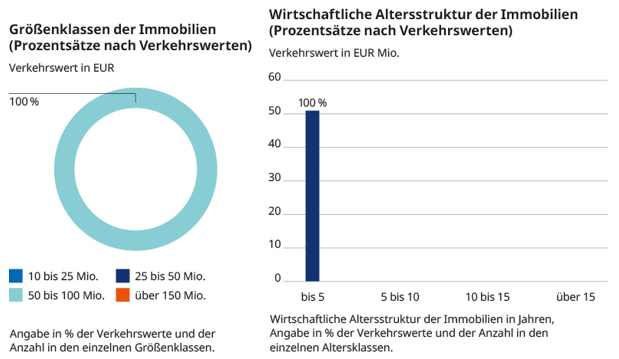

Das 8-geschossige Gebäude wurde im Juni 2020 mit einer Mietfläche von 4.396 m2 (BGF) fertiggestellt. Neben einem repräsentativen Eingangsbereich im Erdgeschoss, wird das Gebäude hauptsächlich als Gewerbeeinheiten genutzt.

Der stilvolle, architektonisch moderne Bürokomplex mit Natursteinfassade und lichtdurchfluteten Büroflächen befindet sich im Herzen Berlins, welches durch eine Vielzahl an gastronomischen und kulturellen Angeboten geprägt ist. Zudem verfügt das Gebäude durch seine sehr gute Lage über eine hervorragende Verbindung an den öffentlichen Nahverkehr.

Der HGHI-Tower vereint das Bürogebäude Großstadtfeeling mit Erholungscharakter und stellt daher einen optimalen Arbeitsplatz in der boomenden Metropole Berlin dar.

Zudem erfüllt das Gebäude die strengen Nachhaltigkeitsanforderungen für den nach Artikel 8 der Verordnung über nachhaltigkeitsbezogene Offenlegungspflichten im Finanzdienstleistungssektor der Europäischen Union (SFDR) eingestuften Fonds. Der hochwertige Neubau hat einen niedrigen Energieverbrauch (KfW Effizienzhaus 70) und eine Green-Building Zertifizierung ist ebenfalls in Kürze zu erwarten.

HGHI-Tower

Bachstraße 12

10555 Berlin

Besitzübergang: Juni 2021

Weitere Ankäufe (Projektentwicklungen)

Kita Eckerkoppel, Hamburg

Das Neubauprojekt im Hamburger Stadtteil Farmsen-Berne wurde am 30. Juli 2021 kaufvertraglich gesichert. Der Bauantrag für den Neubau wurde durch den Verkäufer eingereicht und ein Baubeginn ist für 2022 geplant.

Der Standort der Immobilie befindet sich im Nordosten Hamburgs, der sich durch einen hohen Grünflächenanteil auszeichnet. Die Umgebung ist geprägt von Ein- und Zweifamilienhäusern, einer Grundschule mit angeschlossenem Sportplatz sowie einer sehr guten Nahversorgung und Verkehrsanbindung. Direkt am Standort befindet sich eine Bushaltestelle und eine U-Bahn-Station ist in ca. 900 m fußläufig erreichbar.

Das Objekt wird 2022 in Holz-Hybrid-Bauweise erstellt werden und insgesamt über drei oberirdische Geschosse (EG – 2. OG) verfügen. Ein Untergeschoss ist nicht vorgesehen.

Der Gebäudekomplex wird insgesamt über eine Mietfläche von ca. 1.716 m2 verfügen. Die Mietfläche wird sich aufteilen auf ca. 1.153 m2 Kita-Fläche und ca. 563 m2 Wohnfläche (aufgeteilt auf 7 Wohneinheiten).

Die Flächen der Kita ist bereits an einen erfahrenen privaten Betreiber (KMK Kinderzimmer) mit einem langfristigen Mietvertrag vorvermietet.

Das Gebäude wird im KfW-Effizienzhaus 55-Standard errichtet und wird entsprechend einen zukunftsfähigen niedrigen Energieverbrauch aufweisen. Darüber hinaus wird für das Gebäude voraussichtlich eine BREEAM In-Use Zertifizierung8 angestrebt. Neben der Erstellung des Gebäudes nach strengen ökologischen Nachhaltigkeitsvorgaben werden durch den Mietvertrag mit dem Kita-Betreiber ca. 67,2 % der Mietflächen an eine soziale Nutzung vermietet werden (Investition in Bildung). Insgesamt erfüllt die Immobilie somit die definierten Nachhaltigkeitsanforderungen für den nach Artikel 8 der Verordnung über nachhaltigkeitsbezogene Offenlegungspflichten im Finanzdienstleistungssektor der Europäischen Union (SFDR) eingestuften Fonds.

8 Die Zertifizierung ist nach einjährigem Betrieb der Immobilie möglich.

Urban Living Poll, Köln

Das Gebäude wurde am 01. Oktober 2021 kaufvertraglich gesichert. Der Bauantrag für den Neubau wurde durch den Verkäufer eingereicht. Der Baubeginn ist für 2022 geplant.

Der Standort der Immobilie befindet sich im Stadtteil Poll im Südosten Kölns, welches ein sehr belebtes Viertel ist. Die Siegburger Straße ist das Herz des Viertels mit vielen Geschäften, Lokalen und kulturellen Einrichtungen. Überdies befindet sich direkt am Standort eine S-Bahnhaltestelle mittels welcher die Messe, der Heumarkt und der Neumarkt innerhalb weniger Minuten erreichbar sind.

Das Objekt wird über sechs oberirdische Geschosse (EG – 5. OG) und ein Untergeschoss (UG) verfügen und entsprechend eine neuwertige Bausubstanz aufweisen.

Der Gebäudekomplex wird insgesamt eine Mietfläche von ca. 3.738 m2 besitzen. Die Mietfläche wird sich aufteilen auf ca. 2.490 m2 Wohnfläche (37 Wohneinheiten) und ca. 1.248 m2 Gewerbefläche.

Die Einzelhandelsfläche im EG wurde bereits langfristig an den Mieter REWE vermietet.

Das Gebäude wird nach strengen ökologischen Nachhaltigkeitsvorgaben erstellt: Der Gebäudekomplex wird im Standard eines KfW-Effizienzhauses-55 errichtet und entsprechend einen zukunftsfähigen niedrigen Energieverbrauch aufweisen. Darüber hinaus wird für das Gebäude eine BREEAM In-Use Zertifizierung angestrebt. Das Objekt hat eine hohe Energieeffizienz, erfüllt zeitgleich die Funktion als Nahversorger für die Gesellschaft und schafft obendrein zusätzlichen Wohnraum. Insgesamt erfüllt die Immobilie somit die Nachhaltigkeitsanforderungen für den nach Artikel 8 der Verordnung über nachhaltigkeitsbezogene Offenlegungspflichten im Finanzdienstleistungssektor der Europäischen Union (SFDR) eingestuften Fonds.

Vermietungsinformation zum 31. Dezember 2021

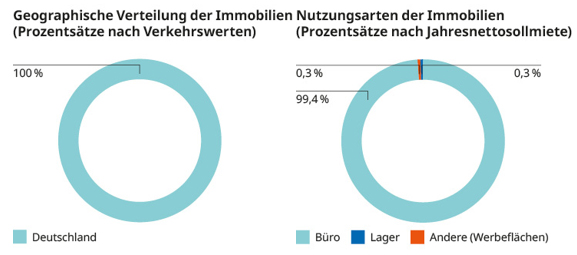

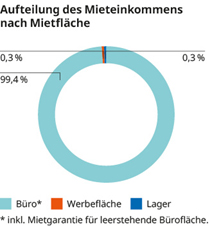

| Mietertrag nach Nutzungsarten in %2 | Deutschland | Gesamt |

| Büro | 99,4 | 99,4 |

| Lager | 0,3 | 0,3 |

| Andere (Werbefläche) | 0,3 | 0,3 |

| Leerstandsinformationen nach Nutzungsarten in %3 | Deutschland | Gesamt |

| Büro4 | 0,0 | 0,0 |

| Lager | 0,0 | 0,0 |

| Andere (Werbeflächen) | 0,0 | 0,0 |

| Vermietungsquote | 100,0 | 100,0 |

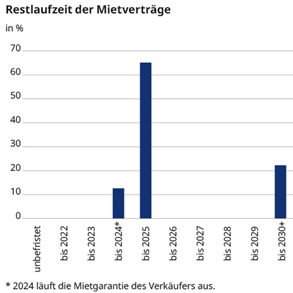

| Restlaufzeit der Mietverträge in % | Deutschland | Gesamt |

| Unbefristet | 0,0 | 0,0 |

| 2022 | 0,0 | 0,0 |

| 2023 | 0,0 | 0,0 |

| 2024 | 12,5 | 12,5 |

| 2025 | 65,3 | 65,3 |

| 2026 | 0,0 | 0,0 |

| 2027 | 0,0 | 0,0 |

| 2028 | 0,0 | 0,0 |

| 2029 | 0,0 | 0,0 |

| 2030+ | 22,2 | 22,2 |

9 Jahresnettosollmiete

10 Jahresbruttomietertrag

11 Für leerstehende Büroflächen von ca. 549 m2 wird eine Mietgarantie gewährt. Deshalb erfolgt kein Ausweis.

2 Jahresnettosollmiete

3 Jahresbruttomietertrag

4 Für leerstehenden Büroflächen von ca. 549 m2 wird eine Mietgarantie gewährt. Deshalb erfolgt kein Ausweis.

Zum Ende des Berichtszeitraums stehen Büroflächen mit einer Nutzfläche von ca. 549 m2 leer12. Für diese leerstehenden Mietflächen des HGHI-Towers gewährt der Verkäufer jedoch eine Mietgarantie. Somit beträgt die wirtschaftliche Leerstandsquote 0,0 % zum 31.12.2021.

Die nachfolgende Grafik zeigt die auslaufenden Mietverträge gemessen an der derzeitigen Vertragsmiete (zur Info: die abgeschlossenen Mietverträge verfügen über keine Sonderkündigungsrechte).

Die durchschnittliche Mietvertragslaufzeit (WAULT) beträgt 5,0 Jahre.

12 Unbebaute und noch im Bau befindliche Liegenschaften bleiben unberücksichtigt.

Renditekennzahlen/Wertänderungen

Renditekennzahlen in %

| Deutschland | Gesamt | |

| I. Immobilien | ||

| Bruttoertrag * | 3,8 | 3,8 |

| Bewirtschaftungsaufwand | (0,2) | (0,2) |

| Nettoertrag | 3,6 | 3,6 |

| Wertänderungen | 5,7 | 5,7 |

| Ertragsteuern | (0,1) | (0,1) |

| Latente Steuern | 0,0 | 0,0 |

| Ergebnis vor Darlehensaufwand | 9,0 | 9,0 |

| Ergebnis nach Darlehensaufwand in Währung ** | 12,1 | 12,1 |

| Währungsänderung | 0,0 | 0,0 |

| Gesamtergebnis in Fondswährung | 12,1 | 12,1 |

| II. Liquidität *** | (0,5) | (0,5) |

| III. Ergebnis gesamter Fonds **** vor Abzug der Fondskosten | 7,9 | 7,9 |

| IV. Ergebnis Anteilklasse P nach Abzug der Fondskosten (BVI-Methode) |

3,6 | 3,6 |

| Ergebnis Anteilklasse Gothaer nach Abzug der Fondskosten (BVI-Methode) |

3,3 | 3,3 |

| Ergebnis Anteilklasse E nach Abzug der Fondskosten (BVI-Methode) |

3,8 | 3,8 |

Kapitalinformationen (Durchschnittszahlen in Mio. EUR)13

| bezogen auf: | |

| * Immobilienvermögen | 27,9 |

| Kreditvolumen | 7,5 |

| ** Immobilienvermögen abzüglich Kreditvolumen | 20,4 |

| *** Liquidität | 8,6 |

| **** Fondsvermögen (netto) | 30,6 |

13 Für das Rumpfgeschäftsjahr errechnen sich die Durchschnittszahlen wie bei einem regulären Geschäftsjahr aus 13 Monatsendwerten (31.12.2020 bis 31.12.2021).

Erläuterungen zur Renditeberechnung

Die Darstellung der Renditekennzahlen erfolgt für das abgelaufene Rumpfgeschäftsjahr 2021 des Fonds unter Verwendung des Muster-Jahresberichtes des BVI Bundesverband Investment und Asset Management e.V.

Die entsprechende Bezugsgröße zur Berechnung der jeweiligen Kennzahl ist in der Tabelle „Kapitalinformationen“ ausgewiesen. Es handelt sich hierbei um Durchschnittszahlen und nicht um die jeweiligen Stichtagswerte zum 31.12.2021.

Zur Renditeermittlung der im Fonds gehaltenen Liquidität werden die erzielten Erträge und Wertveränderungen aus Liquiditätsanlagen zu dem durchschnittlichen Liquiditätsbestand ins Verhältnis gesetzt.

Der Bruttoertrag der Direktinvestments beträgt zum Berichtsstichtag 3,8 %. Nach Abzug des Bewirtschaftungsaufwandes ergibt sich ein Nettoertrag von 3,6 %.

Ertragssteuern verringerten das Renditeergebnis vor Darlehensaufwand um –0,1 %.

Die Immobiliengesamtrendite des „Schroders Immobilienwerte Deutschland“ beträgt zum Berichtsstichtag 12,1 %.

Die Liquiditätsrendite beträgt –0,5 % und hat somit einen leicht negativen Einfluss auf die Fondsrendite.

Unter Berücksichtigung der Fondskosten ergibt sich eine Fondsrendite nach BVI-Methode i. H. v. 3,6 % für die Anteilsklasse P, 3,3 % für die Anteilsklasse Gothaer und 3,8 % für die Anteilsklasse E.

Der Unterschied zwischen dem Ergebnis gesamter Fonds vor Fondskosten und den Ergebnissen der einzelnen Anteilsklassen nach Fondskosten ist der Berechnungsmethodik und dem Rumpfgeschäftsjahr geschuldet.

Kapitalinformationen (Durchschnittszahlen in Mio. EUR)14

| Deutschland | Gesamt | |

| Direkt gehaltene Immobilien | 27,9 | 27,9 |

| Über Beteiligungen gehaltene Immobilien | – | – |

| Immobilien gesamt | 27,9 | 27,9 |

| Liquidität | 8,6 | 8,6 |

| Kreditvolumen | 7,5 | 7,5 |

| Fondsvermögen (netto) | 30,6 | 30,6 |

Informationen zu Wertänderungen (stichtagsbezogen in Mio. EUR)15

| Deutschland | Gesamt | |

| Gutachterliche Verkehrswerte16 | 52,6 | 52,6 |

| Gutachterliche Bewertungsmieten17 | 1,78 | 1,78 |

| Positive Wertänderungen laut Gutachten | 1,6 | 1,6 |

| Sonstige positive Wertänderungen | 0,0 | 0,0 |

| Negative Wertänderungen laut Gutachten | 0,0 | 0,0 |

| Sonstige negative Wertänderungen18 | 0,2 | 0,2 |

| Wertänderungen laut Gutachten insgesamt | 1,6 | 1,6 |

| Sonstige Wertänderungen insgesamt | 0,2 | 0,2 |

14 Für das Rumpfgeschäftsjahr errechnen sich die Durchschnittszahlen wie bei einem regulären Geschäftsjahr aus 13 Monatsendwerten (31.12.2020 bis 31.12.2021).

15 In dieser Übersicht fließen nur Daten von Immobilien ein, die sich zum Berichtszeitpunkt im Fonds befinden.

Es wird der Mittelwert aus den beiden Gutachten verwendet.

16 Ohne im Bau befindliche Immobilien. Es wird der Mittelwert aus den beiden Gutachten verwendet.

17 Ohne im Bau befindliche Immobilien.

18 Unter Einbeziehung der Abschreibung auf Anschaffungsnebenkosten.

Liquiditäts- und Währungsmanagement

Der „Schroders Immobilienwerte Deutschland“ hält zum Ende des Berichtszeitraums EUR 14,4 Mio., also 25,8 % des Fondsvermögens, an liquiden Mitteln. Hierbei handelt es sich lediglich um Bankguthaben. Der Zinssatz zum 31.12.2021 beträgt –0,65 % für das Bankguthaben bei der Bank 1 und –0,60 % bei der Bank 2.

Die Mindestliquidität in Höhe von 5,0 % des Fondsvermögens zur Sicherstellung einer täglichen Anteilsrücknahme sowie die Höchstliquiditätsgrenze von 49,0 % des Fondsvermögens wurden im gesamten Berichtszeitraum sichergestellt.

Zum Ende des Berichtszeitraums bestehen keine Währungspositionen.

Finanzierungsmanagement

Gemäß den Anlagebedingungen ist die Aufnahme von Krediten bis zur Höhe von 30,0 % der Verkehrswerte der Immobilien möglich.

Der Fonds hatte zum Stichtag 31.12.2021 Kreditverbindlichkeiten in einem Umfang von EUR 14,0 Mio.

Demnach beträgt die Fremdfinanzierungsquote zum Berichtsstichtag 26,6 % bezogen auf das Immobilienvermögen (EUR 52,6 Mio.).

Die Zinsen sind für die Dauer des Kredites festgeschrieben.

Übersicht Kredite

| Kreditvolumen gesamt in Mio. EUR |

% des Verkehrswertes aller Immobilien | Zinsbindungs- restlaufzeit in % des Kreditvolumens |

|

| 5 – 10 Jahre | |||

| Euro-Kredite (Inland) | 14,0 | 26,6 | 100,0 |

| Gesamt | 14,0 | 26,6 | 100,0 |

Risikobericht/-profil

Das Risikomanagement ist integraler Bestandteil der Managementprozesse und hilft, Risiken möglichst frühzeitig zu erkennen und daraus resultierende Gefahren für den Fonds abzuwenden. Schroders hat zur Identifizierung, Beurteilung und Steuerung der Risiken der einzelnen Fonds ein entsprechendes Risikomanagementsystem im Einsatz. Das Risikomanagementsystem wird regelmäßig auf seine Aktualität und Angemessenheit hin überprüft und entsprechend weiterentwickelt.

Schroders erstellt für jeden seiner Fonds eine eigene Richtlinie „Risikostrategie AIF“ und regelt die zutreffenden Risiken für den jeweiligen Fonds im Risikokatalog.

Im Einzelnen werden folgende Risiken behandelt:

Gegenparteirisiko/Adressenausfallrisiko

Unter dem Gegenparteirisiko wird das Risiko verstanden, dass ein Vertragspartner (insbesondere Mieter und Kreditinstitute) aufgrund eines Ausfalls (z. B. durch Insolvenz) oder einer Bonitätsverschlechterung nicht in der Lage sein wird, seine Verpflichtungen zu erfüllen, so dass finanzielle Verluste oder Opportunitätskosten für den Fonds entstehen können. Auch sonstige Leistungsstörungen aus anderen Gründen können hierunter fallen.

Daher erfolgt eine sorgfältige Auswahl der Vertragspartner, um das Ausfallrisiko entsprechend zu beschränken. Beispielsweise werden Kreditverträge nur mit renommierten Banken abgeschlossen, welche über eine gute Bonität verfügen.

Das Mietausfallrisiko wird mit üblichen Methoden, wie bspw. Kautionsleistungen, Bonitätsauskünften, zeitnahem Mietinkasso und der Steuerung der Outsourcing Partner (z. B. Property Manager) gemindert.

Darüber hinaus wird das Gegenparteirisiko für den Fonds risikoseitig auch quantitativ durch einen regelmäßigen Gegenparteirisiko-Stresstest überwacht.

Im Zuge der Coronapandemie können verstärkt Adressenausfallrisiken bestehen. Maßnahmen wie beispielsweise Mietstundungen können diesem entgegenwirken. Zum Ende des Berichtszeitraums wurden keine Mietstundungen vereinbart.

Finanzierungs- und Liquiditätsrisiko

Finanzierungs- und Liquiditätsrisiken beschreiben die Gefahr, dass der Fonds nicht über ausreichende liquide Mittel und /oder Banklinien verfügt, um seinen finanziellen Verpflichtungen nachzukommen. Insbesondere bei extremen Marktentwicklungen, besteht für die Anleger das Risiko, dass im Rahmen der Anteilscheinrückgabe, die erforderlichen Mittel durch den Fonds nicht zur Verfügung gestellt werden können.

Liquiditätsrisiken werden im „Schroders Immobilienwerte Deutschland“ intensiv überwacht und gesteuert. Beispielsweise durch das Beobachten der Anteilsbewegungen sowie mittels Durchführung von regelmäßigen Stresstests, die u. a. eine typische Anteilscheinrückgabe simulieren. Darüber hinaus wirkt die gesetzliche Mindesthaltedauer von 24 Monaten risikolimitierend.

Im Zuge der Coronapandemie könnte es zu einer Aussetzung der Anteilsrücknahmen kommen. Zum Ende des Berichtszeitraums sehen wir hierfür jedoch keine Anzeichen.

Sonstige Marktpreis-/Immobilienrisiken

Die Anleger sind durch ihre Investition in den Fonds an der Wertentwicklung der sich im Fonds befindlichen Immobilien beteiligt. Somit besteht die Gefahr von Wertverlusten auf Grund negativer Wertänderungen einzelner Immobilien oder des gesamtem Immobilienmarktes. Darüber hinaus besteht die Gefahr, dass die Immobilienbewertungen von der tatsächlichen Höhe der aktuellen Erträge aus den Immobilien abweichen können. Obwohl solche Bewertungen nach anerkannten Grundsätzen von unabhängigen Bewertern durchgeführt werden, gibt es keine Gewähr dafür, dass diese den tatsächlich am Markt erzielbaren Preis widerspiegeln.

Schroders begegnet diesem Risiko durch die Streuung auf verschiedene Immobilien, Due Diligence Prüfung der Objekte beim Ankauf, Beschränkung der Kreditaufnahme sowie durch die Auswahl professioneller Gutachter, welche die Anforderungen gemäß KAGB erfüllen.

Im Zuge der Coronapandemie könnten entsprechende immobilienspezifische Risiken auftreten.

Währungs- und Zinsänderungsrisiko

Da der Fonds lediglich in Deutschland investiert ist, besteht kein Währungsrisiko. Das gleiche gilt für das Zinsänderungsrisiko, da das aufgenommene Darlehen über einen festen Zinssatz verfügt.

Operationelle Risiken

Bei operationellen Risiken handelt es sich um Verlustrisiken in Folge der Unangemessenheit oder des Versagens von internen Verfahren, Menschen und Systemen oder in Folge externer Ereignisse. Schroders steuert diese Risiken durch risikomindernde Maßnahmen. Bei Leistungen, welche Schroders ausgelagert hat, werden die wesentlichen Auslagerungspartner im Rahmen des quartalsweisen Outsourcing-Controllings überwacht und bewertet.

Besonders hervorzuheben ist bei den operationellen Risiken das sogenannte Reputationsrisiko – die Gefahr der Rufschädigung gegenüber Kunden, Vertriebspartner, Aufsichtsbehörden, Dienstleistern und sonstigen Geschäftspartnern mit nachteiligem Einfluss auf die zukünftige Geschäftstätigkeit und somit auch auf den Fonds. Diesem Risiko wird durch eine sorgfältige Abwägung von Maßnahmen und Steuerungsmethoden begegnet. Darüber hinaus erfolgt eine sorgfältige Prüfung aller Marketing-Unterlagen und Pressemitteilungen.

Nachhaltigkeitsrisiko

Nachhaltigkeitsrisiken sind Ereignisse oder Bedingungen aus den Bereichen Umwelt, Soziales oder Unternehmensführung („Environment, Social, Governance“– „ESG“), deren Eintreten tatsächlich oder potenziell wesentliche negative Auswirkungen auf den Wert der Investitionen des Fonds haben können. Es handelt sich hierbei nicht um eine eigenständige Risikoart, sondern vielmehr ist dieses Risiko als Teil der bereits identifizierten Risikoarten zu betrachten, welches als Faktor zur Wesentlichkeit der Risikoarten beitragen kann.

Eine Analyse zu Nachhaltigkeitsrisiken ist integraler Bestandteil des Ankaufsprozesses und der Risikomanagementprozesse. Im Rahmen der Risikoinventur wurden die wesentlichen Nachhaltigkeitsrisiken des Fonds zu den bekannten Risikoarten entsprechend zugeordnet und fortlaufend überwacht.

Im Laufe des Berichtszeitraums wurde ein ESG-Fragebogen erarbeitet, um den Umgang mit ESG-Themen von wesentlichen Auslagerungspartnern zu überprüfen. Die erstmalige Anwendung dieses Fragebogens hat im Rahmen der jährlichen Outsourcing-Prüfung in Q3/2021 stattgefunden.

Vermögensübersicht zum 31. Dezember 2021

| Gesamtfondsvermögen | ||

| Insgesamt in EUR |

Anteil am Fondsvermögens in % |

|

| A. Vermögensübersicht | ||

| I. Immobilien | 52.600.000,00 | 94,4 |

| 1. Geschäftsgrundstücke | 52.600.000,00 | 94,4 |

| II. Liquiditätsanlagen | 14.399.583,83 | 25,8 |

| 1. Bankguthaben | 14.399.583,83 | 25,8 |

| III. Sonstige Vermögensgegenstände | 4.159.599,98 | 7,5 |

| 1. Forderungen aus der Grundstücks-Bewirtung | 120.691,08 | 0,2 |

| 2. Anschaffungsnebenkosten bei Immobilien | 3.685.592,41 | 6,6 |

| 3. Andere | 353.316,49 | 0,6 |

| Summe der Vermögensgegenstände | 71.159.183,81 | 127,7 |

| B. Schulden | ||

| I. Verbindlichkeiten aus | 15.134.690,27 | 27,2 |

| 1. Krediten | 14.000.000,00 | 25,1 |

| 2. Grundstückskäufe und Bauvorhaben | 541.710,03 | 1,0 |

| 3. Grundstücksbewirtschaftungen | 430.175,58 | 0,8 |

| 4. anderen Gründen | 162.804,66 | 0,3 |

| II. Rückstellungen | 283.468,32 | 0,5 |

| Summe der Schulden | 15.418.158,59 | 27,7 |

| C. Fondsvermögen | 55.741.025,22 | 100,0 |

| P | Gothaer | E | |

| Insgesamt in EUR |

Insgesamt in EUR |

Insgesamt in EUR |

|

| A. Vermögensübersicht | |||

| I. Immobilien | 153.932,20 | 8.366.288,92 | 44.079.778,88 |

| 1. Geschäftsgrundstücke | 153.932,20 | 8.366.288,92 | 44.079.778,88 |

| II. Liquiditätsanlagen | 42.139,92 | 2.290.324,69 | 12.067.119,22 |

| 1. Bankguthaben | 42.139,92 | 2.290.324,69 | 12.067.119,22 |

| III. Sonstige Vermögensgegenstände | 12.172,94 | 661.604,85 | 3.485.822,19 |

| 1. Forderungen aus der Grundstücks-Bewirtung | 353,20 | 19.196,51 | 101.141,37 |

| 2. Anschaffungsnebenkosten bei Immobilien | 10.785,77 | 586.211,61 | 3.088.595,03 |

| 3. Andere | 1.033,97 | 56.196,73 | 296.085,79 |

| Summe der Vermögensgegenstände | 208.245,06 | 11.318.218,46 | 59.632.720,29 |

| B. Schulden | |||

| I. Verbindlichkeiten aus | 44.291,18 | 2.407.246,98 | 12.683.152,11 |

| 1. Krediten | 40.970,56 | 2.226.768,91 | 11.732.260,54 |

| 2. Grundstückskäufe und Bauvorhaben | 1.585,30 | 86.161,65 | 453.963,09 |

| 3. Grundstücksbewirtschaftungen | 1.258,89 | 68.421,54 | 360.495,15 |

| 4. anderen Gründen | 476,44 | 25.894,88 | 136.433,34 |

| II. Rückstellungen | 829,56 | 45.087,03 | 237.551,73 |

| Summe der Schulden | 45.120,74 | 2.452.334,01 | 12.920.703,84 |

| C. Fondsvermögen | 163.124,32 | 8.865.884,45 | 46.712.016,45 |

| Anteilsklasse | P | Gothaer | S | I | E |

| Anteilswert in EUR per 31.12.2021 | 103,64 | 103,31 | N/A | N/A | 103,80 |

| Umlaufende Anteile | 1.574 | 85.817 | N/A | N/A | 450.000 |

Erläuterungen zur Vermögensübersicht

Der Fonds besteht aus fünf Anteilsklassen. Hiervon weisen drei Anteilsklassen Mittelbewegungen aus. Es handelt sich hierbei um die Anteilsklassen P, Gothaer und E. Die nachfolgenden Angaben beziehen sich auf diese, im Rumpfgeschäftsjahr aktiven Anteilsklassen. Die Vermögensübersicht enthält detaillierte Informationen über die Aufteilung der Vermögensgegenstände auf die jeweilige Anteilsklasse.

Die nachfolgenden Erläuterungen beziehen sich auf das gesamte und den Anteilsklassen anteilig zustehende Fondsvermögen.

Nettomittelzufluss

Seit Auflage des Fonds am 18. Mai 2021 verzeichnete das Sondervermögen einen Nettomittelzufluss von EUR 53,9 Mio., hiervon entfallen auf die Anteilsklasse P TEUR 162,7, auf die Anteilsklasse Gothaer EUR 8,9 Mio. und auf die Anteilkasse E EUR 44,9 Mio.

Per Saldo wurden für die Anteilsklasse P 1.574 Anteile, die Anteilsklasse Gothaer 85.817 Anteile und für die Anteilsklasse E 450.000 Anteile ausgegeben. Für die Anteilsklassen S und I erfolgt im Berichtszeitraum noch keine Anteilscheinausgabe.

Zum Stichtag 31. Dezember 2021 errechnet sich ein Wert pro Anteil (Rücknahmepreis) von EUR 103,64 für die Anteilsklasse P, EUR 103,31 für die Anteilsklasse Gothaer und EUR 103,80 für die Anteilsklasse E.

Fondsvermögen

Das Fondsvermögen beträgt zum Stichtag 31. Dezember 2021 EUR 55,7 Mio.

Liquidität

Der Bestand an direkt gehaltene Immobilienvermögen wird mit EUR 52,6 Mio. ausgewiesen. Die Liquiditätsanlagen werden per Stichtag mit EUR 14,4 Mio. ausgewiesen und werden in Form von Bankguthaben über EUR 14,1 Mio. und Kautionen mit TEUR 289,6 gehalten.

Sonstige Vermögensgegenstände

Die Sonstigen Vermögensgegenstände belaufen sich auf EUR 4,2 Mio. Hiervon entfallen TEUR 120,7 auf Forderungen aus der Grundstücksbewirtschaftung, die sich im Wesentlichen aus Mietforderungen in gleicher Höhe sowie Anschaffungsnebenkosten aus dem Ankauf in Höhe von 3,7 Mio. und Zahlungen für anstehende Immobilienkäufe in Höhe von TEUR 338,0 zusammensetzen.

Verbindlichkeiten/Fremdfinanzierung

Zum Stichtag betragen die Verbindlichkeiten insgesamt EUR 15,1 Mio. und setzen sich insbesondere aus der Fremdfinanzierung für das gekaufte Objekt HGHI-Tower in Höhe von EUR 14,0 Mio. und Einbehalte aus dem Ankauf des Objektes nach Gegenrechnung einer Mietgarantie in Höhe von TEUR 541,7 zusammen. Weiterhin werden unter der Position Verbindlichkeiten aus Grundstücksbewirtschaftung die Verbindlichkeiten aus Betriebskostenvorauszahlungen in Höhe von TEUR 140,5 und Kautionsverbindlichkeiten über TEUR 289,6 ausgewiesen. Die anderen Verbindlichkeiten in Höhe von TEUR 162,8 beinhalten Umsatzsteuerverbindlichkeiten in Höhe von TEUR 123,8 sowie abgegrenzten Zinsaufwand aus dem aufgenommenen Darlehen und Negativzinsen über zusammen TEUR 38,9.

Rückstellungen

Per Stichtag wurden Rückstellungen in Höhe von TEUR 283,5 gebildet. Größter Einzelposten bei den Rückstellungen sind die Verwaltungs- und Verwahrstellenvergütung mit TEUR 137,2, gefolgt von sonstigen Rückstellungen über TEUR 91,6, die Kosten für Abschlussprüfung, Steuerberatungskosten und Druck- und Veröffentlichungskosten beinhalten. Aus dem Property Management resultieren Rückstellungen über TEUR 25,2 und für Körperschaftssteuerzwecke wurden TEUR 20,1 zurückgestellt.

Vermögensaufstellung Teil I:

Immobilienverzeichnis zum 31. Dezember 2021

A. Vermögensübersicht

I. Direkt gehaltene Immobilien Deutschland

| Nr. | 1 |

| Objektname | HGHI-Tower |

| Lage des Grundstückes | Bachstraße 12, 10555 Berlin |

| Objektbeschreibung | 8 Etagen, Bürokomplex |

| Art des Grundstückes | G |

| Art der Nutzung19 | B (Büro); hauptsächlich gewerbliche Nutzung |

| Bestands- oder Projektentwicklungsmaßnahmen20 | |

| Erwerbsdatum21 | Juni 2021 |

| Bau-/Umbaujahr | 2020 |

| Grundstücksgröße in m2 | 641 |

| Nutzfläche in m2 (BGF): | |

| 1. gesamt | 1. 4.396 |

| 2. davon Gewerbe | 2. 4.396 |

| 3. davon Wohnfläche | 3. 0 |

| Anzahl Kfz-Stellplätze | 2 |

| Ausstattungsmerkmale | K, L |

| Objektzertifizierung | In Erstellung |

| Fremdfinanzierungsquote in % des Verkehrswertes / Kaufpreises | 26,6% |

| Leerstandsquote in % der Bruttosollmiete | 0% (für die leerstehende Büro/Lager-Fläche von rund 549 m2 gewährt der Verkäufer eine Mietgarantie über 3 Jahre) |

| Restlaufzeiten Mietverträge in Jahren | 5,0 |

| Mieteinnahmen im Geschäftsjahr in TEUR | 1.054 |

| Hauptmieter | Next Big Thing |

| Anschaffungsnebenkosten: | |

| 1. gesamt in EUR Mio. | 1. 3,97 |

| 2. gesamt in % des Kaufpreises | 2. 7,79 |

| 3. davon Gebühren und Steuern in EUR Mio. | 3. 3,84 |

| 4. davon Sonstige in TEUR | 4.130 |

| 5. im Geschäftsjahr abgeschrieben in TEUR | 5. 225 |

| 6. zur Abschreibung verbleibend in EUR Mio. | 6. 3,75 |

| 7. voraussichtlich verbleibender Abschreibungszeitraum in Jahren | 7. 9,0 |

| Gutachterliche Bewertungsmiete in TEUR (Gutachten 1 / 2) | 1.775 / 1.781 |

| Restnutzungsdauer in Jahren (Gutachten 1 / 2) | 69 / 69 |

| Verkehrswert / Kaufpreis in TEUR22(Gutachten 1 / 2) | 52.600 / 52.600 |

| Mittelwert Verkehrswert / Kaufpreis in TEUR23 | 52.600 |

| Anteil am Fondsvermögen in EUR Mio. / in % | 52.600 / 94,4 |

Art des Grundstückes:

B = Grundstück im Zustand der Bebauung

G = Geschäftsgrundstück

Gg = Gemischt genutztes Grundstück

Art der Nutzung:

B = Büro

H = Handel

G = Gastronomie

I = Industrie

W = Wohnen

A = Andere

Ausstattungsmerkmale:

TG = Tiefgarage

K = Klimaanlage

L = Lift

19 Mietanteil in % des gesamten Mietertrages der Immobilie, sofern über 25 %. Es erfolgt keine gesonderte Prozentangabe bei Vorliegen nur einer Nutzungsart.

20 Siehe Tätigkeitsbericht „Immobilienaktivitäten“

21 Kalendermonat, in dem der Übergang von Nutzen und Lasten erfolgt ist.

22 Die Immobilie wird von zwei unabhängigen Bewertern begutachtet. Hier sind beide Werte dargestellt.

23 Hier wird der Mittelwert beider Bewertungen dargestellt.

Erläuterungen zum Immobilienverzeichnis

Gutachterliche Bewertungsmiete

Die gutachterliche Bewertungsmiete entspricht den vom Sachverständigenausschuss festgestellten marktüblich erzielbaren Mieterträgen bei angenommener Vollvermietung.

Restnutzungsdauer

Als Restnutzungsdauer wird die vom Sachverständigenausschuss festgestellte wirtschaftliche Restnutzungsdauer aus dem aktuellen Gutachten ausgewiesen.

Leerstandsquote

Die Leerstandsquote zeigt das Verhältnis der leerstehenden Flächen zu den Gesamtflächen des Objektes in Prozent. Die Basis für die Berechnung sind die Bruttosollmieten, wobei die leerstehenden Flächen mit dem Wert der gutachterlichen Miete berücksichtigt werden.

Restlaufzeiten der Mietverträge

Angegeben wird die durchschnittliche gewichtete Restlaufzeit der Mietverträge eines Objektes in Jahren. Die Basis für die Gewichtung ist der Anteil der einzelnen Mietverträge an der gesamten Nettosollmiete des Objektes.

Fremdfinanzierungsquote

Die Fremdfinanzierungsquote zeigt das Verhältnis des Stands der Darlehen eines Objektes zum Verkehrswert bzw. Kaufpreis der Immobilie in Prozent.

Mieteinnahmen im Geschäftsjahr

Die Mieteinnahmen des Geschäftsjahres sind die Summe der Nettosollmieten entsprechend den Mietverträgen. Vereinbarte mietfreie Zeiten und Leerstandszeiten werden mit null angesetzt.

Bruttosollmiete

Bruttosollmieten sind die Nettosollmieten entsprechend den Mietverträgen zuzüglich der Nebenkosten, aber ohne Berücksichtigung der Umsatzsteuer.

Verzeichnis der An- und Verkäufe zum 31. Dezember 2021

I. Ankäufe

| Direkt gehaltene Immobilien | Kaufpreis in TEUR |

Übergang Nutzen und Lasten (geplant oder erfolgt) |

| Deutschland | ||

| Bachstraße 12, 10555 Berlin, „HGHI-Tower“ | 51.000 | 06.06.2021 |

Vermögensaufstellung Teil II:

Liquiditätsübersicht zum 31. Dezember 2021

| Gesamtfondsvermögen | ||

| Insgesamt in EUR |

Anteil am Fondsvermögens in % |

|

| A. Vermögensübersicht | ||

| II. Liquiditätsanlagen | 14.399.583,83 | 25,8 |

| 1. Bankguthaben | 14.399.583,83 | 25,8 |

Vermögensaufstellung Teil III:

Sonstige Vermögensgegenstände, Verbindlichkeiten und Rückstellungen zum 31. Dezember 2021

| Gesamtfondsvermögen | ||

| Insgesamt in EUR |

Anteil am Fondsvermögens in % |

|

| A. Vermögensübersicht | ||

| III. Sonstige Vermögensgegenstände | 4.159.599,98 | 7,5 |

| 1. Forderungen aus der Grundstücks-Bewirtung | 120.691,08 | 0,2 |

| 2. Anschaffungsnebenkosten bei Immobilien | 3.685.592,41 | 6,6 |

| 3. Andere | 353.316,49 | 0,6 |

| B. Schulden | ||

| I. Verbindlichkeiten aus | 15.134.690,27 | 27,2 |

| 1. Krediten | 14.000.000,00 | 25,1 |

| 2. Grundstückskäufe und Bauvorhaben | 541.710,03 | 1,0 |

| 3. Grundstücksbewirtschaftungen | 430.175,58 | 0,8 |

| 4. anderen Gründen | 162.804,66 | 0,3 |

| II. Rückstellungen | 283.468,32 | 0,5 |

Ertrags- und Aufwandsrechnung für den Zeitraum

vom 18. Mai 2021 bis 31. Dezember 2021

| Gesamtfondsvermögen | |||

| EUR | EUR | EUR | |

| I. Erträge | |||

| Summe Erträge aus Liquiditätsanlagen, davon: | (45.079,82) | ||

| 1. Zinsen aus Liquiditätsanlagen im Inland | (45.079,82) | ||

| Summe Erträge aus Immobilien und Immobilien-Gesellschaften, davon | 1.054.090,07 | ||

| 1. Erträge aus Immobilien | 1.054.090,07 | ||

| Summe der Erträge | 1.009.010,25 | ||

| II. Aufwendungen | |||

| 1. Bewirtschaftungskosten | (58.842,45) | ||

| a) davon Betriebskosten | (33.405,99) | ||

| b) davon Instandhaltungskosten | (244,56) | ||

| c) davon Kosten der Immobilienverwaltung | (24.913,33) | ||

| d) davon sonstige Kosten | (278,57) | ||

| 2. Zinsen aus Kreditaufnahmen | (106.400,00) | ||

| 3. Steuern | (20.113,36) | ||

| 4. Summe Kosten der Verwaltung des Sondervermögens, davon: | (318.027,89) | ||

| a) Verwaltungsvergütung | (116.348,30) | ||

| b) Verwahrstellenvergütung | (23.509,30) | ||

| c) Prüfungs- und Veröffentlichungskosten | (102.463,55) | ||

| d) Sonstige Aufwendungen | (75.706,74) | ||

| davon Sachverständigenkosten | (75.706,74) | ||

| Summe der Aufwendungen | (503.383,70) | ||

| III. Ordentlicher Nettoertrag | 505.626,55 | ||

| IV. Ertragsausgleich/Aufwandsausgleich | (70.895,71) | ||

| V. Realisiertes Ergebnis des Geschäftsjahres | 434.730,84 | ||

| 1. Nettoveränderung der nicht realisierten Gewinne | 1.600.000,00 | ||

| 2. Nettoveränderung der nicht realisierten Verluste | – | ||

| VI. Nicht realisiertes Ergebnis des Geschäftsjahres | 1.600.000,00 | ||

| VII. Ergebnis des Geschäftsjahres | 2.034.730,84 | ||

| Anteilsklasse P | |||

| EUR | EUR | EUR | |

| I. Erträge | |||

| Summe Erträge aus Liquiditätsanlagen, davon: | (52.69) | ||

| 1. Zinsen aus Liquiditätsanlagen im Inland | (52.69) | ||

| Summe Erträge aus Immobilien und Immobilien-Gesellschaften, davon | 1.024,01 | ||

| 1. Erträge aus Immobilien | 1.024,01 | ||

| Summer der Erträge | 971,32 | ||

| II. Aufwendungen | |||

| 1. Bewirtschaftungskosten | (99,99) | ||

| a) davon Betriebskosten | (61,57) | ||

| b) davon Instandhaltungskosten | (0,57) | ||

| c) davon Kosten der Immobilienverwaltung | (37,22) | ||

| d) davon sonstige Kosten | (0,63) | ||

| 2. Zinsen aus Kreditaufnahmen | (63,31) | ||

| 3. Steuern | (20,30) | ||

| 4. Summe Kosten der Verwaltung des Sondervermögens, davon: | (624,87) | ||

| a) Verwaltungsvergütung | (365,00) | ||

| b) Verwahrstellenvergütung | (38,32) | ||

| c) Prüfungs- und Veröffentlichungskosten | (92,49) | ||

| d) Sonstige Aufwendungen | (129,06) | ||

| davon Sachverständigenkosten | (129,06) | ||

| Summe der Aufwendungen | (808,47) | ||

| III. Ordentlicher Nettoertrag | 162,84 | ||

| IV. Ertragsausgleich/Aufwandsausgleich | 873,76 | ||

| V. Realisiertes Ergebnis des Geschäftsjahres | 1.036,60 | ||

| 1. Nettoveränderung der nicht realisierten Gewinne | 490,70 | ||

| 2. Nettoveränderung der nicht realisierten Verluste | – | ||

| VI. Nicht realisiertes Ergebnis des Geschäftsjahres | 490,70 | ||

| VII. Ergebnis des Geschäftsjahres | 1.527,30 | ||

| Anteilsklasse Gothaer | |||

| EUR | EUR | EUR | |

| I. Erträge | |||

| Summe Erträge aus Liquiditätsanlagen, davon: | (3.445,27) | ||