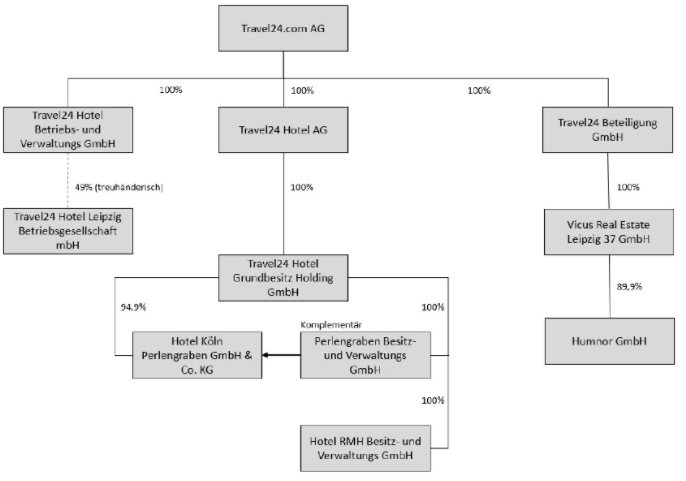

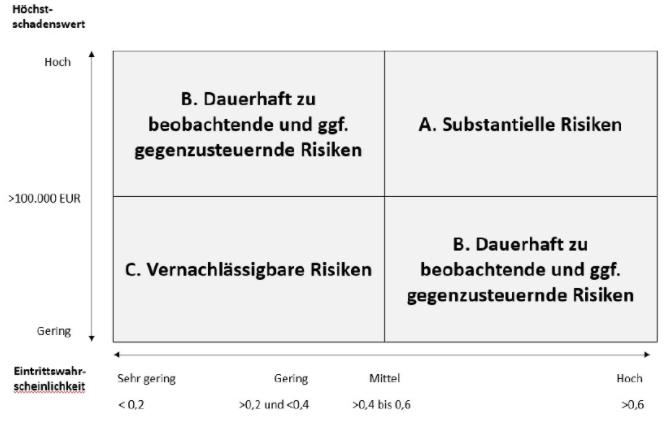

Travel24.com AGLeipzigJahresabschluss zum Geschäftsjahr vom 01.01.2020 bis zum 31.12.2020Zusammengefasster Lagebericht1 2020 der Travel24.com AGA. GRUNDLAGEN DES KONZERNS A.1. GESCHÄFTSMODELL – ZIELE – STRATEGE A.2. KONZERNSTRUKTUR A.3. STEUERUNGSSYSTEME B. WIRTSCHAFTSBERICHT B.1. GESAMTWIRTSCHAFTLICHE UND BRANCHENBEZOGENE RAHMENBEDINGUNGEN B.2. GESCHÄFTSVERLAUF UND WESENTLICHE EREIGNISSE DES GESCHÄFTSJAHRES 2020 B.3. ERTRAGSLAGE DES KONZERNS B.4. VERMÖGENSLAGE DES KONZERNS B.5. FINANZLAGE DES KONZERNS B.6. GESAMTAUSSAGE ZUR WIRTSCHAFTLICHEN LAGE B.7. ERTRAGS-, VERMÖGENS- UND FINANZLAGE DER TRAVEL24.COM AG (HGB) C. PROGNOSE-, CHANCEN- UND RISIKOBERICHT C.1. RISIKOMANAGEMENTSYSTEM C.2. RECHNUNGSLEGUNGSBEZOGENES INTERNES KONTROLLSYSTEM (IKS) C.3. CHANCENBERICHT C.4. RISIKOBERICHT C.5. GESAMT AUSSAGE ZUR CHANCEN- UND RISIKOSITUATION C.6. PROGNOSEBERICHT D. SONSTIGE ANGABEN D.1. ERKLÄRUNG ZUR UNTERNEHMENSFÜHRUNG NACH § 289F UND § 31 5D HGB D.2. ÜBERNAHMERELEVANTE ANGABEN NACH §§ 289A ABS. 1, 315A ABS. 1 HGB D.3. VERGÜTUNGSBERICHT A. Grundlagen des Konzerns A.1. Geschäftsmodell – Ziele – Strategie Das Geschäftsmodell des Travel24 Konzerns (im Folgenden „Travel24 Group“) und der Konzernmuttergesellschaft Travel24.com AG (im Folgenden „Travel24 AG“ genannt)2 unterteilt sich im Berichtsjahr 2020 in die drei Segmente Immobilien, Hotellerie und Internet. Ab dem Geschäftsjahr 2021 umfasst das Geschäftsmodell die beiden Segmente Immobilien und Hotellerie. Das bisherige Segment Internet wurde im ersten Quartal 2021 aufgrund der Auswirkungen der Corona-Pandemie bis auf Weiteres eingestellt. Segment Immobilien Die Travel24 Group hat die Erweiterung des Geschäftszwecks um die Verwaltung eigenen Vermögens und den Ankauf von Grundbesitz und Beteiligungen wie beabsichtigt vorgenommen. Die Geschäftstätigkeit des Segments besteht im Ankauf, dem Handel und der Verwaltung von Grundbesitz und Immobilienbeteiligungen mit Schwerpunkt auf Gewerbeimmobilien im technologischwissenschaftlichen Bereich. 1 Der vorliegende zusammengefasste Lagebericht umfasst neben dem Travel24 Konzern auch die Travel24.com AG. Er wurde gemäß § 289, 289a, § 315, § 315a, § 315b, § 315c und § 315d Handelsgesetzbuch (HGB) aufgestellt. Darüber hinaus sind der Vergütungsbericht und die Erklärung zur Unternehmensführung sowie die Kennzahlentabelle Bestandteile des Zusammengefassten Lageberichts. Der Kern des Segments besteht erstens in der Erzielung von Erträgen aus der Vermietung und aus der Veräußerung von Renditeimmobilien3 und zum anderen im Handel mit Immobilien durch Ankauf und zeitnaher Wiederveräußerung dieser. Darüber hinaus wird ein Grundbesitz-Portfolio im Bereich Land Banking und Land Development aufgebaut. Dabei handelt es sich um den Erwerb von Grundstücken mit hohem Entwicklungspotential. Durch die Entwicklung, Sanierung und Modernisierung des Grundbesitzes erfolgt eine Revitalisierung, um vorhandenes Ertragspotential zu heben. Die Transaktionen können dabei in Form von Asset Deals und in Form von Share Deals erfolgen. Der Aufbau und die Entwicklung des Segments erfolgen in Zusammenarbeit mit strategischen Aktionären aus der Immobilienbranche. Die Travel24 Group arbeitet bei der Realisierung der Projektpipeline unterstützend mit diesen zusammen und wird darüber hinaus auch im Asset Management durch die strategischen Aktionäre begleitet. Diese Aktionäre stellen somit die zentralen strategischen Partner für die Travel24 Group dar. Zum Berichtszeitpunkt sind Investitionen für die kommenden Jahre in zwei- bis dreistelligen Millionenbeträgen pro Jahr in Immobilien vornehmlich mit einer Mieterstruktur aus den Bereichen Forschung, Wissenschaft und Technologie avisiert. Die Investitionen werden über die Travel24 Beteiligung GmbH als 100%ige Tochtergesellschaft der Travel24.com AG vorgenommen. Die strategische Ausrichtung der Travel24 Group im Segment Immobilien zielt auf die Entwicklung eines Portfolios aus Zukunftswerten mit der gezielten Ausrichtung auf Forschung, Wissenschaft und Technologie in wachsenden und aufstrebenden Regionen. Die Travel24 Group geht davon aus, dass sich diese Branchen überdurchschnittlich dynamisch entwickeln. Zentrale Faktoren für dieses Wachstum sieht die Travel24 Group in flexibel gestaltbaren Büroflächen, Forschungs- und Entwicklungslaboren oder Produktionsflächen für aufstrebende Technologien und der weiteren intensiven Förderung der öffentlichen Hand in diesen Bereichen. Die Travel24 Group ist bestrebt, insbesondere durch namhafte und ertragsstarke Ankermieter stabile Vermietungserträge zu erzielen und die Attraktivität der Liegenschaften auf einem hohen Niveau zu halten. Segment Hotellerie Innerhalb des Segments Hotellerie werden klassische Beherbergungsleistungen erbracht. Dies umfasst die Vermietung von Betten, Bewirtungsleistungen und spezifische Komplementärleistungen, v.a. die Vermietung von Parkplätzen. Die Travel24 Group ist in diesem Segment seit 1. Juli 2020 mit zwei Managementbetrieben tätig, zum einen mit dem Travel24 Hotel Leipzig-City im Bereich der Lifestyle-Hotels (Budget- bzw. Midscale-Design 2-Sterne Plus bzw. 3-Sterne) und zum anderen mit einem Hotel im Bereich der Luxushotellerie in Leipzig. Bis zum 30. Juni 2020 wurde das Travel24 Hotel Leipzig-City als eigener Pachtbetrieb geführt. 3 Der Begriff „Renditeimmobilie“ wird von der Travel24 Group nicht gleichbedeutend mit der Definition „Als Finanzinvestition gehaltene Immobilie“ im Sinne der IFRS verwendet. Unter einer Renditeimmobilie wird ein Objekt verstanden, mit welchem Erträge durch Vermietung oder durch Veräußerung erzielt werden können, ohne dass Entwicklungsleistungen von beträchtlichem Umfang erforderlich sind. Sofern als Finanzinvestitionen gehaltene Immobilien im Sinne des IAS 40 gemeint sind, werden diese als solche bezeichnet. Die seit 2020 andauernde Corona-Pandemie hat zu massiven Einbußen und einschneidenden Veränderungen in der Hotelbranche geführt. Der Vorstand geht davon aus, dass sich sowohl das Anforderungsprofil für geschäftliche und dienstliche Reise- und Übernachtungsleistungen als auch das Konsumverhalten beim Städtetourismus signifikant und dauerhaft verändern und im Volumen verringern werden. Überkapazitäten werden abgebaut werden müssen. Zudem zeigt sich in der Branche und auch für die Travel24 Group, dass durchschnittlich erzielbare Gewinne und die daraus resultierende Eigenkapitaldecke schwerwiegende Schocks nicht hinreichend abfedern können. Aufgrund dessen sah sich die Travel24 Group dazu gezwungen, ihre bisherige Strategie im Segment Hotellerie zu verändern. Die Travel24 Group plant zum Berichtszeitpunkt nicht mehr mit dem Aufbau einer Kette von zehn und langfristig bis zu 25 markengebundenen Lifestyle-Hotels. Vielmehr steht für den Vorstand nun im Fokus, Ergebnisbeiträge im Segment Hotellerie durch Betriebsführung von Hotels als Managementdienstleistung für Dritte auf Grundlage von Managementverträgen zu erzielen. Die skizzierten einschneidenden Veränderungen und Risiken lassen vermuten, dass in den kommenden Jahren intensive Restrukturierungs- und Change-Management-Prozesse erforderlich werden. Dies wird bei Hotelbetreibern und Hotelkonzernen insbesondere für höhere Hotelkategorien zu Bedarf an externen Management- und Beratungsdienstleistungen zur Effizienzsteigerung führen. Die vorhandene Expertise der Travel24 Group in operativen und leitenden Funktionen in der Hotellerie kann auf die Erzielung von Ergebnisbeiträgen in diesem Bereich gelenkt werden. Aufgabe Segment Internet Die seit dem Jahr 2020 andauernde Corona-Pandemie hat zu massiven Einbußen und einschneidenden Veränderungen in der Tourismuswirtschaft geführt. Der Branche droht eine Insolvenzwelle und Unternehmen dürften gezwungen sein, Geschäftsbereiche aufzugeben. Die Travel24 Group hat im Jahr 2020 massive Verluste im Segment Internet erlitten. Die Travel24 Group ist aufgrund der negativen mittel- und langfristig zu erwartenden Auswirkungen der Corona-Pandemie auf den Geschäftserfolg im Segment Internet sowie auf die Bonität und Finanzierungsfähigkeit der bisherigen Geschäftstätigkeit des Konzerns nicht in der Lage, das Reise- und Flugvermittlungsgeschäft wirtschaftlich erfolgreich zu betreiben. Weitere Investitionen ließen sich nicht amortisieren. Die Margen der Pauschal- und Flugvermittlung sind für die Travel24 Group langfristig zu gering, sodass die durchschnittlich erzielbaren Gewinne schwerwiegende Schocks nicht hinreichend abfedern können. Der Vorstand hat beschlossen, die Geschäftstätigkeit im Segment Internet bis auf Weiteres einzustellen. Die Travel24 Group plant derzeit nicht mehr mit Investitionen in den Portalbetrieb des Reise- und Flugvermittlungsgeschäfts oder mit Mitteln zur Bewerbung und Aufrechterhaltung der Marke, der Portale oder der Domains. Die Veräußerung der Vermögensgegenstände zu einem späteren Zeitpunkt stellt eine Option für die Travel24 Group dar. Derzeit werden keine diesbezüglichen Anstrengungen unternommen. A.2. Konzernstruktur Die Travel24 Group wies zum Bilanzstichtag folgende Struktur mit direkten und indirekten Tochtergesellschaften sowie assoziierten Unternehmen auf:  A.3. Steuerungssysteme Die Travel24 Group verfügt über die drei Segmente Immobilien, Hotellerie und Internet. Über die Entwicklung in diesen Segmenten wird der Vorstand mittels regelmäßiger Berichte im Detail informiert, sodass er möglichen Fehlentwicklungen frühzeitig entgegenwirken kann. Grundsätzlich nutzt das Management der Travel24 Group eine Reihe von Kennzahlen als finanzielle Leistungsindikatoren, um den Erfolg im Konzern zu steuern. Dazu wird die Budgetplanung mit der tatsächlichen Geschäftsentwicklung verglichen und bei signifikanten Abweichungen entsprechende Maßnahmen abgeleitet, geprüft und ggf. umgesetzt. Dabei wird eine segmentspezifische Steuerung angestrebt. Segment Immobilien Die Travel24 Group tritt derzeit in den Immobilienmarkt ein und befindet sich im Jahr 2021 in ihrem ersten vollen Geschäftsjahr im Segment Immobilien. Als finanzielle Leistungsindikatoren zieht die Travel24 Group im laufenden Geschäftsjahr das Investitionsvolumen, die Umsatzerlöse, das operative Ergebnis (EBIT) und das Vorsteuerergebnis (EBT) des Segments zur Beurteilung und Steuerung heran. Darüber hinaus stellen die Fremdkapitalkosten eine weitere finanzielle Steuerungsgröße dar. Es ist geplant, das Steuerungssystem im Zuge der sich entwickelnden Strategie sukzessive auszubauen und anzupassen. Segment Hotellerie Die zur Steuerung der Hotels üblicherweise herangezogenen finanziellen Leistungsindikatoren sind der Logisumsatz in TEUR, der RevPAR in EUR und der GOP in Prozent vom Umsatz. Der Logisumsatz umfasst die Erlöse aus dem Verkauf von Zimmern. Der RevPAR sind die Erlöse aus Logisumsatz pro verfügbarer Zimmerkapazität. Der GOP als Bruttobetriebsergebnis bezieht sich zu Vergleichszwecken lediglich auf Umsätze und Aufwendungen, die im direkten Zusammenhang mit dem Hotelbetrieb stehen. Zusätzlich werden die generierten Hotel-Buchungen und damit verbundenen zukünftigen Erlöse vom Management mit dem Budget verglichen, um Abweichungen frühzeitig erkennen zu können. Aufgrund der Auswirkungen der Corona-Pandemie und der geänderten Strategie reduzieren sich die Leistungsindikatoren hinsichtlich der beiden Managementbetriebe auf die fixen vertraglichen Managementvergütungen sowie die Erträge aus assoziierten Unternehmen des Travel24-Hotels in Leipzig. Segment Internet Die im Segment Internet zur Steuerung herangezogenen finanziellen Leistungsindikatoren sind der Provisionsumsatz in TEUR, der Aufwand für bezogene Leistungen in TEUR und Prozent vom Provisionsumsatz sowie das EBIT. Der Provisionsumsatz umfasst die Erlöse aus Vermittlungsprovisionen. Der Aufwand für bezogene Leistungen umfasst den Marketingaufwand und die sonstigen umsatzbezogenen Aufwendungen. B. Wirtschaftsbericht B.1. Gesamtwirtschaftliche und branchenbezogene Rahmenbedingungen Wirtschaftliche Rahmenbedingungen Die deutsche Wirtschaft ist im Jahr 2020 im Vergleich zum Vorjahr um 4,9 % geschrumpft (2019: 0,6 % Wachstum). Dabei sei die wirtschaftliche Aktivität insbesondere in den Dienstleistungsbereichen von den Lockdown-Maßnahmen geprägt. Der Arbeitsmarkt blieb trotz der anhaltenden Einschränkungen zur Pandemieeindämmung sehr stabil. Die Arbeitslosigkeit stieg im Februar 2021 saisonbereinigt nur leicht an, während es bei der Unterbeschäftigung zu einem leichten Rückgang kam. Infolge der Maßnahmen zur Pandemiebekämpfung zeichnet sich jedoch bei der Kurzarbeit ein weiterer leichter Anstieg ab. Insbesondere die Dienstleister zeigten sich pessimistisch (BMWi, Ausgewählte Daten zur wirtschaftlichen Lage, März 2021; Deutsche Bundesbank, Monatsbericht März 2021). Infolge der im In- und Ausland ergriffenen Maßnahmen zur Eindämmung der Corona-Pandemie ist die deutsche Wirtschaftsleistung in der ersten Jahreshälfte 2020 drastisch gesunken, wobei sich der Einbruch auf die Monate März und April konzentrierte. Schon im Mai setzte eine kräftige Gegenbewegung ein. Dieser Erholungsprozess dürfte aber zunehmend an Fahrt verlieren. Denn Nachholeffekte laufen aus, einige Branchen sind weiterhin erheblichen Einschränkungen ausgesetzt und die für die deutsche Wirtschaft wichtige globale Investitionstätigkeit dürfte noch für einige Zeit geschwächt bleiben. (Quelle: Projektgruppe Gemeinschaftsdiagnose, Herbst 2020, Erholung verliert an Fahrt-Wirtschaft und Politik weiter im Zeichen der Pandemie, 14.10.2020). Nach einem Rückgang der Wirtschaftsleistung im Jahr 2020 um 4,9 % sei für 2021 und für 2022 ein Wachstum von jeweils 3 % zu erwarten. Die erwartete Erholung der Wirtschaft hat die Entwicklung am Arbeitsmarkt wieder stabilisiert. Problematisch sei sicherlich die Situation in jenen Wirtschaftsbereichen, die vom aktuellen Lockdown wie schon im ersten am stärksten betroffen sind, besonders in den kontaktintensiveren Dienstleistungsbereichen (Handel, Gastronomie, körperbezogene Dienstleistungen, Tourismus). Die Auswirkungen dürften in diesen Bereichen zu vermehrten Insolvenzen führen (Quelle: HWWI, Aktuelle HWWI-Konjunkturprognose, 03.03.2021). Segment Immobilien Der Deutsche Immobilienfinanzierungsindex (DIFI) steigt im 1. Quartal 2021 um 9,5 Punkte und erreicht mit einem Stand von -14,0 Punkten seinen höchsten Wert seit dem 3. Quartal 2019. Sowohl die Einschätzungen zur Finanzierungssituation der vergangenen sechs Monate als auch die Erwartungen an die Finanzierungssituation in den nächsten sechs Monaten fallen positiver aus als noch im 4. Quartal 2020. Insgesamt verharren die entsprechenden Indikatoren allerdings noch im negativen Bereich. (Quelle: JLL/ZEW, DIFI-Report – Einschätzungen zum Immobilienfinanzierungsmarkt, März 2021). Projektentwickler haben in den letzten Jahren auf den seit längerem akuten Flächenmangel reagiert. Bereits nach dem ersten Halbjahr 2020 zeichnet sich für das Gesamtjahr ein neuer Rekord mit rund 2,2 Mio. qm fertiggestellten Flächen von Unternehmensimmobilien ab. Zugleich war auch das Transaktionsvolumen mit mehr als 1,2 Mrd. Euro im ersten Halbjahr ausgesprochen hoch. Gewerbeparks stellen die Objektkategorie dar, die im ersten Halbjahr 2020 am stärksten gehandelt wurde. Mit rund 903 Mio. Euro Transaktionsumsatz vereinen sie knapp 73 % des gesamten Investmentvolumens auf sich. Im Mittel der vergangenen fünf Jahre wurden rund 1,13 Mrd. Euro pro Jahr in Gewerbeparks investiert. (Quelle: bulwiengesa, INITIATIVE UNTERNEHMENSIMMOBILIEN, Marktbericht 1. Halbjahr 2020, „Rekordfertigstellungen bei Unternehmensimmobilien“). Rund ein Jahr nach Ausbruch der Corona-Pandemie präsentiert sich der Immobilienmarkt in Deutschland als insgesamt robust. Der gewerbliche Wohnimmobilienmarkt verzeichnet einen anhaltenden Nachfrageüberhang mit moderaten Mietpreissteigerungen. Bei Büroimmobilien sind die Flächenumsätze im Laufe des Jahres 2020 zurückgegangen. Einzelhändler waren im Jahr 2020 zu zahlreichen Filialschließungen gezwungen. Daraus resultieren flächendeckend nachlassende Spitzenmieten und zunehmende Leerstände in den Innenstädten (Quelle: Immobilienmanager, „Immobilienmarkt insgesamt robust“, Online-Rubrik News. 21.12.2020). Segment Hotellerie Nach Angaben des Statistischen Bundesamtes lag der Umsatz im Gastgewerbe im Zeitraum von März 2020 bis Januar 2021 real (preisbereinigt) um 47,1 % unter dem des Vorjahreszeitraums. Hotels, Gasthöfe und Pensionen verzeichneten im selben Zeitraum ein Minus von real 57,0 %. Die Zahl der Beschäftigten sank von März 2020 bis Januar 2021 um 19,2 % gegenüber dem Vorjahreszeitraum. Seit Ausbruch der Pandemie im März 2020 gab es noch keinen Monat, in dem die Umsätze im Gastgewerbe real wieder das Niveau des jeweiligen Vorjahresmonats erreichten. Besonders hoch waren die Einbrüche in den Lockdown-Monaten April 2020 und Dezember 2020 mit -74,7 % beziehungsweise -71,1 %. Dabei trafen die Umsatzeinbußen die einzelnen Bereiche Gastronomie und Beherbergung unterschiedlich stark: In der Beherbergung fiel der Umsatzrückgang in diesem Zeitraum mit -54,8 % besonders hoch aus. Im Jahr 2020 verzeichneten die Beherbergungsbetriebe in Deutschland 302,3 Millionen Übernachtungen in- und ausländischer Gäste. Wie das Statistische Bundesamt (Destatis) nach vorläufigen Ergebnissen mitteilt, waren das 39,0% weniger als im Jahr 2019. Die Zahl der Übernachtungen von Gästen aus dem Inland sank im Vorjahresvergleich um gut ein Drittel (-33,4 %) auf 270,3 Millionen. Die Zahl der Übernachtungen von Gästen aus dem Ausland war mit 32,0 Millionen sogar knapp zwei Drittel (-64,4%) geringer als im Jahr 2019 (Quelle: Statistisches Bundesamt, Pressemitteilung Nr. N 020 vom 22.03.2021 zum Gastgewerbe in der Corona-Krise und Nr. 058 vom 10.02.2021 zum Inlandstourismus 2020). B.2. Geschäftsverlauf und wesentliche Ereignisse des Geschäftsjahres 2020 Im Januar teilte Herr Michael Klemmer, stellvertretender Aufsichtsratsvorsitzender der Travel 24 Group, der Gesellschaft Eigengeschäfte von Führungskräften nach Art. 19 MAR mit. Herr Klemmer hatte über die MK Value Shares GmbH 19,18 % (390.122 Stück) Aktien der Travel 24 Group erworben. Im Februar wurde die Warth & Klein Grant Thornton AG, Wirtschaftsprüfungsgesellschaft, Leipzig, zum Jahres- und Konzernabschlussprüfer der Gesellschaft für das Geschäftsjahr 2019 durch Beschluss des Amtsgerichts Leipzig bestellt. Die von der Hauptversammlung am 15. Oktober 2019 zum Jahres- und Konzernabschlussprüfer für das Geschäftsjahr 2019 gewählte Knoll Beck AG, Wirtschaftsprüfungsgesellschaft, Steuerberatungsgesellschaft, München, hatte der Travel24 AG mit Schreiben vom 8. Januar 2020 mitgeteilt, dass sie den Auftrag zur Durchführung der Abschlussprüfung des Jahres- und Konzernabschlusses nicht annehmen wird. Im Februar teilte die Travel24 Group mit, dass die mit Corporate-News-Meldung vom 17. Oktober 2019 angekündigte Barkapitalerhöhung der Gesellschaft nicht umgesetzt wird. Bezüglich dieser Barkapitalerhöhung und weiterer Beschlüsse der Hauptversammlung 2019 der Gesellschaft waren Anfechtungsklagen anhängig. Eine fristgerechte Durchführung der Kapitalerhöhung war somit nicht möglich. Aufsichtsrat und Vorstand der Travel24 Group haben die Möglichkeiten zur Durchführung einer neuen Kapitalmaßnahme geprüft und der Hauptversammlung 2020 die Durchführung einer Barkapitalerhöhung über 8 Mio. Euro vorgeschlagen. Im Februar gingen der Travel24 Group die vorläufigen Prüfungsfeststellungen im Zusammenhang mit der Ende 2019 fortgesetzten Betriebsprüfung für die Jahre 2012 bis 2014 zu. Im März hat die Steuerberatung der Gesellschaft gegenüber der Travel24 Group eine erste Einschätzung der zu erwartenden Konsequenzen abgegeben. Insgesamt seien die Prüfungsfeststellungen teilweise zutreffend mit geringen Einkommensauswirkungen, teilweise klar falsch und teilweise strittig. Danach rechnet die Travel24 Group zum gegenwärtigen Zeitpunkt weiterhin mit einer Liquiditätsbelastung von TEUR 150. Eine Rückstellung in entsprechender Höhe wurde gebildet. Im Mai erklärte der Vorstand, Herr Armin Schauer, seine Absicht, sein Vorstandsmandat und andere Organstellungen in der Unternehmensgruppe rund ein Jahr früher als vertraglich vorgesehen beenden zu wollen. Aufsichtsrat und Vorstand hatten sich sodann darüber verständigt, dass der Vorstandsvertrag zum 30. Juni 2020 beendet werden und Herr Schauer an diesem Tag aus dem Vorstandsamt ausscheiden soll. Herr Schauer schied zu diesem Datum als Vorstand und aus allen weiteren Organstellungen in der Unternehmensgruppe aus. Nachfolger im Amt des Vorstandes und weiterer Organämter wurde am 1. Juli 2020 Herr Ralf Dräger. Aufgrund des Ausscheidens von Herrn Schauer als Vorstand der Travel24 Group zum 30. Juni und ein in diesem Zusammenhang erfolgter Verkauf von 2% der Anteile an der Travel24 Hotel Leipzig Betriebsgesellschaft mbH übt die Travel24 Group keine Beherrschung im Sinne des IFRS 10 über die Travel24 Hotel Leipzig Betriebsgesellschaft mbH mehr aus. Die Travel24 Hotel Leipzig Betriebsgesellschaft mbH unterliegt keiner Beherrschung mehr, sodass es zum 30. Juni 2020 zu einer Entkonsolidierung aller Vermögenswerte und Schulden gekommen ist. Dadurch kam es zu einer Bilanzverkürzung um rund TEUR 19.500. Durch die Anwendung des IFRS 16 wurden im Berichtszeitraum aktivseitig Nutzungsrechte und passivseitig Leasingverbindlichkeiten bilanziert, deren Entkonsolidierung den wesentlichen Effekt der Bilanzverkürzung darstellen. Ende 2020 hat die Travel24 Group weitere 23% ihrer Anteile an der Travel24 Hotel Leipzig Betriebsgesellschaft mbH verkauft. Die notarielle Beurkundung der Veräußerung erfolgte im Januar 2021. Die Travel24 AG übt weiterhin einen maßgeblichen Einfluss auf die Travel24 Hotel Leipzig Betriebsgesellschaft aus, sodass die Beteiligung zukünftig at-equity zu bilanzieren ist. Diese wird in der Position „Nach der Equity-Methode bewertete Unternehmen“ abgebildet. Im Juli hat die Travel24 Group ihre betriebswirtschaftliche Planung für das 2. Halbjahr 2020 überprüft. Im Ergebnis musste die Travel24 Group bei pflichtgemäßem Ermessen feststellen, dass bei der Travel24 AG ein Verlust in Höhe der Hälfte des Grundkapitals eingetreten ist. Der Vorstand hat den Aufsichtsrat unverzüglich informiert. Aufsichtsrat und Vorstand haben daraufhin entschieden, den Punkt des Verlustes von mehr als 50% des Wertes des Grundkapitals sowie Vorschläge zur Verbesserung der Situation auf die Tagesordnung der Hauptversammlung am 17. September 2020 zu setzen. Die Travel24 Group hatte 2017 mit der Unister Holding GmbH i. I. (kurz: Unister Holding) und weiteren Gesellschaften des Unister-Konzerns eine Aufrechnungs- und Anfechtungsvereinbarung zur Abwendung von möglichen Risiken für die Travel24 Group geschlossen, welche den Ausgleich und Verzicht gegenseitiger Forderungen und Verbindlichkeiten zwischen den Vertragsparteien und die Klarstellung der Eigentumsrechte an Travel24-Domains beinhaltete. Diese war nach Kenntnisstand und Einschätzung der Travel24 Group schwebend unwirksam. Die Aufrechnungs- und Anfechtungsvereinbarung wurde im Juli von den Vertragsparteien des zugrundeliegenden bedingten Kaufvertrages modifiziert und damit wirksam. Die von der Travel24 Group an den Insolvenzverwalter der Unister-Gesellschaften zu zahlenden Ausgleichsbeträge wurden vom Insolvenzverwalter an die VICUS GROUP AG abgetreten. Korrespondierend zur Durchführung des bedingten Kaufvertrages und der Aufrechnungs- und Anfechtungsvereinbarung erhielt die Travel24 Group Ende Juli bzw. Anfang August Stimmrechtsmitteilungen der Käuferparteien und die Stimmrechtsmitteilung der Unister Holding als Verkäuferpartei. Im August erklärte Herr Michael Klemmer gegenüber dem Vorstand, dass er sein Mandat als Mitglied des Aufsichtsrats mit Wirkung zum Ablauf des 17. September 2020 niederlegt. Die Hauptversammlung wählte am 17. September 2020 Herrn Dr. René Laier zum Nachfolger von Herrn Klemmer in das Amt des Aufsichtsrats. Herr Dr. Laier ist Rechtsanwalt und Geschäftsführer diverser Objektgesellschaften in der Immobilienbranche. Im August wurde die Travel24 Group über den Beschluss des Bundesgerichtshofs (BGH) vom 4. September 2019 im Revisionsverfahren zum Urteil des Landgerichts Leipzig vom 4. Dezember 2017 („Wertersatzurteil“) in Kenntnis gesetzt. Die Travel24 Group ist Einziehungsbeteiligte in einer Strafsache gegen ehemalige Unister-Manager. Der BGH hat sich in weiten Teilen der Argumentation der Revisionskläger angeschlossen. Laut des BGH-Beschlusses wird der vom Volumen her umfangreichere streitgegenständliche Sachverhalt „Unerlaubter Versicherungskauf“ als nicht strafbar angesehen und der Revision diesbezüglich in vollem Umfang stattgegeben. Der streitgegenständliche Sachverhalt „Runterbuchen“ wird hingegen als strafbar eingestuft, allerdings in Bezug auf die ehemaligen Unister- Manager auf den Vorwurf der Beihilfe reduziert. Der Travel24 Group drohte nach der Entscheidung des Landgerichts Leipzig eine Einziehung von rd. 1,74 Mio. EUR. Dies hat der BGH deutlich (um rd. 2/3) reduziert und entschieden, dass aus dem Sachverhalt „Runterbuchen“ nur eine Einziehung von knapp TEUR 600 erfolgen darf und dies auch nur zusammen gegenüber der Travel24 AG und der weiteren Einziehungsbeteiligten AERUNI GmbH als Gesamtschuldnerinnen. Anfang September hat die Travel24 Group beim Landgericht Leipzig Antrag auf Unterbleiben der Vollstreckung der Einziehungsanordnung aufgrund der Tatsache der Entreicherung gestellt. Dem Antrag wurde im September stattgegeben und der aus der Einziehungsentscheidung bestehende Zahlungsanspruch bis zur rechtskräftigen Entscheidung zins- und tilgungsfrei gestundet. Gegen den Beschluss über eine Barkapitalerhöhung, den Beschluss der Erweiterung des Geschäftszwecks und weitere Beschlüsse der letzten Hauptversammlung im Oktober 2019 waren Anfechtungsklagen mehrerer Kläger anhängig. Ein Teil der Kläger hat Erledigung erklärt. Hinsichtlich der Klagen weiterer Kläger erfolgte die mündliche Verhandlung im November 2020, wobei die klagegegenständlichen Sachverhalte inhaltlich bereits zuvor überholt waren. Mit dem Kläger, der Anfechtungsklage gegen den Beschluss der Erweiterung des Geschäftszwecks erhoben hatte, konnte im September ein Vergleich erzielt werden. Die Erweiterung des Geschäftszwecks konnte zwischenzeitlich im Handelsregister zur Eintragung gebracht werden. Im September fand die ordentliche Hauptversammlung der Travel24 AG statt. Wesentliche Beschlüsse betrafen die Beschlussfassung über eine Barkapitalerhöhung bis zu 8 Mio. Euro sowie die Beschlussfassungen über Gewinnabführungsverträge zwischen der Travel24 AG und Travel24 Hotel Betriebs- und Verwaltungs GmbH, der Travel24 Beteiligung GmbH (vormals Travel24.com Reisen GmbH) und der Travel24 Hotel AG. Im September hat die Travel24 Hotel Betriebs- und Verwaltungs GmbH als Treugeber über die Anteile an der Travel24 Hotel Leipzig Betriebsgesellschaft mbH die Vicus Real Estate Leipzig 14 GmbH als Treuhänder der Anteile angewiesen, 23% der Anteile zu einem Kaufpreis von TEUR 350 zu veräußern. Die notarielle Beurkundung des Kaufvertrages und des Treuhandverhältnisses erfolgte Ende Januar 2021. Im Oktober erwarb die Travel24 Beteiligung GmbH 100% der Anteile an der Vicus Real Estate Leipzig 37 GmbH, welche zu 89,9% der Anteile an der HUMNOR GmbH beteiligt ist. Die HUMNOR GmbH war Eigentümerin von zwei Immobilienobjekten. Diese wurden bereits im Geschäftsjahr 2020 sowie im Januar 2021 erfolgreich mit Gewinn veräußert. Damit hat die Travel24 Group den Einstieg in das neue Segment Immobilien vollzogen. Im November haben die VICUS GROUP AG, Herr Michael Klemmer, Herr Gabriel Schütze und Herr Reiner Eenhuis ein gemeinsames Pflichtangebot an alle Aktionäre der Travel24 AG zum Erwerb der von ihnen gehaltenen Aktien zu einem Kaufpreis von EUR 6,41 je Travel24 AG-Aktie veröffentlicht. Im Dezember haben Vorstand und Aufsichtsrat der Travel24 AG eine gemeinsame Stellungnahme zum Pflichtangebot abgegeben. Vorstand und Aufsichtsrat haben in Anbetracht der in ihrer Stellungnahme angesprochenen Gesichtspunkte und Erwägungen zum Ausdruck gebracht, dass sie das Pflichtangebot begrüßen. Die Travel24 Group hat im Geschäftsjahr 2020 ein EBIT in Höhe von TEUR -5.328 und ein Ergebnis nach Steuern in Höhe von TEUR -1.731 erzielt. EBIT und Jahresergebnis liegen sehr deutlich unterhalb der zuletzt prognostizierten Spannen. Das EBIT wurde in einer Bandbreite von TEUR -1.875 bis TEUR – 505 erwartet und das Ergebnis nach Steuern wurde zuletzt in einer Bandbreite von TEUR -2.150 bis TEUR -605 prognostiziert. Die hohen Abweichungen resultieren einerseits aus dem negativen Geschäftsverlauf aufgrund der Auswirkungen der Corona-Pandemie, andererseits kamen mehrere wesentliche Einmal- und Sondereffekte zum Tragen. Insbesondere haben sehr hohe Wertminderungen der immateriellen Vermögenswerte in den Segmenten Hotellerie und Internet, Aufwand aus der Umsetzung des Anfechtungsvergleichs sowie insgesamt gestiegene Kosten für Rechtsberatung das EBIT und das Ergebnis nach Steuern negativ beeinflusst. Segment Internet Die Travel24 Group hat im Geschäftsjahr 2020 im Segment Internet einen Provisionsumsatz in Höhe von TEUR 640 erzielt. Der Umsatz liegt innerhalb der geplanten Bandbreite zwischen TEUR 290 und TEUR 790. Den geplanten Aufwendungen für bezogene Leistungen zwischen TEUR 230 und TEUR 470 stehen Aufwendungen innerhalb dieser Bandbreite in Höhe von TEUR 371 gegenüber. Somit ergibt sich im Berichtsjahr eine Rohmarge (Umsatz abzüglich Aufwendungen für bezogene Leistungen) von TEUR 269. Die Rohmarge liegt innerhalb der erwarteten Bandbreite von TEUR 60 und TEUR 320. Die erreichten Umsatzerlöse und die sich ergebende Rohmarge resultieren wesentlich aus der Reise- und vor allem Flugvermittlung zu Beginn des Berichtsjahres 2020, als die Auswirkungen der Corona-Pandemie noch nicht merklich auf das Segment durchgeschlagen haben. Im weiteren Verlauf des Geschäftsjahres ist die Geschäftstätigkeit der Travel24 Group in diesem Segment fast vollständig eingebrochen. Die Corona-Pandemie dauert an. Nachdem die Geschäftstätigkeit im Segment Internet seit Jahren auf einem geringen Niveau stagniert und bisherige Anstrengungen im Zuge des Relaunches zur Steigerung des Buchungsvolumens und der operativen Ergebnisse erfolglos blieben, geht der Vorstand vor dem Hintergrund der massiven Auswirkungen der Corona-Pandemie und der damit verbundenen Kosten davon aus, dass es der Travel24 Group mittelfristig nicht gelingen wird, im Segment Internet wieder die Gewinnzone zu erreichen. Daher hat der Vorstand beschlossen, die Geschäftstätigkeit bis auf Weiteres einzustellen. Die Travel24 Group hat im Geschäftsjahr 2020 im Segment Internet ein EBIT in Höhe von TEUR -4.676 erzielt. Das EBIT liegt sehr deutlich unterhalb der zuletzt geplanten Bandbreite zwischen TEUR -350 und TEUR -250. Die hohe Abweichung nach unten ist vor allem in Wertminderungen in vollem Umfang auf die Marke begründet, die in Folge der getroffenen Entscheidung vorgenommen werden musste. Segment Hotellerie Den im Segment Hotellerie zuletzt insgesamt geplanten Umsätzen zwischen TEUR 820 und TEUR 840 stehen realisierte Umsätze von TEUR 1.095 gegenüber. Die Tochtergesellschaft Travel24 Hotel Leipzig Betriebsgesellschaft mbH, welche das Travel24 Hotel Leipzig-City betreibt, ist Mitte des Jahres aus dem Vollkonsolidierungskreis ausgeschieden. Die erzielten Umsätze resultieren zum einen aus den Logis- und sonstigen Umsätzen im ersten Halbjahr 2020 als Pachtbetrieb und in der zweiten Jahreshälfte aus den vertraglichen Managementvergütungen. Im Travel24 Hotel Leipzig-City hat die Travel24 Group im Geschäftsjahr 2020 einen Logisumsatz bis zum Ausscheiden aus dem Vollkonsolidierungskreis von etwa TEUR 855 erreicht. Der Logisumsatz liegt leicht oberhalb der zuletzt geplanten Bandbreite zwischen TEUR 820 und TEUR 840. Der RevPAR liegt mit EUR 22,85 innerhalb der geplanten Bandbreite von EUR 16 und EUR 44. Der GOP ist negativ, sodass ein Wert innerhalb der zuletzt geplanten Bandbreite von 10 % bis 45 % nicht erreicht wurde. Das Andauern der Corona-Pandemie zeigt sich deutlich in den Umsätzen des Segments. Korrespondierend dazu sind Aufwendungen nicht angefallen, sodass ein Ergebnis innerhalb der zuletzt geplanten Spanne erreicht wurde. Die allmähliche Überwindung der Pandemie und die damit erhoffte Erholung der Geschäftstätigkeit sind 2020 jedoch nicht eingetreten. Teilweise ist die Geschäftstätigkeit im Segment vollständig zum Erliegen gekommen. Aus der maßgeblichen Beteiligung an der Travel24 Hotel Leipzig Betriebsgesellschaft mbH resultiert kein positives Ergebnis aus assoziierten Unternehmen, weil sich für das Unternehmen 2020 eine Verlustsituation ergab, aus der kein positiver Beteiligungsbuchwert resultiert. Aufgrund dieser Entwicklungen und den erwarteten mittel- und langfristigen Auswirkungen passt der Vorstand die Strategie und die Prognosen für das Segment wie oben bzw. im Prognosebericht dargestellt an. Das erzielte EBIT beläuft sich auf TEUR -396 und liegt damit oberhalb der geplanten Bandbreite von TEUR -1.700 und TEUR -500. Dies resultiert aus einem Ertrag (TEUR 583) aus Entkonsolidierung der Travel24 Hotel Leipzig Betriebsgesellschaft. B.3. Ertragslage des Konzerns

* Ergebnis vor Zinsen, Ertragsteuern und Abschreibungen Die seit März 2020 andauernde Corona-Pandemie hatte im Berichtsjahr gravierende Auswirkungen auf die Tourismusbranche und die Travel24 Group. Als Folge der Krise sind die bis dahin in der Vergangenheit bereits schwache Geschäftstätigkeit der Pauschalreisevermittlung sowie die Geschäftstätigkeit der Flugvermittlung und der Reisenebenleistungen fast vollständig zum Erliegen gekommen. Auch die Geschäftstätigkeit im Segment Hotellerie war massiv betroffen, was in einem deutlichen Verlustjahr resultierte. Die Konsequenz daraus waren die getroffene Entscheidung der oben erläuterten Einstellung des Segments Internet bis auf Weiteres und die daran geknüpften Wertminderungen immaterieller und materieller Vermögenswerte in beiden Segmenten zum 31. Dezember 2020. Weiterhin nahm die Travel24 Group Ende 2020 die Geschäftstätigkeit des neuen Segments Immobilien auf. Eine erste Transaktion als Share Deal konnte noch 2020 erwirtschaftet werden. Das Segment nimmt in den aktuellen Planungen der Travel24 Group die zentrale Rolle ein. In diesem Segment wird zukünftig die überwiegende Mehrheit der Erträge und des Ergebnisses des Konzerns erwirtschaftet. Zudem konnte der seit 2017 schwebend unwirksame Anfechtungsvergleich mit dem Insolvenzverwalter der Unister-Gesellschaften in modifizierter Form umbesetzt werden. Die entsprechenden Forderungen, Verbindlichkeiten und Rückstellungen wurden zum 31. Dezember 2020 aufgelöst. Aufgrund dieser wesentlichen Einmal- und Sondereffekte in beiden Jahren sind die in den folgenden Abschnitten dargestellten und erläuterten Werte zu Angaben der Bilanz und der Gewinn- und Verlustrechnung zum 31. Dezember 2020 nur bedingt oder nicht vergleichbar und lassen keinen Schluss auf die nachhaltige Entwicklung des Konzerns zu. Die Umsatzerlöse des Konzerns haben sich gegenüber dem Vorjahr von TEUR 5.189 um TEUR 3.453 auf TEUR 1.735 im Jahr 2020 reduziert. Das Jahresergebnis hat sich im Berichtsjahr 2020 im Vergleich zum Vorjahr um TEUR -934 reduziert. Das Berichtsjahr und das Vorjahr sind aufgrund der verschiedenen Einmal- und Sondereffekte in beiden Jahren nur bedingt vergleichbar (v. a. Entkonsolidierung der Travel24 Hotel Leipzig Betriebsgesellschaft mbH). Zusätzlich haben sich die im Abschnitt Geschäftsverlauf dargestellten geringeren Umsatzerlöse auf das Jahresergebnis ausgewirkt. Das EBIT hat sich im Vergleich zum Vorjahr um TEUR 5.142 von TEUR -186 auf TEUR -5.328 verschlechtert. Dies ist unter anderem auf die Verschlechterung der Rohmarge um TEUR 2.443 zum Vorjahr zurückzuführen. Diese Verschlechterung resultiert im Wesentlichen daraus, dass der Umsatz im Vergleich zu den Aufwendungen für bezogenen Leistungen deutlich stärker gesunken ist. Die Rohmarge hat sich im Vergleich zum Vorjahr um 4,7 %-Punkte verringert. Hier haben sich die deutlich gesunkenen Marketingaufwendungen sowie die Aufwendungen für bezogene Leistungen ausgewirkt. Grund hierfür sind die Wertminderungen der immateriellen Vermögenswerte sowie der Einbruch der Umsätze im Segment Internet und die Entkonsolidierung der Travel24 Hotel Leipzig Betriebsgesellschaft mbH. Im Berichtsjahr entfällt der Steuerertrag auf die Erstattung der Gewerbesteuer aus Vorjahren. Im Berichtsjahr sind Zinserträge aus Erstattung von Zinsen aus Körperschaftssteuer aus Betriebsprüfungen der Jahre 2010 bis 2012 angefallen. Darlehenszinsen im Zusammenhang mit Sachverhalten gegenüber der insolventen Unister Holding GmbH (TEUR 91) stehen einem Forderungsverlust in gleicher Höhe gegenüber, welcher in den sonstigen betrieblichen Aufwendungen erfasst ist. Zinsaufwendungen entstehen im Berichtsjahr im Wesentlichen aus Rückstellungen für Zinsen für Versicherungssteuern. Diese wesentlichen Effekte führten zu einem negativen Periodenergebnis in Höhe von TEUR -1.731. Das Ergebnis je Aktie ist von -0,49 EUR auf -0,75 EUR gesunken. Segment Immobilien Die Geschäftstätigkeit des Segments besteht im Ankauf, dem Handel und der Verwaltung von Grundbesitz und Immobilienbeteiligungen. Für den Aufbau des Segments wurden im Geschäftsjahr 2020 erste Aufwendungen getätigt (TEUR 140), diese resultieren im Wesentlichen aus Notarkosten für die Travel24 Beteiligung GmbH, in welcher die Geschäftstätigkeit des Segments Immobilien ausgeübt wird. Segment Internet

* Ergebnis vor Ertragsteuern und Zinsen Das Geschäftsfeld Internet weist im Berichtsjahr im Vergleich zum Vorjahr einen Umsatzrückgang um TEUR 172 auf TEUR 640 aus. Das entspricht einem Rückgang von 21 %. Die Marketingaufwendungen konnten im Vergleich zur Vorperiode um 85 % auf TEUR 34 (Vj.: TEUR 226) gesenkt werden. Für das Geschäftsjahr 2020 ergibt sich ein negatives EBIT von TEUR -4.676 (Vj.: TEUR -962). Der Umsatzrückgang im Berichtsjahr resultiert aus den akuten Auswirkungen der Corona-Krise. Zur weiteren Darstellung wird auf den Wirtschaftsbericht verwiesen. Das im Vergleich zum Vorjahr stark gesunkene EBIT resultiert insbesondere aus gesunkenen Umsatzerlösen (ca. TEUR -172) sowie Wertminderungen auf immaterielle Vermögensgegenstände (TEUR -2.734). Die Umsatzerlöse (TEUR 640; Vj.: TEUR 812) wurden ausschließlich im deutschsprachigen Raum realisiert. Davon entfallen auf Reisevermittlungsprovisionen TEUR 36 (Vj.: TEUR 207), Umsätze aus Flugvermittlung TEUR 420 (Vj.: TEUR 326) und Umsätze aus der Vermittlung von Reisenebenleistungen TEUR 184 (Vj.: TEU 236). Bei den Aufwendungen für bezogene Leistungen (TEUR 371; Vj.: TEUR 482) handelt es sich im Wesentlichen um Marketingaufwendungen (TEUR 34; Vj.: TEUR 226), Fulfillmentkosten (TEUR 295; Vj.: TEUR 217) und Providerkosten (TEUR 30; Vj.: TEUR 21). Das im Vergleich zum Vorjahr deutlich verschlechterte EBIT resultiert im Wesentlichen aus Wertminderungen auf immaterielle Vermögensgegenstände (TEUR -2.734). Segment Hotellerie

* Ergebnis vor Ertragsteuern und Zinsen Im Segment Hotellerie konnte Travel24 Umsatzerlöse von TEUR 1.095 (Vj.: TEUR 4.377) erzielen, davon TEUR 855 (Vj.: TEUR 3.244) aus Logis. Aufgrund der Entkonsolidierung der Travel24 Hotel Leipzig Betriebsgesellschaft mbH, welche das Travel24 Hotel Leipzig-City betreibt, zum 30. Juni 2020 entfallen die Umsatzerlöse ausschließlich auf das erste Halbjahr. Im zweiten Halbjahr 2020 wurden einzig Erlöse aus Managementverträgen TEUR 240 (Vj.: TEUR 395) erzielt. Das EBIT im Segment Hotellerie beträgt im Berichtsjahr 2020 TEUR -396. Das negative EBIT begründet sich im Wesentlichen aus der durch die strategische Neuausrichtung des Segmentes Hotellerie vorgenommenen Wertminderung des immateriellen Vermögenswertes „Hotelkonzept“. B.4. Vermögenslage des Konzerns Die Bilanzsumme hat sich im Vergleich zum Vorjahr von TEUR 27.026 um TEUR 1.917 auf TEUR 25.110 verringert. Die langfristigen Vermögenswerte sind von TEUR 22.972 im Jahr 2019 auf TEUR 2.054 im Jahr 2020 gesunken. Die immateriellen Vermögenswerte haben sich im Vergleich zum Vorjahr um TEUR 3.610 auf TEUR 0 durch Wertminderungen auf „Marke“, „Hotelkonzept“, „Domain“ und „Website“ verringert. Dies ist Folge der strategischen Entscheidungen in den Segmenten Internet und Hotellerie. Die im Konzernabschluss für das Geschäftsjahr 2019 erstmalig aktivierten Nutzungsrechte im Zusammenhang mit der Anwendung von IFRS 16 sind im Berichtsjahr durch Entkonsolidierung der Hotel Leipzig Betriebsgesellschaft eliminiert worden. In Summe verringerten sich Nutzungsrechte um TEUR 18.204. Die Sachanlagen haben sich von TEUR 884 auf TEUR 29 verringert. Gründe dafür sind Wertminderungen auf Sachanlagen sowie die Entkonsolidierung aller Vermögenswerte der Travel24 Hotel Leipzig Betriebsgesellschaft mbH. Der Anstieg der kurzfristigen Vermögenswerte begründet sich auf einer bilanzierten Immobilie (TEUR 20.752) aus der im Berichtsjahr erstmalig im Konzernabschluss der Travel24 konsolidierten HUMNOR GmbH. Die aktiven latenten Steuern haben sich um TEUR 1.750 erhöht. Dies resultiert aus der Zuführung auf latente Steuern aus dem Verkauf des Grundstücks „Nordstraße“ im Januar 2021. Die Forderungen aus Lieferungen und Leistungen haben sich im Berichtsjahr um TEUR 238 von TEUR 462 auf TEUR 224 verringert. Sie bestehen im Wesentlichen gegen Fulfillment-Dienstleister sowie gegen Endkunden. Die Forderungen gegen nahestehende Unternehmen setzen sich wie folgt zusammen:

Bei den nahestehenden Unternehmen handelt es sich um Gesellschaften der VICUS GROUP. Am Stichtag waren hier Forderungen in Höhe von TEUR 470 (Vj.: TEUR 2.340) erfasst. Der Rückgang der Forderungen resultiert auf der modifizierten Umsetzung der Aufrechnungs- und Anfechtungsvereinbarung und der darauf begründeten Eliminierung sämtlicher Forderungen gegenüber der insolventen Unister Gruppe. Die nicht finanziellen Vermögenswerte beinhalteten zum 31. Dezember 2020 mit TEUR 937 (Vj.: TEUR 205) im Wesentlichen die Kaufpreisdifferenz der Anteile an der HUMNOR GmbH sowie Forderungen gegen das Finanzamt aus Umsatzsteuer. Kapitalstruktur Das gezeichnete Kapital und die Kapitalrücklage sind im Vergleich zum Vorjahr unverändert. Durch den Jahresfehlbetrag von TEUR -1.731 ist das Eigenkapital von TEUR 3.028 um TEUR 552 auf TEUR 2.476 gesunken. Die Eigenkapitalquote ist mit 9,9 % im Vergleich zum Vorjahr (11,2 %) ebenfalls gefallen. Die Verminderung der langfristigen Schulden um TEUR 18.197 resultiert vollständig aus der durch die Entkonsolidierung der für das Hotel Leipzig City eliminierten langfristigen Leasingverbindlichkeiten im Zusammenhang mit der Anwendung von IFRS 16. Die kurzfristigen Schulden sind im Vergleich zum Vorjahr um TEUR 16.832 gestiegen. Ursächlich sind im Wesentlichen die Bankkredite der Vicus Real Estate Leipzig 37 GmbH sowie der HUMNOR GmbH. Die Verbindlichkeiten aus Lieferungen und Leistungen haben sich im Berichtsjahr um TEUR 846 erhöht. Sie resultieren im Wesentlichen aus dem Erwerb der Vicus Real Estate Leipzig 37 GmbH. Die Verbindlichkeiten gegenüber nahestehenden Unternehmen sind um TEUR 2.398 gestiegen. Die Zusammensetzung der Verbindlichkeiten gegenüber nahestehenden Unternehmen ist nachfolgend dargestellt.

Die Verbindlichkeiten gegenüber den VICUS-Gesellschaften beinhalten Verpflichtungen aus Darlehen (TEUR 3.200), Mietzahlungen (TEUR 297), Lizenzgebühren (TEUR 112) sowie der Zahlungsverpflichtung aus dem Anfechtungsvergleich (TEUR 1.000). Die kurzfristigen Schulden haben eine Restlaufzeit von weniger als einem Jahr. Die Verringerung der Rückstellungen um TEUR 456 auf TEUR 450 resultiert zum einen aus der Zuführung der Rückstellung zum „Wertersatz-Urteil“ (TEUR 330) und zum anderen aus der Inanspruchnahme der Rückstellung für den Anfechtungsvergleich (TEUR 1.000), da diese als Verbindlichkeit gegenüber nahestehenden Unternehmen ausgewiesen wird. B.5. Finanzlage des Konzerns Liquidität Die Liquidität des Konzerns (Finanzmittelfonds) ist im Vergleich zum Vorjahr um TEUR 508 auf TEUR 509 gesunken. Dies ist auf den Cashflow aus Finanzierungstätigkeit von insgesamt TEUR -190 sowie dem Cashflow aus laufender Geschäftstätigkeit von TEUR -319 zurückzuführen. Der Cashflow aus laufender Geschäftstätigkeit enthält neben dem Zahlungsmittelzufluss aus operativer Tätigkeit auch gezahlte Zinsen, gezahlte Steuern und Steuererstattungen. In den Steuerzahlungen sind Steuerzahlungen für Vorjahre enthalten. Durch Erstkonsolidierung der HUMNOR GmbH und der Vicus Real Estate Leipzig 37 GmbH entstand ein positiver Cashflow in Höhe von TEUR 2.236 aus dem Erwerb der Gesellschaften. Dieser Cashflow resultiert aus einem Veräußerungsgewinn einer vor dem Erstkonsolidierungszeitpunkt bereits erfolgten Immobilientransaktion. Daneben stellen Einzelwertberichtigungen in Höhe von TEUR 47 (Vj.: TEUR 152) sowie Forderungsverluste in Höhe von TEUR 6.481 nicht-zahlungswirksame Aufwendungen im Berichtsjahr dar. Gegenläufig wirken sich Erträge aus der Herabsetzung von Verbindlichkeiten in Höhe von TEUR 2.403 (Vj.: TEUR 5) sowie Auflösung von Einzelwertberichtigungen (TEUR 3.970) aus. Aus Entkonsolidierung der Travel24 Hotel Leipzig Betriebsgesellschaft mbH resultiert ein ebenfalls nicht-zahlungswirksamer Ertrag (TEUR 583) im Rahmen des Cashflows aus operativer Geschäftstätigkeit. Investitionen Im Berichtsjahr wurden keine Auszahlungen für Investitionen in Sachanlagen (Vj.: TEUR 33) getätigt. Finanzierung Der ausgewiesene Cashflow aus Finanzierungstätigkeit von TEUR -190 enthält ausschließlich die Tilgung von Leasingverbindlichkeiten. Die Liquiditätslage des Konzerns war im Geschäftsjahr 2020 gesichert. Im Übrigen war die Travel24 Group im gesamten Geschäftsjahr 2020 in der Lage, ihren Zahlungsverpflichtungen nachzukommen. Die Finanzierung der Zahlungsverpflichtung im Rahmen der modifizierten Umsetzung der Aufrechnungs- und Anfechtungsvereinbarung ist durch einen zweckgebundenen Darlehensvertrag gewährleistet und damit die erforderliche Liquidität sichergestellt. B.6. Gesamtaussage zur wirtschaftlichen Lage Insgesamt beurteilt die Travel24 Group den Geschäftsverlauf des Geschäftsjahres 2020 als nicht zufriedenstellend. Die aktuelle Corona-Pandemie hat erheblichen Einfluss auf die wirtschaftliche Lage der Travel24 Group im Jahr 2020 und beeinträchtigt den Geschäftserfolg in den Segmenten Internet und Hotellerie spürbar. Die Travel24 Group hat im Geschäftsjahr 2020 im Segment Internet einen Provisionsumsatz in Höhe von TEUR 640 erzielt. Die Travel24 Group hat im Geschäftsjahr 2020 im Segment Internet ein EBIT in Höhe von TEUR -4.676 erzielt. Im Segment Hotellerie wurden in 2020 operative Umsätze in Höhe von insgesamt TEUR 1.095 aus Logis und Betriebsführung von Hotels als Managementdienstleistung erzielt. Das erzielte EBIT beläuft sich auf TEUR -396. Die Travel24 Group befindet sich aufgrund der aktuellen Corona-Pandemie in einer Umbruchphase und die Lage ist als unsicher einzuschätzen. Es wird hierzu auf unsere Erläuterungen im Abschnitt C.5. Risikobericht hingewiesen. B.7. Ertrags-, Vermögens- und Finanzlage der Travel24.com AG (HGB) Die Ertragslage im Einzelabschluss der Travel24 AG

* Ergebnis vor Ertragsteuern, Zinsen und Abschreibungen Im Geschäftsjahr 2020 belaufen sich die Umsatzerlöse auf TEUR 996 und sind damit gegenüber 2019 (TEUR 1.398) erneut gesunken. Der Umsatzrückgang im Berichtsjahr ist der Corona-Pandemie und der darauf begründeten Schließung des Hotel- und Gastgewerbes sowie der eingeschränkten Reisetätigkeit geschuldet. Zur weiteren Darstellung wird auf den Wirtschaftsbericht verwiesen. Bei den Umsatzerlösen handelt es sich in Höhe von TEUR 62 (Vj.: TEUR 207) um Reisevermittlungsprovisionen und in Höhe von TEUR 184 (Vj.: TEUR 236) um sonstige Provisionen für die Vermittlung von Reisenebenleistungen (im Wesentlichen Versicherungen) sowie in Höhe von TEUR 420 (Vj.: TEUR 326) um Serviceentgelte und Gebühren aus der Vermittlung von Flügen. Die im Geschäftsjahr 2020 erzielten Provisionsumsatzerlöse wurden vollständig im deutschsprachigen Raum erzielt. Im Geschäftsjahr wurden in Höhe von TEUR 330 (Vj.: TEUR 628) Umsätze mit Tochtergesellschaften und Dritten erzielt. Diese resultieren im Wesentlichen aus dem Lizenzvertrag über die Nutzung der Travel24-Marke sowie aus Managementvergütungen. Der Anstieg der sonstigen betrieblichen Erträge (TEUR 179; Vj.: TEUR 159) resultiert im Wesentlichen aus der Auflösung von Rückstellungen in Höhe von TEUR 98 (Vj.: TEUR 24). Die Aufwendungen für bezogene Leistungen umfassen Marketingaufwendungen TEUR 25 (Vj.: TEUR 190), Fulfillmentkosten mit TEUR 295 (Vj.: TEUR 224), Providerkosten mit TEUR 30 (Vj.: TEUR 21) sowie Kreditkartengebühren mit TEUR 10 (Vj.: TEUR 12). Darüber hinaus entstanden Aufwendungen im Zusammenhang mit der Bereitstellung und Optimierung der Website in Höhe von TEUR 20 (Vj.: TEUR 57). Die Personalaufwendungen umfassen Gehälter, Bonusrückstellungen, Urlaubsrückstellungen und soziale Abgaben. Die Verminderung der Personalaufwendungen (TEUR 616; Vj.: TEUR 816) ist auf das Ausscheiden von Herrn Armin Schauer sowie die Einführung von Kurzarbeit zurückzuführen. Die Aufwendungen aus dem Sale-and-Lease-Back-Vertrag über die Website www.travel24.com betrugen im Geschäftsjahr TEUR 60 (Vj.: TEUR 60). Die sonstigen betrieblichen Aufwendungen sind im Geschäftsjahr 2020 erheblich gestiegen. Der Anstieg aus Kostenübernahmeerklärung (TEUR 422; Vj.: TEUR 12) beruht im Wesentlichen auf einem Vergleich mit der Hotel Leipzig Ringmessehaus GmbH & und Co. KG bzgl. der Rechtsstreitigkeit mit Santech. Die Kosten des Rechtsstreits wurden auf TEUR 400 festgelegt. Im Verhältnis zum Vorjahr ebenfalls wesentlich gestiegen sind die Aufwendungen im Bereich der Rechts- und Beratungskosten (TEUR 568; Vj.: TEUR 136). In den sonstigen betrieblichen Aufwendungen sind im Geschäftsjahr weiterhin solche aus Buchführung und Jahresabschluss (TEUR 161; Vj.: TEUR 130) sowie Büromiete (TEUR 125; Vj.: TEUR 127) enthalten. Durch Kündigung des Servicevertrages zwischen der Travel24.com AG und der Travel24 Betriebs- und Verwaltungs GmbH belaufen sich gegenläufig die Aufwendungen aus dem Servicevertrag im Berichtsjahr auf TEUR 0 (Vj.: TEUR 227). Im Geschäftsjahr 2020 gibt es Einmaleffekte, für welche die im Jahr 2017 mit der Unister Holding sowie weiteren Gesellschaften des insolventen Unister-Konzerns geschlossene Aufrechnungs- und Anfechtungsvereinbarung ursächlich ist. Diese Vereinbarung regelt die Abwendung von möglichen Anfechtungsrisiken für die Travel24 Group sowie den Ausgleich und Verzicht sämtlicher gegenseitiger Forderungen und Verbindlichkeiten zwischen den Vertragsparteien. Der Anfechtungsvergleich wurde im Geschäftsjahr 2020 wirksam umgesetzt. Die vereinbarte Übertragung der Eigentumsrechte an diversen Travel24-Domains konnte nicht erwirkt werden, so dass sich nach Eliminierung sämtlicher Forderungen und Verbindlichkeiten sowie Auflösung der gebildeten Wertberichtigung ein Aufwand über TEUR 118 ergibt. Das EBIT hat sich im Verhältnis zum Vorjahresniveau von TEUR -1.381 auf TEUR -2.414 verringert. Dies ist im Wesentlichen auf den Umsatzrückgang in den Segmenten Internet und Hotellerie sowie die außerplanmäßigen Abschreibungen der immateriellen Vermögensgegenstände und Sachanlagen in Höhe von TEUR 2.157 zurückzuführen. Der Anstieg der Zinserträge ergibt sich im Wesentlichen aus der Erstattung der Zinsen auf Körperschaftsteuer für die Jahre 2010 bis 2012. Weitere Zinserträge resultieren im laufenden Geschäftsjahr aus Ausleihungen gegen nahestehende Unternehmen. Die Zinsaufwendungen sind im Vergleich zum Vorjahr aufgrund der Zuführung einer Rückstellung für Zinsen aus Versicherungssteuer gestiegen (TEUR 68; Vj.: TEUR 2). Innerhalb der Steuern vom Einkommen und vom Ertrag wirkte sich die Zuführung aktiver latenter Steuern (TEUR 1.895) durch den Verkauf des Grundstücks Nordstraße sowie die Erstattung der Gewerbesteuer 2009 (TEUR 28; Vj.: TEUR 1) positiv aus. Die Travel24 AG schließt das Geschäftsjahr 2020 insgesamt mit einem Jahresfehlbetrag in Höhe von TEUR 403 (Vj.: TEUR 1.267) ab. Die Vermögenslage im Einzelabschluss der Travel24 AG Die Bilanzsumme hat sich im Vergleich zum Vorjahr von TEUR 5.918 auf TEUR 4.298 verringert. Der Rückgang des Anlagevermögens um TEUR 2.497 auf TEUR 34 ist auf die Wertminderungen der immateriellen Vermögensgegenstände, Sachanlagen und Finanzanlagen zurückzuführen. Planmäßige Abschreibungen wurden für die immateriellen Vermögensgegenstände sowie das Sachanlagevermögen in Höhe von TEUR 265 (Vj.: TEUR 283) gebildet. Die Forderungen aus Lieferungen und Leistungen haben sich durch die modifizierte Umsetzung des Anfechtungsvergleichs und die daraus resultierende Ausbuchung der Forderungen gegenüber der insolventen Unister Gruppe um TEUR 2.232 auf TEUR 251 vermindert. Die Forderungen gegen verbundene Unternehmen haben sich um TEUR 1.379 auf TEUR 1.879 erheblich erhöht. Ursächlich dafür ist der abgeführte Gewinn aufgrund Ergebnisabführungsvertrag mit der Travel24 Beteiligung GmbH. Der Rückgang der sonstigen Vermögensgegenstände um TEUR 92 auf TEUR 39 resultiert im Wesentlichen aus dem Rückgang der Forderung gegen das Finanzamt aus Umsatzsteuererstattungsansprüchen (um TEUR 94 auf TEUR 25). Kapitalstruktur Das Eigenkapital ist im Geschäftsjahr 2020 um TEUR 403 auf TEUR 977 gesunken. Das ist auf den erzielten Jahresfehlbetrag für 2020 zurückzuführen. Die Verringerung der Steuerrückstellungen im Geschäftsjahr um TEUR 29 auf TEUR 397 ergibt sich im Wesentlichen aus der Auflösung der Rückstellung für die Umsatzsteuersonderprüfung. Der Rückgang der sonstigen Rückstellungen (TEUR 1.026; Vj.: TEUR 1.180) ergibt sich im Wesentlichen aus der Auflösung der Rückstellung für den Anfechtungsvergleich (TEUR 1.000). Gegenteilig wirken sich die Zuführungen der Rückstellung für die Rechtsstreitigkeit mit Santech (um TEUR 312) sowie für die Revision im BGH-Urteil (um TEUR 300) aus. Der Rückgang der Verbindlichkeiten um TEUR 1.052 auf TEUR 1.881 ist im Wesentlichen auf die Ausbuchung der Verbindlichkeiten gegenüber der insolventen Unister Gruppe zurückzuführen. Als gegenläufiger Effekt ist die Verbindlichkeit aus der Zahlungsverpflichtung aus der modifizierten Umsetzung des Anfechtungsvergleichs (TEUR 1.000) sowie die Verbindlichkeit aus dem abgeführten Jahresfehlbetrag (TEUR 143; Vj.: TEUR 0) gemäß Gewinnabführungsvertrag mit der Travel24 Betriebs- und Verwaltungs GmbH zu nennen. Die Finanzlage im Einzelabschluss der Travel24 AG Investitionen Die Investitionen in die immateriellen Vermögensgegenstände stehen im Zusammenhang mit der Optimierung der Touristikwebsite im ersten Quartal 2020. Die Investitionen in das Sachanlagevermögen resultieren aus der Anschaffung von Büro- und Geschäftsausstattung in geringem Maße. Liquidität Die Liquidität der Gesellschaft ist im Vergleich zum Vorjahr um TEUR 72 auf TEUR 104 gesunken. Auszahlungen aufgrund der Kostenübernahmeverpflichtung gegenüber der Hotel Leipzig Ringmessehaus GmbH & Co. KG erfolgten im Geschäftsjahr in Höhe von TEUR 27, welche im Wesentlichen aus Vergleichen resultierten. Weitere Auszahlungen an die Tochtergesellschaften in Höhe von TEUR 11 erfolgten im Rahmen der Kreditgewährung. Darüber hinaus wurden liquide Mittel für das operative Geschäft eingesetzt. Im Übrigen war die Travel24 AG im gesamten Geschäftsjahr 2020 in der Lage ihren Zahlungsverpflichtungen nachzukommen. Gesamtaussage zur Travel24 AG und Vergleich mit Ausblick 2019 Das erzielte EBIT in Höhe von TEUR -2.414 liegt deutlich unter dem prognostizierten EBIT zwischen TEUR -1.000 und TEUR -590. Gleiches gilt für das Jahresergebnis. Die Geschäftstätigkeit der Travel24 AG wird bisher wesentlich durch die Geschäftstätigkeit des Segments Internet sowie durch segmentübergreifende Aufwendungen bestimmt. Zusätzlich fließen positive Ergebnisbeiträge aus der Managementtätigkeit im Segment Hotellerie in die Entwicklung der Travel24 AG ein. Daher schlägt insbesondere der als nicht zufriedenstellend zu bewertende Geschäftsverlauf des Segments Internet der Travel24 Group auf den Geschäftsverlauf der Travel24 AG durch. Die finanziellen Leistungsindikatoren der Travel24 AG stellen sich im Berichts- und Vorjahr wie folgt dar: