Nun, da wird man als Anleger keine große Freude haben, wenn man diese Bilanz liest, denn erneut gibt es einen 6-stelligen Verlust in der Bilanz.

FLEX Fonds Select 1 geschlossene Investment GmbH & Co. KGSchorndorfJahresabschluss zum Geschäftsjahr vom 01.01.2019 bis zum 31.12.2019Inhaltsverzeichnis Vorwort 1. Jahresabschluss 2019 1.1 BILANZ zum 31. Dezember 2019 1.2 GEWINN- UND VERLUSTRECHNUNG vom 01.01.2019 bis 31.12.2019…. 1.3 Anhang für das Geschäftsjahr 2019 I. Allgemeine Angaben zum Jahresabschluss II. Angaben zur Identifikation der Gesellschaft laut Registergericht III. Angaben zu Bilanzierungs- und Bewertungsmethoden IV. Angaben zur Bilanz V. Angaben zu Posten der Gewinn- und Verlustrechnung VI. Sonstige Angaben VII. Zusätzliche Angaben Vermögensübersicht zum 31.12.2019 Gewinnverwendungsrechnung 101 Abs. 1 Satz 3 Nr. 5 KAGB i.V.m. § 24 Abs. 1 i.V.m. § 25 Gewinnverwendungs Abs. 3 Nr. 3 KARBV).. Entwicklungsrechnung (§ 101 Abs. 1 Satz 3 Nr. 4 KAGB i.V.m. § 24 Abs. 2 i.V.m. § 25 Abs. 3 Entwicklungsrec Nr. 4 KARBV) Entwicklung des Anlagevermögens vom 01.01.2019 bis 31.12.2019 KARBV… VIII. Nachtragsbericht 2. Lagebericht für das Geschäftsjahr 2019 2.1 Grundlagen der Gesellschaft 2.2 Wirtschaftsbericht 2.2.1 Gesamtwirtschaftliche und branchenbezogene Rahmenbedingungen 2.2.2 Analyse des Geschäftsverlaufs 2.2.3 Lage des Unternehmens a.) Ertragslage b.) Finanzlage c.) Vermögenslage 2.3 Prognose-, Chancen- und Risikobericht 2.3.1 Prognosebericht 2.3.2 Chancenbericht 2.3.3 Risikobericht a) Allgemein b) Platzierungsrisiko c) Leverage d) Vermietungs-, Wertänderungs- und Finanzierungsrisiken 2.3.4 Internes Kontrollsystem und Risikomanagementsystem der KVG…. 2.4 Tätigkeitsbericht 2.4.1 Geschäftstätigkeit Immobilieninvestitionen Deutschland Sonstige Vermögensgegenstände und Liquiditätsanlagen 2.4.2 Operatives Ergebnis und Ausschüttungen 2.4.3 Risiken Risikoprofil 2.4.4 Ausblick 3. Entsprechenserklärung der gesetzlichen Vertreter 4. Vermerk des unabhängigen Abschlussprüfers Vorwort Sehr geehrte Anlegerin, sehr geehrter Anleger, mit dem Erwerb des „Kauffmann-Areals“ hat die Beteiligungsgesellschaft ihre Investitionstätigkeit im Jahr 2018 erfolgreich abgeschlossen. Die Einwerbung von Eigenkapital (Platzierungsphase) wurde im Geschäftsjahr mit einem eingeworbenen Beteiligungskapital von EUR 10,089 Mio. zum 30.06.2019 beendet (Schließung der Gesellschaft). Mit Schließung der Gesellschaft wird sich die Beteiligungsgesellschaft in den kommenden Jahren auf die Nutzung und Verwaltung der von ihr erworbenen Immobilien „Bühler Tor“ und „Kauffmann-Areal“ konzentrieren. Insgesamt bewirtschaftet die Gesellschaft im „Geschäftshaus Bühl“ und im „Kauffmann-Areal“ überwiegend an den Einzelhandel bzw. als Büroflächen vermietete Flächen von rund 11.295 m2. Zum Geschäftsjahresende 2019 beläuft sich der Vermietungsstand auf erfreuliche 97,81%. Im Berichtsjahr hat die Beteiligungsgesellschaft ein operatives Ergebnis i.H.v. rund TEUR 501,5 erzielt. Die Ausschüttungen belaufen sich für 2019 wie geplant auf 3,80 % bzw. ab Oktober auf 4,2 % p.a. bezogen auf das eingezahlte Kapital. Zwischen dem Ende des Geschäftsjahres 2019 und dem Datum dieser Berichtserstattung sind im Zusammenhang mit der COVID-19-Pandemie Vorgänge eingetreten, die die Vermögens-, Finanz- und Ertragslage der Beteiligungsgesellschaft maßgeblich beeinflussen: Die endgültigen Auswirkungen der weltweiten COVID-19-Pandemie, die nicht zuletzt Anfang des Jahres 2020 Deutschland erreicht hat, können zum Zeitpunkt der Berichterstattung noch nicht final abgesehen werden. Bereits bis Mai 2020 sind aufgrund der im Zusammenhang mit der COVID-19-Pandemie auferlegten behördlichen Anordnungen (zwischenzeitlich verordnete Ladenschließungen, etc.) finanzielle Einbußen zu Lasten der Gesellschaft zu verbuchen. Zahlreiche Mieter haben auf Basis der durch die Ladenschließungen entstehenden Umsatzeinbußen Mietstundungen bzw. Mietreduktionen angefordert. Besonders betroffen von Mietausfällen/-stundungen in diesem Zusammenhang ist bis zum Berichtszeitpunkt das „Geschäftshaus Bühl“. Aufgrund der zwischenzeitlich behördlich angeordneten Ladenschließungen und in diesem Zusammenhang durch die dortigen Einzelhändler geforderten Mietstundungen, ist für den Zeitraum April-Mai 2020 ein liquiditätsauswirksamer Ausfall der Mieteinnahmen der Objektgesellschaft von TEUR 64,06 (knapp 70%) zu verzeichnen. Nach Verhandlungen mit der finanzierenden Bank, über welche mittelbar durch die Immobiliengesellschaften FLEX Fonds Objektgesellschaft Bühl GmbH & Co. KG sowie FLEX Fonds Objektgesellschaft Ebersbach GmbH & Co. KG 3 Darlehen i.H.v. insgesamt EUR 12,81 Mio. aufgenommen wurden, konnte erwirkt werden, dass die Tilgungsraten i.H.v. monatlich insgesamt ca. TEUR 23,63 zunächst bis Jahresende gestundet / ausgesetzt werden. Darüber hinaus wurde beschlossen, dass die Vorabausschüttung an die Treugeber von zuletzt 4,2% auf das ausschüttungsberechtigte Kapital seit April 2020 bis auf weiteres ausgesetzt wird, um einen Liquiditätsengpass der Beteiligungsgesellschaft zu vermeiden und jederzeit auf die aktuelle Situation reagieren zu können. Zum Ende des 3. Quartals werden wir die weitere Entwicklung bzw. Situation würdigen und werten. Sie als Anleger werden wir dann, unter Berücksichtigung der Liquiditäts- und Ergebnissituation, über eine ggf. mögliche Wiederaufnahmen der Vorabausschüttungen bzw. eine Sonderausschüttung umgehend informieren.

Schorndorf, im Juni 2020 GF Treuhand GmbH 1.1 BILANZ zum 31. Dezember 2019A. Aktiva

B. Passiva

1.2 GEWINN- UND VERLUSTRECHNUNG vom 01.01.2019 bis 31.12.2019

1.3 Anhang für das Geschäftsjahr 2019I. Allgemeine Angaben zum Jahresabschluss Der Jahresabschluss für das Geschäftsjahr zum 31. Dezember 2019 wurde nach den Rechnungslegungsvorschriften des Handelsgesetzbuches (HGB) sowie unter Berücksichtigung der Vorschriften des Kapitalanlagegesetzbuches (KAGB) und der delegierten Verordnung (EU) Nr. 231/2013 aufgestellt. Eine weitere Aufstellungsgrundlage war der Gesellschaftsvertrag. Die Gesellschaft ist eine kleine Kommanditgesellschaft i.S.d. § 267 Abs. 1 HGB i.V.m. § 264a Abs. 1 HGB. Sie ist als extern verwalteter Alternativer Investmentfonds (Publikums-AIF) i.S.d. KAGB nach § 23 KARBV i.V.m. § 135 Abs. 1 Nr. 2 u. 3 und Abs. 2 KAGB dazu verpflichtet, den Jahresabschluss um einen Lagebericht sowie um eine Erklärung der gesetzlichen Vertreter zur erweitern. Die Gliederung der Bilanz und der Gewinn- und Verlustrechnung erfolgte entsprechend den Bestimmungen des § 135 Abs. 3 u. 4 KAGB. Die folgenden Erläuterungen im Anhang entsprechen in ihrer Reihenfolge dem Postenaufbau des gesetzlich vorgeschriebenen Gliederungsschemas. Angaben, die wahlweise in der Bilanz, in der Gewinn- und Verlustrechnung oder im Anhang gemacht werden können, sind insgesamt im Anhang aufgeführt. Die Forderungen und Verbindlichkeiten gegenüber Gesellschaftern sowie das Eigenkapital werden entsprechend den Vorschriften des § 264c Abs. 1 u. 2 HGB ausgewiesen. Das Geschäftsjahr ist das Kalenderjahr. II. Angaben zur Identifikation der Gesellschaft laut Registergericht

III. Angaben zu Bilanzierungs- und Bewertungsmethoden Die Beteiligungen nach § 20 Abs. 1 i.V.m. § 16 Abs. 1 Nr. 2 KARBV sind zum Verkehrswert angesetzt. Der Verkehrswert wird nach § 32 KARBV gemäß den Grundsätzen marktüblicher Bewertungsstandards (IDW S 1) ermittelt. Für Sachanlagevermögen in Immobilien-Beteiligungsgesellschaften (Objektgesellschaften) gelten die Bewertungsstandards für direkt gehaltenes Sachanlagevermögen. Es werden die gesamten Zahlungsüberschüsse eines Unternehmens erfasst und diskontiert. Die Ankaufsbewertung erfolgt durch einen externen Bewerter. Dieser wählt das Bewertungsverfahren und begründet seine Entscheidung. Die Folgebewertung erfolgt durch die Kapitalverwaltungsgesellschaft (KVG). Ausgangspunkt für die Bewertung ist der Nettowert gemäß Vermögensübersicht. Der darin angesetzte Wert der Immobilie ist durch den zuletzt vom externen Bewerter festgestellten Verkehrswert bzw. durch den Kaufpreis zu ersetzen. Der Wertansatz der anderen Vermögensgegenstände sowie der Schulden erfolgt nach den Bewertungsvorschriften des KAGB. Die Guthaben bei Kreditinstituten sind zum Nennwert zuzüglich zugeflossener Zinsen nach §§ 20 Abs. 1,16 Abs. 1 Nr. 2 i.V.m. § 29 Abs. 2 KARBV bewertet. Die Bankguthaben sind täglich verfügbar. Die sonstigen Rückstellungen berücksichtigen alle erkennbaren Risiken und ungewissen Verpflichtungen. Sie sind in Höhe des nach vernünftiger kaufmännischer Beurteilung notwendigen Erfüllungsbetrags angesetzt. Die Restlaufzeit der ungewissen Verpflichtungen beträgt weniger als ein Jahr. Die Verbindlichkeiten sind zum Rückzahlungsbetrag nach § 29 Abs. 3 KARBV angesetzt. Die laufende Buchführung wird in der funktionalen Währung EUR geführt. IV. Angaben zur Bilanz Die Zusammensetzung und Entwicklung des Anlagevermögens ist im Einzelnen im Anlagenspiegel dargestellt, der dem Anhang als Anlage beigefügt ist 1. Die Pflichteinlagen betragen EUR 10.089.000,00. Die übrigen Forderungen haben eine Restlaufzeit bis zu einem Jahr. Kapitalkontenentwicklung der Kommanditisten und Komplementäre nach § 25 Abs. 4 KARBV gemäß Gesellschaftsvertrag (ohne Neubewertungsrücklage):

Außenhaftung Die ins Handelsregister einzutragende Hafteinlage beträgt laut Gesellschaftsvertrag in der derzeit gültigen Fassung bis zu 1% der tatsächlichen Zahlungen auf die Pflichteinlage. Die im Handelsregister eingetragene Haftsumme der Kommanditisten beträgt aktuell EUR 103.350,00. Die im Handelsregister eingetragenen Kommanditisten haften demnach im Außenverhältnis nach § 172 Abs. 4 Satz 2 HGB bis zur Höhe ihrer Hafteinlagen, grundsätzlich in Höhe der Differenz zwischen dem Stand ihrer Kapitalkonten und der Summe der Hafteinlagen, die zum Bilanzstichtag EUR 103.500,00 betrug. 1 vgl. S. 17 f., Entwicklung des Anlagevermögens Die Treuhandkommanditistin haftet bezüglich des von ihr gehaltenen Kommanditanteiles im Außenverhältnis; im Innenverhältnis sind ihr gegenüber die Treugeber im Verhältnis ihrer Anteile entsprechend verpflichtet. Die Rückstellungen beinhalten im Wesentlichen Kosten für die Erstellung und Prüfung des Jahresabschlusses. Verbindlichkeitenspiegel zum 31. Dezember 2019

Zum Bilanzstichtag bestehen Haftungsverhältnisse nach § 251 HGB i.H.v. EUR 11.904.380,55 durch die Übernahme der gesamtschuldnerischen Mithaftung nach § 421 ff. BGB für die Verpflichtungen aus Darlehensverbindlichkeiten verbundener Unternehmen. Anteilsbesitz nach § 285 Nr. 11 HGB

V. Angaben zu Posten der Gewinn- und Verlustrechnung Die Erträge und Aufwendungen in der Gewinn- und Verlustrechnung sind gemäß § 101 Abs. 1 S. 3 Nr. 4 KAGB i.V.m. § 22 Abs. 3 KARBV entsprechend der Investmenttätigkeit gesondert ausgewiesen. Wesentliche sonstige Erträge und Aufwendungen werden nach § 20 Abs. 1 i.V.m. § 7 Nr. 9b u. § 16 Abs. 1 Nr. 3e KARBV gesondert erläutert.

Die Gesamtkostenquote nach § 101 Abs. 2 Nr. 1 KAGB i.V.m. § 20 Abs. 1 i.V.m. § 7 Nr. 9b u. § 16 Abs. 1 Nr. 3 KARBV der laufenden Kosten i.H.v. EUR 199.263,25 beträgt 2,50% bezogen auf den durchschnittlichen Nettoinventarwert und unter Berücksichtigung von Initialkosten i.H.v. EUR 275.177,63 rund 5,95% bezogen auf den durchschnittlichen Nettoinventarwert 2. Es bestehen Pauschalvergütungen an die Kapitalverwaltungsgesellschaft (KVG) nach § 20 Abs. 1 i.V.m. § 7 Nr. 9b und § 16 Abs. 1 Nr. 3b KARBV i.H.v. EUR 112.206,75. Diese Kosten wurden der Gesellschaft gesondert in Rechnung gestellt. Überdies gibt es keine zusätzlichen bzw. performanceabhängigen Vergütungen. Es bestehen keine Rückvergütungen nach § 20 Abs. 1 i.V.m. § 7 Nr. 9b u. § 16 Abs. 1 Nr. 3c KARBV für die Kapitalverwaltungsgesellschaft der aus dem Sondervermögen an die Verwahrstelle und an Dritte geleisteten Vergütungen und Aufwandserstattungen. Die Kapitalverwaltungsgesellschaft gewährt keine sogenannten Vermittlungsprovisionen aus der von dem Sondervermögen an sie geleisteten Vergütung. Es bestehen keine Ausgabeaufschläge und Rücknahmeaufschläge nach § 20 Abs. 1 i.V.m. § 7 Nr. 9b u. § 16 Abs. 1 Nr. 3d KARBV für Investmentfondsanteile. Im Berichtsjahr sind Transaktionskosten nach § 20 Abs. 1 i.V.m. § 7 Nr. 9b u. § 16 Abs. 1 Nr. 3 f KARBV i.H.v. EUR 91.035,00 angefallen (VJ: EUR 0,00). VI. Sonstige Angaben Persönlich haftende Gesellschafterin ist die GF Zweite Beteiligungs-GmbH, Schorndorf, mit einem Stammkapital in Höhe von EUR 25.000,00. Sie ist an der Gesellschaft ohne Einlage beteiligt. Geschäftsführende Kommanditistin war bzw. ist im Berichtsjahr GF Treuhand GmbH, Schorndorf

Die Geschäftsführer sind jeweils einzelvertretungsberechtigt. Die persönlich haftende Gesellschafterin ist von der Führung der Geschäfte ausgeschlossen. Die geschäftsführende Kommanditistin (GF Treuhand GmbH) ist alleinig zur Geschäftsführung befugt. Sie ist von den Beschränkungen des § 181 BGB befreit. Das von dem Abschlussprüfer für das Geschäftsjahr berechnete Gesamthonorar für die Abschlussprüfungsleistungen beträgt EUR 21.420,00. Hiervon entfällt ein Betrag i. H.v. EUR 11.340,70 auf KMS & Dumann GmbH und EUR 10.079,30 auf die Baker Tilly GmbH. 2 vgl. Seite 12, Vermögensübersicht VII. Zusätzliche Angaben Die Gesellschaft ist ein Alternativer Investmentfonds (Publikums-AIF) im Sinne des Kapitalanlagegesetzbuches und hat im Anhang des Jahresabschlusses (§ 158 Satz 1 i.V.m. § 135 Abs. 2 KAGB) ergänzende Angaben gemäß § 25 Abs. 3 bis 5 KARBV aufzunehmen. Der Anhang ist um eine Vermögensübersicht (§ 20 i.V.m. § 7 Nr. 2 i.V.m. § 9 Abs. 3 KARBV) zu ergänzen: Vermögensübersicht zum 31.12.2019

Gewinnverwendungsrechnung (§ 101 Abs. 1 Satz 3 Nr. 5 KAGB i.V.m. § 24 Abs. 1 i.V.m. § 25 Abs. 3 Nr. 3 KARBV)

Entwicklungsrechnung (§ 101 Abs. 1 Satz 3 Nr. 4 KAGB i.V.m. § 24 Abs. 2 i.V.m. § 25 Abs. 3 Nr. 4 KARBV)

Nach § 20 Abs. 1 i.V.m. § 7 Nr. 9c aa) KARBV Gesamtsumme der von der KVG gezahlten Mitarbeitervergütungen:

Nach § 20 Abs. 1 i.V.m. § 7 Nr. 9c aa) KARBV Gesamtsumme der von der KVG gezahlten Vergütung an

Wesentliche Änderungen des Verkaufsprospektes im Geschäftsjahr nach § 101 Abs. 3 S. 1 Nr. 3 KAGB i.V.m. § 20 Abs. 1 i.V.m. § 7 Nr. 9c aa) KARBV: Mit Gesellschafterbeschluss 2/2018 vom 17.01.2019 wurde die Platzierungsphase des FLEX Fonds Select 1 geschlossene Investment GmbH & Co. KG um 6 Monate auf den 30.06.2019 verlängert und der Gesellschaftsvertrag in § 4 Abs. (5) entsprechend neu gefasst. Die Verlängerung der Platzierungsphase, Veränderungen bei den Gründungsgesellschaftern und der Kapitalverwaltungsgesellschaft, die Übertragung der Geschäftsführung auf die GF Treuhand GmbH sowie verschiedene Änderungen des Gesellschaftsvertrags und die Investition „Kauffmann-Areal“ wurden mit Prospektnachtrag 3 vom 29.05.2019 bekannt gegeben. Nach § 20 Abs. 1 i.V.m. § 7 Nr. 9c bb) KARBV prozentualer Anteil der schwer liquidierbaren Vermögensgegenstände: Zum 31.12.2019 beläuft sich der prozentuale Anteil der schwer liquidierbaren Vermögensgegenstände der Gesellschaft auf insgesamt 95,33% bezogen auf den Nettoinventarwert, wovon auf die von der Gesellschaft gehalten Anteile an der FLEX Fonds Objektgesellschaft Bühl GmbH & Co. KG 32,09% und FLEX Fonds Objektgesellschaft Ebersbach GmbH & Co. KG 63,24% entfallen. Im Geschäftsjahr gab es keine neuen Regelungen zum Liquiditätsmanagement nach § 20 Abs. 1 i.V.m. § 7 Nr. 9c bb) KARBV. Nach § 20 Abs. 1 i.V.m. § 7 Nr. 9c bb) KARBV Risikoprofil und die von der KVG zur Steuerung dieser Risiken eingesetzten Risikomanagementsysteme: Im Geschäftsjahr 2019 waren keine wesentlichen Änderungen im Risikoprofil der Gesellschaft zu verzeichnen. Die von der Kapitalverwaltungsgesellschaft zur Steuerung der Risiken eingesetzten Risikomanagementsysteme wurden unverändert fortgeführt. Nach § 20 Abs. 1 i.V.m. § 7 Nr. 9c bb) KARBV Änderungen des max. Leverage sowie Gesamthöhe des Leverage: Leverage ist nach der Definition des KAGB jede Methode, mit der die KVG den Investitionsgrad eines von ihr verwalteten Investmentvermögens durch Kreditaufnahme, Wertpapier-Darlehen, in Derivate eingebettete Hebelfinanzierungen oder auf andere Weise erhöht. Unter der Voraussetzung marktüblicher Konditionen sind Kreditaufnahmen bis zur Höhe von 150,00% des aggregierten eingebrachten und noch nicht eingeforderten zugesagten Kapitals, das nach Abzug sämtlicher direkt oder indirekt von den Treugebern (Anlegern) zu tragenden Gebühren, Kosten und Aufwendungen für Investitionszwecke zur Verfügung steht, zulässig. Bei der Ermittlung des Leverages sind die ggf. mittelbar über Objekt- und Projektgesellschaften aufgenommenen Darlehen entsprechend anteilig zu berücksichtigen. Unter Berücksichtigung der von den Treugebern (Anlegern) gemäß den Anlagebedingungen zu tragenden Initialkosten i.H.v. 10,35% bezogen auf das gezeichnete Kapital beläuft sich das aggregierte und noch nicht eingeforderte zugesagte Kapital zum 31.12.2019 auf rund EUR 10,09 Mio.. Die unmittelbaren bzw. mittelbaren, anteiligen Darlehensvaluta belaufen sich zum Geschäftsjahresende 2019 auf insgesamt rund EUR 11,72 Mio.. Die Leveragequote beträgt zum 31.12.2019 rund 129,54%. Leverage zum 31.12.2019

Nach § 20 Abs. 1 i.V.m. § 7 Nr. 9d KARBV weitere zum Verständnis erforderliche Angaben bzgl. Bilanz, Gewinn- und Verlustrechnung, Vermögens-, Finanz- und Ertragslage: Die Ermittlung der nicht realisierten Gewinne und Verluste erfolgt dadurch, dass in jedem Geschäftsjahr die Wertansätze der Vermögensgegenstände mit den jeweiligen historischen Anschaffungskosten verglichen werden. Die Höhe der positiven Differenzen fließen in die Summe der nicht realisierten Gewinne ein, die Höhe der negativen Differenzen fließen in die Summe der nicht realisierten Verluste ein und aus dem Vergleich der Summenpositionen zum Ende des Geschäftsjahres mit den Summenpositionen zum Anfang des Geschäftsjahres werden die Änderungen ermittelt. Mehrere Anteilsklassen nach § 20 Abs. 1 i.V.m. § 15 KARBV liegen nicht vor. Nach § 25 Abs. 3 S. 1 Nr. 2 i.V.m. § 7 S. 1 Nr. 8 KARBV nicht in der Vermögensaufstellung oder Bilanz enthaltene abgeschlossene Geschäfte, die Finanzinstrumente zum Gegenstand haben, liegen nicht vor. Vergleichende Dreijahresübersicht (§ 101 Abs. 1 Satz 3 Nr. 6 KAGB i.V.m. §§ 25 Abs. 3 Satz 1 Nr. 5, und 14 KARBV)

Sonstige Angaben gem. § 20 Abs. 1 Satz 1 i.V.m. § 7 Nr. 9b i.V.m. § 16 KARBV Der Anteilswert für eine Kommanditbeteiligung in Höhe von EUR 10.000,00 bezogen auf die Pflichteinlage von EUR 10.089.000,00 beträgt:

3 bezogen auf Kommanditanteil i.H.v. EUR 10.000,00 und das jeweils zum Geschäftsjahresende gezeichnete Kommanditkapital Kapitalverwaltungsgesellschaft (KVG) ist die AIF Kapitalverwaltungs-AG. Die Kapitalverwaltungsgesellschaft erhielt von der Gesellschaft im Geschäftsjahr 2019 Management-Vergütungen bzw. Auslagen i.H.v TEUR 314,45 (VJ: TEUR 93,07). Hierin enthalten ist eine Konzeptionsgebühr i.H.v. TEUR 68,4 (VJ: TEUR 0,00) und eine Finanzierungsvermittlungs- und Transaktionsgebühr i.H.v. TEUR 133,84 (VJ: TEUR 0,00). Es wurde kein Carried Interest geleistet (Art. 107 Abs. 2 AIFM-VO bzw. § 101 Abs. 3 Nr. 1 KAGB). Die Gesellschaft hat im Berichtsjahr keine Mitarbeiter beschäftigt. Es wurden keine Vergütungen an Mitarbeiter geleistet. Ergänzende Angaben zu den Vermögensgegenständen gemäß § 25 Abs. 5 Satz 1 Nr. 1 KARBV Beteiligung an Immobilien-Gesellschaften in Ländern mit EUR-Währung

4 Der wirtschaftliche Übergang erfolgte in 3. Schritten zum 30.06.2018 (45,00%), 30.09.2018 (15,00%) und 31.03.2019 (40,00%). Ergänzende Angaben zu Beteiligungen: (§ 158 KAGB i.V.m. § 261 Abs. 1 Nr. 2 bis 6 KAGB und § 148 Abs. 2 KABG) Unmittelbare Beteiligungen

Entwicklung des Anlagevermögens vom 01.01.2019 bis 31.12.2019 KARBV

VIII. Nachtragsbericht Zum 01.01.2020 hat ein Dienstleisterwechsel hinsichtlich des mit dem Portfolio beauftragten Propertymanagements stattgefunden. Zuständig ist nunmehr die Aston Ten Brinke GmbH, Bocholt. Zwischen dem Ende des Geschäftsjahres 2019 und dem Datum dieser Berichtserstattung sind darüber hinaus im Zusammenhang mit der COVID-19-Pandemie Vorgänge von besonderer Bedeutung eingetreten, die die Vermögens-, Finanz- und Ertragslage der Beteiligungsgesellschaft maßgeblich beeinflussen: Die endgültigen Auswirkungen der weltweiten COVID-19-Pandemie, die nicht zuletzt Anfang des Jahres 2020 Deutschland erreicht hat, können zum Zeitpunkt der Berichterstattung noch nicht final abgesehen werden. Bereits bis Mai 2020 sind aufgrund der im Zusammenhang mit der COVID-19- Pandemie auferlegten behördlichen Anordnungen (zwischenzeitlich verordnete Ladenschließungen, etc.) finanzielle Einbußen zu Lasten der Gesellschaft zu verbuchen. Zahlreiche Mieter haben auf Basis der durch die Ladenschließungen entstehenden Umsatzeinbußen Mietstundungen bzw. Mietreduktionen angefordert. Das im Bundestag neu beschlossene „Gesetz zur Abmilderung der Auswirkungen der Folgen der COVID-19-Pandemie (…)“ vom 27.03.2020 sieht vor, dass Mietern aufgrund von Mietzahlungsrückständen für den begrenzten Zeitraum vom 01.04.2020-30.06.2020, die auf die COVID-19-Pandemie zurückzuführen sind, nicht gekündigt werden darf. Der Kündigungsausschluss gilt bis zum 30.06.2022. 5 Es ist nicht ausgeschlossen, dass eine Verlängerung dieses Zeitraumes bei weiterhin bestehenden Einschränkungen beschlossen wird. Besonders betroffen von Mietausfällen/-stundungen in diesem Zusammenhang ist bis zum Berichtszeitpunkt das „Geschäftshaus Bühl“. Aufgrund der zwischenzeitlich behördlich angeordneten Ladenschließungen und in diesem Zusammenhang durch die dortigen Einzelhändler geforderten Mietstundungen, ist für den Zeitraum April-Mai 2020 ein liquidität swirksamer Ausfall der Mieteinnahmen der Objektgesellschaft von TEUR 64,06 (knapp 70%) zu verzeichnen. Die hierdurch der Beteiligungsgesellschaft zumindest zeitweise entstehenden Liquiditätsausfälle sind erheblich. Um diese, zumindest vorübergehend bestehende Zahlungsausfälle abzumildern bzw. zu kompensieren, wurden bereits diverse Maßnahmen zur Stabilisierung der Liquiditätslage der Beteiligungsgesellschaft implementiert. Nach Verhandlungen mit der finanzierenden Bank, über welche mittelbar durch die Immobiliengesellschaften FLEX Fonds Objektgesellschaft Bühl GmbH & Co. KG sowie FLEX Fonds Objektgesellschaft Ebersbach GmbH & Co. KG 3 Darlehen i.H.v. insgesamt EUR 12,81 Mio. 6 aufgenommen wurden, konnte erwirkt werden, dass die Tilgungsraten i.H.v. monatlich insgesamt ca. TEUR 23,63 zunächst bis Jahresende gestundet / ausgesetzt werden. Darüber hinaus wurde beschlossen, dass die Vorabausschüttung an die Treugeber von zuletzt 4,2% pro Jahr auf das ausschüttungsberechtigte Kapital seit April 2020 bis auf weiteres ausgesetzt wird, um einen Liquiditätsengpass der Beteiligungsgesellschaft zu vermeiden und jederzeit auf die aktuell dynamische Situation reagieren zu können. Mit Hilfe dieser Maßnahmen können die der Beteiligungsgesellschaft aktuell durch die COVID-19-Pandemie entstehenden Mietausfälle kompensiert und die Liquiditätslage stabilisiert werden. Es ist jedoch zu beachten, dass die langfristigen Folgen durch die bestehenden öffentlichen Einschränkungen aktuell noch nicht abzusehen sind. So besteht die Gefahr der langfristigen Zahlungsunfähigkeit der Mieter bzw. die Möglichkeit, dass zunächst gestundete Mietzahlungen uneinbringlich werden. Darüber hinaus werden Kündigungen durch Mieter aufgrund eines Wegfalls der langfristigen Geschäftsgrundlage möglich, in welchem Zusammenhang die Schwierigkeiten bei Nachvermietungen ebenfalls steigen bzw. die aktuellen Quadratmetermieten langfristig ggf. nicht gehalten werden können. Dies ist besonders auch vor dem Hintergrund der Abschwächung der konjunkturellen Lage in Deutschland zu beachten. Nicht zuletzt aufgrund der gestiegenen Anzahl an Kurzarbeit bzw. Arbeitslosigkeit sinkt die Kaufkraft der Bevölkerung. Schon jetzt wird geschätzt, dass sich das BIP 2020 um 6,3% verringern wird. 7 Die aktuelle Lage bzw. Risiken für die Beteiligungsgesellschaft wird durch das mit der Verwaltung beauftragte Fonds- und Assetmanagement fortlaufend überwacht, sodass auf die weitere Entwicklung im Zusammenhang mit der COVID-19-Pandemie unverzüglich reagiert werden kann. Es wird 5 vgl. Gesetz zur Abmilderung der Folgen der COVID-19-Pandemie im Zivil-, Insolvenz- und Strafverfahrensrecht, Artikel 5, §2 angestrebt einvernehmliche und langfristig wirtschaftliche Lösungen mit den betreffenden Mietern zu finden, sodass der Erfolg der Beteiligungsgesellschaft gesichert ist.

Schorndorf, am 29.06.2020 Die Geschäftsführung der GF Zweite Beteiligungs-GmbH Gerald Feig

Die Geschäftsführung der GF Treuhand GmbH Heinz Centini Jörg Schielein 2. Lagebericht für das Geschäftsjahr 20192.1 Grundlagen der Gesellschaft Bei der FLEX Fonds Select 1 geschlossene Investment GmbH & Co. KG handelt es sich um einen in der Rechtsform der geschlossenen Investment GmbH & Co. KG errichteten Publikumsfonds (Alternativer Investment Fonds – AIF), an dem sich interessierte Anleger (Treugeber) mittelbar über eine Treuhandkommanditistin beteiligen können. Die Anleger und Treugeber können sich an der Gesellschaft mit einer in einer Summe zu erbringenden Mindestbeteiligung i.H.v. EUR 10.000,00 oder höheren durch EUR 500,00 teilbaren Beteiligungssumme zzgl. eines Agios i.H.v. 5,00% der Kommanditeinlage an der Gesellschaft beteiligen. Die Beteiligungsgesellschaft wurde am 07.04.2015 gegründet und am 22.04.2015 in das Handelsregister Stuttgart unter der Handelsregisternummer HRA 730915 eingetragen. Mit Datum vom 06.04.2016 hat die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) die von der Gesellschaft aufgestellten Anlagebedingungen genehmigt und mit Datum vom 28.06.2016 den Vertrieb von Anteilen an der Gesellschaft gestattet. Die Firma der Beteiligungsgesellschaft lautet FLEX Fonds Select 1 geschlossene Investment GmbH & Co. KG. Die Gesellschaft hat ihren Sitz in Schorndorf unter der Geschäftsanschrift Friedensstraße 13 – 15, 73614 Schorndorf. Die Gesellschaft ist ein geschlossener inländischer Publikums-Alternativer-Investmentfonds im Sinne des § 1 Abs. 5, Abs. 6 Kapitalanlagegesetzbuch („KAGB“). Die Gesellschaftsverhältnisse bestimmen sich nach dem Gesellschaftsvertrag in der Fassung vom 19.02.2016, zuletzt geändert durch Gesellschafterbeschluss 2/2018 vom 17.01.2019. Daneben hat die Gesellschaft die Anlagebedingungen in der Fassung vom 06.04.2016 zu beachten. Die Komplementärin, die GF Zweite Beteiligungs-GmbH, ist ohne Einlage, die geschäftsführende Kommanditistin und zugleich Treuhandkommanditistin, die GF Treuhand GmbH 8 ist mit einer Einlage i.H.v. EUR 2.500,00 und die FLEX Fonds Capital GmbH als weitere Kommanditistin mit einer Einlage i.H.v. EUR 2.500,00 an der Gesellschaft beteiligt. Die Anlagestrategie der Gesellschaft ergibt sich neben dem Gesellschaftsvertrag aus den zusätzlich erstellten Anlagebedingungen im Sinne der §§ 151,266, 267 KAGB. Gegenstand des Unternehmens ist demnach die Anlage und Verwaltung der Gesellschaftsmittel nach einer festgelegten Anlagestrategie zur gemeinschaftlichen Kapitalanlage nach den §§ 261 bis 272 KAGB zum Nutzen der Anleger. Die Gesellschaft verfolgt das Ziel, aus der Vermietung und Verpachtung von unmittelbar oder mittelbar über Beteiligungen an Objektgesellschaften gehaltenen inländischen Immobilien Überschüsse zu erzielen und daraus Auszahlungen inklusive Kapitalrückzahlung an die Anleger vorzunehmen. 8 vgl. Seite 11, VI. Sonstige Angaben Zur Erreichung dieses Anlageziels hat die Gesellschaft mittelbar über eine Beteiligung von 94,03% an der FLEX Fonds Objektgesellschaft Bühl GmbH & Co. KG im Geschäftsjahr 2016 das „Geschäftshaus Bühl“ und im Geschäftsjahr 2018 mittelbar über eine Beteiligung von 94,00% an der FLEX Fonds Objektgesellschaft Ebersbach GmbH & Co. KG das „Kauffmann-Areal“ in Ebersbach erworben. Zur Finanzierung der Investitionen hat die Beteiligungsgesellschaft u.a. mittelbar über die Immobiliengesellschaften Darlehen i.H.v. nominal EUR 3,40 Mio. (Bühl, Stand 31.12.2019 EUR 3,15 Mio.) sowie nominal EUR 8,56 Mio. (Kauffmann-Areal, Stand 31.12.2019 EUR 8,47 Mio.) und nominal EUR 0,85 Mio. (Kauffmann-Areal, Stand 31.12.2019 EUR 0,85 Mio.) aufgenommen. Die Fremdmittelaufnahme ist durch die Regelung des § 263 Abs. 1 KAGB und die Anlagebedingungen auf eine Höhe von bis zu 150% des aggregierten eingebrachten und noch nicht eingeforderten zugesagten Kapitals, das nach Abzug von den durch die Anleger zu tragenden Gebühren, Kosten und Aufwendungen für Investitionen zur Verfügung steht, beschränkt. Zum 31.12.2019 beläuft sich die Leveragequote auf 129,54% bezogen auf das aggregierte, eingebrachte und noch nicht eingeforderte zugesagte Kapital 9. In der Investitionsphase fallen für die Einwerbung des Kommanditkapitals, die Konzeption des Beteiligungsangebotes sowie die Vermittlung von Fremdfinanzierungen Fondsnebenkosten (Initialkosten) und beim Erwerb von Vermögengegenständen Transaktionsgebühren und Erwerbsnebenkosten an. Aus den getätigten Investitionen erzielt die Gesellschaft in der Bewirtschaftungsphase planmäßig Einnahmen. Des Weiteren fallen für die Komplementärvergütung, die Fondsverwaltung, die Treuhandvergütung, die Steuerberatung und andere bezogene Dienstleistungen jährliche Ausgaben an. Daneben bedient die Gesellschaft den Kapitaldienst der für die Finanzierung der Investitionen aufgenommenen Darlehen. Im Berichtsjahr hat die Gesellschaft weiteres Eigenkapital (Kommanditkapital) i.H.v. EUR 1,83 Mio. eingeworben. Zum 31.12.2019 sind über die Treuhandkommanditistin 240 Treugeber, davon 3 Gründungsgesellschafter und Kommanditisten mit einem gezeichneten Kapital i.H.v. rund EUR 10,09 Mio. an der Gesellschaft beteiligt. Mit Gesellschafterbeschluss 2/2018 vom 17.01.2019 wurde die Platzierungsphase (Einwerbung von Eigenkapital) um weitere 6 Monate auf den 30.06.2019 verlängert. Die Gesellschaft hat die Platzierungsphase mit einem gezeichneten Kapital i.H.v. EUR 10,09 Mio. zum 30.06.2019 beendet (Schließung der Gesellschaft). Die Bewirtschaftung der mittelbar über Immobiliengesellschaften erworbenen Immobilien „Geschäftshaus Bühl“ und des im Berichtsjahr erworbenen „Kauffmann-Areal“ verliefen im Geschäftsjahr 2019 im Wesentlichen erwartungsgemäß. 9 vgl. Seite 14 f., Leverage Lizensierte Kapitalverwaltungsgesellschaft (KVG) der FLEX Fonds Select 1 geschlossene Investment GmbH & Co. KG ist die AIF Kapitalverwaltungs-AG, Stuttgart, welche der Alternative Investment Fund Managers Directive (AIFM Richtlinie) unterliegt (§ 23 Abs. 2 KARBV). Der Verwaltungsvertrag hat eine feste Laufzeit bis zum 31. Dezember 2020 und kann mit einer Frist von sechs Monaten zum Ende des jeweiligen Geschäftsjahres gekündigt werden. Der Vertrag umfasst die Portfolioverwaltung, die Portfoliorealisation, die Portfoliokontrolle, das Risikomanagement, administrative Tätigkeiten sowie sonstige Tätigkeiten. Die KVG erhält einschließlich der an die GF Treuhand GmbH abzuführenden Treuhandvergütung i.H.v. 0,125% hierfür eine laufende jährliche Vergütung i.H.v. 0,925% bezogen auf das gezeichnete Kapital sowie ggf. Kostenerstattungen. Die Fondsgesellschaft ist als extern verwalteter Alternativer Investmentfonds (Publikums-AIF) i.S.d. KAGB nach § 23 KARBV i.V.m. § 135 Abs. 1 Nr. 2 und Abs. 2 KAGB dazu verpflichtet, den Jahresabschluss um einen Lagebericht zu erweitern. 2.2 Wirtschaftsbericht 2.2.1 Gesamtwirtschaftliche und branchenbezogene Rahmenbedingungen Die deutsche Wirtschaft ist im Jahr 2019 im zehnten Jahr in Folge gewachsen und erreichte somit die bisher längste Wachstumsphase in Deutschland. Allerdings verlor das Wachstum im Jahr 2019 deutlich an Schwung und flachte ab. Das Wachstum betrug preisbereinigt 0,6% (Vorjahr 1,5%). Die Arbeitsproduktivität je Kopf sank um -0,3% (Vorjahr 0,1%). Der harmonisierte Verbraucherpreisindex stieg auf 105,5 Punkte, was einer gemittelten Inflationsrate von 1,4% in 2019 entspricht. Die Exporte stiegen mit 0,9% zwar weithin, allerdings deutlich geringer als in den Vorjahren (2018: 2,4%). Die Importe stiegen mit 1,9% stärker an als die Exporte, jedoch waren sie damit auch geringer als im Vorjahr (3,4%). Da die Importpreise gesunken sind (0,1%) während die Exportpreise gestiegen sind (0,9%) verbesserten sich die Terms of Trade sich um 0,9% gegenüber dem Vorjahr. (Quelle: Stat. Bundesamt, WISTA-Wirtschaft und Statistik, 01/2020) Der deutsche Arbeitsmarkt zeigte sich robust trotz der gesamtwirtschaftlichen Lage, die insbesondere durch den Handelsstreitigkeiten zwischen USA und China bzw. USA und EU und den Sorgen um den Brexit und seine Folgen getrieben war. Im Jahresdurchschnitt wurde mit 45.251.000 Beschäftigten ein weiteres Allzeithoch erreicht. Die Erwerbslosenquote sank auf 3,0% oder 1.376.000 Personen (Quelle: Stat. Bundesamt, ILO-Arbeitsmarktstatistik). Damit lag die Erwerbslosenquote in Deutschland im internationalen Vergleich auf einem sehr niedrigen Niveau und war im Jahr 2019 nur knapp halb so hoch wie im Durchschnitt der Europäischen Union (EU). Die Verdiensterhebung 2019 des Statistischen Bundesamtes teilte mit, dass die Nominallöhne im Jahr 2019 um 2,6% gegenüber dem Vorjahreswert gestiegen sind. Der durchschnittliche Bruttoverdienst für Vollzeitbeschäftigte stieg auf 52.803 Euro (54.550 Euro alte Bundesländer, 41.534 Euro neue Bundesländer). Die Reallöhne stiegen um 1,2% und führten weiterhin zu einer gestärkten Kaufkraft, die die gesamtwirtschaftliche Lage stabilisierte. Weiterhin führte die andauernde Niedrigzinspolitik der Europäischen Zentralbank über negative Realzinsen zu einer beschleunigten Entwertung des Geldvermögens – sowohl bei Privaten wie bei Institutionellen. Dies trug und trägt zum einem zu einem verstärkten Konsumverhalten (+1,6% mehr bei den Privaten, +2,5% mehr beim Staat) bei; zum anderen macht es für private wie für institutionelle Anleger erforderlich, in alternative Anlageprodukte abseits der Zinsträger zu investieren, um den Realwert ihres Vermögens nur erhalten zu können. Entsprechend stiegen die Investitionen in Investmentfonds. Das Anlagevermögen institutioneller Anleger stieg per Ende 2019 auf 1.874,9 Milliarden Euro in offenen Spezialfonds (Vorjahr 1.618,7 Milliarden Euro). Davon entfielen 104,1 Milliarden Euro auf Sachwertefonds (Vorjahr 89,9 Milliarden Euro). Das Anlagevolumen der Privaten stieg von 2.052,6 Milliarden Euro auf 2.320,9 Milliarden Euro in geschlossenen Publikumsfonds. Davon entfielen 1.999 Milliarden Euro auf geschlossene Immobilienfonds. (Quelle: Bundesverband Investment und Asset Management, Investmentstatistik) Da die Europäische Zentralbank die Niedrigzinspolitik weiterführen wird, ist davon auszugehen, dass bei Privaten wie Institutionellen weiterhin Investmentfonds, Alternative Investmentfonds und Direktinvestitionen in fremd- und selbstgenutzte Immobilien im Fokus der Geldanlage stehen werden. Die Zinsstrukturkurve wird sich nur langsam mit dem möglichen Auslaufen der geldpolitischen Sondermaßnahmen der EZB ändern. Die Auswirkungen der COVID-19-Pandemie auf die Gesellschaft und die Wirtschaft sowie die langfristigen Folgen auf das Anlageverhalten sind noch nicht einschätzbar. 2.2.2 Analyse des Geschäftsverlaufs Das Berichtsjahr war im Wesentlichen durch die weitere Einwerbung von Eigenkapital (Ende Platzierungsphase) und den damit einhergehenden Aufwendungen sowie dem mittelbaren, über den Erwerb der restlichen 40,00% des insgesamt 94,00%igen Kommanditanteils an der FLEX Fonds Objektgesellschaft Ebersbach GmbH & Co. KG des so genannten „Kauffmann-Areal“ und dessen Abwicklung und Übernahme geprägt. In diesem Zusammenhang wurden mit vollständiger Kaufpreiszahlung vom 29.03./01.04.2019 Provisionen für die Finanzierungsvermittlung sowie mit Schließung der Gesellschaft die Abrechnung der Konzeptionsgebühr fällig. Zum 31.12.2019 belief sich das gezeichnete Kapital auf rund EUR 10,09 Mio. Mit Beschlussfassung vom 17.01.2019 haben die Gesellschafter und Treugeber einer Verlängerung der Platzierungsphase bis zum 30.06.2019 (Schließung der Gesellschaft) zugestimmt. Die Bewirtschaftung der Objekte „Geschäftshaus Bühl“ und „Kauffmann-Areal“ verliefen im Geschäftsjahr im Wesentlichen erwartungsgemäß. Unter Berücksichtigung der Mietauslastung des Geschäftshauses Bühl von 100,00% und der Mietauslastung des Kauffmann-Areals von 97,14% beläuft sich die Mietauslastung insgesamt auf 97,81%. Die Mietzahlungen gingen im Wesentlichen frist- und vertragsgerecht bei der Gesellschaft ein. Von Mietausfällen im nennenswerten Umfang war die Gesellschaft im Jahr 2019 nicht betroffen. 2.2.3 Lage des Unternehmens Zum Ende des Geschäftsjahres 2019 sind an der Gesellschaft insgesamt 237 Treugeber mit einem gezeichneten Kapital i.H.v. EUR 10.084.000,00 sowie die drei Gründungsgesellschafter mit EUR 5.000,00 an der Gesellschaft beteiligt. Zum 31.12.2019 hält die Gesellschaft zwei Beteiligungen i.H.v. zusammen TEUR 8.229,98 (VJ: TEUR 5.804,19), Bankguthaben i.H.v. TEUR 60,91 (VJ: TEUR 727,17) und sonstige Vermögengegenstände i.H.v. TEUR 453,95 (VJ: TEUR 1.566,22) in ihrem Portfolio. Die Vermögensgegenstände sind zu ihrem Verkehrswert angesetzt. Das Fondsvermögen 10 beläuft sich zum 31.12.2019 auf rund EUR 8,75 Mio. (VJ: EUR 8,10 Mio.) und – nach Abzug von Schulden i.H.v. EUR 0,11 Mio. – der Nettoinventarwert auf rund EUR 8,63 Mio. (VJ: EUR 7,32 Mio.). a.) Ertragslage Der Geschäftsverlauf 2019 der Gesellschaft war geprägt durch den Abschluss der Eigenkapitaleinwerbung sowie der Bewirtschaftung der mittelbar erworbenen Objekte „Geschäftshaus Bühl“ und „Kauffmann-Areal“. Der im Geschäftsjahr 2019 erzielte ordentliche Nettoertrag, der zugleich dem realisierten Ergebnis der Gesellschaft entspricht, beläuft sich auf TEUR ./. 260,47 (VJ: TEUR ./. 385,37). Ertragslage

10 vgl. Seite 12, Vermögensübersicht

Wesentliche Ertrags- & Aufwandspositionen Im Geschäftsjahr 2019 hat die Gesellschaft im Wesentlichen Erträge aus Beteiligungen an verbundenen Unternehmen i.H.v. EUR 213.974,58 und aus der Auflösung der Kapitalrücklage (Agio) i.H.v. EUR 90.900,00 erzielt. Für die Verwaltung der Gesellschaft erhält die Kapitalverwaltungsgesellschaft einschließlich der über die Kapitalverwaltungsgesellschaft abzurechenden Vergütung der Treuhandkommanditistin i.H.v. 0,125% eine Vergütung i.H.v 0,925% bezogen auf das zum Geschäftsjahresende gezeichnete Kapital. Insgesamt sind im Geschäftsjahr Verwaltungsvergütungen i.H.v. 112.206,75 EUR (VJ: EUR 93.068,15) angefallen.

Die unter den sonstigen Aufwendungen ausgewiesenen Initialkosten für die Einwerbung des Eigenkapitals belaufen sich auf insgesamt TEUR 345,77 (VJ: TEUR 586,98).

b.) Finanzlage Im Berichtsjahr hat sich die Kommanditeinlage um EUR 1,83 Mio. auf EUR 10,09 Mio. (VJ: EUR 8,26 Mio.) erhöht.

Die frei verfügbare Liquidität beträgt zum Stichtag TEUR 60,91 (VJ.: TEUR 727,17). Gegenüber Kreditinstituten bestehen zum 31.12.2019 keine unmittelbaren Verbindlichkeiten. Unter Berücksichtigung der Barmittel & Barmitteläquivalente i.H.v. TEUR 60,91 (VJ: TEUR 727,17) übersteigen die Barmittel die Verbindlichkeiten zum 31.12.2018 um TEUR 60,91 (VJ: TEUR 93,92).

Der Verschuldungsgrad der Gesellschaft beläuft sich zum Ende des Geschäftsjahres 2019 auf 0,00% (VJ: 7,67%) bezogen auf die Nettokapitaleinlage i.H.v. EUR 10,1 Mio.

Operatives Ergebnis und Cash-Flow Unter Berücksichtigung der der Investitionsphase zuzuordnenden Initialkosten i.H.v. zusammen TEUR 275,18 (VJ: TEUR 365,48) hat die Gesellschaft im Berichtsjahr ein operatives Ergebnis i.H.v. TEUR 14,71 (VJ: TEUR ./. 19,89) erwirtschaftet. Die Ein- und Auszahlungen des Working Capital in 2019 belaufen sich auf TEUR ./. 234,09 (VJ: TEUR ./. 134,73). Für den vollständigen Erwerb des 94,00%igen Kommanditanteils an der FLEX Fonds Objektgesellschaft Ebersbach GmbH & Co. KG sind bei der Gesellschaft einschließlich Erwerbsnebenkosten weitere rund TEUR 1.915,32 an Anschaffungskosten angefallen. Der Ankauf ist damit vollständig abgeschlossen. Das der FLEX Fonds Objektgesellschaft Bühl GmbH & Co. KG im Jahr 2018 gewährte Gesellschafterdarlehen in Höhe von rund TEUR 1.276,67 EUR wurde teilweise zurückgeführt und der verbleibende Betrag in Höhe von TEUR 1.045,00 EUR in eine Kommanditeinlage umgewandelt. Die der Investitionsphase zuzuordnenden Initialkosten für die Einwerbung von Eigenkapital beliefen sich im Geschäftsjahr 2019 unter Berücksichtigung der Erträge aus der Auflösung der Kapitalrücklage i.H.v. TEUR 90,90 (Agio-Einzahlungen Treugeber) auf in Summe TEUR 275,18 (VJ: TEUR 365,48). Einhergehend mit der fortgesetzten Einwerbung von Eigenkapital sind der Gesellschaft im Berichtsjahr Kapitaleinzahlungen i.H.v. TEUR 1.832,80 (VJ: TEUR 4.430,00) zugegangen. Den der Gesellschaft bis zum 31.12.2019 beigetretenen Treugebern wurden im Geschäftsjahr 2019 monatliche Abschlagszahlungen auf die voraussichtlichen Ausschüttungsansprüche i.H.v. TEUR 320,86 (VJ: TEUR 144,25) ausgezahlt. Der Bestand an liquiden Mitteln hat im Geschäftsjahr 2019 in Summe um TEUR 666,27 auf TEUR 60,91 abgenommen.

11 vgl. Seite 7, Gewinn- und Verlustrechnung c.) Vermögenslage Die im Anlagevermögen ausgewiesene Beteiligung an der FLEX Fonds Objektgesellschaft Bühl GmbH & Co. KG wurde im Geschäftsjahr 2019 mit TEUR 2.770,53 (VJ: TEUR 1.456,61) bewertet. Die Beteiligung i.H.v. insgesamt 94,00% an der FLEX Fonds Objektgesellschaft Ebersbach GmbH Co. & KG wurde mit TEUR 5.459,45 (VJ: 4.347,58) bewertet.

Auf Barmittel und Barmitteläquivalente entfallen TEUR 60,91 (VJ: TEUR 727,17).

Zum Ende des Geschäftsjahres 2019 bestehen lediglich Forderungen aus Beteiligungserträgen i.H.v. TEUR 453,95 (VJ: TEUR 288,30). Die Forderungen gegenüber der FLEX Fonds Objektgesellschaft Bühl die 2018 aus einem Gesellschafterdarlehen i.H.v. TEUR 1.276,67 bestanden, wurden im Geschäftsjahr beglichen.

Zum Stichtag beläuft sich das Eigenkapital auf TEUR 8.633,35 (VJ: TEUR 7.320,92), die Bilanzsumme auf TEUR 8.745,03 (VJ: TEUR 8.097,57) und die Eigenkapital-Quote auf 98,72% (VJ: 90,41%).

Für Steuerberatung und Jahresabschlussprüfung wurden im Geschäftsjahr 2019 Rückstellungen i.H.v. zusammen TEUR 31,10 (VJ: TEUR 34,90) gebildet. Aus Lieferungen und Leistungen bestehen zum 31.12.2019 Verbindlichkeiten i.H.v. TEUR 40,99 (VJ: TEUR 107,49). Die sonstigen Verbindlichkeiten belaufen sich auf TEUR 39,59 (VJ: TEUR 634,26).

2.3 Prognose-, Chancen- und Risikobericht 2.3.1 Prognosebericht Mit dem mittelbaren Erwerb des Kauffmann-Areals Mitte des Geschäftsjahres 2018 hat die Beteiligungsgesellschaft ihre Investitionstätigkeit abgeschlossen. Die Beteiligungsgesellschaft hat die Platzierungsphase zum 30.06.2019 mit einem eingeworbenen Beteiligungskapital i.H.v. rund EUR 10,09 Mio. bzw. einem Investitionsvolumen von rund EUR 22,90 Mio. 12 (ohne Agio) beendet (Schließung der Gesellschaft). Mit Schließung der Gesellschaft nutzt, hält und verwaltet die Beteiligungsgesellschaft in den kommenden Jahren die von ihr mehrheitlich erworbenen Objektgesellschaften, die die Immobilien „Bühler Tor“ und „Kauffmann-Areal“ beinhalten. Die Geschäftsführung der FLEX Fonds Select 1 geschlossene Investment GmbH & Co. KG erwartet durch die COVID-19-Pandemie für das Geschäftsjahr 2020 einen sinkenden Nettoertrag, da von zumindest vorübergehend gestundeten und geminderten Mieterträgen auszugehen ist. Die endgültigen Auswirkungen der COVID-19-Pandemie auf die Beteiligungsgesellschaft können zum Zeitpunkt der Berichterstattung noch nicht abgesehen werden. Für die kommenden Jahre wird nach Stabilisierung der derzeitigen Lage dennoch von ausgeglichenen und steigenden Nettoerträgen ausgegangen. 2.3.2 Chancenbericht Mit Beendigung der Investitionsphase liegen die wesentlichen Chancen der Beteiligungsgesellschaft in der Steigerung der Mieterträge durch Neu- und Anschlussvermietungen, der Optimierung von nicht auf die Mieter umlegbaren Betriebskosten sowie – in Abhängigkeit von der weiteren Entwicklung der Immobilienmärkte – der Wertsteigerung der von der Beteiligungsgesellschaft mittelbar gehaltenen Immobilien. 12 vgl. Seite 35, Gesamtinvestitionskapital 2.3.3 Risikobericht a) Allgemein Systematisches und effizientes Risikomanagement ist für die Geschäftsführung der Gesellschaft eine dynamische, sich ständig weiter entwickelnde Aufgabe. Besonderes Augenmerk wird auf die Früherkennung von bestandsgefährdenden Risiken gelegt. Wesentliche Risiken der Gesellschaft können aus dem Ausfall oder der Bonitätsveränderung der Beteiligungen resultieren. Um diese Risiken zu beurteilen, werden vor Eingang einer Investition u.a. quantitative Szenarien analysiert, um Informationen über potenzielle Auswirkungen auf die Ergebnisse der Unternehmen zu erhalten. Nach Investitionsentscheidung werden vierteljährlich die Entwicklungen überprüft und Planabweichungen geklärt. Auch die Liquiditätssituation wird analysiert. Zur Risikoabsicherung werden der Gesellschaft in den einzelnen Objektgesellschaften zumeist weitreichende Informationsrechte eingeräumt. Zudem können Positionen in Beirats- oder Aufsichtsratsgremien durch Mitarbeiter der Komplementärin besetzt werden. Existenzbedrohende Entwicklungen liegen nicht vor. b) Platzierungsrisiko Die Beteiligungsgesellschaft hat die Platzierungsphase zum 30.06.2019 mit einem eingeworbenen Beteiligungskapital i.H.v. rund EUR 10,09 Mio. beendet (Schließung der Gesellschaft). c) Leverage Leverage ist jede Methode, mit der die Verwaltungsgesellschaft das Risiko eines von ihr verwalteten Investmentvermögens durch Kreditaufnahme erhöht. Für jedes von der AIF Kapitalverwaltungs-AG verwaltete Investmentvermögen wird sowohl nach der Brutto- als auch nach der Commitment- Methode der Leverage berechnet und entsprechend den Anforderungen des KAGB einer Limitierung unterworfen. Das Investmentvermögen FLEX Fonds Select 1 geschlossene Investment GmbH & Co. KG wird über Eigen- und Fremdmittel finanziert. d) Vermietungs-, Wertänderungs- und Finanzierungsrisiken Der Vermietungsstand nach Fläche auf Portfolioebene beträgt zum Stichtag 97,81%. Die Auswirkungen der COVID19-Pandemie auf die Bonitäten der Mieter und damit der langfristigen Mieterverträge sind aktuell noch nicht abzusehen. Insbesondere bei Mietern aus der Gastronomie und dem Bekleidungs- bzw. Modesektor ist von einer Verschlechterung der Bonität und Zahlungsbereitschaft auszugehen. Damit geht insbesondere ein höheres Vermietungsrisiko in der Immobilie „Bühler Tor“ einher. Das Portfolio wurde zum Stichtag neu bewertet. Das Vermögen beläuft sich rund EUR 8,75 Mio. und der Nettoinventarwert auf rund EUR 8,63 Mio. 13. Das erhöhte Vermietungsrisiko, sowie ggf. entstehende temporäre Leerstände können zukünftig Auswirkungen auf die Bewertung der Immobilien und damit einhergehend des Portfolios haben. 13 vgl. Seite 12, Vermögensübersicht 2.3.4 Internes Kontrollsystem und Risikomanagementsystem der KVG Das Risikomanagementsystem der AIF Kapitalverwaltungs-AG entspricht den regulatorischen Anforderungen (KAGB, Level II Verordnung, KAMaRisk, etc). Die Aufbau- und Ablauforganisation der KVG zur Risikobegrenzung sind angemessen. Im Organisationshandbuch (OrgHB) sind die Aufbau- und Ablauforganisation der KVG festgelegt. Das OrgHB wird hinsichtlich des Risikomanagements im Risikomanagementhandbuch (RiskHB) tiefergehend dokumentiert; insbesondere sind im RiskHB die dem Risikomanagement zugrundeliegenden Vorkehrungen, Prozesse, Verfahren und Methoden festgelegt. Das RiskHB dient zur Darstellung der organisatorischen Regelungen und Maßnahmen des Risikomanagementsystems und als Arbeitsgrundlage für die Mitarbeiter. Folgende wesentliche Einzelrisiken werden durch die KVG vierteljährlich bewertet: Marktpreisrisiken, Liquiditätsrisiken, operationelle Risiken, Reputationsrisiken, Adressenausfall-/Emittenten Risiken sowie Kontrahenten Risiken. Die Überwachung der Geschäftsrisiken, Reputationsrisiken und operationellen Risiken (mit Personal- und Rechtsrisiken) erfolgt in einem vierteljährlichen Risk-Self-Assessments durch die Risikoverantwortlichen mit deren Einschätzung über Eintrittswahrscheinlichkeit und Höhe eines potentiellen Schadens. Die Liquiditäts-, Ertrags- und Kostenrisiken werden im Risikomanagement quantitativ berechnet. Aus den Berichten des Risk-Self-Assessments und den quantitativen Berechnungen des Risikomanagements, wird ein Risiko-Quartalsbericht erstellt, der dem Vorstand und dem Aufsichtsrat der KVG zur Verfügung gestellt wird. Durch die Abteilungen Auslagerungscontrolling und Compliance, werden Risiken bzgl. der Auslagerungsunternehmen minimiert. Hierbei werden bei den Auslagerungsunternehmen die Einhaltung der rechtlichen und vertraglichen Vorschriften überwacht und nachgehalten. Zur Überwachung der Liquidität der Gesellschaft wird laufend ein Management der Bankguthaben, Forderungen, Verbindlichkeiten und deren Fristigkeit, sowohl im kurz- als auch im mittel- bis langfristigen Bereich durchgeführt und kontinuierlich die Eigenkapitalausstattung überwacht. Darüber hinaus wird eine detaillierte Ertrags- und Liquiditätsplanung auf Jahressicht, sowie eine Mittelfristplanung für die nächsten Jahre erstellt, aus denen die wesentlichen Risiken der Ertrags- und Liquiditätslage der Gesellschaft frühzeitig erkannt und eventuelle Gegenmaßnahmen eingeleitet werden können. Kontrollverfahren Aufgrund der wesentlichen Bedeutung obliegt die Risikosteuerung und -überwachung der Geschäftsführung der Gesellschaft. Darüber hinaus unterrichten sich die Mitglieder der Geschäftsführung laufend gegenseitig über alle wesentlichen Vorgänge und über die aktuelle Geschäftsentwicklung. Die Führung der Mitarbeiter sowie die Steuerung der Geschäftsentwicklung obliegt der Geschäftsführung und erfolgt im Rahmen ihrer laufenden Tätigkeit. Bei ihrer Tätigkeit wird die Geschäftsführung durch den Risikomanager unterstützt. Zur Überwachung und frühzeitigen Erkennung von Veränderungen der Risikosituation, wird vom Risikomanager, quartalsweise ein Risikobericht erstellt. Der Risikobericht deckt folgende Aspekte ab: aktueller Stand der in der Risikostrategie aufgeführten Risiken, Liquiditätsplanung sowie Offene-Posten-Liste. Der Bericht wird der Geschäftsführung regelmäßig zur Verfügung gestellt. Die Ergebnisse der Risikoberichte werden in einem jährlichen Bericht für den Aufsichtsrat der KVG zusammengefasst. Die bestehenden Regelungen zur Risikosteuerung und -überwachung sind schriftlich zu dokumentieren und sind im Risikomanagementhandbuch (RHB) festgehalten. Das Risikomanagementhandbuch wird unterliegt einer regelmäßigen Überprüfung und Aktualisierung. Interne Revision Die interne Revision ist neben dem Internen Kontrollsystem (IKS) und dem Risikomanagementsystem (RMS) Bestandteil des internen Überwachungssystems einer auf dem Prozessmanagementsystem (PMS) basierenden ordnungsgemäßen Geschäftsorganisation und unterstützt den Vorstand bei seiner originären Überwachungsaufgabe. Die Verantwortung für die Errichtung und Funktionsfähigkeit der Revision obliegt dem Vorstand. Die Revision ist dem Vorstand unmittelbar unterstellt und berichtspflichtig. Die Aufbauorganisation der Revision folgt den Beschlüssen des Vorstands. Unbeschadet dessen, kann der Vorsitzende des Aufsichtsrats unter Einbeziehung des Vorstands direkt bei dem Leiter der Internen Revision Auskünfte einholen. Der Vorstand hat einen Revisionsbeauftragten ernannt. Ziele der Revision sind die Kontrolle der Einhaltung aller gesetzlichen Vorgaben insbesondere nach dem KAGB, der Schutz vor Vermögensverlusten materieller und immaterieller Art sowie der Sicherheit der IT-Systeme. Die Aufgaben sind im Handbuch zur Internen Revision niedergelegt. Die Interne Revision wahrt die Grundsätze der Unabhängigkeit, der Funktionstrennung sowie der vollständigen Information. Die Prüfungsplanung, -methoden und -qualität sind kontinuierlich zu überprüfen und fortzuentwickeln. Prüffelder sind v.a. das Risikomanagement, die Compliance, die Geldwäscheverhinderung sowie die ausgelagerten Aktivitäten und Prozesse. Nach Übermittlung des Berichtsentwurfes bzgl. des Jahresberichtes wird eine Schlussbesprechung durchgeführt. Die Interne Revision hat ihre Tätigkeit in Arbeitspapieren zu dokumentieren. Die Revisionsberichte und Arbeitspapiere sind für mindestens sechs Jahre zu archivieren. Im Berichtjahr wurde durch die interne Revision u.a. das Meldewesen, Auslagerungscontrolling, Liquiditätsmanagement, rechtl. Vertragsprüfung, IT und Risikomanagement einer Überprüfung unterzogen. Die im Rahmen der Prüfung festgestellten Mängel werden im Rahmen der Nachschauprüfung 2020 beseitigt. Für das Geschäftsjahr 2020 sind darüber hinaus u.a. eine Prüfung der Bereiche Datenschutz, Fondsbuchhaltung und Buchhaltung der KVG geplant. Die enge und unmittelbare Einbindung der Geschäftsleitung in das laufende Geschäft und die Kontrollen sind direkter Bestandteil des internen Überwachungssystems. Interessenskonfliktmanagement Die AIF Kapitalverwaltungs-AG ist als Kapitalverwaltungsgesellschaft bestrebt, Interessenkonflikte, die im Zusammenhang mit der Verwaltung der Gesellschaft entstehen und auftreten können, zu vermeiden. Als aktiv tätiger Manager bei der Verwaltung von Alternativen Investmentfonds („AIF“) ist die KVG immer wieder mit tatsächlichen oder potenziellen Interessenkonflikten konfrontiert. Interessenkonflikte entstehen, wenn mehrere Personen ein Interesse an der ordnungsgemäßen Realisierung bestimmter Geschäftschancen haben oder eine Geschäftschance einer Person von einer konkreten Entscheidung einer anderen Person abhängig ist. Die KVG handelt daher stets mit der gebotenen Sorgfalt, Redlichkeit und Fairness und wahrt dabei insbesondere die Interessen der Anleger. Zielsetzung des in der KVG implementierten Interessenkonfliktmanagements ist die Vermeidung von Interessenkonflikten sowie die gebotene Wahrung von Anlegerinteressen im Fall von unvermeidbaren Interessenkonflikten. Potenzielle Interessenkonfliktsituationen werden laufend durch angemessene Vorkehrungen identifiziert, vermieden und gelöst. Etwaige unvermeidbare oder nicht aufgelöste Interessenkonflikte werden den Anlegern gegenüber durch ihre Darstellung der Interessenkonfliktsituation auf der Internetseite der KVG offengelegt transparent gemacht. Hierzu hat die AIF-KVG eine Risk-Policy entwickelt, die es ihr erlauben soll, im Rahmen der Verwaltung von durch die AIF-KVG verwalteten AIF den aufgezeigten Grundsätzen zur Bekämpfung von Interessenkonflikten gerecht zu werden. 2.4 Tätigkeitsbericht 2.4.1 Geschäftstätigkeit Bei der FLEX Fonds Select 1 geschlossene Investment GmbH & Co. KG handelt es sich um einen in der Rechtsform der geschlossenen Investment GmbH & Co. KG errichteten Publikumsfonds (Alternativer Investment Fonds – AIF), an dem sich interessierte Anleger (Treugeber) mittelbar über eine Treuhandkommanditistin beteiligen können. Die Anleger und Treugeber können sich an der Gesellschaft mit einer in einer Summe zu erbringenden Mindestbeteiligung i.H.v. EUR 10.000,00 oder höheren durch EUR 500,00 teilbaren Beteiligungssumme (Kommanditeinlage) zzgl. eines Agios i.H.v. 5,00% der Kommanditeinlage an der Beteiligungsgesellschaft beteiligen. Die Beteiligungsgesellschaft wurde am 07.04.2015 gegründet und am 22.04.2015 in das Handelsregister Stuttgart unter der Handelsregisternummer HRA 730915 eingetragen. Mit Datum vom 06.04.2016 hat die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) die von der Gesellschaft aufgestellten Anlagebedingungen genehmigt und mit Datum vom 28.06.2016 den Vertrieb von Anteilen an der Gesellschaft gestattet. Die Gesellschaft verfolgt das Ziel den Anlegern sowohl einen langfristigen Vermögensaufbau als auch laufende Erträge durch Beteiligung an den von ihr bei planmäßigem Verlauf erwirtschafteten Liquiditätsüberschüssen zu ermöglichen. Zur Erreichung der Anlageziele hat die Gesellschaft im November 2016 mittelbar über den Erwerb von 94,03% der Kommanditanteile an der FLEX Fonds Objektgesellschaft Bühl GmbH & Co. KG das „Geschäftshaus Bühl“ und mit Vertrag vom 29.06.2018 über den Erwerb von 94,00% der Kommanditanteile an der FLEX Fonds Objektgesellschaft Ebersbach GmbH & Co. KG das so genannte „Kauffmann-Areal“ erworben. Im Geschäftsjahr 2019 hat die Beteiligungsgesellschaft die Platzierungstätigkeit fortgesetzt und weiteres Kommanditkapital i.H.v. EUR 1,83 Mio. eingeworben. Die Gesellschaft wurde zum 30.06.2019 geschlossen. Zum Geschäftsjahresende 2019 waren einschließlich der Gründungsgesellschafter 240 (VJ: 200) Treugeber mit einem gezeichneten Kapital i.H.v. EUR 10,09 Mio. (VJ: EUR 8,26 Mio.) an der FLEX Fonds Select 1 geschlossene Investment GmbH & Co. KG beteiligt. Unter Berücksichtigung der über die Immobiliengesellschaften mittelbar, ggf. anteilig aufgenommenen Darlehen i.H.v. zusammen nominal EUR 12,81 Mio. beläuft sich das dem Unternehmensverbund zur Verfügung stehende Gesamtinvestitionskapital zum 31.12.2019 auf EUR 22,90 Mio. (VJ: EUR 16,38 Mio.).

Das von der FLEX Fonds Select 1 geschlossene Investment GmbH & Co. KG zum 31.12.2019 verwaltete Vermögen beläuft sich auf rund EUR 8,75 Mio. 14 (VJ: EUR 8,10 Mio.), wovon rund EUR 8,23 Mio. (VJ: EUR 5,80 Mio.) auf die Beteiligungen an Immobiliengesellschaften entfallen. Das im Unternehmensverbund – einschließlich der von den inländischen Immobilienobjektgesellschaften getätigten Immobilieninvestitionen i.H.v. rund EUR 19,78 Mio. – in Summe verwaltete Vermögen beläuft sich zum Geschäftsjahresende 2019 unter Berücksichtigung von Liquiditätsanlagen i.H.v. TEUR 132,51 und sonstigen Vermögensgegenständen i.H.v. TEUR 600,39 auf EUR 20,51 Mio. (VJ: EUR 17,42 Mio.).

14 vgl. Seite 12, Vermögensübersicht  Abzüglich der zum 31.12.2019 bestehenden Schulden beläuft sich der Nettoinventarwert der Gesellschaft (Vermögen abzgl. Schulden) bzw. das Fondsvermögen auf rund EUR 8,63 Mio.. Der durchschnittliche Nettoinventarwert für das Geschäftsjahr 2019 beträgt rund EUR 7,98 Mio.. Leverage und Belastungen Zum 31.12.2019 beläuft sich die Leveragequote unter Berücksichtigung des gezeichneten Kapitals i.H.v. EUR 10,09 Mio., den von den Treugebern (Anlegern) gemäß den Anlagebedingungen zu tragenden Initialkosten i.H.v. 10,35% bezogen auf das gezeichnete Kapital und den mittelbaren, anteiligen Darlehensvaluta der Immobiliengesellschaften auf 129,54% (VJ: 100,06%) bezogen auf das aggregierte eingeforderte Kapital. 15 Immobilieninvestitionen Deutschland Mit Vertrag vom 29.06.2018 hat die Gesellschaft mittelbar über den Erwerb von 94,00% der Kommanditanteile an der FLEX Fonds Objektgesellschaft Ebersbach GmbH & Co. KG das in Ebersbach an der Fils (Landkreis Göppingen, Baden-Württemberg) gelegene „Kauffmann-Areal“ zu einem der Kaufpreisermittlung für die Kommanditanteile zugrunde gelegten Wertansatz der Immobilie i.H.v. EUR 15,30 Mio. erworben. Der wirtschaftliche Übergang erfolgte in 3 Schritten zum 30.06.2018 (45,00%), 30.09.2018 (15,00%) und 31.03.2019 (40,00%). Die vermietbare Fläche des Objektes beläuft sich auf 8.672 m2. Daneben verwaltet die Beteiligungsgesellschaft zum 31.12.2019 das im Geschäftsjahr 2016 erworbene „Geschäftshaus Bühl“ mit einer Gesamtmietfläche von rund 2.624 m2. 15 vgl. Seite 14 f., Leverage Unter Berücksichtigung der fortgesetzten Tilgungsleistungen belaufen sich die Darlehensstände zum 31.12.2019 auf EUR 3,15 Mio. (Bühl) bzw. auf EUR 9,32 Mio. (Kauffmann-Areal) und die gesamte Tilgungsleistung 2019 auf in Summe TEUR 346,59.

Die Tilgung der zum Ende des Geschäftsjahres bestehenden Darlehen erfolgt annuitätisch mit einem durchschnittlichen anfänglichen Tilgungssatz von 2,16% p.a. zzgl. ersparter Zinsen. Der über die jeweils festgelegten Festschreibungszeiträume vereinbarte durchschnittliche Zinssatz beläuft sich auf rund 1,59% p.a. Die zum Geschäftsjahresende 2019 bestehenden Restlaufzeiten der Darlehen betragen zwischen rund 6 % Jahre und rund 9 Jahre. Mit Vertrag vom 10.01.2019 und Auszahlung vom 26.04.2019 hat die FLEX Fonds Objektgesellschaft Ebersbach GmbH & Co. KG das ursprünglich übernommene Darlehen i.H.v. EUR 7,88 Mio. vorzeitig getilgt und zu neuen Konditionen refinanziert:

Neben diesem Darlehen hat die FLEX Fonds Objektgesellschaft Ebersbach GmbH & Co. KG mit Vertrag vom 30.09.2019 ein weiteres Darlehen aufgenommen, um seinen Verpflichtungen aus dem Kaufvertrag entsprechend nachzukommen:

Zum Geschäftsjahresende bewirtschaftet die Gesellschaft im „Geschäftshaus Bühl“ und im „Kauffmann-Areal“ insgesamt rund 11.295 m2 überwiegend an Einzelhändler (6.508 m2), an einen Pflegeheimbetreiber (2.793 m2) sowie an Gastronomie (605 m2), Arztpraxen (481 m2) und Büromieter (404 m2) sowie an verschiedene gewerbliche Mieter vermietete Flächen.

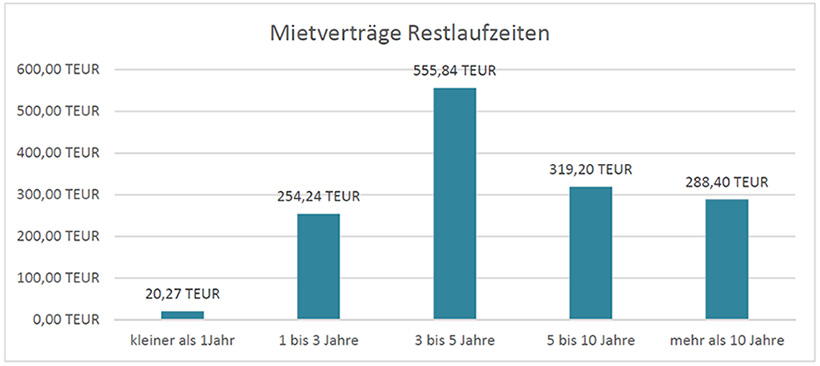

Unter Berücksichtigung von einer nicht betriebenen und einer freistehenden Mietfläche von 113 m2 bzw. 135 m2 im „Kauffmann-Areal“ beläuft sich der auf die Fläche bezogene Vermietungsstand zum Geschäftsjahresende 2019 auf 97,81% und der auf die marktübliche Miete bezogene Vermietungsstand auf 97,89%. Die mit den Mietvertragsparteien zum 31.12.2019 abgeschlossenen Vertragsmieten betragen rund TEUR 1.437,96. In Höhe von rund TEUR 20,27 weisen die Vertragsmieten zum Geschäftsjahresende 2019 Restlaufzeiten von weniger als einem Jahr auf, i.H.v. rund TEUR 810,08 Restlaufzeiten zwischen 1 und 5 Jahren und i.H.v. rund TEUR 319,20 bzw. TEUR 288,40 von mehr als 5 Jahren bzw. 10 Jahren, durchschnittlich 6 % Jahre auf. Mit Ausnahme einiger weniger Mietverträge bestehen insbesondere für die wesentlichen Mietverträge seitens der Mieter z.T. mehrfache Verlängerungsoptionen.

Sonstige Vermögensgegenstände und Liquiditätsanlagen Zum Ende des Geschäftsjahres 2019 belaufen sich die Barmittel des Unternehmensverbundes auf rund TEUR 137 (VJ: EUR 1,15 Mio.), die im Wesentlichen aus Guthaben bei Kreditinstituten bestehen. Soweit kein Wertberichtigungsbedarf bestand, wurden die sonstigen Vermögensgegenstände und die zum 31.12.2019 bestehenden Bankguthaben zum Nennwert in der Vermögensübersicht berücksichtigt. 2.4.2 Operatives Ergebnis und Ausschüttungen Operatives Ergebnis Unter Berücksichtigung der der Investitionsphase zuzuordnenden Erträge und Aufwendungen aus Initialkosten i.H.v. TEUR 90,90 bzw. TEUR ./. 366,08 hat die Beteiligungsgesellschaft im Geschäftsjahr ein operatives Ergebnis i.H.v. TEUR 14,11 erwirtschaftet 16. Das von der FLEX Fonds Objektgesellschaft Bühl GmbH & Co. KG im Geschäftsjahr 2019 erwirtschaftete operative Ergebnis beläuft sich unter Berücksichtigung der von der Objektgesellschaft geleisteten Zinsaufwendungen i.H.v. TEUR 58,84 und der regulären Abschreibung i.H.v. TEUR 102,76 auf in Summe TEUR 231,09. Das von der FLEX Fonds Objektgesellschaft Ebersbach GmbH & Co. KG im Geschäftsjahr 2019 und der Beteiligungsgesellschaft zustehende erwirtschaftete operative Ergebnis beläuft sich unter Berücksichtigung von investitionsnahen Aufwendungen i.H.v. TEUR 761,60 und der regulären Abschreibung in Höhe von TEUR 317,16 auf TEUR 469,66. Das im Unternehmensverbund im Geschäftsjahr 2019 erwirtschaftete und für die Ermittlung der Ausschüttungen relevante operative Ergebnis beläuft sich auf in Summe TEUR 501,49.

16 vgl. Seite 7, Gewinn- und Verlustrechnung und Seite 27 f., Finanzlage (Operatives Ergebnis und Cash-Flow) Operatives Ergebnis

Cash-Flow Der von der Gesellschaft einschließlich der Objektgesellschaften im Unternehmensverbund im Berichtsjahr erzielte Cash-Flow (Summe Ein- & Auszahlungen) i.H.v. insgesamt TEUR ./. 1.008,53 war insbesondere durch die Investitionen „Kauffmann-Areal“ und „Bühl“ i.H.v. TEUR 2.676,92, den mit der Platzierungsphase einhergehenden Initialkosten i.H.v. TEUR 275,18 sowie durch die Kapitaleinzahlungen der der Gesellschaft im Geschäftsjahr 2019 beigetretenen Treugeber geprägt. In Summe haben die Kassenbestände im Unternehmensverbund von TEUR 1.145,60 um TEUR 1.008,53 auf TEUR 137,07 abgenommen.

Ausschüttungen Gemäß Gesellschaftsvertrag 17 beginnt die Ausschüttungsberechtigung mit dem siebten Kalendermonat nach vollständiger Einzahlung zzgl. Agio der von den betreffenden Treugebern (Anlegern) gezeichneten Beteiligungssummen. Im Geschäftsjahr 2019 sind für 217 Treugeber die vorstehenden Voraussetzungen eingetreten und an die betreffenden Treugeber (Anleger) wurden insgesamt 320.241,34 EUR als monatliche Abschlagszahlungen geleistet. Das entspricht einer Ausschüttungsrendite i.H.v. 3,80% bzw. 4,20% (ab Oktober 2019) bezogen auf das jeweils ausschüttungsberechtigte Kapital. Das für die Ermittlung der Ausschüttungen maßgebliche und im Geschäftsjahr 2019 erwirtschaftete operative Gesamtergebnis beläuft sich auf EUR 501.486,43 18. Im Rahmen der jährlich durchzuführenden Gesellschafterbeschlussfassung wird die Geschäftsführung der Gesellschaft vorschlagen, die Ausschüttungshöhe mit 3,80% bzw. ab Oktober 2019 mit 4,20% bezogen auf das ausschüttungsberechtigte Kapital festzustellen und ggf. darüberhinausgehende Beträge des operativen Ergebnisses in die Liquiditätsrücklage einzustellen. 17 vgl. § 19 Gesellschaftsvertrag, Entnahmen (Ausschüttungen) 2.4.3 Risiken Risikoprofil Bei einer Beteiligung an der FLEX Fonds Select 1 geschlossene Investment GmbH & Co. KG handelt es sich um eine unternehmerische Beteiligung, deren zukünftige Entwicklung von verschiedenen wirtschaftlichen, rechtlichen und steuerrechtlichen Einflussgrößen abhängig ist, die der allgemeinen wirtschaftlichen Entwicklung (Konjunktur) und den damit verbundenen Schwankungen sowie den Änderungen der rechtlichen und steuerrechtlichen Rahmenbedingungen unterworfen sind. Die wirtschaftlichen, rechtlichen und steuerrechtlichen Einflussgrößen unterliegen verschiedenen Risiken, die das Ergebnis bzw. die mit der Beteiligung an der FLEX Fonds Select 1 geschlossene Investment GmbH & Co. KG verfolgten Ziele negativ beeinflussen können. Im Extremfall – vor allem wenn die verschiedenen Risikofaktoren kumuliert auftreten – kann das Ausbleiben von Ausschüttungszahlungen bzw. der Verlust des eingebrachten Kapitals inkl. Agio („Totalverlustrisiko“) nicht ausgeschlossen werden. Darüber hinaus ist eine Rücknahme der ausgegebenen Kommanditanteile nicht vorgesehen, ein Rücknahmepreis wird daher nicht ermittelt. Marktrisiko Zur Analyse der Marktrisiken werden die Konditionen von Krediten zur Finanzierung von Immobilienkäufen durch regelmäßige Ermittlung über Zinsbindungsfristen und Darlehensausläufe ermittelt. Die Darlehen sind langfristig zu marktüblichen Konditionen abgeschlossen. Eine Veränderung der Konditionen, insbesondere der Darlehenszinsen nach Ablauf der Festschreibungszeiträume kann nicht ausgeschlossen werden. Bewertungsrisiko Das Bewertungsrisiko umfasst die nicht vorschriftsmäßige Bewertung von Vermögenswerten oder Berechnung von Anteilspreisen. Risiko aus dem Betreiben und Bewirtschaften von Immobilien Zur Analyse des Risikos erhöhter umlagefähiger und nicht umlagefähiger Bewirtschaftungskosten werden jährliche Wirtschaftspläne erstellt. Abweichungen vom Plan werden analysiert um steigenden Kostenentwicklungen der Mietverträge entgegen zu wirken. Bonitäts- und Adressausfallrisiken Um den Einfluss einer negativen wirtschaftlichen Entwicklung einer oder weniger Branchen auf die Performance des gesamten Portfolios möglichst gering zu halten, werden Mieterrisiken anhand von Bonitätsbeurteilung der Mieter durchgeführt. Ferner wird der Bildung von Klumpenrisiken durch die Festlegung von Limits zur Erreichung eine hinreichend große Streuung des Portfolios vorgebeugt. Operationelle Risiken Als operationelle Risiken hat die Gesellschaft Verlustrisiken in Folge der Unangemessenheit oder des Versagens von internen Verfahren, Menschen und Systemen oder in Folge externer Ereignisse eingestuft. Im Berichtszeitraum waren keine nennenswerten operationellen Risiken im Fonds zu verzeichnen. Liquiditätsrisiko Wesentliche Liquiditätsrisiken bestehen größtenteils bei fälligen Darlehen, erhöhten Bewirtschaftungskosten und der Kündigung von Mietern. Während des Platzierungszeitraumes bestehen zusätzlich Liquiditätsrisiken aufgrund von evtl, nicht vollständig platziertem Eigenkapital. Der Großteil der Liquidität wird in Kassenbeständen bei Banken mit einer hohen Bonität und geringem Risiko angelegt. 2.4.4 Ausblick Mit dem mittelbaren Erwerb des Kauffmann-Areals, bei welchem der wirtschaftliche Übergang in 3 Schritten zum 30.06.2018 (45,00%), 30.09.2018 (15,00%) und 31.03.2019 (40,00%) erfolgte, hat die Beteiligungsgesellschaft ihre Investitionstätigkeit abgeschlossen. Die Gesellschaft hat die Platzierungsphase am 30.06.2019 mit einem gezeichneten Kapital i.H.v. EUR 10,09 Mio. bzw. einem Investitionsvolumen von rund EUR 22,90 Mio. 19 (ohne Agio) beendet (Schließung der Gesellschaft). Mit Schließung der Gesellschaft wird die Beteiligungsgesellschaft in den kommenden Jahren die von ihr mehrheitlich erworbenen Objektgesellschaften, die die Immobilien „Bühler Tor“ und „Kauffmann- Areal“ als Eigentümer nutzen und halten, verwalten. Für das Geschäftsjahr 2020 wird aufgrund der COVID-19-Pandemie mit einem geminderten Jahresergebnis gerechnet. In diesem Zusammenhang ist u.a. eine zeitweise Aussetzung der Vorabausschüttungen zur Stabilisierung der Liquiditätslage der Beteiligungsgesellschaft durch die Geschäftsführung beschlossen worden. Langfristig, nach Überwindung der derzeitigen Krise, wird jedoch nach wie vor mit einer positiven Entwicklung der Jahresergebnisse gerechnet, in welchem Zusammenhang auch stabile Ausschüttungen und eine sukzessiv positive Entwicklung des Nettoinventarwertes zu erwarten ist. Über die weitere Entwicklung der Beteiligungsgesellschaft wird die Geschäftsführung im Rahmen regelmäßiger Berichte informieren. 19 vgl. S. 35, Gesamtinvestitionskapital

Schorndorf, am 29.06.2020 Die Geschäftsführung der GF Zweite Beteiligungs-GmbH Gerald Feig Die Geschäftsführung der GF Treuhand GmbH Heinz Centini Jörg Schielein 3. Entsprechenserklärung der gesetzlichen VertreterWir versichern nach bestem Wissen, dass gemäß den anzuwendenden Rechnungslegungsgrundsätzen der Jahresabschluss für das Geschäftsjahr vom 1. Januar bis zum 31. Dezember 2019 der FLEX Fonds Select 1 geschlossene Investment GmbH & Co. KG, Schorndorf, ein den tatsächlichen Verhältnissen entsprechendes Bild der Vermögens-, Finanz- und Ertragslage der Gesellschaft vermittelt und im Lagebericht der Geschäftsverlauf einschließlich des Geschäftsergebnisses und die Lage der Gesellschaft so dargestellt sind, dass ein den tatsächlichen Verhältnissen entsprechendes Bild vermittelt wird, sowie die wesentlichen Chancen und Risiken der voraussichtlichen Entwicklung der Gesellschaft beschrieben sind.

Schorndorf, den 29.06.2020 GF Zweite Beteiligungs-GmbH GF Treuhand GmbH 4. Vermerk des unabhängigen Abschlussprüfers An die FLEX Fonds Select 1 geschlossene Investment GmbH & Co. KG, Schorndorf: VERMERK ÜBER DIE PRÜFUNG DES JAHRESABSCHLUSSES UND DES LAGEBERICHTSPrüfungsurteile Wir haben den Jahresabschluss der FLEX Fonds Select 1 geschlossene Investment GmbH & Co. KG, Schorndorf, bestehend aus der Bilanz zum 31. Dezember 2019, der Gewinn- und Verlustrechnung für das Geschäftsjahr vom 1. Januar 2019 bis zum 31. Dezember 2019 sowie dem Anhang einschließlich der Darstellung der Bilanzierungs- und Bewertungsmethoden, geprüft. Darüber hinaus haben wir den Lagebericht der FLEX Fonds Select 1 geschlossene Investment GmbH & Co. KG, Schorndorf, für das Geschäftsjahr vom 1. Januar 2019 bis zum 31. Dezember 2019 geprüft. Nach unserer Beurteilung aufgrund der bei der Prüfung gewonnenen Erkenntnisse

Gemäß § 159 Satz 1, § 136 KAGB i.V.m. § 322 Abs. 3 Satz 1 HGB erklären wir, dass unsere Prüfung zu keinen Einwendungen gegen die Ordnungsmäßigkeit des Jahresabschlusses und des Lageberichts geführt hat. Grundlage für die Prüfungsurteile Wir haben unsere Prüfung des Jahresabschlusses und des Lageberichts in Übereinstimmung mit § 159 Satz 1, § 136 KAGB i.V.m. § 317 HGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführt. Unsere Verantwortung nach diesen Vorschriften und Grundsätzen ist im Abschnitt „Verantwortung des Abschlussprüfers für die Prüfung des Jahresabschlusses und des Lageberichts“ unseres Vermerks weitergehend beschrieben. Wir sind von der Gesellschaft unabhängig in Übereinstimmung mit den deutschen handelsrechtlichen und berufsrechtlichen Vorschriften und haben unsere sonstigen deutschen Berufspflichten in Übereinstimmung mit diesen Anforderungen erfüllt. Wir sind der Auffassung, dass die von uns erlangten Prüfungsnachweise ausreichend und geeignet sind, um als Grundlage für unsere Prüfungsurteile zum Jahresabschluss und zum Lagebericht zu dienen. Sonstige Informationen Die gesetzlichen Vertreter sind für die sonstigen Informationen verantwortlich. Die zum Datum des Bestätigungsvermerks erlangten sonstigen Informationen umfassen

Unsere Prüfungsurteile zum Jahresabschluss und Lagebericht erstrecken sich nicht auf die sonstigen Informationen, und dementsprechend geben wir weder ein Prüfungsurteil noch irgendeine andere Form von Prüfungsschlussfolgerung hierzu ab. Im Zusammenhang mit unserer Prüfung haben wir die Verantwortung, die oben genannten sonstigen Informationen zu lesen und dabei zu würdigen, ob die sonstigen Informationen

Verantwortung der gesetzlichen Vertreter den Jahresabschluss und den Lagebericht Die gesetzlichen Vertreter sind verantwortlich für die Aufstellung des Jahresabschlusses, der den deutschen, für bestimmte Personengesellschaften geltenden handelsrechtlichen Vorschriften unter Berücksichtigung der Vorschriften des deutschen KAGB und den einschlägigen europäischen Verordnungen in allen wesentlichen Belangen entspricht, und dafür, dass der Jahresabschluss unter Beachtung dieser Vorschriften ein den tatsächlichen Verhältnissen entsprechendes Bild der Vermögens-, Finanz- und Ertragslage der Gesellschaft vermittelt. Ferner sind die gesetzlichen Vertreter verantwortlich für die internen Kontrollen, die sie in Übereinstimmung mit diesen Vorschriften als notwendig bestimmt haben, um die Aufstellung eines Jahresabschlusses zu ermöglichen, der frei von wesentlichen – beabsichtigten oder unbeabsichtigten -falschen Darstellungen ist. Bei der Aufstellung des Jahresabschlusses sind die gesetzlichen Vertreter dafür verantwortlich, die Fähigkeit der Gesellschaft zur Fortführung der Unternehmenstätigkeit zu beurteilen. Des Weiteren haben sie die Verantwortung, Sachverhalte in Zusammenhang mit der Fortführung der Unternehmenstätigkeit, sofern einschlägig, anzugeben. Darüber hinaus sind sie dafür verantwortlich, auf der Grundlage des Rechnungslegungsgrundsatzes der Fortführung der Unternehmenstätigkeit zu bilanzieren, sofern dem nicht tatsächliche oder rechtliche Gegebenheiten entgegenstehen. Außerdem sind die gesetzlichen Vertreter verantwortlich für die Aufstellung des Lageberichts, der insgesamt ein zutreffendes Bild von der Lage der Gesellschaft vermittelt sowie in allen wesentlichen Belangen mit dem Jahresabschluss in Einklang steht, den deutschen gesetzlichen Vorschriften und den einschlägigen europäischen Verordnungen entspricht. Ferner sind die gesetzlichen Vertreter verantwortlich für die Vorkehrungen und Maßnahmen (Systeme), die sie als notwendig erachtet haben, um die Aufstellung eines Lageberichts in Übereinstimmung mit den anzuwendenden deutschen gesetzlichen Vorschriften und einschlägigen europäischen Verordnungen zu ermöglichen, und um ausreichende geeignete Nachweise für die Aussagen im Lagebericht erbringen zu können. Verantwortung des Abschlussprüfers für die Prüfung des Jahresabschlusses und des Lageberichts Unsere Zielsetzung ist, hinreichende Sicherheit darüber zu erlangen, ob der Jahresabschluss als Ganzes frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist und ob der Lagebericht insgesamt ein zutreffendes Bild von der Lage der Gesellschaft vermittelt sowie in allen wesentlichen Belangen mit dem Jahresabschluss sowie mit den bei der Prüfung gewonnenen Erkenntnissen in Einklang steht, den deutschen gesetzlichen Vorschriften und den einschlägigen europäischen Verordnungen entspricht sowie einen Vermerk zu erteilen, der unsere Prüfungsurteile zum Jahresabschluss und zum Lagebericht beinhaltet. Hinreichende Sicherheit ist ein hohes Maß an Sicherheit, aber keine Garantie dafür, dass eine in Übereinstimmung mit § 159 Satz 1 i.V.m. § 136 KAGB i.V.m. § 317 HGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführte Prüfung eine wesentliche falsche Darstellung stets aufdeckt. Falsche Darstellungen können aus Verstößen oder Unrichtigkeiten resultieren und werden als wesentlich angesehen, wenn vernünftigerweise erwartet werden könnte, dass sie einzeln oder insgesamt die auf der Grundlage dieses Jahresabschlusses und Lageberichts getroffenen wirtschaftlichen Entscheidungen von Adressaten beeinflussen. Während der Prüfung üben wir pflichtgemäßes Ermessen aus und bewahren eine kritische Grundhaltung. Darüber hinaus